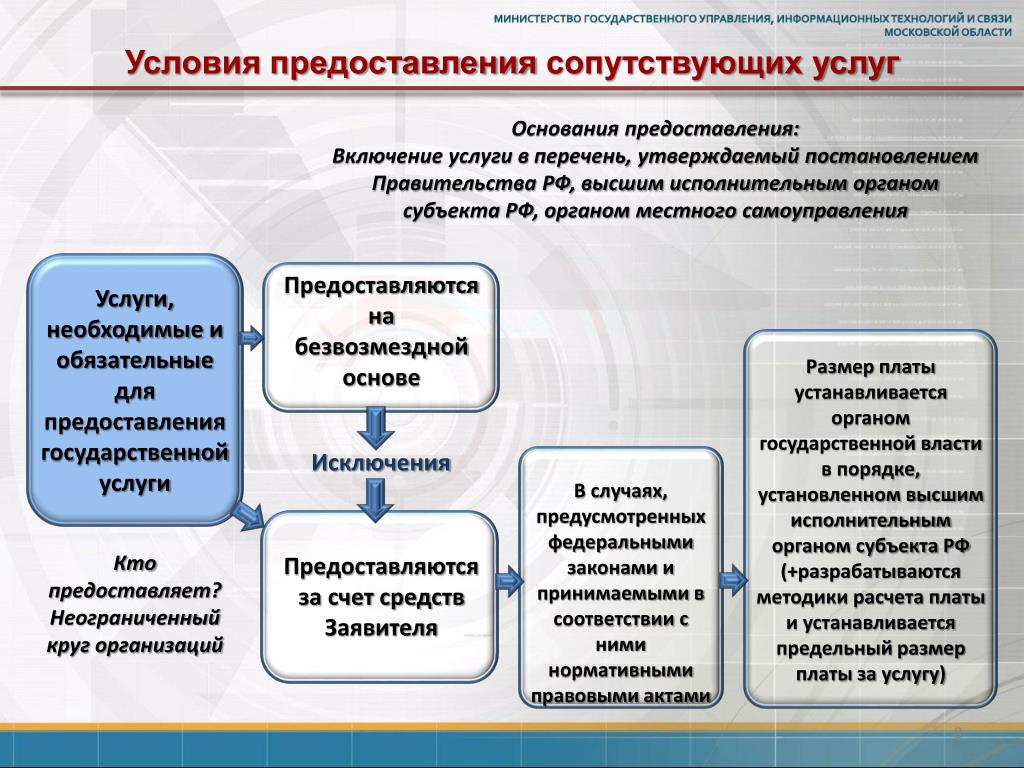

Безвозмездное оказание услуг: учет в «1С:Бухгалтерии государственного учреждения 8»

Порядок отражения в бухгалтерском учете государственных (муниципальных) учреждений безвозмездно полученных работ (услуг) нормативными документами не определен. В данном материале эксперты фирмы «1С» приводят возможные бухгалтерские записи и порядок их отражения в программе «1С:Бухгалтерия государственного учреждения 8» на конкретном примере. Рассмотрено образовательное учреждение, которому по договору на осуществление безвозмездной благотворительной деятельности коммерческая организация выполнила монтажные работы по сбору спортивного покрытия на спортивной площадке. «Благотворитель» выполненные работы передал по акту исполнения обязательств по договору.

Нередка ситуация, когда образовательное, медицинское или социальное учреждение безвозмездно получает имущество (работы, услуги) или имущественные права в рамках благотворительной деятельности. Например, образовательному учреждению по договору на осуществление безвозмездной благотворительной деятельности коммерческая организация выполнила монтажные работы по сбору спортивного покрытия на спортивной площадке. «Благотворитель» выполненные работы передал по акту исполнения обязательств по договору.

«Благотворитель» выполненные работы передал по акту исполнения обязательств по договору.

Отметим, что порядок отражения в бухгалтерском учете государственных (муниципальных) учреждений безвозмездно полученных работ (услуг) нормативными документами не определен. Вместе с тем факты хозяйственной жизни являются объектом учета (ч. 1 ст. 5 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», далее — Закон № 402-ФЗ). Пропуски или изъятия при регистрации объектов бухгалтерского учета в регистрах бухгалтерского учета не допускаются (ч. 2 ст. 10 Закона № 402-ФЗ). Кроме того, максимально полное отражение информации в регистрах бухгалтерского учета необходимо для организации внутреннего контроля в госучреждении, планирования его деятельности. Таким образом, каждый факт хозяйственной жизни должен быть отражен на счетах бухучета.

Рассмотрим возможные бухгалтерские записи по получению безвозмездно выполненных работ и их отражение в «1С:Бухгалтерии государственного учреждения 8» (БГУ) с учетом того, что выполненные монтажные работы по сбору спортивного покрытия на спортивной площадке могут быть квалифицированы как ремонт или в качестве достройки (реконструкции, модернизации) объекта основных средств (ОС).

Работы квалифицированы в качестве достройки (реконструкции, модернизации) объекта основных средств

В соответствии с пунктом 27 Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденной приказом Минфина России от 01.12.2010 № 157н, далее — Инструкция № 157н, работы могут быть квалифицированы в качестве достройки, дооборудования, реконструкции, модернизации объекта основных средств.

В этом случае, как правило, увеличивается первоначальная стоимость объекта, а также может быть пересмотрен срок его полезного использования (п. 44 Инструкции № 157н).

Если монтажные работы по сбору спортивного покрытия на спортивной площадке, выполненные для государственного (муниципального) учреждения безвозмездно, квалифицированы в качестве достройки, дооборудования, реконструкции, модернизации объекта основных средств, они, по нашему мнению, могут быть отражены в учете следующими бухгалтерскими записями.

1. Увеличение капитальных вложений в объект ОС на стоимость услуг (работ) по монтажу

Объекты, которые прочно связаны с землей, то есть перемещение которых без несоразмерного ущерба их назначению невозможно, являются объектами недвижимости. Спортивная площадка является недвижимым имуществом. Поскольку она является сооружением, учитывается на счете 101.13 «Сооружения — недвижимое имущество учреждения».

Спортивная площадка является недвижимым имуществом. Поскольку она является сооружением, учитывается на счете 101.13 «Сооружения — недвижимое имущество учреждения».

Для учета бюджетным учреждением операций по формированию фактических вложений в объекты нефинансовых активов, связанных с реконструкцией, модернизацией, достройкой, дооборудованием объектов основных средств, предназначен счет 0 106 01 000 (п. 130 Инструкции № 157н). Вложения в объект недвижимого имущества отражаются по дебету счета 0 106 11 310 и кредиту счета 0 302 31 730 (п. 51, 128 Инструкции № 174н).

Стоимость работ, выполненных для государственного (муниципального) учреждения безвозмездно, отражается в учете бюджетного учреждения по КФО2 «приносящая доход деятельность (собственные доходы учреждения)»:

Дебет 2.106.11.310 Кредит 2.302.ХХ.730

– стоимость услуг (работ) по монтажу отнесена на увеличение капитальных вложений в ОС.

В программе «1С:Бухгалтерия государственного учреждения 8» данная операция отражается документом Услуги сторонних организаций с операцией Приобретение у поставщика (ХХХ–302. ХХ).

ХХ).

В качестве счета дебета следует указать счет 106.11, а в качестве аналитики счета 106.11 — вновь введенный элемент справочника Основные средства с Видом НФА «Капитальные вложения».

В результате выполнения в интересах государственного (муниципального) учреждения работ (оказания услуг) на безвозмездной основе не возникает расходов, поскольку согласно пункту 2 статьи 423 ГК РФ безвозмездным признается договор, по которому одна сторона обязуется предоставить что-либо другой стороне без получения от нее платы или иного встречного предоставления.

Поэтому на закладке Денежные обязательства документа Услуги сторонних организаций следует снять флажок Вводить денежные обязательства, чтобы не формировались проводки по принятию денежного обязательства.

2. Включение стоимости оказанных услуг по монтажу в фактическую стоимость основных средств

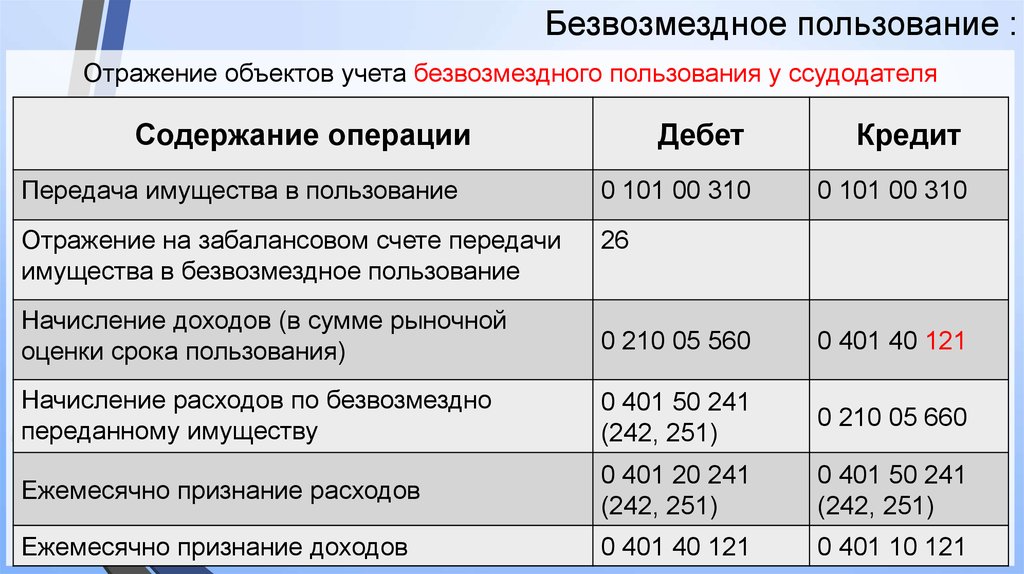

Если спортплощадка учитывалась государственным (муниципальным) учреждением по КФО 4 «субсидии на выполнение государственного (муниципального) задания», предварительно следует перенести затраты с КФО 2 на КФО 4 через транзитный счет 304 06 «Расчеты с прочими кредиторами»:

Дебет 2. 304.06.830 Кредит 2.106.11.410

304.06.830 Кредит 2.106.11.410

Дебет 4.106.11.310 Кредит 4.304.06.730

| Выдержка из документа |

|---|

|

Согласно пунктам 146, 147 Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреждений (утв. приказом Минфина России от 16.12.2010 № 174н в редакции от 31.12.2015 № 227н), далее – Инструкция № 174н: |

|

принятие к учету вложений в нефинансовые активы при приобретении (создании) объекта за счет разных источников финансового обеспечения отражается по кредиту счета 4 304 06 730 «Увеличение расчетов с прочими кредиторами» и дебету соответствующих счетов аналитического учета счета 4 106 00 000 «Вложения в нефинансовые активы»; |

|

передача суммы вложений в нефинансовые активы, при приобретении (создании) объекта за счет разных источников финансового обеспечения, в целях принятия его к учету отражается по дебету счета 0 304 06 830 «Уменьшение расчетов с прочими кредиторами» и кредиту соответствующих счетов аналитического учета счета 0 106 000 00 «Вложения в нефинансовые активы»; |

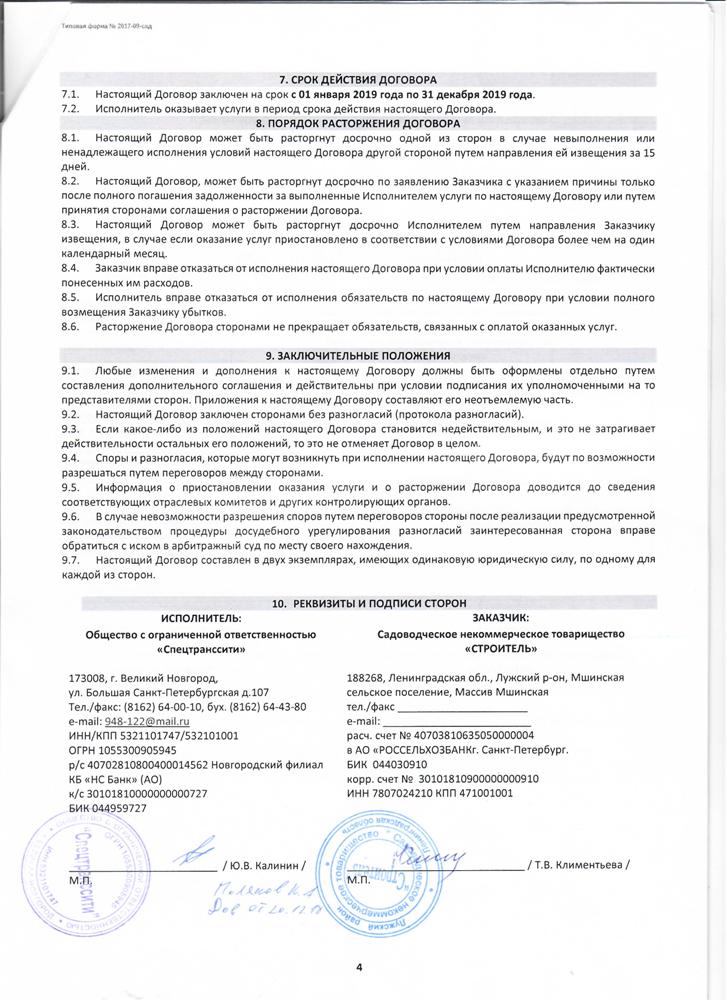

Данные записи формируются документом Перенос затрат по НФА на другой КФО, КПС. В документе следует указать счет 106.11, старый (2) и новый (4) КФО. В качестве транзитного счета следует использовать счет 304 06 (рис. 1).

В документе следует указать счет 106.11, старый (2) и новый (4) КФО. В качестве транзитного счета следует использовать счет 304 06 (рис. 1).

Рис. 1

На закладке Капвложения следует указать соответствующий объект капитальных вложений — элемент справочника Основные средства, стоимость работ по сбору спортивного покрытия. Количество не следует указывать.

После того, как фактические вложения отражены на том же КФО, на котором учтена спортплощадка, можно увеличить стоимость спортплощадки на сумму работ по монтажу:

Дебет 4.101.13.310 Кредит 4.106.11.310

Для этого следует использовать документ Капремонт, модернизация НФА с операцией  11 по указанному элементу справочника Основные средства, будет отражена в документе как стоимость выполненного объема работ (рис. 2).

11 по указанному элементу справочника Основные средства, будет отражена в документе как стоимость выполненного объема работ (рис. 2).

Рис. 2

На закладке Основные средства следует указать объект основных средств, стоимость которого требуется увеличить. Здесь же можно изменить — увеличить срок полезного использования объекта.

При проведении документа Капремонт, модернизация НФА формируются соответствующие бухгалтерские записи.

3. Начисление внереализационного дохода

Согласно пункту 93 Инструкции № 174н «начисление безвозмездных поступлений, в том числе полученных пожертвований, грантов, благотворительных (безвозмездных) перечислений, отражается по дебету соответствующих счетов аналитического учета счета 2 205 00 000 „Расчеты по доходам“ (2 205 52 000, 2 205 53 000, 2 205 80 000) и кредиту соответствующих счетов аналитического учета счета 240110100 „Доходы экономического субъекта“ (2 401 10 152, 2 401 10 153, 2 401 10 180)». На стоимость монтажных работ, выполненных по договору на осуществление безвозмездной благотворительной деятельности, в учете следует начислить доход по КФО 2:

На стоимость монтажных работ, выполненных по договору на осуществление безвозмездной благотворительной деятельности, в учете следует начислить доход по КФО 2:

Дебет 2.205.81.560 Кредит 2.401.10.180

Данную бухгалтерскую запись можно сформировать документом Акт об оказании услуг с операцией Реализация услуг (205.ХХ–401.10.1ХХ).

4. Зачет встречных однородных требований

Требования в виде выполненных работ и начисленных доходов являются однородными и могут быть зачтены (ст. 410 ГК РФ).

Согласно пункту 94 Инструкции № 174н уменьшение расчетов с дебиторами по доходам прекращением встречного требования зачетом отражается записью:

Дебет 2.302.ХХ.830 Кредит 2.205.81.660

Бухгалтерская запись оформляется в документе Операция (бухгалтерская).

Работы квалифицированы в качестве ремонта объекта основных средств

Если монтажные работы по сбору спортивного покрытия на спортивной площадке квалифицированы как ремонт, стоимость объекта основных средств не изменяется.

Однако стоимость работ следует отразить в Инвентарной карточке учета нефинансовых активов (ф. 0504031).

| Выдержка из документа |

|---|

|

«Результат работ по ремонту объекта основных средств, не изменяющих его стоимость (включая замену элементов в сложном объекте основных средств (в комплексе конструктивно-сочлененных предметов, представляющих собой единое целое), подлежит отражению в регистре бухгалтерского учета – Инвентарной карточке соответствующего объекта основного средства путем внесения записей о произведенных изменениях, без отражения на счетах бухгалтерского учета». |

|

пункт 27 Инструкции № 157н |

Рис. 3

В документе указывается объект ОС, ремонт которого произведен, и стоимость ремонта. При проведении документа Капремонт, модернизация НФА формируется запись в регистре Капитальный ремонт ОС. Эти данные будут отражены в инвентарной карточке объекта.

При проведении документа Капремонт, модернизация НФА формируется запись в регистре Капитальный ремонт ОС. Эти данные будут отражены в инвентарной карточке объекта.

В бухгалтерском учете следует отразить записи по принятию к учету работ (услуг) по монтажу покрытия, начислению внереализационного дохода и зачету взаимных требований — см. таблицу 1.

Таблица 1

|

№ п/п |

Факт хозяйственной жизни |

Бухгалтерские записи |

Документ БГУ | |

|---|---|---|---|---|

|

Дебет |

Кредит | |||

|

1. |

Принятие к учету работ (услуг) по монтажу покрытия |

КРБ 2 401 20 225 |

КРБ 2 302 25 730 |

Услуги сторонних организаций (с операцией «Приобретение у поставщика (ХХХ — 302. |

|

2. |

Начисление внереализационного дохода |

КДБ 2 205 80 560 |

КДБ 2 401 10 180 |

|

|

3. |

Зачет встречных однородных требований |

КРБ 2 302 25 830 |

КДБ 2 205 80 660 |

Операция (бухгалтерская) |

Учитывая, что порядок отражения в бухгалтерском учете государственных (муниципальных) учреждений безвозмездно полученных работ (услуг) нормативными документами не определен, соответствующую корреспонденцию счетов учреждению необходимо определить в Учетной политике по согласованию с уполномоченным органом (главным распорядителем бюджетных средств; органом, осуществляющим функции и полномочия учредителя; финансовым органом, органом казначейства, которому переданы функции внешнего финансового контроля).

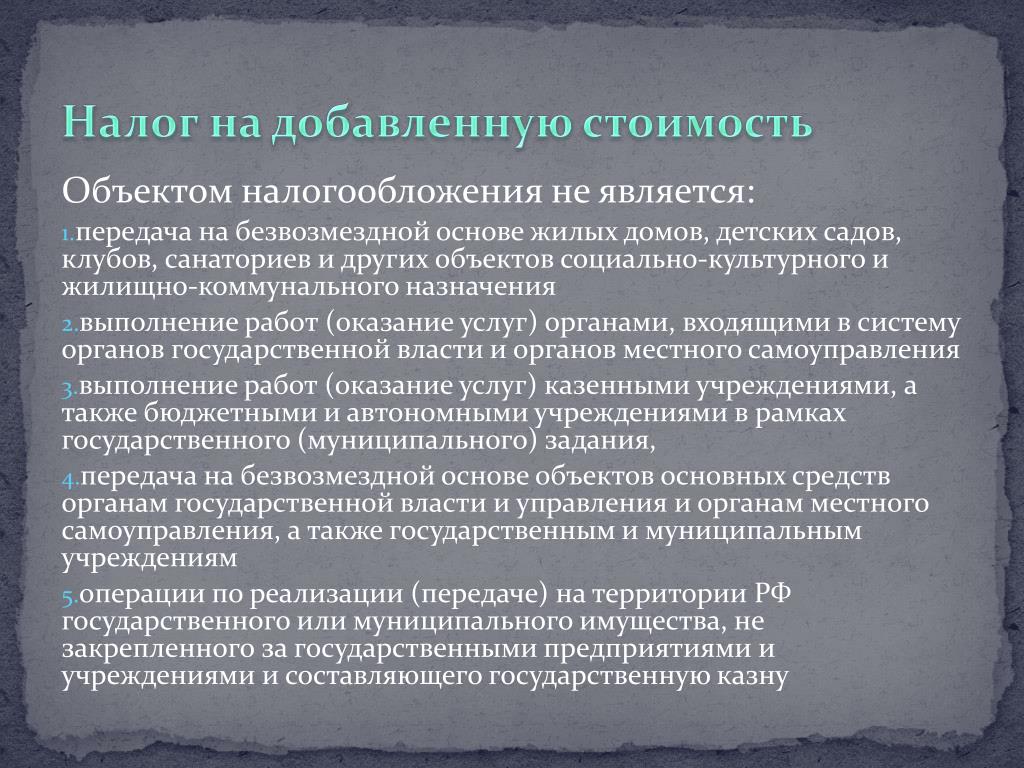

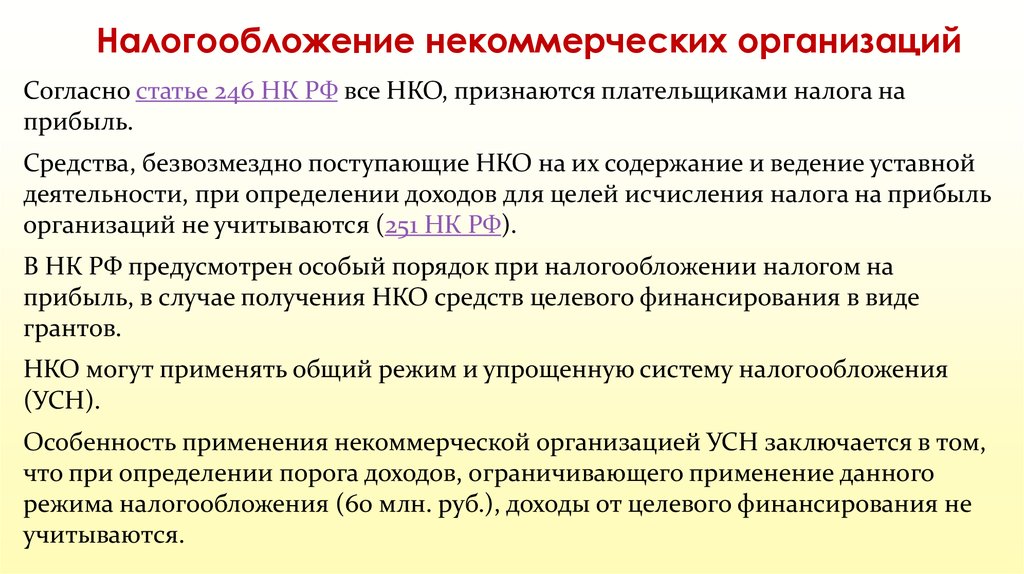

Налоговый учет

Согласно письму Департамента налоговой и таможенно-тарифной политики Минфина России от 10.05.2012 № 03-07-07/49 передача имущественных прав безвозмездно в рамках благотворительной деятельности образовательным учреждениям не является объектом обложения налогом на добавленную стоимость и налогом на прибыль организаций.

В соответствии с подпунктом 12 пункта 3 статьи 149 Налогового кодекса Российской Федерации (далее — Кодекс) передача товаров (выполнение работ, оказание услуг), передача имущественных прав безвозмездно в рамках благотворительной деятельности в соответствии с Федеральным законом от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и благотворительных организациях», за исключением подакцизных товаров освобождается от налогообложения налогом на добавленную стоимость. При этом следует учитывать, что на основании пункта 2 статьи 170 Кодекса суммы налога на добавленную стоимость по закупаемым материалам и ремонтным работам, выполненным подрядной организацией, к вычету не принимаются.

Доходы в виде безвозмездно полученных некоммерческими организациями работ (услуг), выполненных (оказанных) на основании соответствующих договоров при соблюдении условий, установленных в пункте 2 статьи 251 Кодекса, при определении налоговой базы по налогу на прибыль не учитываются.

Порядок отражения данных операций на счетах налогового учета программы «1С:Бухгалтерия государственного учреждения 8» подробно рассмотрен в статье Учет безвозмездно оказанных услуг, публикуемой на ресурсах ИТС-Бюджет.

Как оформить безвозмездное оказание услуг

У коммерческой организации возникла необходимость бесплатно оказать услуги другой организации или физлицу. Каким договором оформить такие отношения, что учесть при его подготовке? С кем организация вправе заключить такой договор? Давайте разберемся.

Может ли договор оказания услуг быть безвозмездным?

По договору оказания услуг исполнитель обязан по заданию заказчика оказать услуги, а заказчик — их оплатить <*>.

На заметку

Под услугами понимают выполнение определенных действий или осуществление определенной деятельности <*>.

Законодательные акты не содержат указания на возможность оказания услуг безвозмездно коммерческими организациями. По нашему мнению, можно сделать вывод, что договор оказания услуг по своей правовой природе является возмездным.

Полагаем, договор оказания услуг, который не предусматривает их оплату, не соответствует требованиям законодательства и является недействительным <*>. Такой договор не влечет юридических последствий. Каждая из сторон обязана вернуть другой все, полученное по недействительному договору <*>.

Обратите внимание!

Общественные организации вправе оказывать услуги бесплатно. Так, объединения потребителей оказывают услуги по защите прав потребителей по договорам безвозмездного оказания услуг. Однако стоит отметить, что затраты таких объединений возмещают изготовители (продавцы, поставщики, представители, исполнители, ремонтные организации) <*>.

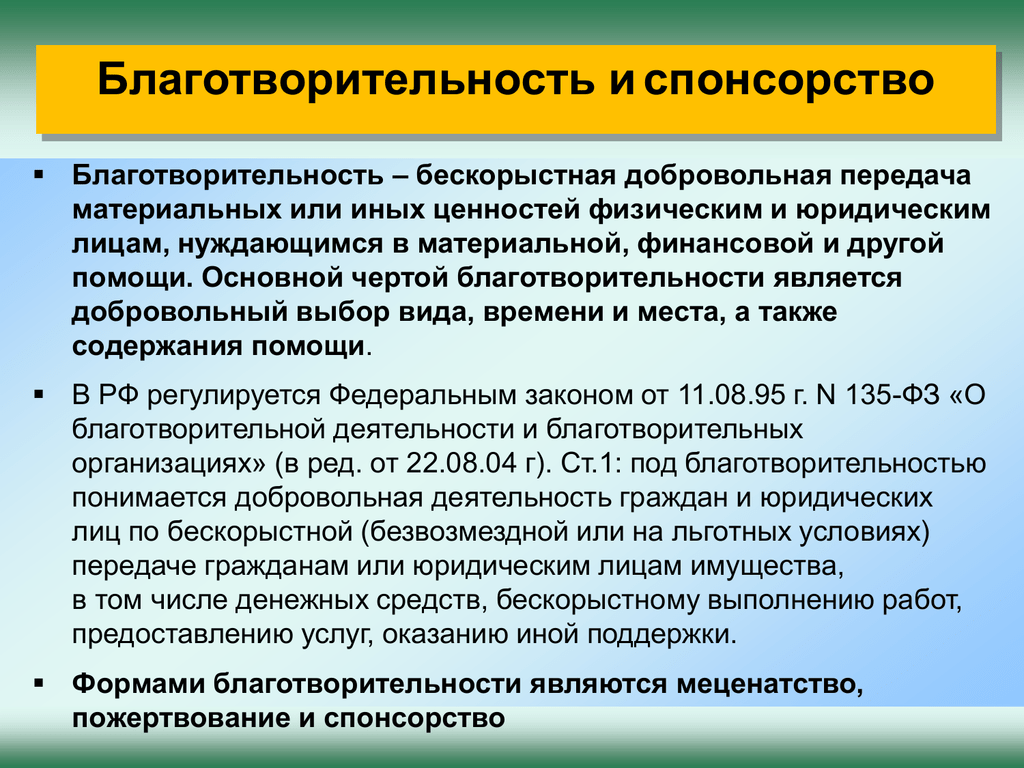

Является ли безвозмездное оказание услуг дарением?

По договору дарения одна сторона (даритель) безвозмездно передает другой стороне (одаряемому) вещь или имущественное право. Даритель также может освободить одаряемого от имущественной обязанности перед собой или третьим лицом <*>.

Вещи включают <*>:

— недвижимость, т.е. объекты, прочно связанные с землей, например: здания, сооружения, земельные участки, машино-места;

— движимое имущество — то, которое не относится к недвижимости, в т.ч. деньги и ценные бумаги.

Под имущественными понимают права, связанные с владением, пользованием и распоряжением имуществом, а также объектами интеллектуальной собственности <*>.

Таким образом, оказание услуг не может выступать в качестве дара. Следовательно, оформить безвозмездное оказание услуг договором дарения нельзя. Такой договор будет признан недействительным как противоречащий требованиям законодательства <*>.

Обратите внимание!

Дарение вещей и имущественных прав между коммерческими организациями ограничено. Такие юрлица вправе заключить между собой договор дарения только в отношении обычных подарков стоимостью не более 5 БВ <*>.

Такие юрлица вправе заключить между собой договор дарения только в отношении обычных подарков стоимостью не более 5 БВ <*>.

Как оформить безвозмездное оказание услуг?

Полагаем, наиболее безопасно оформлять бесплатное оказание услуг договором предоставления безвозмездной (спонсорской) помощи (далее — спонсорская помощь, помощь). Этот договор предполагает, что одна сторона (спонсор) предоставляет другой стороне (получателю) помощь безвозвратно и бесплатно. Предоставлять спонсорскую помощь можно в т.ч. в виде услуг <*>.

Если спонсорская помощь будет предоставлена в виде оказания услуг, в договор нужно включить следующие условия <*>:

1) информацию о сторонах договора — спонсоре и получателе. Рекомендуем указать полные наименования сторон, должности, фамилии и инициалы представителей, которые уполномочены подписывать договор.

Обратите внимание!

Безвозмездную (спонсорскую) помощь могут оказать юрлица или ИП-резиденты Беларуси организациям, ИП или физлицам-резидентам Беларуси <*>;

2) предмет договора — предоставление безвозмездной (спонсорской) помощи в виде оказания услуг. В договоре нужно конкретно прописать, какие именно услуги спонсор будет оказывать получателю.

В договоре нужно конкретно прописать, какие именно услуги спонсор будет оказывать получателю.

Пример формулировки условия в договоре:

«Спонсор предоставляет Получателю безвозмездную (спонсорскую) помощь в виде оказания услуг по организации культурно-массового мероприятия в соответствии с программой мероприятия (приложение 3 к настоящему договору)»;

3) расчет стоимости оказываемых по договору услуг. Его можно указать в тексте договора или оформить в виде приложения;

4) цель предоставления спонсорской помощи. Такая цель должна соответствовать одной или нескольким целям, предусмотренным Указом от 01.07.2005 N 300. При этом следует учитывать, что предусмотренный перечень целей является закрытым. Иными словами, оказывать спонсорскую помощь на другие цели нельзя.

Обратите внимание!

Если помощь оказывается физлицу, в договоре нужно указать фактическую цель в рамках общих предусмотренных целей. Например, приобретение лекарственных препаратов, помощь в строительстве или ремонте дома, приобретение стройматериалов, лечение, обучение, материальная помощь или иное <*>;

5) порядок представления получателем спонсору отчета о целевом использовании спонсорской помощи.

Обратите внимание!

Получатели-физлица не обязаны представлять отчет о целевом использовании спонсорской помощи <*>. Однако по соглашению сторон можно предусмотреть в договоре порядок подачи такого отчета и для них.

Порядок представления отчета получателем определяется по соглашению сторон <*>. В договоре можно установить, например, форму отчета и срок его представления.

Пример формулировки условия в договоре:

«Получатель направляет Спонсору письменный отчет о целевом использовании безвозмездной (спонсорской) помощи не позднее 10 (десяти) календарных дней со дня ее оказания. Отчет составляется в произвольной форме с указанием результатов использования полученной безвозмездной (спонсорской) помощи»;

6) сведения о том, что размер спонсорской помощи не превышает 1% от выручки, полученной спонсором при реализации продукции (товаров), работ, услуг за год, предшествующий году предоставления такой помощи. Это условие включается в договор, если спонсором выступают госорганы и организации, для которых установлено ограничение размера спонсорской помощи;

7) иные условия, определенные соглашением сторон. Это могут быть любые условия, которые не противоречат требованиям законодательства.

Это могут быть любые условия, которые не противоречат требованиям законодательства.

Пример формулировки условия в договоре:

«За нарушение срока представления отчета о целевом использовании безвозмездной (спонсорской) помощи, установленного в п. 4.1. настоящего договора, Получатель уплачивает Спонсору штраф в размере 20 (двадцать) базовых величин, действующих на дату уплаты штрафа».

Договор, где спонсором выступает госорган или организация, для которых установлено ограничение размера спонсорской помощи, должен быть согласован с вышестоящим органом или должностным лицом. Такой договор считается заключенным с момента его согласования. Другие договоры спонсорской помощи считаются заключенными с момента их подписания сторонами <*>.

Читайте этот материал в ilex >>

*по ссылке Вы попадете в платный контент сервиса ilex

Два пути к «существенно связанным»

Редактор: Мэри Ван Лёвен, J.D., LL.M.

сек. 501(c)(3) организациям, которые занимаются платной деятельностью, необходимо рассмотреть вопрос о том, способствует ли данная деятельность цели, на которую распространяется освобождение, или она «существенно связана» с ней. претендовать) на освобождение от налогов и облагается ли доход налогом на прибыль, не связанный с предпринимательской деятельностью (UBIT). Как правило, услуги не будут рассматриваться как существенно связанные только потому, что они выполняются для других организаций, освобожденных от налогов, или по себестоимости. Значительный объем руководств и прецедентного права IRS ясно дает понять, что услуги, предоставляемые ст. 501(c)(3) организация, как правило, должна либо предоставляться существенно ниже себестоимости, либо способствовать освобождению целей организации, чтобы считаться существенно связанной.

501(c)(3) организациям, которые занимаются платной деятельностью, необходимо рассмотреть вопрос о том, способствует ли данная деятельность цели, на которую распространяется освобождение, или она «существенно связана» с ней. претендовать) на освобождение от налогов и облагается ли доход налогом на прибыль, не связанный с предпринимательской деятельностью (UBIT). Как правило, услуги не будут рассматриваться как существенно связанные только потому, что они выполняются для других организаций, освобожденных от налогов, или по себестоимости. Значительный объем руководств и прецедентного права IRS ясно дает понять, что услуги, предоставляемые ст. 501(c)(3) организация, как правило, должна либо предоставляться существенно ниже себестоимости, либо способствовать освобождению целей организации, чтобы считаться существенно связанной.

В недавнем письменном постановлении Налоговое управление США определило, что определенные услуги, предоставляемые за плату, в значительной степени связаны с освобожденными от налогообложения целями частного операционного фонда и что доход от этих услуг не будет облагаться UBIT (см. Письмо-постановление 201701002). Это постановление иллюстрирует факто-интенсивный характер анализа UBIT применительно к платной деятельности и, что интересно, сочетает в себе два исторически отдельных подхода к анализу платной деятельности.

Письмо-постановление 201701002). Это постановление иллюстрирует факто-интенсивный характер анализа UBIT применительно к платной деятельности и, что интересно, сочетает в себе два исторически отдельных подхода к анализу платной деятельности.

Коммерческий сектор

Организация, описанная в гл. 501(c)(3) должны быть организованы и действовать исключительно для одной или нескольких целей, на которые распространяется освобождение, как правило, требуя, чтобы организация занималась в первую очередь деятельностью, которая способствует целям, на которые распространяется освобождение, и разрешая не более чем незначительную часть ее деятельности, направленной на достижение целей, не подпадающих под действие исключений. целей. Если основной деятельностью организации является торговля или бизнес, суды и IRS внимательно изучат, имеет ли эта деятельность «коммерческий оттенок» или вытесняет коммерческий бизнес, при определении того, способствует ли эта деятельность освобожденной цели.

Следующие факторы учитываются при оценке коммерциализации платных услуг: конкуренция с коммерческими организациями, характер предоставляемых услуг, объем и степень предоставляемых услуг ниже себестоимости, описание получателей услуг в разд. 501(c)(3), отношения поставщика услуг с получателем и степень, в которой организация полагается на благотворительные пожертвования. Наличие коммерческих организаций, предоставляющих аналогичные услуги, хотя и не является диспозитивным, свидетельствует о том, что деятельность является коммерческой. И наоборот, тот факт, что услуги организации отличаются от услуг, предлагаемых коммерческими поставщиками, предполагает, что деятельность также освобождает цели.

Налоговое управление обычно придерживается мнения, что, хотя коммерческая деятельность не освобождает от уплаты налогов, эта деятельность может быть благотворительной по своей сути, если она осуществляется в благотворительной форме. Если освобожденная от налогов организация занимается деятельностью, регулярно осуществляемой коммерческими организациями, IRS уделяет особое внимание благотворительной или коммерческой деятельности получателей услуг и тому, взимает ли организация плату значительно ниже себестоимости. Ни в Кодексе, ни в правилах не содержится определения «значительно ниже себестоимости»; однако простого предоставления услуг по себестоимости или чуть ниже себестоимости недостаточно.

Ни в Кодексе, ни в правилах не содержится определения «значительно ниже себестоимости»; однако простого предоставления услуг по себестоимости или чуть ниже себестоимости недостаточно.

Несвязанный подоходный налог с бизнеса

Разд. 511 налагает UBIT на несвязанный бизнес-налогооблагаемый доход (UBTI) организаций, описанных в гл. 501 (с). UBTI – это валовой доход, полученный от любой несвязанной торговли или бизнеса, регулярно осуществляемого, за вычетом разрешенных вычетов, непосредственно связанных с торговлей или бизнесом. Несвязанная торговля или бизнес, как правило, представляет собой любую торговлю или бизнес, существенно не связанные (кроме потребности в доходах или средствах) с освобожденными от налогов целями организации, занимающейся торговлей или бизнесом.

Торговля или бизнес связаны с освобожденными от налогообложения целями организации только в том случае, если осуществление коммерческой деятельности имеет причинно-следственную связь с достижением освобожденной от налогообложения цели и существенно связано только в том случае, если причинно-следственная связь является существенной. Таким образом, чтобы деятельность была существенно связана с освобожденными от налогов целями организации, она должна в значительной степени способствовать достижению этих целей.

Таким образом, чтобы деятельность была существенно связана с освобожденными от налогов целями организации, она должна в значительной степени способствовать достижению этих целей.

Основная цель: ведение торговли или бизнеса

Определение того, связана ли торговля или бизнес в значительной степени с освобожденными от налогов целями организации, включает по существу тот же анализ, который используется при определении того, соответствует ли организация, основная деятельность которой связана с ведением торговли или бизнеса, требованиям Ст. 501(c)(3) безналоговый статус. Положения казначейства гласят, что организация, занимающаяся торговлей или бизнесом в качестве своей основной деятельности, не может не претендовать на статус освобожденной от налогов, если торговля или бизнес (1) способствует освобождению от налогообложения целей организации и (2) не представляет собой несвязанная торговля или бизнес в соответствии с правилами UBIT. Письменные постановления IRS и неблагоприятные решения часто подтверждают это совпадение, полагаясь на органы, которые рассматривают статус освобождения от налогов, для анализа того, генерирует ли деятельность с оплатой за услуги UBTI. Одни и те же органы, как правило, могут использоваться для анализа платной деятельности независимо от того, является ли эта деятельность незначительной или основной деятельностью организации, с той лишь разницей, что речь идет о подверженности UBIT или освобождении от налогов.

Одни и те же органы, как правило, могут использоваться для анализа платной деятельности независимо от того, является ли эта деятельность незначительной или основной деятельностью организации, с той лишь разницей, что речь идет о подверженности UBIT или освобождении от налогов.

Постановление

Частный операционный фонд в Письме Постановления 201701002 продвигал свою благотворительную цель по улучшению жизни детей с низким доходом и их семей путем сбора, анализа, интерпретации и обмена данными для улучшения принятия решений сообществом. У фонда были соглашения об использовании данных с государственными учреждениями, которые давали ему доступ к необработанным данным, которые не были доступны в открытом доступе или коммерческих предприятиях. Фонд обработал эту информацию и разместил на своем сайте бесплатную базу показателей микрорайона по ключевым социальным вопросам. Однако фонд не предоставил доступ к необработанным данным соглашения об использовании.

Фонд также предлагал техническую помощь «организациям социального сектора» — некоммерческим организациям, фондам, государственным учреждениям и общественным организациям. Эта помощь включала запросы, которые не могли быть удовлетворены путем независимого анализа информации, доступной на веб-сайте фонда. Организации социального сектора, как правило, обращались к фонду за технической помощью, потому что им не хватало собственных технических или предметных знаний для проведения требуемого анализа. Фонд отбирал потенциальных «клиентов», чтобы убедиться, что (1) каждый клиент был сосредоточен на улучшении жизни детей и семей с низким доходом и (2) каждый проект продвигал миссию фонда.

Эта помощь включала запросы, которые не могли быть удовлетворены путем независимого анализа информации, доступной на веб-сайте фонда. Организации социального сектора, как правило, обращались к фонду за технической помощью, потому что им не хватало собственных технических или предметных знаний для проведения требуемого анализа. Фонд отбирал потенциальных «клиентов», чтобы убедиться, что (1) каждый клиент был сосредоточен на улучшении жизни детей и семей с низким доходом и (2) каждый проект продвигал миссию фонда.

Хотя фонд ранее предоставлял услуги технической помощи бесплатно, он решил, что покрытие всех расходов ограничивает его возможности по предоставлению этих услуг, и предложил взимать «разумную плату» за запросы на техническую помощь. Фонд (1) не будет взимать плату за запросы, требующие менее четырех часов рабочего времени персонала; (2) устанавливать цены в соответствии с платежеспособностью клиентов; и (3) взимать плату меньше, чем стоимость в каждом конкретном случае.

Анализ

Фонд запросил четыре постановления, два из которых касались того, были ли технические услуги существенно связаны с его освобожденными целями. IRS определило, что технические услуги способствовали освобождению фонда от налогов. Хотя этого вывода было бы достаточно, чтобы сделать вывод о том, что платные услуги были существенно связаны, IRS также приняла к сведению факты, свидетельствующие о том, что услуги оказывались в благотворительных целях.

Технические службы содействовали освобожденным целям фонда, поскольку данные и анализ, подготовленные техническими службами, будут использоваться фондом для собственных исследований и целей предоставления грантов, и каждый проект будет предоставлять новую информацию, которую фонд будет публиковать. на своем веб-сайте. Поскольку деятельность фонда преследовала в первую очередь благотворительную цель, IRS смогла отличить враждебные органы, считающие, что консультационные услуги, которые не преследуют благотворительных целей и не предоставляются в благотворительных целях (например, существенно ниже себестоимости), не освобождают от дополнительных целей.

Налоговое управление далее подчеркнуло, как конкретные характеристики услуг фонда повлияли на признание их благотворительными по своей сути. Например, услуги фонда помогали организациям социальной сферы осуществлять собственную благотворительную деятельность (т.е. улучшать жизнь малообеспеченных детей и их семей). Кроме того, ценообразование фонда — потенциальные сборы ниже себестоимости в каждом конкретном случае — противопоставлялись отрицательным авторитетам, согласно которым организации не имели права на освобождение от налогов, потому что отчасти услуги не оказывались существенно ниже себестоимости.

Наблюдения

Анализ в Письме-постановлении 201701002 предлагает своего рода дорожную карту для организаций, которые намереваются рассматривать деятельность по плате за услуги как в значительной степени связанную с целями освобождения (и, таким образом, избегать UBIT). В то время как благоприятные факты фонда позволили IRS сделать вывод о том, что деятельность с оплатой за услуги будет способствовать его целям освобождения, неполная оценка IRS того, были ли услуги по своей сути благотворительными — и, таким образом, могли ли независимо заслужить тот же результат — может ввести в заблуждение. читатели.

читатели.

Фонд установил, к удовлетворению IRS, что его деятельность с оплатой за услуги будет способствовать реализации его собственных целей, освобожденных от налогов, что, как правило, было бы достаточным для прохождения существенно связанного теста. Затем в постановлении перечислялись способы, которыми услуги по своей сути носили благотворительный характер. Например, IRS признало, что фонд будет помогать другим организациям в дальнейших благотворительных целях и что гонорары фонда иногда будут меньше, чем затраты. Тем не менее, судя по всему, решение не опирается на эти факторы, и неясно, просто ли Налоговое управление США констатировало положительные факты или использовало эти факты для подкрепления самого сильного аргумента фонда — что оно преследовало свои собственные цели, связанные с освобождением от налогов, привлекая в деятельности.

Несмотря на то, что IRS, казалось, одобряет стратегию ценообразования фонда, существующие власти требуют, чтобы плата за услуги оценивалась «существенно ниже себестоимости», чтобы считаться благотворительной по своей сути, и подход фонда, который иногда предлагает услуги по цене ниже себестоимости. вероятно, не будет составлять «значительно ниже себестоимости». Таким образом, представляется, что фонд не мог получить положительное решение только на основании ценообразования. Кроме того, IRS отметила, что деятельность фонда позволила организациям социального сектора продвигать свои собственные освобожденные цели. Тем не менее, несколько органов (в том числе тот, на который ссылается IRS в Письме-постановлении 201701002) разъясняют, что простое предоставление услуг благотворительным организациям, даже по себестоимости, не способствует освобождению от налогов.

вероятно, не будет составлять «значительно ниже себестоимости». Таким образом, представляется, что фонд не мог получить положительное решение только на основании ценообразования. Кроме того, IRS отметила, что деятельность фонда позволила организациям социального сектора продвигать свои собственные освобожденные цели. Тем не менее, несколько органов (в том числе тот, на который ссылается IRS в Письме-постановлении 201701002) разъясняют, что простое предоставление услуг благотворительным организациям, даже по себестоимости, не способствует освобождению от налогов.

Важно отметить, что IRS не уточнила, мог ли способ, которым фонд предоставлял услуги, квалифицировать его как освобожденный от налогов, если его услуги не способствовали его собственным целям освобождения. Хотя органы, анализирующие деятельность с оплатой за услуги, обычно сосредотачиваются на том, являются ли услуги дополнительными целями освобождения или они предоставляются в благотворительных целях, это постановление представляет собой необычное слияние этих двух подходов. Несмотря на гибридный анализ, благоразумные организации не должны рассматривать анализ «благотворительности по своей сути» в постановлении как определяющий, потому что IRS могла бы прийти к другому результату, если бы услуги фонда не способствовали его освобожденным целям.

Несмотря на гибридный анализ, благоразумные организации не должны рассматривать анализ «благотворительности по своей сути» в постановлении как определяющий, потому что IRS могла бы прийти к другому результату, если бы услуги фонда не способствовали его освобожденным целям.

Наконец, любопытным аспектом постановления является упор на особый характер услуг фонда. Способность организации отличать свои услуги от услуг, предлагаемых коммерческими поставщиками, показывает, что услуги не являются коммерческими. Фонд установил, что его деятельность уникальна; однако неясно, должна ли эксклюзивность технических услуг фонда свидетельствовать об отсутствии коммерческой выгоды. Возможно, отсутствие коммерческих конкурентов имело мало общего с характером фактических услуг фонда, а было связано с тем фактом, что только фонд имел доступ к данным (по причине правительственных соглашений).

Кроме того, хотя постановление предполагает, что опыт фонда в обработке данных мотивировал запросы на обслуживание от организаций социального сектора, похоже, что эти организации не могли получить анализ каким-либо другим способом, поскольку база данных фонда не предлагала доступа к необработанному использованию. данные соглашения. То есть необходимые данные не были доступны организациям социальной сферы независимо от того, обладали ли они техническими ресурсами для их анализа. Без знания дополнительных фактов невозможно определить, правильно ли объяснялась уникальность технических услуг фонда фактической технической экспертизой или же исключительным доступом к данным.

данные соглашения. То есть необходимые данные не были доступны организациям социальной сферы независимо от того, обладали ли они техническими ресурсами для их анализа. Без знания дополнительных фактов невозможно определить, правильно ли объяснялась уникальность технических услуг фонда фактической технической экспертизой или же исключительным доступом к данным.

Редактор Примечания

Мэри Ван Лёвен — директор отдела налоговой службы штата Вашингтон в KPMG LLP в Вашингтоне.

Для получения дополнительной информации об этих предметах свяжитесь с г-жой Ван Лёвен по телефону 202-533-4750 или по электронной почте [email protected].

Если не указано иное, участники являются членами KPMG LLP или связаны с ней.

Взгляды и мнения, выраженные здесь, принадлежат автору и не обязательно отражают взгляды и мнения KPMG LLP. Информация, содержащаяся в данном документе, носит общий характер и основана на авторитетах, которые могут быть изменены. Применимость информации к конкретным ситуациям должна быть определена путем консультации с вашим налоговым консультантом. ©2017 KPMG LLP, товарищество с ограниченной ответственностью в штате Делавэр и американская фирма-член сети независимых фирм КПМГ, входящих в состав KPMG International Cooperative («KPMG International»), швейцарской организации. Все права защищены.

Применимость информации к конкретным ситуациям должна быть определена путем консультации с вашим налоговым консультантом. ©2017 KPMG LLP, товарищество с ограниченной ответственностью в штате Делавэр и американская фирма-член сети независимых фирм КПМГ, входящих в состав KPMG International Cooperative («KPMG International»), швейцарской организации. Все права защищены.

Налоговые последствия вознаграждения за услугу (часть 1 из 2): проверка цели освобождения от налогообложения

Первоначально опубликовано: 26 августа 2020 г.

Автор:

Темы:

Вопросы федерального налогообложения

Последнее десятилетие было отмечено растущей коммерциализацией некоммерческого сектора. Столкнувшись с сокращением государственного финансирования и грантов фондов, а также сокращением частных пожертвований после рецессии 2008 года, некоммерческие организации обратились к другим источникам доходов, чтобы компенсировать разницу. Эти факторы в сочетании с влиянием движения «социальное предпринимательство» побудили некоммерческие организации искать инновационные модели благотворительности, которые все больше напоминают коммерческие предприятия.

«Плата за услугу» (неофициальный термин, используемый некоммерческим сообществом для описания доходов, получаемых некоммерческими организациями от продажи товаров или услуг), таким образом, стал важным и, возможно, необходимым источником дохода для растущего количество некоммерческих организаций. Плата за услуги привлекательна как разнообразный и потенциально более надежный источник дохода, чем гранты или пожертвования. Важно отметить, что доход от платы за услугу также является источником «неограниченных средств», которые могут без ограничений финансировать важные непредвиденные расходы. Однако, несмотря на все эти привлекательные качества, модель «плата за услугу» сопряжена со сложными налоговыми вопросами, которые необходимо тщательно рассмотреть, прежде чем начинать какую-либо деятельность на основе платы за услугу.

Эта статья, первая в серии из двух частей, представляет собой краткий обзор одного из основных налоговых вопросов, возникающих в связи с моделью оплаты за услугу: проверка цели освобождения от налогообложения. В частности, в этой статье рассматривается, когда деятельность с оплатой за услуги может быть несовместима с задачами организаций, освобожденных в соответствии с разделом 501(c)(3) Налогового кодекса («Кодекс»). Во второй части обсуждаются основные правила определения того, облагается ли деятельность по оплате за услуги налогом на несвязанный налог на прибыль («UBIT»).

В частности, в этой статье рассматривается, когда деятельность с оплатой за услуги может быть несовместима с задачами организаций, освобожденных в соответствии с разделом 501(c)(3) Налогового кодекса («Кодекс»). Во второй части обсуждаются основные правила определения того, облагается ли деятельность по оплате за услуги налогом на несвязанный налог на прибыль («UBIT»).

Тест на освобождение от налогов направлен на то, чтобы гарантировать, что освобожденная от налогов организация не отклонится слишком далеко от миссии, которую наше налоговое законодательство считает достойной льготного налогового статуса. Чтобы претендовать на освобождение от налогов в соответствии с разделом 501(c)(3) Кодекса, организация должна управляться прежде всего для достижения одной или нескольких «освобожденных целей», признанных в соответствии с разделом 501(c)(3) Кодекса, например: благотворительность, образование, укрепление здоровья, продвижение искусства, продвижение науки и продвижение религии. Действия, которые не способствуют цели, подлежащей освобождению, должны быть несущественный . Организация может вести торговлю или бизнес как существенную часть своей деятельности, при условии, что деятельность такой торговли или бизнеса способствует освобожденной цели, и организация не работает с основной целью ведения «несвязанной торговли или бизнеса». (определение «несвязанной торговли или бизнеса» обсуждается далее во второй части).

Действия, которые не способствуют цели, подлежащей освобождению, должны быть несущественный . Организация может вести торговлю или бизнес как существенную часть своей деятельности, при условии, что деятельность такой торговли или бизнеса способствует освобожденной цели, и организация не работает с основной целью ведения «несвязанной торговли или бизнеса». (определение «несвязанной торговли или бизнеса» обсуждается далее во второй части).

Применение этих правил оказалось чрезвычайно сложным. Не существует определения «существенного» или «несущественного», а также нет четкого способа определить, способствует ли торговля или бизнес освобожденной цели. На практике Налоговая служба и суды в значительной степени полагались на широко критикуемый свод законов, называемый «доктриной коммерции», чтобы определить, соответствует ли деятельность организации с оплатой за услуги статусу 501 (c) (3). По сути, доктрина коммерции утверждает, что организации, слишком похожие на сопоставимые коммерческие предприятия, не заслуживают статуса 501 (c) (3). Доктрина коммерческой деятельности применялась очень произвольно и неравномерно: можно привести бесчисленное множество примеров освобожденных от налогов больниц, университетов и издательств, чья деятельность неотличима от их коммерческих коллег, облагаемых налогом. Тем не менее, некоторые рекомендации можно почерпнуть из иллюстративных случаев.

Доктрина коммерческой деятельности применялась очень произвольно и неравномерно: можно привести бесчисленное множество примеров освобожденных от налогов больниц, университетов и издательств, чья деятельность неотличима от их коммерческих коллег, облагаемых налогом. Тем не менее, некоторые рекомендации можно почерпнуть из иллюстративных случаев.

Хорошим примером является дело Living Faith, Inc. против комиссара , 950 F.2d 365 (7-й округ, 1991 г.), в котором участвовала организация, созданная для продвижения принципов Церкви адвентистов седьмого дня, одним из которых является вегетарианство. и здоровое питание. Цель организации была якобы религиозной, но основной деятельностью организации было управление двумя вегетарианскими ресторанами/магазинами здоровой пищи. Цены в магазинах были такими же, как и у коммерческих конкурентов в этом районе. В магазинах была выставлена адвентистская литература, а в нерабочее время проводились уроки кулинарии и изучения Библии. Кроме того, каждое утро перед открытием организация проводила религиозную беседу и пела гимны. Организация полностью полагалась на доходы от магазинов и не собиралась собирать пожертвования.

Организация полностью полагалась на доходы от магазинов и не собиралась собирать пожертвования.

Седьмой округ полагался на доктрину коммерческой деятельности, утверждая, что организация действовала в основном для целей, не подпадающих под освобождение, и не подпадала под освобождение. Хотя некоторые виды деятельности организации явно преследовали религиозные цели (демонстрация адвентистской литературы, занятия по изучению Библии, религиозные беседы и пение гимнов), суд постановил, что эти действия были второстепенными по отношению к коммерческой деятельности магазина. Суд отметил, что организация управлялась так же, как коммерческий бизнес, т.е. с обычным графиком работы и продвижением через рекламу. Суд также подчеркнул, что организация конкурировала с аналогичными коммерческими предприятиями, устанавливала цены по рыночным ценам и не имела доходов из каких-либо других источников.

На основе Living Faith, Inc . и подобных случаях, 501(c)(3) организации, занимающиеся коммерческой деятельностью, могут принять несколько мер предосторожности.

ХХ)»)

ХХ)»)