Плата за капремонт новостроек: важные моменты.

- Вы здесь:

- Главная

- Плата за капремонт новостроек: важные моменты.

Поздравления

Главы Успенского района

Открыть

Плата за капремонт новостроек: важные моменты.

Обязанность по оплате взносов на капитальный ремонт, наступает у собственников многоквартирных домов, включенных в региональную программу, утверждённую постановлением главы администрации (губернатора) Краснодарского края от 31.12.2013 № 1638 «Об утверждении региональной программы капитального ремонта общего имущества собственников помещений в многоквартирных домах, расположенных на территории Краснодарского края, на 2014-2043 годы».

Согласно краевому законодательству, в региональную программу включаются многоквартирные дома (в том числе и те дома, все помещения в которых принадлежат одному собственнику) все квартиры в которых являются структурно обособленными помещениями, обеспечивающими возможность прямого доступа к помещениям общего пользования, за исключением домов, признанных в установленном порядке аварийными и подлежащими сносу, и многоквартирных домов, в которых имеется менее чем три квартиры.

Таким образом, законом не предусмотрено исключение домов, срок эксплуатации которых менее 5 лет («новостроек») из региональной программы.

Следовательно, новые многоквартирные дома, которые находятся на «гарантии» застройщика, также подлежат включению в региональную программу и оплате взносов на капитальный ремонт.

Ссылки на законодательство:

ст. 20 Закона Краснодарского края от 01.07.2013 № 2735-КЗ «Об организации проведения капитального ремонта общего имущества собственников помещений в многоквартирных домах, расположенных на территории Краснодарского края»: Региональная программа должна включать в себя:

1) перечень всех расположенных на территории Краснодарского края многоквартирных домов (в том числе многоквартирных домов, все помещения в которых принадлежат одному собственнику), все квартиры в которых являются структурно обособленными помещениями, обеспечивающими возможность прямого доступа к помещениям общего пользования в данном многоквартирном доме, за исключением многоквартирных домов:

а) признанных в установленном Правительством Российской Федерации порядке аварийными и подлежащими сносу или реконструкции;

б) в которых имеется менее чем три квартиры.

Более подробную информацию по этим и другим, интересующим Вас, вопросам можно получить у специалистов отдела №4 по муниципальным образованиям город Армавир,Курганинский, Лабинский, Мостовский, Отрадненский, Успенский районы НКО «Фонд капитального ремонта МКД» по адресам:

г. Курганинск, ул. Калинина, 27, тел. – (86147) 2-82-17, 2-57-48;

г. Армавир, ул. ул. Карла Либкнехта, д. 59, тел. – (86137) 5-99-65, 5-99-60;

e-mail: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.,сайт: www.kapremont23.ru или капремонт 23.рф.

Интернет-приемная

Главы Успенского района

Задать вопрос

Фотогалерея

Можно ли не платить за капитальный ремонт в новостройке

Прочее › Отказаться › Можно ли отказаться от капитального ремонта в квартире по замене труб

Статья 170 ЖК РФ предусматривает отсрочку платежей для собственников квартир в новостройках. Когда дом включают в программу, то жильцы должны будут платить взносы не сразу, а спустя какое-то время. Максимальная отсрочка составляет 5 лет. Продолжительность периода отсрочки определяется региональными властями.

Когда дом включают в программу, то жильцы должны будут платить взносы не сразу, а спустя какое-то время. Максимальная отсрочка составляет 5 лет. Продолжительность периода отсрочки определяется региональными властями.

- Можно ли не платить за капремонт в новостройке

- Сколько лет не платят за капремонт в новом доме

- Что нужно делать чтобы законно не платить за капремонт

- Что будет если я не буду платить за капитальный ремонт

- Когда начинают платить за капремонт в новостройках

- Кто освобождается от платы за капремонт

- Сколько лет должно быть дому чтобы сделали капитальный ремонт

- Когда не надо платить за капремонт

- Нужно ли платить за капремонт если в квартире никто не прописан

- Что делать если купили квартиру с долгом за капремонт

- Можно ли отказаться от платежей за капитальный ремонт

- Как отменить капремонт

- Можно ли списать долг за капитальный ремонт

- Как оспорить долг за капремонт

- Почему мы должны платить за капитальный ремонт

- Кому положен возврат за капремонт

- Можно ли отказаться от платы за капитальный ремонт

- Сколько лет можно не платить за капремонт

- Кто может не платить за капремонт и при каких условиях

Можно ли не платить за капремонт в новостройке

Платить или нет

Проведенные начисления со стороны управляющей компании являются незаконными. Не производить оплату капремонта в новостройках также могут наниматели муниципальных квартир.

Не производить оплату капремонта в новостройках также могут наниматели муниципальных квартир.

Сколько лет не платят за капремонт в новом доме

В ЖК РФ нет отдельных норм о капремонте новостроек, построенных поэтапно Согласно ч. 1 ст. 170 ЖК РФ, обязанность собственников платить взносы на капремонт МКД в новостройках возникает в течение пяти лет с даты включения дома в региональную программу.

Что нужно делать чтобы законно не платить за капремонт

Чтобы законно не платить взносы за капремонт в ФКР, необходимо подать через МФЦ заявление на имя регионального оператора и в администрацию города. Если планируется отсрочка для всего дома, вопрос обсуждают на общем собрании собственников. Заявление собственников и протокол решения направляют в администрацию.

Что будет если я не буду платить за капитальный ремонт

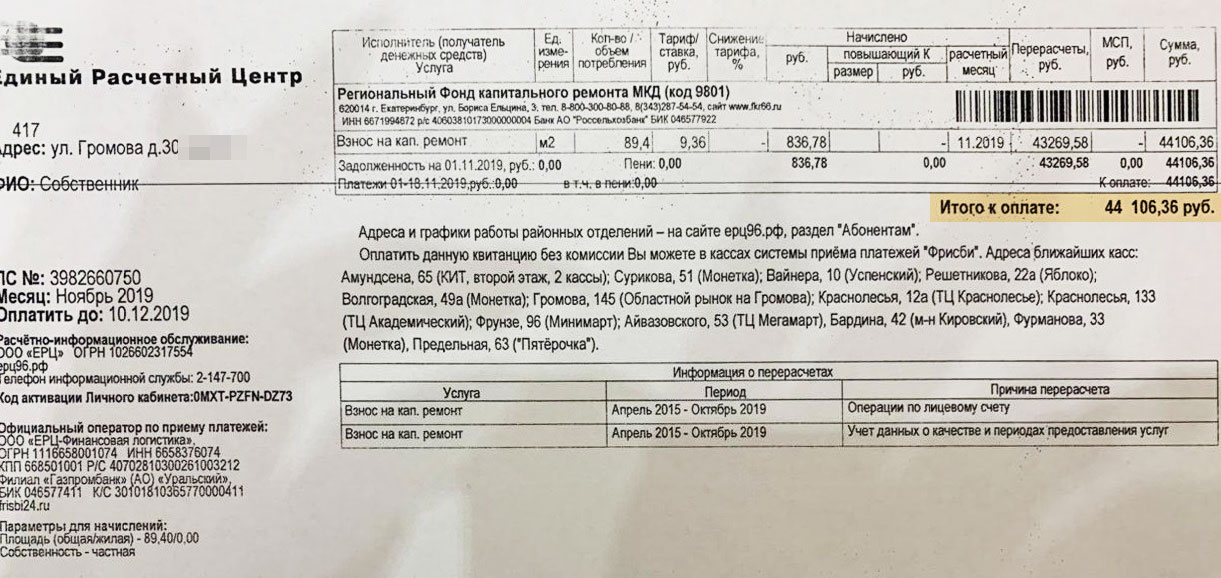

В соответствии со ст. ст. 154, 159-160 ЖК РФ, в случае неоплаты взносов на капитальный ремонт предусмотрена ответственность в виде наложения пени, взыскания в судебном порядке образовавшегося долга, приостановление выплаты льгот и субсидий, причитающихся собственникам.

Когда начинают платить за капремонт в новостройках

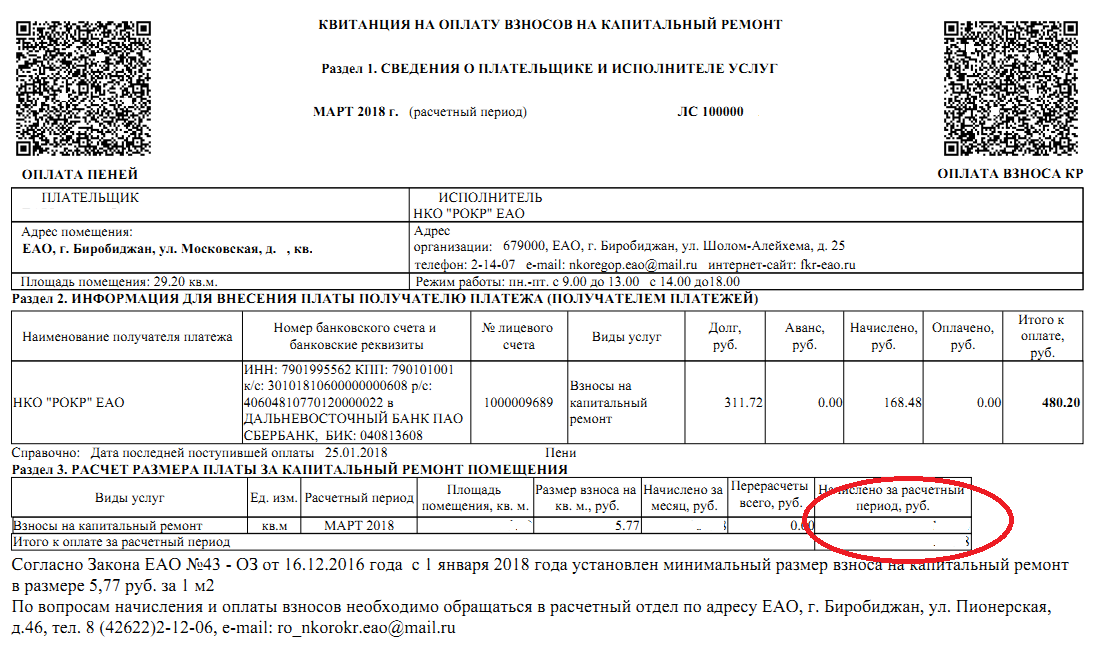

В соответствии со ст. 169 ЖК РФ, платить взносы на капитальный ремонт следует спустя 3-8 месяцев с момента регистрации дома в региональной программе. Гарантия строительной фирмы не имеет ничего общего с обязанностью жильцов.

Кто освобождается от платы за капремонт

Кто полностью освобожден от уплаты взносов за капремонт? Полностью освобождены от платы за капремонт одинокие пенсионеры старше 80 лет или же собственники, которые проживают с такими пенсионерами (закон № 181-ФЗ «О соцзащите инвалидов»).

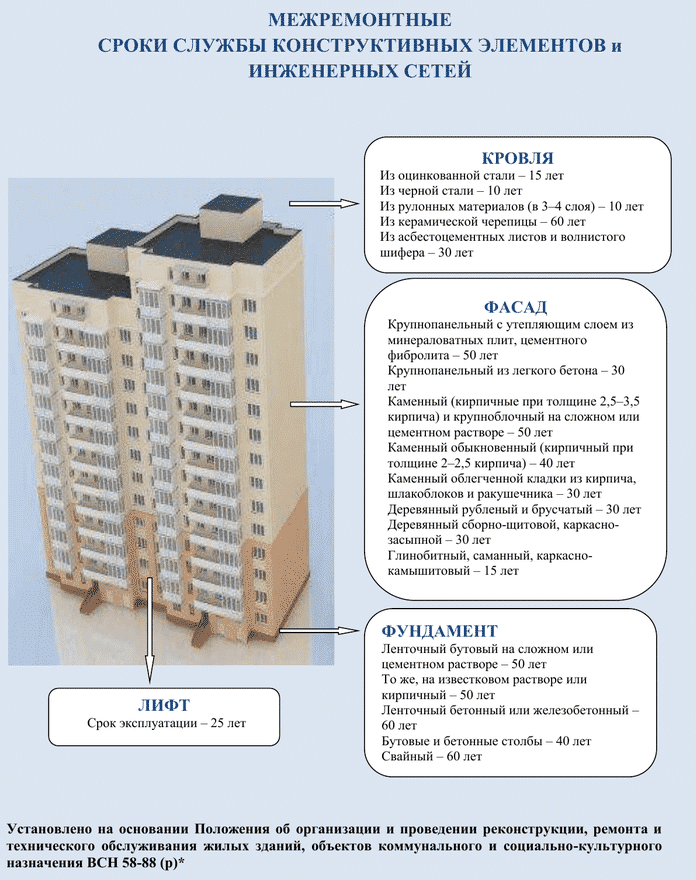

Сколько лет должно быть дому чтобы сделали капитальный ремонт

В Жилищном кодексе не прописано, через сколько лет после постройки дом нужно капитально отремонтировать. Это может быть и через 30 лет, и 50. Основание для ремонта — неудовлетворительное техническое состояние здания.

Когда не надо платить за капремонт

Кто полностью освобожден от уплаты взносов за капремонт? Полностью освобождены от платы за капремонт одинокие пенсионеры старше 80 лет или же собственники, которые проживают с такими пенсионерами (закон № 181-ФЗ «О соцзащите инвалидов»).

Нужно ли платить за капремонт если в квартире никто не прописан

Тот факт, что в жилом помещении в МКД никто не прописан и не проживает, не освобождает собственника помещения в МКД от внесения платы за жилое помещение и коммунальные услуги, в том числе, от уплаты взноса на капитальный ремонт.

Что делать если купили квартиру с долгом за капремонт

Долги по капремонту переходят на нового собственника. В соответствии с законом (ч. 3 ст. 158 ЖК РФ) взносы на капремонт закрепляются за объектом, поэтому при покупке жилья, где есть такой долг, новый собственник будет его оплачивать.

Можно ли отказаться от платежей за капитальный ремонт

Отказаться от участия в капитальном ремонте нельзя. В соответствии со статьей 169 Жилищного кодекса Российской Федерации собственники помещений в многоквартирном доме обязаны уплачивать ежемесячные взносы на капитальный ремонт общего имущества в многоквартирном доме.

Как отменить капремонт

Оплата взносов на капитальный ремонт регулируется Жилищным законодательством, поэтому даже при условии того, что дом «вылизан», отказаться от уплаты взносов не получится.

Можно ли списать долг за капитальный ремонт

Как списать долг за капремонт? Если имеется задолженность по взносам на капитальный ремонт, то списать ее невозможно. Региональный оператор имеет право подать в суд иск о взыскании долга.

Как оспорить долг за капремонт

Чтобы оспорить долговую квитанцию, понадобится зарегистрироваться в личном кабинете Фонда капитального ремонта, а затем внести в него данные о квартире. После этого о реальных задолженностях можно будет узнать во вкладке «взносы», а также получить полную выписку по счету.

Почему мы должны платить за капитальный ремонт

За капитальный ремонт мы платим в виде ежемесячных взносов, из которых формируются накопления. Т. е. фактически мы откладываем средства на будущий капитальный ремонт, необходимость которого рано или поздно возникнет, т.

Кому положен возврат за капремонт

Компенсация предоставляется получателям при отсутствии у них задолженности по оплате жилого помещения, взноса на капитальный ремонт общего имущества в многоквартирном доме и коммунальных услуг или при заключении и (или) выполнении гражданами соглашений по ее погашению.

Можно ли отказаться от платы за капитальный ремонт

Отказаться от участия в капитальном ремонте нельзя. В соответствии со статьей 169 Жилищного кодекса Российской Федерации собственники помещений в многоквартирном доме обязаны уплачивать ежемесячные взносы на капитальный ремонт общего имущества в многоквартирном доме.

Сколько лет можно не платить за капремонт

Она устанавливается законом субъекта Российской Федерации и может предусматривать как частичное, так и полное освобождение от уплаты взносов за капремонт граждан определенных категорий, например инвалидов I и II групп или неработающих собственников жилья при достижении ими возраста 70 или 80 лет.

Кто может не платить за капремонт и при каких условиях

Кого могут освободить от взносов

Граждан от 80 лет и старше; владельцев жилья, где проживает пенсионер старше 80 лет; жильцов аварийного дома, который будут сносить; людей, чья недвижимость изымается для нужд госструктур.

Капитальные улучшения по сравнению с расходами на ремонт и техническое обслуживание [обновление 2022 г.

]

]БЕСПЛАТНО отслеживайте эффективность аренды недвижимости

Узнать больше

После того, как ваше имущество будет введено в эксплуатацию, вам необходимо определить, должны ли все расходы на ремонт и техническое обслуживание, которые вы несете, классифицироваться как регулярные расходы или капитальные улучшения, которые должны быть капитализированы и амортизированы.

Большинство владельцев сдаваемой в аренду недвижимости предпочитают классифицировать как можно больше таких расходов как регулярные расходы на ремонт и техническое обслуживание, чтобы максимизировать отчисления за текущий год и свести к минимуму возврат амортизации.

Прежде чем мы приступим к изучению этих классификаций, мы хотим сообщить вам о трех вычетах «безопасной гавани», которые могут оказаться полезными при перемещении некоторых расходов, которые в противном случае классифицировались бы как капитальные, в корзину обычных расходов:

- Безопасная гавань для малых Налогоплательщики

- Текущее техническое обслуживание Безопасная гавань

- Безопасная гавань Де Минимис

Мы не будем вдаваться здесь во все подробности этих трех безопасных гаваней, но официальное руководство IRS необходимо прочитать владельцам арендуемой недвижимости, которые хотят максимизировать свои отчисления за текущий год. Вы также узнаете довольно много о том, как IRS подходит к капитальным улучшениям по сравнению с расходами на ремонт и техническое обслуживание. Конечно, вы можете позволить вашему CPA сделать это за вас.

Вы также узнаете довольно много о том, как IRS подходит к капитальным улучшениям по сравнению с расходами на ремонт и техническое обслуживание. Конечно, вы можете позволить вашему CPA сделать это за вас.

Ремонт и техническое обслуживание

Ремонт и техническое обслуживание, как правило, представляют собой разовые расходы, связанные с поддержанием вашей собственности в пригодном для проживания и надлежащем рабочем состоянии. Примеры общих расходов на ремонт и техническое обслуживание включают, помимо прочего:

- покраску

- крепление:

- существующий блок переменного тока

- кран или унитаз

- замена:

- несколько черепиц на крыше

- дверь шкафа

- несколько досок или плиток на полу

- сломанная труба

- расходы, понесенные на:

- осмотр или очистка части строительной конструкции и/или строительной системы

- Замена сломанных или изношенных деталей аналогичными деталями

Капитальные улучшения

Капитальные улучшения — это дополнения или изменения, повышающие стоимость имущества, увеличивающие срок его полезного использования или адаптирующие его (или компонент имущества) для новых целей.

Примеры капитальных улучшений включают:

- пристройки, такие как терраса, бассейн, дополнительная комната и т. д.

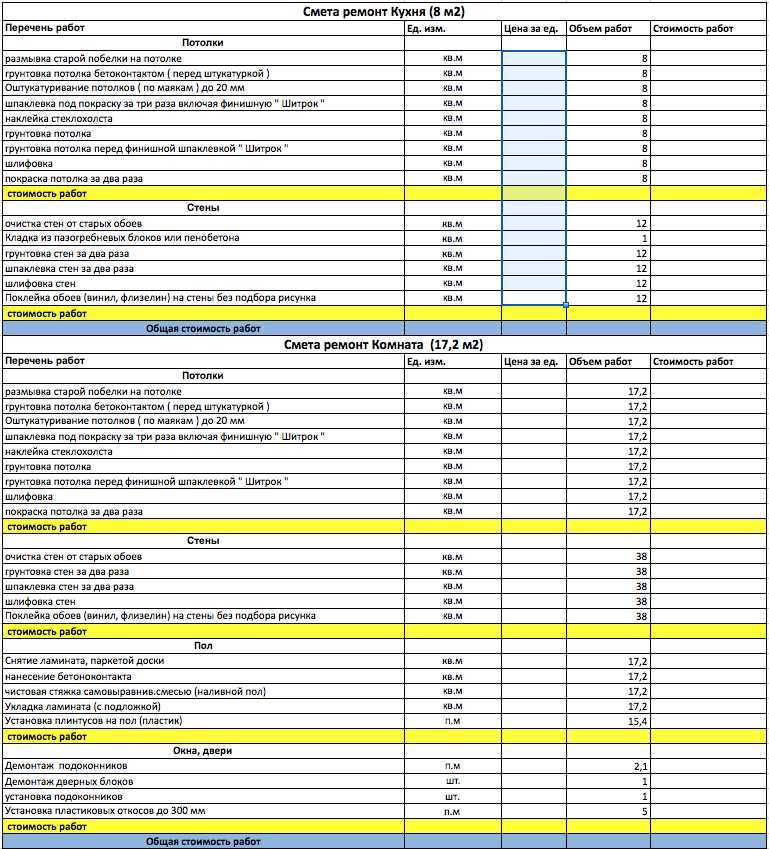

- ремонт всей комнаты (например, кухни)

- установка центрального кондиционера, новой сантехники и т.д.

- замена 30% или более компонентов здания (например, крыши, окон, полов, электрической системы, ОВК и т. д.)

Убедитесь, что вы требуете всех вычетов, на которые вы имеете право. Загрузите полное руководство сегодня. >>

Ознакомьтесь с другими темами о налоговых вычетах при аренде недвижимости:

- Основы учета арендного имущества

- 9 Общие налоговые вычеты арендодателя

- Командировочные расходы владельцев аренды

- Переносные вычеты и убытки от несчастных случаев

- Обзор амортизации арендованного имущества

- Лимиты пассивной активности и пассивные потери

- Прирост капитала, возврат амортизации и 1031 Правила обмена

- Краткосрочная аренда и связанные с ней налоги

Несмотря на то, что были предприняты разумные усилия для предоставления точной и актуальной информации, мы не гарантируем, что информация, содержащаяся в этом руководстве и доступная через него, является 100% точной, полной и безошибочной. Мы не несем никакой ответственности за любые ошибки или упущения в этом руководстве.

Мы не несем никакой ответственности за любые ошибки или упущения в этом руководстве.

Бесплатно отслеживайте эффективность сдаваемой в аренду недвижимости

Избранные сообщения

Сообразительные инвесторы в недвижимость знают, что биржа 1031 — это обычная налоговая стратегия, которая помогает им наращивать свои портфели и увеличивать собственный капитал быстрее и эффективнее…

Обзор преимуществ и недостатков использования ООО с доходной недвижимостью, а также стоимости, структуры собственности, защиты активов и финансовых последствий.

Лаура Дэвисон и Ноа Бухайяр из Bloomberg сообщили на этой неделе о новых правилах использования зон возможностей, выпущенных IRS и министерством финансов.

Капитальные улучшения

Налоговый бюллетень СТ-104 (ТБ-СТ-104)

Версия для печати (PDF)

Дата выпуска: 27 июля 2012 г.

Введение

Взимает ли подрядчик налог с продаж с заказчика, зависит от того, считается ли выполняемая работа капитальным улучшением недвижимого имущества или же она является установкой, ремонтом или техническим обслуживанием. В этом бюллетене разъясняется, какой вид работ является капитальным улучшением недвижимого имущества, не облагаемым налогом. Он также включает информацию о закупках подрядчиками и владельцами недвижимости, выставлении счетов и надлежащем использовании сертификатов об освобождении от уплаты налогов.

Что такое капитальный ремонт?

Капитальное улучшение — любое дополнение или изменение недвижимого имущества, которое удовлетворяет всем трем из следующих условий:

- Оно существенно увеличивает стоимость недвижимого имущества или значительно продлевает срок полезного использования недвижимого имущества .

- Он становится частью недвижимого имущества или постоянно прикрепляется к недвижимому имуществу, так что удаление может нанести материальный ущерб имуществу или самой вещи.

- Предназначен для стационарной установки.

Например, строительство террасы, установка водонагревателя или установка кухонных шкафов — все это проекты капитального ремонта. Ремонт сломанной ступени, замена термостата на водонагревателе или покраска существующих шкафов — все это примеры облагаемых налогом работ по ремонту и техническому обслуживанию.

Публикация 862, Классификация налогов на продажу и использование капитальных улучшений и ремонтов недвижимости , содержит подробную информацию о различных видах работ, которые считаются и не квалифицируются как капитальные улучшения. Поскольку метод установки может повлиять на налогообложение работы, некоторые работы необходимо рассматривать в каждом конкретном случае.

Закупка материалов

Строительные материалы и другое материальное личное имущество, приобретенное для капитального ремонта, подлежит налогообложению независимо от того, приобретены ли они подрядчиком, субподрядчиком, ремонтником (далее подрядчик ) или домовладельцем. Налог с продаж, уплачиваемый подрядчиками, становится расходом, который может быть переложен на клиента как часть общей суммы расходов на капитальный ремонт.

Налог с продаж, уплачиваемый подрядчиками, становится расходом, который может быть переложен на клиента как часть общей суммы расходов на капитальный ремонт.

Подрядчики обычно не продают строительные материалы клиентам без установки и, следовательно, не могут использовать форму ST-120, Сертификат перепродажи , чтобы сделать покупки строительных материалов освобожденными от налога.

Однако при определенных обстоятельствах подрядчики могут использовать форму ST-120.1, Свидетельство об освобождении от уплаты налога на покупку для подрядчика , чтобы совершать покупки, освобожденные от налога с продаж. Например, подрядчика нанимают для строительства дома, и контракт требует, чтобы подрядчик предоставил определенные автономные бытовые приборы, такие как холодильник, стиральная машина и сушилка. Установка этих приборов не является капитальным улучшением, так как отдельно стоящие устройства не становятся частью недвижимого имущества, как и строительные материалы. Подрядчик может использовать форму ST-120.1 для приобретения техники, освобожденной от налога с продаж. Однако подрядчик должен взимать налог с продаж с суммы, взимаемой с покупателя за бытовую технику.

Подрядчик может использовать форму ST-120.1 для приобретения техники, освобожденной от налога с продаж. Однако подрядчик должен взимать налог с продаж с суммы, взимаемой с покупателя за бытовую технику.

Приобретение материалов в одной налоговой юрисдикции Нью-Йорка может облагаться другой налоговой ставкой (более высокой или низкой), если материалы впоследствии используются в другой юрисдикции Нью-Йорка. Для получения дополнительной информации см. Налоговые бюллетени Использование налога для предприятий (TB-ST-910) и Подрядчики — Налоговые кредиты с продаж (TB ST-130).

Отказные удостоверения

При выполнении работ по капитальному ремонту подрядчик должен получить надлежащим образом заполненную форму СТ-124, Свидетельство о капитальном ремонте от заказчика (включая заказчика, являющегося освобожденной организацией) и не должен взимать с заказчика налог с продаж по проекту. Получение формы ST-124 освобождает подрядчика от ответственности за любые налоги, причитающиеся с работы. Подрядчик должен хранить этот сертификат об освобождении от уплаты налога в своих записях, чтобы показать, почему налог с продаж не взимался с этой работы. Однако, если сертификат капитального ремонта не получен, контракт или другие записи проекта все еще могут быть использованы для установления того, что выполненная работа представляла собой капитальный ремонт.

Подрядчик должен хранить этот сертификат об освобождении от уплаты налога в своих записях, чтобы показать, почему налог с продаж не взимался с этой работы. Однако, если сертификат капитального ремонта не получен, контракт или другие записи проекта все еще могут быть использованы для установления того, что выполненная работа представляла собой капитальный ремонт.

Если подрядчик нанимает субподрядчика для работы над проектом капитального ремонта, подрядчик должен предоставить субподрядчику копию акта капитального ремонта, выданного заказчиком, чтобы расходы субподрядчика были освобождены от налога с продаж.

Все записи должны храниться не менее трех лет. Дополнительную информацию можно найти в Налоговом бюллетене «Требования к ведению учета для поставщиков налога с продаж» (TB-ST-770).

Счета за капитальный ремонт

При расчете суммы, взимаемой с заказчика, подрядчик может включить налог с продаж, уплаченный за строительные материалы, точно так же, как и любые другие расходы по проекту.

Пример: Подрядчик нанят для строительства нового крыльца для клиента, что квалифицируется как капитальный ремонт. Подрядчик закупает материалов на 500 долларов, включая пиломатериалы, шурупы и морилку. Счет подрядчику может выглядеть так:

| Материалы: | $500 | |

| Налог с продаж (8%): | 40 | |

| 9017 | 3 Всего: | 3 32 540 $ |

Счет клиенту может выглядеть так :

| Материалы (включая налог с продаж и наценку): | $600 |

| Труд: 9 1000 | |

| Итого: | 1600 долларов |

Налог с продаж, уплаченный подрядчиком за материалы, является расходом, который подрядчик включает в цену, взимаемую с заказчика. Однако, поскольку работа представляет собой капитальный ремонт, налог с продаж не взимается с покупателя.

Улучшения арендованного имущества

Дополнения или изменения в недвижимом имуществе, сделанные арендатором или для арендатора, а не собственником имущества, могут считаться временными по своему характеру, а не постоянными. В результате определенные работы, которые в противном случае могут квалифицироваться как капитальный ремонт, могут не соответствовать критериям, если договор аренды арендатора не передает право собственности на улучшение владельцу недвижимости. Например, некоторые договоры аренды требуют, чтобы арендатор вернул имущество в исходное состояние по истечении срока аренды. В этих случаях ничто из того, что было установлено в течение срока аренды, не может считаться постоянным, поскольку оно должно быть удалено в случае переезда арендатора. Данный факт означает, что выполненные работы не могут квалифицироваться как капитальный ремонт. См. ТСБ-М-83(17)С, Налогооблагаемый статус улучшений арендованного имущества для или арендаторами , для получения дополнительной информации.

Пример: Подрядчик устанавливает раковины и связанное с ними сантехническое оборудование для парикмахерской, которая является арендатором здания. Установка раковины обычно считается капитальным улучшением. Однако договор аренды парикмахерской предусматривает, что помещение должно быть возвращено в исходное состояние по окончании срока аренды. Поскольку по истечении срока аренды раковины должны быть демонтированы, они не считаются постоянной установкой, и их установка не является капитальным улучшением.

Владельцы недвижимости

Владелец недвижимости (в том числе владелец недвижимости, являющийся освобожденной организацией), который нанимает подрядчика для выполнения работ, которые квалифицируются как капитальный ремонт, должен предоставить подрядчику заполненную форму ST-124, Свидетельство о капитальном ремонте . Подрядчик должен хранить эту форму в своих записях, чтобы показать, почему налог с продаж не был уплачен за работу.

Подрядчик не обязан принимать форму ST-124. Если подрядчик взимает налог с продаж на работу, которая, по мнению заказчика, квалифицируется как капитальный ремонт, заказчик может подать заявление на возмещение непосредственно в налоговый департамент. Для получения дополнительной информации см. Налоговый бюллетень 9.0132 Как подать заявление на возмещение налога с продаж и использования

Если подрядчик взимает налог с продаж на работу, которая, по мнению заказчика, квалифицируется как капитальный ремонт, заказчик может подать заявление на возмещение непосредственно в налоговый департамент. Для получения дополнительной информации см. Налоговый бюллетень 9.0132 Как подать заявление на возмещение налога с продаж и использования

Как указано выше, не существует освобождения от налога с продаж при покупке материалов, используемых в проекте капитального ремонта. Покупка материалов облагается налогом, независимо от того, покупает ли их собственник или подрядчик.

Примечание. Налоговый бюллетень — это информационный документ, предназначенный для предоставления общих рекомендаций на упрощенном языке по интересующей налогоплательщиков теме. Он точен на дату выпуска. Однако налогоплательщики должны знать, что последующие изменения в Законе о налогах или его интерпретации могут повлиять на точность Налогового бюллетеня. Информация, представленная в этом документе, не охватывает все ситуации и не предназначена для замены закона или изменения его значения.