Отказ в выплате по ОСАГО по трасологии по законам РФ

Нередко страховщики отказываются выплатить положенную страховку, ссылаясь на результаты проводимых ими трасологических экспертиз.

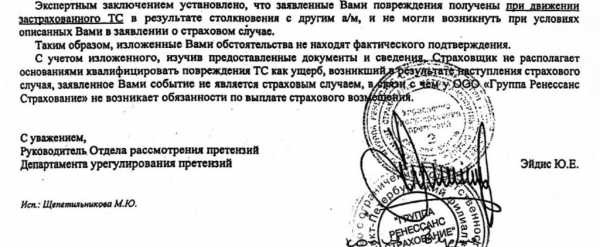

Итогом такой экспертизы, как правило, является вывод о том, что автомобиль был поврежден не в результате ситуации, которую описывает страхователь.

При этом отказывая в выплате по данному основанию, страховщики нередко действуют вразрез со смыслом договора страхования.

Отказ в страховой выплате по ОСАГО по трасологии

Юридическая практика знает множество примеров, когда страховые компании (страховщики) и их клиенты вступают в споры, причиной которых служит отказ выплатить страховое возмещение (страховку) по причине заключения, данного полученного в результате трасологической экспертизы, заказанной страховщиком.

Данная статья написана в целях разъяснения понятия трасология, для оценки того, возможно ли применять результаты трасологических экспертиз для обоснования своей позиции в случае конфликта со страховщиком, кроме того, в ней проводится анализ практики урегулирования конфликтов, связанных с невыплатой страхового возмещения со ссылкой на результаты трасологического исследования, в судебном порядке.

«Трасология», – появившийся в ХХ веке прикладной раздел криминалистики, изучающий возможность идентифицировать преступника или предметы, которые он использовал, чтобы совершить противоправное деяние, изучая следы, которые остались на месте, где было совершено преступление.

По этой причине в термине «трасология» одна буква «с», поскольку он является производным от латинского «trace», что переводится как «след», а не две, как в слове «трасса» или немецком «trasse», которые служат обозначением пути или направления.

Как и во всех прикладных науках, в трасологии существуют подразделы, среди которых находится и «транспортная» трасология, которая занимается исследованием следов, которые оставляют движущиеся или самодвижущиеся (в данном случае – автомобили) средства, а кроме того, следов, оставляемых на них.

Транспортная трасология имеет одной из главных своих задач выявить схожие по своим признакам следы, отнести их к происшествию, которое случилось в определенном месте и в конкретное время, а кроме того выяснить вероятные физические причины и механику, вследствие которой возникли изучаемые следы.

В тоже время целью трасологии не является оценка серьезности нанесенного машине ущерба и с ее помощью не определяют, сколько будет стоить восстановительный ремонт – для этого используется другое исследование, техническая (автотехническая) экспертиза.

В связи с этим, то обстоятельство, что страховая компания инициирует трасологическую экспертизу автомобиля, свидетельствует лишь об одном – наличии у страховщика сомнений относительно версии, согласно которой, по утверждению страхователя, были нанесены повреждения, а также обстоятельств нанесения ущерба, и в связи с этим, он не намерен выплачивать страховое возмещение.

Обычно в данном случае для обоснования своей позиции, страховщики заявляют о том, что не был соблюден срок, в течение которого его должны были известить о наступлении страхового события, количестве повреждений, которые нельзя привязать к одному из страховых случаев или конкретных страховых рисков.

Не исключено, что для того, чтобы обосновать отказ в выплате, страховщики приведут и иные доводы, основанные на условиях, прописанных в страховом договоре, составленном именно этой страховой компанией.

Необходимо обратить внимание, что таким образом правоотношения между автолюбителями и страховщиками, как правило, начинают развиваться в тех случаях, когда собственник машины обращается к страховой компании с заявлением об ущербе, который был нанесен авто в то время, когда он отсутствовал ( в ночное время, во время длительного отсутствия и т. п.)

При этом к заявлению прикладывается определение уполномоченных органов о том, что владельцу отказано в возбуждении дела об административном правонарушении по причине того, что отсутствует состав, а именно, по той причине, что виновник события не может быть установлен (к примеру, «повреждения возникли вследствие хулиганских действий неизвестного лица » или «повреждения возникли вследствие наезда неизвестного транспортного средства»).

При таких обстоятельствах у страховой компании отсутствует возможность ссылки на суброгацию, понятие которой закреплено в ст. 965 ГК РФ, и которая дает право компенсировать убытки, которые возникнут в связи с выплатой страховой суммы, что и вызывает попытки уклониться от выплаты денег.

Переходя к сути дела, нужно пояснить, что страховщику, согласно законодательству, предоставляется право проводить проверки и экспертизы лишь для того, чтобы установить действительную стоимость собственности, подлежащей страхованию, и лишь в тот момент, когда подписывается соответствующий договор (ст. 945 ГК РФ).

Как правило, страховые компании включают право по своей инициативе узнать причину и условия, при которых наступил страховой случай, в том числе право провести трасологическую экспертизу, в договор страхования, как существенное условие.

Но результат экспертного исследования, включая и трасологическое, которое проведено по заказу страховой компании, является тенденциозным, и не исключает возможности его оспаривания в судебных органах.

Помимо прочего, страховщику предоставляется не безусловное право отказать в уплате страховой суммы, а зависящее, помимо других факторов, от того, сказывается ли несвоевременное уведомление на его обязательствах относительно выплаты денег (п. 2 ст. 961 ГК) или ущемляет ли оно его права на компенсацию убытка (ст. 965 ГК).

Иначе говоря, необходимы доказательства того, что машины была повреждена в тот промежуток времени, когда действовал страховой полис, ущерб относится к рискам, предусмотренным в страховом договоре, и это событие не влечет появления у страховщика прав на суброгацию.

Обращаясь за разрешением спора в суд, вы должны, во-первых, просить суд отказать принимать результат трасологического экспертного исследования как доказательство обоснованности позиций страховщика, поскольку оно получено от эксперта, который зависит от страховой компании и/или проведено не в соответствии с установленным регламентом проведения расследования по административному правонарушению, и, как следствие, не может быть принято.

Обычно судьи соглашаются с таким ходатайством, но одновременно производят назначение независимой судебной трасологической экспертизы. В данной ситуации нужно поставить перед экспертом вопросы, могла ли быть машина повреждена в период, когда находилась без движения, и в какой временной промежуток был нанесен ущерб. Исходя из индивидуальных обстоятельств дела, вопросы к лицу, осуществляющему проведение экспертизы, могут быть уточнены или изменены.

Завершая статью, нужно заострить внимание на том, что эффективность правовой позиции в каждом индивидуальном случае, невзирая на внешнюю общность признаков, может иметь существенные различия.

Помимо прочего, имеющаяся практика подтверждает, что желание страховщика провести трасологическую экспертизу говорит о том, что страховщик не имеет намерения выплачивать денежные средства и будет обосновывать правильность своей позиции в судебных органах, привлекая специалистов, работающих у него в штате.

По этой причине будет наилучшим выходом, если вы, как страхователь (собственник поврежденного авто), перед тем, как начать активно действовать, обратитесь за консультацией к опытному юристу, имеющему практику работы в области страховых правоотношений.

Практика оспаривания непризнания страхового случая по результатам трасологии

Пример из судебной практики

Со стороны истца в судебный орган поступил иск к страховщику, обоснованный тем, что страховщик отказал в выплате денежных средств, ссылаясь на результаты организованного им трасологического исследования. По причине того, что спор был перенесен в судебный орган, со стороны истца также поступила просьба к суду о взыскании со страховщика денежных средств, потраченных на то, чтобы оценить повреждения автомашины, оплату судебных издержек, услуг юриста, и штрафа.

Позиция Истца (озвучена в судебном органе юристом компании)

В соответствии с предписаниями со ст. 1064 ГК РФ вред, причиненный личности или имуществу гражданина, или вред, причиненный юридическому лицу, подлежит возмещению в полном объеме причинителем данного вреда или лицом, на которое такая обязанность возложена законом.

Как указано в ст. 929 ГК РФ, по договору имущественного страхования страховщик за полученную страховую премию обязан при наступлении предусмотренного в договоре страхового случая возместить страхователю или иному лицу (выгодоприобретателю), в пользу которого заключен договор, причиненные вследствие этого случая убытки в пределах определенной договором страховой суммы. При этом по договору имущественного страхования могут быть, в частности, застрахованы риск утраты (гибели), недостачи или повреждения определенного имущества.

Статья 930 ГК РФ, предусматривает, что имущество может быть застраховано по договору страхования в пользу лица (страхователя или выгодоприобретателя), имеющего основанный на законе, ином правовом акте или договоре интерес в сохранении этого имущества.

20.06.2012 г. между Истцом и ответчиком произошло заключение договора добровольного страхования транспортного средства по рискам «Угон (хищение)» и «Ущерб» со сроком действия 12 месяцев и страховой суммой 630 000 р. В качестве выгодоприобретателя по данному договору выступал Истец. В сроки, оговоренные страховым договором, Истцом была произведена уплата страховой премии в полном размере, подтверждением этого являются данные, внесенные в страховой полис, а также наличие квитанции, подтверждающей факт оплаты.

10.10.2012 г. произошло наступление страхового события с автомашиной, принадлежащей Истцу – она была повреждена при ДТП гражданами, чью личность установить не удалось, документами, подтверждающими данный факт являются справка о ДТП и отказ возбудить дело об административном правонарушении.

11.10. 2012 г. со стороны Истца поступило заявление о том, что наступило событие, имеющее признаки страхового. Ответчиком была организована трасологическая экспертиза, основанная на переданных ему фотографических материалах, на основании заключения которых страховщик отказался выплачивать страховое возмещение.

Истцом, который не согласился с позицией страховой компании, отказавшейся признать, что событие подпадает под определение страхового случая, 25.11.2012 г. была за счет собственных средств проведена автотехническая экспертиза, имеющая своей целью определить сумму, которую необходимо будет затратить на восстановительный ремонт пострадавшей автомашины. В результате данного исследования ремонт был оценен в 90 000 р.

От Истца к суду поступила просьба о квалификации произошедшего события как страхового и взыскании с Ответчика страхового возмещения в сумме, которая была определена автотехнической экспертизой, средств, затраченных на проведение данного исследования в сумме 5 т.р., средств, уплаченных представителю в размере 25 т. р. и штрафа, составляющего 50% от суммы, назначенной судебным органом.

Выводы суда

Суд признал несостоятельность трасологического исследования, которое было проведено по инициативе страховщика, так как при его осуществлении не был проведен осмотр места аварии в целях исследовать следы, само исследование проводилось, основываясь на фотоматериалах, отснятых во время осмотра автомобиля в процессе, когда оценивались объем и характер ущерба. По этой причине судом не был принят представленный Ответчиком результат трасологической экспертизы, как ненадлежащее доказательство, которое не может опровергнуть заявленный Истцом довод о том, что наступил, страховой случай.

Учитывая вышеизложенные обстоятельства, судья посчитал, что 10.10.2012 г. установлено наступление страхового случая, а последовавший за этим отказ выплатить страховку не является обоснованным.

Помимо этого, определяя ущерб, судом был принят в расчет размер ущерба, который был получен в результате автотехнического исследования, которое организовал Истец, поскольку он совпал с перечнем повреждений, перечисленных в справке ГИБДД, не оспаривался и не опровергался Ответчиком, и, как следствие, может расцениваться как достоверное доказательство, подтверждающее размер урона. Судом также было выражено согласие с просьбой Истца о взыскании с Ответчика расходов, которые он понес, организовывая оценку восстановительных работ.

Как указывает п. 6 ст.13 Закона РФ «О защите прав потребителей», суд, удовлетворяя требования потребителя, предусмотренные законом, осуществляет взыскание с исполняющего обязанности лица штраф в размере 50 % от суммы, которая была присуждена судьей в пользу заявителя за отказ добровольно удовлетворить требования потребителя. Отсюда следует, что помимо страховой суммы Ответчик должен выплатить в пользу Истца штраф в размере 47 т. р.

Как указано в ч. 1 ст. 100 ГПК РФ, по письменному заявлению стороны, в пользу которой состоялось решение суда, ей предоставлено право взыскать со второго участника сумму, уплаченную за услуги представителя разумных пределах. В соответствии с принципом разумности судом была присуждена сумма в 15 т. р. Кроме того, согласно положениям ст. 103 ГПК РФ, Ответчик должен уплатить в бюджет г. Москва госпошлину, пропорциональную сумме требований, удовлетворенных судом.

Решение суда

На основании изложенного, руководствуюсь статьями 929, 930, 1064 ГК РФ и статьями 194-199 ГПК РФ, суд решил взыскать с Ответчика:

- в пользу Истца, в счет оплаты страхового возмещения 95 т. р., штраф 47 т. р. и судебные расходы 15 т. р.;

- в доход бюджета города Москвы государственную пошлину в размере 3 т. р.

uropora.ru

Страховая отказала в выплате. Что делать?

Почему отказывают страховые компании и как бороться с отказами страховых.

Довольно распространенная ситуация – страховая компания отказала в выплате.

Причем отказывают все страховые компании без исключений. Кто-то больше отказывает, кто-то меньше, но отказывают все.

Почему же отказывают страховые компании?

Любая страховая компания- это коммерческая организация, для которой каждая выплата- убыток, а терять деньги никто не хочет.

Для минимизации потерь, в штате любой страховой компании имеется юридический отдел. В свою очередь, сотрудники этого отдела или штатные юристы изыскивают зацепки и причины, которые позволят отказать клиенту в выплате.

Следует понимать, что любая страховая компания заинтересована не платить, потому что когда страховая не платит, она избегает ненужных ей убытков.

Статистика обращений клиентов, которым не заплатила страховая компания, в суд совсем небольшая. Особенно, если в отказе указана ссылка на какой-то пункт правил страхования, который не был выполнен клиентом. По ряду типовых отказов, юристами страховой компании выносится «приговор» автоматически. Чтобы не напрягаться.

Чтобы не стать жертвой страховой компании каждому страхователю следует знать перечень типовых ситуаций, в которых страховая компания может отказать в выплате.

Типовые отказы страховых

Скачайте бесплатную книгу “Почему отказала страховая компания и как с этим бороться”, в которой разбираются варианты незаконных отказов и даются рекомендации по каждой конкретной ситуации:

Чтобы получить доступ нажмите одну из кнопок

Если говорить вообще о вариантах отказов, то в целом их можно разделить на 3 группы: обоснованные, необоснованные и условно обоснованные.

Обоснованный отказ – произошедшее событие не является страховым по правилам страхования и по закону. Обоснованные отказы обычно дают по вине страхователя, который нарушил правила страхования.

Необоснованный отказ-отказ, который противоречит действующему законодательству. Обычно необоснованно отказывают недобросовестные страховщики и страховщики- банкроты. Необоснованные отказы чаще всего дают при незначительных повреждениях и небольших суммах страхового возмещения, т.к. клиент в подобной ситуации не пойдет судиться из-за лени и затратной части судебных издержек.

Условно обоснованный отказ- это когда страховщик перестарался при создании правил страхования и, в результате, в правилах страхования имеются пункты, которые противоречат действующему законодательству. Страховщик отказывает на основании правил, но через суд взыскать в подобной ситуации можно.

Очень часто страховые компании отказывают в выплате, рассчитывая на правовую неграмотность страхователя, который принимает отказ страховой компании как должное.

Что делать, если страховая отказала в выплате?

Давайте разберем на примере ситуацию страховая компания отказала в выплате.

Ситуация: Страховая компания отказала в выплате.

Вопросы: Что предпринять и куда обратиться за помощью, чтобы получить страховое возмещение?

Запомните: отказ в выплате, страховая компания должна Вам предоставить в письменном виде.

Если менеджер выплатного отдела или другой сотрудник Вам заявил «на словах» об отказе – это ничего не значит. Пока нет письменного отказа- вам никто не отказал. В подобной ситуации чаще всего помогает досудебная претензия, после которой страховая начинает “шевелиться”. Поэтому, если страховая не платит, пишите досудебную претензию и требуйте письменный отказ в выплате. Незаконный отказ можно обжаловать в суде и кроме причитающегося Вам страхового возмещения, дополнительно наказать нерадивого страховщика штрафными санкциями. Причем санкции согласно Постановление пленума Верховного суда 17 весьма значительные.

Если Вы получили письменный отказ, то надо разобраться, обоснованный этот отказ или нет. Не забываете, что не все отказы правомерны. Даже если Вам страховая компания отказала в выплате по страховке на основании одного из пунктов правил, это не значит, что отказ законен. Встречаются страховые компании у которых есть пункты правил, противоречащие действующему законодательству.

Если отказ в выплате страхового возмещения обоснованный и законный, то на выплату можно не рассчитывать.

Если отказ в выплате незаконный и необоснованный- выплату получить можно, но,как правило, только через суд. Страховые компании очень неохотно идут на мировое соглашение после письменного отказа. В большинстве случаев требуется обращаться в суд с исковым заявлением.

Если у Вас нет соответствующего опыта и знаний, если Вам сложно самостоятельно определить законен отказ или нет- обращайтесь за помощью к юристам или адвокатам, специализирующимся на страховых спорах, и имеющих соответствующую судебную практику. Адвокаты и юристы помогут Вам разобраться в правилах страхования и получить деньги по страховке.

У нас работают лучшие адвокаты и юристы Санкт-Петербурга!

Не платит страховая? Не знаете что делать? Обращайтесь за помощью к нашим юристам! Мы добьемся того, что Вы получите Вашу страховую выплату, а страховая компания, отказавшая Вам в выплате, не останется безнаказанной.

irategroup.ru

Отказ в страховой выплате по колесам поставлен вне закона

Гражданка, застраховавшая каско своего Porsche Cayenne в «Ингосстрахе», обнаружила, что все четыре колеса машины похищены. Она обратилась за выплатой в страховую компанию. Однако страховщик отказал в возмещении, заявив, что похищенные колеса не входят в заводскую комплектацию. По мнению страховой компании, в этом случае их следовало застраховать как дополнительное оборудование, чего сделано не было. Гражданка не согласилась с отказом и обратилась в суд.Суд первой инстанции, а затем и судебная коллегия Мосгорсуда удовлетворили этот иск. В апелляционном определении суд указал, что страховщик не представил доказательств того, что похищенные колеса и диски могут быть отнесены к дополнительному оборудованию. Также страховая компания не доказала, что после заключения договора страхования на автомобиль были установлены другие колеса, отличные от принятых на страхование. «На сделанных при заключении договора страхования фотографиях отчетливо видно, что на автомобиле установлены колесные диски и покрышки. В таком виде автомобиль был принят на страхование. В представленном акте осмотра представитель страховщика не указал на наличие дополнительного оборудования», – отметил суд. Помимо страховой выплаты со страховщика взыскали 50%-ный потребительский штраф, неустойку и судебные расходы.

Опрошенные АСН страховые юристы отмечают, что судебная практика по подобным делам обычно складывается в пользу клиента страховщика. При этом доказать факт смены колес автомобиля почти невозможно из-за проблем с их идентификацией, а нештатные колеса могут стоить в несколько раз дороже заводских.

«Отказ в выплате по хищению колес на том основании, что они не были застрахованы как допобрудование – часто встречающаяся уловка страховщиков», – заявляет юрист компании «ДТП Помощь» Денис Спицын. При этом часто суды удовлетворяют иски страхователей, даже если они просто утверждают, что замены колес не было, говорит Денис Спицын.

Как правило, суд считает, что колеса не могут быть не застрахованы, поскольку эксплуатация машины без колес невозможна, и взыскивает выплату со страховщика. На мой взгляд, это странная логика: договор страхования должен защищать то имущество, которое было предъявлено страховщику в момент заключения договора, полагает руководитель ООО «Страховое право» Кирилл Гацалов.

www.asn-news.ru

Отказ в выплате по колесам не законен

Гражданка, застраховавшая каско своего Porsche Cayenne, обнаружила, что все четыре колеса машины похищены. Она обратилась за выплатой в страховую компанию. Однако страховщик отказал в возмещении, заявив, что похищенные колеса не входят в заводскую комплектацию. По мнению страховой компании, в этом случае их следовало застраховать как дополнительное оборудование, чего сделано не было. Гражданка не согласилась с отказом и обратилась в суд.

Гражданка, застраховавшая каско своего Porsche Cayenne, обнаружила, что все четыре колеса машины похищены. Она обратилась за выплатой в страховую компанию. Однако страховщик отказал в возмещении, заявив, что похищенные колеса не входят в заводскую комплектацию. По мнению страховой компании, в этом случае их следовало застраховать как дополнительное оборудование, чего сделано не было. Гражданка не согласилась с отказом и обратилась в суд.

Суд первой инстанции, а затем и судебная коллегия Мосгорсуда удовлетворили этот иск. В апелляционном определении суд указал, что страховщик не представил доказательств того, что похищенные колеса и диски могут быть отнесены к дополнительному оборудованию. Также страховая компания не доказала, что после заключения договора страхования на автомобиль были установлены другие колеса, отличные от принятых на страхование. «На сделанных при заключении договора страхования фотографиях отчетливо видно, что на автомобиле установлены колесные диски и покрышки. В таком виде автомобиль был принят на страхование. В представленном акте осмотра представитель страховщика не указал на наличие дополнительного оборудования», – отметил суд. Помимо страховой выплаты со страховщика взыскали 50%-ный потребительский штраф, неустойку и судебные расходы.

Опрошенные АСН страховые юристы отмечают, что судебная практика по подобным делам обычно складывается в пользу клиента страховщика. При этом доказать факт смены колес автомобиля почти невозможно из-за проблем с их идентификацией, а нештатные колеса могут стоить в несколько раз дороже заводских.

«Отказ в выплате по хищению колес на том основании, что они не были застрахованы как допобрудование – часто встречающаяся уловка страховщиков», – заявляет юрист компании «ДТП Помощь» Денис Спицын. При этом часто суды удовлетворяют иски страхователей, даже если они просто утверждают, что замены колес не было, говорит Денис Спицын.

Как правило, суд считает, что колеса не могут быть не застрахованы, поскольку эксплуатация машины без колес невозможна, и взыскивает выплату со страховщика. На мой взгляд, это странная логика: договор страхования должен защищать то имущество, которое было предъявлено страховщику в момент заключения договора, полагает руководитель ООО «Страховое право» Кирилл Гацалов.

По информации asn-news.ru

www.xn--80aejpvcbmhbli6as.xn--p1ai

Судебная практика по каско Верховного Суда РФ

Судебная практика по страховым спорам за 2016, 2015 год

Верховный Суд Российской Федерации указал, что у судов отсутствовали основания для одновременного взыскания предусмотренной Законом о защите прав потребителей неустойки и процентов за пользование чужими денежными средствами, предусмотренных статьей 395 Гражданского кодекса Российской Федерации.

Определение Верховного Суда РФ от 22 ноября 2016 г. N 24-КГ16-12

Само по себе добровольное удовлетворение требований истца страховщиком не могло служить основанием для отказа во взыскании штрафа.

Определение Верховного Суда РФ от 5 июля 2016 г. N 11-КГ16-6

Утрата товарной стоимости относится к реальному ущербу наряду со стоимостью ремонта и запасных частей транспортного средства, поэтому в ее возмещении страхователю не может быть отказано

Определение Верховного Суда РФ от 10 мая 2016 г. по делу N 309-ЭС16-3607

В тех случаях, когда страхователь заявляет требование о взыскании неустойки, предусмотренной статьей 28 Закона о защите прав потребителей, такое требование подлежит удовлетворению.

Определение Верховного Суда РФ от 26 января 2016 г. N 11-КГ15-34

Такое основание для освобождения от выплаты страхового возмещения, как отсутствие в страховом полисе указания на лицо, допущенное к управлению автомобилем, которое управляло им в момент ДТП, законом не предусмотрено.

Определение Верховного Суда РФ от 26 июля 2016 г. N 18-КГ16-73

В случае утраты транспортного средства выплата страхового возмещения за вычетом суммы амортизационного износа транспортного средства нормами гражданского законодательства не предусмотрена.

Определение Верховного Суда РФ от 26 января 2016 г. N 78-КГ15-46

Страхователь, установив, что ремонт его автомобиля произведен ненадлежащим образом, просил взыскать с ответчика — страховщика возмещение расходов по устранению недостатков выполненной работы, которое предполагал осуществить своими силами или посредством третьих лиц.

Определение Верховного Суда РФ от 24 мая 2016 г. N 78-КГ16-22

Когда страхователь заявляет требование о взыскании неустойки, предусмотренной пунктом 5 статьи 28 Закона Российской Федерации О защите прав потребителей, неустойка подлежит исчислению в зависимости от цены оказания услуги, то есть от размера страховой премии.

Определение Верховного Суда РФ от 12 января 2016 г. N 39-КГ15-10

В целях установления стоимости восстановительного ремонта автомобиля истца на основании определения суда по делу была назначена и проведена судебная автотехническая экспертиза, заключение которой положено в основу решения суда первой инстанции.

Определение Верховного Суда РФ от 29 марта 2016 г. N 18-КГ16-20

Из буквального толкования условий договора страхования следует, что страхователь вправе по своему усмотрению выбрать ремонт на СТОА и получить страховое возмещение в размере фактической оплаты ремонта.

Определение Верховного Суда РФ от 6 сентября 2016 г. N 35-КГ16-15

В случае наступления полной гибели застрахованного автомобиля в п. 11.7.7 Правил добровольного страхования предусмотрено, что страховое событие подлежит урегулированию на условиях Полной гибели, предусматривающей, что независимо от согласованной при заключении договора страхования формы страхового возмещения таковое производится в денежной форме.

Определение Верховного Суда РФ от 29 ноября 2016 г. N 19-КГ16-32

Страхователь, оставаясь выгодоприобретателем по договору страхования, не лишен права заменить себя другим лицом, заключив договор цессии, если это не противоречит договору страхования.

Определение Верховного Суда РФ от 4 октября 2016 г. N 18-КГ16-148

Иски по спорам о защите прав потребителя, являющегося страхователем, выгодоприобретателем по договору добровольного страхования имущества, могут также предъявляться в суд по месту жительства или месту пребывания истца либо по месту заключения или месту исполнения договора

Определение Верховного Суда РФ от 1 ноября 2016 г. N 24-КГ16-10

Страховщик исключил из числа страховых случаев хищение транспортного средства в зависимости от его комплектации определенным противоугонным устройством и поддержания его постоянно в рабочем состоянии.

Определение Верховного Суда РФ от 2 августа 2016 г. N 4-КГ16-18

Страховщик отказал в выплате страхового возмещения, мотивировав свой отказ тем, что истец подал заявление о выплате страхового возмещения после прекращения действия договора страхования.

Определение Верховного Суда РФ от 2 августа 2016 г. N 44-КГ16-14

Штраф, взыскиваемый на основании пункта 6 статьи 13 Закона Российской Федерации «О защите прав потребителей», подлежит исчислению и с той суммы страхового возмещения, которая была выплачена страховщиком при рассмотрении дела в суде.

Определение Верховного Суда РФ от 16 февраля 2016 г. N 18-КГ15-242

Пункт 5 статьи 10 Закона об организации страхового дела предусмотрена обязанность страховщика выплатить страхователю полное страховое возмещение в случае полной конструктивной гибели транспортного средства, правила страхования страховой компании в данном случае применяться не могут, поскольку противоречат федеральному закону.

Определение Верховного Суда РФ от 5 апреля 2016 г. N 18-КГ15-252

Взыскание штрафа в пользу потребителя обусловлено в том числе удовлетворением судом тех или иных материально-правовых требований, предъявленных к ответчику.

Определение Верховного Суда РФ от 15 марта 2016 г. N 77-КГ16-1

Когда обязанность по выплате страхового возмещения была исполнена в большем размере, чем было необходимо, излишне выплаченная сумма подлежит возврату как неосновательное обогащение, а положения пункта 4 статьи 1109 Гражданского кодекса Российской Федерации не подлежат применению.

Определение Верховного Суда РФ от 18 октября 2016 г. N 1-КГ16-23

Страховщик не произвел осмотр транспортного средства истца по месту его стоянки, потребовав представить поврежденный автомобиль для осмотра по месту нахождения своего офиса.

Определение Верховного Суда РФ от 7 июня 2016 г. N 18-КГ16-42

Событие, приведшее к утрате застрахованного транспортного средства в результате мошенничества, страховым случаем не является; доказательств установления обстоятельств кражи, грабежа, разбоя не представлено.

Определение Верховного Суда РФ от 13 сентября 2016 г. N 305-ЭС16-10817

Страхователем заявлены требования о взыскании неустойки, предусмотренной ст. 28 Закона о защите прав потребителей, требований о применении положений ст. 395 ГК Российской Федерации истец не заявлял.

Определение Верховного Суда РФ от 15 декабря 2015 г. N 5-КГ15-177

Судом апелляционной инстанции было необоснованно отказано в удовлетворении требования о взыскании неустойки, предусмотренной пунктом 5 статьи 28 Закона Российской Федерации «О защите прав потребителей», что свидетельствует о нарушении норм материального права, без устранения которого невозможны восстановление и защита нарушенных прав истца.

Определение Верховного Суда РФ от 17 ноября 2015 г. N 39-КГ15-8

Несовершение страхователем действий по обжалованию постановления УУП и ПДН УМВД России, которым в возбуждении уголовного дела по факту причинения вреда отказано, не может свидетельствовать об отказе истца от права требования к лицу, ответственному за убытки, а также о невозможности осуществления этого права по вине страхователя.

Определение Верховного Суда РФ от 3 ноября 2015 г. N 80-КГ15-19

Удовлетворение требований потерпевшего в период рассмотрения спора в суде при условии, что истец не отказался от иска, само по себе не является основанием для освобождения страховщика от ответственности в виде штрафа за ненадлежащее исполнение обязательств.

Определение Верховного Суда РФ от 8 сентября 2015 г. N 56-КГ15-16

Выводы судебных инстанций о том, что на правоотношения, связанные с оказанием услуги добровольного страхования имущества граждан, положения статьи 28 Закона о защите прав потребителей не распространяются, являются ошибочными.

Определение Верховного Суда РФ от 8 сентября 2015 г. N 29-КГ15-3

Пунктом 5 статьи 28 Закона о защите прав потребителей предусмотрена ответственность за нарушение сроков оказания услуги потребителю в виде уплаты неустойки, начисляемой за каждый день просрочки в размере трех процентов цены оказания услуги.

Определение Верховного Суда РФ от 29 сентября 2015 г. N 5-КГ15-118

Что касается разъяснений, содержащихся в пунктах 43 и 44 Постановления Пленума Верховного Суда Российской Федерации N 20, то, указывая на обязательство страховщика выплатить при наступлении страхового случая определенную денежную сумму, а также на возможность начисления процентов за пользование чужими денежными средствами с момента отказа страховщика в выплате страхового возмещения, они не исключают возможности взыскания со страховщика неустойки в случае просрочки в выплате им страхового возмещения на основании Закона о защите прав потребителей.

Определение Верховного Суда РФ от 1 сентября 2015 г. N 11-КГ15-25

Условие, содержащееся в Правилах страхования, о том, что в результате хищения, страховая выплата определяется с учетом износа деталей поврежденного имущества, противоречит императивной норме, содержащейся в части 5 статьи 10 Закона Российской Федерации от 27 ноября 1992 г. N 4015-1 «Об организации страхового дела в Российской Федерации».

Определение Верховного Суда РФ от 15 сентября 2015 г. N 4-КГ15-47

Представления каких-либо документов, подтверждения обстоятельств повреждения автомобиля в данном случае по условиям договора страхования не требовалось вообще.

Определение Верховного Суда РФ от 29 сентября 2015 г. N 80-КГ15-17

Условие договора о том, что при полной гибели транспортного средства страховая выплата определяется с учетом износа, не подлежало применению, как противоречащее императивной норме, содержащейся в части 5 статьи 10 Закона об организации страхового дела.

Определение Верховного Суда РФ от 10 февраля 2015 г. N 44-КГ14-11

Пункт Правил добровольного страхования ТС которым определено, что договор страхования действует на территории Российской Федерации, за исключением указанной в правилах территории, нарушает права потребителей на пользование в полном объеме застрахованным имуществом на всей территории Российской Федерации.

Определение Верховного Суда РФ от 3 февраля 2015 г. N 32-КГ14-17

Непредставление страхователем реквизитов для выплаты страхового возмещения и неявка для его получения не могла повлиять на возможность выплатить страховое возмещение выгодоприобретателю.

Определение Верховного Суда РФ от 3 февраля 2015 г. N 78-КГ14-38

Ссылку суда апелляционной инстанции на то, что постановление об отказе в возбуждении уголовного дела не свидетельствует о причинении вреда автомобилю истца при заявленных обстоятельствах, нельзя признать правильной.

Определение Верховного Суда РФ от 14 июля 2015 г. N 80-КГ15-7

Сам факт обращения в полицию с сообщением о противоправных действиях третьих лиц требует от правоохранительных органов проведения необходимых мероприятий, предполагающих розыск и установление лиц, совершивших правонарушение.

Определение Верховного Суда РФ от 21 июля 2015 г. N 80-КГ15-12

kaskoinfo.ru

Если отказали в выплате страховки по КАСКО, как получить возмещение

Если страховая отказывает в выплате по КАСКО, как защитить свои права и получить деньги? Страховкой КАСКО владеют многие автолюбители-собственники дорогих и кредитных автомобилей.

Это и понятно, поскольку полис даёт защиту от большинства неприятностей, которые могут ожидать автовладельца. Пожар, угон, падение дерева или сосулек с крыши – на все эти риски может распространяться купленная страховка.

Когда отказали в выплате по КАСКО, то отстоять свои права автолюбитель может в суде. При этом важно придерживаться конкретного порядка действий. В этом собственнику транспортного средства поможет предлагаемая статья. Особенно это касается случаев при отказе страховой возместить ущерб.

В этой статье:

Как обжаловать отказ в выплате страхового возмещения по КАСКО

Если отказали в выплате страхового возмещения по КАСКО, то желательно получить от страховщика письменный документ, в котором он обосновывает невозможность проведения выплат. В большинстве случаев, это всего лишь формальная отписка.

После этого следует ещё раз ознакомиться с условиями договора страхования. На основании них можно определиться с теми позициями, по которым можно спорить со страховой компанией. Если отказ в страховке обусловлен несогласием с размером ущерба, то рекомендуется обратиться к помощи независимых экспертов.

Дальше следует направить в страховую компанию письменную претензию относительно отказа в совершении выплат. В ней следует указать на те пункты договора, которые, по мнению автора претензии, нарушила страховая компания. Кроме того, допускается приложить и другие доказательства в подтверждение правоты владельца машины.

В отличие от ОСАГО, определённых сроков рассмотрения претензии по КАСКО не существует. Но практика показывает, что обращение владельца транспортного средства рассматривается в пределах одного месяца.

По каким причинам страховая отказывает в страховом возмещении

Есть несколько оснований, по которым возможен отказ в страховом возмещении по КАСКО.

Так, на выплаты трудно рассчитывать, если на страховой случай не распространяется договор страхования. Поэтому стоит внимательно изучить предмет договора, где содержится перечень тех страховых рисков, на которые распространяется полис.

Отказ в страховой выплате КАСКО может иметь место тогда, когда владелец полиса сам нарушил условия договора.

Например, водитель попал в ДТП, находясь в нетрезвом состоянии или же вследствие очевидного игнорирования правил дорожного движения (движение на красный свет, выезд на встречную полосу, явное превышение скорости).

Также страховая компания может не совершить платёж в случае нарушений автолюбителем определённых обязательств по страховке.

Например, если автомобиль страхуется от угона, то в договоре может присутствовать пункт, предписывающий ставить машину в конкретно оговоренных местах, таких как круглосуточная платная парковка. Нарушение этого условия чревато лишением страховки.

Особенности искового заявления по спорам КАСКО

Исковое заявление о страховом возмещении по КАСКО основывается на законодательстве о защите прав потребителей. А это означает, что требования могут быть заявлены в суд по месту проживания обладателя полиса.

Кроме того, взыскание страхового возмещения по КАСКО может быть только одним из исковых требований. Также истец вправе потребовать присуждения процентов за пользование чужими денежными средствами. Взимание их предусмотрено статьёй 395 российского Гражданского кодекса.

Если страховая компания отказала в выплате по КАСКО необоснованно, и суд это подтвердил, то может идти речь о штрафе в 50 % от суммы причитающихся выплат. Эти санкции установлены также законодательством о защите прав потребителей.

Часто происходит так, что потерпевшая сторона для доказательства своей правоты вынуждена нести дополнительные затраты по проведению независимых экспертиз в отношении определения реального размера нанесённого ущерба.

Особенно это актуально при неправомерном занижении выплат по КАСКО. В таком случае выплаченные экспертам деньги также подлежат взысканию со страховой компании.

Не нужно также забывать и о моральном ущербе, наличие и сумму которого следует для суда обосновать.

Содержание иска или что нельзя упустить

В исковом заявлении о взыскании выплат по КАСКО будет несколько блоков.

Шапка искового заявления начинается с указания на суд и стороны спора. После этого описываются обстоятельства, подпадающие под страховой случай.

Например, если произошло хищение машины, то следует сослаться на дату события и реквизиты уголовного дела.

Если есть документы в подтверждение причинённого ущерба, следует сослаться на их данные (например, можно привести ссылку на экспертное заключение, справку о материальном ущербе и прочие доказательства).

Следующей частью иска станет описание взаимоотношений со страховой компанией. Начать следует со страхового договора по КАСКО. Пишутся его реквизиты, а также основные пункты, которые не были соблюдены страховой компанией.

Если по КАСКО выплата страхового возмещения не произведена в полном объёме, указываются результаты собственных расчётов.

Дальше приводятся дополнительные штрафные санкции в денежном эквиваленте, которые надлежит взыскать со страховой компании. При этом делается и ссылка на законодательство, устанавливающее меры ответственности.

В конце списком идут исковые требования, а также состав приложений. В них включаются копии всех документов, обосновывающих претензии к страховой компании.

Пошаговая инструкция для получения страховки КАСКО

Алгоритм получения страхового возмещения можно представить в виде последовательности следующих шагов.

Шаг 1. Сбор документов

Нужно подготовить все документы, касающиеся страхового случая. Сюда входят справки, экспертные заключения, доказательства понесённых расходов. Желательно сверить весь список с положениями договора страхования.

Шаг 2. Обращение в страховую компанию

После наступления обстоятельств, предполагающих выплату страховки, следует написать заявление в страховую компанию о получении возмещения. К нему следует приложить весь подготовленный пакет документов. Обращение пострадавшей стороны рассматривается в сроки, прописанные в договоре страхования.

Шаг 3. Претензия

При получении отказа в возмещении в страховую компанию подается письменная претензия. На нее страховая компания должна дать свой ответ. В нем указываются причины невозможности совершить платеж.

Шаг 4. Иск

Поданное исковое заявление может рассматриваться в течение нескольких заседаний. За это время суд вправе самостоятельно назначить несколько экспертиз. В итоговом решении указывается состав сумм, которые надлежит взыскать со страховой компании.

Шаг 5. Исполнительное производство

Если судебное решение по КАСКО вступит в законную силу, следует позаботиться об оформлении исполнительного листа. Имея его на руках, необходимо обратиться к приставам для начала исполнительного производства. С этой целью пишется соответствующее заявление.

Заключение или важность обращения к автоюристу

Мы раскрыли общий порядок взыскания задолженности по КАСКО. Всю процедуру желательно сопроводить правовой поддержкой. От степени профессионализма юриста будут зависеть не только конечная величина выплаты, но и скорость её получения.

Ведь несведущему человеку, даже несмотря на то, что практически вся информация есть в свободном доступе, будет сложно ориентироваться хитросплетении судебного процесса.

avt-yurist.ru

Отказ в выплате страхового возмещения несоответствие повреждение произошедшему дтп

Вопросы, в результате чего транспорту был причинен ущерб, выясняются при проведении независимой экспертизы. Специалист может установить давность причинения ущерба, а также характер его возникновения – было ли это столкновением с другим авто или наезд на другие предметы. Такие меры принимаются страховыми компаниями во избежание получения возмещения автовладельцами обманным путем по ущербу, который произошел вследствие давних событий, не вследствие ДТП с участием других транспортных средств, а при неправильном вождении, что стало причиной наезда на другие препятствия, с целью получения возмещения. Нарушил срок обращения в страховую компанию Срок, отведенный для обязательного уведомления страховщика о произошедшее событии на дороге, прописывается обязательно в договоре.

Осаго,отказ на основании не соответствия повреждений

При его нарушении, если причине не были уважительными и не доказаны документально, следует отказ в предоставлении возмещения. К объективным обстоятельствам может относится нахождение автовладельца на стационарном лечении, следование к месту, где есть связь при событии в отдаленной местности.

Отъезд в командировку или отпуск не являются обстоятельствами, влекущими восстановление срока на сообщение страховщику о произошедшем происшествии. Каждый страховщик устанавливает указанный срок в индивидуальном порядке в договоре.

Обычно он составляет от 1 до 5 дней, в законе указанный период не прописывается. На основании ст. 961 ГК РФ для получения возмещения выгодоприобретателем необходимо соблюдение двух требований: сообщение в страховую компанию о произошедшем ДТП в установленный срок и обязательно соблюдение формы уведомления.

Update in progress

ВниманиеLAS8 26.02.2008, 14:52 # Правомерен ли отказ в выплате в таком случае? LAS8 26.02.2008, 14:50 # Точно!Не было ее вообще. Основанием для отказа является лишь справка о дтп на виновного в которой написано что автомобиль повреждений не имеет.

Именно так и написано в официальном отказе. Да, машина виновника — ВАЗ 2113, там кажется некрашенный бампер. grеycardinal 26.02.2008, 15:37 # какая разница «правомерен-неправомерен» вопрос в том как получить выплату:) а это — через суд . LAS8 26.02.2008, 16:03 # Может какую-нибудь досудебную претензию написать? А с заявлением в суд буду разбираться, можно ссылку если не трудно на примеры? Спасибо! grеycardinal 26.02.2008, 16:06 # ну если охота время потерять то можно и написать:) а ссылку на что? иск нужно готовить по вашим данным.

примерный иск можно найти через ФАК и далее по ключевым словам «отказ в выплате»…

Транспортно трасологическая экспертиза при дтп

Важно Причинами этого могут служить:- указание неверного места совершения ДТП;

- несообщение своевременно в службу ГИБДД о случившемся, неуведомление страховщика;

- когда характер повреждений при визуальном осмотре свидетельствует, что ущерб причинен при других событиях и в ином месте, к примеру, на авто видна ржавчина, что может быть следствием столкновения с металлическим забором или при падения предметов при сильном ветре и др.

Что делать в случаях, когда страховая компания отказывает по этому основанию? В первую очередь следует соблюсти все требования договора по вызову работников ГИБДД в установленное время и уведомление компании. Если в результате проведенного осмотра в протоколе дорожной службы или оповещении страховщика будет отказ, следует обжаловать решение, подав иск по КАСКО в суд.

Отказ по осаго, несоответствие повреждений характеру дтп

- истечение срока действия договора;

- уведомление о ДТП за пределами установленного для этого сроков, незаконный отказ следует, если у автовладельца отсутствовали уважительные причины к пропуску – нахождение в стационарном лечебном учреждении, удаленность места происшествия и др.;

- лишение страховщика права на выдвижение регрессного требования, к примеру, машина поцарапана на парковке во дворе и виновная сторона не установлена;

- полное отсутствие информации о произошедшем событии – протоколов, фиксации повреждений, свидетелей и др.;

- искажение сведений о событии происшествия, к примеру, фактически был угон, а компенсация истребуется как при хищении;

- проведение ремонта до осмотра ТС экспертом страховой компании;

- отсутствие талона техосмотра или других регистрационных документов на авто – является незаконным на основании ст.

Отказ в выплате страховки

Если допускается только подача заявления в письменном виде, то нужно приехать в офис и подписать его, сообщение по телефону или иному средству связи не расценивается как надлежащая форма оповещения. Соответственно, по этому формальному основанию может последовать мотивированный отказ.

Оспорить его достаточно сложно в судебном порядке, но возможно. Для этого нужно будет доказать, что страховая не платит по КАСКО, но компании было сообщено любым доступным способом о произошедшем случае хищения или угона авто, наступлении другого риска по полису КАСКО, в связи с этим отказ страховой в возмещении является необоснованным.

ИнфоПросрочка платежа страховой премии Отказывают страховые компании и по такому основанию, как невыплата очередного платежа в счет приобретения страхового полиса. Многие владельцы авто отказываются от подачи исков, считая, что такой повод обоснованный.

Повреждения не соответствуют заявленным обстоятельствам

В этом случае владелец авто не может знать, какими были обстоятельства причинения ущерба. Этого не может знать и эксперт страховой компании, выполняющий оценку ущерба. Говорить о несоответствии повреждений неизвестным обстоятельствам нелогично. При судебных разбирательствах суд обяжет страховую компанию возместить ущерб автовладельцу, так как соответствие или несоответствие обстоятельств его причинения в такой ситуации установить нельзя. Заказать независимую экспертизу Компания «Инвест Консалтинг». Отправить или позвоните по номеру +7 (495) 255-08-90 Нажимая кнопку «Отправить», вы автоматически выражаете согласие на обработку своих персональных данных и принимаете условия Пользовательского соглашения.

Повреждения получены разномоментно.

Страховая не платит по каско при дтп или повреждении автомобиля: что делать?

Иногда страховые агенты не вписывают владельца авто в полис КАСКО, считая что достаточно наличия его имени в договоре обязательного страхования ОСАГО. Однако при предоставлении заявления о выплатах оказывается, что владелец авто требуется компенсации при совершенном ДТП, но он в договоре не значится. В этом основное отличие возмещения по договорам КАСКО и ОСАГО.

- Изменение регистрационного номера автомобиля после получения страховки. Если у машины сменился владелец или по какой-то причине произошла постановка на новый учет, требуется переоформление полиса КАСКО. В иных случаях выплата законно не будет произведена.

- В протоколе ГИБДД вписано, что страхователь не имеет претензий по причиненному ущербу.

Результат трасологии – не повод для отказа в страховой выплате

На практике случается, что граждане ввиду незначительности повреждений или других факторов достигли на месте происшествия договоренности о невозмещении ущерба, что было зафиксировано в протоколе, а потом решили предъявить через некоторое время требование о компенсации. Страховая компания в этом случае отказывает в выплате, ссылаясь на документацию, фиксирующую события происшествия.Оспаривание отказа в выплате по КАСКО: порядок действий Единственным случаем, когда страховщик освобождается от возмещения, является совершение владельцем авто умышленных действий, направленных на порчу автомобиля, его угон или принятие иных противоправных мер. Вина должна быть направлена на причинение ущерба транспорту и доказана. Фиксируется фактический вред, возникший в результате действий виновной стороны.

Отказ выплаты страховой компании

- LAS8

- 26.02.2008, 11:54

- Просмотров: 575

Страховая написала официальный отказ на основании того что на машине, которая явилась виновником, повреждений якобы не такие чтобы соответствовать повреждениям на другой машине. Это несмотря на то что все оформлено, справки из гибдд (определение об отказе в возбуждении административного дела, о повреждениях). Вкратце предыстория: cобрали все документы, отдали в СК, далее СК сделала независимую экспертизу после этого ожидание около 1,5 мес с выплатой и отказ в итоге. Очень странная формулировка про отсутствие повреждений на второй машине, получается СК ставит под сомнение и чуть ли не считает мошенниками инспекторов ГИБДД.

buh-nds.ru