Пенсионеры освобождены от уплаты налога на имущество в 2018 году

Налоговый Кодекс РФ — основной акт, регулирующий вопросы налогообложения. По некоторым платежам предусмотрены послабления, предоставляемые отдельным категориям граждан. Разберемся подробнее с льготами для пенсионеров.

Объекты, которые подпадают под данную норму закона

Налоговое законодательство предусматривает большой комплекс льгот, которые предоставляются отдельным категориям налогоплательщиков по тому или иному обязательству. Среди таких льготников и пенсионеры.

Можно выделить отдельный комплекс объектов, налог на которые предусматривает льготный режим для пенсионеров — это недвижимость.

Пенсионеры освобождены от уплаты налога на имущество, которое отвечает следующим требованиям:

- Недвижимость.

- Переход права на него подлежит обязательной государственной регистрации.

- Перемещение во времени и пространстве невозможно без нанесения существенного вреда объекту.

Для того чтобы признать объект льготным, необходимо написать заявление в ФНС. Только в этой ситуации будет предоставлено такого рода послабление.

Связано это с тем, что предоставление тех или иных налоговых благ носит исключительно заявительный характер. В противном случае, налог на имущество будет начислен и станет обязательным к уплате.

Нужно выделить некоторый комплекс недвижимости, на которые распространяется данная правовая норма:

- нежилые подсобные бытовки;

- гаражи;

- квартира;

- комната;

- дом;

- дача;

- творческие подсобные помещения.

Разумеется, что если у гражданина две квартиры, то освобожден он может быть от уплаты обязательного взноса только по одной из них по своему выбору.

Если у него несколько разных объектов недвижимости, то льгота может быть предоставлена по каждому из них.

Пенсионеры МВД

Нужно сказать и о субъектах, имеющих право на данное послабление. Это пенсионеры. К ним относятся и мужчины и женщины, достигшие установленного законом возраста. Для женщин это пятьдесят пять лет, а для мужчин — шестьдесят.

Есть отдельные категории граждан, которые выходят на пенсию несколько раньше, например, пенсионеры МВД. Они могут стать пенсионерами в сорок пять лет.

Помимо налога на имущество, это категория граждан имеет льготы по:

- транспортному платежу;

- земельному налогу.

В первом случае послабления устанавливаются на региональном уровне. Связано это со спецификой данного налога и его субъективной направленностью.

Во втором случае земельные послабления устанавливаются отдельным земельным законом, который прописывается в муниципальном своде правовых актов.

Военные

Лица, относящиеся к категории военнослужащих, также выходят на пенсию ранее, нежели чем другие лица.

Они имеют право на льготы в особом порядке.

Помимо налога на имущество им предоставляется послабление в сферах:

- транспортного регулирования;

- земельных правоотношений;

- правоотношений по здравоохранению.

Порядок предоставления льготы в этой ситуации схож с пенсионерами МВД. Связано это с тем, что данные категории пенсионеров относятся к одной группе, имеющих право на досрочный пенсионный выход.

Какая собственность подвергается налогообложению

Разумеется, что не все недвижимое имущество, описанное выше, может быть подвергнуто налогообложению. Поэтому необходимо разобраться в конкретных формах собственности.

По конституции РФ выделяется три основные формы собственности:

- Государственная.

- Частная.

- Муниципальная.

Граждане Российской Федерации обязаны уплачивать налог лишь на частную форму собственности. Зачастую жилые помещения, в которых проживают пенсионеры, находятся у них по договорам социального найма.

Это, по сути своей, либо государственное, либо муниципальное жилье. Оно не облагается налогом никоим образом.

Поэтому многие лица не идут на то, чтобы приватизировать жилье, дабы избежать налогообложения.

Должны ли они платить налог на имущество по новому закону

Новый налоговый закон предполагает не только предоставление льготного периода отдельным категориям лиц, например, ветеранам, но и полное освобождение от уплаты обязательного взноса.

Они не должны уплачивать налог при наличии законных к тому оснований. Это происходит путем явки в налоговый орган и написании соответствующего заявления. В качестве доказательственной базы используются пенсионные удостоверения.

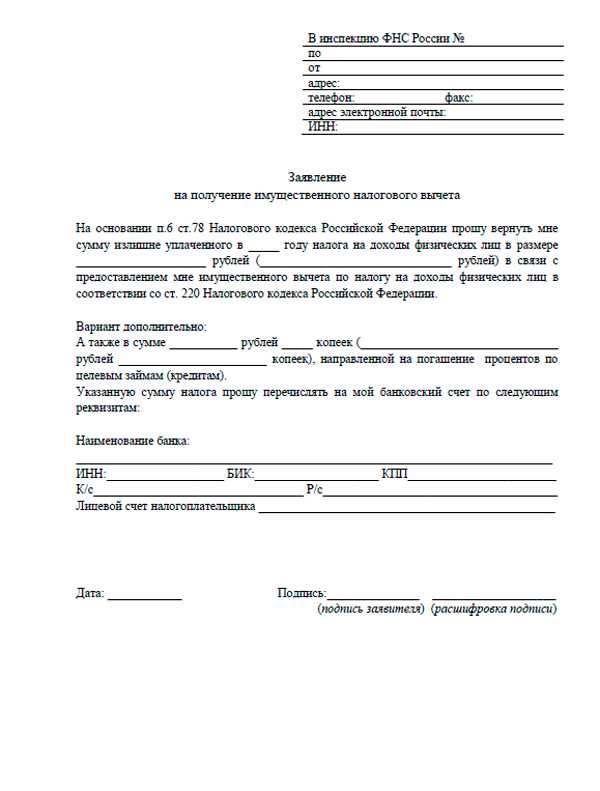

Фото: бланк заявления на получение имущественного налогового вычета

Помимо этого федерального закона, региональными правовыми актами, а также муниципальными учреждениями могут быть предусмотрены льготы.Чаще всего это касается транспортного налога. Некоторые пенсионеры уплачивают только лишь пятьдесят процентов, а другие (если, например, они инвалиды первой или второй группы) полностью освобождаются от уплаты.

Условия получения льготы

Для того чтобы гражданин имел право на получение льготы, необходимо произвести определенный комплекс юридически значимых действий. Сюда входит:

- Определение права на льготу.

- Обращение в орган государственной власти с заявлением.

- Ожидание ответа на заявление.

- Получение льготы.

Правом на получение льготы обладают только пенсионеры, то есть лица, достигшие установленного законом возраста.

Предусмотрены и сокращенные возрастные рамки для отдельных категорий граждан, например, для ветеранов, военнослужащих, сотрудников министерства внутренних дел и др.

Помимо возрастного критерия, особое внимание необходимо уделить и самому имуществу. Оно должно относиться к разряду недвижимого. Отдельными законодательными актами предусмотрен и метраж такой недвижимости.

Право на льготу можно получить только по одному виду имущества. Например, если у пенсионера в собственности есть три гаража, то выбрать можно только один из них.

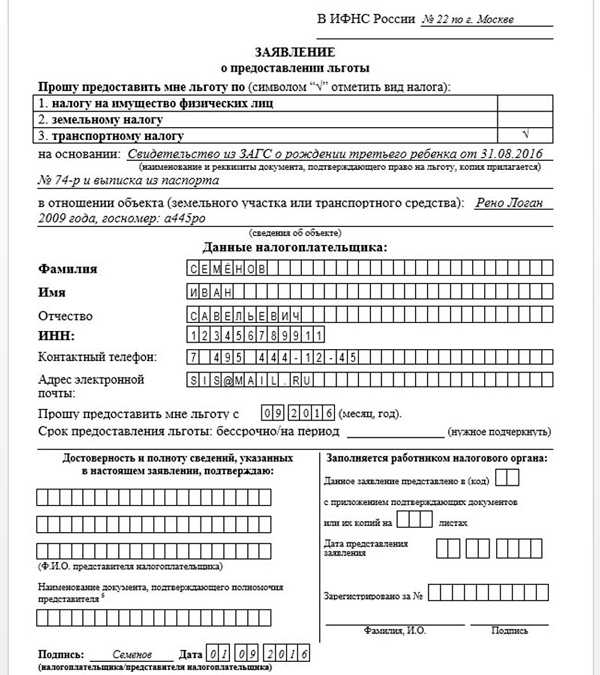

Однако, если у него есть и гараж, и квартира, и дом, то право на льготу можно получить по каждому виду имущества. Это является, своего рода, новеллой современного российского законодательства. Бланк заявления на предоставление льготы можно скачать здесь.

Фото: заявление о предоставлении льготы

Как получить освобождение

Освобождение получается путем подачи заявления в уполномоченный государственный орган — Федеральную Налоговую Службу.

Обращение в эту структуру происходит путем подачи заявления. Оно составляется в письменной форме.

Можно подать акт путем личного обращения в уполномоченный государственный орган или же воспользоваться порталом предоставления государственных или муниципальных услуг.

В отношении инвалидов такие действия могут осуществляться представителем по доверенности.

- Название документа.

- Данные о заявителе.

- Данный об организации, куда подается документ.

- Просьба о предоставлении льготы.

- Указание на причину, по которой человеку дается право на налоговое освобождение.

- Дата составления документа и подпись гражданина.

К заявлению обязательно необходимо сделать приложение, куда входит — пенсионное удостоверение, удостоверение военнослужащего, ветерана МВД, справка об инвалидности и т.д.

В соответствие с федеральным законом «О порядке рассмотрения обращений граждан в РФ», федеральная налоговая служба обязана рассмотреть обращение в срок, не превышающий пятнадцати суток.В противном случае, заявитель имеет право на обращение с жалобой в вышестоящую инстанцию или же в прокуратуру Российской Федерации.

Заявление по месту жительства

Для того чтобы получить льготу, необходимо написать и подать заявление в уполномоченный орган. Структура данного документа была рассмотрена выше.

Нужно определить и место подачи данного акта. Все существенные сведения о налогоплательщике есть только в службе по месту жительства пенсионера.

Связано это с отсутствием единой налоговой базы на всей территории РФ. Очень часто возникают ситуации, при которых гражданин проживает не по месту постоянной регистрации, и явиться в федеральную налоговую службу ему бывает достаточно проблематично.

Данная проблема была решена введением в действие единого портала предоставления государственных или муниципальных услуг и многофункциональных центров на всей территории Российской Федерации.

Подать документы пенсионер имеет право именно через данные структуры. Сделать это он может путем личной явки в государственный орган.

Если по состоянию здоровья это осуществить невозможно, то в данных правоотношениях допускается представительство.

Для этого необходимо составить и оформить нотариально удостоверенную доверенность, в которой будет прописано право на подачу от имени гражданина заявлений и других документов.

Какие документы нужны

В данной ситуации имеет значение, прежде всего, пенсионное удостоверение или любой другой документ, подтверждающий выход на пенсию.

Если гражданин уже достиг установленного законом возраста, но на пенсию не вышел, право на льготу им утрачивается.

Помимо пенсионного удостоверения, гражданину нужно предоставить документы, необходимые для определения недвижимости. Это может быть:

- выписка из реестра;

- бессрочное пользование;

- пожизненное наследуемое владение;

- договор о переходе права собственности и др.

Эти документы должны быть предоставлены в форме оригинала. Передача копий не допускается. В документах на недвижимость должна содержаться кадастровая информация, заверенная в установленном законом порядке.

Таким образом, льготные послабления предоставляются отдельным категориям граждан. Происходит это по письменному заявлению самого гражданина или же его законного представителя. Послабления предоставляются, как правило, по налогу на имущество физических лиц.

Видео: от уплаты каких налогов освобождаются пенсионеры

lgotywiki.ru

Какие пенсионеры освобождаются от налога на имущество?Женские радости

Граждане пенсионного возраста часто задумываются о налогах на имущество.

Эта тема беспокоит пенсионеров довольно длительное время и вызывает много вопросов. В 2014 году был рассмотрен закон, который внес некоторые коррективы на налогообложение для пенсионеров.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа + () . Это быстро и бесплатно!

Общая информация

Ранее люди пенсионного возраста не должны были оплачивать налог на имущество.

Ранее люди пенсионного возраста не должны были оплачивать налог на имущество.

Не имело значения количество недвижимых объектов, принадлежащих пенсионерам.

Стоит успокоить пенсионеров – льготы сохранились в прежнем режиме, налоги платить не нужно.

Единственное важное изменение – это начисление налогов с кадастровой стоимости недвижимого имущества. Эта стоимость намного выше инвентаризационной цены.

Платят ли пенсионеры?

Сразу определимся, кто точно освобождается от уплаты налогов на имущество.

От налогообложения за недвижимое имущество освобождаются такие пенсионеры как:

- инвалиды 1, 2 группы;

- инвалиды детства;

- пенсионеры по старости.

Они не платят налоги за любое имущество, будь то гараж, сарай, дачный дом или квартира.

Они не платят налоги за любое имущество, будь то гараж, сарай, дачный дом или квартира.

Пенсионеры не платят налог, но иногда им ошибочно может прийти квитанция, в которой указана сумма налога.

В таком случае надо явиться с квитанцией инспекцию ФНС, показать свое пенсионное удостоверение.

Так пенсионер сможет подтвердить, что он является лицом пенсионного возраста и налогам не облагается.

Есть оговорка, если квартира находится в долевой собственности, то сперва надо выделить среди них пенсионеров.Пенсионеры не должны платить за других собственников жилья налог на имущество.

То есть остальные лица не пенсионного возраста оплачивают свои налоги в прежнем режиме, а не делят их между пенсионерами, проживающими в квартире.

Об объектах

Многие пенсионеры задаются крайне важным для них вопросом: «Если объектов недвижимого имущества несколько, то за какие надо платить налог?».

Количество объектов недвижимого имущества значения не имеют.

Налогами не облагаются следующие объекты, принадлежащие лицам пенсионного возраста:

- квартиры;

- комнаты;

- жилые дома и стройки;

- помещения, созданные для творческой деятельности;

- места, приспособленные для стоянки автомобилей;

- дачи;

- гаражи;

- сараи.

Все остальное имущество подвергается налогообложению. Существует еще 2 важных условия, которые также влияют на налоги:

- Имущество должно быть собственностью пенсионера. Только тогда он не будет платить налоги.

- Имущество не должно применяться в предпринимательском деле.

Налоговая льгота установлена на один объект по желанию пенсионера. Следовательно, остальная недвижимость подвергается налогообложению.

Недавно было введено новшество – налоговые вычеты. Их внедряют, несмотря на то, что пенсионер освобожден от налоговых льгот.

Это даже большой плюс для лиц пенсионного возраста. Они получат и вычет, и отсутствие налогов на жилье.

Как можно оформить возврат налога?

Чтобы оформить возврат налога нужно обратиться в налоговую инспекцию.

Явившись туда, необходимо написать заявление в произвольной форме, предоставить справку о том, что человек является пенсионером (можно копию пенсионной).

Заявление о возврате взятого налога за каждый период надо писать отдельно.

Все эти документы надо передать в налоговую. Обязательно передается в ту налоговую, которая расположена по месту расположения недвижимого имущества.

Документы надо передать в отдел работы с налогоплательщиками. Можно просто отправить их по почте на адрес налоговой инспекции.

Механизм возврата налога несложен. Если пенсионер приобретает жилую площадь, то он также может избежать уплаты налога в размере 13 процентов.

Что необходимо для этого сделать?

- Обратиться в налоговые органы и предоставить справку по форме 3 НДФЛ, указать в ней все пункты, доходы, о том, что был уплачен налог, цену на недвижимость.

- Кроме справки 3 НДФЛ, надо написать заявление. Форму можно узнать непосредственно в налоговой. Также понадобится ксерокопия паспорта, справка о доходах 2 НДФЛ, пакет документов на квартиру (сюда относится договор о купле жилого помещения, расписка о получении денег, право собственности).

- Инспекция проверит поданные документы и заявление в течение 3 месяцев. Проверяется правильность оформления документов, право человека на льготы по налогообложению. Если проверенные документы верны, то пенсионеру перечисляют на банковский счет вычет из деклараций.

Если документы неверны или поданы не в полном объеме, то налоговые органы делают запросы на недостающие документы.

- Не забудьте перед тем как подавать документы в налоговые органы, обзавестись расчетным счетом в банке.

Ведь именно на него будут сделаны перечисления. Реквизиты счёта следует указать в документах. Наличностью денежные средства не выдаются, только при помощи перевода.

Для военных

Существует закон, который был откорректирован в 2013 году, касающийся военных пенсионеров.

Существует закон, который был откорректирован в 2013 году, касающийся военных пенсионеров.

Из него следует, что пенсионеры, которые отслужили 20 лет и более не подвергаются налогообложению на имущество.

Естественно, если человек посвятил военной службе меньшее количество лет, то о льготах на налоги можно не мечтать.

Льготы на налоги человек получит только достигнув пенсионного возраста.

Как добиться уменьшения налогов?

Чтобы получить желаемые льготы просто сидеть сложа руки не выход.

Надо обратиться в налоговую инспекцию, предоставив необходимые документы. Потребуется также заявление.

Самый важный документ, прикладываемый к заявлению – пенсионное удостоверение. Именно оно подтверждает то, что человек является пенсионером.

Налоговые льготы должны применяться к конкретным объектам недвижимости.

Сообщить об этих объектах надо до 1 ноября текущего года.

Если пенсионер не заявил в налоговую о том, какой объект попадает под льготы, то по истечении срока (1 ноября) изменить имущество будет невозможно.

В тех случаях, когда пенсионер попросту не является в налоговый орган, сотрудники самостоятельно рассматривают все его недвижимое имущество и автоматически накладывают льготу на налоги на один из объектов.

Переживать за тот объект, который самостоятельно выберет налоговая, не надо. Она выбирает ту недвижимость, которая имеет наибольший налог. Пенсионер не будет ущемлен и это немалый плюс.

Стоит напомнить, что лица пенсионного возраста обладают льготами, касающимися налогов, на землю. Уточнить свои права и льготы можно в администрации города, налоговых органах.

Существуют особенности льгот на налоги, о которых нужно помнить:

- Если пенсионер не работает, то льготы должны предоставить за три последних года.

- В том случае, когда пенсионер имеет лишь долю в квартире. Он также не платит за нее налог, на него распространяется льгота. Остальные сожители и собственники не пенсионного возраста платят налог на жилье в обычном порядке.

- Пенсионер может добиться получения льготы на налоги не только через налоговую инспекцию. Можно просто обратиться к работодателю (если пенсионер работает). Пенсионер может работать на нескольких работах и с каждой получить налоговый вычет.

Но налоговая инспекция рассмотрит всех работодателей и вынесет заключение, какие выплатят вычет, а какие нет. Поэтому пенсионер сперва должен сходить в налоговые органы и получить уведомление, свидетельствующее о том, что ему полагается вычет. Далее, надо обратиться лично к налоговым агентам и показать уведомление.

Заключение

Любой пожилой человек, находящийся на пенсии может получить льготы по налогообложению.

Любой пожилой человек, находящийся на пенсии может получить льготы по налогообложению.

Обо всех нюансах в этом деле можно узнать у налоговых органов.

Туда же предоставляются все документы, подтверждающие нахождение на пенсии. Подавая документы, можно надеяться на то, что налоговая назначит вычет. Вычет выплатят на банковский счет.

Если пожилой человек своевременно с документами не обратиться в налоговую инспекцию, то его автоматически смогут освободить от самых высоких налогов лишь одного принадлежащего ему объекта. Поэтому желательно посуетиться и записать ту собственность, налоги по которой уплачивать не хочется.

Пенсионер вправе сделать собственный выбор. Законы очень часто подвергаются корректировке, поэтому надо почаще узнавать о возможных новшествах.

prozvi.ru

Урок 4: Льготы пенсионерам: Освобождение пенсионера от уплаты налога на имущество

Льготы пенсионерам: Освобождение пенсионера от уплаты налога на имущество

Льготы пенсионерам: Освобождение пенсионера от уплаты налога на имущество

Пенсионер, получающий пенсию, назначаемую в порядке, установленном пенсионным законодательством Российской Федерации, имеет налоговую льготу в виде освобождения от уплаты налога на имущество, если имеет в собственности:

-

квартиру или комнату;

-

жилой дом;

-

гараж или машино-место;

помещения, используемые в качестве творческих мастерских, ателье, студий, негосударственных музеев, галерей, библиотек;

-

хозяйственные строения, площадь которых не превышает 50 кв. м и которые расположены на земельных участках, предоставленных для ведения личного подсобного хозяйства, дач, индивидуального жилищного строительства.

ст. 401 «Объект налогообложения», пп. 10 п. 1, п. 4 ст. 407 «Налоговые льготы» Налогового кодекса РФ (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 03.07.2016)

Налоговая льгота пенсионеру предоставляется в отношении одного объекта налогообложения каждого вида.

Если, например, у пенсионера в собственности имеется квартира, дом и гараж, он освобождается в полном объеме от уплаты налога на имущество. А если пенсионер имеет две квартиры и дом, то он имеет право на налоговую льготу при уплате налога за дом, а также только за одну из квартир.

Заявление о предоставлении налоговой льготы на имеющееся у пенсионера в собственности имущество и документ о праве на налоговые льготы (пенсионное удостоверение) необходимо лично представить в налоговую инспекцию по месту нахождения этого имущества.

п. 6 ст. 407 «Налоговые льготы» Налогового кодекса РФ (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 03.07.2016)

Если по состоянию на 31.12.2014 года была предоставлена льгота по налогу на имущество в соответствии с отмененным в конце 2013 года Федеральным законом от 09.12.1991 N 2003-1 «О налогах на имущество физических лиц», то пенсионер вправе не представлять повторно в налоговую инспекцию заявление и документы, подтверждающие право на данную налоговую льготу.

ч. 4 ст. 3 Федерального закона «О внесении изменений в статьи 12 и 85 части первой и часть вторую Налогового кодекса РФ и признании утратившим силу Закона РФ «О налогах на имущество физических лиц» от 04.10.2014 N 284-ФЗ

Если пенсионер является собственником нескольких объектов налогообложения одного вида (например, двух квартир), он до 1 ноября календарного года, являющегося налоговым периодом, начиная с которого применяется налоговая льгота, представляет в налоговую инспекцию заявление с указанием объекта (квартиры), в отношении которого будет применяться налоговая льгота.

При отсутствии от пенсионера такого заявления освобождение предоставляется в отношении одного объекта налогообложения каждого вида с максимально исчисленной суммой налога к уплате.

п. 7 ст. 407 «Налоговые льготы» Налогового кодекса РФ (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 03.07.2016)

Более подробно о налоговых льготах пенсионерам смотрите в разделе Школы Жизни «Налоги и налоговые вычеты».

Если у Вас имеются какие-либо вопросы по нарушению Ваших прав, либо Вы попали в затруднительную жизненную ситуацию, то дежурный юрист онлайн готов бесплатно проконсультировать Вас по данному вопросу.

СОЦИАЛЬНАЯ ПОДДЕРЖКА ПЕНСИОНЕРОВ: ЛЬГОТЫ ПЕНСИОНЕРАМ

Колесов Г.Б.,

независимый пенсионный консультант,

эксперт по пенсионному и финансовому планированию жизни

kolesovgb.ru

kolesovgb.ru

Льготы пенсионерам: Освобождение пенсионера от уплаты налога на имущество

Льготы пенсионерам: Освобождение пенсионера от уплаты налога на имущество