Налог на имущество юридических лиц в 2019 году: изменения

С 1 января 2019 года платить налог на имущество организаций будут только собственники недвижимости. Изменится форма налоговой декларации и порядок ее сдачи. Мы рассказали об этих изменениях. А еще о том, как узнать ставки налога на имущество в 2019 году для юридических лиц.

Налог на движимое имущество юридических лиц в 2019 году отменяется. Платить налог будут только собственники недвижимости (закон 03.08.2018 №302-ФЗ). С 1 января 2019 года объектом обложения данным налогом остаются только объекты недвижимости.

Недвижимое имущество – земельные участки, участки недр и другие объекты, прочно связанные с землей. К ним относятся здания, сооружения, объекты незавершенного строительства. К недвижимости также относятся воздушные и морские суда (ст.130 ГК РФ). Ориентироваться легко, ведь права на недвижимое имущество подлежат государственной регистрации (закон от 13.07.2015г. №218-ФЗ).

Налог на недвижимость для юридических лиц с 2019 года тоже изменится. Теперь собственники будут подавать налоговые расчеты и декларации по месту нахождения недвижимости. Исключение:

- Собственники имущества, входящего в Единую систему газоснабжения – авансовые расчеты и налоговые декларации подают по месту нахождения организации,

- Крупнейшие налогоплательщики – отчитываются по месту регистрации в качестве крупнейшего налогоплательщика.

Если у компании несколько объектов недвижимости, расположенных в одном субъекте РФ, то отчитываться можно централизованно в одну из ИФНС по своему выбору. Сначала нужно подать уведомление по форме КНД 1150090. Она приведена в письме ФНС от 21.11.2018г. № БС-4-21/22551@. Централизованная сдача отчетности возможна, если:

- Налоговая база определяется как среднегодовая стоимость имущества,

- Зачисление налога производится полностью в региональный бюджет, без платежей в бюджеты муниципальных образований.

Внимание! ФНС разрешила не платить налог на имущество в ЭТОМ случае

Ставки налога на имущество организаций в 2019 году

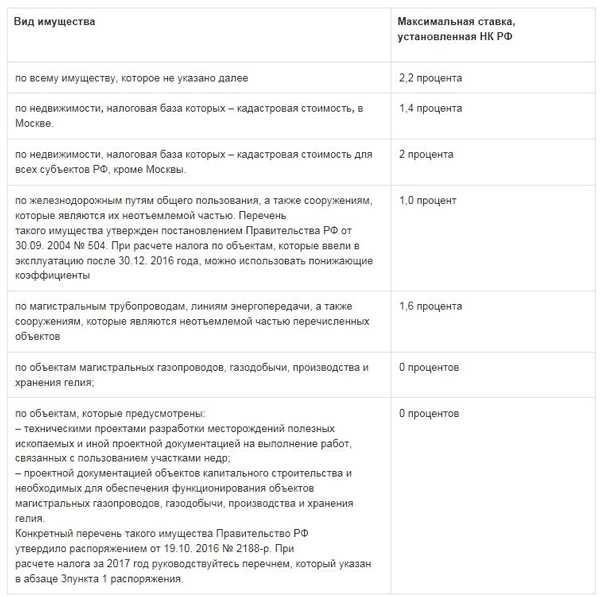

Максимальные налоговые ставки установлены ст.380 НК РФ. Чиновники в регионах могут уменьшать эти ставки. Проверьте, какие ставки установлены в вашем субъекте РФ. Если региональные власти не установили ставки, рассчитывайте налог по максимальным ставкам, установленным Налоговым кодексом.

Таблица. Максимальные ставки налога на имущество организаций в 2019 году для юридических лиц

Как узнать ставку налога на имущество в 2019 году

Ставки налога на имущество закреплены в законодательстве субъектов РФ. Если в регионе нет соответствующего нормативного акта, то нужно использовать ставки из ст.380 НК РФ. Узнать точные тарифы можно одним из способов:

- Найти соответствующий региональный нормативный акт,

- Воспользоваться специальным сервисом на официальном сайте ФНС (nalog.ru).

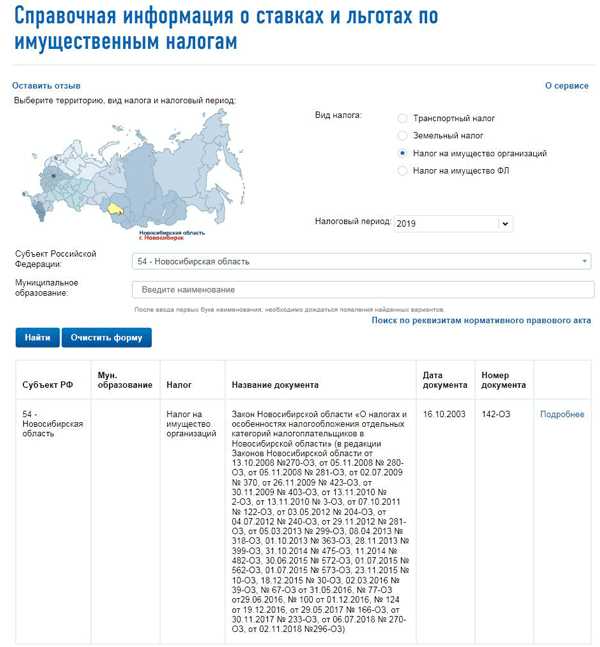

В сервисе можно найти не только налоговые ставки, но и узнать о действующих льготах, а также когда платить налог на имущество юридических лиц в 2019 году в конкретном регионе. Покажем на примере.

Пример

Организация находится в Новосибирской области (код региона – 54). Заходим в сервис на сайте ФНС, создаем запрос. Для этого указываем:

— Налог, который нас интересует,

— Налоговый период, в данном случае – 2019 год,

— Выбираем регион – 54 Новосибирская область.

По кнопке «Найти» сервис показывает наименование нормативного акта, действующего в данном регионе:

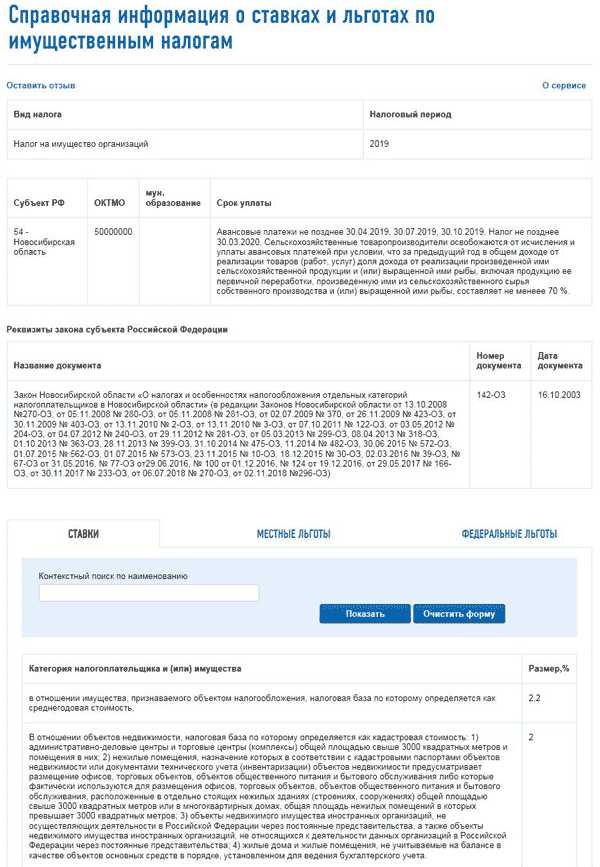

А по ссылке «Подробнее» открывается вся информация по налогу в выбранном регионе:

Ставки при расчете среднегодовой и кадастровой стоимости

Налоговая база по налогу на имущество компаний может определяться как среднегодовая стоимость или кадастровая стоимость (ст.375 НК РФ). Максимальные ставки в каждом случае отличаются:

Таблица. Ставки налога при расчете среднегодовой и кадастровой стоимости

|

Налоговая база |

Ставка налога |

Как рассчитать налог |

|---|---|---|

|

Среднегодовая стоимость имущества |

2,2% |

Среднегодовую стоимость умножить на ставку налога |

|

Кадастровая стоимость имущества |

2% |

Кадастровую стоимость на 1 января 2019 года умножить на ставку налога |

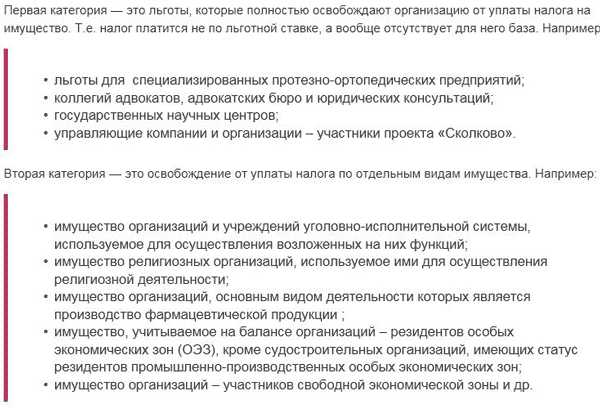

Льготы по налогу на имущество организаций в 2019 году

Льготы предусмотрены ст.381 НК РФ. Их можно разделить на две группы:

- Льготы, предусмотренные для отдельных категорий налогоплательщиков,

- Льготы, предусмотренные для отдельных видов имущества:

Льготы, перечисленные в Налоговом кодексе, распространяют свое действие на всю территорию РФ. Даже если в региональном законодательстве упоминания о льготах нет, компании все равно могут их применять.

Чиновники в субъектах РФ могут устанавливать свои дополнительные льготы. Их перечисляют в местных нормативных актах. Узнать о федеральных и региональных льготах можно в сервисе на сайте ФНС, о котором мы рассказали выше.

Обратите внимание: наличие льготы не освобождает компанию от отчетности по налогу на имущество. В авансовых расчетах и декларации нужно указать льготируемое имущество и код налоговой льготы.

www.rnk.ru

С 1 января 2019 года меняется порядок налогообложения объектов недвижимости организаций

В порядок исчисления налога на имущество организаций внесены изменения. Федеральным законом от 03.08.2018 № 302-ФЗ движимое имущество полностью исключается из объекта налогообложения https://rg.ru/2018/08/06/fz302-dok.html, а Федеральным законом от 03.08.2018 № 334-ФЗ установлено, что изменение кадастровой стоимости в течение года в определенных случаях будет учитываться при расчете налога. Указанные новации вступают в силу с 2019.

Итак, налог необходимо будет уплачивать только в отношении недвижимости, в том числе переданной во временное владение, пользование, распоряжение, доверительное управление, внесенной в совместную деятельность или полученной по концессионному соглашению, учитываемой на балансе в качестве объектов основных средств (п. 1 ст. 374 НК РФ).

К 70 субъектам Российской Федерации https://www.nalog.ru/rn77/taxation/taxes/imuch3016/, в которых в соответствии с региональными законами (п. 2 ст. 378.2 НК РФ) действует порядок налогообложения объектов недвижимости организаций исходя из кадастровой стоимости, добавятся ещё четыре: Чувашская Республика – Чувашия, Иркутская, Курская, Смоленская области. Соответствующие перечни объектов недвижимости публикуются до 1 января 2019 года на сайте уполномоченных органов исполнительной власти регионов или на официальном сайте субъекта РФ.

Также в этих регионах меняется (http://publication.pravo.gov.ru/Document/View/0001201808030093) порядок применения кадастровой стоимости в качестве налоговой базы (п. 15 ст. 378.2 НК РФ):

— корректировка кадастровой стоимости из-за изменения качественных и (или) количественных характеристик объекта налогообложения (уточнения его площади, назначения и т.п.) будет учитываться при определении налоговой базы со дня внесения в Единый государственный реестр недвижимости (ЕГРН) сведений, являющихся основанием для определения кадастровой стоимости;

— если кадастровая стоимость изменяется на основании установления рыночной стоимости объекта по решению комиссии при управлении Росреестра или суда, то сведения о ее вновь установленном значении, внесенные в ЕГРН, будут учитываются при определении налоговой базы начиная с даты начала применения оспоренной кадастровой стоимости.

К перечню организаций, освобождаемых от уплаты налога, дополнительно будут отнесены (http://www.consultant.ru/cons/cgi/online.cgi?req=doc&base=LAW&n=310010&fld=134&dst=1000000001,0&rnd=0.16500186693379082#021461195437989428) фонды, управляющие компании и их дочерние общества, признанные таковыми в соответствии с законодательством (http://www.kremlin.ru/acts/bank/42203) об инновационных научно-технологических центрах.

Организации, получившие статус участника проекта, освобождаются от уплаты налога в отношении имущества, учитываемого на балансе и расположенного на территории инновационного научно-технологического центра, в течение десяти лет начиная с месяца, следующего за месяцем его постановки на учет (п. 28 ст. 381 НК РФ).

Начиная с отчетности за первый квартал 2019 года организациям необходимо будет представлять в инспекцию налоговые расчеты по новым формам (http://publication.pravo.gov.ru/Document/View/00012018103100310). Они позволяют исчислить налог, если кадастровая стоимость объекта была изменена в течение налогового периода из-за корректировки его качественных и (или) количественных характеристик.

Налоговая декларация и расчет авансовых платежей дополнены полем «Адрес объекта недвижимого имущества, расположенного на территории Российской Федерации». Данное поле заполняется для объектов, облагаемых по среднегодовой стоимости, если у них отсутствуют кадастровый и условный номера, но есть адрес, присвоенный с указанием муниципального деления.

Для централизации представления налоговых расчетов можно воспользоваться разъяснениями https://www.nalog.ru/rn77/about_fts/about_nalog/8075098/ ФНС России от 21.11.2018 № БС-4-21/22551@ «О рекомендациях по вопросам представления налоговой отчетности по налогу на имущество организаций, начиная с налогового периода 2019 года».

Изменения также могут произойти на региональном уровне, поскольку органы государственной власти субъектов РФ имеют полномочия устанавливать ставки и льготы по налогу, особенности уплаты авансовых платежей, а также утверждать результаты государственной кадастровой оценки объектов недвижимости.

Подробную информацию можно получить с помощью «Справочной информации о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn77/service/tax/).

Недвижимое имущество

Итак, сходя из пункта 1 статьи 130 ГК РФ, к недвижимому имуществу относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе:

- здания, сооружения, объекты незавершенного строительства;

- жилые и нежилые помещения;

- предназначенные для размещения транспортных средств части зданий или сооружений (машино-места), если границы таких помещений, частей зданий или сооружений описаны в установленном порядке.

Также к недвижимым относятся объекты, подлежащие государственной регистрации: воздушные и морские суда, суда внутреннего плавания. Гражданский кодекс РФ допускает отнесение к недвижимым вещам и иного имущества, если это определено законом (например, космические объекты).

Согласно пункту 1 статьи 131 ГК РФ и в соответствии с Федеральным законом от 13.07.2015 № 218-ФЗ «О государственной регистрации недвижимости» вещные права на объекты недвижимости подлежат государственной регистрации в Едином государственном реестре недвижимости (ЕГРН). При этом отсутствие записи в ЕГРН не является основанием для освобождения имущества от налогообложения.

Для подтверждения наличия оснований отнесения объекта имущества к недвижимости, ФНС России рекомендует налоговым органам устанавливать следующие обстоятельства (письмо от 02.08.2018 № БС-4-21/14968@):

- наличие записи об объекте в ЕГРН;

- при отсутствии сведений в ЕГРН — наличие оснований, подтверждающих прочную связь объекта с землей и невозможность перемещения объекта без несоразмерного ущерба его назначению. Например, для объектов капитального строительства это могут быть документы технического учета или технической инвентаризации объекта в качестве недвижимости; разрешения на строительство и (или) ввод в эксплуатацию; проектная или иная документация на создание объекта и (или) о его характеристиках.

Изменение кадастровой стоимости

В отношении отдельных видов недвижимого имущества налоговая база по налогу на имущество организаций определяется как его кадастровая стоимость (п. 2 ст. 375, ст. 378.2 НК РФ).

По общему правилу кадастровая стоимость должна быть определена на 1 января года, являющегося налоговым периодом. Изменение кадастровой стоимости в течение налогового периода не учитывается при определении налоговой базы. Исключения составляют ситуации, когда кадастровая стоимость меняется вследствие исправления ошибок, а также по решению комиссии по рассмотрению споров или по решению суда. Но и в этих случаях кадастровая стоимость пересчитывается с начала налогового периода (налоговых периодов) (п. 15 ст. 378.2 НК РФ).

При этом если право собственности на объект недвижимости у налогоплательщика возникало (прерывалось) в течение года, то налог на имущество (авансовый платеж) по кадастровой стоимости нужно определять с учетом поправочного коэффициента (далее — коэффициент владения Кв). Определяется он как отношение количества полных месяцев, в течение которых данные объекты находились в собственности налогоплательщика, к количеству месяцев в налоговом (отчетном) периоде. Полным месяцем считается (п. 5 ст. 382 НК РФ):

- месяц регистрации права собственности на объект, если возникновение права собственности произошло до 15 числа соответствующего месяца включительно;

- месяц прекращения права собственности на объект, если прекращение указанного права произошло после 15 числа соответствующего месяца. Неполный месяц в расчете коэффициента владения не учитывается.

worldtaxes.ru

Новый налог на имущество юридических лиц с 2019 года

Налог на движимое имущество отменен

К счастью, в России завершилась эпопея с налогом на движимое имущество. Этот налог присутствовал в Налоговом кодексе РФ несколько последних лет, но долгое время по факту он не взимался. Ставка налога была нулевой.

В 2018 году этот налог вернули, что не слишком-то порадовало российский бизнес. Дело даже не в том, что еще один налог — это дополнительная фискальная нагрузка (хотя и это тоже). Проблема с налогом на движимое имущество состояла в том, что расчет его очень сложный, на каждом шагу при исчислении возникало множество вопросов.

В итоге с 2019 года даже упоминания об этом виде налога в российском законодательстве нет.

Против отмены налога на движимое имущество юридических лиц были региональные власти. Этот налог шел в казну регионов, а бюджеты на местах практически повсеместно нуждаются в деньгах. Тем не менее, федеральная власть приняла такое волевое решение.

По всей видимости, частично отмена налога стала компенсацией за повышение ставки НДС. По крайней мере, объявлено о двух этих мерах было в один и тот же день.

Налог на недвижимое имущество юридических лиц в 2019 году

Налог на недвижимость остался единственным имущественным налогом для российских юрлиц. Налог рассчитывается по каждому объекту недвижимости в отдельности. Налоговики напоминают, что относится к недвижимости по закону. Недвижимость имеет три ключевых признака:

- она прочно связана с землей,

- ее нельзя переместить, не причинив серьезный ущерб,

- запись о таких объектах есть в ЕГРН.

Помимо земельных участков, зданий и сооружений, источников недр и т .п. к недвижимости относятся, к примеру, воздушные и морские суда.

Важно помнить при этом, что отдельным объектом недвижимости может являться какая-то часть здания, а также система коммуникаций и т.п., вплоть до установленного в здании эскалатора. Если для такого объекта имеется отдельная запись в ЕГРН, это также недвижимость, и за этот объект также уплачивается налог.

Соответственно, если в собственности организации никакой недвижимости нет, для нее имущественный налог в 2019 году не является актуальным. Даже декларации подавать не нужно.

Налог на недвижимое имущество юридических лиц в 2019 году — по-прежнему налог региональный. Это означает, что ставка налога с каждом регионе России своя. Чтобы уточнить значение ставки, следует обращаться к областному, республиканскому, краевому и т.д. законодательству.

Как уплачивается налог на имущество юридического лица в 2019 году

В 2019 году налог на недвижимость уплачивается по-новому. Главное изменение — по каждому объекту недвижимости нужно подавать декларацию там, где этот объект расположен.

При этом если у одной компании несколько объектов недвижимости в одном и том же регионе, она может направить декларации по всем из них в одну ИФНС. Правда, только при условии, что налоговая база этих объектов — их среднегодовая стоимость, а налог во всех случаях уплачивается в бюджет региона целиком, без уплаты его части муниципалитетам.

Правило о том, что декларации подаются по месту нахождения каждого объекта недвижимости, имеет еще два исключения.

Могут подавать по месту нахождения юридического лица декларации по всем своим объектам юридические лица в статусе крупнейших налогоплательщиков.

Также декларируется в одном месте имущество организаций из Единой системы газоснабжения.

androha.ru