Как подать документы на налоговый вычет в 2017 году

Вам понадобится

- — заявление;

- — паспорт;

- — справка о доходах;

- — декларация;

- — платежные финансовые документы;

- — документы на недвижимость;

- — номер расчетного счета.

Инструкция

Если вы купили или построили собственное жилье или приобрели земельный участок для индивидуального жилищного строительства, обратитесь в территориальную налоговую инспекцию для получения имущественного вычета. Вы его можете оформить безналичным возвратом, при котором с вас временно не будут высчитывать подоходный налог, или получить наличными на свой банковский счет. За безналичным вычетом обращайтесь сразу после покупки, за наличным – через 12 месяцев.

Для получения имущественного вычета вам потребуется предъявить в территориальное отделение налоговой инспекции заявление, паспорт, справку о доходах унифицированной формы 2-НДФЛ, налоговую декларацию унифицированной формы 3-НДФЛ, финансовые документы, подтверждающие оплату за недвижимость. Также потребуется представить свидетельство о собственности, договор купли-продажи, акт передачи, расписку от продавца, если финансовые документы, подтверждающие оплату, отсутствуют, кредитный договор, если вы оформили недвижимость в кредит, номер вашего банковского счета.Чтобы оформить социальный налоговый вычет, если вы оплачиваете собственное образование или образование детей в возрасте до 24 лет, оплатили собственное дорогостоящее лечение или лечение второго супруга, детей, родителей, перечислили средства на благотворительность, вам потребуется предъявить в территориальное отделение налоговой инспекции: заявление, справку о доходах, декларацию, платежные документы, которые подтвердят ваши расходы.

Подавайте документы в налоговую инспекцию сразу после произведенных расходов на обучение, лечение или благотворительность.

Стандартный налоговый вычет вам могут вернуть по месту работы, если вы обратитесь с заявлением к работодателю. Организация обязана подать на своих сотрудников все сведения о доходах и финансовый отчет за итоговый период.

Профессиональный налоговый вычет вы сможете получить, если являетесь индивидуальным предпринимателем. В налоговую службу предъявите заявление, паспорт, финансовые и расчетные документы для сверки сведений, заполните налоговую декларацию 3-НДФЛ.

Вернуть излишне внесенную сумму НДФЛ вы сможете на основании заявления, заполненной налоговой декларации и финансовых документов, подтверждающих переплату.

Возврат любого налогового вычета оформляется в течение 1 месяца после предъявления заявления и всех документов.

www.kakprosto.ru

Налоговый вычет через личный кабинет налогоплательщика

Чтобы сдать декларацию 3-НДФЛ в налоговый орган часто приходится отстаивать огромные очереди (особенно, «в сезон»), а можно ли не посещать Инспекцию и получить Налоговый вычет через личный кабинет налогоплательщика?

Оказывается, можно! Подать документы для получения вычета, помимо традиционных способов, таких как личное представление в налоговую и направление бумаг по почте, можно воспользовавшись личным кабинетом налогоплательщика (ЛКН), расположенным на сайте Федеральной налоговой службы.

Рассмотрим более подробно, что же такое ЛКН, как его зарегистрировать и самое главное — как направить через него документы в ИФНС. Для удобства каждый шаг будет сопровождаться скриншотами.

Оглавление статьи

Шаг 1. Подключение личного кабинета

Создать ЛКН самостоятельно гражданин не может. Для регистрации ему необходимо обратиться в любой налоговый орган с паспортом и ИНН. Налоговый инспектор введет данные о вас и выдаст лист с указанными в нем логином и паролем.

К сведению: пароль в течение месяца с даты регистрации в ЛКН необходимо сменить на свой.

Шаг 2. Вход в ЛКН

После того, как кабинет будет создан, необходимо открыть сайт ФНС РФ — www.nalog.ru и на главной странице под разделом «Физические лица» нажать на «Войти в ЛК»:

Затем в специальном окне справа нужно ввести выданные в ИФНС логин и пароль. После того, как вход будет осуществлен, система попросит сменить пароль. Лучше это сделать сразу, не дожидаясь окончания месяца.

После того, как пароль будет сменен, перед вами откроется главная страница личного кабинета налогоплательщика с указанием перечня принадлежащего вам имущества, наличии переплаты или задолженности и указанием операций по уплате налогов.

Шаг 3. Цифровая подпись

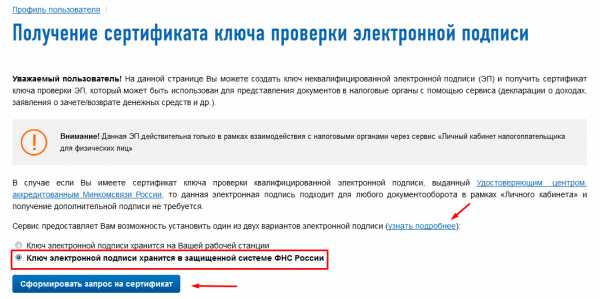

Для направления документов на вычет через ЛКН необходимо создать цифровую подпись, которой они будут впоследствии подписаны. Для это в правом верхнем углу нажимаем на кнопку «Профиль»:

Затем выбираем «Получение сертификата ключа проверки ЭП»:

Выбираем последнее условие (сертификат хранится в ФНС) и нажимаем «Сформировать запрос»:

Система предложит проверить личные данные и ввести пароль. Пароль вводится тот, что выдан в налоговой (если при первом входе он сменен не был) или уже низменный вами на новый. Если данные верны, нажимаем «Подтвердить данные и направить запрос на получение сертификата»:

После того, как это будет сделано, система начнет обработку запроса, которая в среднем занимает около пяти минут. Но в случае, если сервер ФНС перегружен или на нем ведутся работы, процесс получения ЭП может затянуться до суток.

После того, как ЭП будет создана, в ЛКН отобразиться следующее сообщение:

Шаг 4. Загрузка или создание декларации 3-НДФЛ

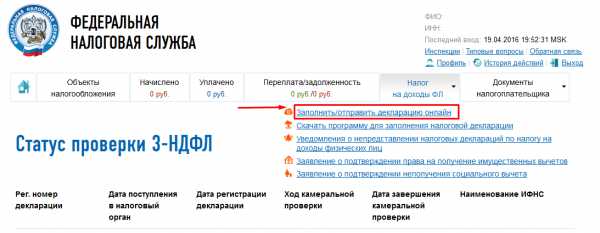

Для создания или загрузки уже готовой декларации переходим в раздел «Налог на доходы ФЛ» и выбираем «3-НДФЛ»:

Система предложит несколько вариантов действий, выбираем «Заполнить/отправить декларацию» онлайн:

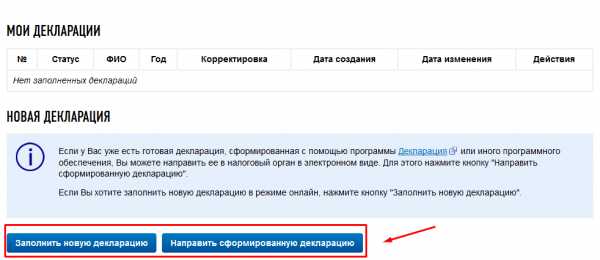

Затем необходимо выбрать: заполнить декларацию тут же в личном кабинете или же загрузить уже сформированную (заполненную с помощью программы «Декларация»).

Если нажать кнопку «Заполнить новую декларацию» система в начале предложит указать год за который будет заявляться вычет. Это нужно чтобы определить действующую на год заявления вычета форму отчетности.

Затем следуя указаниям системы необходимо внести данные в нижеприведенные поля. Если следовать указаниям системы процесс не вызовет никаких сложностей.

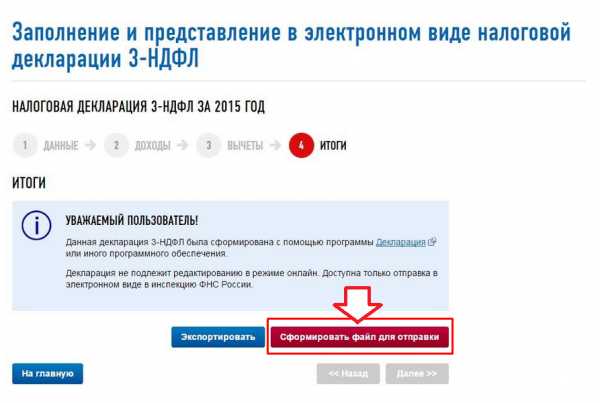

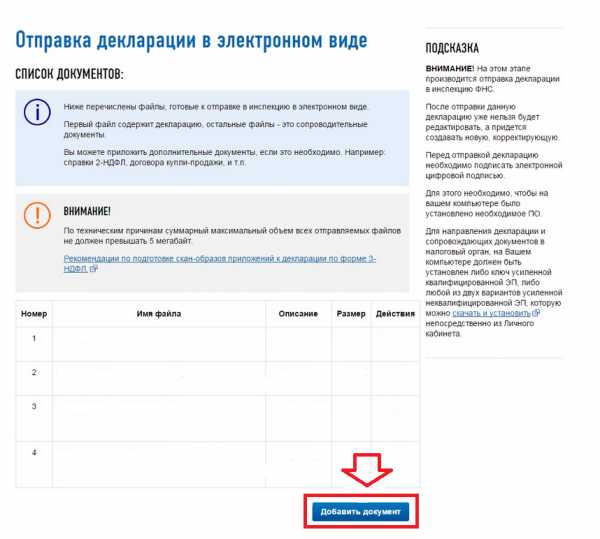

Рассмотрим как оправить в налоговую уже готовую декларацию. Для этого выбираем «Направить сформированную декларацию», далее указываем год за который подается отчетность и загружаем файл (кнопка «Обзор»).

После того, как файл будет загружен, формируем файл для отправки:

Последовательно загружаем все ранее отсканированные документы на вычет (кроме файла декларации, естественно):

После того, как все документы будут загружены в систему, подписываем их цифровой подписью:

Проверяем еще раз все ли документы были загружены и нажимаем «ОК».

Готово! Декларация вместе с пакетом документом направлена в налоговый орган. После проведения камеральной проверки в ЛК появится возможность написать заявление на возврат налога.

После этого, на счет, указанный в заявлении, должна поступить сумма подтвержденного вычета.

Следить за статусом проверки декларации можно также в личном кабинете налогоплательщика.

Если Вам нужна консультация или помощь в оформлении декларации 3-НДФЛ, смело оставляйте заявку на нашем сайте. Мы работаем быстро и с удовольствием! И в подтверждение этому отзывы наших любимых клиентов! 🙂

Если информация была полезна для Вас, поделитесь этой статьей со своими друзьями! Кнопочки социальных сетей находятся чуть ниже.

nalog-prosto.ru

Документы для налогового вычета 2018

Компенсации по налогам – это суммы, на которую сокращают налоговую базу при наличии соответствующих оснований. Благодаря этому гражданин отдаёт меньше средств казне. Существует несколько видов подобной помощи, в зависимости от назначения и категорий граждан, для которых она предназначена.

Иногда уменьшение баз допустимо и для тех, у кого расходы оказались больше доходов по причине изменений в курсе.

Чем регулируются выплаты?

Статья 220 НК РФ регулирует правовые основания, а так же регламент имущественных налоговых компенсаций, любого характера. Существуют так же Письма Минфина, которые связаны с отдельными вопросами в данном направлении.

Документы для налогового вычета

Конкретный список зависит от того, за каким именно видом компенсаций обращаются граждане. Лучше всего заранее обращаться к представителям соответствующей инстанции, чтобы получить консультацию.

При покупке квартиры

Для налогоплательщика список документов для налогового вычета за квартиру будет выглядеть следующим образом:

- Обязательный оригинал справки 2-НДФЛ.

- Копия паспорта налогоплательщика, где предоставлена основная информация относительно гражданина.

- Декларация по сборам в бюджет по форме 3-НДФЛ.

Если на протяжении отчётного периода сохраняется несколько рабочих мест, то справки предоставляются по каждому из них.

Образец справки о доходах 2-НДФЛ тут.

Дополнительными приложениями служат:

- Договор на покупку и продажу.

- Подтверждающие платёжные бумаги.

- Выписка из ЕГРН для подтверждения права собственности.

- Акт по приёму-передаче жилья.

Акт приёма-передачи на имущество устроит инспекцию в случае оформления долевого владения. Копия кредитного договора понадобится, если он оформлялся ранее. Тогда нужна и справка по удержанным процентам. Отдельно при необходимости подтверждается участие в создании проектно-сметной документации.

По ипотеке

Закон дает возможность получить налоговый вычет по процентам ипотеки. Выше уже говорилось, что нужен не только сам документ, но и квитанции вместе с чеками, согласно которым оплачивались проценты. Это поможет сэкономить ещё и на данной части соглашения.

Инспекция иногда требует дополнительные доказательства в пользу того, что кредит был выплачен. Тогда можно просто обратиться в компанию, с которой заключался договор.

За лечение

При оформлении вычета за лечение стандартным требованием остаётся составление налоговой декларации, для которой используется форма 3-НДФЛ.

Кроме того, контролирующим органам понадобятся:

- Справка с работы 2-НДФЛ.

- Заявление по возврату налога.

Но не обойтись без дополнительных приложений, когда речь идёт о компенсации на основании услуг, которые были оказаны пациенту. Лечение зубов оформляется так же.

Другие документы:

- Справка о том, что оплата совершилась.

- Документы для налогового вычета, подтверждающие размер понесённых расходов.

- Лицензия медицинской организации, на основании которой осуществляется деятельность.

В случае с лекарствами требуется сохранять рецепты, на основании которых они были приобретены. Сам платёжный документ так же играет роль доказательства. При добровольном медицинском страховании требуется предъявление полиса.

За обучение

При оформлении вычета за обучение к декларации гражданин прикладывает следующие виды бумаг:

- Все платёжные документы в подтверждение расчётов.

- Лицензионное разрешение, на основании которого ведётся деятельность.

- Договор с учебным заведением.

- Заявление по возврату.

- Справка 2-НДФЛ.

Другие основания

Паспорт и подтверждение того, что подоходный налог регулярно платится, остаются главными требованиями при любых обстоятельствах. Остальные бумаги зависят от каждого конкретного случая и его особенностей.

Главное – предъявить справки, которыми бы подтверждались расходы. Это важно даже в случае благотворительности.

Без свидетельства о регистрации ИП не обойтись, если дело касается профессиональных вычетов. Иногда требуется доказательство в пользу авторских прав на изобретение, открытие. Какие нужны бумаги конкретно – объясняют сотрудники службы на месте.

Образец заявления о получении налогового вычета здесь.

Способы подачи

Существует несколько вариантов действий, позволяющих решить данный вопрос. Личное представление налогоплательщиком – один из распространённых вариантов. Тогда гражданин приходит в инспекцию, и подаёт документы. На руках у заявителя остаётся декларация 3-НДФЛ с отметкой о принятии.

С этой даты можно отсчитывать три месяца, которые уходят на камеральную проверку по представленным данным. За это время орган контроля должен принять окончательное решение.

Отправка почтой, когда прикладывается опись вложений – ещё один вариант, но менее распространённый. Но к такому способу многие относятся скептически.

Наконец, декларации могут отправляться через Личный Кабинет на сайте ФНС. Но в таком случае для отправки надо оформить электронно-цифровую подпись. Пока что этот вопрос вызывает у граждан определённые затруднения. Остаётся только подождать, пока технологии будут развиваться достаточно активно в этом направлении.

Сроки на получение

Вычеты получаются после того, как контролирующие органы проверят все представленные документы. Налоговики должны тратить на решение данного вопроса не более трёх месяцев. После того, как решение принято, деньги должны поступить не позднее, чем через месяц.

Но есть второй вариант, который подразумевает участие руководства предприятия, где работает гражданин. Это означает, что после оформления с заработной платы не будет удерживаться подоходный налог, пока не наберётся полная сумма компенсации. Но тогда в налоговую инспекцию приходится идти два раза. Первый раз — чтобы дать документы, а второй – для передачи самого уведомления.

Дополнительная информация

Гражданин может получить компенсацию, если имущество приобретено более трёх лет назад, но он ещё не получал вычета по объекту.

Возврат налога возможен не более, чем за три предыдущих года. Статья 78 НК РФ запрещает учитывать более старые сроки.

Приобретение вычета предполагает сбор обширного пакета документации. Потому к документам надо подходить с особым вниманием. Хорошо, если есть возможность привлекать специалистов. При самостоятельном решении вопроса велика вероятность появления ошибок.

Документы подаются обычно после, либо до окончания отчётного периода. От этого зависит время, когда гражданин конкретно получает компенсацию в том или ином случае.

Но не стоит бояться самостоятельного обращения к сотрудникам службы финансового контроля. Процедура оформления только на первый взгляд кажется сложной. Непосредственно в учреждении можно будет задать все интересующие вопросы. Остаётся только дождаться исчерпывающего ответа.

С каждым годом количество граждан, обращающихся за вычетами, растёт, статистика это подтверждает. Потому услуги сопровождения подобных процессов тоже становятся актуальными.

На видео о необходимых документах

realtyurist.ru

Как оформить налоговый вычет: основной список документов

Каждый налогоплательщик для того, чтобы использовать возможность сократить размер своей налогооблагаемой базы, должен знать, как оформить налоговый вычет.

После ознакомления с данной статьей процесс сбора и заполнения документации, требуемой для начисления налоговой скидки, станет для вас не только значительно проще, но и быстрее.

Как оформить налоговый вычет

Такой термин, как налоговый вычет, означает возврат физическому лицу определенной части материальных средств, начисленных из суммы, выплаченной им ранее на подоходный налог. В связи с этим оформлять документы на налоговую скидку могут только те лица, которые работают официально и своевременно отдают со всех своих источников дохода по 13% на сборы НДФЛ.

Для того чтобы вернуть НДФЛ, налогоплательщику нужно собрать, оформить и передать на рассмотрение документы либо в налоговую инспекцию, либо работодателю. Каждый из этих способов имеет свои положительные стороны.

Способ возврата НДФЛ через налоговую службу хорош тем, что денежная компенсация возвращается сразу же в полном объеме за весь заявленный на вычет период. А достоинство оформления налоговой скидки через работодателя заключается в том, что данный процесс значительно упрощается для налогоплательщика в плане подготовки документации.

ВАЖНО! Перед тем как приступить к процессу заполнения бумаг на вычет, убедитесь в том, что по закону вы действительно имеете право на получение налоговой скидки подобного рода. Это можно сделать, ознакомившись со следующими статьями Налогового кодекса – 218, 219, 220 и 221.

Документы для получения

До начала оформления документации физическому лицу необходимо собрать все необходимые бланки бумаг, требуемых для предоставления вычета, а некоторые документы составить самостоятельно.

Претенденту на уменьшение размера налогооблагаемой базы нужно подготовить образцы следующих документов:

- Декларацию согласно бланку 3-НДФЛ. Декларация по форме 3-НДФЛ – это документ, вмещающий в себя абсолютно всю информацию о расходах и доходах физического лица. В зависимости от того, какой конкретно вычет хочет получить налогоплательщик (имущественный, стандартный, профессиональный, социальный либо инвестиционный), ему нужно выбирать соответствующие страницы декларации и вносить в них данные.

- Cправка согласно бланку 2-НДФЛ. Данный документ служит для оповещения налоговой инспекции обо всех источниках прибыли претендента на вычет, в том числе и заработной платы, а также о налоговых сборах, выплаченных с них.

Помимо вышеперечисленных бумаг, которые, как правило, оформляются в соответствии с утвержденной формой, налогоплательщику потребуется собственноручно составить такой документ, как заявление о сокращении размеров базы налогообложения. И вдобавок ко всему прочему нужно сделать копии определенных страниц паспорта и заверить их либо с помощью нотариуса, либо собственноручно.

Как заполнить декларацию 3-НДФЛ

Декларация, как правило, включает в себя обязательные страницы, предназначенные для заполнения любым из налогоплательщиков, причем независимо от того, какого вида вычетом он хочет воспользоваться, а также страницы, в которые нужно вносить информацию только в определенных случаях.

Например, если физическое лицо хочет вернуть подоходный налог за оплату собственного образования, то ему потребуется заполнить следующие страницы документа:

- Первую страницу. Здесь необходимо указать основные сведения о физическом лице, претендующем на начисление вычета. Как правило, это имя, фамилия, отчество, дата и место рождения, а также основные паспортные данные.

- Вторую страницу. На данном листе пишется информация о сумме, которую налогоплательщик хочет получить в качестве налоговой компенсации. Самое главное, правильно определить и в результате проставить размер вычета.

- Третью страницу. Эта страница включает в себя всевозможные сведения о налогооблагаемой базе – это общий размер доходов налогоплательщика, точная сумма доходов, с которых снимаются налоговые сборы, а также некоторые другие данные подобного рода.

- Лист А. Данный лист необходим для указания всевозможных сведений об источниках дохода физического лица, которые были получены на территории Российской Федерации.

- Лист Е1. Сюда вносятся все расчетные данные, которые имеют отношение к налоговой скидке социального либо стандартного типа. Лист Е1 состоит из двух частей – первая предназначена для сведений о стандартном вычете, а вторая — о социальном. Поскольку в данном случае речь идет о возврате НДФЛ за обучение, нужно заполнять вторую часть.

Следует отметить, что все вышеперечисленные страницы, кроме листа Е1, являются обязательными для заполнения физическим лицом, претендующим на любой из видов налогового вычета.

Как заполнить справку 2-НДФЛ

Как правило, за выдачу и оформление справки, составленной согласно образцу 2-НДФЛ, несет ответственность работодатель. Он вносит в документ такие данные:

- Информацию о работодателе. Указывается точное название предприятия, имя, фамилия, отчество и должность руководителя, а также некоторые реквизиты дополнительного характера.

- Информацию о сотруднике. Справка также должна содержать основные данные о физическом лице, на которого она выдается. Обычно это сведения такого же рода, как и о руководителе.

- Информацию о доходах. В первую очередь, прописывается суммарный размер ежемесячного дохода налогоплательщика. Затем указывается доход, подлежащий снятию подоходного налога, а потом ставятся точные суммы, которые были выплачены с него в качестве налоговых сборов и в качестве вычетов (в том случае, если они уже предоставлялись налогоплательщику).

Как заполнить заявление

У претендента на уменьшение размера налогооблагаемой базы автоматически возникает вопрос о том, как получить вычет. Именно для этих целей и существует такой вид документа, как заявление, поскольку именно в нем прописываются все реквизиты банковской карты, с которой в результате можно снять перечисленные в качестве компенсации материальные средства.

Заявление разрешено составлять в свободной форме. В документе помимо реквизитов счета нужно не забыть написать, каким законодательным актом руководствуется претендент на возврат подоходного налога, размер и тип вычета, а также прилагаемый пакет документации.

Как подать пакет документов в налоговую

После того как физическое лицо разобралось с тем, как оформить налоговый вычет, перед ним встает новая проблема – как же подать на возврат подоходного налога.

Здесь все достаточно просто. Пакет документов нужно передать либо работодателю, либо налоговому инспектору. Если физическое лицо решает воспользоваться последним способом, то ему необходимо обращаться в налоговый орган, находящийся по месту его регистрации.

Однако обязательно следует учитывать одно правило – передавать на проверку пакет бумаг на налоговую скидку нужно не раньше, чем в следующем году, который следует за годом, послужившим датой оплаты определенных расходов.

Например, если физическое лицо осуществило покупку квартиры в 2017 году, то ему нужно дождаться окончания этого года и только тогда оформлять и подавать документацию на проверку. Данное правило обусловлено тем, что документы должны вмещать в себя данные за весь налоговый период.

grazhdaninu.com

Как подать документы на налоговый вычет онлайн 2018

Благодаря возможности оформления налогового вычета, налогоплательщики могут после совершения некоторых операций вернуть часть уплаченного ранее НДФЛ. Еще несколько лет назад совершить возврат можно было только через налоговые органы и работодателя.

Однако на данный момент всем совершеннолетним гражданам РФ предоставляется возможность подать документы на налоговый вычет онлайн. Сделать это можно через портал государственных услуг (gosuslugi.ru). Этот сервис представляет собой хорошую альтернативу посещения налоговой инспекции.

Заявитель может подать документы из дома, главное ‒ иметь устройство с доступом в интернет.

Также возможность подачи документов онлайн предусматривается на официальном сайте ФНС.

О возврате средств

Граждане могут оформить онлайн налоговый вычет следующих видов:

- Имущественный. Возврат НДФЛ предоставляется гражданам после приобретения жилой недвижимости либо участка под застройку. Собственники могут оформить как основной вычет, так и вычет с уплаченных ипотечных процентов.

- Социальный. Данный вычет предоставляется с целью компенсировать затраты граждан на обучение, а также лечение (в том числе приобретение медикаментов). Также на возврат средств в этой категории могут претендовать лица, делающие добровольные пенсионные отчисления в негосударственные фонды и ПФР.

- Инвестиционный. Вычет этого вида предоставляется гражданам при некоторых операциях и получении доходов при вложении финансов на персональный инвестиционный счет.

- Стандартный. На вычет данного вида могут претендовать военнослужащие, инвалиды, обучающиеся граждане до 24 лет. Также стандартный вычет могут оформить родители лиц младше 18 лет.

- Профессиональный. Льгота предоставляется специалистам в области науки или творчества, а также некоторым категориям ИП.

Кто имеет право?

На возмещение НДФЛ претендуют все налоговые резиденты РФ, получающие официальный доход и отдающие 13% с заработка в качестве подоходного налога. Имеют возможность вернуть налог и юридические лица, а также индивидуальные предприниматели, ведущие бизнес на ОСНО.

Не могут претендовать на возврат НДФЛ граждане, которые при совершении операций воспользовались государственными льготами и программами (к примеру, материнским капиталом).

Условия

Условием подачи документов на налоговый вычет в режиме онлайн является наличие у гражданина личного кабинета на портале Госуслуги. У пользователя должна быть подтвержденная учетная запись. Если обращение происходит через сайт ФНС, то у заявителя также должен быть создан личный кабинет.

Еще одним условием является наличие у заявителя сертификата ключа электронной подписи. Его может получить любое физическое лицо, отправив заявку через Госуслуги. Пользование сертификатом является бесплатным. Действует он 1 год с момента получения.

Законодательство

Вопросы предоставления вычета регулируются в 2018 году Налоговым кодексом РФ. В статьях 219 и 220 изложены отдельные нюансы, касающиеся разных видов вычетов.

Сроки, отводящиеся на оформление, представлены в ст. 88 НК РФ.

Как подать документы на налоговый вычет онлайн?

Подавая документы онлайн, гражданин экономит личное время на посещении налоговой инспекции. Заполнение формы, необходимой для подачи заявки, осуществляется на сайте.

Если у пользователя возникнут затруднения, он может воспользоваться бесплатными услугами онлайн-консультанта, которые предоставляются в разделе «Помощь и поддержка».

Через личный кабинет на сайте ФНС

Как получить услугу через сайт ФНС:

- Необходимо войти в свой личный кабинет на сайте nalog.ru. Ввести свой пароль, а также ИНН.

- Из меню в разделе «Налог на доходы НДФЛ и страховые взносы» следует выбрать пункт с декларацией 3-НДФЛ.

- Приступить к заполнению документа в режиме онлайн. После нажатия соответствующей кнопки перед пользователем откроется окно, где необходимо будет заполнить поля. Перед формированием документа система спросит, за какой календарный год подаются бумаги. Установленный на законодательном уровне срок давности по возврату денег составляет 3 года.

- В процессе заполнения документа сайт будет выдавать подсказки. Во время формирования заявки сервис предложит внести данные из справки 2-НДФЛ.

- В разделе с вычетами следует указать необходимый вид вычета. Далее система предложит заполнить поля в соответствии с выбранным имущественным, социальным или другим видом вычета.

- После внесения пользователем всей необходимой информации система в автоматическом режиме рассчитает сумму возврата.

- После этого пользователю остается лишь сформировать файл и отослать его в налоговую инспекцию. Перед этим стоит загрузить на сайт сканы всех документов, подтверждающих право на налоговый вычет: справок, квитанций, чеков и т. д. Вся информация должна быть заверена с помощью электронной подписи.

- После этого налоговая служба начнет проведение камеральной проверки по документам. О ходе ее продвижения можно узнать из личного кабинета.

Также в личном кабинете налогоплательщика должно появиться предложение заполнить заявление на возврат. Его не стоит игнорировать, поскольку, в противном случае, ФНС не сможет вернуть средства. В этом заявлении необходимо указать реквизиты счета. В случае благоприятного исхода дела ФНС переведет туда деньги.

Через Госуслуги

Как обратиться через сайт Госуслуги:

- Необходимо авторизоваться в личном кабинете пользователя на сайте gosuslugi.ru.

- Перейти в каталог услуг и выбрать там раздел «Налоги и финансы».

- Перейти на пункт с приемом налоговых деклараций.

- Выбрать тип услуги ‒ предоставление декларации 3-НДФЛ.

- Указать, каким образом будет подаваться декларация. По умолчанию выбирается электронный вариант подачи.

- Заполнить предложенные поля декларации.

- Загрузить отсканированные документы, дающие право на получение вычета.

- Отправить документы на сайт. Портал Госуслуги автоматически проверит их на присутствие ошибок.

- Ход проведения проверки документов пользователь может отслеживать в личном кабинете.

Заявление

При заполнении заявления на возврат средств на сайте ФНС рекомендуется тщательно проверять указанную информацию.

Предоставление некорректных реквизитов может привести к тому, что пользователь лишится возможности получить средства по НДФЛ.

Образец заявления на налоговый вычет здесь.

Декларация 3-НДФЛ

Портал Госуслуги предоставляет возможность сформировать декларацию 3-НДФЛ в режиме онлайн, либо записаться в отделение ФМС для личной подачи этого документа.

Декларация заполняется за календарный год. Поэтому выбор вкладки с заполнением нового документа возможен не чаще раза за год. Гражданин может начать оформление декларации, а затем сохранить изменения и вернуться к ней немного позже.

В отчет при заполнении онлайн требуется внести следующие данные:

- ФИО заявителя;

- место и дату рождения;

- данные из паспорта;

- адрес временной либо постоянной регистрации;

- вид вычета.

После заполнения декларация заверяется с использованием электронной подписи и отправляется в ФНС. Применение сертификата ключа электронной подписи требуется для подтверждения факта того, что документы подает именно владелец учетной записи.

Образец декларации 3-НДФЛ здесь.

Сроки выплаты

Налоговое законодательство установило следующие сроки:

- 3 месяца отводится на проведение камеральной проверки налоговой инспекцией;

- 10 дней занимает получение налогоплательщиком уведомления, свидетельствующего о положительном или отрицательном решении ФНС;

- 1 месяц отводится на перевод средств на указанные гражданином реквизиты.

Указанные сроки действуют как при личной подаче документов в ФНС, так и обращении через Госуслуги.

Основания для отказа

Налоговая инспекция не во всех случаях предоставляет вычет гражданам. Отказы чаще всего случаются по следующим причинам:

- заявитель предоставил неполный комплект документов;

- в бумагах имеются ошибки;

- заявителем были предоставлены документы для компенсации лечения лиц, которые не относятся к его родственникам.

ФНС в случае отрицательного решения всегда предоставляет мотивированный отказ в вычете. Заявитель имеет право обжаловать его, обратившись в вышестоящий отдел налоговой инспекции либо в суд.

На видео о подаче документов на возврат налога

realtyurist.ru

Как получить налоговый вычет, как оформить налоговый вычет в 2016 году

Передать документы в налоговую инспекцию

Самое сложное Вы уже сделали, декларацию 3-НДФЛ заполнили, пакет документов собрали, осталось сдать их в ИФНС по месту регистрации жительства.

Есть 4 способа:

1. Сдать документы в налоговую инспекцию лично

Плюс такого способа в том, что Вы отдадите свои документы лично инспектору, но не надейтесь что инспектор примется сразу проверять декларацию, к сожалению нет, при приеме документов инспектор может только сообщить каких документов не хватает для подтверждения вычета. На детальную проверку отводится 3 месяца. Если Вы решили подать документы лично, мы поможем Вам сэкономить время на поездку. После оформления декларации специалистом нашего сервиса, вы будете записаны на приоритетное обслуживание в ИФНС по месту регистрации и таким образом сэкономите время на ожидании,потому что не придется стоять в очереди, останется лишь прибыть в назначенное время к инспектору.

2. Сдать документы через законного представителя.

Этот способ отличается тем, что нотариальной доверенностью Вы разрешаете своему представителю совершать действия по сдаче документов в налоговую. Этот вариант подходит тем, кому лично затруднительно приехать,например, по состоянию здоровья или в силу своей занятости.

Также к законным представителям относятся родители несовершеннолетних детей, например, при продаже квартиры (в собственности менее 3х лет),если на ребенка была оформлена доля, то на долю ребенка нужно также подать сведения отдельной декларацией по форме 3-НДФЛ, но подписывать такую декларацию должен родитель,который является его законным представителем.

3. Отправить документы по почте.

Если у Вас нет возможности приехать в налоговую в рабочее время инспекции или вы живете в одном регионе страны, а прописаны в другом (напомним, что декларация подается по месту прописки гражданина), то можно отправить свои документы по почте России.

Для этого потребуется составить доп.документ опись вложения в ценное письмо. Отправителем заполняется два бланка описи, перечисляется всё что собираетесь отправить (обязательно проверьте, чтобы все документы были поименованы, так как вносить исправления в распечатанный список нельзя!). Бланк нужно подписать и вложить в конверт . Конверт запечатает сотрудник почты, так как ему потребуется сличить отправляемые документы со списком. На втором бланке описи операционист поставит штамп с датой и вручит Вам, это дата подачи документа в налоговую инспекцию. Образец описи вложения в письмо. Если после отправки по почте Вы заметили что забыли вложить какие-то документы, это не проблема, их можно дослать отдельным письмом.

4. Подача через интернет с помощью электронной подписи

Самый удобный способ, отнимающий минимум времени. Научно-технический прогресс позволил формализовать общение граждан с налоговой инспекцией посредством интернета. Более подробно об этом способе читайте статью Подача 3-НДФЛ через интернет

plusndfl.ru

Срок подачи документов на налоговые вычеты разных видов

Такой фактор, как срок подачи документов на налоговый вычет, оказывает немаловажную роль на исход данной процедуры.

В первую очередь, налогоплательщикам стоит помнить о том, что даже если они имеют по закону право на возврат НДФЛ и правильно оформили все необходимые для этого бумаги, но подали их раньше либо позже установленных сроков, налоговая инспекция вычет не начислит.

Срок подачи документов

Перед тем как перейти к рассмотрению сроков подачи документации на возврат НДФЛ, необходимо разобраться, какие виды вычетов существуют в налоговом законодательстве, поскольку для каждого из них установлен свой срок давности.

Виды налоговых скидок

На сегодняшний день физические лица, являющиеся налогоплательщиками, могут уменьшить размер своей налогооблагаемой базы путем оформления одного из четырех видов вычетов, а в некоторых случаях нескольких одновременно. Налоговые скидки принято классифицировать на следующие категории:

- Стандартного вида. Прежде всего, это некие материальные компенсации, предоставляемые льготной категории населения, перечисленной в первых двух пунктах статьи 218 Налогового кодекса, а также детские вычеты.

- Социального вида. В статье 219 подробно описано, за какие социальные расходы физическим лицам положен возврат НДФЛ. Зачастую это затраты на медицинские услуги, благотворительные взносы, оплату образования, а также некоторые другие социальные нужды.

- Имущественного вида. В случаях приобретения определенных имущественных объектов, таких как квартиры, дома, отдельные комнаты и земельные участки, а также трат денежных средств на их ремонт, физическое лицо может сократить размер своей налогооблагаемой базы. О том, как именно это сделать, написано в 220 статье Налогового кодекса.

- Профессионального вида. Доходы, которые налогоплательщики получают в результате выполнения определенных видов деятельности, закрепленных в 221 статье, также подразумевают возврат подоходного налога. Например, это может быть создание какого-либо объекта искусства за отдельную плату – картины, скульптуры, музыкального произведения и т.д.

После того как налогоплательщик определился, с каким видом налоговой скидки он имеет дело, можно переходить к процессу оформления нужного пакета документации, но не забывать об установленных сроках подачи.

ВНИМАНИЕ! Если физическое лицо до настоящего момента времени уже пользовалось вычетом имущественного типа, то заниматься оформлением документации на этот же вид налоговой скидки бессмысленно, поскольку вернуть НДФЛ за имущество по закону разрешается всего лишь один раз.

Сроки подачи декларации

Для получения любого типа налоговой скидки обязательно нужно заполнить и отдать на проверку в налоговую службу такой документ, как налоговая декларация. С помощью данной бумаги налогоплательщик отчитывается обо всех операциях, связанных с его доходами и расходами. Документ, как правило, оформляется согласно образцу 3-НДФЛ.

Отдавать на рассмотрение декларацию в налоговый орган нужно не раньше, чем в следующем году, который наступит после года оплаты налогоплательщиком определенной услуги, дающей ему право на возврат НДФЛ.

Таким образом, если физическое лицо в 2016 году потратилось на обучение ребенка, то подавать налоговую декларацию ему следует не раньше 2017 года, поскольку данный документ должен содержать информацию за весь налоговый период.

Сроки на вычет стандартного типа

За оформление пакета документации, необходимой для начисления стандартной налоговой скидки, физическому лицу стоит браться в следующем году после года возникновения права на сокращение налогооблагаемой базы. Однако вопрос, за какой период времени будет начислена компенсация, остается открытым. Возврат подоходного налога в данном случае будет осуществлен налогоплательщику за срок, равный трем последним годам.

Необходимо отметить, что если претендент на вычет стандартного рода оформляет бумаги не напрямую через налоговую службу, а делает это через работодателя, то ждать окончания текущего года для подачи декларации не нужно.

Срок давности

Что касается получения материальной скидки за расходы социального вида, то вернуть НДФЛ можно, только если с момента оплаты истек срок менее трех лет.

Таким образом, если физическое лицо израсходовало денежные средства на социальные нужды, дающие ему по закону право на уменьшение налогооблагаемой базы, четыре года назад, то срок подачи документов уже истек. Получить материальную компенсацию в данном случае невозможно.

Сроки подачи декларации

Чтобы претендентам на налоговую скидку за медицинские услуги стало более понятно, как же на практике действуют сроки давности, предлагаем рассмотреть несколько наглядных примеров:

- Лечение было оплачено в 2015 году. На сегодняшний день физическое лицо еще может подать декларацию и сократить свою налогооблагаемую базу за платное лечение, осуществленное в 2015 году, поскольку с данного момента времени прошел всего лишь один полный год.

- Выплаты за стоматологические услуги вносились с 2010 по 2016 год. Иногда происходит так, что налогоплательщик вынужден лечиться на протяжении длительного временного периода. Если физическое лицо вносило плату за стоматологические услуги в течение 2010-2016 годов, а подало декларацию в 2017 году, то ему начислят компенсацию только за три последних года.

- Налогоплательщик потратился на операцию в 2013 году. В 2017 году декларация, содержащая просьбу о выдаче налоговой скидки за расходы на лечение, которые были произведены в 2013 году, принята не будет, и претендент на вычет получит отказ.

Срок давности имущественной скидки

В то время как на получение социальной налоговой компенсации установлены временные ограничения, касающиеся даты оплаты социальных услуг, то с вычета имущественного типа сняты какие-либо сроки давности. Таким образом, физическое лицо может претендовать на возврат НДФЛ даже за имущественный объект, приобретенный им не только на протяжении последних трех лет, но и на протяжении последних пяти, десяти и более лет назад.

Однако у покупателей недвижимости возникает вопрос касательно того, за какой промежуток времени вернут подоходный налог, если имущественный объект был куплен, например, в 2009 году. В данной ситуации налогоплательщику также начислят компенсацию за три года, предшествующие году подачи декларации.

Сроки подачи на профессиональный вычет

Что касается подачи бумаг на профессиональную налоговую скидку, то здесь имеются свои особенности. Налогоплательщику необходимо заниматься оформлением и подачей декларации каждый год.

То есть после того, как выдача профессионального вычета была одобрена налоговой инспекцией и физическое лицо получило его в текущем году, чтобы забрать остаток в следующем году, ему снова потребуется подавать на рассмотрение декларацию. А если налогоплательщик за два года полностью не получил положенную для него по закону компенсацию, то данную цепочку действий необходимо повторить снова.

grazhdaninu.com