что это и для чего необходима

Сегодня человек, желающий обладать любым материальным благом, может обратиться за ссудой в кредитную организацию. Если отложить приобретение на время нет желания или возможности, можно совершить покупку и без необходимого количества наличных средств. К примеру, квартиру или дом можно приобрести, имея стартовую сумму, а остальное «добить» кредитом. В качестве гарантии возврата денежных средств может выступать закладная на квартиру по ипотеке. Что это такое, образцы закладной для известных банков и все о процедуре получения, читайте далее.

Закладная на квартиру по ипотеке: что это?

В России такой документ, как закладная, имеет не слишком широкое распространение. Соответственно, люди мало знают о нюансах составления бумаги, её назначении и функциях.

Сущность закладного документа

Однозначно рассмотреть ипотечную закладную сложно. Её характер связан с точкой зрения возникающих при получении ссуды на жильё субъектов гражданских взаимоотношений. Закладная может быть связана с операциями таких пар, как «банк – банк» или «банк – частное лицо», при заключении соответствующего договора.

В первую очередь, закладная – это гарант того, что интересы кредитной организации будут соблюдены. Иными словами, документ поможет банку удовлетворить потребности и притязания в отношении жилья, за которое покупатель более платить не в состоянии. На сегодняшний день российские банки не всегда требуют закладную как часть пакета документов, необходимых для оформления ипотеки. В Европе же эта практика повсеместна, потому следует ожидать, что вскоре тренд обоснуется и в нашей стране.

В качестве залоговых обязательств покупатель вправе предложить недвижимость любого типа (жилая, коммерческая, не предназначенная для проживания) или землю

Ипотека – самый долгосрочный тип кредитов, иной раз люди тратят несколько десятилетий, чтобы рассчитаться с финансовой организацией. За такой длинный временной период может произойти что угодно, поэтому любая компания хочет снизить, минимизировать риски при выдаче ипотечной ссуды.

Видео — Закладная: что это такое, для чего она нужна

Как оформляется закладная на квартиру по ипотеке?

Процедура оформления закладной бумаги происходит одновременно с составлением договора об ипотеке и проставлением в нём подписей обоими сторонами-участниками сделки. Надо понимать, что при возникновении спорных моментов именно закладная бумага, и информация, в ней изложенная, будут иметь приоритет над кредитным договором. Поэтому необходимо провести тотальную сверку всех данных, чтобы в документах не оказалось противоречий. Клиент банка не должен ставить свою подпись в бумаге до тех пор, пока он не убедиться, что оба документа содержат совершенно идентичную информацию.

Регистрируется ипотечная закладная в отделении Росреестра по месту жительства покупателя, куда передаётся вместе с остальным пакетом документов на получение жилья в кредит. Специалисты госучреждения должны присвоить закладной соответствующий номер, а также указать такие данные:

- Дата выдачи закладной бумаги.

- Место регистрации ипотечной ссуды.

- Наименование учреждение, которое выполнило регистрационные действию по обременению права собственности закладной.

Согласно правилом, закладной документ существует в единственном числе, не имея второго оригинала-дубликата. Он не выдаётся заемщику на руки, оставаясь у представителя банка. Однако не возбраняется снять пару копий с документа, чтобы иметь их на руках в случае утери основной бумаги или иных неясных моментов.

Какие данные вносят в закладную?

Помимо детальной информации о залоговом имуществе, в закладную бумагу вносятся следующая информация:

- Если заемщик физлицо – его паспортные данные, если юрлицо – реквизиты организации.

- Номер ипотечного договора, время и место, в которое он был заключён.

- Условия, на которых строится кредитование, величина получаемых заёмщиком средств и процентов, причитающихся финансовой организации.

- Документы, подтверждающие, что заёмщик вправе распоряжаться имуществом, заложенным кредитной организации.

- Сроки, в которые заёмщик обязуется полностью выплатить заёмные средства.

Получается, что помимо документов, необходимых для получения ипотеки, заёмщик должен предоставить всего одну уникальную бумагу, фиксирующая его право собственности за заложенное в счёт ипотеки имущество. Для любого владельца недвижимости или земли не составит проблемы искомый документ предъявить.

Банки страхуют свои риски, требуя у заёмщиков закладное имущество как гарантию ипотечных выплат

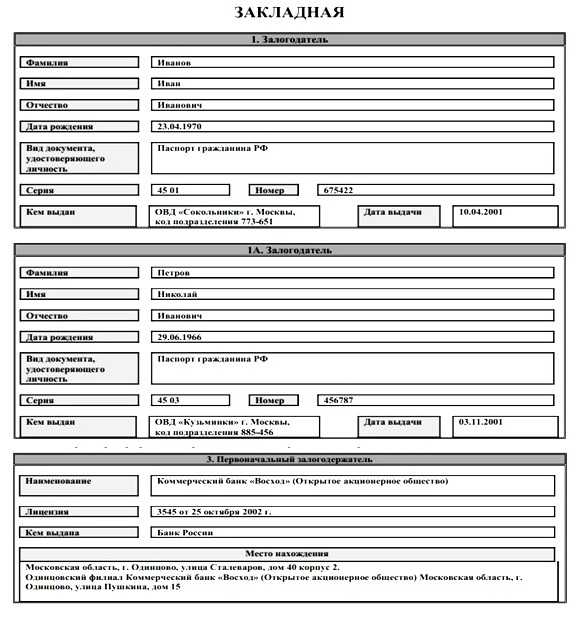

Образец закладной на квартиру по ипотеке

Оформление закладного документа имеет некоторые обязательные правила. Бумага может быть заполнена от руки или напечатана на принтере, однако подписи и печати должны быть оригинальными. Стандартная закладная включает в себя несколько пунктов.

Таблица 1. Классические правила, по которым составляется закладная

| Графа заполнения | Данные |

|---|---|

| Шапка документа | Сверху в середине пишется слово «Закладная», затем указывается дата оформления документа и населённый пункт, в котором проходит заключение договора. |

| Информация о заёмщике | ФИО, паспортные данные, прописка. |

| Информация о первоначальном залогодержателе | Если имущество уже передавалось в залог, данные об этом обязательно включаются в документ. |

| Информация о кредитной организации | Стандартные реквизиты, позволяющие идентифицировать банк. |

| Обязательства по ипотеке | Сумма, срок заключения, начисление процентов, место и дата получения ссуды, целевое назначение. |

| Информация о залоговом имуществе | Детальное описание, стоимость, местонахождение, документы, подтверждающие право собственности. |

| Данные кредитного договора, обеспеченного закладной | Номер документа, дата и место составления. |

| Отметка о перепродаже закладной | В случае, если банковская организация продаёт закладную другой финансовой организации, в документе появляется пометка об этом, заранее для неё остаётся место. |

Закладная по ипотечной квартире: образцы для Сбербанка и ВТБ

Для многих россиян составление закладной является весьма щекотливым моментом, потому они отдают предпочтение банкам с многолетней историей, таким, как ВТБ или Сбербанк. Такие гиганты оперируют своими финансовыми потоками и редко требуют закладные, обычно этим занимаются небольшие финансовые учреждения.

Закладная: лист первый

Однако клиенты сами стремятся к крупным игрокам на рынке финансирования, так как эти организации крайне редко перепродают закладные своих заёмщиков, а инциденты с утерей документов практически не встречаются. Однако крупные банки устанавливают свои правила заполнения закладной бумаги.

Образец закладной для Сбербанка не слишком отличается от классического формата заполнения бумаги. В него входят те же пункты:

- Данные о должнике и кредиторе.

- Предмет ипотечного договора и все его нюансы (сроки, сумма, проценты, варианты погашения займа).

- Залоговое имущество (тип объекта, его характеристики, кадастровый номер, результаты независимой оценки и данные о государственной регистрации права).

- Подписи сторон, печати, реквизиты.

Закладная по ипотеке от Сбербанка

Образец закладной для ВТБ содержит совершенно те же пункты. На официальном сайте банка можно увидеть образец заполнения закладного документа и ознакомится с ним заблаговременно. В частности, можно изучить пункты, отмеченные звёздочками.

Закладная для ВТБ: особые пункты

Закладная для ВТБ: информация о внесении заёмщиком средств

Закладная для ВТБ: лист погашений

Продажа закладной

Выше мы упоминали, что банк имеет полное право продать закладную своего клиента иной финансовой организации. Обычно это происходит, когда финансовая организация нуждается в получении дополнительных инвестиций или желает избавиться от большого объёма залоговых документов. Заёмщику в такой ситуации пугаться не стоит – для него не меняются обстоятельства закладной, дополнительно вносить какие-то деньги ему не нужно. Чаще всего с момента перепродажи документа изменяются оплатные реквизиты — нужно быть внимательнее при последующих взносах. Стоит понимать — по закону банк имеет право не спрашивать разрешения человека на продажу его закладной, а имеет лишь обязательство об уведомлении о сделке.

Банк имеет право продать закладную своего клиента иной организации

Без участия заёмщика в закладной документ не могут быть внесены изменения. Только присутствие и согласие двух сторон является условием для изменения любых моментов. Поэтому при перепродаже закладной банк всегда уведомляет своего должника. В этот же момент заёмщик имеет право уточнить, за какую сумму была продана закладная на его имущество.

Важно понимать, что закладная бумага составляется в присутствии обоих заинтересованных сторон и представителя государственного учреждения. Все правки, внесённые после момента оформления, считаются недействительными. Именно поэтому важно снять копию с первоначального документа, чтобы не вышло так, что закладная продана, реквизиты для оплаты изменились, а должник продолжает перечислять взносы по старому адресу.

Как вернуть закладную?

Когда долг по ипотеке и все проценты погашены, клиент может обратиться в финансовую организацию. Неважно, в срок или досрочно погашены обязательства. С собой вчерашний заёмщик должен иметь паспорт и документ, подтверждающий его право обладания залоговой недвижимостью.

В течение месяца (на деле процедура происходит гораздо быстрее) банковская организация выдаёт следующие документы:

- Оригинал закладного документа.

- Документальное заверение того, что клиент получил закладную на руки (делается в двух экземплярах, один остаётся у представителя банка).

- Письмо, заверенное кредитной организацией, удостоверяющее исполнение должником его обязательств в стопроцентном объёме.

- Доверенность от финансового учреждения на передачу пакета документов в органы государственной регистрации.

После того, как человек подал документы в Росреестр и стал полноправным владельцем квартиры, ипотеку за которую он выплатил, в течение трёх дней банк должен выдать ещё и справку, в которой указан факт записи о погашении жилищного займа.

Что делать, если банк не отдаёт закладную на квартиру по ипотеке?

Заёмщик, в ипотечной сделке которого фигурировала закладная, должен знать, что при выполнении своих обязательств получить этот документ на руки нужно обязательно. Если же банк по какой-то причине бумагу не выдаёт (ссылаясь на утерю или порчу), нельзя оставлять ситуацию просто так.

Заёмщик может поступить тремя способами:

- При поддержке юриста составить новую закладную, в которую будут внесены абсолютно аналогичные с первым документом данные, однако бумага будет иметь надпись «Дубликат».

- Обратиться в Центробанк с заявлением, приложить копию закладной и рассказать о сложившейся ситуации.

- Обратиться в суд. В судебном порядке будут рассмотрены все нюансы, и если окажется, что заёмщик действительно выплатил всю сумму ссуды, обременение с его имущество будет снято судом.

Надо отметить, что за намеренное сокрытие закладного документа банковскую организацию ожидают серьёзные санкции, поэтому в большинстве случаев утеря документа действительно имеет место, и банк охотно идёт на повторное составление бумаги.

Обращение в суд поможет решить проблему

Подведение итогов

Закладная бумага на ипотечную квартиру – важный документ, который даёт кредитной организации право на распоряжение заложенным имуществом в случае, если заёмщик игнорирует необходимость исполнения своих обязательств. Простыми словами – когда человек, взявший ипотеку, отказывается платить, в распоряжение банка переходит указанное в залоговом документе имущество, выступающее в качестве «парашюта безопасности».

Для заёмщика подписание закладной – своего рода, передача прав на свою собственность. Поэтому, став фигурантом ипотечного договора при участии закладного документа, внимательным и аккуратным стоит быть от начала и до конца – от момента оформления документов и до даты внесения последнего платежа.

nalog-expert.com

Закладная на квартиру по ипотеке — что это? Подводные камни, порядок оформления

Одним из основных способов приобретения жилья, доступным для многих граждан Российской Федерации, является ипотечное кредитование.

При оформлении ипотеки между банком и заемщиком средств составляется документ, в котором отражаются основные условия кредитного договора, перечень имущества, переданного в залог банку по условиям кредитного договора, а также передаточные записи. Этот документ и является закладной.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 110-91-48. Это быстро и бесплатно!

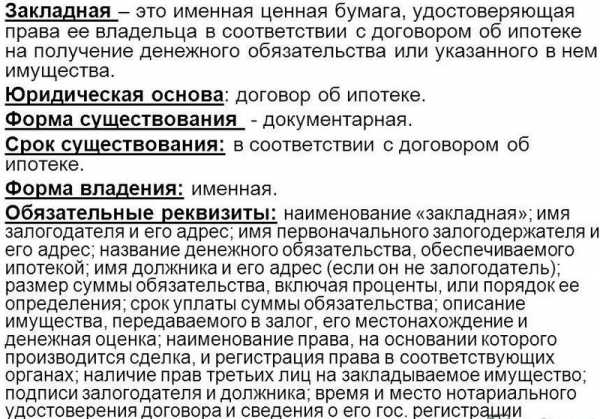

Что такое закладная?

Закладная — это именная ценная бумага, обеспеченная ипотечным кредитом.

Статус «именной ценной бумаги» закладная имеет, так как выписывается не стороннему лицу, а залогодателю, от определенного лица – залогодержателя – то есть стороны строго регламентированы в документе.Зачем нужна закладная?

- Закладная необходима для того, чтобы установить за банком право требовать возврат денежных средств по кредитному договору, а также взыскание имущества, в случае, если условия договора заемщиком не выполняются.

- Помимо этого, данная именная ценная бумага является одним из основных инструментов ипотечного рынка, обеспечивающим привлечение инвестиций в кредитные организации.

- Банк имеет право передать за вознаграждение закладную в иную кредитную организацию для привлечения дополнительных денежных средств либо выпустить эмиссионные ценные бумаги под обеспечение закладной.

Требования к оформлению закладной

Основные условия оформления и регистрации закладной установлены Федеральным Законом № 102 «Об ипотеке (залоге недвижимости)». Закладная оформляется от имени заемщика, но формально все пункты документа заполняет банк.

В качестве залога при ипотечном кредитовании, в соответствии с законодательством Российской Федерации, могут выступать:

- Объекты жилой недвижимости: земельные участки, строения, дома и квартиры;

- Здания и сооружения, принадлежащие предприятиям;

- Космические корабли и космические объекты.

Порядок оформления

Закладная оформляется совместно с кредитным договором, по установленному государством образцу.

Основной информацией, содержащейся в закладной, является:

- Данные о заемщике и залогодателе;

- Данные об условиях кредитного договора;

- Данные об условиях погашения обязательства по кредиту;

- Данные об объекте недвижимости, выступающей в роли залога.

Крайне важно, чтобы условия закладной полностью совпадали с условиями договора, так как в случае возникновения противоречий в данных документах, приоритет будет отдан именно закладной.

Для составления закладной в банк, являющийся залогодателем средств ипотечного кредитования, предоставляются документы:

- Документ, удостоверяющий личность залогодержателя;

- Отчет о рыночной оценке имущества, представляемого к залогу;

- Кадастровый паспорт объекта, представляемого к залогу;

- Экспликация или копия поэтажного плана объекта, представляемого к залогу. Подробнее о том, что это экспликация, читайте тут.

- Акт приема-передачи объекта, представляемого к залогу;

- Копия разрешения на ввод объекта, представляемого к залогу, в эксплуатацию.

Сотрудники кредитного учреждения изучают представленные документы в течение одного рабочего дня и составляют на их основе закладную. Несмотря на то, что закладная является документом, составляемым от лица залогодержателя залогодателю, все организационные моменты по оформлению закладной обычно берут на себя банки.

Заемщику необходимо лишь посетить банк и поставить свою подпись в закладной. Однако в связи с этим бывают случаи, когда в закладной прописываются условия, отличные от условий указанных в договоре ипотечного кредитования. Так как преимущество в толковании имеет закладная, все данные в ней необходимо проверять на соответствие договору!

Регистрация в Регпалате

- Регистрация закладной, в большинстве случаев, совершается в день заключения договора ипотечного кредитования. Однако составить и зарегистрировать закладную возможно в любой момент до срока полного погашения обязательств по кредитному договору.

- Государственным органом, осуществляющим регистрацию закладной и договора ипотечного кредитования, является Федеральная служба государственной регистрации кадастра и картографии, проще говоря – Росреестр.

- После подписания закладной сторонами в банке, заемщик подает документы для оформления права собственности на объект ипотечного кредитования в Росреестр.

- После регистрации документов в государственном органе необходимо предоставить сотрудникам банка-заемщика расписку о сдаче документов.

- Закладную кредитное учреждение-залогодатель получит из Росреестра самостоятельно для последующего хранения до момента погашения задолженности по кредиту либо взыскания залога по его неуплате.

Госпошлина

При регистрации закладной в Росреестре, физическим и юридическим лицам, оформляющим право собственности, необходимо уплатить сбор, взымаемый за осуществление государственных услуг – пошлину.

Размер и порядок уплаты государственной пошлины за оформление документов ипотечного кредитования установлен Налоговым Кодексом РФ.

В соответствии с его положениями, при регистрации права собственности на недвижимое имущество, размер пошлины составляет:

- Для физических лиц – 2 000 р.

- Для юридических лиц – 220 000 р.

При этом отдельные сборы за государственную регистрацию смены сторон закладной составляют:

- При смене залогодержателя – 1 600 р.

- При смене залогодателя – 350 р.

Передача прав на закладную

Передача прав на закладную является коммерческой сделкой с ценными бумагами и совершается путем подписания сторонами договора.

- При осуществлении передачи прав на закладную, передающее лицо – залогодатель, ставит на бумаге отметку с данными нового владельца, а также основания передачи его прав.

- Кредитное учреждение в письменной форме уведомляет заемщика о смене залогодержателя, а также предоставляет новые реквизиты для оплаты обязательств по кредиту в случае, если это необходимо.

- После смены залогодержателя, новый владелец закладной становится кредитором по существующему ипотечному обязательству.

При этом важно отметить, что новый владелец не вправе изменять условия договора ипотечного кредитования.

Однако в случае, если залогодержатель также заинтересован в изменении условий договора, можно внести в них соответствующие корректировки путем подписания двустороннего соглашения. - При передаче прав на закладную, банк-кредитор не обязан требовать у заемщика разрешения на смену владельца закладной.

- Внесенные в закладную изменения: смену владельца, а также условий, в случае согласи обеих сторон, необходимо зарегистрировать в Росреестре.

Роль банка

Банк выступает по закладной кредитором, который на возмездной основе предоставляет заемщику денежные средства на покупку недвижимости под залог его имущества, чтобы снизить риск невозвращения денежных средств и обеспечить их своевременную уплату залогодержателем.

При этом банк является законным владельцем закладной и хранит ее у себя до момента погашения обязательств по договору. Продажа закладных, в основном, осуществляется, если банку необходимы денежные средства.

Что делать при утере закладной?

- При утрате закладной залогодержатель должен в максимально короткий срок создать дубликат закладной, подписать его в банке и зарегистрировать в Росреестре.

То есть в случае потери закладной процедура оформления и регистрации дубликата сходна с процедурой оформления и регистрации оригинала. - Единственным различием между оригиналом и дубликатом закладной является отметка об этом. Важно отметить, что при составлении дубликата закладной необходимо ответственно подойти к его содержанию.

Так как все имеющиеся противоречия в дубликате закладной и договоре ипотечного кредитования будут, подобно, как и в случае с оригиналом, истолкованы в сторону закладной. - Возможен также случай, когд

а закладная была потеряна банком (владельцем), а необходимые меры так и не предприняты (дубликат не составлен) и заемщик, выполнивший кредитные обязательства, не может получить на руки закладную.

а закладная была потеряна банком (владельцем), а необходимые меры так и не предприняты (дубликат не составлен) и заемщик, выполнивший кредитные обязательства, не может получить на руки закладную.

В данном случае необходимо связаться с администрацией кредитного учреждения, являющегося залогодателем.

Обращение можно составить в виде официального письма руководителю банка с требованием письменного ответа.

Необходимо также проследить факт регистрации письма в бухгалтерии организации. - Однако в связи с тем, что закладная хранится в банках – учреждениях со строгой системой документооборота, — подобный исход событий маловероятен.

После погашения ипотеки

После погашения обязательств по договору ипотечного кредитования, владелец закладной должен передать ее залогодателю, в связи с прекращением прав кредитного учреждения на отчуждение залога. Важно отметить, что закладная возвращается как в случае погашения кредита в срок, определенный ипотечным договором, так и в случае его досрочного погашения.

Финансовое учреждение обязано, в соответствии с законодательством Российской Федерации, передать закладную бывшему заемщику в течение одного календарного месяца. В среднем, банк-кредитор выполняет свои обязательства по возврату закладной в течение нескольких дней. Если закладная не была передана спустя установленный законом срок — необходимо обратится в суд.

Таким образом, закладная является своеобразным гарантом исполнения заемщиком его обязательств по договору ипотечного кредитования перед банком.

Однако на сегодняшний день, закладная не является обязательным условием оформления банком кредитного договора на покупку недвижимости. Для составления закладной необходимо предоставить в банк документы, удостоверяющие личность заемщика, его право владения заложенной недвижимостью, а также данные о самой недвижимости.

Регистрация закладной происходит в Росреестре, а составление документов и хранение – в банке-кредиторе. За регистрацию документов на право собственности на недвижимость, приобретаемую по договору ипотечного кредитования, в том числе и закладной, взимается пошлина в размере, установленном Налоговым Кодексом РФ.

При изменении условий закладной проводится процедура регистрации нововведений и также уплачивается государственная пошлина.

Бесплатная консультация юриста

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:+7 (499) 110-91-48 (Москва)

+7 (812) 648-00-42 (Санкт-Петербург)

Это быстро и бесплатно! Вы из другого региона?

Задайте вопрос онлайн →

consult1001.com

что это в 2017 году

Кредитование набирает все большей популярности с каждым днем, и поэтому банки пытаются свести к минимуму риски непогашения задолженности по кредитам. Поэтому часто данная цель достигается путем подписания закладной по ипотеке, это, фактически залог квартиры по данному договору.

Что такое закладная по ипотеке?

Закладная по ипотеке является официальным документом, и она чрезвычайно важна для сторон ипотечного договора. С помощью такого документа, как подтверждение залога, клиент имеет возможность получать деньги у банка на любые нужды. Этот документ может подтверждать тот факт, что физическое лицо, клиент банка, фактически владеет тем имуществом, которое находиться у банка в залоге по оформленному договору на получение кредита.

Образцы данного документа можно встретить в сети или взять в банке. Её оформляют с соблюдением всех правил и всех юридических норм. Если хотя бы одно правило при оформлении закладной не выдержано, то документ считается недействительным. А недействительный документ не может прилагаться к договору.

Условия закладной обязательны к изучению, этот документ имеет некоторые нюансы, и если не учесть всего, то можно потерять определенную сумму денег. Большинство из крупных банков предоставляют кредиты для ипотеки только при правильно составленной закладной. Но в некоторых случаях могут обходиться и без неё.

Если ипотека оформляется в небольшой организации, то чаще, данный документ является обязательным к подписанию. Важно при подписании такого документа помнить некоторые его особенности:

- закладная может оформляться только на физическое лицо, она является именной;

- чтобы обеспечить закладную, необходимо оформить такой документ на приобретаемую недвижимость;

- закладная должна иметь все правила кредитного договора, которые называют существенными условиями;

- действие документа ограничивается действием самого кредитного договора, далее он действовать не может.

Закладная может составляться не только на приобретаемое имущество, но и на старую квартиру, поскольку часто для того, чтобы приобрести новое жилье, необходимо заложить старое имущество. Когда данный документ составляется сотрудниками банка, то они обязательно проверят наличие жилья, имущества, и все ли в порядке с документами. Поэтому в анкете при заявке на кредит нельзя врать, все, что указано в ней, будет проверяться сотрудниками банка. Если ценное имущество во владении клиента отсутствует, то банк может отказать в оформлении ипотеки.

Так, оформить надежную ипотеку можно с помощью закладной, и это отличный вариант для заемщика и для банка, который дает деньги на приобретение жилья. Ипотека часто оформляется и при отсутствии стабильного дохода или при низких доходах, когда клиент оформляет закладную.

Зависимо от того, какой бывает ипотека, закладные разделяются на такие виды:

- дом и прилегающий к нему участок;

- квартира;

- недвижимость, которая имеет коммерческий характер;

- арендная земля;

- участок земли.

Проще всего оформить для банка закладную на квартиру. Но при этом есть определенное условие, стоимость имущества по закладной должно превышать стоимость суммы кредита. Именно по такой причине банки часто просят сделать большой первоначальный взнос. Помимо этого, некоторые банки определяют причины, по которым залог могут и не принять. К примеру, кредит берется в одном городе, а закладываемое имущество находиться в ином городе, или в отдаленном участке. Перед тем, как заключать контракты, необходимо учесть все, уточнить все детали, и уже потом подписывать закладную.

Закладную можно охарактеризовать как гарантию для финансового учреждения. Это гарантия того, что свои деньги банк сможет вернуть при любом раскладе. Ипотека – это кредитование долгосрочное, и погашение его длиться долго, и может занять даже несколько десятилетий. За это время случиться может многое, и банк может потерять свои деньги. Поэтому, чтобы обеспечить себе возврат задолженности, банк требует предоставления от клиента закладной бумаги.

Оформление закладной

Чаще всего, закладную для оформления предоставляет кредитно-финансовая организация. Это банк или организация, которая, собственно, и предоставляет человеку кредит. Некоторые банки даже берут за это отдельную плату, фиксируя на данную услугу определенный тариф.

Согласно российскому законодательству, в закладной должны присутствовать такие сведения:

- Название документа «Закладная».

- Фамилия, имя и отчество залогодателя и держателя залога, а также их паспортные данные. Если одной стороной сделки является юридическая компания, то в документе прописывается название организации и её адрес.

- Данные должника, паспортные данные и адрес лица, если должник и залогодержатель – это разные лица.

- Наименование и номер кредитного договора, которого касается закладная. Место заключения такого договора.

- Сумма займа на ипотеку, процентная ставка и сумма процентов по данному договору.

- Срок, к которому должны быть погашены все обязательства по договору.

- Место расположения описанного имущества, а также его описательная характеристика.

- Оценка имущества, которое заложено.

- Подтверждение того, что заложенное имущество действительно принадлежит лицу, которое его закладывает. Для этого называют право и указывают орган, который его зарегистрировал.

- Подтверждение государственной регистрации ипотеки.

- Подписи сторон.

Перед тем, как заключать кредитный договор с банком, сотрудники учреждения рекомендуют своим клиентам предварительно ознакомиться с типовой формой закладной.

Важно ли изучить закладную перед подписанием?

Успех любой сделки начинается из внимательного изучения документов, которые подаются на подпись. Именно в это время возникает необходимость внимательно изучить документы и разобраться во всех нюансах. Важно правильно составлять закладную, и это больше важно для банка, нежели для клиента. Ведь если в документе присутствуют ошибки, то она будет считаться недействительной. И банк при этом не сможет доказать свои права.

Но клиенту также не рекомендуется расслабляться, и обратить внимание на некоторые моменты все же необходимо. На что именно обращать внимание, назовем ниже:

- Подписывая документ, в том числе и закладную, человек соглашается со всем, что написано в нем. Следует проверить все, сумму займа, размеры процентов, условия возврата денег и другое. Бывает, что в таком документе находят ошибку, и она в пользу банка. Банк получает свою выгоду от этого, а клиенту доказать, что это ошибка, трудно.

- Нельзя оставлять без внимания срок, на протяжении которого кредитор должен вернуть закладную после исполнения всех обязательств по договору. Чем меньше срок, тем лучше, ведь по истечению кредитного договора, клиент сможет быстрее снять обременения со своего имущества. Если данной информации в закладной не будет, то она должна быть в самом кредитном договоре

Конечно, закладная не может существенно влиять на взаимоотношения банка и клиента, однако важно сохранять документ у себя до окончания договора и не потерять его. Дело в том, что закладная входит в перечень документов, которые прилагаются к кредитному договору. И она же необходима для того, чтобы снять обременения с имущества после окончания срока действия кредитного договора. Поэтому без закладной успешно завершить операцию не получиться.

Если закладная была утеряна, то важно знать, как поступать в такой неприятной ситуации. Бумага может потеряться как у клиента, так и у банка.

Когда кредитный договор закончился, и история подходит к финалу, то банк обязательно передает клиенту закладную. Этот экземпляр закладной требуется вместе с письмом из банка, что должно подаваться в регистрационный отдел. Часто банк затягивает этот процесс, и не выдает закладную вовремя. Если такое произошло, то следует жаловаться на действия сотрудников банка, и писать жалобу в центральный офис. Получив жалобу, часто банки незамедлительно возвращают документ клиенту.

Если же банк не возвращает экземпляр закладной, мотивируя это её утерей, то из сложившейся ситуации есть два выхода: снять обременение с помощью обращения в судебную инстанцию или же с помощью изготовления дубликата закладной. Дубликат можно изготовить из собственного экземпляра закладной бумаги.

В российском законодательстве существуют нормы, которые дают возможность продавать закладные. Но здесь существуют свои проблемы, к примеру, то, что эти нормы не до конца обозначают действия клиентов. Непонятная формулировка пугает заемщиков, но их опасения абсолютно напрасны. Новый владелец закладной не может изменить условия договора кредита в одностороннем порядке. Для заемщика при продаже закладной изменяться только некоторые условия. Изменится только номер счета, на который ежемесячно необходимо переводить определенную сумму денег. Это финансы на погашение основного долга.

Все условия для клиента останутся прежними, и любое из них может поменяться только при согласии обеих сторон, участвующих в договоре.

На сегодняшний день, существует перечень документов, которые необходимы для подписания кредитного договора. Закладная на имущество в этот перечень не входит, поэтому она не считается обязательной для подписания кредитного договора. Эти нормы упрощают жизнь заемщикам, поскольку если бы закладную определили как обязательную бумагу, то все расходы по её оформлению ложились бы на плечи клиентов банка.

Сам клиент, когда подписывает закладную, не получает от этой бумаги каких-либо для себя выгод. Конечно, бывают случаи, когда банки снижают процентную ставку за предоставления закладной, но это бывает в практике очень редко. К примеру, если кредит оформляется в банке ВТБ или в Сбербанке, то таких привилегий при предоставлении закладной там нет.

Дубликат

Дубликат оформляется банком. Для этого следует обращаться в тот банк, который занимался выдачей кредита. Перед подписанием копии закладной, следует проверить все данные, которые в неё внесены. Лучше всего сверить экземпляр со своим экземпляром закладной, который оставался при её заключении у клиента. Заключив новую закладную, на ней ставиться отметка о том, что это дубликат или копия.

Данные условия игнорировать нельзя, поскольку есть копия или второй экземпляр отсутствует, то установить идентичность документа будет невозможно. Особенно тяжело это будет сделать в том случае, когда после заключения кредитного договора и закладной прошло много времени. Кредиторы могут нарочно уничтожать вторые оригиналы закладных, чтобы после окончания срока действия договора затягивать процесс снятия обременений с имущества клиента.

Если сотрудники банка будут требовать заплатить за дубликат закладной или попытаются изъять у клиента штраф за утерю документа, то такое поведение банка карается законом, и является неприемлемым. На подобные действия можно жаловаться в центральный офис организации. Если жалоба не дает результатов, то можно обратиться в суд.

Это банк теряет закладную, и поэтому они должны выдавать её дубликат абсолютно бесплатно. Для того чтобы избежать в дальнейшем спора, данный пункт можно прописывать в закладной или же указать при заключении кредитного договора. Для своего же блага, можно сделать копии таких документов, и заверить их нотариально.

Хотя закладная – это не самый важный документ в получении кредита, он может доставить много проблем, если его потерять. Такие проблемы могут причинить неудобства при окончании кредитного договора. Особенно затягивает процесс утеря данного документа при отсутствии его дубликата или копии.

Можно ли оформить ипотеку без закладной?

Согласно законодательству России, ипотеку можно взять и без оформления такой бумаги, как закладная. Но, судя по практике российских банков, можно судить о том, что большинство из финансовых организаций не выдают кредиты без закладных. Дело в том, что не все банки могут позволить себе выдавать кредиты на таких условиях. Только крупные банки могут дать кредиты без залога, для этого она должны обладать большими финансовыми резервами.

Часто крупными банками, которые могут дать кредит без закладных, являются те банки, в которых присутствует государственная часть. Также многие иностранные кредитные организации могут выдавать ипотеку без закладных документов. Это обусловлено тем, что они имеют возможность привлекать деньги под низкий процент.

Таким образом, получить деньги на приобретение жилья по договору ипотеки, без залога имущества можно только в крупных банках. Такими банками являются те организации, которые имеют много денежных средств в запасе, это крупные банки.

В российском законодательстве существует ипотека, которая предоставляется в силу судебного решения. Но проблема в том, что в России такой вид кредитования не достаточно подробно прописан. Поэтому, при оформлении ипотеки можно обойтись не только без закладной бумаги, но и без договора кредитования. Все отношения между банком и заемщиком оформляются только судебным решением. Ним они и регламентируются.

Таким образом, закладная бумага для кредитного договора не является обязательным документом. Она дает возможность банку при любых условиях вернуть себе финансовые средства, которые выдавались в кредит. Закладную можно продать, но её ни в коем случае нельзя терять, так как потом придется ждать изготовления дубликата документа. Шаблон документа, как правило, предоставляется банком, так как именно он заинтересован в правильности его составления. Если документ составлен неправильно, то он не имеет юридической силы.

credity-banky.ru

образец и правила оформления 2019

На сегодняшний день, лучший способ улучшения жилищных условий – взять ипотеку.

Ипотека – это вид кредита на покупку недвижимости, который выдается на длительный срок. Иногда он достигает даже 20 лет. Еще ипотеку оформляют на приобретения, например, автомобиля. В любом случае, сумма кредита будет немаленькой, поэтому для заключения договора об ипотеке нужно много документов и разрешений. Одна из важнейших бумаг – это закладная на имущество.

Закладная – это официальный документ, который подтверждает разрешения заемщика о залоге земли, дома, квартиры, автомобиля, коммерческой недвижимости и т.п. Такой документ заверяется юридически банком или нотариусом. Обычно закладная составляется в двух экземплярах: одна отдается кредитору, а другая в руки заемщика. В случае непогашения сумы долга ипотеки, у заемщика официально изымают заложенный им товар.

Советы при оформлении

Чтоб правильно оформить закладную, нужно учесть и знать все условия составления подобного документа. Они подтверждаются даже на законодательном уровне. Когда составляется закладная нужно указать:

- «Закладная по ипотеке» – эта фраза должна стоять в заглавие документа. Это устранит путаницу и неразбериху в документах.

- Фамилия, имя, отчество заемщика. Если вы являетесь предпринимателем, то следует указать полное название вашей фирмы. Также указывается информация о месте жительства физлица и адрес фирмы/компании юридического.

- Реквизиты банка, а также полное наименование кредитора.

- Укажите номер договора ипотеки.

- В закладной укажите сумму долга. Если ваш залог стоит больше взятого кредита, то банк обязан вернуть вам разницу.

- Особое внимание уделяется выплате ипотеки. В этот пункт входит размер долга, строки его погашения, система оплаты, сумма ежемесячного взноса и т.д. При нарушении этих пунктов и правил заемщиком, кредиторы могут немедленно изъять залог. Что-либо изменить будет невозможно даже через суд.

- Детальная характеристика и описание заложенного имущества. Вы должны максимально точно описать квартиру, которая стала предметом залога, чтоб можно было без проблем её идентифицировать.

- Внизу документа обе стороны ставят подписи и все необходимые печати.

Это ключевые пункты составления закладной. Некоторые банки или физические лица могут потребовать дополнить контракт некоторыми пунктами. Это также разрешено. Например, банк указывает сумму штрафа, если заемщик не оплатит месячный взнос.

Закладная на квартиру по ипотеке

Часто, чтобы получить новую квартиру, нужно для начала заложить старую. Когда банком составляется закладная на квартиру по ипотеке, то сотрудники обязательно проверят наличие жилья и все ли в порядке с документацией. Так что врать в анкете о том, что вы имеете недвижимость нецелесообразно. В случае отсутствия наличия ценного имущества, банк откажет в оформлении ипотеки.

Закладная – это самый надежный вариант для оформления кредита на покупку жилья как со стороны банка, так и со стороны заемщика. Даже если вы имеете слишком низкий доход или вообще не работаете, то банк позволит вам оформить ипотеку, если на руках будет закладная.

В зависимости от вида ипотеки, закладные бывают:

- дом вместе и прилежащий к нему земельный участком;

- квартира;

- недвижимость коммерческого характера;

- земля в аренде;

- земельный участок.

Проще всего оформляется закладная на квартиру. Но есть некое условие: цена закладной должна хоть немного превышать стоимость будущего кредита. Именно по этой причине, при оформлении кредита банк просит сделать максимальный первый взнос.

Кроме этого, некоторые банковские организации определяют ряд причин, по которым залог могут не принять. Это может быть имущество в другом городе, отдаленный участок земли и т.д. Перед тем, как заключать какие-либо контракты с финансовым учреждением, нужно уточнить все детали.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!или по телефону:

- Москва и область: +7-499-350-97-04

- Санкт-Петербург и область: +7-812-309-87-91

- Федеральный: +7-800-511-69-34

Что делать при потере закладной?

Когда кредитная история подойдет к финалу, то нужно снять обременения по ипотеке. Банк должен в обязательном порядке вернуть заемщику его закладную. Этот экземпляр документа у вас будут требовать с письмом из банка, которое подается в регистрационный отдел. В большинстве случаев банк затягивает возвращение заемщику его закладной. Если ваше отделения банка не вернуло вовремя эту бумагу, то стоит писать жалобу в центральный офис. После жалобы, закладная возвращается немедленно.

Иногда банк действительно теряет этот документ. В таком случае у вас есть 2 выхода из положения:

- Снять обременения закладной с помощью судебной инстанции.

- Взять собственный экземпляр и сделать его дубликат.

Правила составления дубликата

Дубликат оформляется банком, который выдал кредит. Перед тем как подписать очередную копию, стоит проверить все данные. Лучше всего сверить его со своим оригиналом закладной, который должен быть у вас на руках, или с его копии.

На новой закладной ставится печать или отметка «Дубликат». Нельзя забывать или игнорировать этот пункт.

Если оригинала закладной или заверенной копии нет, тогда установить идентичность документа будет нереально. Особенно если прошло уже немало лет после её составления.

Иногда кредиторы специально уничтожают оригиналы закладных. Таким образом, они затягивают процесс снятия обременения с клиента. Сотрудники финансовой организации могут изъять с вас штраф или заставить оплатить расходы по составлению дубликата закладной. Такая модель поведения неприемлема для банка и карается законом. Обязательно пожалуйтесь на подобные действия в центральный офис финансового учреждения, или решайте такой спор через суд.

Запомните, выдача дубликата банком – бесплатная процедура. Чтобы себя обезопасить, лучше этот пункт прописать при заключении договора об ипотеке и в самой закладной. Не забывайте делать заверенные ксерокопии подобных документов для своего же блага.

Составление дубликата закладной регулируется законодательной базой России, не забывайте обращаться к закону.

Если у вас остались какие-либо вопросы по данной теме, то наш юрист онлайн готов бесплатно вас проконсультировать прямо на сайте.

law03.ru

Закладная на квартиру по ипотеке что это такое и как составляется

Закладная на квартиру по ипотеке что это

Когда составляется закладная на квартиру по ипотеке — что это такое знает не каждый заемщик. Она является документом с обязательной государственной регистрацией и даже ценной именной бумагой с обеспечением — ипотекой. Хранится закладная в банке до тех пор пока, клиент не выплатит всю сумму долга по кредиту. Согласно ей на квартиру временно накладывается обременение, поэтому с недвижимость нельзя продать, подарить, переписать. Но как только все платежи будут внесены, это обременение снимается.

Зачем банку или другому кредитору нужна закладная

Любая ипотечный кредит — это займ на большую сумму, которую выдает банк или другая кредитная организация. Клиенту нужно не только вернуть эти деньги обратно, но еще и перечислить проценты — вознаграждение за пользованием суммой для покупки квартиры. Если суммировать основную сумму, выданную банком, с процентами, то получится достаточно много. К тому же, сроки кредитования при ипотеке самые большие. Они составляют не меньше 5 лет, а чаще превышают 10-15 лет.

Выходит, что банк, выдавая большую сумму клиенту для покупки квартиру в ипотеку, очень рискует. Свои деньги в полном размере и с процентами он получит назад очень нескоро, а за этот период в 5-10 лет еще много может измениться. К примеру, заемщик может поменять работу, потерять прежние высокие доходы, стать нетрудоспособным и прочее. Если он не сможет перечислять ежемесячные платежи, то и не вернет банку взятые взаймы деньги с процентами обратно. Выходит, что кредитор останется ни с чем.

Банку нужна закладная на квартиру по ипотеке для возврата своих денег

В этом случае и помогает «Закладная» закладная на квартиру по ипотеке что это такое лучше понять на примере взаимоотношений между кредитором и клиентом. С ее помощью банк как будто дополнительно перестраховывается, получает гарантии от заемщика. Он обяазан в любом случае вернет обратно и выданную сумму кредита, и проценты по нему. А происходит это на следующем основании:

- Закладная — это документ, по которому на квартиру, взятую в ипотеку, накладывается обременение.

- Недвижимость значится в собственности заемщика, но никаких действий по купле-продаже и прочим операциям с ней проводить нельзя. Обременение отображается и в Свидетельстве о праве собственности.

- Пока не будет выплачен весь долг по ипотеке, обременение не снимается.

- Если долг не выплачивается, то квартира продается банком. Средства используются для погашения долга заемщика.

Большинство банков требуют от клиентов, чтобы они подписали Закладную и предоставили приобретаемую в ипотеку квартиру в качестве залога. В этом нет ничего предосудительного, так как именно так кредитор обезопасит себя от возможных убытков, связанных с невыплатой долга.

Но есть и еще одно обоснование того, зачем банку нужна закладная. Если деньги ему понадобятся намного раньше, чем их вернет клиент, то он имеет право продать документ другому кредитору. Банк реализует другому банку закладную и получает свои средства обратно. Документ также нужен тем организациям, у которых есть дефицит в «длинных деньгах». Если же они есть, то квартира может быть выдана в ипотеку и без закладной.

По закладной квартира выступает залогом

Можно ли обойтись без оформления этого документа при покупки квартиры в ипотеку? Скорее да, чем нет. Есть много кредитных предложений, где оформлять купленную недвижимость в качестве залога не нужно. Но тогда следуют более жесткие условия для самого клиента: повышенная процентная ставка, сжатые сроки погашения, страховка, комиссии и т.д. Формально можно отказаться от составления закладной, но тогда с большой вероятностью будет отказано в выдаче ипотеки для покупки квартиры. Лучше все же подписать этот документ, так как на недвижимость накладывается только временное обременение. После выплаты всей суммы займа он снимается.

Что такое закладная на квартиру по ипотеке

Закладная оформляется в одном экземпляре и хранится в банке до тех пор, пока клиент не выплатит всю сумму долга по ипотеке. На квартир тем временем накладывается обременение, она становится залоговой. Как только долг будет погашен, обременение снимается.

Есть много определений для закладной:

- Односторонний документ, который составляется от имени заемщика. В нем значится, что он предоставляет банку залог в виде ипотечной квартиры.

- Именная ценная бумага с обеспечением. Им выступает ипотека, а в данном случае — квартиры, купленная в кредит.

- Документ, который банк может перепродать другому в качестве обязательства по ипотечному кредиту. Продается сам долг клиента и представленный им залог — квартира. Но как только заемщик внесет всю сумму долга в указанные сроки обременения с недвижимости снимаются, она перестает быть залоговой. После этого в закладной ставится отметка о том, что кредит был погашен, а обременение с жилья снято. Далее с ним можно делать любые операции дарения, купли-продажи и т.д.

- Документ с государственной регистрацией, в котором отображены взаимоотношения банка и клиента, все обязательства. Иными словами, в нем есть сжатая информация всех пунктов кредитного договора.

- Если заключается закладная на квартиру по ипотеке что это лучше изучить в федеральном Законе, где есть точное описание термина.

Что такое закладная на квартиру по ипотеке

Можно по-разному интерпретировать, что такое закладная, но во всех случаях она ведет к тому, что на квартиру накладывается обременение, она становится закладной. Оно снимается только поле уплаты всей суммы долга, причем только в срок. Составляется документ 1 раз, хранится в банке и обязательно должен быть зарегистрирован на государственном уровне.

Как составляется закладная на ипотечную квартиру

Закладная составляется в одном экземпляре на нескольких листках, которые сшиваются между собой. Документ проходит процедуру государственной регистрации и хранится в банке. Обязательные его пункты при составлении:

- ФИО того, кто является заемщиком, то есть получит кредит на покупку квартиры в ипотеку.

- Паспортные данные заемщика.

- Наименование той организации, как правило, банка, которая представила деньги. Указывается юридическая форма, название, реквизиты, адрес и другая информация.

- Номер и другие реквизиты самого ипотечного договора.

- Сумма денег, которые предоставил банк заемщику.

- Сумма процентов, которые нужно вернуть кредитору вместе с основной суммой долга.

- График внесения платежей по ипотечному кредиту.

- Информация по самой квартире: адрес, техническое, общее и другое описание

- Оценка имущества — заключение эксперта о стоимости.

- Данные о том, кто и когда провел госрегистрацию договора купли-продажи квартиры.

- Право собственности на квартиру и его вид: общий, совместный или в долевой форме.

- Подпись заемщика.

Как составляется закладная на ипотечную квартиру

Далее приводятся данные о государственной регистрации самой закладной. Рядом ставится печать и подпись должностного лица. В самом тексте документа значится краткая выжимка кредитного договора, права и обязанности сторон.

Как получить закладную по ипотеке обратно

Документ может быть возвращен заемщику только в том случае, если он выплатит весь долг по ипотеке. В таком случае с квартиры снимается обременение, она теряет статус залоговой. Все это отображается и в праве собственности. С этого момента с недвижимостью можно распоряжаться на собственное усмотрение. Чтобы получить закладную, нужно попросту выплатить кредит.

Как получить закладную по ипотеке обратно

Но документ не сразу попадет в руки бывшего должника. Банк имеет право возвращать его ему в течение одного календарного месяца. Но и не отдавать закладную дольше этого времени кредитор не может. Как правило, возврат происходит в течение пары дней, максимум — одной недели. Если же банк не возвращает закладную, то он нарушает действующее законодательство. В таком случае нужно сразу же обратиться в суд. Если закладная была утеряна, то изготавливается ее дубликат с печатями и подписями.

Может ли банк продать закладную на квартиру по ипотеке

Некоторые заемщики сталкивались с тем, что их закладные продавались другим банкам—не тем, где был заключен кредитный договор. Естественно, у них возникал закономерный страх того, что условия ипотеки могут измениться. Но, на самом деле, они всегда остаются такими же, как это было зафиксировано в первичном договоре. Изменению они не подлежат, так как это является нарушениям на законодательном уровне. По сути, просто другой банк выкупает залог и забирает «дело» себе. Клиенту остается лишь, как и раньше, своевременно выплачивать те же суммы ежемесячных платежей.

Законодательно разрешена продажа закладных одного банка другому. В таком случае документ переходит из одной организации в другую, а условия по нему и основному договору не меняются.

Если составляется закладная на квартиру по ипотеке что это становится ясно на деле: просто на недвижимость накладывается временное обременение и не более того. Даже если документ принадлежит уже другому кредитору, при выплате долга это обременение обязательно снимается.

Продажа закладных по ипотеке

Для заемщика происходят только такие изменения:

- Номер счета, куда нужно каждый месяц переводить платежи по ипотеке.

- Закладная передается в собственность другому банку.

Условия договора, графики и суммы платежей остаются точно такими же. Нет изменений и в сроках, процентной ставке, комиссиях и т.д. Что касается самой закладной, то при оформлении квартиры в ипотеку законодательно составление этого документа не является обязательным моментом. Поэтому и все расходы по его заключению, регистрации берет на себя только одна сторона-банк.

Можно ли отказаться от закладной при взятии квартиры в ипотеку

При взятии квартиру в ипотеку уже в банковском отделении становится понятно, что закладная становится одним из обязательных условий получения денег. Конечно же, специалист не сообщает об этом прямо, но из-за отказа от подписания документа может последовать отрицательное решение банка. То есть никто не заставляет обратившегося за ипотечным кредитом залог — квартиру, но от этого никуда не уйти.

Можно ли отказаться от закладной при взятии квартиры в ипотеку

Большинство квартир оформляется в ипотеку именно с эти документом. Это уже распространенная практика, так как все кредиторы хотя получить дополнительные гарантии. Им нужно вернуть свои средства с процентами обратно, а закладная в этом им помогает. Но и заемщик особо ничем не рискует, так как после погашения кредита с залогового имущества сразу же снимается обременение.

Вступайте в нашу группу вКонтакте

www.credytoff.ru

Что такое закладная при ипотеке на квартиру

Закладная представляет собой документ, который составляется по время подписания договора залога. Человек, столкнувшийся с ипотечным кредитом, зачастую задается вопросом: закладная на квартиру по ипотеке — что это? Согласно российскому законодательству, договор о залоге квартиры называется договором об ипотеке.

Обязательства по ипотеке, таким образом, обеспечиваются залогом в виде квартиры. В свидетельстве фиксируются условия ипотечного кредита и параметры передаваемого в залог личного имущества. Также в этом документе отведено место под передаточные записи.

Порядок оформления

Происходит все в несколько этапов:

- Оформляется это свидетельство во время заключения двух договоров: купли-продажи недвижимого имущества и кредитного. Допускается и оформление бумаги в любой период временного промежутка до полного погашения обязательств заемщика.

- Все листы свидетельства нумеруются и сшиваются.

- Затем оформленный документ передают с другими документами в орган, отвечающий за госрегистрацию прав на недвижимость.

Свидетельство о регистрации права на имущество

- Заверенная печатью и подписью органа госрегистрации, удостоверяющая бумага передается на хранение держателю залога. В ней ставится дата выдачи.

Перед оформлением этой бумаги можно познакомиться с ее внешним видом на официальных сайтах банков, например, Сбербанка. Закладная на квартиру по ипотеке Сбербанка, образец и иные документы которой можно также найти в любом банковском отделении, имеет непонятные при оформлении бумаги моменты, что лучше сразу же уточнять у специалиста коммерческой организации. Последствия могут сказаться на возможности погашения кредита.

Для чего требуется оформление закладной

Эти удостоверяющие бумаги связаны с выдачей банком кредитов. Банковская организация получает свои проценты, когда выдает ипотеку заемщику. В связи с тем, что ипотечные кредиты даются на длительный период, банку могут по каким-то причинам потребоваться деньги. В этом случае, закладные продаются или закладываются в других коммерческих организациях. В качестве залога для банка может выступать не только квартира, а еще и:

- земельный участок, не обязательно застроенный;

- нежилые постройки, например, дачный дом/гараж;

- жилой дом, если частный, то в залог попадает и земля;

- промышленные постройки.

Передача закладной другой организации

Когда банк передает оформленную бумагу, то вместе с ней уходят права на первичного кредитора. Для чего нужна закладная при ипотеке другому банку? В таком случае уже другая организация становится держателем залога и, соответственно, получает свои доходы от процентов, выплачиваемых заемщиком. Коммерческие организации вправе и начать выпуск ценных эмиссионных бумаг, подкрепленных закладными. Этими способами привлекаются средства, необходимые для кредитования на ипотечном рынке. Эта бумага представляет собой немаловажное средство открытого потребителям кредитных услуг рынка. Ее срок действия равен периоду выплаты заемщиком ипотечного кредита.

При передаче свидетельства другой уполномоченной организации, заемщика обязаны об этом уведомить. По законодательству, уведомленное лицо не может воспрепятствовать передаче документы. Согласие лица, взявшего кредит, банк не спрашивает. Уведомляет о передаче документа обычно организация, передающая права по кредиту.

Если банк продает или передает эту бумагу, то своими действиями не причиняет неудобств заемщику: его права не меняются, оговоренные условия остаются в силе. Новый владелец документа также не вправе изменять условия ипотеки в одностороннем порядке. Лицо, оформившее ипотеку, лишь будет вносить суммы на другие реквизитные счета. В ряде случаев организация даже не считает необходимым изменять реквизиты, поэтому со стороны для заемщика ничего не меняется.

Хранение закладной

Закладная на квартиру по ипотеке это документ, подлежащий хранению у держателя залога. Когда человек выплачивает ипотеку полностью, оформленный ранее документ возвращается ему с пометкой о полном погашении обязательств. В отметке фиксируется и дата расплаты по ипотеке. Расплатившийся человек ставит в документе подпись, и бумага заверяется печатью.

Далее лицо обязано обратиться в организацию, где происходила госрегистрация прав и предоставить отмеченную закладную. 3 дня погашается запись об ипотечном кредите, а затем документ оставляется в органе на хранение, или же выдается на руки обратившемуся.

При потере бумаги

Бывают ситуации, когда оформленное свидетельство теряется. В этом случае банк должен за минимальный период времени составить дубликат документа, идентичный утерянному, поставить на нем отметку о дубликате и отдать в орган, ответственный за госрегистрацию прав.

Необходимо соответствие текста в утерянном документе дубликату. При наличии разногласий между закладной и ипотечным договором, правильным в итоге признается содержание первой бумаги. Поэтому рекомендуется внимательно проверять все документы.

Содержание закладной

Разобравшись с тем, что такое закладная при ипотеке на квартиру, стоит познакомиться и с ее содержанием.

Образец закладной

В документе необходимо содержание следующей информации:

- наименование документа;

- сведения о заемщике;

- данные о лице, выдавшем залог;

- данные о держателе залога;

- данные о договоре займа;

- размер кредита, процентная ставка;

- порядок погашения кредита;

- предмет залога;

- стоимость недвижимости по независимой оценке;

- данные о правах на собственность недвижимости;

- подписи всех сторон;

- даты регистрации ипотечного кредита и предоставления закладной.

Документы

Разберем на примере оформления закладной по ипотеке в Сбербанке. Как и для любого другого финансового учереждения, для этого банка бумага выступает гарантом возвращения денежных средств. Довольно часто при оформлении закладной возникает ряд трудностей, зависящих лишь от несовершенства законодательства. Документы для закладной по ипотеке Сбербанка:

- паспорт или иные удостоверяющие личность документы;

- бумаги о праве на собственность залогового имущества.

Возврат закладной

При погашении клиентом полной суммы долга по ипотеке в срок или же досрочно, банку дается месяц на возвращение закладной. Однако, в реальности процедура может занять и несколько дней.

Если финансовое учреждение придумывает отговорки, затягивая с выдачей закладной более, чем на месяц, можно смело обращаться в судебную инстанцию. За подобные нарушения банк понесет серьезную ответственность.

Оформление ипотечного кредита без закладной

Оформление закладной по ипотеке в Сбербанке или любом другом банке – несложный процесс. Однако, в настоящий момент оформление этой бумаги при получении кредитного договора необязательно. Клиенту банка не дается никакой выгоды от присутствия этого документа. Есть даже ряд финучереждений, готовых пойти на снижение процентной ставки по кредиту при наличии закладной, однако, Сбербанк к ним не относится.

Схема: «Как работает ипотека?»

Оформление ипотеки без закладной могут позволить себе финансовые учреждения, обладающие немалым денежным резервом. Обычно это банки, содержащие преимущественный процент акций государства или же зарубежные банки, имеющие возможность привлечения кредитов под низкую процентную ставку. Существует один из редких и недостаточно оговоренных российским законодательством видов ипотечного кредитования — ипотека по судебному решению. В этом варианте также вполне возможно оформить документы без закладной и без кредитного договора, ведь детали взаимоотношений сторон фиксируются в судебном решении.

Подводя итоги

Связываясь с ипотечным кредитом, необходимо изучить доступные виды ипотечного кредитования. Закладная играет важную роль в пакете оформляемых документов. В ней должны присутствовать все пункты, оговоренные законом. Перед подписанием этой бумаги лучше проверить наличие всех реквизитов и иных элементов.

znatokdeneg.ru

что это такое, как оформить и какой у неё срок действия

Человек, нуждающийся в собственном жилье, но не обладающий необходимой суммой денег, вправе купить квартиру в ипотеку на выгодных для себя условиях. Однако банку, оформляющему вам подобный кредитный продукт, нужна подстраховка с гарантией возврата средств. Такой гарантией становится закладная в банке при ипотеке. Что собой представляет этот документ и как его оформить, вы узнаете из нашей статьи.

Содержание статьи

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 113-18-96. Это быстро и бесплатно!

Закладная на квартиру по ипотеке – что это такое

Это документ, который подтверждает привилегию банка на имущество, выданное в ипотеку. Он становится гарантией интересов финансового учреждения. В случае, если будет нарушен ипотечный договор или условия оплаты, организация вправе отнять у должника имущество.

Также документ выступает в качестве страховки при возможных финансовых проблемах банка. Организация вправе распоряжаться закладной по своему усмотрению до полной ипотечной выплаты, если в договоре не указаны условия, запрещающие ему совершать с ней различные операции.

Способы использования закладной

Иногда банк использует закладную для своей выгоды.

Например:

- Частичная продажа залога другой организации.

- Передача прав другому учреждению.

- Полный обмен с возможной доплатой.

- Выпуск эмиссионных бумаг.

Частичная продажа залога

Если банк нуждается в некоторой сумме денег, он может продать часть залога другой организации и в определенные сроки передавать долю платежей заемщика. Такой способ помогает в короткий срок получить необходимые средства.

Здесь два варианта:

- Банк, который выдал ипотеку, в течение некоторого времени совсем не будет получать выплаты, так как суммы будут уходить к покупателю части залога.

- Банк будет передавать другому определенную часть выплат заемщика.

Передача прав другому учреждению

Если учреждение нуждается в крупной сумме денег, оно имеет возможность полностью продать документ о залоге. Все права на него переходят к организации-покупателю, и она, в свою очередь, не имеет права изменять ипотечные условия.

Для заемщика основная перемена заключается в том, что он начинает перечислять средства на другой расчетный счет. Его уведомляют об этом либо по почте, либо в отделении банка.

Полный обмен с возможной доплатой

Способ похож на полную передачу привилегий, то есть продажу залога. Отличие состоит в том, что при обмене компенсируется разница залоговой стоимости имущества. Или же банк может отдать свой залог и выбрать себе тот, что совпадает с его финансовыми возможностями.

Если по полученной закладной нарушаются условия договора, приобрётшее ее учреждение вправе продать недвижимость, возместить свои издержки и остаток вернуть своему продавцу.

Выпуск эмиссионных бумаг

Если банку необходим дополнительный доход, он имеет право выпустить ценные эмиссионные бумаги, которые делят залог на определенное количество частей с возможностью продать их другим организациям.

Место и способ оформления закладной

Когда оформляется закладная при ипотеке? Документ оформляется в банке при заключении договора ипотеки.

Если вас интересует вопрос, где хранится закладная по ипотеке, то ответ аналогичный — в банке. Там она хранится до момента перехода собственности. Закладная заключается в одном экземпляре и не выдается заемщику.

Если разобрать по пунктам, как оформить закладную по ипотеке, то алгоритм будет следующий:

- заключаете договор о приобретении конкретного объекта недвижимости;

- оформляете закладную в банке, в котором получаете ипотеку;

- проходите процедуру регистрации.

Важно внимательно прочесть условия закладной и сравнить их с теми условиями, которые прописаны в ипотечном договоре, чтобы избежать дополнительных проблем.

Содержание документа

Документ должен включать в себя:

- Название и данные организации, осуществляющей займ.

- Данные заемщика и сведения о его праве на собственность.

- Сведения о кредитном договоре, сумме и периодичности платежей, размере процентов и дате погашения долга.

- Сведения об объекте залога.

- Экспертную оценку стоимости объекта.

- Подписи участников договора.

- Дату регистрации и номер документа.

Потеря закладной

Если произошла утрата, самостоятельно оформить дубликат с нужной пометкой может либо плательщик ипотеки, либо сама организация. Для второго варианта нужны подписи на некоторых бумагах. В подобном случае следует проследить за тем, чтобы в ипотечный договор не было внесено никаких изменений по условиям.

Документы для оформления

В каждом учреждении имеется свой вид подобного залога, однако общие положения остаются неизменными.

Какие документы нужны для закладной по ипотеке:

- Паспорт РФ.

- Экспертная оценка стоимости имущества, связанная с учетом рыночной цены.

- Копии плана здания, кадастровый паспорт недвижимости.

- Акт, подтверждающий прием-передачу.

- Копия разрешения на эксплуатацию здания.

- Ипотечные документы.

- Оплаченная госпошлина.

- Если есть, то еще и свидетельство о браке.

Образец закладной

Образец закладной на квартиру по ипотеке скачивайте здесь. Как выглядит закладная по ипотеке, вы можете посмотреть в образце. Однако помните, что структура документа может иметь отличия в различных учреждениях.

Если вас интересует, где указывается номер закладной по ипотеке, смотрите в разделе «Дата, номер, место регистрации».

Срок действия закладной по ипотеке

Документ хранится в отделении банка до тех пор, пока заемщик не выплатит всю необходимую сумму и не погасит ипотеку.

Как получить закладную по ипотеке? Учреждение возвращает ее новому владельцу имущества с отметкой о погашении обязательств ипотеки, а также с печатью и подписью.

Для регистрации права собственности закладную на квартиру по ипотеке необходимо доставить в исполнительный орган, отвечающий за регистрацию прав на имущество. Таким образом, из базы удаляется запись о наличии кредита, и все привилегии банка на залог считаются недействительными.

Заключение

Итак, мы разобрались с вопросом, что такое закладная на квартиру при ипотеке, и выяснили, что это важный документ, который выступает средством для распоряжения имуществом. Необходимо быть крайне внимательным при ее составлении, чтобы не бояться потери недвижимости по различным форс-мажорным ситуациям.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 113-18-96

Это быстро и бесплатно!

101jurist.com

а закладная была потеряна банком (владельцем), а необходимые меры так и не предприняты (дубликат не составлен) и заемщик, выполнивший кредитные обязательства, не может получить на руки закладную.

а закладная была потеряна банком (владельцем), а необходимые меры так и не предприняты (дубликат не составлен) и заемщик, выполнивший кредитные обязательства, не может получить на руки закладную.