Акт выполненных работ: бланк, образец заполнения

Сотрудничество Заказчика и Исполнителя нацелено на получение определенного результата в виде выполненных работ или оказанных услуг. Для приемы этого результата сотрудничества необходим акт выполненных работ или оказанных услуг.

Что такое акт выполненных работ

Акт выполненных работ — это двухсторонний бухгалтерский документ, который необходим для подтверждения факта выполнения работ (оказания услуг) Исполнителем и принятия этих работ (услуг) Заказчиком в рамках какого-то договора между ними. Правильно оформленный акт выполненных работ, который подписан обеими сторонами и заверен печатями организаций, доказывает то, что все работы (или услуги) выполнены в необходимом объеме и Заказчик не имеет претензий к качеству этих работ (услуг).

Акт выполненных работ составляется Исполнителем в 2-х экземплярах, по одному для каждой из Сторон договора. В нем отражаются все виды выполненных работ (оказанных услуг) со сроками и их общей стоимостью.

Выполненные работы или оказанные услуги

На данный момент нет утвержденной унифицированной формы бланка акта выполненных работ или указанных услуг. Существует два вида официальных форм, которые, максимально приближены к акту выполненных работ и оказанных услуг:

- Форма КС-2, которая отображает факт выполнения работы

- Форма КС-3, которая отображает общую сумму денежных средств, затраченных на выполнение работ

Ввиду того, что все организации могут самостоятельно разрабатывать и использовать форму документа о выполненных работах или оказанных услугах данные формы не нашли массового применения. Скажу честно, я знаю про их существование, но никогда не использовал в работе.

Форма акта приемки выполненных работ

Типовой акт выполненных работ или оказанных услуг должен содержать следующую информацию:

- Номер документа для его регистрации в бухгалтерии

- Дату составления документа

- Полное наименование организации Исполнителя

- Полное наименование организации Заказчика

- Номер договора, согласно которому составляется акт выполненных работ

- Номер счета, который предоставляется Заказчику для оплаты

- Название и объем произведенных работ или оказанных услуг

- Сроки выполнения работ или оказания услуг

- Общая стоимость выполненных работ (оказанных услуг) с учетом НДС

- Подпись и печать уполномоченного представителя Исполнителя

- Подпись и печать уполномоченного представителя Заказчика

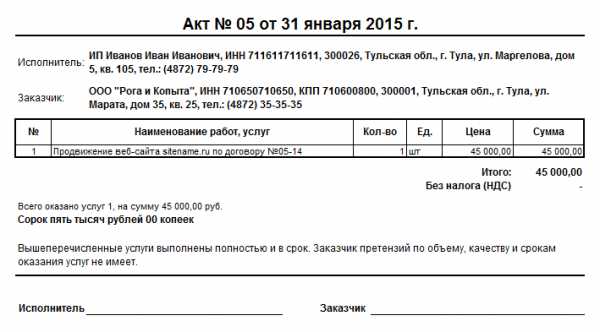

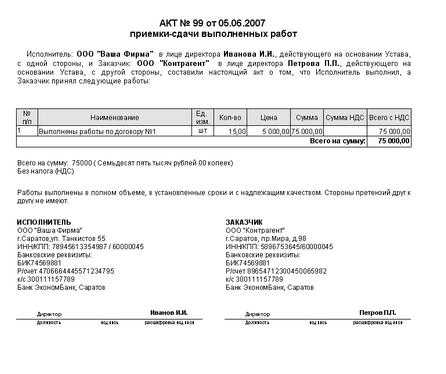

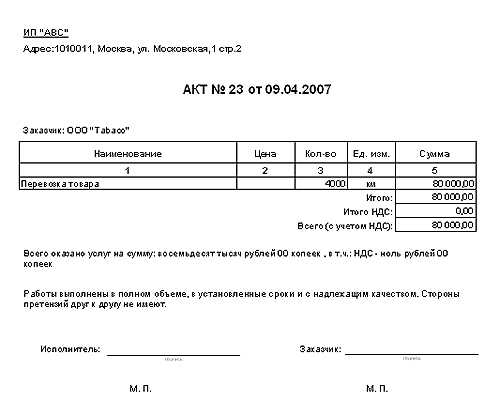

Образец акта выполненных работ

Форму акта выполненных работ можно сказать по этой ссылке – Форма акта выполненных работ (*.xls, 28 Kb).

Пример правильно заполненного акта выполненных работ представлен на картинке ниже (кликабельно):

Скачать пример правильно заполненного акта выполненных работ можно скачать по этой ссылке – Образец формы акта выполненных работ (*.xls, 29 Kb)

blog.ffonrims.ru

Как грамотно составить акт выполненных работ или оказанных услуг?

Акт выполненных работ (оказанных услуг) подтверждает их принятие заказчиком и является основанием для оплаты, если таковая производится постфактум. Когда нужен акт выполненных работ, как составляется этот документ — все эти вопросы обсудим ниже.

Акт сдачи-приемки оказанных услуг (выполненных работ)

Основные требования к составлению акта приема-передачи выполненных работ

Где найти бланк или образец акта оказанных юридических и иных услуг?

Читайте нас в Яндекс.Дзен

Яндекс.ДзенАкт сдачи-приемки оказанных услуг (выполненных работ)

Акт оказанных услуг (выполненных работ) — документ, который может быть составлен в простой письменной форме при взаимодействии между гражданами. Если же речь идет о документах, которые используются организациями, то они должны соответствовать требованиям федерального закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ. Однако требований к документам такого рода немного и по большому счету они вполне применимы и для актов, составляемых рядовыми гражданами.

Основные требования к составлению акта приема-передачи выполненных работ

- В числе обязательных реквизитов такого документа – дата его составления и название.

- Далее в акте выполненных работ (оказанных услуг) следует указать наименования юридических лиц или данные граждан, которые выступают в роли заказчика и исполнителя по договору.

- Затем следует описание конкретных действий (работы или услуги), которые были совершены исполнителем, а также указывается их материальное измерение (то есть денежная сумма, в которую оцениваются оказанные услуги или выполненные работы).

- После этого перечисляются лица, участвующие в сдаче-приемке работ (услуг). Если акт совершается между юридическими лицами, то обязательно указание должностей всех участвующих и ссылка на полномочия, дающие право на участие в приемке; если между физическими — достаточно указания ФИО присутствующих.

- В завершении следуют подписи указанных выше лиц с расшифровкой и указанием персональных данных, необходимых для идентификации таких лиц. То есть если речь идет о работниках предприятия, то достаточно упоминания их должностей и наименования организации, которую они представляют; если говорить о физических лицах, то требуется указание их паспортных данных.

Это обязательные реквизиты документа, которые должны присутствовать в акте выполненных работ (оказанных услуг). При этом в содержание акта могут быть дополнительно включены и любые другие пункты, не противоречащие действующему законодательству.

Где найти бланк или образец акта оказанных юридических и иных услуг?

Законодательно установленного бланка или

Возможно образец акта оказанных услуг скачать и на нашем сайте. Наш вариант документа соответствует всем законодательным требованиям и обычаям делового оборота.

nsovetnik.ru

Документальное оформление услуги — ZakonRus.ru

Это услуги транспортные и рекламные, услуги связи и коммунальные, услуги охранные и консультационные, а также огромное количество других видов услуг, которые необходимы организации для осуществления своей деятельности.

Очень часто бухгалтер в своей практической работе сталкивается с необходимостью документального подтверждения оказанной услуги. В связи с этим в последнее время в редакцию поступило много читательских вопросов, которые стали основой для написания данного материала.

Что же такое услуга и чем она отличается от работы?

Понятие услуги окончательно было закреплено в связи с вступлением в силу первой части Налогового кодекса. В соответствии со статьей 38 НК РФ “услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности”. Таким образом, первая часть Налогового кодекса точно сформулировала основные признаки услуги:

— услуга — это деятельность, то есть совершение определенных действий;

— результат этой деятельности не имеет материального выражения;

— услуга реализуется и потребляется в процессе ее оказания.

Чем понятие услуги для целей налогообложения отличается от понятия услуги в рамках гражданского законодательства?

Прямого определения услуги в гражданском законодательстве нет. Зато есть целая глава, посвященная возмездному оказанию услуг. Это глава 39 и она так и называется — “Возмездное оказание услуг”.

Главные положения этой главы совпадают с понятием услуги в целях налогообложения.

Правила главы 39 применяются к договорам оказания услуг связи, медицинских, ветеринарных, аудиторских, консультационных, информационных услуг, услуг по обучению, туристическому обслуживанию и иных, за исключением услуг, оказываемых по договорам: подряда (глава 37), выполнения НИОКР (глава 38), перевозки (глава 40), транспортной экспедиции (глава 41), банковского вклада (глава 44), банковского счета (глава 45), расчета (глава 46), хранения (глава 47), поручения (глава 49), комиссии (глава 51), доверительного управления (глава 53). Каждый из перечисленных договоров имеет свои особенности, но общей чертой является то, что возмездное оказание услуг является лишь частью этих договоров. Помимо оказания услуг, эти договоры могут включать совершение иных действий (иной деятельности), которую нельзя признать услугой.

Гражданское законодательство относит работы и услуги к объектам гражданских прав но в отличие от имущества и имущественных прав в процессе выполнения работ или оказания услуг потребляется их результат.

Услуга от работы отличается прежде всего тем, что результат выполнения работ имеет материальное выражение, а результат оказания услуг не имеет материального выражения. В бухгалтерском учете это отражается следующим образом:

— результат выполнения работ имеет материальное выражение, поэтому исполнителю работ есть что передавать. По результатам выполнения работ составляется акт выполненных работ;

— результат оказания услуг нематериален, поэтому исполнителю нечего передавать. Услуга потребляется в процессе ее оказания. Стороны могут составить акт оказания услуг, который лишь подтверждает, что услуга фактически оказана.

Очень часто по факту оказания услуг составляют акт выполненных работ. Данный документ не имеет никакой силы, поскольку изначально не соответствует существу отношений сторон.

См. также статью Требования, предъявляемые к оформлению актов выполненных работ, оказанных услуг.

Является ли акт об оказании услуг первичным бухгалтерским документом?

В пункте 2 Постановления Министерства финансов Российской Федерации от 18.06.98 N 27н “Об утверждении Порядка поэтапного введения в организациях независимо от формы собственности, осуществляющих деятельность на территории Российской Федерации, унифицированных форм первичной учетной документации” сказано, что начиная с 1 января 1999 года первичные учетные документы принимаются к учету, если они составлены по унифицированным формам, утвержденным Госкомстатом России в 1997-1998 годах по согласованию с Минфином России, Минэкономики России и другими заинтересованными федеральными органами исполнительной власти.

На сегодняшний день унифицированная форма акта об оказании услуг не утверждена.

Согласно пункту 3 статьи 6 Федерального закона от 21.11.96 N 129-ФЗ “О бухгалтерском учете” организация имеет право утвердить в своей учетной политике “формы первичных учетных документов, применяемых для оформления хозяйственных операций, по которым не предусмотрены типовые формы первичных учетных документов, а также формы документов для внутренней бухгалтерской отчетности”.

Но акт об оказании услуг является документом двухсторонним, следовательно, его форма должна быть утверждена одинаковой у обеих организаций, которые его подписывают.

Но реализовать практически это невозможно по следующим причинам.

Предположим, что организация приняла решение утвердить форму акта об оказании услуг в приказе об учетной политике. Приказ об учетной политике вступает в силу в году, следующем за годом его принятия.

Следовательно, приказ об учетной политике на 2001 год может быть утвержден не позднее 31.12.00.

Организация не может располагать информацией о всех клиентах, которые в 2001 году обратятся к ней за ее услугами. Это означает, что форма акта об оказании услуг будет принята организацией в одностороннем порядке.

В таком случае любой клиент, получивший такой акт, не может принять его как первичный документ, поскольку его форма не была утверждена им самим в приказе об учетной политике. Более того, она и не может быть утверждена им после 01.01.01. Замкнутый круг.

Таким образом, для того чтобы создать по правилам бухгалтерского учета такой первичный документ, как акт об оказании услуг, необходимо со всеми потенциальными клиентами согласовать его форму до начала нового года и закрепить его в учетной политике всем одновременно. Но это, как вы понимаете, нереально.

Сказанное означает, что практически любой акт об оказании услуг не является первичным документом. В лучшем случае он является первичным документом для одной стороны — стороны, его выдавшей.

Но большинство бухгалтеров рассматривают акт об оказании услуг как первичный документ, служащий для отнесения на затраты расходов по оказанной услуге. Фактически же ни один из подобных документов не является обоснованием для отнесения на затраты оказанных услуг.

О том, что акт выполненных работ (оказанных услуг) является обязательным подтверждающим документом только в случае, если составление данного документа является обязательным в соответствии с гражданским законодательством и (или) заключенным договором см. также Письмо Департамента налоговой политики Минфина РФ от 30 апреля 2004 г. N 04-02-05/1/33 «О признании в налоговом учете расходов по гражданско-правовым договорам».

Что же является основанием для отнесения на затраты оказанных услуг?

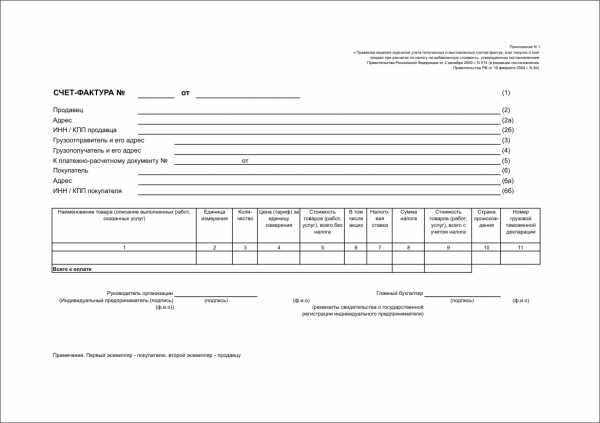

Распространено ошибочное мнение, что основанием для отнесения на затраты является счет-фактура на сумму оказанных услуг.

Необходимо разобраться, о каком счете-фактуре идет речь.

Если речь идет о счете-фактуре, который составляется согласно Постановлению Правительства от 02.12.00 N 914 “Об утверждении Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость”, то данный счет-фактура является налоговым документом и служит только для получения вычетов НДС по оказанной услуге. Указанный счет-фактура не является первичным бухгалтерским документом.

Налоговый счет-фактура может вообще отсутствовать, если организация, оказавшая услуги, работает по упрощенной системе налогообложения или не является плательщиком НДС по другим основаниям. При этом требовать от таких организаций налогового счета-фактуры потребитель услуг не вправе. Даже если его в таком случае предоставят, то только для удовлетворения настойчивых требований клиента. Выданный в таком случае счет-фактура не имеет никакой юридической силы и не служит основанием для включения в затраты оказанных услуг.

Если же речь идет о товарном счете-фактуре, составленном по форме N 868, то данный документ безусловно является первичным бухгалтерским документом, но не используется по оформлению операций, связанных с оказанием услуг. Данный счет-фактура служит для оформления только товарных операций.

Таким образом, любые виды счетов-фактур при оказании услуг не являются основанием для отнесения стоимости этих услуг на затраты.

Из оставшихся документов по оказанию услуг у нас остались счет и договор.

Является ли договор документом, дающим основание для отнесения на затраты стоимости услуг?

Безусловно. Договор, если он составлен в простой письменной форме, является именно тем бухгалтерским документом, который является основанием для отнесения на затраты стоимости оказанных услуг. В договоре также обязательно содержится предмет договора, который позволяет бухгалтеру определить связь оказываемых услуг с их использованием в процессе производства или управления организацией. Помимо этого, договор дает возможность отнесения услуг к тому или иному отчетному периоду, что немаловажно для распределения расходов по услугам, оказываемым в течение достаточно продолжительного периода времени.

В пункте 16 ПБУ 10/99 “Расходы организации” сказано, что расход признается, если производится в соответствии с конкретным договором.

Если расходы подтверждены документами в целях бухгалтерского учета, то они включаются в расходы в целях налогообложения, если содержатся в Положении о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении, утвержденном Постановлением Правительства Российской Федерации от 05.08.92 N 552.

Согласно статье 161 ГК РФ сделки между организациями должны совершаться в простой письменной форме, за исключением сделок, требующих нотариального удостоверения. Исключение составляют также сделки, исполняемые при самом их совершении. К таким сделкам относится огромное количество услуг, если оплата этих услуг совершается сразу до или после ее оказания.

Например, услуги по перевозке, которые оплачиваются сразу, — это сделка, исполняемая при самом ее совершении. Составлять в таком случае договор в простой письменной форме не обязательно.

Фактом, подтверждающим исполнение сделки при самом ее совершении, являются счет и документ, подтверждающий оплату: квитанция приходного кассового ордера, бланк строгой отчетности или кассовый чек (если оплата производится через подотчетное лицо). Отметим еще раз, что наличие налогового счета-фактуры в такой сделке уместно только в том случае, если сторона, оказавшая услугу, является плательщиком налога на добавленную стоимость.

Если момент оказания услуги и оплата этой услуги разнесены во времени, то такую сделку нельзя признать исполняемой при ее совершении, и простая письменная форма договора является в таком случаем обязательной.

Итак, основанием для отнесения на затраты стоимости услуг являются:

— счет и документ, подтверждающий оплату услуги исполнения сделки при самом ее совершении;

— договор, составленный в простой письменной форме в иных случаях.

Что же касается различных “актов оказанных услуг”, “актов приема-передачи услуг”, “актов выполненных работ”, то все перечисленные документы могут быть рассчитаны только на наивного налогового инспектора.

Ирина Степанова, редактор

citynews

zakonrus.ru

Обязательно ли детальное описание выполненных работ (оказанных услуг) в акте о выполнении работ (оказании услуг)?

Обязательно ли детальное описание выполненных работ (оказанных услуг) в акте о выполнении работ (оказании услуг)?

В соответствии п. 2 ст. 9 Федерального закона от 06.12.2012 N 402-ФЗ «О бухгалтерском учете», одним из обязательных реквизитов первичного документа является факт хозяйственной жизни.

В соответствии с этим возникает резонный вопрос: нужно ли приводить детальное описание выполненных работ или оказанных услуг в широко распространенном первичном документе как акт о выполнении работ (оказании услуг)?

К сожалению, по данному вопросу нет официальной точки зрения. Законодательство не содержит ответа на данный вопрос, а судебная практика диаметрально противоречива.

Часть судебных актов признает, что акты выполненных работ (оказанных услуг), не содержащие конкретного перечня выполненных работ с их детальным описанием не может подтверждать факт осуществления хозяйственной операции, и, как следствие, не может подтвердить расходы.

Другие судебные акты, напротив, содержат выводы о том, что в акте можно ограничиться общим указанием на оказанных услуги, без необходимости детально их описывать.

Рассмотри некоторые из судебных актов, содержащие выводы по каждой из представленных позиций.

1. В акте необходимо детально прописывать оказанные работы (услуги)

— Постановление ФАС Центрального округа от 11.07.2006 по делу N А35-10272/04-С23

Суд отметил, что в актах выполненных работ указаны только суммы, подлежащие уплате, и не указано, какие конкретно виды работ (услуг) оказаны во исполнение заключенного договора. Таким образом, расходы нельзя считать документально подтвержденными.

— Постановление ФАС Северо-Западного округа от 19.03.2013 по делу N А05-3162/2012

Суд указал, что акты выполненных работ не содержат сведений, характеризующих совершенные хозяйственные операции и подтверждающих их реальность. Представленные акты не соответствуют предъявляемым требованиям ни по форме, ни по содержанию. Кроме того, в них не представлены полные и непротиворечивые сведения о выполняемых работах и месте их проведения.

— Постановление ФАС Северо-Западного округа от 09.07.2013 по делу N А13-6661/2012 (Определением ВАС РФ от 20.11.2013 N ВАС-15758/13 отказано в передаче данного дела в Президиум ВАС РФ)

Суд указал, что исходя из актов выполненных работ невозможно определить, какие именно услуги и в каком объеме были оказаны налогоплательщику. В том числе в связи с этим суд сделал вывод о направленности действий налогоплательщика на получение необоснованной налоговой выгоды.

— Постановление ФАС Западно-Сибирского округа от 12.09.2013 по делу N А46-29654/2012

Суд установил, что акты не содержат указания на конкретные оказанные услуги, на их характер. В них отсутствуют некоторые реквизиты, нет полной информации о содержании хозяйственных операций. Таким образом, содержание представленных документов не позволяет установить, какие конкретно услуги были оказаны налогоплательщику.

— Постановление ФАС Северо-Западного округа от 27.02.2014 по делу N А42-7952/2012

Суд отказал налогоплательщику в признании расходов, поскольку представленные акты оказания услуг не раскрывали содержания хозяйственных операций, отсутствовала информация в том числе о том, где и какие грузы перевозились.

— Постановление ФАС Волго-Вятского округа от 24.04.2014 по делу N А79-3311/2013

Суд указал, что в актах не конкретизированы виды и способы предоставления услуг, сроки и периодичность их приема-сдачи, а также отсутствуют сведения о фактическом объеме оказанных услуг и о порядке определения их стоимости.

Суд признал данные факты обстоятельствами, свидетельствующими о том, что действия налогоплательщика направлены на получение необоснованной налоговой выгоды.

2. Подробно описывать перечень работ и услуг в актах нет необходимости

— Постановление Президиума ВАС РФ от 20.01.2009 N 2236/07 по делу N А40-11992/06-143-75

Суд отметил, что в актах приема-передачи работ были указаны все обязательные реквизиты, установленные ст 9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» (ранее действующая редакция Федерального закона, аналогичное требование к первичным документам содержится и в ныне действующей редакции Федерального закона от 06.12.2012 N 402-ФЗ). Поэтому предъявление инспекцией дополнительных требований к их содержанию неправомерно.

— Постановление ФАС Московского округа от 25.08.2009 N КА-А40/7983-09 по делу N А40-94936/08-107-507

Суд указал, что налоговое законодательство и законодательство о бухучете не содержат требований о подробной расшифровке в актах выполненных работ (оказанных услуг).

— Постановление ФАС Московского округа от 31.07.2009 N КА-А41/6973-09 по делу N А41-7187/08

Суд указал, что акты о приемке выполненных работ составлены по унифицированным формам N КС-2. Отсутствие в названных документах детальной расшифровки проводимых работ не свидетельствует о нарушении порядка их оформления и не является основанием для отказа в расходах, так как документы содержат необходимые реквизиты и данные.

— Постановление ФАС Московского округа от 29.04.2011 N КА-А40/3543-11-П по делу N А40-104288/09-142-774

Суд отметил, что неуказание в актах выполненных работ конкретного вида оказанных услуг восполняется иными документами. На основании этого расходы общества учтены правомерно.

— Постановление ФАС Уральского округа от 23.12.2011 N Ф09-8273/11 по делу N А07-4203/11

Суд отметил, что отсутствие подробной расшифровки и указания на объем оказанных услуг не свидетельствует о неисполнении сторонами договора.

Как видим, единого подхода у судов нет, можно сказать, по данному вопросу наблюдается только разброд и шатание из одной стороны в другую.

Как быть, чтобы уберечься от налоговых рисков?

Пожалуй, чтобы наверняка избежать ненужных вопросов налоговых органов, лучше оформлять акты выполненных работ (услуг) в максимально полном объеме.

Также в договоре можно предусмотреть выставление отчетов Исполнителя об оказанных услугах, которые должны предоставляться дополнительно к акту выполненных работ (услуг), в котором в данном случае можно ограничиться общим указанием работы или услуги.

yznai-ka.ru

Ответы@Mail.Ru: Акт выполненных работ

Акт выполненных работ (оказанных услуг), является первичным бухгалтерским документом. В соответствии с законом № 402-ФЗ, ставка НДС не является обязательным реквизитом в бухгалтерских документах. У налогоплательщиков НДС из-за отсутствия ставки и суммы НДС в акте выполненных работ могут возникнуть проблемы при возмещении НДС, и форму такого акта придется отстаивать в суде. Но в данной ситуации НДС к возмещению нет, так как услуга облагается по ставке 0%, поэтому из-за отсутствия ставки НДС в акте, никаких проблем возникнуть не может, если в акте есть все обязательные реквизиты, предъявляемые законом № 402-ФЗ.Нет необходимости составлять акт приема-передачи при заключении договора купли-продажи или поставки. В данном случае его заменяет товарная накладная или иной документ, подтверждающий отгрузку товаров.

Исходя из положений законодательства, составление акта приема-передачи результатов выполненных работ или оказанных услуг (далее — акт приема-передачи) является обязательным лишь в двух случаях. Первый — приемка работ по договору подряда (п. 2 ст. 720 ГК РФ). Второй — приемка работ по договору строительного подряда (п. 4 ст. 753 ГК РФ).

Вместе с тем контролирующие органы неоднократно отмечали, что составление акта приема-передачи необходимо и тогда, когда это прямо предусмотрено и самим договором. Об этом — письма Минфина России от 13.11.2009 № 03-03-06/1/750, от 20.08.2007 № 03-03-06/1/576 и от 30.04.2004 № 04-02-05/1/33.

Мы же советуем составлять акт приема-передачи даже в том случае, если это не предусмотрено договором на выполнение работ (оказание услуг). И вот почему. Договор о выполнении работ (оказании услуг) представляет собой документально оформленные намерения сторон о предоставлении и оплате работ (услуг), которые составляют предмет договора. Поэтому совершенно естественно, что договор не отражает (и, собственно, не может отражать) процесса и реальных результатов предоставления таких работ (услуг), замечаний сторон относительно их качества и т. п. А акт приема-передачи и будет тем документом, который подтверждает прием заказчиком предоставленных работ (услуг), и своеобразным свидетельством передачи права собственности на них от одного лица к другому. *

Заказчик обязан принять работу (услугу) и в случае выявления отступлений от договора или других недостатков заявить о них исполнителю без промедления (ст. 720 и 783 ГК РФ)

Кроме того, акт приема-передачи вам может понадобиться для отражения произведенных операций в учете. Ведь основанием для отражения информации о совершенных операциях в бухгалтерском учете являются первичные документы, подтверждающие факт совершения операции. А как мы уже отметили, договор — это только намерение сторон, и он не подтвердит того, что работы (услуги) были выполнены (оказаны) в полном объеме и в установленный срок. Об этом — постановление Тринадцатого арбитражного апелляционного суда от 17.12.2007 № А56-25973/2007.

otvet.mail.ru

Акт выполненных работ и счет-фактура

Глава 39 Гражданского Кодекса РФ определяет алгоритм возмездного оказания услуг (выполнения работ) и предусматривает возможность составление актов об исполнении своих обязательств обеими сторонами договора. В частности, согласно ст. 720 ГК РФ приемка заказчиком выполненных работ должна сопровождаться подписанием акта их приема-передачи. При этом, определить порядок выставления актов должны сами стороны договора (это может быть один акт по итогам работы, ежемесячное составление актов и т.д.)Как составить акт выполненных работ

Прежде всего, что такое акт выполненных работ (оказанных услуг)? Так называют документ, составляемый исполнителем специально для заказчика, в котором подтверждается факт выполнения работ (оказания услуг) согласно подписанному ранее договору между ними. В любом акте сдачи-приемки работ (услуг) всегда отражаются не только виды работ, но и их стоимость. Чтобы составить акт выполненных работ, необходимо в произвольной форме внести в документ всю необходимую информацию, т.е.:

Прежде всего, что такое акт выполненных работ (оказанных услуг)? Так называют документ, составляемый исполнителем специально для заказчика, в котором подтверждается факт выполнения работ (оказания услуг) согласно подписанному ранее договору между ними. В любом акте сдачи-приемки работ (услуг) всегда отражаются не только виды работ, но и их стоимость. Чтобы составить акт выполненных работ, необходимо в произвольной форме внести в документ всю необходимую информацию, т.е.:- указать наименование документа (законодательство допускает использование различной терминологии, но на практике чаще всего встречаются следующие названия: акт выполненных работ, акт сдачи-приемки выполненных работ или акт приемки выполненных работ)

- проставить дату составления акта и его регистрационный номер

- обязательно сослаться на договор (указать его номер и дату составления), согласно которому исполнитель выполнял работы (оказывал услуги)

- отразить общую стоимость работ (услуг) – отдельно без учета НДС, а также включая НДС

- указать реквизиты обеих сторон

- проставить необходимые подписи и печати со стороны исполнителя и заказчика

Акт и счет-фактура

В ситуации, когда первичным документом, составляемым на имя заказчика (покупателя), выступает акт выполненных работ (или оказанных услуг), в течение 5 календарных дней с момента его составления исполнителем оформляется счёт-фактура по выполненным работам (оказанным услугам). Необходимость её составления указана в главе 21 НК РФ, где ей отводится роль основного документа для принятия заказчиком (покупателем) предъявленных ему сумм налога на добавленную стоимость к вычету (статьи 169, 171 и 172 НК РФ).

В ситуации, когда первичным документом, составляемым на имя заказчика (покупателя), выступает акт выполненных работ (или оказанных услуг), в течение 5 календарных дней с момента его составления исполнителем оформляется счёт-фактура по выполненным работам (оказанным услугам). Необходимость её составления указана в главе 21 НК РФ, где ей отводится роль основного документа для принятия заказчиком (покупателем) предъявленных ему сумм налога на добавленную стоимость к вычету (статьи 169, 171 и 172 НК РФ).mosadvokat.org

Для чего нужен акт выполненных работ

В деятельности любого предприятия рано или поздно возникает необходимость в оформлении акта выполненных работ. Чтобы разобраться, для чего нужен акт выполненных работ, вспомним действующее законодательство РФ.

В соответствии со статьей закона за № 129-ФЗ от 21.11.1996 г. «О бухгалтерском учете» (в редакции от 28.09.2010 г.) на все хозяйственные операции, проводимые организацией любой формы собственности, должны оформляться первичные учетные документы для последующего отражения их в бухгалтерском учете.

Для чего нужен акт выполненных работ?

Акт выполненных работ является именно таким документом, без оформления которого затраты предприятия не будут учтены в расчете налога на прибыль. Само по себе оформление акта выполненных работ сторонней организацией без наличия договора налоговыми органами рассматривается как ошибка, хотя в отдельных случаях это допустимо (ксерокопирование документов, заправка картриджа ксерокса или принтера и др.).

Каждый договор предусматривает пункт, в котором оговаривается, какой именно документ оформляется после выполнения работ или услуг. Чаще всего таким документом является акт выполненных работ образец, подписанный обеими сторонами.Именно акт приемки выполненных работ свидетельствует о том, что работы или их часть были выполнены, а указанные в нем даты и перечень работ подтверждают соблюдение сроков выполнения и объемов, предусмотренных договором.

Акт выполненных работ (оказанных услуг) иначе можно назвать актом приемки-передачи. Для оформления такого акта могут использоваться типовые бланки либо бланк акта, разработанный самим предприятием в соответствии с требованиями Закона о бухгалтерском учете. Оформление акта выполненных работ (оказанных услуг) очень важно, так как этого требует налоговое законодательство РФ и требования бухгалтерского учета. Для чего нужен акт выполненных работ – отсутствие акта грозит предприятию штрафными санкциями и доначислением налогов. За оформление акта с нарушением требований действующего законодательства на предприятие могут быть наложены штрафные санкции (затраты, учтенные в таких актах, налоговые органы могут исключить из состава затрат при расчете налога на прибыль).

Таким образом, даже на основании этого понятно, насколько важно своевременное и правильное оформление актов. Дата, указанная на акте при его подписании, показывает, к какому отчетному периоду их следует отнести в бухгалтерском учете. Несвоевременное отнесение затрат, указанных в акте, ведет к искажению состава затрат, и, как следствие, занижается или завышается налог на прибыль этого периода (Например, в июле подрядчики оказали услуги предприятию. Акт тоже подписан в июле, но в бухгалтерию передан только в октябре. Значит, сумма налога на прибыль в 3 квартале завышена, а в 4 квартале занижена). Нельзя забывать и о том, что расходы для уменьшения налога на прибыль должны быть экономически целесообразными, то есть связанными с деятельностью данного предприятия.

В любом случае, для того, чтобы не ошибиться в разработке акта собственными силами, следует ориентироваться на статью 9 Закона о бухгалтерском учете, в которой указаны все обязательные реквизиты акта. Кроме того, в учетной политике предприятия следует отразить документы, разработанные собственной бухгалтерией. Как дополнение к ней приложить эти бланки, например, акт выполненных работ образец.

Нередки ситуации, когда работы выполнены силами самой организации. Даже и в этом случае налоговое законодательство требует составления акта выполненных работ. Именно для таких ситуаций, и не только, на предприятии ежегодно назначается постоянно действующая комиссия, члены которой имеют право подписывать подобные акты. Акт выполненных работ образец следует постоянно сверять с изменениями в действующем законодательстве, во избежание проблем с налоговыми органами.

Что же касается капитального строительства производственных зданий, жилья и других объектов, то в соответствии с требованиями бухгалтерского учета и гражданского законодательства для оформления выполненных работ такими документами являются унифицированные формы «Акт о приемке работ» по форме № КС-2 и «Справка о стоимости выполненных работ и затрат» по форме № КС-3. Основанием для составления акта выполненных работ являются данные, взятые из «Журнала учета выполненных работ» формы № КС-6а.

Для чего нужен акт выполненных работ?

Подписанный акт является документом, по которому заказчик обязан оплатить выполненные работы (оказанные услуги), дает право отнести эти расходы на себестоимость продукции. Своевременное оформление акта позволяет получить точные данные о формировании себестоимости продукции, работ или услуг, оценить причины ее изменения в ту или иную сторону.

Представьте себе, договор на оказание услуг заключен, имеется акт выполненных работ, но оплата в сроки, указанные в договоре не поступила. Что можно сделать? Имея весь пакет документов (естественно, подписанных обеими сторонами, с печатями), предприятие может обратиться в Арбитражный суд. Наличие акта выполненных работ, подписанного стороной – подрядчиком, поможет легко выиграть любой суд.

На практике случаются ситуации, когда одна из сторон отказывается подписать акт выполненных работ. В случае отказа на акте делается отметка, и вторая сторона его подписывает. Если причины отказа были обоснованными, то суд может такой односторонний акт выполненных работ признать недействительным.

Для чего нужен акт выполненных работ? В соответствии со статьей 720 ГК РФ заказчик должен в установленные договором сроки вместе с подрядчиком осмотреть и принять объект, на котором выполнялись работы. При обнаружении недоработок, недостатков или отступлений от условий договора, которые ухудшают результат работы, заказчик должен немедленно известить об этом подрядчика. Все замечания по работе подрядчика также отражаются в акте. Таким образом, акт – документ, говорящий о завершении работ на объекте, о недостатках, выявленных при приемке и подлежащих к устранению. Скрытые дефекты, возникшие через некоторое время после окончания работ и подписания акта, подрядчик обязан устранить в разумные сроки.

Правильное и своевременное оформление актов выполненных работ – гарантия работы предприятия без проблем.

См. также:

Понравилась статья? Расскажите о ней своим друзьям

www.reghelp.ru