Статья 13. Основные положения о закладной / КонсультантПлюс

КонсультантПлюс: примечание.

О передаче документарной закладной, выданной до 01.07.2018, в депозитарий см. ФЗ от 25.11.2017 N 328-ФЗ.

Статья 13. Основные положения о закладной

(в ред. Федерального закона от 25.11.2017 N 328-ФЗ)

1. Права залогодержателя по обеспеченному ипотекой обязательству и по договору об ипотеке могут быть удостоверены закладной, поскольку иное не установлено настоящим Федеральным законом.

Закладной могут быть удостоверены права залогодержателя по ипотеке в силу закона и по обеспеченному данной ипотекой обязательству, если иное не установлено настоящим Федеральным законом.

К закладной, удостоверяющей права залогодержателя по ипотеке в силу закона и по обеспеченному данной ипотекой обязательству, применяются положения, предусмотренные для закладной при ипотеке в силу договора, если иное не установлено настоящим Федеральным законом.

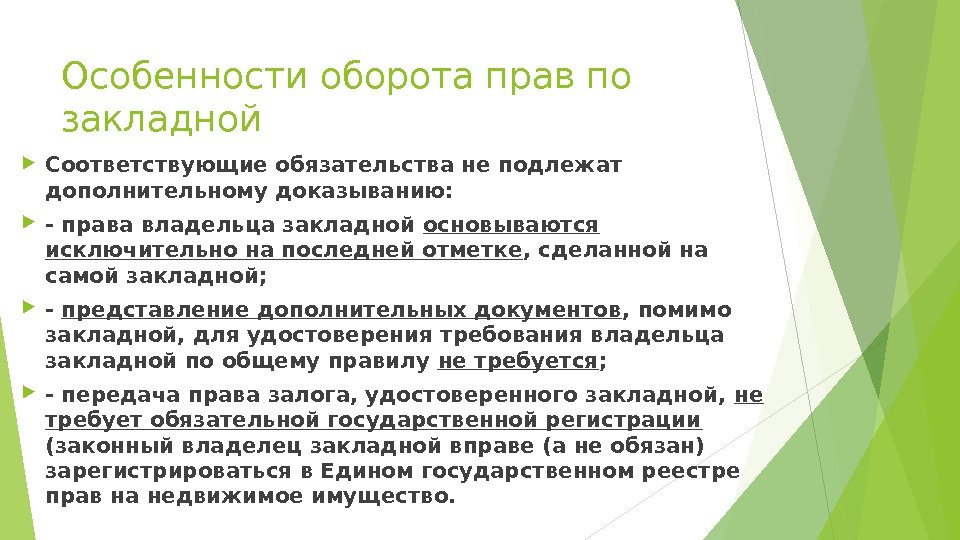

2. Закладная является ценной бумагой, удостоверяющей следующие права ее законного владельца:

1) право на получение исполнения по денежным обязательствам, обеспеченным ипотекой, без представления других доказательств существования этих обязательств;

2) право залога на имущество, обремененное ипотекой.

3. Закладная является именной документарной ценной бумагой (далее — документарная закладная) или бездокументарной ценной бумагой, права по которой закрепляются в форме электронного документа, подписанного усиленной квалифицированной электронной подписью, который хранится в депозитарии, в соответствии со статьей 13.2 настоящего Федерального закона (далее — электронная закладная).

Права по закладной могут осуществлять законный владелец закладной и иные лица, которые в соответствии с федеральными законами или их личным законом от своего имени осуществляют права по ценным бумагам (далее также — иное лицо, осуществляющее права по документарной закладной или электронной закладной).

4. Обязанными по закладной лицами являются должник по обеспеченному ипотекой обязательству и залогодатель.

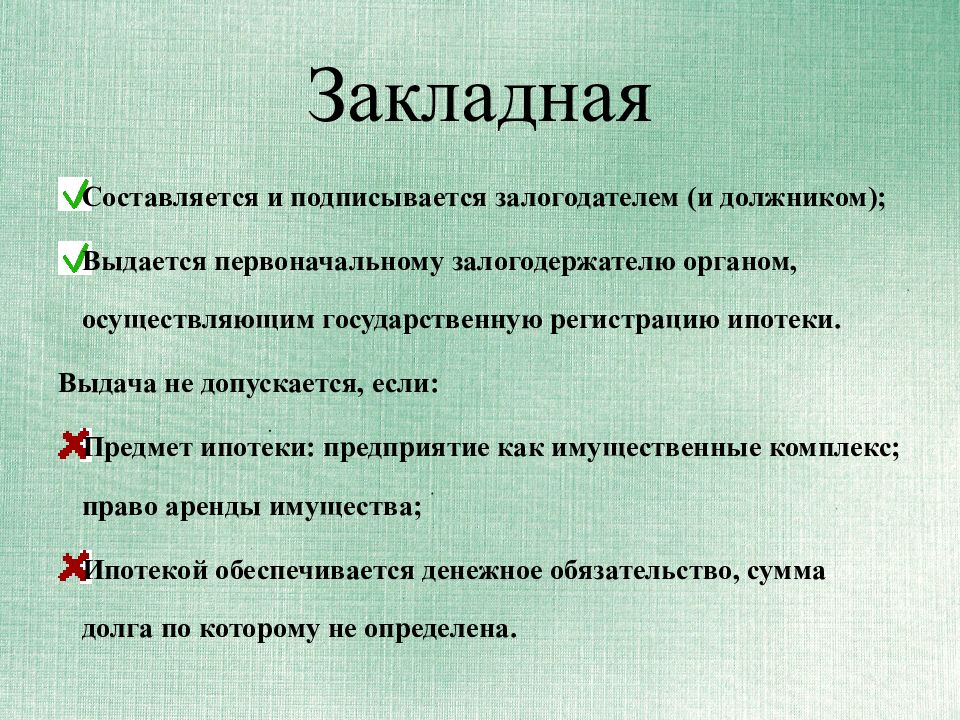

5. Составление и выдача закладной не допускаются, если:

1) предметом ипотеки является предприятие как имущественный комплекс или право его аренды;

2) ипотекой обеспечивается денежное обязательство, сумма долга по которому на момент заключения договора не определена и которое не содержит условий, позволяющих определить эту сумму в надлежащий момент.

6. В случаях, предусмотренных пунктом 5 настоящей статьи, условия о закладной в договоре об ипотеке ничтожны.

7. Закладная составляется залогодателем, а если он является третьим лицом, также и должником по обеспеченному ипотекой обязательству.

Закладная выдается первоначальному залогодержателю органом регистрации прав после государственной регистрации ипотеки. Закладная может быть составлена и выдана залогодержателю в любой момент до прекращения обеспеченного ипотекой обязательства. Если закладная составляется после государственной регистрации ипотеки, в орган регистрации прав представляется совместное заявление залогодержателя и залогодателя, а также закладная, которая выдается залогодержателю в течение одного дня с момента обращения заявителя в орган регистрации прав либо в течение одного дня с момента получения таких документов органом регистрации прав от многофункционального центра.

Передача прав по закладной и залог закладной осуществляются в порядке, установленном статьями 48 и 49 настоящего Федерального закона.

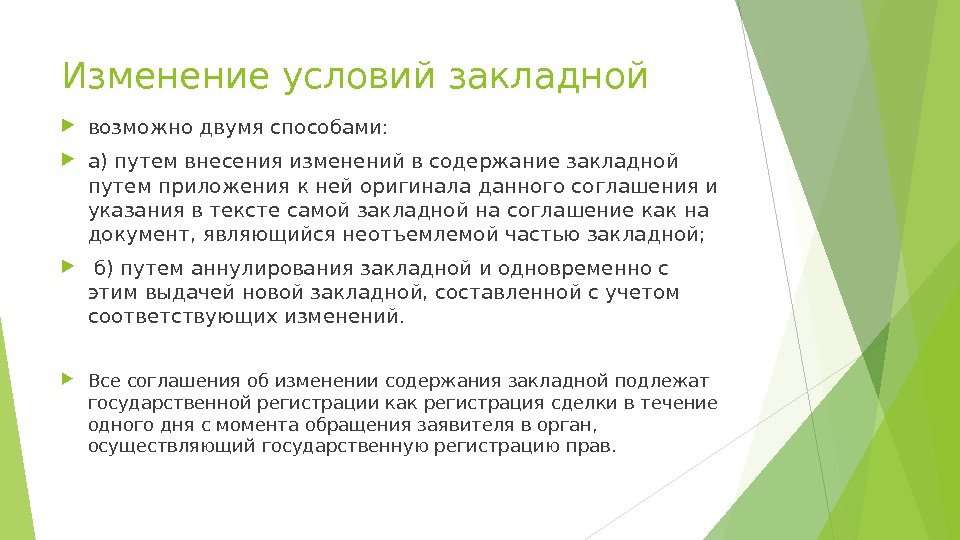

8. Должник по обеспеченному ипотекой обязательству, залогодатель и законный владелец закладной по соглашению могут изменить ранее установленные условия закладной.

9. По распоряжению владельца документарной закладной, обездвиженной в порядке, предусмотренном статьей 13.1 настоящего Федерального закона (далее — обездвиженная документарная закладная), или электронной закладной либо иного лица, осуществляющего права по обездвиженной документарной закладной или электронной закладной, депозитарий обязан внести по счетам депо указанных лиц специальную запись, предоставляющую залогодержателю указанных ценных бумаг право продать указанные ценные бумаги по истечении определенного срока в целях удовлетворения обеспеченных залогом требований (далее — специальная залоговая передаточная надпись).

10. Учет и переход прав на обездвиженную документарную закладную и электронную закладную, в том числе залог и иные обременения и ограничения распоряжения указанными ценными бумагами, а также взаимодействие между депозитариями, осуществляющими хранение и (или) учет прав на обездвиженную документарную закладную или электронную закладную, осуществляется по правилам, установленным для бездокументарных ценных бумаг законодательством Российской Федерации о ценных бумагах, если иное не предусмотрено настоящим Федеральным законом.

11. Федеральным органом исполнительной власти, осуществляющим функции по нормативно-правовому регулированию в сфере государственной регистрации прав на недвижимое имущество и сделок с ним (далее — орган нормативно-правового регулирования в сфере государственной регистрации прав), устанавливаются:

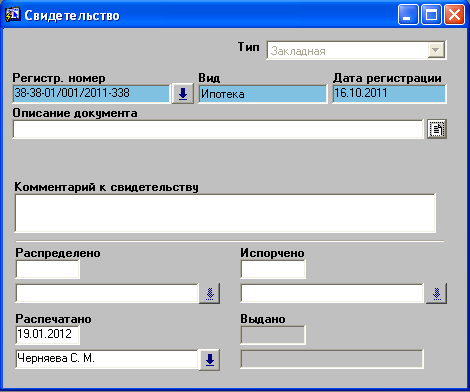

1) форма заявления о выдаче документарной закладной или электронной закладной, а также форма электронной закладной;

2) форма заявления о внесении изменений в документарную закладную или электронную закладную, а также форма соглашения о внесении изменений в электронную закладную;3) требования к заполнению предусмотренных настоящим пунктом форм, а также требования к их форматам;

4) порядок взаимодействия между депозитарием, осуществляющим хранение обездвиженной документарной закладной или электронной закладной, и органом регистрации прав.

12. Информационное взаимодействие органа регистрации прав и депозитария, осуществляющего хранение электронной закладной или обездвиженной документарной закладной, осуществляется с использованием определенных Правительством Российской Федерации информационных систем, включенных в инфраструктуру, обеспечивающую информационно-технологическое взаимодействие информационных систем, используемых для предоставления государственных и муниципальных услуг и исполнения государственных и муниципальных функций в электронной форме.

(п. 12 в ред. Федерального закона от 30.04.2021 N 118-ФЗ)

Статья 17. Осуществление прав по закладной и исполнение обеспеченного ипотекой обязательства / КонсультантПлюс

Статья 17. Осуществление прав по закладной и исполнение обеспеченного ипотекой обязательства

1. При осуществлении своих прав владелец документарной закладной обязан предъявлять закладную обязанному лицу (должнику или залогодателю), в отношении которого осуществляется соответствующее право, по его требованию. Владелец закладной не предъявляет свою закладную в случае, если:

(в ред. Федерального закона от 25.11.2017 N 328-ФЗ)

при залоге закладной она передана в депозит нотариуса;

закладная заложена с передачей ее залогодержателю закладной;

на документарной закладной сделана отметка о ее обездвижении, обязанное лицо об этом было уведомлено;

(в ред. Федерального закона от 25.11.2017 N 328-ФЗ)

выдана электронная закладная.

(абзац введен Федеральным законом от 25. 11.2017 N 328-ФЗ)

11.2017 N 328-ФЗ)

В случае обездвижения документарной закладной должник вправе потребовать от владельца закладной в подтверждение его прав выписку по счету депо, заверенную подписью уполномоченного лица, исполняющего функции единоличного исполнительного органа депозитария, или иного лица, имеющего право действовать от имени депозитария по доверенности, и печатью депозитария, указанного в закладной (при наличии печати).

(в ред. Федеральных законов от 06.04.2015 N 82-ФЗ, от 25.11.2017 N 328-ФЗ)

(п. 1 в ред. Федерального закона от 22.12.2008 N 264-ФЗ)

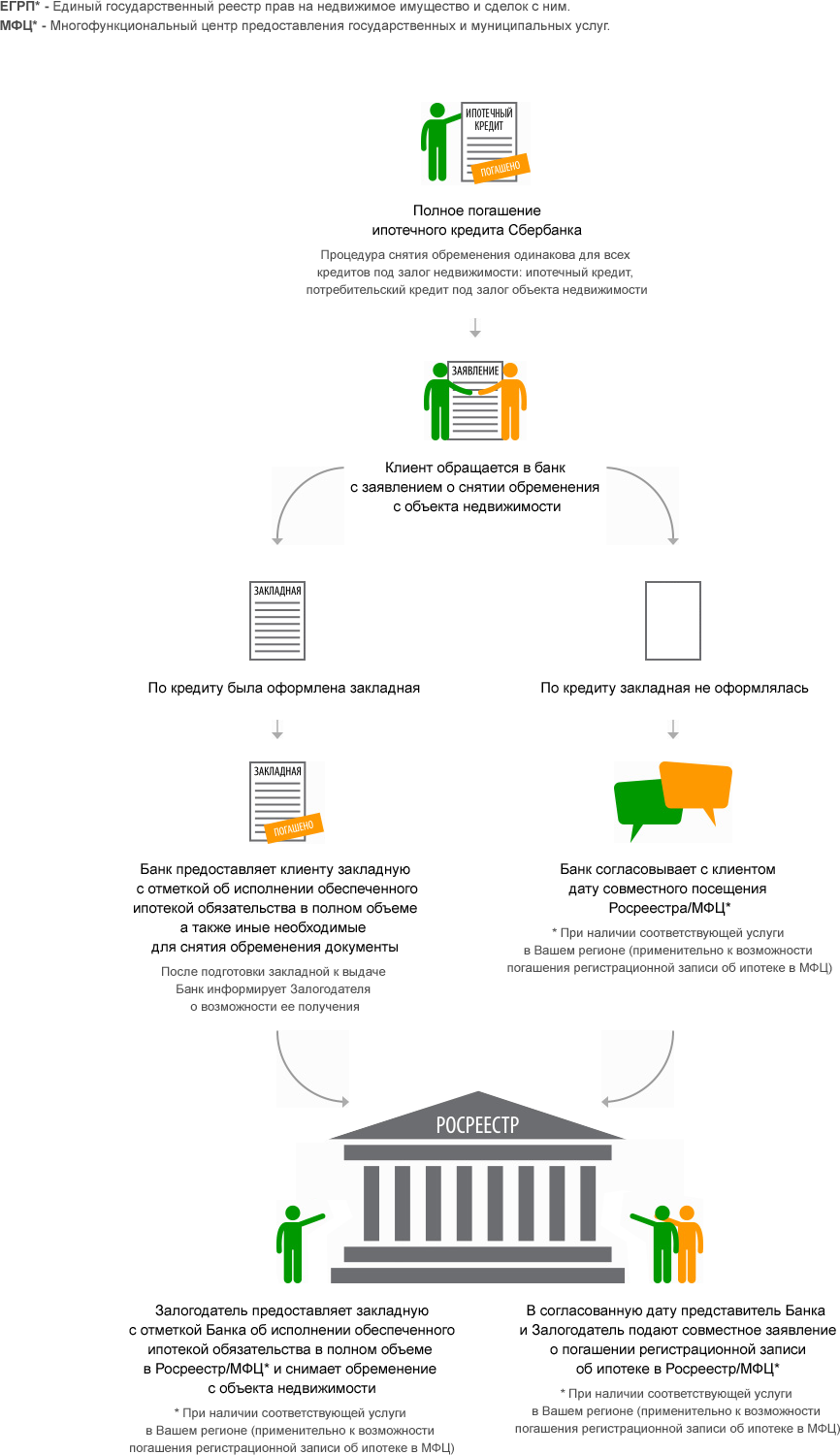

2. Залогодержатель по исполнении обеспеченного ипотекой обязательства полностью обязан незамедлительно передать документарную закладную залогодателю с отметкой об исполнении обязательства в полном объеме, а в случаях, когда обязательство исполняется по частям, — удостоверить его частичное исполнение способом, достаточным для залогодателя и очевидным для возможных последующих владельцев закладной, в том числе приложением соответствующих финансовых документов или совершением на закладной записи о частичном исполнении обязательства.

3. Нахождение документарной закладной у залогодержателя либо отсутствие на ней отметки или удостоверения иным образом частичного исполнения обеспеченного ипотекой обязательства свидетельствует, если не доказано иное, что это обязательство или соответственно его часть не исполнены, за исключением случая, указанного в пункте 2 статьи 48 настоящего Федерального закона.

(в ред. Федеральных законов от 11.02.2002 N 18-ФЗ, от 25.11.2017 N 328-ФЗ)

В документарной закладной может быть указано, что частичное исполнение обязательства по закладной не удостоверяется. Обязанность по доказыванию неисполнения должником обязательства в таком случае возлагается на кредитора в соответствии с гражданским законодательством.

(абзац введен Федеральным законом от 22.12.2008 N 264-ФЗ; в ред. Федерального закона от 25.11.2017 N 328-ФЗ)

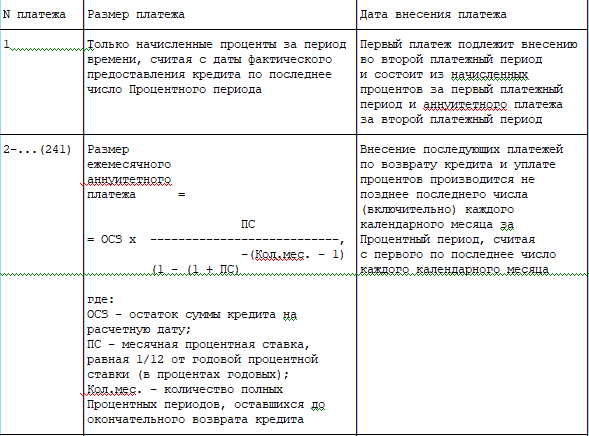

4. Должник по обеспеченному ипотекой обязательству погашает свой долг полностью или в части надлежащим исполнением своих обязанностей по закладной в соответствии с планом погашения долга ее законному владельцу или лицу, письменно уполномоченному законным владельцем закладной на осуществление прав по ней.

5. В случае передачи закладной в депозит нотариуса при залоге закладной должник по обеспеченному ипотекой обязательству исполняет свое обязательство внесением долга в депозит нотариуса.

6. Обязанное по закладной лицо вправе отказать предъявителю закладной в осуществлении им прав по закладной в случаях, если:

судом, арбитражным судом принят к рассмотрению иск о признании недействительной передачи прав на данную закладную либо о применении последствий недействительности этой сделки;

(в ред. Федеральных законов от 22.12.2008 N 264-ФЗ, от 25.11.2017 N 328-ФЗ)

предъявленная документарная закладная недействительна в связи с ее утратой законным владельцем и выдачей дубликата закладной (статья 18) либо в связи с нарушением порядка выдачи закладной или ее дубликата, за которое обязанные по ним лица не отвечают;

(в ред. Федерального закона от 25.11.2017 N 328-ФЗ)

должник по основаниям, указанным в пункте 2 статьи 48 настоящего Федерального закона, признается частично исполнившим обязательство.

(абзац введен Федеральным законом от 11.02.2002 N 18-ФЗ)

Обязанное по закладной лицо не вправе приводить против требований законного владельца закладной об осуществлении прав по ней никаких возражений, не основанных на закладной.

7. Нахождение документарной закладной у любого из обязанных по ней лиц или в органе регистрации прав свидетельствует, если иное не доказано или не установлено настоящим Федеральным законом, что обеспеченное ипотекой обязательство исполнено. Лицо, в обладании которого окажется документарная закладная, обязано незамедлительно уведомить об этом других лиц из числа вышеуказанных.

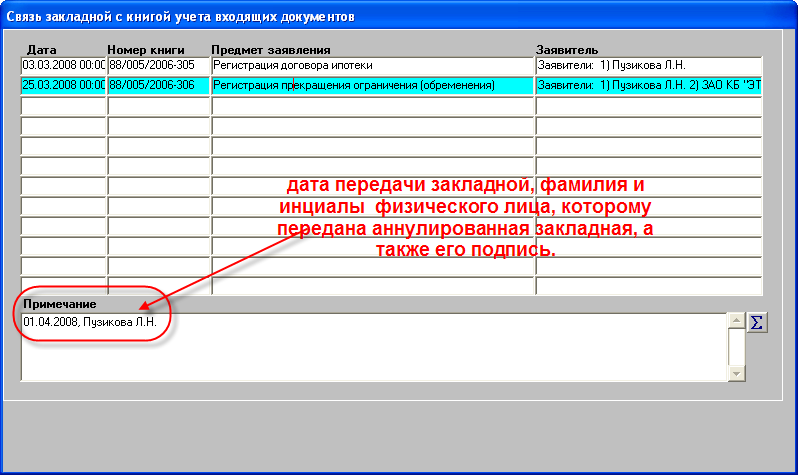

В случаях, когда в соответствии с настоящим Федеральным законом документарная закладная аннулируется, орган регистрации прав незамедлительно по получении им закладной аннулирует ее путем простановки на лицевой стороне штампа «погашено» или иным образом, не допускающим возможности ее обращения, за исключением физического уничтожения документарной закладной.

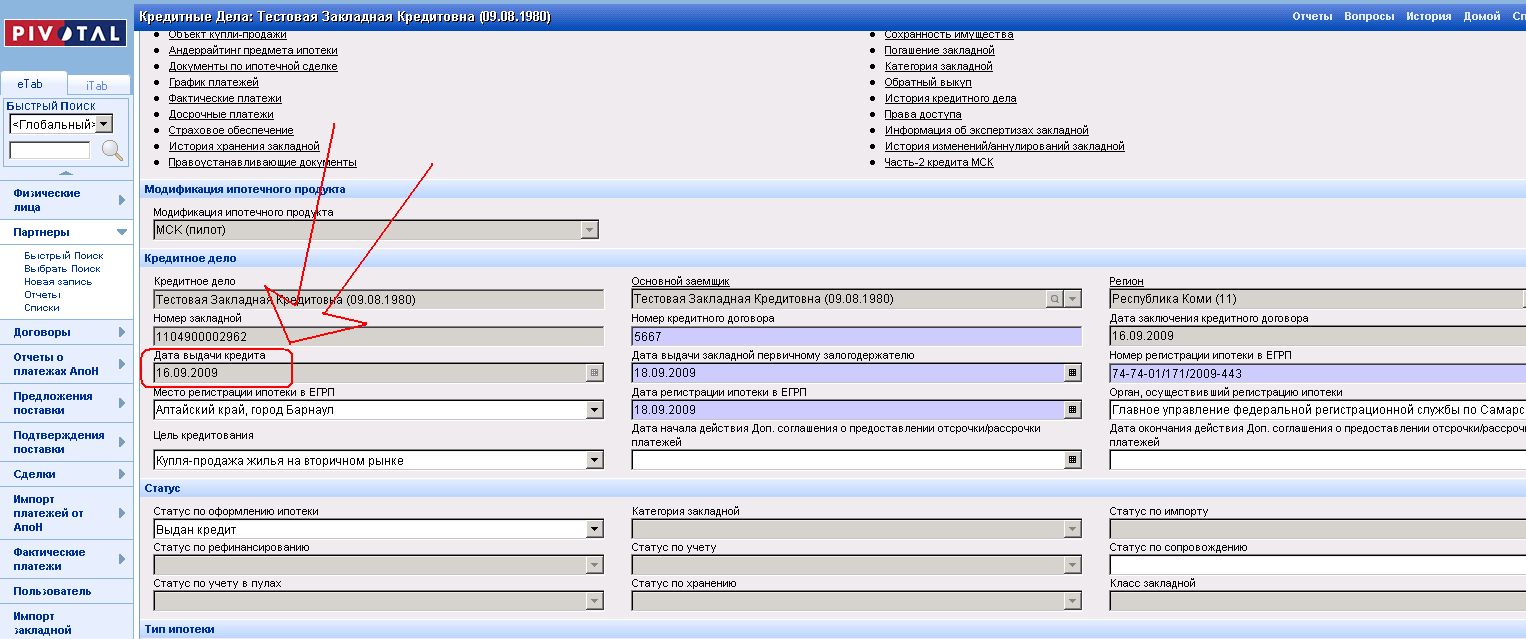

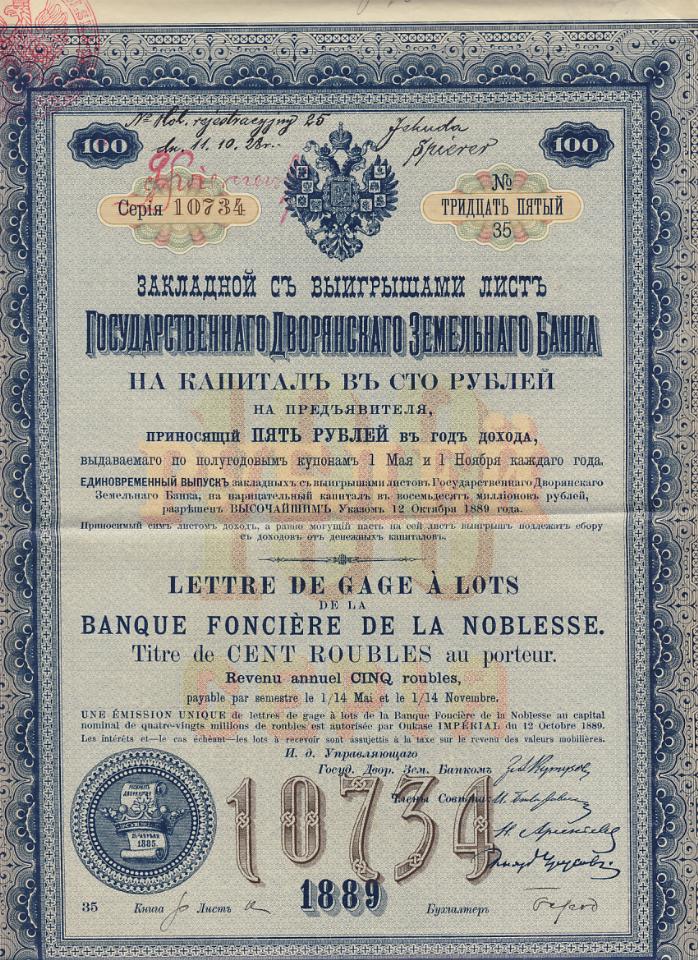

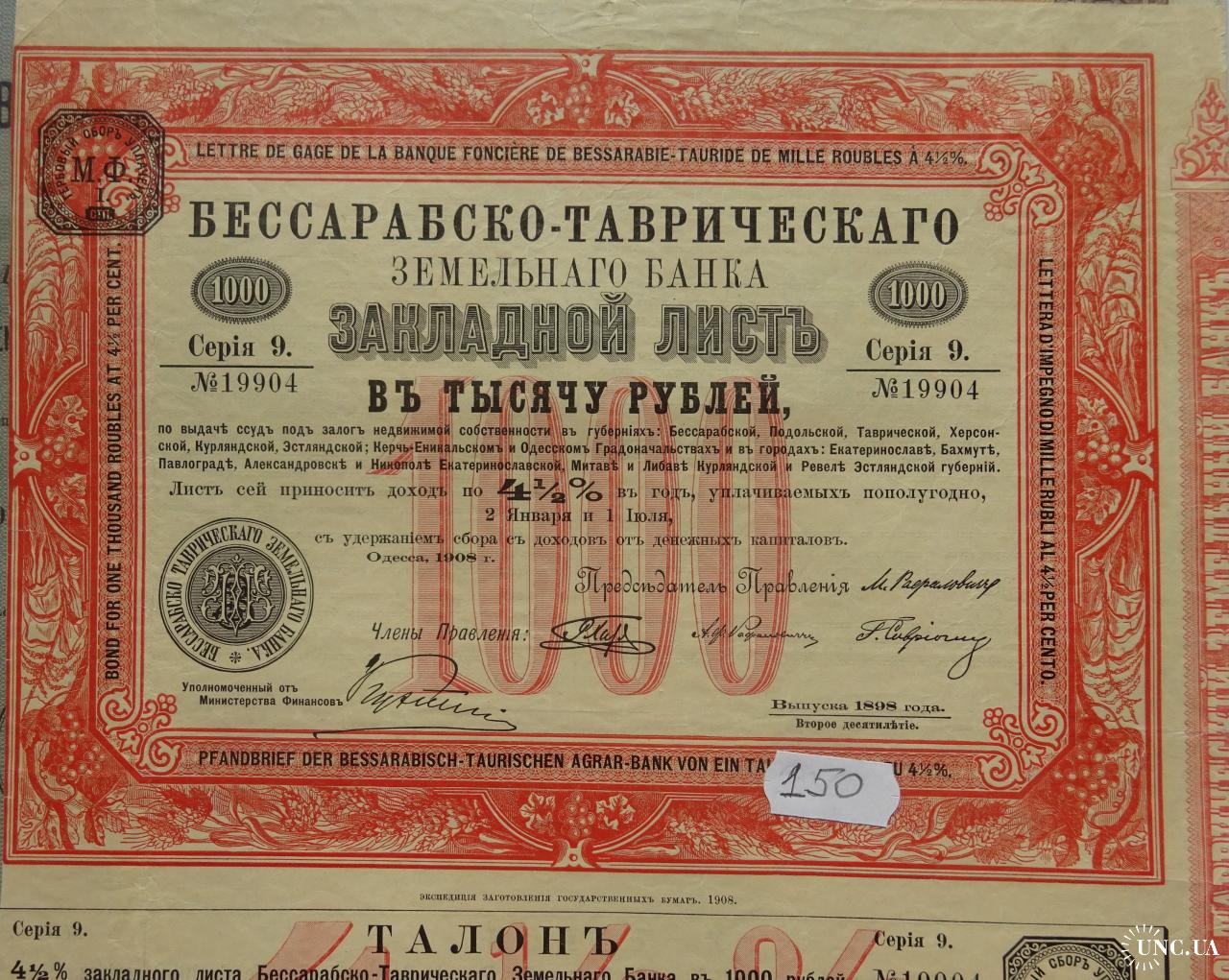

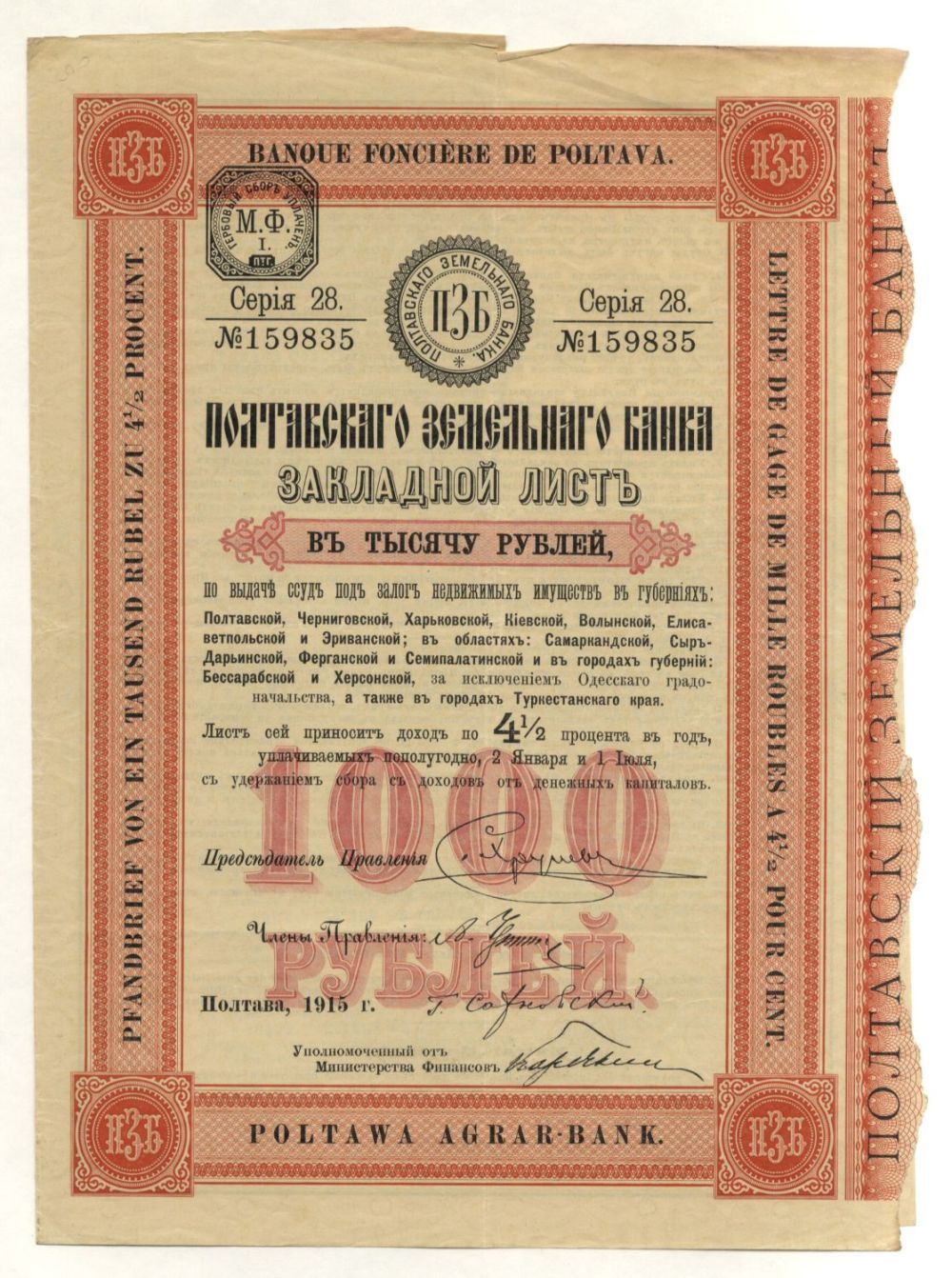

Закладная по ипотеке

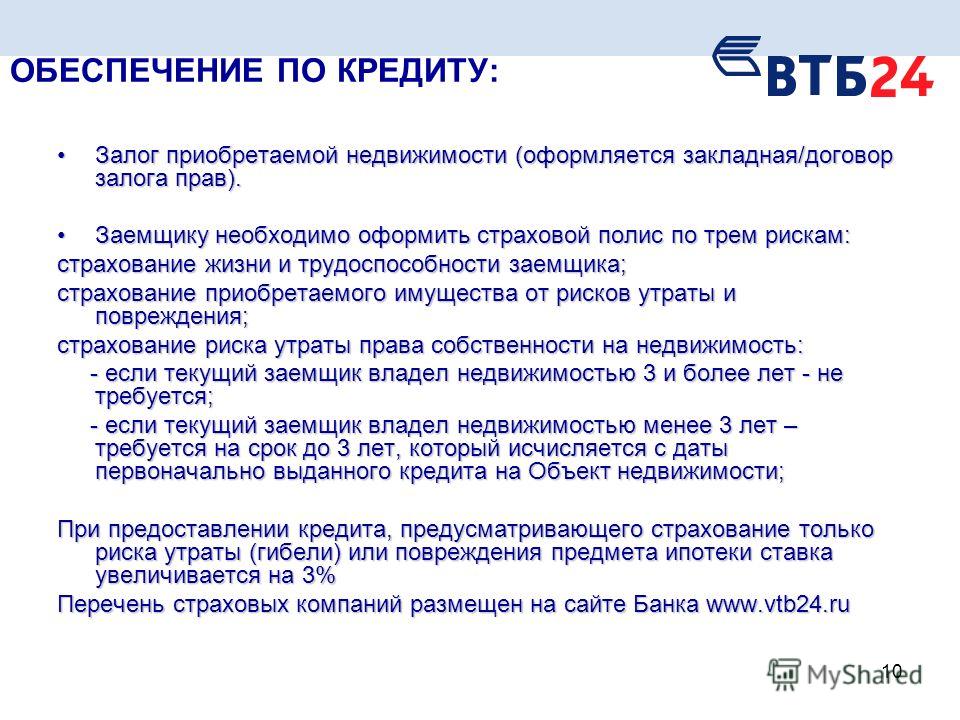

Закладная по ипотеке — это ценная бумага, подтверждающая право ее законного обладателя на выплату выплату ипотечного долга, а также на право залога на имущество, оформленное в ипотеку. Документ подлежит обязательной государственной регистрации. Закладная является основным инструментом оформления ипотечной недвижимости в залог:

Документ подлежит обязательной государственной регистрации. Закладная является основным инструментом оформления ипотечной недвижимости в залог:

Понятие закладной по ипотеке, ее содержание, порядок регистрации, исполнение обязательств и передачу прав определяет третья глава Федерального закона № 102-ФЗ от 16 июля 1998 года.

Обычно закладная составляется и подписывается сторонами в момент получения заемщиком кредитных средств. При этом ее наличие не является обязательным по закону. Банк может выдать ипотеку без ее составления.

С 1 июля 2018 года закладная может быть сформирована электронная закладная, что значительно упрощает документооборот.

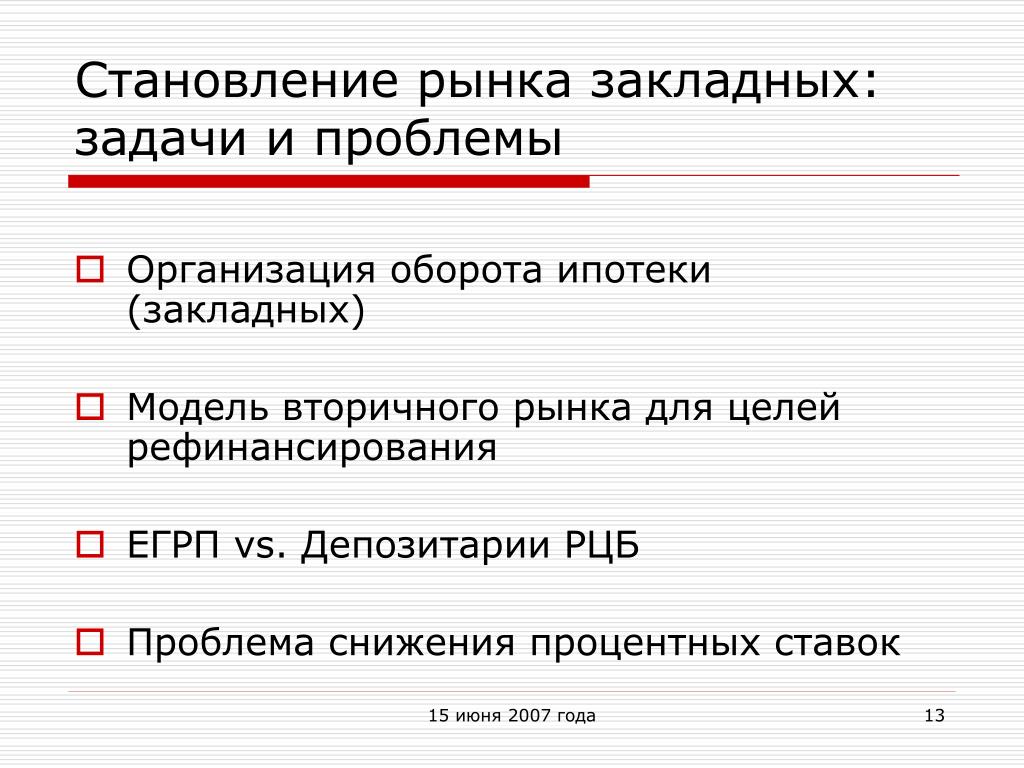

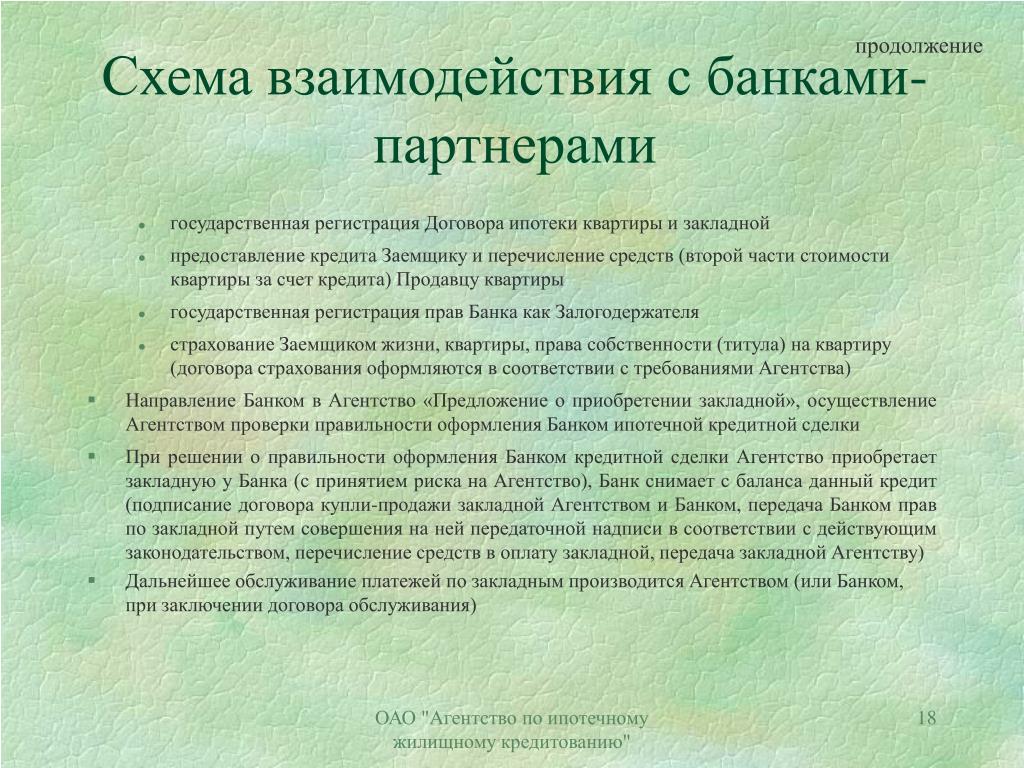

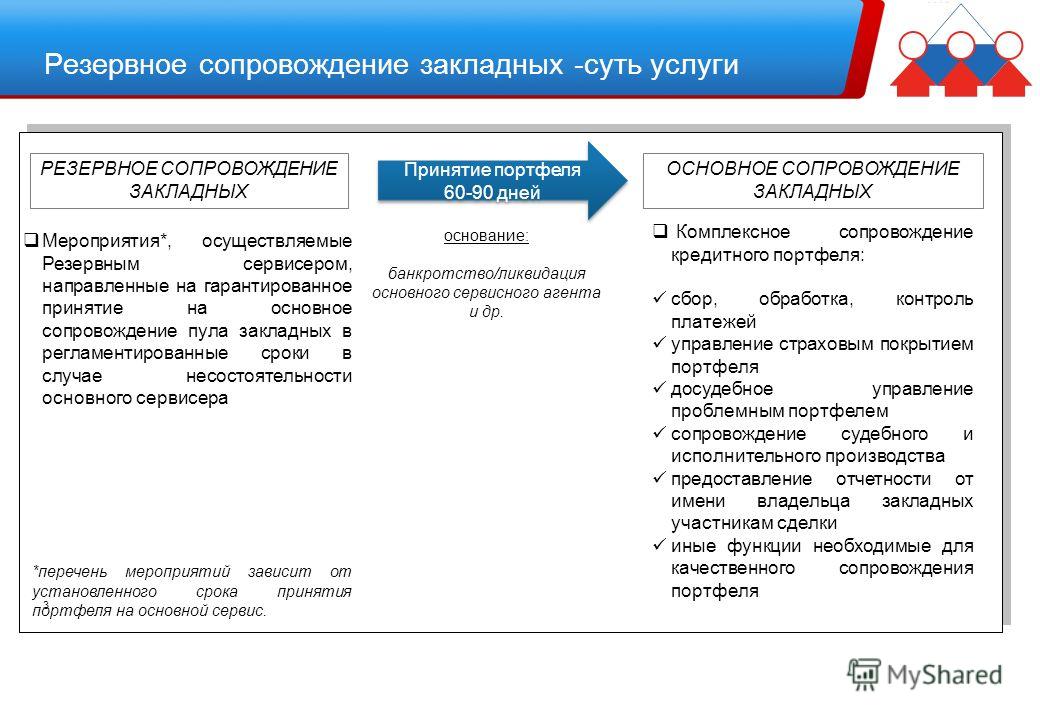

Закладная широко применяется банками на финансовом рынке, так как помогает им находить “длинные” деньги. Банк может сделать это одним из следующих способов:

- Выпустить для привлечения денежных средств открытого рынка

- Уступить права другому банку. Согласие должника при этой процедуре не требуется, условия договора для него не меняются

- Частично продать залог.

Банк получает средства у другой кредитной организации, уступая ей право на определенный период получать платежи по ипотеке в свой адрес

Банк получает средства у другой кредитной организации, уступая ей право на определенный период получать платежи по ипотеке в свой адрес - Обменяться закладными с другим банком. Процесс схож с полной продажей. Банк отдает более дорогой залог взамен на более дешевый, а разницу получает деньгами

До момента полного погашения ипотечного долга ценная бумага хранится в банке, выдавшем ипотеку.

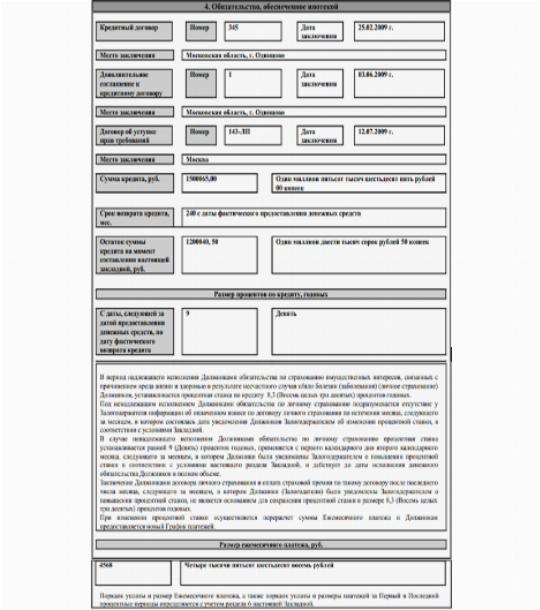

Закладная — важный правовой документ, поэтому важно проверять правильность и полноту содержащихся в ней сведений. В документе должны быть указаны:

- Наименование документа

- Идентификационный номер

- Информация о заемщике

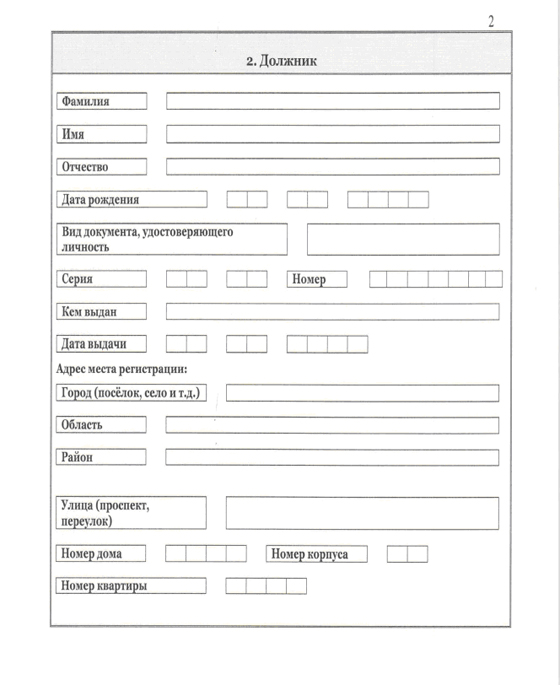

- Сведения о залогодателе. ФИО, адрес регистрации, паспортные данные для физического лица

- Сведения о залогодержателе — полные реквизиты банка

- Данные о кредитном договоре

- Параметры кредита: сумма, процентная ставка, срок

- Условия погашения

- Предмет залога: тип недвижимости, адрес, площадь, кадастровый, количество комнат

- Стоимость объекта по итогам оценки

- Наличие либо отсутствие других обременений на недвижимость

- Информация об имущественном праве залогодателя

- Подписи всех сторон соглашения

- Дата регистрации ипотечного договора и закладной

Депозитарная компания РЕГИОН

— что такое документарная закладная?

Закладная – это документ, которым подтверждается право его владельца требовать от заемщика возврата долга, а также право залога недвижимого имущества (ипотеки), которым это право обеспечено.

Закладные бывают двух видов: документарные (т.е. составленные на бумаге) и электронные (такие закладные заполняются на сайте Росреестра).

Депозитарий направляет уведомления об обездвижении только в отношении документарных закладных.

Определение закладной содержится в ст. 13 Федерального закона от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)».

— я не понимаю, почему получил уведомление

Если Вы получили от депозитария уведомление об обездвижении закладной – это не повод беспокоиться. Это означает, что отныне на той бумажной закладной, которую Вы оформили в банке, больше не будет совершаться надписей о текущем владельце. С момента такого обездвижения чтобы продать закладную ее владелец должен будет обратиться в депозитарий с поручением на перевод прав к новому владельцу.

Для справки:

Депозитарий – это юридическое лицо, имеющее лицензию и подконтрольное Центральному банку Российской Федерации, которое хранит и ведет учет прав на ценные бумаги, гарантирует надежность и достоверность таких сведений.

Сведения о депозитарии, который обездвижил закладную, направляются всем лицам, указанным в закладной (заемщикам и залогодателям), а также представляются в Росреестр.

Если документарная закладная была обездвижена, права ее текущего владельца будут подтверждаться выпиской по счету депо, Такая выписка выдается депозитарием владельцу счета депо, а также ряду государственных органов в случаях, предусмотренных законом.

Порядок обездвижения документарной закладной и уведомления об этом закреплен в п. 2 ст. 13.1 Федерального закона от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)».

Текущий владелец – это организация, которой принадлежат права по закладной.

— моя закладная продана ДК РЕГИОН?

Нет. Депозитарий не получает никаких прав ни в отношении закладной, ни в отношении Вашей задолженности перед кредитором. Право на закладную остается у лица, которое выдало кредит, либо у того лица, которому закладная была продана. Депозитарий только хранит и может подтвердить право собственности данного лица на эту закладную.

Депозитарий только хранит и может подтвердить право собственности данного лица на эту закладную.

П. 3 ст. 13.1 Федерального закона от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)» предусматривает подтверждение депозитарием прав по обездвиженной документарной закладной.

— для меня как заемщика что-нибудь поменяется после получения уведомления?

Нет, для заемщика ничего не меняется. Вы продолжаете взаимодействовать с банком, в котором оформляли закладную.

— я погасил кредит. как мне забрать закладную?

Если Вы полностью погасили кредит/заем, который оформлен выдачей закладной – Вам следует обратиться к тому кредитору, которому был произведен последний платеж по кредиту/займу.

Депозитарий не может выдать Вам закладную, даже если Вы полностью рассчитались с кредитором – изъять ее из депозитария может только ее владелец, т.е. сам кредитор.

— я не оформлял (а) закладную/ипотеку

Если Вы не брали кредит/заем сами и никому не предоставляли в залог принадлежащее Вам недвижимое имущество Вы можете обратиться в бюро кредитных историй (например, НБКИ, ОКБ или Эквифакс), чтобы проверить Ваши обязательства перед кредитными организациями или проверить наличие обременений Вашей недвижимости на сайте Росреестра в разделе «Справочная информация».

Для ипотечных заемщиков вводится электронная закладная

Главная → Новости → Для ипотечных заемщиков вводится электронная закладная

Госдума РФ одобрила в третьем чтении законопроект № 599011-6, который вводит в практику ипотечного кредитования закладные в электронной форме (одобрен ГД РФ 16.11.2017). Совет Федерации планирует обсудить данный законопроект 22 ноября 2017 года.

Залогодатель и должник (если залогодатель не является должником по обеспеченному ипотекой обязательству) теперь смогут составлять закладную на бумажном носителе или в электронной форме.

Электронная закладная считается ценной бумагой, созданной с помощью средств электронно-вычислительной техники. Ее составляют путем заполнения специальной формы на сайте Росреестра. Документ подписывается квалифицированной электронной подписью залогодателя (должника).

Электронная закладная заверяется квалифицированной электронной подписью государственного регистратора и выдается залогодержателю в течение одного рабочего дня после заполнения залогодателем (должником). Выдача осуществляется путем направления электронной закладной для хранения и депозитарного учета в депозитарий, указанный в договоре об ипотеке или договоре, влекущем за собой возникновение ипотеки в силу закона.

Выдача осуществляется путем направления электронной закладной для хранения и депозитарного учета в депозитарий, указанный в договоре об ипотеке или договоре, влекущем за собой возникновение ипотеки в силу закона.

В настоящее время закладные по ипотеке выдаются исключительно в виде бумажного документа. Выпуск бумажной закладной связан со значительным числом неудобств, издержек и рисков, которые возникают при работе с большими пулами закладных.

По мнению законодателей, внедрение электронного документооборота позволит создать более выгодные условия кредитования для потребителя (заемщика), в том числе путем снижения процентных ставок по кредитам, поскольку процентная ставка по ипотечному кредиту или займу формируется с учетом стоимости привлечения денежных средств, а также рисков и операционных издержек кредитора.

Будут минимизированы издержки (временные, материальные), связанные с подготовкой, передачей и хранением закладных (в первую очередь, это важно для банков, осуществляющих розничное ипотечное кредитование и рефинансирование ипотечных кредитов).

Использование электронной закладной снимет риски, присущие бумажной закладной: риск утраты и необходимости проведения процедуры мортификации прав по утраченной ценной бумаге.

Кроме того, упростится стандартизация содержания закладных и повысится качество взаимодействия участников рынка ипотеки и регулирующих органов.

Свежие новости цифровой экономики на нашем канале в Телеграм

| Нужна электронная подпись? Достаточно оставить заявку. Мы поможем выбрать нужный в вашем случае тип сертификата электронной подписи, расскажем как его применить и предоставим другие дополнительные услуги. Оставить заявку >> |

образец и правила оформления 2022

На сегодняшний день, лучший способ улучшения жилищных условий – взять ипотеку.

Ипотека – это вид кредита на покупку недвижимости, который выдается на длительный срок. Иногда он достигает даже 20 лет. Еще ипотеку оформляют на приобретения, например, автомобиля. В любом случае, сумма кредита будет немаленькой, поэтому для заключения договора об ипотеке нужно много документов и разрешений. Одна из важнейших бумаг – это закладная на имущество.

Еще ипотеку оформляют на приобретения, например, автомобиля. В любом случае, сумма кредита будет немаленькой, поэтому для заключения договора об ипотеке нужно много документов и разрешений. Одна из важнейших бумаг – это закладная на имущество.

Закладная – это официальный документ, который подтверждает разрешения заемщика о залоге земли, дома, квартиры, автомобиля, коммерческой недвижимости и т.п. Такой документ заверяется юридически банком или нотариусом. Обычно закладная составляется в двух экземплярах: одна отдается кредитору, а другая в руки заемщика. В случае непогашения сумы долга ипотеки, у заемщика официально изымают заложенный им товар.

Советы при оформлении

Чтоб правильно оформить закладную, нужно учесть и знать все условия составления подобного документа. Они подтверждаются даже на законодательном уровне. Когда составляется закладная нужно указать:

- «Закладная по ипотеке» – эта фраза должна стоять в заглавие документа. Это устранит путаницу и неразбериху в документах.

- Фамилия, имя, отчество заемщика. Если вы являетесь предпринимателем, то следует указать полное название вашей фирмы. Также указывается информация о месте жительства физлица и адрес фирмы/компании юридического.

- Реквизиты банка, а также полное наименование кредитора.

- Укажите номер договора ипотеки.

- В закладной укажите сумму долга. Если ваш залог стоит больше взятого кредита, то банк обязан вернуть вам разницу.

- Особое внимание уделяется выплате ипотеки. В этот пункт входит размер долга, строки его погашения, система оплаты, сумма ежемесячного взноса и т.д. При нарушении этих пунктов и правил заемщиком, кредиторы могут немедленно изъять залог. Что-либо изменить будет невозможно даже через суд.

- Детальная характеристика и описание заложенного имущества. Вы должны максимально точно описать квартиру, которая стала предметом залога, чтоб можно было без проблем её идентифицировать.

- Внизу документа обе стороны ставят подписи и все необходимые печати.

Это ключевые пункты составления закладной. Некоторые банки или физические лица могут потребовать дополнить контракт некоторыми пунктами. Это также разрешено. Например, банк указывает сумму штрафа, если заемщик не оплатит месячный взнос.

Закладная на квартиру по ипотеке

Часто, чтобы получить новую квартиру, нужно для начала заложить старую. Когда банком составляется закладная на квартиру по ипотеке, то сотрудники обязательно проверят наличие жилья и все ли в порядке с документацией. Так что врать в анкете о том, что вы имеете недвижимость нецелесообразно. В случае отсутствия наличия ценного имущества, банк откажет в оформлении ипотеки.

Закладная – это самый надежный вариант для оформления кредита на покупку жилья как со стороны банка, так и со стороны заемщика. Даже если вы имеете слишком низкий доход или вообще не работаете, то банк позволит вам оформить ипотеку, если на руках будет закладная.

В зависимости от вида ипотеки, закладные бывают:

- дом вместе и прилежащий к нему земельный участком;

- квартира;

- недвижимость коммерческого характера;

- земля в аренде;

- земельный участок.

Проще всего оформляется закладная на квартиру. Но есть некое условие: цена закладной должна хоть немного превышать стоимость будущего кредита. Именно по этой причине, при оформлении кредита банк просит сделать максимальный первый взнос.

Кроме этого, некоторые банковские организации определяют ряд причин, по которым залог могут не принять. Это может быть имущество в другом городе, отдаленный участок земли и т.д. Перед тем, как заключать какие-либо контракты с финансовым учреждением, нужно уточнить все детали.

Что делать при потере закладной?

Когда кредитная история подойдет к финалу, то нужно снять обременения по ипотеке. Банк должен в обязательном порядке вернуть заемщику его закладную. Этот экземпляр документа у вас будут требовать с письмом из банка, которое подается в регистрационный отдел. В большинстве случаев банк затягивает возвращение заемщику его закладной. Если ваше отделения банка не вернуло вовремя эту бумагу, то стоит писать жалобу в центральный офис. После жалобы, закладная возвращается немедленно.

После жалобы, закладная возвращается немедленно.

Иногда банк действительно теряет этот документ. В таком случае у вас есть 2 выхода из положения:

- Снять обременения закладной с помощью судебной инстанции.

- Взять собственный экземпляр и сделать его дубликат.

Правила составления дубликата

Дубликат оформляется банком, который выдал кредит. Перед тем как подписать очередную копию, стоит проверить все данные. Лучше всего сверить его со своим оригиналом закладной, который должен быть у вас на руках, или с его копии.

На новой закладной ставится печать или отметка «Дубликат». Нельзя забывать или игнорировать этот пункт.

Если оригинала закладной или заверенной копии нет, тогда установить идентичность документа будет нереально. Особенно если прошло уже немало лет после её составления.

Иногда кредиторы специально уничтожают оригиналы закладных. Таким образом, они затягивают процесс снятия обременения с клиента. Сотрудники финансовой организации могут изъять с вас штраф или заставить оплатить расходы по составлению дубликата закладной. Такая модель поведения неприемлема для банка и карается законом. Обязательно пожалуйтесь на подобные действия в центральный офис финансового учреждения, или решайте такой спор через суд.

Такая модель поведения неприемлема для банка и карается законом. Обязательно пожалуйтесь на подобные действия в центральный офис финансового учреждения, или решайте такой спор через суд.

Запомните, выдача дубликата банком – бесплатная процедура. Чтобы себя обезопасить, лучше этот пункт прописать при заключении договора об ипотеке и в самой закладной. Не забывайте делать заверенные ксерокопии подобных документов для своего же блага.

Составление дубликата закладной регулируется законодательной базой России, не забывайте обращаться к закону.

Если у вас остались какие-либо вопросы по данной теме, то наш юрист онлайн готов бесплатно вас проконсультировать прямо на сайте.

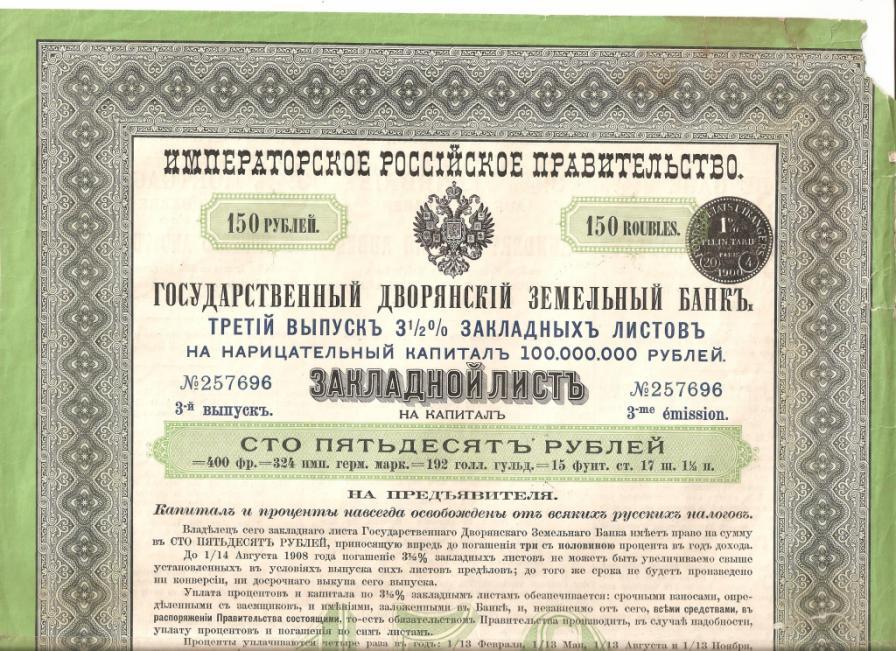

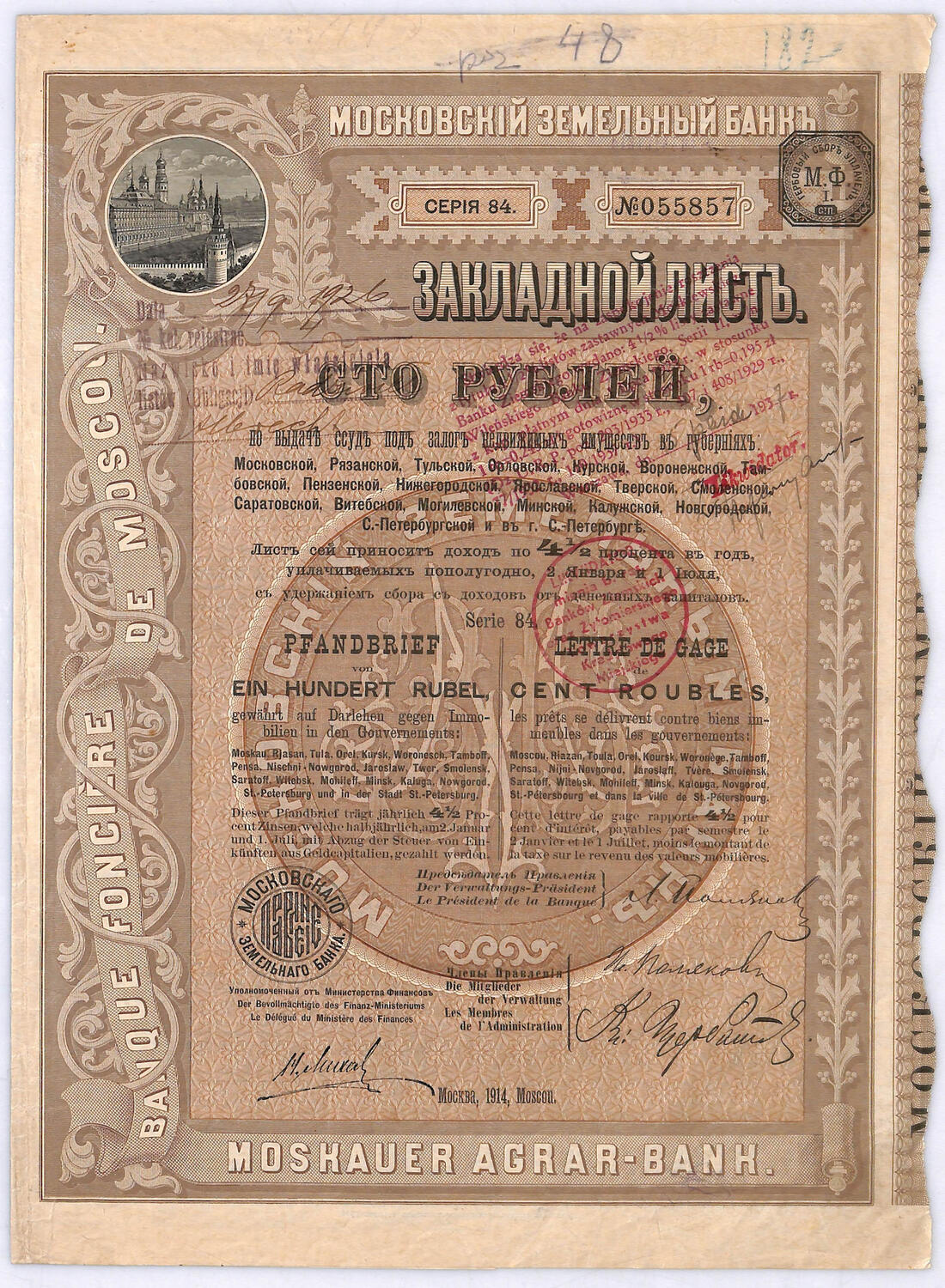

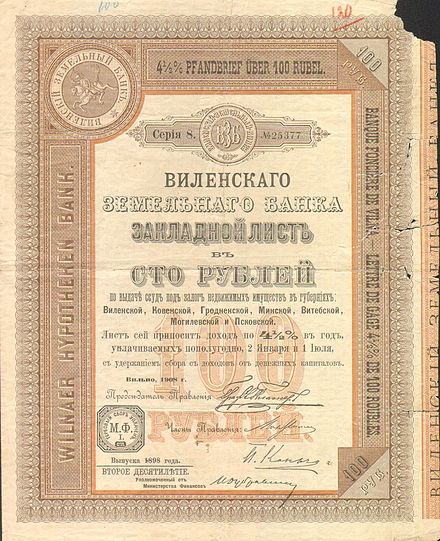

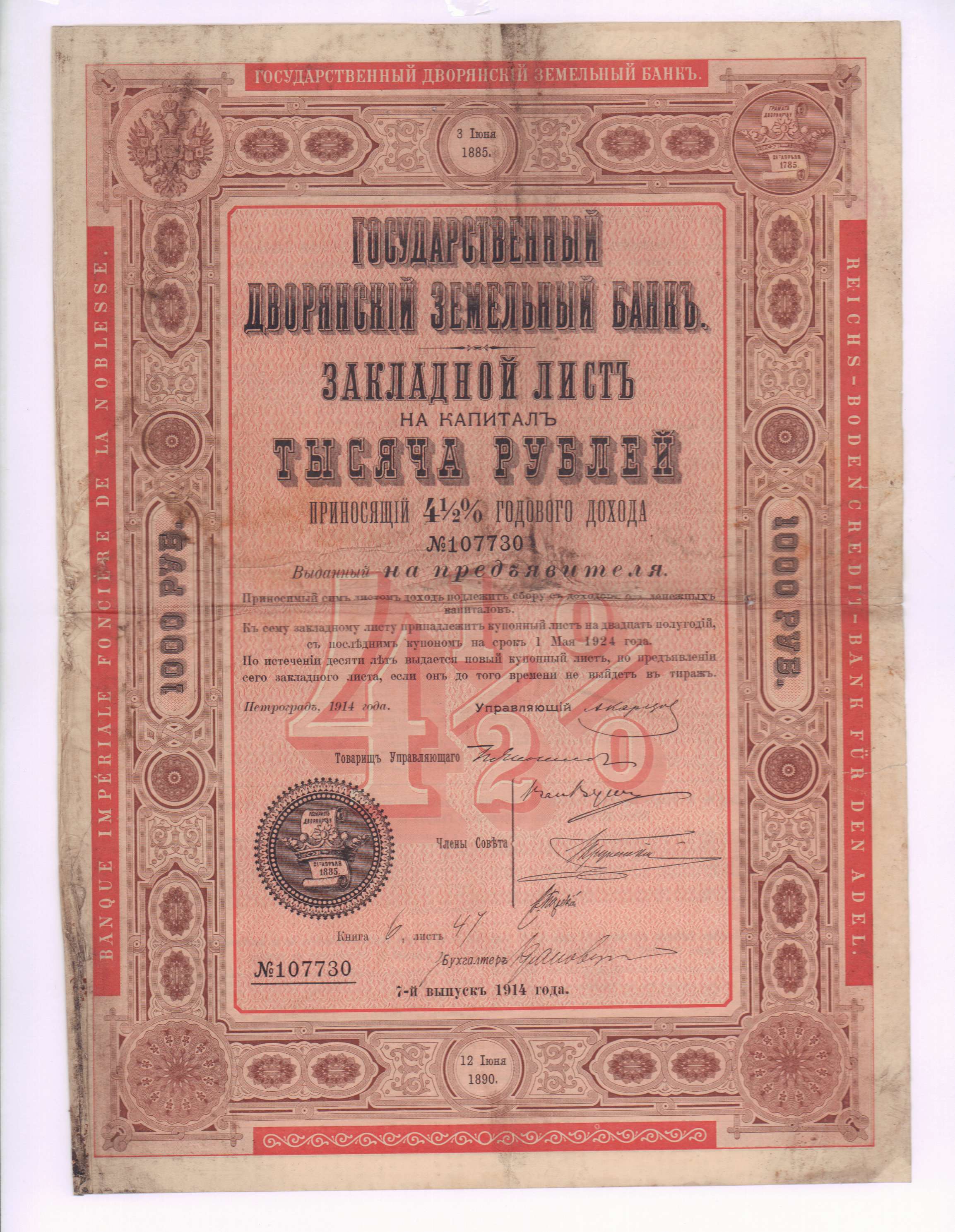

ЗАКЛАДНАЯ — это… Что такое ЗАКЛАДНАЯ?

Закладная — (применительно к ипотеке) закладная является именной ценной бумагой, удостоверяющей следующие права ее законного владельца: право на получение исполнения по денежному обязательству, обеспеченному ипотекой, без представления других доказательств… … Энциклопедический словарь-справочник руководителя предприятия

ЗАКЛАДНАЯ — юридический документ, свидетельствующий о залоге должником принадлежащего ему недвижимого имущества в виде земли, дома, строений. Закладная выдается кредитору (лицу, давшему деньги в долг) и находится у него до окончательного расчета с должником … Экономический словарь

Закладная выдается кредитору (лицу, давшему деньги в долг) и находится у него до окончательного расчета с должником … Экономический словарь

закладная — ипотека; бонд Словарь русских синонимов. закладная сущ., кол во синонимов: 1 • бонд (5) Словарь синонимов ASIS. В.Н. Тришин. 2013 … Словарь синонимов

закладная — Правовой документ, передающий право собственности (но не обладания) на товары другому лицу. [ОАО РАО «ЕЭС России» СТО 17330282.27.010.001 2008] закладная Документ обязательство, по которому в случае неуплаты или несвоевременного платежа … Справочник технического переводчика

Закладная — (англ. mortgage) в гражданском праве РФ документ, удостоверяющий права залогодержателя по обеспеченному ипотекой обязательству в соответствии … Энциклопедия права

ЗАКЛАДНАЯ — документ о залоге должником недвижимости (см. Ипотека). Дает кредитору право продажи заложенного имущества с торгов в случае неуплаты долга в срок. Составляется обязательно в нотариальной конторе. Если сумма долга против заложенного имущества не… … Юридический словарь

Составляется обязательно в нотариальной конторе. Если сумма долга против заложенного имущества не… … Юридический словарь

Закладная — англ. mortgage документ, заверенный нотариусом и подтверждающий залог должником принадлежащего ему недвижимого имущества в виде земельных участков или строений. З. передается кредитору на все время до окончательного расчета с должником. В случае… … Словарь бизнес-терминов

ЗАКЛАДНАЯ — ЗАКЛАДНАЯ, закладной, жен. (юр., дорев.). Официальный письменный акт о заложенном имуществе, преимущественно недвижимом, обеспечивающий права кредитора. Толковый словарь Ушакова. Д.Н. Ушаков. 1935 1940 … Толковый словарь Ушакова

ЗАКЛАДНАЯ — ЗАКЛАДНАЯ, ой, жен. (устар.). Документ о закладе, залоге имущества. Получить по закладной. Толковый словарь Ожегова. С.И. Ожегов, Н.Ю. Шведова. 1949 1992 … Толковый словарь Ожегова

Закладная — (mortgage, encumbrance) документ обязательство, по которому в случае неуплаты или несвоевременного платежа заклад становится собственностью кредитора. Допускается передача прав по закладной другим лицам. Она также может быть предметом залога … Экономико-математический словарь

Допускается передача прав по закладной другим лицам. Она также может быть предметом залога … Экономико-математический словарь

Определение, обзор, примеры, виды и выплаты

Что такое ипотека?

Ипотека — это ссуда, предоставленная ипотечным кредитором или ведущим банком в США По данным Федеральной корпорации по страхованию вкладов США, на февраль 2014 года в США насчитывалось 6799 коммерческих банков, застрахованных FDIC. купить дом или недвижимость. Хотя можно взять ссуду для покрытия всей стоимости дома, чаще всего предоставляется ссуда примерно на 80% от стоимости дома.

Заем необходимо погасить с течением времени. Приобретенный дом выступает в качестве залога. Материальные активы. Материальные активы — это активы с физической формой и удерживаемой стоимостью. Примеры включают основные средства. Материальные активы создаются на деньги, которые физическое лицо ссужает для покупки дома.

Типы ипотеки

Двумя наиболее распространенными типами ипотеки являются ипотека с фиксированной ставкой и ипотека с регулируемой ставкой (также известная как переменная ставка).

Ипотека с фиксированной процентной ставкой

Ипотека с фиксированной ставкой предоставляет заемщикам установленную процентную ставку Процентная ставка Процентная ставка означает сумму, взимаемую кредитором с заемщика за любую форму предоставленного долга, обычно выраженную в процентах от основной суммы долга. . в течение установленного срока, как правило, 15, 20 или 30 лет. При фиксированной процентной ставке, чем короче срок, в течение которого заемщик платит, тем выше ежемесячный платеж. И наоборот, чем дольше заемщик платит, тем меньше сумма ежемесячного погашения.Однако чем больше времени требуется для погашения ссуды, тем больше заемщик в конечном итоге выплачивает проценты.

Самым большим преимуществом ипотеки с фиксированной процентной ставкой является то, что заемщик может рассчитывать на то, что его ежемесячные платежи по ипотеке будут одинаковыми каждый месяц на протяжении всего срока действия ипотеки, что упрощает установление семейных бюджетов и позволяет избежать любых неожиданных дополнительных расходов в течение одного месяца. к следующему. Даже если рыночные ставки значительно увеличатся, заемщику не нужно будет производить более высокие ежемесячные платежи.

к следующему. Даже если рыночные ставки значительно увеличатся, заемщику не нужно будет производить более высокие ежемесячные платежи.

Ипотека с регулируемой процентной ставкой

Ипотека с регулируемой ставкой (ARM) поставляется с процентными ставками, которые могут — и обычно меняются — в течение срока ссуды. Повышение рыночных ставок и другие факторы вызывают колебания процентных ставок, что изменяет сумму процентов, которую должен уплатить заемщик, и, следовательно, изменяет общую сумму ежемесячного платежа. При ипотеке с регулируемой процентной ставкой процентная ставка пересматривается и корректируется в определенное время. Например, ставка может корректироваться раз в год или раз в полгода.

Одной из самых популярных ипотечных кредитов с регулируемой ставкой является 5/1 ARM, которая предлагает фиксированную ставку в течение первых пяти лет периода погашения, при этом процентная ставка на оставшийся срок действия ссуды подлежит корректировке ежегодно.

В то время как ARM усложняют для заемщика оценку расходов и составление ежемесячного бюджета, они популярны, потому что обычно имеют более низкие начальные процентные ставки, чем ипотека с фиксированной ставкой. Заемщики, предполагая, что их доход со временем будет расти, могут искать ARM, чтобы зафиксировать низкую фиксированную ставку вначале, когда они зарабатывают меньше.

Основной риск, связанный с ARM, заключается в том, что процентные ставки могут значительно вырасти в течение срока действия ссуды до такой степени, что выплаты по ипотеке станут настолько высокими, что заемщику будет трудно их выполнить. Значительное повышение ставок может даже привести к дефолту и потере дома заемщиком в результате обращения взыскания.

Ипотека — это серьезные финансовые обязательства, которые заставляют заемщиков платить десятилетия, которые должны производиться на постоянной основе. Тем не менее, большинство людей считает, что долгосрочные выгоды от владения недвижимостью делают приобретение ипотеки целесообразным.

Выплаты по ипотеке

Выплаты по ипотеке обычно происходят ежемесячно и состоят из четырех основных частей:

1. Основная сумма

Основная сумма кредита — это общая сумма предоставленного кредита. Например, если физическое лицо берет ипотеку на сумму 250 000 долларов для покупки дома, то основная сумма кредита составляет 250 000 долларов. Кредиторы Ключевые игроки на рынках капитала В этой статье мы даем общий обзор ключевых игроков и их соответствующих ролей на рынках капитала.Рынки капитала состоят из двух типов рынков: первичных и вторичных. обычно хотят видеть 20% первоначальный взнос при покупке дома. Таким образом, если ипотечный кредит в размере 250 000 долларов составляет 80% оценочной стоимости дома, то покупатели жилья будут вносить первоначальный взнос в размере 62 500 долларов, а общая покупная цена дома составит 312 500 долларов.

2. Проценты

Проценты — это ежемесячный процент, добавляемый к каждому платежу по ипотеке. Кредиторы и банки не просто ссужают деньги физическим лицам, не ожидая получить что-то взамен.Проценты — это деньги, которые кредитор или банк зарабатывает, или начисления на деньги, которые они ссудили покупателям жилья.

Кредиторы и банки не просто ссужают деньги физическим лицам, не ожидая получить что-то взамен.Проценты — это деньги, которые кредитор или банк зарабатывает, или начисления на деньги, которые они ссудили покупателям жилья.

3. Налоги

В большинстве случаев выплаты по ипотеке будут включать налог на недвижимость, который физическое лицо должно платить как домовладелец. Муниципальные налоги рассчитываются на основе стоимости дома.

4. Страхование

Ипотека также включает страхование домовладельца, которое требуется кредиторами для покрытия ущерба дому (который выступает в качестве залога), а также находящемуся в нем имуществу.Он также покрывает специальную ипотечную страховку, которая обычно требуется, если физическое лицо вносит первоначальный взнос в размере менее 20% от стоимости дома. Эта страховка предназначена для защиты кредитора или банка в случае невыполнения заемщиком своего кредита.

Дополнительные ресурсы

CFI является официальным поставщиком услуг глобального аналитика финансового моделирования и оценки (FMVA) ® Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по финансовому моделированию и оценке (FMVA) ® поможет вы обретете необходимую уверенность в своей финансовой карьере. Запишитесь сегодня! программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня. Следующие ресурсы CFI будут полезны в дальнейшем вашем финансовом образовании:

Запишитесь сегодня! программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня. Следующие ресурсы CFI будут полезны в дальнейшем вашем финансовом образовании:

- Стоимость долга Стоимость долга Стоимость долга — это доход, который компания предоставляет своим держателям долга и кредиторам. Стоимость долга используется в расчетах WACC для анализа оценки.

- Плавающая процентная ставка Плавающая процентная ставка Плавающая процентная ставка относится к переменной процентной ставке, которая изменяется в течение срока долгового обязательства.Это противоположность фиксированной ставки.

- Причитающиеся процентыПроценты к уплатеПроценты к уплате — это счет обязательств, показанный на балансе компании, который представляет собой сумму начисленных процентных расходов. конструкции и инженерные сети. Права собственности дают право собственности на землю, улучшения и природные ресурсы, такие как полезные ископаемые, растения, животных, воду и т.

Д.

Д.

Что означает, когда ваша «ипотека» продана?

Получили ли вы письмо с уведомлением о продаже ипотечной ссуды? Если так, не пугайтесь! Это обычная практика среди большинства ипотечных компаний. Наличие проданной ссуды означает, что кредитор продал права на обслуживание ссуды (т. Е. Собирать ежемесячную основную сумму и процентные платежи). Все, что касается ссуды, остается неизменным, за исключением адреса, на который будут отправлены платежи по ипотеке. Есть несколько причин, по которым ипотечные кредиторы продают ссуды.Но сначала вы должны понять, как работает мир ипотеки.

Ипотечный процесс

Когда вы заинтересованы в покупке нового дома, вы сначала обращаетесь к ипотечному кредитору, чтобы узнать, можете ли вы претендовать на получение ссуды. На этом этапе вы и кредитор работаете на первичном рынке в качестве заемщика и продавца. Как только вы получите одобрение, ваш кредитор сможет предоставить вам X долларов на покупку вашего нового дома. Как только ваша ссуда закрывается, вы начинаете делать ежемесячные платежи своему кредитору.В то же время ваш кредитор будет либо удерживать ссуду и собирать с вас платежи в течение срока ссуды, либо продавать вашу ссуду за плату за обслуживание. Ваш заем может быть продан целиком или вместе с другими аналогичными ипотечными займами и продан инвесторам, таким как пенсионные фонды, паевые инвестиционные фонды, страховые компании и международные банки. На этом этапе обслуживающий персонал берет на себя ответственность за сбор ваших платежей и их распределение инвестору, который теперь держит ваш заем.

Как только ваша ссуда закрывается, вы начинаете делать ежемесячные платежи своему кредитору.В то же время ваш кредитор будет либо удерживать ссуду и собирать с вас платежи в течение срока ссуды, либо продавать вашу ссуду за плату за обслуживание. Ваш заем может быть продан целиком или вместе с другими аналогичными ипотечными займами и продан инвесторам, таким как пенсионные фонды, паевые инвестиционные фонды, страховые компании и международные банки. На этом этапе обслуживающий персонал берет на себя ответственность за сбор ваших платежей и их распределение инвестору, который теперь держит ваш заем.

Настройтесь на успешную ипотеку

Почему кредитор продает вашу ссуду?

Теперь вы можете спросить: «Почему мой кредитор продает мою ссуду?» На этот вопрос есть два объяснения:

1. У вашего ипотечного кредитора просто не хватает денег, чтобы предоставить ссуду всем одновременно. Ипотека — это ссуда сроком на 15-30 лет, поэтому кредиторы медленно возвращают свои деньги. Таким образом, большинство кредиторов не могут достаточно быстро накапливать денежные средства посредством обслуживания для выдачи новых ссуд. Банки, с другой стороны, имеют больший размер капитала и могут выдавать новые ссуды, одновременно собирая обслуживание своих существующих ссуд.

Таким образом, большинство кредиторов не могут достаточно быстро накапливать денежные средства посредством обслуживания для выдачи новых ссуд. Банки, с другой стороны, имеют больший размер капитала и могут выдавать новые ссуды, одновременно собирая обслуживание своих существующих ссуд.

2. Ссуды = прибыль. Кредиторы и банки получают прибыль при продаже кредита. Инвесторы, которые покупают эти утвержденные ссуды в банках, готовы покупать из-за стабильной суммы и процентов, накопленных по ссуде.

Передача права собственности на ссуду является обычным делом и не влияет на условия ссуды.Ипотечные компании по закону обязаны сообщать вам о любых переводах вашей ссуды между ипотечными обслуживающими организациями. Ваш договор ипотечной ссуды остается таким же, как и на момент его подписания, и вам не нужно предпринимать никаких действий, кроме отправки платежей в новое место. Обратите внимание, что вам, возможно, придется переделать некоторые документы с новой компанией, но ваш новый сервисный центр должен быть готов ответить на любые вопросы и проблемы.

Пройдите предварительную квалификацию

Глоссарий ипотечных кредитов | CrossCountry Mortgage

- Домой

- Ресурсный центр

- Часто задаваемые вопросы

- Глоссарий условий ипотеки

Воспользуйтесь нашим бесплатным глоссарием терминов, чтобы изложить ипотечную терминологию простым языком.

2/1 Выкуп ипотека:

Ипотека с выкупом 2/1 позволяет заемщику получить квалификацию по ставкам ниже рыночных, чтобы они могли брать больше. Первоначальная начальная процентная ставка увеличивается на 1% в конце первого года и снова корректируется еще на 1% в конце второго года. Затем он остается под фиксированной процентной ставкой до конца срока ссуды. Заемщики часто рефинансируют в конце второго года, чтобы получить лучшие долгосрочные ставки; однако даже при сохранении кредита на три полных года или более средняя процентная ставка будет соответствовать первоначальным рыночным условиям.

Положение об ускорении:

Положение в ипотеке, которое позволяет кредитору требовать выплаты всей основной суммы долга, если ежемесячный платеж пропущен или произойдет какое-либо другое невыполнение обязательств.

Начисленные проценты:

Это относится к начисленным, но не выплаченным процентам. К общей сумме задолженности добавляются проценты.

Дополнительный основной платеж:

Способ уменьшения остатка по ссуде путем выплаты суммы, превышающей запланированную к оплате основную сумму.

Ипотека с регулируемой процентной ставкой (ARM):

Ипотека с регулируемой процентной ставкой — это ссуда с процентной ставкой, которая изменяется в зависимости от индекса. Платежи могут увеличиваться или уменьшаться в зависимости от изменений этого индекса. Как правило, вы можете рассчитывать на более низкие начальные платежи с ARM. Если процентные ставки со временем увеличиваются, ваши ежемесячные платежи также могут увеличиться.

Скорректированная база:

Стоимость собственности плюс стоимость любых капитальных затрат на улучшение собственности за вычетом любых начисленных амортизационных отчислений.

Дата корректировки:

Дата изменения процентной ставки по ипотеке с регулируемой ставкой (ARM).

Период корректировки:

Период между датами корректировки ипотеки с регулируемой ставкой (ARM).

Анализ доступности:

Анализ способности покупателя позволить себе покупку дома. Рассматривает доход, обязательства и доступные средства, а также учитывает тип ипотеки, которую вы планируете использовать, площадь, в которой вы хотите купить дом, и возможные затраты на закрытие.

Амортизация:

Постепенное погашение ипотечной ссуды, как основной суммы, так и процентов, в рассрочку.

Срок погашения:

Срок, необходимый для погашения ипотечной ссуды, выраженный в количестве месяцев. Например, 360 месяцев — это срок погашения 30-летней ипотеки с фиксированной процентной ставкой.

Например, 360 месяцев — это срок погашения 30-летней ипотеки с фиксированной процентной ставкой.

Годовая процентная ставка (APR):

Стоимость кредита выражена в виде годовой ставки.Годовая процентная ставка — это не процентная ставка. Это способ измерить общую стоимость кредита. Он учитывает проценты, комиссию за выдачу кредита, скидки по ссуде, комиссию за транзакцию и любые премии по страхованию кредитных гарантий. Годовая процентная ставка предназначена для того, чтобы дать вам инструмент для сравнения стоимости аналогичных кредитов.

Регистрационный взнос:

Стоимость подачи заявки на получение ссуды или кредитной линии. Этот сбор может включать в себя расходы на оценку имущества и получение кредитного отчета.

Оценка:

Письменный анализ, подготовленный квалифицированным оценщиком и оценивающий стоимость недвижимости.

Оценочная стоимость:

Мнение о справедливой рыночной стоимости имущества, основанное на знаниях, опыте и анализе имущества оценщиком.

Актив:

Все, что имеет денежную стоимость, включая недвижимость, личное имущество и исковые требования к другим лицам (включая банковские счета, акции, паевые инвестиционные фонды и т. Д.).

Назначение:

Передача ипотеки от одного лица к другому.

Допущение:

Возможная ипотека может быть передана от продавца новому покупателю. Обычно требуется проверка кредитоспособности нового заемщика, и кредиторы могут взимать комиссию за это предположение. Если ипотека содержит пункт о продаже, она не может быть принята новым покупателем.

Комиссия за допущение:

Комиссия, уплачиваемая кредитору (обычно покупателем недвижимости), когда имеет место допущение.

Остаток:

Непогашенная сумма кредита, которая еще не выплачена.

Бухгалтерский баланс:

Финансовый отчет, в котором показаны активы, обязательства и чистая стоимость активов на определенную дату.

Ипотечный шар:

Ипотека с равномерными ежемесячными выплатами, которая амортизируется в течение установленного срока, но также требует, чтобы единовременная выплата была выплачена в конце ранее указанного срока.

Оплата воздушным шаром:

Последняя единовременная выплата в срок погашения балансовой ипотеки.

Прибыль до налогообложения:

Прибыль до вычета налогов.

Ипотечный платеж с двухнедельным платежом:

План сокращения долга каждые две недели (вместо стандартного графика ежемесячных платежей). Каждый из 26 (или, возможно, 27) платежей каждые две недели равен половине ежемесячного платежа, необходимого, если бы ссуда была стандартной 30-летней ипотечной ссудой с фиксированной ставкой. Результат для заемщика — существенная экономия процентов.

Промежуточный заем:

Второй траст, обеспеченный нынешним домом заемщика, позволяющий использовать вырученные средства для закрытия нового дома перед продажей нынешнего дома. Также известен как «колебательный заем».

Также известен как «колебательный заем».

Брокер:

Физическое или юридическое лицо, объединяющее заемщиков и кредиторов с целью предоставления ссуды.

Покупка:

Когда продавец, застройщик или покупатель выплачивает кредитору сумму денег, чтобы уменьшить ежемесячные платежи в течение первых нескольких лет ипотеки. Выкуп может происходить как по закладным с фиксированной, так и с регулируемой процентной ставкой .

Колпак:

Ограничивает размер увеличения процентной ставки или ежемесячного платежа при каждой корректировке или в течение срока действия ипотеки.Лимиты платежей не ограничивают размер процентов, которые зарабатывает кредитор, и могут привести к отрицательной амортизации.

Сертификат соответствия:

Документ, выданный федеральным правительством, подтверждающий право ветерана на получение ипотечной ссуды Департамента по делам ветеранов (VA).

Сертификат разумной стоимости (CRV):

Документ, выданный Департаментом по делам ветеранов (VA), который устанавливает максимальную стоимость и сумму ссуды для ипотеки VA.

Частота изменения:

Частота (в месяцах) выплат и / или изменений процентной ставки по ипотеке с регулируемой процентной ставкой (ARM).

Закрытие:

Закрытие означает переход права собственности от продавца к вам, покупателю. Он включает в себя оформление всех необходимых документов и оплату закрытия. В ситуации с ипотекой это также относится к выплате средств от кредитора продавцу. При рефинансировании закрытие относится к окончательному погашению существующей ссуды рефинансированной ссудой.Также называется «поселение».

Затраты на закрытие:

Это расходы сверх цены собственности, которые несут покупатели и продавцы при передаче права собственности на недвижимость. Затраты на закрытие обычно включают плату за оформление, налоги на имущество, сборы за страхование титула и затраты на условное депонирование, плату за оценку и т. Д. Затраты на закрытие будут варьироваться в зависимости от страны региона и привлеченных кредиторов. Есть ипотечные ссуды, которые предлагают варианты «без затрат на закрытие».

Д. Затраты на закрытие будут варьироваться в зависимости от страны региона и привлеченных кредиторов. Есть ипотечные ссуды, которые предлагают варианты «без затрат на закрытие».

Залог:

Имущество, предлагаемое заемщику от кредитора для обеспечения ссуды. Если заемщик когда-либо не выполняет свои обязательства по ссуде, кредитор может вернуть собственность. Это обеспечивает кредитору безопасность, что обычно приводит к более низким процентным ставкам по кредитам, чем по необеспеченным кредитам.

Сложные проценты:

Проценты, уплаченные на первоначальную сумму основного долга, а также на начисленные и невыплаченные проценты.

Агентство потребительской отчетности (или бюро):

Организация, которая занимается подготовкой отчетов, используемых кредиторами для определения кредитной истории потенциального заемщика.Агентство получает данные для этих отчетов из кредитного репозитория и из других источников.

Оговорка о преобразовании:

Положение в ARM, позволяющее конвертировать ссуду в фиксированную ставку в какой-то момент в течение срока. Обычно преобразование разрешается в конце первого периода корректировки. Функция преобразования может стоить дополнительно.

Содействующая сторона:

Это лицо не владеет недвижимостью. Они возьмут на себя финансовую ответственность за выплату невыплаченных долгов, если заемщик не выплатит свой кредит.

Кредит:

Возможность покупателя получить средства, товары или услуги до оплаты, основанная на уверенности в том, что платеж (и) будет произведен в будущем.

Кредитный отчет:

Отчет с подробным описанием кредитной истории физического лица, который готовится кредитным бюро и используется кредитором для определения кредитоспособности соискателя кредита.

Оценка кредитного риска:

Кредитный рейтинг измеряет кредитный риск потребителя по сравнению с остальной частью U. S. население, на основе кредитной истории физического лица. Кредитный рейтинг, наиболее широко используемый кредиторами, — это рейтинг FICO®, разработанный Fair, Issac and Company. Это трехзначное число в диапазоне от 300 до 850 рассчитывается с помощью математического уравнения, которое оценивает многие типы информации, содержащейся в вашем кредитном отчете. Более высокие баллы FICO® представляют собой более низкие кредитные риски, которые обычно приравниваются к лучшим условиям ссуды. В целом, кредитные рейтинги имеют решающее значение в процессе андеррайтинга ипотечной ссуды.

S. население, на основе кредитной истории физического лица. Кредитный рейтинг, наиболее широко используемый кредиторами, — это рейтинг FICO®, разработанный Fair, Issac and Company. Это трехзначное число в диапазоне от 300 до 850 рассчитывается с помощью математического уравнения, которое оценивает многие типы информации, содержащейся в вашем кредитном отчете. Более высокие баллы FICO® представляют собой более низкие кредитные риски, которые обычно приравниваются к лучшим условиям ссуды. В целом, кредитные рейтинги имеют решающее значение в процессе андеррайтинга ипотечной ссуды.

Отношение долга к доходам (DTI):

Процент от вашего ежемесячного валового дохода, который идет на погашение долга.

Доверительный акт:

Документ, используемый в некоторых штатах вместо ипотеки. Право собственности передается доверенному лицу.

По умолчанию:

Несвоевременная оплата ипотеки или несоблюдение других требований ипотеки.

Просрочка:

Несвоевременная оплата ипотечного кредита.

Депозит:

Это денежная сумма, предоставляемая для привязки к продаже недвижимости, или денежная сумма, предоставляемая для обеспечения выплаты или аванса для обработки ссуды.

Скидка:

В случае ARM с начальной скидкой по ставке кредитор отказывается от определенного количества процентных пунктов в процентах, чтобы снизить ставку и снизить выплаты на часть срока ипотеки (обычно на один год или меньше). После периода дисконтирования ставка ARM обычно увеличивается в соответствии с ее индексной ставкой.

Скидочные сборы:

Они также называются баллами и дисконтными баллами. Каждый балл равен 1% от основной суммы ипотечного кредита. По ипотечным кредитам с фиксированной и регулируемой ставкой баллы обычно выплачиваются для покрытия расходов по предоставлению ссуды и других видов затрат, предоставляемых кредитором. Баллы выплачиваются при закрытии и могут быть оплачены либо заемщиком, либо продавцом собственности, или даже разделены между ними. Иногда баллы включаются в сумму ипотеки, но эта стратегия увеличивает сумму кредита и полную стоимость кредита.В некоторых случаях вы также можете добровольно выплачивать баллы в обмен на более низкую процентную ставку.

Баллы выплачиваются при закрытии и могут быть оплачены либо заемщиком, либо продавцом собственности, или даже разделены между ними. Иногда баллы включаются в сумму ипотеки, но эта стратегия увеличивает сумму кредита и полную стоимость кредита.В некоторых случаях вы также можете добровольно выплачивать баллы в обмен на более низкую процентную ставку.

Авансовый платеж:

Денежная сумма, которую вы платите продавцу, которая составляет разницу между ценой дома и суммой кредита.

Дисконтные точки:

Они также называются бонусными баллами и дисконтными сборами. Каждый балл равен 1% от основной суммы ипотечного кредита. По ипотечным кредитам с фиксированной и регулируемой ставкой баллы обычно выплачиваются для покрытия расходов по предоставлению ссуды и других видов затрат, предоставляемых кредитором.Баллы выплачиваются при закрытии и могут быть оплачены либо заемщиком, либо продавцом собственности, или даже разделены между ними. Иногда баллы включаются в сумму ипотеки, но эта стратегия увеличивает сумму кредита и полную стоимость кредита. В некоторых случаях вы также можете добровольно выплачивать баллы в обмен на более низкую процентную ставку.

Иногда баллы включаются в сумму ипотеки, но эта стратегия увеличивает сумму кредита и полную стоимость кредита. В некоторых случаях вы также можете добровольно выплачивать баллы в обмен на более низкую процентную ставку.

Эффективный валовой доход:

Обычный годовой доход заемщика, включая регулярную или гарантированную сверхурочную работу.Заработная плата, как правило, является основным источником дохода, но может иметь место и другой доход, если он является значительным и стабильным.

Капитал:

Сумма финансового интереса в собственности. Собственный капитал — это разница между справедливой рыночной стоимостью собственности и суммой задолженности по ипотеке. Также называется домашним капиталом.

Условное депонирование:

Ценный предмет, деньги или документы, переданные на хранение третьей стороне, которые должны быть доставлены при выполнении условия.Например, внесение денежных средств или документов на счет условного депонирования для выплаты при закрытии продажи недвижимости.

Выплаты условного депонирования:

Использование фондов условного депонирования для оплаты налогов на недвижимость, страхования от рисков, ипотечного страхования и других расходов на имущество по мере наступления срока их погашения.

Escrow Оплата:

Часть ежемесячного платежа залогодателя, удерживаемая обслуживающей организацией для оплаты налогов, страхования от рисков, ипотечного страхования, арендных платежей и других статей по мере наступления срока их погашения.

Fannie Mae:

Зарегистрированная Конгрессом компания с акционерным капиталом (иначе называемая «государственным предприятием» или «GSE»), которая является крупнейшим в стране поставщиком жилищных ипотечных фондов. Fannie Mae покупает ипотечные ссуды у кредиторов. Для финансирования этих покупок они объединяют ссуды в пулы, а затем выпускают ценные бумаги против них.

FHA:

Федеральное управление жилищного строительства

FHA Ипотека:

Ипотека, застрахованная Федеральной жилищной администрацией (FHA). Также известна как государственная ипотека.

Также известна как государственная ипотека.

FICO:

FICO® означает Fair Isaac Corporation, которая является создателем рейтинга FICO®. Эта оценка используется для составления части кредитного отчета, который кредиторы используют для определения риска заемщика при предоставлении ссуды.

Оценка FICO:

баллов FICO® — это наиболее широко используемый кредитный рейтинг при андеррайтинге ипотечных кредитов в США. Это трехзначное число в диапазоне от 300 до 850 рассчитывается с помощью математического уравнения, которое оценивает многие типы информации, содержащейся в вашем кредитном отчете.Более высокие баллы FICO® представляют собой более низкие кредитные риски, которые обычно приравниваются к лучшим условиям кредита.

Первая ипотека:

Первичное залоговое право собственности.

Фиксированный платеж:

Ежемесячный платеж по ипотечному кредиту, включая выплату основной суммы и процентов.

Ипотека с фиксированной ставкой:

Жилищный заем, процентная ставка по которому остается неизменной на протяжении всего срока кредита.Ипотека с фиксированной ставкой позволит вам планировать бюджет и производить последовательные платежи.

Фредди Мак:

Финансируемое государством предприятие (GSE), которое покупает ипотечные ссуды у кредиторов. Для финансирования этих покупок они объединяют ссуды в пулы, а затем выпускают ценные бумаги против них.

ARM с полной амортизацией:

Ипотека с регулируемой процентной ставкой (ARM) с ежемесячным платежом, достаточным для амортизации остатка по ставке начисления процентов в течение срока амортизации.

GNMA:

Государственная корпорация, взявшая на себя ответственность за программу ссуд специальной помощи, которой ранее управляла Fannie Mae. В народе известна как Джинни Мэй.

Джинни Мэй (GNMA):

Ginnie Mae, находящаяся в полной собственности государственная корпорация, предлагает застрахованные государством ссуды, такие как FHA, VA, PIH и RD. Джинни Мэй не является спонсируемым государством предприятием (GSE). Чтобы понять разницу, посетите GinnieMae.губ.

Джинни Мэй не является спонсируемым государством предприятием (GSE). Чтобы понять разницу, посетите GinnieMae.губ.

Оценка добросовестности (GFE):

Список расчетных сборов, которые вы должны оплатить при закрытии. Кредитор должен предоставить вам это в течение трех рабочих дней после получения заявки на ипотеку.

Ипотека растущего капитала (GEM):

Ипотечный кредит с фиксированной процентной ставкой, предусматривающий плановое увеличение выплат в течение установленного периода времени. Увеличенная сумма ежемесячного платежа направляется непосредственно на уменьшение остатка по ипотеке.

Гарантия ипотеки:

Ипотека, гарантированная третьей стороной.

Собственный капитал:

Разница между оценочной стоимостью вашего дома и остатком по ипотечному кредиту. Также называется Equity.

Коэффициент покрытия жилищных расходов:

Процент валового ежемесячного дохода, заложенный в бюджет на оплату жилищных расходов.

HUD:

Министерство жилищного строительства и городского развития США

Выписка HUD-1:

Документ, содержащий подробный перечень средств, подлежащих выплате при закрытии.Пункты, которые появляются в выписке, включают комиссии за недвижимость, комиссию за ссуду, баллы и начальные суммы условного депонирования. Каждый элемент отчета представлен отдельным номером в стандартизированной системе нумерации. Итоговые значения в нижней части отчета HUD-1 определяют чистую выручку продавца и чистый платеж покупателя при закрытии сделки.

Гибридный ARM (3/1 ARM, 5/1 ARM, 7/1 ARM):

Комбинированная ссуда с фиксированной и регулируемой ставкой, также называемая 3 / 1,5 / 1,7 / 1, может предложить лучшее из обоих миров: более низкие процентные ставки (например, ARM) и фиксированный платеж на более длительный период времени, чем большинство ссуд с регулируемой процентной ставкой.Например, «ссуда 5/1» предусматривает фиксированный ежемесячный платеж и проценты в течение первых пяти лет, а затем превращается в традиционную ссуду с регулируемой ставкой, основанную на текущих ставках на оставшиеся 25 лет. Это хороший выбор для людей, которые планируют переехать или рефинансировать до или вскоре после корректировки.

Это хороший выбор для людей, которые планируют переехать или рефинансировать до или вскоре после корректировки.

Индекс:

Индекс — это мера изменений процентной ставки, которую кредитор использует для определения суммы, на которую процентная ставка по ARM будет меняться с течением времени.Индекс обычно представляет собой опубликованное число или процент, например, среднюю процентную ставку или доходность по казначейским векселям. Некоторые индексы имеют тенденцию быть выше, чем другие, а некоторые более волатильны.

Начальная процентная ставка:

Это относится к первоначальной процентной ставке по ипотеке на момент закрытия, которая длится согласованное количество месяцев, известное как период начальной ставки. Эта ставка меняется для ипотеки с регулируемой ставкой (ARM). Он также известен как «начальная ставка» или «тизер».”

Рассрочка:

Регулярный периодический платеж, который заемщик соглашается производить кредитору.

Застрахованная ипотека:

Ипотека, защищенная Федеральной жилищной администрацией (FHA) или частной ипотечной страховкой (MI).

Проценты:

Комиссия за заем денег.

Процентная ставка:

Ставка, которую кредитор взимает с вас за каждый период кредита.См. Ипотека с фиксированной процентной ставкой и Ипотека с регулируемой процентной ставкой.

Ставка начисления процентов:

Процентная ставка, по которой начисляются проценты по ипотеке. В большинстве случаев это также ставка, используемая для расчета ежемесячных платежей.

План выкупа по процентной ставке:

Соглашение, позволяющее продавцу недвижимости вносить деньги на счет. Эти деньги затем высвобождаются каждый месяц, чтобы уменьшить ежемесячные выплаты по ипотеке в первые годы ипотеки.

Максимальная процентная ставка:

Для ипотеки с регулируемой процентной ставкой (ARM) максимальная процентная ставка, указанная в закладной.

Этаж процентной ставки:

Для ипотеки с регулируемой процентной ставкой (ARM) — минимальная процентная ставка, указанная в закладной.

Беспроцентная ипотека:

Ипотека, которая дает заемщику возможность выплачивать только процентную часть платежа, не выплачивая основной остаток.

Поздняя зарядка:

Штраф, который заемщик должен уплатить, если платеж производится через указанное количество дней (обычно через 15) после установленного срока.

Ипотечный заем с выкупом:

Альтернативный вариант финансирования, который позволяет покупателям жилья с низким и средним доходом арендовать дом с правом выкупа. Ежемесячная арендная плата состоит из основной суммы, процентов, налогов и страховых платежей (PITI) по первой ипотеке плюс дополнительная сумма, которая накапливается на сберегательном счете для первоначального взноса.

Обязательства:

Финансовые обязательства лица. Обязательства включают долгосрочную и краткосрочную задолженность.

Обязательства включают долгосрочную и краткосрочную задолженность.

Залог:

Право ипотечной компании потребовать вашу собственность в случае невыполнения вами обязательств по ссуде.

Жизненный колпачок:

Этот термин относится к процентной ставке по кредитной линии собственного капитала (HELOC). Поскольку вы обеспечиваете свою кредитную линию с риском для вашего дома, по закону требуется, чтобы кредитные линии собственного капитала имели потолок того, насколько высоко переменная процентная ставка может подняться в течение срока.

Пожизненный предел выплат:

Для ипотеки с регулируемой процентной ставкой (ARM) — ограничение на сумму, на которую выплаты могут увеличиваться или уменьшаться в течение срока действия ипотеки.

Ограничение на пожизненную ставку:

Для ипотеки с регулируемой процентной ставкой (ARM) — ограничение на сумму, на которую процентная ставка может увеличиваться или уменьшаться в течение срока действия ссуды. См. Шапку.

См. Шапку.

Кредитная линия:

Соглашение коммерческого банка или другого финансового учреждения о предоставлении кредита до определенной суммы на определенное время.

Ликвидные активы:

Денежный актив или актив, который легко конвертируется в наличные.

Кредит:

Сумма заемных денег (основная сумма), которая обычно выплачивается с процентами.

Соотношение кредита к стоимости (LTV):

Это процент, рассчитанный как сумма вашей ипотеки, разделенная на оценочную стоимость недвижимости. Например, сумма кредита в размере 70 000 долларов США для дома, оцененного в 100 000 долларов США, будет равна LTV в размере 70%.Как правило, чем выше ваш кредитный рейтинг, тем выше допустимый LTV при получении кредита.

Замок:

Опцион, который вы можете использовать в период между подачей заявки и закрытием, чтобы гарантировать, что вы получите текущий курс и баллы на рынке.

Период блокировки:

Гарантия процентной ставки на определенный период времени от кредитора, включая срок кредита и баллы, если таковые имеются, к оплате при закрытии сделки. Краткосрочные блокировки (до 21 дня) обычно доступны только после одобрения кредита кредитором.Однако многие кредиторы могут разрешить заемщику заблокировать ссуду на 30 или более дней до подачи заявки на ссуду.

Маржа:

Разница в процентных пунктах между индексной ставкой и регулируемой процентной ставкой по ипотеке (ARM) при каждой корректировке.

Срок погашения:

Дата, когда наступает срок погашения основной суммы ссуды.

Минимальный платеж: Это самый низкий платеж, который вам нужно платить, чтобы поддерживать хорошую репутацию.В случае ссуды только под проценты он включает только проценты, но в большинстве случаев включает как основную сумму, так и проценты.

Ежемесячный фиксированный платеж:

Та часть общего ежемесячного платежа, которая применяется к основной сумме долга и процентам. Когда ипотека имеет отрицательную амортизацию, ежемесячный фиксированный взнос не включает сумму уменьшения основной суммы долга и не покрывает все проценты. Таким образом, остаток по кредиту не уменьшается, а увеличивается.

Когда ипотека имеет отрицательную амортизацию, ежемесячный фиксированный взнос не включает сумму уменьшения основной суммы долга и не покрывает все проценты. Таким образом, остаток по кредиту не уменьшается, а увеличивается.

Ипотека:

Юридический документ, который закладывает имущество перед кредитором в качестве обеспечения выплаты долга.Также относится к ссуде, использованной для покупки недвижимости, которая выплачивается со временем. В зависимости от потребностей и финансового положения заемщика доступно множество различных видов ипотеки.

Ипотечный банкир:

Компания, выдающая ипотечные кредиты исключительно для перепродажи на вторичном ипотечном рынке.

Ипотечный брокер:

Физическое или юридическое лицо, объединяющее заемщиков и кредиторов с целью предоставления ссуды.

Страхование ипотеки:

Договор, который страхует кредитора от убытков, вызванных невыполнением залогодателем государственной ипотеки или обычной ипотеки. Страхование ипотеки может быть оформлено частной компанией или государственным учреждением.

Страхование ипотеки может быть оформлено частной компанией или государственным учреждением.

Премия по ипотечному страхованию (MIP):

Сумма, уплачиваемая залогодателем по страхованию ипотеки.

Ипотечное страхование жизни:

Вид срочного страхования жизни. В случае смерти заемщика в период действия полиса долг автоматически выплачивается за счет страховых поступлений.

Залогодатель:

Заемщик в ипотечном договоре.

Отрицательная амортизация:

Амортизация означает, что ежемесячные платежи достаточно велики, чтобы выплачивать проценты и уменьшить основную сумму по ипотеке. Отрицательная амортизация возникает, когда ежемесячные платежи не покрывают всю стоимость процентов. Непокрытые процентные расходы добавляются к невыплаченной основной сумме долга. Это означает, что даже после совершения множества платежей вы можете быть должны больше, чем в начале ссуды. Отрицательная амортизация может произойти, когда ARM имеет предел платежей, который приводит к тому, что ежемесячные платежи недостаточно высоки для покрытия причитающихся процентов.

Отрицательная амортизация может произойти, когда ARM имеет предел платежей, который приводит к тому, что ежемесячные платежи недостаточно высоки для покрытия причитающихся процентов.

Собственный капитал:

Стоимость всех активов лица, включая наличные деньги.

Неликвидные активы:

Актив, который нелегко конвертировать в наличные.

Примечание:

Юридический документ, обязывающий заемщика выплатить ипотечный кредит по заявленной процентной ставке в течение определенного периода времени.

Комиссия за оформление:

Комиссия, уплачиваемая кредитору за обработку заявки на получение кредита. Комиссия за инициирование указывается в баллах. Один балл составляет 1 процент от суммы ипотеки.

Финансирование собственника:

Сделка по покупке недвижимости, при которой сторона, продающая недвижимость, предоставляет все или часть финансирования.

Дата изменения платежа:

Дата, когда новая сумма ежемесячного платежа вступает в силу для ипотеки с регулируемой ставкой (ARM) или ипотеки с постепенными выплатами (GPM).Обычно дата изменения платежа наступает в месяце сразу после даты корректировки.

Срок выплаты:

Период времени, в течение которого вы производите платежи. В большинстве жилищных кредитов используются ежемесячные платежи, но могут быть доступны и другие варианты, например, выплаты раз в две недели.

Сумма выплаты:

Денежная сумма, которая полностью погасит вашу ссуду.

Периодический предел выплат:

Ограничение суммы, на которую платежи могут увеличиваться или уменьшаться в течение любого периода корректировки.

Периодический предел ставки:

Ограничение суммы, на которую процентная ставка может увеличиваться или уменьшаться в течение любого периода корректировки, независимо от того, насколько высоким или низким может быть индекс..jpeg)

ПИТИ Запасы:

Денежная сумма, которая должна быть у заемщика после внесения первоначального взноса и оплаты всех заключительных расходов по покупке дома. Резервы по основной сумме, процентам, налогам и страхованию (PITI) должны равняться сумме, которую заемщику придется заплатить за PITI в течение заранее определенного количества месяцев (обычно трех).

Очки:

Они также называются дисконтными баллами и дисконтными сборами. Каждый балл равен 1% от основной суммы ипотечного кредита. . Например, если вы получаете ипотечный кредит на 165 000 долларов, один балл означает для кредитора 1 650 долларов. По ипотечным кредитам с фиксированной и регулируемой ставкой баллы обычно выплачиваются для покрытия расходов по предоставлению ссуды и других видов затрат, предоставляемых кредитором. Баллы выплачиваются при закрытии и могут быть оплачены либо заемщиком, либо продавцом собственности, или даже разделены между ними.Иногда баллы включаются в сумму ипотеки, но эта стратегия увеличивает сумму кредита и полную стоимость кредита. В некоторых случаях вы также можете добровольно выплачивать баллы в обмен на более низкую процентную ставку.

В некоторых случаях вы также можете добровольно выплачивать баллы в обмен на более низкую процентную ставку.

Штраф за предоплату:

Комиссия, которая может взиматься с заемщика, выплачивающего ссуду до наступления срока ее погашения.

Предварительное одобрение:

Письменное обязательство кредитора предоставить вам ипотечный кредит до определенной суммы на определенное время.Он включает в себя анализ вашего финансового состояния и кредитной истории.

Штраф за предоплату:

Финансовый штраф, возникающий при выплате ссуды до установленной в договоре даты выплаты.

Предварительная квалификация:

Процесс, определяющий вашу способность выплатить ссуду. При этом учитываются ваши активы и доход, но не кредитная история. В отличие от предварительного одобрения, это не гарантирует вам одобрения ссуды.

Основная скорость:

Процентная ставка, которую банки взимают со своих привилегированных клиентов. Изменения основной ставки влияют на изменение других ставок, включая процентные ставки по ипотечным кредитам.

Изменения основной ставки влияют на изменение других ставок, включая процентные ставки по ипотечным кредитам.

Заказчик:

Сумма займа или оставшаяся невыплаченной суммы. Часть ежемесячного платежа, уменьшающая остаток по ипотеке. На эту сумму начисляются проценты.

Основной остаток:

Непогашенный остаток основной суммы по ипотеке, не включая проценты или любые другие сборы.

Основная сумма, проценты, налоги и страхование (PITI):

Четыре компонента ежемесячного платежа по ипотеке.Принципал относится к той части ежемесячного платежа, которая уменьшает остаток по ипотеке. Проценты — это плата за заем денег. Налоги и страхование относятся к ежемесячной стоимости налогов на недвижимость и страхования домовладельцев, независимо от того, вносятся ли эти суммы на счет условного депонирования каждый месяц или нет.

Частное ипотечное страхование (PMI):

Ипотечное страхование, предоставляемое частной страховой компанией ипотечного кредита для защиты кредиторов от убытков в случае дефолта заемщика. Большинство кредиторов обычно требуют MI для получения ссуды с процентным соотношением ссуды к стоимости (LTV), превышающим 80 процентов.

Большинство кредиторов обычно требуют MI для получения ссуды с процентным соотношением ссуды к стоимости (LTV), превышающим 80 процентов.

Квалификационные коэффициенты:

Расчеты, используемые для определения того, может ли заемщик претендовать на получение ипотеки. Они состоят из двух отдельных расчетов: расходы на жилье как процент от отношения доходов и общие долговые обязательства как процент от отношения доходов.

Блокировка скорости:

Блокировка ставки по ипотеке — это обещание кредитора удерживать определенную комбинацию процентной ставки и баллов в течение согласованного периода времени (обычно 10, 15, 30, 45 или 60 дней), пока заемщик не закроет покупку дома.Чтобы удерживать ставки в течение более длительных периодов времени, обычно требуется больше пунктов или более высокие процентные ставки.

Агент по недвижимости:

Лицо, имеющее лицензию на ведение переговоров и совершение сделок по продаже недвижимости от имени собственника.

Закон о порядке расчетов с недвижимым имуществом (RESPA):

Закон о защите прав потребителей, который требует от кредиторов заблаговременно уведомлять заемщиков о затратах на закрытие сделки.

Агент по недвижимости®:

Брокер по недвижимости или партнер, который является активным членом местного совета по недвижимости, который связан с Национальной ассоциацией агентов по недвижимости.

Запись:

Отметка в офисе регистратора подробностей должным образом оформленного юридического документа, такого как акт, закладная, погашение ипотеки или продление ипотеки, тем самым делая его частью публичного реестра.

Рефинансирование:

Выплата одной ссуды за счет средств от новой ссуды с использованием того же имущества в качестве обеспечения. Это может быть сделано для получения более выгодных ставок, более низких выплат или меньшего срока.Это также может быть сделано для получения дополнительных денежных средств.

Возобновляемая ответственность:

Кредитный механизм, такой как кредитная карта, который позволяет клиенту брать взаймы под предварительно утвержденную кредитную линию при покупке товаров и услуг.

Вторичный ипотечный рынок:

Где покупаются и продаются существующие ипотечные кредиты.

Безопасность:

Объект недвижимости, который будет заложен в залог по кредиту.

Продавец Carry-back:

Соглашение, по которому владелец недвижимости предоставляет финансирование, часто в сочетании с предполагаемой ипотекой.См. «Финансирование собственника».

Сервисный центр:

Организация, которая собирает выплаты основной суммы долга и процентов от заемщиков и управляет счетами условного депонирования заемщиков. Сервисная служба часто обслуживает ипотечные кредиты, которые были приобретены инвестором на вторичном ипотечном рынке.

Расчетные расходы:

Расходы, которые вы обязаны оплатить при закрытии. Их чаще называют затратами на закрытие.

Расчет стандартного платежа:

Метод, используемый для определения ежемесячного платежа, необходимого для погашения оставшейся части ипотеки, по существу равными частями в течение оставшегося срока ипотеки по текущей процентной ставке.

Ипотека со ступенчатой процентной ставкой:

Ипотека, которая позволяет повышать процентную ставку в соответствии с определенным графиком (т.е. семь лет), что также приводит к увеличению выплат. В конце указанного периода ставка и выплаты останутся неизменными на оставшуюся часть кредита.

Срок: