Что такое закладная на квартиру по ипотеке в 2018 году

Жилищные вопросы являются проблемными для многих молодых людей, которые решают создать свою семью и не хотят жить с родителями. Покупка квартиры — это дорого, и не у всех есть достаточное количество средств, чтобы сразу оплатить подобную сделку. На такой случай существует большое количество банковских программ, организации предоставляют возможности ипотечного кредитования, чтобы люди могли приобрести жилье и постепенно расплачиваться за него.

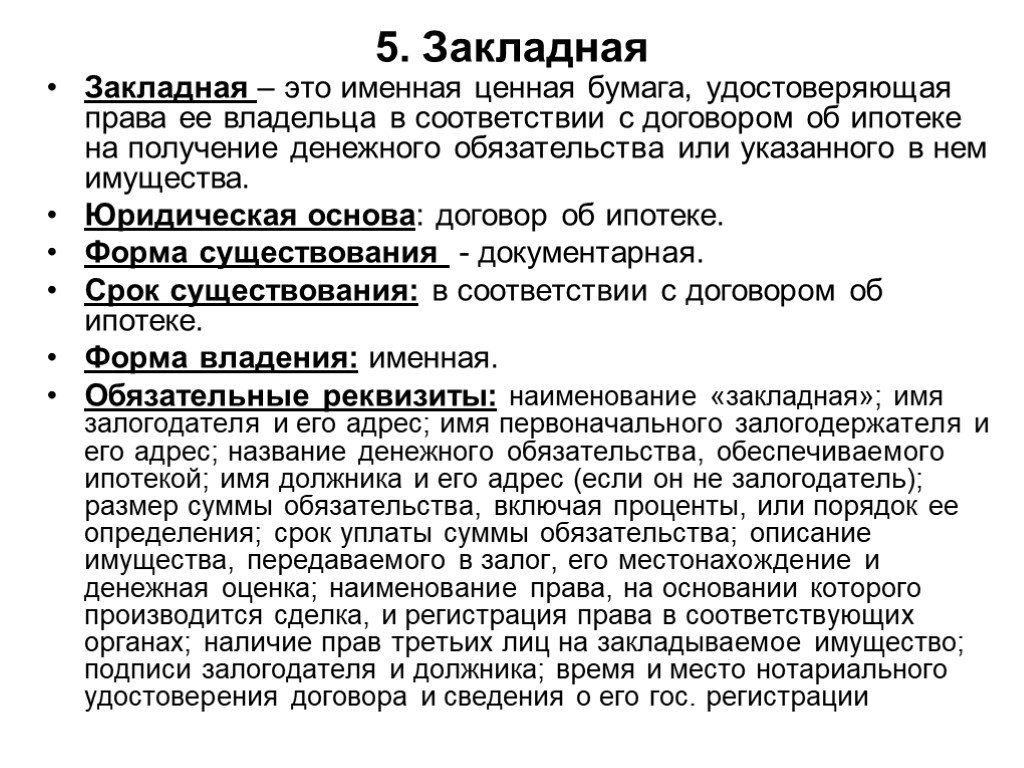

В данном случае понадобиться оформить документы, в их число входит закладная на жилье по ипотеке, которая послужит своеобразной гарантией того, что заемщик полностью выполнит свои обязательства и выплатит кредит.

Как действует гарантия для банка?

Вполне логично, что банк хочет перестраховаться, чтобы иметь уверенность в том, что клиент вернет все деньги. Таким методом перестраховки и служит закладная. Финансовая организация получает часть прав на недвижимость, а на квартиру налагается обременение, которое сохраняется до полного погашения займа. При этом в случае каких-то неприятностей закладная позволяет банковской организации выполнять некоторые операции, чтобы решить финансовые вопросы.

При этом в случае каких-то неприятностей закладная позволяет банковской организации выполнять некоторые операции, чтобы решить финансовые вопросы.

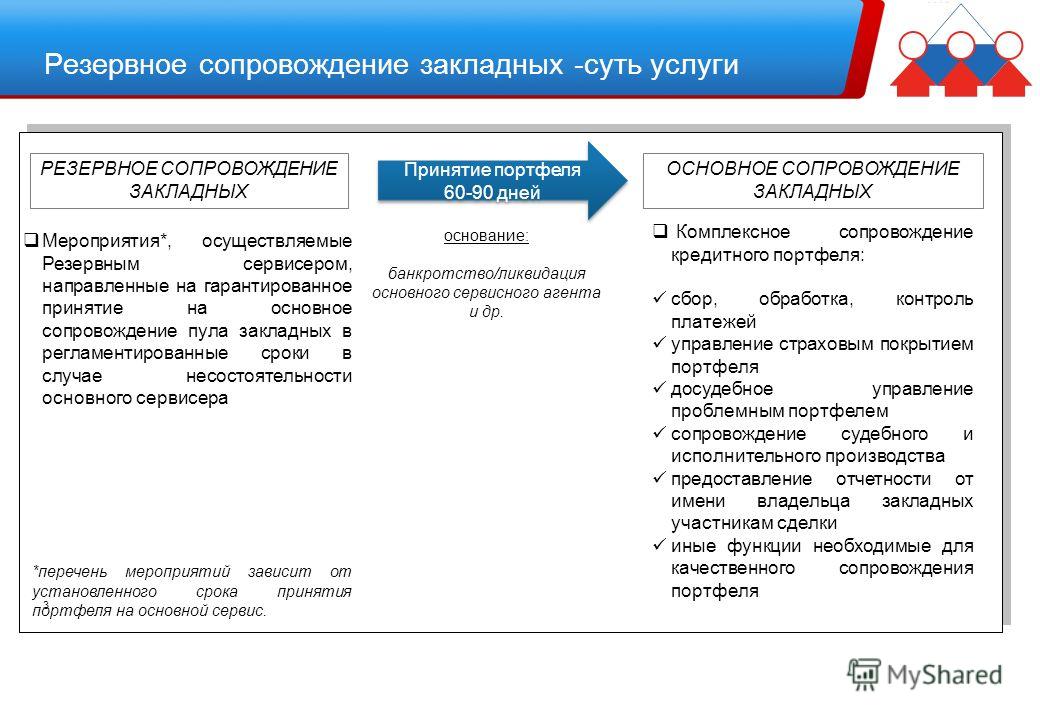

- Частичная продажа залога происходит как межбанковская сделка для получения части финансовых средств. При этом часть доли от платежей переводится на счет третьей стороны, это может продолжаться как на протяжении всех оставшихся выплат, так и на какой-то ограниченный срок. Обычно подобные операции остаются на уровне межбанковских отношений. Условия, определенные в договоре, для заемщика никак не изменяются.

- Полная перепродажа прав — переоформление заемного договора другой финансовой организации. При перепродаже изменяется номер расчетного счета, и организация обязана уведомить заемщика, выслав ему соответственное письмо или пригласив лично в офис банка.

- Обмен закладными — это процедура, напоминающая полную переуступку. Чаще всего, выполняется при уклонении по выплатам, и, если заемщик не заинтересован в каких-то компромиссах.

Тогда финансовая структура имеет право реализовать залоговый объект, чтобы возместить свои убытки, включая и проценты по кредиту.

Тогда финансовая структура имеет право реализовать залоговый объект, чтобы возместить свои убытки, включая и проценты по кредиту.

Какие разновидности ипотеки бывают

Чаще всего в обиходе все виды кредитования для покупки квартиры называют ипотекой, не уточняя подробностей. Тем не менее, существует несколько разновидностей такого кредита, которые отличаются некоторыми особенностями и оформляются в различных ситуациях.

Для покупки на вторичном рынке. Такая ситуация возникает, когда человек хочет приобрести квартиру, уже бывшую у кого-то в собственности. В этом случае банк выплачивает продавцу нужную сумму, а покупатель постепенно расплачивается уже с банковской организацией, перечисляя выплаты по ипотеке.

Ипотека в приобретении недвижимости с долевым участием. Это покупка жилья, у которого клиент будет первым собственником, поэтому в данной ситуации страхование права собственности не является обязательной процедурой, в отличие от покупки на вторичном рынке. Также для данного вида ипотеки проценты по ставке могут быть немного выше.

Также для данного вида ипотеки проценты по ставке могут быть немного выше.

Ипотека для молодой семьи. Такой вид кредитования достаточно распространен, но здесь присутствуют ограничения, касающиеся непосредственно возраста заемщиков. Кроме того, это подходит для ситуаций, если человек в данное время живет с родителями в одной квартире, и на каждого жильца приходится менее 10 кв. м., то можно подать заявку на получение субсидии, которая позволит приобрести собственную квартиру.

Как оформляется закладная

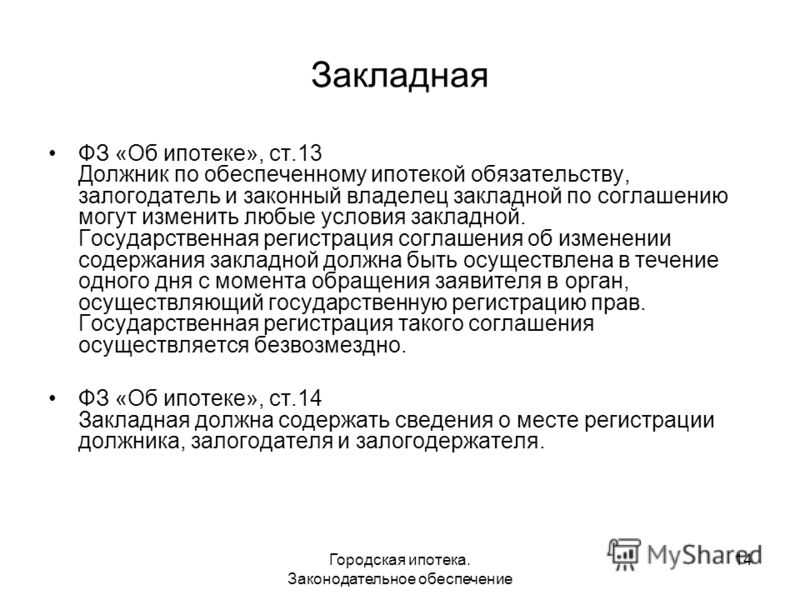

Залог становится гарантией выполнения обязательств со стороны заемщика, поэтому составление закладной процедура обязательная. Одновременно точное составление договора несет в себе гарантии соблюдения прав собственника, а регистрация закладной делает недопустимым какое-либо внесение дополнительных пунктов в этот документ.

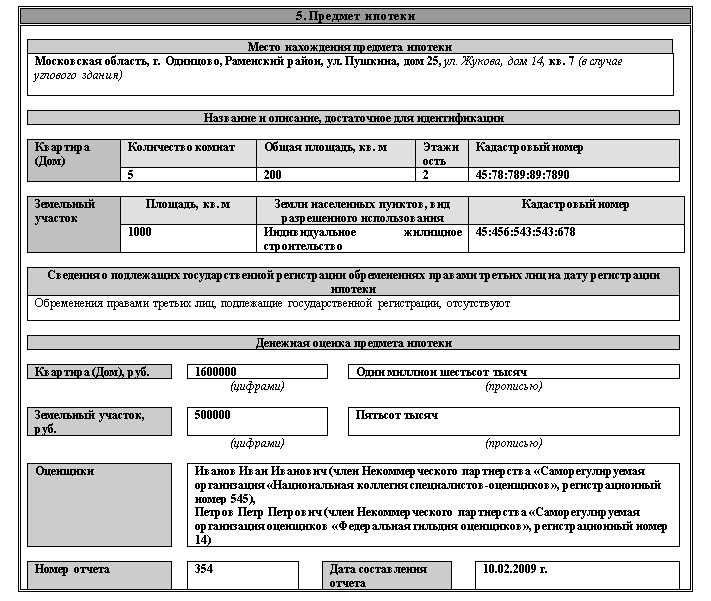

Форма и структура бланка может иметь отличия у каждой банковской организации, это вполне допустимо, однако при этом сохраняется общее содержание, и обычно в документе можно обнаружить следующие пункты:

- данные о заемщике, и о том, кто предоставил залог, включая все реквизиты и контакты;

- описание залоговой недвижимости, позволяющее без проблем и разночтений с точностью ее опознать, адрес, характеристики, правоустанавливающие документы;

- если по договору денежная сумма указана в валюте, то необходимо прописать ее полную стоимость;

- данные оценщика, производившего экспертное заключение объекта;

- условия кредитования, все особенности договора;

- номер договора и дата его заключения.

Как выглядит документ, можно посмотреть на информационном ресурсе банка, в котором будет оформляться кредитование, или узнать непосредственно в офисе.

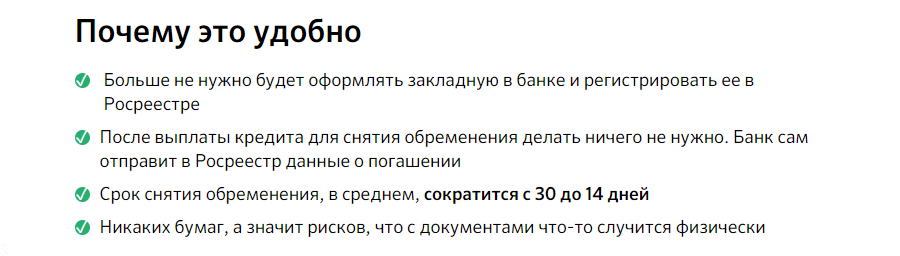

Как правильно зарегистрировать залог

Чтобы сделка была законной, а также для гарантии собственных прав, залог необходимо зарегистрировать. Все документы подаются в Росреестр по месту регистрации объекта недвижимости, где проводится необходимая операция, в ходе которой проставляются нужные отметки, а также закладной присваивается индивидуальный номер. Кроме того, при регистрации указываются следующие данные:

- наименование организации, оформлявшего документ;

- место заключения ипотечного договора;

- дата передачи закладной сотруднику банковской организации.

Чтобы документы были приняты и зарегистрированы, необходимо заплатить пошлину. После всех действий собственник получает документ, свидетельствующий о его праве на данную недвижимость, в котором будет присутствовать отметки о действующем обременении. Чтобы его снять, нужно будет полностью погасить свои долговые обязательства перед кредитором.

Чтобы его снять, нужно будет полностью погасить свои долговые обязательства перед кредитором.

После внесения последнего платежа банк будет обязан предоставить письменное уведомление о том, что заемные средства возвращены в полном объеме. Этот документ является основным для принятия решения о снятии обременения с недвижимости.

Особенности документа

Поскольку закладная является обязательным документом только для банковской организации, то она оформляется исключительно в единственном экземпляре и клиенту не выдается. Это правило действует для всех организаций, не зависимости от места заключения ипотечного договора. Но можно потребовать сделать копию, которая может пригодиться на случай возникновения каких-то спорных ситуаций.

Также, при оформлении закладной, стоит внимательно проверить всю отображенную в ней информацию, чтобы не возникало никаких расхождений.

Во время проведения межбанковских операций возможны ситуации, когда по каким-либо причинам внутри организации документы могут потеряться или приобретают непригодный вид. В данном случае потребуется переоформить полную копию, которая должна иметь аналогичное оригиналу содержание и выполнять те же функции, и обладать соответствующей подписью и печатью. Закладную необходимо будет предоставить при выполнении обязательств и дальнейшем снятии обременения, банковская организация обязана это сделать.

В данном случае потребуется переоформить полную копию, которая должна иметь аналогичное оригиналу содержание и выполнять те же функции, и обладать соответствующей подписью и печатью. Закладную необходимо будет предоставить при выполнении обязательств и дальнейшем снятии обременения, банковская организация обязана это сделать.

Если банк отказывается выдавать нужные документы, пишется заявление на имя его руководителя. В том случае, когда это действие не приносит нужного результата, вопросы решаются через суд, но перед этим необходимо подать жалобу на данную организацию непосредственно в Центральный банк, вмешательство которого поможет решить возникший конфликт.

Выводы

Поскольку закладная требуется, когда обязательства уже выполнены, и остается только закрыть обременение, при возникновении конфликтов и необходимости судебных разбирательств имеет смысл ходатайствовать сразу о снятии обременения, сформулировав свое прошение именно таким образом. Тогда положительное решение суда позволит сразу избавиться от обременения, напрямую, минуя различные инстанции, которые приходится проходить в обычном порядке.

Стоит помнить о том, что закладная — это важный документ, особенно если квартира является единственной недвижимостью и одновременно местом жительства владельца. Именно поэтому к оформлению необходимо отнестись максимально внимательно, тщательно изучая все документы и пункты договора. Это позволит избежать различных проблем и конфликтов, а также защитить свои права при необходимости.

Оформление закладной по ипотеке в Сбербанке после сдачи дома в 2017 г.

Ипотека согласно законодательству сопровождается составлением целого пакета документации. В том числе осуществляется оформление закладной по ипотеке в Сбербанке после сдачи дома и при покупке готового жилья.

Недвижимость в залог: как правильно оформить документ

Ипотечные кредиты выдаются под залог недвижимого имущества. В обеспечение займа можно предоставлять банку квартиру (имеющуюся либо приобретаемую), дом, земельные участки, гаражи, дачные дома. Как оформить ипотеку под залог имеющейся недвижимости можно узнать тут. Документ, которым оформляется этот вид гарантии, называется закладная, которая заполняется залогодателем и хранится в Сбербанке до полного погашения кредита.

Документ, которым оформляется этот вид гарантии, называется закладная, которая заполняется залогодателем и хранится в Сбербанке до полного погашения кредита.

Что такое закладная на квартиру при ипотеке в Сбербанке простыми словами: это документ о залоге в пользу банка приобретенного жилого имущества.

Согласно законодательству, закладная на квартиру по ипотеке Сбербанка или иного кредитного учреждения – это ценная бумага, которая также может выступать залогом. Сбербанк имеет право передать эту ценную бумагу другому финансовому учреждению в качестве обеспечения взятых им финансовых ресурсов. О передаче ипотечного залога финансово-кредитная организация обязана сообщить клиенту: личным письмом либо разместить информацию на собственном сайте. При отказе от полной выплаты кредита заложенная квартира перейдет в собственность не первичного банка, в котором взят кредит, а банка – держателя закладной.

Передача гарантии другому банку для залогодателя ничего не меняет: ежемесячная сумма погашения, условия ипотеки, реквизиты банковского отделения остаются прежними.

Оформление закладной по ипотеке в Сбербанке – процесс ответственный, требующий внимания. Следует проверить все пункты, тщательно сверить личные данные. В бланк вписываются:

- сведения о залогодателе: фамилия, имя, отчество;

- серия, номер паспорта, где и когда выдан;

- данные о должнике;

- если квартира находится в долевой собственности – данные о других собственниках;

- информация о банке – первоначальном залогодержателе: наименование, местонахождения, номер лицензии, дата выдаче, юридическое лицо, выдавшее лицензию;

- информация об ипотечном договоре: номер, дата, место заключения;

- сумма кредита в рублях;

- срок возврата в месяцах;

- размер процентов по кредиту;

- остаток суммы займа на момент подписания закладной;

- сведения о предмете ипотеки: адрес, количество комнат, этаж;

- данные об обременении;

- оценочная стоимость залога;

- дата, номер регистрации права собственности на квартиру;

- информация о регистрации ипотеки;

- при передаче закладной – данные о новом ее владельце, дата передачи, реквизиты договора.

После заполнения и подписания сторонами закладная регистрируется в территориальном органе Росреестре. Услуги по регистрации оплачиваются должником, если иное не предусмотрено ипотечным договором.

Закладная составляется в единственном экземпляре, поэтому заемщику рекомендуется сделать ее копию, проставить регистрационный номер и хранить у себя до полной выплаты ипотеки. При передаче другому финучреждению либо утрате, восстановить ее будет значительно легче.

Оценка недвижимости и другие сведения о залоговом имуществе

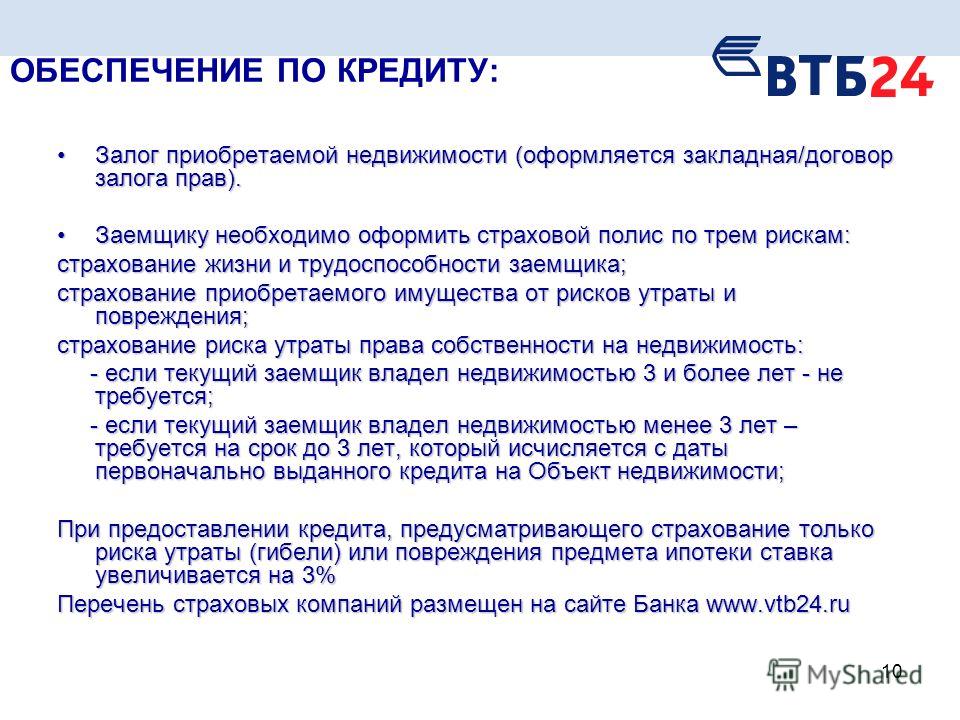

Для оформления ипотечного обеспечения заемщик должен предоставить ряд документов, подтверждающих его право собственности на квартиру, ее оценочную стоимость. Для закладной по ипотеке в Сбербанке необходимы следующие документы:

- паспорт залогодателя и других собственников квартиры;

- оригинал выписки из ЕГРП;

- свидетельство о регистрации прав собственности на заемщика;

- договор купли-продажи, дарения, мены, дарственную;

- документ об оценочной стоимости имущества;

- технический паспорт на закладываемую недвижимость;

- нотариально заверенное согласие супруга на залог жилья;

- оригинал разрешения органов опеки на залог квартиры, если одним из собственников выступает ребенок.

Если согласно брачному договору исключительное право собственности на жилье принадлежит только одному из супругов, в банк необходимо предъявить оригинал брачного договора.

Документ об оценке ипотечного залогового жилья в обязательном порядке должен содержать сведения о предмете оценки: технический план квартиры, вид ремонта, состояние, степень износа. На расчет рыночной стоимости недвижимости влияет наличие социальной инфраструктуры в районе местонахождения, удобство транспортной развязки, социальная значимость и т.д. В сопроводительной записке обязательно наличие фотографий объекта.

В квартире, переданной в обеспечение ипотеки, должник не имеет права делать перепланировку без уведомления кредитора.

Когда и как оформить закладную по ипотеке в Сбербанке после сдачи дома

Когда оформляется закладная при ипотеке Сбербанка, зависит от момента перехода права собственности на объект к покупателю. Регистрация ипотеки в силу закона, то есть при покупке недвижимости с привлечением заемных средств, осуществляется одновременно с регистрацией права собственности.

Финальным аккордом в деле оформления завершения строительства является подписание акта приема-передачи. После визирования данного документа можно готовить документацию, необходимую для госрегистрации, включая закладную.

Данную процедуру можно пройти в Росреестре или в одном из МФЦ. Документы будущие владельцы могут предоставить:

- лично;

- через нотариуса;

- через Сбербанк, но только если объект не приобретается в долевую собственность, а, например, в совместную, но владельцев будет не более двух человек, а сделка совершается сторонами лично, без привлечения других участников, действующих по доверенности;

- с обращением к представителям застройщика, когда документацию по всем объектам передают на регистрацию одновременно. Обычно это длительная процедура.

Первый вариант является самым бюджетным, однако присутствие во время госрегистрации уполномоченного лица от строительной компании все же желательно. Все остальные варианты предполагают уплату исполнителю комиссионного дохода.

Все остальные варианты предполагают уплату исполнителю комиссионного дохода.

О порядке действий в конкретной ситуации стандартно рассказывает менеджер по ипотеке. Он же объяснит, как получить закладную в Сбербанке для регистрации права собственности. Обычно банк составляет данный документ силами своих специалистов на основании документации, предоставленной клиентами. Перечень необходимых документов аналогичен тому, что описан для случая покупки готового жилья, но вместо договора купли-продажи на квартиру предоставляется договор долевого участия.

Где хранится закладная по ипотеке Сбербанка: первый экземпляр останется у Сбербанка, а второй при регистрации права собственности и ипотеки передается на хранение в Росреестр.

Закладная на квартиру по ипотеке Сбербанка после погашения долга

Погашение ипотеки – знаковый момент, но на этом отношения со Сбербанком и регистрирующими органами не заканчиваются. Когда долг обнулился, нужно обратиться в банк с заявлением о выдаче закладной. Срок реагирования кредитора на обращение – 14-30 дней. О том, что возможно получение документа, сообщат по телефону.

Срок реагирования кредитора на обращение – 14-30 дней. О том, что возможно получение документа, сообщат по телефону.

Закладную важно проверить на наличие отметки о том, что обязательства заемщика выполнены в полном объеме, и Сбербанк не имеет к нему претензий. Эта информация удостоверяется подписями уполномоченных представителей банка и его печатью.

После необходимо обратиться в Росреестр. Там происходит сдача:

- договора долевого участия;

- свидетельств о праве собственности или расширенной выписки из ЕГРП, если сделка оформлялась после 01.01.2017 г.;

- закладной.

Оформление займет сколько-то времени. Результат действия: владельцу жилья предоставят договор долевого участия, на оборотной стороне которого проставят штамп, удостоверяющий факт снятия ипотеки, а также новую расширенную выписку из ЕГРП, где в строке «Обременения» будет стоять прочерк, что означает, что теперь жильем можно свободно распоряжаться.

Если по тем или иным причинам закладная была утрачена, можно оформить закладную-дубликат по ипотеке в Сбербанке.

В таком случае нужно тщательно проследить, чтобы новая версия точно соответствовала первоначальной. Для этого желательно при получении оригинала закладной еще на стадии передачи в Росреестр документов на регистрацию права собственности сделать его ксерокопию.

Полностью амортизирующий платеж: определение, пример, сравнение. Только проценты

К

Юлия Каган

Полная биография

Джулия Каган — финансовый/потребительский журналист и бывший старший редактор отдела личных финансов Investopedia.

Узнайте о нашем редакционная политика

Обновлено 07 апреля 2022 г.

Факт проверен

Сюзанна Квилхауг

Факт проверен Сюзанна Квилхауг

Полная биография

Сюзанна занимается контент-маркетингом, пишет и проверяет факты. Она имеет степень бакалавра финансов в Государственном университете Бриджуотер и помогает разрабатывать контент-стратегии для финансовых брендов.

Она имеет степень бакалавра финансов в Государственном университете Бриджуотер и помогает разрабатывать контент-стратегии для финансовых брендов.

Узнайте о нашем редакционная политика

Что такое полностью амортизирующий платеж?

Полностью амортизирующий платеж относится к типу периодического погашения долга. Если заемщик производит платежи в соответствии с графиком погашения кредита, долг полностью погашается к концу установленного срока. Если кредит предоставляется с фиксированной процентной ставкой, каждый полностью амортизирующий платеж составляет равную сумму в долларах. Если ссуда является ссудой с регулируемой процентной ставкой, полностью амортизирующий платеж изменяется по мере изменения процентной ставки по ссуде.

График амортизации

Ключевые выводы

- Полностью амортизируемый платеж — это периодический платеж по кредиту, осуществляемый в соответствии с графиком, который гарантирует его погашение к концу установленного срока кредита.

- Ссуды, платежи по которым полностью амортизируются, называются самоамортизируемыми ссудами.

- Традиционные долгосрочные ипотечные кредиты с фиксированной процентной ставкой обычно предусматривают полностью амортизирующие платежи.

- Процентные платежи, типичные для некоторых ипотечных кредитов с плавающей процентной ставкой, противоположны полностью амортизирующим платежам.

Понимание платежа с полной амортизацией

Ссуды, по которым производятся полностью амортизирующие платежи, известны как самоамортизирующиеся ссуды. Ипотечные кредиты являются типичными самоамортизируемыми кредитами, и они обычно несут полностью амортизирующие платежи. Покупатели жилья могут увидеть, сколько они могут рассчитывать на выплату процентов в течение срока действия кредита, используя график амортизации, предоставленный их кредитором.

Полностью амортизируемые платежи по сравнению с платежами только по процентам

Процентный платеж противоположен полностью амортизирующему платежу. Если наш заемщик покрывает только проценты по каждому платежу, он не входит в график погашения кредита к концу его срока. Если кредит позволяет заемщику производить первоначальные платежи, которые меньше, чем полностью амортизирующий платеж, то полностью амортизирующие платежи на более позднем сроке действия кредита будут значительно выше. Это типично для многих ипотечных кредитов с регулируемой процентной ставкой (ARM).

Если наш заемщик покрывает только проценты по каждому платежу, он не входит в график погашения кредита к концу его срока. Если кредит позволяет заемщику производить первоначальные платежи, которые меньше, чем полностью амортизирующий платеж, то полностью амортизирующие платежи на более позднем сроке действия кредита будут значительно выше. Это типично для многих ипотечных кредитов с регулируемой процентной ставкой (ARM).

Для иллюстрации представьте, что кто-то берет ипотечный кредит на 250 000 долларов на 30 лет и с процентной ставкой 4,5%. Однако вместо того, чтобы быть фиксированной, процентная ставка является регулируемой, и кредитор гарантирует только ставку 4,5% в течение первых пяти лет кредита. После этого момента он настраивается автоматически.

Если бы заемщик осуществлял полностью амортизирующие платежи, он заплатил бы 1 266,71 доллара, как показано в первом примере, и эта сумма увеличилась бы или уменьшилась при корректировке процентной ставки по кредиту. Однако, если кредит структурирован таким образом, что заемщик платит проценты только в течение первых пяти лет, его ежемесячные платежи составляют всего 9 долларов. 37.50 за это время. Но они не полностью амортизируются. В результате после истечения начальной процентной ставки его платежи могут увеличиться до 1949,04 доллара. Осуществляя не полностью амортизирующие платежи в начале срока кредита, заемщик, по сути, обязуется производить более крупные полностью амортизирующие платежи позже в течение срока кредита.

37.50 за это время. Но они не полностью амортизируются. В результате после истечения начальной процентной ставки его платежи могут увеличиться до 1949,04 доллара. Осуществляя не полностью амортизирующие платежи в начале срока кредита, заемщик, по сути, обязуется производить более крупные полностью амортизирующие платежи позже в течение срока кредита.

Важно

Если у вас есть ипотечный кредит с регулируемой процентной ставкой (ARM), его рефинансирование до корректировки ставки может помочь избежать значительного скачка ежемесячных платежей.

Пример платежа по полностью амортизированному кредиту

Чтобы проиллюстрировать полностью амортизирующий платеж, представьте, что человек берет ипотечный кредит на 250 000 долларов США на 30 лет с фиксированной процентной ставкой и процентной ставкой 4,5%, и его ежемесячные платежи составляют 1 266,71 доллара США. В начале срока действия ссуды большинство этих платежей посвящено процентам и лишь небольшая часть — основной сумме ссуды; Ближе к концу срока кредита большая часть каждого платежа покрывает основную сумму, и лишь небольшая часть приходится на проценты. Поскольку эти платежи полностью амортизируются, если заемщик делает их каждый месяц, они погасят кредит к концу его срока.

Поскольку эти платежи полностью амортизируются, если заемщик делает их каждый месяц, они погасят кредит к концу его срока.

Вот как будет выглядеть график погашения кредита с первого по пятый годы кредита.

| График амортизации 30-летнего кредита в размере 250 000 долларов США под 4,5% | |||||

|---|---|---|---|---|---|

| Дата платежа | Оплата | Директор | Проценты | Всего процентов | Весы |

| ноябрь 2021 г. | 1 266,71 $ | $329.21 | 937,50 $ | 937,50 $ | 249 670,79 $ |

| декабрь 2021 г. | 1 266,71 $ | 330,45 $ | 936,27 $ | 1873,77 $ | 249 340,34 $ |

| Январь 2022 | 1 266,71 $ | 331,69 $ | 935,03 $ | 2 808,79 $ | 249 008,65 $ |

| фев 2022 | 1 266,71 $ | 332,93 $ | 933,78 $ | 3 742,57 $ | $248 675,72 |

март 2022 г. | 1 266,71 $ | 334,18 $ | 932,53 $ | 4 675,11 $ | 248 341,54 $ |

| Апрель 2022 | 1 266,71 $ | 335,43 $ | 931,28 $ | $5 606,39 | 248 006,11 $ |

| Май 2022 | 1 266,71 $ | 336,69 $ | 930,02 $ | 6 536,41 $ | 247 669,42 $ |

| июнь 2022 г. | 1 266,71 $ | 337,95 $ | 928,76 $ | 7 465,17 $ | 247 331,47 долл. США |

| Июль 2022 | 1 266,71 $ | 339,22 $ | 927,49 $ | 8 392,67 $ | 246 992,25 $ |

| Август 2022 | 1 266,71 $ | 340,49 $ | 926,22 $ | $9 318,89 | $246 651,75 |

| сен 2022 | 1 266,71 $ | 341,77 $ | 924,94 $ | $10 243,83 | $246 309,98 |

| Октябрь 2022 | 1 266,71 $ | 343,05 $ | 923,66 $ | $11 167,49 | $245 966,93 |

ноябрь 2022 г. | 1 266,71 $ | 344,34 $ | 922,38 $ | $12 089,87 | 245 622,60 $ |

| Декабрь 2022 | 1 266,71 $ | 345,63 $ | 921,08 $ | 13 010,95 $ | $245 276,97 |

| Январь 2023 | 1 266,71 $ | 346,92 $ | 919,79 $ | 13 930,74 $ | 244 930,04 $ |

| Февраль 2023 | 1 266,71 $ | 348,23 $ | 918,49 $ | $14 849,23 | $244 581,82 |

| Март 2023 | 1 266,71 $ | 349,53 $ | 917,18 $ | $15 766,41 | 244 232,29 $ |

| Апрель 2023 | 1 266,71 $ | 350,84 $ | 915,87 $ | $16 682,28 | 243 881,44 $ |

| Май 2023 | 1 266,71 $ | 352,16 $ | 914,56 $ | $17 596,84 | 243 529,29 $ |

июнь 2023 г. | 1 266,71 $ | 353,48 $ | 913,23 $ | 18 510,07 $ | $243 175,81 |

| Июль 2023 | 1 266,71 $ | 354,80 $ | 911,91 $ | $19 421,98 | 242 821,00 $ |

| Август 2023 | 1 266,71 $ | 356,13 $ | 910,58 $ | $20 332,56 | $242 464,87 |

| Сентябрь 2023 | 1 266,71 $ | 357,47 $ | 909,24 $ | 21 241,80 $ | 242 107,40 $ |

| Октябрь 2023 | 1 266,71 $ | 358,81 $ | 907,90 $ | $22 149,71 | 241 748,59 $ |

| Ноябрь 2023 | 1 266,71 $ | 360,16 $ | 906,56 $ | $23 056,26 | $241 388,43 |

| Декабрь 2023 | 1 266,71 $ | 361,51 $ | 905,21 $ | $23 961,47 | $241 026,93 |

| Январь 2024 | 1 266,71 $ | 362,86 $ | 903,85 $ | $24 865,32 | 240 664,06 $ |

| Февраль 2024 | 1 266,71 $ | 364,22 $ | 902,49 $ | $25 767,81 | 240 299,84 $ |

| Март 2024 | 1 266,71 $ | 365,59 $ | 901,12 $ | $26 668,94 | 239 934,25 $ |

| Апрель 2024 | 1 266,71 $ | 366,96 $ | 899,75 $ | 27 568,69 $ | $239 567,29 |

| Май 2024 | 1 266,71 $ | 368,34 $ | 898,38 $ | 28 467,07 $ | 239 198,96 $ |

| июнь 2024 | 1 266,71 $ | 369,72 $ | 897,00 $ | 29 364,06 $ | 238 829,24 $ |

| июль 2024 | 1 266,71 $ | 371,10 $ | 895,61 $ | 30 259,67 долл. США США | 238 458,13 $ |

| Август 2024 | 1 266,71 $ | 372,50 $ | 894,22 $ | $31 153,89 | 238 085,64 $ |

| Сентябрь 2024 | 1 266,71 $ | 373,89 $ | 892,82 $ | $32 046,71 | 237 711,75 $ |

| Октябрь 2024 | 1 266,71 $ | 375,29 $ | 891,42 $ | 32 938,13 $ | $237 336,45 |

| Ноябрь 2024 | 1 266,71 $ | 376,70 $ | 890,01 $ | 33 828,14 $ | $236 959,75 |

| Декабрь 2024 | 1 266,71 $ | 378,11 $ | 888,60 $ | $34 716,74 | 236 581,64 $ |

| Январь 2025 | 1 266,71 $ | 379,53 $ | 887,18 $ | $35 603,92 | 236 202,11 $ |

| фев 2025 | 1 266,71 $ | 380,96 $ | 885,76 $ | $36 489,68 | 235 821,15 $ |

| Март 2025 | 1 266,71 $ | 382,38 $ | 884,33 $ | $37 374,01 | $235 438,77 |

| Апрель 2025 | 1 266,71 $ | 383,82 $ | 882,90 $ | $38 256,91 | 235 054,95 $ |

| Май 2025 | 1 266,71 $ | 385,26 $ | 881,46 $ | $39 138,36 | $234 669,69 |

| июнь 2025 | 1 266,71 $ | 386,70 $ | 880,01 $ | 40 018,37 $ | 234 282,99 $ |

| июль 2025 | 1 266,71 $ | 388,15 $ | 878,56 $ | $40 896,93 | 233 894,84 $ |

| Август 2025 | 1 266,71 $ | 389,61 $ | 877,11 $ | 41 774,04 $ | $233 505,23 |

| Сентябрь 2025 | 1 266,71 $ | 391,07 $ | 875,64 $ | $42 649,68 | 233 114,16 $ |

| Октябрь 2025 | 1 266,71 $ | 392,54 $ | 874,18 $ | $43 523,86 | 232 721,63 $ |

| Ноябрь 2025 | 1 266,71 $ | 394,01 $ | $872,71 | $44 396,57 | $232 327,62 |

| Декабрь 2025 | 1 266,71 $ | 395,48 $ | 871,23 $ | $45 267,80 | 231 932,13 $ |

| Январь 2026 | 1 266,71 $ | 396,97 $ | 869,75 $ | $46 137,54 | 231 535,17 $ |

| Февраль 2026 | 1 266,71 $ | 398,46 $ | 868,26 $ | 47 005,80 $ | $231 136,71 |

| март 2026 | 1 266,71 $ | 399,95 $ | 866,76 $ | 47 872,56 $ | $230 736,76 |

| Апрель 2026 | 1 266,71 $ | 401,45 $ | 865,26 $ | 48 737,82 $ | 230 335,31 долл. США США |

| Май 2026 | 1 266,71 $ | 402,96 $ | 863,76 $ | 49 601,58 $ | 229 932,35 $ |

| июнь 2026 | 1 266,71 $ | 404,47 $ | 862,25 $ | $50 463,83 | 229 527,89 $ |

| июль 2026 | 1 266,71 $ | 405,98 $ | 860,73 $ | $51 324,56 | 229 121,90 $ |

| Август 2026 | 1 266,71 $ | 407,51 $ | 859,21 $ | $52 183,77 | 228 714,40 $ |

| Сентябрь 2026 | 1 266,71 $ | 409,03 $ | 857,68 $ | $53 041,44 | 228 305,36 $ |

| Октябрь 2026 | 1 266,71 $ | 410,57 $ | 856,15 $ | $53 897,59 | 227 894,79 $ |

| Ноябрь 2026 | 1 266,71 $ | 412,11 $ | 854,61 $ | $54 752,19 | $227 482,69 |

Теперь, вот как выглядит график погашения кредита за последние пять лет.

| График амортизации 30-летнего кредита в размере 250 000 долларов США под 4,5% | |||||

|---|---|---|---|---|---|

| Дата платежа | Оплата | Директор | Проценты | Всего процентов | Весы |

| Октябрь 2046 | 1 266,71 $ | 1008,14 $ | 258,58 $ | $197 959,70 | 67 945,72 $ |

| ноябрь 2046 | 1 266,71 $ | 1 011,92 $ | 254,80 $ | $198 214,49 | 66 933,80 $ |

| Декабрь 2046 | 1 266,71 $ | 1015,71 $ | 251,00 $ | $198 465,50 | 65 918,09 $ |

| Январь 2047 | 1 266,71 $ | 1019,52 $ | 247,19 $ | $198 712,69 | $64 898,57 |

| Февраль 2047 | $1 266,71 | 1023,34 $ | 243,37 $ | 198 956,06 $ | $63 875,22 |

| март 2047 | 1 266,71 $ | 1027,18 $ | 239,53 $ | $199 195,59 | 62 848,04 $ |

| Апрель 2047 | 1 266,71 $ | 1 031,03 $ | 235,68 $ | $199 431,27 | 61 817,01 $ |

| Май 2047 | 1 266,71 $ | 1034,90 $ | 231,81 $ | $199 663,08 | 60 782,11 $ |

| июнь 2047 | 1 266,71 $ | 1038,78 $ | 227,93 $ | $199 891,02 | $59 743,33 |

| июль 2047 | 1 266,71 $ | $1042,68 | 224,04 $ | 200 115,05 $ | $58 700,65 |

| Август 2047 | 1 266,71 $ | 1046,59 $ | 220,13 $ | $200 335,18 | $57 654,07 |

| Сентябрь 2047 | 1 266,71 $ | 1050,51 $ | 216,20 $ | 200 551,38 долл. США США | $56 603,56 |

| Октябрь 2047 | 1 266,71 $ | 1054,45 $ | 212,26 $ | $200 763,65 | $55 549,11 |

| Ноябрь 2047 | 1 266,71 $ | 1058,40 $ | 208,31 $ | 200 971,96 $ | $54 490,70 |

| Декабрь 2047 | 1 266,71 $ | 1062,37 $ | 204,34 $ | 201 176,30 $ | $53 428,33 |

| Январь 2048 | 1 266,71 $ | 1066,36 $ | 200,36 $ | $201 376,65 | $52 361,97 |

| Февраль 2048 | 1 266,71 $ | 1070,36 $ | 196,36 $ | 201 573,01 $ | $51 291,62 |

| март 2048 | 1 266,71 $ | 1074,37 $ | 192,34 $ | $201 765,35 | $50 217,25 |

| Апрель 2048 | 1 266,71 $ | 1078,40 $ | 188,31 $ | $201 953,67 | $49 138,85 |

| Май 2048 | 1 266,71 $ | 1082,44 $ | 184,27 $ | $202 137,94 | 48 056,41 $ |

| июнь 2048 | $1 266,71 | 1086,50 $ | 180,21 $ | 202 318,15 $ | 46 969,90 $ |

| июль 2048 | 1 266,71 $ | 1090,58 $ | 176,14 $ | $202 494,29 | 45 879,33 $ |

| Август 2048 | 1 266,71 $ | 1094,67 $ | 172,05 $ | $202 666,34 | $44 784,66 |

| Сентябрь 2048 | 1 266,71 $ | 1098,77 $ | 167,94 $ | 202 834,28 $ | $43 685,89 |

| Октябрь 2048 | 1 266,71 $ | 1102,89 $ | 163,82 $ | 202 998,10 $ | 42 583,00 $ |

| Ноябрь 2048 | 1 266,71 $ | 1 107,03 $ | 159,69 $ | 203 157,79 $ | $41 475,97 |

| Декабрь 2048 | 1 266,71 $ | 1 111,18 $ | 155,53 $ | $203 313,32 | $40 364,79 |

| Январь 2049 | 1 266,71 $ | 1115,35 $ | 151,37 $ | $203 464,69 | $39 249,45 |

| Февраль 2049 | 1 266,71 $ | 1119,53 $ | 147,19 $ | $203 611,88 | $38 129,92 |

| март 2049 | 1 266,71 $ | 1123,73 $ | 142,99 $ | 203 754,86 $ | $37 006,20 |

| Апрель 2049 | 1 266,71 $ | 1127,94 $ | 138,77 $ | 203 893,64 $ | 35 878,25 $ |

| Май 2049 | 1 266,71 $ | 1132,17 $ | 134,54 $ | 204 028,18 $ | $34 746,09 |

| июнь 2049 | 1 266,71 $ | 1136,42 $ | 130,30 $ | $204 158,48 | $33 609,67 |

| июль 2049 | 1 266,71 $ | $1140,68 | 126,04 $ | $204 284,51 | $32 468,99 |

| Август 2049 | 1 266,71 $ | 1144,95 $ | $121,76 | $204 406,27 | $31 324,04 |

| Сентябрь 2049 | 1 266,71 $ | $1149,25 | 117,47 $ | $204 523,74 | $30 174,79 |

| Октябрь 2049 | $1 266,71 | 1153,56 $ | 113,16 $ | $204 636,89 | 29 021,23 $ |

| Ноябрь 2049 | 1 266,71 $ | 1157,88 $ | 108,83 $ | $204 745,72 | 27 863,35 $ |

| Декабрь 2049 | 1 266,71 $ | $1162,23 | 104,49 $ | 204 850,21 $ | 26 701,12 $ |

| Январь 2050 | 1 266,71 $ | $1166,58 | $100,13 | 204 950,34 $ | 25 534,54 $ |

| Февраль 2050 | 1 266,71 $ | 1170,96 $ | 95,75 $ | 205 046,09 $ | $24 363,58 |

| Март 2050 | 1 266,71 $ | 1175,35 долл. США США | 91,36 $ | 205 137,46 $ | $23 188,23 |

| Апрель 2050 | 1 266,71 $ | $1179,76 | 86,96 $ | 205 224,41 $ | 22 008,47 $ |

| Май 2050 | 1 266,71 $ | 1184,18 $ | $82,53 | 205 306,94 $ | $20 824,29 |

| июнь 2050 | 1 266,71 $ | $1188,62 | 78,09 $ | $205 385,04 | $19 635,67 |

| июль 2050 | 1 266,71 $ | 1 193,08 $ | 73,63 $ | $205 458,67 | $18 442,59 |

| Август 2050 | 1 266,71 $ | 1197,55 $ | 69,16 $ | $205 527,83 | 17 245,04 $ |

| Сентябрь 2050 | 1 266,71 $ | 1 202,04 $ | 64,67 $ | 205 592,50 $ | $16 042,99 |

| Октябрь 2050 | 1 266,71 $ | 1 206,55 $ | 60,16 $ | $205 652,66 | $14 836,44 |

| Ноябрь 2050 | 1 266,71 $ | 1 211,08 $ | 55,64 $ | 205 708,30 $ | $13 625,36 |

| Декабрь 2050 | 1 266,71 $ | 1 215,62 $ | 51,10 $ | 205 759,39 $ | $12 409,74 |

| Январь 2051 | 1 266,71 $ | 1220,18 $ | 46,54 $ | 205 805,93 $ | $11 189,57 |

| Февраль 2051 | 1 266,71 $ | 1 224,75 $ | 41,96 $ | $205 847,89 | $9 964,82 |

| Март 2051 | 1 266,71 $ | 1 229,35 $ | 37,37 $ | 205 885,26 $ | 8 735,47 $ |

| Апрель 2051 | 1 266,71 $ | 1 233,96 $ | 32,76 $ | 205 918,01 $ | 7 501,52 $ |

| Май 2051 | 1 266,71 $ | 1 238,58 $ | 28,13 $ | 205 946,15 $ | 6 262,93 $ |

| июнь 2051 | 1 266,71 $ | 1 243,23 $ | 23,49 $ | $205 969,63 | $5 019,71 |

| июль 2051 | 1 266,71 $ | 1 247,89 $ | 18,82 $ | 205 988,45 $ | 3771,82 $ |

| Август 2051 | 1 266,71 $ | 1 252,57 $ | 14,14 $ | 206 002,60 $ | 2 519,25 $ |

| Сентябрь 2051 | 1 266,71 $ | 1 257,27 $ | 9,45 $ | 206 012,05 $ | 1 261,98 $ |

| Октябрь 2051 | 1 266,71 $ | 1 261,98 $ | 4,73 $ | $206 016,78 | $0,00 |

Как видите, по мере приближения конца срока ипотеки большая часть ежемесячных платежей заемщика идет на погашение основной суммы кредита.

Примечание

В вашем графике погашения ипотечного кредита также может быть указано, что идет на страхование домовладельцев или налоги на недвижимость, если они включены в платежи по кредиту.

Плюсы и минусы полностью амортизированных кредитов

Основным преимуществом полностью амортизированных кредитов является возможность увидеть, как ежемесячно распределяется ваш платеж по ипотечному или аналогичному кредиту. Это может упростить планирование вашего бюджета, потому что вы всегда будете знать, каковы будут ваши платежи по ипотеке, если вы выберете вариант кредита с фиксированной ставкой.

Главный недостаток полностью амортизированных кредитов заключается в том, что они требуют, чтобы вы заплатили львиную долю процентных платежей вперед. Возвращаясь к примеру с полностью амортизированным кредитом, предложенному ранее, вы можете видеть, что большая часть того, что заемщик платит в течение первых пяти лет кредита, идет на проценты.

Если бы они продали дом через пять лет, то они могли бы сделать лишь очень небольшую брешь в остатке по кредиту. Если дом значительно не увеличился в цене, у них может быть очень мало собственного капитала, чтобы продемонстрировать свои усилия, что делает продажу дома менее прибыльной. Однако кредитор является победителем, потому что он смог получить эти процентные платежи за предыдущие пять лет.

Если дом значительно не увеличился в цене, у них может быть очень мало собственного капитала, чтобы продемонстрировать свои усилия, что делает продажу дома менее прибыльной. Однако кредитор является победителем, потому что он смог получить эти процентные платежи за предыдущие пять лет.

Совет

Если у вас есть ипотечный кредит и вы думаете о рефинансировании, использование онлайн-калькулятора для определения точки безубыточности с полностью амортизируемым кредитом может помочь вам решить, является ли это правильным шагом.

Другие виды платежей по кредиту

В некоторых случаях заемщики могут выбрать полностью амортизирующие платежи или другие виды платежей по своим кредитам. В частности, если заемщик выбирает вариант оплаты ARM, он получает четыре различных варианта ежемесячных платежей: 30-летний полностью амортизирующий платеж, 15-летний полностью амортизирующий платеж, платеж только по процентам и минимальный платеж. Они должны платить хотя бы по минимуму. Однако, если они хотят остаться на пути к погашению кредита через 15 или 30 лет, они должны произвести соответствующий полностью амортизирующий платеж.

Однако, если они хотят остаться на пути к погашению кредита через 15 или 30 лет, они должны произвести соответствующий полностью амортизирующий платеж.

Предупреждение

Внесение минимальных платежей может привести к увеличению остатка по кредиту, если вы не погасите свою задолженность по процентам.

Часто задаваемые вопросы

Что такое полностью амортизируемый кредит?

Полностью амортизируемый кредит имеет установленный период погашения, который позволяет заемщику погасить основную сумму долга и проценты к указанной дате. Полностью амортизируемые кредиты предполагают, что заемщик производит каждый запланированный платеж полностью и вовремя.

Что такое график амортизации?

График амортизации показывает, как платежи заемщика применяются к основной сумме долга и процентам по кредиту с течением времени. При полностью амортизированных кредитах основная часть процентных платежей производится в начале срока кредита, при этом большая часть платежа идет на погашение основного долга по мере приближения к концу кредита.

Можете ли вы досрочно погасить полностью амортизированный кредит?

Да, если ваш кредитор разрешает это. Досрочное погашение полностью амортизированного кредита может сэкономить деньги на процентах. Имейте в виду, однако, что ваш кредитор может применить штраф за досрочное погашение, чтобы возместить любые потерянные проценты, если вы решите погасить кредит досрочно.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

Бюро финансовой защиты прав потребителей. «В чем разница между ипотекой с фиксированной и регулируемой процентной ставкой?»

Федеральная корпорация по страхованию депозитов.

«Выплаты по ипотеке только под проценты и ARM с вариантами оплаты».

«Выплаты по ипотеке только под проценты и ARM с вариантами оплаты».

Определение, факторы и их улучшение

Что такое кредитный рейтинг?

Кредитный рейтинг — это число от 300 до 850, которое оценивает кредитоспособность потребителя. Чем выше балл, тем лучше заемщик выглядит для потенциальных кредиторов.

Кредитный рейтинг основан на кредитной истории: количестве открытых счетов, общем уровне долга, истории погашения и других факторах. Кредиторы используют кредитные рейтинги для оценки вероятности того, что человек своевременно погасит кредит.

В Соединенных Штатах есть несколько различных кредитных бюро, но только три из них имеют большое национальное значение: Equifax, Experian и TransUnion. Это трио доминирует на рынке сбора, анализа и распространения информации о потребителях на кредитных рынках.

Модель кредитного рейтинга была создана Fair Isaac Corp., теперь известной как FICO, и используется финансовыми учреждениями. Хотя существуют и другие системы оценки кредитоспособности, система FICO Score на сегодняшний день используется наиболее часто. Есть несколько способов улучшить индивидуальный балл, включая своевременное погашение кредитов и поддержание низкого уровня долга.

Хотя существуют и другие системы оценки кредитоспособности, система FICO Score на сегодняшний день используется наиболее часто. Есть несколько способов улучшить индивидуальный балл, включая своевременное погашение кредитов и поддержание низкого уровня долга.

Ключевые выводы

- Кредитный рейтинг — это число от 300 до 850, которое отражает кредитоспособность потребителя.

- Существует три основных кредитных бюро: Equifax, Experian и TransUnion.

- Кредитный рейтинг играет ключевую роль в принятии кредитором решения о предоставлении кредита.

- Система подсчета очков FICO используется многими финансовыми учреждениями.

- Факторы, учитываемые при оценке кредитоспособности, включают историю погашения, типы кредитов, продолжительность кредитной истории и общий долг человека.

- Одним из показателей, используемых при расчете кредитного рейтинга, является использование кредита — процент доступного кредита, который в настоящее время используется.

- Не всегда рекомендуется закрывать неиспользуемый кредитный счет, так как это может снизить кредитный рейтинг человека.

Почему важен ваш кредитный рейтинг

Ваш кредитный рейтинг определяет, будет ли вам одобрен кредит и какую процентную ставку вы будете платить. Потенциальные работодатели также проверяют его, чтобы убедиться, что вы надежный человек. Поставщики услуг и коммунальные предприятия могут проверить его, чтобы решить, нужно ли вам вносить залог.

Как работают кредитные рейтинги

Кредитный рейтинг может существенно повлиять на вашу финансовую жизнь. Это играет ключевую роль в решении кредитора предложить вам кредит. Например, люди с кредитным рейтингом ниже 640 обычно считаются субстандартными заемщиками. Кредитные учреждения часто взимают проценты по субстандартным ипотечным кредитам по ставке выше, чем по обычной ипотеке, чтобы компенсировать себе больший риск. Они также могут потребовать более короткий срок погашения или поручителя для заемщиков с низким кредитным рейтингом.

И наоборот, кредитный рейтинг 700 или выше обычно считается хорошим и может привести к тому, что заемщик получит более низкую процентную ставку, что приведет к тому, что он будет платить меньше денег в виде процентов в течение срока действия кредита. Результаты выше 800 считаются отличными. Хотя каждый кредитор определяет свои собственные диапазоны кредитных баллов, часто используется средний диапазон FICO Score.

- Отлично: 800–850

- Очень хорошо: 740–799

- Хорошо: 670–739

- Удовлетворительно: 580–669

- Бедные: 300–579

Кредитный рейтинг человека также может определять размер первоначального депозита, необходимого для приобретения смартфона, кабельного телевидения или коммунальных услуг или для аренды квартиры. И кредиторы часто пересматривают оценки заемщиков, особенно при принятии решения об изменении процентной ставки или кредитного лимита по кредитной карте.

Что такое кредитный рейтинг?

Факторы кредитного рейтинга: как рассчитывается ваш балл

Три основных агентства кредитной информации в США (Equifax, Experian и TransUnion) сообщают, обновляют и хранят кредитные истории потребителей. Хотя в информации, собираемой тремя кредитными бюро, могут быть различия, при расчете кредитного рейтинга оцениваются пять основных факторов:

Хотя в информации, собираемой тремя кредитными бюро, могут быть различия, при расчете кредитного рейтинга оцениваются пять основных факторов:

- История платежей

- Общая сумма задолженности

- Продолжительность кредитной истории

- Типы кредита

- Новый кредит

Эллен Линднер / Investopedia

История платежей составляет 35% кредитного рейтинга и показывает, вовремя ли человек оплачивает свои обязательства. Общая сумма задолженности составляет 30% и учитывает процент кредита, доступного лицу, которое используется, что известно как использование кредита. Длина кредитной истории составляет 15%, при этом более длинные кредитные истории считаются менее рискованными, так как имеется больше данных для определения платежной истории.

Тип используемого кредита составляет 10% от кредитного рейтинга и показывает, есть ли у человека сочетание кредита в рассрочку, такого как автокредит или ипотечный кредит, и возобновляемого кредита, такого как кредитные карты. Новый кредит также составляет 10% и зависит от того, сколько новых учетных записей у человека; сколько новых учетных записей они недавно подали, что привело к запросам кредита; и когда был открыт последний счет.

Новый кредит также составляет 10% и зависит от того, сколько новых учетных записей у человека; сколько новых учетных записей они недавно подали, что привело к запросам кредита; и когда был открыт последний счет.

Advisor Insight

Кэтрин Хауэр, CFP, зарегистрированный агент

Wilson David Investment Advisors, Aiken , S.C.

Если у вас много кредитных карт и вы хотите закрыть некоторые из них, которые вы не используете, закрытие кредитных карт действительно может снизить ваш счет.

Вместо того, чтобы закрывать счета, соберите карты, которыми вы не пользуетесь. Храните их в надежном месте в отдельных промаркированных конвертах. Зайдите в Интернет, чтобы получить доступ и проверить каждую из ваших карт. Для каждого убедитесь, что нет баланса и что ваш адрес, адрес электронной почты и другая контактная информация верны. Также убедитесь, что ни на одном из них не настроена автооплата. В разделе, где вы можете получать оповещения, убедитесь, что у вас есть адрес электронной почты или телефон. Обязательно регулярно проверяйте, не происходит ли с ними мошеннических действий, поскольку вы не собираетесь их использовать. Поставьте себе напоминание проверять их все каждые полгода или каждый год, чтобы убедиться, что с них не было списано средств и не произошло ничего необычного.

Обязательно регулярно проверяйте, не происходит ли с ними мошеннических действий, поскольку вы не собираетесь их использовать. Поставьте себе напоминание проверять их все каждые полгода или каждый год, чтобы убедиться, что с них не было списано средств и не произошло ничего необычного.

VantageScore

VantageScore — это продукт потребительского кредитного рейтинга, разработанный кредитными бюро Equifax, Experian и TransUnion в 2006 году в качестве альтернативы рейтингу FICO, созданному тогдашней Fair Isaac Corp. в 1989 году.

VantageScore был разработан теми же тремя рейтинговыми агентствами, которые FICO использует для разработки своих оценок. Equifax, Experian и TransUnion утверждают, что VantageScore использует методы машинного обучения для создания более точной картины потребительского кредита.

FICO Scores остается самым популярным кредитным рейтингом, которым пользуются около 90% всех кредиторов. Тем не менее, использование VantageScore растет, ежегодно увеличиваясь примерно на 20% с июня 2015 года, согласно исследованиям, проведенным консалтинговой фирмой Oliver Wyman. Самое последнее доступное исследование за период с 1 июля 2018 г. по 30 июня 2019 г. показало, что более 2500 пользователей использовали примерно 12,3 миллиарда VantageScores. Эмитенты кредитных карт были самыми активными пользователями VantageScore, за ними следуют банки.

Самое последнее доступное исследование за период с 1 июля 2018 г. по 30 июня 2019 г. показало, что более 2500 пользователей использовали примерно 12,3 миллиарда VantageScores. Эмитенты кредитных карт были самыми активными пользователями VantageScore, за ними следуют банки.

Между FICO и VantageScore есть несколько различий. FICO создает единую оценку для каждого из трех кредитных бюро, используя только информацию из этого бюро. В результате это фактически три балла, а не один, и они могут незначительно отличаться, так как у каждого бюро будет разная информация о потребителе. VantageScore — это единая оценка трех бюро, объединяющая информацию от всех трех кредитных бюро и используемая каждым из них.

Как улучшить свой кредитный рейтинг

Когда информация в кредитном отчете заемщика обновляется, его кредитный рейтинг меняется и может повышаться или понижаться в зависимости от новой информации. Вот несколько способов, которыми потребитель может улучшить свой кредитный рейтинг:

- Своевременная оплата счетов: требуется шесть месяцев своевременных платежей, чтобы увидеть заметную разницу в вашем балле.

- Увеличьте кредитную линию: Если у вас есть счета кредитных карт, позвоните и узнайте об увеличении кредита. Если ваша учетная запись находится в хорошем состоянии, вам должно быть предоставлено увеличение вашего кредитного лимита. Однако важно не тратить эту сумму, чтобы поддерживать более низкий коэффициент использования кредита.

- Не закрывайте счет кредитной карты: если вы не используете определенную кредитную карту, лучше прекратить ее использование, а не закрывать счет. В зависимости от возраста и кредитного лимита карты, если вы закроете счет, это может повредить вашему кредитному рейтингу. Скажем, например, что у вас есть долг в 1000 долларов и кредитный лимит в 5000 долларов, поровну разделенный между двумя картами. В соответствии с учетной записью коэффициент использования вашего кредита составляет 20 %, и это хорошо. Однако закрытие одной из карт приведет к тому, что коэффициент использования вашего кредита составит 40%, что негативно повлияет на ваш счет.

- Работайте с одной из лучших компаний по восстановлению кредита: если у вас нет времени, чтобы улучшить свой кредитный рейтинг, компании по восстановлению кредита будут вести переговоры с вашими кредиторами и тремя кредитными агентствами от вашего имени в обмен на ежемесячную плату. Кроме того, учитывая количество возможностей, которые предоставляет отличный кредитный рейтинг, может быть целесообразно использовать одну из наилучших служб кредитного мониторинга , чтобы обеспечить безопасность вашей информации.

Что такое кредитный рейтинг?

Кредитный рейтинг — это число от 300 до 850, которое отражает кредитоспособность потребителя. Факторы, учитываемые при оценке кредитоспособности, включают историю погашения, типы кредитов, продолжительность кредитной истории и общий долг человека.

Какой должна быть хорошая кредитная история?

Диапазоны варьируются в зависимости от модели оценки кредитоспособности, но обычно баллы от 580 до 669 считаются удовлетворительными; от 670 до 739 считаются хорошими; от 740 до 799 считаются очень хорошими; а 800 и выше считаются отличными.

Тогда финансовая структура имеет право реализовать залоговый объект, чтобы возместить свои убытки, включая и проценты по кредиту.

Тогда финансовая структура имеет право реализовать залоговый объект, чтобы возместить свои убытки, включая и проценты по кредиту.

«Выплаты по ипотеке только под проценты и ARM с вариантами оплаты».

«Выплаты по ипотеке только под проценты и ARM с вариантами оплаты».