Онлайн-проверка налогов физического лица по ИНН в ФНС

Сегодня государство все чаще дает гражданам возможность общаться с ним электронно. Многие ведомства имеют свои онлайн-сервисы. И Федеральная налоговая служба – не исключение. На ее интернет-сайте можно узнать о своих налогах.

Проверка гражданина на сайте ФНС

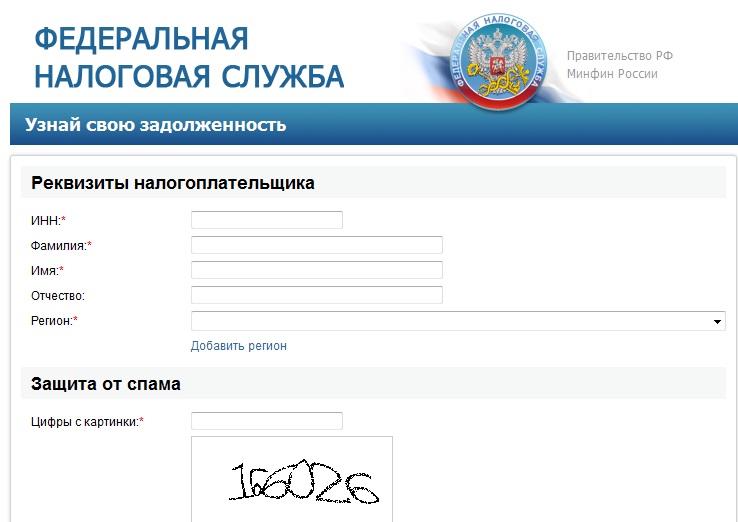

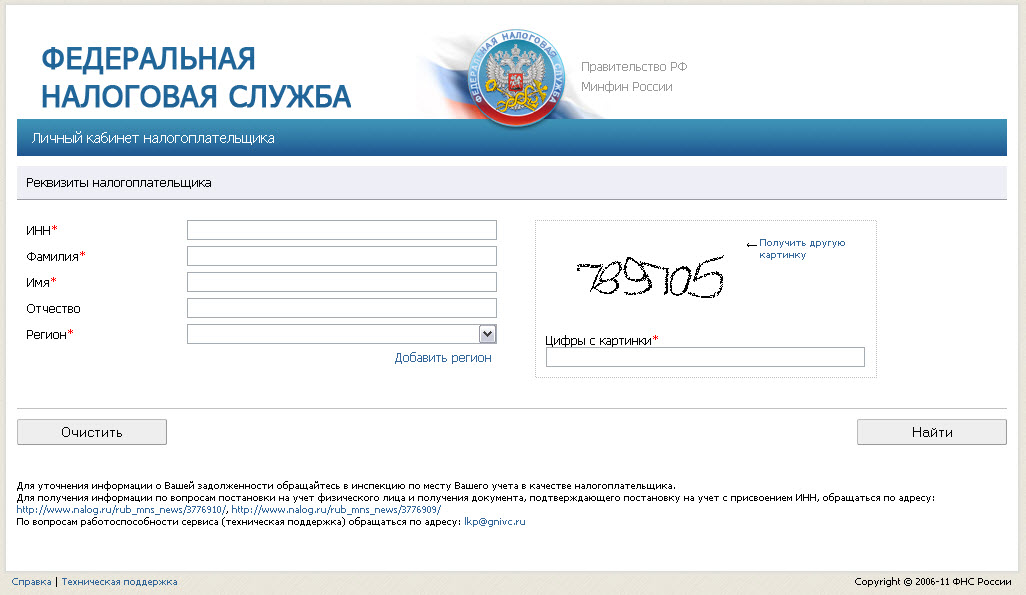

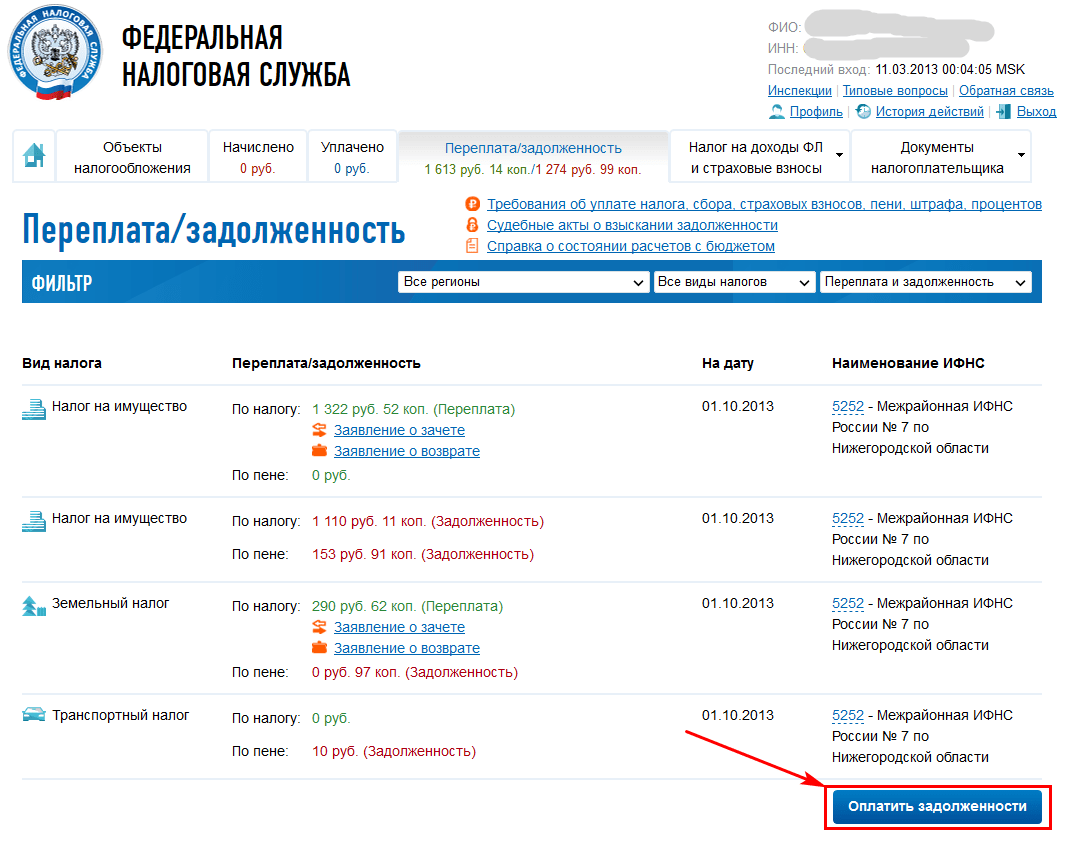

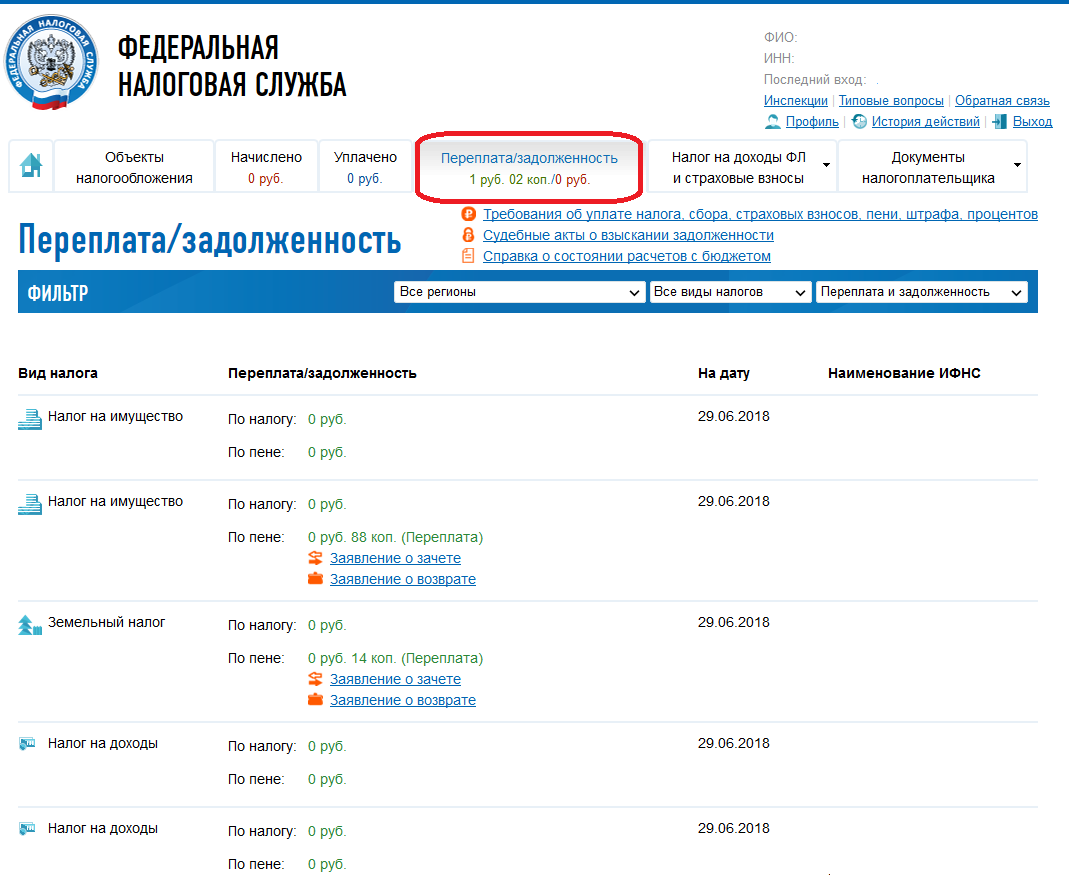

Если гражданин уже зарегистрировался на портале ФНС или на госуслугах, то для того, чтобы получить информацию о своих налогах, ему нужно:

- Зайти на портал по ссылке: https://www.nalog.ru/ ;

- Найти раздел «электронные сервисы»;

- Перейти по ссылке «заплати налоги». Рядом со ссылкой нарисована стилизованная рублевая монета, поэтому спутать ее с другой сложно;

- На открывшейся странице выбрать значок «личный кабинет налогоплательщика». На нем изображен человек, сидящий за монитором компьютера;

- Авторизироваться посредством пароля, полученного в ФНС на специальной регистрационной карточке,

или посредством аккаунта госуслуг.

Обратите внимание! Чтобы попасть в подраздел «личный кабинет», необходимо зарегистрироваться на сайте (чтобы это сделать, придется посетить ближайшую инспекцию ФНС) или иметь подтвержденный профиль на «госуслугах». Без этого воспользоваться сервисом не получится.

В личном кабинете есть функция «поиск по фамилии и индивидуальному номеру налогоплательщика». Введя их, можно увидеть свою недоимку по обязательным платежам в бюджет. Также есть возможность посмотреть задолженность любого гражданина Российской Федерации. Для этого также потребуются его фамилия и ИНН.

С помощь ИНН на портале ФНС можно получить сведения о недоимке по нескольким видам налогов:

- На доходы физических лиц;

- Транспортному;

- Земельному.

Важно! Помимо сведений о долге перед государством, в

это разделе ресурса ФНС можно получать уведомления об уплате обязательных платежей, бланки

уведомлений по форме 3-НДФЛ, специальные программы для их заполнения, а также направлять письменные

заявления и обращения в органы ФНС онлайн.

Другие способы узнать о недоимке

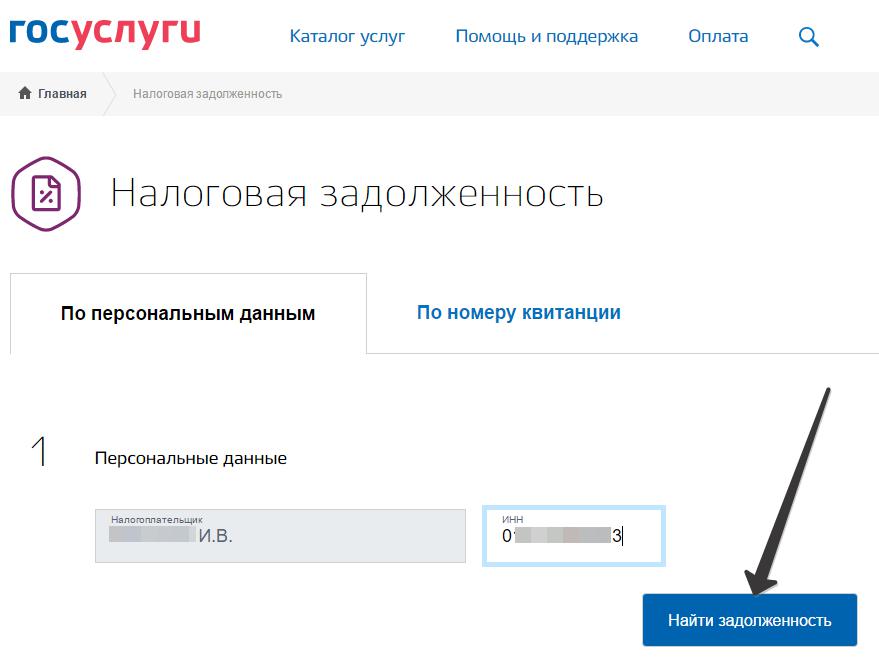

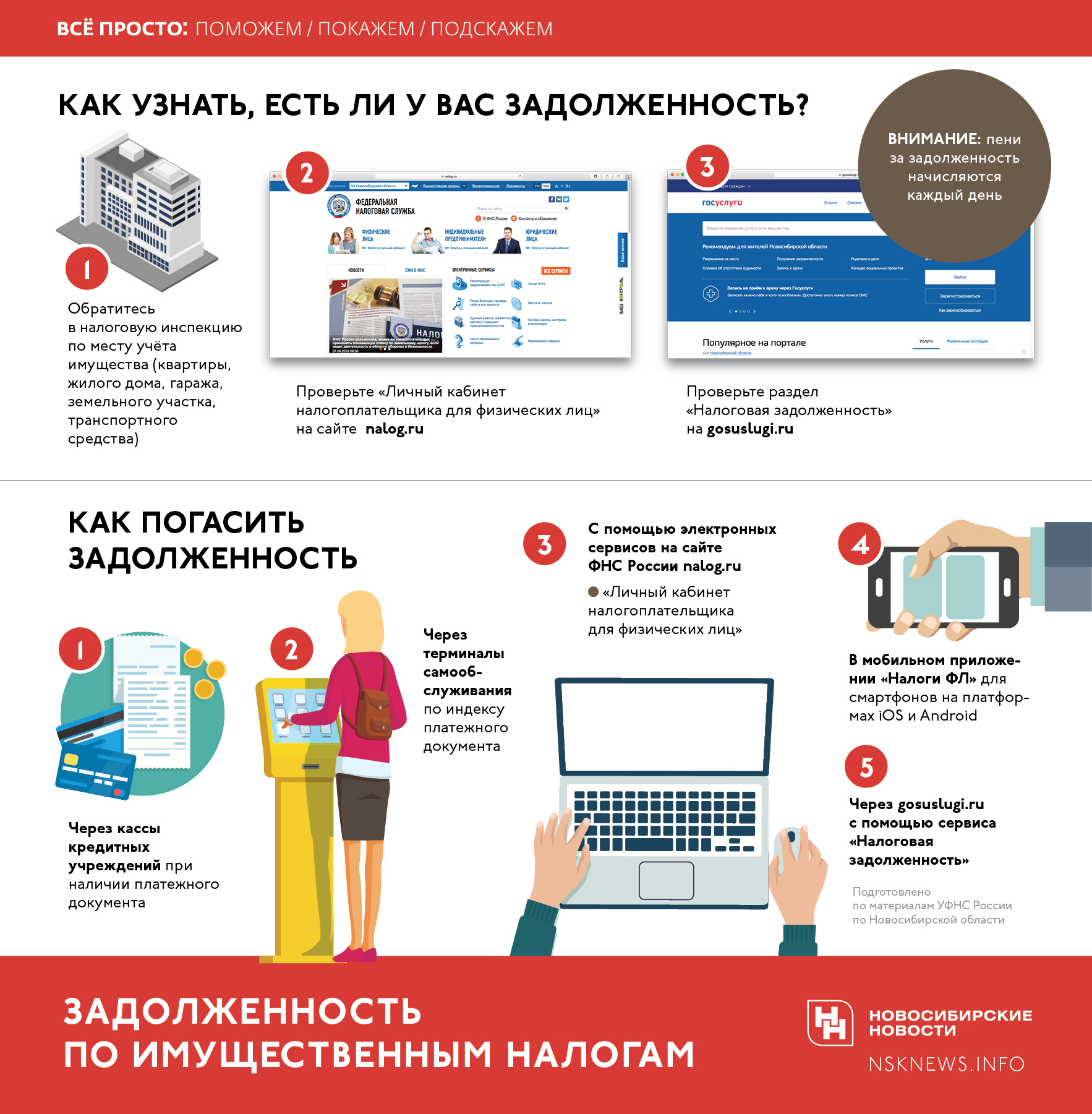

О недоимке по обязательным платежам можно осведомится и на ресурсе госуслуг в подразделе «узнай о своих долгах». Для этого тоже потребуется указать свой ИНН. Чтобы получить информацию, нужно:

- Перейти в раздел «услуги»;

- Найти пункт «налоги и финансы» и открыть его;

- Перейти в подраздел «налоговая задолженность»;

- Указать свои данные и ИНН.

Или перейдите по ссылке https://www.gosuslugi.ru/10002/1 .

Справка! Чтобы узнать о своих долгах таким способом, нужно иметь подтвержденный аккаунт на госуслугах. С помощью настроек можно сделать так, чтобы информация о задолженности по платежам в бюджет отображалась прямо на главной странице портала.

Также можно получить сведения о задолженности на интернет-ресурсе ФССП России, который расположен по

адресу:

https://www.fssprus.ru

. Там информация появится только в том случае, если имеется

исполнительный документ о взыскании долга (постановление ФНС или судебный акт), на основании

которого возбуждено исполнительное производство. Чтобы пользоваться сервисами портала

ФССП, регистрироваться на нем не нужно.

Чтобы пользоваться сервисами портала

ФССП, регистрироваться на нем не нужно.

Многие сервисы доступны через личные кабинеты на сайте ФНС:

Как узнать задолженность по налогам ИП и страховым взносам: способы поверки

Каждый индивидуальный предприниматель должен тщательно следить за состоянием своих расчетов с бюджетом. Наличие задолженности — весьма неприятная вещь для бизнесмена по нескольким причинам. С одной стороны, формирование долгов влечет за собой ответственность, погашать их придется с переплатой в виде пени, а зачастую еще и штрафа. С другой — проверить задолженность могут партнеры, и тогда пострадает деловая репутация, даже если недоплата будет внесена. Именно поэтому стоит выяснить, как узнать задолженность по налогам ИП самому предпринимателю и его контрагентам.

Способы проверки задолженности ИП по налогам

В зависимости от того, нужна ли информация о долгах по ИП самому предпринимателю либо его деловым партнерам, есть несколько способов получить соответствующие данные. Все они делятся на две группы. В первую входят варианты получения сведений онлайн, во вторую — личное обращение в госорганы.

Онлайн проверка

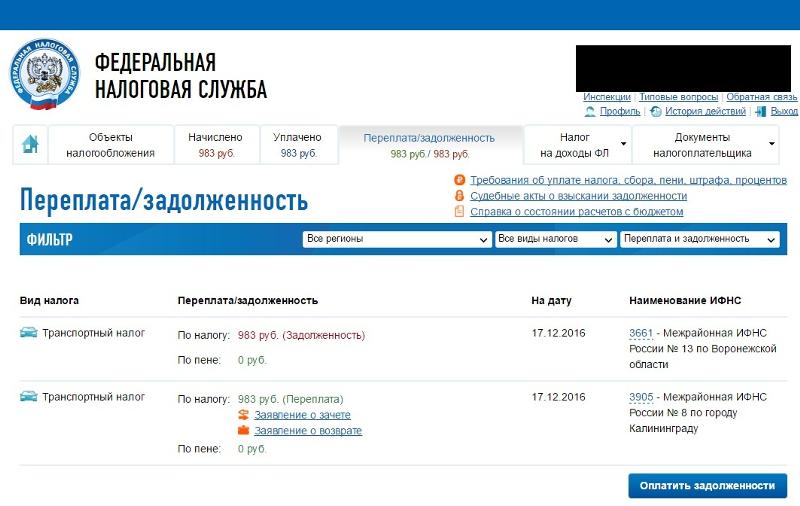

Проверить задолженность по ИП бизнесмен может с помощью сайта ФНС и интернет-портала Госуслуги. Чтобы воспользоваться сайтом налоговой службы, необходимо:

- Пройти регистрацию для создания персонального кабинета.

- Зайти в раздел электронных сервисов.

- Выбрать ссылку «Заплати налоги» с нарисованной рядом монетой.

- Нажать значок личного кабинета налогоплательщика (человечек рядом с компьютерным монитором).

- Авторизоваться, введя пароль.

- Указать фамилию и ИНН.

Без регистрации в персональном кабинете услуг проверить задолженность по налогам по ИНН по ИП невозможно. Для регистрации можно использовать пароль и логин, полученные в ИФНС на специальной регистрационной карточке, квалифицированную электронную подпись либо учетную запись доступа к ресурсу «Госуслуги».

Для регистрации можно использовать пароль и логин, полученные в ИФНС на специальной регистрационной карточке, квалифицированную электронную подпись либо учетную запись доступа к ресурсу «Госуслуги».

Важно! В данном разделе сайта ФНС предоставляются сведения о задолженности по налогам на доходы физлиц, а также по земельному и транспортному сборам. Здесь же можно направить онлайн-обращение в налоговые органы, получить бланки уведомлений 3-НДФЛ и сведения о необходимости внесения обязательных платежей.

Второй вариант посмотреть задолженность ИП по налогам — воспользоваться подразделом «Узнай о своих долгах» на портале Госуслуг. Для получения сведений нужно:

- Зайти в раздел услуг.

- Открыть пункт «Налоги и финансы».

- Кликнуть ссылку налоговой задолженности.

- Ввести свои данные, включая ИНН.

Проверять задолженность таким способом могут только лица с подтвержденным аккаунтом на Госуслугах.

Важно! Ресурс позволяет настраивать интерфейс таким образом, чтобы данные о долгах перед госбюджетом отображались на главной странице.

Третий способ — найти информацию о долгах на веб-ресурсе ФССП. Однако здесь сведения доступны исключительно при наличии исполнительного документа по взысканию долга в виде постановления ФНС либо судебного акта. На этом сайте регистрация не требуется.

Как видим, во всех перечисленных случаях нужно знать ИНН. Это индивидуальный номер налогоплательщика, который присваивается раз и навсегда при прохождении регистрационной процедуры. Если персональные данные ИП изменяются, корректировки вносятся в госреестр, но ИНН не изменяется.

Одно время номер вносили в специальное свидетельство, которое выдавалось предпринимателям. Впоследствии такой порядок был отменен. Соответственно, предприниматель может просто забыть номер или потерять бумажный носитель, на котором записан ИНН.

Решается такая проблема очень просто. На сайте ФНС есть специальный раздел, куда вносятся сведения о фамилии, имени, отчестве бизнесмена, дате его рождения, паспортных реквизитах. В ответ система выдает ИНН.

Важно! Не следует путать ИНН с ОГРНИП. Вторая аббревиатура также обозначает идентификационный номер, но он относится именно к регистрации предпринимателя, а не налогоплательщика.

Проверка собственных долгов ИП по ИНН возможна через персональный кабинет, предоставляемый клиентам некоторых банков. Такую услугу бесплатно предлагают:

- Сбербанк;

- ВТБ;

- Тинькофф банк;

- Бинбанк;

- Альфа-Банк.

Получить доступ к сведениям, а также сразу оплатить недоимку могут предприниматели, у которых открыт счет в одном из перечисленных финансовых учреждений.

Оффлайн

Для получения сведений о долгах бизнесмена можно обратиться в ФНС, оформив запрос на справку о расчетах с бюджетом. При наличии такого запроса налоговики обязаны предоставлять информацию. На практике инспектор выдает один из вариантов справки: о состоянии расчетов либо по исполнению обязанности по платежам. Обе формы утверждены законодательством.

Между этими справками есть определенная разница. В первой указываются суммы долга на момент составления документа. Во второй прописываются лишь сведения об исполненной либо неисполненной обязанности. На подготовку документа налоговикам отводится 5 дней.

В первой указываются суммы долга на момент составления документа. Во второй прописываются лишь сведения об исполненной либо неисполненной обязанности. На подготовку документа налоговикам отводится 5 дней.

Чтобы выяснить, каким образом образовались долги, отраженные в справке по состоянию расчетов, придется запросить выписку операций по платежам в бюджет. В ней отображаются история выплат ИП и начисленные ему налоги за выбранный период.

Справка по состоянию расчетов требуется налогоплательщикам для предоставления в различные инстанции, например, в банк для получения ипотеки или другого кредита. Запрос подается в налоговую по прописке лично либо через представителя с доверенностью, заверенной нотариально.

Где узнать долги по взносам в ФСС и ПФР

Задолженность может сформироваться не только по налоговым выплатам, но и по взносам в ФСС, ПФР. Каждый ИП обязан уплачивать страховые взносы за себя либо за работников, если они есть.

Узнавать о накоплении долга перед пенсионным фондом возможно несколькими способами:

- Через персональный кабинет плательщика на интернет-ресурсе фонда.

Здесь есть раздел электронных услуг, где предоставляется доступ к сведениям о предыдущих оплатах, имеющейся недоимке, оформлении платежной документации. Пользоваться сервисом разрешается после прохождения регистрационной процедуры.

Здесь есть раздел электронных услуг, где предоставляется доступ к сведениям о предыдущих оплатах, имеющейся недоимке, оформлении платежной документации. Пользоваться сервисом разрешается после прохождения регистрационной процедуры. - Через портал Госуслуг в разделе извещения о состоянии лицевого счета.

- Через базу данных ФССП, если Пенсионным фондом было подано исковое заявление с требованием о взыскании недоимки с должника. Данные появятся в системе, если судебные органы удовлетворили данное требование и передали дело судебным приставам.

Можно и просто обратиться в подразделение ПФР для получения сверки расчетов и уточнения задолженности.

Взносы в ФСС идут на оплату больничных и социальных пособий. Их уплата осуществляется регулярно в регламентированные законом сроки, но для ИП предусмотрен добровольный порядок выплат. Это значит, что каждый предприниматель вправе сам решать, хочет ли он получать выплаты социального характера. Если такое желание есть, нужно платить фиксированную сумму ежегодно.

Узнать о долгах перед ФСС возможно при подаче письменного обращения в данный фонд. Ответ будет готов на протяжении пяти дней. Можно подать и электронный запрос, тогда информацию предоставят за 1-2 дня. При подаче отчетности также будут видны существующие недоимки.

Как контролировать и оплачивать задолженность

Регулярная проверка задолженности с помощью онлайн-ресурсов Госуслуг либо ФНС не занимает много времени и не создает никаких сложностей. Зато появляется возможность минимизировать последствия долгов, оплачивая их в кратчайшие сроки.

Оплатить задолженность, определяемую налоговыми органами, также очень просто. Сделать это можно через:

- персональный кабинет на ресурсе ФНС или в мобильном приложении;

- сторонние онлайн-сервисы;

- интернет-банкинг или банковское приложение;

- терминал или кассу банка при наличии квитанции.

На сайте ФНС представлен сервис «Заплати налоги», позволяющий сформировать платежную документацию и произвести оплату в онлайн-формате. Платежи проходят через банки-партнеры.

Платежи проходят через банки-партнеры.

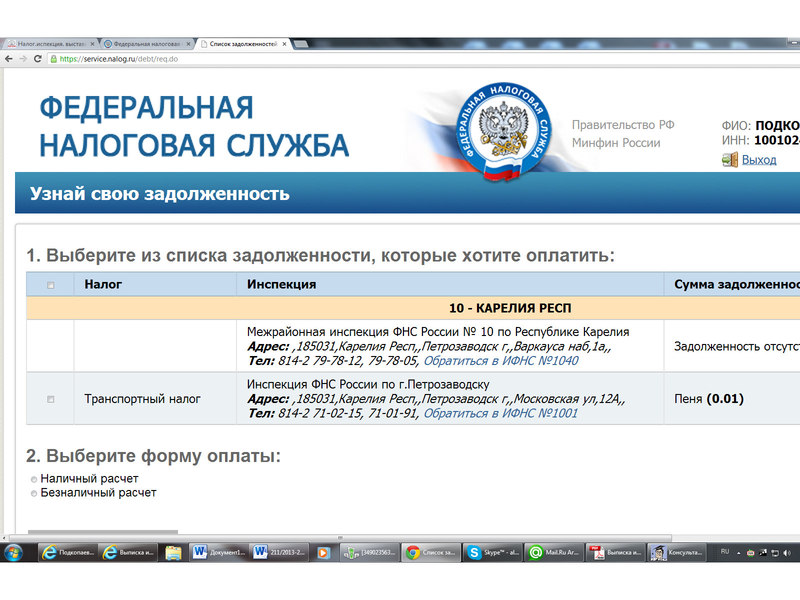

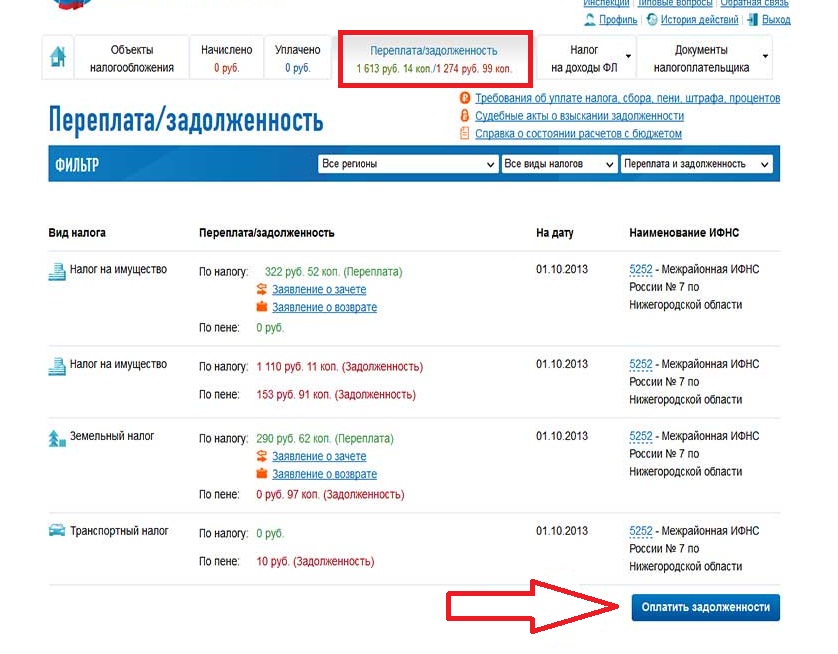

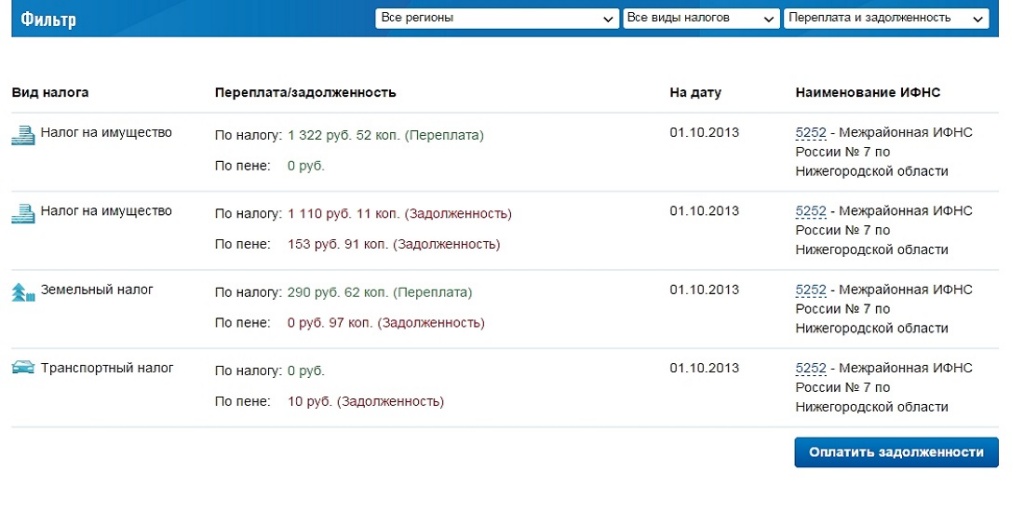

Для начала нужно зайти в зарегистрированный персональный кабинет и нажать кнопку поиска. При этом выдается информация по наличию долга. Далее следует:

- Выбрать долги для оплаты — их может быть несколько, например, по налогу и пеням за просрочку либо по разным налогам. Нужно поставить галочки в соответствующих полях.

- Выбрать формат оплаты.

- Выбрать банк для совершения платежа и дождаться перехода в сервис онлайн-банкинга.

- Ввести пароль и идентификатор.

- Выполнить вход.

- При необходимости ввести одноразовый код, полученный в СМС.

На открывшейся страничке надо выбрать сумму для оплаты и подтвердить действие. После проведения транзакции есть возможность распечатать чек-подтверждение.

В каких случаях она появляется

Система налогообложения предусматривает ряд взносов и сборов, которые должны уплачивать ИП. В обязанности ФНС входит направление требования по выплате налогов предпринимателям. Но в некоторых случаях формируется долг:

Но в некоторых случаях формируется долг:

- если уведомление не дошло, затерялось;

- если ИП отложил оплату на слишком длительный срок;

- если бизнесмен просто забыл заплатить налог;

- если платежи в бюджет не осуществлялись при отсутствии у бизнесмена свободных средств;

- если ИП находится в отъезде и технически не мог совершить выплату.

Некоторые налоги предприниматели рассчитывают самостоятельно, иногда допуская ошибки. В случае невыплаты налога в установленный срок, вне зависимости от причин, возникает задолженность. Какое-то время она растет, на сумму недоимки начисляется пеня. Если бизнесмен своевременно закрывает долги, дело ограничивается расходами на погашение пени. Но когда взыскание осуществляют ФНС либо ФССП, придется оплачивать сам налог, пеню, штраф, возмещение судебных расходов и пошлину за взыскание принудительного характера.

Есть ли срок давности

При невыплате налога в срок ФНС направляет плательщику требование об исполнении финансовых обязательств. Налоговики вправе взыскать недоплату в бесспорном порядке. Такое решение выносится на протяжении 2-х месяцев после завершения срока, отведенного на уплату налога и указанного в требовании. После этого периода взыскание возможно лишь по суду.

Налоговики вправе взыскать недоплату в бесспорном порядке. Такое решение выносится на протяжении 2-х месяцев после завершения срока, отведенного на уплату налога и указанного в требовании. После этого периода взыскание возможно лишь по суду.

Налоговики вправе подать заявление в судебные инстанции на протяжении полугода после завершения срока, указанного в требовании. Соответственно, срок исковой давности по уплате налогов составляет 4 месяца.

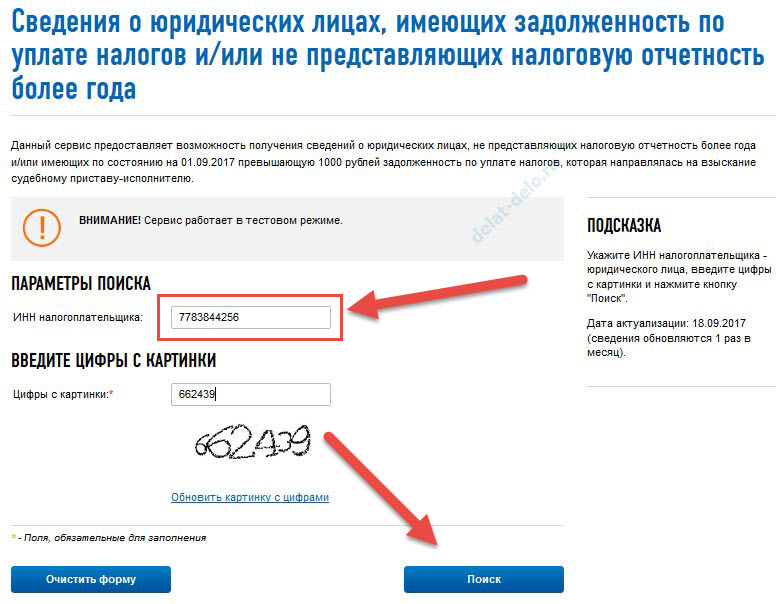

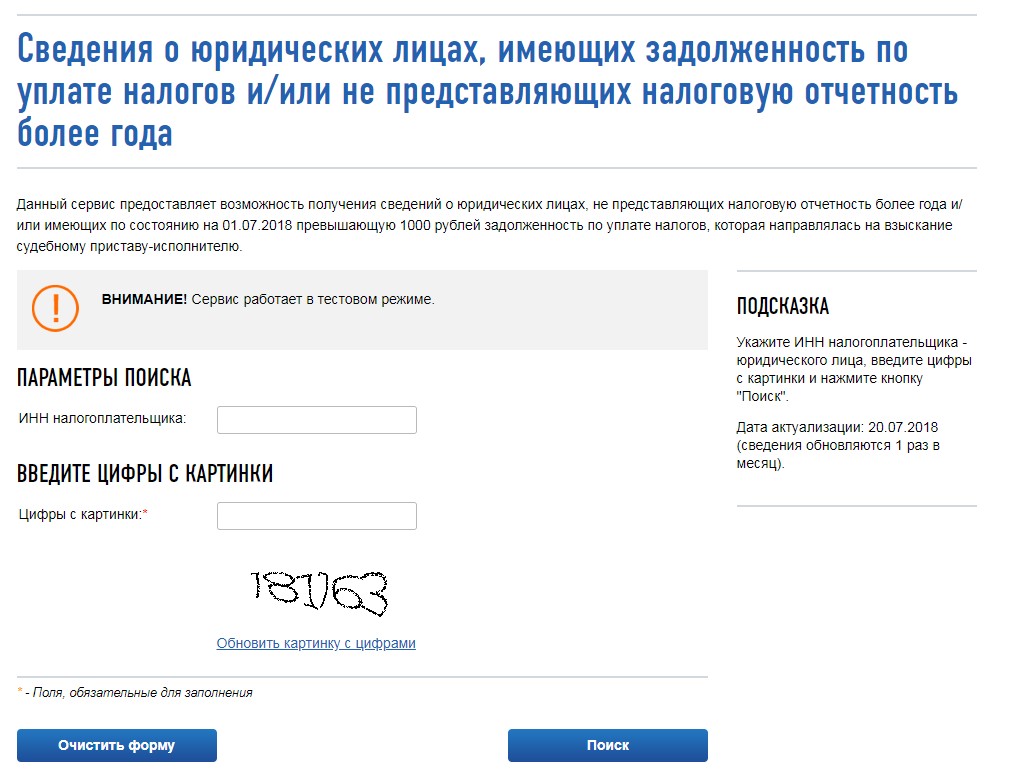

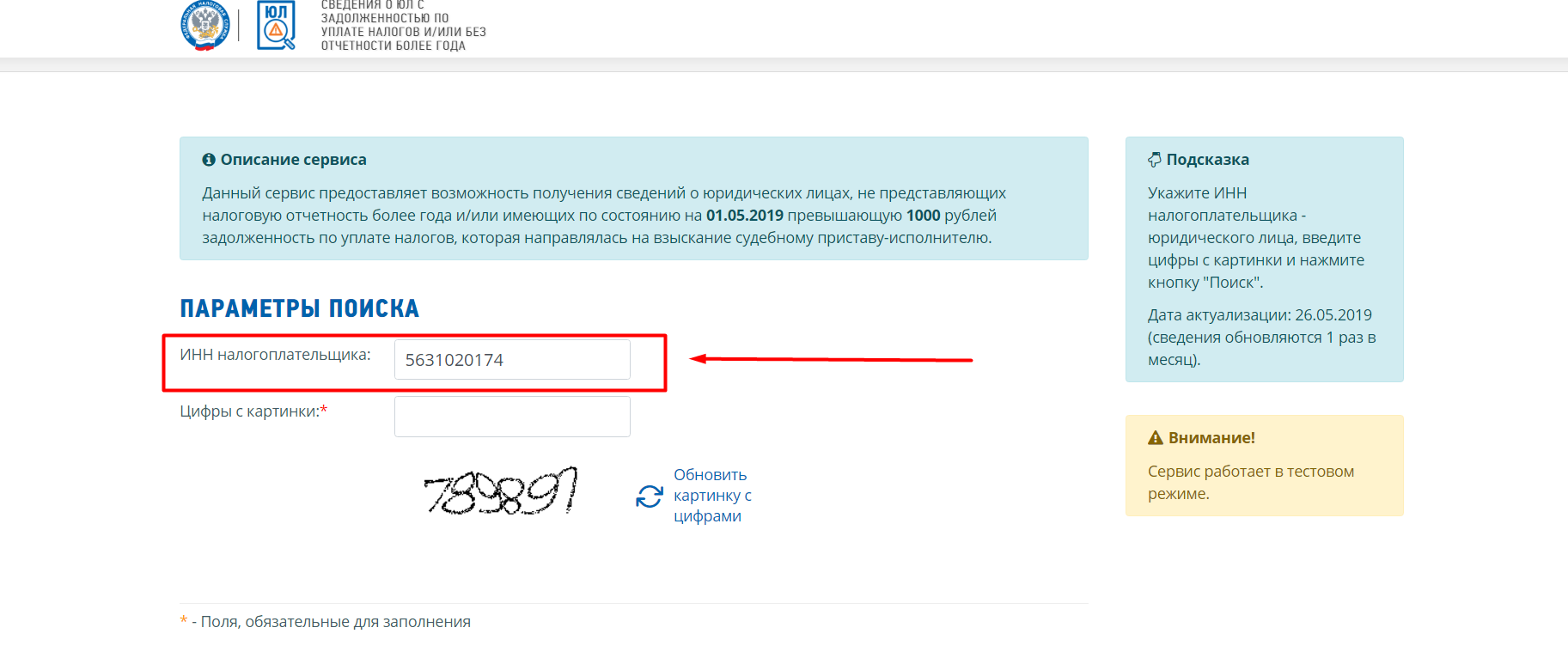

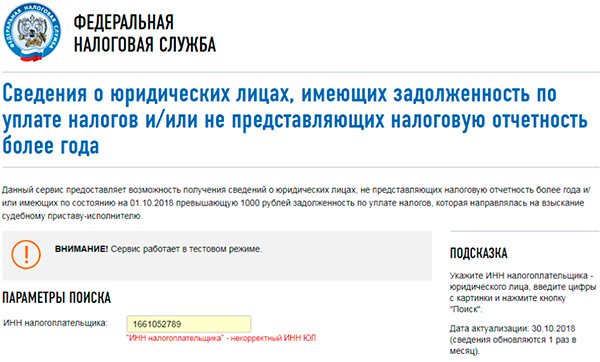

Можно ли проверить контрагента по ИНН

Проверить наличие задолженности у контрагента по ИНН на веб-ресурсе ФНС не получится. Для получения данных о долгах можно провести проверку по фамилии через сайт ФССП. Если предприниматель задолжал бюджету, и его делом занимаются судебные приставы, лучше воздержаться от ведения бизнеса с таким контрагентом.

Важно! На ресурсе ФНС доступны данные о задолженность юрлиц.

Последствия долгов для ИП

При неуплате долгов в установленные сроки предпринимателя ждут многочисленные приятности:

- начисление пени на сумму недоимки;

- запуск процедуры взыскания;

- начисление штрафа;

- принудительное списание средств со счета по решению налоговой инстанции;

- блокирование счета ИП;

- открытие судебного производства;

- передача дела о взыскании судебным приставам.

За неуплату налогов предусмотрена даже уголовная ответственность с наказанием в виде лишения свободы до 1 года.

Уплата налогов — обязанность каждого ИП. В определенных обстоятельствах может формировать задолженность, но узнать ее можно достаточно быстро через онлайн-сервисы или подачу запроса в госорганы. Некоторые ресурсы дают возможность сразу же оплатить долг через интернет.

Где посмотреть задолженность по налогам физических лиц?

Каждое физическое лицо обязано своевременно платить налоги в пользу государства. Любая собственность или любой источник дохода являются основанием для начисления налогов, которые, естественно, должны быть оплачены. Из этих отчислений собственно и складывается бюджет государства и поэтому оно внимательно следит за своевременностью и полнотой выплат.

Причин, почему добропорядочные граждане допускают просрочку в уплате налогов, много. Кроме элементарной забывчивости, это может быть и ухудшившееся финансовое положение, и незнание. Самым крайним случаем является осознанное нежелание физического лица осуществлять выплаты. В любом случае имеющаяся задолженность по налогам является основанием для преследования гражданина в административном или даже уголовном порядке.

Самым крайним случаем является осознанное нежелание физического лица осуществлять выплаты. В любом случае имеющаяся задолженность по налогам является основанием для преследования гражданина в административном или даже уголовном порядке.

Основными видами налогов, по которым физические лица допускают просроченность по их уплате, являются:

- транспортный налог; чаще всего причиной появления задолженности является то, что начисляется этот налог за уже прошедшее время и граждане просто забывают его оплатить;

- земельный налог; появлению долга может способствовать изменение ставки налога, отмена льгот и так далее;

- налог на имущество.

Задолженность физических лиц по налогу на доходы возникает значительно реже. Это связано с тем, что в большинстве случаев уплату этого сбора осуществляют не сами физические лица, а их работодатели.

Для тех граждан, которые допускают задолженность по налогам по причине незнания или забывчивости, существуют несколько способов узнать не только саму задолженность, но и основную часть налоговых сборов. Каждый из этих способов достаточно прост и может использоваться любым физическим лицом.

Каждый из этих способов достаточно прост и может использоваться любым физическим лицом.

Обращение в отделение налоговой службы

Ещё недавно этот способ был единственно возможным, и поэтому очередь желающих им воспользоваться могла растянуться на неопределённое время. Сейчас большую популярность приобретают бесконтактные способы получения информации, и время на получение необходимых сведений в налоговой службе значительно сократилось.

Для получения сведений по задолженности по налоговым сборам достаточно обратиться к специалистам налоговой службы, и они предоставят нужную информацию. Перечень документов для данной процедуры минимален – паспорт гражданина РФ и идентификационный номер налогоплательщика.

По базе данных налоговой службы специалист предоставит сведения не только об имеющейся задолженности, но и об основной сумме налоговых сборов. По просьбе физического лица возможно даже печать платёжных документов для оплаты, как долга, так и основной суммы налогов.

Преимуществом подобного способа является то, что при личном общении с сотрудниками налоговой службы можно прояснить для себя любые непонятные вопросы. Очевидным недостатком выступает необходимость личного посещения отделения налоговых органов.

Получение информации с использованием онлайн-сервисов

Более удобным для физических лиц способом узнать задолженность по налоговым выплатам является обращение к базам данных ФНС при помощи интернет-ресурсов.

Ещё недавно основным и самым удобным способом узнать долг по налогам в интернете было обращение на сайт налоговой службы. По идентификационному номеру налогоплательщика за считанные минуты можно было узнать всю информацию по задолженности. На сайте не требовалась даже регистрация.

Сейчас этот способ по-прежнему популярен, однако существенно усложнилась регистрация на данном ресурсе. Для этого необходимо получит первичный пароль в любом отделении налоговой службы при личном посещении. После этого работа на сайте не представляет никаких затруднений.

Сведения по налоговым долгам и самим налогам можно распечатать в виде платёжных квитанций и оплатить их в отделениях банка. Также возможна оплата с использованием онлайн-платежей. Оплата через интернет удобна и не занимает много времени, для её осуществления достаточно иметь первичные навыки работы в Сети.

Альтернативным способом узнать налоговую задолженность в интернете является посещение сайта «Госуслуги». Отличием этого ресурса от сайта ФНС является то, что для получения основных сведений, таких как наличие задолженности, не требуется долгой регистрации на нём. Достаточно ввести в соответствующие поля запроса ИНН, фамилию, имя, отчество и необходимая информация будет доступна для ознакомления.

Без полной регистрации физическому лицу будут недоступны большинство функциональных возможностей данного интернет-ресурса, таких как онлайн оплата и многих других.

Преимуществами ознакомления с долгами по налогам через интернет являются скорость, удобство и отсутствие необходимости посещения отделений ФНС. Кроме этого, физические лица могут осуществить оплату задолженности и самого налога с помощью электронных платежей.

Загрузка…Поделиться в социальных сетях

Как фирме узнать свою задолжность перед налоговой инспекцией?

Для юридических лиц, каждый отчётный период, наиболее актуальным становится вопрос наличия либо отсутствия задолженности по налогам.

И если в течение года допускаются авансовые налоговые платежи, то к моменту подачи годового отчёта в налоговые органы задолженность по налогам нежелательна.

Как возникают долги

Финансово грамотные руководители предприятий стараются платить налоги в последнюю очередь, что действительно правильно и рационально.

Например, если налоговое законодательство позволяет производить налоговые платежи один раз в квартал, то нет нужды платить их каждый месяц, а если раз в год, то тем более.

Гораздо эффективнее с точки зрения финансов пустить эти деньги в оборот и получить прибыль, а затем заплатить налоги.

Некоторые налоги предприятие, как налоговый агент, обязано платить в первую очередь, например: налоги на доходы физических лиц, то есть работников или пайщиков, исполнителей по договору услуг.

Если предприятие работает стабильно, а доходы превышают расходы, то долгов быть не должно.

Задолженность по налогам возникает не сама по себе, а на фоне убыточности предприятия.

Допустим, прибыль ожидалась одна, а по факту она гораздо меньше, или вовсе отсутствует. Помимо налогов существуют ещё обязательства перед партнёрами, которые также надо выполнять, чтобы не остаться должником или банкротом.

Вот и получается, что при плохом стечении обстоятельств денег на налоги может не хватить.

Узнать все об НДС здесь.

Как составить бюджет движения денежных средств?

Похожая ситуация возникает в случае, если партнёры неожиданно нарушают свои обязательства и деньги своевременно не поступают на расчётный счёт юридического лица.

В этой ситуации можно остаться должником не только перед налоговой инспекцией, но и перед банками, что ещё хуже.

В любом случае, для сохранения хорошей деловой репутации долги нежелательны, поскольку проверить открытую информацию о задолженности партнёра может каждое заинтересованное лицо.

Как проверяются долги

Информация о долгах определённого юридического лица оказывается в режиме открытого доступа с момента нарушения юридическим лицом обязательств, которые необходимо выполнять в установленные налоговым кодексом РФ сроки.

Для того, чтобы проверить юридическое лицо по факту задолженности, достаточно зайти на официальный сайт Федеральной налоговой службы(www. nalog.ru) и ввести в поисковике наименование организации, а также ИНН.

nalog.ru) и ввести в поисковике наименование организации, а также ИНН.

Необходимо постоянно и обязательно платить налоги, взносы в Пенсионный фонд и фонд Медицинского страхования, фонд Социального страхования.

Все эти организации имеют право в безакцептном порядке списывать сумму задолженности со всех расчётных и прочих счетов юридического лица.

Если же дело доходит до суда, то в этом случае информация о должнике появляется на сайте Арбитражного суда (http://www.arbitr.ru/).

Случается, что должники добровольно не исполняют свои обязательства перед бюджетом и после получения решения суда. В этом случае исполнительный лист передаётся судебным приставам – исполнителям.

Приставы предоставляют возможность добровольно погасить задолженность, но если и это не помогает, то начинается принудительное взыскание.

С этого момента информация о должниках появляется на официальном сайте Федеральной службы судебных приставов. Узнать свои долги можно на сайте (http://www. fssprus.ru/).

fssprus.ru/).

Таким образом, практически каждый желающий может проверить юридическое лицо на предмет долгов перед тем, как заключить сделку.

Банки проверяют юридические лица в случае кредитования.

Как проверить себя

Сегодня многие предприятия пользуются электронной отчётностью, при этом аудиторы или главные бухгалтеры работают удалённо, и часто посещать налоговые инспекции не имеют возможности.

Чтобы не возникло ситуации неожиданной задолженности, благодаря которой можно потерять налоговые льготы, лучше всего проводить сверку расчётов непосредственно перед сдачей отчётности.

Для этого, в налоговой инспекции запрашивается справка о состоянии расчётов, согласно которой и можно сделать выводы о наличии или отсутствии задолженности, пеней, штрафов.

Где узнать свою задолженность по налогам для физического лица.

Коды ОКВЭД.

Примеры заполнения справки 2 НДФЛ: https://buhguru.com/buhgalteria/nalogovaya/kak-sdelat-spravku-2-ndfl-srok-dejjstvi.html

Если возникают какие – либо разногласия, то обязательно заявлять об этом, чтобы инспектор внёс корректировку в расчёты.

Также можно сделать письменный запрос о задолженности, который проще всего вручить инспектору под входящий номер и обязательно уточнить его телефон.

Так больше шансов получить быстрый ответ. Дело в том, что отправлять почту государственные службы могут не так часто, как хотелось бы, а информация за это время может стать неактуальной.

Как получить справку о наличии (либо отсутствии) задолженности

Такую справку можно заказать и получить в налоговом органе, по месту регистрации юридического лица.

Для этого необходимо обратиться в налоговую инспекцию с заявлением.

Справка выдаётся в течение десяти рабочих дней и остаётся действительной всего один месяц.

Аналогично проводятся сверки расчётов с обязательными фондами, после чего также можно запросить справку об отсутствии задолженности на случай открытия кредитной линии или заключения серьёзного контракта.

Справки об отсутствии задолженности необходимо сохранять ещё и для того, чтобы в случае претензий со стороны налоговой инспекции или фондов, а также прокуратуры, иметь доказательства для возражений в суде.

Надо помнить, что на каждый расчёт можно предоставить контррасчёт, если для этого есть основания.

Кроме того, на каждом предприятии случаются плановые и внеплановые проверки, в том числе налоговиков и прокуратуры.

Чтобы избежать неприятных моментов и безосновательных обвинений в неуплате налогов, правильное решение – содержать отчётность в порядке и регулярно подтверждать отсутствие задолженности справками.

Особенности электронной отчётности

Налоговые службы всё чаще требуют предоставлять отчётность в электронном виде, то есть при помощи специальных программ или операторов, заключивших договор с контролирующими органами на предоставление подобных услуг.

Возникают подобные требования исходя из тенденции укрупнения налоговых структур, когда вся отчетность одного региона направляется для проверки в другой регион, в электронном виде.

Надо сказать, что такая сдачи форма отчётности значительно облегчает жизнь, в том числе и юридическим лицам, поскольку главным бухгалтерам при отчетности налогообложения нет нужды каждый раз обивать пороги налоговых инспекций.

Правда, есть моменты, которые необходимо учитывать.

- Во – первых, при отправлении отчётности по коммуникативным каналам связи, надо сохранять электронную квитанцию, которая равнозначна подписи инспектора о принятии отчётности. Такая квитанция сшивается вместе с отчётностью и без неё отчётность не считается достоверной.

Во – вторых, документы должны быть представлены без ошибок, обсудить которые возможности не представится.

В – третьих, необходимо регулярно делать сверху расчётов. При сверке всегда видны долги или переплаты, которые можно зачесть в счёт следующих платежей.

В случае, если потребуется корректировка расчётов, акт сверки будет достаточным основанием.

При наличии ошибок со стороны налоговиков, на каждое требование представляются возражения.

Как IRS узнает о незарегистрированном доходе?

Даже если вы попытаетесь скрыть информацию, банковская и кредитная информация третьих лиц может привлечь внимание IRS к вам.

Когда вы не подаете и не платите налоги, когда вы обязаны, в какой-то момент IRS обратит на это внимание. Но как IRS узнает о незарегистрированном доходе и что это значит для вас?

В большинстве случаев ваша информация помечается красным флажком системой, которая называется Система обработки возвратов информации (IRP) .Это огромная база данных, в которой проверяются доходы, которые вы сообщаете (или не указываете). Он сравнивает ваш заявленный доход с информацией, предоставленной третьими сторонами. Ваш работодатель, банки и другие финансовые учреждения ежегодно отчитываются перед IRS, как и налогоплательщики. Когда есть несоответствие в этих данных, выдается предупреждение, и IRS проводит расследование.

Как IRS собирает информацию о доходах

IRP получает данные от работодателей и других третьих сторон, таких как финансовые учреждения или компании, выпускающие кредитные карты. Федеральный закон требует, чтобы компании сообщали о доходах своих сотрудников или получателей, таких как заработная плата, пенсии, проценты и дивиденды. Когда IRS требуется дополнительная информация или у нее нет информации о вашем доходе, они получают ее от IRP.

Федеральный закон требует, чтобы компании сообщали о доходах своих сотрудников или получателей, таких как заработная плата, пенсии, проценты и дивиденды. Когда IRS требуется дополнительная информация или у нее нет информации о вашем доходе, они получают ее от IRP.

Если налогоплательщик занижает доход, т.е. показатель дохода, который он указал в своей налоговой декларации, меньше его фактического дохода, IRP отправляет уведомление в IRS. Затем агент IRS сравнивает доход в вашей налоговой декларации с информацией в IRP.IRP позволяет агентам сопоставлять доход, указанный в декларациях сторонней информации, с доходом, указанным вами.

Факт: По оценкам IRS, США потеряли 500 миллиардов долларов налоговых поступлений только в 2012 году из-за неучтенного дохода.

Если они обнаруживают, что вы занижали свой доход, IRS начинает процесс сбора . Во-первых, они отправят вам письмо, чтобы проинформировать вас, что обнаружили несоответствие и что у вас могут быть неуплаченные налоги. На этом этапе вы можете либо оспорить несоответствие, либо договориться о выплате причитающейся суммы.

На этом этапе вы можете либо оспорить несоответствие, либо договориться о выплате причитающейся суммы.

Обычно IRS запрашивает информацию у IRP только в том случае, если они подозревают занижение или неуплату налогов. Они также могут запросить информацию для корректировки своих расчетов, подачи альтернативной налоговой декларации и т. Д.

Как IRS рассчитывает обязательства налогоплательщика

Наряду с информацией из прошлых налоговых деклараций IRS использует данные IRP для оценки суммы налогов. Вы обязаны. Их расчет является приблизительным и может отличаться от фактических причитающихся налогов.

IRS должно рассчитать приблизительную сумму ваших налоговых обязательств, потому что они должны включать причитающуюся сумму в отправляемое уведомление. По закону они обязаны предоставлять вам определенную информацию. При оценке приблизительной суммы вашей задолженности IRS либо корректирует размер вашей налоговой декларации, либо подает декларацию от вашего имени, которая называется «заменой налоговой декларации». Только после того, как они оценит налоговую задолженность, IRS может начать действия по взысканию налогов.

Только после того, как они оценит налоговую задолженность, IRS может начать действия по взысканию налогов.

Что делать, если вы получили уведомление от IRS

Когда вы получаете уведомление IRS о налоговой задолженности, первое, что вам нужно сделать, это выяснить, сколько вы должны.Расчеты IRS по SFR обычно высоки, потому что они не включают никаких кредитов или вычетов. Если вы обнаружите, что сумма, которую они рассчитали в SFR, неточна, свяжитесь с ними, чтобы исправить это.

Убедитесь, что у вас есть финансовые документы, которые вы использовали для расчета налогов, потому что эти доказательства необходимы для подтверждения ваших требований. Если вы откладываете обращение в IRS, IRS сочтет их оценку окончательной и приступит к агрессивным действиям по взысканию налогов, таким как банковский сбор или удержание заработной платы.

Перед обращением в IRS рекомендуется проконсультироваться с налоговым специалистом. Имейте в виду, что IRS не заботится о ваших интересах; они сборщики долгов, которые хотят получить от вас как можно больше.

Позвольте Debt.com предложить вам сертифицированную службу урегулирования налоговых вопросов, чтобы вы могли прекратить сбор уведомлений, минимизировать штрафы и решить проблемы с невыплаченными задолженностями по налогам. ? Если нет, дайте нам знать, и мы улучшим эту страницу.

Сообщите нам, понравился ли вам пост. Это единственный способ стать лучше.

Последнее изменение статьи: 6 августа 2019 г. Опубликовано Debt.com, ООО

Справка по налоговому долгу — Помощь по налогам IRS

Помощь по налоговому долгу — Урегулирование и переговоры

Помощь по налоговому долгу — Помощь по налогам IRS — Любая помощь с долгом

Помощь с налоговым долгом находится всего в нескольких шагах от Defense Tax Partners .Наша цель — помочь налогоплательщикам найти решения по урегулированию налоговой задолженности для налоговых проблем IRS. Мы оказываем помощь в урегулировании налоговой задолженности, ведя переговоры с налоговой службой от вашего имени, что позволяет сэкономить тысячи долларов. Мы можем помочь с предотвращением или отменой налоговых сборов, налоговых удержаний и удержания заработной платы, а также работать над предотвращением конфискации имущества в связи с невыполнением налоговых обязательств.

Мы можем помочь с предотвращением или отменой налоговых сборов, налоговых удержаний и удержания заработной платы, а также работать над предотвращением конфискации имущества в связи с невыполнением налоговых обязательств.

Мы понимаем, что время имеет решающее значение при решении вопросов урегулирования налоговой задолженности. Мы быстро свяжемся с вами и начнем работу над вашим налоговым решением, как только вы заполните нашу онлайн-форму для связи.После утверждения вы внесете свой первоначальный депозит, и мы сразу же приступим к переговорам по налоговой задолженности, чтобы обеспечить урегулирование налоговой задолженности и сэкономить вам тысячи. Налоговая задолженность может быть сложной задачей.

Получите полезные советы, советы и помощь с долгом или любую помощь IRS по настройке планов платежей, запросу доступных соглашений о рассрочке, сокращению вашей налоговой задолженности через Компромиссное предложение или погашению вашей налоговой задолженности через банкротство. —

—

НАЛОГОВЫЙ ДОЛГ ПОМОГИТЕ ВЫБРАТЬСЯ ИЗ ПЛАНА ВЫПЛАТЫ НАЛОГОВОГО ДОЛГА IRS

Если вы не подали налоговую декларацию, вы, как правило, находитесь в более выгодном положении.Это потому, что вы по-прежнему можете использовать все налоговые вычеты, на которые у вас есть законное право, чтобы уменьшить свои налоговые обязательства. Дополнительные советы по заполнению налоговой декларации. Если вы уже подали налоговую декларацию, ваш специалист по налогам должен быстро просмотреть эти декларации, чтобы определить, точны ли они и имеете ли вы право на вычеты, которые вы упустили.

Для внесения изменений в возврат требуется значительное количество документов и повторная обработка. Скорректированные отчеты должны быть полностью точными и сопровождаться большим количеством подтверждающей документации, иначе вы рискуете пройти аудит IRS.В общем, вам нужно, чтобы ваш налоговый поверенный получил полный комплект документации из IRS и сравнил эту информацию с налоговыми документами, которые у вас уже есть. После тщательного изучения вашей налоговой ситуации специалист по налогам сообщит вам, имеет ли смысл вносить поправки.

После тщательного изучения вашей налоговой ситуации специалист по налогам сообщит вам, имеет ли смысл вносить поправки.

Никогда не игнорируйте IRS

IRS имеет довольно приличную систему для работы с людьми, которые не платят свои налоговые счета (сознательно или неосознанно). Система включает в себя различные штрафы и действия против вас:

Налоговые штрафы: Штраф за неуплату составляет половину 1% неуплаченного налога за каждый месяц уплаты налога (не более 25%).Штраф за неуплату налогов составляет 5% от неуплаченного налога, а процентная ставка равна федеральной краткосрочной ставке плюс 3%.

Действия против вас: IRS может заморозить ваш банковский счет, а также слить его для оплаты счета. Если у вас есть недвижимость, они могут наложить на нее налоговое удержание. Кроме того, они могут взимать сбор с вашей заработной платы в размере от 30 до 70%, в зависимости от ваших расходов на проживание.

Тактика избавления от налоговой задолженности

Помощь с налоговой задолженностью — Налоговая помощь IRS — DefenseTax

Лучший способ погасить налоговую задолженность — это выплатить все сразу. Но что, если вы не можете себе этого позволить? К счастью, IRS предлагает несколько вариантов оплаты, которые помогут облегчить ваше бремя: пять стратегий выхода из долгов.

Но что, если вы не можете себе этого позволить? К счастью, IRS предлагает несколько вариантов оплаты, которые помогут облегчить ваше бремя: пять стратегий выхода из долгов.

Связано: 10 способов погасить ваши налоговые долги IRS за меньшую сумму, чем вы должны

Соглашение о рассрочке :

Выбор правильного соглашения о выплате долга по федеральным налогам

план ежемесячных платежей для погашения Если вы задолжали 25000 долларов или меньше (совокупные налоги / штрафы / проценты) и вам нужно до 60 месяцев для погашения, вы можете настроить запрос соглашения о выплате рассрочки через форму OPA выше или заполнив форму 9465: Запрос договора рассрочки.Если остаток превышает 25 000 долларов, вам необходимо будет заполнить финансовый отчет, чтобы определить сумму ежемесячного платежа для рассрочки платежей.

Важно знать, на какое соглашение о рассрочке вы имеете право, чтобы при разговоре с IRS вы или ваш налоговый бухгалтер могли сообщить IRS, какой тип соглашения о рассрочке вы собираетесь заключить.

1 — Соглашения о гарантированной рассрочке

2 — Оптимизированные соглашения о рассрочке

3 — Соглашения о частичной оплате в рассрочку

4- «Неупорядоченные» Соглашения о рассрочке — Более подробно читайте в нашем блоге.

Соглашение о частичном погашении в рассрочку :

довольно новая программа управления долгом, в которой у вас есть долгосрочный план выплат, предусматривающий выплату IRS уменьшенной суммы в долларах. Если вы задолжали 25000 долларов или меньше (совокупные налоги / штрафы / проценты) , вы можете использовать Соглашение об онлайн-платежах (OPA), чтобы запросить дополнительные 30–120 дней для оплаты. Запросить соглашение о частичном платеже в Налоговую службу может быть проще и требует меньше времени, чем запрос компромиссного предложения.В соглашении о частичной оплате в рассрочку налогоплательщик производит регулярные ежемесячные платежи в IRS, но платежи не покрывают налоговую задолженность в полном объеме. После выполнения условий рассрочки платежа прощается оставшаяся часть налоговой задолженности. Соглашения о частичной оплате в рассрочку — это один из различных способов избавиться от налоговой задолженности . Как с по настроить план платежей IRS с помощью этого простого руководства

После выполнения условий рассрочки платежа прощается оставшаяся часть налоговой задолженности. Соглашения о частичной оплате в рассрочку — это один из различных способов избавиться от налоговой задолженности . Как с по настроить план платежей IRS с помощью этого простого руководства

(НАЛОГОВЫЙ ДОЛГ-СПРАВКА — ЗАГРУЗИТЬ БЕСПЛАТНО )

Компромиссное предложение:

Программа, по которой вы можете погасить свои налоговые долги меньше, чем вы должны.Требуется составить единовременную выплату или план краткосрочных платежей для выплаты IRS уменьшенной суммы в долларах. IRS может рассмотреть вопрос о разрешении вам платить меньше суммы вашего счета через Компромиссное предложение. IRS «обычно одобряет компромиссное предложение, когда предлагаемая сумма представляет собой максимум, который мы можем ожидать в течение разумного периода времени». В этом маршруте будут учтены ваша платежеспособность, доход, расходы и собственный капитал. Узнайте больше и просмотрите пакет заявки через Буклет формы 656: Компромиссное предложение.

В этом маршруте будут учтены ваша платежеспособность, доход, расходы и собственный капитал. Узнайте больше и просмотрите пакет заявки через Буклет формы 656: Компромиссное предложение.

В настоящее время не подлежит взысканию:

Программа, в которой IRS добровольно соглашается не взимать налоговую задолженность в течение года или около того. В настоящее время не подлежит взысканию означает, что налогоплательщик не имеет возможности выплатить свои налоговые долги. IRS может объявить налогоплательщика «в настоящее время не подлежащим взысканию» после того, как IRS получит доказательства того, что налогоплательщик не имеет возможности платить. Такие доказательства обычно получают от налогоплательщика по форме 433-F IRS (другие налоговые формы), Информационному сообщению о сборе. Налогоплательщик может запросить статус «в настоящее время не подлежит взысканию», отправив форму 433-F налоговому инспектору IRS или отделу автоматической системы сбора налогов IRS.

Заявление о банкротстве:

Погасите свои налоговые долги в соответствии со строгими правилами подачи заявления о банкротстве в главах 7 или 13. Заявление о банкротстве — один из пяти способов избавиться от налоговой задолженности, но вам следует рассматривать вопрос о банкротстве только в том случае, если вы соответствуете требованиям для уплаты налогов. Задолженность по налогам связана с определенной налоговой декларацией и налоговым годом. Закон о банкротстве устанавливает конкретные критерии того, сколько должен быть налоговый долг.

Заявление о банкротстве — один из пяти способов избавиться от налоговой задолженности, но вам следует рассматривать вопрос о банкротстве только в том случае, если вы соответствуете требованиям для уплаты налогов. Задолженность по налогам связана с определенной налоговой декларацией и налоговым годом. Закон о банкротстве устанавливает конкретные критерии того, сколько должен быть налоговый долг.

Получите помощь с вашей налоговой задолженностью:

Однако в большинстве случаев налогоплательщикам, которые задолжали IRS и пытаются урегулировать свою налоговую задолженность посредством соглашения о рассрочке платежа, предложения в компромиссном или в настоящее время не подлежащего взысканию статуса, не требуется налоговый поверенный.Фактически, большинство налогоплательщиков-нарушителей, добивающихся разрешения налоговых обязательств перед IRS, могут обеспечить свое собственное решение. Некоторым просто нужно руководство для урегулирования их собственной налоговой задолженности.

Связанные : Как найти профессионального налогового поверенного? — Полное руководство

Если вам действительно нужна помощь в начале работы, Defensetax расследует ваше дело о налоговой задолженности IRS и предоставит вам знания, инструменты и рекомендации, необходимые для решения этой проблемы самостоятельно. Мы упростим вам урегулирование вашей налоговой задолженности! Но если вы предпочитаете представлять свои налоговые обязательства в полном объеме, мы порекомендуем вам лицензированного, пользующегося репутацией надежного налогового юриста.

Налоги: проверка долгов

Внимание! Многие могут дать вам возможность оплатить долг онлайн, быстро и удобно.Но не все пытаются уведомить власти, что вы должны.

У вас не будет долгов, вы все заплатили. Допустим, вы собираетесь уехать за границу и с большим долгом вас не пустят.

Для того, чтобы не было неприятных сюрпризов на таможне, где вас могут не выпустить из страны или предложат погасить долг.

Лично я предпочитаю платить штрафы или, если есть задолженность — в Сбербанке, который не только выдает кредиты и собирает выплаты, но и делает остальную работу.

Лично я предпочитаю платить штрафы или, если есть задолженность — в Сбербанке, который не только выдает кредиты и собирает выплаты, но и делает остальную работу. Я предпочитаю прийти в офис и получить официальную квитанцию.

То же самое можно сказать и о ЮMoney (51% акций принадлежит Сбербанку). Если бы и произвести оплату онлайн, лично я бы использовал Яндекс. Деньги. Здесь можно не только узнать о долге, но и после его оплаты узнать, что он погашен. Кстати, есть люди, у которых есть страх, но вдруг мы не оплатили телефон или квартиру за предыдущий месяц и меня не выпустят из страны? Страх сродни «я выключил чайник?»

Никто не ведет ваши текущие счета на общей базе, вам все равно придется залезать в нее, долго не платят алименты, налоги, штрафы, счета.Длительный. Тогда вы сможете попасть в список непримиримых неплательщиков и попасть в черный список. ФБС России Заполняем анкету и выясняем, есть ли у нас какие-либо долги. Сайт позволяет платить.

В анкете для физических лиц необходимо указать место вашего проживания, имя и дату рождения.

Можно искать по IP-номеру и … там, где тоже мало информации, но я бы рекомендовал оплатить долг через Сбербанк.

Причина в том, что многие банки принимают деньги, выдают квитанцию, но не утруждают себя уведомлением властей об оплате и в налоговой базе, ГИБДД и др… вы можете остаться должником.

Это могла быть проблема в аэропорту, выезжая за границу … РосДолги Судебные приставы.

Узнать задолженность поименно на официальном сайте ФССП. В соответствии с новым законодательством вам может быть отказано в выезде из страны за границу, если у вас есть долги по судебным делам. Рекомендуется регулярно знать свои долги, чтобы не попасть в затруднительную ситуацию. Судебные приставы арестовывают банковские счета и накладывают ограничения на выезд за пределы страны. Обращаем ваше внимание, что по решению суда у вас может быть задолженность перед судебными приставами, если:

- Мы вовремя не уплатили штраф ГИБДД.

- Не оплачивали ссуду, ипотеку и т.

п.

п. - Исковое заявление (физических / юридических лиц) к Вам.

- Неуплата налогов.

- Невыполнение прочих долговых обязательств.

Налогообложение — наш мир в данных

Налогообложение в целом является наиболее важным источником государственных доходов почти во всех странах. Согласно самым последним оценкам Международного центра налогов и развития, общие налоговые поступления составляют более 80% общих государственных доходов примерно в половине стран мира и более 50% почти во всех странах.

Мы начинаем эту статью с обзора исторических изменений в моделях налогообложения, а затем переходим к анализу имеющихся данных за последние пару десятилетий, обсуждая последние тенденции и модели налогообложения во всем мире.

С исторической точки зрения, рост правительств и степень, в которой они могут получать доходы от своих граждан, являются поразительной экономической особенностью последних двух столетий. Доступные долгосрочные данные показывают, что в процессе развития государства повышали уровни налогообложения, одновременно изменяя структуру налогообложения, в основном за счет усиления акцента на более широких налоговых базах.

Сегодняшние модели налогообложения во всем мире выявляют большие различия между странами, особенно между развитыми и развивающимися странами.В частности, сегодня развитые страны собирают гораздо большую долю своей национальной продукции в виде налогов, чем развивающиеся страны; при этом они, как правило, больше полагаются на подоходный налог. Развивающиеся страны, напротив, в большей степени полагаются на торговые налоги, а также налоги на потребление.

Развивающиеся страны, напротив, в большей степени полагаются на торговые налоги, а также налоги на потребление.

Более того, данные показывают, что развитые страны фактически собирают гораздо более высокие налоговые поступления, чем развивающиеся страны, несмотря на сопоставимые установленные законом ставки налогообложения, даже после учета основных различий в экономической деятельности.Это говорит о том, что неоднородность фискальных возможностей в разных странах во многом определяется различиями в соблюдении и эффективности механизмов сбора налогов. На оба эти фактора, похоже, влияет сила политических институтов.

В последней части этой статьи мы даем обзор эмпирических данных, касающихся последствий налогообложения для справедливости и эффективности. В частности, мы показываем, что налогообложение действительно имеет мощный перераспределительный эффект, но важно учитывать, как налогообложение также влияет на поведение людей, изменяя экономические стимулы.Например, недавние исследования показали, что налогообложение может привести к снижению эффективности за счет миграции «суперзвезд».

Здесь есть раздел электронных услуг, где предоставляется доступ к сведениям о предыдущих оплатах, имеющейся недоимке, оформлении платежной документации. Пользоваться сервисом разрешается после прохождения регистрационной процедуры.

Здесь есть раздел электронных услуг, где предоставляется доступ к сведениям о предыдущих оплатах, имеющейся недоимке, оформлении платежной документации. Пользоваться сервисом разрешается после прохождения регистрационной процедуры.

html

html п.

п.