Ипотека пенсионерам в Омске — 20 предложений в банках

Лучшие предложения по ипотеке в Омске

На покупку квартиры

Ставкаот 11.49 %

Суммадо 20 000 000 ₽

Ставкадо 240 мес

01.03.2023

Обозреватель кредитных продуктов: Ольга Петрова

Ипотечный кредит для пенсионеров в Омске

Содержание

- Выгодная ипотека пенсионерам – условия в Омске

- Документы для оформления кредита на квартиру пенсионерам в Омске

- Как взять ипотеку пенсионеру в Омске?

- В каких банках выдается ипотечный кредит для пенсионеров в Омске?

Собственная квартира – отнюдь не мечта, а реальность для граждан вне зависимости от возраста. В 2023 году доступна ипотека пенсионерам в Омске, которая позволяет приобрести жилье для себя, помочь своим детям или внукам.

Выгодная ипотека пенсионерам – условия в Омске

Условия отличаются в зависимости от выбранной программы, но получить жилищный кредит пожилые люди могут:

- на срок до 30 лет;

- под низкий процент – от 1.

3%;

3%; - с первоначальным взносом от 10% стоимости квартиры;

- для покупки жилья в новостройке и на вторичном рынке;

- без поручителей.

Главное требование – на момент полного погашения ипотечного кредита возраст клиента не должен превышать 75 или 80 лет.

Документы для оформления кредита на квартиру пенсионерам в Омске

После предварительного принятия решения клиент обращается в отделение, представляя следующие документы:

- российский паспорт;

- справка о доходах;

- пенсионное удостоверение;

- трудовая книжка;

- свидетельство о браке.

Если заявка подана в банк, где вы получаете пенсию, возможна выдача средств без подтверждения доходов и даже без первоначального взноса.

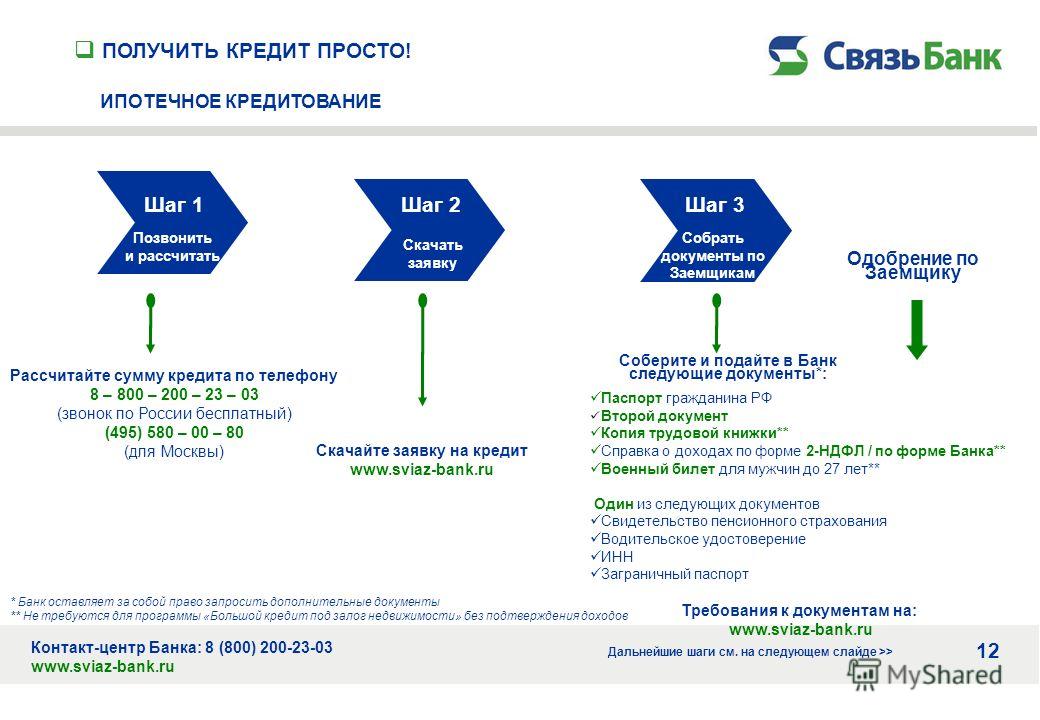

Как взять ипотеку пенсионеру в Омске?

Процедура оформления ипотечного кредита занимает до 7 рабочих дней и включает несколько необходимых действий:

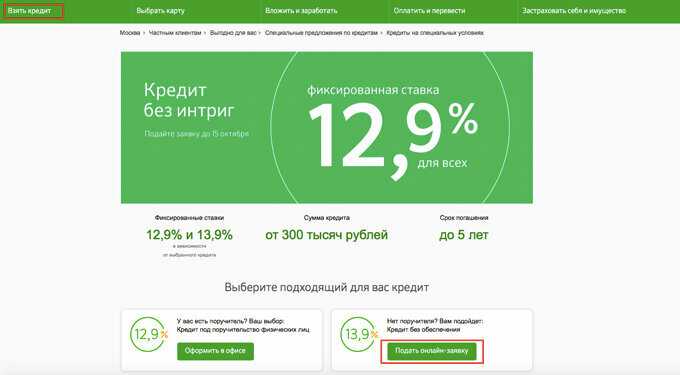

- Ознакомьтесь с предложениями омских банков, условиями, ставками.

- Выберите, где взять пенсионную ипотеку в Омске – в этом поможет калькулятор.

- Подайте заполненную онлайн-заявку на ипотеку на рассмотрение.

- Банк примет решение и назначит время встречи со специалистом в отделении для подписания договора.

- Если все формальности улажены, деньги поступят на счет клиента.

Купленное имущество выступает в качестве обеспечения – в банк нужно направить свидетельство о праве собственности уже после покупки квартиры.

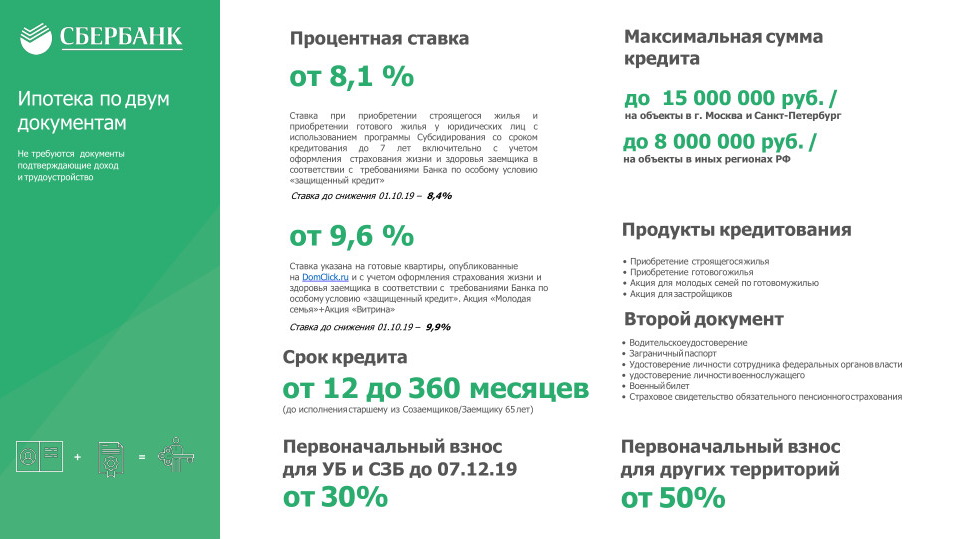

В каких банках выдается ипотечный кредит для пенсионеров в Омске?

Если вы пока не выбрали, в каком банке лучше взять кредит человеку пожилого возраста, ознакомьтесь с программами, которые предлагают:

- ВТБ;

- СберБанк;

- Россельхозбанк;

- Банк Россия;

- Альфа-Банк.

Здесь условия сотрудничества выгодные, а большое количество отделений позволяет с комфортом обслуживаться в будущем. Также пенсионеры могут осуществить рефинансирование ранее оформленной ипотеки, если текущие условия их не устраивают – есть возможность снизить процентную ставку и добиться сокращения переплаты по договору.

Ипотека для пенсионеров в 2023 году

Ипотека для пенсионеров в 2023 году — условия банков с выгодными ставкамиГород

Санкт-Петербург

Волгоград

Воронеж

Екатеринбург

Казань

Красноярск

Нижний Новгород

Новосибирск

Омск

Пермь

Ростов-на-Дону

Самара

Уфа

Челябинск

Где пенсионеру можно взять кредит на жилье. Сравнение условий пенсионной ипотеки в крупных банках — суммы, проценты, сроки и другие. Лучшие банки, которые одобряют ипотеку пожилым людям.

- Предложения для работающих и неработающих пенсионеров

- Можно учесть пенсию в качестве дохода

- Кредиты на строящееся и вторичное жилье

Подробнее

Скрыть

Сумма, ₽

Срок, лет

Сбросить

Эксперты ВЗО по ипотекам

Константин Колесников

SEO-специалист

Эллина Байтемирова

Контент-менеджер

Топ предложений

Ипотека для пенсионеров – рейтинг 2023

- Сбербанк (Господдержка)

- Сбербанк (Ипотека на вторичное жилье)

- Сбербанк (На строительство жилого дома)

- Сбербанк (Загородная недвижимость)

- Сбербанк (Ипотека плюс материнский капитал)

- Сбербанк (Комната в ипотеку)

- Сбербанк (Ипотека на новостройку)

- Сбербанк (С государственной поддержкой для семей с детьми)

- Сбербанк (Рефинансирование ипотеки и других кредитов)

- Сбербанк (Гараж или машино-место)

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Спасибо, ваша жалоба отправлена на рассмотрение

К5М® — рейтинг, с помощью которого сервис ВЗО оценивает финансовые продукты: микрозаймы, кредиты или кредитные карты. Для объективной оценки мы создали сложную формулу. Она учитывает свыше 90 параметров на момент последнего обновления в феврале 2023 года. В процессе формирования рейтинга используются не только основные параметры продукта, например сумма или процентная ставка кредита, но и оценки клиентов.

Для объективной оценки мы создали сложную формулу. Она учитывает свыше 90 параметров на момент последнего обновления в феврале 2023 года. В процессе формирования рейтинга используются не только основные параметры продукта, например сумма или процентная ставка кредита, но и оценки клиентов.

Подробнее

+1

Очистить

Перейти

Итоговое сравнение ипотечных кредитов для пенсионеров

Этапы получения ипотечного кредита

1

Выберите подходящий банк

2

Нажмите кнопку «Подать заявку»

3

Заполните заявку на сайте банка

Ипотечное кредитование не только помогает обзавестись жильем, но и значительно улучшить жилищные условия. Этой возможностью все чаще пользуются пенсионеры, которые обращаются в банк за получением ипотеки. В большинстве банков есть такие программы, предполагающие возрастной ценз до 65 лет на момент закрытия ипотечного договора. Но отдельные учреждения увеличивают этот порог до 70-75 лет.

Но отдельные учреждения увеличивают этот порог до 70-75 лет.

Минимальная процентная ставка от 8 до 14% годовых. Есть несколько факторов, которые значительно повысят шансы на одобрение кредита пожилому человеку:

- Официальное трудоустройство

- Наличие залоговой недвижимости

- Наличие платежеспособных созаемщиков

- Положительная кредитная история

Шансы значительно выше именно у работающих граждан. Для одобрения ипотеки необходимо собрать следующие документы:

- Пенсионное удостоверение

- Справка из Пенсионного Фонда о размере пенсии по старости

- Паспорт с регистрацией

- Справка о доходах, если пенсионер работает

- Бумаги на залоговое имущество, если таковое имеется

Преимущества

- Небольшие процентные ставки по кредиту

- Уникальные схемы ипотечного кредитования, разработанные специально для пенсионеров

Недостатки

- Небольшие сроки кредитования – высокие ежемесячные платежи

- Долгие сроки при рассмотрении и одобрении заявки

- Далеко не все банки имеют программы ипотечного кредитования пенсионеров

Самое важно – работающим пенсионерам доступно большее количество схем и возможностей получить ипотеку.

Информация была полезна?

23 оценок, среднее: 4.1 из 5

Часто ищут

Как получить ипотечный кредит

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Вот список наших партнеров.

Не знаете, как получить кредит на дом? Вот пошаговое руководство.

Автор:

Кейт Вуд

Кейт Вуд

Ведущий писатель | Покупка жилья, ипотека, домовладение

Кейт Вуд присоединилась к NerdWallet в 2019 году в качестве писателя в команде, посвященной домам и ипотеке. Имея образование в области социологии, Кейт серьезно относится к таким проблемам, как жилищное неравенство, и наслаждается любой возможностью демистифицировать процесс покупки жилья. До прихода в NerdWallet она писала о ремонте, декоре и обслуживании дома для журнала This Old House. Несмотря на то, что Кейт узнала, насколько сложными могут быть старые дома, Кейт купила и медленно ремонтирует дом 18-го века в восточном Коннектикуте.

Отредактировано Beth Buczynski

Beth Buczynski

Назначенный редактор | Личные финансы, ипотека, приобретение жилья в первый раз

Бет Бучински (Beth Buczynski) является ответственным редактором в группе международного расширения NerdWallet. Бет работает с писателями и редакторами, чтобы внести финансовую ясность для читателей в 10 провинциях и трех территориях Канады. Ранее Бет провела четыре года, освещая ипотеку и домовладение для NerdWallet, сначала в качестве писателя, а затем в качестве редактора. Как писатель, работа Бет была представлена, среди прочего, в журналах Associated Press, The Washington Post и Money. Бет имеет степень магистра общественных коммуникаций Университета штата Колорадо.

Бет работает с писателями и редакторами, чтобы внести финансовую ясность для читателей в 10 провинциях и трех территориях Канады. Ранее Бет провела четыре года, освещая ипотеку и домовладение для NerdWallet, сначала в качестве писателя, а затем в качестве редактора. Как писатель, работа Бет была представлена, среди прочего, в журналах Associated Press, The Washington Post и Money. Бет имеет степень магистра общественных коммуникаций Университета штата Колорадо.

Отзыв от Майкл Сун Ли

Майкл Сун Ли

Бизнес-эксперт Майкл Сун Ли, доктор философии, является всемирно признанным докладчиком и консультантом, чьими клиентами являются Coca-Cola, Chevron, Boeing, State Farm Insurance и General Motors. Он является автором девяти книг, в том числе «Переговоры черного пояса» и «Межкультурные продажи для чайников». Майкл является отмеченным наградами брокером по недвижимости с 1980 года, получил лицензию на налоговую практику в Службе внутренних доходов и в прошлом был сертифицированным специалистом по финансовому планированию, преподавал налогообложение в Колледже финансового планирования. Его статьи публиковались в таких газетах и журналах, как The Wall Street Journal, San Francisco Chronicle, Los Angeles Times и Consumer Reports. Он был деканом Школы менеджмента в Университете Джона Ф. Кеннеди и более 20 лет работал адъюнкт-преподавателем в Университете Золотые Ворота.

Его статьи публиковались в таких газетах и журналах, как The Wall Street Journal, San Francisco Chronicle, Los Angeles Times и Consumer Reports. Он был деканом Школы менеджмента в Университете Джона Ф. Кеннеди и более 20 лет работал адъюнкт-преподавателем в Университете Золотые Ворота.

Подробнее

В NerdWallet наш контент проходит строгую редакционную проверку

. Мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Получение ипотечного кредита — это не просто большой шаг, это целая лестница, и на ее достижение может уйти много времени. Бывают моменты, когда восхождение вызывает головокружение, но знание того, как получить ипотечный кредит до того, как вы начнете, может помочь вам оставаться организованным и чувствовать себя лучше.

Бывают моменты, когда восхождение вызывает головокружение, но знание того, как получить ипотечный кредит до того, как вы начнете, может помочь вам оставаться организованным и чувствовать себя лучше.

Готов узнать, что для этого нужно? Вот как получить ипотеку, шаг за шагом.

1. Пройдите финансовую проверку

Перед тем, как взять ипотечный кредит, убедитесь, что вы финансово подготовлены к приобретению жилья. У вас много долгов? Достаточно ли у вас накоплений для первоначального взноса? Как насчет затрат на закрытие?

Дом — это крупная покупка — может быть, самая крупная из всех, которые вы когда-либо совершали, — поэтому неудивительно, что кредиторы действительно копаются в финансах заемщиков, прежде чем выдавать кредиты на жилье. Если у вас есть существенный долг или у вас нет большой кредитной истории, вы можете улучшить свое финансовое положение, прежде чем подавать заявку на ипотеку.

Кроме того, знайте, что кредиторы внимательно изучают ваш кредитный рейтинг при определении вашего права на ипотеку. Процентная ставка, которую вам предложат, сильно зависит от вашего кредитного рейтинга.

Процентная ставка, которую вам предложат, сильно зависит от вашего кредитного рейтинга.

Проверьте свой кредитный рейтинг и, если он нуждается в доработке, увеличьте свой кредит до того, как начнете подавать заявку на жилищный кредит. Это может включать погашение непогашенной задолженности, оспаривание ошибок в ваших кредитных отчетах и отказ от открытия новых счетов.

2. Определите подходящую ипотеку

Существует множество видов ипотечных кредитов. Тот, который лучше для вас, будет зависеть от вашего финансового положения и приоритетов домовладения. Вот некоторые из вариантов кредита, которые вы можете рассмотреть:

Обычные или поддерживаемые государством?

К обычным кредитам предъявляются более строгие квалификационные требования, поскольку они не застрахованы государством, поэтому они больше подходят заемщикам с хорошей кредитной историей. Процесс подачи заявки может иметь меньше препятствий, чем процесс получения кредита, поддерживаемого государством.

Кредиты FHA застрахованы Федеральной жилищной администрацией. Эти кредиты могут иметь более мягкий минимум кредитного рейтинга и позволяют использовать подарочные деньги как часть первоначального взноса.

Кредиты VA доступны только для действующих военнослужащих или ветеранов, и они поддерживаются Департаментом по делам ветеранов. Эти кредиты часто не требуют первоначального взноса.

Кредиты USDA — это программа Министерства сельского хозяйства США. Эти жилищные кредиты с нулевым первоначальным взносом предназначены для заемщиков с низким доходом, которые живут в сельской местности.

Крупные кредиты — это обычные кредиты на недвижимость, которые превышают соответствующие кредитные лимиты. Они предлагают способ купить дома в более дорогих районах.

Фиксированная или регулируемая ставка?

Ипотечные кредиты с фиксированной процентной ставкой популярны, потому что процентная ставка по ипотечному кредиту не меняется в течение всего срока кредита.

Ставка, на которую вы первоначально соглашаетесь, будет ставкой, которую вы сохраните до тех пор, пока не продадите дом или не рефинансируете.

Ставка, на которую вы первоначально соглашаетесь, будет ставкой, которую вы сохраните до тех пор, пока не продадите дом или не рефинансируете.Ипотечные кредиты с регулируемой процентной ставкой имеют низкие начальные ставки, которые сначала фиксированы, но затем могут колебаться. Если вы не планируете оставаться в доме надолго, ипотека с плавающей ставкой может принести вам сбережения.

Срок ипотеки?

30-летняя ипотека является наиболее распространенным термином. Ежемесячные платежи, как правило, меньше, но в целом вы будете платить больше процентов, чем при краткосрочном кредите.

Также доступны краткосрочные ипотечные кредиты, такие как 10- или 15-летние ипотечные кредиты. Вы платите меньше процентов, но ежемесячные платежи могут быть крутыми. Кредиторы могут предложить другие варианты, такие как 20-летняя ипотека, которые находятся где-то посередине.

Первоначальный взнос?

Некоторые обычные кредиты могут предусматривать первоначальный взнос всего 3%, но если ваш первоначальный взнос составляет менее 20%, вам также, вероятно, придется платить за частное ипотечное страхование или PMI.

Этот ежемесячный расход типичен для ипотечных кредитов с низким первоначальным взносом, чтобы защитить кредиторов в случае, если заемщик не погасит свой кредит. Как только вы получите до 20% акций в доме, вы можете предпринять шаги, чтобы аннулировать свой PMI.

Этот ежемесячный расход типичен для ипотечных кредитов с низким первоначальным взносом, чтобы защитить кредиторов в случае, если заемщик не погасит свой кредит. Как только вы получите до 20% акций в доме, вы можете предпринять шаги, чтобы аннулировать свой PMI.Некоторые ипотечные кредиты, обеспеченные государством, не требуют первоначального взноса, в то время как другие позволяют вам вносить меньший первоначальный взнос. В зависимости от типа кредита и суммы вашего первоначального взноса у вас будут разные требования к ипотечному страхованию.

» ДОПОЛНИТЕЛЬНО: Используйте наш ипотечный калькулятор для расчета ежемесячного платежа по ипотеке

3. Поиск ипотечных кредиторов

Просмотрите несколько кредиторов жилищного кредита, чтобы найти тот, который подходит именно вам. Существует широкий спектр кредиторов, включая традиционные банки, онлайн-небанковские кредиторы и кредитные союзы. Подумайте о том, чтобы начать с собственного банка или кредитного союза. Некоторые предлагают более низкие процентные ставки для существующих клиентов.

Некоторые предлагают более низкие процентные ставки для существующих клиентов.

Если вы ищете определенный тип ипотечного кредита, вы можете сосредоточиться на специализированных кредиторах. Например, если вы знаете, что хотите получить кредит VA, кредитор, специализирующийся на работе с военными заемщиками, может лучше всего удовлетворить ваши потребности.

Независимо от того, какой кредит вы ищете, вы должны рассмотреть:

Как вы предпочитаете общаться с кредитором. Вам нужен личный опыт или вас устраивает телефонные звонки, электронные письма или даже текстовые сообщения?

Включают ли показанные вам частоты дискретизации баллы. Эти сборы представляют собой проценты, которые выплачиваются авансом, что снижает ставку.

Минимальная квалификация. Например, знание минимального кредитного рейтинга или первоначального взноса кредитора может помочь вам определить, готовы ли вы подать заявку на предварительное одобрение.

Предлагает ли кредитор какие-либо уникальные программы, отвечающие вашим потребностям (например, помощь в оплате первоначального взноса для тех, кто впервые покупает жилье).

Готовитесь купить дом? Мы найдем вам кредитора с высоким рейтингом всего за несколько минут.

Введите свой почтовый индекс, чтобы начать работу с персонализированным поиском кредитора. Во-первых, он показывает продавцам, что вы можете сделать солидное предложение по определенной цене. Во-вторых, это поможет вам выяснить, сколько на самом деле будет стоить ваша ипотека, поскольку вы получите подробную информацию о ставке, годовых, сборах и других затратах на закрытие.

Разумно получить предварительное одобрение как минимум от трех кредиторов. Эй, вы уже потрудились выкопать все эти документы предварительного одобрения — и сравнение ставок потенциально может сэкономить тысячи долларов в течение срока действия кредита. Кроме того, если вы получите все предварительные одобрения в течение короткого периода времени (30 дней безопасно), это будет считаться только одним серьезным запросом в вашем кредитном отчете.

5. Подайте заявку

Даже если вы получили предварительное одобрение, вам нужно будет предоставить самую последнюю финансовую информацию при официальном подаче заявки на жилищный кредит. Это может включать:

Формы W-2 за последние два года.

Платежные квитанции за последние 30 дней.

Федеральные налоговые декларации за последние два года.

Подтверждение других источников дохода.

Последние банковские выписки.

Подробная информация о долгосрочных долгах, таких как автомобиль или студенческий кредит.

Идентификационный номер и номер социального страхования.

Документация об источниках недавних депозитов на ваших банковских счетах.

Документация о любых подарках или других средствах, использованных для вашего первоначального взноса.

В зависимости от типа ипотеки, которую вы получаете, могут потребоваться другие виды документации.

🤓Nerdy Tip

Если вы работаете не по найму, вам, возможно, придется предоставить дополнительные доказательства вашей финансовой стабильности, в том числе наличие более высокого кредитного рейтинга или больших денежных резервов, а также, возможно, предоставить налоговые декларации.

В течение трех дней после получения вашего заявления ваш кредитор предоставит вам первоначальную оценку кредита, которая включает:

Сколько будет стоить кредит.

Соответствующие сборы и расходы на закрытие, включая информацию о том, какие расходы вы можете оплатить.

Процентная ставка и годовые проценты или годовая стоимость, которую заемщик платит за кредит, включая определенные сборы, такие как дисконтные баллы.

Теперь, когда вы знаете свою процентную ставку, вы можете решить, покупать ли дисконтные баллы. Это авансовый платеж, который снижает вашу ставку за счет предоплаты процентов. (Если вы решите купить баллы, они будут включены в ваши заключительные расходы. ) Баллы могут быть хорошим вариантом, если вы планируете оставаться в своем доме не менее семи лет.

) Баллы могут быть хорошим вариантом, если вы планируете оставаться в своем доме не менее семи лет.

6. Начните процесс андеррайтинга

Андеррайтинг может быть самой сложной частью получения ипотеки, даже если вы были предварительно одобрены. Это больше ожидания, на этот раз, чтобы получить официальное одобрение кредита. Вы также можете работать с андеррайтером, а не с кредитным специалистом, который помогал вам до этого момента.

В процессе андеррайтинга кредитор определяет, имеете ли вы право на получение кредита. Оцениваемые факторы включают:

Кредитная и трудовая биография.

Текущие долговые обязательства.

Кредитор рассмотрит ваш обновленный кредитный отчет и закажет оценку дома. Оценка сообщает кредитору рыночную стоимость дома, поскольку они не одолжат вам больше, чем дом действительно стоит.

Тем временем вы запланируете осмотр дома, чтобы найти любые дефекты в доме. В зависимости от того, как все пойдет, вы можете договориться с продавцом о ремонте или более низкой цене перед закрытием.

В зависимости от того, как все пойдет, вы можете договориться с продавцом о ремонте или более низкой цене перед закрытием.

Во время процесса андеррайтинга вы должны избегать изменений в своих финансах, таких как смена работы или получение другой кредитной линии. То же самое касается крупных покупок, которые увеличивают ваш долг, таких как покупка автомобиля. Увеличение вашего долга может снизить ваш кредитный рейтинг, что может сделать кредит дороже или даже поставить под угрозу вашу квалификацию.

Собираетесь купить дом? Мы найдем вам кредитора с высоким рейтингом всего за несколько минут.

Введите свой почтовый индекс, чтобы начать персонализированное сопоставление кредиторов

Почтовый индекс

7. Подготовьтесь к закрытию

Наконец, ваш кредит одобрен! Но вам нужно сделать еще несколько шагов, прежде чем процесс будет завершен.

Приобретение страховки домовладельцев. Ваш кредитор потребует от вас сделать это.

Присмотритесь к лучшим политикам.

Присмотритесь к лучшим политикам.Купить полис страхования титула кредитора. И хотя это не обязательно, разумно также приобрести страховку титула владельца. Оба полиса обеспечивают защиту в случае возникновения проблем с правом собственности на недвижимость в будущем.

Проведите последний осмотр дома. Убедитесь, что ничего не изменилось — и все согласованные ремонтные работы были сделаны — после осмотра дома.

Просмотрите обновленную оценку кредита и заключительную информацию. Вы получите это за три дня до запланированной даты закрытия. Сравните эти новые документы с тем, что вы получили при первоначальном утверждении, чтобы увидеть, изменились ли какие-либо расходы неожиданно и как.

Получите средства для закрытия наличными. В зависимости от того, что требует ваш кредитор, вам может понадобиться кассовый чек из вашего банка или банковский перевод для оплаты окончательных расходов на закрытие. Как правило, вы будете платить от 2% до 5% от покупной цены дома в качестве закрытия.

Вы можете рассчитать свои расходы с помощью калькулятора затрат на закрытие.

Вы можете рассчитать свои расходы с помощью калькулятора затрат на закрытие.

8. Ближе к дому

Почти готово!

Если в этот момент у вас начнутся серьезные размышления, вы все равно можете уйти. Однако вы можете потерять свой депозит — также называемый задаток — если вы решите не закрыть.

Не бойтесь задавать вопросы своему кредитору. Оформление ипотеки требует большого количества документов. Потратьте время, чтобы понять все это. Знайте, что вы подписываете и за что платите.

Законы вашего штата определяют, кто будет присутствовать на закрытии. Эти люди могут включать:

Ваш агент по недвижимости.

Ваш адвокат.

Адвокат продавца.

Представитель титульной компании.

Продавец и агент продавца.

🤓Nerdy Tip

Электронное закрытие, когда хотя бы один документ подписывается электронной подписью, стало обычным явлением. Во многих случаях электронное закрытие также означает, что не все физически присутствуют на закрытии.

Во многих случаях электронное закрытие также означает, что не все физически присутствуют на закрытии.

Вот и все — вы добрались до вершины, и кредит ваш. Наконец-то пришло время переехать в ваш новый дом!

Часто задаваемые вопросы

Как повысить свои шансы на получение ипотеки?

Есть несколько основных шагов, которые вы можете предпринять, чтобы повысить свои шансы на одобрение ипотечного кредита. Один из них — уменьшить отношение долга к доходу, погасив структурированные долги, такие как автокредиты, и ограничив использование кредитной карты. Другой заключается в том, чтобы накопить больший первоначальный взнос. Внесение большего количества наличных авансом делает вас менее рискованным в глазах кредиторов. Работа над улучшением вашего кредитного рейтинга также может помочь как с получением права на получение жилищного кредита, так и с получением более выгодной ставки.

Какой кредит лучше всего подходит для покупки жилья впервые?

Трудно ли получить кредит на дом?

Кредиты на жилье, безусловно, труднее получить из-за текущей рецессии, поскольку кредиторы подвергают покупателей гораздо более тщательному анализу. Хотя получение ипотечного кредита может быть долгим и порой утомительным процессом, это вполне возможно.

Хотя получение ипотечного кредита может быть долгим и порой утомительным процессом, это вполне возможно.

Какой кредитный рейтинг вам нужен, чтобы претендовать на ипотечный кредит?

Кредитный рейтинг 620 обычно соответствует кредитному рейтингу, необходимому для покупки дома. Некоторые государственные кредиты допускают более низкие оценки, хотя для того, чтобы получить оценку ниже 620, вам, вероятно, потребуются солидные финансовые показатели или созаемщик с более высокой оценкой.

Об авторе: Кейт Вуд пишет об ипотеке, покупке жилья и домовладении для NerdWallet. Ранее она освещала темы, связанные с домовладением, в журнале This Old House. Читать дальше

Аналогичная заметка…

Получите больше умных денежных операций – прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вы получаете больше от ваших денег.

Определение, использование в недвижимости, пример

К

Юлия Каган

Полная биография

Джулия Каган — финансовый/потребительский журналист и бывший старший редактор отдела личных финансов Investopedia.

Узнайте о нашем редакционная политика

Обновлено 28 марта 2022 г.

Рассмотрено

Маргарита Ченг

Рассмотрено Маргарита Ченг

Полная биография

Маргарита является сертифицированным специалистом по финансовому планированию (CFP®), сертифицированным консультантом по пенсионному планированию (CRPC®), сертифицированным специалистом по пенсионному доходу (RICP®) и сертифицированным социально ответственным консультантом по инвестициям (CSRIC). Она работает в сфере финансового планирования более 20 лет и проводит дни, помогая своим клиентам обрести ясность, уверенность и контроль над своей финансовой жизнью.

Узнайте о нашем Совет финансового контроля

Факт проверен

Сюзанна Квилхауг

Факт проверен Сюзанна Квилхауг

Полная биография

Сюзанна — контент-маркетолог, писатель и специалист по проверке фактов. Она имеет степень бакалавра финансов в Государственном университете Бриджуотер и помогает разрабатывать контент-стратегии для финансовых брендов.

Узнайте о нашем редакционная политика

Что такое кредит на вынос?

Ссуда на вынос — это тип долгосрочного финансирования, который заменяет краткосрочное промежуточное финансирование. Такие кредиты обычно представляют собой ипотечные кредиты, которые обеспечены активами и имеют фиксированные платежи, которые амортизируются.

Кредиторы на вынос, которые гарантируют эти ссуды, обычно являются крупными финансовыми конгломератами, такими как страховые или инвестиционные компании, в то время как банки или сберегательно-кредитные компании обычно выдают краткосрочные ссуды, такие как ссуда на строительство.

Key Takeaways

- Ссуда на вынос представляет собой долгосрочную ипотеку или ссуду на недвижимость, которая «берет» существующую ссуду.

- Ссуда на вынос заменит временное финансирование, такое как замена ссуды на строительство ипотекой с фиксированным сроком.

- Если ссуда на вынос используется для финансирования сдачи в аренду или приносящей доход собственности, кредитор на вынос может иметь право на часть заработанной арендной платы.

Понимание кредитов на вынос

Заемщик должен заполнить полную кредитную заявку, чтобы получить одобрение на получение кредита на вынос, который используется для замены предыдущего кредита, часто с более коротким сроком действия и более высокой процентной ставкой. Все типы заемщиков могут получить кредит на вынос от эмитента кредита, чтобы погасить прошлые долги. Ссуды на вынос могут быть использованы в качестве долгосрочного личного кредита для погашения предыдущих непогашенных остатков с другими кредиторами. Чаще всего они используются в строительстве недвижимости, чтобы помочь заемщику заменить краткосрочный строительный кредит и получить более выгодные условия финансирования. Условия кредита на вынос могут включать ежемесячные платежи или единовременный платеж в виде шара при наступлении срока погашения.

Чаще всего они используются в строительстве недвижимости, чтобы помочь заемщику заменить краткосрочный строительный кредит и получить более выгодные условия финансирования. Условия кредита на вынос могут включать ежемесячные платежи или единовременный платеж в виде шара при наступлении срока погашения.

Ссуды на вынос — это важный способ стабилизации вашего финансирования путем замены краткосрочной ссуды с более высокой процентной ставкой на долгосрочную ссуду с более низкой процентной ставкой.

Как предприятия используют кредиты на вынос?

Строительные проекты на всех типах недвижимости требуют больших первоначальных инвестиций, но они не обеспечены полностью завершенным объектом недвижимости. Поэтому строительные компании, как правило, должны получать краткосрочные кредиты под высокие проценты, чтобы завершить начальные этапы строительства недвижимости. Строительные компании могут выбрать получение ссуды с отсроченным сроком погашения, которая может быть основана на выполнении различных этапов строительства до того, как основные остатки будут распределены. У них также есть возможность получить краткосрочный кредит.

У них также есть возможность получить краткосрочный кредит.

Многие краткосрочные кредиты предоставляют заемщику основную выплату, которая требует оплаты в будущем. Часто условия заимствования позволяют заемщику произвести единовременную выплату по истечении срока кредита. Это дает оптимальную возможность для заемщика получить кредит на вынос на более выгодных условиях.

Пример кредита на вынос

Предположим, компания XYZ получила одобрение на строительство офисного здания коммерческой недвижимости в течение 12-18 месяцев. Он может получить краткосрочный кредит для финансирования строительства объекта с полным погашением в течение 18 месяцев. Планы собственности достигаются с опережением графика, и строительство завершено за 12 месяцев. XYZ теперь имеет больше переговорных возможностей, потому что полностью готовое имущество может быть использовано в качестве залога. Таким образом, он решает получить ссуду на вынос, которая дает ему основную сумму для погашения предыдущей ссуды на шесть месяцев раньше.

3%;

3%;

Ставка, на которую вы первоначально соглашаетесь, будет ставкой, которую вы сохраните до тех пор, пока не продадите дом или не рефинансируете.

Ставка, на которую вы первоначально соглашаетесь, будет ставкой, которую вы сохраните до тех пор, пока не продадите дом или не рефинансируете. Этот ежемесячный расход типичен для ипотечных кредитов с низким первоначальным взносом, чтобы защитить кредиторов в случае, если заемщик не погасит свой кредит. Как только вы получите до 20% акций в доме, вы можете предпринять шаги, чтобы аннулировать свой PMI.

Этот ежемесячный расход типичен для ипотечных кредитов с низким первоначальным взносом, чтобы защитить кредиторов в случае, если заемщик не погасит свой кредит. Как только вы получите до 20% акций в доме, вы можете предпринять шаги, чтобы аннулировать свой PMI.

Присмотритесь к лучшим политикам.

Присмотритесь к лучшим политикам. Вы можете рассчитать свои расходы с помощью калькулятора затрат на закрытие.

Вы можете рассчитать свои расходы с помощью калькулятора затрат на закрытие.