Налоговый вычет при покупке квартиры: как оформить и получить

Полезная информация

Лайфхаки

Обновлено: 14 сентября 2022

Тех, кто покупает жильё, ждут большие траты: деньги уйдут и на саму недвижимость, и на оформление сделки. Имущественный вычет поможет вернуть часть денег. В этой статье мы расскажем обо всех нюансах возврата НДФЛ. Как получить максимальную выгоду не только при покупке, но и при продаже недвижимости?

Что такое налоговый вычет?

Налоговый вычет — это возможность вернуть часть уплаченного в бюджет НДФЛ. Согласно налоговому кодексу предусмотрено 5 групп налоговых вычетов:

стандартные

социальные

инвестиционные

профессиональные

имущественные

Далее мы подробнее поговорим именно об имущественных вычетах, которые можно вернуть после покупки

квартиры и

погашения ипотеки.

Какие есть условия для получения налогового вычета?

Необходимо быть налоговым резидентом РФ, т. е. проживать в стране не менее 183 дней в году и уплачивать налог со своей заработной платы. Кроме того, важно иметь документальное подтверждение своей занятости и налоговых отчислений в бюджет.

Если же вы ИП или самозанятый на упрощённой системе налогообложения, то вычет, к сожалению, получить нельзя, так как НДФЛ вы не уплачиваете.

Как рассчитать сумму имущественного налогового вычета?

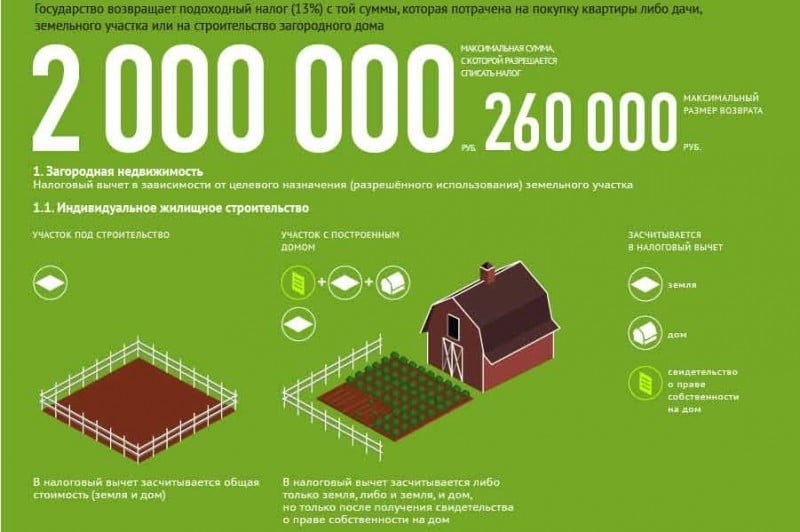

Имущественный налоговый вычет предоставляется только один раз. Лимиты, с которых получится вернуть налог, бывают двух типов:

2 млн ₽ — на приобретение жилья и строительство дома

3 млн ₽ — на погашение процентов по ипотеке

Следовательно, максимальные суммы ограничиваются:

260 тыс. ₽ — за покупку недвижимости и строительство

₽ — за покупку недвижимости и строительство

390 тыс. ₽ — с уплаченных процентов по ипотеке

В итоге совокупная сумма имущественного налогового вычета может составить до 650 тыс. ₽. При этом, если цена квартиры менее 2 млн ₽, то имущественный вычет считается от стоимости покупки, а оставшуюся часть можно перенести на приобретение других объектов, пока вся сумма лимита не будет исчерпана. Однако, если квартира была куплена до 1 января 2014 года, то остаток вычета перенести на другую недвижимость не получится.

Если недвижимость приобретена в браке, то право на вычет имеют оба супруга. Таким образом, максимально семейная пара сможет вернуть 1,3 млн ₽ — по 260 тыс. ₽ на каждого за покупку жилья и по 390 тыс. ₽ с уплаченных процентов по ипотеке.

Когда нельзя получить налоговый вычет?

1

Если оплата производится за счёт:

материнского капитала

средств работодателя

бюджетных средств (именно по этой причине в рамках программы военной ипотеки не предусмотрен вычет: её участникам часть денег даёт государство)

2

При покупке жилья у родственников (взаимозависимых лиц)

К ним относятся:

супруг/супруга

дети, в том числе усыновлённые

родители, в том числе усыновители

родные/сводные братья и сёстры

опекун (попечитель) и подопечный

3

Если недвижимость подарена или унаследована

Какие необходимы документы для имущественного вычета?

Вычет оформляется после приобретения жилья. Затем владелец недвижимости получает подтверждение от налоговой

о

наличии такого права.

Затем владелец недвижимости получает подтверждение от налоговой

о

наличии такого права.

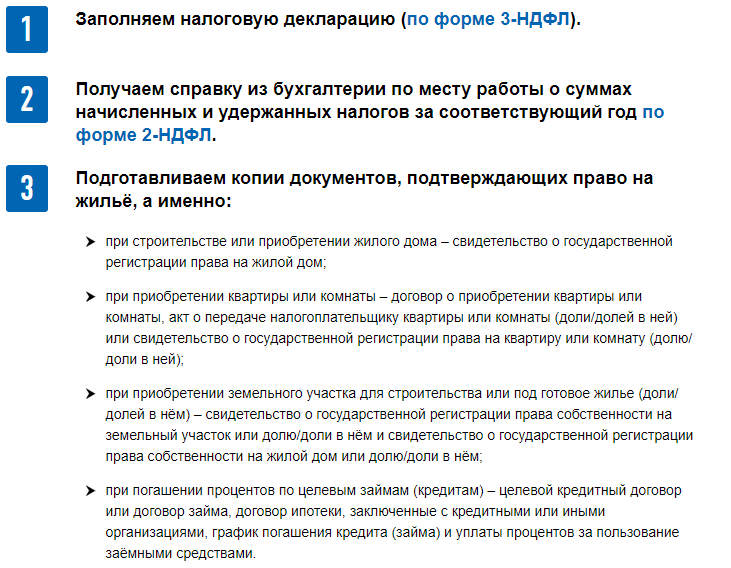

Для возврата налогов при покупке квартиры нужны:

паспорт

свидетельство о праве собственности или выписка ЕГРН

акт приёма-передачи квартиры или доли в ней налогоплательщику

договор купли-продажи жилья

декларация о налогах 3-НДФЛ и справка о доходах 2-НДФЛ

договор с банком (понадобится при оформлении ипотеки)

свидетельство о браке (если жильё куплено в браке)

Чтобы получить вычет за проценты по ипотеке, понадобятся:

договор с банком

график погашения кредита

Можно ли вернуть НДФЛ при строительстве дома или покупке апартаментов?

Практически за любое жильё можно получить налоговый вычет — за таунхаус, долю в жилом

помещении или даже

комнату. Право на возврат налога сохраняется и при приобретении земельного участка или строительстве

дома. Получить его можно только после оформления права собственности.

Получить его можно только после оформления права собственности.

Налоговый кодекс предусматривает следующий перечень расходов, по которым можно оформить имущественный вычет:

покупка земли под ИЖС

покупка дома на стадии строительства

отделочные работы

подключение к инженерным сетям

составление проектно-сметной документации

приобретение строительных материалов

Однако за покупку апартаментов налоговый вычет получить нельзя, так как они считаются нежилым помещением.

Как получить налоговый вычет через работодателя?

В этом случае работодатель не будет удерживать НДФЛ с заработной платы, пока не выплатит необходимую сумму вычета. Документы можно подавать, не дожидаясь окончания года, в который была куплена недвижимость.

Как оформить налоговый вычет на работе:

1

Напишите заявление в налоговую о наличии права на имущественный вычет.

2 Предоставьте в налоговый орган документы, подтверждающие право на имущественный вычет.

3 Через месяц получите в налоговой инспекции уведомление о праве на налоговый вычет.

4 Предоставьте уведомление работодателю.

Как получить имущественный вычет через налоговую?

Дождитесь конца года, в который было куплено жильё, после чего обратитесь в налоговый орган и предоставьте необходимые документы. Их проверят и вынесут решение о возврате НДФЛ. В случае одобрения деньги в течение месяца поступят на ваш счёт.

Как это сделать?

1 Получите справку по форме 2-НДФЛ из бухгалтерии по месту работы.

2 Заполните налоговую декларацию по форме 3-НДФЛ.

3

Соберите документы, которые подтверждают право на недвижимость.

4 Подготовьте копии платёжных документов.

5 Предоставьте собранные документы в налоговую инспекцию по месту жительства.

Если вы приобретали жильё в совместную собственность, то дополнительно понадобится свидетельство о браке и письменное соглашении супругов о распределении между ними суммы имущественного вычета.

Как получить вычет в упрощённом порядке?

Механизм действия этого способа такой же, как и при получении вычета через налоговую, только требует гораздо меньшего количества документов. Заполните заявление на вычет в личном кабинете налогоплательщика, и оно сформируется автоматически.

1 Авторизуйтесь в личном кабинете налогоплательщика на сайте ФНС.

2

Заполните заявление на получение имущественного вычета, указав банковские реквизиты.

3 Заявление сформируется автоматически.

Автоматизированная система налоговой службы сама обработает информацию, например, обратится в банк, который выдал ипотеку. Налоговая инспекция проведёт камеральную проверку всей информации в течение 30 дней. Если вам одобрят налоговый вычет, деньги перечислят в течение 15 дней.

В какие сроки можно оформить возврат налогов?

Вернуть НДФЛ можно только за последний календарный год, в котором право на вычет появилось,

а также за

последующие годы. Ограничений по срокам давности нет, поэтому можно оформить имущественный вычет даже

спустя 15

лет после покупки недвижимости. База для исчисления возврата подоходного налога —НДФЛ, уплаченный

в последние 3

года. Исключение есть только для пенсионеров, так как они имеют право после оформления собственности вернуть

сразу всю сумму, положенную к вычету.

Если вы приобрели жильё в новостройке, то можете оформить налоговый вычет только после сдачи дома в эксплуатацию и подписания акта приёма-передачи. При покупке недвижимости на вторичном рынке вернуть НДФЛ можно сразу после того, как сделку зарегистрируют.

Как получить налоговый вычет при продаже жилья?

Продавец обязан заплатить подоходный налог, если жильё находится в собственности меньше 5 лет. Если недвижимость была получена в наследство или подарена, то срок сокращается до 3 лет.

В таком случае у него появляется право на возврат НДФЛ. Максимальная сумма, с которой можно получить налоговый вычет ограничивается:

1 млн ₽ — для комнат, квартир и домов

250 тыс. ₽ — для нежилых помещений, например, гаражей

Если за 1 год вы продали несколько объектов, то указанные лимиты применяются

в совокупности по всем проданным

объектам, а не по каждому в отдельности.

При этом налогооблагаемой базой при расчёте налога считается максимальное из 2 значений:

цена продажи недвижимости

70% кадастровой стоимости недвижимости на 1 января года, в котором продаётся объект

Иногда выгоднее не получать вычет, а уменьшать доход от продажи недвижимости на сумму документально подтверждённых расходов.

Например, если вы купили квартиру за 7 млн ₽, а через 3 года продаёте её за 8 млн ₽, то:

При налоговом вычете

Вы уменьшаете облагаемый доход (8 млн ₽) на 1 млн ₽. По итогу вы заплатите 13% с 7 млн ₽ (8 млн ₽ — 1 млн ₽).

В этом примере налог составит 910 тыс. ₽.

При уменьшении доходов на расходы

Ваш доход равен 8 млн ₽, документально подтверждённые расходы составляют 7 млн ₽. Разница между ценой

продажи и

покупки недвижимости — 1 млн ₽ (8 млн ₽ — 7 млн ₽), именно

с этой суммы вы и заплатите НДФЛ.

Разница между ценой

продажи и

покупки недвижимости — 1 млн ₽ (8 млн ₽ — 7 млн ₽), именно

с этой суммы вы и заплатите НДФЛ.

В этом примере налог составит 130 тыс. ₽ (1 млн ₽ * 13%).

Вывод:

Налоговый вычет — законный способ сэкономить до 1,3 млн ₽ при покупке недвижимости. Постоянные нововведения ФНС делают этот процесс проще и быстрее. Однако при продаже жилья мы советуем посчитать экономию двумя способами, так как уменьшение доходов на расходы может оказаться гораздо выгоднее имущественного вычета.

10 способов использовать возврат налога для покупки или обновления дома

Многие американцы с нетерпением ждут налогового сезона, потому что они ожидают возврата налога от дяди Сэма. Таким образом, они внимательно следят за сроками подачи налоговых деклараций. Налоговый день — это крайний срок, когда налоговая декларация по индивидуальному подоходному налогу должна быть представлена федеральному правительству. Обычно он приходится на середину апреля.

Обычно он приходится на середину апреля.

Сдать налоговую декларацию — это полдела. Получение большей части вашей налоговой декларации является другой половиной. И нет лучшего способа потратить их, чем инвестировать или реинвестировать в домовладение. Как покупатели жилья, так и домовладельцы могут использовать возмещение налогов различными способами, чтобы либо купить дом, либо построить больше собственного капитала.

Распределите свое богатство с умом, воспользовавшись этими 10 лучшими способами потратить возмещенный налог на приобретение жилья.

Покупка дома

Неудивительно, что сезон покупки жилья начинается в День налогов или, если быть точным, ранней весной. Обычный весенний сезон покупки жилья для большинства американцев обычно приходится на апрель, май и июнь. Понятно, что покупатели жилья, как правило, изо всех сил пытаются сэкономить как можно больше, чтобы оплатить все расходы, связанные с покупкой дома и быстрым закрытием, которые могут варьироваться от первоначального взноса до расходов на закрытие. Каждая мелочь имеет значение, особенно весной, потому что это, как правило, самый конкурентный сезон среди покупателей жилья.

Каждая мелочь имеет значение, особенно весной, потому что это, как правило, самый конкурентный сезон среди покупателей жилья.

1. Погасить задолженность

Ваш кредитный рейтинг является одним из наиболее важных факторов, которые будут определять процентную ставку по ипотеке. Один из самых простых способов увеличить свой кредитный рейтинг, чтобы купить дом, — это погасить долг по кредитной карте с высокими процентами.

2. Первоначальный взнос

Первоначальный взнос — это деньги, которые вы отдаете продавцу дома авансом. Остальная часть платежа продавцу поступает из ипотечного кредита, который предоставляет ваш ипотечный кредитор. Воспользуйтесь нашим калькулятором первоначального взноса по ипотеке, чтобы рассчитать первоначальный взнос за дом вашей мечты.

Имейте в виду, что если вы вносите первоначальный взнос менее 20%, вам, как правило, приходится оплачивать частную ипотечную страховку (PMI). PMI защищает кредитора по ипотечному кредиту от потери денег, если заемщик окажется под арестом.

3. Задаток

Задаток – это задаток, вносимый продавцу жилья, демонстрирующий добросовестность покупателя при совершении сделки. Сумма задатка варьируется от города к городу, но обычно составляет от 1% до 3% от продажной цены недвижимости.

4. Инспекция дома

Инспекция дома — это проверка состояния недвижимости, которую часто оплачивает потенциальный покупатель дома. В этом письменном отчете приводится разбивка имущества, включая оценку необходимого или рекомендуемого ремонта, проблемы с техническим обслуживанием или другие вопросы. «Средний осмотр дома стоит около 315 долларов, а квартиры и небольшие дома площадью менее 1000 кв. Футов — всего 200 долларов. Большие дома площадью более 2000 кв. Футов будут стоить 400 долларов и более», — сообщает HomeAdvisor.

Обратите внимание, что осмотр дома не является оценкой, которая определяет стоимость имущества.

5. Другие расходы на закрытие

Существуют и другие расходы на покупку жилья, помимо тех, которые мы упоминали до сих пор, которые не подлежат обсуждению. Узнайте больше об этих затратах на закрытие, в частности об оборотных, чтобы повысить свою покупательную способность.

Узнайте больше об этих затратах на закрытие, в частности об оборотных, чтобы повысить свою покупательную способность.

6. Сбережения на содержание дома

Владеть домом — это здорово, но существуют скрытые расходы, связанные с его содержанием. Просмотрите наш полный контрольный список обслуживания дома, чтобы ваш дом работал бесперебойно и учитывал эти расходы.

Увеличить собственный капитал

Домовладельцы могут увеличить свое благосостояние, реинвестируя в свои дома, рефинансируя свои текущие ипотечные кредиты для увеличения денежного потока или покупая второй дом. Независимо от того, какой путь вы выберете, убедитесь, что он оправдан с финансовой точки зрения в вашей конкретной ситуации.

7. Ремонт

Большинство ремонтных работ недороги и удобны для самостоятельного выполнения, но иногда они могут быть дорогостоящими и требовать помощи мастера, например, установка новой черепицы на крыше или ремонт деревянных полов. Это действительно зависит от сложности работы и вашего уровня комфорта.

8. Реконструкция

Ремонт вашего дома, если он сделан правильно, может увеличить его стоимость и сделать его гораздо более привлекательным для проживания. лучшее значение.

9. Затраты на рефинансирование

Если вы хотите экономить тысячи долларов в год, рефинансирование — это то, что вам нужно. Вы можете погасить долг с высокими процентами, снизить процентную ставку, отказаться от страховки по ипотечному кредиту или сократить срок ипотечного кредита. В некоторых случаях вы даже можете воспользоваться более чем одним из этих преимуществ. Однако для того, чтобы сэкономить деньги, нужны деньги, а также существуют расходы и требования по рефинансированию.

10. Покупка второго дома

Финансирование второго дома, будь то инвестиционная недвижимость или дом для отдыха, может быть прибыльным вложением.

Как вы решите потратить свою налоговую декларацию, очевидно, полностью зависит от вас, и даже получение налоговой декларации обратно в этом году можно считать победой, но если вы хотите создать устойчивое долгосрочное богатство, рассмотрите возможность использования своей налоговой декларации для приобретения жилья. .

.

Используйте возврат налога в качестве первоначального взноса для покупки дома

Опубликовано 29 января 2018 г. Энтони Берд — Покупка дома, местный Мичиган, Советы по ипотеке

Экономия денег на первоначальном взносе может быть одной из самых больших проблем при покупке дома. Большинство кредитных программ требуют той или иной формы первоначального взноса от покупателя дома. Во время налогового сезона это может быть прекрасной возможностью претендовать на новый дом. Налоговые возмещения IRS имеют право в качестве источника первоначального взноса для покупателей жилья. Имея несколько доступных вариантов с низким первоначальным взносом, даже небольшой возврат налога может стать ключом к тому, чтобы стать владельцем дома.

Нет, вам не нужно ждать возврата средств, чтобы пройти процедуру предварительного одобрения. Когда вы звоните или запрашиваете информацию о кредите на веб-сайте Riverbank, вы можете сообщить своему кредитному специалисту, сколько денег вы ожидаете получить обратно. Ваш кредитный специалист может использовать это в качестве отправной точки для предварительного одобрения ипотеки. Вы должны подать налоговую декларацию как можно скорее, чтобы вы могли получить возмещение как можно скорее. Самый быстрый способ получить возмещение — это прямой депозит. 29 января th — это первый день 2018 года, когда IRS примет налоговые декларации за 2017 год.

Ваш кредитный специалист может использовать это в качестве отправной точки для предварительного одобрения ипотеки. Вы должны подать налоговую декларацию как можно скорее, чтобы вы могли получить возмещение как можно скорее. Самый быстрый способ получить возмещение — это прямой депозит. 29 января th — это первый день 2018 года, когда IRS примет налоговые декларации за 2017 год.

Возможно, вы сможете использовать возврат налога в качестве первоначального взноса для покупки дома. С нашими жилищными кредитами с низким первоначальным взносом даже небольшого возмещения может быть достаточно, чтобы помочь вам стать владельцем дома. Жилищные кредиты с низким первоначальным взносом включают следующие варианты:

- Обычные кредиты со скидкой 1%

- Ипотечный кредит USDA Zero Down

- VA Кредит без первоначального взноса

- Кредиты FHA с первоначальным взносом 3,5%

Когда дело доходит до ипотечных требований, активы являются важной частью общей финансовой картины. Чтобы убедиться, что у вас есть наилучшие шансы на одобрение, вы должны документировать более чем достаточно активов в банке, на пенсию или, конечно, из вашего налогового возмещения. Вот несколько советов, как увеличить возврат налога IRS.

Чтобы убедиться, что у вас есть наилучшие шансы на одобрение, вы должны документировать более чем достаточно активов в банке, на пенсию или, конечно, из вашего налогового возмещения. Вот несколько советов, как увеличить возврат налога IRS.

Заявление Зависит от ваших налоговых деклараций.

В течение года ваш работодатель уменьшал или удалял ваших иждивенцев, чтобы они удержали большую часть вашего дохода для уплаты налогов. Когда вы подаете заявление, вы будете требовать любых иждивенцев, включая детей, супругов или тех, кого вы поддерживаете в финансовом отношении. Это поможет увеличить ваш возврат во время налогообложения.

Пополните свой пенсионный счет, чтобы получить дополнительные налоговые льготы.

Если ваша компания спонсирует пенсионный счет с отсрочкой налогообложения, такой как 401k или 403b, вы можете принять участие и снизить свой налогооблагаемый доход. Если вы работаете не по найму или работаете в компании, у которой нет официального пенсионного плана, вы можете внести свой вклад в соответствующий индивидуальный пенсионный счет (IRA), чтобы уменьшить свой доход и накопить на пенсию.

Укажите свои расходы в налоговой декларации.

Если у вас достаточно отчислений, вы можете детализировать свои отчисления, чтобы снизить налогооблагаемый доход. Много раз люди требуют только стандартного вычета. Если у вас есть достаточно квалификационных расходов или благотворительных взносов, то перечисление может помочь увеличить ваш возврат.

Есть некоторые вещи, которые вам не следует делать с возвратом налога, если вы планируете купить дом. Выполнение некоторых из этих действий может привести к отклонению вашего кредита из-за определенных правил, которым следуют кредиторы.

Не перемещайте деньги без документов.

Вам не следует выбирать получение возмещения в виде наличных денег или немедленное снятие денег с вашего банковского счета. Кредитор не хочет финансировать кого-то, кто, по его мнению, может заниматься отмыванием денег. Даже если вы не занимаетесь отмыванием денег, но похоже, что вы отмываете, в вашем деле может быть отказано, если вы не можете задокументировать свой бумажный след.