Внешнее управление при банкротстве

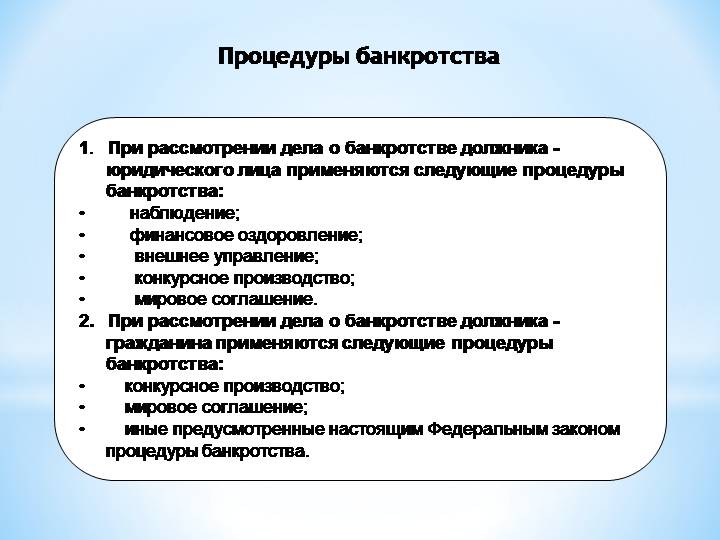

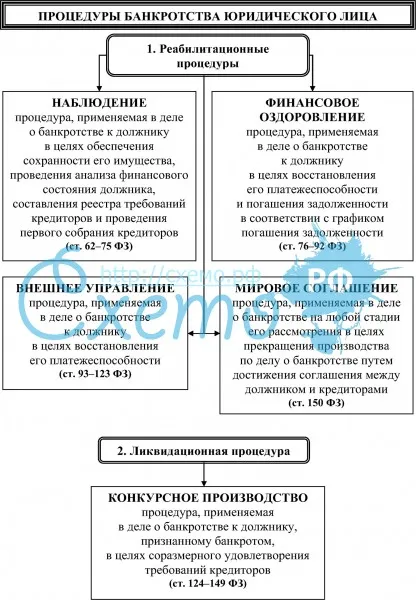

Процедуры банкротства (статья 27 закона о банкротстве):

— наблюдение;

— финансовое оздоровление;

— внешнее управление;

— конкурсное производство;

— мировое соглашение.

Внешнее управление. Определение понятия

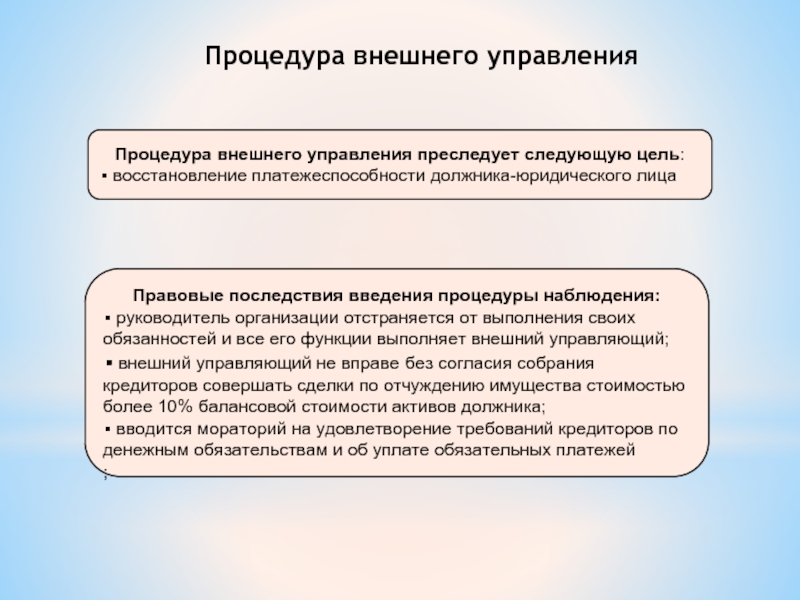

Внешнее управление — процедура, применяемая в деле о банкротстве к должнику в целях восстановления его платежеспособности (абз. 15 статьи 2 закона о банкротстве).

Введение процедуры внешнего управления не свидетельствует о прекращении должником своей деятельности.

Последствиями введения процедуры внешнего управления являются прекращение полномочий руководителя должника и передача его полномочий внешнему управляющему; прекращение полномочий органов управления должника (ст. 94 Закона о банкротстве).

С момента введения процедуры внешнего управления вводится мораторий на удовлетворение требований кредиторов; таким образом, требования в данной процедуре не удовлетворяются, за исключением текущих платежей (п.

Основания введения процедуры внешнего управления

Процедура внешнего управления регулируется Федеральным законом «О несостоятельности (банкротстве)» как судебная процедура.

Процедура внешнего управления вводится определением арбитражного суда. Основаниями введения процедуры может быть обращение собрания кредиторов с ходатайством о введении процедуры в случаях, предусмотренных Федеральным законом «О несостоятельности (банкротстве)», а также заключение арбитражного управляющего, иные юридические факты, предусмотренные вышеназванным Законом.

Основанием введения процедуры может быть решение первого собрания кредиторов о введении процедуры внешнего управления, если в процедуре наблюдения после анализа финансового состояния должника временным управляющим будет сделан вывод о возможности восстановления платежеспособности должника.

Согласно абз. 4 п. 2 ст. 75 Федерального закона «О несостоятельности (банкротстве)» арбитражный суд по своему усмотрению может ввести процедуру внешнего управления после окончания процедуры наблюдения при отсутствии оснований для введения процедуры финансового оздоровления, если первым собранием кредиторов не принято решения о введении какой-либо из процедур несостоятельности, а у суда отсутствует возможность отложить рассмотрение дела ввиду истечения срока процедуры наблюдения и есть достаточные основания полагать, что платежеспособность должника может быть восстановлена.

Срок внешнего управления

В силу пункта 2 статьи 93 Закона о банкротстве внешнее управление вводится на срок не более чем восемнадцать месяцев, который может быть продлен в порядке, предусмотренном законом о банкротстве, не более чем на шесть месяцев, если законом о банкротстве не установлено иное.

План внешнего управления

В соответствии с положениями пунктов 1 и 2 статьи 106 Закона о банкротстве не позднее чем через месяц с даты своего утверждения внешний управляющий обязан разработать план внешнего управления и представить его собранию кредиторов для утверждения.

План внешнего управления должен соответствовать требованиям, установленным федеральными законами, предусматривать срок восстановления платежеспособности должника, содержать обоснование возможности восстановления платежеспособности должника в установленный срок.

Утвержденный собранием кредиторов план внешнего управления представляется в арбитражный суд внешним управляющим не позднее чем через пять дней с даты проведения собрания кредиторов (пункт 4 статьи 107 Закона о банкротстве).

Основания для отказа в утверждении судом отчета внешнего управляющего

В соответствии с пунктами 5, 7 статьи 119 Закона о банкротстве арбитражный суд отказывает в утверждении отчета внешнего управляющего в случае, если отсутствуют признаки восстановления платежеспособности должника. В случае отказа арбитражного суда в утверждении отчета внешнего управляющего или непредставления указанного отчета в течение месяца со дня окончания установленного срока внешнего управления арбитражный суд может принять решение о признании должника банкротом и об открытии конкурсного производства.

Наличие у должника признаков банкротства, предусмотренных пунктом 2 статьи 3 Закона о банкротстве, в силу положений пункта 1 статьи 53 Закона о банкротстве является основанием для принятия решения о признании должника банкротом и открытии конкурсного производства.

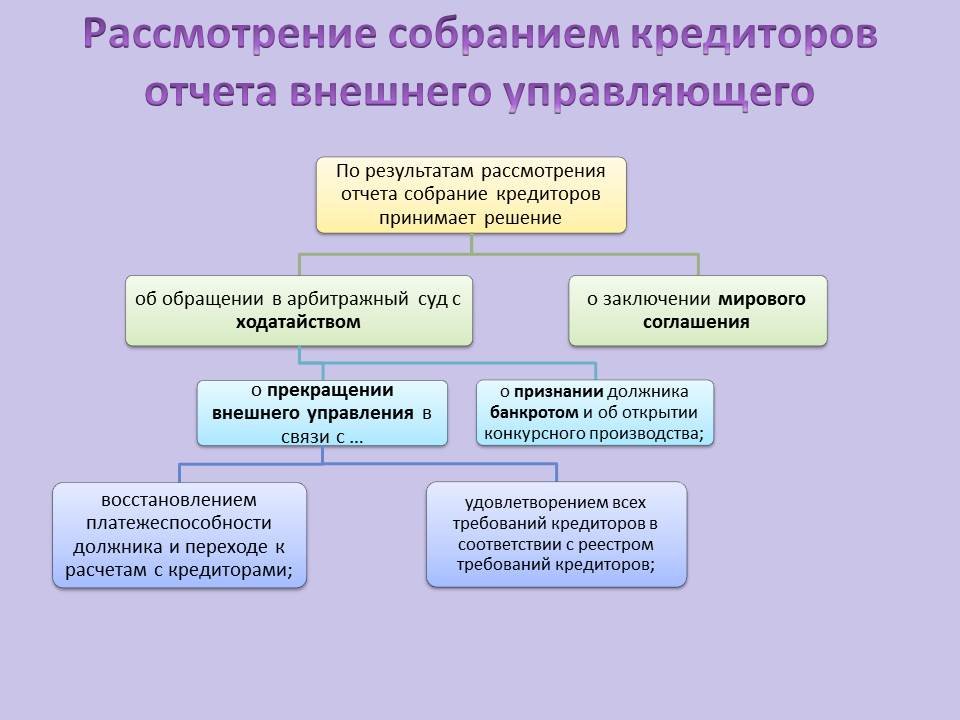

Результат рассмотрения отчета внешнего управляющего

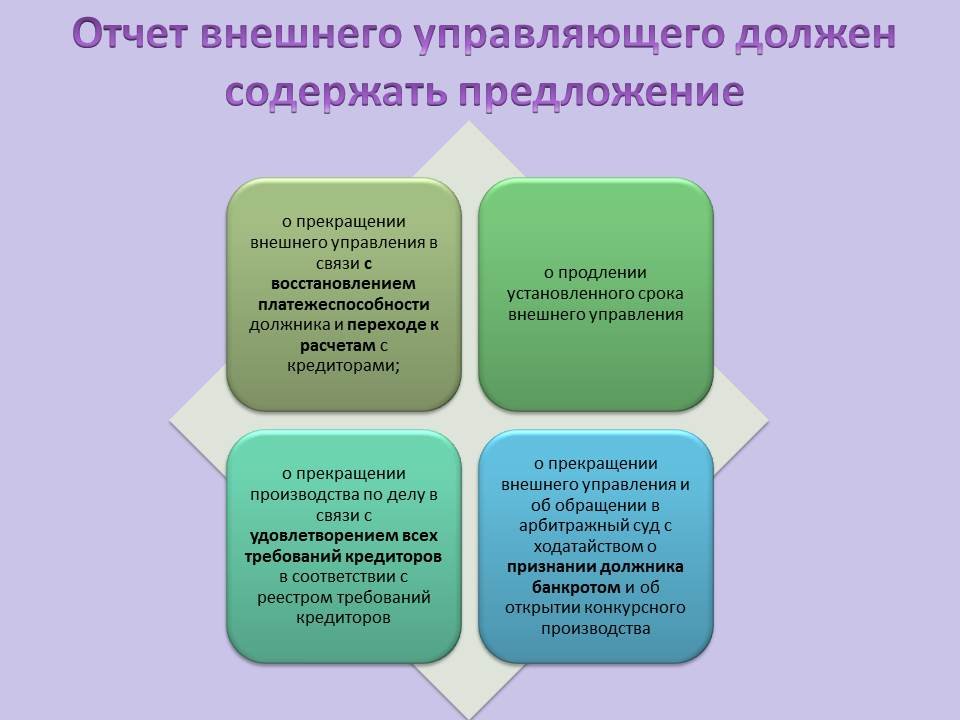

В силу пункта 3 статьи 118 Закона о банкротстве по результатам рассмотрения отчета внешнего управляющего собрание кредиторов вправе принять одно из решений:

— об обращении в арбитражный суд с ходатайством о прекращении внешнего управления в связи с восстановлением платежеспособности должника и переходе к расчетам с кредиторами;

— об обращении в арбитражный суд с ходатайством о прекращении производства по делу в связи с удовлетворением всех требований кредиторов в соответствии с реестром требований кредиторов;

— об обращении в арбитражный суд с ходатайством о признании должника банкротом и об открытии конкурсного производства; о заключении мирового соглашения.

Внешнее управление как процедура банкротства

Когда юридическое лицо признается финансово несостоятельным и неспособным выполнить свои финансовые обязательства перед кредиторами, совсем необязательно, что его ликвидируют. К компании-должнику могут быть применены реабилитационные процедуры в виде внешнего управления.

Цель процедуры

Внешнее управление – это одна из реабилитационных процедур в отношении компании-должника, наряду с финансовым оздоровлением. Закон о несостоятельности содержит цель такого управления: восстановить платежеспособность банкрота (статья 2).

Если арбитражный суд сочтет, что определенные мероприятия, примененные к должнику, могут привести к цели извлечения финансовой выгоды, то он вводит в компании данную процедуру. Ее результатом должно стать восстановление положения компании на рынке и погашение всех кредиторских требований.Обычно суд нацелен на решение в пользу внешнего управления, если есть основания предполагать, что именно неумелое руководство предприятия завело его в финансовую несостоятельность обременив долгами.

Таким образом, такая мера направлена не на ликвидацию, а на спасение бизнеса потенциального банкрота.

Срок внешнего управления

Внешнее управление – не бесконечно и может быть введено максимально на полгода. Но при определенных условиях этот срок может быть продлен вплоть до 1,5 лет. Именно такими временными рамками обычно и ограничивается данная процедура.

Но есть и особые случаи, для которых законодатель предусмотрел еще более широкие временные рамки. Речь идет о градообразующих предприятиях, ликвидация которых может иметь серьезный социально-экономический эффект для региона. При наличии ходатайств от органов местного самоуправления срок внешнего управления может продлиться на градообразующем предприятии до 2,5 лет.

Кроме градообразующих предприятий на продление процедуры могут рассчитывать фермерские хозяйства. Судом устанавливается такой срок, в течение которого может быть выращен и собран урожай. К общему сроку внешнего управления в 18 месяцев может быть добавлен еще год. Это делается в исключительных случаях процедуры банкротства, когда на деятельность должника повлияли стихийные бедствия.

К общему сроку внешнего управления в 18 месяцев может быть добавлен еще год. Это делается в исключительных случаях процедуры банкротства, когда на деятельность должника повлияли стихийные бедствия.

Введение процедуры

Внешнее управление вводится на предприятии по решению 1-го собрания кредиторов или при вынесении соответствующего постановления судом (ст.75). Обоснованием инициации на предприятии данной реабилитационной процедуры является наличие шансов для восстановления финансового положения должника.

Для кредиторов введение процедуры имеет свои преимущества. Так, у них появляются шансы полностью вернуть все свои деньги. Тогда как в случае начала конкурсного производства и реализации имущества с молотка вырученных средств может не хватить для погашения всего объема задолженности.

Отличие внешнего управления от финансового оздоровления

Внешнее управление и финансовое оздоровление – это реабилитационные процедуры, которые имеют много общего между собой. Так, они вводятся в отношении юрлиц и преследуют цель сохранения должника как рыночного субъекта. Обе процедуры предполагают льготные условия ведения деятельности для банкрота и вводятся по решению суда или первого кредиторского собрания.

Так, они вводятся в отношении юрлиц и преследуют цель сохранения должника как рыночного субъекта. Обе процедуры предполагают льготные условия ведения деятельности для банкрота и вводятся по решению суда или первого кредиторского собрания.

Между тем, принципиальным отличием между двумя процедурами является такой аспект: кто именно будет организовывать финансово-экономическую реабилитацию должника. В случае с управлением это внешний профессиональный управляющий, тогда как при оздоровлении – сам менеджмент организации (хоть и с ограничениями в плане полномочий).

Отличаются эти процедуры и по методам. Финансовое оздоровление — это по сути рассрочка для погашения долгов под определенные гарантии, тогда как при управлении используется комплекс мероприятий по изменению стратегии ведения бизнеса юридического лица.

Особенности

Особенности внешнего управления выражаются в создании на предприятии особых экономически-правовых условий, в числе которых:

- прекращение полномочий действующего руководства – оно полностью лишается контроля над компанией;

- переход управления в руки внешнего управляющего, назначенного судом;

- на предприятии внедряется мораторий на удовлетворение требований кредиторов;

- управляющий может отказаться от невыгодных сделок и не исполненных договоров.

В указанный период на имущество юрлица не может быть наложен арест и прочие ограничения.

В течение 30-ти дней после назначения управляющего он обязан разработать план реализации нормализации финансового состояния и представить его на утверждение собранию кредиторов. После его рассмотрения и одобрения план передается в суд.

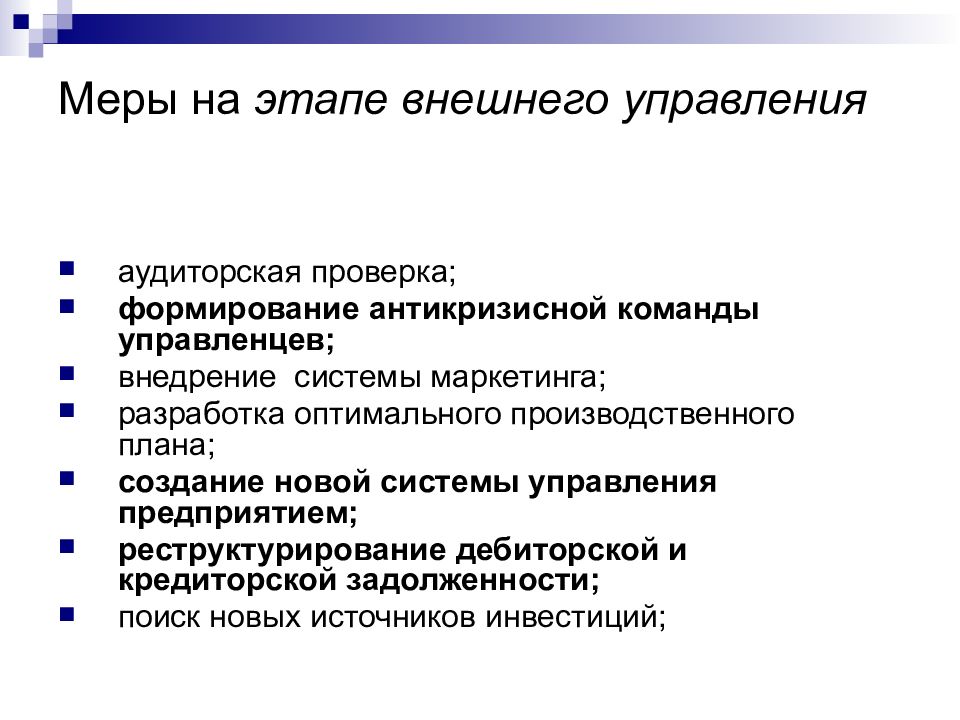

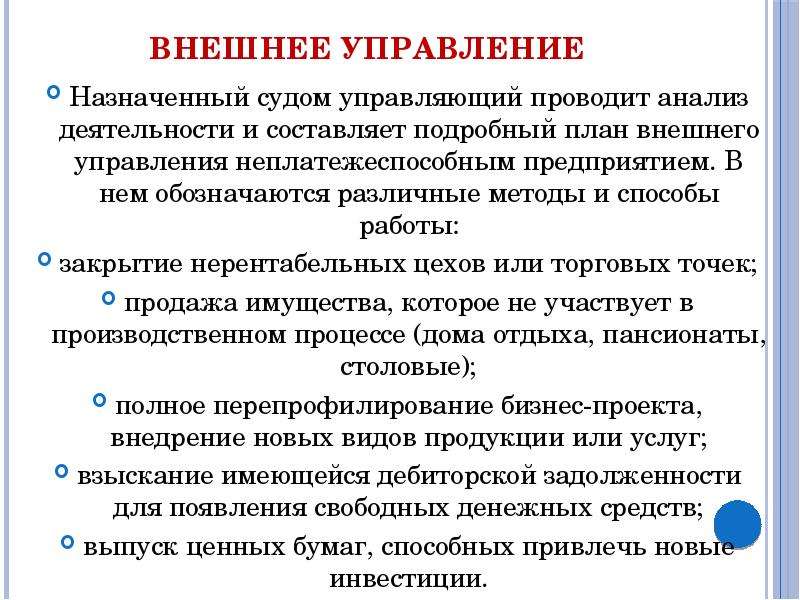

План избежания банкротства юридического лица включает комплекс мероприятий по восстановлению платежеспособности компании-должника. Он может включать следующие меры:

- переориентация производства на новые направления (перепрофилирование), если прежняя продукция неконкурентоспособна;

- закрытие нерентабельных производственных направлений;

- решение проблем с дебиторской задолженностью или переуступка прав требования;

- продажа какого-либо имущества или особенного производственного комплекса;

- увеличение уставного капитала;

- размещение дополнительных акций.

Управляющий может использовать иные меры по восстановлению платежеспособности на стадии внешнего управления. Например, оспорить ряд сделок, направленных на вывод активов или являющихся убыточными.

Например, оспорить ряд сделок, направленных на вывод активов или являющихся убыточными.

Мораторий на требования кредиторов

На весь период процедуры внешнего управления вводится мораторий на погашение кредиторских требований. Он предполагает приостановку начисления штрафов и процентов, а также иных экономических санкций, связанных с несвоевременным исполнением долговых обязательств (точнее их начисление происходит по ключевой ставке ЦБ). Мораторий на требования кредиторов действует только по тем обязательствам, сроки по которым наступили до начала реабилитационной процедуры.

Данное ограничение не распространяется на долги по зарплате, авторским гонорарам, алиментам.

Таким образом, мораторий позволяет управляющему спокойно вывести компанию из кризисного состояния.

Внешний управляющий

Внешний управляющий назначается (освобождается) от должности по решению арбитража. Он имеет право свободно распоряжаться имуществом предприятия в соответствии с утвержденным планом, отказываться от договорных обязательств и направлять в суд ходатайства о признании сделок недействительными.

В число его обязанностей входит инвентаризация и управление имуществом компании-должника, разработка плана управления, ведение бухучета, ведение реестра требований кредиторов и предоставление отчета о выполнении плана.

Последствия введения внешнего управления

По результатам процедуры арбитраж выносит одно из следующих решений:

- закрытие дела о банкротстве;

- мировое соглашение;

- продление процедуры;

- отказ от утверждения отчета и назначение нового управляющего.

Решение суда зависит от того, удалось ли в результате реабилитационной процедуры добиться восстановления платежеспособности. Если указанная цель достигнута, то компания переходит к расчетам со всеми кредиторами и после чего дело о банкротстве прекращается. На этот этап отводится не более полугода. Предприятие может дальше спокойно вести свою деятельность.

Если финансовую стабильность так и не удалось восстановить, то суд отказывает в утверждении представленного отчета.

В такой ситуации суд может решить, что результаты связаны с неудовлетворительной работой управляющего и назначить нового. Либо он даст ему еще один шанс и продлит сроки внешнего управления.

Если же судья посчитает, что финансовое положение так и не удастся восстановить, то открывается конкурсная процедура, которая ведет к ликвидации компании.

Внешнее управление как процедура банкротства

Внешнее управление как процедура банкротства

Когда юридическое лицо признается неплатежеспособным согласно признакам из стат. 3 Закона № 127-ФЗ, это вовсе не означает, что оно обязательно будет ликвидировано. Процедура банкротства состоит из нескольких этапов, одним из которых является внешнее управление. Эта реабилитационная мера применяется в целях восстановления финансового благополучия должника и обеспечения полноты исполнения обязательств перед кредиторами. Рассмотрим, как законодательно регулируется процедура внешнего управления – сущность, понятия, цели и последствия воплощения.

Что такое внешнее управление предприятием

Превентивное внешнее управление как процедура банкротства – это вводимый арбитражным судом комплекс мероприятий, направленных на восстановление прежней платежеспособности банкрота посредством передачи руководящих функций независимому внешнему управляющему. Переход к данному этапу осуществляется по итогам результатов стадии финансового оздоровления (стат. 92 № 127-ФЗ) при условии соответствия следующим признакам:

- Установлена возможность восстановления нормальной платежеспособности компании-должника в утвержденные сроки.

- Собранием кредиторов представлено в арбитражный суд ходатайство о переходе к этапу внешнего управления.

- Выявлены факты, свидетельствующие о возможности восстановления платежеспособности банкрота уже после подачи в суд ходатайства о признании банкротства и, соответственно, переходу к стадии конкурсного производства.

Важнейшее отличие внешнего управления состоит в отстранении от руководства предприятием действующих лиц высшего звена и передаче полномочий внешнему управляющему, который вправе уволить прежнюю администрацию (п. 1 стат. 94 № 127-ФЗ) и распоряжаться на свое усмотрение имуществом юрлица.

1 стат. 94 № 127-ФЗ) и распоряжаться на свое усмотрение имуществом юрлица.

Когда вводится внешнее управление

Процедура внешнего управления начинает фактически работать после официальной передачи прав от прежнего руководителя компании новому управляющему. Утверждение кандидатуры внешнего управляющего осуществляется судом путем составления определения (стат. 96 № 127-ФЗ). Чтобы предприятие могло воспользоваться законной возможностью процедуры, необходимо доказать суду, что восстановить полную платежеспособность реально. Целью является не только возврат компании к нормальной жизнедеятельности, но и полное удовлетворение кредиторских требований.

Внешний управляющий – права и обязанности (стат. 99 № 127-ФЗ):

- Распоряжаться активами банкрота согласно плану внешнего управления и с соблюдением законодательных ограничений.

- Заключать мировой договор от имени банкрота.

- Отказываться от исполнения ранее заключенных должником договоров.

- Ходатайствовать в суд о признании ранее заключенных должником сделок недействительными и заявлять о взыскании причиненных убытков вследствие действий/бездействия органов управления банкрота.

- Прочие права.

- Принять по инвентаризации имущество банкрота.

- Включить в федеральный реестр данные о результатах инвентаризационной процедуры в срок до 3 дней (рабочих) с момента ее завершения.

- Составить и представить на утверждение собранию кредиторов план внешнего управления.

- Вести в соответствии с законодательными требованиями финансовый, статистический, бухгалтерский учет и отчетность.

- Заявлять возражения по требованиям кредиторов.

- Принимать все возможные меры для исполнения обязательств перед банкротом.

- Вести данные в реестре кредиторских требований.

- Выполнять мероприятия, предусмотренные разработанным планом управления, и своевременно информировать комитет о предпринимаемых действиях.

- Представлять собранию кредиторов в виде отчета итоговые результаты проводимых мероприятий.

- Прочие обязанности.

Срок внешнего управления

В соответствии с нормами стат. 93 № 127-ФЗ внешнее управление вводится судебными органами на общий срок не больше 18 месяцев. Продление возможно по просьбе кредиторов банкрота, но не более, чем еще на 6 мес. Обязательно наличие соответствующих оснований – к примеру, внесение важных изменений в утвержденный план управления или достижение реально ощутимых результатов оздоровления предприятия и т.д. Общий срок санации и внешнего управления максимально не может превышать два года (п. 2 стат. 92 № 127-ФЗ).

Также возможно и сокращение срока внешнего управления по ходатайству управляющего или собрания кредиторов (п. 3 стат. 93). Принятие такого решения должно быть исполнено немедленно. Временные рамки стадии управления могут быть расширены для градообразующих предприятий до 2,5 лет и фермерских хозяйств, к банкротству которых привели непоправимые стихийные бедствия.

Порядок введения внешнего управления

Введение стадии внешнего управления осуществляется арбитражным судом согласно решению 1-го собрания кредиторов банкрота или на основании судебного постановления (стат. 75, 93 № 127-ФЗ). Достаточной причиной для подобного мероприятия является наличие возможности восстановления платежеспособности юрлица. Как и санация, внешнее управление подразумевает льготную деятельность должника, направленную на изменение приоритетов менеджмента компании с целью поиска выхода из кризисной ситуации.

С даты ввода процедуры управления прежнее руководство лишается полномочий (могут сохраняться технические функции), внедряется мораторий на кредиторские обязательства, управляющий осуществляет работу согласно законодательным правам и обязанностям, принятые ранее меры для обеспечения расчетов отменяются.

Контроль за выполнением плана внешнего управления

Подтверждение функций, возложенных на внешнего управляющего, выполняется с помощью плана управления, разработать который необходимо в срок до 1 мес. со дня утверждения кандидатуры (п. 1 стат. 106 № 127-ФЗ). Документ должен соответствовать законодательным нормам, содержать срок восстановления состоятельности банкрота и обоснования для предпринимаемых мероприятий.

со дня утверждения кандидатуры (п. 1 стат. 106 № 127-ФЗ). Документ должен соответствовать законодательным нормам, содержать срок восстановления состоятельности банкрота и обоснования для предпринимаемых мероприятий.

О ходе проводимых действий управляющий отчитывается собранию/комитету кредиторов. Отчет представляется по итогам руководства предприятием-должником по основаниям, предусмотренным в п. 1 стат. 117 № 127-ФЗ. Это, в первую очередь, оглашение результатов управления, полное погашение обязательств перед кредиторами, требования ряда лиц, а также другие основания для прекращения управления досрочно.

Окончание внешнего управления

Завершение стадии внешнего управления означает переход к расчетам с лицами-кредиторами или объявление предприятия-должника банкротом и, следовательно, назначение следующего этапа – конкурсного производства. Все мероприятия, проводимые в ходе процедуры банкротства юрлица, – наблюдение, финансовое оздоровление, внешнее управление осуществляются с учетом специфики деятельности организации. Если компания входит в категории юрлиц, перечисленных в Законе № 127-ФЗ, необходимо руководствоваться нормативными требованиями для отдельных видов должников.

Если компания входит в категории юрлиц, перечисленных в Законе № 127-ФЗ, необходимо руководствоваться нормативными требованиями для отдельных видов должников.

[ Авг. 9, 2017, 11:58 д.п. ]

внешнее управление – финансовое оздоровление

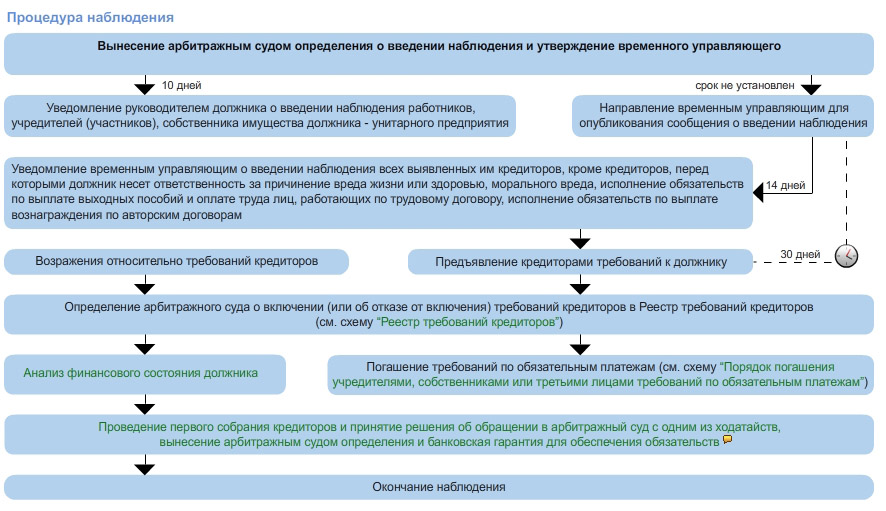

В рамках процедуры банкротства, арбитражный суд, исходя из ходатайства заинтересованного лица, обратившегося в суд с требованием о признании банкротом компании, изначально вводит процедуру наблюдения. Ее задача – оценить финансовое состояние компании, в отношении которой предъявлены претензии в неплатежеспособности и дать минимальный прогноз ее дальнейшей судьбы – полное банкротство или восстановление на рынке.

По итогам наблюдения и в случае, если будет выявлена минимальная возможность стабилизировать экономическое состояние фирмы, вернув ей платежеспособность, арбитраж вводит либо финансовое оздоровление, либо внешнее управление в отношении компании.

Главная цель каждой из этих процедур – сохранение компании на рынке с одновременным погашением всех долгов.

Ходатайство о введении любой из этих процедур подается общим собранием кредиторов, после чего суд принимает соответствующее решение и назначает арбитражного управляющего.

Одновременно должен быть разработан план мероприятий в рамках как финансового оздоровления, так и внешнего управления, включающий подробное описание мероприятий по восстановлению платежеспособности фирмы (расширение производства, продажа части неликвидных направлений, сокращение расходов, продвижение товаров и услуг и т.д.) и график погашения долгов.

Внешнее управление и финансовое оздоровление – отличие и сходство

Несмотря на схожесть и общую цель – восстановление платежеспособности компании, данные процедуры банкротства все же обладают рядом весьма существенных отличий.

Финансовое оздоровление

Это более «мягкая» процедура, в ходе которой компания продолжает свою деятельность с учетом практически аналогичных процедуре наблюдения последствий. Суд назначает административного управляющего, в задачу которого входит формирование реестра требований кредиторов, осуществление взаимосвязи с ними, составление отчетов об исполнении плана оздоровления и т. д. Функции административного управляющего являются скорее контрольными, нежели распорядительными – он наблюдает за ходом финансового оздоровления, практически не вмешиваясь в деятельность компании. Оздоровление не может длиться более 2 лет. Если все долги погашены – производство по делу о банкротстве прекращается, если же погасить их нет возможности – суд открывает конкурсное производство.

д. Функции административного управляющего являются скорее контрольными, нежели распорядительными – он наблюдает за ходом финансового оздоровления, практически не вмешиваясь в деятельность компании. Оздоровление не может длиться более 2 лет. Если все долги погашены – производство по делу о банкротстве прекращается, если же погасить их нет возможности – суд открывает конкурсное производство.

Внешнее управление

Подразумевает полное отстранение от «руля» фирмы всех ее руководителей и исполнительных органов с полной передачей управления компанией назначаемому судом внешнему управляющему. С момента его утверждения, управляющий обязан взять на себя руководство компанией, разработать план оздоровительных мероприятий и приступить к его выполнению. При этом во время внешнего управления гашение долгов кредиторов компанией не допускается – оплата задолженности может проводиться лишь по решению арбитражного суда по итогам внешнего управления или же в рамках конкурсного производства, если спасти компанию не удалось. Максимальный срок внешнего управления не может быть более 2 лет с учетом всех пролонгаций.

Максимальный срок внешнего управления не может быть более 2 лет с учетом всех пролонгаций.

Юридическая помощь при банкротстве

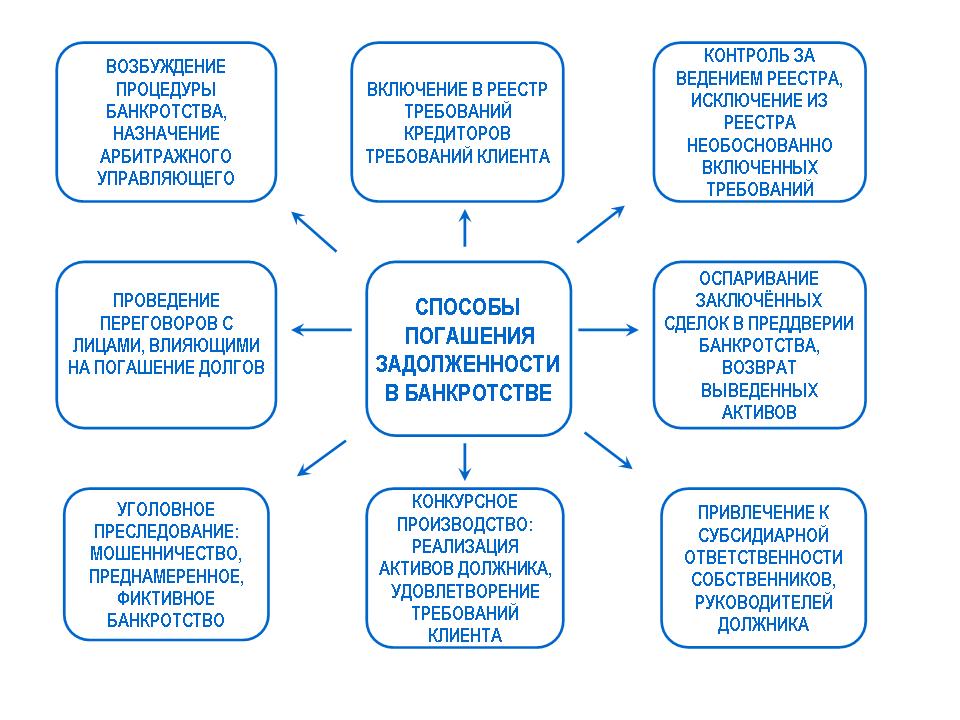

Закон «О несостоятельности (банкротстве)» гласит, что правом рекомендации кандидатуры управляющего обладает то лицо, которое изначально обращается с заявлением о банкротстве. Для руководства компании, желающего сохранить свою фирму, важно вовремя подать заявление о банкротстве, чтобы получить возможность назначить «своего» управляющего. Если же заявление будет подано кредитором, то назначаемый по его рекомендации арбитражный управляющий далеко не всегда заинтересован в восстановлении платежеспособности юридического лица. Ему проще довести компанию до конкурсного производства и содействовать гашению долгов кредиторов за счет распроданного имущества, нежели пытаться спасти фирму.

Бородина и Кº юрист по банкротству предлагает полный комплекс правовой помощи в сфере банкротства, включая услуги 7 профессиональных арбитражных управляющий. Ваши проблемы – это наши заботы, не тяните время!

Ваши проблемы – это наши заботы, не тяните время!

Внешнее управление при банкротсве юридического лица

Когда юридическое лицо признается финансово несостоятельным, совсем не обязательно, что его ликвидируют. К организации-должнику могут быть применены реабилитационные процедуры в виде внешнего управления при банкротстве. Его цель заключается в восстановлении платежеспособности банкрота и полный расчет с кредиторами по имеющимся долговым обязательствам.

Когда вводится внешнее управление при банкротстве юридического лица?

На стадии внешнего управления все полномочия полностью переходят ко внешнему управляющему.

Управление вводится решением арбитражного суда, если собрание кредиторов или сам должник обращался с заявлением в судебную инстанцию. Обоснованием введения внешнего управления является потенциальная возможность предприятия восстановить свое финансовое положение.

Введение этой процедуры для кредиторов имеет преимущества. У кредитующих лиц появляется больше шансов вернуть свои финансовые средства, так как при начале стадии конкурсного производства и реализации имущества на аукционе, полученных денег может не хватить на полное погашение всей задолженности.

У кредитующих лиц появляется больше шансов вернуть свои финансовые средства, так как при начале стадии конкурсного производства и реализации имущества на аукционе, полученных денег может не хватить на полное погашение всей задолженности.

Как проводится внешнее управление?

Этап банкротства юридического лица, получивший название «внешнее управление», начинается с передачи всех полномочий руководителя новому арбитражному управляющему. Внешний управляющий принимает всю документацию от должника и приступает к руководству предприятием. Арбитражный управлене вправе отменить принятые раньше меры по возобновлению долговых выплат и полностью изменить стратегию производства.

Внешнее управление не является обязательной стадией банкротства. Реабилитационные мероприятия проводятся только при условии обоснования их целесообразности. Если новое руководство не восстановит платежеспособный статус организации, то после стадии внешнего управления компания сразу вступает в заключительный этап банкротства — конкурсное производство, когда имущество юридического лица распродается на аукционах. Деньги, вырученные с реализации активов, идут на погашение долговых обязательств компании.

Деньги, вырученные с реализации активов, идут на погашение долговых обязательств компании.

Пока должник находится под внешний управлением, вводится мораторий на долговые выплаты. Так компания сможет улучшить свои финансовые дела и вести деятельность без постоянного давления со стороны кредиторов.

План проведения

В обязанности внешнего управляющего входит составление плана работы, который утверждает арбитражный суд. План действий управляющий обязан разработать не позже чем через один месяц после вступления в должность.

План управления внешнего управления должен предусматривать ряд мероприятий по восстановлению платежеспособности компании-должника, а также порядок реализации указанных мер. Документ также предусматривает размеры расходов на проведение необходимых процедур для возврата организации к нормальной деятельности. Платежеспособность должника считается восстановленной, если отсутствуют признаки банкротства юридического лица, регламентированные законодательством.

План внешнего управления при банкротстве в обязательном порядке должен:

- предусматривать временной период, когда организация восстановит платежеспособность;

- иметь обоснование возможности восстановления платежеспособности компании в оговоренный срок;

- соответствовать установленным законодательствам требованиям.

Управляющий по требованию собрания кредиторов обязан отчитываться о реализации утвержденного плана и общей финансовой ситуации должника.

Внешний управляющий в процедуре несостоятельности

Внешний управляющий назначается решением арбитражного суда. У него достаточно обширный перечень полномочий. Он имеет право распоряжаться всей имеющейся у компании-должника собственностью. Сами учредители и руководитель не могут принимать решения или влиять на действия внешнего управляющего. Это лицо выполняет функции руководителя компании, проводит, согласно утвержденному плану, необходимые реабилитационные мероприятия для восстановления нормальной деятельности и платежеспособности организации. Также в обязанности внешнего управляющего входит разработка мер по взысканию задолженности с дебиторов, открытия реестра требований кредиторов и ряд других мероприятий.

Также в обязанности внешнего управляющего входит разработка мер по взысканию задолженности с дебиторов, открытия реестра требований кредиторов и ряд других мероприятий.

Сразу после назначения, арбитражный управляющий начинает осуществлять руководство организацией. В трехдневный срок руководящие органы передают всю бухгалтерскую и другую документацию, штампы, печати, материальные ценности в распоряжение управляющему. Он при этом обязан принять все имеющееся имущество, провести его инвентаризацию, открыть специальные банковские счета для проведения финансовых операций и по всем действиям составлять отчетность.

Срок процедуры внешнего управления при банкротстве юридического лица

Внешнее управление не может длиться бесконечно. Его максимальный срок не должен превышать полгода. Однако при определенных условиях период может продлеваться до полутора лет.

Для некоторых организаций предусмотрены более широкие временные рамки. Это градообразующие предприятия, при ликвидации которых возникают негативные социально-экономические последствия для региона. Срок управления такими предприятиями может продлеваться вплоть до 2,5 лет при наличии заявления от органов местного самоуправления.

Срок управления такими предприятиями может продлеваться вплоть до 2,5 лет при наличии заявления от органов местного самоуправления.

Помимо градообразующий предприятий, рассчитывать на продление срока внешнего управления могут фермерские хозяйства. Судебной инстанцией устанавливается отдельный временной отрезок, на протяжении которого может быть выращен и собран очередной урожай.

К общему сроку в 18 месяцев добавляется еще один год в исключительных случаях, когда на работу организации-должника повлияли стихийные бедствия.

Права и обязанности участников

Участниками процедуры банкротства стадии внешнее управление считаются: компания-должник, временный управляющий, кредиторы, государственные учреждения.

Должник вправе принимать решения:

- о ходатайстве к кредиторам о продаже предприятия должника;

- об избрании представителя должника;

- о замещении активов должника;

- о заключении договоренности с третьими лицами для подписания договоров о предоставлении средств для исполнения долговых обязательств.

Временный управляющий осуществляет полное руководство компанией-должником, проводит инвентаризацию, составляет план мероприятий по восстановлению платежеспособности организации, отчитывается о своих действиях перед кредиторами и судебной инстанцией.

Кредиторы вправе:

- принимать непосредственное участие в процедуре банкротства;

- организовывать общие собрания, где обсуждать вопросы о хозяйственной деятельности должника;

- направлять обращение в суд для открытия конкурсного производства;

- формировать требования, которым должен отвечать управляющий;

- одобрять план, представленный управляющим, вносить в него изменения и дополнения.

Государственные учреждения могут иметь требования по оплате налогов, взносов или сборов. Это ИФНС, трудовая инспекция, таможенная служба, ФСС, пенсионный фонд. Эти уполномоченные органы не признаются кредиторами, однако их требования должны удовлетворятся одними из первых.

Отличие внешнего управления от стадии финансового оздоровления

Финансовое оздоровление и внешнее управление — это две реабилитационные стадии процедуры банкротства. Они вводятся в отношении должника и преследуют главную цель — сохранить компанию в качестве рыночного субъекта. Обе процедуры предоставляют льготные условия по ведению деятельности и вводятся по решению суда либо первого собрания кредиторов.

Принципиальные отличия между этими двумя стадиями заключаются в организации финансово-экономической реабилитации организации-должника. На стадии оздоровления руководство сохраняется за менеджментом компании (с ограничением полномочий), а в случае внешнего управления эти функции ложатся на плечи управляющего, назначенного судом.

Между стадиями внешнего управления и финансового оздоровления есть отличия и по методам, принимаемым для восстановления работы должника. Финансовое оздоровление в общем смысле является рассрочкой для погашения кредиторской задолженности под определенные гарантии. При внешнем управлении применяется комплекс мер по изменению стратегии ведения юридического лица.

Последствия процедуры внешнего управления при банкротстве юридического лица

После введения внешнего управления о отношении юридического лица полностью прекращаются полномочия руководства компании-должника. Все дела переходят ко временному управляющему, назначаемому судом. Он вправе издать приказ об увольнении руководителя компании либо предложить ему переход на другую работу на условиях и в порядке, предусмотренном российским законодательством.

Кроме этого, последствиями перехода должника на эту стадию можно назвать:

- прекращение полномочий органов управления организации и собственников имущества компании;

- отмена принятых ранее мер по обеспечению требований кредиторов;

- введение запрета на удовлетворение требований по долговым обязательствам и уплате обязательных платежей, кроме случаев установленных законодательством.

Если результаты реабилитации оказались положительными и привели к восстановлению платежеспособности должника, то компания переходит к расчетам с кредиторам и удовлетворяет их финансовые требования. В противном случае на собрании кредиторов принимается решение о необходимости продления срока внешнего управления либо ввода арбитражным судом других мер, направленных на удовлетворение требований кредиторов. К примеру, в рамках процедуры банкротства судом может быть инициировано конкурсное производство для реализации имущества должника.

Внешнее управление при банкротстве. Некоторые последствия введения внешнего управления

Внешнее управление при банкротстве — это процедура, применяемая к должнику в целях восстановления его платежеспособности с передачей полномочий по управлению внешнему управляющему.

Внешнее управление вводится арбитражным судом на основании решения собрания кредиторов. Внешнее управление при банкротстве вводится на срок не более чем восемнадцать месяцев, который может быть продлен в порядке, предусмотренном Федеральным законом «О несостоятельности (банкротстве)» от 26. 10.2002 N 127-ФЗ, не более чем на шесть месяцев, если иное не установлено настоящим Федеральным законом.

10.2002 N 127-ФЗ, не более чем на шесть месяцев, если иное не установлено настоящим Федеральным законом.

С даты введения внешнего управления:

- — прекращаются полномочия руководителя должника, управление делами должника возлагается на внешнего управляющего;

- — внешний управляющий вправе издать приказ об увольнении руководителя должника или предложить руководителю должника перейти на другую работу в порядке и на условиях, которые установлены трудовым законодательством;

- — прекращаются полномочия органов управления должника и собственника имущества должника — унитарного предприятия, полномочия руководителя должника и иных органов управления должника переходят к внешнему управляющему, за исключением полномочий органов управления должника, предусмотренных пунктом 2 настоящей статьи. Органы управления должника, временный управляющий, административный управляющий в течение трех дней с даты утверждения внешнего управляющего обязаны обеспечить передачу бухгалтерской и иной документации должника, печатей и штампов, материальных и иных ценностей внешнему управляющему;

- — отменяются ранее принятые меры по обеспечению требований кредиторов;

- — аресты на имущество должника и иные ограничения должника в части распоряжения принадлежащим ему имуществом могут быть наложены исключительно в рамках процесса о банкротстве;

- — вводится мораторий на удовлетворение требований кредиторов по денежным обязательствам и об уплате обязательных платежей, за исключением случаев, предусмотренных настоящим Федеральным законом.

Органы управления должника в пределах компетенции, установленной федеральным законом, вправе принимать решения:

- — о внесении изменений и дополнений в устав общества в части увеличения уставного капитала;

- — об определении количества, номинальной стоимости объявленных акций;

- — об увеличении уставного капитала акционерного общества путем размещения дополнительных обыкновенных акций;

- — об обращении с ходатайством к собранию кредиторов о включении в план внешнего управления возможности дополнительной эмиссии акций;

- — об определении порядка ведения общего собрания акционеров;

- — об обращении с ходатайством о продаже предприятия должника;

- — о замещении активов должника;

- — об избрании представителя учредителей (участников) должника;

- — о заключении соглашения между третьим лицом или третьими лицами и органами управления должника, уполномоченными в соответствии с учредительными документами принимать решение о заключении крупных сделок, об условиях предоставления денежных средств для исполнения обязательств должника;

- — иные необходимые для размещения дополнительных обыкновенных акций должника решения.

Федеральный закон «О несостоятельности (банкротстве)» от 26.10.2002 N 127-ФЗ устанавливает три случая введения внешнего управления арбитражным судом.

Первым основанием для применения названной процедуры служит решение кредиторов о введении внешнего управления. В этом случае арбитражный суд связан решением собрания кредиторов и не вправе изменить его, применив к должнику иную процедуру. Таким образом, независимо от того, сделан ли временным управляющим в ходе анализа финансового состояния вывод о возможности восстановить платежеспособность должника или об отсутствии такой возможности, суд своим определением лишь подтверждает волю кредиторов.

С экономической точки зрения может показаться нецелесообразной такая правовая конструкция, когда по вопросу введения внешнего управления принимается во внимание только мнение кредиторов. Однако в ней имеется определенный смысл.

- Во-первых, кредиторы однажды рискнули своими ресурсами, вложив их в должника, и поэтому должны обладать существенными правами по принятию решений о его дальнейшей финансовой реабилитации.

- Во-вторых, выводы временного управляющего о невозможности восстановить платежеспособность должника не всегда бесспорны. Расходы временных и материальных ресурсов на экспертизу результатов анализа финансового состояния (которые, как правило, относятся на расходы должника) зачастую нецелесообразны, а в малом бизнесе могут стать просто губительными.

- В-третьих, предоставление дополнительного шанса может стать толчком к активизации деятельности должника и полному расчету с кредиторами.

При этом кредиторы, приняв указанное решение, рискуют незначительно, так как срок внешнего управления может быть сокращен или прекращен судом по ходатайству собрания кредиторов.

Например, после введения внешнего управления следующее решение кредиторов будет основано на плане, представленном внешним управляющим. Если внешний управляющий в течение первого месяца приходит к выводу, что перспектива восстановления платежеспособности отсутствует, он указывает на это в плане внешнего управления и рекомендует открыть конкурсное производство.

Во втором случае суд уполномочен выносить определение о введении внешнего управления, если собранием кредиторов в установленные сроки не принято решение о применении одной из процедур банкротства. Такое определение выносится, если у арбитражного суда есть достаточные основания полагать, что платежеспособность должника может быть восстановлена (например, это вывод, вытекающий из анализа финансового состояния, проведенного временным управляющим).

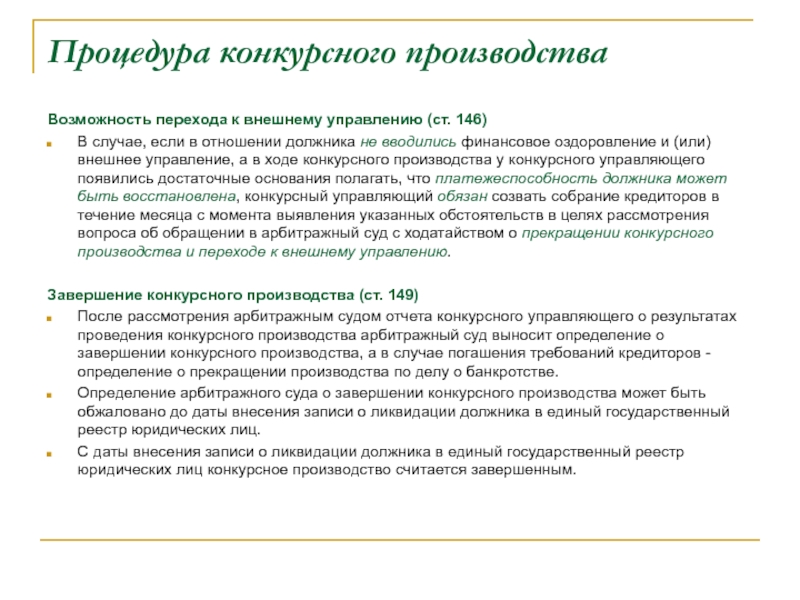

Последний случай, когда суд может вести внешнее управление – это, если в отношении должника ранее не вводились финансовое оздоровление и (или) внешнее управление, а в ходе конкурсного производства у управляющего появились достаточные основания полагать, что платежеспособность должника может быть восстановлена, конкурсный управляющий обязан созвать собрание кредиторов для рассмотрения вопроса об обращении в арбитражный суд с ходатайством о прекращении конкурсного производства и переходе к внешнему управлению. На основании такого ходатайства арбитражный суд может вынести соответствующее определение.

Так как главной целью введения внешнего управления является восстановление платежеспособности должника, необходимо рассмотреть несколько способов достижения этой цели.

Перечень возможных мер по восстановлению финансовых возможностей должника представлен в статье 109 закона о банкротстве, а именно:

- · перепрофилирование производства;

- · закрытие нерентабельных производств;

- · взыскание дебиторской задолженности;

- · продажа части имущества должника;

- · уступка прав требования должника;

- · исполнение обязательств должника собственником имущества должника — унитарного предприятия, учредителями (участниками) должника либо третьим лицом или третьими лицами;

- · увеличение уставного каптала должника за счет взносов участников и третьих лиц;

- · размещение дополнительных обыкновенных акций должника;

- · продажа предприятия должника;

- · замещение активов должника;

- · иные меры по восстановлению платежеспособности должника.

Включение пункта «иные способы» означает, что план внешнего управления может предусматривать практически любую меру, при условии, что она не противоречит законодательству РФ и будет одобрена кредиторами.

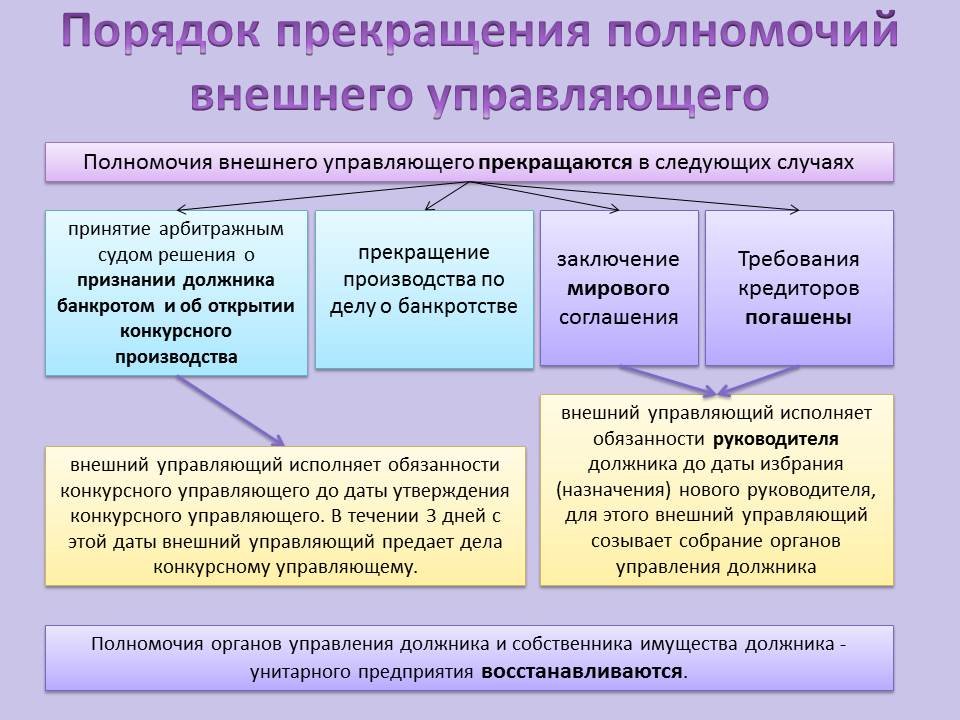

Порядок прекращения полномочий внешнего управляющего. Прекращение производства по делу о банкротстве или принятие арбитражным судом решения о признании должника банкротом и об открытии конкурсного производства влечет за собой прекращение полномочий внешнего управляющего. В случае, если внешнее управление завершается заключением мирового соглашения или погашением требований кредиторов, внешний управляющий продолжает исполнять свои обязанности в пределах компетенции руководителя должника до даты избрания (назначения) нового руководителя должника. В случае, если арбитражный суд принял решение о признании должника банкротом и об открытии конкурсного производства и утвердил конкурсным управляющим другое лицо или если невозможно утвердить конкурсного управляющего одновременно с принятием такого решения, внешний управляющий исполняет обязанности конкурсного управляющего до даты утверждения конкурсного управляющего. Внешний управляющий обязан передать дела конкурсному управляющему не позднее чем через три рабочих дня с даты утверждения конкурсного управляющего.

Внешний управляющий обязан передать дела конкурсному управляющему не позднее чем через три рабочих дня с даты утверждения конкурсного управляющего.

Файзулина Рената Наильевна

Специалист по экономике и праву

Количество показов: 5153

как изменится процедура банкротства :: Дискуссионный клуб :: РБК

В чем причина такой низкой эффективности?

Прежде всего эти процедуры не выгодны самим должникам, которые не могут подать самостоятельное заявление о реструктуризации (только об инициировании собственного банкротства) и участвовать в разработке ее плана. Кроме того, нельзя договориться с кредиторами о порядке управления компанией в ходе реабилитации: как правило, менеджмент должника отстраняется от управления. Наконец, законом предусмотрены негибкие условия реструктуризации, а возможность предварительно согласовать план с кредиторами до инициирования банкротства (т.н. pre-pack) отсутствует.

Читайте на РБК Pro

Это приводит к тому, что больной бизнес не имеет ни желания, ни возможности вовремя обратиться за помощью. Иногда он безуспешно занимается самолечением, а иногда просто выводит активы, предвидя неизбежное банкротство.

Так же и кредиторы не имеют достаточных стимулов договариваться с должником: даже если кто-то из них идет навстречу, есть риск того, что отдельные кредиторы смогут подорвать процесс переговоров (подав заявление о банкротстве или обратив взыскание на активы).

Новый закон дает должнику время для подготовки и согласования с кредиторами плана реструктуризации, в течение которого не может быть обращено взыскание на активы и не может быть инициирована конкурсная процедура. Такой льготный период используется во многих странах. Например, в Германии он реализуется в рамках процедуры «защитного зонта»: у должника есть три месяца для подготовки и согласования с кредиторами плана реструктуризации.

Предварительный опрос ЦСР показал заинтересованность компаний в инструменте реструктуризации, который предлагает правительство: 39% кредиторов проголосовали бы за план реструктуризации, лишь бы не допустить банкротство контрагента. В свою очередь, 64% компаний, которые сами имеют задолженность и являются потенциальными банкротами, указали, что данная процедура могла бы восстановить их финансовое положение.

Несмотря на очевидные преимущества новой реабилитационной процедуры, риски отказа кредиторов от ее использования в пользу более быстрой конкурсной процедуры по-прежнему существуют. В некоторых случаях это будет оправдано и быстрая реализация имущества новому собственнику только обеспечит сохранность производства. Однако весьма вероятно, что в некоторых случаях кредиторы будут по инерции идти в конкурс, не давая потенциально платежеспособным компаниям шанса восстановиться.

В западных аналогах используется институт cram down, который позволяет связывать несогласных кредиторов условиями плана реструктуризации при условии, что за него проголосовало определенное количество классов кредиторов (работники, поставщики, необеспеченные кредиторы и пр.). Это позволяет избежать риска блокировки плана крупными кредиторами.

Возможно, со временем законодатель придет к целесообразности cram down по крайне мере для системообразующих должников, чья ликвидация может привести к существенным негативным социально-экономическим последствиям.

Другим недостатком является отсутствие возможности реструктуризировать долг вне процедуры банкротства в рамках добанкротной санации (по такому пути идут многие страны — Германия, Голландия).

Наконец, предусмотрена отсрочка вступления законопроекта в силу, а значит компании не смогут воспользоваться новой процедурой в ближайшее время. А именно сейчас такая потребность стоит особенно остро.

Процесс — Основы банкротства | Суды США

Раздел 8 статьи I Конституции Соединенных Штатов уполномочивает Конгресс принимать «единообразные законы о банкротстве». В соответствии с этим предоставлением полномочий Конгресс принял «Кодекс о банкротстве» в 1978 году. Кодекс о банкротстве, который кодифицирован как раздел 11 Кодекса Соединенных Штатов, с момента его вступления в силу несколько раз изменялся. Все дела о банкротстве регулируются единым федеральным законом.

Процедурные аспекты процедуры банкротства регулируются Федеральными правилами процедуры банкротства (часто называемыми «Правилами банкротства») и местными правилами каждого суда по делам о банкротстве.Правила банкротства содержат набор официальных бланков для использования в делах о банкротстве. Кодекс о банкротстве и Правила банкротства (и местные правила) устанавливают формальные юридические процедуры для решения долговых проблем физических и юридических лиц.

В каждом судебном округе страны есть суд по делам о банкротстве. В каждом штате есть один или несколько округов. По стране действует 90 участков банкротства. Суды по делам о банкротстве обычно имеют свои собственные офисы клерков.

Судебным должностным лицом, уполномоченным принимать решения по федеральным делам о банкротстве, является судья США по делам о банкротстве, судебный исполнитель окружного суда Соединенных Штатов.Судья по делам о банкротстве может решить любой вопрос, связанный с делом о банкротстве, например, о праве на подачу иска или о том, должен ли должник получить выплату по долгам. Однако большая часть процесса банкротства носит административный характер и проводится вне здания суда. В делах, указанных в главах 7, 12 или 13, а иногда и в делах главы 11, этот административный процесс выполняется попечителем, который назначается для наблюдения за делом.

Участие должника в суде по делам о банкротстве обычно очень ограничено.Типичный должник по главе 7 не явится в суд и не увидит судью по делам о банкротстве, если по делу не будет высказано возражение. Должник по главе 13 может предстать перед судьей по делам о банкротстве только на слушании по утверждению плана. Обычно единственное формальное разбирательство, на котором должен присутствовать должник, — это собрание кредиторов, которое обычно проводится в офисах доверительного управляющего США. Это собрание неофициально называется «341 собрание», потому что раздел 341 Кодекса о банкротстве требует, чтобы должник присутствовал на этом собрании, чтобы кредиторы могли расспросить должника о долгах и имуществе.

Фундаментальная цель федеральных законов о банкротстве, принятых Конгрессом, состоит в том, чтобы дать должникам «новый старт» в финансовом отношении от обременительных долгов. Верховный суд указал на цель закона о банкротстве в решении 1934 года:

[Это] дает честному, но неудачливому должнику… новую возможность в жизни и чистое поле для будущих усилий, которым не мешает давление и обескураженность уже существующего долга.

Local Loan Co. против Ханта , 292 U.С. 234, 244 (1934). Эта цель достигается за счет отмены банкротства, которая освобождает должников от личной ответственности по конкретным долгам и запрещает кредиторам когда-либо предпринимать какие-либо действия против должника для взыскания этих долгов. Эта публикация описывает прекращение банкротства в формате вопросов и ответов, обсуждая сроки прекращения, объем освобождения (какие долги погашаются, а какие не погашаются), возражения против прекращения и аннулирование разряда.Он также описывает, что может сделать должник, если кредитор попытается взыскать погашенную задолженность после завершения дела о банкротстве.

Кодексом о банкротстве предусмотрено шесть основных типов дел о банкротстве, каждый из которых рассматривается в данной публикации. Дела традиционно получают названия глав, которые их описывают.

Глава 7, озаглавленная «Ликвидация», предусматривает упорядоченную процедуру под надзором суда, с помощью которой доверительный управляющий принимает активы имущественной массы должника, переводит их в денежные средства и осуществляет выплаты кредиторам при условии соблюдения права должника удерживать определенное имущество, освобожденное от налога, и права обеспеченных кредиторов.Поскольку в большинстве случаев по главе 7 необлагаемого имущества обычно мало или оно отсутствует, фактическая ликвидация активов должника может не проводиться. Эти дела называются «делами без активов». Кредитор, владеющий необеспеченным требованием, получит распределение из конкурсной массы только в том случае, если дело касается актива и кредитор представит доказательство иска в суд по делам о банкротстве. В большинстве случаев по главе 7, если должник является физическим лицом, он или она получает освобождение от личной ответственности по определенным погашаемым долгам.Должник обычно получает освобождение от ответственности всего через несколько месяцев после подачи ходатайства. Поправки к Кодексу о банкротстве, введенные в Закон о предотвращении злоупотреблений в банкротстве и защите потребителей 2005 года, требуют применения «проверки нуждаемости», чтобы определить, имеют ли индивидуальные потребительские должники право на возмещение ущерба в соответствии с главой 7. Если доход такого должника превышает определенный пороговых значений, должник может не иметь права на освобождение от ответственности по главе 7.

Глава 9, озаглавленная «Регулирование долга муниципалитета», по существу предусматривает реорганизацию, во многом аналогичную реорганизации в соответствии с главой 11.Только «муниципалитет» может подавать в соответствии с главой 9, которая включает города и поселки, а также деревни, округа, налоговые округа, муниципальные коммунальные предприятия и школьные округа.

Глава 11, озаглавленная «Реорганизация», обычно используется коммерческими предприятиями, которые желают продолжать вести бизнес и одновременно возмещать кредиторам посредством одобренного судом плана реорганизации. Должник согласно главе 11 обычно имеет исключительное право подать план реорганизации в течение первых 120 дней после подачи иска и должен предоставить кредиторам заявление о раскрытии информации, содержащее информацию, позволяющую кредиторам оценить план.Суд окончательно утверждает (подтверждает) или не утверждает план реорганизации. Согласно утвержденному плану, должник может уменьшить свои долги, погасив часть своих обязательств и выполнив другие. Должник также может расторгнуть обременительные договоры и договоры аренды, вернуть активы и масштабировать свои операции, чтобы вернуться к прибыльности. В соответствии с главой 11 должник обычно проходит период консолидации и выходит с уменьшенной долговой нагрузкой и реорганизованным бизнесом.

Глава 12, озаглавленная «Регулирование долгов семейного фермера или рыбака с регулярным годовым доходом», предусматривает облегчение долгового бремени семейным фермерам и рыбакам с регулярным доходом.Процесс, описанный в главе 12, очень похож на процесс, описанный в главе 13, согласно которому должник предлагает план погашения долга в течение определенного периода времени — не более трех лет, если суд не одобрит более длительный период, не превышающий пяти лет. В каждом деле по главе 12 также есть попечитель, обязанности которого очень похожи на обязанности попечителя по главе 13. Выплата доверительным управляющим платежей кредиторам в соответствии с утвержденным планом, предусмотренная главой 12, аналогична процедуре, описанной в главе 13. Глава 12 позволяет семейному фермеру или рыбаку продолжать вести бизнес, пока план выполняется.

Глава 13, озаглавленная «Корректировка долга физического лица с регулярным доходом», предназначена для индивидуального должника, имеющего постоянный источник дохода. Глава 13 часто предпочтительнее главы 7, потому что она позволяет должнику сохранить ценный актив, например, дом, и потому, что она позволяет должнику предлагать «план» погашения долга кредиторам в течение определенного периода времени — обычно от трех до пяти лет. Глава 13 также используется дебиторами-потребителями, которые не подпадают под действие главы 7 в соответствии с тестом на нуждаемость.На слушании по подтверждению суд либо утверждает, либо отклоняет план погашения должника, в зависимости от того, соответствует ли он требованиям Кодекса о банкротстве для подтверждения. Глава 13 сильно отличается от главы 7, поскольку должник по главе 13 обычно остается во владении имуществом и производит платежи кредиторам через доверительного управляющего на основе ожидаемого дохода должника в течение срока действия плана. В отличие от главы 7, должник не получает немедленного погашения долгов.Должник должен завершить платежи, требуемые в соответствии с планом, до получения платежа. Должник защищен от судебных исков, судебных преследований и других действий кредиторов, пока действует план. Освобождение от ответственности также несколько шире (т. Е. Устраняется больше долгов) согласно главе 13, чем выплата согласно главе 7.

Цель главы 15, озаглавленной «Дополнительные и другие трансграничные дела», — обеспечить эффективный механизм рассмотрения дел о трансграничной несостоятельности.В этой публикации обсуждается применимость главы 15, когда должник или его собственность подчиняются законам США и одной или нескольких зарубежных стран.

В дополнение к основным типам дел о банкротстве, «Основы банкротства» предоставляют обзор Закона о гражданской помощи военнослужащим, который, среди прочего, обеспечивает защиту военнослужащих от вступления в силу решений по умолчанию и дает суду возможность остаться производство по делу в отношении военных должников.

Эта публикация также содержит описание процедур ликвидации в соответствии с Законом о защите инвесторов в ценные бумаги («SIPA»). Хотя Кодекс о банкротстве предусматривает процедуру ликвидации биржевого маклера, гораздо более вероятно, что обанкротившаяся брокерская фирма окажется вовлеченной в процедуру SIPA. Цель SIPA — вернуть инвесторам ценные бумаги и денежные средства, оставшиеся у неудавшихся брокеров. С момента основания Конгрессом в 1970 году Корпорация по защите инвесторов в ценные бумаги защищает инвесторов, которые размещают акции и облигации в брокерских фирмах, обеспечивая защиту собственности каждого клиента, до 500 000 долларов на каждого клиента.

Процесс банкротства сложен и основан на юридических концепциях, таких как «автоматическое приостановление», «выплата», «исключения» и «допущение». Таким образом, последняя глава этой публикации представляет собой глоссарий терминологии банкротства, который объясняет, на языке непрофессионала, большинство правовых концепций, которые применяются в делах, поданных в соответствии с Кодексом о банкротстве.

Корпоративное банкротство: обзор

Если компания, которую вы вложили в дела о банкротстве, удачи вам с возвратом денег, говорят пессимисты, а если вы это сделаете, скорее всего, вы получите обратно гроши на доллар.Но так ли это? Ответ зависит от ряда факторов, включая тип банкротства и тип инвестиций, которыми вы владеете.

Ключевые выводы

- Компании могут подать заявление о банкротстве по главе 7 или 11, если они не могут выплатить свои долги.

- Глава 7 просто ликвидирует активы компании, а Глава 11 позволяет бизнесу продолжать работу в соответствии с планом реорганизации.

- Если компания, в которую вы вложили средства, объявляет о банкротстве, то, сколько вы, вероятно, получите обратно, будет зависеть от типа банкротства и типа инвестиций, например, акций или облигаций.

Виды банкротства юридических лиц

Тип процедуры банкротства — глава 7 или глава 11 — обычно дает некоторую подсказку относительно того, вернет ли средний инвестор всю, часть или никакую часть своей финансовой доли. Но даже это будет варьироваться в зависимости от конкретного случая. Существует также иерархия кредиторов и инвесторов, которая диктует, кто получает выплаты первым, вторым и последним (если вообще). В этой статье мы объясним, что происходит, когда публичная компания обращается за защитой в соответствии с Главой 7 или Главой 11, и как это влияет на ее инвесторов.

Глава 7

Согласно главе 7 Кодекса США о банкротстве, «компания прекращает все операции и полностью прекращает свою деятельность. Для ликвидации (продажи) активов компании назначается доверительный управляющий, а деньги используются для погашения долга», — сообщает US Securities and Exchange. Примечания комиссии.

Но не ко всем долгам относятся одинаково. Неудивительно, что в первую очередь платят инвесторам или кредиторам, подписавшимся с наименьшим риском. Например, инвесторы, владеющие корпоративными облигациями концерна-банкрота, имеют относительно меньшую подверженность убыткам: они уже отказались от возможности участвовать в любой сверхприбыли от компании (как если бы они купили ее акции) в обмен на безопасность регулярных, оговоренных процентных выплат по своим облигациям.

Однако у акционеров есть возможность получить свою долю прибыли компании, что отражается в растущей цене акций. Но в обмен на возможность получения большей прибыли они рискуют потерять стоимость акций. Таким образом, в случае банкротства согласно главе 7 акционеры не могут получить полную компенсацию стоимости своих акций. В свете этого компромисса риска и доходности кажется справедливым (и логичным), что акционеры занимают второе место после держателей облигаций, когда происходит банкротство.

Обеспеченные кредиторы несут даже меньший риск, чем держатели облигаций. Они принимают очень низкие процентные ставки в обмен на дополнительную безопасность корпоративных активов, передаваемых в залог по корпоративным обязательствам. Следовательно, когда компания разоряется, ее обеспеченным кредиторам выплачиваются выплаты до того, как какие-либо держатели обычных облигаций увидят свою долю в том, что осталось. Этот принцип называется абсолютным приоритетом.

Глава 11

При банкротстве согласно главе 11 компания не прекращает свою деятельность, но ей разрешается реорганизоваться.Компания, подающая документы в Главу 11, надеется вернуться к нормальному бизнесу и стабильному финансовому состоянию в будущем. Этот тип банкротства обычно подается корпорациями, которым нужно время для реструктуризации долга, который стал неуправляемым.

Глава 11 позволяет компании начать все сначала, но она все еще должна выполнять свои обязательства по плану реорганизации. Реорганизация согласно главе 11 — наиболее сложная и, как правило, самая дорогостоящая из всех процедур банкротства. Поэтому оно проводится только после того, как компания внимательно изучит все альтернативы.

Публичные компании, как правило, подают документы в соответствии с главой 11, а не 7, потому что это позволяет им продолжать вести свой бизнес и участвовать в процессе банкротства. Вместо того, чтобы просто передать свои активы доверительному управляющему для ликвидации, как это было бы в главе 7, компания, входящая в главу 11, имеет возможность переоснастить свою финансовую структуру и, в идеале, вернуться к прибыльности. Если процесс не удается, все активы компании ликвидируются, а заинтересованным сторонам выплачиваются выплаты в соответствии с абсолютным приоритетом, как описано выше.

Когда компания подает заявку на участие в главе 11, ей назначается комитет, который представляет интересы кредиторов и акционеров. Этот комитет работает с компанией, чтобы разработать план реорганизации бизнеса и избавления от долгов, преобразовав его в прибыльное предприятие. Акционерам может быть предоставлено право голоса по плану, но это никогда не гарантируется. Если комитет не сможет разработать подходящий план реорганизации и подтвердить его в суде, акционеры не смогут предотвратить продажу активов компании в пользу кредиторов.

Когда компания подает заявление о банкротстве в соответствии с главой 11, у инвесторов в основном есть два варианта: выжить до конца, надеясь, что компания возродится, или просто выручить и понести убытки.

Как банкротство влияет на инвесторов

Ясно, что никто не вкладывает деньги в компанию, будь то через ее акции или долговые инструменты, ожидая, что она объявит о банкротстве. Однако, когда вы выходите за пределы безрисковой сферы государственных ценных бумаг, вы принимаете этот дополнительный риск.

Когда компания начинает процедуру банкротства, ее акции и облигации обычно продолжают торговаться, хотя и по чрезвычайно низким ценам. Как правило, если вы являетесь акционером, вы обычно будете видеть существенное снижение стоимости ваших акций за время, предшествующее объявлению компании о банкротстве. Облигации близких к банкротству компаний обычно считаются мусорными.

Если компания обанкротится, велика вероятность, что вы не вернете полную стоимость своих инвестиций.На самом деле есть большая вероятность, что вы вообще ничего не получите обратно.

Как резюмирует SEC, «во время банкротства по главе 11 держатели облигаций перестают получать выплаты по процентам и основной сумме, а акционеры перестают получать дивиденды. Если вы являетесь держателем облигаций, вы можете получить новые акции в обмен на свои облигации, новые облигации или комбинацию акций и Если вы являетесь акционером, доверительный управляющий может попросить вас вернуть ваши акции в обмен на акции реорганизованной компании.Количество новых акций может быть меньше, и они будут стоить меньше. В плане реорганизации прописаны ваши права как инвестора и то, что вы можете ожидать, если что-то получите, от компании «.

По сути, как только компания подает заявку на защиту от банкротства любого типа, ваши права как инвестора изменяются, чтобы отразить статус компании банкротом. В то время как некоторые компании действительно успешно возвращаются после реструктуризации, многие другие этого не делают. И если ваша доля в компании до главы 11 в конечном итоге будет стоить чего-либо в реструктурированной фирме, скорее всего, она будет не такой большой, как раньше.

Во время банкротства по главе 7 инвесторы находятся еще ниже по лестнице. Обычно акции компании, проходящей через процедуру по Главе 7, обесцениваются, и инвесторы просто теряют свои деньги. Если вы держите облигацию, вы можете получить часть ее номинальной стоимости. То, что вы получите, зависит от количества активов, доступных для распространения, и от того, где ваши инвестиции находятся в списке приоритетов.

Обеспеченные кредиторы имеют наилучшие шансы на возмещение стоимости своих первоначальных инвестиций.Необеспеченные кредиторы должны дождаться, пока обеспеченные кредиторы не получат адекватную компенсацию, прежде чем они получат какую-либо компенсацию. Акционеры обычно мало получают, если вообще получают.

Итог

С точки зрения инвестора о банкротстве сказать особо нечего. Независимо от того, какой тип инвестиций вы сделали в компанию, после ее банкротства вы, вероятно, получите меньше от своих инвестиций, чем ожидали.

В целом, глава 11 лучше для инвесторов, чем глава 7.Но в любом случае не ожидайте многого. Относительно немногие компании, в отношении которых проводятся процедуры по Главе 11, снова становятся прибыльными после реорганизации; даже если они это сделают, это редко бывает быстрым. Как инвестор, вы должны отреагировать на банкротство компании так же, как если бы ее акции неожиданно упали по другим причинам: признать резко ухудшившиеся перспективы компании и спросить себя, хотите ли вы по-прежнему быть приверженными.

Если ответ отрицательный, откажитесь от неудачных инвестиций.Удержание, пока компания проходит процедуру банкротства, может привести только к бессонным ночам и, возможно, еще большим убыткам в будущем. Во всяком случае, вы можете понести убытки от уплаты налогов.

Банкротство как инструмент переговоров и бизнес-стратегия

В коммерческой сфере банкротство стало инструментом, который нередко используют деловые люди.Будь то продажа активов, способ ведения переговоров с налоговыми органами или предвестник рекапитализации, финансовый специалист должен быть знаком с вариантами, доступными в соответствии с Кодексом о банкротстве. Кроме того, знание того, что может произойти при банкротстве, может оказаться неоценимым при реструктуризации бизнеса без регистрации бизнеса. Целью данной статьи является обзор определенных возможностей, предусмотренных законом.

1. ПРОДАЖА «БЕСПЛАТНО И ЯСНО».

Иногда продажа бизнеса или объекта недвижимости останавливается на месте из-за, казалось бы, неразрешимой проблемы.Возможно, оспариваемое право удержания обременяет собственность или активы. Призрак налогового обязательства может отговорить возможного покупателя. Вопросы, связанные с экологической ответственностью или ответственностью правопреемника, неурегулированными судебными исками к бизнес-активам или собственности, могут стать непреодолимым препятствием для продажи.

Кодекс о банкротстве разрешает продажу недвижимого имущества без залогового права, требований и процентов. Продажа в случае банкротства часто «санирует» передаваемые активы. Свободная и четкая продажа — мечта эксперта по правовым титулам: постановление судьи о банкротстве может разрешить острые вопросы, касающиеся правового титула, судебных исков или ответственности правопреемника.

2. ЛИКВИДАЦИЯ.

Все больше и больше Глава 11 «Реорганизации» регистрируется с единственной целью — быстро продать активы компании с чрезмерной долей заемных средств новому юридическому лицу. Иногда руководители должника с чрезмерной долей заемных средств даже участвуют в новом приобретающем предприятии, хотя такое участие тщательно изучается. Такие продажи при ликвидации подлежат уведомлению, и у других есть возможность сделать более высокую ставку. Однако ликвидационная продажа, проводимая в рамках дела о реорганизации согласно Главе 11, может быть решением для передачи ценных, но сверх обремененных активов.

3. УПРАВЛЕНИЕ НАЛОГОВОЙ ОТВЕТСТВЕННОСТЬЮ.

Как правило, правительство приняло законы о банкротстве и в значительной степени освободило себя от их действия. Тем не менее, некоторые старые налоги могут взиматься, например, , т. Е. подоходных налогов старше трех лет. Не менее важно, что план реорганизации банкротства может исключить непрерывное начисление штрафов и непомерных процентов. «Приоритетное» налоговое требование фактически должно быть погашено с процентами, однако процентная ставка может быть снижена до рыночной, чтобы избежать ставок и штрафов, которые потребуются Налоговой службой или Налоговым управлением за пределами банкротства.

Кроме того, Кодекс о банкротстве предусматривает ускоренную процедуру прекращения налогового обязательства. Часто работа с лабиринтом, известным как Налоговая служба, не приводит к окончательному и быстрому определению налоговых обязательств. Кодекс о банкротстве включает положение, которое может привести к ликвидации налоговых претензий в течение нескольких месяцев.

4. ПРЕОБРАЗОВАНИЕ КРАТКОСРОЧНОЙ ДОЛГОВОЙ СРОКИ В ДОЛГОСРОЧНУЮ.

Одной из наиболее важных особенностей большинства Планов Главы 11 является преобразование торговой задолженности, подлежащей выплате в течение тридцати дней, в обязательство, подлежащее выплате в течение длительного времени, часто за счет будущей прибыли бизнеса.Автоматическое приостановление банкротства запрещает погашение необеспеченного долга до подачи ходатайства до утверждения плана реорганизации. Такой необеспеченный долг до подачи ходатайства очень часто выплачивается после подтверждения в течение нескольких лет после выплаты текущих долгов физического лица или компании.

5. РЕСТРУКТУРА БАЛАНСА ПЕРЕД ИНЪЕКЦИЕЙ КАПИТАЛА.

Владельцы бизнеса часто совершают ошибку, вкладывая новый капитал в проблемный бизнес только для того, чтобы потратить деньги на старые обязательства.Новый капитал можно эффективно использовать, если он вводится в компанию только после подтверждения плана, который преобразует торговый долг до подачи ходатайства в долгосрочную выплату, тем самым позволяя использовать новые деньги в качестве оборотного капитала для решения фундаментальных проблем в этой сфере. бизнес или его отрасль.

Каждый раз, когда бизнес-профессионал консультируется по поводу рекапитализации бизнеса, следует консультироваться со специалистом по реорганизации. Обещание рекапитализации также может быть стимулом для того, чтобы убедить обеспеченных кредиторов пойти на уступки в погашении своих обязательств, процентных ставок, условий амортизации и т. Д.

6. ПРОДОЛЖЕНИЕ ТРЕБОВАНИЯ ИЛИ ПОДАТЬ АПЕЛЛЯЦИЮ.

При возбуждении дела о банкротстве автоматическое приостановление предотвращает продолжение или возбуждение судебного процесса против должника. В то время как судьи по делам о банкротстве слабо относятся к заявлению о банкротстве накануне судебного разбирательства, автоматическое приостановление может использоваться для замедления судебного разбирательства или для передачи спора в суд по делам о банкротстве по решению судьи, а не присяжных. Заявление о банкротстве также может рассматриваться стороной, против которой было вынесено оспариваемое судебное решение.Вместо размещения заменяющего залога, чтобы приостановить исполнение неблагоприятного судебного решения, заявление о банкротстве может предотвратить исполнение, в то же время позволяя проигравшему в суде первой инстанции передать дело на рассмотрение в апелляционной инстанции. Помимо существенных преимуществ в судебном разбирательстве, заявление о банкротстве или его угроза может предоставить рычаги воздействия, необходимые для урегулирования потенциально опасного судебного разбирательства.

7. СНИЖЕНИЕ ПРОЦЕНТНОЙ СТАВКИ.

Кодекс о банкротстве разрешает погашение задолженности в течение долгого времени.Продление срока погашения долга может включать обеспеченные требования при условии, что платеж с течением времени сопровождается процентной ставкой по рыночной ставке. Рыночная ставка на момент предложения о погашении может существенно отличаться от контрактной ставки. Бизнес, финансируемый по высоким процентным ставкам, может получить облегчение в случае банкротства за счет ставок выше рыночных. В качестве альтернативы необеспеченный кредитор не будет иметь права на получение процентов, так как его долг погашается в течение долгого времени в соответствии с планом банкротства. Требование обеспеченного кредитора, стоимость обеспечения которого меньше его долга, будет разделено на обеспеченную часть (на которую будут начисляться проценты по рыночной ставке) и необеспеченную часть (которая не будет начислять проценты после подачи заявления о банкротстве).

8. ВОЗМОЖНОСТЬ НАКОПИТЬ ОБОРОТНЫЙ КАПИТАЛ.

При подаче заявления о реорганизации, предварительного ходатайства необеспеченный долг не может быть выплачен до утверждения плана реорганизации. Это освобождение от торговой кредиторской задолженности может дать реорганизуемому бизнесу период времени для накопления капитала, необходимого для проведения операций. Наиболее успешные реорганизации требуют вливания нового капитала в соответствии с планом, рефинансирования, продажи или другого чрезвычайного события. Однако бизнес, страдающий от нехватки оборотных средств, может на начальных этапах процедуры банкротства получить отсрочку от требований обслуживания торгового долга и накопить денежные средства.

9. ОТКАЗ ОТ ОБЯЗАТЕЛЬНОЙ АРЕНДЫ ИЛИ ИСПОЛНИТЕЛЬНЫХ ДОГОВОРОВ.

Одним из наиболее известных средств правовой защиты, предлагаемых Кодексом о банкротстве, является возможность для должника освободиться от договоров аренды или продолжающихся договорных обязательств. Чаще всего отказ от договоров или аренды является дополнительной выгодой для корпоративной реорганизации, а не raison d’etre для подачи заявки. Ограничения применяются к отклонению определенных договоров аренды, профсоюзных договоров и договоров о личных услугах, и сторона, не являющаяся должником отклоненного соглашения, получает компенсацию в виде необеспеченного требования о возмещении ущерба до подачи ходатайства.Многие реорганизуемые предприятия используют возможность отказаться от договоров аренды и договоров в качестве рычага, необходимого для пересмотра условий аренды или контракта, когда сторона, не являющаяся должником, предпочла бы сохранить договор аренды или договора. Более того, отказ или угроза отказа являются ключевым компонентом цели закона по реорганизации бизнеса.

10. САНИТАРНОЕ ОБСЛУЖИВАНИЕ ЯВНЫХ ИЛИ ПРЕСТУПНЫХ ПОВЕДЕНИЙ.

Автоматическое приостановление действия Кодекса о банкротстве не препятствует государственным властям преследовать преступления или действовать в интересах государства в отношении здоровья и благополучия.Однако план погашения, предусмотренный главой 11, использовался лицами, совершившими мошенничество или что еще хуже, для рассмотрения жалоб инвесторов или клиентов до того, как поведение предприятий перетекло в систему уголовного правосудия. Опять же, Кодекс о банкротстве — не панацея от уголовного преследования. Тем не менее, криминальные авторитеты, которые не хотят участвовать в сложных деловых и «белых воротничках» преступлениях, также отговаривают, когда жертвам предоставляется «реституция» в виде выплат в соответствии с планом реорганизации.О банкротстве такого типа часто заявляют руководители проверяемого бизнеса, передавая свои активы доверенному лицу, которое управляет активами в качестве доверительного управляющего для кредиторов. Затем публикуется план, который приводит к погашению требований инвесторов или клиентов с течением времени, чтобы уменьшить или устранить ущерб.

11. НЕДОБРОВОЛЬНОЕ БАНКРОТСТВО.

Три или более кредитора могут подать прошение о банкротстве физического или юридического лица, если предприятие не выплачивает свои обязательства при наступлении срока их погашения.Недобровольная петиция может быть эффективным средством против недобросовестного оператора, который высасывает деньги из компании или передает активы друзьям, семьям или аффилированным лицам вместо выплаты кредиторам. Недобровольное банкротство может незамедлительно сопровождаться назначением временного управляющего, который возьмет на себя управление бизнесом, дела которого были коррумпированы.

Кодекс о банкротстве предусматривает взыскание имущественной массой за преференциальные или мошеннические переводы.Хотя эти разделы применяются и используются во всех типах дел о банкротстве, они могут быть особенно эффективными в случае вынужденного банкротства, чтобы позволить имуществу кредиторов взыскать переводы, которые недобросовестный деловой человек сделал своим друзьям, семье или себе.

12. ЗАМЕНА УПРАВЛЕНИЯ И РЕСТРУКТУРА КАПИТАЛА.

Синдицирование недвижимости, запуск технологического бизнеса и другие предприятия иногда страдают от неэффективного управления и / или руководства. Соглашения о коммандитном партнерстве и операционные соглашения для LLC часто создают непреодолимые препятствия для замены неэффективного менеджера или управленческой команды.Корпоративные организационные документы, для внесения поправок которых может потребоваться единогласие или подавляющее большинство, могут быть эффективно изменены в ходе дела о реорганизации банкротства путем утверждения плана.