отличия от банковской, требования, договор, исполнение

В российском Гражданском кодексе определение банковской гарантии дополнили термином «независимая гарантия» с июня 2021. Останется и привычная банковская гарантия, плюс появится независимое обеспечение. Планируется, что с помощью обновлений удастся разрешить большинство старых проблем и привести отечественные независимые гарантии в гармоничное соответствие с нормами международной практики. Расскажем о радикальных и важных переменах в нормативном регламентировании гарантий.

В мировой практике, которая отличается от отечественной, давно пользуются независимыми гарантиями. С 2022 года независимые гарантии в соответствии с требованиями, установленными ГК РФ п. 3 ст. 368, сможет выдать банк и любая организация, а не исключительно банковская, как было до этого. Сами банковские гарантии не исчезнут: их, как и ранее, смогут выдавать банки или кредитные компании. Но поправки изменят принципы выдачи гарантий и регламент их оплаты.

Новый порядок обеспечения контракта

Новый порядок выдачи НГ будет касаться разных видов гарантий — и тех, что выдают банки, и выдаваемых другими коммерческими компаниями:

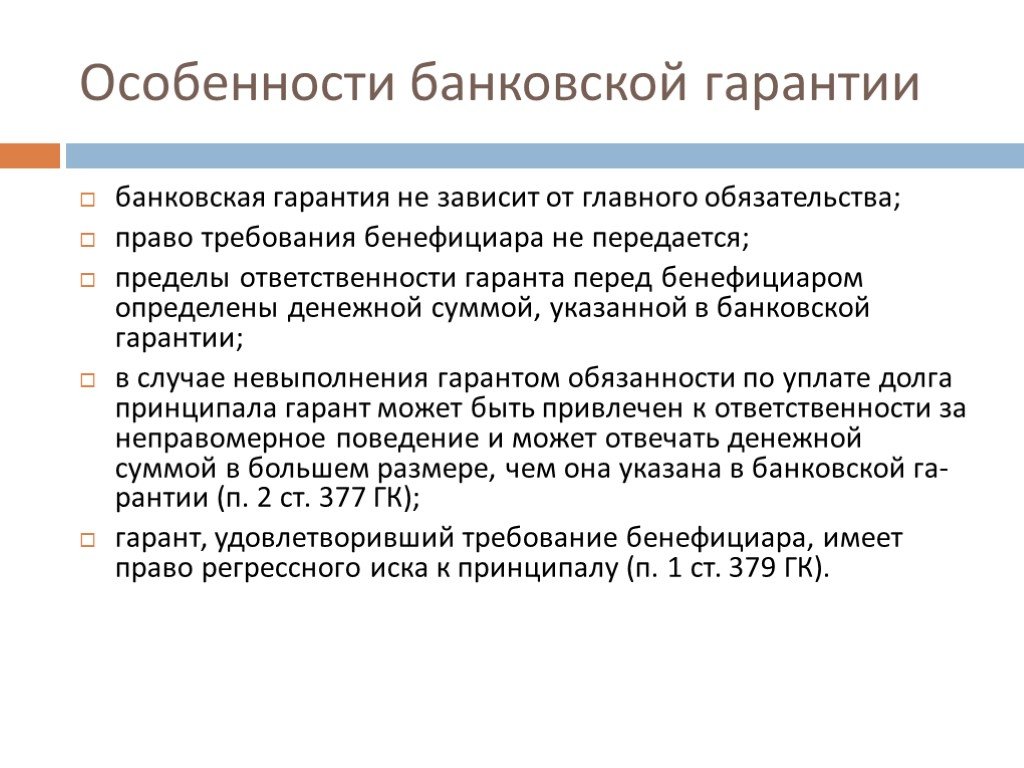

- Гарантия не связана напрямую с основными обязательствами. Появившийся в новой редакции пункт 1 ст. 368 ГК подчеркивает обязанность гаранта заплатить бенефициару вне зависимости, действительно ли обеспечиваемое данной гарантией обязательства. Когда гарант не согласен с требованиями бенефициара, он не сможет сослаться на факторы, не отраженные в гарантии.

- Бенефициаром по независимой гарантии сможет стать непосредственный кредитор или любое другое лицо. По старым законам, которые работали до 1 июля 2021 гарантия обеспечивала только обязательства принципала. По новым правилам принципал и дебитор по основному обязательству могут являться разными субъектами.

- Форма и состав гарантии тоже несколько видоизменятся. НГ будет как ранее выпускаться в письменном виде, но новое законодательство позволяет приравнять к письменной форме контракты, заключенные при обмене ЭДО.

- Новые нормы отзыва гарантии. По единым нормативам, гарантия вступает в законную силу сразу после ее отправки или передачи гарантом (ранее она становилась активной в момент выдачи). Отозвать гарантию нельзя, но только если это прямо указано в договоре. Если в тексте НГ есть указание, что ее можно изменять и отзывать, это делают в том же формате, в котором осуществляли выдачу обеспечения.

- Рассмотрение притязаний бенефициара и ответные действия гаранта на них. В новой редакции ГК период совершения гарантом конкретных действий после получения требований бенефициара жестко зафиксирован. Гарант сможет не только совершить в его пользу платеж, но также приостановить выплату или отказать в ней вовсе.

- Требования бенефициара подают как и раньше в письменном виде с приложением документов, прописанных в тексте гарантии. Важное изменение: в приложении гарант должен указать обстоятельства для выплаты НГ. А значит оплата по ней по новым нормам может быть связана не с нарушением обязательств, а с другими причинами.

В ГК впервые внесено определение, как именно нужно отреагировать гаранту – проконтролировать, соответствуют требования бенефициара условиям НГ или нет, и оценить прилагаемые документы по внешним атрибутам. Если претензии сочтут надлежащими, срок проведения платежа не превысит 30 дней.

В ГК впервые внесено определение, как именно нужно отреагировать гаранту – проконтролировать, соответствуют требования бенефициара условиям НГ или нет, и оценить прилагаемые документы по внешним атрибутам. Если претензии сочтут надлежащими, срок проведения платежа не превысит 30 дней.

Что такое независимая гарантия

Согласно Гражданскому кодексу, независимая банковская гарантия 44 ФЗ является одним из способов обеспечить обязательства перед заказчиком. Независимую гарантию может выдать банк или другая организация. При ее оформлении организация, которая выдает ее, становится поручителем, который при неуплате клиентом средств погасит за него долг. Ее выдают в письменном виде в пользу принципала.

Достоинства:

- простая процедура получения средств принципалом;

- кредитор сможет быстро получить средства и распорядиться ими;

- наличие НГ минимизирует риски разбирательств между сторонами договора в суде.

Отличие независимой гарантии от банковской

Банковская и независимая не аналогичны друг другу. Вот какие отличия выделяют между независимой гарантией и банковской гарантией:

Вот какие отличия выделяют между независимой гарантией и банковской гарантией:

- При оформлении банковской гарантии поручителем может быть только кредитная организация либо банк. Независимые гарантии будут выдавать не только банки, но и коммерческие организации. Таким образом, получить независимое обеспечение станет проще.

- Особенность БГ — фиксированные ставки за выдачу. С 2022 года можно будет оформить независимое обеспечение с плавающими платежами.

- Независимая работает на отношениях между поручителем, принципалом и бенефициаром и не зависит от главного обязательства между заказчиком и исполнителем

Требования к независимой банковской гарантии

Общий перечень требований к независимым гарантиям в 2022 году выглядит следующим образом:

- Выдача независимой происходит в письменном виде.

- Еще одно важное требование — безотзывность. Поручительство, которое выдаст банк или другая организация нельзя будет изменить или отменить.

- В тексте обязательно указать:

- Обязательства должника.

- Сумму займа.

- Срок действия документа.

- Условия начисления штрафов при просрочке.

- Список необходимой заказчику документации в случае необходимости уплаты гарантии.

В договоре независимой гарантии важно зафиксировать право заказчика списать со счета гаранта средства, если не возникнет оснований отказать кредитору в удовлетворении требований. На рассмотрение независимой гарантии дается не больше трех рабочих дней.

Описание срока НГ производят по особому правилу. Для этого используют стандартный формат день-месяц-год, указывают дату выдачи документа, день вступления гарантии в силу и дату, когда она перестанет действовать. Ее формирование производят прямо в системе ЕИС, в специальной форме. Для подписи документов используют подходящую для госзакупок электронную подпись. Подготовку сведений можно будет делать с использованием реестров, справочников и классификаторов единой информационной системы.

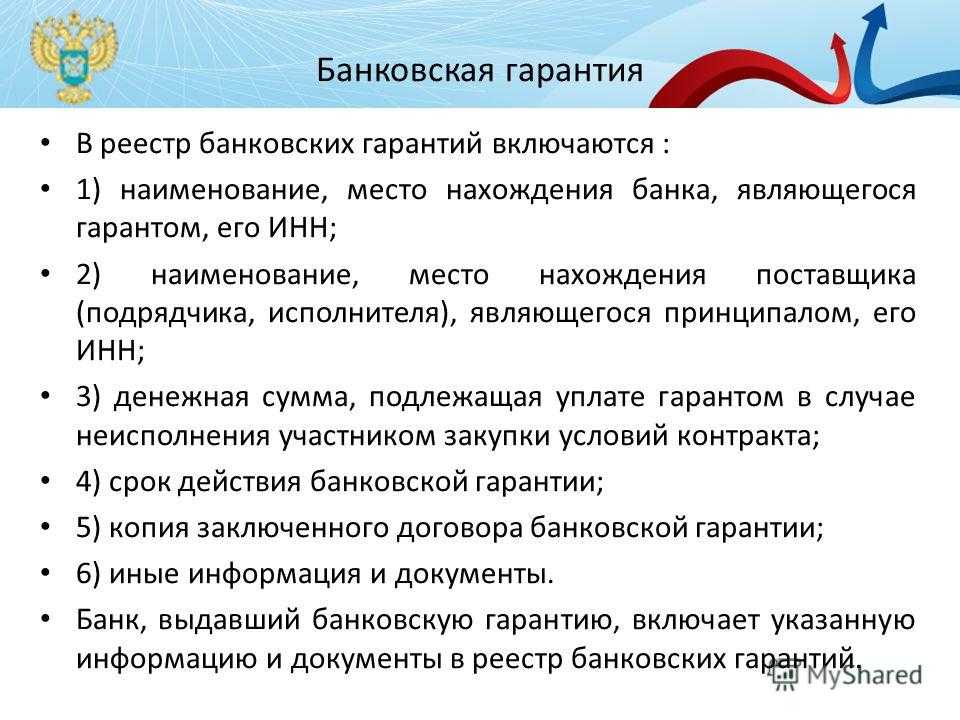

За достоверность сведений отвечает представитель организации-гаранта. Он же подпишет документы личной цифровой ЭП. Независимая гарантия обязательно содержит название компании-гаранта, ее адрес, ИНН организации, а также заказчика и поставщика. Если в текст гарантии пришлось вносить изменения, их обязательно фиксируют документально и прикрепляют к основному документу.

Сформированная документация в итоге представляет собой копию бумажного документа в цифровом формате. Можно использовать как сканы, так и формировать гарантию сразу в виде электронного документа.

Выплаты по независимой гарантии

Заказчик может потребовать исполнения независимой гарантии в случаях, если договор не исполнен поставщиком или контрагент нарушает условия контракта. Для востребования средств по гарантии заказчику нужно аргументировать претензии в письменном виде и приложить свидетельства своей правоты и нарушений со стороны поставщика.

Независимый гарант в такой ситуации обязан проверить, соответствует ли получатель требованиям НГ и провести оценку документов.

Почему могут отказать в выплате

Причины и условия отказа в выплате регламентирует Гражданский кодекс РФ (п. 1 ст. 376). Перечень возможных оснований:

- Требование бенефициара не вписывается в сроки действия НГ.

- Предъявленное требование не отвечает условиям НГ.

- К требованию приложены недостоверные документы.

Помимо прочего, у гаранта будет право приостановки выплат на срок до 7 дней. Перед этим независимый гарант должен уведомить об отсрочке всех участников соглашения.

Если заказчик отказывает поставщику в приеме гарантии, он формирует цифровой документ или бумагу с подробной информацией об отказе, указывает основания такого решения со специальной кодировкой:

- независимая гарантия не отвечает требованиям заказчика;

- нет закупочной документации или извещения о закупке;

- отсутствуют особые требования к обязательствам принципала;

- не прописаны условия выплаты неустойки заказчику при просрочке гарантийных обязательств.

Аналогичным образом составляют следующие документы:

- о прекращении обязательств контрагента;

- о внесении корректировок или дополнений в реестровую запись;

- о возвращении НГ обратно гаранту;

- уведомление о снятии обязательств по исполнению независимой гарантии.

Как получить независимую гарантию

Право выдачи независимых гарантий по закону с 2022 года:

- госкорпорация «ВЭБ.РФ»;

- гарантийные организации и гарантийные фонды в регионах России;

- фонды содействия кредитованию МСП;

- Евразийский банк развития (только для зарегистрированных в странах-участниках ЕЭС контрагентов).

В заключение

Понятие независимой гарантии — это новое слово в законодательстве о закупках для нужд государства и коммерческих заказчиков. Очевидно, что инструмент должен сделать процесс получения обеспечения более удобным, быстрым и надежным. Как его смогут внедрить и использовать на практике, можно будет узнать и проверить уже совсем скоро — с января 2022 года.

определение, отличие от банковской гарантии, особенности оформления, виды

Что такое независимая гарантия

Независимая гарантия является документом, с помощью которого обеспечивается минимизация рисков покупателя/заказчика, связанных с невыполнением поставщиком/исполнителем взятых на себя обязательств. В документе зафиксировано, что в случае невыполнения обязательств пострадавшая сторона получит от гаранта компенсацию в виде оговоренной денежной суммы.

Участниками независимой гарантии выступают:

- Гарант — лицо, взявшее на себя обязанность выплатить бенефициару указанную в документе сумму, если принципал не исполнит своих обязательств перед ним.

- Принципал — лицо, по инициативе и за счет которого оформляется гарантия. Принципал имеет обязательство перед бенефициаром, неисполнение которого влечет за собой выплату гарантом установленной суммы.

- Бенефициар — лицо, выступающее выгодополучателем по гарантии, перед которым принципал имеет обязательства.

Различают следующие виды независимой гарантии:

- в зависимости от формы гарантированного обязательства: тендерная, выполнения контракта, возвращения аванса;

- в зависимости от наличия у бенефициара права передавать требования по гарантии третьим лицам: передаваемая, непередаваемая;

- в зависимости от права гаранта на отзыв гарантии: безотзывная и отзывная.

По общему праву передача прав требований третьему лицу и отзыв гарантии запрещены, если иное не было зафиксировано в тексте самого документа.

Чем отличается независимая гарантия от банковской гарантии

Главное отличие независимой гарантии от банковской гарантии заключается в том, кто именно выступает в качестве гаранта. В соответствии с требованиями ст. 368 ГК РФ, выдавать независимые гарантии имеют право:

- банковские учреждения;

- кредитные организации;

- различные коммерческие организации.

Независимая банковская гарантия может быть выдана только государственным или коммерческим банком или кредитной организацией, которые имеют лицензию ЦБ РФ на право осуществления банковской деятельности. Самыми востребованными считаются гарантии, выдаваемые банками. Главными преимуществами банковской гарантии по сравнению с независимой являются высокий уровень платежеспособности гаранта и бесспорная оплата обеспеченного обязательства.

Требования к независимой гарантии и особенности

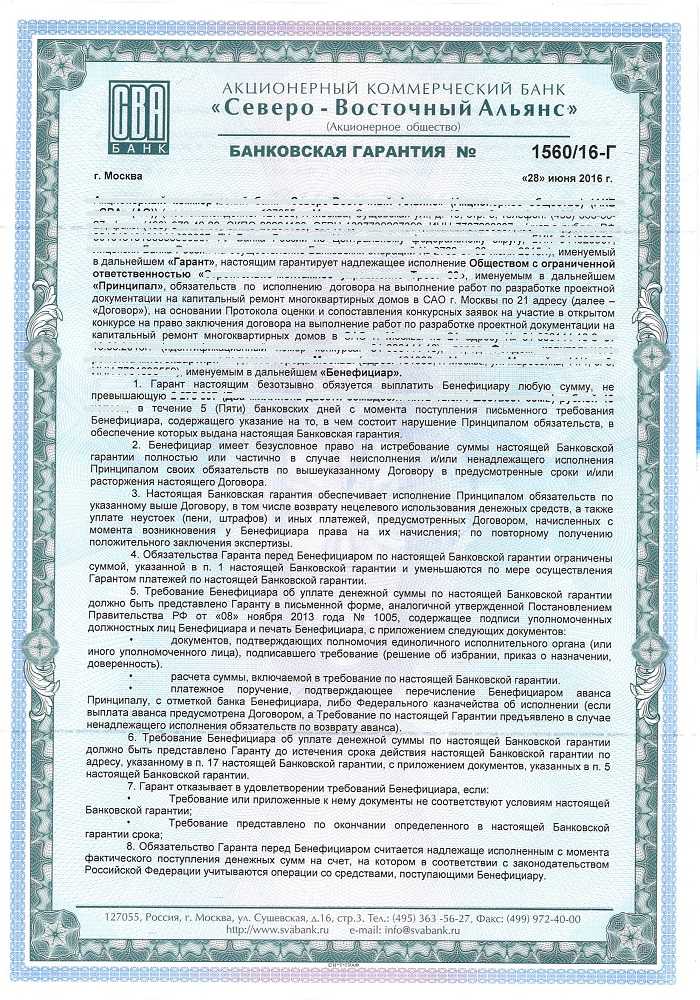

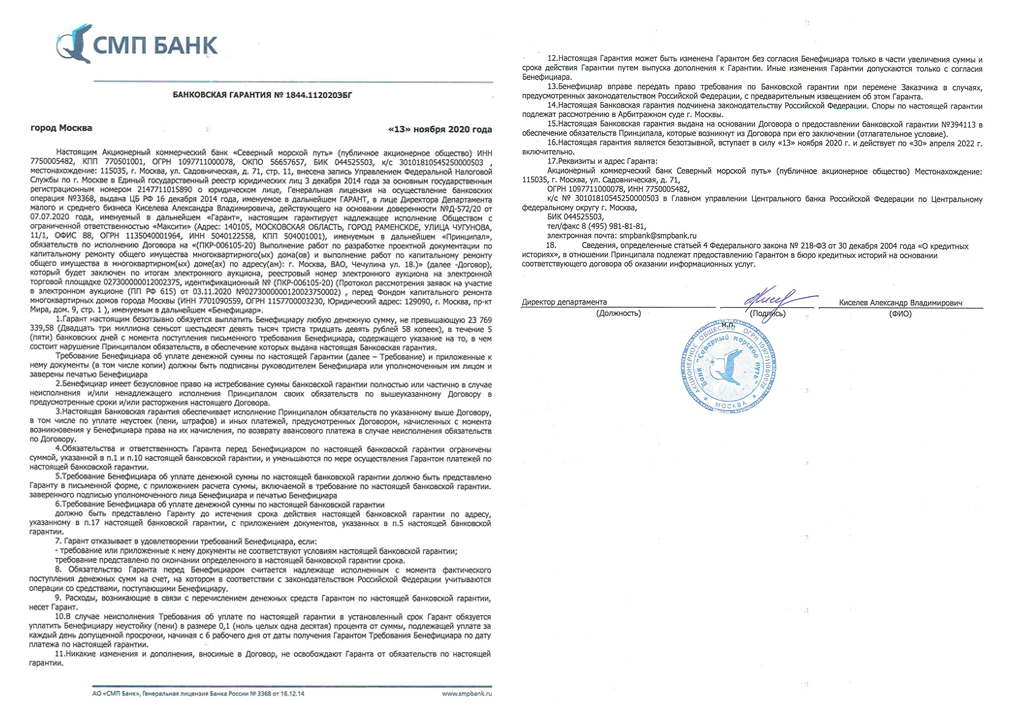

В обязательном порядке независимая гарантия должна содержать следующую информацию:

- дата выдачи;

- сведения о гаранте;

- сведения о принципале;

- сведения о бенефициаре;

- данные об основном обязательстве перед бенефициаром, выполнение которого принципалом обеспечивается гарантией;

- сумма, которая при наступлении гарантийного случая выплачивается бенефициару;

- период действия документа;

- информация об обстоятельствах, при наступлении которых производится выплата гарантийной суммы.

Сумма выплаты не всегда указывается в фиксированном виде. Допускается, чтобы в документе были прописаны только условия, позволяющие установить, сколько гарант обязан выплатить принципалу, если наступит гарантийный случай. При необходимости в независимую гарантию могут быть включены условия повышения или сокращения гарантийной суммы, происходящие после определенного события либо срока.

Как получить независимую гарантию

Порядок получения гарантий — это простая процедура, считающаяся односторонней сделкой, для реализации которой требуется только желание одной стороны — гаранта. Принципал обращается к гаранту с просьбой о предоставлении независимой гарантии и заключает договор, в котором указано:

- максимальный размер суммы, подлежащий уплате;

- период действия документа или юридический факт, который является основанием для прекращения гарантийных обязательств;

- правила осуществления платежей;

- условия, которые могут быть основанием для урезания гарантийной суммы;

- разрешение или запрет на передачу бенефициаром прав требования по гарантии третьим лицам.

Цена независимой гарантии определяется исходя из суммы, подлежащей выплате по документу. Стоимость услуг по оформлению документа и вознаграждение гаранта оплачиваются за счет принципала.

Получить независимую гарантию

Выплаты по независимой гарантии

Бенефициар получает право требовать компенсацию в случае невыполнения принципалом взятых на себя обязательств. Направляемое гаранту требование о выплате гарантийной суммы должно:

- быть оформлено письменно;

- содержать обоснование претензии;

- иметь документальное подтверждение претензии.

Гарант имеет право затормозить выплату на срок до 7 дней на основании:

- недостоверности представленной документации;

- необоснованности гарантийного случая;

- недействительности ключевого обязательства;

- согласия бенефициара с ранее принятыми условиями, без предъявления претензий.

По истечении 7 дней гарант должен подтвердить обозначенные основания. При отсутствии подтверждения выплата по гарантии производится в полном объеме.

Если у вас возникли какие-либо вопросы о независимой гарантии, обращайтесь в Дистанционный банковский сервис. Наши специалисты предоставят вам консультацию и ответят на все интересующие вопросы.

Что такое независимая гарантия?

`;

Финансы

Факт проверен

Независимая гарантия, также известная как гарантия до востребования, является типом финансового соглашения, которое обеспечивает или гарантирует, что получатель или кредитор может получить платеж по требованию, при условии, что это требование соответствует условиям, которые имеют отношение к договор, регулирующий сделку. Этот тип гарантии обычно включается в продажу гарантийного залога, а также в другие виды финансовых соглашений. Как правило, возможность требовать платежа основывается на неспособности другой стороны в соглашении выполнить определенные обязанности, связанные с соглашением, предоставляя кредитору право требовать платежа и урегулировать договор до первоначально предложенной даты погашения.

Этот тип гарантии обычно включается в продажу гарантийного залога, а также в другие виды финансовых соглашений. Как правило, возможность требовать платежа основывается на неспособности другой стороны в соглашении выполнить определенные обязанности, связанные с соглашением, предоставляя кредитору право требовать платежа и урегулировать договор до первоначально предложенной даты погашения.

Общая функция независимой гарантии заключается в том, чтобы убедиться, что интересы кредитора защищены в различных видах финансовых соглашений, предоставляя некоторую компенсацию в случае, если другая сторона договора не выполняет свои обязанности. . Часто гарантия предоставляется в форме гарантии исполнения, которая выдается кредитору и может быть предъявлена к оплате, если эмитент не выполняет свои обязательства. Таким образом, кредитору по крайней мере частично компенсируются любые убытки, которые могут возникнуть из-за неисполнения обязательств второй стороной.

. Часто гарантия предоставляется в форме гарантии исполнения, которая выдается кредитору и может быть предъявлена к оплате, если эмитент не выполняет свои обязательства. Таким образом, кредитору по крайней мере частично компенсируются любые убытки, которые могут возникнуть из-за неисполнения обязательств второй стороной.

Одним из самых простых способов понять, как функционирует независимая гарантия, является рассмотрение продажи круглой партии ковров экспортером импортеру. В рамках сделки импортер может потребовать, чтобы экспортер получил официальный вексель от банка, в котором говорилось, что, если экспортер не поставит ковры вовремя и в нужном количестве, импортер получит определенную сумму компенсации. Записка направляется импортеру, который удерживает ее до завершения продажи и доставки ковров. Если экспортер не осуществит поставку вовремя или количество будет уменьшено, импортер, как кредитор по договоренности, может предъявить вексель к оплате в банк. Банк выполнит платеж, а затем вычтет сумму этого платежа со счетов экспортера.

Записка направляется импортеру, который удерживает ее до завершения продажи и доставки ковров. Если экспортер не осуществит поставку вовремя или количество будет уменьшено, импортер, как кредитор по договоренности, может предъявить вексель к оплате в банк. Банк выполнит платеж, а затем вычтет сумму этого платежа со счетов экспортера.

Целью независимой гарантии является защита интересов кредиторов в случае невыполнения должником обязательств, принятых в рамках коммерческой сделки. Хотя сумма гарантии вряд ли обеспечит полную компенсацию за неисполнение, она, по крайней мере, частично компенсирует убытки, понесенные кредитором, либо из-за упущенной возможности продать товары, либо из-за расходов, понесенных в ожидании, когда вторая сторона выполнит свои или ее договорные обязательства. Наряду с защитой интересов кредитора использование независимой гарантии также обеспечивает дополнительную мотивацию этой второй стороны для соблюдения условий договора, чтобы гарантия никогда не была реализована.

Наряду с защитой интересов кредитора использование независимой гарантии также обеспечивает дополнительную мотивацию этой второй стороны для соблюдения условий договора, чтобы гарантия никогда не была реализована.

После многих лет работы в индустрии телеконференций Майкл решил реализовать свою страсть к

мелочи, исследования и письмо, став внештатным писателем на полную ставку. С тех пор он публиковал статьи в

различных печатных и интернет-изданий, в том числе, и его работы также появились в поэтических сборниках,

религиозные антологии и несколько газет. Другие интересы Малкольма включают коллекционирование виниловых пластинок, мелкие

лига бейсбола и велоспорт.

После многих лет работы в индустрии телеконференций Майкл решил реализовать свою страсть к мелочи, исследования и письмо, став внештатным писателем на полную ставку. С тех пор он публиковал статьи в различных печатных и интернет-изданий, в том числе, и его работы также появились в поэтических сборниках, религиозные антологии и несколько газет. Другие интересы Малкольма включают коллекционирование виниловых пластинок, мелкие лига бейсбола и велоспорт.

Вам также может понравиться

Рекомендуется

КАК ПОКАЗАНО НА:

Что такое банковская гарантия? Как они работают, типы и пример

Оглавление

Содержание

Что такое банковская гарантия?

Понимание банковских гарантий

Примеры

Часто задаваемые вопросы о банковской гарантии

По

Митчелл Грант

Полная биография

Митчелл Грант — инвестор-самоучка с более чем 5-летним опытом работы финансовым трейдером. Он стратег по финансовому контенту и креативный редактор контента.

Он стратег по финансовому контенту и креативный редактор контента.

Узнайте о нашем редакционная политика

Обновлено 17 марта 2022 г.

Рассмотрено

Сомер Андерсон

Рассмотрено Сомер Андерсон

Полная биография

Сомер Дж. Андерсон — дипломированный бухгалтер, доктор бухгалтерского учета и профессор бухгалтерского учета и финансов, проработавший в сфере бухгалтерского учета и финансов более 20 лет. Ее опыт охватывает широкий спектр областей бухгалтерского учета, корпоративных финансов, налогов, кредитования и личных финансов.

Узнайте о нашем Совет финансового контроля

Факт проверен

Сюзанна Квилхауг

Факт проверен Сюзанна Квилхауг

Полная биография

Сюзанна — исследователь, писатель и специалист по проверке фактов. Она имеет степень бакалавра финансов в Государственном университете Бриджуотер и работала над печатным контентом для владельцев бизнеса, национальных брендов и крупных изданий.

Она имеет степень бакалавра финансов в Государственном университете Бриджуотер и работала над печатным контентом для владельцев бизнеса, национальных брендов и крупных изданий.

Узнайте о нашем редакционная политика

Инвестопедия / Джоуль Гарсия

Что такое банковская гарантия?

Банковская гарантия — это тип финансовой поддержки, предлагаемой кредитным учреждением. Банковская гарантия означает, что кредитор гарантирует, что обязательства должника будут выполнены. Другими словами, если должник не сможет погасить долг, банк покроет его. Банковская гарантия позволяет покупателю (или должнику) приобретать товары, покупать оборудование или брать кредит.

Ключевые выводы

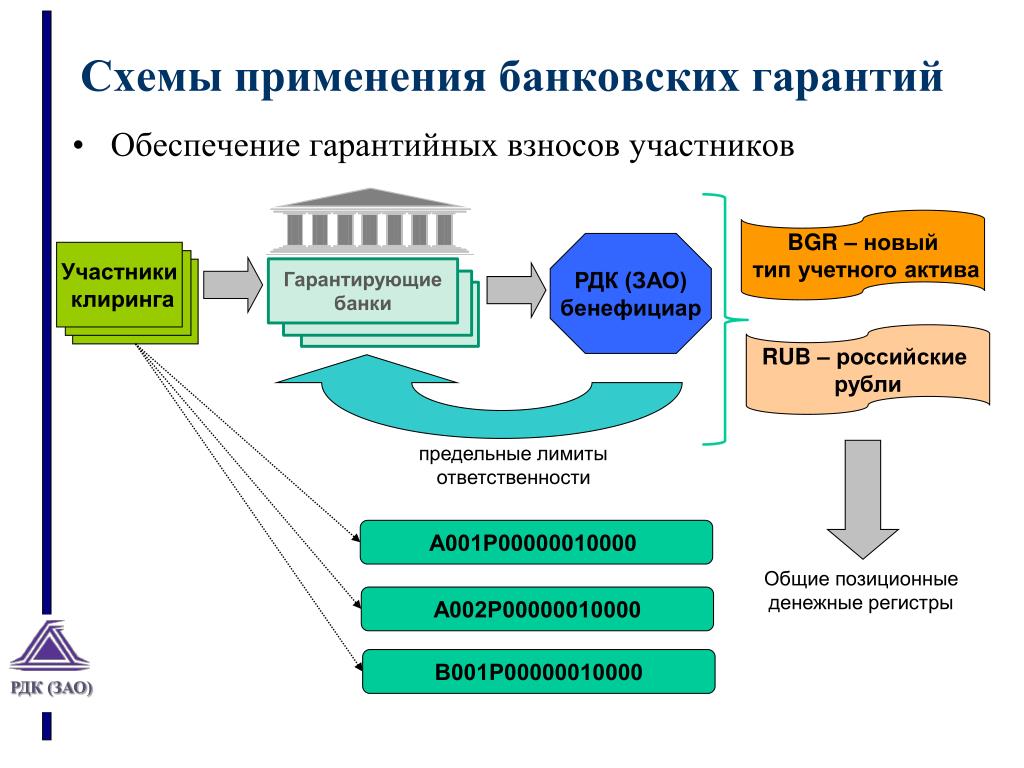

- Банковская гарантия — это когда кредитное учреждение обещает покрыть убытки, если заемщик не выполнит обязательства по кредиту.

- Стороны кредита выбирают прямые гарантии для международных и трансграничных сделок.

- Гарантия создает дополнительный риск для кредитора, поэтому кредиты с такой гарантией будут сопряжены с более высокими затратами или процентными ставками.

Банковская гарантия

Понимание банковских гарантий

Банковская гарантия – это когда кредитное учреждение обещает покрыть убытки, если заемщик не выполнит обязательства по кредиту. Гарантия позволяет компании покупать то, что иначе она не могла бы купить, способствуя росту бизнеса и стимулируя предпринимательскую активность.

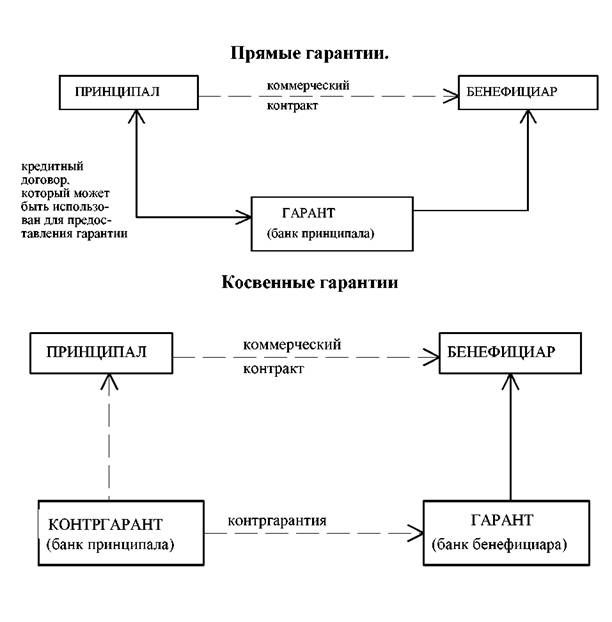

Существуют различные виды банковских гарантий, включая прямые и косвенные гарантии. Банки обычно используют прямые гарантии в иностранном или внутреннем бизнесе, выдаваемые непосредственно бенефициару. Прямые гарантии применяются, когда обеспечение банка не зависит от существования, действительности и возможности принудительного исполнения основного обязательства.

Физические лица часто выбирают прямые гарантии для международных и трансграничных сделок, которые легче адаптировать к иностранным правовым системам и практике, поскольку они не имеют требований к форме.

Косвенные гарантии чаще всего имеют место в экспортном бизнесе, особенно когда бенефициарами гарантии являются государственные учреждения или общественные организации. Многие страны не принимают иностранных банков и поручителей из-за юридических вопросов или других требований к форме. При косвенной гарантии используется второй банк, как правило, иностранный банк с головным офисом в стране постоянного проживания бенефициара.

Многие страны не принимают иностранных банков и поручителей из-за юридических вопросов или других требований к форме. При косвенной гарантии используется второй банк, как правило, иностранный банк с головным офисом в стране постоянного проживания бенефициара.

Примеры банковских гарантий

Из-за общего характера банковской гарантии существует много различных видов:

- Гарантия оплаты гарантирует продавцу оплату покупной цены в установленный срок.

- Гарантия авансового платежа выступает в качестве обеспечения возврата авансового платежа от покупателя, если продавец не поставит оговоренный товар по договору.

- Кредитная обеспечительная облигация служит обеспечением погашения кредита.

- Гарантия аренды служит залогом платежей по договору аренды.

- Подтвержденное платежное поручение представляет собой безотзывное обязательство, при котором банк выплачивает бенефициару установленную сумму в определенную дату от имени клиента.

- Гарантия исполнения служит обеспечением расходов покупателя, понесенных в случае, если услуги или товары не будут предоставлены в соответствии с договором.

- Гарантийный талон служит залогом доставки заказанного товара в соответствии с договоренностью.

Например, компания А — это новый ресторан, который хочет купить кухонное оборудование на 3 миллиона долларов. Поставщик оборудования требует, чтобы компания А предоставила банковскую гарантию для покрытия платежей до того, как они отгрузят оборудование компании А. Компания А запрашивает гарантию у кредитного учреждения, в котором хранятся ее денежные счета. По сути, банк подписывает договор купли-продажи с продавцом.

Всемирный банк также предлагает программу банковских гарантий. Гарантии Всемирного банка по кредитам на основе проектов обеспечивают коммерческим кредиторам гарантию от неплатежей или невыполнения обязательств правительствами.

Какие существуют виды банковских гарантий?

Существует два основных типа банковских гарантий — финансовая банковская гарантия и гарантия исполнения. Финансовые банковские гарантии предназначены для долгов, а гарантии, основанные на результатах, предназначены для обязательств, изложенных в контракте, таких как конкретные задачи.

Финансовые банковские гарантии предназначены для долгов, а гарантии, основанные на результатах, предназначены для обязательств, изложенных в контракте, таких как конкретные задачи.

Что такое финансовый инструмент для банковской гарантии?

Финансовый инструмент, используемый в банковской гарантии, называется банковским акцептом.

Выдают ли банки в США банковские гарантии?

Банки в США часто не выдают банковские гарантии. Вместо этого они выпускают простые векселя, такие как резервные аккредитивы, которые служат той же цели.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

В ГК впервые внесено определение, как именно нужно отреагировать гаранту – проконтролировать, соответствуют требования бенефициара условиям НГ или нет, и оценить прилагаемые документы по внешним атрибутам. Если претензии сочтут надлежащими, срок проведения платежа не превысит 30 дней.

В ГК впервые внесено определение, как именно нужно отреагировать гаранту – проконтролировать, соответствуют требования бенефициара условиям НГ или нет, и оценить прилагаемые документы по внешним атрибутам. Если претензии сочтут надлежащими, срок проведения платежа не превысит 30 дней.