Кто платит кредит, если человек умирает

- Как действовать в случае смерти заемщика: краткая инструкция

- Кто по закону платит кредит, если человек умирает

- Какие кредиты не переходят по наследству

- Срок давности по кредиту

- Как поступить второму заемщику, если первый умер

- Как поступить поручителю

- Когда поможет страховка

- Страховые случаи

- Отказ от обязательств со стороны страховой

- Как поступить наследнику при страховке займа

- Кредитор требует погасить заем умершего досрочно

- Наследуется ли автокредит после смерти

- Кто из наследников и сколько платит по кредитам

- Штрафы и проценты после смерти должника

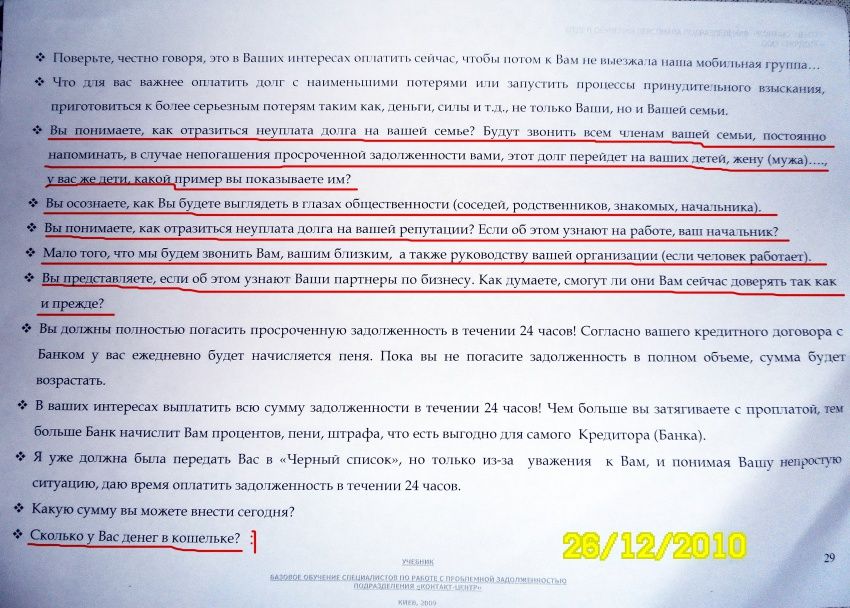

- Когда банки передают дело умершего коллекторскому агентству

- Законные способы не платить чужие долги

- Созаемщик, поручитель и кредит в наследство

Как действовать в случае смерти заемщика: краткая инструкция

- Претенденты с бумагами, подтверждающими смерть собственника и основание для получения наследства (паспорта, свидетельства о браке, рождении и др.), идут к нотариусу.

- Юрист направляет запросы в ЕГРН; компании, занимающиеся составлением кредитных историй; налоговую и другие организации, чтобы узнать о состоянии дел усопшего.

- Нотариус определяет, кто и в каком размере имеет право на собственность в соответствии с полученной информацией о завещании, правах наследования и фактическом положении финансовых дел умершего (имеющихся вкладах, недвижимости, долгах).

- Члены семьи могут вступить в права наследования или отказаться от них, но только в полном объеме.

Претенденты обращаются к нотариусу с заявкой на принятие наследства, где указывают собственность, которую рассчитывают получить.

Что указывают в заявлении:

- данные претендента и усопшего;

- дату кончины и последнее место проживания усопшего;

- выраженное намерение получить имущество;

- основание – документы, подтверждающие родство, или волю умершего;

- подтверждение права собственности, а также информацию о займах и других претендентах.

Кто по закону платит кредит, если человек умирает

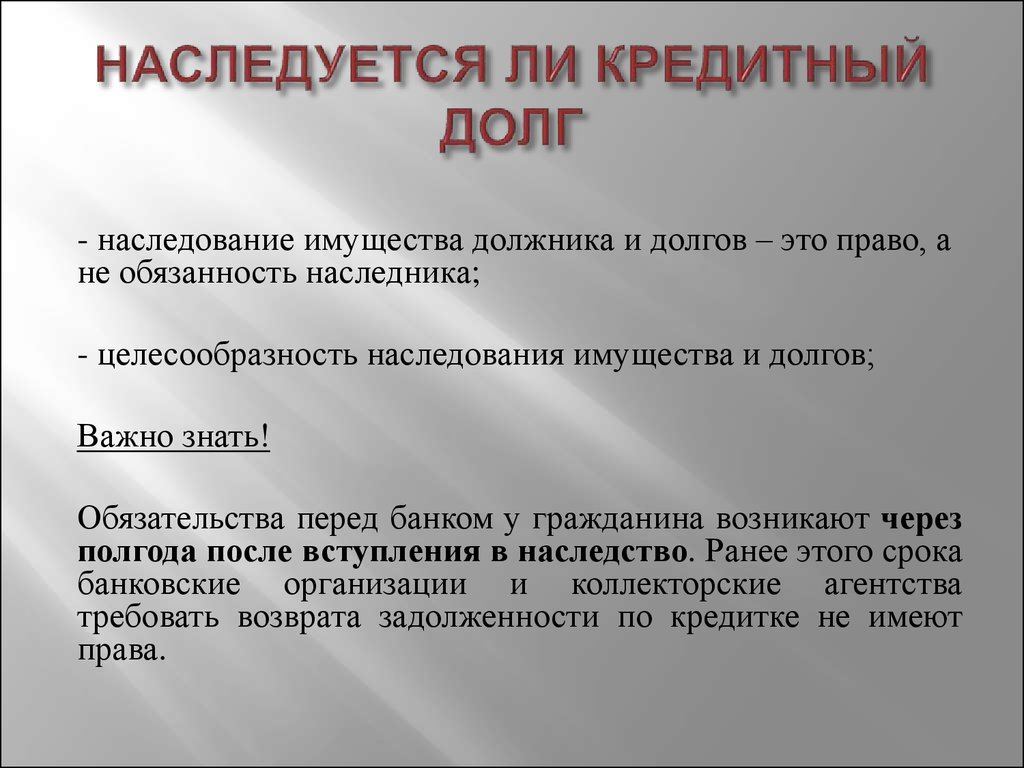

Претенденты получают право на собственность усопшего через 6 месяцев после его смерти. Те, кто получил долю имущества, по закону отвечают по займам, перешедшим по наследству, но выплаты по долгам не должны превосходить стоимость полученных активов.

Узнать о долгах можно, попросив выписку из Бюро кредитных историй через нотариуса. Третьему лицу такую информацию без нотариально оформленной доверенности не дадут.

Отправьте в банк, где кредитовался умерший, копию свидетельства о смерти, и попросите, чтобы компания перестала начислять пени до момента принятия наследства (максимальный срок смягчения условий – шесть месяцев).

Михаил потерял мать, он единственный наследник всего ее имущества. Женщина взяла заем для строительства бани, но внесла только половину суммы. Михаил планирует принять наследство: он направил в кредитную организацию свидетельство о смерти и предложил вносить платежи по текущему графику, не дожидаясь полугодового срока.

Какие кредиты не переходят по наследству

Близкие покойного наследуют только те обязательства, которые относятся к имуществу, а долги, связанные с личными обязательствами, аннулируются после смерти должника. К ним относятся: алименты, автомобильные штрафы, нанесение вреда другому человеку.

Оплатить нужно:

- квитанции за коммунальные услуги,

- кредиты,

- налоги и др.

Если вы получили наследство вместе с задолженностями и хотите сохранить взятые в кредит квартиру или машину, возьмите деньги на выгодных условиях для рефинансирования займа. А рассчитать ежемесячный платеж поможет онлайн-калькулятор!

Кто будет оплачивать кредит после смерти заемщика

Все обязательства перед кредитными компаниями после смерти переходят к тому, кто получает недвижимость, автомобили и другие активы покойного. Получить только права и отказать от обязательств нельзя. Единственный вариант уйти от уплаты чужих кредитов – не принимать наследство и нотариально заверить отказ.

Уточните у нотариуса, кому переходит кредит после смерти заемщика и как можно распоряжаться имуществом, если оно было оформлено в кредит под залог имущества. Продать, подарить или сдать без согласия банка имущество в залоге нельзя.

Срок давности по кредиту

Три года – срок, после которого взыскать долги за коммунальные услуги и по банковским займам нельзя. Например, вы унаследовали квартиру, за которую накопились неоплаченные квитанции по коммуналке за пять лет. Выплатить придется просроченные платежи и пени за три года.

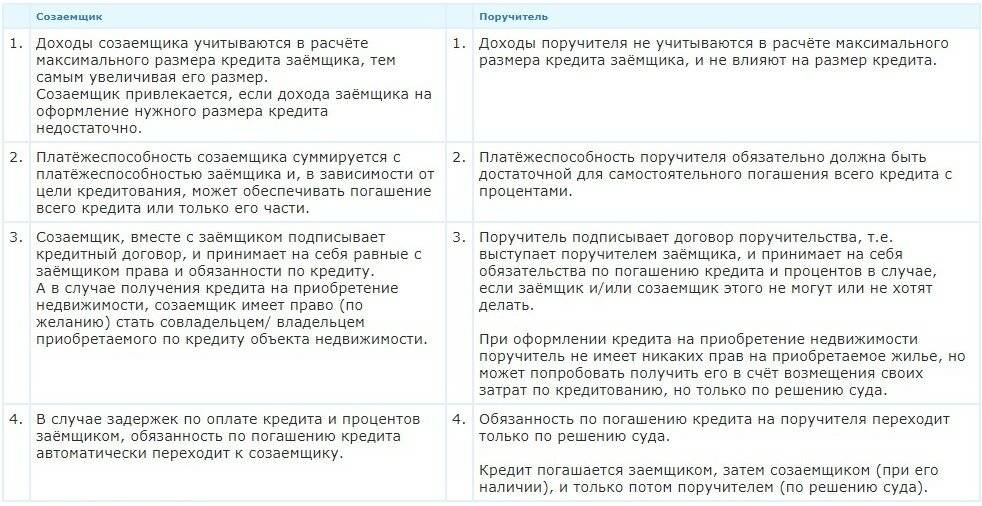

Как поступить второму заемщику, если первый умер

Созаемщиками чаще всего выступают супруги, родители и дети. Если основной заемщик умер, то кредит должен выплатить тот, кто выступил вторым плательщиком.

Мария выступала созаемщиком по кредиту отца – он взял автокредит, приобрел машину для поездок на дачу. После смерти отца, авто перешло к женщине вместе с обязательствами по выплате займа. Мария приняла наследство, продала авто и закрыла кредит досрочно. Это было выгоднее, чем отказываться от собственности, потому что половина займа уже была выплачена.

Мария приняла наследство, продала авто и закрыла кредит досрочно. Это было выгоднее, чем отказываться от собственности, потому что половина займа уже была выплачена.

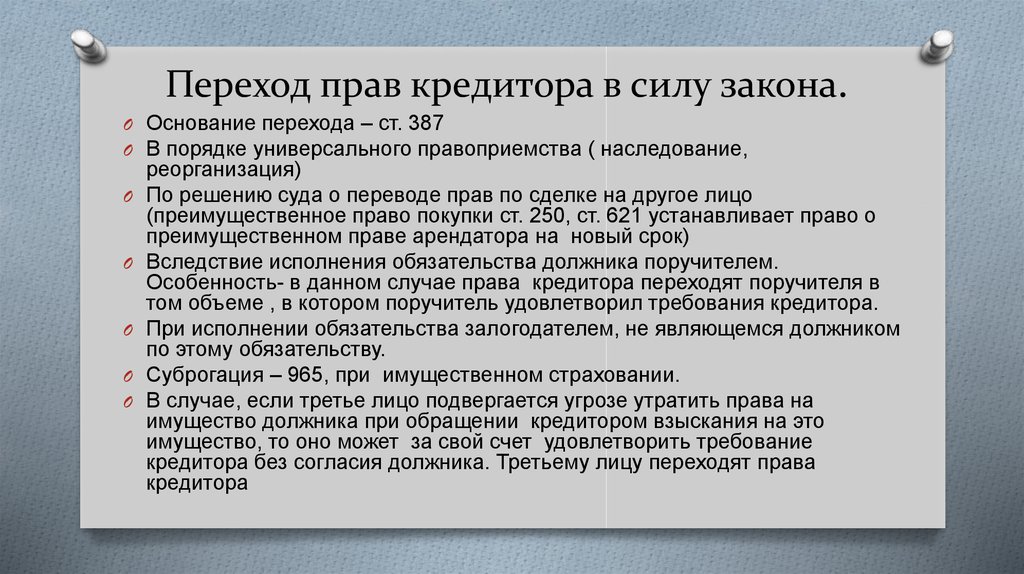

Как поступить поручителю

Кто выплачивает кредит после смерти заемщика, если есть поручитель? Поручитель обеспечивает исполнение обязательств перед кредитной компанией: сначала он выступает гарантом выплат со стороны основного заемщика, а после его смерти – со стороны новых исполнителей договора.

Члены семьи умершего, вступившие в права владения, платят по долгам, а поручитель привлекается только, когда они задерживают платежи. Если случилась просрочка или отказ от выплат, кредитор потребует выплаты с поручителя. В таком случае он получает право на имущество (или его часть), за которое он платил.

После исполнения обязательств поручитель вправе получить причитающуюся ему долю имущества, за которое он выплачивал заемКогда поможет страховка

Большинство займов застрахованы на случай смерти или серьезной болезни, когда клиент не может работать и в срок вносить платежи. Страхование кредитных программ не является обязательным, но банки часто предлагают более выгодные условия, если заемщик согласен на страховку.

Страхование кредитных программ не является обязательным, но банки часто предлагают более выгодные условия, если заемщик согласен на страховку.

Дополнительные гарантии от страховщика позволяют снизить ставку, поэтому клиенты соглашаются на эту меру.

Кто должен выплачивать кредит после смерти заемщика? Если договор включал пункт о страховании жизни клиента, выплачивать его будет страховщик, а если нет, то ответственность переходит к получателям имущества.

Но размер выплат не может превысить стоимость активов. Для обращения в страховую наследникам понадобится кредитный договор. Обычно страховку оформляют вместе с договором, и банку известно об этом договоре.

Страховые случаи

Все нюансы выплаты страховых премий указаны в договоре, поэтому внимательно читайте все его пункты. Если ситуация отвечает условиям страхования, то агентство покроет долг. Страховыми признаются случаи, когда заемщик умер от болезни, несчастного случая или стал жертвой преступления.

Отказ от обязательств со стороны страховой

Существует ряд случаев, когда страховая откажет:

- страховка распространялась только на конкретные ситуации, например, она действует в случае болезни или несчастного случая;

- договор включает пункты, что смерть от самоубийства, выброса радиации, участия в боевых действиях, во время пребывания в тюрьме, занятий опасным спортом не является страховым случаем;

- агентство не получило полную информацию о состоянии здоровья застрахованного, например, о наличии серьезных заболеваний, хронических нарушений;

- срок действия договора подошел к концу.

Как поступить наследнику при страховке займа

Кирилл после смерти брата унаследовал квартиру в ипотеке. У него уже есть собственный заем на жилье, и покрывать вторую ипотеку он не сможет.

Как поступить в такой ситуации?

- Проверить наличие страховки в договоре.

- Обратиться в бюро кредитных историй и страховые компании, с которыми сотрудничает банк, если упоминаний о выплате нет в договоре.

- Уточнить срок действия страховки.

- Узнать, какие документы нужны для подачи заявки, если страховка действительна.

- Подать заявку на выплату.

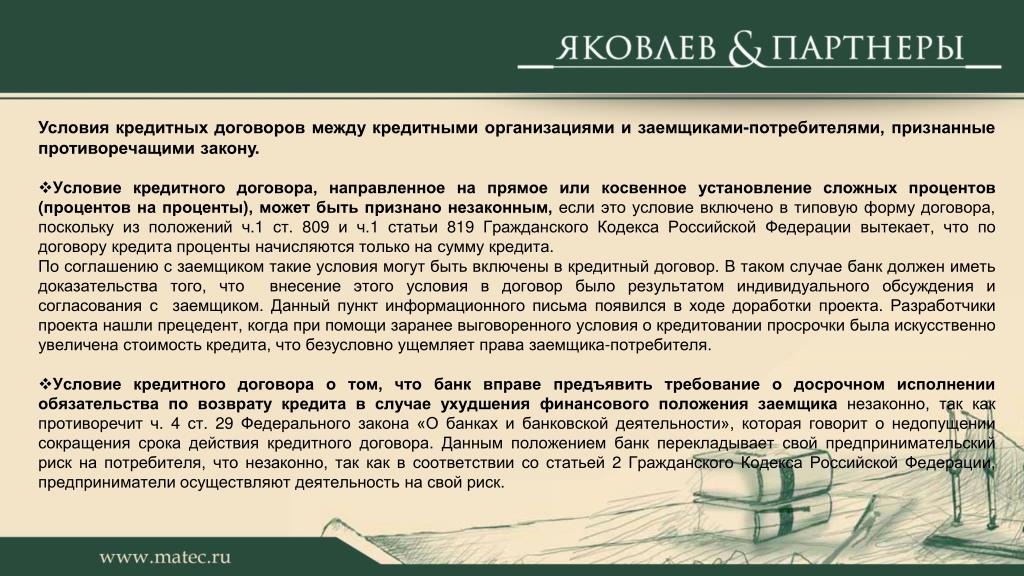

Кредитор требует погасить заем умершего досрочно

Кредитная организация может потребовать внести средства по займу немедленно, сослаться на задержки выплат и начисленные пени, но эти требования неправомерны.

Если правопреемник представил необходимые бумаги, написал заявление об отсрочке платежей, то банк обычно действует по закону. А именно: перестает на этот период начислять пени и неустойки, ожидает принятия наследства или отказа от него со стороны должника, а затем возобновляет стандартные процедуры.

Спустя полгода с даты смерти клиента кредитная организация возобновит начисление штрафов за неуплату, и это будет законно.

Чтобы избежать дополнительных затрат, наследники через полгода должны возобновить выплаты по займу согласно графику выплат или подать заявку на реструктуризацию кредита.

Наследуется ли автокредит после смерти

Правило о полном наследовании – и собственности, и долгов, распространяется на все банковские договоры, включая автокредиты.

Как распорядиться активом новому собственнику:

- пользоваться машиной и вносить платежи согласно графику;

- использовать средства каско для погашения задолженности, если страховой случай;

- продать автомобиль и закрыть договор.

Если машина находится в залоге, то перед продажей клиент должен обратиться в кредитную организацию и проконсультироваться, в каком порядке оформляется продажа, как снять залог.

Кто платит кредит за авто, если заемщик умирает? Авто, купленное на средства банка, можно продать и закрыть долг. Также разрешено продолжать пользоваться машинойКто из наследников и сколько платит по кредитам

Что будет с кредитом, если человек умирает? Имущество наследуется по закону или договоренности, задолженности перед банком или третьими лицами распределяются пропорционально размеру унаследованного. Выплачивать больше, чем получили, правопреемники не должны, даже если размер долга больше. Разница между стоимостью активов и суммой по кредиту списывается.

Выплачивать больше, чем получили, правопреемники не должны, даже если размер долга больше. Разница между стоимостью активов и суммой по кредиту списывается.

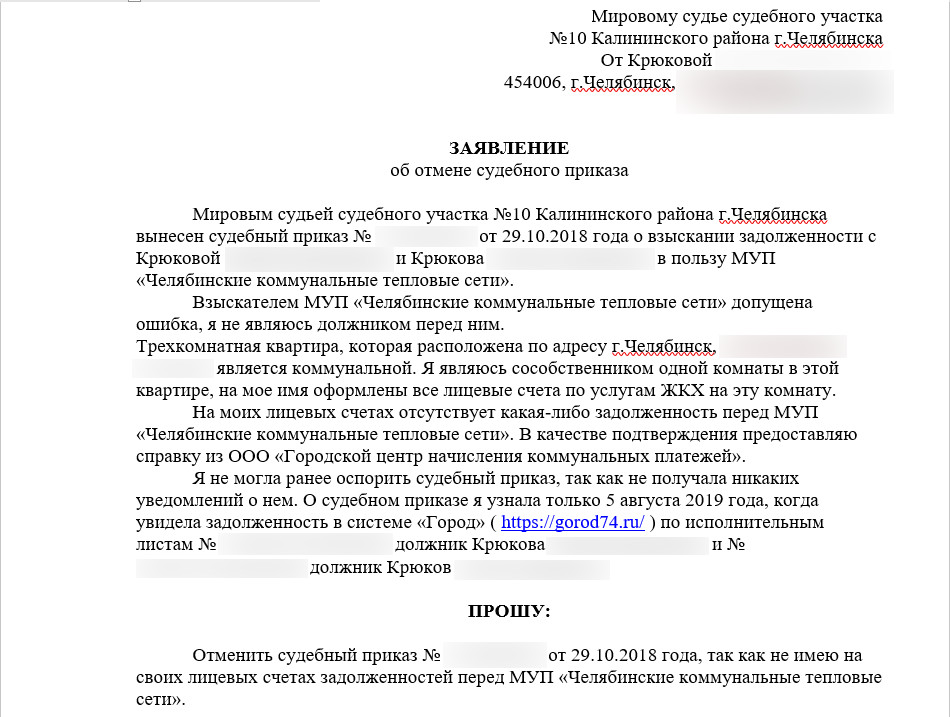

Штрафы и проценты после смерти должника

Если человек взял кредит и скончался, компания продолжает обслуживать заем в штатном режиме – ожидать выплаты по графику, начислять пени по просрочкам, взимать неустойку.

- Простой способ избавиться от штрафов – принести в финансовую организацию копию свидетельства о смерти. Начисление процентов не приостанавливается, а вот неустойку за недобросовестное исполнение договора платить не придется до принятия прав на собственность.

- Другой законный способ избежать штрафов – отказ от имущества. Нет собственности – нет долгов.

- Самый сложный вариант: родственникам неизвестно о договоре с банком, и кредитная организация успела начислить штрафы. В этой ситуации придется обращаться в суд с требованием снизить размер неустойки, доказывать, что причиненный ущерб несопоставим с начисленными суммами.

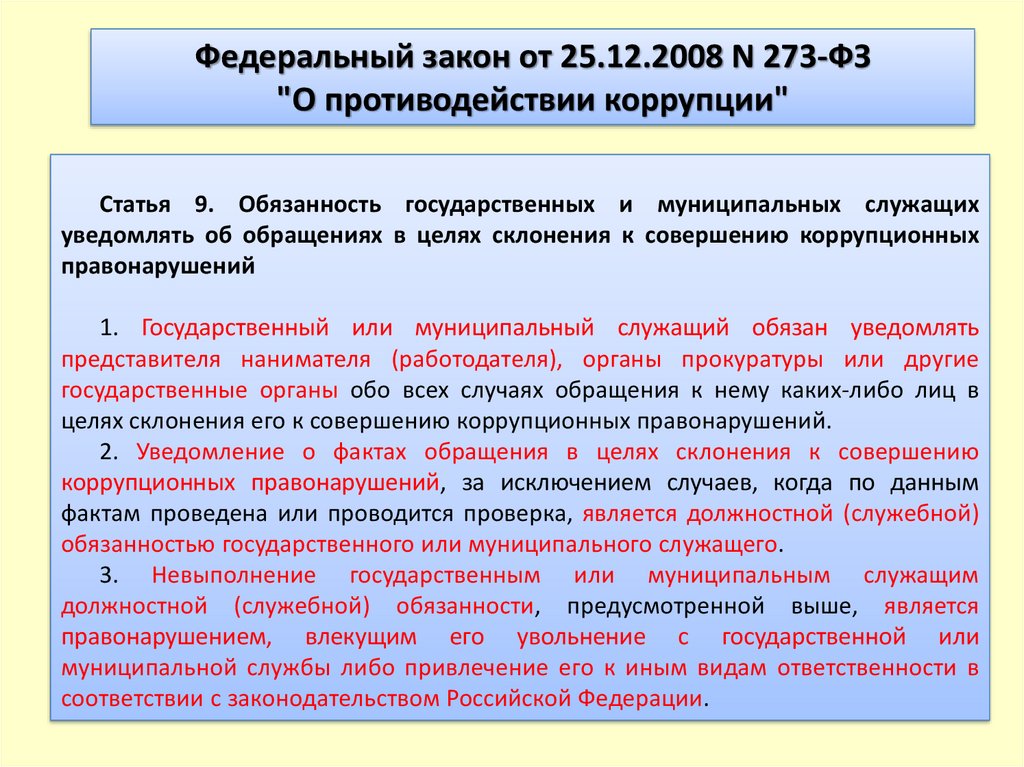

Когда банки передают дело умершего коллекторскому агентству

Кредитная организация по закону имеет право передать долг заемщика третьим лицам, включая коллекторов. Об этом обычно сказано в самом договоре, подписывая его клиент соглашается с тем, что банк может переуступить права на получение средств, в том числе коллекторскому агентству, если у него есть банковская лицензия. Если такой лицензии нет, клиент должен подписать согласие на передачу прав на заем третьему лицу. Банк передает долг коллекторам, только если заемщик долгое время не выплачивает взносы, избегает общения с менеджерами.

Сотрудники банков звонят не только, чтобы напомнить о сроках выплат, они могут предложить программу реструктуризации или отсрочку. Компании выгоднее сохранить благожелательные отношения с клиентом, помочь ему преодолеть временные сложности и вернуть средства с процентами. Для того, чтобы помочь заемщику, Совкомбанк разработал программу «Кредитный доктор».

«Кредитный доктор» Совкомбанка выручит в случае проблем с кредитной историей. Выполнив 3 простых шага, вы улучшите свое положение и сможете взять кредит на крупную сумму!

Законные способы не платить чужие долги

Избежать уплаты чужих займов можно – не принимайте наследство. Это разумно, если полученные активы стоят дешевле, чем общая стоимость долгов.

Если займы небольшие, и по оценкам выгода от получения имущества перевешивает затраты на покрытие долговых обязательств, то большинство наследников решают принять наследство и закрыть долги.

Если затрудняетесь в оценке активов, например, при наследовании авторских прав, патента, бизнеса, коммерческой недвижимости и размера задолженностей, обратитесь к юристу или оценщику.

Важно: если вы заявили об отказе официально, и нотариус оформил решение, то отозвать его не получится. Квартиру в залоге у банка придется освободить. Это правило не распространяется на зарегистрированных жильцов моложе 18 лет, выписать их из жилья с ухудшением условий нельзя.

Созаемщик, поручитель и кредит в наследство

Созаемщик несет такую же ответственность по банковскому займу, как и основной должник. В случае его смерти созаемщик обеспечивает своевременные выплаты: он может выплачивать взносы по намеченному расписанию, а может закрыть договор досрочно. Поручителем выступает третье лицо, его задача – обеспечить внесение средств заемщиком или его наследниками. Если созаемщики или поручители не могут следовать графику выплат, имущество продают и закрывают договор.

Бывают сложные случаи, когда по закону имущество наследуют родственники, а бремя выплаты долга несет поручитель. В такой ситуации он имеет право получить залог после выплаты обязательств. Если родные умершего откажутся возместить ему затраты (в денежной, натуральной форме), то имущественные споры решаются через суд.

Созаемщик вносит оплату по займу, если человек взял кредит и умерЧто будет с собственностью, на которую никто не претендует? Имущество, согласно ГК РФ, вместе с обязательствами перед заимодавцами отходит государству, и уже оно несет ответственность перед банками и третьими лицами.

Принимать или не принимать наследство, члены решают с учетом возможных обязательств. Перед тем, как начать пользоваться имуществом, обратитесь к юристам и узнайте, какие кредитные обязательства взял на себя умерший, сопоставьте потенциальную выгоду и размер долгов.

Как взыскать долг, если должник умер — Адвокат в Самаре и Москве — представительство в суде и юридические услуги

Долги умершего можно взыскать с его наследника.

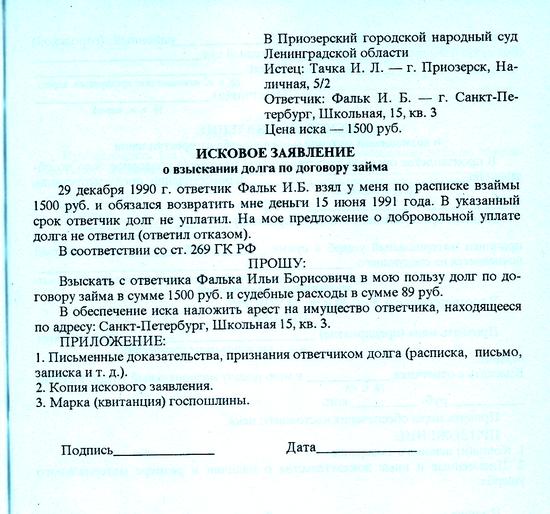

Ваши действия зависят от того, на какой стадии взыскания долга вы находились на момент смерти должника. Если вы еще не предъявляли требование, направьте его наследнику. Если спор с должником уже рассматривает суд, нужно ходатайствовать о приостановлении производства до появления правопреемников, а затем — о замене умершего ответчика на его правопреемника. Если на момент смерти уже было возбуждено исполнительное производство, в нем потребуется заменить сторону.

Учтите, что некоторые обязанности не наследуются. Если долг относится именно к этой категории, взыскать его не получится.

1. С кого можно взыскать долг в случае смерти должника

Вы можете взыскать долг умершего с его наследников, принявших наследство. Требовать погашения долга можно от любого из них или от всех сразу, поскольку по долгам наследодателя они отвечают солидарно (п. 1 ст. 1175, п. 1 ст. 323 ГК РФ).

Учтите, что каждый из наследников обязан гасить долги наследодателя в пределах стоимости полученного им наследства. Если размер долга больше стоимости наследства, то в недостающей части обязательство умершего должника прекратится невозможностью исполнения. Эту часть долга вы взыскать не сможете (п. 60 Постановления Пленума ВС РФ от 29.05.2012 N 9).

Если долг возник из-за привлечения наследодателя к субсидиарной ответственности по законодательству о несостоятельности (банкротстве), то он тоже входит в наследственную массу. Для реализации вашего права на судебную защиту неважен момент предъявления и рассмотрения иска о привлечении контролирующего должника лица к субсидиарной ответственности: до либо после его смерти. В последнем случае предъявите иск либо к наследникам, либо к наследственной массе (при банкротстве умершего гражданина). Его могут удовлетворить только в пределах стоимости наследственного имущества. При этом не имеет значения, входит ли в наследственную массу то имущество, которое наследодатель приобрел (сохранил) за счет кредиторов в результате незаконных действий, повлекших субсидиарную ответственность. Кроме того, риск взыскания долга (на момент открытия наследства не было известно о его наличии), связанного с привлечением наследодателя к субсидиарной ответственности, также возлагается на наследников (п. 22 Обзора судебной практики Верховного Суда РФ N 1 (2020)).

В последнем случае предъявите иск либо к наследникам, либо к наследственной массе (при банкротстве умершего гражданина). Его могут удовлетворить только в пределах стоимости наследственного имущества. При этом не имеет значения, входит ли в наследственную массу то имущество, которое наследодатель приобрел (сохранил) за счет кредиторов в результате незаконных действий, повлекших субсидиарную ответственность. Кроме того, риск взыскания долга (на момент открытия наследства не было известно о его наличии), связанного с привлечением наследодателя к субсидиарной ответственности, также возлагается на наследников (п. 22 Обзора судебной практики Верховного Суда РФ N 1 (2020)).

Долг можно взыскать с поручителя, если у вашего должника он был. Со смертью должника поручительство не прекращается (п. 4 ст. 367 ГК РФ). По не исполненному должником (его преемниками) обязательству поручитель отвечает перед вами так же, как и должник, включая уплату процентов, возмещение судебных издержек и т.д. (п. 2 ст. 363 ГК РФ). При этом в отличие от наследников должника поручитель не может ссылаться на ограниченную размером наследства ответственность (п. 3 ст. 364 ГК РФ).

2 ст. 363 ГК РФ). При этом в отличие от наследников должника поручитель не может ссылаться на ограниченную размером наследства ответственность (п. 3 ст. 364 ГК РФ).

Поручитель отвечает перед вами по обязательству в полном объеме независимо от наличия и стоимости перешедшего к наследникам должника имущества. Не важен и факт принятия наследства либо отказа от него (п. 4 ст. 364, п. 3 ст. 367 ГК РФ, п. 35 Постановления Пленума Верховного Суда РФ от 24.12.2020 N 45).

Данные правила не действуют, если договор поручительства был заключен до 1 июня 2015 г. Такое поручительство не прекратится лишь в случае, когда поручитель дал согласие отвечать за неисполнение обязательств наследниками. И взыскать долг с поручителя при наличии наследников и наследственного имущества вы сможете только в пределах стоимости наследственного имущества (Определение ВС РФ от 16.01.2018 N 23-КГ17-8).

Можно ли предъявить иск к умершему

Нельзя.

Со смертью гражданина прекращается его правоспособность, то есть он уже не может нести какие-либо обязанности, привлекаться к ответственности за нарушение обязательств и т. д. (ст. 17 ГК РФ). Поэтому суд не примет исковое заявление, предъявленное к умершему гражданину (п. 6 Постановления Пленума Верховного Суда РФ от 29.05.2012 N 9).

д. (ст. 17 ГК РФ). Поэтому суд не примет исковое заявление, предъявленное к умершему гражданину (п. 6 Постановления Пленума Верховного Суда РФ от 29.05.2012 N 9).

2. Как взыскать долг, если спор с должником уже рассматривается судом

Если вы успели предъявить иск к должнику до того, как он умер, новый предъявлять не нужно. В случае выбытия одной из сторон по причине смерти производится процессуальное правопреемство. Оно возможно на любой стадии судопроизводства (ч. 1 ст. 44 ГПК РФ, ч. 1 ст. 48 АПК РФ). Исключение составляет ситуация, когда в вашем правоотношении с должником правопреемство невозможно. В этом случае суд прекратит производство по делу (ст. 220 ГПК РФ, п. 6 ч. 1 ст. 150 АПК РФ).

Подайте в суд ходатайство о приостановлении производства по делу в связи со смертью ответчика-должника. Суд обязан его удовлетворить (ст. 215 ГПК РФ, п. 3 ч. 1 ст. 143 АПК РФ). Производство будет приостановлено до определения правопреемника ответчика (ст. 217 ГПК РФ, п. 3 ст. 145 АПК РФ).

3 ст. 145 АПК РФ).

Как только вам станут известны преемники должника (наследники, принявшие наследство), подайте заявление о возобновлении производства по делу. Это не обязательно, суд может возобновить производство и по своей инициативе, но ваше заявление может ускорить данный процесс (ст. 219 ГПК РФ, ст. 146 АПК РФ).

Если суд примет решение в вашу пользу, то после его вступления в силу вы сможете получить исполнительный документ и предъявить его к исполнению.

3. Что делать, если в отношении должника уже возбуждено исполнительное производство

В случае смерти должника судебный пристав-исполнитель должен приостановить производство (п. 1 ч. 1 ст. 40 Закона об исполнительном производстве).

Исключение составляет ситуация, когда в вашем правоотношении с должником правопреемство невозможно. В таком случае исполнительное производство будет прекращено судом. Это происходит, например, в случаях, когда имущественные обязанности неразрывно связаны с личностью умершего или когда их переход в порядке наследования не допускается законом (п. 1 ст. 418, ст. 1112 ГК РФ). Данное правило касается алиментных обязательств, обязанностей по договору безвозмездного пользования, поручения, комиссии, агентскому договору (п. 15 Постановления Пленума Верховного Суда РФ от 29.05.2012 N 9).

1 ст. 418, ст. 1112 ГК РФ). Данное правило касается алиментных обязательств, обязанностей по договору безвозмездного пользования, поручения, комиссии, агентскому договору (п. 15 Постановления Пленума Верховного Суда РФ от 29.05.2012 N 9).

Подведомственность и подсудность дел о прекращении исполнительного производства в связи со смертью должника определите в общем порядке.

Если вы узнали о смерти должника раньше пристава, вы можете составить заявление о приостановлении исполнительного производства и подать его в службу судебных приставов. Такое право предусмотрено ч. 4 ст. 45 Закона об исполнительном производстве.

Когда определится правопреемник вашего должника, исполнительное производство будет возобновлено (ч. 2 ст. 42 Закона об исполнительном производстве). Чтобы взыскать долг с преемника, нужно заменить сторону в исполнительном производстве. Порядок ваших действий зависит от того, кто выдал исполнительный документ — суд или несудебный орган.

3.1. Замена должника, если исполнительный документ выдал суд

В этом случае для замены должника подайте в суд заявление о замене стороны исполнительного производства. Это не обязательно, так как по вопросу правопреемства в суд может обратиться и сам пристав (п. 27 Постановления Пленума ВС РФ от 17.11.2015 N 50). Однако рекомендуем вам подать указанное заявление, поскольку на практике обращение взыскателя ускоряет процесс замены должника.

Это не обязательно, так как по вопросу правопреемства в суд может обратиться и сам пристав (п. 27 Постановления Пленума ВС РФ от 17.11.2015 N 50). Однако рекомендуем вам подать указанное заявление, поскольку на практике обращение взыскателя ускоряет процесс замены должника.

Суд рассмотрит вопрос о правопреемстве и при наличии оснований примет определение о замене стороны исполнительного производства правопреемником. Копию определения суд направит вам, должнику, судебному приставу-исполнителю (п. 27 Постановления Пленума ВС РФ от 17.11.2015 N 50, ч. 2 ст. 324 АПК РФ, ч. 2 ст. 440 ГПК РФ).

На основании акта суда пристав произведет замену должника. Она оформляется постановлением, которое должно быть утверждено старшим судебным приставом или его заместителем (ст. 52 Закона об исполнительном производстве).

3.2. Замена должника, если исполнительный документ выдал несудебный орган

В данном случае подайте приставу заявление о замене стороны исполнительного производства. Судебный пристав-исполнитель произведет замену должника. Она оформляется постановлением, которое должно быть утверждено старшим судебным приставом или его заместителем (ст. 52 Закона об исполнительном производстве).

Судебный пристав-исполнитель произведет замену должника. Она оформляется постановлением, которое должно быть утверждено старшим судебным приставом или его заместителем (ст. 52 Закона об исполнительном производстве).

Материал статьи взят из открытых источников

Остались вопросы к адвокату по данной тематике?Задайте их прямо сейчас здесь, или позвоните нам по телефонам в Москве +7 (499) 288-34-32 или в Самаре +7 (846) 212-99-71 (круглосуточно), или приходите к нам в офис на консультацию (по предварительной записи)!

Дата актуальности материала: 22.04.2022

Чтобы записаться на консультацию позвоните по круглосуточному номеру +7 (499) 288-34-32 или оставьте заявку ниже

Долги и умершие родственники | Consumer Advice

После смерти родственника последнее, чего хочет скорбящий член семьи, — это звонок от коллектора с просьбой выплатить долг близкого человека. Вот что нужно знать о правилах и ваших правах, когда коллектор свяжется с вами по поводу долгов умершего родственника.

- Что нужно знать о долгах умершего родственника

- Сообщить о проблемах

Что нужно знать о долгах умершего родственника

Кто несет ответственность за долги умершего?

Как правило, после смерти долги человека не исчезают. Эти долги причитаются и выплачиваются из имущества умершего. По закону члены семьи обычно не обязаны оплачивать долги умершего родственника из собственных средств. Если в наследстве недостаточно денег для покрытия долга, он обычно не выплачивается. Но есть исключения из этого правила. Вы можете нести личную ответственность за долг, если вы:

- подписали обязательство, например, автокредит

- являются супругами умершего и проживают в штате с общественной собственностью, например, в Калифорнии

- являются супругами умершего человека и живут в штате, который требует от вас уплаты определенных видов долгов, таких как некоторые расходы на здравоохранение

- несли юридическую ответственность за урегулирование наследства и не соблюдали некоторые законы штата о завещании

Если у вас есть вопросы о том, обязаны ли вы по закону оплачивать долги умершего человека из собственных средств, поговорите с юристом. В зависимости от вашего дохода вы можете претендовать на бесплатные юридические услуги в ближайшей к вам организации по оказанию юридической помощи.

В зависимости от вашего дохода вы можете претендовать на бесплатные юридические услуги в ближайшей к вам организации по оказанию юридической помощи.

Кто может оплатить долги из имущества умершего?

Душеприказчик — лицо, указанное в завещании для выполнения того, что в нем говорится, после смерти человека — несет ответственность за урегулирование долгов умершего человека.

Если завещания нет, суд может назначить администратора, личного представителя или универсального правопреемника и дать им право урегулировать дела наследства. В некоторых штатах это право может быть предоставлено другому лицу, не назначенному судом. Например, закон штата может установить другую процедуру для того, чтобы кто-то стал представителем имущества, даже если он не был официально назначен судом.

Может ли коллектор поговорить с родственником о долге умершего?

Закон защищает людей, в том числе членов семьи, от сборщиков долгов, которые используют оскорбительные, несправедливые или обманные методы, чтобы попытаться взыскать долг.

В соответствии с Законом о добросовестной практике взыскания долгов (FDCPA) коллекторы могут связаться и обсудить непогашенные долги с супругой умершего

- родитель(и) — если умерший был несовершеннолетним ребенком, как правило, моложе 18 лет

- страж

- исполнитель

- администратор

Коллекторы также могут связаться с любым другим лицом, уполномоченным выплатить долги активами из имущества умершего. Коллекторы не могут обсуждать долги умершего с кем-либо еще.

Если коллектор свяжется с родственником умершего или с другим лицом, связанным с умершим, о чем они могут говорить?

Коллекторы могут связаться с другими родственниками или другими людьми, связанными с умершим (которые не имеют права выплачивать долги из имущества), чтобы получить имя, адрес и номер телефона супруга умершего, душеприказчика, администратора или другое лицо, имеющее право оплатить долги умершего лица. Коллекторы обычно могут связаться с этими родственниками или другими людьми только один раз, чтобы получить эту информацию, и они не могут обсуждать детали долга.

Сборщики могут снова обратиться за обновленной информацией, или если родственник или другое лицо предоставило сборщику неверную или неполную информацию. Но даже в этом случае коллекторы не могут обсуждать долг.

Если у меня есть право выплатить долг умершего человека, могу ли я запретить сборщику долгов связываться со мной по поводу долга?

Да, по закону вы можете запретить коллекторской компании связываться с вами. Для этого отправьте письмо коллектору. Телефонного звонка недостаточно. Скажите коллектору, что вы не хотите, чтобы он связывался с вами снова. Сделайте копию письма для своих файлов, отправьте оригинал заказным письмом и заплатите за «расписку о вручении», чтобы вы могли документально подтвердить, когда сборщик получил письмо.

Как только коллекторская компания получит ваше письмо, она сможет связаться с вами только по номеру

- , чтобы подтвердить, что больше не будет с вами связываться, или .

- сообщает вам, что планирует предпринять определенные действия, например подать иск.

Но даже если вы запретите коллекторам общаться с вами, долг не исчезнет. Коллекторы по-прежнему могут попытаться взыскать долг либо с имения, либо с любого, кто соответствует одной из категорий, перечисленных выше.

Где я могу узнать больше о взыскании задолженности и моих правах?

Прочтите эти часто задаваемые вопросы о взыскании задолженности.

Сообщить о проблемах

Что делать, если мне кажется, что коллекторы нарушают закон?

Сообщайте о любых проблемах, которые у вас возникают с коллекторами, в Федеральную торговую комиссию по телефону

- по адресу ReportFraud.ftc.gov

- ваш генеральный прокурор штата

Во многих штатах действуют собственные законы о взыскании долгов, отличные от федерального закона. Генеральная прокуратура вашего штата может помочь вам понять ваши права в соответствии с законодательством вашего штата.

Что происходит с долгами после смерти

В этой статье:

- Как распоряжаются долгами после смерти

- Кто несет ответственность за долги умершего родственника?

- Какой долг может быть унаследован?

- Какие активы защищены от кредиторов?

- Как уведомить кредиторов о смерти

- Итоги

Довольно часто умирают с долгами на свое имя. Когда вы умираете, большая часть ваших долгов собирается из стоимости вашего имущества (всего, чем вы владели на момент своей смерти). В некоторых случаях, если вы взяли совместную ипотеку со своим супругом или живете, например, в государстве с общей собственностью, другие могут нести ответственность за ваши долги.

Когда вы умираете, большая часть ваших долгов собирается из стоимости вашего имущества (всего, чем вы владели на момент своей смерти). В некоторых случаях, если вы взяли совместную ипотеку со своим супругом или живете, например, в государстве с общей собственностью, другие могут нести ответственность за ваши долги.

Как распоряжаются долгами после смерти

Завещание — это юридический процесс распределения вашей собственности после вашей смерти. Во время завещания специальный суд подтвердит вашу волю и уполномочит кого-то распределить ваше имущество между вашими бенефициарами, как вы просили. Они также попросят их заплатить любые налоги, которые может причитаться с вашего имущества.

Если у вас нет завещания, будет проведено судебное разбирательство, чтобы определить, как разделить ваше имущество. Суд назначит администратора вашего имущества, который будет обязан следовать указаниям судьи о том, как распределять ваше имущество.

Так как законы о завещании различаются от штата к штату, важно ознакомиться с законами о завещании там, где вы живете. Это поможет гарантировать, что ваши последние пожелания будут выполнены должным образом.

Это поможет гарантировать, что ваши последние пожелания будут выполнены должным образом.

Кто несет ответственность за долги умершего родственника?

После вашей смерти ваши долги будут классифицироваться как обеспеченные и необеспеченные. Обеспеченные кредиты, такие как ипотечные кредиты и автокредиты, обеспечены залогом — активами, которые могут быть взяты кредитором, если они не будут погашены. Большинство кредитных карт, студенческих кредитов и других необеспеченных кредитов не имеют обеспечения.

В зависимости от активов вашего имущества и резервов, которые вы сделаете перед смертью, ваше имущество может полностью погасить ваши обеспеченные долги или производить платежи в рассрочку через траст или другое юридическое лицо. Кроме того, ваша собственность может быть продана, рефинансирована или передана кредитору для погашения долга.

Любые необеспеченные долги, принадлежащие вам, скорее всего, должны быть выплачены из вашего имущества. Например, если вы умрете с 10 000 долларов на сберегательном счете и 5 000 долларов в долгу по студенческому кредиту, кредитору обычно будет выплачено до того, как оставшиеся 5 000 долларов будут распределены между вашими наследниками.

Если имеется несколько кредиторов с общей суммой требований, превышающей сумму, принадлежащую вашему имуществу, законы вашего штата будут определять, кто и сколько будет получать выплаты. Ваши необеспеченные долги останутся невыплаченными, если в вашем имуществе не будет достаточно средств для их покрытия.

Какой долг может быть унаследован?

Если вы оставите завещание, лицо, назначенное для распределения вашего имущества (душеприказчик), будет сотрудничать с вашими кредиторами и наследниками, чтобы урегулировать любые непогашенные долги, которые у вас могут быть. Суд по наследственным делам будет заниматься этим, если нет завещания.

Чтобы определить, какие долги вы должны, судебный пристав-исполнитель или офицер по наследственным делам, скорее всего, получит доступ к вашему кредитному отчету и просмотрит ваши открытые кредитные счета. Затем они выяснят, какие долги унаследованы и должны быть выплачены. Унаследованные долги могут включать:

- Совместные долги : Наиболее распространенным примером совместного долга является ипотека.

Если вы взяли ипотечный кредит со своим супругом, они будут на крючке за его погашение, если вы умрете. Автокредиты, кредитные карты, кредитные линии и почти любой вид долга могут быть совместными долгами.

Если вы взяли ипотечный кредит со своим супругом, они будут на крючке за его погашение, если вы умрете. Автокредиты, кредитные карты, кредитные линии и почти любой вид долга могут быть совместными долгами. - Долг с поручительством : Поручитель соглашается выплатить ваш долг в случае невыполнения обязательств по кредиту. Если у вас есть кто-то, кто подписал какой-либо из ваших кредитов, он будет нести ответственность за долг, если вы умрете. Например, если у вас была кредитная карта, которой пользовались только вы, но ваши родители подписали ее много лет назад, когда вы были маленькими, они должны будут покрыть ее.

- Ссуда под залог дома на унаследованный дом : Ссуда под залог дома может позволить вам занять деньги под стоимость вашего дома за вычетом суммы непогашенной ипотеки. Ссуда собственного капитала на унаследованный дом становится унаследованным долгом после вашей смерти.

- Задолженность в штатах с муниципальной собственностью : Существует девять штатов с муниципальной собственностью: Аризона, Калифорния, Айдахо, Луизиана, Невада, Нью-Мексико, Техас, Вашингтон и Висконсин.

Если вы живете в штате с общей собственностью или на Аляске, что дает обеим сторонам возможность сделать свою собственность общей, ваш супруг может нести ответственность за определенные виды долга, даже если ссуды были выданы исключительно вам.

Если вы живете в штате с общей собственностью или на Аляске, что дает обеим сторонам возможность сделать свою собственность общей, ваш супруг может нести ответственность за определенные виды долга, даже если ссуды были выданы исключительно вам. - Таймшеры : Если вы приобрели таймшер и указали имена своих наследников в документе, чтобы им было удобнее пользоваться имуществом после вашей смерти, ваши дети унаследуют таймшер и будут вынуждены платить годовой плата за обслуживание, которая идет вместе с ним.

Какие активы защищены от кредиторов?

Существуют определенные активы, которые кредиторы не могут получить после вашей смерти, например:

- Пенсионные счета : они могут включать спонсируемый работодателем план 401(k) или 403(b), Solo 401(k) ), SEP IRA, Simple IRA, Roth IRA или медицинский сберегательный счет, который вам может понадобиться для финансирования вашей пенсии.

- Страхование жизни : Страхование жизни — это контракт, который вы подписываете со страховой компанией, чтобы ваши бенефициары получали единовременную выплату или пособие в случае смерти, если вы платите страховые взносы.

- Живой траст : С живым трастом вы можете передавать имущество, избегая при этом расходов и задержек, которые часто возникают при завещании. Живой траст считается ценным инструментом планирования недвижимости.

- Брокерские счета : Любой налогооблагаемый инвестиционный счет, который вы открываете в инвестиционной компании или брокерской фирме, называется брокерским счетом. Вы можете инвестировать в акции, облигации, REIT, CD или другие инвестиционные инструменты в рамках брокерского счета.

Как уведомить кредиторов о смерти

Как только ваши долги будут установлены, оставшиеся в живых члены вашей семьи или душеприказчик должны будут уведомить ваших кредиторов о вашей смерти. Они могут сделать это, отправив копию свидетельства о смерти каждому кредитору.

Когда ваши кредиторы узнают о вашей смерти, они, скорее всего, перестанут пытаться взыскать неоплаченные счета, пока выясняется ваше имущество. Ваши кредиторы проинформируют три основных кредитных бюро (Experian, TransUnion и Equifax) о вашей смерти, чтобы они могли помешать другим использовать ваше имя для подачи заявки на кредит.

Если вы взяли ипотечный кредит со своим супругом, они будут на крючке за его погашение, если вы умрете. Автокредиты, кредитные карты, кредитные линии и почти любой вид долга могут быть совместными долгами.

Если вы взяли ипотечный кредит со своим супругом, они будут на крючке за его погашение, если вы умрете. Автокредиты, кредитные карты, кредитные линии и почти любой вид долга могут быть совместными долгами. Если вы живете в штате с общей собственностью или на Аляске, что дает обеим сторонам возможность сделать свою собственность общей, ваш супруг может нести ответственность за определенные виды долга, даже если ссуды были выданы исключительно вам.

Если вы живете в штате с общей собственностью или на Аляске, что дает обеим сторонам возможность сделать свою собственность общей, ваш супруг может нести ответственность за определенные виды долга, даже если ссуды были выданы исключительно вам.