Налоги на дивиденды: когда и как оплачивать

В налогах лучше разобраться перед началом инвестирования. В этой пошаговой инструкции собрано все, что важно знать о налогах по дивидендам

Существует две основные статьи дохода, по которым инвестору нужно заплатить налог: с прибыли от продажи ценных бумаг и с дивидендов. В нашей статье разберем подробно, как платить налоги с дивидендов. Об этом расскажет автор курсов по инвестициям и член экспертного совета ЦБ Александра Вальд.

В этой статье:

- Сколько платить

- Особенности оплаты для США

- Как подать декларацию

Как определить, сколько платить налогов по дивидендам

www.adv.rbc.ru

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Но в случае с дивидендами все сложнее: есть ситуации, при которых инвестор должен самостоятельно подать декларацию.

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

1. Определить, откуда компания

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

В этом коде нужно обратить внимание на первые две буквы — они будут обозначать страну эмитента. Если первые буквы RU, значит компания из России. Если в начале кода стоит любая другая комбинация букв — это иностранный эмитент , по такой бумаге придется самостоятельно отчитаться о налогах.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

Расчет налога на дивиденды напрямую зависит от страны регистрации компании

2. Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

Узнать размер налога на дивиденды в любой стране можно на сайте Deloitte

3. Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

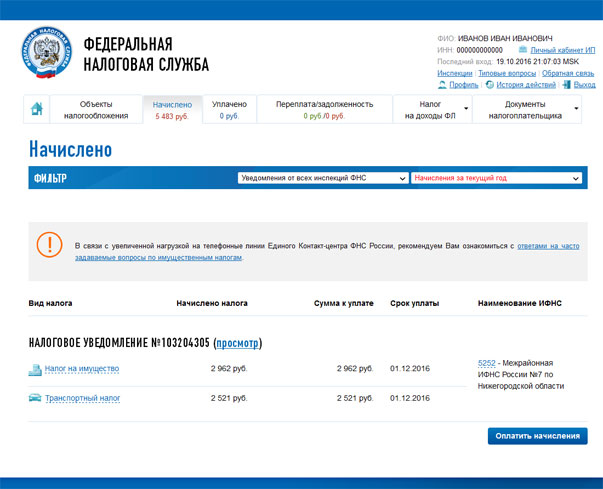

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

Как вложиться в недвижимость, покупая акции: объясняем, что такое REIT

ETF , Инвестиции , Обучение , Недвижимость , Акции

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc.

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

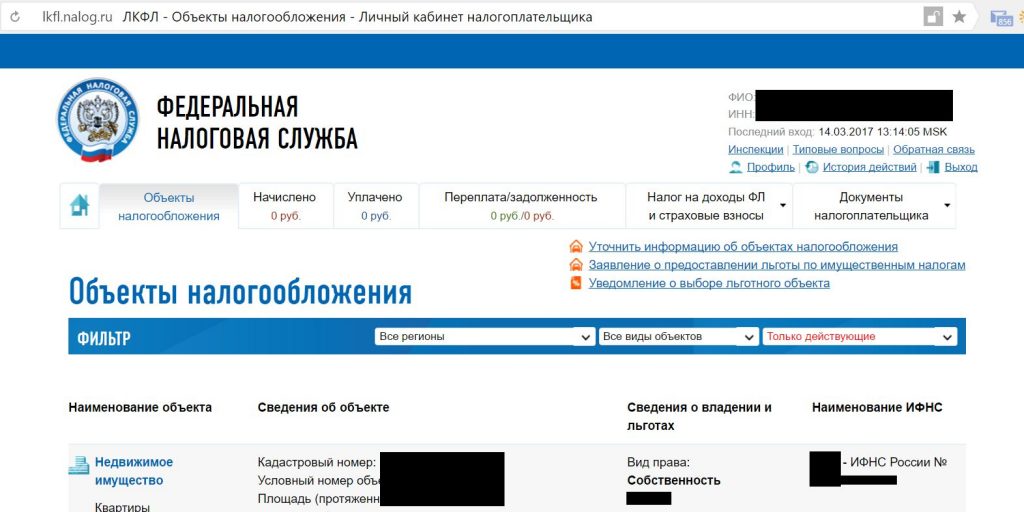

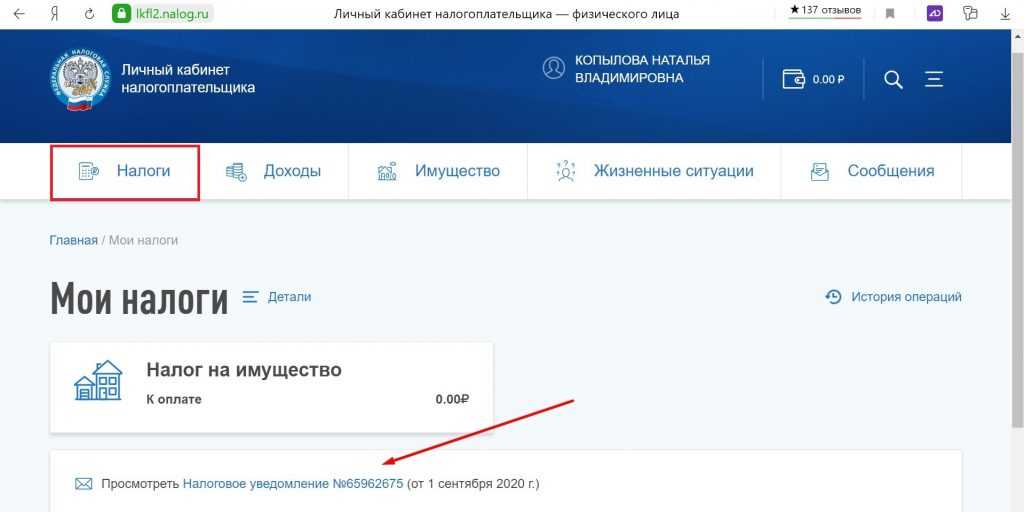

- Сначала нужно зайти в личный кабинет налогоплательщика или в программу «Декларация».

- В личном кабинете налогоплательщика нужно выбрать в меню пункт «Жизненные ситуации», далее — «Подать декларацию 3-НДФЛ».

- На вкладке «Данные» надо ввести общие сведения и выбрать в меню, что декларация за 2020 год представляется впервые.

- Выбрать вкладку «За пределами в РФ» и нажать «Добавить источник дохода».

- Запросить у брокера справку о доходах за пределами РФ за 2020 год. Одним из подтверждающих документов может выступать форма 1042-S. В появившемся окне декларации следует внести наименование эмитента.

- В поле «Страна» из справочника нужно выбрать, в какой стране зарегистрирован эмитент.

Для США — 840.

Для США — 840. - Внести информацию о полученном доходе. Для налоговых резидентов РФ в поле «Налоговая ставка» по умолчанию будет стоять значение 13%. Вид дохода нужно выбрать «1010-Дивиденды».

- По иностранным акциям вычет не применяется, поэтому нужно выбрать «Не предоставлять вычет». В строке «Сумма дохода в валюте» указать сумму дивидендов.

- В полях «Дата получения дохода» и «Дата уплаты налога» поставить дату из отчета брокера — это день зачисления дохода на счет.

- Сумму нужно указывать до удержания налога. То есть сумму чистых дивидендов до того, как иностранный эмитент вычел налоги с них за рубежом.

- Заполнить информацию о валюте. Можно поставить галочку, чтобы программа автоматически считала курс валюты.

- В последней строке указать сумму налога, которую удержал налоговый агент.

- Перейти на вкладку «Выбор вычетов» и оставить ее пустой.

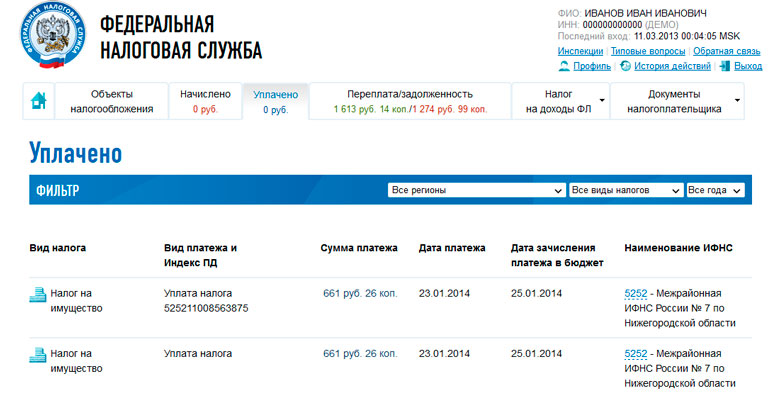

- Во вкладке «Распорядиться переплатой» будет указано, есть ли у вас переплата.

- На вкладке «Итоги» будет указана сумма, которую необходимо доплатить в бюджет.

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Как узнать предварительное сальдо Единого налогового счета

Как узнать предварительное сальдо Единого налогового счета — БУХ.1С, сайт в помощь бухгалтеруНовости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

19.12.2022

ФНС предупредила организации и ИП, что предварительное сальдо Единого налогового счета можно узнать уже сейчас.

Напомним, с 1 января 2023 года уплата налогов, сборов и страховых взносов будет осуществляться посредством единого налогового платежа на единый налоговый счет.

В связи с этим налоговые органы проводят информационную кампанию по представлению сообщений о состоянии расчетов с бюджетом. Получить такое сообщение можно в налоговом органе лично.

«Сообщения формируются на основании имеющихся у налоговых органов сведений и содержат предварительное сальдо Единого налогового счета и учет переплаты на Едином налоговом платеже. Такие сообщения позволят налогоплательщику актуализировать текущее состояние расчетов с бюджетом и быть готовым к переходу на Единый налоговый счет», — отмечают в ФНС.

В случае выявления некорректных данных в полученных сообщениях ФНС рекомендует провести с совместную сверку расчетов с налоговым органом. Сделать это необходимо до конца текущего года.

Следить за новостями удобно в нашем новостном Telegram-канале. Присоединяйтесь!

Темы: единый налоговый счет, акт сверки расчетов по налогам, единый налоговый платеж, развернутое сальдо

Рубрика: Уплата, зачет, возврат налогов

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Изменился ли с 2023 года срок обращения за вычетами по НДФЛ Организации должны уплатить имущественные налоги за 2022 год по новым правилам Крупному бизнесу предложили внести разовые добровольные взносы в бюджет ФНС объяснила, как получить справку о сальдо ЕНС Налоговые органы заключили за год более 500 мировых соглашений с должниками по налогам

Опросы

Проверки в 2022 году

Приходили ли в вашу организацию контролирующие органы с проверкой или профилактическим визитом в 2022 году?

Да, приходили несколько раз, причем из различных инстанций.

Да, были один раз.

Нет, но вызывали руководство для дачи пояснений.

Нет, нашу организацию в 2022 году проверяющие не беспокоили.

Мероприятия

22 марта 2023 года — Конференция «Решения 1С для цифровизации бизнеса» | 1C:Лекторий: 14 февраля 2022 года (вторник, начало в 12:00) — Новое в «1С:Бухгалтерии 8» — обзор актуальных обновлений 1C:Лекторий: 16 февраля 2023 года (четверг, начало в 10:00) — Онлайн-ККТ. Проверки, практика применения и контроль, ответы на часто задаваемые вопросы |

Все мероприятия

Как стать специалистом по подготовке налоговых деклараций: Ваше полное руководство

Подготовка налоговых деклараций — это карьера, которая находится на подъеме и приносит обществу необходимые и желанные услуги.

Но как стать составителем налоговой декларации? Какая квалификация нужна? Какие инструменты доступны, чтобы сделать вас более продуктивным? И что налоговый составитель делает изо дня в день?

Чем занимается налоговый инспектор?

Большинство специалистов по подготовке налоговых деклараций готовят, хранят или помогают с заполнением общих налоговых форм. Помимо этих основных услуг, налоговый составитель также может защищать налогоплательщика в IRS. Это включает в себя проверки и вопросы налогового суда. Однако объем того, что может сделать налоговый агент, зависит от его полномочий и наличия у него представительских прав.

В каком-то смысле налоговых инспекторов просят служить двум хозяевам — их клиентам и IRS. Они должны помогать своим клиентам соблюдать налоговые кодексы штата и федерального уровня, одновременно сводя к минимуму налоговое бремя клиента. Хотя они наняты для обслуживания своих клиентов, они также должны старательно помнить о своих обязательствах перед IRS, не нарушать никаких законов и не помогать другим подавать мошеннические декларации.

Что нужно, чтобы стать налоговым агентом?

Стать специалистом по составлению налоговых деклараций — это простой процесс, включающий несколько основных требований.

К ним относятся:

- Ноу-хау . Для большинства новых специалистов по составлению налоговой отчетности изучение тонкостей бизнеса означает приобретение совершенно нового профессионального языка. В некоторых случаях это ноу-хау принимает форму сертификации. Но найти платформу, которая может повысить ноу-хау и помочь вам заполнить пробелы в знаниях, имеет решающее значение для успеха.

- Технология . Как и в случае с большинством профессий, наличие доступа к нужным технологиям поможет вам работать эффективно и способствует общему успеху вашего нового бизнеса. Большинство налоговых профессиональных программ помогают как с ноу-хау, так и с инструментами для выполнения самой работы.

- Клиенты . Это может показаться очевидным, но вам нужно привлекать налоговых клиентов, чтобы добиться успеха и стать прибыльным.

Многие специалисты по подготовке начинают с малого, делая отдельные отчеты, прежде чем перейти к более крупным и сложным вопросам.

Многие специалисты по подготовке начинают с малого, делая отдельные отчеты, прежде чем перейти к более крупным и сложным вопросам. - Идентификационный номер налогоплательщика. Если вы хотите, чтобы вам платили за подготовку налоговых деклараций, первым шагом будет подача заявки и получение идентификационного номера налогоплательщика (ИНН).

Что такое сертификация налогового инспектора IRS?

Основное требование IRS ко всем платным налоговым агентам — пройти проверку на пригодность и получить PTIN. Однако, как только вы начнете говорить о работе зарегистрированного агента, появятся дополнительные требования, такие как государственная лицензия или электронная подача идентификационных номеров (EFIN).

Как получить ИНН?

Этот процесс начинается на веб-сайте IRS и требует ежегодного продления. Однако ни за первоначальный процесс регистрации, ни за продление плата не взимается.

После выдачи ИНН налоговый инспектор обязан указывать его в каждой подготавливаемой декларации. В целом, веб-сайт IRS содержит множество полезных решений и других советов для людей, начинающих этот процесс.

В целом, веб-сайт IRS содержит множество полезных решений и других советов для людей, начинающих этот процесс.

Вам нужна лицензия для подготовки налоговых деклараций?

Хотя отправной точкой для любого специалиста по подготовке является процесс PTIN, «лицензия» — это не одно и то же. Чтобы стать преподователем, вам не нужна специальная лицензия. Однако в IRS, если вы хотите получить права представительства, вам нужно быть зарегистрированным агентом, дипломированным бухгалтером или адвокатом.

Однако в семи штатах требуется лицензия, если вы хотите подготовиться в этих географических регионах. И хотя многие штаты называют его «лицензией», он очень похож на федеральный PTIN — как по дизайну, так и по процессу.

Текущие штаты, требующие отдельного удостоверения, включают:

- Калифорния

- Коннектикут

- Иллинойс

- Мэриленд

- Невада

- Нью-Йорк

- Орегон

Многие штаты (если не все) освобождают от этого требования, если вы являетесь дипломированным бухгалтером или имеете другие профессиональные полномочия.

Каковы требования к электронному файлу IRS для налоговых органов?

IRS очень серьезно относится к неприкосновенности электронной файловой системы, и она стала предметом повышенного внимания, главным образом потому, что это область с высоким риском потенциального взлома и мошенничества. В результате подготовительному процессу требуется немного больше работы.

Во многих отношениях требования к электронному файлу аналогичны получению PTIN. Требования к электронному файлу требуют двух дополнительных мер безопасности.

Во-первых, требуется профессиональная сертификация (например, ИНН), а также официальная копия ваших отпечатков пальцев. После подачи онлайн-документов и отправки отпечатков пальцев вы получите идентификационный номер электронной подачи (EFIN). После этого вы готовы получить доступ к порталу для подачи электронных документов.

Если составитель готовит менее десяти деклараций, он не обязан подавать документы в электронном виде. Если они подали более десяти деклараций в данном году, они должны подавать в электронном виде каждую готовящуюся декларацию. Хотя есть некоторые исключения, они редки.

Хотя есть некоторые исключения, они редки.

Что такое электронный регистрационный идентификационный номер (EFIN)?

Идентификационный номер электронной подачи (EFIN) — это номер, присваиваемый IRS составителям, которые утверждены для участия в федеральной и государственной программе электронной подачи.

После выдачи EFIN не имеет срока действия. Однако, если вы измените свой идентификационный номер работодателя (EIN) или название вашей фирмы, вам придется либо получить новый, либо обновить его через онлайн-портал.

Важно отметить: всем, кто готовит налоги, необходим ИНН. Однако EFIN нужен только вашей фирме. Обычно требуется по одному на фирму или на физическое местонахождение.

Проще говоря: вам нужен PTIN для подготовки и EFIN для электронного файла.

Итак, не могли бы вы рассказать мне, как получить EFIN?

Это трехэтапный процесс. Вот процесс получения EFIN:

1. Создайте учетную запись электронных услуг IRS на веб-сайте IRS.

2. Заполните и отправьте заявку, чтобы стать авторизованным поставщиком электронных файлов IRS . Утверждение заявки в электронном файле IRS может занять до 45 дней, поэтому планируйте это соответствующим образом. Все кандидаты должны предоставить следующее:

- Идентификационная информация вашей фирмы

- Информация о каждом главном и ответственном должностном лице в вашей организации

- Ваш вариант поставщика электронных файлов (если вы занимаетесь подготовкой деклараций и хотите подавать электронные файлы от имени клиентов, выберите отправителя электронных деклараций или ERO)

Если главный или ответственный сотрудник является сертифицированным или лицензированным специалистом, например адвокатом, дипломированным бухгалтером или зарегистрированным агентом, он должен предоставить информацию о своем текущем профессиональном статусе.

Все остальные заявители должны предоставить карту отпечатков пальцев, которую можно получить, позвонив в IRS по бесплатному номеру 866-255-0654. Если вам нужно сдать отпечатки пальцев, обратитесь к обученному специалисту. Существуют коммерческие услуги, но ваш местный полицейский участок, скорее всего, предоставит эту услугу за умеренную плату. Затем отправьте подписанную и заполненную карточку в IRS.

Если вам нужно сдать отпечатки пальцев, обратитесь к обученному специалисту. Существуют коммерческие услуги, но ваш местный полицейский участок, скорее всего, предоставит эту услугу за умеренную плату. Затем отправьте подписанную и заполненную карточку в IRS.

3. Пройти проверку на пригодность. После того, как вы подадите заявление и сопутствующие документы, Налоговое управление США проведет проверку соответствия фирмы и каждого лица, указанного в вашем заявлении в качестве главного или ответственного должностного лица. Это может включать: проверку кредитоспособности; проверка соблюдения налогового законодательства; проверка криминального прошлого; и проверка на предварительное несоблюдение требований IRS к электронному файлу . После одобрения вы получите письмо о принятии от IRS вместе с вашим EFIN.

Сколько времени нужно, чтобы стать составителем налоговой отчетности?

Самый простой ответ на этот вопрос: за время, необходимое для подачи заявления и получения PTIN и EFIN.

Однако вопрос о том, сколько времени потребуется, чтобы стать опытным налоговым инспектором , является, пожалуй, более правильным вопросом, поскольку способность зарабатывать деньги и строить карьеру зависит от определенного опыта и навыков.

В большинстве случаев для изучения основ налоговой подготовки требуется около двух сезонов. Независимо от того, планируете ли вы начать работу в фирме или стать индивидуальным практиком, карьерный рост выглядит одинаково. В первый год большинство новых составителей сосредоточатся на вводе необработанных данных. Второй год приносит немного больше автономности. К третьему году вы вооружены необходимым опытом и навыками для работы в качестве полноценного специалиста по подготовке персонала.

После начального периода выдержки требуется около пяти лет, чтобы изучить нюансы и ниши ваших клиентов и вашей практики. За это время вы приобретете опыт, который отличает вас как специалиста по составлению налоговых деклараций и позволяет выделиться на рынке.

Онлайн-курсы и очные курсы по подготовке налоговых деклараций

Найдем для вас офис по подготовке налоговых деклараций

или

Введите почтовый индекс

О нет! Мы можем не полностью поддерживать браузер или программное обеспечение устройства, которое вы используете! Чтобы использовать наш сайт наилучшим образом, обновите свой браузер или программное обеспечение устройства или перейдите на другой браузер. |

Независимо от того, являетесь ли вы уже налоговым профессионалом или хотите стать налоговым профессионалом, ознакомьтесь с курсами подготовки к налогам, которые являются лучшими в бизнесе.

Начало работы

3 причины изучить налоги

У вас может быть доступ ко многим способам научиться составлять налоги.

Учитесь у опытных специалистов по налогам

Посещайте занятия, проводимые одними из лучших специалистов отрасли по налогам.

Получение кредитов за завершение курса

Доступны кредиты IRS для непрерывного образования (CE)

Гибкий график курсов

Мы подстроимся под ваш график. Вы можете посещать занятия, пока дети в школе, вечером или в выходные дни.

гибкое обучение, ваш путь

Курсы налоговой подготовки для любого расписания

Налоговые курсы доступны во многих местах и форматах. Курсы могут потребовать некоторого присутствия на месте и могут варьироваться в зависимости от вашего местоположения.

Лично

Учитесь в классе у опытных специалистов по налогам. Курсы по налогообложению предлагаются по гибкому графику, поэтому вы можете посещать местные занятия в удобное для вас время.

Виртуальный

Встретьтесь с живым инструктором и сокурсниками, чтобы получить активный и увлекательный виртуальный опыт. Этот формат предлагает удобную альтернативу посещению занятий в офисе Jackson Hewitt (количество мест ограничено).

Онлайн

Проходите онлайн-курсы по собственному расписанию при поддержке местного офиса Jackson Hewitt.

Зарегистрироваться Сегодня

курсы начального уровня

Быстро начните свои цели

Приблизительно за 32 часа вы узнаете все, что вам нужно знать для сильного старта.

Чему вы научитесь

- Информация о подаче документов и требования

- Основы архивирования

- Иждивенцы

- Стандартные и постатейные вычеты

- Самозанятость

- Пенсионные и государственные выплаты

- Проценты и дивиденды

- Налоговый кредит на заработанный доход

- Вознаграждение работникам

- Страховой кредит и налоговый кредит на детей

- Форма 8867 Контрольный список платных специалистов по комплексной проверке

Выпускники курса получают

- Сертификат об окончании

- часов непрерывного обучения IRS*

Начните сегодня

перейти на следующий уровень

Промежуточные и продвинутые курсы

Опытные налоговые специалисты и зарегистрированные агенты могут расширить свои знания и пройти обучение по последним налоговым знаниям с помощью наших курсов среднего и продвинутого уровня.

Для США — 840.

Для США — 840.

Многие специалисты по подготовке начинают с малого, делая отдельные отчеты, прежде чем перейти к более крупным и сложным вопросам.

Многие специалисты по подготовке начинают с малого, делая отдельные отчеты, прежде чем перейти к более крупным и сложным вопросам.