Налог на имущество организаций с 2019 года (КБК, ставки)

Налог на имущество организаций в 2018-2019 годах

Изменения в НК РФ по налогу на имущество

Ставки налога, закрепленные в Налоговом кодексе и региональных актах

КБК налога на имущество организаций 2018-2019 годов

Налог на имущество организаций в 2018-2019 годах

Налог на имущество организаций — региональный платеж, но алгоритм его взимания, ставки и льготы регулируются НК РФ. Налог перечисляют зарубежные и отечественные фирмы со стоимости зданий, транспорта, крупного оборудования.

Чтобы узнать, не освобождены ли вы от уплаты этого налога, прочтите эту статью.

Так как налог на имущество организаций региональный, то каждый регион может определить свой перечень налоговых послаблений.

Ознакомиться со списком объектов, по которым введены пониженные ставки налога в Москве, можно в материале «Москва снижает налог на имущество по некоторым объектам недвижимости»

Помимо освобождения от уплаты налога законодательство содержит еще одно послабление налогового бремени — льготы.

Узнать коды льгот для декларации по налогу на имущество организаций и порядок их применения можно в этой публикации.

Также мы подготовили схемы по оформлению в бухучете начисления и уплаты налога на имущество — см. наш материал.

По каким объектам недвижимости налоговая база рассчитывается исходя из кадастровой стоимости, узнайте из публикации.

А в этой публикации вы найдете ответ на вопрос: «С какой стоимости взимается налог с жилого здания?».

Что касается движимого имущества предприятия, к нему относят оборудование и автотранспорт.

Подробнее читайте в статье «Налог на движимое имущество организаций с 2018 года».

Сложности в подсчете налога на движимое имущество возникают, если оно было куплено у зависимого лица (например, дочерней компании).

В этой публикации даны советы экспертов со ссылкой на письма Минфина.

Чтобы разобраться, в каких случаях по движимому имуществу, собранному предприятием своими силами, но из материалов зависимого лица, следует перечислить налог, прочтите следующие публикации:

Важно! С 2019 года налог на движимое имущество уплачивать не нужно. Подробности см. в материале «Налог на движимое имущество отменили». О том, как налоговики ищут основания для переквилификации движимости в недвижимость мы рассказывали здесь.

Изменения в НК РФ по налогу на имущество

За последние годы порядок исчисления и уплаты налога на имущество неоднократно корректировался.

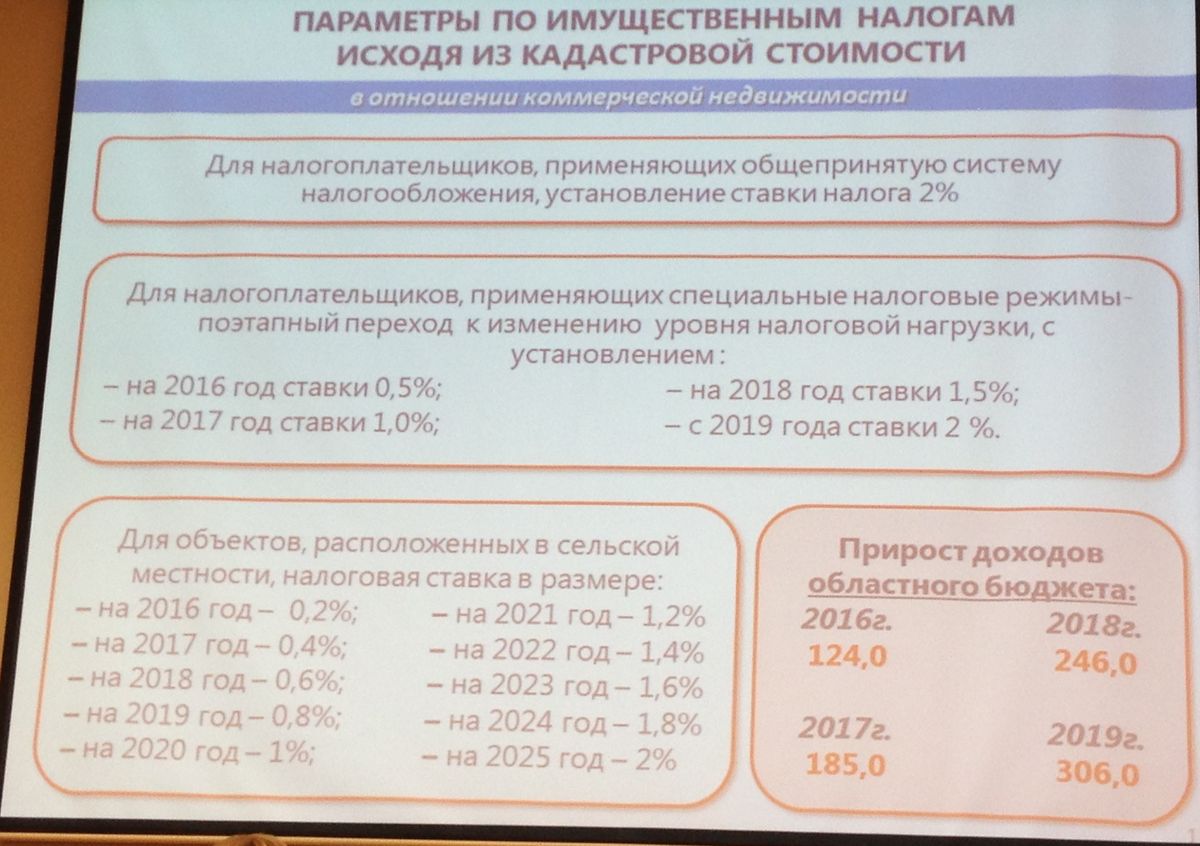

Существенные изменения для налога на имущество организаций принес 2015 год, с которого налог на недвижимость стал исчисляться от кадастровой стоимости. Изменения 2016 года не были столь серьезными, а, скорее, дополнили нововведения 2015 года.

Изменения 2016 года не были столь серьезными, а, скорее, дополнили нововведения 2015 года.

Подробнее о том, что в налоге на имущество изменилось в 2015-2017 годах, можно прочесть здесь.

С отчетных периодов 2017 года у налогоплательщиков появилась возможность использовать для отчетности новую форму (хотя официально она вводится только с 01.01.2018).

Подробности см. здесь.

С 2017 года в части движимого имущества за регионами закреплено право самостоятельно решать, будет ли в регионе действовать льгота по этому имуществу. Для того чтобы льготу можно было применять с 2018 года, в регионе должен быть принят соответствующий закон. Если такого закона нет, то нет и льготы по движимому имуществу, принятому на учет с 01.01.2013.

Правительство планировало отодвинуть срок передачи регионам полномочий на установление данной льготы с 2018-го на 2019 год.

Об этом мы вам сообщали здесь.

Но впоследствии решило вообще отменить налог с движимого имущества, начиная с 2019 года.

Кроме того с января 2019 года меняются правила расчета налога на имущество при изменении кадастровой стоимости недвижимости. Подробности см. здесь.

См. также «Налоги на недвижимость — 2019: с оспариванием кадастровой стоимости лучше не спешить».

Ставки налога, закрепленные в Налоговом кодексе и региональных актах

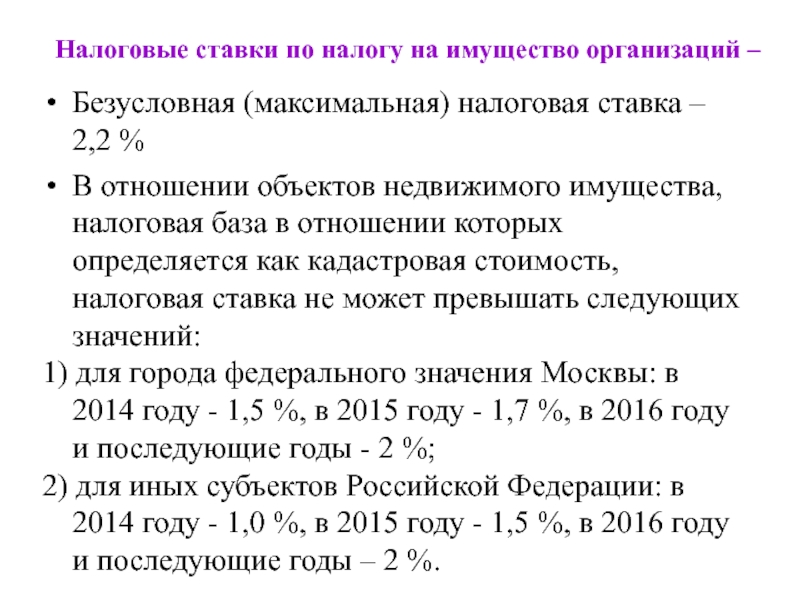

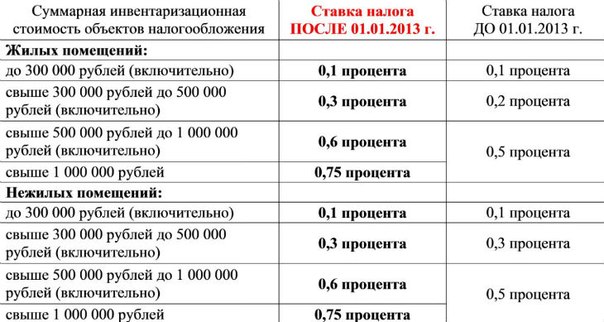

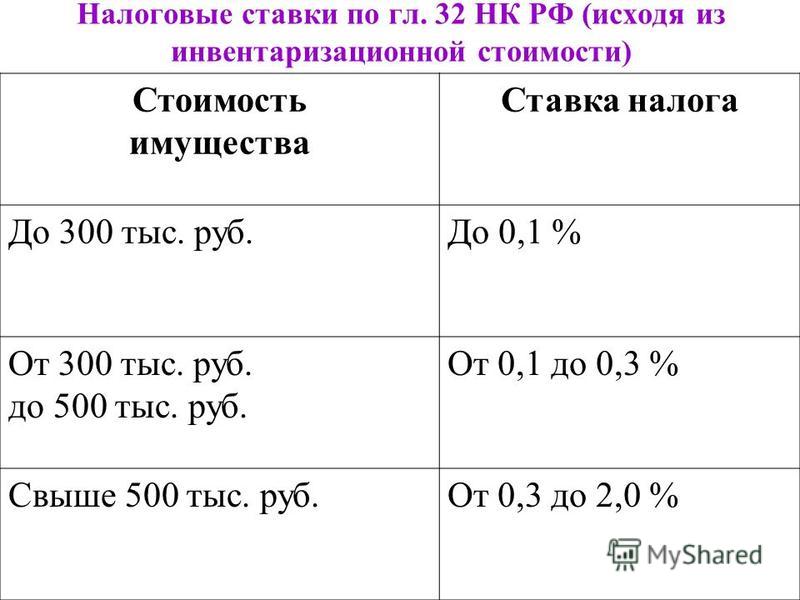

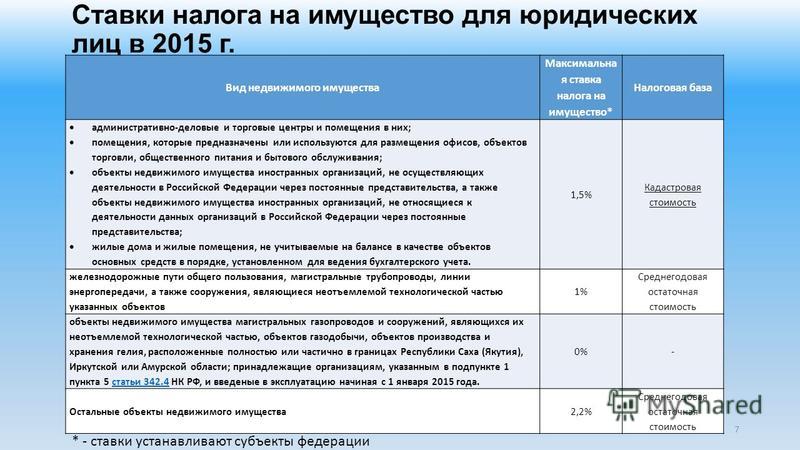

Для расчета налога на имущество организаций ставка 2018-2019 годов может определяться как Налоговым кодексом, так и региональным законодательством: НК РФ содержит минимальный и максимальный размеры ставки, а в этом диапазоне региональные чиновники формируют налоговую ставку по налогу на имущество организаций конкретного субъекта РФ.

Подробнее о действующих ставках вы можете прочесть в статье.

Одно из значимых нововведений последних лет в расчете налога на имущество организаций — появление обязанности уплаты налога, рассчитываемого от кадастровой стоимости, для упрощенцев и плательщиков ЕНВД.

См.: «Как платить налог на имущество при УСН в 2017-2018 годах?».

В каком случае и по какой ставке должна платить налог фирма на вмененке, узнайте из статьи.

КБК налога на имущество организаций 2018-2019 годов

Как и для любого налогового платежа, для налога на имущество организаций определены свои КБК. С их помощью ФНС распределяет налоговые поступления от разных плательщиков.

Актуальные КБК по налогу на имущество, а также пеням и штрафам представлены в публикации.

В расчет налога на имущество организаций периодически вносятся новшества, серьезно влияющие на расчет этого налога. Чтобы не пропустить изменения в законодательстве, а также правильно рассчитать сумму налога к уплате и вовремя его заплатить, не забыв о причитающихся льготах, читайте материалы посвященной налогу на имущество специальной рубрики.

Налоги на имущество, транспорт и землю: важные новшества для бухгалтера

В перечень объектов, облагаемых по кадастровой стоимости, с 01. 01.2020 включается иная недвижимость, облагаемая налогом на имущество физлиц, то есть жилые дома, квартиры, комнаты, гаражи и машино-места, единые недвижимые комплексы, объекты незавершенного строительства и иные объекты. Перечень облагаемых налогом «иных» объектов конкретизировал закон № 379-ФЗ.

01.2020 включается иная недвижимость, облагаемая налогом на имущество физлиц, то есть жилые дома, квартиры, комнаты, гаражи и машино-места, единые недвижимые комплексы, объекты незавершенного строительства и иные объекты. Перечень облагаемых налогом «иных» объектов конкретизировал закон № 379-ФЗ.

ФЕДЕРАЛЬНЫЙ ЗАКОН от 29.09.2019 № 325-ФЗ

«О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»

Перечень объектов, облагаемых по кадастру, конкретизирован

Закон № 325-ФЗ внес смуту в бизнес-среду, оставив открытым перечень недвижимости, облагаемой юрлицами по кадастровой стоимости. Но в конце ноября был опубликован закон, внесший ясность в этот список. Итак, с 01.01.2020, согласно п. 2 ст. 1 закона, налог нужно будет платить:- с жилых помещений;

- объектов незавершенного строительства;

- гаражей;

- машино-мест;

-

жилых строений, садовых домов, хозстроений и сооружений, которые расположены на участках для личного подсобного хозяйства, огородничества, садоводства или ИЖС.

ФЕДЕРАЛЬНЫЙ ЗАКОН от 28.11.2019 № 379-ФЗ

«О внесении изменений в статьи 333.33 и 378.2 части второй Налогового кодекса Российской Федерации»

Сообщать о льготах организации должны отдельно

В порядок исчисления земельного налога внесены поправки, согласно которым сообщать об имеющихся льготах с 01.01.2020 обязаны не только физические, но и юридические лица.ФЕДЕРАЛЬНЫЙ ЗАКОН от 15.04.2019 № 63-ФЗ

«О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 9 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах»

Как заявить о льготах по земле и транспорту

Начиная с 01.01.2020 для того, чтобы воспользоваться льготами по земельному и транспортному налогам, необходимо представить в инспекцию заявление.

Новый бланк понадобился ввиду отмены подачи в ИФНС деклараций по указанным налогам с отчетности за 2020 год. Поэтому если компания претендует на получение льгот, то в 2020 году нужно подать в ИФНС заявление об их предоставлении. Дело в том, что наличие льгот до отмены деклараций подтверждалось в самом бланке декларации в специальном реквизите «Код налоговой льготы».

Для подачи заявления используется единая форма, которая так и называется «Заявление налогоплательщика-организации о предоставлении налоговой льготы по транспортному налогу и (или) земельному налогу».

Форма состоит из трех разделов: титульного листа и по одному разделу для транспортного и для земельного налогов.

Порядок заполнения заявления говорит о том, что если организация заявляет только о льготе по земельному налогу, пустой лист с полями по транспортному налогу можно не сдавать. Однако этот вопрос нужно уточнить в своей инспекции.

Налог на имущество организаций в 2020 году

Расчёт налога на имущество

Для начала проверьте, нет ли у вас недвижимости, облагаемой по кадастровой стоимости. Если есть, рассчитайте налог по каждому такому объекту отдельно.

Если есть, рассчитайте налог по каждому такому объекту отдельно.

По общему правилу, если кадастровая стоимость меняется в течение года, это не влияет на расчёт налога (авансов) за текущий и за предыдущие годы. Новую стоимость нужно использовать при расчёте только с 1 января следующего года.

Но есть исключения:

- Если стоимость поменялась из-за изменения количественных или качественных характеристик объекта, то по новой стоимости нужно считать налог с момента, когда сведения об изменённых характеристиках внесли в ЕГРН.

- Если стоимость поменялась из-за исправления ошибок или из-за того, что после оспаривания её приравняли к рыночной, то по новой стоимости вы пересчитываете налог за все годы, за которые платили его по старой, неправильной стоимости.

По остальной недвижимости налог считайте из среднегодовой балансовой стоимости.

Расчёт налога на имущество за год

Расчёт среднегодовой стоимости имущества считайте так: сложите остаточную стоимость недвижимости на первое число каждого месяца года и на 31 декабря, результат разделите на 13.

Ставки налога, установленные в вашем регионе, можно узнать на сайте ФНС.

Для вашего удобства я подготовила более подробную информацию по ставкам налога на имущество организаций в Республике Крым и Севастополе.

Исчисленный налог за год уменьшите на авансовые платежи. Так вы получите сумму налога к уплате или к уменьшению.

Проводка по начислению налога на имущество: Д 26 (44) – К 68.

Я подготовила для вас пример расчёта среднегодовой стоимости объекта, а также пример расчёта налога на имущество, которые я нашла в системе «КонсультантПлюс».

Уплата и отчётность по налогу на имущество

Движимое имущество и земля налогом не облагается. Налог надо платить только с недвижимости – либо по кадастровой, либо по балансовой стоимости.

Организации, применяющие специальные налоговые режимы – УСН и ЕНВД, должны платить налог только с недвижимости, облагаемой по кадастровой стоимости.

Что касается отчётности, то необходимо сдать декларацию и уплатить налог по месту нахождения недвижимости. Обращаю ваше внимание на то, что с 2020 года организации не сдают промежуточную отчётность.

Обращаю ваше внимание на то, что с 2020 года организации не сдают промежуточную отчётность.

По объектам, расположенным в одном регионе и облагаемым по балансовой стоимости, можно сдавать одну декларацию. Для этого ежегодно до 1 марта направляйте в УФНС уведомление.

Пример. Уведомление о порядке представления декларации за 2019 г.

Нулевую декларацию в большинстве случаев сдавать не надо. Но есть исключения.

Нулевую декларацию нужно подать только в двух случаях:

- У вас есть полностью самортизированная недвижимость, с которой налог платят по среднегодовой стоимости, то есть его остаточная стоимость равна нулю. Другой недвижимости у вас нет.

- Вся ваша недвижимость освобождена от налога по федеральной и (или) региональной льготе и итоговой суммы налога нет.

Квартальные расчёты по авансовым платежам с 2020 года не сдают.

Сроки уплаты налога за год и авансовых платежей установлены региональным законом. Для Крыма и Севастополя эти сроки совпадают.

Авансовые платежи по налогу по итогам отчётных периодов уплачиваются не позднее 30 календарных дней с даты окончания соответствующего отчётного периода.

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее 30 марта года, следующего за истёкшим налоговым периодом

Для пострадавших фирм срок уплаты авансового платежа за 1 квартал продлён, а платёж за 2 квартал отменен.

Калькулятор налога на имущество юридических лиц

Сохранить калькулятор:

Как пользоваться калькулятором

Инструкция по использованию калькулятора расчёта налога на имущество юрлиц

- Введите налоговую ставку (по умолчанию 2,2%) и остаточную стоимость основных средств (имущества) за все периоды.

- Нажмите «РАССЧИТАТЬ». Калькулятор сделает расчёт общей суммы налога на имущество за год, среднегодовой стоимости имущества, суммы авансовый платежей и суммы налога к доплате.

Калькулятор налога на имущество юридических лиц – это простой и надежный помощник бухгалтера в работе по налоговым отчетам, в том числе и в расчете налога на имущество субъекта предпринимательской деятельности.

Работа с калькулятором

Для начала расчетов следует знать налоговую ставку по налогу на имущество юридических лиц.

Уточним, что налоговые ставки устанавливаются на региональном уровне. Это означает, что ставка принимается представительными органами субъекта Российской Федерации в пределах, установленных главой 30 Налогового кодекса РФ.

В равной степени на региональном уровне устанавливаются также:

- конкретные особенности по исчислению налоговой базы;

- налоговые льготы;

- условия применения льгот субъектами предпринимательской деятельности.

Применительно к калькулятору это означает, что налоговая ставка и иные показатели, необходимые для расчета, должны быть введены самим пользователем – налогоплательщиком по ст.474 НК РФ, поскольку ни один калькулятор не способен учитывать все региональные особенности.

В специально отведенные для этого окна введите остаточную стоимость всех имеющихся на балансе основных средств по показателям:

- на начало каждого месяца;

- на конец года.

Для каждого месяца в калькуляторе имеется отдельное окно. Таким образом, в 12 полей потребуется ввести 13 показателей, из которых два приходятся на декабрь.

После заполнения всех полей следует сделать клик левой клавишей мыши на кнопку «Рассчитать». Полученные в результате расчета данные будут выведены в нижерасположенной таблице.

Общие сведения по налогу на имущество юридических лиц

Из налоговой базы, в соответствии со ст. ст. 374, 381 НК РФ следует исключить:

- объекты имущества, входящие в первую и вторую группу классификатора;

- земельные участки и иные объекты природопользовательского назначения;

- элементы движимого основного фонда, за исключением объектов, перечисленных в ст. 105.1 НК РФ;

- элементы основного фонда, не принятые на баланс предприятия.

Бюджетные организации, как правило, определяют размер налога по среднегодовой стоимости. Поскольку на региональном уровне могут иметься значительные различия в порядке исчисления, то прежде чем браться за отчет, рекомендуем получить квалифицированную консультацию в территориальной ИФНС.

Движимое имущество, принятое на баланс по результатам реорганизаций либо ликвидаций, имевших место до 1 января 2013 года, не входит, в соответствии со ст. 381 НК РФ, в налоговую базу.

Налог на имущество юридических лиц в 2020: ставки, изменения

Уплаты многих налогов коснулись изменения в 2019 году, а потому у субъектов бизнеса, да и у физических лиц, справедливо возникает вопрос о том, произойдёт ли что-то подобное в следующем году.

Вспоминают в первую очередь основные налоги, в число которых входит и налог на имущество организаций, регламентируемый по НК РФ главой 30. Внести в него изменения не так легко, так как он по большей части региональный, и каждый регион может устанавливать свои сроки оплаты, льготы и даже ставки. О вероятных изменениях, поправках и редакциях в НК РФ в части налога на имущество организаций в 2020 году и будет материал далее.

Подробнее о плательщиках налога и объекте налогообложения

Вне зависимости от того, что у региональных властей есть большая свобода в определении налога на прибыль, о плательщиках, который подлежит его уплатить, в законе говорится чётко. Ими являются все организации, у которых есть какое-либо имущество, что может оказаться объектом налогообложения по статье 374 НК РФ.

Ими являются все организации, у которых есть какое-либо имущество, что может оказаться объектом налогообложения по статье 374 НК РФ.

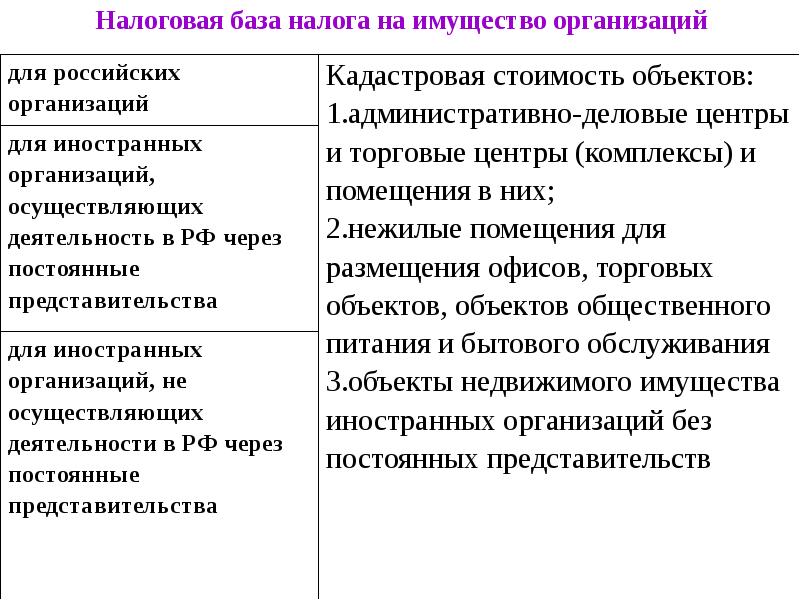

В данном случае понятие объекта налогообложения будет различаться для российских и иностранных компаний, которые тоже могут быть признаны налоговыми агентами. Так, для фирм, имеющих регистрацию в РФ, объект обложения налогом – это любая недвижимость, даже полученная во временное пользование, которая учитывается на балансе основных средств компании.

Для иностранных юрлиц всё немного иначе, и здесь ответ на вопрос, какое имущество облагается налогом на имущество в 2020 году, будет таким:

- Если деятельность осуществляется через представительства, то объектом налогообложения будет недвижимость, относящаяся к основным средствам и полученная в пользование.

- Если же постоянного представительства нет, то объект налогообложение – это всё недвижимое имущество на территории РФ, оформленное по всем правилам на эти организации или переданное им в пользование.

В обоих случаях выплаты налога не требуется со следующей собственности:

- Движимое имущество. Налог на движимое имущество на него исчисляется иначе, и в него включаются зарегистрированные на юрлица автомобили и т.д.

- Земельные участки и т. д.

Здесь никаких изменений в 2020 году не предвидится.

Определение налоговой базы

Определить недвижимое имущество, как базу для исчисления налога, не так просто. Здесь будет учитываться среднегодовая стоимость всего имущества, что признано объектом налогообложения. То есть для налоговой базы по налогу на имущество организаций в 2020 году берётся остаточная стоимость, которая устанавливается в учётной политике компании в разделе о ведении бухучёта.

Для вычисления и начисления этого налога, по статье 376 НК РФ, налогооблагаемая база начисляется не со всего имущества, а только с допустимого по закону.

Также перед тем, как считать и платить налог, важно учесть следующие моменты:

- Если остаточная стоимость имеет оценку затрат, которые будут уплачены в будущем на это имущество, то для расчёта налога на имущество в 2020 году для юридических лиц эти расходы учитывать не требуется.

- Если для каких-то объектов нет амортизации, стоимость нужно будет рассчитать как разницу между начальной стоимостью и износом – он вычисляется по нормам.

Здесь в настоящем году были внесены изменения, и теперь налоговая база некоторых объектов недвижимости вычисляется по их кадастровой стоимости. Подробнее об этом можно прочесть в главах 31 и 32 НК РФ.

Налоговый период

У налога на имущество есть отчётные периоды – их 4, и это кварталы. Налоговый период один, то есть оплачивать этот сбор нужно раз в год, но можно использовать и авансовые платежи. В 2020 году будет отменена необходимость представлять расчёты по ним, можно будет подать единую отчётность за весь период.

Также, если плательщик состоит на учёте в нескольких инспекциях, так как у него есть недвижимость в разных регионах, то с 2020 года можно подавать налоговую декларацию в любую налоговую инспекцию, а не во все сразу. И она может содержать информацию обо всех объектах, зарегистрированных на плательщика. Инспекция также выбирается по желанию самого налогового агента.

Инспекция также выбирается по желанию самого налогового агента.

О намерении предоставить одну декларацию нужно будет подать уведомление до 1 марта 2020 года в выбранную ИФНС. Этот приказ вступает в силу с 1 января 2020 и он устанавливает бланк уведомления, который разработан в соответствии с положениями пункту 1.1 статьи 386 НК РФ, также вступят в силу 1 января 2020. Раньше форма была другая.

Это можно назвать главным изменением, касающимся налога на имущество юридических лиц в 2020 году.

Каждый отдельный субъект Федерации имеет право не устанавливать отчётные периоды для налогоплательщиков.

Ставки по налогу на имущество организаций

Часть о налоговой ставке на имущество организаций с 2020 года самая интересная, и не только из-за того, что если перемены и будут, то её они коснутся в первую очередь.

Налоговые ставки, с помощью которых рассчитывается налог, устанавливаются в каждом субъекте РФ отдельно, однако, они не могут быть больше 2,2% от налоговой базы. Важно отметить сразу, что здесь есть исключения, подробнее о которых можно узнать из статьи 380 Налогового Кодекса РФ.

Важно отметить сразу, что здесь есть исключения, подробнее о которых можно узнать из статьи 380 Налогового Кодекса РФ.

Возможно введение дифференцированных налоговых ставок для:

- Определённых категорий плательщиков в зависимости от вида деятельности.

- Особых видов имущества, преобладающего в том или ином регионе.

Региональными властями устанавливаются ставки и для таких объектов, как:

- Электросети.

- Магистральные трубопроводы.

- Конструкции, являющиеся частью этих сооружений.

Но есть ограничения – эти ставки не могут превышать установленный налоговиками предел. Каждый год, начиная с 2013, они увеличивались на 0,3 процента. В итоге до 2019 года лимит вырос до 2,2 процента и остановился на этой отметке и для последующих лет. В 2020 это правило точно будет работать, но нет гарантий, что ставка не увеличится к 2021.

Все объекты, для которых применяются подобные ставки, должны быть приняты Правительством РФ.

Это не единственные налоговые ставки, которые переменились недавно. Говоря о железнодорожных путях общего пользования нельзя оставить без внимания налоговые ставки, которыми облагаются они и технологические части, что к ним относятся. Так, в 2019 году максимальный процентный коэффициент, по которому нужно уплачивать сбор, составляет 1,3%, а в 2020 году будет уже 1,6.

Для той недвижимости, для которой налоговая база – это кадастровая стоимость, тоже есть свои ставки. Они зависят от места регистрации имущества:

- Для города Москвы имущество нужно облагать по ставке в размере 2%. Она сохранится в 2020 году, а начала действовать в 2016.

- От остальных регионов тоже требуется заплатить 2%. Между ними были изменения только до 2016 года, а теперь они сравнялись.

Если ставки не определены в регионе, то используются установленные на федеральном уровне. В Севастополе и Республике Крым налоговые ставки нельзя поднимать в течение 5 лет после последнего увеличения. Этот момент тоже не ждут перемены, так как и Крым, и Севастополь – субъекты федерального значения, их коснутся в последнюю очередь.

Этот момент тоже не ждут перемены, так как и Крым, и Севастополь – субъекты федерального значения, их коснутся в последнюю очередь.

Полную таблицу, актуальную на июль 2019 года, со ставками регионов, можно посмотреть здесь. Здесь включены все известные субъекты, включая все округа, включая автономные, области, республики, края и т. д.

Льготы

Региональные власти могут сами устанавливать льготные режимы для определённых видов организаций. А согласно федеральному закону, выплачивать налог на имущество не обязаны следующие организации:

- Тюрьмы, колонии разных типов и другие подобные учреждения.

- Религиозные.

- Союзы инвалидов.

- Занимающиеся производством лекарств, и другой фармацевтической продукции.

- Общества адвокатов.

- Работающие в ОЭЗ.

- Являющиеся резидентами в Сколково.

- Судостроительные и т.д.

Перемен в 2020 году для льготников нет, так как в их число в основном входят бюджетные организации. Подробнее обо всех льготируемых организациях можно прочесть не только в законодательных актах, но и на сайте ФНС. Здесь же можно ознакомиться с порядком, согласно которому нужно рассчитывать налог, примеры льгот, и образец, чтобы не ошибиться, когда нужно будет правильно всё посчитать.

Подробнее обо всех льготируемых организациях можно прочесть не только в законодательных актах, но и на сайте ФНС. Здесь же можно ознакомиться с порядком, согласно которому нужно рассчитывать налог, примеры льгот, и образец, чтобы не ошибиться, когда нужно будет правильно всё посчитать.

Как можно было заметить из текста выше, кардинальных перемен, касающихся налога на имущество юридических лиц в 2020 году, нет. Основная перемена касается только декларирования, но нельзя сказать, что она очень значительна. Однако, удобство этой меры и своевременность нельзя недооценить. Во всём остальном же на ближайший год изменений нет, и не предвидится.

Несмотря на то, что налог на имущество привлекает к себе не так много внимания, как НДФЛ или налог на прибыль организаций, повышение ставок у него точно отразилось бы на бизнесе. Но, так как сейчас ставки по налогам были подняты в других сферах и стали более фискальными, а режимы льготирования стали доступны меньшему количеству компаний, касаться налога на имущества пока не стали. Учитывая нынешнее состояние сферы экономики, этого сбора могут и не коснуться, так как система с имущественным налогом довольно устаревшая и глобальные перемены повлекут за собой и другие изменения, которые лучше не проводить в нынешних реалиях.

Учитывая нынешнее состояние сферы экономики, этого сбора могут и не коснуться, так как система с имущественным налогом довольно устаревшая и глобальные перемены повлекут за собой и другие изменения, которые лучше не проводить в нынешних реалиях.

Ставка налога на имущество юридических лиц 2020

Фирмы, имеющие во владении движимые и недвижимые активы, обязаны перечислять за них определенные средства в региональный бюджет. Однако часто компании сталкиваются с вопросом: какой размер ставки налога на имущество юридических лиц в 2020 году?

Кто платит?

Движимые и недвижимые активы компании облагаются налогом на имущество. В соответствии с действующим законодательством, данным налогом облагается:

- Юридические лица, имеющие российское гражданство и владеющие на праве собственности движимым или недвижимым имуществом.

- Иностранные компании, ведущие коммерческую деятельность на территории РФ. Сбором облагается имущество находящиеся в составе основных средств предприятия.

Если зарубежная фирма не ведет предпринимательской деятельностью на территории РФ, но имеет в пределах государства находящееся в собственности различное имущество, за него также необходимо уплачивать налог.

Если зарубежная фирма не ведет предпринимательской деятельностью на территории РФ, но имеет в пределах государства находящееся в собственности различное имущество, за него также необходимо уплачивать налог.

Однако согласно 374 ст. НК РФ не облагается налогом имущество следующего вида:

- объекты, входящие в состав водных лесных и иных природных фондов;

- объекты, являющиеся памятниками истории, культуры или архитектуры;

- имущество, используемые для организации военной службы;

- объекты, в которых хранятся отходы радиоактивные промышленности;

- объекты космической промышленности;

- суда, включенные в состав международного реестра водного транспорта.

От уплаты имущественного налога освобождаются юридические лица:

- которые занимаются подготовкой и организации чемпионата мира по футболу, который пройдет в 2020 году;

- организационный комитет и дочерние предприятия «России 2020»;

- различные общественные организации инвалидов;

- организации, осуществляющие уголовно исправительные деятельность;

- компании, производящие лекарственные препараты, если это является их основным видом деятельности.

Вышеперечисленные льготы установлены на федеральном уровне.

Объекты налогообложения

Объектами налогообложения является имущество, учтенное в основных средствах предприятия. При этом неважно владеет ли компания объектом на праве собственности или он дан ему во временное пользование. При нахождении объекта на балансе предприятия уплата налога за него обязательна.

Имущество, являющееся налогооблагаемым, должно отвечать ряду требований:

- использоваться для ведения коммерческой деятельности организации;

- срок эксплуатации имущества должен превышать один год;

- оно должна приносить компании экономическую выгоду;

- владелец имущества не собирается его перепродавать в ближайшее время.

Согласно Гражданскому кодексу РФ недвижимостью считаются объекты, транспортировка которых без серьезных для них повреждений невозможна. В большинстве случаев это различные строения и сооружения.

К движимому имуществу относятся все остальные объекты. Как правило, это автотранспорт, денежные средства и ценные бумаги.

Как правило, это автотранспорт, денежные средства и ценные бумаги.

Законодательство

Разбираясь, кто платит налог на имущество юридических лиц, стоит обратиться к 30 главе НК РФ. Взимание налога регламентируется различными инструкциями и постановлениями финансовых ведомств, которые вносят определенные поправки в свод законов.

Так как отчисление имущественных сборов относятся к региональным выплатам, власти субъекты РФ также имеют законное право вносить определенные коррективы в налог. Однако при этом они должны придерживаться общегосударственных нормативов.

Ставка налога на имущество юридических лиц

В соответствии со ст. 372 НК РФ ставка по налогу на имущество для юридических лиц не может превышать 2,2%. Власти региона имеют право ее изменять.

При расчете налогооблагаемой базы по кадастровой стоимости ставка не может превышать 2%. Если имущество относится к магистральным трубопроводам или энергетическим линиям, власти региона не имеют права применять в ставку выше 1,9%. Для путей железнодорожного сообщения и объектов, обеспечивающих их техническое обслуживание, ставка по налогу не может превышать 1,3%.

Для путей железнодорожного сообщения и объектов, обеспечивающих их техническое обслуживание, ставка по налогу не может превышать 1,3%.

В некоторых случаях действует нулевые коэффициенты. Это может быть использовано для имущества газовой инфраструктуры и объектов, благодаря которым осуществляется пользование земными недрами и разработка полезных ископаемых.

Однако фактически законными отсутствие отчислений по имущественному налогу является постановка их на баланс предприятия после января 2015 года или полное или частичное расположение в Якутии или Иркутской и Амурской областях.

Если властями региона не установлена своя определенная ставка, имущественный налог будет вычисляться по максимально предусмотренному федеральному коэффициенту.

В большинстве случаев российские регионы используют в максимально возможную ставку по налогу, однако в двух регионах действует уменьшенная налоговая ставка. Это:

- Крым, где установлена ставка в 1% для всех юридических лиц кроме предприятий, ведущих сельскохозяйственную деятельность (для них размер ставки составляет 0,5%).

- Севастополь. Здесь ставка понижена до 1% для всех предприятий. Для некоторых категорий компаний предусматривается понижение ставки до 0,1 и 0,5%.

Недвижимое и движимое

Ставки, как на движимое, так и на недвижимое имущество устанавливаются властями региона в рамках федеральных законов.

От чего зависит?

На размер ставки влияет место регистрации имущества и его кадастровая стоимость, а также вид объекта и категория налогоплательщика.

Как рассчитать?

Для расчёта суммы имущественного налога потребуется знание следующих показателей:

- налоговой базы, которая может быть среднегодовой или кадастровой стоимостью объекта;

- ставка по налогу, она не может превышать 2,2% и быть пониженной для некоторых категорий объектов.

У кого есть льготы?

При льготировании предприятий учитываются нормы ст. 381 НК РФ, где указан подробный перечень юридических лиц, которые могут быть частично или полностью освобождены от уплаты налога на имущество. Также право на учреждения льгот может предоставляться властями регионов.

Также право на учреждения льгот может предоставляться властями регионов.

Для некоторых видов предпринимателей, а также объектов недвижимости может быть предоставлена пониженная налоговая ставка.

Подача декларации

Юридические лица обязаны в установленный законом период подтвердить перечисление в бюджет денежных средств путем подачи налоговой декларации. Форма бланка утверждена ФНС ещё в 2011 году.

С тех пор существенных изменений он не претерпел. Декларация состоит из титульного листа и 3 разделов. В первом должна быть указана сумма отчисления по налогу, во втором выкладка по балансовой оценке, в третьем по кадастровой стоимости.

Сроки уплаты и отчетности

Налоговая декларация по авансовому платежу должна быть подана не позднее 30 дней после окончания квартала. Годовая декларация подается предприятием не позднее 30 марта года, следующего после окончания налогового периода.

Налоговым периодом для оплаты имущественного налога является календарный год. Если сумма отчислений определяется по среднегодовой стоимости имущества, денежные средства придется вносить и ежеквартально.

Если сумма отчислений определяется по среднегодовой стоимости имущества, денежные средства придется вносить и ежеквартально.

Это правило также действует и при кадастровой оценки имущества. Подобные выплаты предусмотрены и для предпринимателей, которые используют упрощенную систему налогообложения. Местным властям при разработке ставок по налогу запрещено устанавливать свои отчётные этапы.

Непосредственно оплата налога происходит в отделении банка или с помощью электронных ресурсов.

На видео о налоге на имущество

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Ставка налога на имущество

Ставка налога на недвижимость зависит от вашего налогового класса. Есть четыре налоговых класса. Налоговые ставки указаны ниже. Узнайте, как рассчитать годовой налог на недвижимость.

Ставки налога на имущество на 2021 налоговый год

- Класс 1 — 21,045%

- Класс 2 — 12,267%

- Класс 3 — 12,826%

- Класс 4 — 10,694%

Ставки налога на имущество на 2020 налоговый год

- Класс 1-21.167%

- Класс 2 — 12,473%

- Класс 3 — 12,536%

- Класс 4 — 10,537%

| ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |

| 19/20 | 21,167% | 12,473% | 12,536% | 10. 537% 537% |

| 18/19 | 20,919% | 12,6 12% | 12,093% | 10,5 14% |

| 17/18 | 20,385% | 12,719% | 11,891% | 10,5 14% |

| 16/17 | 19,991% | 12,892% | 10,934% | 10,574% |

| 15/16 | 19,5 54% | 12,883% | 10.813% | 10,656% |

| 14/15 | 19,157% | 12,855% | 11,125% | 10,684% |

| 13/14 | 19,191% | 13,145% | 11,902% | 10,323% |

| 12/13 | 18,569% | 13,181% | 12,477% | 10,288% |

| 11/12 | 18,205% | 13. 433% 433% | 12,473% | 10,152% |

| 10/11 | 17,364% | 13,353% | 12,631% | 10,312% |

| 09/10 | 17,088% | 13,241% | 12,743% | 10,426% |

| Среднегодовая ставка налога 08/09 | 16,196% | 12,596% | 12,137% | 10,241% |

| 08/09 3-й и 4-й кварталы. | 16,787% | 13,053% | 12,577% | 10,6 12% |

| 08/09 1-й и 2-й кварталы. | 15,605% | 12,139% | 11,698% | 9,870% |

| 07/08 | 15,434% | 11,928% | 11,577% | 10,059% |

| 06/07 | 16,118% | 12,737% | 12. 007% 007% | 10,997% |

| 05/06 | 15,746% | 12,396% | 12,309% | 11,306% |

| 04/05 | 15,094% | 12,216% | 12,553% | 11,558% |

| 03/04 | 14,550% | 12,620% | 12,418% | 11,431% |

| 02/03 3-й и 4-й кварталы | 14.160% | 12,517% | 12,565% | 11,580% |

| 02/03 1-й и 2-й кварталы. | 11,936% | 10,564% | 10,607% | 9,776% |

| 01/02 | 11,609% | 10,792% | 10,541% | 9,712% |

| 00/01 | 11,255% | 10,847% | 10,5 40% | 9,768% |

ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |

99/00 | 11. | 10,851% | 9,398% | 9,989% |

98/99 | 10,961% | 10,739% | 8,800% | 10,236% |

97/98 | 10,849% | 11,046% | 8.282% | 10,164% |

96/97 | 10,785% | 11,056% | 7,840% | 10,252% |

95/96 | 10,725% | 10,807% | 7,922% | 10,402% |

94/95 | 10. | 10,552% | 7,702% | 10,608% |

93/94 | 10.900% | 10,369% | 7,404% | 10,724% |

92/93 | 10,888% | 9,910% | 12.794% | 10,698% |

91/92 | 10,888% | 9,885% | 13,083% | 10,631% |

90/91 | 9,920% | 9,228% | 15. | 10,004% |

89/90 | 9.452% | 9,229% | 12,903% | 9,539% |

88/89 | 9,452% | 9,272% | 11,289% | 9,582% |

87/88 | 9,330% | 9,150% | 9,942% | 9. |

86/87 | 9,330% | 9,150% | 9,172% | 9,460% |

85/86 | 9.100% | 9,150% | 9,051% | 9,460% |

84/85 | 9.100% | 9,150% | 9,051% | 9,460% |

83/84 | 9. | 9,057% | 9,237% | 9,323% |

82/83 | 8,950% | 8,950% | 9,109% | 9.294% |

81/82 | 8,950% | 8,950% | 8,950% | 8,950% |

Ставки школьного налога на 2017/2018 налоговый год

(используется для расчета общих ставок налога на имущество и ветеранов)

- Класс 1 — 11,869%

- Класс 2-7.

426%

426%

- Класс 4 — 6,143%

| Ставка школьного налога | ||||

| ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |

| 16/17 | 11,536% | 7,460% | – | 6,124% |

| 15/16 | 11.506% | 7.603% | – | 6.294% |

| 14/15 | 11,581% | 7,795% | – | 6,485% |

| 13/14 | 11,277% | 7,749% | – | 6. 092% 092% |

| 12/13 | 11,457% | 8,158% | – | 6,374% |

| 11/12 | 11.596% | 8,582% | – | 6,493% |

| 10/11 | 10,206% | 7,877% | – | 6.090% |

| 09/10 | 9,469% | 7,367% | – | 5,808% |

| 08/09 | 9,870% | 7,705% | – | 6. 271% 271% |

| 07/08 | 10,342% | 8,019% | – | 6,769% |

| 06/07 | 9,182% | 7,288% | – | 6,301% |

| 05/06 | 8,693% | 6,872% | – | 6,276% |

| 04/05 | 8,225% | 6.687% | – | 6.335% |

| 03/04 | 7,761% | 6,764% | – | 6,135% |

| 02/03 3-й и 4-й кварталы | 7,096% | 6,312% | – | 5,848% |

| 02/03 1-й и 2-й кварталы.  | 7,096% | 6,312% | – | 5.848% |

| Ставка школьного налога | ||||

| ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |

| 2001/2002 | 7,00 2% | 6.543% | – | 5,895% |

| 00/01 | 6.809% | 6,598% | – | 5,949% |

| 99/00 | 6,720% | 6. 569% 569% | – | 6.054% |

| 98/99 | 6,195% | 6,112% | – | 5,833% |

| 97/98 | 6,153% | 6,313% | – | 5.809% |

| 96/97 | 5,442% | 5,631% | – | 5,222% |

| 95/96 | 4,837% | 4,925% | – | 4,741% |

| 94/95 | 5,256% | 5. 240% 240% | – | 5,268% |

| 93/94 | 5,063% | 4.871% | – | 5,038% |

| 92/93 | 4,513% | 4,160% | – | 4,491% |

| 91/92 | 4,339% | 3,990% | 5,281% | 4,292% |

| 90/91 | 4,164% | 3,923% | – | 4,253% |

| 89/90 | 4.326% | 4,279% | – | 4,423% |

| 88/89 | 4,507% | 4,480% | – | 4,630% |

| 87/88 | 4,430% | 4,406% | – | 4,556% |

| 86/87 | 4,857% | 4,830% | – | 4. 994% 994% |

| 85/86 | 4,754% | 4,845% | – | 5,0 10% |

| 84/85 | 4,885% | 4,967% | – | 5,136% |

| 83/84 | 4,909% | 4,944% | – | 5,090% |

| 82/83 | 4,498% | 4.559% | – | 4,734% |

| 81/82 | нет данных | нет данных | нет данных | нет данных |

Ставки налога на освобождение ветеранов

Домовладельцы, получившие освобождение от налога на имущество ветеранов, должны уплатить школьный налог по ставке налога на имущество. Дальнейшие сокращения могут быть добавлены, если ветеран служил в зоне боевых действий или был инвалидом. Ставка налога на имущество для ветеранов, освобожденная от уплаты налогов, — это ставка, применяемая к сумме освобождения от налога для определения налоговой выгоды.Ставки освобождения от налога на имущество для ветеранов на 2017/2018 налоговый год

- Класс 1 — 8,516%

- Класс 2 — 5,293%

- Класс 4 — 4,371%

| Класс | Текущая Имущество Ставка налога | MINUS Текущая школа Ставка налога | Налог на имущество Освобождение от налогов для ветеранов |

| Класс 1 | 20.385% | — 11,869% | 8,516% |

| Класс 2 | 12,719% | — 7,426% | 5,293% |

| Класс 4 | 10,5 14% | — 6,143% | 4,371% |

Загрузить все данные о недвижимости NYC

Департамент финансов предоставил данные по всем объектам недвижимости Нью-Йорка для загрузки на портале открытых данных Нью-Йорка.Посетите страницу открытых данных для получения дополнительной информации.Основы системы налогообложения имущества

Ваша местная система налога на имущество состоит из нескольких основных компонентов.

Владелец собственности , будь то жилой или коммерческий, несет ответственность за уплату налогов и имеет разумные основания полагать, что процесс налогообложения будет справедливым. Владелец недвижимости также упоминается как налогоплательщик .

Оценочный округ в каждом округе, управляемый главным оценщиком, ежегодно оценивает стоимость вашей собственности.Совет директоров оценочного округа нанимает главного оценщика. Местные налоговые подразделения избирают членов совета директоров и финансируют оценочный округ на основе суммы налогов, взимаемых в каждой налоговой единице. Для получения дополнительной информации о вашем местном процессе аттестации, пожалуйста, свяжитесь с аттестационным округом вашего округа. Округ аттестации может ответить на вопросы об исключениях и способах определения вашей оценочной стоимости.

Оценочная комиссия (ARB) — это комиссия местных жителей, которая заслушивает разногласия между владельцами собственности и оценочным районом относительно налогообложения и стоимости собственности.В округах с населением от 120 000 человек и более члены АРБ назначаются судьей местного административного округа в округе, в котором расположен оценочный округ. Совет директоров назначает членов АРБ во всех других графствах. Протесты по поводу оценочной стоимости вашей собственности следует направлять в АРБ. Ваш оценочный округ может предоставить вам контактную информацию для ARB.

Местные налоговые единицы , включая школьные округа, округа, города, младшие колледжи и специальные округа, решают, сколько денег они должны потратить на предоставление государственных услуг.Ставки налога на имущество устанавливаются согласно бюджетам налоговых единиц. Некоторые налоговые единицы имеют доступ к другим источникам дохода, таким как местный налог с продаж. Школьные округа должны полагаться на местный налог на имущество в дополнение к государственным и федеральным фондам.

Во многих округах налоговые единицы заключают договор с налоговым инспектором-сборщиком округа для сбора всех налогов на недвижимость, подлежащих уплате в этом округе. Затем оценщик-сборщик переводит соответствующие суммы каждой налоговой единице. Хотя некоторые налоговые единицы могут заключить договор с оценочным округом для сбора своих налогов, оценочный округ не взимает налог на недвижимость.Для получения информации о местных бюджетах налоговых единиц и ставках налогов, пожалуйста, свяжитесь с отдельным школьным округом, округом, городом, младшим колледжем или специальным округом.

Роль Управления по налогу на имущество контролера (PTAD) в основном ограничивается обязанностями по контролю. PTAD каждые два года проводит исследование стоимости собственности (PVS) для каждого школьного округа для целей государственного финансирования. PVS, независимая оценка, утвержденная Законодательным собранием Техаса, гарантирует, что стоимость собственности в школьном округе равна или близка к рыночной стоимости для справедливого финансирования школ.Значения контролера не влияют напрямую на местные ценности или налоги на имущество, которые определяются на местном уровне.

PTAD также проводит обзоры методов и программ помощи (MAP) для всех оценочных районов каждые два года. В обзорах рассматриваются четыре вопроса: управление, помощь налогоплательщикам, операционные стандарты и стандарты оценки, процедуры и методологии. PTAD ежегодно проверяет примерно половину всех оценочных округов. Школьные округа, расположенные в округах, которые не проходят проверку MAP в течение года, будут подвергаться PVS в этом году.

Налог на недвижимость, местное законодательство и постановления

По закону муниципалитеты должны подавать копии местных законов и постановлений, касающихся конкретных программ освобождения от налогов или налога на имущество. О местных законах можно отправить по почте или электронной почте:

. НАЛОГОВЫЙ ОТДЕЛ Нью-Йорка

КОНСУЛЬТАТИВНЫЙ ОФИС

W A HARRIMAN CAMPUS

ALBANY NY 12227-0911

Если отправка осуществляется не через USPS, см. Публикацию 55, Служба специальной частной доставки .

Эл. Почта: [email protected]

Местные законы и постановления, приведенные на следующих страницах, предоставляются Департаментом налогообложения и финансов штата Нью-Йорк в качестве общественной услуги. Предоставляя информацию на этих страницах, налоговый департамент стремится быть максимально точным. Однако отдел не делает никаких заявлений, гарантий или обещаний относительно точности, актуальности или полноты предоставленной информации. Зарегистрированные местные законы и постановления принимаются и отменяются органами местного самоуправления, а не налоговым департаментом или любым другим агентством или департаментом штата Нью-Йорк.В местные законы, постановления и другие материалы периодически вносятся изменения. Если местным правительством не предоставлена копия соответствующего местного закона или постановления, налоговый департамент не осведомлен о таких изменениях. Следовательно, изменения местных законов и постановлений не могут быть включены в материалы, отображаемые на этом веб-сайте на своевременной основе. Ни в коем случае отдел не несет ответственности за какие-либо ошибки или упущения в отношении любой информации на этом сайте. Если вы обнаружите какие-либо ошибки или упущения, мы рекомендуем вам отправить их в нашу службу поддержки.

Налоговый департамент регистрирует эти документы на следующих страницах:

Онлайн-база данных по местному законодательству

Округа, города, поселки и деревни должны подавать свои местные законы в Государственный департамент штата Нью-Йорк (DOS), который ведет онлайн-базу данных о местных законах с возможностью поиска. Посетите «Поиск местных законов», чтобы получить инструкции и начать работу. В базе данных представлены законы, поданные с 1 января 1998 года.

Обновлено:

Государственный департамент налоговой службы недвижимого имущества

Следующее заседание: вторник, 2 февраля 2021 г., в 11:00.м

Государственный совет по налогам на недвижимое имущество проводит свои заседания в соответствии с Законом об открытых собраниях. Все встречи начинаются в 11:00

Заседание 2 февраля будет проведено в режиме телеконференции, как это разрешено Указом Правительства 202.1 и различными последующими Распоряжениями. Личное присутствие не будет. Информация для звонка будет опубликована, когда она будет доступна.

Информация о встрече

Посетите расписание заседаний Совета штата и информацию, чтобы получить информацию о заседаниях, такую как графики, повестки дня, резолюции, утвержденные протоколы и протоколы заседаний, а также отчеты о заседаниях за предыдущие годы.

Бланки жалоб

- RP-6085, Жалоба на предварительную норму выравнивания состояния, норму выравнивания классов и / или соотношения классов

- RP-6085.1, Жалоба на предварительную норму государственного выравнивания для села

- RP-7141, Жалоба на предварительную полную стоимость специальной франшизы

- RP-7142, Жалоба на предварительную специальную оценку франшизы

Связаться

Кто входит в Государственный совет по налогам на недвижимое имущество?

Государственный совет по налогам на недвижимое имущество — это отдельный и независимый совет в составе Департамента налогообложения и финансов.Он состоит из пяти членов, которые назначаются губернатором по рекомендации и с согласия Сената. Из пяти членов, назначаемых губернатором, один должен заниматься коммерческим производством сельскохозяйственных культур, скота и продуктов животноводства. Срок полномочий членов Совета составляет восемь лет, так что срок полномочий двух членов не истекает в один и тот же год. Председатель Совета назначается губернатором. Члены Государственного совета работают бесплатно, но им возмещаются необходимые расходы во время работы в Государственном совете.В настоящее время в Государственном совете есть две вакансии.

Заместитель комиссара Управления налоговой службы недвижимого имущества выполняет обязанности секретаря Государственного совета налоговой службы недвижимого имущества и является исполнительным должностным лицом Совета.

Чем занимается Государственный департамент налоговой службы недвижимого имущества?

Закон о налоге на недвижимое имущество § 200-a определяет обязанности Совета следующим образом:

корпоративных налоговых ставок во всем мире

Ключевые выводы

- В 2020 году 10 стран внесли изменения в свои законодательные ставки корпоративного подоходного налога.Одна страна — Микронезия — повысила максимальную ставку корпоративного налога, а девять стран — Армения, Бельгия, Колумбия, Франция, Французская Полинезия, Гренландия, Монако, Того и Зимбабве — снизили свои ставки корпоративного налога.

- Коморские Острова (50 процентов), Пуэрто-Рико (37,5 процента) и Суринам (36 процентов) являются странами с самыми высокими ставками корпоративного налога в мире, в то время как Барбадос (5,5 процента), Узбекистан (7,5 процента) и Туркменистан (8 процентов). процентов) взимают самые низкие корпоративные ставки. В пятнадцати юрисдикциях корпоративный налог не взимается.

- Средняя установленная законом ставка налога на прибыль корпораций в мире, измеренная в 177 юрисдикциях, составляет 23,85 процента. При взвешивании по ВВП средняя установленная ставка составляет 25,85 процента.

- В Европе самый низкий средний показатель по региону — 19,99 процента (24,61 процента по ВВП). И наоборот, в Африке самый высокий средний нормативный показатель по региону — 28,50 процента (28,16 процента, взвешенное по ВВП).

- Средняя максимальная корпоративная ставка среди стран ЕС-27 составляет 21,47%, 23.51 процент в странах ОЭСР и 24 процента в G7.

- Средняя ставка установленного законом корпоративного налога в мире постоянно снижалась с 1980 года, причем наибольшее снижение произошло в начале 2000-х годов.

- Средняя установленная законом ставка корпоративного налога снизилась во всех регионах с 1980 года.

Введение

В 1980 году ставки корпоративного налога во всем мире составляли в среднем 40,11 процента и 46,52 процента, если взвешивать их по ВВП [1]. С тех пор страны осознали влияние высоких ставок корпоративного налога на решения об инвестициях в бизнес, поэтому в 2020 году средний показатель сейчас составляет 23.85 процентов и 25,85 при взвешивании по ВВП для 177 отдельных налоговых юрисдикций [2].

Спад наблюдался во всех основных регионах мира, в том числе в крупнейших экономиках. Налоговая реформа 2017 года в Соединенных Штатах приблизила установленную ставку налога на прибыль предприятий из одной из самых высоких в мире к середине распределения. Если в 2017 году в США была четвертая по величине ставка корпоративного подоходного налога в мире [3], то сейчас они находятся примерно в середине среди исследованных стран и налоговых юрисдикций.

Европейские страны, как правило, имеют более низкие ставки корпоративного подоходного налога, чем страны в других регионах, а во многих развивающихся странах ставки корпоративного подоходного налога выше среднемировых.

Сегодня в большинстве стран ставки корпоративного налога ниже 30 процентов.

Заметные изменения ставки корпоративного налога в 2020 году

Десять стран внесли изменения в свои нормативные ставки налога на прибыль в 2020 году. Микронезия была единственной страной, которая повысила свою максимальную ставку корпоративного налога, введя прогрессивную систему корпоративного подоходного налога с максимальной ставкой 30 процентов, что на девять процентных пунктов выше, чем прежний фиксированный корпоративный налог в размере 21 процента.

Девять стран на пяти континентах — Армения, Бельгия, Колумбия, Франция, Французская Полинезия, Гренландия, Монако, Того и Зимбабве — снизили свои ставки корпоративного налога в 2020 году. Снижение налоговой ставки варьировалось от одного процентного пункта в Колумбии, Французской Полинезии, и Того до 5,3 процентных пункта в Гренландии.

| Страна | 2019 Ставка налога | 2020 Ставка налога | Изменение с 2019 на 2020 |

|---|---|---|---|

Африка | |||

| Того | 28% | 27% | -1 п.п. |

| Зимбабве | 25.75% | 24,72% | -1,03 п.п. |

Азия | |||

| Армения | 20% | 18% | -2 п.п. |

Европа | |||

| Бельгия | 29,58% | 25,00% | -4,58 чел. |

| Франция (а) | 34,43% | 32,02% | -2,41 п.п. |

| Монако (б) | 31% | 28% | -3 чел. |

Северная Америка | |||

| Гренландия | 31.8% | 26,5% | -5,3 п.п. |

Океания | |||

| Французская Полинезия | 26% | 25% | -1 п.п. |

| Микронезия (Федеративные Штаты) (c) | 21% | 30% | +9 чел. |

Южная Америка | |||

| Колумбия (d) | 33% | 32% | -1 п.п. |

Примечания: (a) Во Франции запланировано дальнейшее снижение ставки корпоративного налога, в результате чего ставка составит 25 процентов (плюс 3.Социальная надбавка в размере 3 процентов, что равняется совокупной ставке в 25,83 процента) к 2022 году. (b) В Монако запланировано дальнейшее снижение ставки корпоративного налога, в результате чего к 2022 году ставка составит 25 процентов. (c) Микронезия ввела прогрессивный корпоративный подоходный налог с максимальной ставкой в 30 процентов. (d) В рамках налоговой реформы Колумбии 2018/2019 гг. Были приняты меры по дальнейшему снижению ставки корпоративного подоходного налога до 31 процента в 2021 году и 30 процентов с 2022 года. | |||

Запланированные изменения ставок корпоративного налога в ОЭСР [4]

Среди стран ОЭСР Франция, Нидерланды и Швеция объявили о внесении изменений в установленную законом ставку налога на прибыль корпораций в ближайшие годы.

- В France стандартная установленная законом ставка корпоративного подоходного налога была снижена до 32,02 процента (включая социальную надбавку в размере 3,3 процента) в 2020 году. Ожидается, что уже установленное законом снижение ставки корпоративного налога постепенно приведет к снижению ставки корпоративного налога до 25,83 процента к 2022.

- В Нидерланды первоначально запланированное снижение установленной законом ставки корпоративного налога, применяемой к доходу, превышающему 200 000 евро, было частично отменено: корпоративная ставка не была снижена до 22.55 процентов в 2020 году, как планировалось изначально. Вместо этого он останется на уровне 25 процентов в 2020 году и будет снижен до 21,7 процента вместо 20,50 процента в 2021 году.

- В Швеция ставка установленного законом корпоративного налога будет снижена с 21,4 процента в 2020 году до 20,6 процента в 2021 году.

Самые высокие и самые низкие ставки корпоративного налога в мире [5]

В 100 из 223 отдельных юрисдикций, опрошенных в 2020 году, ставки корпоративного налога ниже 25 процентов, а в 117 — выше 20 и ниже 30 процентов.Средняя налоговая ставка среди 223 юрисдикций составляет 22,57%. [6] В США самая высокая ставка корпоративного налога составляет 85 тыс. , а совокупная установленная ставка составляет 25,77 процента.

Двадцать стран с самыми высокими установленными законом ставками подоходного налога с корпораций охватывают почти все регионы, хотя и неодинаково. В то время как девять из 20 ведущих стран находятся в Африке, Европа появляется только дважды, а Азия — нет. Из оставшихся юрисдикций две находятся в Океании и семь — в Северной и Южной Америке.

Единственная промышленно развитая страна [7] в первой двадцатке — Франция (32.02 процента).

| Страна | Континент | Ставка налога |

|---|---|---|

| Коморские Острова * | Африка | 50% |

| Пуэрто-Рико | Северная Америка | 37,5% |

| Суринам | Южная Америка | 36% |

| Чад | Африка | 35% |

| Демократическая Республика Конго | Африка | 35% |

| Экваториальная Гвинея | Африка | 35% |

| Гвинея | Африка | 35% |

| Кирибати | Океания | 35% |

| Мальта | Европа | 35% |

| Сен-Мартен (Французская часть) | Северная Америка | 35% |

| Синт-Мартен (голландская часть) | Северная Америка | 35% |

| Судан | Африка | 35% |

| Замбия | Африка | 35% |

| Американское Самоа | Океания | 34% |

| Бразилия | Южная Америка | 34% |

| Венесуэла (Боливарианская Республика) | Южная Америка | 34% |

| Камерун | Африка | 33% |

| Сент-Китс и Невис | Северная Америка | 33% |

| Сейшельские Острова | Африка | 33% |

| Франция | Европа | 32.02% |

Примечания: * Обычная ставка корпоративного налога составляет 35 процентов, которая применяется как к коморским компаниям, так и к иностранным компаниям, получающим доход из коморских источников. Однако государственные промышленные и коммерческие предприятия или предприятия, участниками которых являются государство или определенные общественные учреждения, облагаются корпоративным налогом в размере 50 процентов, если их оборот превышает 500 миллионов коморских франков; см. Bloomberg Tax, «Country Guides: Comoros», https: //www.bloomberglaw.ru / product / tax / document / 255 | 704.||

На другом конце спектра, 20 стран с самыми низкими ненулевыми установленными ставками корпоративного налога, все ставки сборов равны или ниже 12.5 процентов. В десяти странах установлены нормативные ставки в размере 10 процентов, шесть из которых являются небольшими европейскими странами (Андорра, Босния и Герцеговина, Болгария, Гибралтар, Косово и Македония). Единственные две промышленно развитые страны [8] , представленные среди 20 нижних стран, — это Ирландия и Венгрия. Ирландия известна своей низкой ставкой в 12,5 процента, которая действует с 2003 года. Венгрия снизила ставку налога на прибыль с 19 до 9 процентов в 2017 году.

| (за исключением юрисдикций с нулевой процентной ставкой корпоративного подоходного налога) | ||

|---|---|---|

| Страна | Континент | Ставка налога |

| Барбадос | Северная Америка | 5.5% |

| Узбекистан | Азия | 7,5% |

| Туркменистан | Азия | 8% |

| Венгрия | Европа | 9% |

| Черногория | Европа | 9% |

| Андорра | Европа | 10% |

| Босния и Герцеговина | Европа | 10% |

| Болгария | Европа | 10% |

| Гибралтар | Европа | 10% |

| Косово, Республика | Европа | 10% |

| Киргизия | Азия | 10% |

| Парагвай | Южная Америка | 10% |

| Катар | Азия | 10% |

| Бывшая югославская Республика Македония | Европа | 10% |

| Тимор-Лешти | Океания | 10% |

| Китай, Специальный административный район Макао | Азия | 12% |

| Республика Молдова | Европа | 12% |

| Кипр | Европа | 12.5% |

| Ирландия | Европа | 12,5% |

| Лихтенштейн | Европа | 12,5% |

Источники: ОЭСР, «Таблица II.1. Установленная ставка корпоративного подоходного налога »; КПМГ, «Таблица ставок корпоративного налога»; и индивидуально исследованы, см. Налоговый фонд, «мировые корпоративные налоговые ставки /». | ||

Из 223 обследованных юрисдикций 15 в настоящее время не взимают общий корпоративный подоходный налог.За исключением Объединенных Арабских Эмиратов, все эти юрисдикции являются небольшими островными государствами. Некоторые из них, например Каймановы острова и Бермуды, известны отсутствием корпоративных налогов.

| Страна | Континент |

|---|---|

| Ангилья | Северная Америка |

| Багамы | Северная Америка |

| Бахрейн * | Азия |

| Бермудские острова | Северная Америка |

| Британские Виргинские острова | Северная Америка |

| Каймановы острова | Северная Америка |

| Гернси | Европа |

| Остров Мэн | Европа |

| Джерси | Европа |

| Сен-Бартельми | Северная Америка |

| Токелау | Океания |

| Острова Теркс и Кайкос | Северная Америка |

| Объединенные Арабские Эмираты * | Азия |

| Вануату | Океания |

| Острова Уоллис и Футуна | Океания |

Источники: ОЭСР, «Таблица II.1. Нормативная ставка корпоративного подоходного налога »; КПМГ, «Таблица ставок корпоративного налога»; и индивидуально исследованы, см. Налоговый фонд, «мировые корпоративные налоговые ставки». Примечания: * В Бахрейне нет общего корпоративного подоходного налога, но существует целевой корпоративный подоходный налог для нефтяных компаний, который может достигать 46 процентов. См. «Делойт», «Международные налоги — Основные показатели Бахрейна на 2020 год», последнее обновление — январь 2020 года, https://www2.deloitte.com/content/dam/Deloitte/global/Documents/Tax/dttl-tax-bahrainhighlights-2020.pdf? nc = 1. Объединенные Арабские Эмираты — это федерация семи отдельных эмиратов. С 1960 года каждый эмират вправе по своему усмотрению взимать ставку корпоративного налога до 55 процентов с любого бизнеса. На практике этот налог в основном взимается с иностранных банков и нефтяных компаний. Для получения дополнительной информации о системе налогообложения в Объединенных Арабских Эмиратах см. PwC, «Сводные сведения о мировых налогах — ставки корпоративного подоходного налога (КПН)». | |

Региональные различия в ставках корпоративного налога

Ставки корпоративного налога могут значительно различаться в зависимости от региона.В Африке самая высокая средняя установленная законом ставка корпоративного налога среди всех регионов — 28,50 процента. В Европе самая низкая средняя установленная законом ставка корпоративного налога среди всех регионов — 19,99 процента.

Если взвешивать по ВВП, в Южной Америке самая высокая средняя установленная законом ставка корпоративного налога — 31,83 процента. В Европе самый низкий средневзвешенный установленный законом налог на прибыль — 24,61 процента.

В целом, в более крупных и промышленно развитых странах, как правило, более высокие ставки налога на прибыль, чем в более мелких странах.В G7, в которую входят семь самых богатых стран мира, средняя ставка налога на прибыль корпораций составляет 27,24 процента, а средневзвешенная ставка — 26,95 процента. В странах-членах ОЭСР установленная средняя ставка корпоративного налога составляет 23,51 процента, а при взвешивании по ВВП — 26,30 процента. В странах БРИКС [9] средняя установленная ставка составляет 27,40 процента, а средневзвешенная ставка налога на прибыль корпораций составляет 26,49 процента.

| Регион | Средний рейтинг | Средняя ставка, взвешенная по ВВП | Количество обслуживаемых стран |

|---|---|---|---|

| Африка | 28.50% | 28,16% | 50 |

| Азия | 20,06% | 25,37% | 46 |

| Европа | 19,99% | 24,61% | 39 |

| Северная Америка | 26,06% | 26,13% | 22 |

| Океания | 23,75% | 29,74% | 8 |

| Южная Америка | 27,54% | 31.83% | 12 |

| G7 | 27,24% | 26,95% | 7 |

| OECD | 23,51% | 26,30% | 37 |

| БРИКС | 27,40% | 26,49% | 5 |

| EU27 | 21,47% | 26,46% | 27 |

| G20 | 26,96% | 26,77% | 19 |

| Весь мир | 23.85% | 25,85% | 177 |

Источники: Законодательные ставки корпоративного подоходного налога взяты из ОЭСР, «Таблица II.1. Законодательная ставка налога на прибыль »; КПМГ, «Таблица ставок корпоративного налога»; и индивидуально исследованы, см. Налоговый фонд, «мировые корпоративные налоговые ставки». Расчеты ВВП взяты из Международного набора данных по макроэкономике Министерства сельского хозяйства США. | |||

На следующей карте показано текущее состояние ставок корпоративного налога во всем мире.Страны Африки и Южной Америки, как правило, имеют более высокие ставки корпоративного налога, чем азиатские и европейские юрисдикции. Ставки корпоративного налога в Океании и Северной Америке, как правило, близки к среднемировым.

Распределение ставок корпоративного налога [10]

Очень немногие налоговые юрисдикции взимают корпоративный подоходный налог по установленной ставке выше 35 процентов. На следующей диаграмме показано распределение ставок корпоративного подоходного налога между 223 юрисдикциями в 2020 году. Во многих странах (всего 117) применяется ставка выше 20 процентов и ниже 30 процентов.В 23 юрисдикциях установленная ставка корпоративного налога выше 30 процентов и не превышает 35 процентов. В восьмидесяти юрисдикциях установленная ставка корпоративного налога составляет 20 процентов или ниже, а 1

Каково положение вашего штата по налогам на имущество?

Сегодняшняя карта показывает рейтинг штатов по компоненту налога на имущество в Индексе налогового климата штата за 2019 год. Налог на имущество в индексе Index оценивает государственные и местные налоги на недвижимое и личное имущество, чистую стоимость активов и передачу активов.Компонент налога на имущество составляет 15,4 процента от общего показателя Индекса каждого штата.

Налоги на недвижимость имеют значение для бизнеса по нескольким причинам. Для начала, налоговые ставки на коммерческую недвижимость часто выше, чем ставки на сопоставимую жилую недвижимость. Кроме того, многие штаты и населенные пункты взимают налоги не только с земли и зданий, которыми владеет бизнес, но и с материального имущества, такого как машины, оборудование и офисная мебель, а также нематериального имущества, такого как товарные знаки.По всей стране налоги на недвижимость представляют собой одно из самых серьезных налоговых бремени штата и местных налогов, с которым сталкивается большинство предприятий. В 2013 финансовом году налоги на недвижимое, личное и коммунальное имущество составили 36,1 процента всех налогов, уплачиваемых предприятиями правительствам штата и местным властям.

Хотя налоги на недвижимость, как правило, непопулярны в обществе, при правильной структуре они хорошо соответствуют принципу выгоды (идея государственных финансов о том, что уплаченные налоги должны соотноситься с полученными выгодами), и они более прозрачны, чем другие налоги.

Однако налоги на нематериальную собственность, имущество и передачу активов вредны и искажают. Государства, которые взимают такие налоги, включая налоги на основной капитал, налоги на запасы и нематериальную собственность, а также налоги на имущество, наследство, дарение и передачу недвижимости, менее привлекательны для инвестиций в бизнес, поскольку эти налоги иногда стимулируют бизнес-решения, противоречащие основным экономическим нормам. принципы. Например, предприятия с ценными товарными знаками могут стремиться избегать штатов с налогами на нематериальную собственность, а розничные торговцы, которые хранят большие объемы товаров, могут изменить свою деловую практику в штатах с высокими налогами на товарные запасы.

Государства находятся в лучшем положении для привлечения инвестиций в бизнес, когда они поддерживают конкурентоспособные ставки налога на недвижимость и избегают пагубных налогов на нематериальную собственность, богатство и передачу активов. В этом году штаты с лучшими показателями по компоненту налога на имущество — это Нью-Мексико, Индиана, Юта, Айдахо, Аризона и Северная Дакота. На другом конце спектра Коннектикут, Вермонт, Нью-Джерси, Нью-Йорк, округ Колумбия, Массачусетс и Иллинойс имели самые низкие оценки по компоненту налога на имущество.

Примечание. Это часть серии карт, в которых мы исследуем каждый из пяти основных компонентов нашего Индекса налогового климата штата на 2019 год.

Чтобы увидеть интерактивную версию рейтинга штатов по компоненту налога на собственность Index , щелкните карту выше.

Чтобы оценить, стала ли структура налога на имущество в вашем штате более или менее конкурентоспособной за последние четыре года, см. Таблицу ниже.

| 2016 Рейтинг | 2017 Рейтинг | 2018 Рейтинг | 2019 Рейтинг | Изменение ранга с 2018 на 2019 | |

|---|---|---|---|---|---|

Примечание. Рейтинг 1 — лучший, 50 — худший.Все оценки даны за финансовые годы. Оценка и ранг DC не влияют на другие состояния. Источник: Налоговый фонд. | |||||

| Алабама | 17 | 16 | 12 | 15 | -3 |

| Аляска | 21 | 22 | 38 | 23 | +15 |

| Аризона | 6 | 6 | 6 | 5 | +1 |

| Арканзас | 27 | 24 | 22 | 26 | -4 |

| Калифорния | 13 | 15 | 13 | 14 | -1 |

| Колорадо | 12 | 14 | 14 | 12 | +2 |

| Коннектикут | 49 | 49 | 49 | 50 | -1 |

| Делавэр | 15 | 20 | 20 | 9 | +11 |

| Флорида | 20 | 10 | 10 | 11 | -1 |

| Грузия | 23 | 21 | 23 | 24 | -1 |

| Гавайи | 14 | 17 | 16 | 16 | 0 |

| Айдахо | 4 | 2 | 3 | 4 | -1 |

| Иллинойс | 45 | 46 | 45 | 45 | 0 |

| Индиана | 5 | 4 | 4 | 2 | +2 |

| Айова | 40 | 40 | 39 | 39 | 0 |

| Канзас | 19 | 19 | 19 | 20 | -1 |

| Кентукки | 35 | 36 | 36 | 35 | +1 |

| Луизиана | 28 | 30 | 30 | 32 | -2 |

| Мэн | 41 | 41 | 41 | 41 | 0 |

| Мэриленд | 42 | 42 | 42 | 42 | 0 |

| Массачусетс | 46 | 45 | 46 | 46 | 0 |

| Мичиган | 26 | 25 | 21 | 22 | -1 |

| Миннесота | 30 | 33 | 28 | 31 | -3 |

| Миссисипи | 34 | 35 | 35 | 36 | -1 |

| Миссури | 8 | 7 | 7 | 7 | 0 |

| Монтана | 9 | 9 | 9 | 10 | -1 |

| Небраска | 39 | 39 | 40 | 40 | 0 |

| Невада | 7 | 8 | 8 | 8 | 0 |

| Нью-Гэмпшир | 43 | 43 | 44 | 44 | 0 |

| Нью-Джерси | 50 | 50 | 50 | 48 | +2 |

| Нью-Мексико | 1 | 1 | 1 | 1 | 0 |

| Нью-Йорк | 47 | 47 | 47 | 47 | 0 |

| Северная Каролина | 31 | 31 | 32 | 33 | -1 |

| Северная Дакота | 3 | 3 | 2 | 6 | -4 |

| Огайо | 11 | 11 | 11 | 13 | -2 |

| Оклахома | 18 | 12 | 15 | 19 | -4 |

| Орегон | 10 | 18 | 18 | 17 | +1 |

| Пенсильвания | 38 | 32 | 33 | 34 | -1 |

| Род-Айленд | 44 | 44 | 43 | 43 | 0 |

| Южная Каролина | 25 | 26 | 24 | 27 | -3 |

| Южная Дакота | 22 | 23 | 25 | 28 | -3 |

| Теннесси | 37 | 29 | 29 | 29 | 0 |

| Техас | 33 | 37 | 37 | 37 | 0 |

| Юта | 2 | 5 | 5 | 3 | +2 |

| Вермонт | 48 | 48 | 48 | 49 | -1 |

| Вирджиния | 29 | 28 | 31 | 30 | +1 |

| Вашингтон | 24 | 27 | 27 | 25 | +2 |

| Западная Вирджиния | 16 | 13 | 17 | 18 | -1 |

| Висконсин | 32 | 34 | 26 | 21 | +5 |

| Вайоминг | 36 | 38 | 34 | 38 | -4 |

| Округ Колумбия | 39 | 47 | 45 | 47 | -2 |

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики.

Если зарубежная фирма не ведет предпринимательской деятельностью на территории РФ, но имеет в пределах государства находящееся в собственности различное имущество, за него также необходимо уплачивать налог.

Если зарубежная фирма не ведет предпринимательской деятельностью на территории РФ, но имеет в пределах государства находящееся в собственности различное имущество, за него также необходимо уплачивать налог.

167%

167% 694%

694% 200%

200% 460%

460% 100%

100% 426%

426%