НК РФ Статья 3. Основные начала законодательства о налогах и сборах \ КонсультантПлюс

Подготовлена редакция документа с изменениями, не вступившими в силу

НК РФ Статья 3. Основные начала законодательства о налогах и сборах

1. Каждое лицо должно уплачивать законно установленные налоги и сборы. Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения. При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога.

(в ред. Федерального закона от 09.07.1999 N 154-ФЗ)

(см. текст в предыдущей редакции)

2. Налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев.

(в ред. Федерального закона от 09.07.1999 N 154-ФЗ)

(см. текст в предыдущей редакции)

Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала.

Абзац утратил силу. — Федеральный закон от 29.07.2004 N 95-ФЗ.

(см. текст в предыдущей редакции)

3. Налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных прав.

4. Не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации и, в частности, прямо или косвенно ограничивающие свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо иначе ограничивать или создавать препятствия не запрещенной законом экономической деятельности физических лиц и организаций.

(в ред. Федерального закона от 09.07.1999 N 154-ФЗ)

(см. текст в предыдущей редакции)

5. Абзац утратил силу. — Федеральный закон от 29.07.2004 N 95-ФЗ.

(см. текст в предыдущей редакции)

Абзац утратил силу. — Федеральный закон от 29.07.2004 N 95-ФЗ.

(см. текст в предыдущей редакции)

Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, обладающие установленными настоящим Кодексом признаками налогов или сборов, не предусмотренные настоящим Кодексом либо установленные в ином порядке, чем это определено настоящим Кодексом.

6. При установлении налогов должны быть определены все элементы налогообложения. Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы, страховые взносы), когда и в каком порядке он должен платить.

(в ред. Федеральных законов от 09.07.1999 N 154-ФЗ, от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

7. Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента).

(в ред. Федерального закона от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

Статья 3 Налогового кодекса РФ в новой редакции с Комментариями и последними поправками на 2023 год

Новая редакция Ст. 3 НК РФ

1. Каждое лицо должно уплачивать законно установленные налоги и сборы. Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения. При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога.

При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога.

2. Налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев.

Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала.

Абзац третий утратил силу.

3. Налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных прав.

4. Не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации и, в частности, прямо или косвенно ограничивающие свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо иначе ограничивать или создавать препятствия не запрещенной законом экономической деятельности физических лиц и организаций.

5. Абзацы первый — второй утратили силу.

Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, обладающие установленными настоящим Кодексом признаками налогов или сборов, не предусмотренные настоящим Кодексом либо установленные в ином порядке, чем это определено настоящим Кодексом.

6. При установлении налогов должны быть определены все элементы налогообложения. Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы, страховые взносы), когда и в каком порядке он должен платить.

7. Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента).

Комментарий к Статье 3 НК РФ

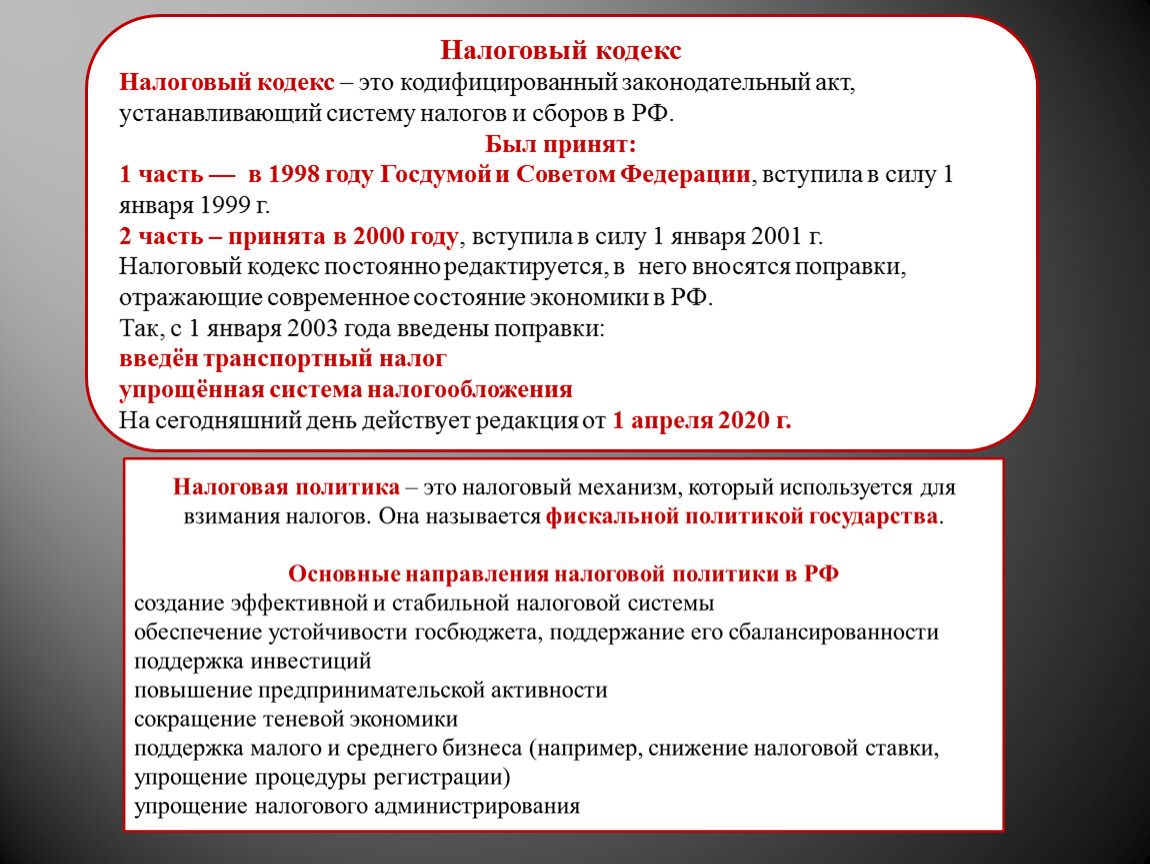

Настоящая статья закрепляет основные принципы налоговой политики в РФ и основы налогового законодательства РФ. Налоговая политика основана на принципах:

— конституционный принцип всеобщности налогообложения, в соответствии с которым каждое лицо без каких-либо исключений должно посредством налогов участвовать в финансировании общегосударственных расходов и уплачивать законно установленные налоги и сборы;

— принцип равного налогообложения, провозглашающий общеобязательность уплаты налогов и равенство всех плательщиков перед налоговым законом;

— принцип соразмерности налогов, устанавливающий прежде всего справедливость и реальную возможность налогоплательщика уплатить налог.

Абзац 1 п. 2 настоящей статьи устанавливает еще один принцип, на котором основывается налоговая политика РФ — конституционный принцип, который не допускает нарушение конституционных прав граждан и принципа равенства налогоплательщиков, то есть дискриминацию.

В соответствии со ст. 19 Конституции РФ «запрещаются любые формы ограничения прав граждан по признакам социальной, расовой, национальной, языковой или религиозной принадлежности».

И настоящий Кодекс провозглашает принцип, затрагивающий социально-политические аспекты налогообложения, не допускающий дискриминацию налогоплательщиков по политическим, идеологическим, этническим, религиозным и другим признакам.

Абзац 2 п. 2 настоящей статьи состоит из нормы, затрагивающей экономические аспекты законодательства и провозглашающий принцип, не допускающий установление дифференцированных ставок налогов и сборов либо налоговых льгот в зависимости от форм собственности, гражданства физического лица и места происхождения капитала. В связи с этим, к примеру, введение повышенных ставок налога для частных предприятий по сравнению с государственными или для иностранных граждан по сравнению с российскими недопустимо.

В связи с этим, к примеру, введение повышенных ставок налога для частных предприятий по сравнению с государственными или для иностранных граждан по сравнению с российскими недопустимо.

Налоговая политика преследует фискальные и нефискальные цели.

К фискальным целям относится увеличение налоговых поступлений.

К нефискальным целям можно отнести способы государственного управления через механизм налогообложения: дифференцированные ставки налогообложения по субъектам, увеличение состава затрат, относимых на себестоимость, увеличение амортизационных отчислений, введение налоговых льгот, расширение или уменьшение базы налоговых расчетов, альтернативные налоговые обязательства и др.

При этом абз. 1 п. 2 настоящей статьи носит открытый характер, а абз. 2 п. 2 настоящей статьи, напротив, содержит закрытый (ограниченный) перечень. Таким образом, установление дифференцированных ставок налогов и сборов, а также налоговых льгот в зависимости от других критериев (кроме указанных в настоящем абзаце — формы собственности, гражданства физических лиц и места происхождения капитала) вполне допустимо. Так, различные ставки налогов могут устанавливаться законодателем в зависимости от родства лиц (налог на дарение), размеров полученных доходов (подоходный налог), вида реализуемых товаров (НДС), цены иска (государственная пошлина), категорий земель (земельный налог) и т.д. Различные льготы предусматриваются в связи с различием в имущественном положении граждан (подоходный налог), направлений расходования денежных средств (налог на прибыль) и т.д.

Так, различные ставки налогов могут устанавливаться законодателем в зависимости от родства лиц (налог на дарение), размеров полученных доходов (подоходный налог), вида реализуемых товаров (НДС), цены иска (государственная пошлина), категорий земель (земельный налог) и т.д. Различные льготы предусматриваются в связи с различием в имущественном положении граждан (подоходный налог), направлений расходования денежных средств (налог на прибыль) и т.д.

Пункт 3 настоящей статьи устанавливает один из принципов налоговой политики Российской Федерации: принцип экономической обоснованности налогообложения конкретным видом налога или принцип экономической обоснованности установления налогов.

Экономическая обоснованность установления налога прежде всего должна быть выражена в эффективности, самоокупаемости налогов, то есть суммы, взимаемые государством по каждому отдельному налогу, должны превышать затраты на его сбор, обслуживание и контроль.

Установление налога не может быть произвольным.

Также при установлении налога должны учитываться последствия как для экономики страны, так и для налогоплательщика.

Пункт 4 настоящей статьи закрепляет принцип единства экономического пространства Российской Федерации, который не допускает как введение региональных налогов, которое может ограничивать свободное перемещение товаров, услуг, финансовых средств или законную деятельность налогоплательщика в пределах единого экономического пространства, так и введение региональных налогов, которое позволяет формировать бюджеты одних территорий за счет налоговых доходов других территорий либо переносить уплату налогов на налогоплательщиков других регионов.

В соответствии с ч. 1 ст. 8 Конституции РФ «в Российской Федерации гарантируются единство экономического пространства, свободное перемещение товаров, услуг и финансовых средств, поддержка конкуренции, свобода экономической деятельности».

Таким образом, установление налогов, нарушающих единство экономического пространства России, не допускается. В частности, не допускаются налоги, ограничивающие свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо иначе ограничивающие или создающие препятствия законной деятельности хозяйствующих субъектов. Недопустимо установление дополнительных пошлин, сборов или повышенных ставок на товары, происходящие из других регионов страны или вывозимые в другие регионы.

В частности, не допускаются налоги, ограничивающие свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо иначе ограничивающие или создающие препятствия законной деятельности хозяйствующих субъектов. Недопустимо установление дополнительных пошлин, сборов или повышенных ставок на товары, происходящие из других регионов страны или вывозимые в другие регионы.

В любом случае, когда в результате установления налога или сбора налогоплательщику экономически невыгодно осуществлять свою деятельность в пределах нескольких регионов, такой налог должен признаваться незаконным.

Пункт 4 настоящей статьи НК РФ соответствует ст. 34 Конституции РФ, согласно которой «каждый имеет право на свободное использование своих способностей и имущества для предпринимательской и иной не запрещенной законом экономической деятельности».

Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, обладающие установленными настоящим Кодексом признаками налогов или сборов, не предусмотренные настоящим Кодексом либо установленные в ином порядке, чем это определено настоящим Кодексом.

Таким образом, Налоговый кодекс РФ закрепляет принцип налоговой политики РФ — принцип законного установления налогов и сборов, который означает, что если такие платежи и взносы не предусмотрены Налоговым кодексом РФ или введены с нарушением порядка, предусмотренного настоящим Кодексом, то такие платежи и взносы не отвечают вышеуказанному принципу и не могут считаться законными. Следовательно, никто не обязан уплачивать незаконные платежи или взносы.

Однако, факт несоответствия закону платежа или взноса, являющегося, по сути, налогом или сбором, должен быть установлен в судебном порядке, и только после этого возможно неисполнение требований нормативного акта, устанавливающего такие налоги или сборы.

Статья 17 настоящего Кодекса закрепляет общие условия установления налогов и сборов. При этом налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

— объект налогообложения;

— налоговая база;

— налоговый период;

— налоговая ставка;

— порядок исчисления налога;

— порядок и сроки уплаты налога.

Пункт 6 настоящей статьи закрепляет принцип удобного налогообложения или ясности норм налогового законодательства, устанавливающий правило, согласно которому налог должен взиматься в такое время и таким способом, которые представляют наибольшие удобства для плательщика, а акты о налогах для него должны быть понятны.

Хотя в п. 6 ст. 3 настоящего Кодекса принцип определенности направлен в первую очередь на акты законодательства о налогах и сборах, он должен непосредственно применяться и к нормативным правовым актам исполнительных органов о налогах и сборах. Ведь в соответствии со ст. 4 НК РФ эти акты должны соответствовать законодательству о налогах и сборах.

Во взаимосвязи с п. 6 настоящей статьи следует рассматривать п. 7 настоящей статьи. В случае нарушения принципа определенности, ясности норм законодательства о налогах и сборах все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сбора).

Это имеет непосредственное практическое значение при рассмотрении налоговых споров в судебном порядке.

В соответствии с п. 3 ст. 5 настоящего Кодекса акты законодательства о налогах и сборах, устраняющие или смягчающие ответственность за нарушение законодательства о налогах и сборах либо устанавливающие дополнительные гарантии защиты прав налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей, имеют обратную силу. Следовательно, п. 7 настоящей статьи имеет обратную силу.

Налогоплательщики могут применять п. 7 настоящей статьи для своей защиты в административном или судебном порядке.

Однако одного лишь внутреннего убеждения налогоплательщика о наличии противоречий и неясностей недостаточно, необходимо официальное подтверждение (судебным или иным государственным органом, рассматривающим дело) данного факта как основания для применения п. 7 ст. 3 настоящего Кодекса. Но мнение государственных органов также само по себе не является основанием для применения п. 7 ст. 3 настоящего Кодекса.

7 ст. 3 настоящего Кодекса.

Окончательные ответы на данные вопросы могут быть выработаны в ходе судебной практики применения Налогового кодекса.

Другой комментарий к Ст. 3 Налогового кодекса Российской Федерации

1. Обязанность каждого платить законно установленные налоги и сборы закреплена ст. 57 Конституции РФ, что и воспроизведено в п. 1 ст. 3 Кодекса.

В пункте 1 ст. 3 Кодекса закреплен принцип всеобщности и равенства налогообложения, основанный на конституционном принципе равенства, — ч. 1 ст. 19 Конституции РФ закреплено, что все равны перед законом и судом.

Положения, развивающие принцип всеобщности и равенства налогообложения, закреплены в п. 2 комментируемой статьи.

2. Как установлено ч. 2 ст. 19 Конституции РФ, государство гарантирует равенство прав и свобод человека и гражданина независимо от пола, расы, национальности, языка, происхождения, имущественного и должностного положения, места жительства, отношения к религии, убеждений, принадлежности к общественным объединениям, а также других обстоятельств. Запрещаются любые формы ограничения прав граждан по признакам социальной, расовой, национальной, языковой или религиозной принадлежности.

Запрещаются любые формы ограничения прав граждан по признакам социальной, расовой, национальной, языковой или религиозной принадлежности.

Соответственно, в п. 2 ст. 3 Кодекса в развитие принципа всеобщности и равенства налогообложения предусмотрено следующее:

налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев;

не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала.

КС России в Определении от 14 декабря 2004 г. N 451-О <*> указал, что согласно взаимосвязанным положениям ст. 8 (ч. 2), 19 (ч. 1 и 2) и 57 Конституции РФ регулирование налоговых отношений должно отвечать требованиям конституционного принципа равенства, в том числе независимо от организационно-правовой формы осуществления предпринимательской деятельности. Это предполагает закрепление в законе правовых гарантий возложения на равных субъектов налогообложения равного налогового бремени. Из данных требований исходит и Кодекс, предусматривающий, что налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев, а также запрещающий установление дифференцированных ставок налогов и сборов, налоговых льгот в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала.

Из данных требований исходит и Кодекс, предусматривающий, что налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев, а также запрещающий установление дифференцированных ставок налогов и сборов, налоговых льгот в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала.

———————————

<*> Справочные правовые системы.

Вместе с тем, также указал КС России, как следует из правовой позиции КС России, выраженной в ряде его решений, в том числе в Постановлении от 27 апреля 2001 г. N 7-П <*>, принцип равенства не исключает возможность установления различных правовых условий для различных категорий субъектов права, однако такие различия не могут быть произвольными, они должны основываться на объективных характеристиках соответствующих категорий субъектов. Данная правовая позиция, имеющая общее значение для всех отраслей законодательного регулирования, применительно к сфере налоговых отношений означает, что конституционный принцип равенства не препятствует законодателю использовать дифференцированный подход к установлению различных систем налогообложения для индивидуальных предпринимателей и организаций в том случае, если такая дифференциация обусловлена объективными факторами, включая экономические характеристики объекта налогообложения и налогооблагаемой базы.

———————————

<*> СЗ РФ. 2001. N 23. Ст. 2409.

3. В пункте 3 ст. 3 Кодекса установлен принцип экономической обоснованности налогов и сборов: налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных прав.

В связи с этим представляет интерес позиция ВС России, выраженная в Определении Верховного Суда РФ от 17 ноября 2004 г. по делу N 9-Г04-24 <*>: в соответствии с п. 3 ст. 3 Кодекса налоги и сборы должны иметь экономическое основание, а не обоснование; Кодексом не предусмотрено обязательного включения в тексты законодательных актов о налогах экономического обоснования.

———————————

<*> Справочные правовые системы.

4. В соответствии с ч. 1 ст. 8 Конституции РФ в Российской Федерации гарантируются единство экономического пространства, свободное перемещение товаров, услуг и финансовых средств, поддержка конкуренции, свобода экономической деятельности.

На основании приведенного конституционного положения в п. 4 ст. 3 Кодекса установлен запрет на установление налогов и сборов, нарушающих единое экономическое пространство Российской Федерации, и, в частности, прямо или косвенно ограничивающих свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо на иное ограничение или создание препятствий не запрещенной законом экономической деятельности физических лиц и организаций.

Согласно правовой позиции, изложенной КС России в Постановлении от 21 марта 1997 г. N 5-П <*>, федеральный законодатель устанавливает федеральные налоги и сборы в соответствии с Конституцией РФ, самостоятельно определяя не только их перечень, но и все элементы налоговых обязательств; установление налога субъектом Российской Федерации означает его право самостоятельно решать, вводить или не вводить на своей территории соответствующий налог (поскольку исчерпывающий перечень региональных налогов порождает только право, но не обязанность установить налог), а также конкретизацию им общих правовых положений, в том числе детальное определение субъектов и объектов налогообложения, порядка и сроков уплаты налогов, правил предоставления льгот, способов исчисления конкретных ставок (дифференцированные, прогрессивные или регрессивные и т. д.).

д.).

———————————

<*> СЗ РФ. 1997. N 13. Ст. 1602.

Данная правовая позиция, как указал КС России, имеет общее значение и касается всех налогов, в том числе местных; в частности, положение о том, что определение смысла понятия «установление налогов и сборов» возможно только с учетом основных прав человека и гражданина, закрепленных в ст. 34 и 35 Конституции РФ, а также конституционного принципа единства экономического пространства, распространяется и на установление налогов и сборов органами местного самоуправления; иное понимание смысла содержащегося в ст. 132 (ч. 1) Конституции РФ понятия «установление местных налогов и сборов» противоречило бы действительному содержанию указанной статьи Конституции РФ (Определение КС России от 5 февраля 1998 г. N 22-О <*>).

———————————

<*> Вестник КС РФ. 1998. N 3.

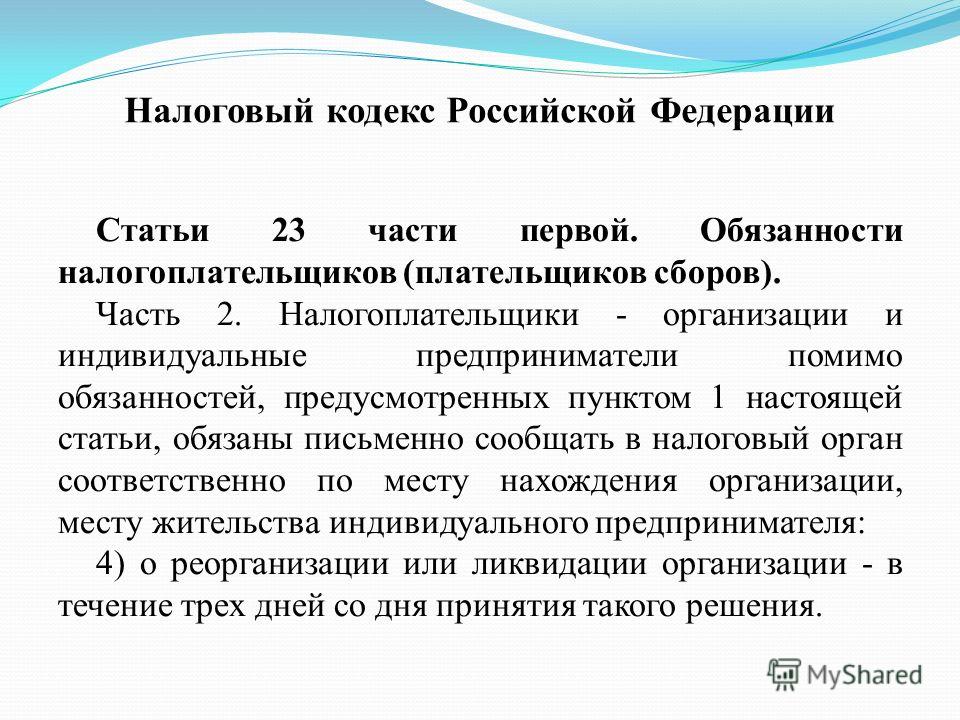

5. Как установлено п. 5 ст. 3 Кодекса, ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, обладающие установленными Кодексом признаками налогов или сборов, не предусмотренные Кодексом либо установленные в ином порядке, чем это определено Кодексом.

КС России в Определении от 8 июня 2004 г. N 224-О <*>, исходя из приведенного положения п. 5 комментируемой статьи, указал, что при оценке любого платежа по существу — независимо от того, какое название он носит, — необходимо учитывать приведенные в законе характеристики налогов и сборов. При определении основных параметров обязательных платежей, взносов, пошлин и сборов, их отдельных видов и особых разновидностей (включая платежи, которые могут взиматься вне зависимости от результата корреспондирующего их уплате встречного действия со стороны публичной власти) федеральный законодатель исходит из необходимости обеспечения постепенного перехода от одной налоговой системы к другой в установленной Конституцией РФ процедуре.

———————————

<*> Справочные правовые системы.

6. В пункте 6 ст. 3 Кодекса закреплен принцип определенности норм законодательства о налогах и сборах.

В соответствии с п. 6 комментируемой статьи при установлении налогов должны быть определены все элементы налогообложения. Элементы налогообложения, которые должны быть определены при установлении налога, указаны в ст. 17 Кодекса (см. комментарий к ст. 17 Кодекса).

Элементы налогообложения, которые должны быть определены при установлении налога, указаны в ст. 17 Кодекса (см. комментарий к ст. 17 Кодекса).

Пунктом 6 комментируемой статьи также установлено, что акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить.

Как указал КС России в Определении от 18 января 2001 г. N 6-О <*>, критерий определенности правовой нормы как конституционное требование к законодателю был сформулирован КС России в Постановлении от 25 апреля 1995 г. N 3-П <**> и конкретизирован в ряде последующих его решений. В частности, в Постановлении от 8 октября 1997 г. N 13-П <***> КС России указал, что законы о налогах должны быть конкретными и понятными и что неопределенность налоговых норм может привести к не согласующемуся с принципом правового государства произволу государственных органов и должностных лиц в их отношениях с налогоплательщиками и к нарушению равенства прав граждан перед законом.

———————————

<*> СЗ РФ. 2001. N 10. Ст. 995.

<**> СЗ РФ. 1995. N 18. Ст. 1708.

<***> СЗ РФ. 1997. N 42. Ст. 4901.

7. В пункте 7 ст. 3 Кодекса установлена презумпция невиновности налогоплательщика: все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).

КС России в Определении от 16 октября 2003 г. N 329-О <*> указал, что по смыслу положения, содержащегося в п. 7 ст. 3 Кодекса, в сфере налоговых отношений действует презумпция добросовестности. Правоприменительные органы не могут истолковывать понятие «добросовестные налогоплательщики» как возлагающее на налогоплательщиков дополнительные обязанности, не предусмотренные законодательством. Изложенные правовые позиции нашли отражение в сохраняющих свою силу решениях Конституционного Суда Российской Федерации (Определения от 25 июля 2001 г. N 138-О <**> и от 4 декабря 2000 г. N 243-О <***>). Разрешение же вопроса о добросовестности либо недобросовестности налогоплательщика при исполнении им налоговых обязанностей, как связанное с установлением и исследованием фактических обстоятельств конкретного дела, относится к компетенции арбитражных судов или судов общей юрисдикции.

N 243-О <***>). Разрешение же вопроса о добросовестности либо недобросовестности налогоплательщика при исполнении им налоговых обязанностей, как связанное с установлением и исследованием фактических обстоятельств конкретного дела, относится к компетенции арбитражных судов или судов общей юрисдикции.

———————————

<*> Справочные правовые системы.

<**> СЗ РФ. 2001. N 32. Ст. 3410.

<***> Справочные правовые системы.

В отношении применения нормы п. 7 ст. 3 Кодекса Пленум ВАС России в п. 4 Постановления от 28 февраля 2001 г. N 5 предписал судам при рассмотрении налоговых споров, основанных на различном толковании налоговыми органами и налогоплательщиками норм законодательства о налогах и сборах, оценивать определенность соответствующей нормы.

Справочные материалы к заседанию 05.07.2010

На заседании Президиума Правительства 05.07.2010 планируется обсудить следующие вопросы:

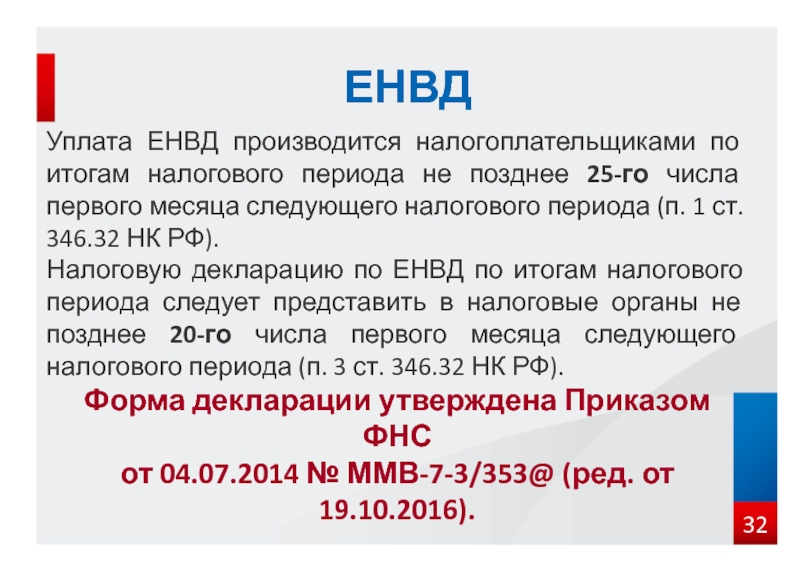

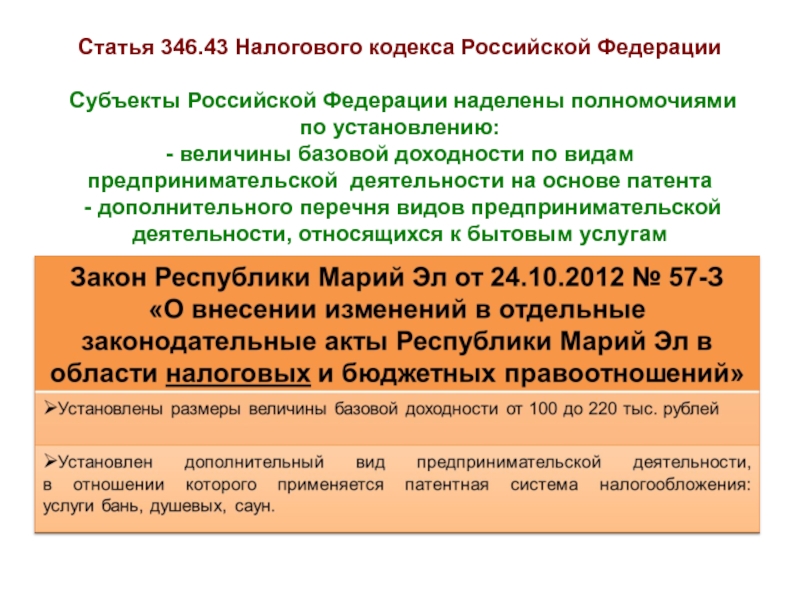

1. Проект федерального закона «О внесении изменений в статью 346» Налоговый кодекс Российской Федерации

Проект федерального закона «О внесении изменений в статью 346 29 часть 2 Налогового кодекса Российской Федерации» внесен Министерством финансов Российской Федерации.

Проектом федерального закона вносится изменение в систему налогообложения (в главу 26 3 НК РФ) в виде единого налога на вмененный доход по отдельным видам деятельности. Это изменение уточняет порядок налогообложения предпринимательской деятельности, в которой используются торговые автоматы.

В соответствии со статьей 346 27 Кодекса, применительно к главе 26 3 Кодекса розничная торговля с использованием торговых автоматов может рассматриваться как стационарная торговая сеть без торговой площади или розничная торговля по доставке. Исходя из этого определения, при исчислении единого налога на вмененный доход используются различные физические параметры и базовые величины месячной доходности. Итак, базовая прибыль в размере 9000 рублей на одну торговую точку применяется при площади торговой площади не более 5 (пяти) квадратных метров. Базовая прибыль в размере 1 800 рублей за один квадратный метр на одну торговую точку используется при площади торговой точки более 5 (пяти) квадратных метров. Базовая прибыль в размере 4 500 рублей на одного работника используется для розничной доставочной торговли.

Базовая прибыль в размере 4 500 рублей на одного работника используется для розничной доставочной торговли.

Кроме того, торговые автоматы могут использоваться для предоставления услуг общественного питания, которые считаются розничной торговлей в соответствии с главой 26 3 Кодекса.

Законопроектом уточняется новый перечень видов предпринимательской деятельности, соответствующие физические параметры и размеры базовой прибыли, используемые для исчисления единого налога на вмененный доход.

Размер базовой прибыли по указанной предпринимательской деятельности предлагается в размере 4 500 рублей в месяц на один торговый автомат. Эта базовая прибыль равна базовой прибыли, указанной в главе 26 3 НК РФ по реализации и реализации предпринимательской деятельности (4500 рублей в месяц на одного работника).

Принятие проекта федерального закона «О внесении изменений в статью 346 29 часть 2 Налогового кодекса Российской Федерации будет способствовать реализации государственной программы поддержки малого предпринимательства, формированию благоприятного налогового климата для осуществления предпринимательской деятельности и развитию конкурентоспособности.

2. Проект федерального закона «О ратификации Соглашения о взаимном уведомлении о пусках баллистических ракет и ракет-носителей космического назначения между Правительством Российской Федерации и Правительством Китайской Народной Республики»

Проект федерального закона внесен Министерством иностранных дел Российской Федерации и Министерством обороны Российской Федерации.

Соглашение о взаимном уведомлении о пусках баллистических ракет и ракет-носителей космического назначения было подписано Правительством Российской Федерации и Правительством Китайской Народной Республики 13 октября 2009 года в Пекине.

Соглашение установит механизм взаимного уведомления о планируемых и фактических пусках баллистических ракет и ракет-носителей космического назначения во избежание любого неправильного толкования таких пусков.

В соответствии с подпунктом «д» пункта 1 статьи 15 Федерального закона «О международных договорах Российской Федерации» настоящее Соглашение подлежит ратификации, поскольку регулирует вопросы обороноспособности Российской Федерации.

3. Внесение на ратификацию Президента Российской Федерации Соглашения о взаимной правовой помощи по уголовным делам между Российской Федерацией и Японией

Проект федерального закона внесен Министерством иностранных дел Российской Федерации и Министерство юстиции Российской Федерации.

Соглашение о взаимной правовой помощи по уголовным делам было подписано Российской Федерацией и Японией 12 мая 2009 года в Токио.

Соглашение направлено на регулирование российско-японских отношений по вопросам взаимного правового сопровождения по уголовным делам и направлено на создание нормативно-правовой базы для двустороннего сотрудничества в уголовно-правовой сфере и в сфере защиты прав и законных интересов граждан две страны.

По настоящему Соглашению стороны обязуются оказывать взаимную юридическую помощь по уголовным делам на взаимной основе и с соблюдением всех условий, изложенных в настоящем Соглашении.

Соглашение содержит иные правила, чем те, которые предусмотрены законодательством Российской Федерации. В частности, согласно подпунктам 1, 3 и 4 пункта 1 статьи 3, в просьбе об оказании правовой помощи может быть отказано в случае, если просьба связана с политическим преступлением или не соответствует требованиям соглашения, или если есть разумные основания подозревать, что запрос о помощи был сделан для уголовного преследования или для наказания лица в связи с его этнической или национальной принадлежностью, религией, этническим происхождением, политическими взглядами или полом, или что этому лицу может быть причинен вред за любое из этих причин.

В частности, согласно подпунктам 1, 3 и 4 пункта 1 статьи 3, в просьбе об оказании правовой помощи может быть отказано в случае, если просьба связана с политическим преступлением или не соответствует требованиям соглашения, или если есть разумные основания подозревать, что запрос о помощи был сделан для уголовного преследования или для наказания лица в связи с его этнической или национальной принадлежностью, религией, этническим происхождением, политическими взглядами или полом, или что этому лицу может быть причинен вред за любое из этих причин.

Соглашение также содержит нормы, касающиеся основных прав и свобод человека и гражданина. Так, пункт 4 статьи 13 предусматривает гарантии безопасности физического лица, обратившегося в компетентный орган запрашивающей Стороны. Данное лицо не подлежит задержанию или ограничению свободы на территории запрашивающей Стороны вследствие каких-либо действий или обвинений, предшествовавших выезду указанного лица с территории запрашивающей Стороны. Данное лицо также не обязано давать показания по какому-либо другому судебному делу или оказывать помощь в каком-либо другом расследовании, кроме дела и расследования, указанных в запросе.

Данное лицо также не обязано давать показания по какому-либо другому судебному делу или оказывать помощь в каком-либо другом расследовании, кроме дела и расследования, указанных в запросе.

Соглашение подлежит ратификации в соответствии с подпунктами «а» и «б» пункта 1 и пункта 2 статьи 15 Федерального закона «О международных договорах Российской Федерации» и на основании пункта 1 статьи 20 Федерального закона Соглашение.

4. Внесение изменений в различные акты Правительства Российской Федерации

Проект постановления Правительства Российской Федерации О внесении изменений в различные акты Правительства Российской Федерации, направленных на регулирование некоторые постановления Правительства Российской Федерации в соответствии с законодательством Российской Федерации внесены Федеральной службой по тарифам России.

В соответствии со статьей 5 Федерального закона «О естественных монополиях» Правительством Российской Федерации принято постановление № 950 «Об участии органов исполнительной власти субъектов Российской Федерации в осуществлении государственного регулирования и контроля за деятельностью субъектов Монополии от 10 декабря 2008 года, в соответствии с которым федеральный орган исполнительной власти по регулированию естественных монополий утверждает перечень естественных монополий, оказывающих услуги на транспортных терминалах, в портах и аэропортах, регулируемых уполномоченным федеральным органом исполнительной власти.

В связи с этим проектом постановления предлагается внести изменения в постановление Правительства Российской Федерации от 7 марта 1995 г. № 239 «О мерах по организации государственного регулирования цен (сборов), предоставляющие Федеральной службе по тарифам право России с полномочиями утверждать вышеуказанный список.

В связи с тем, что в соответствии со статьей 6 Федерального закона «О естественных монополиях» Правительство Российской Федерации вправе утверждать перечень товаров (работ, услуг) естественных монополий, цены (платы) на которые регулируемые государством и порядок регулирования цен (плат) на эти товары (работы, услуги), в том числе основные принципы ценообразования и правила государственного регулирования и контроля, проектом постановления предусмотрено исключение соответствующих органов из Положение о Федеральной службе по тарифам.

При этом проектом постановления предусмотрено расширение полномочий Федеральной службы по тарифам России в области грузовых железнодорожных перевозок, в частности предлагается исключить из абзаца 5 пункта 5. 2.1 Положения слово «груз», т.к. Постановлением Правительства Российской Федерации от 5 августа 2009 г. № 643 полномочия Федеральной службы по тарифам России не ограничиваются принятием правовых актов исключительно в сфере грузовых железнодорожных перевозок.

2.1 Положения слово «груз», т.к. Постановлением Правительства Российской Федерации от 5 августа 2009 г. № 643 полномочия Федеральной службы по тарифам России не ограничиваются принятием правовых актов исключительно в сфере грузовых железнодорожных перевозок.

5. Внесение изменений в Положение о наделении Федеральной службы по охране культурного наследия полномочиями по установлению объектов культуры для охраны, периметров особо охраняемой природной территории и использованию объектов культурного наследия федерального значения

проект постановления Правительства Российской Федерации по данному вопросу внесен Министерством культуры Российской Федерации и предусматривает наделение Федеральной службы по охране культурного наследия полномочиями по установлению объекта культуры для охраны (особенности объектов, которые послужили основанием для включения их в единый государственный реестр и подлежат обязательному сохранению), периметры особо охраняемой природной территории и использования объектов культурного наследия федерального значения.

В соответствии с Федеральным законом «Об объектах культурного наследия (памятниках культуры и истории) народов Российской Федерации» эти сведения вносятся в паспорт объекта, один из документов, необходимых для государственной регистрации прав на недвижимое имущество и сделок, совершаемых с ним и для совершения сделок с объектом культурного наследия или земельным участком, на котором расположен объект археологического наследия.

В соответствии с Федеральным законом «Об объектах культурного наследия (памятниках культуры и истории) народов Российской Федерации» и законами о приватизации государственного и муниципального имущества сведения об особенностях охраняемого объекта являются обязательной составной частью охранные обязательства, оформленные при заключении договора аренды или договора безвозмездного пользования и при приватизации объекта культурного наследия или имущества унитарного предприятия, в рамках которого приватизируется этот объект культурного наследия.

Федеральным законом «Об объектах культурного наследия (памятниках культуры и истории) народов Российской Федерации» (подпункт 11 пункта 2 статьи 33) установление периметров помещений объектов культурного наследия отнесено к особо регламентируемому градостроительному строительству проект государственной охраны объектов культурного наследия. В соответствии со статьей 5 Федерального закона земельные участки в пределах территории объекта культурного наследия относятся к объектам историко-культурного значения.

В соответствии со статьей 5 Федерального закона земельные участки в пределах территории объекта культурного наследия относятся к объектам историко-культурного значения.

Порядок использования земельных участков, освобожденных от градостроительного регулирования или не имеющих градостроительного регулирования, определяется уполномоченными федеральными органами исполнительной власти.

Принятие проектного постановления направлено на закрытие существующих пробелов в законодательстве по охране объектов культурного наследия.

6. Формирование организационного комитета по подготовке и проведению Российско-Украинских межрегиональных экономических форумов

Проект распоряжения Правительства по данному вопросу внесен Министерством регионального развития Российской Федерации.

Поручение Президента от 6 мая 2010 года послужило основой для разработки проекта указа.

В ходе рабочего визита Президента Дмитрия Медведева в Украину (21 апреля 2010 г. , Харьков) с украинской стороной достигнута договоренность о проведении российско-украинских межрегиональных экономических форумов.

, Харьков) с украинской стороной достигнута договоренность о проведении российско-украинских межрегиональных экономических форумов.

В целях организации этой работы проектом распоряжения Правительства Российской Федерации предусмотрено образование организационного комитета по подготовке и проведению таких форумов.

г. Москва,

4 июля 2010 г.

* Содержание выпусков новостей Департамента новостей и информации представляет собой изложение материалов, предоставленных федеральными органами исполнительной власти для обсуждения на заседании Президиума Правительства Российской Федерации. Российская Федерация.

Предлагаемые изменения в Налоговый кодекс РФ усложнят отношения между Федерацией и ее субъектами (Институт Гайдара)

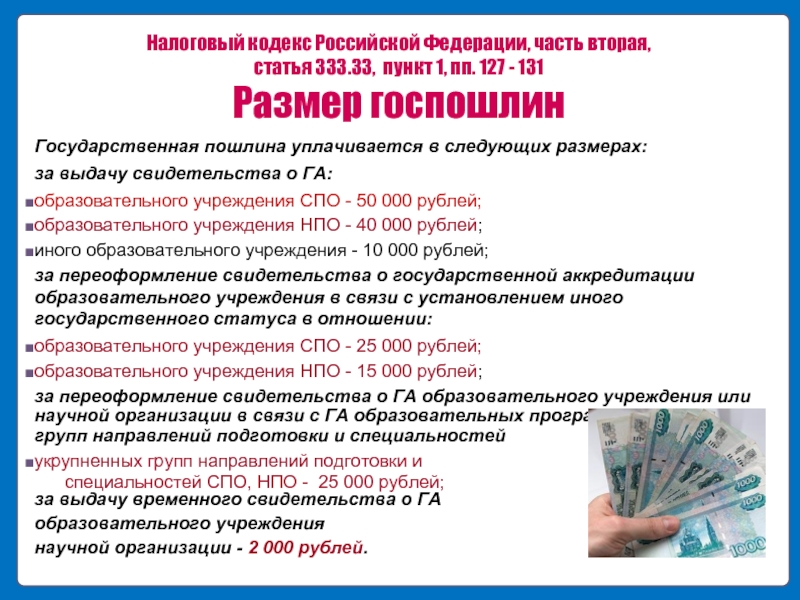

В действующем налоговом законодательстве предусмотрено восемь федеральных налогов и сборов: налог на добавленную стоимость, акцизы, личные налог на прибыль, налог на прибыль организаций, НДПИ, водный налог, сборы за пользование объектами животного мира и водными биоресурсами, государственные пошлины (ст. 13 НК РФ).

13 НК РФ). По мнению авторов законопроекта, данные меры необходимы в первую очередь для экономической поддержки Дальнего Востока, повышения благосостояния местного населения, а также решения проблем малонаселенных территорий. Предполагается, что благоприятная налоговая среда будет привлекать граждан России из других регионов в субъекты Дальневосточного федерального округа. В состав округа входят девять субъектов Российской Федерации: Республика Саха (Якутия), Камчатский край, Приморский край, Хабаровский край, Амурская область, Магаданская область, Сахалинская область, Еврейская автономная область и Чукотский автономный округ

Идея авторов законопроекта выглядит неуместной, так как полное освобождение от уплаты федеральных налогов и сборов плательщиками и в отдельных субъектах РФ создает нечестные конкурентные условия для налогоплательщиков всех остальных субъектов РФ, что не соответствует основным принципам налогообложения и влечет за собой значительное увеличение расходов на налоговое администрирование и обеспечение соблюдения нормативных требований.

Российская налоговая система основана на принципах всеобщности и равенства налогообложения, изложенных в разделе 1 , ст. 3 НК РФ. Первый принцип не допускает исключения ни одного налогоплательщика из финансирования государственных расходов, а второй означает равенство всех налогоплательщиков перед законом. Принятие мер, предусмотренных в новом законопроекте, неизбежно приведет к нарушению этих принципов, что, в свою очередь, повлияет на нейтральность, справедливость и эффективность налогообложения.

Есть требование вести бизнес на территории только в отношении индивидуальных предпринимателей. Однако этого требования может быть недостаточно, так как при осуществлении предпринимательской деятельности в разных федеральных округах доля деятельности на Дальнем Востоке может быть минимальной по отношению к общему объему деятельности и может использоваться налогоплательщиком в качестве прикрытия только для минимизации налоговых обязательств. . Поэтому предлагаемый законопроект носит скорее декларативный характер, к тому же нуждается в технической доработке.

Есть требование вести бизнес на территории только в отношении индивидуальных предпринимателей. Однако этого требования может быть недостаточно, так как при осуществлении предпринимательской деятельности в разных федеральных округах доля деятельности на Дальнем Востоке может быть минимальной по отношению к общему объему деятельности и может использоваться налогоплательщиком в качестве прикрытия только для минимизации налоговых обязательств. . Поэтому предлагаемый законопроект носит скорее декларативный характер, к тому же нуждается в технической доработке.  Для предотвращения подобных действий налогоплательщиков государству необходимо осуществлять тотальный контроль над ценами сделок, что потребует существенного расширения штата налоговых органов и приведет к излишним административным издержкам.

Для предотвращения подобных действий налогоплательщиков государству необходимо осуществлять тотальный контроль над ценами сделок, что потребует существенного расширения штата налоговых органов и приведет к излишним административным издержкам. Кроме того, не исключено, что в случае принятия обсуждаемого законопроекта Дальний Восток превратится в идеальное место для бизнеса-однодневки, который будет создаваться с целью ухода от налогов субъектами, деятельность которых не каким-либо образом занимается развитием региона. Продление этого процесса может привести к ухудшению инвестиционного климата не только в Дальневосточном федеральном округе, но и в целом по стране. Это объясняется тем, что конкурентоспособность одних субъектов поддерживается за счет недобросовестной минимизации их налоговых обязательств, а другие добросовестные налогоплательщики находятся в неблагоприятной деловой среде. Наряду с повышенным риском потенциальных споров с налоговыми органами и судебных разбирательств в случае выборочного правоприменения, это снизит стимулы для реализации бизнес-проектов в нашей стране.

В то же время имеется несоответствие мер, предложенных в законопроекте, так как количество налогоплательщиков, освобожденных от НДПИ, практически не ограничено. Это связано с тем, что освобождение от уплаты налога предлагается предоставлять по признаку места добычи полезных ископаемых, а именно ее нахождения на территории субъектов Дальневосточного федерального округа. В результате соотношение освобождения от налогов с экономической поддержкой Дальнего Востока становится формальным: производством могут заниматься субъекты, зарегистрированные в любом другом субъекте Федерации за пределами указанного округа, поэтому адресность меры теряется. То же самое относится и к водному налогу.

Важно отметить, что выборочное снижение налоговой нагрузки подорвет конкурентоспособность налогоплательщиков, применяющих обычный налоговый режим. При этом будет снижена и конкурентоспособность освобожденных налогоплательщиков, работающих с поставщиками и покупателями — плательщиками НДС. Последние не смогут вернуть налог на добавленную стоимость, поэтому будут искать других поставщиков, не подлежащих освобождению от НДС.

Кроме того, неравное налогообложение осложняет отношения между Российской Федерацией и ее субъектами. Ряд других регионов, не получивших аналогичной поддержки, очевидно, будут требовать от федерального правительства налоговых льгот, ссылаясь на несправедливость избирательной налоговой политики, применяемой в других регионах. Поэтому принятие законопроекта, вероятно, вызовет новые законодательные инициативы подобного рода со стороны субъектов других федеральных округов, а не только регионов с действительно низкой бюджетной обеспеченностью.

Как известно, налоговые поступления являются источником финансирования социальных нужд, и в этом смысле сокращение налоговых поступлений отразится на населении. Если для компенсации выпадающих доходов будет принято решение о повышении налогов в других федеральных округах, то это, в свою очередь, ударит не только по населению, но и по бизнесу, и только ухудшит условия экономической деятельности в стране.

Как известно, налоговые поступления являются источником финансирования социальных нужд, и в этом смысле сокращение налоговых поступлений отразится на населении. Если для компенсации выпадающих доходов будет принято решение о повышении налогов в других федеральных округах, то это, в свою очередь, ударит не только по населению, но и по бизнесу, и только ухудшит условия экономической деятельности в стране. Однако даже в случае принятия этих мер не следует забывать, что они должны носить временный характер и рано или поздно должны быть отменены. Это может спровоцировать ряд событий, негативно влияющих на экономическую ситуацию на Дальнем Востоке. Таким образом, налогоплательщики, привыкшие работать в крайне благоприятной налоговой среде, после отмены льгот будут не готовы вести бизнес в обычных условиях, в том числе в условиях сопротивления конкуренции. Некоторые налогоплательщики выберут теневые схемы для снижения налогового бремени. Другие, не выдержав возросшего налогового бремени, будут вынуждены закрыть бизнес.

В результате государство окажется в ловушке собственных действий, ведь их отмена будет означать резкое падение экономической привлекательности и репутации Дальневосточного региона.

В результате государство окажется в ловушке собственных действий, ведь их отмена будет означать резкое падение экономической привлекательности и репутации Дальневосточного региона. В.В. Громов , старший научный сотрудник отдела налоговой политики

1 Ссылка: http://asozd2.duma.gov.ru/main.nsf/(ViewDoc)?OpenAgent&work/dz.nsf/ByID&A86FB3423D5D184F43257AA00049F575.

2 Стоит отметить, что в законопроекте явно допущена ошибка, потому что Камчатский край называется Камчатской областью.

3 Согласно ТЭО законопроекта (ссылка: http://asozd2.duma.gov.ru/main.nsf/(ViewDoc)?OpenAgent&work/dz.nsf/ByID&B49D888F3A80709843257AA0004A1B14), страна потеряет 40 млн руб. ежегодно. Однако эта цифра выглядит заниженной, так как в ней не учитываются убытки от уклонения от уплаты налогов и уклонения от них лицами, не ведущими бизнес на Дальнем Востоке напрямую, а имеющими дело с освобожденными от налогов субъектами.