последние изменения и поправки, судебная практика

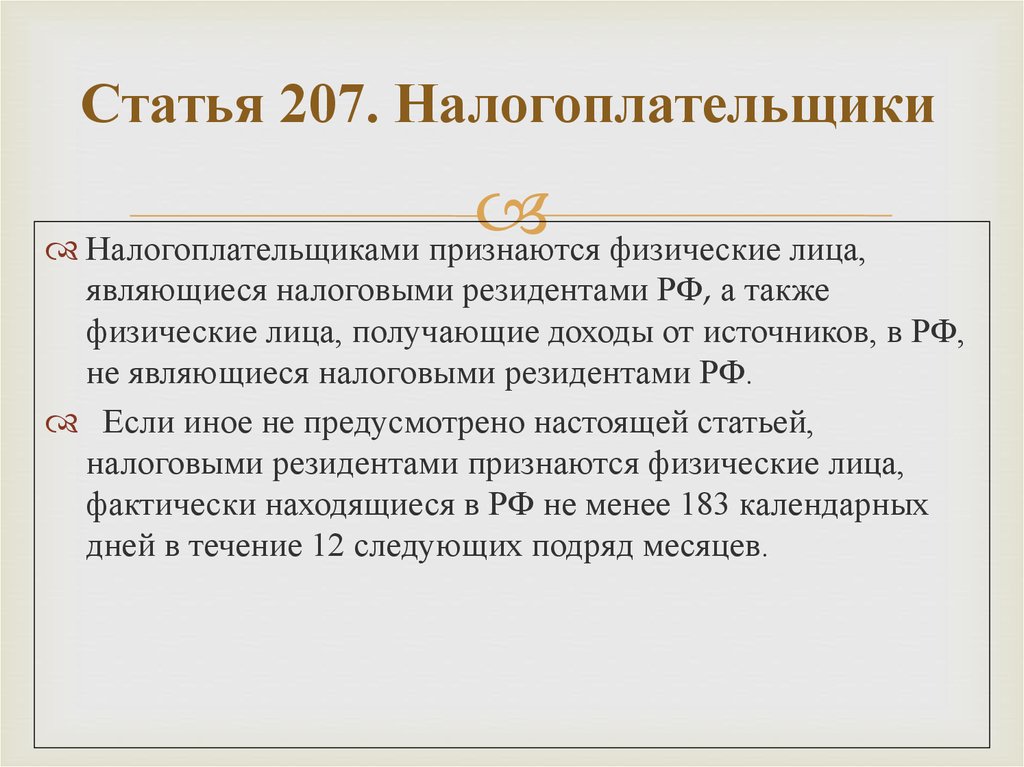

СТ 207 НК РФ.

1. Налогоплательщиками налога на доходы физических лиц (далее в настоящей главе — налогоплательщики) признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

2. Если иное не предусмотрено настоящей статьей, налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы территории Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

2. 1. Налоговыми резидентами в 2015 году признаются физические лица, фактически находящиеся в Российской Федерации на территориях Республики Крым и (или) города федерального значения Севастополя не менее 183 календарных дней в течение периода с 18 марта по 31 декабря 2014 года. Период нахождения физического лица в Российской Федерации на территориях Республики Крым и (или) города федерального значения Севастополя не прерывается на краткосрочные (менее шести месяцев) периоды его выезда за пределы территории Российской Федерации.

1. Налоговыми резидентами в 2015 году признаются физические лица, фактически находящиеся в Российской Федерации на территориях Республики Крым и (или) города федерального значения Севастополя не менее 183 календарных дней в течение периода с 18 марта по 31 декабря 2014 года. Период нахождения физического лица в Российской Федерации на территориях Республики Крым и (или) города федерального значения Севастополя не прерывается на краткосрочные (менее шести месяцев) периоды его выезда за пределы территории Российской Федерации.

2.2. Физическое лицо, фактически находящееся в Российской Федерации от 90 до 182 календарных дней включительно в течение периода с 1 января по 31 декабря 2020 года, признается налоговым резидентом Российской Федерации в налоговом периоде 2020 года в случае представления таким физическим лицом в налоговый орган по месту своего жительства (в налоговый орган по месту пребывания — при отсутствии у физического лица места жительства на территории Российской Федерации, в налоговый орган по месту постановки на учет — для физического лица, не являющегося индивидуальным предпринимателем и не имеющего на территории Российской Федерации места жительства (места пребывания) заявления, составленного в произвольной форме. Указанное заявление должно обязательно содержать фамилию, имя, отчество (при его наличии) и идентификационный номер налогоплательщика — физического лица и должно быть представлено в налоговый орган в срок, предусмотренный пунктом 1 статьи 229 настоящего Кодекса для представления налоговой декларации по налогу на доходы физических лиц за налоговый период 2020 года.

Указанное заявление должно обязательно содержать фамилию, имя, отчество (при его наличии) и идентификационный номер налогоплательщика — физического лица и должно быть представлено в налоговый орган в срок, предусмотренный пунктом 1 статьи 229 настоящего Кодекса для представления налоговой декларации по налогу на доходы физических лиц за налоговый период 2020 года.

3. Независимо от фактического времени нахождения в Российской Федерации налоговыми резидентами Российской Федерации признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации.

4. В случае, если в налоговом периоде в отношении физического лица действовали меры ограничительного характера, введенные иностранным государством, государственным объединением и (или) союзом и (или) государственным (межгосударственным) учреждением иностранного государства или государственного объединения и (или) союза, перечень которых определяется Правительством Российской Федерации (далее в настоящем Кодексе — меры ограничительного характера), такое физическое лицо независимо от срока фактического нахождения в Российской Федерации может не признаваться в этом налоговом периоде налоговым резидентом Российской Федерации, если в этом налоговом периоде такое физическое лицо являлось налоговым резидентом иностранного государства.

Физическое лицо, указанное в абзаце первом настоящего пункта, не признается налоговым резидентом Российской Федерации на основании его заявления, представленного в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, с приложением документа, подтверждающего налоговое резидентство этого физического лица, выданного компетентным органом иностранного государства (сертификата налогового резидентства), или составленного в произвольной форме обоснования невозможности получения такого сертификата в уполномоченном органе иностранного государства с приложением подтверждающих документов.

Указанное в настоящем пункте заявление представляется в срок, предусмотренный настоящим Кодексом для представления налоговой декларации за соответствующий налоговый период.

Федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, не позднее 30 календарных дней со дня получения указанных в настоящем пункте заявления и документов уведомляет физическое лицо, указанное в абзаце первом настоящего пункта, о наличии возможности не признавать такое лицо налоговым резидентом Российской Федерации в соответствующем налоговом периоде на основании настоящего пункта либо об отсутствии такой возможности с указанием оснований для такого решения.

В статье 207 НК РФ определяется круг лиц, которые являются налогоплательщиками налога на доходы физических лиц.

Налогоплательщиками налога на доходы физических лиц являются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

В своем письме Минфин России от 15.03.2011 N 03-04-06/6-41 указал, что при направлении работников на работу за границу на длительный период времени, когда они все свои трудовые обязанности, предусмотренные трудовым договором, выполняют по месту работы в иностранном государстве, получаемое ими вознаграждение является вознаграждением за выполнение трудовых обязанностей на территории иностранного государства, которое относится к доходам, полученным от источников за пределами Российской Федерации.

До момента, пока сотрудники организации будут признаваться в соответствии со статьей 207 НК РФ налоговыми резидентами Российской Федерации, указанные доходы подлежат обложению налогом на доходы физических лиц по ставке 13 процентов.

В случае если в течение налогового периода статус сотрудников организации меняется на нерезидентов и остается таким до конца налогового периода, такие лица в соответствии с пунктом 1 статьи 207 НК РФ не признаются плательщиками налога на доходы физических лиц по доходам, полученным от источников за пределами Российской Федерации.

Соответственно, обязанностей налогоплательщика по декларированию доходов от источников за пределами Российской Федерации, в том числе полученных до приобретения статуса нерезидента, и уплате налога на доходы физических лиц такие лица не имеют.

Применение положений статьи 6.1 НК РФ в целях установления наличия у физического лица статуса налогового резидента Российской Федерации не требуется.

Указанный порядок определения налогового статуса физических лиц используется независимо от налогового периода, за который производится такое определение.

Внимание!

В связи с указанной формулировкой у налоговых агентов часто возникали вопросы о том, являются ли резидентами работники, направленные в долгосрочную командировку в другую страну на срок более 183 календарных дней.

Помимо этого, много сложностей возникало при обложении налогом на доходы физических лиц выплачиваемых доходов работнику за конкретный период, когда изменялся статус резидентства. Многочисленные разъяснения финансового и налогового органов не делали ситуацию проще (см., например, письма Минфина России от 22.04.2009 N 03-04-06-01/105, от 20.04.2009 N 03-04-06-01/98, Управления ФНС по г. Москве от 30.01.2009 N 18-15/3/007427@).

Для преодоления данной ситуации необходимо уточнить определение налогового резидентства физических лиц, в перспективе возможно предоставление возможности определения налогового резидентства на основании центра жизненных интересов физического лица. Также предполагается внесение в главу 23 НК РФ инструмента предварительного резидентства, в соответствии с которым при определенных условиях физическое лицо может быть признано налоговым резидентом Российской Федерации с момента прибытия на территорию Российской Федерации. Невыполнение указанных условий при этом влечет за собой возврат к общим правилам определения налогового резидентства с перерасчетом налога. Реализация данного предложения позволит в определенных случаях взимать налог на доходы физических лиц с момента получения дохода по ставке 13 процентов.

Реализация данного предложения позволит в определенных случаях взимать налог на доходы физических лиц с момента получения дохода по ставке 13 процентов.

Минфин России разъяснил, что НК РФ не предусматривает специального порядка определения налогового статуса физических лиц в зависимости от гражданства. Налоговый статус физических лиц определяется на основании фактического времени их нахождения на территории Российской Федерации, которое должно быть документально подтверждено.

В случае если по итогам налогового периода срок нахождения физического лица на территории Российской Федерации будет составлять не менее 183 дней, данное лицо независимо от его гражданства будет являться налоговым резидентом Российской Федерации и его доходы в виде пенсии, полученной от российского негосударственного пенсионного фонда, подлежат налогообложению налогом на доходы физических лиц по ставке 13 процентов.

Если физическое лицо по итогам налогового периода не будет признаваться налоговым резидентом Российской Федерации, то есть срок его нахождения на территории Российской Федерации будет составлять менее 183 дней, его доходы от источников в Российской Федерации в виде сумм пенсии подлежат налогообложению налогом на доходы физических лиц по ставке 30 процентов (см. письмо Минфина России от 17.06.2010 N 03-04-05/6-331).

письмо Минфина России от 17.06.2010 N 03-04-05/6-331).

Из изложенного, следует, что при определении налогового статуса физического лица учитывается любой непрерывный 12-месячный период.

Кроме того, необходимо отметить, что при определении статуса физического лица в качестве налогового резидента РФ не имеет значения наличие либо отсутствие у физического лица гражданства РФ.

Исходя из этого, налоговыми резидентами РФ также могут быть иностранные граждане и лица без гражданства.

Официальная позиция.

В письме Минфина России от 04.04.2014 N 03-04-05/15215 разъясняется, что при определении налогового статуса физического лица необходимо учитывать 12-месячный период, определяемый на дату получения им дохода, в том числе начавшийся в одном налоговом периоде (календарном году) и продолжающийся в другом налоговом периоде (календарном году). Налоговый статус физического лица определяется налоговым агентом на каждую дату выплаты ему дохода исходя из фактического времени его нахождения на территории Российской Федерации.

Окончательный налоговый статус физического лица, определяющий налогообложение его доходов, полученных за год, устанавливается по итогам налогового периода. Если физическое лицо приобретает налоговый статус резидента Российской Федерации, который в налоговом периоде более не изменится, налоговому агенту необходимо произвести перерасчет сумм налога на доходы физических лиц, удержанных с доходов физического лица от источников в Российской Федерации, исходя из налоговой ставки 13 процентов.

Указанный перерасчет производится в отношении доходов, полученных с начала налогового периода. При этом в случае, если налогоплательщик продолжает работать на территории Российской Федерации по окончании налогового периода, его налоговый статус не меняется.

Судебная практика.

На практике между налоговыми органами и налогоплательщиками имеются споры, в частности, о том, будет ли учитываться при определении налогового статуса физического лица в качестве налогового резидента РФ день въезда в Российскую Федерацию.

Согласно официальной позиции, изложенной в письме от 29.12.2010 N 03-04-06/6-324, при определении налогового статуса имеют значение фактические дни нахождения физического лица в Российской Федерации, то есть учитываются все дни, когда физическое лицо находилось на территории Российской Федерации, включая дни приезда и дни отъезда.

Однако арбитражные суды придерживаются иного мнения.

Так, ФАС Центрального округа в Постановлении от 11.03.2010 N А54-3126/2009С4 пришел к выводу, с учетом положений статьи 6.1 НК РФ, что при определении налогового статуса физического лица не учитывается день въезда на территорию Российской Федерации.

В письме от 19.07.2010 N 03-04-05/6-401 контролирующий орган заметил, что НК РФ не предусматривает специального порядка определения налогового статуса физических лиц в зависимости от гражданства. Налоговый статус физических лиц определяется на основании фактического времени их нахождения на территории Российской Федерации, которое должно быть документально подтверждено.

Анализируя пункт 3 статьи 207 НК РФ, Минфин России в письме от 09.12.2010 N 03-04-06/6-296 разъяснил, что специального порядка определения налогового статуса в отношении сотрудников организации, исполняющих трудовые обязанности по обслуживанию военной техники за пределами Российской Федерации, НК РФ не предусмотрено и налоговый статус указанных лиц определяется в общем порядке.

Как отметил Минфин России, специального порядка определения налогового статуса в отношении физических лиц — членов семей сотрудников органов государственной власти, командированных на работу за пределы Российской Федерации, пункт 3 статьи 207 НК РФ не содержит. Налоговый статус данных лиц определяется в общем порядке в соответствии с пунктом 2 статьи 207 НК РФ (см. письмо от 23.12.2009 N 03-04-05-01/1019).

В своем письме от 26.08.2009 N 03-04-05-01/662 Минфин России пояснил, что специального порядка определения налогового статуса иных лиц, направляемых для работы за пределы Российской Федерации, в том числе в составе дипломатических представительств, консульских учреждений и торговых представительств Российской Федерации, статья 207 НК РФ не содержит. Налоговый статус таких лиц определяется в общем порядке с учетом пункта 2 статьи 207 НК РФ.

Налоговый статус таких лиц определяется в общем порядке с учетом пункта 2 статьи 207 НК РФ.

А в письме от 24.12.2009 N 20-20/3/3508 финансовое ведомство указало на то, что если вольнонаемные граждане различных государств, работающие в воинских формированиях ОГРВ, получают вознаграждение за работу на территории иностранного государства, то такие доходы относятся к доходам от источников за пределами Российской Федерации.

Таким образом, указанные граждане, не являющиеся налоговыми резидентами Российской Федерации, получают вознаграждение за работу в воинских формированиях, дислоцированных за пределами Российской Федерации, не относящееся к доходам от источников в России.

Следовательно, данные физические лица не являются плательщиками налога на доходы физических лиц в России.

Важно!

Также необходимо обратить внимание, что физические лица, не являющиеся налоговыми резидентами Российской Федерации, в отношении доходов в виде вознаграждения за выполнение трудовых обязанностей, в том числе по трудовому договору о дистанционной работе, полученных от источников за пределами Российской Федерации, налогоплательщиками налога на доходы физических лиц не признаются.

Данная позиция также получила отражения в разъяснениях официальных органов. См., например, письмо Минфина России от 31.03.2014 N 03-04-06/14026.

‹ Глава 23. Налог на доходы физических лицВверхСтатья 208 НК РФ. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации ›

Прокурор разъясняет — Прокуратура Ярославской области

Прокурор разъясняет

- 4 марта 2021, 00:00

Ответственность за ложное сообщение об акте терроризма

Текст

Поделиться

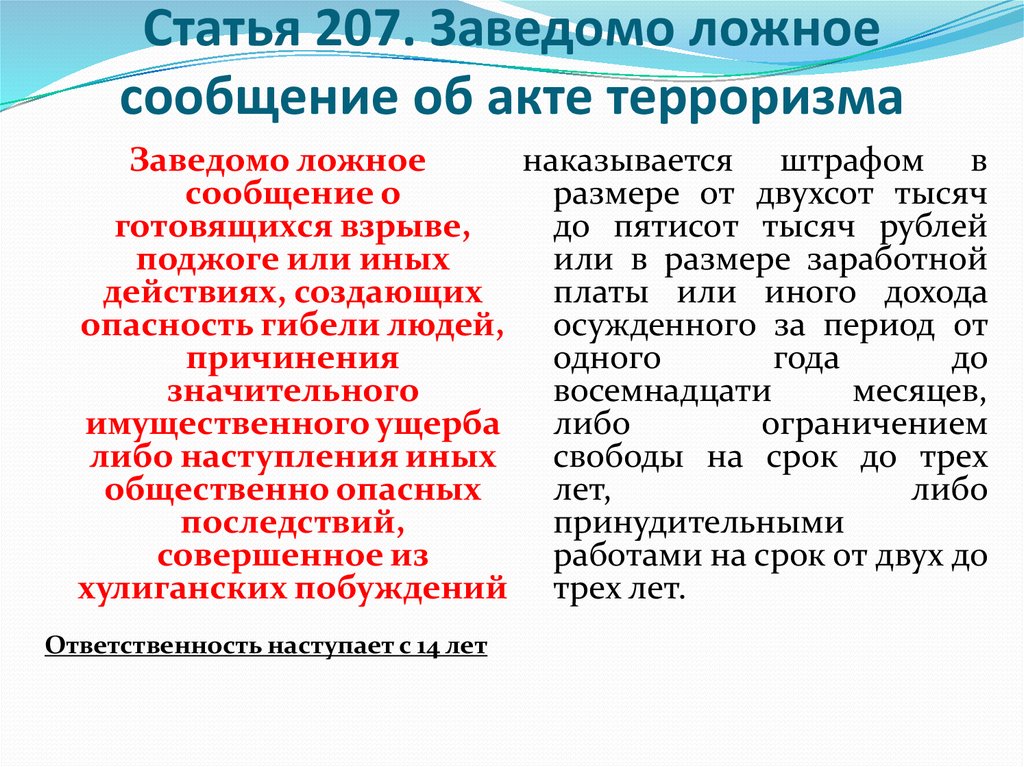

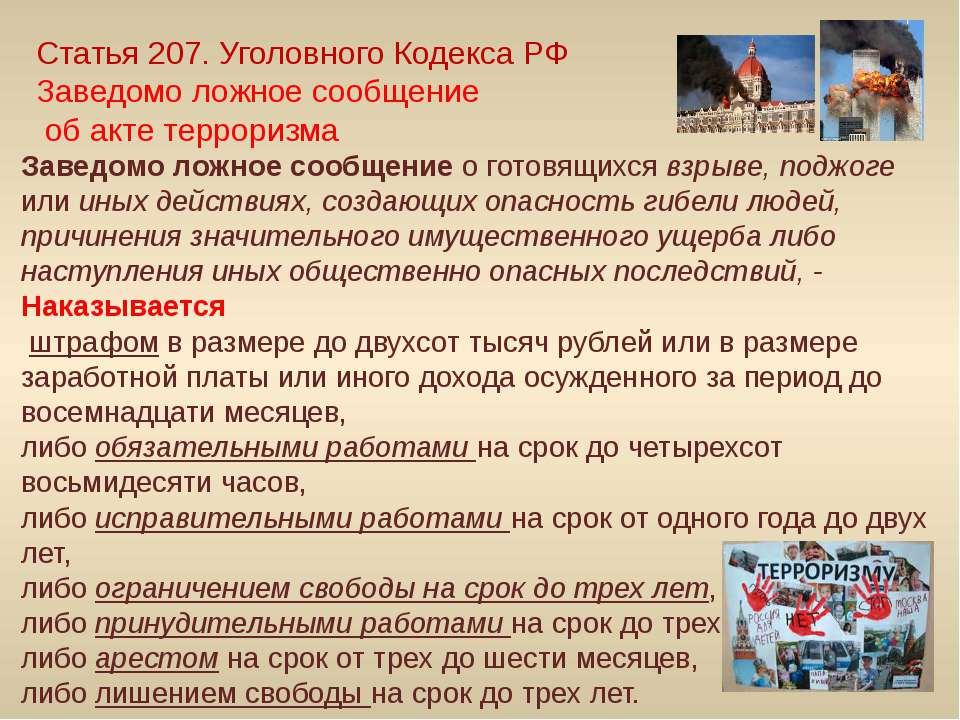

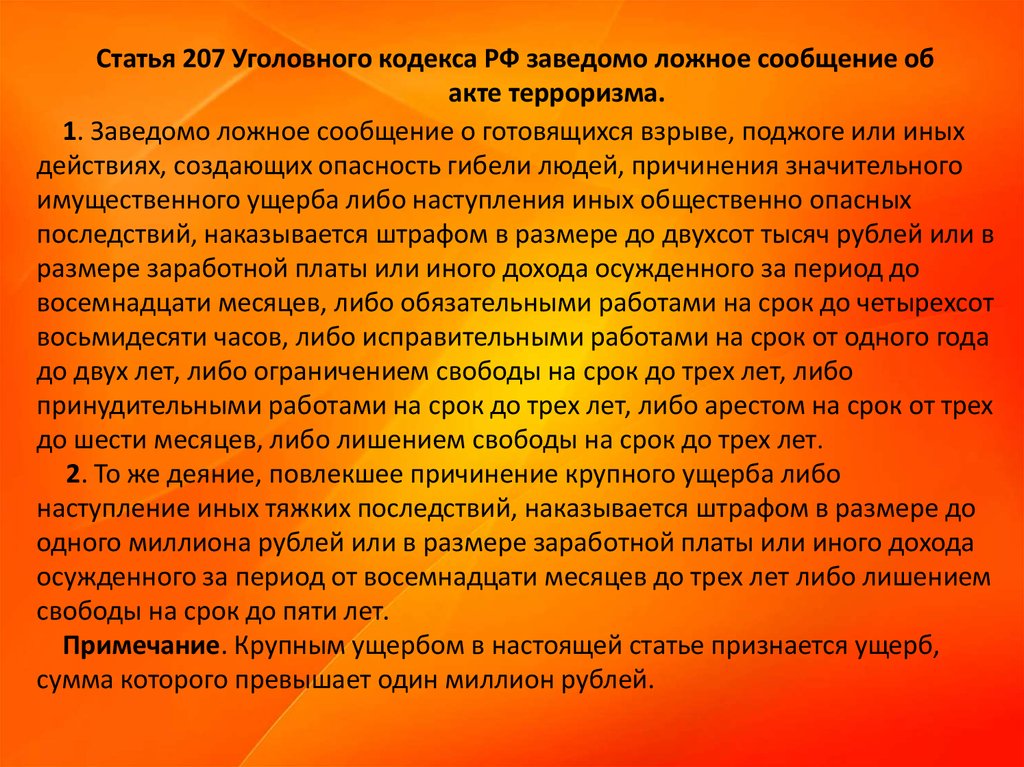

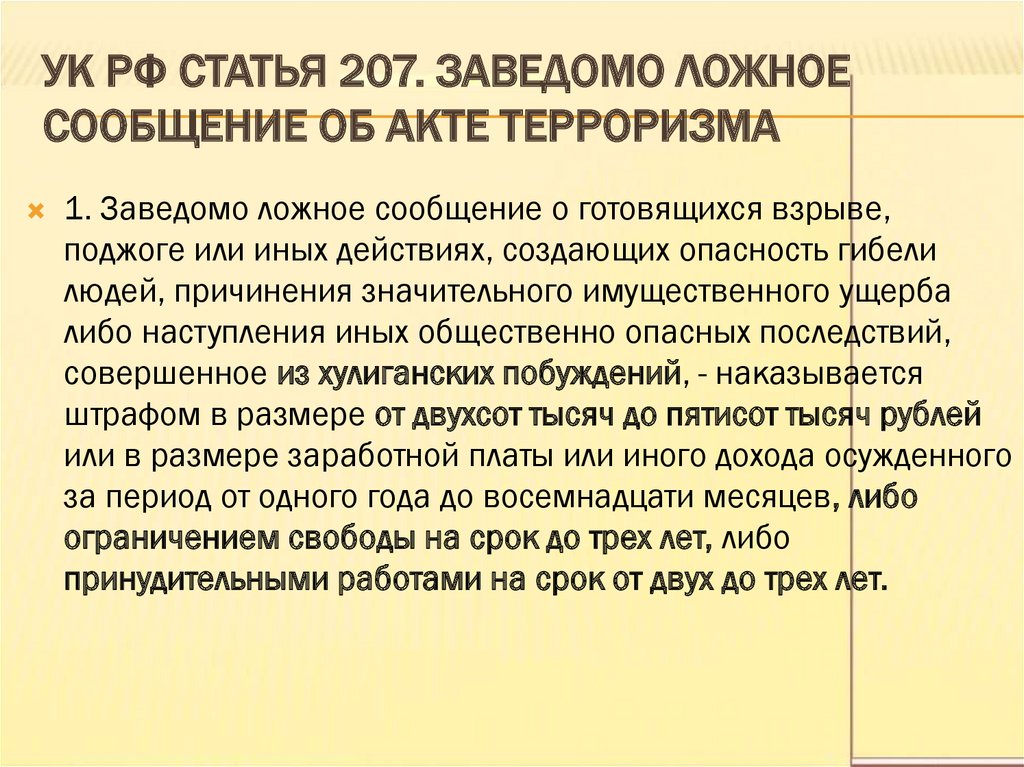

Заведомо ложное сообщение об акте терроризма является преступлением, предусмотренным статьей 207 УК РФ и относится к категории преступлений против общественной безопасности.

К заведомо ложным сообщениям об акте терроризма относятся сообщения о готовящихся взрыве, поджоге или иных действиях, создающих опасность гибели людей, причинения значительного имущественного ущерба либо наступления иных общественно опасных последствий. При этом данные сведения являются заведомо ложными, то есть не соответствующими действительности, вымышленными, надуманными.

Уголовной ответственности по статье 207 УК РФ подлежат вменяемые лица, достигшие 14-ти летнего возраста.

Общественная опасность данного преступления состоит в попытке нарушить нормальную деятельность предприятий, учреждений, транспорта, правоохранительных органов, отвлечение сил и средств на проверку ложных сообщений. Совершение такого преступления может повлечь за собой массовую эвакуацию граждан, остановку деятельности жизненно важных объектов социальной инфраструктуры, нарушение законных прав других лиц.

Материальный и имущественный ущерб, связанный с работой бригад скорой помощи, МЧС и иных спасательных служб, вынужденных проводить проверку ложного сообщения, а также убытки, понесенные иными организациями, взыскиваются с лица, совершившего такое преступление.

Поэтому телефонный звонок с ложным сообщением, к примеру, о заложенном в торговом центре или образовательной организации взрывном устройстве, является не безобидной шалостью, а уголовно наказуемым преступлением.

За совершение данного преступления предусмотрено наказание до 3 лет лишения свободы, а в случае если преступлением причинен крупный ущерб или наступили иные тяжкие последствия – до 5 лет лишения свободы.

Помощник прокурора Фрунзенского района г. Ярославля Францев Э.А.

Ответственность за ложное сообщение об акте терроризма

Заведомо ложное сообщение об акте терроризма является преступлением, предусмотренным статьей 207 УК РФ и относится к категории преступлений против общественной безопасности.

К заведомо ложным сообщениям об акте терроризма относятся сообщения о готовящихся взрыве, поджоге или иных действиях, создающих опасность гибели людей, причинения значительного имущественного ущерба либо наступления иных общественно опасных последствий. При этом данные сведения являются заведомо ложными, то есть не соответствующими действительности, вымышленными, надуманными.

При этом данные сведения являются заведомо ложными, то есть не соответствующими действительности, вымышленными, надуманными.

Уголовной ответственности по статье 207 УК РФ подлежат вменяемые лица, достигшие 14-ти летнего возраста.

Общественная опасность данного преступления состоит в попытке нарушить нормальную деятельность предприятий, учреждений, транспорта, правоохранительных органов, отвлечение сил и средств на проверку ложных сообщений. Совершение такого преступления может повлечь за собой массовую эвакуацию граждан, остановку деятельности жизненно важных объектов социальной инфраструктуры, нарушение законных прав других лиц.

Материальный и имущественный ущерб, связанный с работой бригад скорой помощи, МЧС и иных спасательных служб, вынужденных проводить проверку ложного сообщения, а также убытки, понесенные иными организациями, взыскиваются с лица, совершившего такое преступление.

Поэтому телефонный звонок с ложным сообщением, к примеру, о заложенном в торговом центре или образовательной организации взрывном устройстве, является не безобидной шалостью, а уголовно наказуемым преступлением.

За совершение данного преступления предусмотрено наказание до 3 лет лишения свободы, а в случае если преступлением причинен крупный ущерб или наступили иные тяжкие последствия – до 5 лет лишения свободы.

Помощник прокурора Фрунзенского района г. Ярославля Францев Э.А.

Статья 207 | Европейское банковское управление

1. При всех подходах и методах финансовое обеспечение и золото считаются приемлемым обеспечением, если соблюдены все требования, изложенные в пунктах 2–4.

2. Кредитоспособность должника и стоимость залога не должны иметь существенной положительной корреляции. Значительное снижение стоимости залога само по себе не означает значительного ухудшения кредитоспособности должника. Если кредитоспособность должника становится критической, это само по себе не означает значительного снижения стоимости залога.

Ценные бумаги, выпущенные должником или любой связанной группой, не должны квалифицироваться в качестве приемлемого залога. Несмотря на это, собственные выпуски обеспеченных облигаций должника, подпадающие под действие положений статьи 129, квалифицируются как приемлемое обеспечение, когда они размещаются в качестве обеспечения по сделке обратного выкупа, при условии, что они соответствуют условию, изложенному в первом подпункте.

Несмотря на это, собственные выпуски обеспеченных облигаций должника, подпадающие под действие положений статьи 129, квалифицируются как приемлемое обеспечение, когда они размещаются в качестве обеспечения по сделке обратного выкупа, при условии, что они соответствуют условию, изложенному в первом подпункте.

3. Учреждения должны выполнять любые договорные и законодательные требования в отношении и предпринимать все необходимые шаги для обеспечения принудительного исполнения соглашений о залоге в соответствии с законодательством, применимым к их интересам в залоге.

Учреждения должны провести достаточную юридическую проверку, подтверждающую возможность принудительного исполнения соглашений о залоге во всех соответствующих юрисдикциях. Они должны повторно проводить такую проверку по мере необходимости для обеспечения постоянной принудительной реализации.

4. Учреждения должны выполнять все следующие операционные требования:

(a) они должны должным образом документировать механизмы обеспечения и иметь четкие и надежные процедуры для своевременной ликвидации обеспечения;

(b) они должны использовать надежные процедуры и процессы для контроля рисков, возникающих в результате использования обеспечения, включая риски несостоятельности или ослабления защиты кредита, риски оценки, риски, связанные с прекращением защиты кредита, риск концентрации, возникающий в результате использование обеспечения и взаимодействие с общим профилем риска учреждения;

(c) они должны иметь документально оформленные правила и практику в отношении типов и сумм принимаемого залога;

(d) они должны рассчитать рыночную стоимость залога и соответствующим образом переоценить его не реже одного раза в шесть месяцев и всякий раз, когда у них есть основания полагать, что произошло значительное снижение рыночной стоимости залога;

(e) если предмет залога принадлежит третьей стороне, они должны принять разумные меры для обеспечения того, чтобы третья сторона отделила предмет залога от своих собственных активов;

(f) они должны обеспечить выделение достаточных ресурсов для упорядоченной работы маржинальных соглашений с внебиржевыми деривативами и контрагентами по финансированию ценными бумагами, что измеряется своевременностью и точностью их исходящих маржинальных требований и временем реагирования на входящие маржинальные требования ;

(g) они должны иметь политику управления обеспечением для контроля, мониторинга и отчетности в отношении следующего:

(i) рисков, которым их подвергают маржинальные соглашения;

(ii) риск концентрации определенных видов залоговых активов;

(iii) повторное использование обеспечения, включая потенциальный дефицит ликвидности в результате повторного использования обеспечения, полученного от контрагентов;

(iv) отказ от прав на обеспечение, размещенное контрагентам.

5. Помимо выполнения всех требований, изложенных в параграфах 2–4, для того, чтобы финансовое обеспечение могло квалифицироваться как приемлемое обеспечение в соответствии с простым методом финансового обеспечения, остаточный срок защиты должен быть не менее продолжительным, чем остаточный зрелость экспозиции.

Статья 207 — ИМПЕРАТИВНЫЕ ПРИКАЗЫ — Документация Административного кодекса Нью-Йорка 0.0.1

Раздел 28-207.1

Раздел 28-207.1

§28-207.1 Содержание и обслуживание. Императивные приказы, издаваемые комиссионер должен содержать описание здания, сооружения, затрагиваемые помещения, оборудование или предметы, и должны быть обозначены по адресу, где это применимо. Такие заказы могут быть вручены лично или размещение в помещении с последующей обычной почтой любым должностным лицом или сотрудник отдела или любое лицо, уполномоченное комиссар.

Раздел 28-207.2

Раздел 28-207.2

§28-207.2 Остановить рабочие задания.Всякий раз, когда комиссар обнаруживает, что какой-либо строительные работы ведутся с нарушением требований настоящего кодекса, строительного кодекса 1968 года, резолюции о зонировании или каких-либо законов или правила, соблюдаемые департаментом, или опасным или небезопасным образом, уполномоченный или уполномоченный им представитель может выдать остановить рабочий порядок.

Раздел 28-207.2.1

Раздел 28-207.2.1

§28-207.2.1 Выдача. После издания приказа об остановке работ комиссар, все работы должны быть немедленно остановлены, если иное указано. Такой приказ может потребовать, чтобы все лица немедленно освободили помещений в соответствии с положениями раздела 28-207.4, а также может требуют выполнения такой работы, которая, по мнению комиссара, может необходимо устранить любую опасность, связанную с этим. Департамент полиции или другой правоохранительный орган или должностное лицо по требованию комиссар, помочь департаменту в обеспечении соблюдения этого раздела 28-207.2. Приказ о прекращении работ может быть отдан в устной или письменной форме владельцу, арендатору или арендатору соответствующего имущества или агенту любому из них или лицу или лицам, выполняющим работу. словесный за приказом незамедлительно следует письменный приказ, который должен включать причина издания приказа о прекращении работ.

Раздел 28-207.2.2

Раздел 28-207.2.2

§28-207.2.2 Незаконное продолжение. Ни одно лицо, обладающее знанием или уведомление об остановке рабочего приказа разрешить, санкционировать, продвигать, продолжать или вызывать должна быть продолжена любая работа, на которую распространяется приказ об остановке работ, за исключением таких работы, которые могут потребоваться по распоряжению комиссара.

Раздел 28-207.2.3

Раздел 28-207.2.3

§28-207.2.3 Аннулирование. По заявлению комиссар отменить приказ об остановке работ, когда условие, вызвавшее его выдача была исправлена, и либо все гражданско-правовые санкции, либо уголовные штрафы, начисленные за любое нарушение такого приказа, были уплачены или, если нарушение находится на рассмотрении, обеспечение уплаты таких штрафов или штрафы были размещены в соответствии с правилами отдела, или где приказ об остановке был выдан по ошибке или условия таковы, что не должны были быть выданы.Комиссар может по правилам потребовать уплата сбора в размере расхода на дополнительную проверку и административные расходы, связанные с таким приказом о прекращении работ.

Раздел 28-207.2.4

Раздел 28-207.2.4

§28-207.2.4 Приказ об обязательном прекращении работы. Комиссар выдает прекращать выполнение заказов при обстоятельствах, изложенных ниже. После выдачи такой приказ об остановке работ, работа должна быть немедленно остановлена и не должна возобновить работу до тех пор, пока распоряжение об остановке не будет отменено отделом. приказ об остановке работ не может быть аннулирован менее чем через два рабочих дня после дата издания такого приказа. Ничего в следующем разделе должно быть истолковано как ограничение полномочий уполномоченного по прекращению работ заказы в других обстоятельствах.

Раздел 28-207.2.4.1

Раздел 28-207.2.4.1

§28-207.2.4.1 Безопасность лесов. Приказ об остановке работ издается, если владелец разрешения или лицо, непосредственно отвечающее за любые подвесные леса поддерживаемый с-образными крюками или опорными балками, не уведомляет отдел до установки или использования такого оборудования, как того требует раздел 3314.1.1 Строительного кодекса города Нью-Йорка, а также: 1. У монтажника нет лицензии, требуемой настоящим Кодексом, или 2. У работников отсутствуют удостоверения о пригодности, предусмотренные настоящим Кодексом. или применимое правило, или 3. Такелажник не представил в отдел удовлетворительных доказательств. страховки, предусмотренной настоящим Кодексом.

Раздел 28-207.2.5

Раздел 28-207.2.5

§28-207.2.5 Штрафы. Помимо наказаний, предусмотренных п. этой главе любое лицо, которое не соблюдает приказ о прекращении работ влечет наложение административного штрафа в размере пяти тысяч долларов за первоначальное нарушение и десять тысяч долларов за каждое последующее нарушение, подлежащее уплате в отдел до отмена приказа об остановке работ; при условии, однако, что это не применяются к любой работе, выполняемой для устранения небезопасного или опасного состояния в порядке, установленном приказом комиссара.

Раздел 28-207.3

Раздел 28-207. 3

3

§28-207.3 Нарушение общественного порядка. Всякий раз, когда какое-либо здание, сооружение, место или помещение представляет или может представлять опасность для жизни или имущества по причине характера или состояния его содержания, его использования, переполненности находящихся в нем людей, дефекты его конструкции или недостатки пожарной безопасности. сигнализацией, средствами пожаротушения или средствами пожарной эвакуации, или причина любого состояния в нарушение закона или порядка комиссар, комиссар может заявить, что то же самое, в той мере, в какой что комиссар может указать, является нарушением общественного порядка и может распорядиться то же самое, подлежащее удалению, опечатыванию, ослаблению, ремонту, изменению или иным образом улучшен.

Раздел 28-207.3.1

Раздел 28-207.3.1

§28-207.3.1 Аннулирование. По заявлению комиссар отменить такой приказ, когда условие, послужившее основанием для его издания, была исправлена или декларация была выдана ошибочно или условия таковы, что его не следовало выпускать.Комиссионер может по правилу потребовать уплаты пошлины в размере расходы на дополнительную проверку и административные расходы, связанные с к такому порядку.

Раздел 28-207.4

Раздел 28-207.4

§28-207.4 Отменить заказ. В случае какого-либо приказа об устранении состояния, которое является или может быть опасным, опасным или опасным для жизни, общественной безопасности или имущества, выданное уполномоченным, не соблюдается с, или комиссар определяет, что существует чрезвычайная ситуация, требующая такое действие, комиссар может отдать приказ и немедленно вызвать любое здание, строение, место или помещение, подлежащие освобождению. Порядок освобождения могут быть переданы в устной или письменной форме владельцу, арендатору или жильцу вовлеченному имуществу, или агенту любого из них, или лицу или лиц, выполняющих работу. Устный приказ должен выполняться незамедлительно письменным распоряжением и должно содержать причину выдачи отменить заказ.

Раздел 28-207.

4.1

4.1Раздел 28-207.4.1

§28-207.4.1 Основание для освобождения. Условия, на которые уполномоченный может издать приказ об освобождении, включает, но не ограничивается следующие условия, которые создают опасность для жизни, общественной безопасности или свойство: 1. Опасность разрушения конструкции; 2. Опасность разрушения фасада; 3. Неадекватная противопожарная защита, обнаружение или подавление; 4. Неправильный выход; или 5. Неправильное хранение опасных материалов, горючих или токсичных.

Раздел 28-207.4.2

Раздел 28-207.4.2

§28-207.4.2 Исполнение приказа об освобождении. Все приказы, издаваемые в соответствии с этот раздел 28-207.4 должен быть вывешен в помещении и сделан доступны для общественности. Немедленно после размещения заказа на помещения, должностные лица и сотрудники органов внутренних дел, отдела, а также иные уполномоченные должностные лица и работники города должен немедленно принять меры и привести в исполнение такой приказ.Департамент полиции должны оказывать всю разумную помощь отделу и другим уполномоченные должностные лица и сотрудники, необходимые для выполнения положений настоящего раздела 28-207.4. Копия приказа об освобождении должна быть подана уездного клерка округа, в котором находится помещение. Такой подача должна быть уведомлением об освобождении приказа любому последующему владельцу и такой владелец подлежит такому приказу.

Раздел 28-207.4.3

Раздел 28-207.4.3

§28-207.4.3 Аннулирование. По заявлению комиссар отменить приказ об освобождении, когда условие, вызвавшее его выдача была исправлена, и либо все гражданско-правовые санкции, либо уголовные штрафы, начисленные за любое нарушение такого приказа, были уплачены или, если нарушение находится на рассмотрении, обеспечение уплаты таких штрафов или штрафы были размещены в соответствии с правилами отдела, или где приказ об освобождении был издан ошибочно или условия таковы, что он должен не были выпущены. Комиссионер может по правилу потребовать оплаты платы в размере расходов на дополнительную проверку и административные расходы, связанные с таким приказом об освобождении.

Раздел 28-207.5

Раздел 28-207.5

§28-207.5 Прекращение использования заказов на сервисное оборудование. Всякий раз, когда комиссар определяет, что работа любого сервисного оборудования или может представлять опасность для жизни, здоровья или безопасности, уполномоченный может издать приказ о прекращении использования, требующий выключения такого оборудования или опломбированы или иным образом приведены в нерабочее состояние. После издания такого приказа бирка или уведомление должны быть прикреплены к устройству с предупреждением о том, что оборудование небезопасен для эксплуатации. Использование такого оборудования является незаконным. или удалить или испортить такую метку, если и до тех пор, пока приказ о прекращении использования не будет отменено комиссаром.

Раздел 28-207.5.1

Раздел 28-207.5.1

§28-207.5.1 Отмена приказа о прекращении использования. По заявке, комиссар должен отменить приказ о прекращении использования, когда условие, что послужило основанием для его выдачи, было исправлено и либо все гражданские штрафы или уголовные штрафы, наложенные за любое нарушение такого приказа были оплачены или, если нарушение находится на рассмотрении, обеспечение для уплата таких пеней или штрафов была проведена в соответствии с правила отдела или когда приказ о прекращении использования был издан по ошибке или условия таковы, что его не следовало выпускать.

Всякий раз, когда комиссар обнаруживает, что какой-либо

строительные работы ведутся с нарушением требований настоящего

кодекса, строительного кодекса 1968 года, резолюции о зонировании или каких-либо законов или

правила, соблюдаемые департаментом, или опасным или небезопасным образом,

уполномоченный или уполномоченный им представитель может выдать

остановить рабочий порядок.

Всякий раз, когда комиссар обнаруживает, что какой-либо

строительные работы ведутся с нарушением требований настоящего

кодекса, строительного кодекса 1968 года, резолюции о зонировании или каких-либо законов или

правила, соблюдаемые департаментом, или опасным или небезопасным образом,

уполномоченный или уполномоченный им представитель может выдать

остановить рабочий порядок.

2. Приказ о прекращении работ может быть отдан в устной или письменной форме

владельцу, арендатору или арендатору соответствующего имущества или агенту

любому из них или лицу или лицам, выполняющим работу. словесный

за приказом незамедлительно следует письменный приказ, который должен включать

причина издания приказа о прекращении работ.

2. Приказ о прекращении работ может быть отдан в устной или письменной форме

владельцу, арендатору или арендатору соответствующего имущества или агенту

любому из них или лицу или лицам, выполняющим работу. словесный

за приказом незамедлительно следует письменный приказ, который должен включать

причина издания приказа о прекращении работ.

Комиссар может по правилам потребовать

уплата сбора в размере расхода на дополнительную проверку

и административные расходы, связанные с таким приказом о прекращении работ.

Комиссар может по правилам потребовать

уплата сбора в размере расхода на дополнительную проверку

и административные расходы, связанные с таким приказом о прекращении работ.

1.1 Строительного кодекса города Нью-Йорка, а также:

1. У монтажника нет лицензии, требуемой настоящим Кодексом, или

2. У работников отсутствуют удостоверения о пригодности, предусмотренные настоящим Кодексом.

или применимое правило, или

3. Такелажник не представил в отдел удовлетворительных доказательств.

страховки, предусмотренной настоящим Кодексом.

1.1 Строительного кодекса города Нью-Йорка, а также:

1. У монтажника нет лицензии, требуемой настоящим Кодексом, или

2. У работников отсутствуют удостоверения о пригодности, предусмотренные настоящим Кодексом.

или применимое правило, или

3. Такелажник не представил в отдел удовлетворительных доказательств.

страховки, предусмотренной настоящим Кодексом.

Комиссионер может по правилу потребовать уплаты пошлины в размере

расходы на дополнительную проверку и административные расходы, связанные с

к такому порядку.

Комиссионер может по правилу потребовать уплаты пошлины в размере

расходы на дополнительную проверку и административные расходы, связанные с

к такому порядку.

Департамент полиции

должны оказывать всю разумную помощь отделу и другим

уполномоченные должностные лица и сотрудники, необходимые для выполнения положений

настоящего раздела 28-207.4. Копия приказа об освобождении должна быть подана

уездного клерка округа, в котором находится помещение. Такой

подача должна быть уведомлением об освобождении приказа любому последующему владельцу и

такой владелец подлежит такому приказу.

Департамент полиции

должны оказывать всю разумную помощь отделу и другим

уполномоченные должностные лица и сотрудники, необходимые для выполнения положений

настоящего раздела 28-207.4. Копия приказа об освобождении должна быть подана

уездного клерка округа, в котором находится помещение. Такой

подача должна быть уведомлением об освобождении приказа любому последующему владельцу и

такой владелец подлежит такому приказу.