Срок уплаты земельного налога физическими лицами \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Срок уплаты земельного налога физическими лицами

Подборка наиболее важных документов по запросу Срок уплаты земельного налога физическими лицами (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

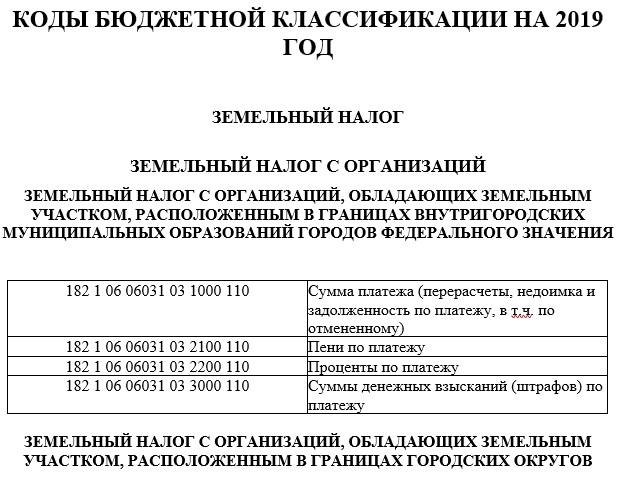

- Земельный налог:

- 18210606032041000110

- 18210606033101000110

- 18210606033131000110

- 18210606033132100110

- 3021280

- Ещё…

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2020 год: Статья 397 «Порядок и сроки уплаты налога и авансовых платежей по налогу» главы 31 «Земельный налог» НК РФ»Согласно статье 4 Закона Кемеровской области от 28. 11.2002 N 95-ОЗ «О транспортном налоге», статьям 363, 397, 409 НК РФ транспортный налог, земельный налог и налог на имущество физических лиц подлежат уплате налогоплательщиками — физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом, которым для данных налогов в силу статей 360, 393, 405 НК РФ является год. Налогоплательщики, являющиеся физическими лицами, уплачивают указанные налоги на основании налогового уведомления, направляемого налоговым органом; направление налогового уведомления и уплата налогов допускаются не более чем за три налоговых периода (года), предшествующих календарному году его направления.

11.2002 N 95-ОЗ «О транспортном налоге», статьям 363, 397, 409 НК РФ транспортный налог, земельный налог и налог на имущество физических лиц подлежат уплате налогоплательщиками — физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом, которым для данных налогов в силу статей 360, 393, 405 НК РФ является год. Налогоплательщики, являющиеся физическими лицами, уплачивают указанные налоги на основании налогового уведомления, направляемого налоговым органом; направление налогового уведомления и уплата налогов допускаются не более чем за три налоговых периода (года), предшествующих календарному году его направления.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2019 год: Статья 59 «Признание недоимки и задолженности по пеням и штрафам безнадежными к взысканию и их списание» НК РФ

(ООО «Журнал «Налоги и финансовое право»)Как указал суд, признавая позицию налогоплательщика необоснованной, могут быть списаны как безнадежная задолженность ИП, образовавшаяся на 01. 01.2015, и соответствующие пени. Однако срок на уплату транспортного налога, земельного налога и налога на имущество физических лиц за спорный период 2014 г. истекает после 01.01.2015. Соответственно, недоимка по указанным налогам по состоянию на 01.01.2015 не возникла. В связи с этим такая недоимка, а равной задолженность по пеням, безнадежной признана быть не может.

01.2015, и соответствующие пени. Однако срок на уплату транспортного налога, земельного налога и налога на имущество физических лиц за спорный период 2014 г. истекает после 01.01.2015. Соответственно, недоимка по указанным налогам по состоянию на 01.01.2015 не возникла. В связи с этим такая недоимка, а равной задолженность по пеням, безнадежной признана быть не может.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

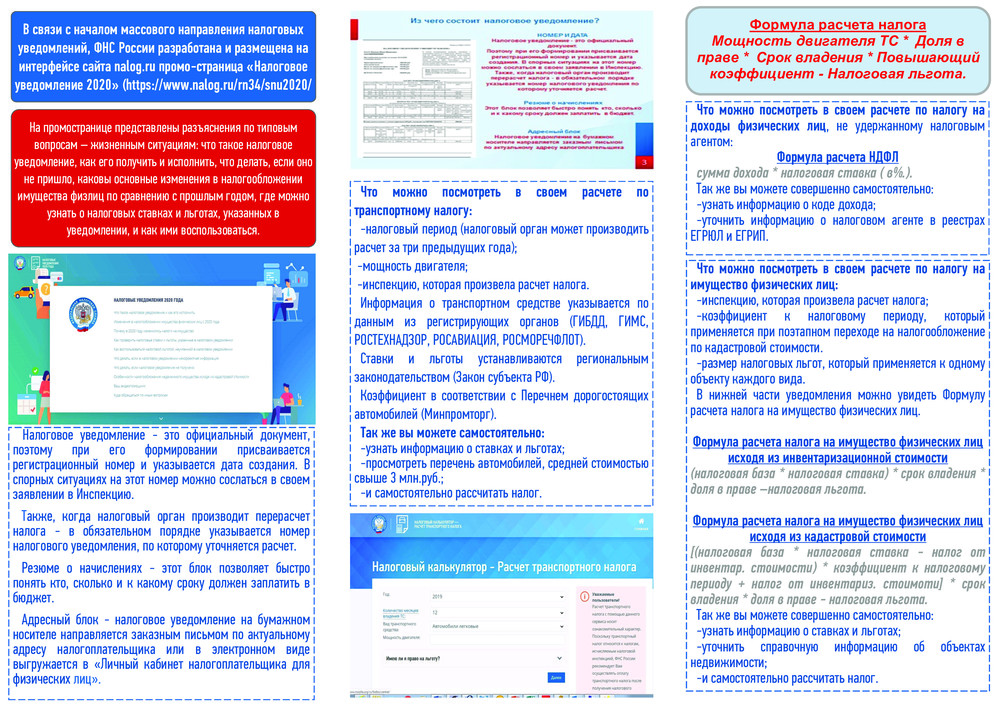

Ситуация: Каковы способы уплаты налогов, указанных в налоговом уведомлении?

(«Электронный журнал «Азбука права», 2022)Физические лица уплачивают транспортный, земельный налог, налог на имущество физических лиц (имущественные налоги), а также НДФЛ (в отдельных случаях) на основании присланных им налоговым органом уведомлений (или уведомлений, полученных через личный кабинет налогоплательщика на официальном сайте ФНС России). Указанные налоги нужно уплатить не позднее 1 декабря года, следующего за истекшим налоговым периодом (годом). Так, налоги за 2021 г. следует уплатить не позднее 01.12.2022 (п. 6 ст. 228, п. 1 ст. 363, п. 1 ст. 397, п. 1 ст. 409 НК РФ).

Указанные налоги нужно уплатить не позднее 1 декабря года, следующего за истекшим налоговым периодом (годом). Так, налоги за 2021 г. следует уплатить не позднее 01.12.2022 (п. 6 ст. 228, п. 1 ст. 363, п. 1 ст. 397, п. 1 ст. 409 НК РФ).

ставки, расчет, сроки уплаты, льготы

Сюжет:

Эксклюзивы ВМ

Общество

Фото: Мобильный репортер / АГН Москва

Земельный налог — это имущественный налог, поступления от которого идут в местный бюджет. Его платят владельцы земельных участков — как физические, так и юридические лица. О налоговых ставках, сроках уплаты, формуле расчета земельного налога и льготах в 2022 году — в материале «Вечерней Москвы».

Кто платит земельный налог

Земельным налогом облагаются участки, расположенные в пределах муниципальных образований. Местное самоуправление само устанавливает налоговые льготы и ставки, поэтому они отличаются в зависимости от региона. В рамках столичного региона два муниципальных образования — Москва и Московская область — правила взимания налога на землю в них разнятся.

В рамках столичного региона два муниципальных образования — Москва и Московская область — правила взимания налога на землю в них разнятся.

В качестве плательщиков налога выступают физические и юридические лица (компании и индивидуальные предприниматели — прим. «ВМ»). Обязанность уплаты налога возникает, если участок принадлежит им по праву собственности, постоянного пользования и/или пожизненного наследуемого владения.

Основные положения, которые устанавливают правила земельного налога, прописаны в 31-й главе Налогового кодекса (НК) РФ. На территории Москвы нормы земельного налога — ставки, льготы, сроки уплаты и прочее — определены в соответствующем городском законе.

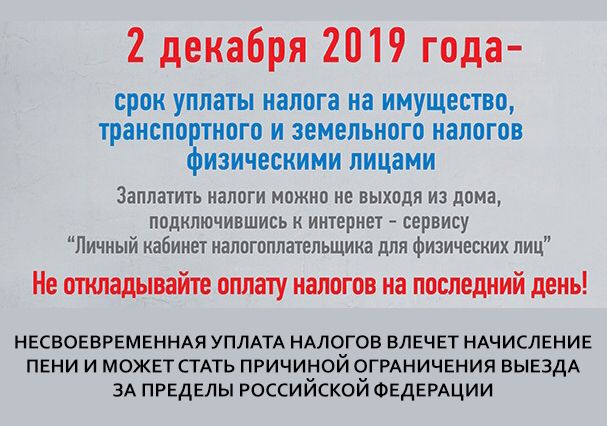

Сроки уплаты

Земельный налог взимается ежегодно. Физические лица и индивидуальные предприниматели обязаны заплатить налог за предыдущий год до 1 декабря текущего. Налоговая должна направить им уведомление о необходимости уплаты до 1 ноября. Например, в этом году граждане получат уведомление о налоге за 2021 год, уплатить который им следует до 1 декабря 2022 года.

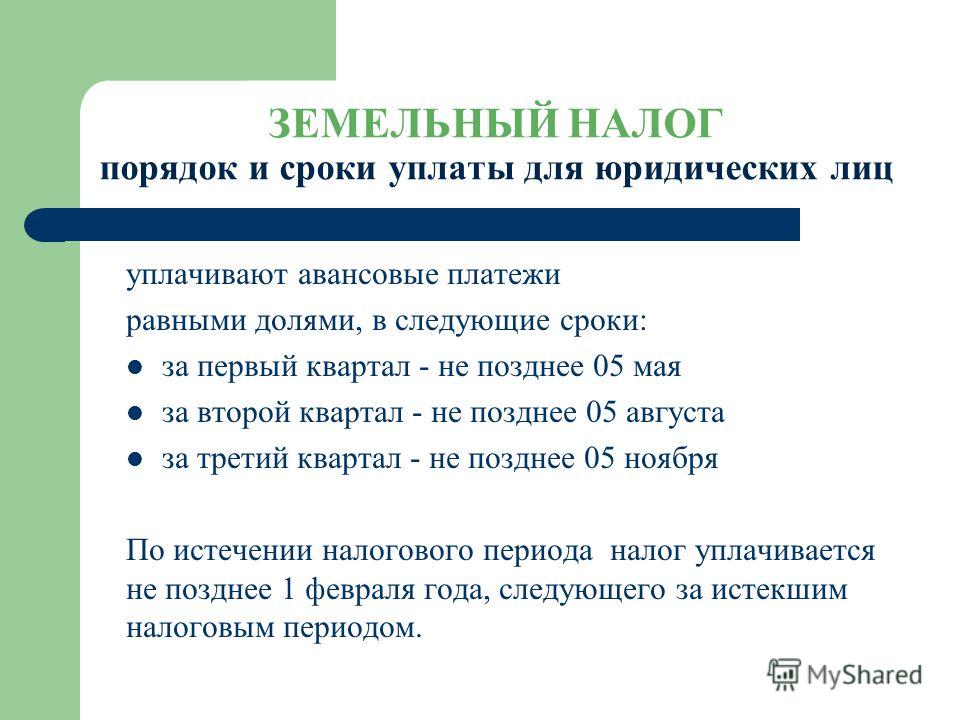

Компании обязаны уплатить налог за предыдущий год раньше — до 1 марта. Однако в некоторых случаях платежи могут быть разбиты на три квартала, для каждого из них в этом году установлены следующие сроки: первый — до 4 мая; второй — до 1 августа, третий — до 31 октября.

Льготы

В пункте 5 статьи 391 НК РФ определены категории граждан, которые могу получить налоговый вычет на земельный налог. Размер вычета равен кадастровой стоимости 600 квадратных метров от площади участка. Под указанную льготу подпадают:

- ветераны ВОВ и боевых действий;

- герои СССР и РФ;

- инвалиды I и II групп,

- дети-инвалиды и инвалиды детства;

- пенсионеры;

- граждане, пострадавшие от Чернобыльской и Кыштымской аварий, и другие.

Налоговый вычет распространяется только на один участок. Таким образом, если гражданин имеет в собственности несколько участков, он должен выбрать, по какому из них начислится льгота, и уведомить об этом ФНС до 1 ноября.

Кроме того, в некоторых случаях граждане освобождены от уплаты налога на землю. Например, платить налог не требуется физлицам, которые арендуют участок или владеют им на праве безвозмездного пользования.

Материнский капитал в 2022 году: сумма, кому положен, как получить, на что можно потратитьМаткапитал в 2022 году: как получить и на что можно потратить

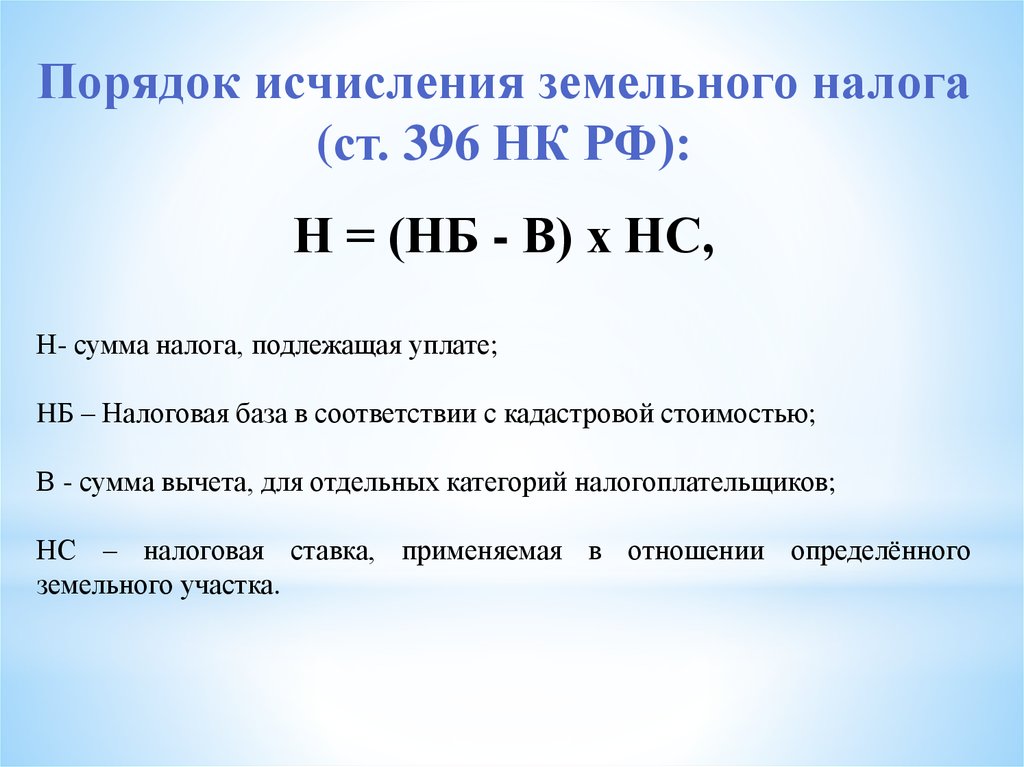

Расчет и оплата налога

Формула расчета земельного налога довольно проста. Она включает в себе три компонента — кадастровую стоимость участка, налоговую ставку и льготы. Выглядит формула следующим образом:

Земельный налог = (кадастровая стоимость участка — льготы) х налоговая ставка

Узнать кадастровую стоимость участка можно на сайте Росреестра (с помощью специального сервиса или карты) посредством получения выписки из ЕГРН в центрах госуслуг «Мои документы» или онлайн-запроса в кадастровую палату.

Налоговая ставка исчисляется в процентах от кадастровой стоимости. Как уже было отмечено выше, она разнится в зависимости от региона. В Москве налоговая ставка составляет:

Как уже было отмечено выше, она разнится в зависимости от региона. В Москве налоговая ставка составляет:

- 0,025 процента — участки для ведения личного подсобного или дачного хозяйства, а также для строительства дач;

- 0,1 процента — участки, используемые в качестве стоянок для личного транспорта (гаражи и прочее) и предоставленные для жилищного строительства;

- 0,3 процента — участки, используемые для с/х производства и в качестве спортивных объектов;

- 1,5 процента — прочие участки.

Точный расчет земельного налога можно сделать на сайте Федеральной налоговой службы (ФНС), воспользовавшись специальным калькулятором.

Уплатить земельный налог можно онлайн через сервис ФНС «Заплати налоги», личный кабинет на сайте ФНС, на портале «Госуслуги» и в приложениях мобильных банков. Также оплатить налоговый сбор можно в отделении «Почты России» или любого банка при наличии налогового уведомления.

В случае неуплаты земельного налога ФНС начисляет пени за каждый день просрочки с учетом ключевой ставки Центробанка (ЦБ): первые 30 дней — 1/300 ставки ЦБ, последующие дни — 1/150 ставки ЦБ.

С какими сложностями можно столкнуться

В разговоре с «ВМ» кандидат юридических наук, руководитель ГК «Налоги и финансовое право» Аркадий Брызгалин рассказал о нескольких сложных моментах, связанных с земельным налогом. Один из них касается смены собственника: после покупки земельного участка новый владелец может не спешить переоформлять его на себя, в то время как налог начисляется на имя «формального владельца».

Что такое «дачная амнистия»Новые правила и подводные камни: что важно знать о «дачной амнистии»

— Получается так, что бывший собственник продал участок и даже передал его покупателю, но в силу формальных обстоятельств вынужден платить земельный налог уже за чужой участок. В таком случае, если покупатель земельного участка фактически пользуется им, но не оформляет на него право, то он должен возместить продавцу расходы по уплате земельного налога за спорный период. Такое возмещение может быть осуществлено в судебном порядке по иску прежнего собственника о взыскании «неосновательного обогащения», — пояснил собеседник «ВМ».

Второй момент связан с пересмотром кадастровой стоимости участка, отмечает юрист. В случае если пересмотр произошел в большую сторону уже после уплаты налога, гражданину не потребуется ничего «доплачивать» в рамках уже оплаченного периода. Кроме того, в 2019 году ввели ограничение на рост платежей по земельному налогу: они не могут расти более чем на 10 процентов к сумме, которую человек заплатил за предыдущий год.

Налоги ФНС Юристы Земельные участки

Сроки уплаты налога на имущество

Финансовый год города Нью-Йорка для уплаты налога на имущество длится с 1 июля по 30 июня. Департамент финансов рассылает счета по налогу на имущество четыре раза в год. Вы будете платить налоги на недвижимость два или четыре раза в год, в зависимости от оценочной стоимости имущества.

Счета обычно отправляются по почте и размещаются на нашем веб-сайте примерно за месяц до уплаты налогов.

Загрузите квитанцию об уплате налога на имущество

| 250 000 долларов США или меньше Счета рассылаются ежеквартально (4 раза в год) | Более 250 000 долларов США Счета рассылаются раз в полгода (2 раза в год) | |

|---|---|---|

| Сроки квартальных платежей | Ежеквартальные льготные периоды платежей | Сроки полугодовых платежей |

| 1 июля | 15 июля | 1 июля |

| 1 октября | 15 октября | |

| 1 января | 15 января | 1 января |

| 1 апреля | 15 апреля | |

Если срок оплаты выпадает на выходной или федеральный праздник, оплата должна быть произведена на следующий рабочий день.

Дополнительное время для ежеквартальных плательщиков

Если вы платите налоги на имущество ежеквартально, вы имеете право на беспроцентную уплату, если вы платите до 15 числа (15 июля, 15 октября, 15 января или 15 апреля). Это называется «льготным периодом». Если последний день льготного периода приходится на выходной или федеральный праздник, оплата должна быть произведена на следующий рабочий день.

Если платеж производится после льготного периода, проценты будут начисляться с первоначальной даты платежа (1 июля, 1 октября, 1 января или 1 апреля).

Если ваш платеж отправляется по почте, мы считаем датой платежа дату почтового штемпеля на вашем конверте.

Скидки за досрочную оплату

Если вы уплатите все оставшиеся налоги на имущество — часть налога на имущество в сумме «Все, что вы должны» в вашем счете по налогу на имущество, — вы получите скидку на свои ежегодные налоги следующим образом:

- 0,50% от полной суммы вашего годового налога на имущество, если вы платите налоги за весь год, указанные в вашем счете, до июльской даты оплаты (или даты льготного периода).

- Скидка 0,33% на последние три квартала, если вы дождетесь октября, чтобы заплатить то, что вы должны за оставшуюся часть года.

- 0,17% скидка на уплату налогов за последние шесть месяцев при оплате оставшейся суммы до установленного срока в январе.

Информация о скидках за раннюю оплату представлена в виде таблицы:

| Дата льготного периода | Количество кварталов, оплаченных досрочно | Скидка, которую вы получите |

|---|---|---|

| 15 июля | 3 | 0,50% |

| 15 октября | 2 | 0,33% |

| 15 января | 1 | 0,17% |

При оплате раз в полгода вы получите скидку 0,50%, если вся сумма налога на недвижимость, которую вы должны за налоговый год, будет уплачена до 1 июля.

Проценты за просрочку платежа

Все счета по налогу на имущество имеют дату платежа. Если ваш платеж не получен или не отправлен почтовым штемпелем в установленный срок, ваш платеж считается просроченным.

Министерство финансов обязано начислять проценты по просроченным налогам на недвижимость. Проценты начисляются ежедневно, поэтому, чем позже вы сделаете платеж, тем больше процентов вам придется заплатить.

Как владелец недвижимости вы обязаны своевременно платить налоги, даже если вы не получили счет на налог на недвижимость. Пожалуйста, убедитесь, что у нас есть ваш правильный адрес в файле, чтобы вы могли получать все ваши уведомления и счета. Вы можете обновить свой адрес здесь.

Налоги на залоговое имущество Общая информация – Казначей и сборщик налогов

Годовой счет по налогу на залоговое имущество

Ежегодный счет, который включает в себя общий налоговый сбор, голосующую задолженность и прямые начисления, который Департамент казначея и сборщика налогов рассылает каждому по почте финансового налогового года всем владельцам собственности округа Лос-Анджелес до 1 ноября двумя частями.

Скорректированный ежегодный счет по налогу на недвижимость

Счет, который заменяет ежегодный счет по налогу на недвижимость по следующим причинам: изменение или исправление оценочной стоимости имущества; разрешение на освобождение, которое ранее не применялось; исправление прямой оценки имущества муниципалитетом или особым районом; или включение штрафа за несоблюдение определенных требований Управления оценщика, установленных законом (это исключает штраф в результате просроченного платежа).

Ad Valorem

«По стоимости» — по стоимости. Например, Управление оценщика рассчитывает налоги на имущество на основе оценочной стоимости имущества.

Неадвалорный

«Не по стоимости».

Оценка

Ставка или стоимость имущества для целей налогообложения.

Идентификационный номер оценщика (AIN)

10-значный номер (он же картограф, страница и участок), который идентифицирует каждый объект недвижимости для целей налогообложения имущества, например, 1234-567-890.

California Relay Service

Телекоммуникационная служба ретрансляции, обеспечивающая полную телефонную доступность для глухих, слабослышащих или слабослышащих людей.

Заявление о заключении/расчете

Документ, в котором содержится заключительная информация по сделке с недвижимостью, включая депозиты условного депонирования для налогов на имущество, комиссий, сборов по кредиту, баллов, страхования от рисков и ипотечного страхования. Также называется отчетом о расчетах HUD-1 или расчетным листом.

Текущий год

Текущий налоговый год, в котором Департамент казначея и сборщика налогов выпускает ежегодный счет по налогу на недвижимость под залог.

Текущая оценочная стоимость

Оценочная стоимость, которую Управление оценщика присваивает имуществу.

Текущая рыночная стоимость

Оценочная стоимость недвижимости при перепродаже.

Просроченная/Просроченная задолженность

Каждый просроченный платеж за текущий год.

Дефолт

Неуплаченные налоги на имущество на конец финансового налогового года.

Прямая оценка

Стоимость услуг или льгот (например, удаление сорняков, озеленение, борьба с наводнениями, вывоз мусора, канализация, ремонт тротуаров и освещение), которые Департамент аудиторов-контролеров добавляет в защищенную налоговую ведомость по запросу местных налоговых органов.

Электронный чек

Электронная форма платежа через Интернет, предназначенная для выполнения той же функции, что и обычный бумажный чек.

Упущенная оценка

Налогооблагаемое или подлежащее оценке событие за предыдущий год, которое ускользнуло от Управления оценщика, которое в результате не было добавлено к исправленной оценочной стоимости имущества в Ежегодном счете по налогу на залоговое имущество за предыдущий год.

Условное депонирование

Договорное соглашение, по которому третья сторона (титульная компания или компания условного депонирования) получает и выплачивает деньги или документы, связанные с продажей имущества.

Заявление о условном депонировании

Выписка с разбивкой кредитов, дебетов и платежей для покупателя и продавца при заключении сделки с недвижимостью.

Освобождение

Защита или освобождение от части налогов на имущество.

Финансовый налоговый год/налоговый год

Финансовый налоговый год длится с 1 июля по 30 июня; налоговый год относится к финансовому налоговому году. Например, 2018-19 финансовый налоговый год длится с 1 июля 2018 года по 30 июня 2019 года, а налоговый год — 2018-19..

План с пятью выплатами

Пятилетний план платежей, который позволяет выплачивать просроченные налоги на недвижимость с шагом 20 процентов от суммы погашения, с процентами, наряду с налогами на недвижимость за текущий год ежегодно.

План с четырьмя выплатами

Четырехлетний план платежей, который позволяет ежегодно уплачивать неучтенные налоги за предыдущий год с 20-процентным увеличением налога на имущество без штрафов или процентов, наряду с налогами на имущество за текущий год.

Конфискационный счет/счет условного депонирования

Счет, который налогоплательщик открывает у своего кредитора для уплаты налога на имущество.

Военные приказы

Документация, необходимая военнослужащим для подачи заявления на освобождение от штрафов по налогу на имущество.

Оплатить онлайн

Для осуществления электронного платежа по налогу на имущество через веб-сайт Департамента казначейства и сборщиков налогов. Это не платеж через онлайн-оплату счетов вашего банка или функции домашнего банкинга.

Персональный идентификационный номер (PIN)

Цифровой код, необходимый для совершения электронных финансовых операций. ПИН-код можно найти в любом оригинале налоговой накладной на недвижимость.

Почтовый штемпель

Маркировка Почтовой службы США (USPS) на конверте или посылке, указывающая дату и время, когда почтовое отправление было взято на хранение USPS. Посетите https://ttc.lacounty.gov/avoid-penalties-by-understanding-postmarks/ для получения образцов.

Посетите https://ttc.lacounty.gov/avoid-penalties-by-understanding-postmarks/ для получения образцов.

Предыдущий год

Налоги на имущество, которые не были уплачены или не были уплачены в течение предыдущего налогового года.

Отсрочка уплаты налога на имущество

Государственная программа, предлагающая пожилым, слепым или нетрудоспособным гражданам отсрочить уплату налога на имущество за текущий год по основному месту жительства, если они соответствуют определенным критериям.

Публичный аукцион

Аукцион, проводимый в соответствии с разделом 3691 Налогового и налогового кодекса штата Калифорния, на котором Департамент казначейства и сборщика налогов выставляет на аукцион и продает имущество, находящееся в его владении, за неуплату налогов.

Переоценка

Ставка или стоимость имущества при смене владельца или завершении нового строительства.

Исключение переоценки

Заявление налогоплательщика об исключении из переоценки стоимости имущества после выполнения определенных условий (например, передача имущества от родителя/прародителя ребенку/внуку или передача стоимости базового года).

Форма запроса информации о налоге на охраняемое имущество

Форма для запроса информации о нескольких объектах одновременно.

Плата за услуги

Плата за обработку всех транзакций по кредитным/дебетовым картам для уплаты налога на имущество.

Замещающая квитанция о налоге на имущество под залог имущества

Заменяющая квитанция, используемая для уплаты налога на недвижимость по утерянным или отсутствующим оригиналам счетов. Этот законопроект не содержит личного идентификационного номера или разбивки общего сбора, задолженности по голосованию или прямых взносов.

Дополнительный законопроект о налоге на залоговое имущество

Доначисление налога на имущество, выставленное в результате переоценки стоимости имущества при смене собственника или завершении нового строительства.

Оценщик дополнительных налогов

Инструмент для оценки ожидаемой суммы дополнительных налогов на обеспеченное имущество при недавней покупке недвижимости.