Оформление закладной в Банке ДОМ.РФ

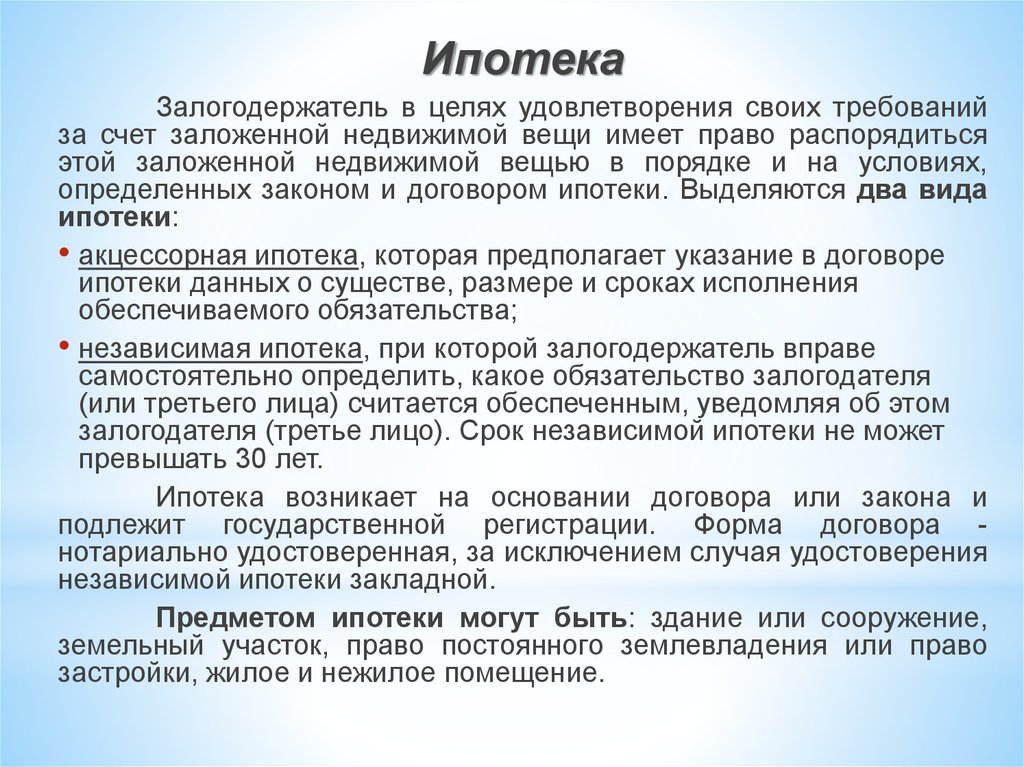

Ипотека

Обновлено: 14 сентября 2022

Когда вы покупаете недвижимость в кредит, может потребоваться оформление закладной. Подробно разберём, что это за документ, для чего он нужен и как его оформить.

Для чего нужна закладная?

Часто для покупки недвижимости берут ипотеку — целевой кредит на покупку жилья. Возврат средств гарантирует сама недвижимость, она находится в залоге у банка до момента полного погашения кредита.

Закладная — это ценная бумага, она подтверждает передачу недвижимости в залог кредитной организации. Если заёмщик неплатёжеспособен, с помощью этого документа банк возместит убытки через продажу залога, при этом не понадобятся другие доказательства, например, договор по кредиту.

Какие данные указаны в закладной?

Полное содержание закладной определяет банк, в котором оформляется ипотечный кредит. Согласно ст.14

Федерального

закона № 102 «Об ипотеке (залоге недвижимости)» в закладной обязательно

указывают следующие данные:

Согласно ст.14

Федерального

закона № 102 «Об ипотеке (залоге недвижимости)» в закладной обязательно

указывают следующие данные:

— о документе (слово «закладная» обязательно должно входить в название

документа)

— о залогодателе и заёмщике, если это разные люди (ФИО, паспортные данные и номер

СНИЛС при его наличии)

— о первоначальном владельце закладной (полное наименование, местонахождение, ИНН, ОГРН)

— о кредитном договоре (название, дата и место заключения договора)

— о сумме кредита и размере процентов или об условиях, позволяющих определить эти

данные

— о плане погашения долга: сроки, периодичность, размеры каждого из платежей

— о рыночной стоимости недвижимости

— о праве собственности заёмщика на недвижимость (номер и дата государственной регистрации)

— о правах третьих лиц, которые подлежат государственной регистрации, или об их отсутствии

— о государственной регистрации ипотеки (наименование органа регистрации прав, дата и номер государственной регистрации ипотеки)

— о дате выдачи закладной

— подпись заёмщика

Номером закладной считается номер регистрации ипотеки.

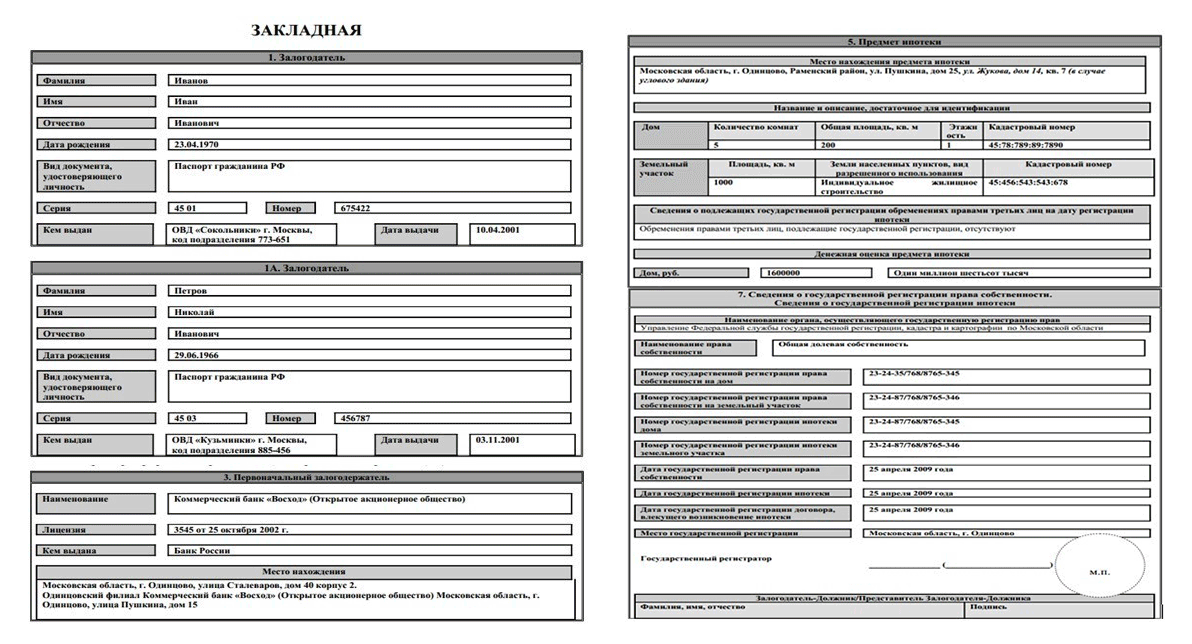

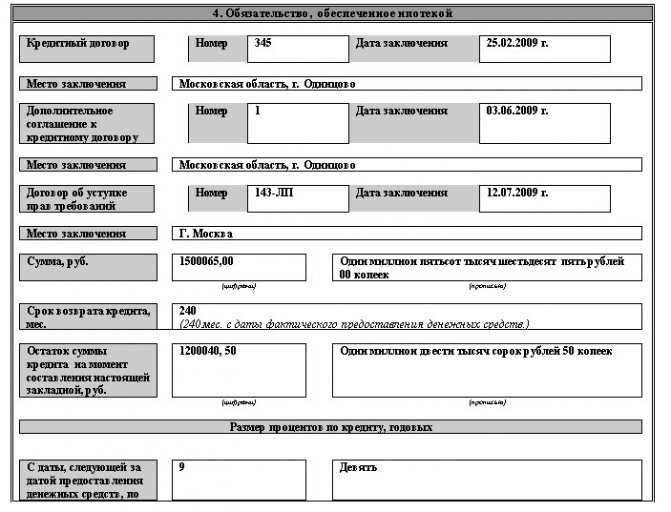

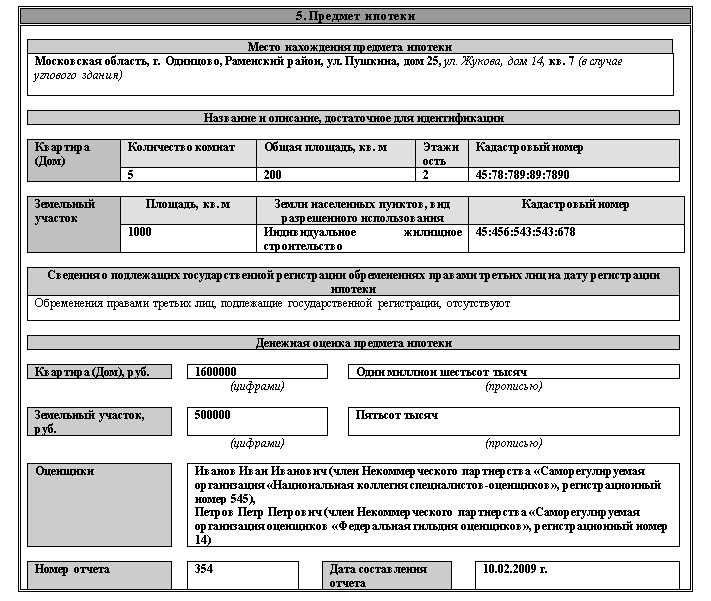

Образец закладной:

Когда оформляется закладная?

Оформлять закладную, чтобы получить ипотечный кредит, необязательно, но многие банки требуют этого от своих клиентов. Закладная составляется в одном экземпляре, банк вправе хранить оригинал закладной у себя или передать её в депозитарий.

При оформлении закладной обязательно проследите, чтобы прописанные в ней пункты совпадали с обязательствами кредитного или ипотечного договора с банком. В случае судебного разбирательства суд примет решение на основании содержания закладной.

Дата оформления закладной зависит от типа недвижимости:

— если вы приобретаете готовое жильё, то закладная, как правило, составляется одновременно

с подписанием

кредитного договора

— если вы покупаете строящуюся квартиру, то закладная составляется, как правило, когда

вы оформите право

собственности на жильё (как правильно принять квартиру от застройщика, прочитайте в статье

по ссылке).

Заёмщик может составить как бумажную, так и электронную закладную.

Как оформить закладную в Банке ДОМ.РФ: пошаговая инструкция

Если закладная не была оформлена одновременно с кредитным договором, то после ввода многоквартирного дома в эксплуатацию она оформляется следующим образом.

Процедура оформления закладной в Банке ДОМ.РФ состоит из 6 шагов.

1Обратитесь в банк

Для составления закладной:

1. Закажите отчёт об оценке через автоматизированный сервис.

2. Предоставьте документы удобным для вас способом: привезите оригиналы в офис кредитной компании

или

направьте на почту [email protected] скан-копии.

Предоставьте документы удобным для вас способом: привезите оригиналы в офис кредитной компании

или

направьте на почту [email protected] скан-копии.

Сроки предоставления документов указаны в кредитном договоре.

Какие документы понадобятся:

— паспорта и СНИЛС всех залогодателей и заёмщиков

— выписка из ЕГРН или договор участия в долевом строительстве, договор уступки прав

требования по нему

со

всеми приложениями и дополнительными соглашениями

— кадастровый номер объекта недвижимости и технические документы: поэтажный план и экспликация (подробный чертёж квартиры, где указаны назначения и площади всех помещений)

2Подпишите закладную в Центре ипотечного кредитования

Закладная готовится примерно в течение 14 рабочих дней с даты подачи полного пакета

документов. На

подписании закладной должны присутствовать все заёмщики, указанные в кредитном договоре,

и собственники

объекта недвижимости. Всем участникам обязательно иметь при себе паспорт.

На

подписании закладной должны присутствовать все заёмщики, указанные в кредитном договоре,

и собственники

объекта недвижимости. Всем участникам обязательно иметь при себе паспорт.

3Предоставьте пакет документов в Росреестр или МФЦ

Список документов, необходимых для подачи заявки:

— оригинал заявления о государственной регистрации права собственности

— оригинал и копия договора приобретения недвижимости

— оригинал акта приёма-передачи жилья в двух экземплярах

— оригинал и копия документа о полной оплате жилья

— оригинал и копия паспорта

— оригинал закладной

— отчёт об оценке на бумажном носителе (можно предоставить отдельные страницы,

которые содержат

информацию о

стоимости и характеристиках объекта)

— оригиналы и копии кредитного договора и дополнительных соглашений к нему

Перечень документов может быть расширен по требованию Росреестра или МФЦ.

4Направьте в банк расписку Росреестра или опись МФЦ о передаче им закладной

Документ можно передать удобным вам способом:

— привезти копию в офис банка

— направить на электронный адрес [email protected] (для

регионов) или на [email protected]

(для

Москвы

и области)

5Застрахуйте имущество

После государственной регистрации права собственности необходимо застраховать имущество, для этого направьте документы страховой компании:

— договор приобретения, копии документа о передаче недвижимого имущества и выписки

из ЕГРН

— оригиналы и копии паспортов всех собственников

— копию графика платежей

— копию кредитного договора со всеми заключёнными дополнительными соглашениями

— другие документы, по требованию страховой организации

С перечнем страховых компаний, аккредитованных Банком, можно ознакомиться в разделе «Страхование».

6Предоставьте пакет документов в банк

После заключения договора страхования вам нужно:

— загрузить в сервис на сайте банка

копии договора

страхования имущества и документа об оплате страхового

взноса за первый год

Скачать памятку по оформлению закладной можно по ссылке.

Как оформить дубликат закладной, если документ утерян?

Как можно скорее обратитесь в свой банк, а затем в Росреестр для составления и выдачи дубликата документа.

Особенность электронной закладной

Электронную закладную оформляют несколькими способами:

— на сайте Росреестра

— напрямую в банке при участии органа регистрации прав (этот способ используется при

оформлении закладной в

Банке ДОМ.

Помимо основных данных, она содержит сведения о депозитарии и его контактах, а также о счёте депо.

Депозитарий — участник рынка ценных бумаг, который ведет учёт прав на ценные бумаги и хранит их. Оформленные закладные также находятся под учётом депозитария.

Счёт депо — счёт депозитария, на котором ведётся учёт ценных бумаг, в том числе закладных.

Еще одна особенность электронной закладной — её необходимо подписать усиленной квалифицированной электронной подписью.

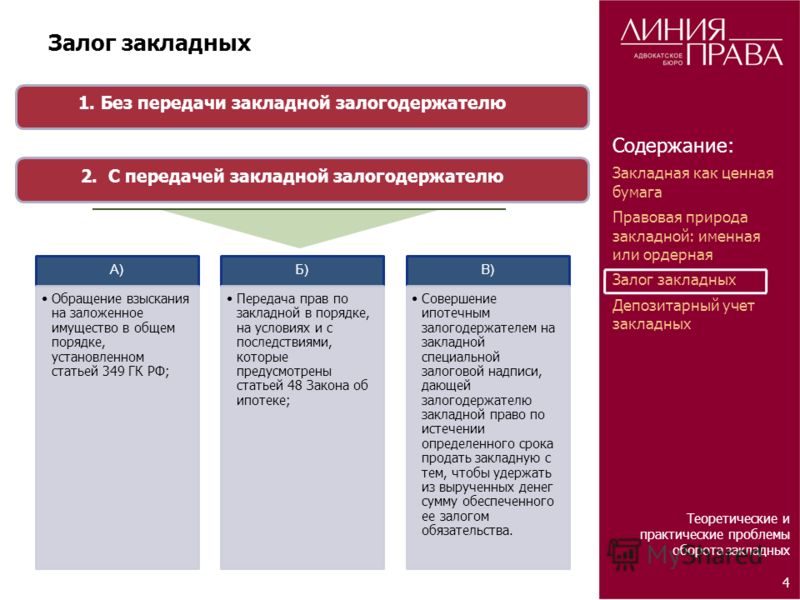

Что банк имеет право делать с закладной?

Банк-владелец закладной имеет право распоряжаться документом:

— продать другому лицу

— обменять на другую закладную

Никакие действия банка с закладной не изменяют условия кредитного договора в одностороннем

порядке. В ряде

случаев могут измениться счёт и банк получателя платежей.

В ряде

случаев могут измениться счёт и банк получателя платежей.

Если закладная не оформлялась, банк всё равно может переуступить права на кредитные обязательства заёмщика.

Можно ли изменять данные закладной?

Данные закладной можно изменить, например, если изменился состав собственников объекта недвижимости. Для этого заёмщик совместно с банком заключают дополнительное соглашение к закладной и обращаются в Росреестр для обновления данных.

Как снять обременение с квартиры?

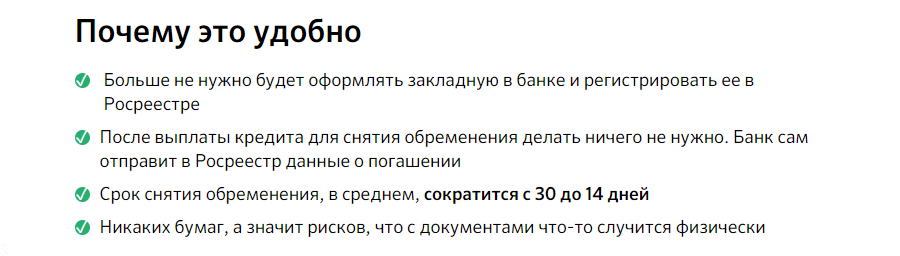

Обременение с жилья, купленного в кредит, можно снять только после полного погашения ипотеки. Важно отметить, что обременение не снимается автоматически.

Как снять обременение?

1. Убедитесь, что задолженность погашена полностью.

2. Уточните у банка, в котором производилась выдача ипотечного кредита, как проходит процедура и какие документы нужны для снятия обременения и получения оригинала закладной. Банк вернёт закладную в срок, указанный в договоре. Как правило, выдача закладной занимает не больше месяца.

3. Подайте заявление на снятие обременения с жилья в МФЦ или Росреестре. Для этого понадобятся документы:

— паспорт

— СНИЛС

— заявление банка-владельца закладной или совместное заявление банка и заёмщика, экземпляр

закладной в

бумажном

виде или выписка со счёта депо от депозитария, если была выдана электронная закладная

— заявление заёмщика и экземпляр закладной в бумажном виде с отметкой

о полном исполнении обязательства

перед

банком

На обновление информации в ЕГРН требуется примерно 4 рабочих дня.

Подробно о процессе снятия обременения читайте в статье по ссылке.

Как проверить, что обременение снято?

Статус закладной можно проверить на сайте Росреестра или Госуслуг, для этого потребуется кадастровый номер или адрес.

Жильё, приобретенное в ипотеку, находится в залоге у банка до погашения обязательств по займу. Как правило, закладная составляется при регистрации сделки, однако в случае покупки квартиры в строящемся доме может быть оформлена после ввода дома в эксплуатацию.

Что делать после погашения ипотеки в 2022 году

Срок ипотечного кредита в России обычно составляет от 10 до 30 лет. За это время заемщик должен погасить задолженность, и выплатить проценты. На первый взгляд, все выглядит очень просто. Однако гражданам нужно учитывать некоторые нюансы при погашении ипотеки. Например, факт подтверждения полного закрытия займа и снятие обременений в отношении объекта недвижимости. Это поможет избежать проблем с кредитором. Попробуем разобраться, как вывести квартиру из залога, и какие документы следует брать в банке.

Например, факт подтверждения полного закрытия займа и снятие обременений в отношении объекта недвижимости. Это поможет избежать проблем с кредитором. Попробуем разобраться, как вывести квартиру из залога, и какие документы следует брать в банке.

Окончательный платеж по ипотечному кредиту

Процедура возврата закладной

Погашение регистрационной записи об ипотечном кредитовании

Получение выписки об отсутствии задолженности

Получение закладной после погашения ипотеки

Снятие обременения с квартиры

Возврат страховой выплаты

Специфика использования материнского капитала

Выделение доли детям

Когда невозможно использовать маткапитал

Когда можно взять второй ипотечный кредит

Возможные проблемы

Дополнительная информация

Вместо вывода

Окончательный платеж по ипотечному кредиту

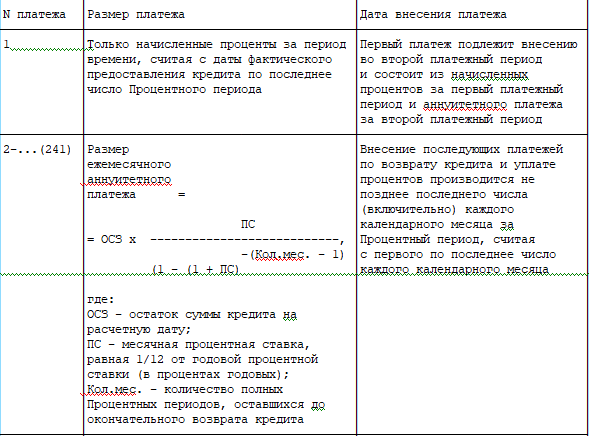

Процедура закрытия ипотечного кредита осуществляется согласно графику платежей, который выдается заемщику при заключении договора. Должник вправе вносить деньги ежемесячно или производить досрочное погашение займа, в т. ч. единовременно. Единственное требование – нужно предварительно известить заимодавца. Это поможет избежать штрафных санкций банка. Способ уведомления обычно оговаривается в договоре. Заемщик может позвонить в Call-центр или подать письменное заявление в отделении банка.

Должник вправе вносить деньги ежемесячно или производить досрочное погашение займа, в т. ч. единовременно. Единственное требование – нужно предварительно известить заимодавца. Это поможет избежать штрафных санкций банка. Способ уведомления обычно оговаривается в договоре. Заемщик может позвонить в Call-центр или подать письменное заявление в отделении банка.

При досрочном закрытии кредита заимодавец осуществляет перерасчет суммы долга. Обновленный график платежей отображается в личном кабинете клиента. При внесении последнего взноса по ипотеке заемщику нужно выполнить следующие действия:

Уточнить в банке остаток задолженности по кредиту. Данные нужно уточнять на дату совершения операции. Для этого есть несколько причин. Например, заемщик допустил просрочку по предыдущему платежу и ему начислили пеню или, наоборот, на счет внесена большая сумма. В результате остаток по кредиту изменился. Уточнить сумму долга можно в отделении банка или по телефону горячей линии.

Произвести выплату займа. Внести последний платеж можно любым доступным способом. Например, путем перечисления денег с карты или через терминал.

Повторно обратиться в банк для получения справки о закрытии кредита. Документ может быть бесплатным или платным. Заказать справку о полном погашении ипотечного займа и отсутствии претензий по кредиту можно сразу после внесения последнего платежа.

Наличие справки служит доказательством того, что заемщик выполнил свои обязательства перед заимодавцем. На документе должна быть подпись сотрудника банка и печать финансовой организации. Пример справки, выданной после выплаты ипотеки в Сбербанке.

Справка должна содержать дату последнего зачисления средств, реквизиты договора ипотеки и личные данные заемщика. Дополнительно должна быть указана дата оформления и ФИО лица, выдавшего документ.

На заметку! Важно, чтобы справка содержала фразу о полном погашении задолженности по ипотеке и отсутствии претензий к заемщику со стороны банка.

Данные о качестве исполнения кредитных обязательств отображаются в БКИ. Наличие просрочек по кредиту может испортить кредитную историю заемщика. Если же данные в базу Бюро были внесены ошибочно, то их можно оспорить с помощью справки об отсутствии задолженности.

Процедура возврата закладной

Ипотека обычно выдается на покупку частного дома или квартиры в многоквартирном доме. Это имущество выступает в качестве обеспечения по кредиту. На объект недвижимости оформляется закладная. Она регулирует отношения между залогодателем и залогодержателем. Закладная содержит основные условия выдачи ипотечного займа.

Этот документ преимущественно нужен банку. Ценная бумага позволяет перезаложить имущество третьим лицам или продать объект недвижимости. Например, если должник будет не в состоянии обслуживать кредит.

На заметку! Передача объекта недвижимости новому кредитору не меняет первичные условия договора ипотеки.

После полного погашения кредита банк обязан вернуть оригинал закладной владельцу дома или квартиры. На ценной бумаге делается отметка о полном выполнении обязательств по договору ипотеки и отсутствии претензий со стороны заимодавца. А также указывается сумма платежа и дата его внесения.

На ценной бумаге делается отметка о полном выполнении обязательств по договору ипотеки и отсутствии претензий со стороны заимодавца. А также указывается сумма платежа и дата его внесения.

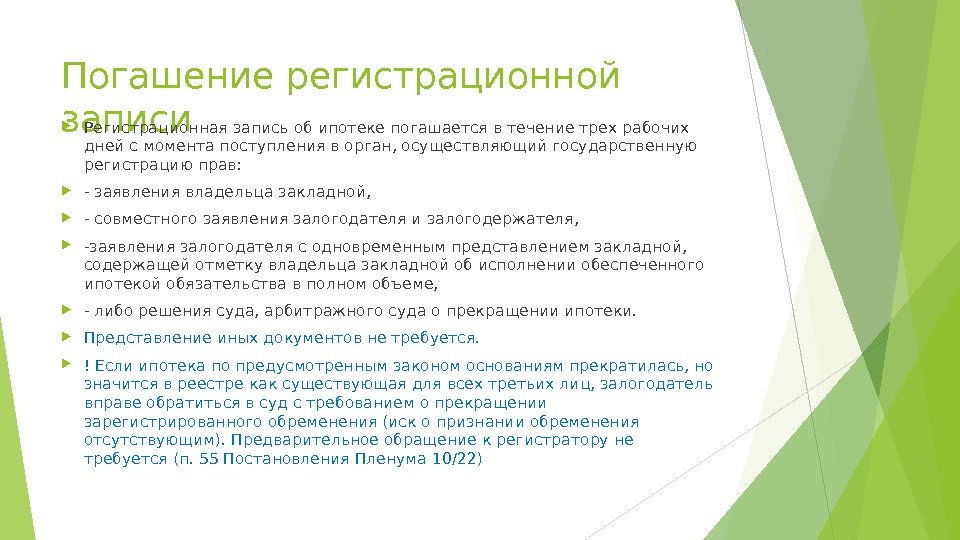

Погашение регистрационной записи об ипотечном кредитовании

После выплаты кредита заемщику предстоит снять обременение с недвижимости. Для этого нужно будет обратиться в Росреестр по месту нахождения жилья. В отдельных городах документы можно подать через МФЦ.

Пакет документов

Заявителю нужно подготовить следующие документы:

Удостоверение личности.

Справка об отсутствии задолженности по кредиту. Документ изготавливается на фирменном бланке банка, должен иметь подпись уполномоченного лица и печать организации.

Закладная с отметкой о полном выполнении обязательств перед заимодавцем.

Заявление о погашении регистрационной записи об ипотеке.

Форма документа закреплена в Приложении №3 к приказу Росреестра от 23.06.2020 № П/0210.

Форма документа закреплена в Приложении №3 к приказу Росреестра от 23.06.2020 № П/0210.Доказательства уплаты госпошлины в размере 200 р. (ст.333 НК РФ). Пошлина уплачивается в том случае, если владельцу недвижимости требуется свидетельство без отметок об аресте.

Если ипотечный кредит выдавался без закладной, то стороны договора ипотеки должны подать в Росреестр совместное заявление о снятии ареста с квартиры. При обращении в МФЦ требуется явка сотрудника банка. При себе он должен иметь доверенность на представление интересов организации.

В отдельных случаях требуется решение районного или арбитражного суда о погашении регистрационной записи…

Сроки погашения

Погашение регистрационной записи производится в 3-дневный срок с момента обращения в Росреестр (ст.25 ФЗ «Об ипотеке»).

Получение выписки об отсутствии задолженности

Заказать выписку о полном закрытии кредита можно сразу после внесения последнего платежа. Например, на следующий день после зачисления денег на счет. Получить выдержку можно в личном кабинете заемщика или в отделении финансовой организации.

Например, на следующий день после зачисления денег на счет. Получить выдержку можно в личном кабинете заемщика или в отделении финансовой организации.

Получение закладной после погашения ипотеки

Выдача закладной производится по заявлению заемщика. Подать прошение можно сразу после единовременного погашения долга, закрытия кредитного счета и получения справки об отсутствии претензий финансового характера.

Снятие обременения с квартиры

После снятия ареста заемщик становится полноправным владельцем имущества и может совершать любые действия с недвижимостью. Например, продать дом или квартиру, оформить договор дарения или составить завещание.

Данные об отсутствии обременений по квартире появятся в Росреестре в течение пяти дней со дня обращения в орган регистрации прав.

Возврат страховой выплаты

Договорные отношения с банком заканчиваются сразу после внесения остатка долга по кредиту и снятия обременения с недвижимости. Квартира переходит в полное распоряжение своего владельца.

Квартира переходит в полное распоряжение своего владельца.

При этом бывший заемщик может получить частичный возврат страховки. Например, если он заплатил стоимость полиса, но так и не воспользовался деньгами из страхового фонда страховщика. Основанием для предъявления требований к компании является досрочное погашение ипотеки. Страховые компании обычно удовлетворяют просьбы о возврате неиспользованных денег. Однако иногда бывают исключения. Поэтому заемщику нужно внимательно изучить положения договора со страховщиком. В документе не должно быть запрещающих оговорок.

Если договор со страховщиком не содержит запретов, но компания отказывается выплатить деньги, тогда страхователю придется обращаться в суд за защитой своих прав.

Специфика использования материнского капитала

При наличии двух и трех детей родители вправе получить материнский капитал. Государственную помощь можно использовать на образование или улучшение жилищных условий. Например, в качестве первоначального взноса по ипотеке, для погашения тела кредита или процентов по займу (ст.10 ФЗ от 29.12.2006 №256-ФЗ).

Например, в качестве первоначального взноса по ипотеке, для погашения тела кредита или процентов по займу (ст.10 ФЗ от 29.12.2006 №256-ФЗ).

Выделение доли детям

Если при покупке квартиры в ипотеку используется материнский капитал, то оформление жилья осуществляется на всех членов семьи. При заключении договора ипотеки также учитываются интересы не рожденных детей. Например, если в будущем на свет появится еще один малыш, то владельцы должны будут произвести перераспределение долей в квартире.

По поводу размера долей закон не содержит каких-либо оговорок. Обычно имущество делится в равных частях между всеми членами семьи. При желании можно исходить из учетной нормы площади жилья на 1 человека. Метраж зависит от количества участников. На семью из 3 и более человек выделяется по 18 кв. м. общей площади помещения. Показатели могут отличаться в зависимости от субъекта РФ.

На заметку! Если площади помещения не хватает для выделения такого метража каждому члену семьи, то в качестве стандарта используют санитарную норму – 6 кв.м на человека.

Оформить доли нужно в 6-месячный срок с момента полного погашения ипотеки и снятия обременения с квартиры. Способы выделения доли:

Договор дарения.

Договор о выделении долей по маткапиталу.

Решение суда. Например, если возник спор о величине долей.

Договор подлежит последующей регистрации в Росреестре. Орган регистрации выдает каждому владельцу свидетельство о праве собственности с указанием величины доли.

Когда невозможно использовать маткапитал

Нельзя использовать материнский капитал на покупку жилого помещения, признанного непригодным для проживания в нем людей, аварийным, подлежащим сносу или реконструкции. Погашение кредита за такое жилье также не допускается.

Особенности долевой ипотеки

При оформлении доли в ипотеку существует несколько разных ситуаций:

Заемщик является собственником большей части квартиры.

Ему нужно выкупить остаток помещения (1/4 или 1/12), чтобы стать владельцем цельного объекта недвижимости.

Ему нужно выкупить остаток помещения (1/4 или 1/12), чтобы стать владельцем цельного объекта недвижимости. Гражданин является собственником части квартиры. Он хочет расширить территорию для проживания. Например, выкупить еще одну часть, чтобы стать владельцем двух комнат. Это также позволит ему выделить свою долю в натуре.

Заемщик не является собственником покупаемой части квартиры. Человек просто желает выгодно купить часть помещения.

В каждой ситуации действуют свои правила оформления ипотеки. При покупке остатка жилплощади объектом залога будет вся квартира. Если заемщик расширяет жилплощадь за счет покупки части помещения, то может потребоваться другое жилье для обеспечения кредита. В последнем случае ипотека выдается только на часть квартиры, выделенную в натуре.

Когда можно взять второй ипотечный кредит

Доступность ипотечного кредита зависит от платежеспособности заемщика. Если первый займ был полностью погашен, то подать заявку на повторный кредит можно практически сразу после снятия обременения с квартиры. Так как она может выступать в качестве обеспечения по кредиту.

Если первый займ был полностью погашен, то подать заявку на повторный кредит можно практически сразу после снятия обременения с квартиры. Так как она может выступать в качестве обеспечения по кредиту.

Если первый займ еще не погашен, тогда кредитор будет исходить из величины долговой нагрузки на заемщика. Совокупные платежи по кредиту не должны превышать 40% от общего дохода претендента.

Банки также учитывают кредитную историю и возраст заемщика, наличие или отсутствие просрочек по займам, размер первоначального взноса по ипотеке и качественные характеристики приобретаемой в ипотеку квартиры.

А вот условия выдачи нового кредита могут отличаться в банке. Например, если первая ипотека была оформлена по государственной программе, то новый кредит будет выдан на общих условиях. То есть без господдержки.

Возможные проблемы

Проблемы могут возникнуть на любом этапе взаимодействия с банком. Поэтому нужно быть внимательным при оформлении документов и соблюдать сроки внесения платежей на любом этапе погашения кредита. Например, если заемщик планирует досрочно погасить займ, то нужно об этом уведомить кредитора. Сроки и способы подачи извещения оговариваются в договоре ипотеки. Это может быть устная или письменная форма. Несоблюдение процедуры может привести к тому, что поступившие на счет деньги будут списываться ежемесячно. Следовательно, досрочное погашение кредита не произойдет.

Например, если заемщик планирует досрочно погасить займ, то нужно об этом уведомить кредитора. Сроки и способы подачи извещения оговариваются в договоре ипотеки. Это может быть устная или письменная форма. Несоблюдение процедуры может привести к тому, что поступившие на счет деньги будут списываться ежемесячно. Следовательно, досрочное погашение кредита не произойдет.

Внесение всей суммы долга по кредиту без уведомления кредитора также может стать поводом для начисления пени.

Не менее важный пункт – снятие обременений. Заемщику не стоит затягивать с решением этого вопроса. Иначе он не сможет распоряжаться жильем по своему усмотрению.

Дополнительная информация

После внесения последнего платежа нужно закрыть расчетный счет. Иначе банк будет начислять плату за его обслуживание. Лучше сразу предотвратить возможные расходы.

Для оформления долей на детей в 2022 году родителям дается шесть месяцев с момента полного погашения долга и снятия обременения в Росреестре. В случае пропуска этого срока выделение долей происходит в судебном порядке. Отказ от выделения долей детям или затягивание этого вопроса может стать поводом для возврата денег в ПФР или привлечения родителей к уголовной ответственности.

В случае пропуска этого срока выделение долей происходит в судебном порядке. Отказ от выделения долей детям или затягивание этого вопроса может стать поводом для возврата денег в ПФР или привлечения родителей к уголовной ответственности.

Вместо вывода

Договор ипотеки отличается продолжительным сроком кредитования и сложностью оформления имущественных прав на недвижимость. Заемщик становится полноправным владельцем квартиры после полного погашения долга по кредиту и снятия арестов. Процедура подразумевает оформление разных документов и поочередное обращение в несколько организаций. Заемщик должен выплатить кредит, получить справку об отсутствии претензий со стороны банка и подать документы в Росреестр. В отдельных случаях родители обязаны выделить доли и зарегистрировать право собственности на каждого ребенка. Забыть о бумажной волоките и рисках потери имущества можно только после внесения изменений в ЕГРН о новом владельце или отсутствии обременений.

Выбор срока ипотеки | Чейз

Выбор правильной продолжительности ипотеки может показаться трудным, но это решение повлияет на ваше долгосрочное финансовое благополучие. Варианты могут показаться ошеломляющими, особенно если вы впервые покупаете дом . Важно выбрать тот, который соответствует вашим финансовым потребностям, поскольку у вас, вероятно, будет ипотека в течение значительного периода времени. Узнайте, какой срок ипотеки лучше всего соответствует вашему стилю жизни и направит вас на правильный путь к домовладению.

Варианты могут показаться ошеломляющими, особенно если вы впервые покупаете дом . Важно выбрать тот, который соответствует вашим финансовым потребностям, поскольку у вас, вероятно, будет ипотека в течение значительного периода времени. Узнайте, какой срок ипотеки лучше всего соответствует вашему стилю жизни и направит вас на правильный путь к домовладению.

Какой срок ипотеки?

Срок ипотеки – это количество лет, в течение которых вы должны погасить ипотеку. 15-летний срок означает, что у вас есть 15 лет, чтобы погасить ипотечный кредит, а 30-летний срок означает, что у вас есть 30 лет. У вас есть платеж, подлежащий оплате каждый месяц. 30-летний срок обычно имеет более низкие ежемесячные платежи, чем 15-летние ипотечные кредиты, поскольку ваш общий остаток по ипотеке распределяется на более длительный период времени, что приводит к меньшим ежемесячным платежам. Более короткий срок означает, что ваш баланс распределяется на более короткий период времени, что увеличивает ваши ежемесячные платежи.

Процентные ставки и платежи могут значительно различаться в зависимости от срока ипотечного кредита. Когда вы получаете ипотечный кредит, ваш кредитор ссужает вам крупную сумму денег, известную как основная сумма ипотечного кредита , на покупку дома. Кредитор также начисляет проценты на основную сумму, а ваши процентные платежи являются дополнением к основной сумме ипотечного кредита.

Долгосрочные ипотечные кредиты, такие как 30-летняя ипотека, обычно приводят к более высокой общей сумме процентов, выплачиваемых в течение срока действия кредита, поскольку проценты рассчитываются на основе остатка кредита каждый месяц. Чем дольше вы погасите остаток, тем больше процентов вы заплатите. Краткосрочные ипотечные кредиты часто имеют более высокие ежемесячные платежи, но поскольку вы погашаете кредит раньше, общая сумма выплачиваемых процентов может быть значительно ниже.

Каков срок ипотеки?

Ипотека обычно может быть на срок от 30 до 10 лет. Краткосрочной ипотекой считаются ипотечные кредиты сроком на десять или пятнадцать лет. Долгосрочные ипотечные кредиты обычно длятся 30 лет.

Краткосрочной ипотекой считаются ипотечные кредиты сроком на десять или пятнадцать лет. Долгосрочные ипотечные кредиты обычно длятся 30 лет.

Краткосрочная ипотека лучше всего подходит для:

- Меньше общих платежей

- Выплата ипотеки быстрее

- Снижение общей стоимости

Долгосрочные ипотечные кредиты лучше всего подходят для:

- Меньшие ежемесячные платежи

- Больше времени для выплаты ипотеки

- Возможность воспользоваться более низкими ставками в будущем, если у вас есть ипотечный кредит с регулируемой ставкой

Ипотека с фиксированной процентной ставкой и ипотека с регулируемой процентной ставкой

В дополнение к продолжительности ипотечного кредита вам также необходимо решить, какую ипотеку выбрать: фиксированную или регулируемую процентную ставку. Многие покупатели жилья выбирают ипотечный кредит с фиксированной ставкой, не рассматривая вариант с регулируемой ставкой. Однако бывают ситуации, когда ипотечный кредит с регулируемой процентной ставкой может лучше соответствовать вашим потребностям.

Ипотечный кредит с фиксированной процентной ставкой имеет постоянную процентную ставку на весь срок кредита. С ипотекой с фиксированной процентной ставкой вы всегда будете знать, каковы будут ваши ежемесячные платежи по основному долгу и процентам. Вы можете выбрать 10-, 15-, 20-, 25- или 30-летний срок для ипотечных кредитов с фиксированной процентной ставкой.

Ипотека с регулируемой ставкой (ARM) предлагает более низкую ставку на определенное количество лет в начале кредита. Начальная ставка фиксирована и часто ниже, чем у конкурирующих ипотечных кредитов с фиксированной ставкой. Вводный период может длиться до 10 лет, и по его окончании ваша ставка становится переменной в течение оставшегося срока кредита. Это означает, что процентная ставка будет корректироваться каждый год после окончания вводного периода. Например, ARM 5/6 будет иметь фиксированную процентную ставку в течение первых пяти лет, а затем конвертировать в регулируемую ставку. Вы можете выбрать 5/6, 7/6 или 10/6 ARM со сроком действия 30 лет.

Ипотечные кредиты с регулируемой и фиксированной процентной ставкой имеют свои преимущества и недостатки. Тип кредита, который вы выбираете, зависит от ваших финансовых целей и потребностей в жилье.

Плюсы ипотеки с фиксированной ставкой:

Предопределенная и неизменная процентная ставка. Основная сумма ипотечного кредита с фиксированной процентной ставкой не меняется. Это обеспечивает некоторую безопасность, зная, что ваша ставка не увеличится.

Минусы ипотеки с фиксированной ставкой:

Вы можете попасть в ловушку высоких процентных ставок. Ставки по ипотечным кредитам зависят от рынка жилья. Если ставки по ипотеке высокие, когда вы покупаете дом, вы можете застрять с высокой ставкой на длительный срок.

Плюсы ипотеки с регулируемой ставкой (ARM):

- Вводный период. Эта низкая процентная ставка может помочь сэкономить деньги тем, кто впервые покупает жилье, или людям, которые планируют остаться в доме всего на несколько лет.

- Переменная ставка. Регулируемая процентная ставка полезна, когда ставки по ипотечным кредитам падают, что приводит к снижению ежемесячных платежей.

Минусы ипотеки с регулируемой процентной ставкой (ARM):

- Переменная процентная ставка может быть рискованной. Поскольку ставки по ипотечным кредитам колеблются в зависимости от рынка жилья, вы можете платить более высокие процентные ставки, чем фиксированные условия. Повышение процентной ставки приведет к увеличению ежемесячных платежей.

Найти лучший срок ипотеки для вас не так сложно, как может показаться. Проведение вашего исследования и понимание ваших вариантов может упростить процесс и придать вам уверенности при выборе срока ипотеки. Поговорите с консультантом по жилищному кредитованию , чтобы получить дополнительную помощь в понимании того, какой срок ипотечного кредита вам подходит.

Есть вопросы? Свяжитесь с экспертом по жилищному кредитованию сегодня!

Найдите местный HLA

Что такое условия ипотеки и как они работают?

Когда вы берете ипотеку, вы согласовываете условия ипотеки со своим кредитором. Самый распространенный срок — 25 лет, но некоторые растягиваются до 40 лет. Важно понимать, что это число означает для ваших финансов с течением времени.

Самый распространенный срок — 25 лет, но некоторые растягиваются до 40 лет. Важно понимать, что это число означает для ваших финансов с течением времени.

Какие условия ипотеки?

Срок ипотеки – это полный срок действия ипотеки. Это количество лет и месяцев, в течение которых вы будете производить платежи кредитору до тех пор, пока он не будет погашен, или, в случае с ипотекой только под проценты, до тех пор, пока вы не закончите платить проценты по первоначальному кредиту и не погасите деньги, которые вы заняли.

Срок ипотеки — это не то же самое, что ипотечный продукт, который представляет собой процентную ставку, которую вы платите в течение определенного периода времени — например, фиксированную ставку в течение пяти лет — перед переходом на другой продукт или стандартную переменную ставку вашего кредитора ( СВР).

Как работают условия ипотеки?

Срок погашения ипотечного кредита — это период времени, в течение которого вы должны вернуть деньги, которые вы заняли, плюс начисленные проценты и любые другие сборы. Ваш остаток будет уменьшаться с каждым месяцем, и в конце срока ипотеки у вас не будет непогашенной задолженности, при условии, что вы выполнили все платежи, и вы полностью станете владельцем недвижимости.

Ваш остаток будет уменьшаться с каждым месяцем, и в конце срока ипотеки у вас не будет непогашенной задолженности, при условии, что вы выполнили все платежи, и вы полностью станете владельцем недвижимости.

Таким образом, если вы возьмете ипотечный кредит с погашением на 25 лет в 2021 году, когда вам исполнится 30 лет, к 2046 году, когда вам исполнится 55 лет, у вас не будет ипотечного кредита.0005

В случае с ипотекой только под проценты срок определяется тем, как долго вы будете платить проценты, начисленные на ваш первоначальный кредит. В конце срока вам нужно будет вернуть всю сумму, которую вы взяли взаймы.

Каковы сроки ипотеки?

Стандартный срок ипотеки в Великобритании составляет 25 лет, но все чаще встречаются более долгосрочные ипотечные кредиты на 30 и более лет, причем некоторые кредиторы продлевают срок до 40 лет. Самый короткий срок ипотечного кредита обычно составляет пять лет, но в некоторых случаях он сокращается до трех лет.

Принимая решение о сроке ипотеки, имейте в виду, что некоторые кредиторы не согласятся на срок до выхода на пенсию. Таким образом, они могут установить максимальный возраст, в котором вы можете быть, когда истечет срок вашего ипотечного кредита. Предложенный вам срок будет также относиться к вашему финансовому положению и доступности кредита.

Таким образом, они могут установить максимальный возраст, в котором вы можете быть, когда истечет срок вашего ипотечного кредита. Предложенный вам срок будет также относиться к вашему финансовому положению и доступности кредита.

» БОЛЬШЕ: Является ли 40-летняя ипотека хорошей идеей?

Как условия ипотеки влияют на проценты, которые вы платите?

Чем дольше срок вашего ипотечного кредита, тем ниже будут ваши ежемесячные платежи, поскольку вы будете распределять расходы на более длительный период времени. Но помимо того, что для погашения остатка потребуется больше времени, вы будете платить больше процентов в течение срока действия ипотеки, и это не капля в море.

Например, предположим, что вы берете ипотеку с погашением и занимаете 150 000 фунтов стерлингов с фиксированной процентной ставкой в 3%:

- В течение 25 лет при ежемесячном платеже в размере 711 фунтов стерлингов вы заплатите в общей сложности 213 387 фунтов стерлингов плюс любые дополнительные сборы.

- В течение 40 лет ваш ежемесячный платеж составит 537 фунтов стерлингов, а общая стоимость составит 257 614 фунтов стерлингов плюс сборы.

Разница составляет более 44 000 фунтов стерлингов, но имейте в виду, что ипотечные кредиты с фиксированной процентной ставкой могут длиться от двух до десяти лет, поэтому вам потребуется перезаложить и перейти на продукт с дополнительной процентной ставкой 3%, чтобы сделать эти сбережения.

В случае погашения ипотечного кредита сумма процентов, которую вы платите, рассчитывается на сумму, оставшуюся для погашения. Ставка будет фиксированной или переменной, в зависимости от самого продукта. В течение первых нескольких лет вы платите больше процентов, чем возвращаете заемный капитал. К концу срока, когда вы погасили большую часть кредита, вы платите больше по сумме кредита, чем по процентам.

Напротив, проценты по ипотеке с выплатой только процентов начисляются на всю непогашенную задолженность, которая не уменьшается с течением времени.

Как долго должен быть срок вашего ипотечного кредита?

Что касается общей стоимости кредита, то чем короче срок ипотеки, тем лучше. Вы не только сэкономите деньги на процентах, но и быстрее избавитесь от ипотеки.

Но лучший срок ипотеки для вас будет зависеть от нескольких факторов. Ваши личные обстоятельства, в том числе ваш бюджет, ваш возраст и общая доступность кредита, все вступают в игру, и более короткий срок подойдет не всем.

Если вы впервые покупаете, более длительный срок может быть более доступным способом подняться по лестнице собственности из-за более низких ежемесячных платежей. Просто имейте в виду, что когда вы переходите со своей начальной ипотечной ставки, вы можете переключиться на более высокую процентную ставку, и ваши платежи могут увеличиться, если только вы не перезаложите кредит на аналогичную или более низкую процентную ставку.

» ПОДРОБНЕЕ: Вы имеете право на получение ипотечного кредита?

Как переплата может повлиять на срок ипотеки?

Каким бы ни был срок вашего ипотечного кредита, у вас может быть возможность сделать переплату. Это означает регулярную или единовременную выплату суммы, превышающей оговоренную ежемесячную сумму. Это эффективно сокращает срок ипотечного кредита, поскольку вы быстрее погашаете долг.

Это означает регулярную или единовременную выплату суммы, превышающей оговоренную ежемесячную сумму. Это эффективно сокращает срок ипотечного кредита, поскольку вы быстрее погашаете долг.

Однако обычно существуют ограничения на переплату, когда вы не можете превысить определенную сумму без уплаты штрафа. Чаще всего это касается срочных сделок. Поэтому убедитесь, что вы четко понимаете, предлагает ли ваш ипотечный договор эту возможность, и когда вступают в силу какие-либо штрафы. Также подумайте, когда лучше всего делать разовые переплаты.

Вы можете воспользоваться нашим калькулятором переплат по ипотеке, чтобы узнать, как регулярные ежемесячные переплаты могут сократить срок ипотеки, а также сколько денег вы можете сэкономить со временем.

» БОЛЬШЕ: Досрочное погашение ипотеки

Можно ли продлить или уменьшить срок ипотеки?

Возможно изменение срока после оформления ипотеки. Обычно вам нужно будет пройти проверку доступности, и вы должны учитывать любые комиссии, взимаемые вашим кредитором.

Продление срока уменьшит ваши ежемесячные платежи, что может быть полезно, если, например, ваш доход снизился, но вы будете платить больше процентов за весь срок кредита. Опять же, некоторые кредиторы могут неохотно продлевать сроки ипотеки для пожилых заемщиков, предпочитая, чтобы долг был погашен до выхода на пенсию.

Продление срока процентной ипотеки

Если у вас есть ипотечный кредит только под проценты, и вы обеспокоены тем, что ваш первоначальный план по сбору средств не достигнет цели вовремя, вы можете продлить свой срок. Крайне важно связаться с вашим кредитором или поговорить с финансовым консультантом как можно раньше, чтобы обсудить ваши варианты. Они могут включать в себя переход на ипотеку с погашением, чтобы можно было добавить больше времени к вашему сроку.

Должны ли вы сделать переплату или уменьшить срок?

Если вы хотите погасить ипотечный кредит раньше, вы можете выбрать любой путь для достижения той же цели. Сокращение срока означает меньшие проценты в целом, но убедитесь, что вы можете позволить себе перейти на регулярные, более высокие ежемесячные платежи.

Форма документа закреплена в Приложении №3 к приказу Росреестра от 23.06.2020 № П/0210.

Форма документа закреплена в Приложении №3 к приказу Росреестра от 23.06.2020 № П/0210. м на человека.

м на человека. Ему нужно выкупить остаток помещения (1/4 или 1/12), чтобы стать владельцем цельного объекта недвижимости.

Ему нужно выкупить остаток помещения (1/4 или 1/12), чтобы стать владельцем цельного объекта недвижимости.