Fingram

Fingram online web builderФИНАНСОВАЯ ГРАМОТНОСТЬ

Финансовые услуги стали рутиной: банковские карты, вклады, кредиты, автострахование, платежные терминалы, добровольные пенсионные накопления. Как защитить свои права и не оказаться в долгах?

ОТВЕТЫ ВЫ НАЙДЕТЕ ЗДЕСЬ!Дебетовая карта

Как контролировать остаток средств на карте

Овердрафт нужно погашать

Правила безопасного пользования картой

КРЕДИТНАЯ КАРТА

Кредитные средства нужно вернуть

Как выбрать выгодные условия

Что такое льготный период

Правила безопасного пользования карто

ВКЛАДЫ

Как выбрать надежный банк

Вклад до 1 400 000 гарантируется государством

Вклад можно забрать в любой момент

Высокие проценты — высокие риски

Потребительский кредит

Автокредит

Ипотечное кредитование

АВТОСТРАХОВАНИЕ

Как выбрать надежного страховщика

Правила страхования читать обязательно

ОСАГО защищает всех

Куда обратиться при спорах со страховой компанией

ПЛАТЕЖНЫЕ УСЛУГИ

Желательно подключить SMS-уведомлени

Платежные системы с двойной авторизацией

Правила платежной безопасности

МИКРОФИНАНСОВЫЕ ОРГАНИЗАЦИИ

Банковский кредит дешевле

Деньги придется вернуть быстро

Огромных процентов можно избежать

ДЕБЕТОВАЯ КАРТА

Дебетовая карта — инструмент управления банковским счетом, на котором размещены собственные средства держателя карты.

Как правило, дебетовые карты привязаны к счетам, на которые поступают регулярные платежи: пенсии, стипендии, зарплаты. В последнем случае карты называются зарплатными. Дебетовые карты также часто называют расчетными, потому что они привязаны к расчетным банковским счетам.

На средства, размещенные на счетах дебетовых банковских карт, распространяются государственные гарантии по страхованию вкладов.

Основные виды дебетовых карт: без разрешенного овердрафта, с разрешенным овердрафтом.

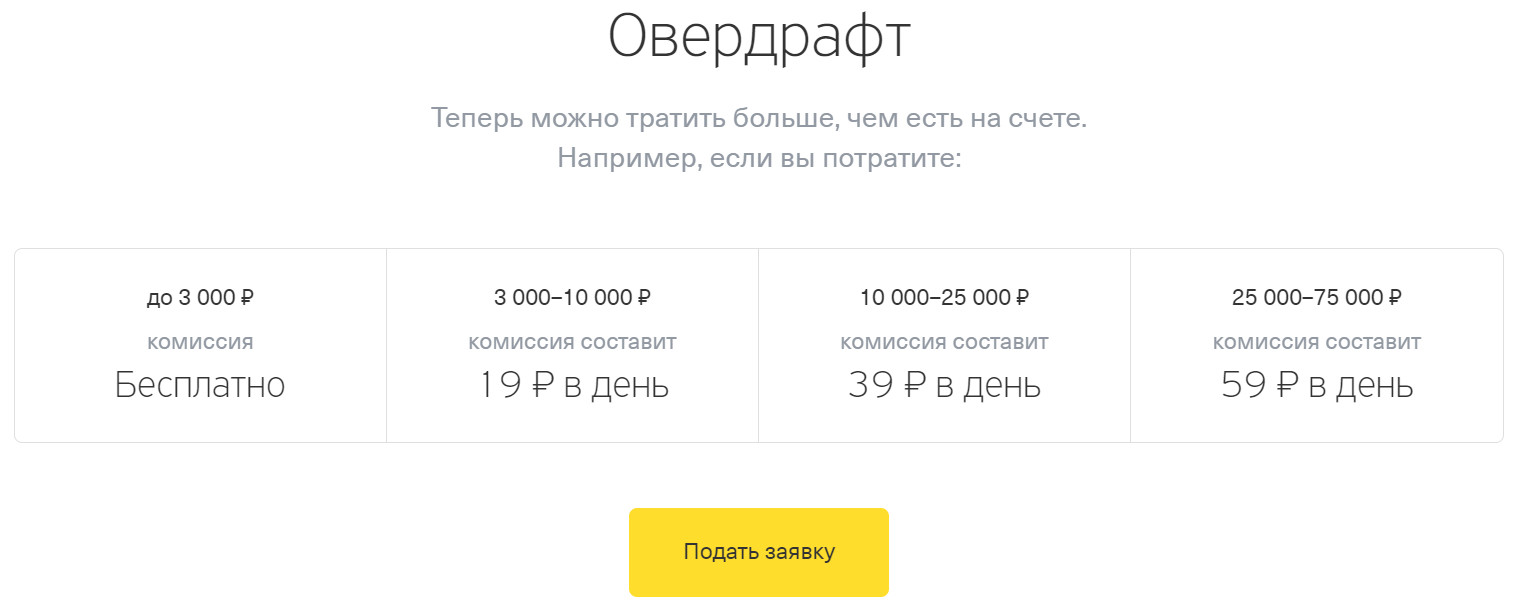

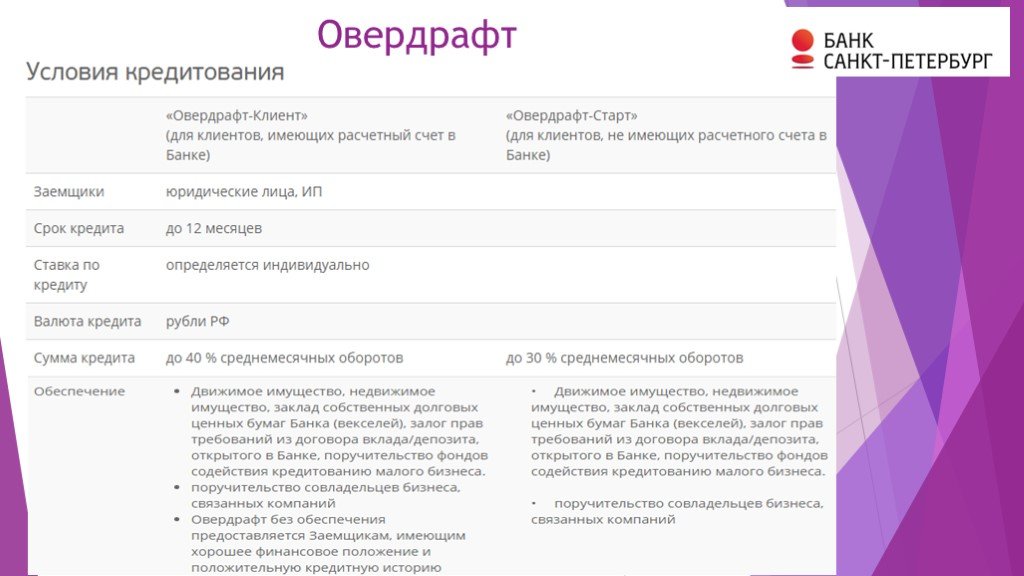

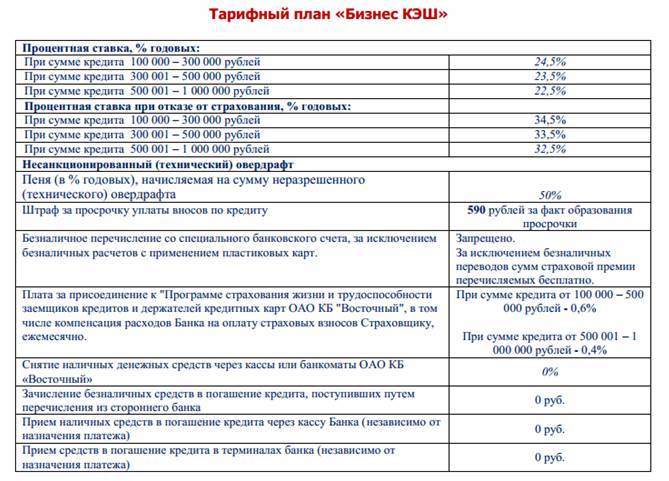

Овердрафт — краткосрочное кредитование счета, погашаемое из сумм, поступающих на счет. Овердрафт позволяет потратить или снять сумму, превосходящую остаток собственных средств на счете, к которому привязана карта. За пользование овердрафтом взимается плата в установленном в договоре порядке.

ИнфографикаПравила безопасного пользования картой

Правила безопасного пользования картой

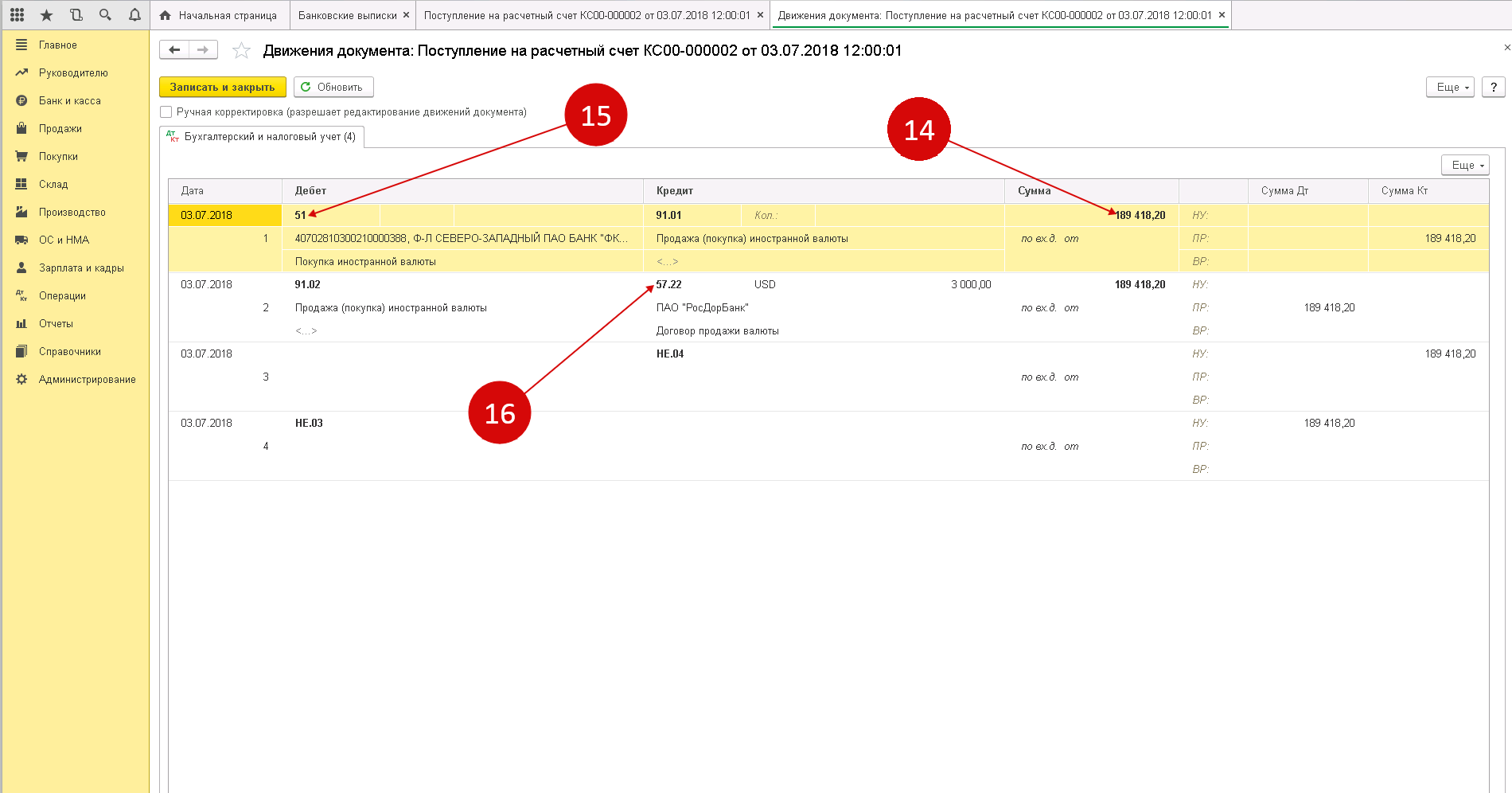

Подробнее об овердрафте

Подробнее об овердрафте

Сравнение дебетовой карты и карты с овердрафтом

КРЕДИТНАЯ КАРТА

Кредитная карта — это инструмент управления счетом, заемные средства с которого можно расходовать в пределах суммы кредитного лимита, установленного договором.

Льготный период погашения (grace-period) — это определенный срок, в течение которого банк дает возможность использовать заемные средства бесплатно.

Если пользоваться кредитными средствами на карте за пределами льготного периода, то относиться к этому следует, как к потребительскому кредиту. При выборе кредитной карты следует сравнить ее условия с условиями потребительского кредита.

В отношении кредитных карт действуют положения закона о потребительском кредите (займе).

ИнфографикаПравила безопасности

Как выбрать

Погашение долга

Льготный период

Важно запомнить

PreviousNextClose

БАНКОВСКИЙ ВКЛАД

Банковский вклад (депозит) — это деньги вкладчика, временно переданные банку с целью их хранения и получения процентного дохода.

Основные типы вкладов:

срочный вклад — вложение денег на установленный договором срок;

вклад до востребования — вложение денег на неопределенный срок с возможностью забрать их в любой момент.

Банковский счет — это безналичный «кошелек», предоставляемый клиенту банком. Банк обязуется принимать и зачислять на счет клиента денежные средства, выполнять распоряжения клиента о перечислении и списании денег со счета и проведении других операций.

Счетом можно управлять с помощью банковской карты.

ИнфографикаКак выбрать вклад

Как выбрать банк

Готовимся к подписанию договор

Для чего нужны вклады

Условия вклада

PreviousNextClose

КРЕДИТ

Кредит — это деньги, которые банк дает заемщику в долг на определенное время. За свою услугу банк берет плату — проценты. Как правило, кредит берут, когда планируют крупные траты в ближайшем будущем, чтобы расплачиваться с банком частями.

За свою услугу банк берет плату — проценты. Как правило, кредит берут, когда планируют крупные траты в ближайшем будущем, чтобы расплачиваться с банком частями.

Бесплатных кредитов не бывает. Как и цена товаров в разных магазинах, «цена» кредита в банках различается.

ИнфографикаДля чего берут кредит

Оценка возможностей и рисков

Как выбрать условия кредита

Основные правила

пользования кредитом

PreviousNextClose

ПОТРЕБИТЕЛЬСКИЙ КРЕДИТПотребительский кредит — это кредит, предоставляемый гражданам на любые личные цели, кроме предпринимательской деятельности.

Все виды потребительского кредита регулируются законом о потребительском кредите (ипотечный кредит — частично). В нем прописаны все ключевые условия предоставления кредита, а также права и обязанности банка, заемщика, коллектора.

В нем прописаны все ключевые условия предоставления кредита, а также права и обязанности банка, заемщика, коллектора.

Полная стоимость кредита (ПСК) — ставка по кредиту в процентах годовых с учетом всех платежей, связанных с его получением, обслуживанием и возвращением. Порядок расчета ПСК установлен законом о потребительском кредите. ПСК должна быть указана в кредитном договоре — на первой странице, в правом верхнем углу, в квадратной рамке, хорошо читаемым шрифтом.

Выбираем банк и заключаем договор

Виды потребительских кредитов и ПСК

Правила погашения

Что делать, если нет возможности выплачивать кредит?

Поручительство. Что важно знать?

PreviousNextClose

АвтокредитАвтокредит — это целевой потребительский кредит на покупку транспортного средства с одновременным его использованием в качестве залога.

Автокредит регулируется законом о потребительском кредите.

Полная стоимость кредита (ПСК) — это ставка по кредиту в процентах годовых с учетом всех платежей заемщика по кредиту, связанных с его получением, обслуживанием и возвращением. Порядок расчета ПСК установлен законом о потребительском кредите.

ПСК должна быть указана в кредитном договоре на первой странице — в правом верхнем углу, в квадратной рамке, хорошо читаемым шрифтом.

Выбираем банк и вид кредита

Изучаем условия договора

Залог кредитного авто

Как погашать кредит

Что делать в случае угона?

PreviousNextClose

Ипотечный кредитИпотечный кредит — это долгосрочный кредит, предоставляемый банками под залог недвижимости: земли, производственных и жилых помещений.

Ипотека — это публичный залог недвижимого имущества, подлежит государственной регистрации и возникает с момента такой регистрации. Условия применения ипотеки и особенности кредитных договоров, обеспеченных ею, регулируются законом об ипотеке.

Полная стоимость кредита (ПСК) — это ставка по кредиту в процентах годовых с учетом всех платежей заемщика по кредиту, связанных с его получением, обслуживанием и возвращением. ПСК определяется в соответствии с законом о потребительском кредите.

Оцениваем возможности и риски

Выбираем банк и кредитное предложение

Важно помнитьPreviousNextClose

Иные финансовые услуги

АвтострахованиеPreviousNext

ПЛАТЕЖНЫЕ УСЛУГИPreviousNext

Микрофинансовые организацииPreviousNext

При подготовке справочной информации использованы материалы сайта хочумогузнаю. рф

рфОвердрафт для бизнеса, что это и на каких условиях можно получить

Выберите ваш город

- Екатеринбург

- Казань

- Краснодар

- Москва

- Нижний Новгород

- Новосибирск

- Омск

- Санкт-Петербург

- Уфа

- Астрахань

- Балашиха

- Барнаул

- Брянск

- Волгоград

- Воронеж

- Ижевск

- Иркутск

- Калининград

- Калуга

- Кемерово

- Киров

- Красноярск

- Курск

- Липецк

- Махачкала

- Набережные Челны

- Новокузнецк

- Оренбург

- Пенза

- Пермь

- Ростов-на-Дону

- Рязань

- Самара

- Саратов

- Сочи

- Ставрополь

- Тверь

- Тольятти

- Томск

- Тула

- Тюмень

- Ульяновск

- Хабаровск

- Чебоксары

- Ярославль

: что произойдет, если вы перерасходуете свой текущий счет?

СТАТЬЯ

РЕСУРСНЫЙ ЦЕНТР

ЧЕКИ

Овердрафт возникает, когда на вашем счете недостаточно денег для оплаты такой транзакции, как чек или покупка с помощью дебетовой карты/карты банкомата.

Когда вы настраиваете текущий или сберегательный счет, вы можете выбрать один из множества способов защиты от овердрафта. Эти средства защиты могут помочь вам избежать комиссий и головной боли. Но могут быть расходы, связанные с защитой от овердрафта.

Решение об использовании этих программ будет зависеть от вашей конкретной ситуации и того, как вы управляете своими финансами. По этой причине вам следует изучить различные политики овердрафта вашего банка, прежде чем вы решите зарегистрироваться.

Ниже мы предоставим некоторую базовую информацию о том, что такое овердрафт, и о различных мерах защиты, обычно предлагаемых банками, чтобы помочь вам управлять ими и избегать их.

Однако имейте в виду, что у каждого банка своя политика. Обязательно обратитесь в свой банк, если у вас есть какие-либо конкретные вопросы о защите от овердрафта, которую они предлагают.

Что такое овердрафт?

Овердрафт возникает всякий раз, когда ваш текущий счет падает ниже 0 долларов из-за снятия средств, обналичивания чека, комиссии, транзакции или по другой причине.

Банки будут использовать термин «недостаточно средств» (NSF), когда вы перерасходуете свой текущий счет. Этот термин означает, что на счете недостаточно денег для оплаты транзакции, написанной против него.

Последствия овердрафта зависят от политики вашего банка и от того, приняли ли вы участие в программе защиты от овердрафта.

Какие у меня есть варианты, когда дело доходит до овердрафта?

Никто не хочет, чтобы вы перерасходовали свой счет. Вы не хотите этого, банк не хочет этого, и физическое лицо или компания, которым вы пытаетесь заплатить, не хотят этого.

По этой причине банки предоставляют различные варианты предотвращения овердрафтов, а если они случаются, то овердрафты не влекут за собой комиссий и других негативных последствий.

Термины «защита от овердрафта» и «услуга овердрафта» могут звучать одинаково, но между ними есть существенные различия:

- Услуга овердрафта дебетовой/банкоматной карты — дополнительная услуга, при которой вы можете попросить банк разрешить овердрафт для вашего счета.

Эта услуга покроет расходы в случае, если вы перерасходуете свой счет, но с вас может взиматься плата за овердрафт, и вам придется принять меры, чтобы ваш счет снова превысил 0 долларов США.

Эта услуга покроет расходы в случае, если вы перерасходуете свой счет, но с вас может взиматься плата за овердрафт, и вам придется принять меры, чтобы ваш счет снова превысил 0 долларов США. - Защита от овердрафта — дополнительная услуга, с помощью которой вы можете защитить себя от перерасхода средств на своем счете, автоматически переводя средства на счет из другого источника (например, связанного чекового, сберегательного, денежного рынка или счета кредитной карты). В большинстве случаев банк не будет взимать с вас комиссию за овердрафт, когда вы пользуетесь этой услугой. Однако со связанной учетной записи могут взиматься сборы (например, комиссия за выдачу наличных со счета кредитной карты).

Важно отметить, что это две совершенно отдельные услуги , и что вы можете подписаться или отказаться от каждой из них столько раз, сколько захотите, без каких-либо штрафов.

Например, вы можете воспользоваться услугой защиты от овердрафта только для перевода денег на свой счет в случае овердрафта. Или вы можете выбрать обе услуги, чтобы воспользоваться преимуществами обеих форм защиты.

Или вы можете выбрать обе услуги, чтобы воспользоваться преимуществами обеих форм защиты.

Что лучше: включить или отключить защиту от овердрафта и услугу овердрафта по дебетовой/банкоматной карте?

По закону Associated Bank не будет автоматически подписывать вас ни на одну из этих услуг. По этой причине вам нужно будет выбрать, хотите ли вы выбрать защиту от овердрафта вашей учетной записи и услугу овердрафта дебетовой / банкоматной карты.

Будете ли вы соглашаться или нет, будет зависеть от вашей конкретной ситуации и от того, как вы решите использовать свою учетную запись.

Некоторым людям может быть полезно включить эту функцию, чтобы защитить себя от возврата чеков или других важных платежей. Другие могут считать, что защита от овердрафта не нужна, и предпочли бы, чтобы их банк отклонил транзакцию, если на счете возникнет дефицит.

Важно помнить, что существуют доступные ресурсы, которые помогут вам сделать осознанный выбор.

Например, вы можете назначить встречу, чтобы поговорить с местным банкиром о ваших возможностях или ознакомиться с другими заслуживающими доверия ресурсами, такими как страница потребительских новостей FDIC, посвященная овердрафту и комиссиям за счета.

Независимо от того, какой путь вы выберете, вы должны помнить, что вы можете передумать в любой момент и выбрать подписку на каждую услугу или отказ от нее по мере необходимости.

Могу ли я выбрать оба типа защиты?

Да. По сути, этот метод является популярной стратегией получения дополнительной защиты в случае овердрафта.

Если вы перерасходуете средства на своем счете после того, как согласились на использование как защиты от овердрафта, так и услуги овердрафта дебетовых/банкоматных средств, ваш банк выполнит несколько шагов, чтобы найти способ решить проблему:

- Во-первых, ваш банк попытается снять деньги со связанного чекового, сберегательного или кредитного счета, который вы создали, когда выбрали защиту от овердрафта.

- Затем, если у вас недостаточно денег или кредита на связанном счете, сработает служба дебетового/банкоматного овердрафта и разрешит транзакцию.

- Если овердрафт подпадает под льготную зону вашего счета (см.

ниже), ваш банк не будет взимать комиссию за овердрафт, если вы погасите его быстро. Однако, если вам нужно больше, чем может покрыть льготная зона вашего аккаунта, ваш банк взимает с вас комиссию за овердрафт.

ниже), ваш банк не будет взимать комиссию за овердрафт, если вы погасите его быстро. Однако, если вам нужно больше, чем может покрыть льготная зона вашего аккаунта, ваш банк взимает с вас комиссию за овердрафт. - В этот момент у вас будет отрицательный баланс на вашем счету. У вас также будет короткое окно, чтобы вернуть деньги и вернуть ваш счет к положительному числу.

Ключевым моментом здесь является то, что выбор в пользу обеих услуг предоставит вам дополнительную подушку безопасности, чтобы защитить вас в случае чрезвычайной ситуации.

Что такое льготная зона овердрафта?

Льготная зона овердрафта — это предел того, насколько ваш счет может уйти в минус, прежде чем ваш банк взимает с вас комиссию за овердрафт. Например, если в вашей учетной записи есть льготная зона овердрафта в размере 50 долларов США, вы можете овердрафтовать свою учетную запись на 49 долларов США без необходимости платить комиссию в течение короткого определенного периода времени.

Обратите внимание, однако, что вы по-прежнему несете ответственность за добавление денег на свой счет, чтобы довести баланс до положительного числа до истечения этого периода.

Как избежать овердрафта в будущем

Превышение лимита может вызвать стресс, а плата за овердрафт может истощить ваши счета, если вы слишком часто оказываетесь ниже 0 долларов. Важно, чтобы вы понимали, что такое овердрафт, и какие шаги вы можете предпринять, чтобы избежать перерасхода средств на своем счете.

Вот несколько важных заключительных моментов, о которых следует помнить:

- Если ваш банк отказывается обработать овердрафт, продавец на другом конце транзакции может сообщить о вашем просроченном или пропущенном платеже в бюро кредитных историй, что может повлиять на ваш кредитный рейтинг. Вы также будете нести ответственность за компенсацию как первоначального платежа, так и любых комиссий, вызванных просрочкой или просрочкой платежа.

- Преимущество выбора защиты от овердрафта заключается в том, что услуга будет покрывать любые платежи в случае овердрафта.

Однако ваш банк может взимать с вас комиссию за овердрафт за каждую транзакцию.

Однако ваш банк может взимать с вас комиссию за овердрафт за каждую транзакцию. - Распространенным решением для прекращения овердрафта является привязка другого счета, чтобы средства могли автоматически переводиться в случае овердрафта.

- Часто полезно настроить как услугу овердрафта, так и различные средства защиты от овердрафта (например, автоматические переводы), чтобы вы могли получить доступ к своим деньгам в случае чрезвычайной ситуации, не беспокоясь о комиссиях за овердрафт.

Если у вас есть какие-либо вопросы о ваших счетах в Ассошиэйтед Банке и о том, как вы можете настроить параметры овердрафта, просто позвоните нам по телефону 800-236-8866 или зайдите в любой из офисов Ассошиэйтед Банка. Мы здесь, чтобы помочь вам избежать овердрафтов и предоставить все, что вам нужно знать о них.

Tips

Budgeting

Checking

Savings

Debt

Lending

Digital

Small Business

|

|

Депозитные и кредитные продукты предлагаются Associated Bank, N. A. Кредитные продукты подлежат одобрению кредита и включают проценты и другие расходы. Пожалуйста, запросите подробную информацию о сборах и условиях использования этих продуктов. Соответствующее страховое покрытие, если применимо, потребуется для залога.

A. Кредитные продукты подлежат одобрению кредита и включают проценты и другие расходы. Пожалуйста, запросите подробную информацию о сборах и условиях использования этих продуктов. Соответствующее страховое покрытие, если применимо, потребуется для залога.

Недепозитные инвестиционные продукты, страхование и ценные бумаги НЕ являются депозитами или обязательствами, застрахованными или гарантированными Associated Bank, N.A. или любым банком или филиалом, НЕ застрахованы FDIC или каким-либо агентством Соединенных Штатов и связаны с ИНВЕСТИЦИЕЙ РИСК, включая ВОЗМОЖНУЮ ПОТЕРЮ СТОИМОСТИ. Associated Banc-Corp и ее аффилированные лица не консультируют по вопросам налогообложения, права или бухгалтерского учета. Пожалуйста, проконсультируйтесь со своими налоговыми, юридическими и бухгалтерскими консультантами относительно вашей индивидуальной ситуации.

Ассоциированный банк имеет сотни отделений в Иллинойсе, Миннесоте и Висконсине. Найдите место рядом с вами. Вы также можете осуществлять банковские операции с нами круглосуточно и без выходных через цифровой и автоматический телефонный банкинг и банкоматы. Хотите поговорить с живым представителем? Позвоните нам по телефону 800-236-8866 в обычные часы обслуживания клиентов. Клиенты коммерческого банка могут позвонить в нашу специальную линию обслуживания клиентов для бизнеса по телефону 800-728-3501.

Хотите поговорить с живым представителем? Позвоните нам по телефону 800-236-8866 в обычные часы обслуживания клиентов. Клиенты коммерческого банка могут позвонить в нашу специальную линию обслуживания клиентов для бизнеса по телефону 800-728-3501.

Все товарные знаки, знаки обслуживания и торговые наименования, упомянутые в этом материале, являются собственностью их соответствующих владельцев.

Какие виды овердрафта предлагает банк США?

Банк США знает, что могут возникнуть овердрафты, и мы хотим сделать все возможное, чтобы помочь вам, когда они случаются. Наши варианты — по отдельности или в сочетании — могут помочь покрыть транзакции, когда доступный остаток на вашем расчетном счете станет или станет отрицательным

Типы вариантов овердрафта

Стандартное покрытие овердрафта: оно уже ваше

Большинство* потребительских чековых счетов и счетов денежного рынка в банке США автоматически покрываются стандартным покрытием овердрафта. Это покрытие может покрывать следующие транзакции:

Это покрытие может покрывать следующие транзакции:

- Чеки и другие транзакции с использованием номера вашего расчетного счета

- Автоматические платежи по счетам

- Повторяющиеся транзакции по дебетовой карте (такие как страховые платежи или ежемесячные членские взносы).

*Обратите внимание, что расчетный счет Safe Debit не обеспечивает стандартное покрытие овердрафта.

Как это работает?

Мы разрешаем и оплачиваем овердрафт для вышеуказанных транзакций по нашему усмотрению. Это означает, что мы не гарантируем, что всегда будем разрешать и оплачивать транзакции любого типа. Если мы не авторизуем и/или не оплатим транзакцию, которая может привести к овердрафту, ваша транзакция будет отклонена или возвращена. В этом случае с вас не будет взиматься плата за отклоненный или возвращенный товар.

Взимается ли плата?

Да. Банк США взимает комиссию за уплату овердрафта в размере 36 долларов США за каждый платеж, который мы оплачиваем от вашего имени. Мы взимаем эту плату только в том случае, если сумма овердрафта, которую мы оплачиваем от вашего имени, составляет 5,01 доллара США или более и ваш отрицательный доступный баланс составляет 50,01 доллара США или более.

Мы взимаем эту плату только в том случае, если сумма овердрафта, которую мы оплачиваем от вашего имени, составляет 5,01 доллара США или более и ваш отрицательный доступный баланс составляет 50,01 доллара США или более.

Плата за каждый пункт овердрафта, который мы оплачиваем от вашего имени, не превышает 5 долларов США. Если ваш Доступный баланс на конец рабочего дня превышен на 50 долларов США или менее, Плата за овердрафт не взимается.

Банк США ограничивает количество платежей до 4 комиссий за овердрафт в день, независимо от того, сколько пунктов мы оплачиваем от вашего имени.

Покрытие овердрафта через банкомат и дебетовую карту: выбор за вами.

Если вы откажетесь от покрытия овердрафта через банкомат и дебетовую карту, мы отклоним вашу транзакцию, и с вас не будет взиматься комиссия за овердрафт.

Если вы ответите «да» на покрытие овердрафта банкоматом и дебетовой картой, следующие транзакции могут быть оплачены (по усмотрению банка), и с вас может взиматься комиссия за оплаченный овердрафт:

- Снятие наличных в банкоматах

- Ежедневные операции по дебетовой карте

Вы должны сделать выбор «да» или «нет» для каждого счета Consumer Checking и Money Market, но вы можете изменить свой выбор в любое время.

Есть ли другие варианты?

Конечно есть. Мы предлагаем другой вариант покрытия овердрафта, который может быть дешевле, чем наше стандартное покрытие овердрафта, указанное ниже.

Комиссия за овердрафт банка США списана

Все потребительские текущие счета (за исключением счетов с безопасным дебетом) имеют право на снятие комиссии за овердрафт банка США, что дает вам дополнительное время, чтобы довести баланс своего счета до нуля или положительного баланса, чтобы отказаться от этих комиссий.

Период списания платы за овердрафт начинается в первый день, когда доступный баланс становится отрицательным и с вас взимается комиссия(-ы) за оплаченный овердрафт. Банк США проверит ваш счет в конце периода списания комиссии за овердрафт в 23:00. по восточному времени в день, когда мы взимаем комиссию(-и) за оплаченный овердрафт. Если имеются соответствующие депозиты и доступный баланс* составляет не менее 0 долларов США, мы автоматически отказываемся от уплаченных комиссий за овердрафт.

* За исключением уплаченных комиссий за овердрафт и включая немедленные депозиты и депозиты в тот же день.

Депозиты, которые, как правило, имеют право на комиссию за овердрафт, включают:

- ACH и электронные депозиты

- Депозиты наличными

- Банковские переводы

- Депозиты через банкоматы в банкоматах U.S. Bank до окончания времени 20:00 35 по местному времени 9000 депозиты в филиалах и внутренние переводы с другого банковского счета в США.

Депозиты, которые, как правило, не подпадают под действие списанной платы за овердрафт, включают:

- Продленное удержание депозита и

- Депозиты на новые счета, открытые менее чем за 30 дней, когда средства обычно становятся доступными на пятый рабочий день после дня депозита.

Дополнительную информацию см. в соглашении о депозитном счете.

Защита от овердрафта

Эта опция позволяет вам использовать другую учетную запись для покрытия овердрафта на вашем расчетном счете. Все, что вам нужно сделать, это связать подходящий счет* с вашим текущим счетом для покрытия транзакций, превышающих ваш текущий счет.

Все, что вам нужно сделать, это связать подходящий счет* с вашим текущим счетом для покрытия транзакций, превышающих ваш текущий счет.

Как это работает:

- Если вы используете овердрафт на своем текущем счете, средства будут автоматически переведены с вашего связанного счета (счетов) для покрытия отрицательного доступного баланса. Может взиматься плата за передачу защиты от овердрафта. Дополнительные сведения см. в Соглашении о депозитном счете и Информации о потребительских ценах Раскрытие информации.

- Если вы связали подходящие счета для защиты от овердрафта, а отрицательный доступный баланс на вашем текущем счете составляет 5,01 доллара США или более, сумма аванса будет переведена кратно 50,00 долларам США. Однако, если отрицательный доступный баланс составляет 5,00 долларов США или меньше, сумма аванса будет равна 5,00 долларов США. Плата за передачу защиты от овердрафта не взимается, если отрицательный доступный остаток на вашем расчетном счете составляет 50 долларов США или меньше.

- Вы можете связать до трех подходящих учетных записей и выбрать порядок, к которому вы хотите получить доступ, и выбрать порядок, из которого мы будем получать средства.

- Мы будем снимать средства с шагом в 50 долларов США (до отрицательного доступного остатка все доступные средства на вашем связанном счете (счетах), и если сумма аванса не покрывает сумму транзакции (транзакций), будет применяться стандартное покрытие овердрафта.

- Если у вас есть Защита от овердрафта, и ваш счет становится перерасходованным, средства Защиты от овердрафта будут доступны до того, как счет будет иметь право на освобождение от платы за овердрафт.Дополнительную информацию см. в Соглашении о депозитном счете, раздел «Планы защиты от овердрафта».0038

- * Подходящие типы счетов включают сберегательный счет в банке США, счет денежного рынка, вторичный личный расчетный счет в банке США, резервную кредитную линию банка США, кредитную карту банка США, личную кредитную линию банка США и кредитную линию собственного капитала банка США.

Эта услуга покроет расходы в случае, если вы перерасходуете свой счет, но с вас может взиматься плата за овердрафт, и вам придется принять меры, чтобы ваш счет снова превысил 0 долларов США.

Эта услуга покроет расходы в случае, если вы перерасходуете свой счет, но с вас может взиматься плата за овердрафт, и вам придется принять меры, чтобы ваш счет снова превысил 0 долларов США. ниже), ваш банк не будет взимать комиссию за овердрафт, если вы погасите его быстро. Однако, если вам нужно больше, чем может покрыть льготная зона вашего аккаунта, ваш банк взимает с вас комиссию за овердрафт.

ниже), ваш банк не будет взимать комиссию за овердрафт, если вы погасите его быстро. Однако, если вам нужно больше, чем может покрыть льготная зона вашего аккаунта, ваш банк взимает с вас комиссию за овердрафт. Однако ваш банк может взимать с вас комиссию за овердрафт за каждую транзакцию.

Однако ваш банк может взимать с вас комиссию за овердрафт за каждую транзакцию.