Заказать оценку недвижимости для ипотеки Сбербанка в Москве

Содержание:

- Зачем нужна оценка недвижимости

- Где заказать оценку недвижимости для ипотеки Сбербанка

- Необходимые документы

- Процедура оценки недвижимости для Сбербанка

- Что включает отчет об оценке недвижимости для Сбербанка

- Преимущества работы с нами

Сегодня ипотека от Сбербанка стала одним из наиболее востребованных продуктов кредитования. Его суть заключается в том, что квартира, купленная на заемные средства, передается в залог кредитору и служит обеспечением обязательств должника. Если человек по каким-то причинам перестанет платить, банк обратит взыскание на предмет залога. Для установления суммы займа в обязательном порядке проводится оценка имущества.

В случае реинвестирования или изменения условий кредитного договора в текущих экономических условиях оценка также будет нужна.

УЗНАЙТЕ БЕСПЛАТНО КАК ПРАВИЛЬНО ДЕЙСТВОВАТЬ!

Мы бесплатно подскажем как правильно действовать в вашей ситуации.

Звоните нам +7 (495) 269 02 90 ежедневно с 9:00 до 19:00 МСК

Заказать звонок

Зачем нужна оценка недвижимости

Установление рыночной стоимости залога необходимо кредитору для определения суммы займа. Получая отчет об оценке, Сбербанк на основании содержащихся в нём сведений, выдает кредит. Пригодится оценка и самому заемщику. С ее помощью он поймет, насколько адекватной является предложенная продавцом цена недвижимости. В случае наступления неплатежеспособности собственник, при условии согласия кредитора, сможет продать квартиру и погасить долг.

Отметим, что готовую оценку кредитная организация подвергает дополнительным корректировкам. Учитываются такие факторы, как возможность вынужденной реализации банком и понижение цены в будущем. Поэтому сумма, которую определил эксперт, нередко уменьшается на 10–30 %.

Где заказать оценку недвижимости для ипотеки Сбербанка

Оформить заявку на оценку можно тремя способами:

- через менеджера Сбербанка;

- лично, обратившись в оценочную компанию;

- на сайте «ДомКлик».

Оценку для ипотеки от Сбербанка проводят профильные компании и специалисты с аккредитацией. Полный перечень оценщиков размещен на сайте Сбербанка. Кроме юридических лиц, банк сотрудничает и с частнопрактикующими экспертами, состоящими в саморегулируемых организациях.

Важно отметить, что оценивать недвижимость для ипотеки должен специалист, имеющий соответствующую квалификацию. В ином случае банк может не принять заключение. В штате компании «РусБизнесОценка» работают только опытные сотрудники, поэтому мы гарантируем проведение оценки недвижимости для ипотеки с соблюдением всех нормативных требований.

Необходимые документы

Сбербанк требует два разных списка документов для оценки недвижимости на первичном и вторичном рынках.

- паспорт заказчика;

- копию договора долевого участия, паевые накопления для жилищно-строительных кооперативов;

- акт приема-передачи квартиры;

- технический паспорт объекта или выписку из общедомового технического паспорта.

Для оценки квартиры на вторичном рынке недвижимости потребуется:

- паспорт заказчика;

- правоустанавливающий документ – договор купли-продажи, свидетельство о праве на наследство и т. д.;

- технический паспорт объекта.

Если в квартире прописаны несовершеннолетние дети, к указанному перечню прилагают свидетельства о рождении каждого. При отсутствии каких-либо документов специалист оценочной компании проконсультирует по вопросу получения их дубликата или восстановления.

Процедура оценки недвижимости для Сбербанка

Условно процесс оценки недвижимости для ипотеки в Сбербанке можно разделить на несколько этапов. Вначале специалист изучает документы на недвижимость и делает вывод о ее ликвидности, анализируя следующие параметры:

Вначале специалист изучает документы на недвижимость и делает вывод о ее ликвидности, анализируя следующие параметры:

- год постройки;

- местонахождение;

- этаж;

- общую и полезную площадь;

- количество комнат;

- наличие балкона, лоджии или подсобных помещений;

- материал стен, кровли, фундамента;

- наличие и исправность коммуникаций и инженерных сетей;

- транспортную доступность, наличие инфраструктуры.

Эксперт выезжает на место для визуального осмотра и фотографирования. Фотографии впоследствии прилагаются к отчету. Во время осмотра специалист уточняет, соответствует ли фактическая планировка тому, что указано в документах.

На практике существует три подхода определения стоимости – доходный, затратный или сравнительный. Чаще всего для ипотеки в Сбербанке используют методы сравнительного подхода. Суть в том, что эксперт анализирует состояние рынка аналогичной недвижимости как в целом конкретном регионе (например, в Москве и Московской области), так и в месте нахождения квартиры (город, район). Затем на основе сравнительного анализа цен на объекты со схожими характеристиками устанавливается рыночная стоимость ипотечной квартиры.

Затем на основе сравнительного анализа цен на объекты со схожими характеристиками устанавливается рыночная стоимость ипотечной квартиры.

Что включает отчет об оценке недвижимости для Сбербанка

Отчет содержит следующую информацию:

- Ф. И. О., стаж, образование оценщика, а также наименование саморегулируемой организации, членом которой он является.

- Цели, задачи и основание для оказания услуги.

- Адрес и технические характеристики квартиры.

- Описание рынка.

- Описание методики и выполненные расчеты.

- Список литературы, использованной в качестве источников для оценки.

- Перечень приложенных документов.

Отчет может изготавливаться в бумажном или электронном виде. Документ, выполненный на бумаге, состоит из нескольких страниц, прошивается, пронумеровывается и заверяется печатью оценочной компании или частного специалиста. Электронный вариант эксперт подписывает своей цифровой подписью. Также заказчик получает копию документа. Оценщик выдает ее на руки или направляет на электронную почту.

Также заказчик получает копию документа. Оценщик выдает ее на руки или направляет на электронную почту.

В дальнейшем новый собственник может использовать отчет в любом случае, когда необходимо решить вопрос о стоимости недвижимости. Например, при возникновении имущественного спора в суде или при оформлении страховок, связанных с жильем.

Преимущества работы с нами

По итогам 2018 года наша компания вошла в список крупнейших оценочных организаций на рынке. «РусБизнесОценка» аккредитована во всех крупных банках России, включая Сбербанк. Профессиональная ответственность каждого специалиста застрахована в соответствии с законодательством РФ. В случае допущения ошибок заказчик получает возмещение от страховой компании. Наши оценщики, имеющие опыт более 15 лет, являются участниками СРО. Их отчеты принимают банки, страховые организации, суды и государственные учреждения.

У нас можно заказать не только оценку для ипотеки в Сбербанке, но и любые виды оценочных работ. Мы определяем стоимость коммерческой недвижимости и земельных участков, автомобилей и спецтехники, производственных комплексов и действующего бизнеса. Нашими клиентами могут стать как физические лица, так и организации.

Мы определяем стоимость коммерческой недвижимости и земельных участков, автомобилей и спецтехники, производственных комплексов и действующего бизнеса. Нашими клиентами могут стать как физические лица, так и организации.

У Вас есть вопросы?

Закажите бесплатную консультацию эксперта

* Форма заказ звонка *

Нас рекомендуют

Заказать оценку

Отправьте заявку, и мы перезвоним

в течение 10 минут!

Ваше имя *

Телефон *

Я соглашаюсь с условиями обработки и использования моих персональных данных Вы не дали свое согласие

этапы, пошаговая инструкция, сроки рассмотрения, необходимые документы

Многих заемщиков волнует, как долго оформляется ипотека в Сбербанке – от этого напрямую зависит срок заключения сделки и возможность переезда в приобретенное жилье. Ипотека в Сбербанке оформляется в несколько шагов: заемщику предстоит подать запрос, дождаться положительного ответа, выбрать подходящую недвижимость для приобретения и заключить договор. Рассмотрим детально каждый этап, от которого будут зависеть сроки одобрения ипотеки в Сбербанке и перечисления денег на счет продавца.

Ипотека в Сбербанке оформляется в несколько шагов: заемщику предстоит подать запрос, дождаться положительного ответа, выбрать подходящую недвижимость для приобретения и заключить договор. Рассмотрим детально каждый этап, от которого будут зависеть сроки одобрения ипотеки в Сбербанке и перечисления денег на счет продавца.

Содержание

Сколько времени займет полное оформление ипотеки в Сбербанке

Ответ на вопрос, сколько времени оформляется ипотека в Сбербанке, будет складываться из многих факторов. Это категория клиента, уровень его дохода, тип приобретаемой недвижимости, дополнительные условия, например, использование материнского капитала. В большей части случаев оформление ипотечного кредита займет около 2-3 недель. Это время потребуется на подачу и рассмотрение заявки, а также на все дополнительные этапы до подписания кредитного договора. Однако, если возникнут какие-либо затруднения, срок оформления ипотеки может растянуться до 8-10 недель, поэтому стоит заранее планировать время.

Однако, если возникнут какие-либо затруднения, срок оформления ипотеки может растянуться до 8-10 недель, поэтому стоит заранее планировать время.

Сложности возникают, если клиент уже выбрал квартиру и только потом подал заявку на кредит. Продавец может не согласиться ждать ответа от банка, и выгодная сделка сорвется. Чтобы избежать таких ситуаций, рекомендуется сначала дождаться одобрения, а затем в выделенный период выбирать квартиру или дом для приобретения.

Этапы рассмотрения ипотечного кредита и нужное для каждого этапа время

Одобрение ипотеки в среднем занимает от 2 до 15 дней. Для этого заемщик должен подать в банк запрос и подтвердить документально свою платежеспособность. Предварительное одобрение ипотеки может занять всего один день после подачи электронного запроса – если у заемщика уже есть зарплатная карта Сбербанка и вклады, вероятность одобрения значительно возрастает, а срок рассмотрения сокращается. Банк уже знает уровень дохода клиента, по этому показателю определяется максимальная доступная сумма.

На срок, в течение которого рассматривается ипотека, влияют следующие условия:

- Категория клиента. Проще всего получить кредит тем, кто получает зарплату через Сбербанк, сотрудникам крупных предприятий и государственных учреждений. А вот работникам ИП и самими индивидуальным предпринимателям будет сложнее.

- Наличие прав на участие в льготных программах и получение государственных субсидий. Для их подтверждения потребуется собирать большое количество документов – в результате клиент дольше ждет их проверки.

- Полнота предоставленной информации. Например, если можно взять кредит для молодой семьи, потребуется паспорт супруга и документ, подтверждающий брак. Банк имеет право запрашивать и другие дополнительные документы.

Рассмотрим детально этапы получения решения и оформления жилищного займа. Важно обратить внимание не только на подготовку документов, но и на требования к квартире или дому для приобретения в ипотеку.

Этап 1: подача заявки на ипотечный кредит

Получение жилищного кредита начинается с подготовки запроса. Можно отправить его двумя способами:

Можно отправить его двумя способами:

- Подать заявку в отделении банка. Преимущество – возможность поговорить с сотрудником, узнать подробнее о предлагаемых кредитных программах и процентах. Недостаток – необходимость ехать в банк и ждать в очереди.

- Отправить запрос на сайте. Подача заявки онлайн занимает минимум времени: нужно заполнить короткую анкету и указать контактную информацию для получения ответа.

Какие документы понадобятся для составления заявки?

При оформлении запроса заемщик предоставляет необходимые документы для одобрения ипотеки. В стандартный пакет документов входят следующие бумаги:

- Паспорт заемщика с отметкой о постоянной прописке.

- Справка о доходах 2-НДФЛ. В ней отражается размер официального дохода заемщика за последние периоды, а также полные реквизиты работодателя. Справку можно получить в бухгалтерии, на ее оформление обычно уходит 1-2 дня.

- Копия трудовой книжки, подтверждающая официальное трудоустройство.

Стаж на последнем месте работы должен составлять не меньше трех месяцев, общий трудовой стаж – не меньше полугода. Трудовая книжка должна находиться в кадровом отделе работодателя.

Стаж на последнем месте работы должен составлять не меньше трех месяцев, общий трудовой стаж – не меньше полугода. Трудовая книжка должна находиться в кадровом отделе работодателя.

Сбор документов стоит начинать за несколько дней до подачи запроса, чтобы избежать ненужных проволочек времени. Как только вы подали документы, банк начинает анализ финансовой благонадежности клиента. Он может прислать сообщение с указанием, какие еще бумаги необходимы для принятия решения.

Этап 2: рассмотрение заявки сотрудниками Сбербанка

Обычно банк рассматривает заявку на ипотеку в течение 2-5 рабочих дней, однако иногда ждать ответа Сбербанка приходится намного больше времени. Сроки рассмотрения заявки на ипотечный кредит могут увеличиться из-за нескольких факторов:

- Необходимость проверки благонадежности клиента. Банк обязательно сделает запрос в бюро, чтобы убедиться, что нет неоплаченных и просроченных долгов.

- Неполная информация. Если потребуются дополнительные данные, запрос будет рассматриваться дольше.

- Подтверждение дополнительного дохода. Заемщик может предоставить дополнительные документы для увеличения максимального лимита и повышения вероятности положительного ответа. Их проверка затягивает рассмотрение запроса.

Что делать после рассмотрения заявки?

Если рассмотрение заявки на ипотеку завершилось одобрением, клиенту предстоит переходить к выбору недвижимости и сбору дополнительных документов для заключения кредитного договора.

Этап 3: одобрение жилищного кредита

Время ожидания одобрения кредита в Сбербанке может затянуться до 15 рабочих дней. Такая ситуация обычно сильно нервирует заемщика, особенно, если он уже выбрал жилье для покупки. Одобрение происходит с учетом множества факторов: время затягивается, если банку требуются дополнительные проверки и согласования для подтверждения благонадежности клиента.

Получить одобрение можно, если платеж по запрошенному кредиту составляет не больше трети от официального заработка заемщика, при этом нет других долгов. Часто в Сбербанке одобряют ипотеку с учетом совокупного семейного дохода: в этом случае супруг становится созаемщиком.

Часто в Сбербанке одобряют ипотеку с учетом совокупного семейного дохода: в этом случае супруг становится созаемщиком.

Как узнать, одобрен ли ипотечный кредит Сбербанком?

Если клиенту одобрили ипотеку в Сбербанке, ему будет отправлено СМС-сообщение, также можно получить уведомление в мобильном приложении Сбербанк онлайн. Проверять одобрение можно в любое время, сообщение приходит сразу после принятия решения.

Время действия полученного одобрения

Одобренный кредит в Сбербанке действует 3 месяца, то есть 90 календарных суток. Время действия одобрения кредита означает, что за этот срок клиент должен успеть найти подходящий объект недвижимости для покупки. Если не удастся уложиться в срок одобрения ипотеки, заявку придется подавать заново, и это существенно затянет заключение договора купли-продажи. Срок действия одобрения начинает отсчитываться с момента принятия положительного решения.

Что нужно делать после одобрения ипотечного кредита?

Если банк одобрил ипотеку, можно переходить к дальнейшим действиям. С момента получения положительного ответа клиент должен начинать искать квартиру или дом для покупки. Можно делать это самостоятельно через сервисы объявлений, а можно обратиться в риелторское агентство. Если Сбербанк одобрил небольшую максимальную сумму, это значительно затрудняет выбор.

С момента получения положительного ответа клиент должен начинать искать квартиру или дом для покупки. Можно делать это самостоятельно через сервисы объявлений, а можно обратиться в риелторское агентство. Если Сбербанк одобрил небольшую максимальную сумму, это значительно затрудняет выбор.

Этап 4: подбор объекта недвижимости

После одобрения ипотеки следует этап подбора недвижимости. Действовать самостоятельно рискованно: банк выдвигает достаточно высокие требования к ликвидности приобретаемой недвижимости, поэтому потребуется согласование варианта жилья. Если заемщик обращается к риелторам, специалисты сразу подбирают объект, который гарантированно подойдет по всем требованиям.

Этап 5: оценка жилья

На следующем этапе заемщику предстоит подтвердить стоимость приобретаемой недвижимости – для этого проводится процедура оценки. Банк предоставляет контакты аккредитованных оценочных фирм, процедуру оплачивает заемщик. Оценщик проводит детальный осмотр жилья по согласованию с продавцом и составляет оценочный альбом, в котором отражаются все основные параметры недвижимости. В этом документе указывается точная рыночная цена, по ней определяется точный размер предоставляемого кредита.

В этом документе указывается точная рыночная цена, по ней определяется точный размер предоставляемого кредита.

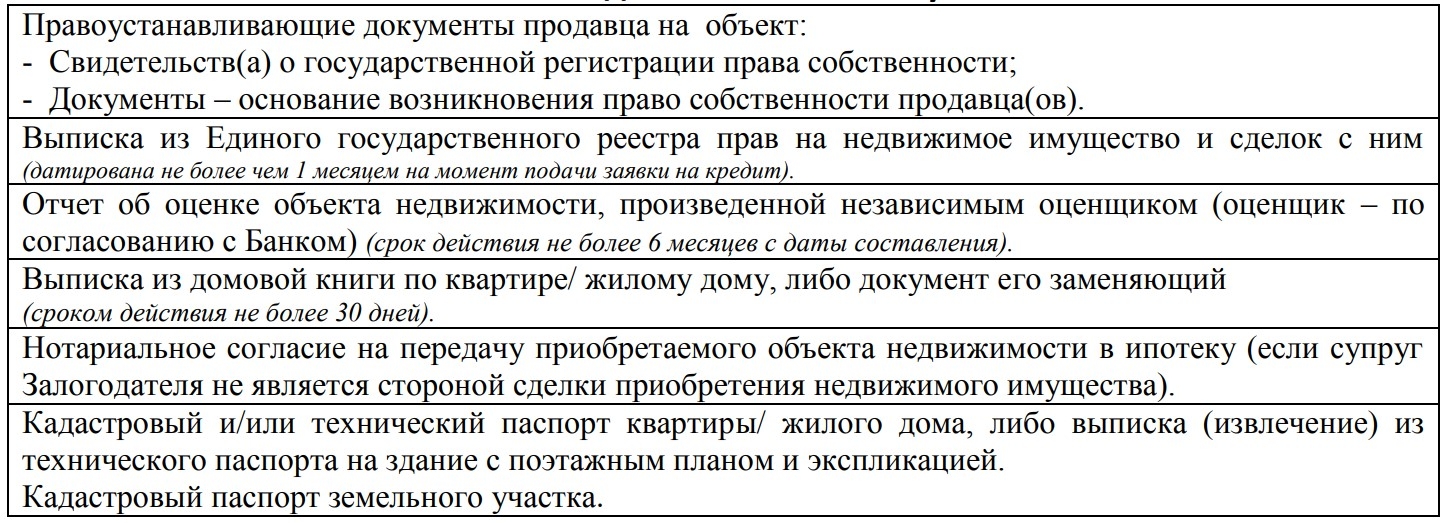

Этап 6: сбор необходимых документов на жилье

На следующем этапе нужно получить у продавца комплект документов на недвижимость и заключить предварительный договор купли-продажи. В стандартный комплект входят следующие бумаги:

- Выписка из домовой книги и кадастровый паспорт. Если этих документов нет, продавец должен получить их в БТИ – это затягивает время оформления договора.

- Технический паспорт недвижимости.

- Свидетельство о праве собственности на объект.

Иногда запрашиваются дополнительные документы. Например, банк может запросить справку об отсутствии прописанных в квартире жильцов и коммунальных задолженностей.

Срок рассмотрения документов на ипотечный кредит

Рассмотрение полного комплекта документов может занимать до двух недель: банк должен убедиться, что приобретаемый объект действительно является ликвидным.

Если возникают какие-либо сомнения в юридической чистоте недвижимости, кредитная организация делает дополнительные запросы и требует предоставить документы.

Этап 7: одобрение недвижимости

Одобрение объекта по ипотеке в Сбербанке возможно в следующих случаях:

- Жилой дом подключен к централизованным сетям коммуникаций.

- Объект не находится в аварийном состоянии, не предназначен к сносу.

- Приобретаемый объект не требует капитального ремонта.

Если жилье соответствует всем требованиям ликвидности, банк уведомит заемщика об одобрении, после чего можно будет переходить к следующему этапу.

Этап 8: оформление страховки

При получении ипотеки обязательно оформляется страховка на приобретаемое имущество. Оно должно быть защищено от пожара, взрыва, затопления, стихийных бедствий и других угроз, которые могут привести к уничтожению объекта залога. При возникновении страхового случая выгодоприобретателем становится банк: он получает деньги, а заемщик освобождается от кредита.

Процентная ставка снижается на 1%, если заемщик дополнительно оформляет страхование жизни и здоровья. Хотя эта услуга не является обязательной, она в итоге снижает переплату по кредиту.

Этап 9: подписание кредитного договора

Заемщик приходит в отделение Сбера для подписания кредитного договора. Этот документ нужно изучить предельно внимательно: важно детально разобраться во всех условиях и прояснить непонятные места, чтобы в дальнейшем избежать сложностей. К договору прикладывается график платежей: чаще всего кредит погашается по аннуитетной схеме, то есть каждый месяц заемщик вносит одинаковую сумму.

Этап 10: регистрация сделки

После заключения договора сделка должна быть зарегистрирована для передачи права собственности другому человеку. Для регистрации права собственности нужно обратиться в Россреестр с комплектом подтверждающих документов, чаще всего эта процедура проводится через МФЦ. Возможна электронная регистрация сделки, для этого нужно посетить сайт Росреестра и отправить запрос. При электронном способе процесс занимает 4 дня, при подаче документов через МФЦ он потребует намного больше времени.

При электронном способе процесс занимает 4 дня, при подаче документов через МФЦ он потребует намного больше времени.

Этап 11: внесение первоначального взноса

Первоначальный взнос по ипотеке в Сбербанке составляет от 10% от стоимости приобретаемой недвижимости. Заемщик перечисляет эту сумму на счет продавца, подтверждающий документ передается в банк.

Этап 12: выдача кредита

После внесения первоначального взноса банк перечисляет оставшуюся сумму на счет продавца. Сделка может проходить только в безналичном формате. С момента перечисления средств продавцу заемщик обязан погашать кредит по запланированному графику.

Основные причины задержек на каждом этапе

Иногда клиенты ждут получения ипотеки намного дольше, чем это предусмотрено стандартной процедурой. Основные причины долгого рассмотрения:

Основные причины долгого рассмотрения:

- Сомнения в достоверности предоставленных клиентом документов.

- Проверка дополнительных бумаг при указании альтернативных источников дохода.

- Необходимость проверки документов для предоставления государственных субсидий и маткапитала.

Возможны и другие причины задержек. Банк в итоге может отказать без объяснения – в этом случае стоит проверить кредитную историю.

РОССИЯ: СБЕРБАНК Страхование жизни переводит постпродажное обслуживание в онлайн

На фронте коронавируса

15 апреля 2020 — Марина МАГНАВАЛЬ

СБЕРБАНК Страхование жизни, дочерняя компания СБЕРБАНКА, предлагает своим клиентам возможность дистанционно сообщать о страховых случаях и отправлять необходимые документы по договорам добровольного страхования жизни (при оформлении ипотеки, потребительского кредита, кредитной карты или покупки товаров в кредит онлайн), Об этом сообщает пресс-служба страховщика.

Клиенты также могут дистанционно изменить договоры ипотечного страхования жизни или расторгнуть их, если это необходимо. Все указанные операции можно совершить на сайте страховщика или по телефону.

Компания пытается перевести послепродажное обслуживание в онлайн. По договорам накопительного и инвестиционного страхования жизни клиенты могут требовать выплаты и получать выплаты дистанционно, а также вносить изменения в свои договоры.

В компании действуют программы накопительного страхования детей, включающие услугу «Образовательный консьерж» по подбору учебных заведений и другие сопутствующие вопросы. Страховщик отметил, что с начала 2020 года количество обращений в этот сервис удвоилось по сравнению с прошлым годом, а самый популярный запрос — дистанционное обучение.

Стоит отметить, что за 1 квартал 2020 года клиенты СБЕРБАНК Страхование жизни заключили около 40 тыс. договоров накопительного страхования жизни. Эта долгосрочная программа позволяет накапливать капитал, обеспечивает страховую защиту жизни и здоровья клиентов. В 1 квартале 2020 года наибольшее количество договоров было заключено на срок от 6 до 10 лет (40%), далее следуют договоры на срок 11-16 лет (28%), долгосрочные договоры составили 16% и договоры на 5 лет — также 16%. При этом наибольшие суммы по договорам накопительного страхования жизни приходятся на клиентов старше 65 лет.

В 1 квартале 2020 года наибольшее количество договоров было заключено на срок от 6 до 10 лет (40%), далее следуют договоры на срок 11-16 лет (28%), долгосрочные договоры составили 16% и договоры на 5 лет — также 16%. При этом наибольшие суммы по договорам накопительного страхования жизни приходятся на клиентов старше 65 лет.

Ольга МОНАХОВА, Исполнительный директор Инвестиционно-сберегательного управления СБЕРБАНКа, сказала:

«Очень важно иметь финансовую подушку для себя и своей семьи на случай непредвиденных обстоятельств. Накопительное страхование жизни позволяет формировать капитал даже при небольших взносы от 2000 рублей в месяц.При этом жизнь и здоровье клиентов застрахованы на весь срок действия договоров, включая случаи заболевания COVID-19.Мы постоянно совершенствуем наши услуги и совсем недавно перешли послепродажное обслуживание на накопительный договоры страхования жизни в онлайн. Теперь наши клиенты могут совершать все основные операции по своим договорам дистанционно».

СБЕРБАНК Страхование жизни оказывает услуги по рисковому, накопительному и инвестиционному страхованию жизни. Компания является лидером российского рынка страхования жизни и имеет национальный рейтинг по шкале RAEX (Эксперт РА) — ruAAA.

1291 просмотров

Делиться |

События

- IIF2023 Конференция по страхованию ESG

4 апреля 2023 г.

Отель Bristol, Вена, Австрия

Подробная информация: internationalinsuranceforum.com - IIF2023 Конференция по автострахованию

5 апреля 2023 г.

Отель Bristol, Вена, Австрия

Подробности: internationalinsuranceforum.com - Международная страховая конференция Грузии

4-5 мая 2023 г.

Тбилиси, Грузия - FIAR 2023 — Международный форум по страхованию и перестрахованию

14-16 мая 2023 г.

Бухарест, Румыния

Подробности: fiar.ro

Просмотреть все события

Генеральный директор Sberbank Europe описывает свою цифровую трансформацию —

Соня Саркози, генеральный директор Sberbank Europe, который работает на восьми рынках в Центральной и Восточной Европе, объясняет, как он продвигается по пути превращения в современный банк с автоматизированными и цифровыми процессами, а также с единым подходом к клиентам.

Эта статья является частью специального отчета The Banker’s Special Report «Цифровая трансформация европейских банковских групп», подготовленного совместно с Backbase.

В: Какова стратегия цифровой трансформации Сбербанка?

О: Сегодня люди ожидают, что смогут осуществлять свои банковские операции из любого места, быстро и в цифровом виде. Мы хотим, чтобы наши клиенты могли делать это, предлагая им прозрачные, простые для понимания продукты на привлекательных условиях, а также исключительный сервис и цифровое взаимодействие с пользователем.

Вот почему мы уделяем особое внимание нашей ИТ-стратегии. Мы определили шесть приоритетов на период 2019–2021 годов: экономическая эффективность, цифровизация, эффективное управление рисками, эффективное управление финансами, развитие бизнеса цепочки поставок и эффективное групповое управление ИТ.

В 2019 году мы начали реализовывать нашу стратегию, повышая эффективность затрат за счет автоматизации процессов, уделяя особое внимание цифровизации продаж и услуг с помощью новой многоканальной платформы (OCP) для онлайн- и мобильного банкинга. Кроме того, мы внедряем нашу общегрупповую платформу управления финансами и рисками (FRMP), проект, который повысит эффективность и действенность информационных систем и потоков данных.

В: Как это происходит в вашем регионе?

О: Наша команда OCP собирается развернуть новое приложение мобильного банкинга для клиентов. Мы начнем в Хорватии, а остальные страны будут следовать шаг за шагом.

Мы начали наш проект FRMP с наиболее важных аспектов: составление бюджета и планирование. В конечном счете, FRMP улучшит наши возможности управления информацией, обеспечит централизованное управление данными в масштабах всей группы и хранение данных на основе данных из единого источника достоверности.

В конечном счете, FRMP улучшит наши возможности управления информацией, обеспечит централизованное управление данными в масштабах всей группы и хранение данных на основе данных из единого источника достоверности.

Мы продвигаем цифровизацию во всех наших дочерних компаниях. Например, в 2020 году несколько дочерних компаний запустили мгновенные платежи, позволяющие переводить деньги за считанные секунды; Sberbank CZ ввел в эксплуатацию нового программного робота, который помогает ежемесячно обрабатывать тысячи транзакций клиентов; и мы модернизируем и улучшаем функциональность наших мобильных банковских решений для корпоративных и розничных клиентов по всему региону, и это лишь некоторые из инициатив.

Наш немецкий филиал, предлагающий сквозные онлайн-депозиты, сберегательные счета и потребительские кредиты, достиг одного из лучших показателей пути клиента и времени до ответа на рынке. В среднем клиенты тратят около 13 минут на подачу заявки со всеми необходимыми документами. Решение о кредите принимается за считанные секунды, а деньги доступны быстро и легко в течение 24 часов после проверки необходимых документов. С момента запуска мгновенных кредитов в Германии в 2018 году общий объем кредита превысил 400 млн евро9.0003

Решение о кредите принимается за считанные секунды, а деньги доступны быстро и легко в течение 24 часов после проверки необходимых документов. С момента запуска мгновенных кредитов в Германии в 2018 году общий объем кредита превысил 400 млн евро9.0003

В: Вы пытаетесь создать цельный и унифицированный цифровой опыт в разных странах?

О: В рамках нашего проекта OCP мы создаем единую платформу для поддержки цифрового банкинга наших клиентов по всем каналам и во всех странах. Таким образом мы рассчитываем увеличить взаимодействие наших клиентов со Sberbank Europe, а также увеличить свою долю на рынке. Мы также ожидаем, что этот подход будет более экономичным, поскольку решение может использоваться всеми нашими дочерними компаниями. OCP даст нам возможность обслуживать наших клиентов различными способами, которые не только удобны и эффективны, но и повысят имидж и доверие к нашему бренду.

В: Существуют ли проблемы в конкретной стране?

О: Все страны нашего региона отличаются цифровизацией, количеством интернет-пользователей, особенностями регулирования и так далее. Эти различия стали еще более очевидными в последнее время, когда региональные регуляторы по-своему отреагировали на экономические угрозы пандемии Covid-19.

Эти различия стали еще более очевидными в последнее время, когда региональные регуляторы по-своему отреагировали на экономические угрозы пандемии Covid-19.

Sberbank Europe имеет разные отправные точки в каждой стране, когда речь идет о реализации нашей цифровой стратегии. Вы не можете взять товар в том виде, в котором он предлагается в Хорватии, и привезти его без изменений в Чехию; она должна быть адаптирована и приспособлена к местным особенностям.

В: Как вы решаете эти проблемы и влияют ли они на вашу цифровую стратегию?

О: Наша стратегия основана на местной специфике и оценке сильных сторон рынков, на которых мы присутствуем. У нас высокий уровень вовлеченности местных команд в реализацию стратегии, что помогает нам адаптировать ее к местным реалиям. Будь то в Сербии или в Германии, нашим приоритетом является максимальное упрощение банковских операций, предлагая нашим клиентам прозрачные, простые для понимания продукты с привлекательными предложениями и исключительным обслуживанием, а также сквозные цифровые процессы.

Стаж на последнем месте работы должен составлять не меньше трех месяцев, общий трудовой стаж – не меньше полугода. Трудовая книжка должна находиться в кадровом отделе работодателя.

Стаж на последнем месте работы должен составлять не меньше трех месяцев, общий трудовой стаж – не меньше полугода. Трудовая книжка должна находиться в кадровом отделе работодателя.

Если возникают какие-либо сомнения в юридической чистоте недвижимости, кредитная организация делает дополнительные запросы и требует предоставить документы.

Если возникают какие-либо сомнения в юридической чистоте недвижимости, кредитная организация делает дополнительные запросы и требует предоставить документы.