Как рассчитать кадастровую стоимость недвижимости в 2023 году

Любые операции с недвижимостью требуют расчета кадастровой стоимости. Этот показатель нужен, чтобы определить размер налога, которым облагается имущество физических лиц.

Как узнать кадастровую стоимость недвижимости расскажем в нашей статье.

Что такое кадастровая стоимость?

Кадастровая стоимость — основной показатель, который влияет на размер налога за владение недвижимым имуществом. Согласно закону, имущественным налогом облагаются:

- Земельные участки

- Частные дома

- Квартиры

- Комнаты

Каждый объект имеет свою кадастровую стоимость, которая отражена в отчетах из ЕГРН.

Для чего проводить кадастровую оценку и на что она влияет?

Кадастровая стоимость — одна из важнейших характеристик объекта недвижимости. Определение этого показателя нужно для:

- Расчета налогов для владельцев частной недвижимости

- Определения рыночной стоимости для аренды, купли-продажи или инвестирования в недвижимость

- Рационального распределения недвижимости муниципальными властями: приватизации, перераспределения, оформления разрешений на строительство и т.

д.

д. - Создания и поддержания функционирования единой системы обложения налогами земель, которые находятся в частной и федеральной собственности

Какой орган определяет кадастровую стоимость недвижимости?

Единственный орган, который ведет учет недвижимости в России — это Росреестр. Оценка имущества проходит следующим образом:

- Муниципальные власти подают запрос об изменении территории, которая относится к ее ведению

- Росреестр составляет перечень участков, которые нужно оценить. Учитываются отличия и характеристики объекта, включая почтовый адрес, наличие построек на территории и их качество, а также общее количество квадратных метров территории

- Рассчитываются удельные показатели для земли под каждый из видов использования. Процедура выполняется специалистом-оценщиком

- На основании результатов оценки муниципальные власти составляют официальный документ

- Данные об объекте вносят в ЕГРН

От чего зависит кадастровая стоимость земельного участка?

Размер налога на земельные участки рассчитывается на основании Земельного кодекса РФ, утвержденного муниципальными властями. Конечная сумма зависит от параметров участка, его категории, предназначения, площади и т.д.

Конечная сумма зависит от параметров участка, его категории, предназначения, площади и т.д.

Кадастровая стоимость — это денежная сумма, в которой выражается реальная стоимость участка. Зачастую кадастровая стоимость выше рыночной, поэтому собственники оплачивают сборы по более высокой ставке.

От чего зависит кадастровая стоимость квартиры?

На кадастровую стоимость квартиры влияют следующие факторы:

- Регион и район, в котором расположена недвижимость

- Технические параметры квартиры

- Общее состояние объекта

- Средний доход жителей населенного пункта

Как рассчитать кадастровую стоимость земельного участка?

Кадастровая стоимость участка рассчитывается по формуле:

Ск = П*(Ки + Кл)*Кп. Части формулы означают:

- Ск — кадастровая стоимость

- П — площадь земельного участка

- Ки — инфраструктура на участке в рублях на квадратный метр

- Кл — специфический фактор, также в рублях на квадратный метр

- Кп — переходный коэффициент

Также перед расчетом кадастровой стоимости выбирают один из методов:

- Доходный — определяют размер прибыли, получаемой с эксплуатации участка и ее дальнейший приход

- Сравнительный — имеющуюся по земельному участку информацию анализируют

- Затратный — проводится экспертная оценка участка с определением его стоимости

Прежде чем определять  Она проводится специалистами государственных учреждений.

Она проводится специалистами государственных учреждений.

Однако отметим, что самостоятельно рассчитывать кадастровую стоимость на калькуляторе не нужно: раз в 5 лет власти сами обновляют оценочные данные по базе Росреестра. А узнать кадастровую стоимость можно из отчета с данными из ЕГРН.

Какие документы нужны для расчета кадастровой стоимости?

Прежде чем рассчитывать кадастровую стоимость недвижимости, нужно собрать пакет документов:

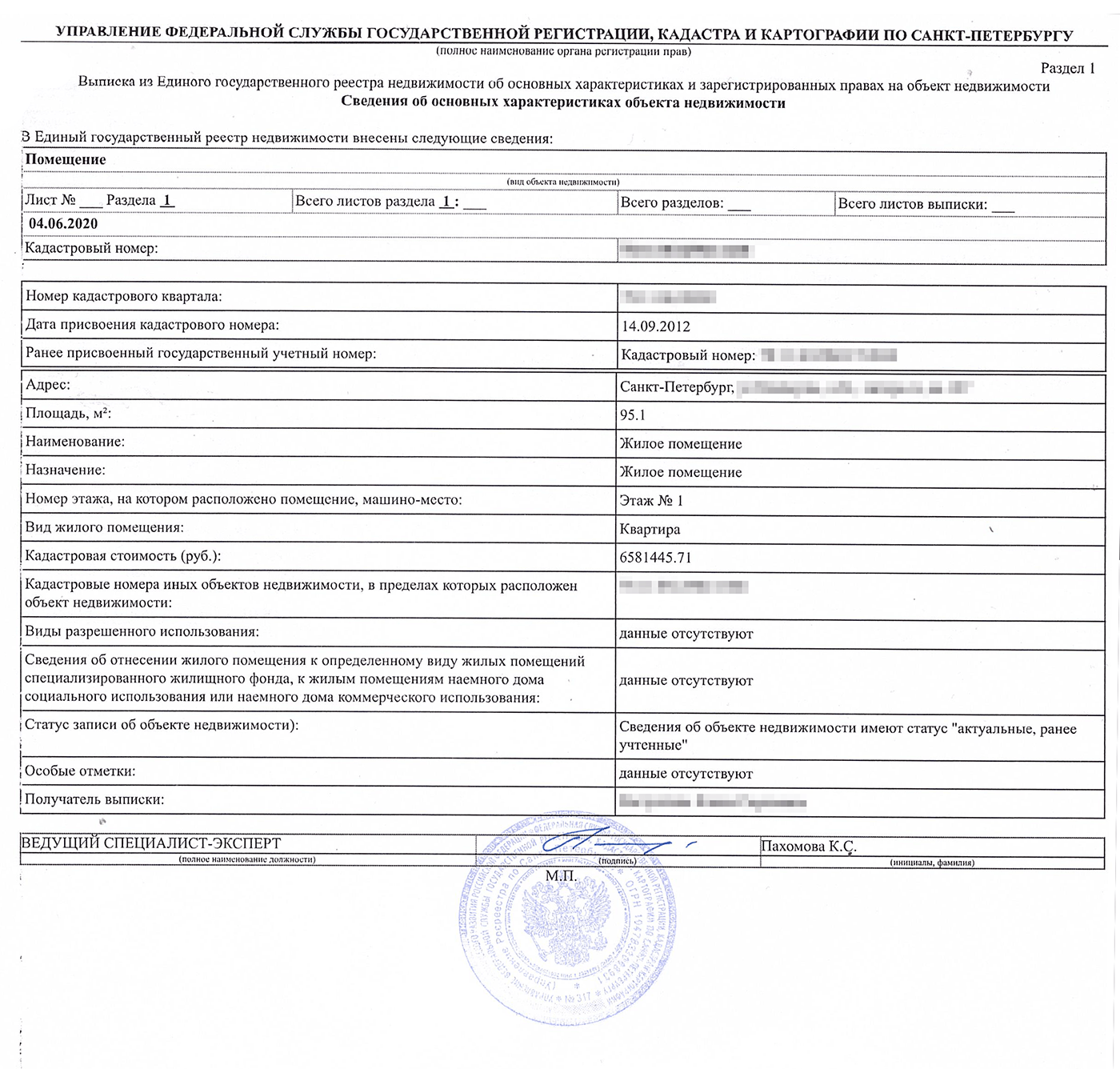

- Выписка из ЕГРН, чтобы подтвердить право собственности на объект.

- Заявление на расчет кадастровой стоимости объекта

- Удостоверение личности собственника

- Квитанция об оплате госпошлины

Представителям собственника также нужно предоставить доверенность.

Можно ли оспорить или снизить кадастровую стоимость?

Если собственник считает, что кадастровая стоимость была определена неверно, он может обратиться в Росреестр или в суд. Если владелец докажет, что расчеты были ошибочными, то новая кадастровая стоимость применяется на все предыдущие периоды, когда налог рассчитывали неверно.

Если владелец докажет, что расчеты были ошибочными, то новая кадастровая стоимость применяется на все предыдущие периоды, когда налог рассчитывали неверно.

Получив положительное решение, владелец недвижимости может получить перерасчет и компенсацию. Но важно отметить, что перерасчет или компенсации будут выплачены только по тем искам, которые подали до 1 января 2022 года.

В каких случаях кадастровую стоимость могут завысить?

Существует всего два случая, когда кадастровая стоимость может быть завышена:

- Часто цена по кадастру повышается для участков определенных видов использования. Такие ситуации связаны с тем, что владелец неправильно указал информацию об участке. Выявить неточности можно изучив выписку из ЕГРН об участке, а исправить — обратившись в Росреестр

- Кадастровая стоимость превышает рыночную. В такой ситуации к работе подключается специальная комиссия, изучающая документы на имущество

Сроки проведения кадастровой оценки

По закону, проведение повторной кадастровой оценки возможно не чаще, чем раз в три года. Предельный же срок переоценки — один раз в пять лет.

Предельный же срок переоценки — один раз в пять лет.

Важно отметить, что для Москвы, Санкт-Петербурга и Севастополя сроки отличаются — в этих городах повторная оценка проводится не чаще, чем один раз в 2 года.

Как оспорить размер кадастровой стоимости?

Чтобы добиться снижения кадастровой стоимости на недвижимость, владелец может воспользоваться одним из следующих способов:

- Подать заявление на имя руководителя комиссии в Росреестре

- Подать судебный иск, чтобы обжаловать решение госучреждения и защитить собственные интересы

Владелец имущества сам выбирает учреждение, в которое он будет обращаться для решения этого вопроса.

Как узнать кадастровую стоимость недвижимости, не проводя расчеты самостоятельно?

- Отчет о кадастровой стоимости.

В сервисе «ЕСПН» этот документ можно заказать на любую дату, начиная с 1 января 2004 года

В сервисе «ЕСПН» этот документ можно заказать на любую дату, начиная с 1 января 2004 года - Отчет «Расширенные сведения об объекте недвижимости»

- Отчет об основных характеристиках и правах

Заказать отчет с данными из ЕГРН и узнать кадастровую стоимость можно тут:

Росреестр проинформировал граждан о том, как узнать кадастровую стоимость недвижимости

недвижимость город домаРосреестр предлагает несколько способов получения из Единого государственного реестра недвижимости (ЕГРН) информации о кадастровой стоимости объектов недвижимости.

Кадастровая стоимость является базовой величиной для исчисления налога на землю, а также на имущество юридических и физических лиц в субъектах России, где региональные органы власти приняли такое решение. Кроме того, информация о кадастровой стоимости может быть использована для проведения ряда операций с недвижимостью, например, оформления аренды или наследства, сказано в сообщении ведомства.

Сведения о кадастровой стоимости подлежат внесению в ЕГРН.

Так, на сайте Росреестра можно получить выписку из ЕГРН о кадастровой стоимости объекта недвижимости. Такая выписка предоставляется бесплатно в течение трех рабочих дней.

Выписку из ЕГРН о кадастровой стоимости объекта недвижимости также можно получить при обращении в МФЦ лично, или направив запрос по почте. В случае обращения в МФЦ срок оказания услуги увеличивается на два дня.

Собственники недвижимости могут узнать кадастровую стоимость принадлежащих им объектов в личном кабинете Росреестра, который расположен на главной странице сайта Росреестра. Для авторизации в личном кабинете используется подтвержденная учетная запись пользователя на едином портале государственных услуг Российской Федерации.

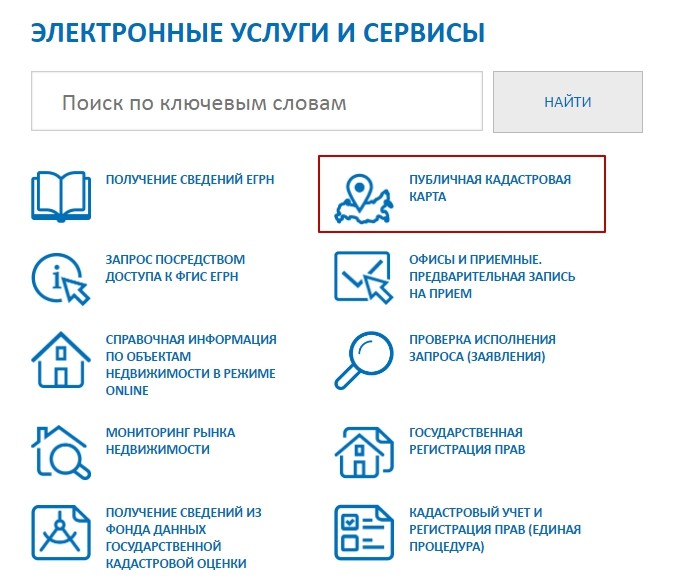

Оперативно ознакомиться с информацией о кадастровой стоимости объекта недвижимости можно с помощью сервиса «Запрос посредством доступа к ФГИС ЕГРН». Получить ключ доступа к данному сервису, а также пополнить его баланс можно в личном кабинете Росреестра. Кроме того, внесенную в ЕГРН кадастровую стоимость можно узнать в режиме онлайн с помощью сервисов «Публичная кадастровая карта» и «Справочная информация по объектам недвижимости в режиме online», которые доступны на главной странице сайта Росреестра.

Кроме того, внесенную в ЕГРН кадастровую стоимость можно узнать в режиме онлайн с помощью сервисов «Публичная кадастровая карта» и «Справочная информация по объектам недвижимости в режиме online», которые доступны на главной странице сайта Росреестра.

Вступившим в силу с 1 января 2017 года Федеральным законом «О государственной кадастровой оценке» установлены новые правила проведения государственной кадастровой оценки, вступления в силу и оспаривания ее результатов.

Кадастровая оценка по новым правилам проводится начиная с 2018 года государственными бюджетными учреждениями в субъектах России, где региональные власти приняли соответствующее решение. Так, по решению органов власти субъектов России в 2018 году кадастровая оценка по закону «О государственной кадастровой оценке» была проведена в 34 регионах. В 2019 году такая оценка проводится в 65 регионах. По состоянию на июль 2019 года проведение государственной кадастровой оценки в 2020 году запланировано в 45 регионах.

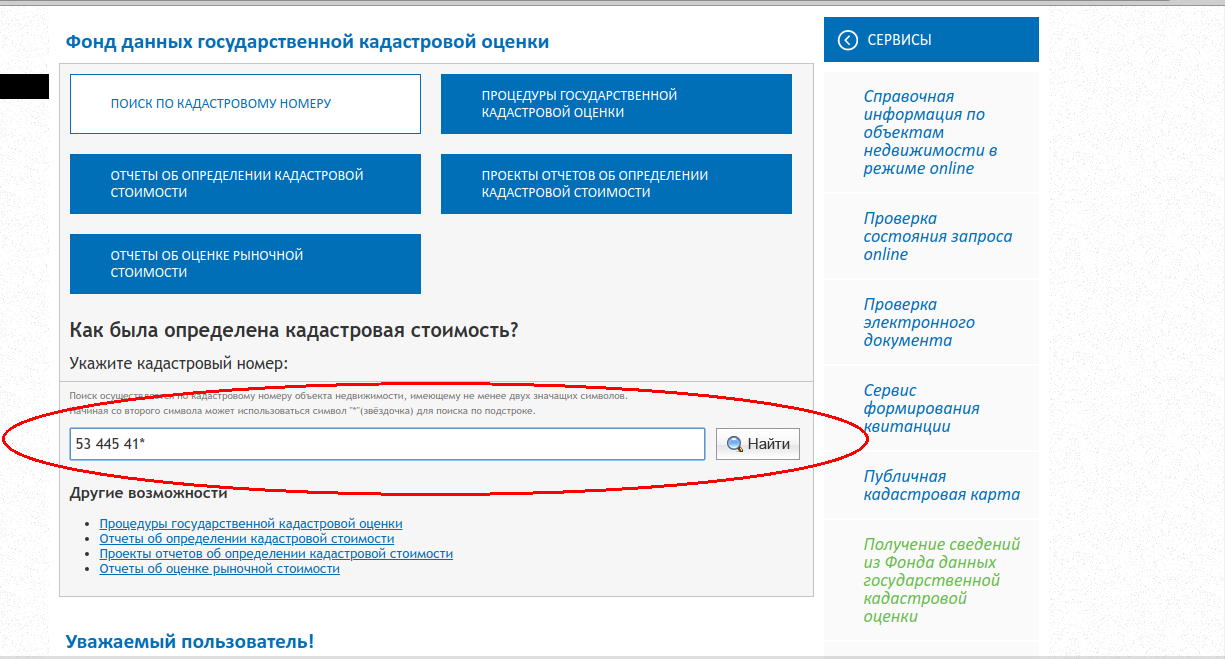

Росреестр рекомендует владельцам недвижимости ознакомиться с промежуточными отчетными документами по государственной кадастровой оценке. Информация о размещении в открытом доступе таких документов, а также о порядке и сроках представления замечаний к ним публикуется на информационных щитах органа власти субъекта Российской Федерации и муниципалитетов, в печатных СМИ, в сервисе «Фонд данных государственной кадастровой оценки».

Информация о размещении в открытом доступе таких документов, а также о порядке и сроках представления замечаний к ним публикуется на информационных щитах органа власти субъекта Российской Федерации и муниципалитетов, в печатных СМИ, в сервисе «Фонд данных государственной кадастровой оценки».

Предварительные результаты оценки размещаются на интернет-сайтах государственных бюджетных учреждений, созданных в регионах для проведения кадастровой оценки. Кроме того, ознакомиться с предварительными результатами кадастровой оценки возможно на сайте Росреестра через сервис «Фонд данных государственной кадастровой оценки».

В случае обнаружения ошибки в промежуточных отчетных документах по государственной кадастровой оценке можно обратиться в бюджетное учреждение для ее исправления. Такая мера поможет устранить ошибку до утверждения кадастровой стоимости объекта недвижимости региональным органом власти.

Следите за нашим Телеграм-каналом, чтобы не пропускать самое важное!

Поделиться:

Свежие новости

- Все новые материалы

- Эксперты

- Электронное правительство

- В регионах

- За рубежами

- Новости

- Актуально

- Аналитика

- Управление интернетом

- Интервью

- Импортозамещение

Подробнее

Подписка на дайджест

- Email(корректный e-mail)

Эксперты

Форум «ПРОФ-IT»

Налог на имущество физических лиц – как рассчитывается и с кого взимается

Порядок исчисления, исчисления и уплаты налога на имущество физических лиц регулируется Налоговым кодексом Российской Федерации (статьи 399-409).

В статье мы подробно расскажем о налоге на имущество, порядке его исчисления и перечисления, а также дадим информацию о льготных категориях и ставках по исчислению обязательного платежа.

Налог на имущество исчисляется территориальными органами Федеральной налоговой службы по месту нахождения имущества. После получения результата расчета собственнику направляется уведомление с указанием отчетного периода, размера налоговой базы, наименования объекта, ставки и суммы налога к уплате.

Уважаемые читатели! Мы говорим о стандартных методах решения юридических проблем, но ваш случай может быть особенным. Мы поможем найти решение вашей проблемы бесплатно — просто позвоните нашему юрисконсульту по телефону:

Это быстро и бесплатно ! Также быстро получить ответ можно через форму консультанта на сайте.

Сведения об имуществе и его собственнике содержатся в Едином государственном реестре. Налоговая инспекция самостоятельно получает информацию из Росреестра.

До 2016 года в качестве налоговой базы для исчисления налога на имущество физических лиц принималась инвентаризационная стоимость недвижимого имущества. Теперь информация для расчета берется из данных инвентаризации.

Кто платит налог на имущество

Налог на имущество должны платить все физические лица, которые владеют:

- Дом;

- квартира;

- номер;

- гараж или автостоянка;

- комплекс недвижимости;

- здание, сооружение, строение;

- незавершенное строительство;

- доли в вышеперечисленном имуществе.

Налогом облагается только частное имущество. Например, общее имущество, к которому относятся лестничные площадки, крыши, подвалы и т. д., не нужно облагать налогом.

Вам также придется платить за нежилые помещения. Например, садовые и дачные участки ранее не облагались налогом на имущество. Однако с 2015 года за них нужно платить.

Например, садовые и дачные участки ранее не облагались налогом на имущество. Однако с 2015 года за них нужно платить.

ставка налога на имущество

Ставки налогообложения устанавливаются региональными нормативными актами. Однако они не могут превышать уровень, принятый федеральным законом.

Процентная ставка по имущественному налоговому платежу не может превышать:

- 0,1% — для жилых зданий и помещений, гаражей, автостоянок, унифицированных недвижимых комплексов, хозяйственных построек площадью не более 50 м 2 ;

- 2% — для объектов, кадастровая стоимость которых превышает 300 миллионов рублей;

- 0,5% — для всех остальных объектов налогообложения.

Если региональное законодательство не устанавливает процентную ставку, то используется максимально возможная. Таким образом, если иное не установлено локальными нормативными актами, ставка налога на имущество, например, на квартиру будет составлять 0,1%.

Допускается устанавливать дифференцированные ставки налога в зависимости от кадастровой стоимости, вида объекта и его местонахождения.

Приведенные выше ставки были приняты для расчета налога по кадастровой стоимости. Если расчеты производятся по инвентаризационной стоимости, то ставки будут зависеть от ее уровня:

- до 300 000 руб. — до 0,1%;

- от 300 000 до 500 000 руб. — 0,1-0,3%;

- от 500 000 рублей — 0,3-2%.

Ставка во многом зависит от местонахождения недвижимости и ее типа.

Как рассчитать налог на имущество

Налог рассчитывается Федеральной налоговой службой. Физическое лицо получает на руки уведомление, в котором уже прописан результат расчетов.

Так, если раньше для расчета бралась инвентаризационная стоимость, то теперь используется кадастровая стоимость. Она выше инвентаризационной и практически идентична рыночной цене недвижимости. Это нововведение вводилось постепенно в субъектах федерации.

Если какой-либо субъект до 1 декабря 2017 года не успел утвердить кадастровую стоимость недвижимого имущества и издать соответствующий нормативный акт, то в 2018 году на его территории налог на имущество будет рассчитываться исходя из инвентаризационной стоимости. К январю 2020 года все организации должны перейти на новую систему расчета.

К январю 2020 года все организации должны перейти на новую систему расчета.

Рассмотрим, как осуществляется расчет кадастровой и инвентаризационной стоимости.

Кадастровая стоимость

Для расчета используется следующая формула:

Налог = (Кадастровая стоимость — Налоговый вычет) х Размер доли х Ставка налога.

Сведения о кадастровой стоимости взяты из Росреестра. Для расчета принимается значение на 1 января отчетного года. Если объект новый, то стоимость на дату постановки на кадастровый учет. Уточнить этот показатель можно в территориальном отделении Росреестра.

Для наиболее распространенной недвижимости применяется правило налогового вычета. Он заключается в возможности снижения кадастровой стоимости и, соответственно, налога. В настоящее время действуют следующие исключения:

- для квартир — уменьшение 20 м 2 ;

- для помещений — 10 м 2 ;

- жилой дом — 50 м 2 ;

- единый недвижимый комплекс с жилыми домами — на один миллион рублей.

Если после этого кадастровая стоимость становится отрицательной, она принимается равной нулю.

Если имущество находится в общей долевой собственности, налог рассчитывается пропорционально для каждого собственника, исходя из их доли в общем праве.

Стоимость запасов

Для расчета используется следующая формула:

Налог = Стоимость запасов x Размер доли x Ставка налога.

Для расчета суммы обязательного платежа принимаются данные о стоимости запасов, представленные в ФНС до марта 2013 года. Узнать эту информацию можно в территориальном отделении БТИ по месту нахождения объекта недвижимости.

Переходный период

Поскольку сумма налога, исчисленная от кадастровой стоимости, значительно превышает нагрузку при расчете от цены по БТИ, было принято решение рассчитывать первые четыре года после введения новшества по следующей формула:

Налог = (Налог на кадастровую стоимость — Налог на инвентаризационную стоимость) х Понижающий коэффициент + Налог на инвентаризационную стоимость.

Коэффициент постепенно увеличивается:

- 0,2 — в первый год;

- 0,4 — на втором курсе;

- 0,6 — на третьем курсе;

- 0,8 — на четвертом курсе.

Начиная с пятого года налог исчисляется по кадастровой стоимости в полном объеме. Понижающий коэффициент используется только в тех случаях, когда уровень налога на кадастровую стоимость больше, чем налог на инвентаризационную стоимость.

Срок уплаты налога на имущество и налоговое уведомление

Информация о необходимости уплаты доводится до физических лиц, являющихся собственниками имущества, путем направления налогового уведомления. В 2018 году граждане России будут получать уведомления в период с апреля по ноябрь. Максимально возможный срок уведомления составляет 30 дней до даты платежа.

Извещение из налоговой может не прийти. В этом случае собственник недвижимости обязан лично явиться в офис и сообщить о наличии у него налогооблагаемого имущества. Правоустанавливающие документы прилагаются в качестве подтверждения. Это нужно будет сделать один раз для каждого объекта.

Правоустанавливающие документы прилагаются в качестве подтверждения. Это нужно будет сделать один раз для каждого объекта.

Данные в ФНС предоставляются до конца декабря года, в котором было приобретено имущество. То есть, если квартира куплена в 2018 году, вам необходимо уведомить налоговую инспекцию до 31 декабря 2019 года. Искусство. 129.1 НК РФ и может быть оштрафован на 20% от суммы неуплаченного налога.

Налог на имущество необходимо уплатить до 1 декабря 2018 года. В случае неуплаты начисляется пеня на сумму налога, исчисленную за каждый день просрочки. Он равен 1/300 действующей ставки рефинансирования по курсу ЦБ РФ.

Платеж можно перевести через официальный сервис на сайте ФНС, на портале Госуслуг, через платежные терминалы или в кассах банков.

Платят ли пенсионеры налог на имущество – кто имеет право на льготы

Несмотря на все изменения, категории льготников остались прежними. Не платят налог на имущество следующие граждане:

- дети-инвалиды детского возраста, а также I и II группы;

- Герои Российской Федерации и СССР;

- участники боевых действий, а также лица, проходившие службу в штабах армейских частей;

- жертв радиационной катастрофы в Семипалатинске;

- военнослужащих, прослуживших не менее 20 лет и уволенных в запас в связи с достижением пенсионного возраста;

- участники испытаний ядерного оружия, ликвидации аварий или лица, потерявшие здоровье в результате радиоактивного облучения;

- потерявшие кормильца в результате боевых действий;

- пенсионеры;

- занимается творческой деятельностью, работая в таких учреждениях как: библиотека, выставка, музеи и др.

д.

д. В сервисе «ЕСПН» этот документ можно заказать на любую дату, начиная с 1 января 2004 года

В сервисе «ЕСПН» этот документ можно заказать на любую дату, начиная с 1 января 2004 года