понятие, права, обязанности, оставление имущества за собой, доверенность на участие в собрании

Кредитор – одна из ключевых фигур в процессе признания компании финансово несостоятельной. Это юридическое или физическое лицо, перед которым у должника имеются долговые обязательства.

СодержаниеПоказать

Кредитор и заемщик: понятия

В рамках процесса признания компании банкротом наиболее часто употребляемыми понятиями являются кредитор и должник. Под должником или заемщиком понимают физическое или юридическое лицо, которое имеет денежные или имущественные обязательства перед кредитором. С учетом положений ст. 307 Гражданского кодекса они могут проявляться в погашении кредитной задолженности, реализации имущества или оплате неустойки. При этом лицо, которое пропустило оговоренный договорными обязательствами платеж, должно не только погасить основной долг, но и начисленные штрафные санкции.

Различия между терминами должник и заемщик заключаются в том, что заемщиком лицо именуется, пока оно добросовестно исполняет свои долговые обязательства по договору. Тогда как статус должника лицо приобретает в ситуациях, когда оно допускает просрочку по обязательствам (например, не вносит ежемесячный платеж по кредиту в установленные сроки или не перечисляет налоги).

Тогда как статус должника лицо приобретает в ситуациях, когда оно допускает просрочку по обязательствам (например, не вносит ежемесячный платеж по кредиту в установленные сроки или не перечисляет налоги).

Под кредитором понимается лицо (как физлицо, так и юрлицо), перед которыми должник может нести определенную ответственность. Она может заключаться в исполнении некоторых обязательств и условий по соглашению, подписанному сторонами. Например, произвести оплату за отгруженные товары в установленные в договоре поставки сроки или производить платежи по кредиту при условии четкого соблюдения графика.

Кредитор наделен следующими правами по гражданскому законодательству:

- Требовать от должника исполнения своих денежных и имущественных требований.

- Переуступать права требования (если это предусмотрено договором).

- Требование о возмещении убытков и об оплате неустойки.

- Передача заявления в ФССП с просьбой принять обеспечительные меры в отношении имущества должника (например, в виде наложения ареста).

- Обращаться в суд за защитой своих интересов.

Сегодня большинство кредитов юрлицам выдаются при наличии залогового обеспечения.

Отношения должника и кредитора в рамках гражданского права

Отношения заемщика и кредитора в гражданском праве строятся на том, что заемщик обязан исполнить определенные обязательства перед кредитором в положенные сроки. Если заемщик уклоняется от исполнения обязательств, то кредитор может принять меры по взысканию задолженности. В частности, он вправе потребовать погашения долгов в судебном порядке, но только при соблюдении претензионного порядка.

Должник вправе принять меры по возвращению задолженности, а кредитор обязан их принять. Если спор не удается урегулировать добровольно, то кредитор может обратиться в суд. При признании задолженности обоснованной будет открыто исполнительное производство и должника принудят исполнить обязательства.

При признании задолженности обоснованной будет открыто исполнительное производство и должника принудят исполнить обязательства.

Исходя из положений Гражданского кодекса, можно выделить такие варианты взаимодействии между кредитором и должником:

- Переуступка прав требования на взыскание долга третьей стороне по Главе 24 ГК. Кредитор наделен правом передачи права требования по взысканию задолженности в пользу третьего лица, если такое условие предусмотрено договором. Помимо этого, недопустима передача личных требований, например, в части оплаты алиментов по ст. 383 ГК.

- Оспаривание кредитного или иного гражданско-правового договора (в частности, в процессе признания компании банкротом, если результатом стало ущемление прав кредитора) по ст.

166 ГК.

166 ГК. - Аннулирование договорных обязательств при грубых нарушениях своих обязательств одной из сторон по ст. 450 ГК.

- Окончание действия договорных обязательств (например, через подписание мирового соглашения) по ст. 416 ГК.

Но чтобы привлечь должника к ответственности, необходимо доказать, что он ненадлежащим образом исполнял свои обязанности.

Права кредитора

Права кредитора в деле о банкротстве несколько отличаются от тех, которыми он наделен гражданско-правовым законодательством. Например, кредиторы после принятия судом заявления о банкротстве не вправе передавать напрямую свои требования должнику. Погашение должником требований отдельных кредиторов в обход установленной очередности будет являться нарушением закона. Все требования кредиторы передают через арбитражного управляющего или суд. Тем не менее они наделены обширными инструментами для повышения шансов по взысканию задолженности.

Все требования кредиторы передают через арбитражного управляющего или суд. Тем не менее они наделены обширными инструментами для повышения шансов по взысканию задолженности.

Наиболее широкими правами в деле о банкротстве наделяются кредиторы, которые имеют статус конкурсных. Не все кредиторы вправе стать конкурсными: в частности, ими не могут стать кредиторы первой очереди с требованиями по возмещению морального ущерба и вреда жизни и здоровью, собственники компании-должника, авторы интеллектуальных трудов или работники компании.

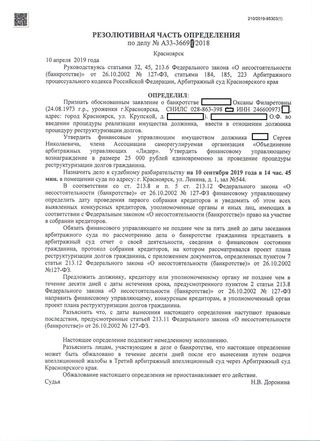

Для получения максимально полного инструментария для погашения своих притязаний кредиторам следует своевременно включиться в реестр требований. Для этого в течение 30 дней после введения в отношении должника этапа наблюдения кредиторы должны предоставить в суд заявление о включении в реестр и комплект сведений, подтверждающих наличие задолженности.Реестр закрывается на этапе конкурсного производства в течение 2 месяцев после введения данного этапа.

К правам конкурсного кредитора можно отнести:

- Инициирование процесса признания должника финансово несостоятельным.

- Непосредственное участие в судебном процессе.

- Предложение СРО или конкретного арбитражного управляющего для назначения на должность.

- Инициирование замены управляющего, который не справляется с обязанностями.

- Получение от управляющего всего спектра информации о ходе процесса несостоятельности: отчетности по результатам этапа банкротства, результатов инвентаризации и пр.

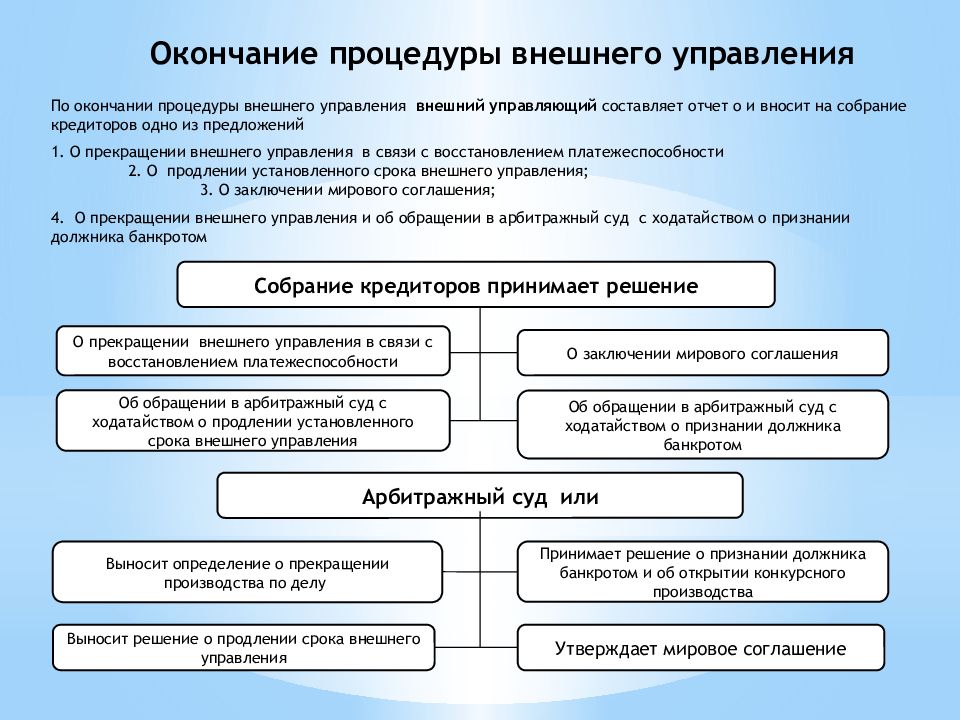

- Направление заявления в арбитражный суд о введении той или иной процедуры банкротства (например, финансового оздоровления или конкурсного производства).

- Подписание мирового соглашения с должником.

Ему будут переданы определенные права от кредиторского собрания.

Ему будут переданы определенные права от кредиторского собрания.Кредиторы, которые не получили статус конкурсного, могут участвовать в собрании кредиторов без права голоса.

Имеет ли право залоговый кредитор оставить предмет залога за собой

Залоговый кредитор имеет особый правовой статус. Это тот кредитор, чьи требования подкреплены залоговым имуществом. Залоговый кредитор – это конкурсный кредитор, обладающий определенными правами и обязанностями: он не утратит свой статус в процессе банкротства и сможет вернуть свои деньги, подкрепленные залогом (тогда как другим кредиторам закон не дает никаких гарантий).

Требования залогового кредитора в реестре указываются отдельно, он относится к кредиторам третьей очереди. Его особенный статус и преимущества заключаются в следующем:

- Он – единственный из кредиторов, кто вправе получить назад свои деньги через реализацию залогового имущества в любой момент, когда предъявит такое требование.

- Если процесс банкротства уже начат, то требование передается исключительно через суд.

По ст. 139 127-ФЗ кредитор может рассчитывать на получение до 70% от суммы, которая была выручена в процессе реализации предмета залога.

По ст. 139 127-ФЗ кредитор может рассчитывать на получение до 70% от суммы, которая была выручена в процессе реализации предмета залога. - Должник лишается права подписания мирового соглашения, если его не одобрит залоговый кредитор по п. 2 ст. 150 127-ФЗ.

- В ходе конкурсного производства недопустимо замещать активы должника без согласия всех залоговых кредиторов по п. 2 ст. 141 ФЗ-127.

- Залоговый кредитор вправе отказаться от реализации предмета залога и может сохранить его за собой по п. 4.1 ст. 138 127-ФЗ. Но в данной ситуации ему предстоит перечислить определенную часть стоимости от залогового имущества на спецсчет, открытый в процессе банкротства в качестве вознаграждения управляющему.

- Залоговым кредитором определяются процессуальные условия по продаже предмета залога по п. 4 ст. 138 127-ФЗ.

Несмотря на привилегированный статус, наличие залога накладывает на кредитора определенные ограничения. Из-за них кредитор может отказаться от своего правового статуса для получения возмещения из конкурсных средств.

Из-за них кредитор может отказаться от своего правового статуса для получения возмещения из конкурсных средств.

Указанный запрет может привести к тому, что 70% от положенных кредитору средств в процессе продажи залога изыскать будет сложно. Для их получения залоговый кредитор может отказаться от своего залогового статуса и вернуть себе право голоса. Изменение статуса кредитора допускается вплоть до закрытия реестра кредиторов.

Для продажи залогового имущества кредитор передает ходатайство в суд. Оно будет удовлетворено, если кредитор убежден в риске утраты или порчи залогового имущества, или если его реализация не будет препятствовать восстановлению платежеспособности компании.

Если залоговое имущество удалось продать за сумму, превышающую задолженность перед залоговым кредитором, то кредитор получит не 70%, а только сумму долга. В остальных случаях ему положено 70% от вырученной суммы от продажи имущества в залоге, 20% перенаправляется на погашение требований кредиторов первой и второй очередей, еще 10% — на судебные и процессуальные издержки.

Обязанности кредитора

Помимо определенного спектра прав, на кредиторов накладываются и обязанности. В частности, они должны контролировать работу арбитражного управляющего в процессе банкротства. Они должны следить, чтобы управляющий не допускал злоупотреблений и действовал в интересах участников дела. При неправомерных действиях или при бездействии собрание кредиторов имеет право инициировать вопрос о его замене.

Заинтересованные стороны могут ходатайствовать о предоставлении разъяснений по ходу процесса банкротства и решений, принимаемых арбитражным судом.

Кредиторы обязаны собирать и направлять в арбитражный суд доказательства задолженности перед ними, например, в виде расписок, неоплаченных счетов, договоров и пр.

В ходе кредиторского собрания кредиторы обязаны принимать важнейшие решения о ходе процесса банкротства. Это, в частности, такие:

- Формирование и утверждение конкретного плана определенного этапа банкротства.

- Согласование сроков проведения определенной процедуры.

- Утверждение плана продажи имущества на этапе конкурсного производства.

- Избрание единого представителя для участия в судебном заседании.

- Назначение реестродержателя.

Кредиторы могут возложить на себя обязательства по выплате вознаграждения управляющему.

Доверенность на участие в собрании

127-ФЗ «О несостоятельности» регламентирует представительство кредиторов в деле о банкротстве и иных участников процесса. Представлять интересы кредиторов и иных участников процесса могут любые дееспособные граждане. Для такого представительства их полномочия должны быть оформлены должным образом по п. 1 ст. 36 127-ФЗ.

1 ст. 36 127-ФЗ.

Полномочия руководителя компании в деле о банкротстве могут подтверждаться учредительными документами и документами, которые удостоверяют служебное положение по п. 2 ст. 36 127-ФЗ. Полномочия представителей юрлица на участие в кредиторском собрании могут подтверждаться доверенностью по п. 4 ст. 36 127-ФЗ.

Доверенность на участие в кредиторском собрании оформляется с учетом положений ст. 185.1-189 Гражданского кодекса. Она должна содержать указание на полномочия представителя в процессе банкротства, в частности, право представлять интересы юрлица на собраниях кредиторов и в ходе заседания комитета кредиторов. Это позволяет доверенному лицу высказывать свою позицию по вопросам, вынесенным на повестку дня, принимать участие в голосованиях, заявлять ходатайства и пр.

Если кредитор хотел бы, чтобы его представитель мог принять участие в подписании мирового соглашения, то в доверенности следует прописать такую возможность. Решения о подписании мирового соглашения принимаются большинством голосов на собрании кредиторов.

Доверенность, которая выдается представителям юрлица или ИП, не требует обязательного нотариального заверения.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии 8 (800) 350-34-85. Это бесплатно.

Эксперт в сфере права и финансов

понятие, классификация и характеристики их требований

Одними из ключевых участников в деле о банкротстве являются кредиторы. Данная группа участников неоднородна и подразделяется на нескольких подвидов.

СодержаниеПоказать

Понятие кредитора в деле о банкротстве

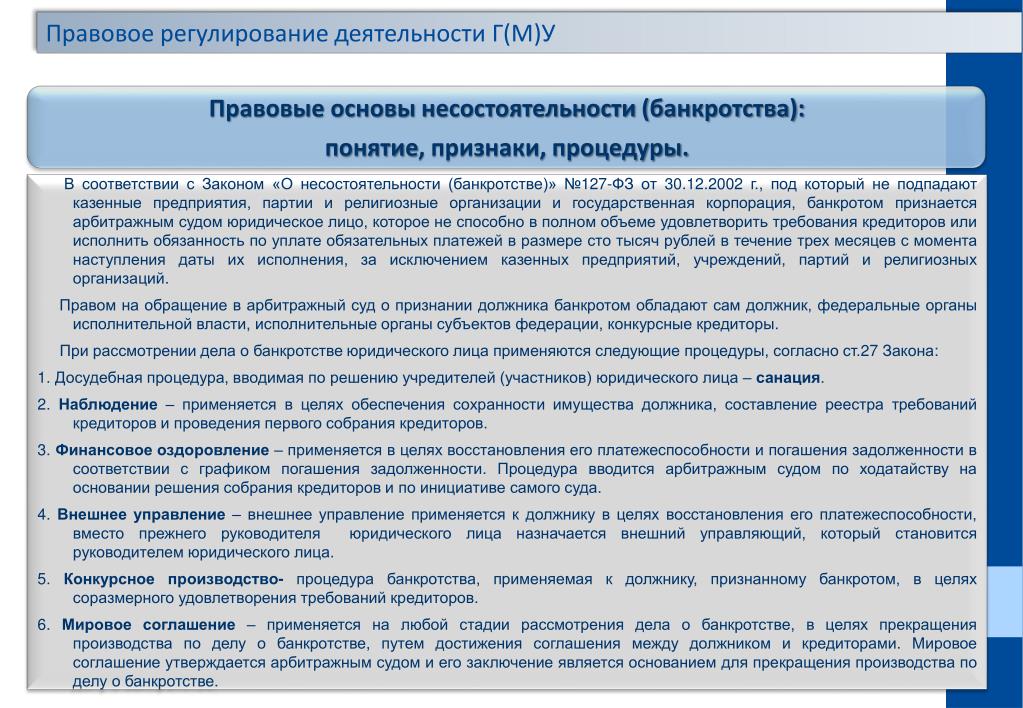

Понятие кредитора применяется в Гражданском кодексе и Законе о банкротстве 127-ФЗ. По п. 1 ст. 307 ГК под кредитором понимается одна из сторон в обязательстве, которая может требовать от должника исполнения обязанностей. Но понятие кредитора, которое используется в законодательстве о банкротстве, несколько отличается.

По п. 1 ст. 307 ГК под кредитором понимается одна из сторон в обязательстве, которая может требовать от должника исполнения обязанностей. Но понятие кредитора, которое используется в законодательстве о банкротстве, несколько отличается.

Разница между кредиторами по Гражданскому кодексу и по 127-ФЗ состоит в следующем:

- В законодательстве о банкротстве кредиторами могут стать не только субъекты гражданско-правовых отношений, но и публично-правовых. То есть кредиторы – это те лица, перед которыми должник несет ответственность по уплате определенной денежной суммы по основаниям, которые указаны в гражданском, трудовом, налоговом и ином законодательстве.

- Кредитором в деле о банкротстве может стать только лицо с денежными требованиями, тогда как по ГК такие требования могут иметь и неденежный характер (например, должник должен выполнить определенную работу в пользу кредитора).

В частности, по оплате обязательных платежей, выплате выходных пособий и оплаты труда лиц, трудоустроенных по трудовому договору.

В частности, по оплате обязательных платежей, выплате выходных пособий и оплаты труда лиц, трудоустроенных по трудовому договору.Сама процедура банкротства направлена на максимально полное погашение требований кредиторов. Пока все возможности для погашения задолженности перед ними не будут исчерпаны, процесс не завершиться.

Конкурсные кредиторы

Отдельную группу кредиторов образуют конкурсные кредиторы. Они, в отличие от остальных кредиторов, являются непосредственными участниками процесса признания финансовой несостоятельности юрлица и могут обращаться в арбитражный суд с заявлением на банкротство и по другим вопросам по ходу процедуры.

Конкурсные кредиторы – это кредиторы должника в части денежных обязательств. К ним не относят:

- Уполномоченные органы.

- Граждан, перед которыми юрлицо несет ответственность за причиненный вред жизни и здоровью, а также нанесенный моральный вред.

- Авторов по вознаграждениям от результатов интеллектуального труда.

- Граждан, перед которыми должник имеет обязательства по выплате компенсации сверх нанесенного ущерба по Градостроительному кодексу №190-ФЗ. Такие обязательства возникают при нарушении требований безопасности при строительстве объекта капитального строения и нарушении требований к безопасной эксплуатации зданий и сооружений.

- Учредителей и собственников должника по обязательствам, которые связаны в таким участием (например, в виде стоимости пая участника общества или обязательств по дивидендам).

- Кредиторов с неденежными требованиями к юрлицу (до введения этапа конкурсного производства).

В качестве конкурсных кредиторов могут выступать не только физические и юридические лица, но и органы федеральной, региональной и муниципальной властей, если они были субъектами гражданско-правовых отношений.

Ключевое отличие конкурсного кредитора от обычных участников состоит в том, что конкурсный кредитор может не только наблюдать за ходом процедуры банкротства, но и напрямую влиять на него, в частности, на такие важные вопросы, как назначение управляющего, переход к отдельным этапам банкротства, определение порядка погашения требований перед кредиторами и правил продажи имущества.

Реестровые кредиторы

Полный спектр прав и обязанностей приобретают конкурсные кредиторы, которые именуются реестровыми. Речь идет о кредиторах, успевших заявить о своих требованиях к должнику в установленном порядке и в положенные по закону сроки.

Для того чтобы получить статус реестрового, кредитор должен заявить о своих требованиях в виде официального документа на имя арбитражного суда. Заявление на включение в реестр должно поступить в суд не позднее 30 дней после введения в отношении должника процедуры наблюдения. Если кредитор уложится в отведенный по закону срок, то он сможет принять участие в первом собрании кредиторов. Этот исполнительный орган в ходе процесса банкротства наделен важнейшими полномочиями и определяет дальнейшую судьбу банкрота.С учетом общих положений ФЗ «О несостоятельности» реестровые конкурсные кредиторы наделены правом:

- Обращения в суд с ходатайством о предъявлении дополнительных требований к кандидатуре арбитражного управляющего.

- Обжаловать действия управляющего, нарушающие их интересы, либо его бездействие.

- Участия в собрании кредиторов по п. 1 ст. 12 127-ФЗ.

- Созыва собрания кредиторов (если величина их требований не менее 10% от общего объема обязательств или с такой инициативой выступили не менее 1/3 всех кредиторов и уполномоченных органов по п. 1 ст. 14 127-ФЗ).

- Участвовать в принятии решений на собрании кредиторов (в частности, о следующей процедуре банкротства или об образовании комитета кредиторов по п. 1, 2 ст. 15 127-ФЗ).

- Ходатайствовать перед судом о принятии мер по обеспечению кредиторских требований по п. 1 ст. 46 127-ФЗ.

- Обжаловать определение об утверждении мирового соглашения в порядке, прописанном в АПК по п. 1 ст. 162 127-ФЗ.

- Заявлять возражения по требованиям других кредиторов по п. 2 ст. 71, п. 3 ст. 100 127-ФЗ.

Конкурсные кредиторы также наделены всеми правами по ст. 41 АПК: знакомиться с материалами дела, снимать с них копии, предоставлять доказательства и пр.

41 АПК: знакомиться с материалами дела, снимать с них копии, предоставлять доказательства и пр.

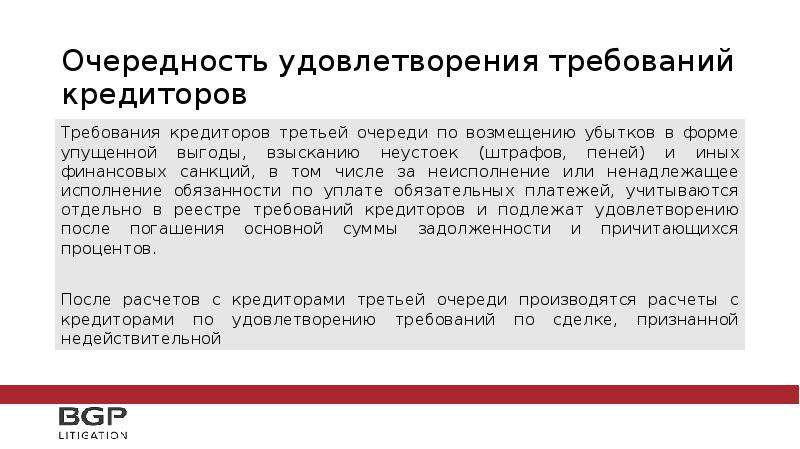

Требования реестровых кредиторов погашаются в порядке очередности в составе третьей очереди кредиторов. Обязательства перед ними удовлетворяются из сформированной конкурсной массы за счет активов должника и продажи принадлежащего ему имущества.

Кредиторы по текущим платежам

При рассмотрении проблемы разграничения кредиторов на конкурсных и текущих можно обратиться не только к 127-ФЗ, но и Постановлению Пленума ВАС от 2009 года №60. В Пленуме был проведен детальный анализ обозначенной тематики.

На основании ст. 5 127-ФЗ текущие платежи подразделяются на две группы:

- Денежные обязательства о выплате зарплаты и выходного пособия, которые возникли после начала процесса банкротства.

- Денежные обязательства перед кредиторами, которые возникли после возбуждения производства по делу о банкротстве (например, по коммунальным платежам или аренде).

Для погашения обязательств перед кредиторами по текущим платежам им не нужно включаться в реестр кредиторов. Все требования заявляются в общеисковом порядке, а не в делах о банкротстве по п. 2, 3 ст. 5 127-ФЗ.

Кредиторы по текущим платежам не являются участниками в деле о банкротстве. Но обязательства перед ними удовлетворяются перед погашением требований конкурсных кредиторов, включенных в реестр.

Но обязательства перед ними удовлетворяются перед погашением требований конкурсных кредиторов, включенных в реестр.Особая роль текущих кредиторов связана с тем, что, благодаря им, у управляющего есть возможность провести сам этап конкурсного производства. Они позволяют пропорционально и соразмерно погасить требования кредиторов с учетом очередности.

По Постановлению Пленума ВАС №63 реестровые требования не могут в дальнейшем переквалифицировать в текущие.

Иное

Особую группу кредиторов в деле о банкротстве образуют залоговые кредиторы. Такие кредиторы обладают привилегированным положением в делах о банкротстве, так как обязательства перед ними погашаются в приоритетном порядке за счет продажи залогового имущества.

Особый привилегированный статус залоговых кредиторов лишает их права выступать участниками процесса признания финансовой несостоятельности и возможности голосовать на собраниях кредиторов. Вернуть право голоса залогодержатели могут только через отказ от особого статуса.

В случае продажи залогового имущества за сумму, которая превышает долги перед залогодержателем, она перечисляется только в размере суммы долга. В остальных ситуациях кредитор может рассчитывать на получение 70% от вырученной суммы в результате продажи залога. 20% уйдет к кредиторам 1 и 2 очереди, 10% – на погашение судебных издержек. По непогашенной сумме долга залоговый кредитор может быть включен в состав требований кредиторов третьей очереди.

Требования кредиторов, которые не успели заявить о своих требованиях до закрытия реестра, именуются зареестровыми. Такие кредиторы могут рассчитывать на погашение задолженности перед ними только после полного удовлетворения требований реестровых кредиторов в составе третьей очереди. С учетом того, что процесс банкротства инициируется при недостаточности имущества должника, требования реестровых кредиторов редко удовлетворяются в полном объеме. По этой причине к погашению обязательств перед зареестровыми кредиторами дело доходит редко.

Таким образом, среди кредиторов в рамках дела о банкротстве следует различать группы конкурсных кредиторов. Среди них выделяют реестровых и зареестровых кредиторов. Отдельную группу образуют кредиторы с требованиями по текущим платежам. Особым привилегированным статусом обладают залоговые кредиторы.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии 8 (800) 350-34-85. Это бесплатно.

Эксперт в сфере права и финансов

Залоговый кредитор в процедуре банкротства: признание, право голоса, включение в реестр

Институт банкротства присваивает каждому участнику дела свой статус. От выбранной заимодавцем роли зависит степень удовлетворения имущественных требований. Особое положение присуждается залоговому кредитору, имеющему право на возвращение долга посредством реализации или отчуждения имущества должника. Залогодержатель наделяется возможностями, отличными от прав «обычного» заимодавца.

От выбранной заимодавцем роли зависит степень удовлетворения имущественных требований. Особое положение присуждается залоговому кредитору, имеющему право на возвращение долга посредством реализации или отчуждения имущества должника. Залогодержатель наделяется возможностями, отличными от прав «обычного» заимодавца.

Статус

Положение залогового кредитора определяется наличием у лица прав на собственность должника. При этом собственность должна присутствовать в естественности — должна сохраняться возможность взыскания долга путем реализации материальных гарантий. Доказывать наличие собственности у должника обязан залогодержатель. Если присутствуют возражения других лиц относительно заявлений залогодержателя, обязанность представления доказательств возлагается на управляющего или на других участников процесса.

Изначально залогодержатель, заявляющий права на имущество должника, включается в число заявителей третьей очереди. Однако такое «отдаленное» место в очереди не умаляет его возможностей, поскольку основным преимуществом залогового кредитора является вероятность досрочного погашения долга за счет гарантий.

Признание залогодержателем в банкротстве

Решение о признании особого положения лица, обратившегося с соответствующим требованием, принимает суд. Основным аспектом, учитывающимся при проведении процедуры признания залогового кредитора в банкротсве, является наличие указанной гарантированной собственности.

В качестве доказательств суд учитывает:

- Выписки из ЕГРП.

- Акты проверки.

- Выписки из ЕГРЮЛ.

- Акты ареста.

- Акты описи.

- Акты сверки.

- Свидетельства о регистрации транспорта.

- Инвентаризационные описи.

Позиция арбитражного управляющего имеет большое значение в присвоении положения залогового кредитора в процедуре несостоятельности предприятия. Если управляющий решит, что гарантирующее возмещение долга имущество необходимо заемщику для осуществления хозяйственной деятельности, залогодержатель не получит преимуществ. Этот нюанс приобретает особую актуальность в период финансового оздоровления.

Заявление о признании залоговым кредитором

В процессе подачи требований о присвоении статуса залогового кредитора могут сложиться следующие ситуации:

- Залогодержатель предъявляет требования как «обычный» истец, не заключивший договора о гарантийных отношениях. В таком случае лицо заявляет о своем особом положении позже, уже в ходе производства. При этом существует риск пропуска указанного в Законе о банкротстве срока. Если срок будет пропущен, то заявитель не получит преимуществ и будет участвовать в деле на общих основаниях.

- Изначально предъявляющий свои требования залогодержатель не имеет доказательств наличия у должника заложенного имущества. Суд отказывает залогодателю в признании его статуса, но оставляет для него возможность повторного обращения при обнаружении доказательств наличия данного имущества. Дело подлежит пересмотру по открывшимся обстоятельствам, и все сроки соблюдаются, так как датой предъявления требований считается дата первого обращения.

Права залогодержателя

Основное преимущество залогового кредитора — возможность погашения долга за счет реализации гарантий раньше остальных заемщиков. Для того чтобы привилегия залогодержателя вступила в силу, лицо наделяется следующими правами:

- Подача заявления до начала судебного производства о банкротстве.

- Продажа с торгов заложенного имущества.

- Подача требования о немедленном погашении долга путем отчуждения имущества в пользу заемщика.

Пленум 58

На 58 пленуме Высшего арбитражного суда специально рассматривались вопросы, связанные с особым статусом некоторых категорий истцов и удовлетворением их требований . В частности, в обязанности суда вменяется проверка наличия оснований для присвоения положения залогового кредитора.

В частности, в обязанности суда вменяется проверка наличия оснований для присвоения положения залогового кредитора.

Если в ходе проверки выясняется факт отсутствия гарантирующего возврат долга имущества, залогодержатель теряет особое положение, но сохраняет возможность взыскания долга в качестве обычного истца. Такая ситуация может возникать вследствие отчуждения или физической гибели имущества.

Также на 58 пленуме было признано право на заявление о признании залоговым кредитором в любой момент после начала дела о банкротстве. Правило действует в случае, если заимодавец предъявил свои требования как «обычный» участник процесса, а впоследствии, сумев найти доказательства наличия залогового имущества, решил приобрести привилегированный статус.

Права залоговых кредиторов на собрании кредиторов

К преимуществам статуса залогового кредитора относится возможность определения условий продажи имущества, а также первоочередное удовлетворение имущественных требований из вырученных после торгов средств. Взамен залогодержатель теряет право голоса на кредиторских собраниях. В любом случае привилегированный заимодавец, даже не имея права голоса, может принимать участие в обсуждениях и выступать на собраниях кредиторов.

Взамен залогодержатель теряет право голоса на кредиторских собраниях. В любом случае привилегированный заимодавец, даже не имея права голоса, может принимать участие в обсуждениях и выступать на собраниях кредиторов.

Залоговый кредитор может голосовать на собрании в случае утраты статуса, произошедшей в том числе и вследствие продажи гарантирующего возврат долга имущества. Также он имеет право голоса при решении определенных законом вопросов, например, когда речь идет о мировом соглашении или замещении активов.

Включение в реестр

Решение о включении залогового кредитора в реестр принимает суд. Иск к должнику может предъявляться в любой момент конкурсного производства. Предъявленные вовремя иски имеют преимущества перед заявлениями, полученными после закрытия реестра. Это правило работает по отношению ко всем очередям кредиторов в процедуре банкротства.

Реестр является открытым в течение двух месяцев. Отсчет начинается на следующий день после обнародования в печати факта начала производства несостоятельности. Срок соблюден, если заявление подано в последний день в канцелярию до ее закрытия либо в почтовое отделение до истечения 24 часов. Через государственный портал «Мой арбитр» документы могут быть представлены до 24 часов последнего дня по московскому времени. Если последний день двухмесячного срока попадает на нерабочий день, то срок переносится на следующий рабочий день.

Срок соблюден, если заявление подано в последний день в канцелярию до ее закрытия либо в почтовое отделение до истечения 24 часов. Через государственный портал «Мой арбитр» документы могут быть представлены до 24 часов последнего дня по московскому времени. Если последний день двухмесячного срока попадает на нерабочий день, то срок переносится на следующий рабочий день.

Что делать, если залоговый кредитор не успел включиться в реестр?

Закон не предусматривает восстановление срока включения заявлений в реестр. Залоговый кредитор, не успевший вовремя включиться в процедуру, рискует не вернуть долг сполна. Истец не получает специальных прав, его иски удовлетворяются за счет денежной массы, оставшейся после погашения долгов участников конкурсного производства.

После закрытия реестра иск можно подавать в 30-дневный срок с момента появления в печати информации о начале этапа наблюдения в процедуре банкротства. По просьбе залогодержателя временный управляющий может перенести первое собрание на поздний срок. Следует учитывать, что первое собрание должно проводиться не позднее чем за 10 дней до окончания этапа наблюдения. Включившись в дело на любом из этапов процесса, можно рассчитывать на часть средств, пропорциональную своей доле долга.

Следует учитывать, что первое собрание должно проводиться не позднее чем за 10 дней до окончания этапа наблюдения. Включившись в дело на любом из этапов процесса, можно рассчитывать на часть средств, пропорциональную своей доле долга.

Право голоса

По закону на собраниях заимодателей залоговый кредитор права голоса не имеет. Это «плата» за определенные привилегии. Право голоса остается в следующих случаях:

- Залоговый кредитор отказывается от своего права на залог.

- Суд отказывает в праве взыскания залога.

- Утрата залоговым кредитором своего статуса.

Также залогодержатель может голосовать при решении следующих вопросов:

Очередность выплат залоговому кредитору при банкротстве

Первоочередными являются иски по компенсации вреда, нанесенного здоровью и жизни граждан. Во вторую очередь выплачиваются задолженности по трудовым договорам, гонорары, выходные пособия. В третью очередь проводятся расчеты с кредиторами.

С целью удовлетворения исков кредиторов проводятся торги, в ходе которых реализуется залоговое имущество. Если лицо решает оставить имущество себе, то оно обязано перечислить 25-30% стоимости на специальный счет должника (для последующего распределения). Если торги проведены, то 70% суммы остается залогодержателю, остальные средства перечисляются на счет.

Если лицо решает оставить имущество себе, то оно обязано перечислить 25-30% стоимости на специальный счет должника (для последующего распределения). Если торги проведены, то 70% суммы остается залогодержателю, остальные средства перечисляются на счет.

Банкротство и права кредиторов — Скачать PDF

бесплатноПредставитель Опыт

Джейсон С. Белл Представитель по вопросам опыта Контактная информация 404-815-3619 телефон 404-685-6919 факс jbell @ sgrlaw.com Области практики Судебные споры / Судебное право Право о франчайзинге и дистрибуции Арбитраж Занятость и труд

Дополнительная информация Основы банкротства 9 июня 2009 г.

Основы банкротства 9 июня 2009 г. Brooks Hamilton Haynes and Boone, LLP www.haynesboone.com Цели механизма банкротства, позволяющие лицу или компании, которые не могут платить кредиторам, урегулировать долги через подразделение

Дополнительная информацияПАРРИ Г.КАМЕРОН, старший поверенный

Телефон: 310.557.2009 Факс: 310.551.0283 Электронная почта: [email protected] Пэрри Кэмерон имеет более чем двадцатитрехлетний опыт ведения коммерческих и деловых судебных разбирательств как на судебном, так и на апелляционном уровнях. Он

Дополнительная информацияБАНКРОТСТВО И ПРАВА КРЕДИТОРОВ

БАНКРОТСТВО И ПРАВА КРЕДИТОРОВ Юристы Группы практики банкротства и прав кредиторов представляют все стороны, участвующие в делах о реорганизации бизнеса, а также в сложных вопросах, связанных с судебными разбирательствами.

Чарльз П. Саммерал, IV

Чарльз П. Саммералл, IV Профиль Области практики Банкротство и права кредиторов Судебные разбирательства в сфере финансовых услуг Контактная информация Офис в Чарльстоне 843 / 720-4616 (телефон) 843 / 723-7398

Дополнительная информацияЧто такое юрист KRCL?

Кейн Рассел Коулман и Логан П.C. переживает второе десятилетие своего существования и позже, мы задаемся вопросом: что важно для наших клиентов и что важно для нас как юридической фирмы? Проще говоря: ОБЯЗАТЕЛЬСТВО. СПЕКТАКЛЬ.

Дополнительная информацияБанкротство и реструктуризация

ведение бизнеса в Канаде 102 p Банкротство и реструктуризация 1. Законодательство и судебная система Канадский режим банкротства и несостоятельности разделен между федеральным и провинциальным уровнями правительства

Дополнительная информация Бретт А. Аксельрод Партнер

Аксельрод Партнер

Бретт А. Аксельрод Партнер Лас-Вегас, Невада Тел .: 702.699.5901 Факс: 702.597.5503 Лос-Анджелес, Калифорния — Century City Тел .: 310.598.4151 [email protected] Более двух десятилетий Бретт сосредоточила свою практику

. Дополнительная информацияМайкл Дж. Лихтенштейн

Майкл Дж. Лихтенштейн 12505 Park Potomac Avenue 6th Floor Potomac, MD 20854 T (301) 230-5231 F (301) 230-2891 mjl @ shulmanrogers.com Майкл Лихтенштейн — акционер судебной и корпоративной

Дополнительная информацияН. НЕВИЛЛ РЕЙД ПАРТНЕР

Н. НЕВИЛЛ РИД ПАРТНЕР Невилл Рид — партнер по капиталу, сопредседатель группы по банкротству, реструктуризации и правам кредиторов в Fox, Swibel, Levin & Carroll, LLP в Чикаго. Он представил широкий

Дополнительная информация Н. НЕВИЛЛ РИД ПАРТНЕР

НЕВИЛЛ РИД ПАРТНЕР

Н. НЕВИЛЛ РИД ПАРТНЕР Невилл Рид — партнер по капиталу, сопредседатель группы по банкротству, реструктуризации и правам кредиторов в Fox, Swibel, Levin & Carroll, LLP в Чикаго. Он представил широкий

Дополнительная информацияБанкротство и неплатежеспособность

БАНКРОТСТВО И НЕПЛАТЕЖНОСТЬ В О Л В Е Д МЫ НЕ ПРОСТО УЧАСТВОВАЛИ. ШУМАКЕР СТАНОВИТСЯ НЕОБХОДИМОЙ ЧАСТЬЮ КАЖДОЙ КЛИЕНТСКОЙ ОРГАНИЗАЦИИ.ЭФФЕКТИВНЫЕ ПРАВОВЫЕ РЕШЕНИЯ ПРИНИМАЮТСЯ ИЗ ПОЛНОСТЬЮ ПОНИМАНИЯ ЦЕЛЕЙ КЛИЕНТА, ВИДЕНИЙ,

Дополнительная информацияРоберт А. Грайзинг Партнер

Роберт А. Грейзинг Партнер P: (317) 238-6215 F: (317) 636-1507 E: [email protected] Офис в Индианаполисе One Indiana Square Suite 2800 Индианаполис, IN 46204-2079 Роберт Грейзинг является председателем

Дополнительная информацияОбзор практики в Латинской Америке

Обзор практики в Латинской Америке Pillsbury Winthrop Shaw Pittman LLP www. pillsburylaw.com Практика в Латинской Америке Pillsbury Winthrop Shaw Pittman LLP Обзор Десятилетия опыта работы в Латинской Америке Pillsbury

pillsburylaw.com Практика в Латинской Америке Pillsbury Winthrop Shaw Pittman LLP Обзор Десятилетия опыта работы в Латинской Америке Pillsbury

Финансирование банкротства после подачи заявления

Презентация интерактивного 90-минутного вебинара с интерактивными вопросами и ответами, посвященными финансированию банкротства после подачи петиции. Оценка и документирование финансирования DIP, получение денежного обеспечения и распоряжения о финансировании. ЧЕТВЕРГ, 9000 ФЕВРАЛЯ Дополнительная информация

РУКОВОДСТВО ПО ЗАКОНУ О БАНКРОТСТВЕ

РУКОВОДСТВО ПО БАНКРОТСТВУ ПЯТОЕ ИЗДАНИЕ ПОЧЕТНАЯ НЭНСИ С.ДРЕХЕР ГЛАВНЫЙ СУДЬЯ США ПО БАНКРОТСТВУ, ОКРУГ МИННЕСОТА, ЧЛЕН ВОСЬМОЙ КОНТРОЛЬНОЙ ПАНЕЛИ БАНКРОТСТВА США (1997-2005)

Дополнительная информацияПОЛ СТИВЕН СИНГЕРМАН

ПОЛ СТИВЕН СИНГЕРМАН Пол Стивен Сингерман, сопредседатель фирмы, специализируется на урегулировании проблемных кредитов, вопросах несостоятельности и коммерческих сделках, судебных процессах, связанных с банкротством,

Дополнительная информация U. S. Основы банкротства

S. Основы банкротства

SHEPPARD MULLIN SHEPPARD MULLIN RICHTER & HAMPTON LLP А Т О Р Н Е С А Т Л А В Основы банкротства в США Sheppard, Mullin, Richter & Hampton LLP Эдвард Х. Тиллингаст, III [email protected]

Дополнительная информацияДжон Э. Салливан III

John E. Sullivan III Sullivan & Sullivan, Ltd. Superior Building, Suite 2016 815 Superior Ave., East Cleveland, OH 44114 216.241.8111 (тел.) 216.241.8110 (факс) электронная почта: [email protected]

Дополнительная информацияКаррен Б. Шульман Партнер

Каррен Б. Шульман Партнер 30 Rockefeller Plaza New York, NY 10112 T: 212.634.3040 F: 212.655.1740 [email protected] Практикует банкротство и реструктуризацию судебных разбирательств по делу о банкротстве Финансовый актив

Дополнительная информацияОбзор наших услуг

Обзор наших услуг О нашей фирме Ничто не заменит индивидуальное обслуживание клиентов, основанное на знаниях, опыте и личной приверженности. Наши давние отношения с клиентами

Наши давние отношения с клиентами

НЕДОБРОВОЛЬНОЕ БАНКРОТСТВО

НЕДОБРОВОЛЬНОЕ БАНКРОТСТВО Joseph S.U. Bodoff Bodoff & Associates, P.C. Как это работает Законодательные положения, касающиеся принудительного банкротства, содержатся в разделе 303 Кодекса о банкротстве. Есть

Дополнительная информацияБанкротство и несостоятельность

Банкротство и несостоятельность Отдела M Стикемана Эллиотта «Ведение бизнеса в Канаде» Stikeman Elliott llp Stikeman Elliott LLP Закон о предпринимательской деятельности Канады.Мировой. Stikeman Elliott получил международное признание

Дополнительная информацияВзыскание долга во Франции

Взыскание долга во Франции Агентства по взысканию долга Это коммерческие структуры, которые стремятся вернуть долги. Они не юристы. Это дорогой метод взыскания долгов. Выплачиваются под

Они не юристы. Это дорогой метод взыскания долгов. Выплачиваются под

Услуги для адвокатов

Услуги для адвокатов О нас Содержание О нас Кто мы 1 Чем мы занимаемся 1 Почему CavanaghKelly? 2 3 Отраслевые специализации 3 Кого мы консультируем 3 Корпоративное и коммерческое право 4 Судебные разбирательства и споры 6 Банковское дело и финансы

Дополнительная информацияЗАЯВКА НА РЕФЕРАТУЮ СЛУЖБУ АДВОКАТА

ИМЯ: Имя: MI: Фамилия: ДЕЛОВАЯ ИНФОРМАЦИЯ: Название компании: АДВОКАТ РЕФЕРАЛЬНАЯ СЛУЖБА ЗАЯВКА Номер: Улица: Люкс: Город: Почтовый индекс: Рабочий телефон: (введите только цифры, поле будет форматироваться автоматически) Факс:

Дополнительная информацияБанкротство во Флориде

Банкротство во Флориде НЕКОТОРЫЕ СВЕДЕНИЯ О БАНКРОТСТВЕ Люди, испытывающие проблемы с выплатой долгов, иногда рассматривают банкротство как средство от этой ситуации. Физическое лицо, называемое должником, обычно

Физическое лицо, называемое должником, обычно

Адвокаты по правам кредиторов и банкротства в Нэшвилле, TN

Адвокаты в области прав кредиторов и банкротства

Юридическая фирма Thompson Burton’s Bankruptcy and Creditors ‘Rights предоставляет полный спектр услуг, а это означает, что мы помогаем клиентам во всех аспектах производства по делу о несостоятельности. Наши юристы специализируются на банкротстве, конкурсном производстве, выплате коммерческих займов, правах кредиторов, схемах Понци и сложных коммерческих судебных процессах, с возможностью представлять стороны со всех сторон спора, включая кредиторов, должников, получателей и попечителей.В рамках нашей практики защиты прав кредиторов наши поверенные по банкротству представляют финансовые учреждения, корпорации, государственные учреждения и отдельных лиц в сложных судебных процессах, банкротствах, конкурсных производствах, судебных разбирательствах в судах штата и федеральных судах и исполнении судебных решений. Наши адвокаты известны своей изобретательностью, опытом и практичностью в представлении интересов коммерческих кредиторов.

Наши адвокаты известны своей изобретательностью, опытом и практичностью в представлении интересов коммерческих кредиторов. Адвокаты по делам о банкротстве по главам 11 и 7

Юристы Thompson Burton по вопросам банкротства также имеют обширный опыт представления интересов корпоративных должников в делах о банкротстве по главе 11, банкротстве по главе 7, конкурсных производствах и реструктуризации долга вне суда.Наша юридическая фирма по вопросам банкротства располагает инструментами для представления интересов любого должника, от небольшого ООО с единственным участником до крупной публичной корпорации, для успешного и эффективного достижения целей реструктуризации.Адвокат по банкротству рядом со мной

Наши юристы по делам о банкротстве часто привлекаются для представления назначенных судом управляющих и управляющих по делам о банкротстве при оценке и рассмотрении активов в судебном порядке в суде штата, федеральном суде и суде по делам о банкротстве. Thompson Burton признана одной из ведущих юридических фирм по судебным спорам о несостоятельности в регионе Среднего Юга благодаря обширному опыту и успехам в таких судебных процессах.Многогранный подход Thompson Burton к своей практике банкротства позволяет ее адвокатам изучать сложные правовые проблемы со всех сторон и разрабатывать юридические решения о банкротстве — Мичиган: часто задаваемые вопросы

Thompson Burton признана одной из ведущих юридических фирм по судебным спорам о несостоятельности в регионе Среднего Юга благодаря обширному опыту и успехам в таких судебных процессах.Многогранный подход Thompson Burton к своей практике банкротства позволяет ее адвокатам изучать сложные правовые проблемы со всех сторон и разрабатывать юридические решения о банкротстве — Мичиган: часто задаваемые вопросы1. Что такое банкротство?

Банкротство — это судебное разбирательство, в котором физическое лицо, которое не может оплатить свои счета, может получить новый финансовый старт. Право на банкротство предусмотрено федеральным законом, и все дела о банкротстве рассматриваются в федеральном суде.(см. Справочник суда штата Мичиган) Заявление о банкротстве немедленно останавливает всех ваших кредиторов от попыток взыскать с вас долги, по крайней мере, до тех пор, пока ваши долги не будут урегулированы в соответствии с законом.

Вернуться к началу

2. Что может сделать для меня банкротство?

Что может сделать для меня банкротство?

Банкротство может дать вам возможность:

- Отменить юридическое обязательство выплатить большую часть или все ваши долги. Это называется «списанием» долгов. Он разработан, чтобы дать вам новый финансовый старт.(см. банкротство — исключения из штата Мичиган)

- Прекратите потерю права выкупа в отношении вашего дома или передвижного дома и дайте вам возможность наверстать упущенные платежи. (Банкротство, однако, не отменяет автоматически ипотечные и другие залоги на вашу собственность без выплаты.)

- Предотвратить повторное вступление во владение автомобилем или другим имуществом или вынудить кредитора вернуть собственность даже после того, как она была возвращена.

- Прекратить удержание заработной платы, притеснения по поводу взыскания долга и аналогичные действия кредиторов по взысканию долга.

- Восстановить или предотвратить прекращение коммунальных услуг.

- Позвольте вам оспорить требования кредиторов, которые совершили мошенничество или иным образом пытаются получить больше, чем вы действительно должны.

Вернуться к началу

3. Как я могу получить копию заявления о банкротстве?

Федеральная судебная система доказывает публичный доступ к документам федеральных апелляционных, окружных судов и судов по делам о банкротстве посредством Public Access to Court Electronic Records (PACER), электронной службы общего доступа.

Вернуться к началу

4. Что не делает банкротство?

Однако банкротство не может решить все финансовые проблемы. И не для каждого это правильный шаг. При банкротстве обычно невозможно:

- Отменить определенные права «обеспеченных» кредиторов. «Обеспеченный» кредитор взял ипотеку или иное залоговое право собственности в качестве обеспечения ссуды. Типичные примеры — автокредиты и жилищная ипотека. Вы можете заставить обеспеченных кредиторов принимать платежи с течением времени в процессе банкротства, а банкротство может устранить вашу обязанность платить любые дополнительные деньги, если ваша собственность будет изъята.

Тем не менее, вы, как правило, не можете сохранить залог, если не продолжите выплачивать долг

Тем не менее, вы, как правило, не можете сохранить залог, если не продолжите выплачивать долг - Выплата видов долгов, выделенных законом о банкротстве для особого режима, таких как алименты, алименты, некоторые другие долги, связанные с разводом, некоторые студенческие ссуды, суд постановления о реституции, уголовные штрафы и некоторые налоги. (см. Не подлежащие погашению долги штата Мичиган)

- Защитите соруководителей по своим долгам. Когда родственник или друг совместно подписали ссуду, а потребитель погашает ссуду в результате банкротства, соавторству все равно придется полностью или частично погасить ссуду.- Погасить долги, возникшие после объявления о банкротстве.

В начало

5. Как часто я могу подавать заявление о банкротстве?

Вы не можете получить освобождение от должности по делу Главы 7, если получили выписку по делу Главы 7, поданному в течение последних восьми лет, или Главе 13, поданному в течение последних шести лет. Вы не можете получить выписку по делу по главе 13, если вы получили выписку по делу по главе 7, поданному в течение последних четырех лет, или по делу, поданному по главе 13, поданному в течение последних двух лет.Если в предыдущем заявлении о банкротстве не было выписки, вы можете подать и получить выписку без каких-либо временных ограничений.

Вы не можете получить выписку по делу по главе 13, если вы получили выписку по делу по главе 7, поданному в течение последних четырех лет, или по делу, поданному по главе 13, поданному в течение последних двух лет.Если в предыдущем заявлении о банкротстве не было выписки, вы можете подать и получить выписку без каких-либо временных ограничений.

Вернуться к началу

6. Какие типы банкротства мне следует рассмотреть?

- Закон предусматривает четыре типа дел о банкротстве:

- Глава 7 известна как «прямое» банкротство или «ликвидация». Он требует, чтобы должник отказался от собственности, размер которой превышает определенные ограничения, называемые «льготами», чтобы имущество можно было продать кредиторам.

- Глава 11, известная как «реорганизация», используется предприятиями и несколькими индивидуальными должниками с очень большими долгами.

- Глава 12 предназначена для семейных фермеров.

- Глава 13 называется «урегулирование долга».

Требуется, чтобы должник представил план выплаты долга (или части долга) из текущего дохода.

Требуется, чтобы должник представил план выплаты долга (или части долга) из текущего дохода.

Большинство людей, подающих заявление о банкротстве, захотят подать заявление либо в соответствии с главой 7, либо в соответствии с главой 13. Любой тип дела может быть подан индивидуально или супружеской парой, подающей совместно.(см. главу 7 или 13 Закона о банкротстве штата Мичиган?)

Вернуться к началу

7. Подходит ли мне банкротство в соответствии с главой 7 штата Мичиган (Прямое банкротство)?

В деле о банкротстве в соответствии с главой 7 вы подаете ходатайство с просьбой в суд погасить ваши долги. Основная идея главы 7 о банкротстве состоит в том, чтобы погасить (погасить) ваши долги в обмен на отказ от собственности, за исключением «освобожденной» собственности, которую закон позволяет вам оставить. (см. банкротство — исключения из штата Мичиган) В большинстве случаев вся ваша собственность будет освобождена от налога.Но имущество, не освобожденное от уплаты налогов, продается, а деньги распределяются между кредиторами. Если вы хотите сохранить собственность, такую как дом или автомобиль, и задерживаете платежи по ипотеке или автокредиту, случай по главе 7, вероятно, не будет для вас правильным выбором. Это связано с тем, что банкротство по главе 7 не отменяет право держателей ипотечных кредитов или кредиторов на покупку автомобиля забрать вашу собственность для покрытия вашего долга. (см. Мичиганскую главу 7 Банкротство)

Если вы хотите сохранить собственность, такую как дом или автомобиль, и задерживаете платежи по ипотеке или автокредиту, случай по главе 7, вероятно, не будет для вас правильным выбором. Это связано с тем, что банкротство по главе 7 не отменяет право держателей ипотечных кредитов или кредиторов на покупку автомобиля забрать вашу собственность для покрытия вашего долга. (см. Мичиганскую главу 7 Банкротство)

Вернуться к началу

8. Подходит ли мне банкротство (реорганизация) в Мичигане?

В деле по главе 13 вы подаете «план», показывающий, как вы будете погашать часть своих просроченных и текущих долгов в течение трех-пяти лет.Самым важным в деле по главе 13 является то, что он позволит вам сохранить ценное имущество — особенно ваш дом и автомобиль, — которое в противном случае могло бы быть потеряно, если вы можете произвести платежи, которые требует закон о банкротстве, вашим кредиторам. В большинстве случаев эти платежи будут не меньше, чем ваши регулярные ежемесячные платежи по ипотеке или автокредиту, с некоторыми дополнительными выплатами, чтобы наверстать упущенную сумму. Вам следует подумать о заполнении плана по главе 13, если вы:

Вам следует подумать о заполнении плана по главе 13, если вы:

(1) владеете своим домом и рискуете потерять его из-за финансовых проблем; (2) задерживают выплаты по долгам, но могут наверстать упущенное, если им будет предоставлено время; (3) иметь ценную собственность, которая не освобождается от налога, но вы можете позволить себе со временем платить кредиторам из своего дохода.

В соответствии с главой 13 вам потребуется доход, достаточный для того, чтобы оплачивать свои предметы первой необходимости и не отставать от необходимых платежей в срок. (см. главу 13 штата Мичиган о банкротстве)

Вернуться к началу

9. Сколько стоит подать заявление о банкротстве?

Теперь подать заявление о банкротстве по главе 7 стоит 306 долларов, а по главе 13 — 281 доллар, как для одного человека, так и для супружеской пары. Суд может разрешить вам оплатить этот регистрационный сбор в рассрочку, если вы не можете оплатить все сразу. Если вы нанимаете поверенного, вам также придется оплатить его гонорары, на которые вы согласны.

Если вы нанимаете поверенного, вам также придется оплатить его гонорары, на которые вы согласны.

Вернуться к началу

10. Какую собственность в Мичигане я могу оставить?

В случае с главой 7 вы можете оставить себе все имущество, которое, по закону, «освобождено» от требований кредиторов. Освобождения штата Мичиган содержат список исключений, доступных для штата Мичиган. При определении того, является ли собственность освобожденной от налога, вы должны помнить несколько вещей. Стоимость собственности — это не сумма, которую вы за нее заплатили, а то, сколько она стоит сейчас.Это может быть намного меньше, чем то, что вы заплатили, или стоимость замены, особенно для мебели и автомобилей. Вам также нужно только посмотреть на свой фактический капитал в любой собственности. Это означает, что вы засчитываете свои освобождения от полной стоимости за вычетом любых денег, которые вы должны по ипотеке или залоговому удержанию. Например, если у вас есть дом за 50 000 долларов с ипотекой на 40 000 долларов, вы засчитываете свои освобождения от 10 000 долларов, которые составляют ваш капитал, если вы его продаете. Хотя ваши льготы позволяют вам сохранить собственность даже в случае, описанном в главе 7, ваши льготы не влияют на право держателя ипотеки или кредитора по автокредиту брать собственность для покрытия долга, если вы задерживаете платежи.В случае главы 13 вы можете оставить себе все свое имущество, если ваш план соответствует требованиям закона о банкротстве. В большинстве случаев вам придется оплатить ипотеку или залоговое право, как если бы вы не подавали заявление о банкротстве. (см. Мичиганскую главу 7 Банкротство или Мичиган Глава 13 Банкротство? и Мичиганский невыплачиваемый долг)

Вернуться к началу

11. Что произойдет с моим домом и автомобилем, если я подам заявление о банкротстве в Мичигане?

В большинстве случаев вы не потеряете свой дом или автомобиль во время рассмотрения дела о банкротстве, если ваша доля в собственности полностью освобождена от налога.(см. Освобождение от банкротства штата Мичиган). Даже если ваша собственность не полностью освобождена от налога, вы сможете сохранить ее, если уплатите ее не освобожденную от налога стоимость кредиторам в главе 13. Однако у некоторых из ваших кредиторов может быть «обеспечительный интерес». в вашем доме, автомобиле или другом личном имуществе. Это означает, что вы дали этому кредитору ипотеку на дом или предоставили другое имущество в качестве залога по долгу. Банкротство не устраняет эти интересы безопасности. Если вы не будете платить по этому долгу, кредитор может получить и продать дом или собственность во время или после рассмотрения дела о банкротстве.Есть несколько способов сохранить залоговое или заложенное имущество после объявления о банкротстве. Вы можете согласиться продолжать выплаты по долгу, пока он не будет выплачен полностью. Или вы можете заплатить кредитору сумму, равную стоимости собственности, которую вы хотите сохранить. В некоторых случаях, связанных с мошенничеством или другим ненадлежащим поведением кредитора, вы можете оспорить долг. Если вы предоставили предметы домашнего обихода в качестве залога для получения ссуды (кроме ссуды на покупку товаров), вы, как правило, можете сохранить свою собственность, не производя дополнительных выплат по этому долгу.

Вернуться к началу

12. Могу ли я владеть чем-нибудь после банкротства?

Да. Многие люди считают, что они не могут владеть чем-либо в течение определенного периода времени после подачи заявления о банкротстве. Это неправда. Вы можете оставить себе имущество, освобожденное от налогообложения, и все, что вы получите после объявления о банкротстве. Однако, если вы получаете наследство, имущественный расчет или пособие по страхованию жизни в течение 180 дней после вашего банкротства, эти деньги или имущество, возможно, придется выплатить вашим кредиторам, если имущество или деньги не освобождены от уплаты налогов.Вы также можете сохранить за собой любое имущество, подпадающее под действие исключения из банкротства штата Мичиган в результате банкротства.

Вернуться к началу

13. Сметит ли банкротство все мои долги?

Да, за некоторыми исключениями. Банкротство обычно не отменяет:

(1) деньги, причитающиеся по алиментам или алиментам, штрафам и некоторым налогам; (2) долги, не указанные в вашем заявлении о банкротстве; (3) ссуды, которые вы получили, сознательно предоставив ложную информацию кредитор, который обоснованно полагался на него при предоставлении вам ссуды; (4) долги, возникшие в результате «умышленного и злонамеренного» вреда; (5) студенческие ссуды, причитающиеся школе или государственному органу, за исключением случаев, когда: — суд решит, что платеж будет неоправданные трудности; (6) ипотека и другие залоговые права, которые не выплачиваются в случае банкротства (но банкротство аннулирует ваше обязательство по уплате любых дополнительных денег, если собственность будет продана кредитором).(см. Не подлежащие погашению долги штата Мичиган)

Вернуться к началу

14. Придется ли мне обращаться в суд?

В большинстве случаев банкротства вам нужно только явиться на процедуру, называемую «собранием кредиторов», чтобы встретиться с управляющим банкротством и любым кредитором, который пожелает прийти. В большинстве случаев эта встреча представляет собой короткую и простую процедуру, на которой вам задают несколько вопросов о ваших формах банкротства и вашем финансовом положении. Иногда, если возникают осложнения или вы решаете оспорить долг, вам, возможно, придется явиться к судье на слушание.Если вам нужно обратиться в суд, вы получите уведомление о дате и времени суда от суда и / или от вашего адвоката. Чтобы узнать, где находится суд, обслуживающий вашу территорию, посетите страницу Справочника Федерального суда по делам о банкротстве штата Мичиган.

Вернуться к началу

15. Повлияет ли банкротство на мой кредит?

На этот вопрос нет однозначного ответа. К сожалению, если вы просрочили оплату счетов, ваш кредит уже может быть плохим. Банкротство, наверное, не усугубит ситуацию.Тот факт, что вы объявили о банкротстве, может быть отражен в вашей кредитной истории в течение десяти лет. Но поскольку банкротство уничтожает ваши старые долги, вы, вероятно, будете в лучшем положении для оплаты текущих счетов, и вы сможете получить новый кредит.

Вернуться к началу

16. Могу ли я получить кредитную карту после банкротства?

Да, доступно несколько вариантов. Хотя технически это не кредитная карта, вы можете использовать банковскую или дебетовую карту для выполнения действий, для которых вы обычно используете кредитную карту.Вы также можете оставить себе уже имеющуюся кредитную карту, если кредитор даст одобрение. Если эти варианты не работают, вы можете получить обеспеченную кредитную карту, которая обеспечена вашим собственным банковским счетом.

В начало

17. Затронуты ли коммунальные услуги?

Коммунальные предприятия, такие как электроэнергетическая компания, не могут отказать в предоставлении услуг или прекратить их предоставление, поскольку вы подали заявление о банкротстве. Однако коммунальное предприятие может потребовать залог для будущих услуг, и вам придется оплачивать счета, которые возникают после подачи заявления о банкротстве.

Вернуться к началу

18. Могу ли я подвергнуться дискриминации в связи с заявлением о банкротстве ?

No. 11 U.S.C. сек. 525 запрещает государственным учреждениям и частным работодателям подвергать вас дискриминации из-за того, что вы подали заявление о банкротстве или из-за того, что вы не выплатили погашаемый долг.

В начало

19. Может ли банкротство помочь вернуть мои водительские права штата Мичиган?

Если вы потеряли лицензию только потому, что не смогли оплатить предписанный судом ущерб, причиненный в результате несчастного случая, банкротство позволит вам вернуть лицензию.

Вернуться к началу

20. Что насчет подписантов?

Если кто-то подписал с вами ссуду, и вы подаете заявление о банкротстве, то, возможно, совладельцу придется выплатить ваш долг.

Вернуться к началу

21. Я женат, могу ли я подать заявление самостоятельно?

Да, но ваш (а) супруг (а) по-прежнему несет ответственность по всем совместным долгам. Если вы подадите вместе, вы сможете удвоить свои освобождения. (см. Исключения по делу о банкротстве штата Мичиган). В некоторых случаях, когда только один супруг имеет долги или один из супругов имеет долги, которые не подлежат погашению, может быть целесообразно иметь дело только с одним супругом.Если супруги имеют совместные долги, факт погашения долга одним из супругов может быть отражен в кредитном отчете другого супруга.

Вернуться к началу

22. Может ли заявление о банкротстве помешать сборщикам счетов звонить?

Да. Автоматическое приостановление не позволяет сборщикам счетов предпринимать какие-либо действия по взысканию долгов.

Вернуться к началу

23. Через какое время после подачи заявки кредиторы перестанут звонить?

Как только кредитор или инкассатор узнает о подаче заявления о защите от банкротства, он должен немедленно прекратить все усилия по взысканию.После того, как вы подадите заявление о банкротстве, суд отправит уведомление всем кредиторам, указанным в ваших графиках банкротства. Обычно это занимает пару недель. Кредиторы также перестанут звонить, если вы сообщите им, что вы подали заявление о банкротстве, и сообщите им номер своего дела. В некоторых случаях вам или вашему адвокату следует связаться с кредитором сразу после подачи заявления о банкротстве, особенно если судебный процесс еще не завершен. Если кредитор продолжает использовать тактику взыскания после того, как был проинформирован о банкротстве, он может понести ответственность за судебные санкции и гонорары адвокатам за такое поведение.

Вернуться к началу

24. Могу ли я аннулировать свои студенческие ссуды, подав заявление о банкротстве?

Как правило, студенческие ссуды не погашаются при банкротстве. В 11 U.S.C. сек. 523 (a) (8) есть два исключения из этого общего правила:

- Студенческий заем может быть погашен, если он ни — не застрахован или не гарантирован государственным органом, ни

— выдан в рамках любой программы, финансируемой полностью или часть от государственного учреждения или некоммерческой организации. - Учебная ссуда может быть погашена, если выплата ссуды «создаст чрезмерные трудности для должника и его иждивенцев».

Студенческие ссуды сроком более 7 лет раньше погашались при определенных обстоятельствах, но это положение было удалено законопроектом об ассигнованиях, принятым в октябре 1998 года.

Применяется ли исключение, зависит от обстоятельств конкретного дела и может также зависят от решений местных судов. Даже если студенческая ссуда подпадает под одно из двух исключений, погашение ссуды не может быть автоматическим.Возможно, вам придется подать исковое заявление в суд по делам о банкротстве, чтобы получить постановление суда об объявлении долга погашенным.

Вернуться к началу

25. Куда мне подать заявление, если я не проживал в одном штате или округе в течение последних двух лет?

Если вы не жили в своем нынешнем состоянии в течение 91 дня, вы должны подождать, пока вы не проживете там 91 день, а затем подать заявление в своем текущем состоянии. Если вы прожили в своем нынешнем состоянии более 91 дня, но менее двух лет, вы подадите заявление в своем текущем состоянии, но будете использовать освобождения от места проживания в течение большей части 180-дневного периода, непосредственно предшествующего 2-летнему периоду, предшествующему подаче .Если вы купили дом в течение последних 40 месяцев и / или не жили в своем нынешнем состоянии последние 2 года, то освобождение от налога на усадьбу может быть ограничено.

Вернуться к началу

26. Если я переживаю развод, как мое заявление о банкротстве бывшего супруга повлияет на наше соглашение о разводе?

Алименты, алименты и / или поддержка защищены от выплаты. Декреты о разводе и соглашения о раздельном проживании подпадают под действие 11 U.S.C. Раздел 523 (а) (15). В этом разделе говорится, что эти долги не подлежат погашению, если:

(A) должник не имеет возможности выплатить такой долг за счет доходов или имущества должника, которые не являются разумно необходимыми для использования на содержание или поддержку должника или иждивенцем должника и, если должник занимается бизнесом, для оплаты расходов, необходимых для продолжения, сохранения и функционирования такого бизнеса; или

(B) погашение такого долга приведет к выгоде для должника, которая перевешивает пагубные последствия для супруга, бывшего супруга или ребенка должника.

Вернуться к началу

Нью-Джерси часто задаваемые вопросы

1. Что такое банкротство?

Банкротство — это судебное разбирательство, в котором физическое лицо, которое не может оплатить свои счета, может получить новый финансовый старт. Право на банкротство предусмотрено федеральным законом, и все дела о банкротстве рассматриваются в федеральном суде. (см. Справочник суда Нью-Джерси) Подача заявления о банкротстве немедленно останавливает всех ваших кредиторов от попыток взыскать с вас долги, по крайней мере, до тех пор, пока ваши долги не будут урегулированы в соответствии с законом.

Вернуться к началу

2. Что может сделать для меня банкротство?

Банкротство может дать вам возможность:

- Отменить юридическое обязательство выплатить большую часть или все ваши долги. Это называется «списанием» долгов. Он разработан, чтобы дать вам новый финансовый старт. (см. банкротство — исключения для штата Нью-Джерси)

- Прекратите потерю права выкупа в отношении вашего дома или передвижного дома и дайте вам возможность наверстать упущенные платежи. (Однако банкротство не отменяет автоматически ипотечные и другие залоги на вашу собственность без оплаты.)

- Предотвратить повторное вступление во владение автомобилем или другим имуществом или заставить кредитора вернуть имущество даже после того, как оно было возвращено.

- Прекратить удержание заработной платы, притеснения по поводу взыскания долга и аналогичные действия кредиторов по взысканию долга.

- Восстановить или предотвратить прекращение коммунальных услуг.

- Позвольте вам оспорить требования кредиторов, которые совершили мошенничество или иным образом пытаются получить больше, чем вы действительно должны.

Вернуться к началу

3.Как я могу получить копию заявления о банкротстве?

Федеральная судебная система доказывает публичный доступ к документам федеральных апелляционных, окружных судов и судов по делам о банкротстве посредством Public Access to Court Electronic Records (PACER), электронной службы общего доступа.

Вернуться к началу

4. Что не делает банкротство?

Однако банкротство не может решить все финансовые проблемы. И не для каждого это правильный шаг. При банкротстве обычно невозможно:

- Отменить определенные права «обеспеченных» кредиторов.«Обеспеченный» кредитор взял ипотеку или иное залоговое право собственности в качестве обеспечения ссуды. Типичные примеры — автокредиты и жилищная ипотека. Вы можете заставить обеспеченных кредиторов принимать платежи с течением времени в процессе банкротства, а банкротство может устранить вашу обязанность платить любые дополнительные деньги, если ваша собственность будет изъята. Тем не менее, вы, как правило, не можете сохранить залог, если не продолжите выплачивать долг

- Выплата видов долгов, выделенных законом о банкротстве для особого режима, таких как алименты, алименты, некоторые другие долги, связанные с разводом, некоторые студенческие ссуды, суд постановления о реституции, уголовные штрафы и некоторые налоги.(см. Не подлежащие погашению долги Нью-Джерси)

- Защитите совладельцев по своим долгам. Когда родственник или друг совместно подписали ссуду, а потребитель выплачивает ссуду в банкротстве, соавторству все равно придется погасить ссуду полностью или частично. — Погасить долги, которые возникают после подачи заявления о банкротстве.

В начало

5. Как часто я могу подавать заявление о банкротстве?

Вы не можете получить освобождение от должности по делу Главы 7, если получили выписку по делу Главы 7, поданному в течение последних восьми лет, или Главе 13, поданному в течение последних шести лет.Вы не можете получить выписку по делу по главе 13, если вы получили выписку по делу по главе 7, поданному в течение последних четырех лет, или по делу, поданному по главе 13, поданному в течение последних двух лет. Если в предыдущем заявлении о банкротстве не было выписки, вы можете подать и получить выписку без каких-либо временных ограничений.

Вернуться к началу

6. Какие типы банкротства мне следует рассмотреть?

- Закон предусматривает четыре типа дел о банкротстве:

- Глава 7 известна как «прямое» банкротство или «ликвидация».Он требует, чтобы должник отказался от собственности, размер которой превышает определенные ограничения, называемые «льготами», чтобы собственность могла быть продана для выплаты кредиторам.

- Глава 11, известная как «реорганизация», используется предприятиями и несколькими индивидуальными должниками с очень большими долгами.

- Глава 12 предназначена для семейных фермеров.

- Глава 13 называется «урегулирование долга». Требуется, чтобы должник представил план выплаты долга (или части долга) из текущего дохода.

Большинство людей, подавших заявление о банкротстве, захотят подать заявление либо в соответствии с главой 7, либо в соответствии с главой 13.Любой тип дела может быть подан индивидуально или совместно супружеской парой. (см. главу 7 или 13 Закона о банкротстве штата Нью-Джерси?)

Вернуться к началу

7. Подходит ли мне банкротство по главе 7 (прямое банкротство) штата Нью-Джерси?

В деле о банкротстве в соответствии с главой 7 вы подаете ходатайство с просьбой в суд погасить ваши долги. Основная идея главы 7 о банкротстве состоит в том, чтобы погасить (погасить) ваши долги в обмен на отказ от собственности, за исключением «освобожденной» собственности, которую закон позволяет вам оставить.(см. банкротство — исключения для штата Нью-Джерси) В большинстве случаев вся ваша собственность будет освобождена от налога. Но имущество, не освобожденное от уплаты налогов, продается, а деньги распределяются между кредиторами. Если вы хотите сохранить собственность, такую как дом или автомобиль, и задерживаете платежи по ипотеке или автокредиту, случай по главе 7, вероятно, не будет для вас правильным выбором. Это связано с тем, что банкротство по главе 7 не отменяет право держателей ипотечных кредитов или кредиторов на покупку автомобиля забрать вашу собственность для покрытия вашего долга. (см. Нью-Джерси Глава 7 Банкротство)

Вернуться к началу

8.Подходит ли мне банкротство (реорганизация) Нью-Джерси по главе 13?

В деле по главе 13 вы подаете «план», показывающий, как вы будете погашать часть своих просроченных и текущих долгов в течение трех-пяти лет. Самым важным в деле по главе 13 является то, что он позволит вам сохранить ценное имущество — особенно ваш дом и автомобиль, — которое в противном случае могло бы быть потеряно, если вы можете произвести платежи, которые требует закон о банкротстве, вашим кредиторам. В большинстве случаев эти платежи будут не меньше, чем ваши регулярные ежемесячные платежи по ипотеке или автокредиту, с некоторыми дополнительными выплатами, чтобы наверстать упущенную сумму.Вам следует подумать о заполнении плана по главе 13, если вы:

(1) владеете своим домом и рискуете потерять его из-за финансовых проблем; (2) задерживают выплаты по долгам, но могут наверстать упущенное, если им будет предоставлено время; (3) иметь ценную собственность, которая не освобождается от налога, но вы можете позволить себе со временем платить кредиторам из своего дохода.

В соответствии с главой 13 вам потребуется доход, достаточный для того, чтобы оплачивать свои предметы первой необходимости и не отставать от необходимых платежей в срок.(см. Нью-Джерси Глава 13 о банкротстве)

Вернуться к началу

9. Сколько стоит подать заявление о банкротстве?

Теперь подать заявление о банкротстве по главе 7 стоит 306 долларов, а по главе 13 — 281 доллар, как для одного человека, так и для супружеской пары. Суд может разрешить вам оплатить этот регистрационный сбор в рассрочку, если вы не можете оплатить все сразу. Если вы нанимаете поверенного, вам также придется оплатить его гонорары, на которые вы согласны.

Вернуться к началу

10.Какую недвижимость я могу оставить в Нью-Джерси?

В случае с главой 7 вы можете оставить себе все имущество, которое, по закону, «освобождено» от требований кредиторов. Освобождения Нью-Джерси содержит список исключений, доступных для Нью-Джерси. При определении того, является ли собственность освобожденной от налога, вы должны помнить несколько вещей. Стоимость собственности — это не сумма, которую вы за нее заплатили, а то, сколько она стоит сейчас. Это может быть намного меньше, чем то, что вы заплатили, или стоимость замены, особенно для мебели и автомобилей.Вам также нужно только посмотреть на свой фактический капитал в любой собственности. Это означает, что вы засчитываете свои освобождения от полной стоимости за вычетом любых денег, которые вы должны по ипотеке или залоговому удержанию. Например, если у вас есть дом за 50 000 долларов с ипотекой на 40 000 долларов, вы засчитываете свои освобождения от 10 000 долларов, которые составляют ваш капитал, если вы его продаете. Хотя ваши льготы позволяют вам сохранить собственность даже в случае, описанном в главе 7, ваши льготы не влияют на право держателя ипотеки или кредитора по автокредиту брать собственность для покрытия долга, если вы задерживаете платежи.В случае главы 13 вы можете оставить себе все свое имущество, если ваш план соответствует требованиям закона о банкротстве. В большинстве случаев вам придется оплатить ипотеку или залоговое право, как если бы вы не подавали заявление о банкротстве. (см. Нью-Джерси Глава 7 Банкротство или Нью-Джерси Глава 13 Банкротство? и Не подлежащие погашению долги Нью-Джерси)

Вернуться к началу

11. Что произойдет с моим домом и автомобилем, если я подам заявление о банкротстве в Нью-Джерси?

В большинстве случаев вы не потеряете свой дом или автомобиль во время рассмотрения дела о банкротстве, если ваша доля в собственности полностью освобождена от налога.(см. Освобождение от банкротства в Нью-Джерси). Даже если ваша собственность не полностью освобождена от налога, вы сможете сохранить ее, если заплатите ее не освобожденную от налога стоимость кредиторам в главе 13. Однако некоторые из ваших кредиторов могут иметь «обеспечительный интерес »В вашем доме, автомобиле или другом личном имуществе. Это означает, что вы дали этому кредитору ипотеку на дом или предоставили другое имущество в качестве залога по долгу. Банкротство не устраняет эти интересы безопасности. Если вы не будете платить по этому долгу, кредитор может получить и продать дом или собственность во время или после рассмотрения дела о банкротстве.Есть несколько способов сохранить залоговое или заложенное имущество после объявления о банкротстве. Вы можете согласиться продолжать выплаты по долгу, пока он не будет выплачен полностью. Или вы можете заплатить кредитору сумму, равную стоимости собственности, которую вы хотите сохранить. В некоторых случаях, связанных с мошенничеством или другим ненадлежащим поведением кредитора, вы можете оспорить долг. Если вы предоставили предметы домашнего обихода в качестве залога для получения ссуды (кроме ссуды на покупку товаров), вы, как правило, можете сохранить свою собственность, не производя дополнительных выплат по этому долгу.

Вернуться к началу

12. Могу ли я владеть чем-нибудь после банкротства?

Да. Многие люди считают, что они не могут владеть чем-либо в течение определенного периода времени после подачи заявления о банкротстве. Это неправда. Вы можете оставить себе имущество, освобожденное от налогообложения, и все, что вы получите после объявления о банкротстве. Однако, если вы получаете наследство, имущественный расчет или пособие по страхованию жизни в течение 180 дней после вашего банкротства, эти деньги или имущество, возможно, придется выплатить вашим кредиторам, если имущество или деньги не освобождены от уплаты налогов.Вы также можете оставить за собой любое имущество, подпадающее под действие исключения из банкротства штата Нью-Джерси в результате банкротства.

Вернуться к началу

13. Сметит ли банкротство все мои долги?

Да, за некоторыми исключениями. Банкротство обычно не отменяет:

(1) деньги, причитающиеся по алиментам или алиментам, штрафам и некоторым налогам; (2) долги, не указанные в вашем заявлении о банкротстве; (3) ссуды, которые вы получили, сознательно предоставив ложную информацию кредитор, который обоснованно полагался на него при предоставлении вам ссуды; (4) долги, возникшие в результате «умышленного и злонамеренного» вреда; (5) студенческие ссуды, причитающиеся школе или государственному органу, за исключением случаев, когда: — суд решит, что платеж будет неоправданные трудности; (6) ипотека и другие залоговые права, которые не выплачиваются в случае банкротства (но банкротство аннулирует ваше обязательство по уплате любых дополнительных денег, если собственность будет продана кредитором).(см. Не подлежащие погашению долги Нью-Джерси)

Вернуться к началу

14. Придется ли мне обращаться в суд?

В большинстве случаев банкротства вам нужно только явиться на процедуру, называемую «собранием кредиторов», чтобы встретиться с управляющим банкротством и любым кредитором, который пожелает прийти. В большинстве случаев эта встреча представляет собой короткую и простую процедуру, на которой вам задают несколько вопросов о ваших формах банкротства и вашем финансовом положении. Иногда, если возникают осложнения или вы решаете оспорить долг, вам, возможно, придется явиться к судье на слушание.Если вам нужно обратиться в суд, вы получите уведомление о дате и времени суда от суда и / или от вашего адвоката. Чтобы узнать, где находится суд, обслуживающий вашу территорию, посетите страницу Справочника Федерального суда по делам о банкротстве штата Нью-Джерси.

Вернуться к началу

15. Повлияет ли банкротство на мой кредит?

На этот вопрос нет однозначного ответа. К сожалению, если вы просрочили оплату счетов, ваш кредит уже может быть плохим. Банкротство, наверное, не усугубит ситуацию.Тот факт, что вы объявили о банкротстве, может быть отражен в вашей кредитной истории в течение десяти лет. Но поскольку банкротство уничтожает ваши старые долги, вы, вероятно, будете в лучшем положении для оплаты текущих счетов, и вы сможете получить новый кредит.

Вернуться к началу

16. Могу ли я получить кредитную карту после банкротства?

Да, доступно несколько вариантов. Хотя технически это не кредитная карта, вы можете использовать банковскую или дебетовую карту для выполнения действий, для которых вы обычно используете кредитную карту.Вы также можете оставить себе уже имеющуюся кредитную карту, если кредитор даст одобрение. Если эти варианты не работают, вы можете получить обеспеченную кредитную карту, которая обеспечена вашим собственным банковским счетом.