Распространенные нарушения в кредитном договоре

К юристам по кредитным спорам Петрозаводска часто приходят граждане с вопросами относительно того, насколько законен тот или иной кредитный договор, заключенный в Петрозаводске с банком или его часть. Надо сказать, что часто кредитные договоры имеют нарушеняи законодательства, которые можно использовать в спорах с банками, в том числе в спорах о расторжении этих кредитных договоров, как ничтожных. Ниже мы приведем некоторые распространенные нарушения договоров кредитного характера, хотя и не все, т.к. вообще нарушений кредитных договоров, которые юристы и адвокаты Петрозаводска по кредитным спорам выявляют в своей практике довольно много, хотя и не все они сущственные, но это не снимает остроту проблемы. Часто банки осознанно идут на нарушение закона,чтобы минимизировать свои коммерческие риски за счет потребителей их банковких услуг, чего быть не должно.

Последствием выявления нарушений в кредитном договор, как результатом работы кредитного юриста Петрозаводска может быть признание этого пункта договор недействительным равно как и самого договора в целом. Если договор признается ничтожным, т.к. противоречит закону, то с заемщика могут быть взысканы только сумма фактически полученных денежных средств, но никак не проценты по договору, т.к. как такового договора не было.

Самые частые нарушения кредитных договоров

- Банк требует оплаты каких-либо комиссий. Это противоречит Федеральному закону (глава IV, статья 5), по которой банк не имеет права устанавливать комиссии по операциям кредитного договора. Нарушение ст. ст. 5, 29 ФЗ «О банках и банковской деятельности, согласно которых Банк не имеет право взимать комиссионное вознаграждение.

- Если в вашем договоре есть пункт об изменении процентной ставки в одностороннем порядке без вашего согласия. Это также противоречит вышеуказанной статье. Процент по кредиту не должен меняться на всём протяжении срока действия кредитного договора. Нарушение ст.29 ФЗ «О банках и банковской деятельности», согласно которой кредитная организация не имеет права в одностороннем порядке изменять процентные ставки по кредитам и (или) порядок их определения, процентные ставки по вкладам (депозитам), комиссионное вознаграждение и сроки действия этих договоров с клиентами — индивидуальными предпринимателями и юридическими лицами, за исключением случаев, предусмотренных федеральным законом или договором с клиентом.

- Нужно посмотреть пункт о возможности досрочного погашения. Главное здесь, чтобы вы могли выплатить проценты только за фактически использованное время, а не весь период кредита.

- В пункте о порядке расчета нарушен порядок списания денег с вашего счета. Согласно статье 319 Гражданского Кодекса России, если сумма вашего платежа недостаточна для полного погашения по обязательствам, в первую очередь погашаются расходы кредитора, затем проценты по кредиту, а потом основной долг. И только после этих удержаний, можно взимать какие-то штрафы, пени и страховки. Часто, банки делают все с точностью наоборот. Именно по этой причине, сколько вы не платите, долг ваш не будет уменьшаться, а наоборот, будет только увеличиваться. Нарушение ст.319 ГК РФ согласно которой сумма произведенного платежа, недостаточная для исполнения денежного обязательства полностью, при отсутствии иного соглашения погашает прежде всего издержки кредитора по получению исполнения, затем — проценты, а в оставшейся части — основную сумму долга.

- В разделе об обязанностях по страхованию нужно проверить, нет ли лоббирования интересов какой-то определенной страховой компании. Это также нарушает права потребителя и лишает его возможности выбирать страховую компанию по своему усмотрению. Это нарушение 421-ой статьи Гражданского Кодекса России.Нарушение ст. 421 ГК РФ согласно которой граждане и юридические лица свободны в заключении договора. Нарушение ст. ч. 4 ст.12 Закона РФ « О защите прав потребителей» согласно которой предусматривается, что отсутствие у потребителя специальных познаний о свойствах и характеристиках услуги презюмируются. Кроме того в соответствии со ст. 428 ГК РФ кредитный договор является договором присоединения, условия которого определены в стандартной форме и могут быть приняты другой стороной не иначе как путем присоединения к предложенному договору в целом. Заключенный между сторонами по настоящему делу кредитный договор является договором присоединения, поскольку заемщик лишен возможности согласования условий такого договора, которые принимаются им как таковые.

- Информация о персональных данных. При выдаче кредита банк вносит в договор разрешение на передачу ваших персональных данных третьему лицу. И вы вынуждены подписать этот договор, т.к. в случае отказа вы рискуете получить отказ в кредите. На самом деле, вам должны были предложить подписать отдельный документ на ваше разрешение. И, если вы считаете нужным отозвать свое разрешение, вы можете это сделать позднее. Особенно, если ваши данные переданы в коллекторское агентство.Это якобы обязательное условие, однако — это нарушение Федерального Закона № 152 «О персональных данных», Федерального закона «О банках и банковской деятельности.

- В последних пунктах договора обычно указывается, куда могут обратиться стороны при спорных вопросах. Как правило, должен быть указан суд по месту пребывания. Но иногда банки указывают конкретный адрес определенного суда, что противозаконно, т.к. не дает права выбора заемщику. Это противоречит ст. 29 ГПК РФ. Если дойдёт до суда, он должен состояться по месту жительства того, кто взял кредит. Нарушение п.7 ст.29 ГПК согласно которой Иски о защите прав потребителей могут быть предъявлены также в суд по месту жительства или месту пребывания истца либо по месту заключения или месту исполнения договора.

Проверка прокуратурой деятельности банков и выявление нарушений в кредитных договорах

В ходе проверки прокуратуры Каменского района выявлен ряд серьезных нарушений в составлении типовых договоров банками «Промсвязьбанк», «Русский стандарт» и «Донбанк». В частности, в кредитных договорах было предусмотрено изменение их условий без согласия заемщика.

Эти нарушения представляются особенно опасными в условиях экономического кризиса. Поэтому данные кредитные организации обязаны их устранить.

Помимо этого, в кредитных договорах были зафиксированы и другие нарушения. Так, в «Русском стандарте» заемщик был обязан оплачивать комиссию за расчетное обслуживание, а в Каменском отделении Сбербанка РФ и в банке «Центр-Инвест» выплата денежных средств осуществлялась только после уплаты единовременной суммы и открытия ссудного счета.

Такие положения кредитных договоров противоречат Федеральному закону «О защите прав потребителей», ведь в нем установлен запрет предоставления услуг, для получения которых потребителю необходимо приобрести и другие услуги. Также, в этих договорах имеется пункт, в котором оговорено, что заемщик обязан обращаться в суд только по месту нахождения данной кредитной организации, хотя законом предусмотрен свободный выбор потребителем судебного учреждения.

Распространенные нарушения в кредитных договорах банков

- В кредитные договоры включается условие, согласно которому на заемщика, помимо обязанности возвратить (погасить) полученный кредит и уплатить банку проценты на сумму кредита, возлагается обязанность внести плату за осуществление банком банковской операции. Например, устанавливают 1% от суммы выдаваемого кредита единовременно в день предоставления кредита или в размере 3% от суммы кредитных денежных средств, получаемых заемщиком через кассу банка – в день получения денежных средств.

Однако Федеральным законом «О банках и банковской деятельности» установлено, что размещение привлеченных банком денежных средств в виде кредитов осуществляется банковскими организациями за свой счет. Таким образом установление дополнительных платежей по кредитному договору, не предусмотренных действующим законодательством, является ущемлением прав потребителей. - В договорах банковского кредита для граждан устанавливается двойная ответственность за несвоевременный возврат денежных средств. Так, в договорах указывается, что при нарушении срока погашения процентов за пользование кредитом банк вправе взыскать с заемщика неустойку в виде пени в установленном размере (например, 0,05%) неуплаченных в срок процентов за каждый день просрочки от обусловленного договором срока уплаты процентов до их фактического погашения. Кроме этого в договорах указывается, что на просроченную задолженность начисляются проценты (например, 40% годовых) в связи с просроченными обязательствами по ст.395 ГК РФ. По общему правилу, неуплаченные в срок проценты за пользование кредитом относятся к задолженности. Одновременное начисление как пени (0,05%) так и процентов за пользование чужими денежными средствами (40%) годовых формируют двойную ответственность, что противоречит закону.

- В договоры включается условие о праве банка списывать в безакцептном порядке денежные средства с любого банковского счета заемщика, открытого в других кредитных организациях. Данное условие договора ограничивает предусмотренное ст.421 Гражданского кодекса РФ право гражданина на свободное заключение и определение условий договоров, заключаемых с иными кредитными организациями.

- Договорами предусматривается, что банк вправе изменять процентную ставку за пользование кредитом в случае изменения величины ставки рефинансирования Банка России, существенного изменения финансовой коньюктуры рынка. Такое условие договора не соответствует требованиям действующего законодательства. Односторонний отказ от исполнения обязательства с потребителем или одностороннее изменение его условий не допускается, за исключением случает, установленных законом. Действующее законодательство не устанавливает случаев предоставления кредитной организации права в одностороннем внесудебном порядке изменять процентную ставку, очередность погашения задолженности.

Необходимо обратить внимание, что информация о полной стоимости кредита, перечень и размеры платежей, включенных и не включенных в расчет полной стоимости кредита, а также перечень платежей в пользу не определенных в кредитном договоре третьих лиц доводятся кредитной организацией до заемщика в составе кредитного договора. Кредитная организация обязана доводить до заемщика информацию о полной стоимости кредита до заключения кредитного договора и до изменения условий кредитного договора, влекущих изменение полной стоимости кредита. Таким образом, изменение кредитного договора возможно по соглашению сторон или в судебном порядке (ч. 1 ст. 452, ч. 2 ст. 450 Гражданского кодекса Российской Федерации).

В соответствии с Законом о защите прав потребителей условия договора, ущемляющие права потребителей по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации в области защиты прав потребителей, признаются недействительными.

sssr2.ru

Что такое кредитный договор. Виды кредитного договора

Кредитный договор, что это? Можно ли расторгнуть кредитный договор?

Кредитный договор — это соглашение, оформленное в письменной форме, между заемщиком (стороной, берущей кредит) и кредитором (стороной, дающей кредит) и содержащее условия передачи кредита в виде денег под начисленные проценты.

Согласно договору, банковское учреждение берет на себя обязательства передавать деньги заемщику в сумме и на условиях, указанных в документе. Заемщик обязуется выплатить долг в сумме с начисленными за использование кредита процентами в указанный в документе срок.

Виды кредитного договора

Договора можно классифицировать по разным признакам в зависимости от вида кредита:

- Целевой и нецелевой. За применение целевого кредита по назначению придется отчитываться перед банком.

- Краткосрочный и долгосрочный.

- Обеспеченный и необеспеченный. При обеспеченном кредите банку предоставляется залоговое имущество или поручители.

- Инвестиционный. Кредит на реализацию бизнес-проекта.

- Рефинансирование. Для реструктуризации долга и помощи клиенту в выплате долга.

Форма кредитного договора предусматривает применение специально разработанных формуляров, распечатываемых банковскими сотрудниками для подписания соглашения с заемщиком.

Содержание договора

В содержании договора кредитования должны быть пункты с информацией:

- о заемщике и кредиторе;

- точной сумме кредита, которая вносится прописными буквами;

- процентных ставках и способе их начисления;

- цели кредитования;

- условиях обеспечения;

- детальных условиях по предоставлению и погашению ссуды;

- правах и обязанностях кредитора и заемщика, а также их ответственность за несоблюдение требований;

- способах разрешения споров, которые могут возникнуть из-за предмета договора.

Также во время оформления кредитного соглашения указываются полные адреса заемщика и кредитора, реквизиты, дата составления, проставляются подписи. В завершение документ заверяется печатью банка.

Условия договора

Относительно степени важности условия кредитного договора делятся на дополнительные и существенные.

К существенным условиям договора относят:

- сумму кредита, способ выплаты долга и процентных начислений;

- информацию о полной сумме кредита, включая платежи по страховке, сборы, комиссию за обслуживание.

К дополнительным условиям договора относятся:

- срок кредитования и выплаты долга;

- способ обеспечения кредита;

- описание прав и обязанностей сторон;

- ответственность за несоблюдение сторонами обязанностей;

- описание целевого использования денежных средств;

- правила расторжения.

Изменение условий кредитного договора

В Гражданском Кодексе РФ указано, что изменение условий по договору в одностороннем порядке незаконно. Заемщик может воспользоваться правом подать исковое заявление для судебного разбирательства с целью оспорить неправомерные действия банковского учреждения.

Для изменения условий по кредитному договору в одностороннем порядке банку нужно обязательно заключить с заемщиком соглашение.

Финансово-кредитное учреждение имеет право вносить изменения в условия договора, если у заемщика имеется задолженность или просрочки по платежам.

В каждом договоре есть существенные условия, которые не подлежат изменению:

- оценочная стоимость залогового имущества;

- срок действия договора.

В период наступления обстоятельств, влияющих на платежеспособность клиента, можно обратиться в банковское учреждение, чтобы внести изменения в условия договора. В случае, если банком выставляется отказ, и он не идет на уступки, можно:

- досрочно выплатить остаток по займу;

- подать заявление реструктуризации;

- обратиться в суд для внесения изменений в условия договора.

Права и обязанности сторон по кредитному договору

Согласно кредитному договору права банка предусматривают:

- отказ в выдаче кредита заемщику при условии выявления фактов, которые указывают на вероятность невозврата денег;

- отказ в кредитовании клиента при условии нецелевого использования денег;

- право выставлять требование досрочного погашения долга, если заемщик имеет просрочку платежей.

Права заемщика по кредитному договору предусматривают возможность:

- получить сумму денег в том размере, который указан в договоре;

- требовать соблюдение условий предоставления займа, которые прописаны в документе;

- отказаться от займа и получения денег до момента предоставления займа.

Со стороны заемщика есть такие обязательства:

- возврат денег в оговоренные соглашением сроки и выплата процентных начислений;

- использование займа на цели, указанные в условиях договора целевого кредитования;

- предоставление залогового имущества или поручителей.

Нарушение условий кредитного договора

За нарушение кредитного договора кредитором или заемщиком предусмотрена ответственность, которая возлагается на одну из сторон согласно требований действующего законодательства.

Заемщик может понести ответственность за несоблюдение сроков выплаты кредита, нецелевое использование денег или потерю обеспечения займа.

На кредитора возлагается ответственность за необоснованный отказ выдавать кредит клиенту или за неправомерное занижение ценности залога по займу.

Нарушение условий кредитного договора банком

В соответствии с ГК заемщик имеет право на компенсацию за нарушение банком условий кредитного договора. Также права заемщика регулируются Законом «О защите прав потребителей». По закону банк выступает представителем услуг, поэтому кроме прав имеет регулируемые законом обязанности. Если со стороны банка выявлены нарушения условий кредитования, потребитель имеет право обратиться с иском в суд.

Нарушение условий кредитного договора заемщиком

В случае нарушения условий кредитного договора заемщиком кредитор вправе потребовать выплату неустойки, уровень которой должен соответствовать последствиям, возникшим из-за невыполнения обязательств.

Расторжение договора по кредиту

Право требовать досрочное расторжение кредитного договора в равной степени имеют кредитор и заемщик.

Банковское учреждение может потребовать расторгнуть договор кредитования если:

- заемщик отказался предоставить изменившуюся информацию о нем;

- возникли просрочки по платежам и задолженность;

- отсутствует продленная страховка.

Заемщик может в любой момент потребовать расторжение договора кредитования при условии погашения займа в срочном порядке.

Можно ли расторгнуть кредитный договор

Чтобы понять, как расторгнуть кредитный договор, внимательно изучите пункты, где прописаны детали по досрочному расторжению. Согласно законодательству у клиента банка, есть право на частичное или полное досрочное погашение кредита. Штрафных санкций и начисления дополнительных комиссий в случае досрочного погашения долга и расторжения кредитного договора нет.

Заявление о расторжении кредитного договора

Единого бланка образца заявления нет. Бланк можно попросить в отделении банка или скачать на сайте, предоставляющем юридические консультации.

В заявлении нужно указать следующую информацию по договору:

- дату и номер;

- сумму займа;

- сумму остатка по кредиту на момент подачи заявления;

- паспортные данные заявителя;

- причины расторжения.

Заявление о расторжении кредитного договора нужно подать в банковское учреждение. Если кредитная компания не принимает заявление, сохраните копию. Она понадобится для судебного разбирательства.

Срок давности по кредитному договору

ГК РФ устанавливает срок давности по кредиту в три года. Расчет срока давности осуществляется с момента окончания срока действия договора кредитования. Продажа долга коллекторской компании не является причиной изменения срока давности договора.

Нужно обратить внимание, что судом срок давности признается в том случае, когда доказано, что банковское учреждение ни разу за истекший период не потребовало от клиента выплату задолженности.

Если по прошествии трех лет кредитор все еще пытается получить деньги за просроченный заем, клиент банка имеет основания подать иск в суд, так как срок исковой давности по кредитному договору закончился.

Отличие кредитного договора от договора займа

Договор займа и кредитный договор имеют отличия и являются разными типами документов.

Кредитный договор предусматривает передачу одной стороной (кредитором) денежных средств другой стороне (заемщику) с учетом начисления процентов за время использования денег.

Договором займа предусмотрена передача в пользование не только денег, но и товаров. Кредитный договор – это один из видов займов.

Важным нюансом является то, что действие договоров кредитования наступает в момент подписания документа. Займовые договора вступают в действие в момент передачи товара или денег в пользование заемщику.

credits.ru

1.2. Предмет кредитного договора

Предметом кредитного договора являются денежные средства, которые

предоставляются заемщику с условием их возвратности и уплаты процентов на эту

сумму.

Кредитный договор, как отмечалось ранее, является возмездным. Вместе с тем,

необходимо отметить, что начисление процентов на предоставляемую заемщику

сумму денежных средств по кредитному договору начинает производиться не с

момента заключения кредитного договора между сторонами, а с момента

поступления кредитных средств на счет заемщика, то есть проценты

выплачиваются за время реального пользования кредитными суммами (ст. 819 ГК

РФ часть вторая).

Что касается размера кредита, обеспечения условий погашения и других условий,

то они определяются сторонами в договоре. Денежные средства выражаются в

рублях, так как рубль является законным платежным средством, обязательным к

приему на всей территории Российской Федерации (ст. 140, 317 ГК РФ часть

первая). В связи с этим предметом кредитного договора являются объекты

гражданских прав, которые могут свободно отчуждаться или переходить от одного

лица к другому в порядке правопреемства (наследование) либо другим способом.

Спецификой кредитного договора является его предмет, который регулирует

отношения только по денежным обязательствам. Если предметом договора являются

не деньги, а вещи, то к таким договорам применяется специальное

законодательство.

1.3. Стороны кредитного договора

Основной особенностью кредитного договора является его субъектный состав: с

одной стороны такого договора обязательно выступает банк или иная кредитная

организация, имеющая соответствующую лицензию. В нашем случае –

Сберегательный банк Российской Федерации.

Сберегательный банк РФ обладает рядом специфических черт: привлечение во

вклады денежных средств физических и юридических лиц, размещение указанных

средств от своего имени и за свой счет на условиях возвратности, платности,

срочности, открытие и ведение банковских счетов физических и юридических лиц.

В учредительных документах банка обязательно должно быть указание на перечень

осуществляемых банком услуг (ст. 52 ГК РФ часть первая, ст.ст. 5, 10 ФЗ «О

банке и банковской деятельности»).

В законе стороны кредитного договора четко обозначены. Это банк или иная

кредитная организация, имеющая лицензию Банка оссии и заемщикии России и

заемщик, получающий денежные средства для предпринимательских или

потребительских целей. Это обстоятельство является отличительной чертой

кредитного договора от других договоров гражданско-правового значения.

1.4. Права и обязанности сторон по кредитному договору

По кредитному договору одна сторона (банк или иная кредитная организация),

обязующаяся предоставить денежные средства (кредит), называется кредитором, а

сторона (гражданин или юридическое лицо), обязующаяся возвратить полученную

денежную сумму и уплатить проценты на нее, — заемщиком – ст. 819 ГК РФ часть

вторая. Кредитный договор является двухсторонним, так как обязанности

возникают не только у заемщика (возврат полученной ссуды и уплата процентов

на нее), но и у кредитора (предоставление денежных средств в размере и на

условиях, предусмотренных договором).

Нарушение обязанностей, предусмотренных для сторон по кредитному договору,

влечет ответственность как кредитора, так и заемщика в форме возмещения

убытков, а поэтому в кредитном договоре обязательно необходимо прописать все

права и обязанности сторон, и прежде всего кредитный договор должен в себя

включать условия о сумме кредита, объектах кредитования, сроке возврата

кредита, проценте, залоге и др..

По кредитному договору заемщик обязуется возвратить полученную денежную сумму

и уплатить проценты на нее, т.е. размер процентов по кредитному договору,

порядок их уплаты, сроки являются существенными условиями. Это означает, что

если эти условия не определены в кредитном договоре, то кредитный договор

может быть признан недействительным.

Кредитный договор всегда является возмездным. Поэтому заемщик обязан по

договору уплатить проценты. Как правило, эти проценты включают в себя

ставку рефинансирования Банка России (стоимость кредитного ресурса) и

вознаграждение самого кредитора (банковскую маржу). При этом банк не вправе в

одностороннем порядке изменить проценты, за исключением случаев,

предусмотренных федеральным законом или договором. Порядок уплаты процентов

зависит от срока договора и фиксируется в нем. Как правило, заемщик должен

уплачивать проценты по кредиту ежемесячно.

Заемщик по кредитному договору обязан соблюдать целевое использование

полученных по кредиту денежных средств. При нарушении заемщиком этого условия

кредитного договора банк вправе требовать от заемщика досрочного возврата

кредита и оплаты причитающихся процентов, если иное не предусмотрено

договором.

В случае, если согласно условий договора залога, предоставляемого в качестве

обеспечения по кредиту, залоговое имущество остается у залогодателя

(заемщика), последний обязан:

— немедленно уведомить другую сторону о возникновении угрозы утраты или

повреждения заложенного имущества.

Наличие и сохранность заложенного по кредиту имущества проверяется банком в

соответствии с условиями договора.

При невыполнении заемщиком предусмотренных кредитным договором обязанностей

по обеспечению возврата суммы кредита, а также при утере обеспечения или

ухудшения его условий по обязательствам, за которые займодавец не несет

ответственности, банк вправе потребовать у заемщика уплаты причитающихся

процентов, если иное не предусмотрено договором (ст. 813 ГК РФ часть

вторая). Отсутствие жестокого контроля над расходованием кредитных средств в

конечном итоге приводит к невозврату кредита.

Согласно условий кредитного договора, банк обязан предоставить заемщику

денежные средства в размере, в срок и на условиях, предусмотренных договором.

У банка есть право отказаться от выдачи кредита при наличии информации о том,

что кредит не будет возвращен в предусмотренный срок.

«Как правило, в банковской практике установлено, что клиент отвечает за

целевое использование предоставленной суммы кредита. В случае нарушения

заемщиком этого требования банк вправе потребовать возврата досрочно суммы

кредита и уплаты причитающихся процентов, если иное не предусмотрено

договором».*

Стороны в случае невыполнения взятых на себя обязательств по кредитному

договору несет ответственность согласно требованиям гражданского

законодательства. По мнению доктора юридических наук, профессора Суханова Е.

А. в качестве основной формы ответственности по кредитным обязательствам

является дополнительной санкцией. Кредитор вправе требовать

______________________

* Агарков М.М. Основы банковского права М., 1994, с.85

возмещения убытков, причиненных ему во всех случаях, в отличие от неустойки.

Понятие «убыток» включает в себя как реальный ущерб и упущенную выгоду.

Принцип полного возмещения убытков действует, если иное не

предусмотрено законодательством. Что касается неустойки, то в кредитном

договоре предусмотрено начисление повышенных процентов, что по сути и

является неустойкой.*

Особое внимание при изучении вопроса ответственности сторон по кредитному

договору необходимо уделить последствиям просрочки должником исполнения

денежного обязательства. Ответственность сторон в случае неисполнения

обязательств по кредитному договору может быть возложена как на заемщика, так

и на кредитора.

«Согласно ст. 395 ГК РФ часть первая, в случае неисполнения или просрочки

исполнения денежного обязательства, в силу которого на должника возлагается

обязанность уплатить деньги, подлежат уплате проценты на сумму этих средств.

При расчете подлежащих уплате годовых процентов по ставке рефинансирования

Банка России число дней в году принимается равным соответственно 360 и 30

дням в месяце, если иное не установлено соглашением сторон. Проценты

начинаются до момента фактического исполнения денежного обязательства,

согласно условиям о порядке платежей и формы расчетов и положений ст. 316 ГК

РФ часть первая о месте исполнения денежного обязательства. При взыскании

суммы долга в судебном порядке и при отсутствии в договоре соглашения о

размере процентов, суд сам вправе определить размер учетной ставки

банковского процента, которую надо применять. Помимо этого, кредитор

вправе обратиться в арбитражный суд с заявлением о возбуждении производства

по делу о несостоятельности заемщика. К имущественной ответственности

за неисполнение своих

обязанностей может быть привлечен и кредитор.

______________________

* Суханов Е.А. Правовое регулирование банковской деятельности М., 1997. с.83

Например, в случае немотивированного отказа от предоставления кредита,

предоставление кредита в меньшей сумме, или с нарушением сроков».*

Таким образом, при заключении кредитного договора следует тщательно изучить

изложенные в договоре права и обязанности сторон для предотвращения

неблагоприятных последствий в дальнейшем. Кредитор и

заемщик должны четко представлять для себя последствия невыполнения взятых на

себя обязательств.

К сожалению, на практике очень часто встречаются случаи когда какая-либо из

сторон по договору (как правило заемщик) в случае взятых на себя

обязательств, начинает ссылаться на непредвиденные обстоятельства, на

невнимательное изучение договора, или на сложную финансовую обстановку в

целом по стране. Эти доводы не являются убедительными, и в этом

случае виновная сторона должна нести ответственность в соответствии с

условиями кредитного договора. «Согласно ст. 811 п.1 ГК РФ, часть первая, в

случае невозвращения заемщиком в срок суммы займа, на эту сумму подлежат

уплате проценты, в порядке и размере, предусмотренных ст. 395 п.1 ГК РФ часть

первая, со дня, когда она должна быть возвращена, до дня ее возвращения

кредитору независимо от уплаты процентов, предусмотренных ст. 809 ГК РФ,

(часть первая). Проценты, предусмотренные ст. 395 ГК РФ (часть первая) за

неисполнение или просрочку исполнения денежного обязательства, погашаются

после суммы основного долга. Проценты, предусмотренные ст. 811 ГК РФ,

являются мерой гражданско-правовой ответственности и эти проценты начисляются

на сумму кредиторской задолженности без учета начисленных на день возврата

процентов за пользование заемными средствами.

_____________________________

*Агарков М.М. Основы банковского права М., 1994. с.57

studfiles.net

80. Кредитный договор

По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства(кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее (п. 1 ст. 819 ГК).

Характеристика кредитного договора: консенсуальный, двусторонне обязывающий, возмездный.

Предметом кредитного договора могут быть только денежные средства.

Сторонами кредитного договора являются кредитор (банк или иная кредитная организация), имеющий лицензию Банка России на все или отдельные банковские операции, и заемщик, получающий денежные средства для предпринимательских или потребительских целей.

Форма кредитного договора — письменная (ст. 820 ГК).

Срок кредитного договора может быть краткосрочным (до одного года) и долгосрочным (более одного года).

Правомочия сторон кредитного договора аналогичны правомочиям сторон договора займа.

Кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок (п. 1 ст. 821 ГК).

Заемщик вправе отказаться от получения кредита полностью или частично, уведомив об этом кредитора до установленного договором срока его предоставления, если иное не предусмотрено законом, иными правовыми актами или кредитным договором (п. 2 ст. 821 ГК).

Виды кредитного договора: товарный и коммерческий.

Товарным кредитом называется такой кредитный договор, который предусматривает обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками (ст. 822 ГК).

Характеристика договора товарного кредита: он является консенсуальным, двусторонне обязывающим, возмездным.

Предметом договора товарного кредита являются такие товары, как сельскохозяйственная продукция, полуфабрикаты, сырье, горюче-смазочные материалы и т. п.

Особенностью договора товарного кредита является то, что на него распространяются правила, регулирующие договор купли-продажи, если иное не предусмотрено договором товарного кредита (ст. 822 ГК).

Сторонами договора товарного кредита могут быть любые субъекты гражданского права.

Форма договора товарного кредита — письменная.

При коммерческом кредите в договор включается условие, в силу которого одна сторона предоставляет другой стороне отсрочку или рассрочку исполнения какой-либо обязанности (уплатить деньги либо передать имущество, выполнить работы или услуги) (п. 1 ст. 823 ГК). Напр., продажа гражданам товаров длительного пользования в кредит.

К условию о коммерческом кредите применяются правила о займе или кредите, если иное не предусмотрено договором (п. 2 ст. 823 ГК).

81. Понятие, характеристика и элементы договора финансирования под уступку денежного требования (факторинга). Ответственность сторон

По договору одна сторона (финансовый агент) передает или обязуется передать др. стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование.

Характеристика договора: может быть реальным и консенсуальным, является взаимным, возмездным.

Предметом договора может быть как денежное требование, срок платежа по кот. уже наступил (существующее требование), так и право на получение денежных средств, кот. возникнет в будущем (будущее требование). Денежное требование должно быть определено в договоре таким образом, кот. позволяет идентифицировать существующее требование в момент заключения договора, а будущее требование — не позднее чем в момент его возникновения. Если уступка обусловлена определенным событием, она вступает в силу после наступления этого события.

В качестве финансового агента (фактора) могут выступать любые коммерческие организации. Клиентом может быть любое лицо, но в большинстве случаев ими являются коммерческие организации и предприниматели. Должник клиента не является стороной договора, но от деловой репутации должника зависит, примет ли финансовый агент требование к нему по договору.

Форма договора подчиняется предписаниям закона о форме цессии. Это может быть простая или квалифицированная письменная форма сделки, а в установленных законом случаях — письменная форма с гос. регистрацией уступки права требования.

Срок в договоре определяется соглашением сторон.

Цена договора — стоимость уступаемого требования клиента к должнику.

Имущественная ответственность по договору.

В консенсуальном договоре финансовый агент отвечает за отказ от передачи клиенту денежных средств в счет денежного требования последнего. Клиент несет перед финансовым агентом ответственность за действительность денежного требования, являющегося предметом уступки, а также отвечает за несовершение или ненадлежащее оформление уступки требования. Если уступлено действительное требование, но должник оказался неплатежеспособным, клиент не отвечает за неисполнение данного требования.

В реальном договоре ответственность за его неисполнение наступает лишь для клиента — за действительность предмета договора, либо за его исполнимость. Клиент несет ответственность перед должником за нарушение соглашения о запрете уступки права требования, а также в случае, когда должник исполнил денежное требование финансовому агенту, а клиент не исполнил своего обязательства перед должником. Эта ответственность вытекает из договора клиента с должником.

Во всех случаях ответственности клиента перед финансовым агентом либо перед должником клиент возмещает причиненные убытки и неустойку, если она предусмотрена договором.

studfiles.net

Уступка прав по кредитному договору: условия для физических лиц

В статье мы рассмотрим, как проходит уступка прав требования по кредитному договору. Узнаем, что называется цессией и какие условия включаются в договор передачи кредитных обязательств физического лица. Мы подготовили для вас этапы переуступки прав и привели краткий обзор судебной практики.

Что такое уступка прав по кредитному договору

В настоящее время многие кредитные учреждения передают проблемную задолженность третьим лицам. Самый распространенный вариант — передача долга коллекторским компаниям. Они берут процент от сделки и взыскивают необходимую сумму самостоятельно.

В настоящее время многие кредитные учреждения передают проблемную задолженность третьим лицам. Самый распространенный вариант — передача долга коллекторским компаниям. Они берут процент от сделки и взыскивают необходимую сумму самостоятельно.

Итак, переуступкой прав требования задолженности называют цессией. Проще говоря, это продажа долговых обязательств. Между банковской организацией и третьим лицом заключается договор, в соответствии с которым третье лицо принимает на себя задолженность заемщика.

Вообще, цессия подразумевает, что заемщик должен дать согласие на нее. Но в современных условиях банковские организации это требование легко обходят, изначально включая условия цессии в договор кредитования. Поставив свою подпись под этим условием, вы автоматически даете согласие на его реализацию. А значит, переуступка будет осуществлена на законных условиях.

Роспотребнадзор же придерживается противоположного мнения и часто выступает против уступки права требования задолженности коллекторским фирмам.

Возможные причины цессии

Чаще всего продажа долгов осуществляется по нескольким причинам. Условно их можно разделить на три группы:

- В соответствии с банковским стандартами задолженность признана безвозвратной. В такой ситуации банку проще уступить право требования долга, чтобы получить хоть какую-то компенсацию, чем содержать на балансе проблемный кредит.

- Тело кредита (основной долг) выплачено, но с погашением процентов возникла проблема. В этом случае банковская организация теряет дополнительную прибыль.

- У кредитной организации серьезные проблемы. Речь идет о банкротстве, ликвидации и так далее. Финансовое учреждение просто стремится как можно быстрее получить средства для исправления ситуации, поэтому и распродает задолженность.

Кредитные долги в большинстве случаев распродают портфелями, причем у каждого банка есть доверенные организации, с которыми ведется сотрудничество в данном направлении.

Процесс уступки прав

Заключение договора цессии и вся процедура уступки прав регламентируется ГК РФ. В соответствии с его разъяснениями, банковская организация не обязана согласовывать с вами передачу задолженности третьим лицам. Обжаловать такое решение вы сможете, только если договором кредитования предусмотрено обратное.

Банковская организация осуществляет продажу задолженности, если исчерпала все возможности мотивировать должника на внесение оплаты. Чаще всего продаются долги, по которым нет залога и оплата по которым не поступала более 12 месяцев. То есть речь идет о полностью бесперспективной задолженности.

Если же списать долг не удалось, он подлежит списанию по истечении 36 месяцев.

Что касается самой процедуры продажи долга, то она выглядит следующим образом:

- Продавец долга собирает информацию о ваших активах и доходах.

- Вся документация передается на анализ в лицензированное коллекторское агентство, специалисты которого изучают подлинность документов, законность требований кредитора.

- Проводится анализ перспектив взыскания. Это занимает около 3 — 4 недель.

- Выносится решение и озвучивается стоимость, за которую третье лицо готово купить задолженность.

- Если банковская организация готова продать долги за эту сумму, составляется договор цессии.

- Должнику в письменном виде направляют извещение о смене кредитора и документы, подтверждающие заключение договора цессии.

- Должник вносит платежи новому кредитору.

Важно! Вы можете требовать от кредитора доказательства того, что переуступка была осуществлена. При этом звонок, беседа или письмо — не доказательство. Доказательство — это печать нового кредитора на договоре цессии. Если этот документ вам не предоставляют, вносить платежи вы не обязаны.

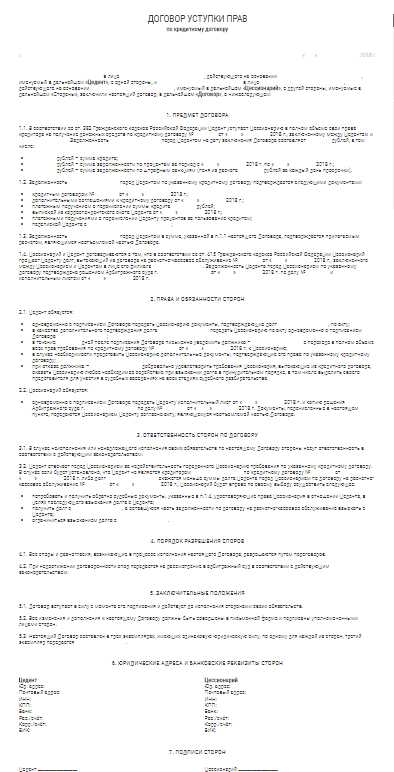

Договор уступки прав по кредитному договору

При заключении договора цессии сторонами договора будут являться:

- Цедент — тот, кто передает право требовать долг.

- Цессионарий — тот, к кому переходит право требования долга.

При этом должник в сделке участия не принимает, но должен быть поставлен в известность о том, что она заключена.

Важнейшими пунктами договора являются следующие:

- Сведения о каждой стороне, между которыми возникли правоотношения.

- Информация о должнике.

- Полное описание предмета договора. В этом пункте должны быть подробно расписаны все детали.

- Порядок разрешения споров. Обязательно указывается, что споры разрешаются в порядке, установленном законодательством.

- Права и обязанности каждой стороны.

- Срок действия договора. Период, за который условия договора нужно выполнить.

- Дополнительные условия.

Последствия для заемщика

Если смотреть с позиции обычного заемщика, то переуступка прав требования для него означает только смену кредитора. Сумма задолженности сохраняется, как и порядок исполнения обязательств. Эти пункты остаются неизменными, если только вы сами и ваш новый кредитор не договоритесь об изменении условий возврата задолженности.

Цессия не всегда несет негативные последствия для заемщика. Это связано со следующими факторами:

- Новый кредитор выкупает проблемную задолженность по заниженной стоимости. Получается, что получение даже небольшой прибыли — благоприятный вариант развития событий именно для кредитора. А также есть схемы, по которым вы сами можете выкупить свой долг, возвратив кредитору сумму, гораздо меньшей ранее накопившейся задолженности.

- С новым кредитором можно договориться о более мягких условиях погашения. Это не всегда возможно, но такие случаи в практике весьма известны, и их немало.

Безусловно, минусы для вас также имеются. Например:

- Ваша задолженность может быть перепродана несколько раз. В конечном итоге, чтобы понять, кому вы должны, придется потрудиться. Если официальных уведомлений о перепродаже долга вы не получали, то вносить платежи можете кредитору, о котором осведомлены. Но велик риск, что конечный кредитор направит вам свои претензии, и тогда ситуация может выйти из-под контроля.

- Новый кредитор может в одностороннем порядке изменить условия погашения задолженности. Например, потребовать оплатить какие-то издержки, вернуть всю сумму сразу и так далее. Это незаконно, но разбираться в этом придется исключительно в суде.

Есть и сложные ситуации, о которых стоит сказать отдельно. Долг перекупают много раз, сумма фигурирует в различных нелегальных схемах как актив, конечный кредитор — предприниматель или компания, чьи действия непредсказуемы и часто незаконны. В таких случаях, не привлекая органы правопорядка, ситуацию не разрешить.

Если вы четко понимаете, что договор цессии нарушает ваши права, используйте юридические способы защиты. Самое вероятное решение ваших проблем — судебное разбирательство.

Важно! Заемщик — не сторона цессии, поэтому требовать расторжения договора у вас нет права. Но в ряде случаев вы можете потребовать признания цессии недействительной, что повлечет ее отмену.

Отмена цессии

Вы можете обратиться в судебные органы с исковым заявлением о признании цессии недействительной, если:

- В договоре кредитования зафиксирован пункт, запрещающий уступку требования.

- При оформлении договора не было получено ваше согласие на уступку прав требования долга третьим лицам.

А также у вас есть право потребовать признания цессии недействительной при подаче встречного иска. В этом случае простора для действий становится больше.

Нужно понимать, что даже если цессию признают недействительной, в юридическом плане для вас опять же изменится только кредитор. Поэтому использовать шанс ее отмены стоит, если:

- вы хотите вернуть ситуацию в то состояние, которое было до переуступки;

- хотите избавиться от давления кредиторов, если фактически долг уже погасили;

- желаете уменьшить завышенные требования нового кредитора;

- нужно выстроить диалог с кредитором, который осуществляет взыскание незаконными методами.

Важно! Если вы поставили себе цель избавиться от обязательств по проблемному кредиту, то отмена цессии такую задачу не решит.

Судебная практика

Судебная практика по уступке банковскими организациями задолженности в нашей стране имеет весьма внушительный опыт, и есть ряд решений, когда суд вставал на сторону должника. Чаще всего это связано с тем, что кредитное учреждение продало задолженность компании, не имеющей лицензии на такую деятельность. Приведем пример.

Банковская организация Х. продала задолженность гражданина В. коллекторскому агентству Ф. У агентства нет лицензии, должник получал звонки с угрозами, а также СМС, содержащие признаки психологического давления. Должником осуществлялась запись разговоров с представителями агентства.

После обращения компании с иском в суд, было вынесено следующее решение: отказать в удовлетворении требований, так как сторона, которой было передано право взыскания, не имеет лицензии на право ведения банковской деятельности, а также нарушает требования законодательства по взысканию проблемной задолженности.

Имеется и множество других дел, по которым суд также признал цессию недействительной. Причиной тому являлось отсутствие в договоре кредитования пункта о праве банка на переуступку требования долга третьим лицам.

Подводя небольшой итог, можно сказать, что в случае, когда ваши права при переуступке долга явно нарушаются, не бойтесь обращаться в судебные органы за защитой.

kredit-online.ru

Права и обязанности кредитора по кредитному договору » Отличник RU

Оцените статью

Обязанность кредитора в данном договоре составляет предоставление безналичных денежных средств заемщику в соответствии с условиями заключенного договора (однократно, равными или иными частями в виде отдельных «траншей», «кредитной линии» и т. д.).

Обязанность кредитора в данном договоре составляет предоставление безналичных денежных средств заемщику в соответствии с условиями заключенного договора (однократно, равными или иными частями в виде отдельных «траншей», «кредитной линии» и т. д.).

По общему правилу, рассматривая договор как правоотношение, необходимо иметь в виду само обязательство, в силу которого одно лицо (должник) обязано совершить в пользу другого лица (кредитора) определенное действие либо воздержаться от определенного действия, а кредитор имеет право требовать от должника исполнения его обязанности (ст.307 ГК РФ РФ). Иными словами, именно обязательство по своему содержанию представляет собой права и обязанности сторон.

Кредитный договор (то есть соответствующее обязательство) носит двусторонний характер и в этом смысле подпадает под действие п. 2 ст. 308 ПС РФ, согласно которому если каждая из сторон по договору несет обязанность в пользу другой стороны, она считается должником другой стороны в том, что обязана сделать в ее пользу, и одновременно ее кредитором в том, что имеет право от нее требовать.

Поэтому при рассмотрении вопроса о содержании и исполнении кредитного договора представляется вполне допустимым разделить договорные права и обязанности на два простых вида: права и обязанности на стороне кредитора и права и обязанности на стороне должника (заемщика).

Права и обязанности кредитора по кредитному договору

Исходя из анализа действующего законодательство, представляется целесообразным выделить следующие обязанности кредитора:

– предоставить кредит;

– предоставить информацию клиентам;

– предоставить всю имеющуюся информацию относительно заемщиков в соответствующее бюро кредитных историй.

С момента заключения кредитного договора на стороне кредитора возникает обязанность предоставить заемщику денежные средства в размере и на условиях, предусмотренных договором (п. 1 ст. 819 ГК РФ), заемщику же принадлежит право требовать от кредитора выдачи соответствующей суммы кредита.

Кредит предоставляется кредитором во исполнение принятого на себя обязательства. Исполнение указанной обязанности влечет за собой начало начисления процентов на предоставленную денежную сумму и служит одним из оснований для истребования кредитором возврата этой суммы.

В кредитном договоре соглашение дает толчок достаточной силы для приведения в действие механизма заемного обязательства, а деньги используются в качестве средства погашения долга банка перед заемщиком -юридическим лицом. По этому причине обязательство кредитора по передаче денежных средств должно быть признано денежным обязательством.

Денежное обязательство определяется как «гражданское правоотношение, содержанием которого является право требования кредитора и корреспондирующая ему юридическая обязанность должника совершить уплату или платежи, т.е. действие (или действия) по передаче определенной суммы денег (валюты)». При этом Белов В.А. отмечает также, что в кредитном договоре действие преследует целью исполнение обязанности по предоставлению самого предмета договора1.

ГК РФ (п. 1 ст. 819), формулируя соответствующее обязательство банка, говорит о его обязанности предоставить заемщику денежные средства (кредит) в размере и на условиях, предусмотренных договором, что не исключает, а, напротив, предполагает использование сторонами кредитного договора различных форм предоставления (передачи) заемщику денежной суммы, предусмотренной договором.

В Положении № 54-П определено, что под размещением (предоставлением) банком денежных средств понимается заключение между банком и клиентом банка договора, составленного с учетом требований ГК РФ, а также то, что банк передает денежные средства на условиях платности,l срочности и возвратности, а клиент банка осуществляет возврат полученных денежных средств в соответствии с условиями договора.

Указанное Положение устанавливает определенные правила, направленные на регулирование порядка и способов предоставления банка денежных средств. Предусматривается предоставление суммы кредита юридическим лицам в безналичном порядке путем зачисления денежных средств на расчетный или корреспондентский счет (субсчет заемщика, открытый на основании договора банковского счета), в том числе при предоставлении средств на оплату платежных документов и на выплату заработной платы.

Приведенные правила не содержат, а предусматривают нормальный, обычный порядок предоставления кредита. Действительно, если в качестве заемщика выступает юридическое лицо, то объектом кредитного договора могут служить, в основном, безналичные денежные средства, а наиболее реальный путь их предоставления заемщику — зачисление указанных безналичных денежных средств на банковский счет последнего. В том случае, если в кредитном договоре не предусмотрен иной порядок предоставления кредита либо сторонами не используются другие способы исполнения обязательства, предусмотренные ГК РФ, кредит предоставляется именно путем зачисления соответствующих денежных средств на банковский счет заемщика.

Если же заемщик не является владельцем счета, обслуживаемого банком-кредитором, либо кредитным договором предусмотрено, что сумма кредита должна быть перечислена на счет заемщика, открытый в ином банке, обязательство по предоставлению кредита исполняется банком путем перевода соответствующей денежной суммы в банк, обслуживающий заемщика, для зачисления денежных средств на счет последнего. В этом случае моментом исполнения обязательства по предоставлению кредита должен считаться момент поступления денежных средств, перечисленных банком-кредитором на корреспондентский счет банка, обслуживающего заемщика, а не момент фактического зачисления указанных денежных средств на банковский счет заемщика1.

Из содержания договора должно следовать, что кредит должен быть предоставлен не на любой счет заемщика, известный кредитору, а только на счет, оговоренный и зафиксированный сторонами в кредитном договоре, В этом случае надлежащее исполнение будет иметь место только при зачислении на условленный счет, не говоря о случаях, когда кредит должен быть зачислен на счет, определенный законом или иными нормативными актами, например, при финансировании сделки по импорту. Следовательно, кредитор не может считаться исполнившим свою обязанность по предоставлению кредита надлежащим образом, если вопреки указаниям заемщика он перечислил сумму кредита не на тот счет.

Обязанностью кредитора является также предоставление информации своим клиентам и прочим потенциальным заемщикам.

Согласно ст. 8 ФЗ «О банках и банковской деятельности» при осуществлении банковских операций кредитная организация обязана по требованию физического или юридического лица предоставить лицензию на осуществление банковских операций, информацию о своей финансовой отчетности (бухгалтерский баланс и отчет о прибылях и убытках) и аудиторское заключение за предыдущий год, а также ежемесячные бухгалтерские балансы за текущий год. За введение физических и юридических лиц в заблуждение путем непредоставления информации либо предоставления недостоверной или неполной информации кредитная организация несет ответственность.

Определенные требования к информации, распространяемой банками в виде рекламы, содержатся также в специальном законодательстве о рекламе174.

Но во всех перечисленных случаях обязанности банка по предоставлению информации являются преддоговорными. Они предопределены не назначением отдельно взятого банковского договора, а особым положением, занимаемым в нем банком как стороной обязательства и профессиональным участником деятельности по предоставлению кредитов на рынке капиталов.

Разумеется, стороны могут согласовать обязанности по предоставлению информации, необходимой заемщику, включив соответствующее условие в содержание кредитного договора, или путем заключения самостоятельного договора об оказании информационных услуг.

В соответствии с п. 4 ст. 5 ФЗ «О кредитных историях»1 кредитные организации обязаны представлять всю имеющуюся информацию, определенную указанным ФЗ, в отношении всех заемщиков, давших согласие на ее представление, хотя бы в одно бюро кредитных историй, включенное в государственный реестр бюро кредитных историй.

Кредитные организации предоставляют указанную информацию в бюро кредитных историй на основании заключаемых договоров об оказании информационных услуг, являющимися договорами присоединения.

Информация о заемщиках и заключаемых ими кредитных договорах и иных сделках предоставляется кредитными организациями в электронном виде не позднее 10 дней со дня совершения действия (наступления события), информация о котором входит в состав кредитной истории, либо со дня, когда кредитной организации стало известно о совершении такого действия.

Следует отметить, что предоставление соответствующей информации в бюро кредитных историй, не является нарушением служебной, банковской, налоговой или коммерческой тайны.

Правами кредитора являются:

– право на отказ от предоставления кредита;

– права переуступить свои права по кредитному договору;

–получить кредитных отчет в отношении конкретного заемщика из бюро кредитных историй.

В силу п. 1 ст. 821 ГК РФ «кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок».

Кредитный договор всегда заключается в том предположении, что ко времени, назначенному для его исполнения, имущественная состоятельность заемщика не уменьшится настолько, чтобы для кредитора могла возникнуть серьезная угроза потери суммы кредита.

ГК РФ, устанавливая данное право кредитора в п. 1 ст. 821, не дает какого-либо примерного перечня обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сума не будет возвращена в срок. Последними, очевидно, могут быть признаны все те обстоятельства, которые дают кредитору право на досрочное расторжение договора, например: принятие учредителями решения о реорганизации заемщика — юридического лица; уменьшение уставного капитала заемщика; перевод долга при продаже и аренде предприятия, в чей состав входит задолженность из кредитного договора; невыполнение заемщиком предусмотренных кредитным договором обязанностей по обеспечению возврата суммы кредита, а также при утрате обеспечения или ухудшении его условий по обстоятельствам, за которые кредитор не отвечает.

Кредитор может осуществить свое право на отказ от предоставления кредита при условии, что сумма кредита еще не передана заемщику — полностью или частично. Права отказаться от предоставления кредита полностью кредитор будет лишен, если хотя бы небольшую часть суммы кредита заемщик уже получил. Предоставление заемщику кредита в полном объеме с необходимостью влечет за собой прекращение права кредитора на отказ от кредитования по этому основанию. Кредитор не вправе требовать возврата исполненного как неосновательно приобретенного имущества, если кредит предоставлен в силу действительного договора.

У кредитора имеется еще одно право: уступки своих требований по договору кредитования.

Несмотря на свободу договора, предусмотренную многочисленными положениями ГК (например, в ст.ст. 1, 8, 9, 421) и обеспеченную специальными гарантиями, в законодательстве установлен специальный субъект кредитных отношений — банк или иная кредитная организация.

Заключая и исполняя кредитный договор, банк обычно намеревается реализовать всю сделку самостоятельно. Только в этом случае он сможет получить всю запланированную прибыль в виде процентов. Уступка требования лишает его части прибыли, поскольку обычно она осуществляется со скидкой (дисконтом), которая и является вознаграждением нового кредитора за принимаемый риск. Поэтому в действительности банк прибегает к уступке только в крайнем случае, иначе он вообще не заключал бы кредитный договор.

В обычном случае соглашение об уступке никаких дополнительных обязанностей для заемщика — юридического лица не создает и — в силу п.3 ст.308 ГК РФ — не может создать.

Кроме этого, права и обязанности по кредитному договору возникают у кредитной организации в силу ее специфической компетенции, и иной субъект не имеет возможности реализовать правомочия, которые возникают у кредитной организации по кредитному договору, так как не обладает для этого необходимым компетенцией. Согласно ст. 819 ГК РФ у заемщика имеется обязанность по возврату денежной суммы по кредитному договору, поэтому можно сделать вывод, что обязанность заемщика должна быть реализована стороне кредитного договора — кредитору, который является кредитной организацией. Таким образом, переуступка права требования к заемщику возможна равнозначному субъекту, который сможет надлежащим образом реализовать права и обязанности, предусмотренные в отношении кредитора, то есть кредитной организации.

В соответствии со ст. 6 ФЗ «О кредитных историях» кредитным организациям предоставлено право на получение кредитного отчета в отношении конкретного заемщика из бюро кредитных историй.

На основании запроса кредитной организации бюро кредитных историй предоставляет информацию о заемщике из титульной части кредитной истории. Основную информацию из кредитной истории банк имеет возможность получить только после предоставления в бюро кредитных историй согласия самого заемщика, которое действует в течение одного месяца. При этом закрытая часть кредитной истории для кредитной организации не доступна.

otlithnik.ru

важные условия + порядок расторжения

В статье мы рассмотрим права и ответственность заемщика по кредитному договору с банком. Узнаем, по чьей инициативе может быть расторгнут договор и как происходит изменение заемщика по нему. А также разберем, какая ответственность предусмотрена за нарушение договора и почему важно изучить все пункты соглашения.

Чем важен кредитный договор для заемщика

Кредитный договор является важнейшим документом, регулирующим взаимоотношения между кредитной организацией и заемщиком. Заемщик должен понимать всю ответственность, которую он принимает на себя при подписании этого соглашения. Ведь в случае возникновения форс-мажорных обстоятельств есть риск столкнуться с различными негативными последствиями вплоть до потери имущества после судебных разбирательств.

Кредитный договор является важнейшим документом, регулирующим взаимоотношения между кредитной организацией и заемщиком. Заемщик должен понимать всю ответственность, которую он принимает на себя при подписании этого соглашения. Ведь в случае возникновения форс-мажорных обстоятельств есть риск столкнуться с различными негативными последствиями вплоть до потери имущества после судебных разбирательств.

Кредитный договор устанавливает как права, так и обязанности сторон, а также основные условия сделки. На банк возлагается обязанность по своевременной передаче денежных средств заемщику, который должен их своевременно вернуть и оплатить проценты.

Особое внимание нужно уделять следующим условиям договора:

- Размеру процентов, которые заемщик должен выплатить за использование заемных средств, и порядку их начисления.

- Целям, на которые могут быть потрачены полученные средства.

- Условиям страхования заемщика и его имущества.

Подписание кредитного договора означает полное согласие клиента с условиями сделки и принятие им на себя всех обязательств, оговоренных в соглашении. Невыполнение условий сделки может привести к негативным последствиям. Если кредитный договор не подписан заемщиком или банком, то сделка фактически не заключена и никаких обязанностей у сторон не возникает.

В дальнейшем внести изменения в кредитный договор банк может только по согласованию с клиентом. Без подписи заемщика под дополнительным соглашением он не вправе в одностороннем порядке вносить какие-либо коррективы.

Нужно понимать, что с подписанием кредитного договора начинаются взаимоотношения между сторонами. Именно после этого момента формируется кредитное досье на заемщика. Фактически банком заводится дело клиента, в которое включаются все документы относительно кредита.

Аналогичная информация хранится и в Бюро кредитных историй. При принятии решений о предоставлении кредита большинство банков ориентируются именно на данные из БКИ, выясняя, насколько добросовестно заемщик выполнял свои обязательства.

Если заемщик будет нарушать условия договора, то у банка появится право расторгнуть соглашение в одностороннем порядке и потребовать выплаты всего долга сразу.

Права заемщика по кредитному договору

Согласно кредитному договору, заемщик не только принимает на себя обязанности, но и получает определенные права. А также ряд прав заемщика прописан на законодательном уровне и не может быть отменен по соглашению сторон.

Рассмотрим, какие основные права есть у заемщика по кредитному договору:

- Получать информацию о задолженности. Клиент банка всегда должен иметь возможность узнать, какую часть основного долга он уже выплатил, сколько процентов было перечислено, сколько составляет размер текущей задолженности и т. д. Эта информация предоставляется бесплатно.

- Рассчитаться с долгом полностью или частично раньше срока. Законодательство требует обязательного уведомления банка о своем намерении за 30 дней до планируемой даты досрочного погашения.

- Отказаться от кредита. Даже если кредитной организацией было принято положительное решение по заявке на кредит, и клиент поставил подпись под кредитным договором, у последнего все же есть право передумать в установленные соглашением сроки.

Нередко банки составляют договор таким образом, что интересы и законные права заемщика оказываются нарушены. В этом случае защита прав возможна в судебном порядке.

Обязанности заемщика по кредитному договору

В число обязанностей заемщика по кредитному договору входит своевременное погашение долга и выплата процентов. При этом стороны могут самостоятельно договориться о сроке и порядке погашения задолженности. Банки часто предлагают аннуитетный график выплат, хотя встречаются также дифференцированный либо индивидуальный, например, составленный с учетом сезонного характера поступления денежных средств на счет клиента.

Иногда договор может определять срок возврата основного долга моментом востребования средств кредитной организацией. В этом случае банк должен предупредить клиента о необходимости возврата долга за 30 дней до даты списания средств. Аналогичное правило будет действовать и в ситуации, когда соглашение вовсе не содержит условий о сроке кредитования.

При целевом кредитовании у заемщика также возникает обязанность предоставлять банку информацию и документы, подтверждающие использование средств в соответствии с условиями соглашения.

Необходимость предоставления обеспечения можно также отнести к обязанностям заемщика. Наиболее часто в качестве обеспечения банки принимают залог ликвидного имущества или поручительство третьих лиц, хотя в отдельных ситуациях подойдет и оформление страхования.

Изменение заемщика по кредитному договору

Ситуации в жизни встречаются разные, и иногда заемщик по кредитному договору может быть изменен. Это возможно при наличии согласия банка-кредитора или в силу обстоятельств, предусмотренных законодательством. Процедура смены заемщика называется переводом долга.

Иногда банк вынужден соглашаться на замену заемщика, чтобы обеспечить погашение задолженности. Наиболее часто такие ситуации встречаются при кредитовании предпринимателей и организаций.

Нередко из-за изменившихся условий на рынке бизнес заемщика оказывается убыточным или на грани банкротства, хотя другие организации с теми же учредителями продолжают работать в нормальном режиме. В этом случае, стремясь сохранить лицо перед кредиторами, собственники бизнеса могут обратиться с просьбой о переводе долга. Если банк дает согласие, то кредитные обязательства после заключения соответствующего соглашения выполняет уже новый заемщик. В редких случаях перевод долга осуществляется и по кредитам физических лиц.

Значительно чаще перевод долга осуществляется в силу закона, например, после смерти заемщика — физического лица. Конечно, если кредит был оформлен со страховкой, то долг будет погашен страховой компанией.

Но в настоящее время многие клиенты банков отказываются от страхования, и в результате смерти заемщика по кредитному договору наследники вынуждены погашать его долг. Ведь наследуется не только имущество, но и долги.

Это правило будет действовать, даже если кредит был получен без поручителей. После вступления в права наследства перевод долга происходит в силу закона, и разрешение от банка не требуется.

Расторжение кредитного договора по инициативе заемщика

Законодательство дает возможность расторгнуть кредитный договор досрочно по соглашению сторон или в одностороннем порядке. Но в последнем случае может возникнуть немало сложностей. Клиенту нужно иметь соответствующие основания, чтобы осуществить досрочное расторжение договора.

Наиболее вескими основаниями могут быть следующие:

- банк существенно нарушил условия договора;

- не выполняются условия, прямо предусмотренные кредитным договором;

- существенное изменение обстоятельств в жизни заемщика.

Банки обычно составляют кредитный договор, ориентируясь лишь на собственные интересы, и расторгать его по соглашению сторон не хотят. Вам придется сначала направить в банк письмо о расторжении договора, а после получения отказа или при отсутствии ответа в течение 7 дней, подать иск о расторжении договора в суд.

Судебная практика показывает, что доказать нарушение условий договора банком почти невозможно.

Надежда на положительное решение суда есть только в ситуации, когда заемщик ссылается на существенные изменения обстоятельств. Причем они должны измениться настолько, что если бы заемщик предвидел их заранее, то отказался бы от заключения договора. Например, часто удается расторгнуть договор клиентам, которые больше не могут выплачивать долг по медицинским показаниям.

kredit-online.ru