Земельный налог | Налогово-таможенный департамент

Земельный налог — это государственный налог, установленный Законом о земельном налоге. Земельным налогом облагается вся земля, за исключением земли, на которой законом или в установленном законом порядке запрещена хозяйственная деятельность. Земельный налог в полном объёме поступает в бюджет единицы местного самоуправления.

Очередное оценивание земель и земельный налог в 2022 году

Земельный департамент провёл очередное оценивание земель в 2022 году, в результате чего их стоимость изменилась. Эти результаты пока не влияют на величину земельного налога в 2023 году. Они вступят в силу 1 января 2024 года. Местные самоуправления устанавливают новые ставки земельного налога не позднее 1 июля 2023 года.

Более подробная информация

Земельный налог с 2024 года

Будучи землевладельцем, Вы можете посмотреть как данные о своём земельном участке, так и ход расчёта земельного налога, его суммы, а также уведомления о земельном налоге в среде э-услуг посредством e-MTA.

Смотреть данные

Закон о земельном налоге Контактные данные землеустроителей местных самоуправлений

Уплата

Два срока по уплате земельного налога предоставляется в 2023 году – 31 марта и 2 октября.

- Земельный налог в размере до 64 евро с земли, расположенной в одной единице местного самоуправления, уплачивается к 31 марта.

- Если сумма налога превышает 64 евро:

– как минимум половина суммы, но не менее 64 евро, уплачивается к 31-му марта;

– остальная часть суммы земельного налога уплачивается не позднее чем к 2-му октября.

Земельный налог перечисляется на банковский счёт Налогово-таможенного департамента.

Уплатить земельный налог

Э-счёт

Чтобы упростить уплату земельного налога, вы можете заказать э-счёт в среде э-услуг Налогово-таможенного департамента.

Подробнее об уплате земельного налога э-счeтом

Земельный налог

Земельный налог платят землевладельцы или землепользователи — как частные лица, предприятия, так и государство.

Основанием для налогообложения земельным налогом является право собственности или пользования земли.

- Если землепользование не переоформлено в предусмотренном Законом о земельной реформе порядке, то земельный налог уплачивает землепользователь.

- При обременении земли правом застройки или пользовладением, земельный налог уплачивает застройщик или пользовладелец.

- Если недвижимость (участок со строениями) разделена на квартирную собственность, то собственник каждой квартиры уплачивает земельный налог за свою квартирную собственность.

Земельный налог не назначается, если сумма налога составляет менее 5 евро. Владельцы квартир, проживающие в многоквартирных домах, также являются плательщиками земельного налога. Однако, поскольку во многих многоквартирных домах доля земельного налога владельцев квартир составляет менее 5 евро, люди могут не знать о земельном налоге и об освобождении от него.

При налогообложении земли основой является стоимость земли, которую Земельное управление определяет при очередной оценке земли.

В результате оценки формируются ценовые зоны и стоимость земли в каждой зоне определяется целевым назначением или площадью земельного участка (земельным участком, который отличается от прилегающей территории). Результаты представлены в виде карт ценовых зон и перечня стоимости земли.

Земельный департамент добавляет результаты оценки в земельный кадастр (база данных, состоящая из земельной книги, кадастровых карт и кадастровых архивов). Земельный кадастр также отражает, среди прочего, природное состояние земельного участка, данные об используемых сельскохозяйственных площадях, которые могут измениться при изменении природного состояния земель.

Дополнительная информация

Геопортал Эстонии Земельные участки кадастровых единиц Закон о земельном кадастре

Цена налогообложения земли устанавливается исходя из Закона об оценке земли.

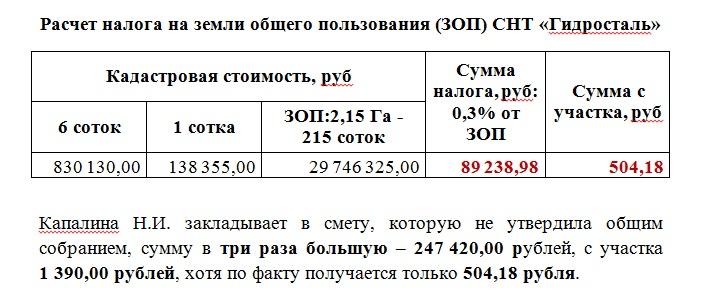

Цену налогообложения земельного участка рассчитывают органы местного самоуправления, которые устанавливают ставку налога и льготы для каждого земельного участка по ценовым зонам ежегодно не позднее 31 января.

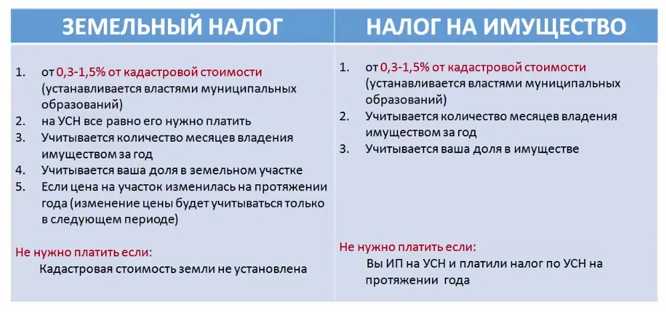

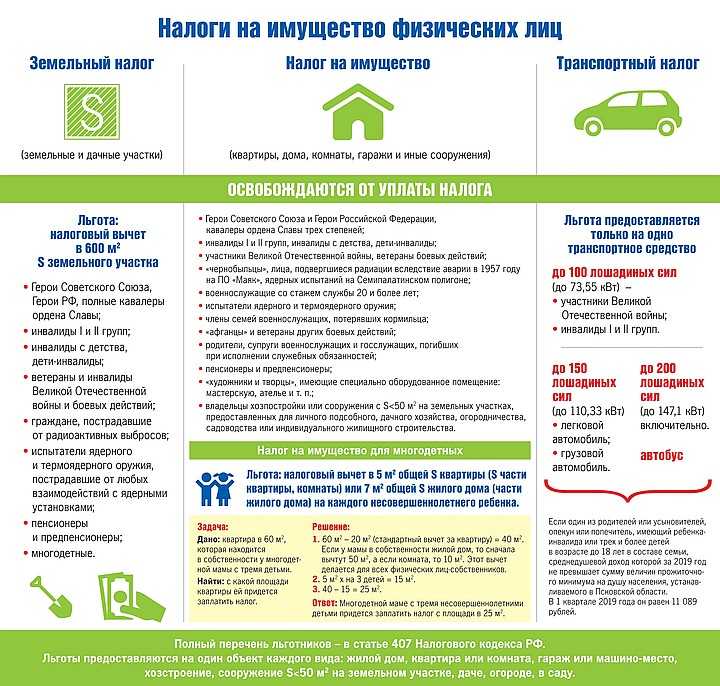

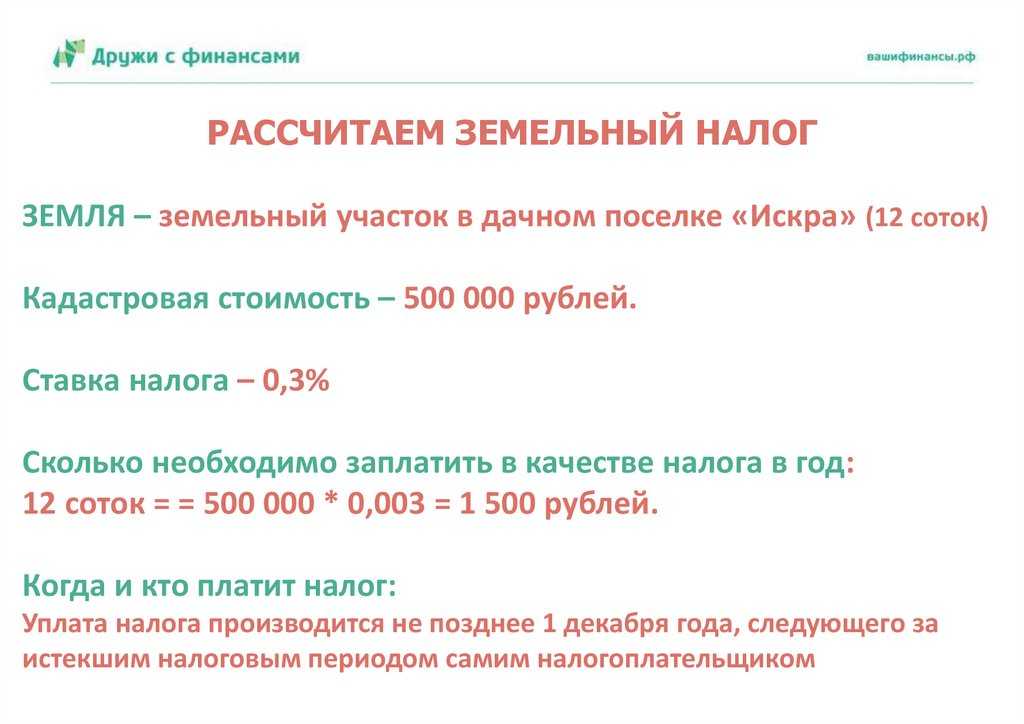

Ставка земельного налога составляет 0,5—2,0 процента от цены налогообложения земли в год. Изменённая налоговая ставка применяется с 1 января.

На основании цены налогообложения земельного участка Налогово-таможенный департамент рассчитывает земельный налог.

Цена налогообложения земли определяется и порядок ее оспаривания устанавливается исходя из Закона об оценке земли.

Земля жилой застройки (0,15 га в густонаселенных районах и 2 га в других местах) освобождена от земельного налога.

Землевладелец имеет право на освобождение от уплаты земельного налога на землю жилой застройки, если с 1 января:

- является владельцем или пользователем земельного участка;

- земля используется с целью жилой застройки или в качестве приусадебного участка, входящего в состав доходной сельскохозяйственной земли;

- если в расположенном на данной земле здании расположено его место жительства в соответствии с данными места жительства, внесенными в регистр народонаселения.

В случае квартирной собственности применяется освобождение от уплаты земельного налога на землю жилой застройки, которое распределяется между каждой квартирной собственностью в соответствии с ее долей собственности. От уплаты земельного налога освобождена земля жилой застройки товариществ собственников зданий с учетом пропорций взносов, являющихся членами товарищества собственников зданий физических лиц. Если земля находится в совместной или долевой собственности, то все участники совместной или долевой собственности освобождены от уплаты земельного налога.

Если в жилом доме часть помещений используется в качестве коммерческой площади или земли социального назначения, то для участка земли определяется соотношение целевого назначения.

Целевое назначение всего земельного участка определено как земля жилой застройки и иная земля, это соотношение применяется для всех квартирных собственностей данного земельного участка одинаково.

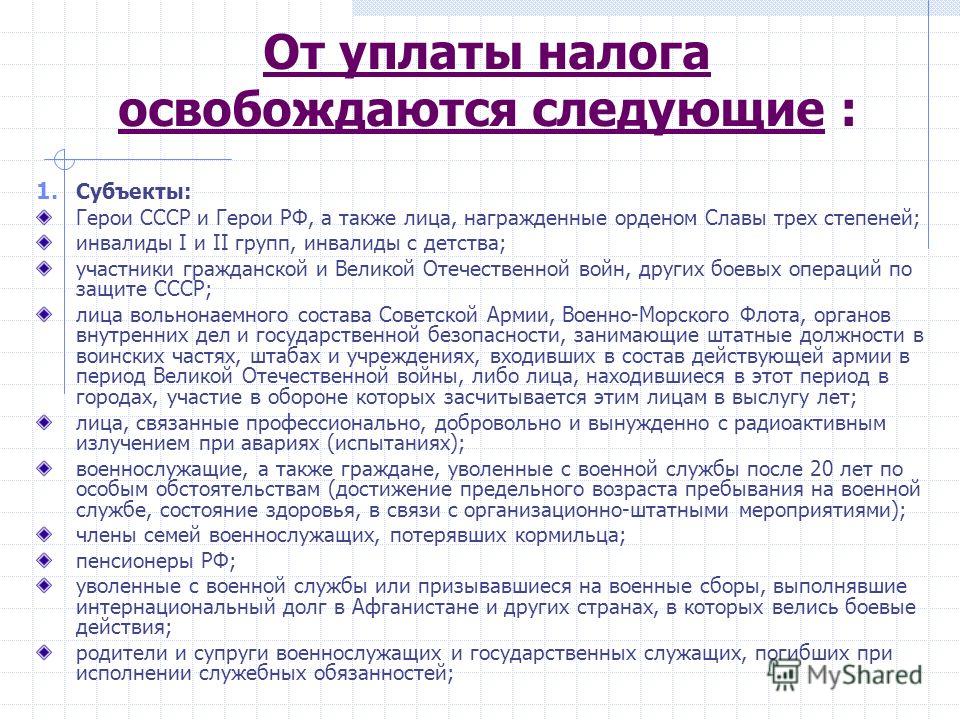

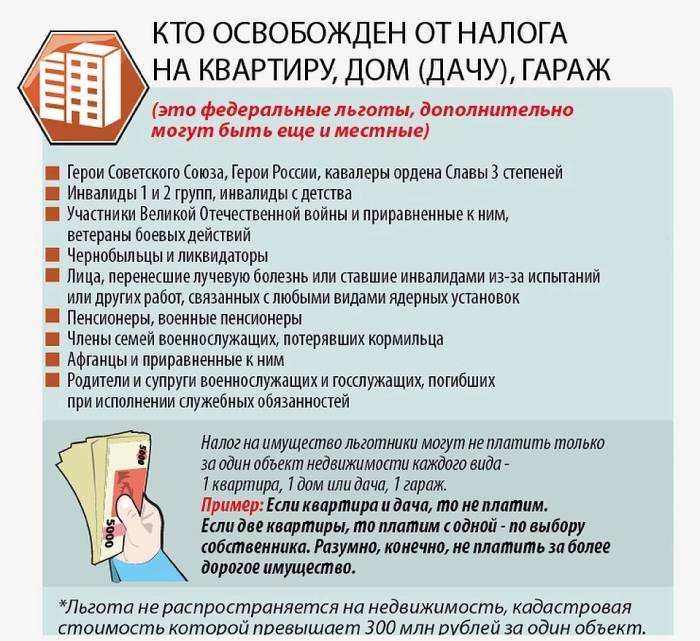

Местное самоуправление может предоставить дополнительное освобождение от налога на землю пенсионерам и инвалидам в размере до 0,15 га, а репрессированным — в размере всей жилой земли. Чтобы получить освобождение от уплаты налога, необходимо подать ходатайство в местное самоуправление.

Чтобы получить освобождение от уплаты налога, необходимо подать ходатайство в местное самоуправление.

Ставки земельного налога

- Cтавка земельного налога выражается в процентах от цены налогообложения земли.

- Eсли ставки земельного налога установлены дифференцированно по ценовым зонам земли, то различные ставки налога отражаются в отдельных строках.

Обязательство по уплате земельного налога возникает 1 января текущего года, и налоговое уведомление выдается лицу, которое по состоянию на 1 января является собственником или пользователем земли.

Обязательство по уплате земельного налога возникает, если размер земельного налога в пределах одного самоуправления составляет не менее 5 евро.

Если общая сумма земельного налога в пределах одного самоуправления составляет менее 5 евро, уведомление о земельном налоге не составляется и земельный налог не взимается.

Если земля приобретается или право пользования землей возникает в середине года, обязанность предыдущего владельца или пользователя по уплате земельного налога остается до конца года. Налоговые обязательства нового владельца или пользователя возникают с 1 января года, следующего за годом приобретения земли или приобретения права пользования землей.

Налоговые обязательства нового владельца или пользователя возникают с 1 января года, следующего за годом приобретения земли или приобретения права пользования землей.

Если уведомление о земельном налоге содержит неточности в данных о землепользовании или налогоплательщике, известите местное самоуправление местонахождения налогооблагаемой земли, которое внесёт необходимые исправления в регистры.

Землевладелец и/или землепользователь не обязан самостоятельно подавать данные о земле, исчислять или декларировать земельный налог.

Налогово-таможенный департамент на основании данных органов местного самоуправления не позднее 15 февраля рассчитывает земельный налог и выдаёт уведомление о земельном налоге в среде э-услуг e-MTA.

Об уведомлении о земельном налоге информируем налогоплательщиков по электронной почте или СМС сообщением. Если у нас нет адреса электронной почты и номера телефона налогоплательщика, бумажное налоговое уведомление будет отправлено обычной почтой.

При отправлении сообщений мы используем контактные данные, содержащиеся в регистре народонаселения или в регистре е-МТА. Если данные в регистрах различаются, предпочитаем данные, которые были изменены позже. Чтобы уведомления доходили до вас, пересмотрите свои контактные данные в регистре народонаселения и/или в среде э-услуг e-MTA и при необходимости исправьте их.

В e-MTA также доступна информация о налогообложении всей вашей земли. Если вы заметили неточности в данных о вашей земле, немедленно сообщите об этом местному самоуправлению.

Если вы не получили уведомление о земельном налоге к 25 февраля, обратитесь в Налогово-таможенный департамент.

Налогово-таможенный департамент не отправляет налоговое уведомление, если сумма земельного налога за землю землевладельца в пределах одного самоуправления составляет менее 5 евро.

Земельный налог с 2024 года

Земельный департамент провёл очередное оценивание земель в 2022 году, в результате чего их стоимость изменилась.

Более подробная информация об очередном оценивании земель в 2022 году и её методике находится на веб-сайте Земельного департамента.

Местные самоуправления устанавливают новые ставки земельного налога на основании стоимости земли (т. е. её налогооблагаемой цены) не позднее 1 июля 2023 года, а Налогово-таможенному департаменту представят их не позднее 1 сентября 2023 года.

Для того, чтобы смягчить влияние переоценки земель, которая отразится на земельном налоге, были снижены налоговые ставки, составляющие в настоящее время от 0,1% до 2,5%, которые будут с 2024 года от 0,1% до 1,0%.

Максимальные налоговые ставки, установленные Законом о земельном налоге, составляют в 2024:

- 0,1–0,5%: земельные участки под жилищное строительство, а также надворные территории сельскохозяйственных угодий

- 0,1–0,5%: сельскохозяйственные угодья

- 0,1–1,0%: земля иного назначения

от налогооблагаемой цены земли в год.

Защитный механизм или предельная ставка повышения земельного налога

Для того, чтобы предотвратить резкое повышение земельного налога был введён так называемый защитный механизм – предельная ставка 10% или 5 евро. Это обозначает, что земельный налог не увеличивается более 10% в год по сравнению с предыдущим годом, пока он не достигнет суммы земельного налога, исходя из налогооблагаемой цены земли и ставки земельного налога.

Если 10% составляет менее 5 евро, то земельный налог увеличивается ежегодно на 5 евро.

Освобождение от уплаты налогов и все налоговые льготы сохраняются в

2024 году. Земля, прикреплённая к дому, площадь которой составляет 0,15 га в густонаселенной зоне и 2 га в других местах, по-прежнему освобождена от земельного налога.

Скидка на землю, прикреплённую к дому, добавляется с 2024 года к земельной единице со сложным целевым назначением, если таковым, помимо прочего, является земельный участок под жилищным строительством. Например, если на первом этаже многоквартирного дома находится коммерческое помещение, то домовладелец не уплачивает земельный налог за это помещение с 2024 года.

Все землевладельцы могут просмотреть с осени 2023 года прогнозируемый расчёт сумм земельного налога за 2024 год и последующие годы в среде э-услуг, находящихся в e-MTA.

Формула расчёта земельного налога, используемая с 2024 года

Земельный налог с 2024 года = стоимость земли (€) × ставка налога (%) – защитный механизм – освобождение от уплаты налогов – налоговые льготы.

Пример изменения суммы земельного налога в 2023-2025 годы

В примере используется расчётная

сумма земельного налога при условии, что в кадастровую единицу не вносятся изменения.

Налогооблагаемая цена земли в 2023 году составляет 2 400 евро. Сумма земельного налога в 2023 году составляет 60 евро (налоговая ставка 2,5%).

Налогооблагаемая цена земли в 2024 году составляет 20 000 евро (налоговая ставка 0,5%).

Расчётная сумма земельного налога в 2024 году составляет 66 евро (+ 10% по сравнению с предыдущим годом).

Расчётная сумма земельного налога в 2025 году составляет 72,6 евро (+ 10% по сравнению с предыдущим годом).

Дополнительная информация

| Код местного самоуправления | Название местного самоуправления | Контактное лицо | Адрес э-почты | Телефон |

|---|---|---|---|---|

| 130 | Alutaguse vald | Sirje Allikmaa | [email protected] | 3 366 909 |

| 141 | Anija vald | Mait Paasik | [email protected] | 6 199 021 |

| 142 | Antsla vald | Ester Hommik | [email protected] | 5 540 530 |

| 171 | Elva vald | Daisy Sild | [email protected] | 53 019 101 |

| 184 | Haapsalu linn | Marju Kohtring | [email protected] | 4 725 322 |

| 191 | Haljala vald | Marju Kirsipu | [email protected] | 53 364 212 |

| 198 | Harku vald | Leigi Onga | [email protected] | 6 003 847 |

| 205 | Hiiumaa vald | Mai Julge | [email protected] | 4 636 845 |

| 214 | Häädemeeste vald | Marie Reinson | [email protected] | 4 448 884 |

| 245 | Jõelähtme vald | Gerli Kelk | [email protected] | 6 054 879 |

| 247 | Jõgeva vald | Priit Kalme | [email protected] | 7 762 448 |

| 251 | Jõhvi vald | Serli Murik | [email protected] | 3 363 752 |

| 255 | Järva vald | Mati Tatrik | [email protected] | 5 109 734 |

| 272 | Kadrina vald | Siiri Püss | [email protected] | 53 770 705 |

| 283 | Kambja vald | Marge Einola | [email protected] | 7 502 605 |

| 284 | Kanepi vald | Kadri Kaska | [email protected] | 7 976 315 |

| 291 | Kastre vald | Kati Kala | [email protected] | 7 446 521 |

| 293 | Kehtna vald | Ene Sulg | [email protected] | 58 757 032 |

| 296 | Keila linn | Sven Andrejev | [email protected] | 6 790 715 |

| 303 | Kihnu vald | Kaido Selberg | [email protected] | 59 125 115 |

| 305 | Kiili vald | Benno Johanson | [email protected] | 6 790 264 |

| 317 | Kohila vald | Anne Laas | [email protected] | 53 759 295 |

| 321 | Kohtla-Järve linn | Enno Kaare | [email protected] | 3 378 567 |

| 338 | Kose vald | Greta Mäesalu | [email protected] | 53 095 306 |

| 353 | Kuusalu vald | Triinu Tomingas | [email protected] | 6 066 386 |

| 424 | Loksa linn | Karin Ilves | [email protected] | 53 048 333 |

| 432 | Luunja vald | Teivi Leis | [email protected] | 7 417 323 |

| 431 | Lääne-Harju vald | Kairi Tiitsmann | [email protected] | 6 776 921 |

| 441 | Lääne-Nigula vald | Marika Meister | [email protected] | 4 724 354 |

| 430 | Lääneranna vald | Mihkel Kalmaru | [email protected] | 56 692 946 |

| 442 | Lüganuse vald | Helve Pettai | [email protected] | 5 023 304 |

| 446 | Maardu linn | Marika Antson | [email protected] | 6 060 713 |

| 478 | Muhu vald | Pille Tamm | [email protected] | 4 530 680 |

| 480 | Mulgi vald | Tiia Kukk | [email protected] | 53 432 880 |

| 486 | Mustvee vald | Pille Lapin | [email protected] | 5 068 432 |

| 502 | Märjamaa vald | Kirsti Mau | [email protected] | 53 021 768 |

| 511 | Narva linn | Virve Torpan | [email protected] | 58 470 230 |

| 514 | Narva-Jõesuu linn | Tatjana Hütt | [email protected] | 3 599 598 |

| 528 | Nõo vald | Piret Retter | [email protected] | 7 455 434 |

| 557 | Otepää vald | Vello Vou | [email protected] | 7 664 822 |

| 567 | Paide linn | Maarika Heinaste | [email protected] | 3 838 637 |

| 586 | Peipsiääre vald | Peipsiääre vald | [email protected] | 7 302 370 |

| 638 | Põhja-Pärnumaa vald | Anne Kangert | [email protected] | 4 430 340 |

| 615 | Põhja-Sakala vald | Tiina Linder | [email protected] | 54 230 644 |

| 618 | Põltsamaa vald | Ain Valu | [email protected] | 5 098 517 |

| 622 | Põlva vald | Tiivi Parts | [email protected] | 54 470 066 |

| 624 | Pärnu linn | Annika Kullerkan | [email protected] | 58 676 991 |

| 651 | Raasiku vald | Raasiku Vallavalitsus | [email protected] | 6 070 589 |

| 653 | Rae vald | Silja Angerjas | [email protected] | 6 056 788 |

| 663 | Rakvere linn | Inge Kuhi | [email protected] | 3 240 312 |

| 661 | Rakvere vald | Minna Õunap | [email protected] | 3 221 730 |

| 668 | Rapla vald | Sirje Salu | [email protected] | 59 197 970 |

| 689 | Ruhnu vald | Margus Pikkor | [email protected] | 5 816 766 |

| 698 | Rõuge vald | Britt Vahter | [email protected] | 55 650 450 |

| 708 | Räpina vald | Miia Kasearu | [email protected] | 5 063 276 |

| 712 | Saarde vald | Martti Rooden | [email protected] | 53 494 259 |

| 714 | Saaremaa vald | Pille Pukk | [email protected] | 4 525 085 |

| 719 | Saku vald | Maie Lipso | [email protected] | 6 712 423 |

| 725 | Saue vald | Aime Renser | [email protected] | 53 414 028 |

| 732 | Setomaa vald | Erika Joonas | [email protected] | 57 450 133 |

| 735 | Sillamäe linn | Natalja Tšistjakova | [email protected] | 3 925 746 |

| 784 | Tallinna Linnakantselei | Tallinna Linnavaraamet | [email protected] | 6 404 454 |

| 792 | Tapa vald | Linda Kelu-Toome | [email protected] | 3 229 672 |

| 793 | Tartu linn | Riho Sulp | [email protected] | 7 361 257 |

| 796 | Tartu vald | Mari Niine | [email protected] | 5 265 519 |

| 803 | Toila vald | Hannes Kohtring | [email protected] | 59 191 117 |

| 809 | Tori vald | Margus Pikkor | [email protected] | 58 167 666 |

| 824 | Tõrva vald | Arvo Kargu | [email protected] | 7 668 454 |

| 834 | Türi vald | Ülle Surva | [email protected] | 53 406 933 |

| 855 | Valga vald | Mario Pinka | [email protected] | 53 093 826 |

| 890 | Viimsi vald | Stella Laur | [email protected] | 6 028 816 |

| 897 | Viljandi linn | Kadri Kütt | [email protected] | 51 943 746 |

| 899 | Viljandi vald | Elis Sild | [email protected] | 58 540 551 |

| 901 | Vinni vald | Irina Kuhlbach | [email protected] | 3 258 668 |

| 903 | Viru-Nigula vald | Marit Laast | [email protected] | 57 570 531 |

| 907 | Vormsi vald | Maris Jõgeva | [email protected] | 5 296 318 |

| 919 | Võru linn | Sirli Kokk | [email protected] | 7 850 937 |

| 917 | Võru vald | Alar Veibri | [email protected] | 59 105 585 |

| 928 | Väike-Maarja vald | Diana Seepter | [email protected] | 3 295 755 |

частный клиент

Последнее обновление 15. 03.2023

03.2023

Вы должны включить JavaScript чтобы использовать эту форму.

Вам помогла информация на этой странице?

Если желаете получить ответ, то укажите адрес э-почты

Article

Пенсионеры и земельный налог. Налог на землю для пенсионеров в Московской области: льготы и порядок их применения

Статус лица, получающего пенсию по старости или выслуге лет, пенсионера, согласно федеральному законодательству (Налоговому кодексу) никак не влияет на обязанность по оплате налога на землю. Но льготы могут быть установлены и на других уровнях. Может освободить от налога или уменьшить его субъект федерации (т.е. Москва, Московская область), а может – муниципальный район или городские, сельские власти.

Сегодня закон Московской области, устанавливающий налоговые льготы не содержит ни одного упоминания о пенсионерах в отношении земельного налога. Но это не означает, что областная администрация дистанцировалась от проблемы и пустила все на самотек.

Но это не означает, что областная администрация дистанцировалась от проблемы и пустила все на самотек.

На планерных совещаниях и в специальных письмах с инструкциями Министерство финансов Московской области задает направление политике по налоговым льготам на местах. Основное указание: продвижение в сторону отмены льгот для организаций, особенно коммерческих, и введения льгот для физических лиц, имеющих один небольшой участок. Как нетрудно понять, эта разумная политика не заставляет страдать бюджет и одновременно помогает гражданам в борьбе с налоговым бременем. А оно для некоторых стало непосильным после очередной кадастровой переоценки.

В самом деле, некоторые участки в Одинцовском, Раменском, Ногинском районах «кадастрово подорожали» в 10 раз. И в такой же пропорции выросли налоговые платежи за эту землю.

А некоторые местные законодатели еще и налоговые ставки повысили в 2014 г. Так, например, поступили власти города Жуковский.

Но они же предусмотрели и льготу для пенсионеров: право платить налог на землю в половинном размере. И такие нормы есть во многих поселениях.

И такие нормы есть во многих поселениях.

Город Ивантеевка освободил от земельного налога малоимущих одиноких пенсионеров, которых обслуживает муниципальный центр социальной помощи. Одинокие пенсионеры, не имеющие статуса малоимущих, пользуются также 50-процентной льготой.

В Королеве пенсионеры, владеющие участком не более 1200 кв м платят налог на землю в половинном размере. В городе Лотошино все пенсионеры освобождаются от ¼ части налогового платежа. В Мытищинском районе пенсионеры, которые живут на селе постоянно и обладают участком не более 1500 кв. м, платят 50 % налога.

Правда, не везде придерживаются такой политики. В Шаховском районе местные власти, когда-то установившие налоговые льготы, в том числе для одиноких пенсионеров, старательно взялись за уничтожение этих льгот. И теперь в данном районе лишь в одном сельском поселении – Степаньковском предусмотрена налоговая льгота для пожилых людей (освобождение от уплаты налога на землю ветеранов ВОВ).

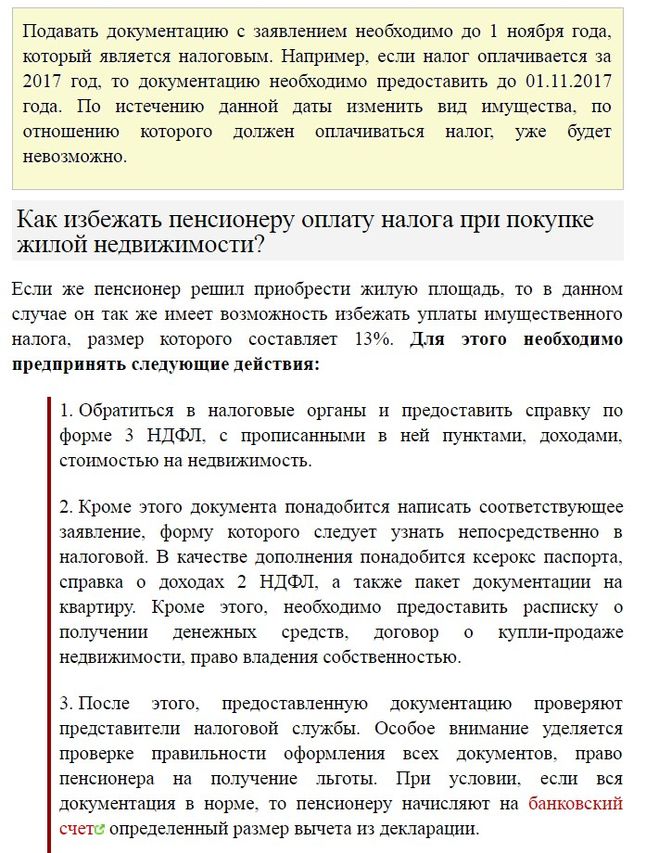

Обратите внимание, что льготные режимы земельного налога не применяюся сами по себе, автоматически. Налоговый кодекс настаивает на «заявительном характере» применения льгот (то есть только после заявления налогоплательщика). Самостоятельно разбираться, кто относится к льготным категориям, инспекция не будет.

Поэтому каждому пенсионеру необходимо разобраться, существуют ли льготы в том городе или селе, к территории которого относится принадлежащий ему земельный надел. Это можно сделать, обратившись с письмом в приемную местной администрации или территориальной (межрайонной) налоговой инспекции. Не забудьте указать свой адрес – для ответа. Законодательство обязывает государственные органы отвечать на обращение в течение месяца.

Если льготы для пенсионеров предусмотрены, а вы им являетесь и соответствуете дополнительным условиям, необходимо предоставить в инспекцию примерно такое заявление с приложением подтверждающих ваш льготный статус документов (пенсионное удостоверение, свидетельство о праве собственности на земельный участок определенной площади и т. п.)

п.)

ИФНС России по г. Жуковскому

Московской области

От _________________________

Адрес ______________________

____________________________

ИНН ________________________

Паспорт ____________________

ЗАЯВЛЕНИЕ

НА ПРЕДОСТАВЛЕНИЕ ЛЬГОТЫ

ПО ЗЕМЕЛЬНОМУ НАЛОГУ

Прошу Вас предоставить льготу по земельному налогу на основании подтверждающих документов.

Земельный участок расположен по адресу: ___________________

Приложение: ______

____________________

«____» ______________ 20__ год

© 2013 — 2023 Terres. ru — Загородная недвижимость. Все права защищены. Найти поселок

ru — Загородная недвижимость. Все права защищены. Найти поселок

Загородная недвижимость

Государственный платеж по налогу на имущество для пенсионеров и жилых помещений для инвалидов

Содержание:

Управление бухгалтерских услуг

- Что нового

- Общая информация

- Закон № 78 от 2016 г. Информация

- Запрос утверждения, отклонения и уведомления

- Уведомление

- Платеж вместо налоговой декларации (PILT)

- Обновление платежной информации в файле поставщика

- Часто задаваемые вопросы

Формы

- 4719, Запрос на освобождение от налога на жилье для пожилых граждан и/или инвалидов

- 4736, Оплата вместо налогов для пенсионеров и/или жилья для инвалидов

- Получен образец распределенного платежа

Государственная налоговая комиссия

- Вестник № 7 от 2016 г. — Освобождение жилья для пожилых и инвалидов — 7 июня 2016 г.

- Освобождение от основного места жительства (PRE) Статус жилья для пожилых людей и инвалидов — 3 февраля 2010 г.

Министерство финансов вводит в действие Государственный закон 78 от 2016 года для 2016 налогового года. Он заменяет PA 66 от 2012 года. измененный. Заявки на НОВЫЕ льготы должны быть одновременно поданы как в местный орган по сбору налогов, так и в Министерство финансов до 31 октября 2016 г. У местного оценщика есть 60 дней, чтобы одобрить или отклонить заявку, а затем подать ее в Казначейство до 31 декабря. для окончательного рассмотрения. Платежом вместо налогов будет сумма налогов в первый год после одобрения заявки на освобождение, исключая ставки налога до 18 миллионов для работы школы, безвредные ставки удержания и 6 миллионов для государственного налога на образование. Эти налоги должны быть исключены из счета. Эта сумма становится фиксированным платежом. После того, как сумма платежа определена, не нужно ежегодно представлять в штат Мичиган дополнительные формы или налоговые счета для возмещения, если только не происходят изменения с недвижимостью. Ответственность за специальные оценки по-прежнему лежит на объекте, и местные органы по сбору налогов должны уведомить владельцев об их ответственности. Эти свойства не облагаются налогом; следовательно, административные сборы взиматься не должны. Для учреждений, в настоящее время зарегистрированных в программе, платежи вместо налогов будут по-прежнему производиться в соответствии с рекомендациями MCL 211.7d.

Ответственность за специальные оценки по-прежнему лежит на объекте, и местные органы по сбору налогов должны уведомить владельцев об их ответственности. Эти свойства не облагаются налогом; следовательно, административные сборы взиматься не должны. Для учреждений, в настоящее время зарегистрированных в программе, платежи вместо налогов будут по-прежнему производиться в соответствии с рекомендациями MCL 211.7d.

Публичный закон № 78 от 2016 г. был подписан губернатором 12 апреля 2016 г. и вступил в силу 11 июля 2016 г. Владелец объекта недвижимости может потребовать освобождения от уплаты налогов в соответствии с разделом 211.7d, заполнив форму 4719 «Запрос для пожилых людей» и/ или Освобождение от налога на жилье для инвалидов, с местным оценщиком И Министерства финансов не позднее 31 октября данного года. Эта форма необходима только для новых запросов на освобождение, а не для объектов, уже включенных в программу.

Общая информация Департамент казначейства, Управление бухгалтерских услуг, отвечает за управление и выдачу платежей вместо налогов для пенсионеров и/или жилых помещений для инвалидов в соответствии с разделом 211. 7d Свода законов штата Мичиган.

7d Свода законов штата Мичиган.

Государственный закон № 78 от 2016 г. (PA 78) был подписан губернатором 12 апреля 2016 г. и вступил в силу 11 июля 2016 г., заменив собой Государственный закон 66 от 2012 г. PA 78. позволяет местным муниципалитетам возмещать налоги на недвижимое и личное имущество, потерянные из-за освобождения для имеющих право на проживание пожилых людей и инвалидов в соответствии с MCL 211.7d. В соответствии с §7d муниципалитеты получают платеж вместо налогов (PILT) от Министерства финансов штата Мичиган.

Для объектов, зарегистрированных в программе до 1 января 2009 г., платеж вместо налогов будет равен сумме налогов, уплаченных за имущество в 2008 налоговом году, и будет оставаться замороженным на время действия освобождения. Для учреждений, зарегистрированных в программе с 1 января 2009 г. и позже, оплата вместо налогов будет основываться на налоговых обязательствах в первый налоговый год, когда освобождение утверждено, и будет оставаться замороженным на время действия освобождения.

В обоих случаях, описанных выше, государство будет платить только налоги на недвижимое и движимое имущество, а не ставки налога до 18 миллионов для работы школы, ставки безнаказанности, 6 миллионов для государственного налога на образование, административные сборы, специальные взносы, штрафы, и процентные платежи. (См. MCL 211.7d (3) (a) и (b)).

Расчетные платежи представляют собой фиксированные PILT на срок действия освобождения. Специальные оценки и некоторые сборы, связанные с комиссией, по-прежнему являются обязанностью предприятия, и местные налоговые органы должны уведомить владельцев об их ответственности. Эти свойства не облагаются налогом; следовательно, административные сборы взиматься не должны.

Запрос на одобрение, отказ и уведомление

Владельцы новых объектов, стремящихся принять участие в программе, должны представить следующие первоначальные документы заявки своему местному оценщику и Министерству финансов:

- Копия учредительного договора владельца, подтверждающая статус некоммерческой или жилищной корпорации с ограниченным дивидендом.

- Копия ипотечного кредита HUD или другой ипотечной документации, подтверждающей, что объект был построен, профинансирован или квалифицирован в соответствии с §§ 202, 236 или 811 Национального жилищного закона.

- Документация, показывающая, что объект содержит не менее восьми единиц.

- Копия Разрешения на ввод в эксплуатацию вместе с документацией (копией договора аренды) с указанием даты первого въезда жильца в объект.

- Документация, показывающая новые или отремонтированные строения (полностью построенные/отремонтированные).

- Общая информация об объекте, включая его наименование, адрес и номер телефона, а также наименование, адрес и номер телефона управляющей компании.

- Заполненная форма 4719 «Запрос на освобождение от налога на жилье для новых пожилых граждан и/или инвалидов».

Есть три крайних срока, которые должны быть соблюдены для того, чтобы Министерство финансов окончательно утвердило освобождение и произвело первый платеж вместо налогов. Владельцы объектов и местные органы власти настоятельно рекомендовал связаться с Министерством финансов, чтобы обеспечить своевременное получение документов. Несвоевременная подача документов может привести к задержке вступления в программу на один полный год, что приведет к уплате налога на имущество для владельцев объекта.

Владельцы объектов и местные органы власти настоятельно рекомендовал связаться с Министерством финансов, чтобы обеспечить своевременное получение документов. Несвоевременная подача документов может привести к задержке вступления в программу на один полный год, что приведет к уплате налога на имущество для владельцев объекта.

Крайний срок один: до 31 октября года, непосредственно предшествующего году, в отношении которого впервые применяется освобождение (первый год) , владелец учреждения должен подать первичную документацию по заявлению, указанную выше, как в местное подразделение, так и в Министерство финансов (см. MCL 211.7d § 2).

Крайний срок 31 октября дает местным оценщикам разумное количество времени для полной оценки нового строительства и отремонтированных зданий. Двойная подача в Министерство финансов и местное подразделение позволяет Министерству финансов контролировать получение утвержденной заявки до истечения следующего крайнего срока.

Второй срок: до 31 декабря года, непосредственно предшествующего году, в отношении которого впервые применяется освобождение (первый год) Казначейство должно получить от местного оценщика или муниципалитета утвержденную (или отклоненную) заявку и документы первоначальной заявки учреждения, перечисленные выше (см. MCL 211.7d § 2).

Согласно политике, требующей получения документации, Министерству финансов достаточно времени, чтобы сообщить Законодательному органу о сумме средств, которые необходимо выделить для выплаты PILT в предстоящем году местным органам власти.

Даже если Казначейство получит одобренную заявку и документы до крайнего срока 31 декабря, заявитель все равно может получить отказ, решение об отсрочке или письмо об условном принятии от Министерства финансов штата Мичиган, если копии текущих налоговых счетов и формы 4736 не полученных Казначейством, как описано ниже.

Третий крайний срок: до 1 декабря года, в котором Казначейство произведет первый платеж вместо налога (год 2), Казначейство должно получить от следующей местной налоговой единицы:

- Заполнено форма 4736, Оплата вместо налогов для пенсионеров и / или жилья для инвалидов.

- Копия налоговых счетов за год, в котором подано заявление об освобождении.

Политика, требующая предоставления этой документации до 1 декабря, заключается в том, чтобы дать Казначейству время для проверки правильности представленных счетов и обеспечения своевременной выплаты надлежащей суммы PILT местному органу власти до 15 декабря. Формы и налоговые счета полученные после 1 декабря, могут привести к тому, что местные органы власти получат пропорциональную сумму, основанную на оставшихся доступных средствах (см. MCL 211.7d § 6).

Уведомление

Местный оценщик и/или местный казначей должен отправить всю следующую документацию, касающуюся одобрения или отказа в предоставлении льготы, в Управление бухгалтерских услуг, Министерство финансов штата Мичиган, P.O. Box 30722, Lansing, MI 48922:

- Заполненная форма 4719, Запрос на освобождение от налога на жилье для новых пожилых граждан и/или инвалидов.

Определяются номер посылки и налогооблагаемая стоимость. Местный оценщик указывает одобрение или неодобрение объекта.

Определяются номер посылки и налогооблагаемая стоимость. Местный оценщик указывает одобрение или неодобрение объекта. - Для новых запросов на освобождение налогооблагаемой стоимостью имущества должна быть стоимость, указанная в оценочной ведомости в том году, когда подано заявление на освобождение. Для нового строительства налогооблагаемая стоимость имущества должна равняться стоимости, указанной в оценочной ведомости в том году, когда строительство завершено и выдано свидетельство о праве собственности. Форма 4719 и указанная выше информация должны быть предоставлены вместе с утвержденным заявлением и документацией до 31 декабря (первого года).

- Заполненная форма 4736 «Выплата вместо налогов за жилье для пожилых людей и/или инвалидов». Должна быть предоставлена разбивка по ставкам за милли, иначе они могут быть оплачены несвоевременно; Процентные ставки могут быть на отдельном листе, если это необходимо. Обратите внимание, что тарифы на миллиметры до 18 млн для работы школы, безвредные тарифы и 6 миллов на государственный налог на образование не должны выставляться в счет или начисляться, эти налоги исключены из счетов.

(См. MCL 211.7d, раздел (3) (a) и (b)). Сборы, исключенные из возмещения расходов штата Мичиган: специальные сборы, штрафы, проценты, административные или другие сборы, связанные с комиссией. Форма 4736 и налоговые декларации должны быть представлены 1 декабря (второй год).

(См. MCL 211.7d, раздел (3) (a) и (b)). Сборы, исключенные из возмещения расходов штата Мичиган: специальные сборы, штрафы, проценты, административные или другие сборы, связанные с комиссией. Форма 4736 и налоговые декларации должны быть представлены 1 декабря (второй год).

Эти объекты не облагаются налогом, поэтому административный сбор не взимается. Специальные оценки, сборы, связанные с комиссией (кроме административных, процентов и штрафов), и коммунальные платежи по-прежнему являются обязанностью владельцев объекта. Примерами этих сборов являются ежегодная плата за осмотр, годовая плата за аренду, фиксированная плата за переработку / вывоз мусора, а также плата за воду или канализацию.

Местный оценщик или муниципалитет должны уведомить учреждение и Министерство финансов в письменной форме об утверждении или отклонении освобождения учреждения. Местный оценщик и местный казначей несут ответственность за предоставление всей необходимой документации в Казначейство в сроки, указанные выше. Министерство финансов настоятельно рекомендует учреждениям связываться с казначейством, чтобы убедиться в получении документов от местного подразделения. Согласно PA 78, Министерство финансов имеет право пересмотреть и отказать в освобождении.

Министерство финансов настоятельно рекомендует учреждениям связываться с казначейством, чтобы убедиться в получении документов от местного подразделения. Согласно PA 78, Министерство финансов имеет право пересмотреть и отказать в освобождении.

Платеж вместо налоговой декларации (PILT)

После того, как объект будет признан освобожденным в соответствии с MCL 211.7d и включен в программу, Министерство финансов направит платеж вместо налога в соответствующий местная налоговая единица до 15 декабря каждого года освобождается от налога. Порядок представления платежа вместо налоговой отчетности в Казначейство для оплаты следующий для первого года освобождения объекта:

- Платеж становится фиксированным платежом PILT и остается на уровне первого года. Никаких дополнительных форм или налоговых счетов не требуется ежегодно представлять в штат Мичиган для возмещения. Если определено, что объект больше не освобожден от налогообложения, владельцы имущества, освобожденного в соответствии с настоящим разделом, должны уведомить местную налоговую единицу, в которой находится имущество, и Департамент казначейства до 31 декабря XX года, в котором объект определен.

больше не освобождается.

больше не освобождается. - Первоначальная заявка с двойной подачей в Казначейство и местную администрацию должна быть подана до 31 октября (год 1) любого данного года. Этот крайний срок дает местному оценщику разумное количество времени для выполнения любых необходимых оценок нового строительства или реконструкции и сообщения полной налогооблагаемой стоимости.

- Оценщик утвердил форму 4719 «Запрос на освобождение от налога на жилье для новых пожилых граждан и/или инвалидов» и требуемую документацию под заголовком «Запрос на утверждение, отказ и уведомление» (выше) должен быть получен Министерством финансов до 31 декабря года, непосредственно предшествующего год, в отношении которого впервые будет применяться освобождение (год 1). Форма 4736 «Выплата взамен налогов на жилье для пожилых людей и/или инвалидов» и копии налоговых счетов должны быть получены до 1 декабря года, в котором ожидается первый платеж PILT (год 2). Объект должен быть занят в первоначальный крайний срок 31 декабря (год 1).

Государство продолжает уплачивать налоги на имущество до тех пор, пока выполняются требования приемлемости.

Государство продолжает уплачивать налоги на имущество до тех пор, пока выполняются требования приемлемости. - Если ранее освобожденное учреждение меняет владельца на тип, который теперь соответствует требованиям MCL 211.7d(1) и (2)(e) и (g), новый владелец должен подать новую заявку на участие в программе и должен соответствовать законодательные требования согласно MCL 211.7d. Все формы, документация, утверждения и крайние сроки, указанные выше, должны быть соблюдены для осуществления платежей PILT. Владельцы объектов и/или местные органы власти обязаны информировать Казначейство о любых изменениях прав собственности на зарегистрированные объекты.

Обновление платежной информации в файле поставщика

В целях соблюдения закона Министерство финансов просит местные органы власти установить идентификатор адреса в системе Sigma Vendor Self-Service (VSS) совместно с Департаментом технологий, управления и бюджета. для внесения посредством электронного перевода средств платежа PILT. Посетите страницу Sigma VSS для получения дополнительной информации.

Посетите страницу Sigma VSS для получения дополнительной информации.

Налоговый кредит на недвижимость для проживания:

Поскольку штат Мичиган производит платежи вместо налогов от имени объекта, его жители не имеют права на получение налогового кредита на имущество при подаче декларации о подоходном налоге штата.

Контактная информация программы:Вопросы, касающиеся права на льготы и все заявки на освобождение от налога на жилье для пожилых людей и/или инвалидов следует направлять по адресу:

Управление бухгалтерских услуг

Министерство финансов штата Мичиган

Почтовый индекс Box 30722

Lansing, MI 48909

(517) 335-7483

Часто задаваемые вопросы

В: Какой тип жилья подходит для этой программы?

A: Эта программа предназначена для некоммерческих жилых помещений или жилых помещений с ограниченным дивидендом, утвержденных в соответствии с разделами 202, 236 и 811 HUD, состоящих не менее чем из 8 квартир (см.

MCL 211.7d § (9 d), (9 e) и (9 g).

В: Какую часть налога на недвижимость будет платить Казначейство?

A:Государство будет платить только налоги на недвижимое и личное имущество. Наш платеж вместо налогов не будет включать в себя ставки до 18 миллионов для работы школы, ставки безвредности, 6 миллионов для государственного налога на образование, административные сборы, специальные оценки, штрафы и проценты, другие сборы, связанные с сборами, или коммунальные платежи. .

В: Почему я получаю просроченный налоговый счет после обработки платежа PILT?

A:Поскольку PILT не включает в себя ставки до 18 миллионов для школьной деятельности, ставки удержания без вреда для здоровья, 6 миллионов для государственного налога на образование, административные сборы, специальные взносы или штрафы и проценты. Обратитесь к местному казначею и/или оценщику, чтобы убедиться, что имущество правильно классифицировано, если вы получаете просроченные уведомления.

В: Поскольку оплата PILT не покрывает специальные сборы, сборы или коммунальные платежи, могут ли местные власти выставить счет учреждению?

А: Да. Специальная оценка, некоторые сборы и коммунальные платежи по-прежнему являются обязанностью объекта, и местные жители должны уведомить владельцев об их ответственности (см. вопрос выше) .

В: Когда местные власти платят налоги?

A: Плата будет производиться до 15 декабря каждого налогового года как для летнего, так и для зимнего налогов.

В: Предприятие выполнило все требования и представило всю документацию местному оценщику/местному казначею до 31 октября (первого года). Оценщик утвердил и представил форму 4719., Запрос на освобождение от налога на жилье для новых пенсионеров и/или инвалидов и первоначальные документы заявки в Казначейство до 31 декабря (первый год). Когда произойдет первый платеж PILT?

Когда произойдет первый платеж PILT?

A: Местный отдел по сбору налогов должен представить в Казначейство заполненную форму 4736 «Уплата вместо налогов на жилье для пожилых людей и инвалидов» и текущие налоговые счета до 1 декабря (второй год). Казначейство уплатит налоги за второй год до 15 декабря (второй год).

В: Я представил документы и заявление своему местному оценщику до 31 октября (первый год) и обнаружил, что он/она не подавал их в штат до 31 декабря (первого года). Когда меня примут в программу?

A:Учреждениям настоятельно рекомендуется связаться с Министерством финансов до крайнего срока 31 декабря (первый год), чтобы обеспечить своевременную подачу заявки. Ситуации, подобные этой, будут рассматриваться в индивидуальном порядке, и Министерство финансов будет связываться с местным подразделением, чтобы определить, почему заявка не была подана вовремя.

(т.е. для владельцев прибыли, незавершенное строительство, больше не используется инвалидами или пожилыми людьми и т. д.)

В: Должен ли я подавать налоговый счет и формы 4736 и 4719 каждый налоговый год?

О:Нет, только в первый раз при подаче заявки на участие в программе или при смене собственника. Для смены владельца требуется новое заявление, и новые владельцы должны соответствовать установленным законом требованиям в соответствии с MCL 211.7d.

В: Моя компания только что приобрела предприятие X, подходящее для участия в программе. Значит ли это, что мы все еще имеем право?

A: Чтобы иметь право на участие, новый владелец должен соответствовать установленным законом требованиям (MCL 211.7d) и должен представить необходимые документы на имя нового владельца. Владельцы объектов и/или местные органы власти обязаны уведомлять Казначейство о любых изменениях прав собственности на зарегистрированные объекты.

Неспособность уведомить Казначейство об изменении владельца, не отвечающем законодательным требованиям в соответствии с MCL 211.7d, может привести к требованию о возмещении от местного подразделения любых платежей, сделанных от имени неквалифицированных владельцев.

Служба налоговых льгот – часто задаваемые вопросы

Управление по налоговым льготам помогает пожилым людям, инвалидам, ветеранам-инвалидам и некоторым пережившим супругам платить налоги на недвижимость в округе Фэрфакс. Программа также предлагает программу снижения арендной платы для пожилых людей и людей с ограниченными возможностями.

Ветераны-инвалиды или выжившие супруги

Существует ли освобождение от налога на недвижимость для ветеранов-инвалидов или оставшихся в живых супругов ветерана-инвалида?

Да, некоторые ветераны-инвалиды и их супруги могут иметь право на освобождение от местного налога на недвижимость в отношении их основного места жительства. Квалифицируемые ветераны должны быть оценены Министерством по делам ветеранов США (VA) как имеющие 100% полную и постоянную инвалидность, связанную со службой; или с рейтингом связанной со службой, постоянной и полной нетрудоспособности менее 100%, но получающим пособия по программе VA с рейтингом 100% из-за индивидуальной безработицы.

Квалифицируемые ветераны должны быть оценены Министерством по делам ветеранов США (VA) как имеющие 100% полную и постоянную инвалидность, связанную со службой; или с рейтингом связанной со службой, постоянной и полной нетрудоспособности менее 100%, но получающим пособия по программе VA с рейтингом 100% из-за индивидуальной безработицы.

Дополнительную информацию о Программе налоговых льгот для ветеранов-инвалидов округа Фэрфакс, в том числе о том, как подать заявку, можно найти на странице «Налоговые льготы для ветеранов-инвалидов».

Я уже получаю освобождение от уплаты налога на недвижимость округа Фэрфакс и хотел бы перенести свое освобождение на другое имущество. Что мне нужно делать?

Если вы уже получили разрешение на освобождение от уплаты налога на недвижимость округа Фэрфакс в отношении одного объекта и хотите перенести освобождение на другой объект, пожалуйста, заполните и отправьте Форму передачи освобождения. Форму перевода освобождения можно найти на нашей странице «Освобождение от налогов для ветерана-инвалида или пережившего супруга» в разделе «Перевод освобождения».

Я являюсь квалифицированным ветераном-инвалидом и планирую приобрести дом в округе FFX. Могу ли я получить письмо, чтобы показать моему ипотечному кредитору и моей титульной компании, чтобы показать, что я имею право на освобождение от налога на недвижимость для ветеранов-инвалидов?

Если вы являетесь квалифицированным ветераном-инвалидом и планируете приобрести недвижимость в округе Фэрфакс, вы можете запросить письмо о предварительной сертификации в Управлении налоговых льгот. Для этого отправьте электронное письмо по адресу [email protected] письмо с подходящим резюме льгот от VA, адрес собственности, которую вы намереваетесь приобрести, и предполагаемую дату закрытия с темой «Запрос письма о предварительной сертификации ветерана-инвалида». ” Обратите внимание, что вам все равно нужно будет подать заявление и получить одобрение на освобождение от налога на недвижимость, чтобы имущество было официально освобождено от налога.

Освобождаются ли ветераны-инвалиды от налога на личное имущество (транспортные средства)?

Да, некоторые ветераны-инвалиды могут иметь право на освобождение от налога на личное имущество на одно транспортное средство, классифицируемое как автомобиль или пикап, которое зарегистрировано и эксплуатируется для личного пользования. Квалифицируемые ветераны должны быть оценены Министерством по делам ветеранов США (VA) как имеющие 100% полную и постоянную инвалидность, связанную со службой; или с рейтингом связанной со службой, постоянной и полной нетрудоспособности менее 100%, но получающим пособия по программе VA с рейтингом 100% из-за индивидуальной безработицы.

Квалифицируемые ветераны должны быть оценены Министерством по делам ветеранов США (VA) как имеющие 100% полную и постоянную инвалидность, связанную со службой; или с рейтингом связанной со службой, постоянной и полной нетрудоспособности менее 100%, но получающим пособия по программе VA с рейтингом 100% из-за индивидуальной безработицы.

Дополнительную информацию о Программе налоговых льгот для ветеранов-инвалидов округа Фэрфакс, в том числе о том, как подать заявку, можно найти на странице «Налоговые льготы для ветеранов-инвалидов или переживших супругов».

Я уже получаю освобождение от налога на личное имущество округа Фэрфакс и хотел бы перенести свое освобождение на другое имущество. Что мне нужно делать?

Если вы уже получили разрешение на освобождение от уплаты налога на личное имущество округа Фэрфакс в отношении одного объекта и хотите передать освобождение от налога на другое имущество, пожалуйста, заполните и отправьте Форму передачи освобождения. Форму перевода освобождения можно найти на нашей странице «Освобождение от налогов для ветерана-инвалида или пережившего супруга» в разделе «Перевод освобождения».

Предоставляется ли освобождение от налога на недвижимость для выживших супругов военнослужащих США, погибших в бою?

Оставшаяся в живых супруга военнослужащего вооруженных сил США, погибшего в бою, может иметь право на полное или частичное освобождение от налогов на недвижимость в отношении их основного места жительства и до одного акра земли. Более подробную информацию об освобождении от уплаты налогов для оставшихся в живых супругов военнослужащих, погибших в бою, в том числе о том, кто соответствует требованиям и как подать заявку, можно найти на странице «Освобождение от налогов для оставшихся в живых супругов военнослужащих, погибших в бою». .

Есть ли освобождение от налога на недвижимость для оставшихся в живых супругов спасателей, погибших при исполнении служебных обязанностей?

Оставшийся в живых супруг застрахованного лица, оказывающего первую помощь, погибшего при исполнении служебных обязанностей, может иметь право на полное или частичное освобождение от уплаты налога на недвижимость в отношении их основного места жительства и до одного акра земли. Дополнительную информацию об освобождении от уплаты налогов для оставшихся в живых супругов сотрудников службы экстренной помощи, погибших при исполнении служебных обязанностей, в том числе о том, кто соответствует требованиям и как подать заявку, можно найти на нашей странице «Освобождение от уплаты налогов для оставшихся в живых супругов сотрудников службы экстренной помощи, погибших при исполнении служебных обязанностей».

Дополнительную информацию об освобождении от уплаты налогов для оставшихся в живых супругов сотрудников службы экстренной помощи, погибших при исполнении служебных обязанностей, в том числе о том, кто соответствует требованиям и как подать заявку, можно найти на нашей странице «Освобождение от уплаты налогов для оставшихся в живых супругов сотрудников службы экстренной помощи, погибших при исполнении служебных обязанностей».

Предоставляется ли освобождение от налога на личное имущество оставшимся в живых супругам ветеранов-инвалидов, оставшимся в живых супругам военнослужащих, погибших в бою, или оставшимся в живых супругам спасателей, погибших при исполнении служебных обязанностей?

Оставшимся в живых супругам лиц, упомянутых выше, не предоставляется освобождение от налога на личное имущество. Освобождение от налога на недвижимость предлагается лицам, отвечающим определенным требованиям, ссылки на которые можно найти в предыдущих вопросах.

Налоговые льготы для пожилых людей и людей с ограниченными возможностями

Существует ли освобождение от налога на недвижимость для пожилых людей и людей с ограниченными возможностями?

Да, округ Фэрфакс освобождает от налога на недвижимость жителей в возрасте 65 лет и старше, а также лиц с постоянной и полной инвалидностью, отвечающих требованиям в отношении дохода и имущества. Ссылку на веб-страницу с заявлением и дополнительную информацию, относящуюся к программе, можно найти на нашей странице программы налоговых льгот для пожилых людей и людей с ограниченными возможностями.

Ссылку на веб-страницу с заявлением и дополнительную информацию, относящуюся к программе, можно найти на нашей странице программы налоговых льгот для пожилых людей и людей с ограниченными возможностями.

Были ли изменения в ограничениях программы на 2022 налоговый год?

Да, информационный бюллетень по утвержденным требованиям программы на 2022 год можно найти на английском, испанском и корейском языках.

Где подать заявку на налоговую льготу для пожилых людей и людей с ограниченными возможностями на 2022 год?

Ссылку на заявление можно найти в Интернете, а также на странице «Налоговые льготы для пожилых людей и людей с ограниченными возможностями».

Будут ли дополнительные изменения с 1 января 2023 г.?

Да, дополнительные изменения, утвержденные с 1 января 2023 года, включают следующее:

- Новая группа налоговых льгот в размере 75% для валового дохода домохозяйства от 60 001 до 70 000 долларов США.

- Ограничение максимального значения оценки для помощи.

Максимальная оценка будет равна 125% от средней оценочной стоимости всей жилой недвижимости в округе Фэрфакс за соответствующий налоговый год.

Максимальная оценка будет равна 125% от средней оценочной стоимости всей жилой недвижимости в округе Фэрфакс за соответствующий налоговый год. - Вариант отсрочки для соответствующих требованиям лиц с общим совокупным доходом менее или равным 100 000 долларов США и чистой совокупной финансовой стоимостью менее или равной 500 000 долларов США. Любые налоги, отсроченные этим вариантом, облагаются процентами в размере основной ставки, установленной Wall Street Journal, плюс 1,00 % в год (не более 8%).

Для получения дополнительной информации об этих изменениях, пожалуйста, свяжитесь с нашими офисами по адресу [email protected] или по телефону (703) 222-8234.

Предоставляется ли освобождение от налога на личное имущество пенсионерам и инвалидам?

Да, округ Фэрфакс предоставляет освобождение от налога на личное имущество резидентам в возрасте 65 лет и старше, а также лицам с постоянной и полной инвалидностью, которые отвечают требованиям, предъявляемым к доходам и имуществу.

Определяются номер посылки и налогооблагаемая стоимость. Местный оценщик указывает одобрение или неодобрение объекта.

Определяются номер посылки и налогооблагаемая стоимость. Местный оценщик указывает одобрение или неодобрение объекта. (См. MCL 211.7d, раздел (3) (a) и (b)). Сборы, исключенные из возмещения расходов штата Мичиган: специальные сборы, штрафы, проценты, административные или другие сборы, связанные с комиссией. Форма 4736 и налоговые декларации должны быть представлены 1 декабря (второй год).

(См. MCL 211.7d, раздел (3) (a) и (b)). Сборы, исключенные из возмещения расходов штата Мичиган: специальные сборы, штрафы, проценты, административные или другие сборы, связанные с комиссией. Форма 4736 и налоговые декларации должны быть представлены 1 декабря (второй год). больше не освобождается.

больше не освобождается. Государство продолжает уплачивать налоги на имущество до тех пор, пока выполняются требования приемлемости.

Государство продолжает уплачивать налоги на имущество до тех пор, пока выполняются требования приемлемости. MCL 211.7d § (9 d), (9 e) и (9 g).

MCL 211.7d § (9 d), (9 e) и (9 g).

(т.е. для владельцев прибыли, незавершенное строительство, больше не используется инвалидами или пожилыми людьми и т. д.)

(т.е. для владельцев прибыли, незавершенное строительство, больше не используется инвалидами или пожилыми людьми и т. д.) Неспособность уведомить Казначейство об изменении владельца, не отвечающем законодательным требованиям в соответствии с MCL 211.7d, может привести к требованию о возмещении от местного подразделения любых платежей, сделанных от имени неквалифицированных владельцев.

Неспособность уведомить Казначейство об изменении владельца, не отвечающем законодательным требованиям в соответствии с MCL 211.7d, может привести к требованию о возмещении от местного подразделения любых платежей, сделанных от имени неквалифицированных владельцев. Максимальная оценка будет равна 125% от средней оценочной стоимости всей жилой недвижимости в округе Фэрфакс за соответствующий налоговый год.

Максимальная оценка будет равна 125% от средней оценочной стоимости всей жилой недвижимости в округе Фэрфакс за соответствующий налоговый год.