| « Назад При обращении с исковым заявлением в суд требуется уплатить государственную пошлину в государственный бюджет. Установление государством обязанности истцов уплачивать государственную пошлину при подаче искового заявления обусловлено двумя важнейшими функциями, которые призвана выполнять государственная пошлина. Первая функция – компенсационная. Дело в том, что содержание судебной власти обходится государству весьма недешево. Ведь в аппарате судов работают тысячи людей, которым необходимо платить заработную плату, а впоследствии пенсию. Здания судов также требуют расходов на свое содержание. Кроме того, для полноценной работы современного суда нужны средства связи, оргтехника, канцелярские принадлежности, расходные материалы, мебель и т.п. Вторая функция – стимулирующая. В случае проигрыша дела государственная пошлина, которую заплатил истец при подаче иска, ему никем не возмещается.

Однако, вводя обязанность уплачивать государственную пошлину, государство, тем не менее, освободило от её уплаты некоторых лиц, кого-то по любым исковым заявлениям, кого-то по некоторым. Поэтому, перед тем как платить госпошлину, поинтересуйтесь для начала тем, не освобождены ли вы от её уплаты. Тогда вопрос расчета размера госпошлины и поиска денег на её уплату для вас будет неактуален. Освобождая определённых лиц в определённых случаях от уплаты государственной пошлины, законодатель, таким образом, сознательно отказывается от получения возмещения затрат на осуществление правосудия, ставя выше этого какие-то иные цели. Случаи освобождения от уплаты госпошлины в судах регламентированы в статье 616 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) Казахстана от 25 декабря 2017 года № 120-VI ЗРК. Итак, от уплаты государственной пошлины в судах освобождаются:

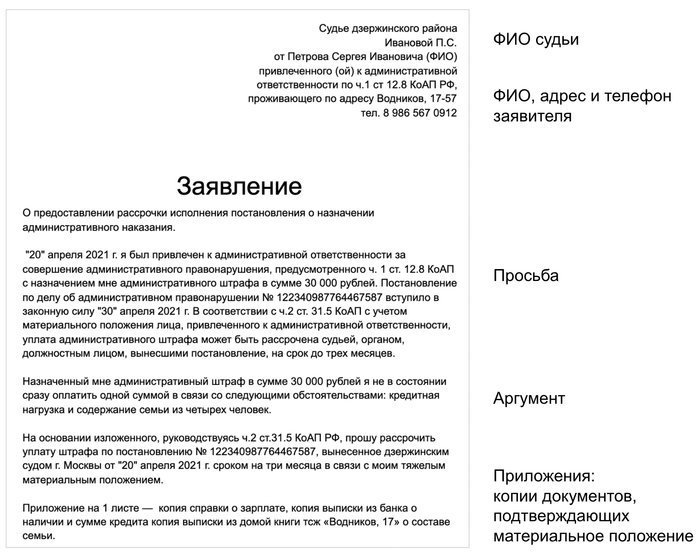

Особую категорию случаев освобождения от уплаты госпошлины составляют случаи, когда физические и юридические лица подают заявления уже в рамках рассматриваемого или рассмотренного судебного дела. Это, в частности заявления: об отмене определения суда о прекращении производства по делу или оставлении заявления без рассмотрения; об отсрочке или рассрочке исполнения решения; об изменении способа и порядка исполнения решения; об обеспечении исков или замене одного вида обеспечения другим; о пересмотре решений, определений или постановлений суда по вновь открывшимся обстоятельствам; о сложении или уменьшении штрафов, наложенных определениями суда; о повороте исполнения решений суда о восстановлении пропущенных сроков; об отмене заочного решения суда; о помещении в специальные организации образования и организации образования с особым режимом содержания; Освобождаются от уплаты госпошлины также лица, подающие жалобы на действия судебных исполнителей, а также частные жалобы на определения судов об отказе в сложении или уменьшении штрафов и другие частные жалобы на определения суда. Если вы подаете жалобу на постановление по делу об административном правонарушении, то знайте – госпошлину также оплачивать не нужно. Если вы страхователь по договору обязательного страхования, например ОСАГО, и собираетесь обжаловать действия своей страховой компании, например отказ в страховой выплате, то вы также освобождаетесь от уплаты госпошлины; Если так получилось, что вас незаконно привлекли к уголовной ответственности, заключили под стражу, или подвергли административному аресту, то при подаче судебного иска к государству о возмещении нанесённого вам таким образом ущерба вы также не должны уплачивать государственную пошлину. Отдельно стоит отметить, что освобождение от уплаты госпошлины для вышеперечисленных категорий действует во всех инстанциях судебной системы.

Если же вы ни под одну из вышеперечисленных категорий не подпадаете, то для вас становится актуальным вопрос размера подлежащей уплате госпошлины. В каком же размере нужно платить государственную пошлину? Согласно статье 103 Гражданского процессуального кодекса порядок уплаты и размер государственной пошлины, а также основания освобождения от ее уплаты определяются Кодексом Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс).

Для начала оговоримся. При определении размера подлежащей уплате государственной пошлины законодатель применяет один из двух основных способов исчисления: 1) в процентах к размеру месячного расчетного показателя (МРП) действующего в соответствующем финансовом году; 2) в процентах от денежной оценки ваших исковых требований, то есть цены иска. С первым принципом все просто, поскольку размер МРП ежегодно утверждается законом «О республиканском бюджете». Со вторым принципом уже сложнее, поскольку определить цену иска навскидку не так-то просто. Поэтому теме цены (суммы) иска решено посвятить отдельную статью.

Какова же сумма государственной пошлины подлежащая уплате при обращении в суд согласно статье 610 Налогового кодекса РК.

1) с исковых заявлений имущественного характера: для физических лиц — 1 процент от суммы иска; для юридических лиц — 3 процента от суммы иска; 2) с жалоб на неправомерные действия государственных органов и их должностных лиц, ущемляющие права физических лиц, — 0,3 МРП; 3) с жалоб на неправомерные действия государственных органов и их должностных лиц, ущемляющие права юридических лиц, — 5 МРП; 4) с заявлений об оспаривании уведомлений по актам налоговых проверок и (или) уведомлений по результатам горизонтального мониторинга: для индивидуальных предпринимателей и крестьянских или фермерских хозяйств — 0,1 процента от оспариваемой суммы налогов, таможенных платежей и платежей в бюджет (включая пени), указанных в уведомлении, но не более 500 МРП; для юридических лиц — 1 процент от оспариваемой суммы налогов, таможенных платежей и платежей в бюджет (включая пени), указанных в уведомлении, но не более 20 тысяч МРП; 5) с исковых заявлений о расторжении брака – 0,3 МРП. В случаях если дополнительно или отдельно заявляется исковое требование о разделе имущества при расторжении брака, то пошлина уплачивается в размере 1 процента от заявленной суммы иска; 6) с исковых заявлений о разделе имущества при расторжении брака с лицами, признанными в установленном порядке безвестно отсутствующими или недееспособными вследствие душевной болезни или слабоумия, либо с лицами, осужденными к лишению свободы на срок свыше трех лет, — в размере 1 процента от суммы иска; 7) с исковых заявлений об изменении или расторжении договора найма жилища, о продлении срока принятия наследства, об освобождении имущества от ареста и с других исковых заявлений неимущественного характера или не подлежащих оценке – 0,5 МРП; 8) с заявлений особого искового производства, заявлений (жалоб) по делам особого производства, за исключением жалоб на неправомерные действия государственных органов и их должностных лиц, ущемляющих права физических лиц, жалоб на неправомерные действия государственных органов и их должностных лиц, ущемляющие права юридических лиц, заявлений об оспаривании уведомлений по актам налоговых проверок, и заявлений о признании юридических лиц банкротами, о применении реабилитационной процедуры, о применении ускоренной реабилитационной процедуры – 0,5 МРП; 9) с ходатайств об отмене решений арбитража — 50 процентов от размера государственной пошлины, взимаемой при подаче искового заявления неимущественного характера в суд Республики Казахстан, а по спорам имущественного характера — 50 процентов от размера государственной пошлины, взимаемой при подаче искового заявления имущественного характера в суд Республики Казахстан и исчисленной исходя из оспариваемой заявителем суммы; 10) с заявлений о вынесении судебного приказа – 0,5 процента от суммы требований для физических лиц, и 1,5 процента от суммы требований для юридических лиц; 11) с заявлений о выдаче дубликата исполнительного листа, заявлений о выдаче исполнительных листов на принудительное исполнение решений арбитража, третейского суда и иностранных судов – 5 МРП; 12) с заявлений о повторной выдаче копий (дубликатов) судебных решений, приговоров, определений, прочих постановлений судов, а также копий других документов из дела, выдаваемых судами по просьбе сторон и других лиц, участвующих в деле, — 0,1 МРП за каждый документ, а также 0,03 МРП за каждую изготовленную страницу; 13) с заявлений о признании юридических лиц банкротами, о применении реабилитационной процедуры, о применении ускоренной реабилитационной процедуры – 5 МРП. 14) с исковых заявлений физических лиц о взыскании в денежном выражении компенсации морального вреда, причиненного распространением сведений, порочащих честь, достоинство и деловую репутацию, — 1 процент от суммы иска; 15) с исковых заявлений юридических лиц о взыскании убытков, причиненных распространением сведений, порочащих деловую репутацию, — 3 процента от суммы иска. Если же в вашем исковом заявлении, содержатся одновременно требования имущественного и неимущественного характера, то государственную пошлину придется уплатить одновременно, как за требование имущественного характера, так и за требование неимущественного характера. Если вы обжалуете решение суда в апелляционном порядке, то государственную пошлину за подачу апелляционной жалобы платить не нужно вообще. А вот за подачу ходатайства о пересмотре судебного актов в кассационном порядке нужно будет уплатить госпошлину в размере половины от того, что подлежал оплате при подаче искового заявления по таким спорам в суде первой инстанции.

При уплате государственной пошлины нужно иметь в виду, что согласно пункту 2 статьи 623 Налогового кодекса государственная пошлина зачисляется по месту нахождения суда, в который вы планируете обратиться. Это означает, что в платежном документе нужно в качестве бенефициара (получателя) платежа указывать Управление государственных доходов (бывшее Налоговое управление) того района или города, в котором находится суд, в который вы планируете обращаться с исковым заявлением. Так, если вы обращаетесь с иском в Ауэзовский районный суд по гражданским делам города Алматы, а в платежном документе в качестве бенефициара укажете Управление государственных доходов Бостандыкского района и такую квитанцию приложите к исковому заявлению, то это заявление будет судом возвращено. Таков «информационный минимум» о государственной пошлине, которым нужно обладать, обращаясь в суд. На практике, вопрос исчисления государственной пошлины и освобождения от её уплаты зачастую вызывает сложности в силу разной трактовки вышеприведённых норм судьями и лицами, обращающимися в суд. Автор: Адвокат Нариман Сулейменов |

Основания освобождения от государственной пошлины физических лиц при обращении в суд

19 декабря 2019

В соответствии со ст.333.36 Налогового кодекса Российской Федерации от уплаты государственной пошлины по делам, рассматриваемым судами общей юрисдикции, мировыми судьями в соответствии с гражданским процессуальным законодательством и законодательством об административном судопроизводстве, освобождаются следующие категории лиц:

1) истцы — по искам о взыскании заработной платы и иным требованиям, вытекающим из трудовых правоотношений, а также по искам о взыскании пособий;

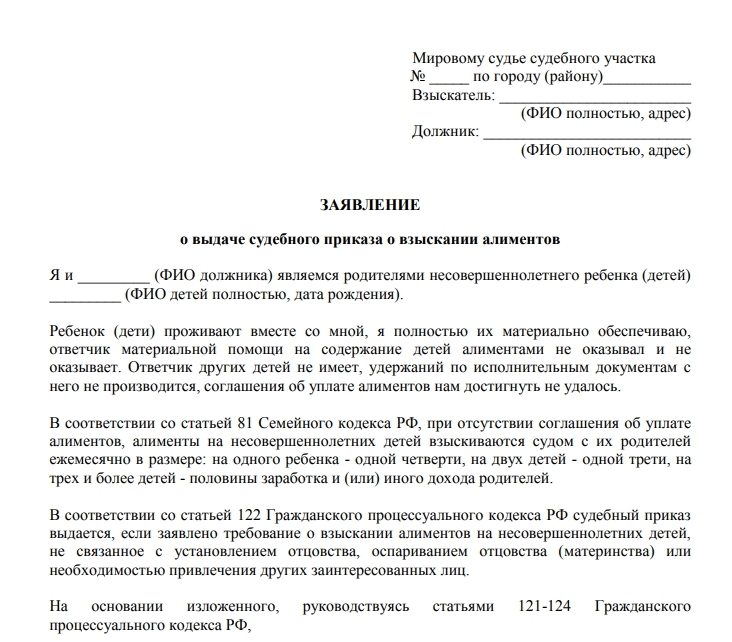

2) истцы — по искам о взыскании алиментов;

3) истцы — по искам о возмещении вреда, причиненного увечьем или иным повреждением здоровья, а также смертью кормильца;

4) истцы — по искам о возмещении имущественного и (или) морального вреда, причиненного преступлением;

5) физические лица — за выдачу им документов в связи с уголовными делами и делами о взыскании алиментов;

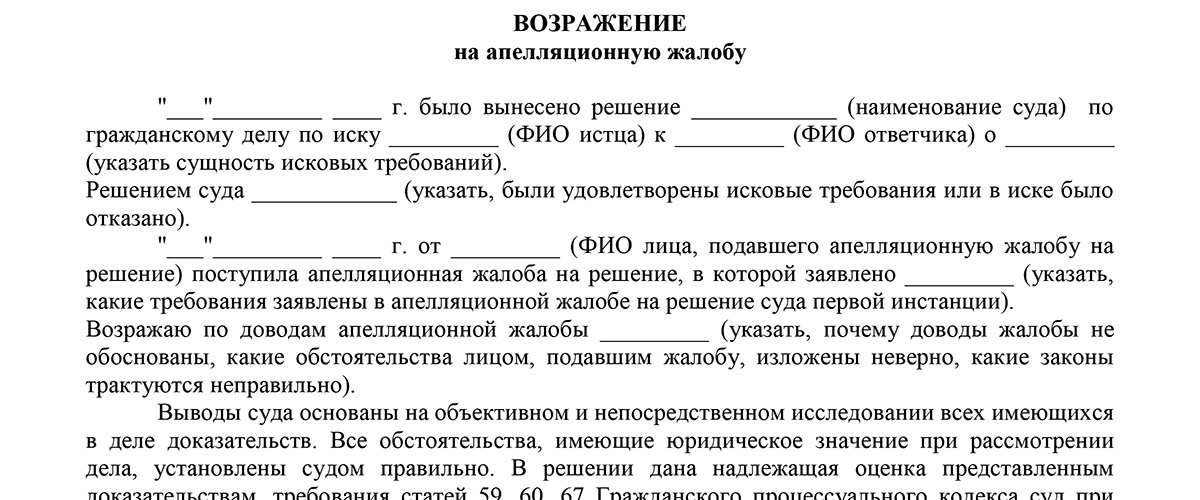

6) стороны — при подаче апелляционных, кассационных жалоб по искам о расторжении брака;

7) физические лица — при подаче в суд: заявлений об отсрочке (рассрочке) исполнения решений, об изменении способа или порядка исполнения решений, о повороте исполнения решения, восстановлении пропущенных сроков, пересмотре решения, определения или постановления суда по вновь открывшимся обстоятельствам, о пересмотре заочного решения судом, вынесшим это решение;

административных исковых заявлений, заявлений об оспаривании действий (бездействия) судебного пристава-исполнителя, а также жалоб на постановления по делам об административных правонарушениях, вынесенные уполномоченными на то органами; частных жалоб на определения суда, в том числе об обеспечении иска или о замене одного вида обеспечения другим, о применении либо об отмене применения мер предварительной защиты по административному исковому заявлению или о замене одной меры предварительной защиты другой, о прекращении или приостановлении дела, об отказе в сложении или уменьшении размера штрафа, наложенного судом;

8) физические лица — при подаче кассационных жалоб по уголовным делам, в которых оспаривается правильность взыскания имущественного вреда, причиненного преступлением;

9) истцы — по искам о возмещении имущественного и (или) морального вреда, причиненного в результате уголовного преследования, в том числе по вопросам восстановления прав и свобод;

10) реабилитированные лица и лица, признанные пострадавшими от политических репрессий, — при обращении по вопросам, возникающим в связи с применением законодательства о реабилитации жертв политических репрессий, за исключением споров между этими лицами и их наследниками;

11) вынужденные переселенцы и беженцы — при подаче административных исковых заявлений об оспаривании отказа в регистрации ходатайства о признании их вынужденными переселенцами или беженцами;

12) физические лица — при подаче в суд заявлений об усыновлении и (или) удочерении ребенка;

13) истцы — при рассмотрении дел о защите прав и законных интересов ребенка;

14) истцы — по искам неимущественного характера, связанным с защитой прав и законных интересов инвалидов;

15) авторы результата интеллектуальной деятельности — по искам о предоставлении им права использования результата интеллектуальной деятельности, исключительное право на который принадлежит другому лицу (принудительная лицензия).

Подготовлено прокуратурой Клепиковского района

Вернуться к списку

Часто задаваемые вопросы о местной помощи ARPA

Закон об американском плане спасения был подписан президентом Байденом 11 марта 2021 года и гарантировал прямую помощь городам, поселкам и деревням в Соединенных Штатах. Министерство финансов США отвечает за надзор за этой беспрецедентной программой.

NLC определил ваши часто задаваемые вопросы о грантах Coronavirus Local Fiscal Recovery Fund. Эти ответы будут обновляться по мере поступления дополнительной информации.

Мы организовали часто задаваемые вопросы по разделам, чтобы помочь вам.

Введение в Закон об Американском плане спасения

- Где я могу найти подробную информацию об Американском законе о планах спасения (ARPA)?

- Какое окончательное правило?

- Какие рекомендации доступны?

Получение средств

- Как в моем городе распределялись средства?

- Как распределялись средства НЭУ?

- Когда мой город получит второй транш финансирования?

Соответствие требованиям и отчетность

- Каковы требования к отчетности SLFRF?

- Что такое номер UEI?

- Что такое активная регистрация SAM?

- Как подавать отчеты о финансировании?

- Когда мне нужно подавать отчеты о финансировании?

- Есть ли крайний срок для отчета или расходования средств?

- Как рассчитать упущенную выгоду моего города?

- Что такое стандартная надбавка?

Допустимые пользователи

- Для каких целей можно получить финансирование?

- Можно ли использовать фонды восстановления для финансирования упущенной выгоды?

- Можно ли использовать фонды восстановления для покрытия расходов на ливневые стоки?

- Может ли мой город снизить налоги после получения этих средств?

- На какие инфраструктурные проекты можно использовать средства?

- Можно ли использовать фонды восстановления для покрытия административных расходов?

- Можно ли использовать фонды возмещения для покрытия других расходов на заработную плату?

- Можно ли использовать фонды восстановления для пенсий?

- Подпадают ли инфраструктурные проекты под действие Закона Дэвиса-Бэкона?

- Могут ли города передавать свои выделенные средства округам?

Введение в Закон об американском плане спасения

Где можно найти подробную информацию об Американском законе о планах спасения (ARPA)?

В следующем списке перечислены некоторые из доступных ресурсов, предоставляющих рекомендации по ARPA, соответствию требованиям и требованиям к отчетности:

- СВЯЗИ СВЕДЕНИЯ СВЕДЕНИЯ СВЕДЕНИЯ СВЕДЕНИЯ.

- Часто задаваемые вопросы об окончательном правиле Министерства финансов

- Руководство по соблюдению требований и отчетности

- Информация для NEU

- Руководство по отчетности по проектам и расходам (обновлено в апреле 2022 г.)

Кроме того, NLC создала и продолжает развивать ресурсы для членов по конкретным вопросам/проблемам, связанным с ARPA. Некоторые из них упоминаются в ответах на часто задаваемые вопросы.

Какое последнее правило?

Окончательное правило было выпущено 6 января 2022 г. и вступило в силу 1 апреля 2022 г. Государственное и местное финансирование, выделенное в рамках Американского плана спасения, регулируется спецификациями, изложенными в Окончательном правиле. Окончательное правило содержит исчерпывающий список допустимых расходов, поощряемых расходов и запрещенных расходов. Обзор Окончательного правила представляет собой неисчерпывающий список положений Окончательного правила и служит руководством для некоторых действий, которые муниципалитеты могут предпринять при использовании своих фондов восстановления.

Узнайте больше о значении Окончательного правила для руководителей местных органов власти здесь.

Какое руководство доступно?

Министерство финансов США предоставляет городским властям рекомендации по определению разрешенных видов использования, распределению средств, а также отчетности и соответствию их местным фондам финансового возмещения.

Существуют также дополнительные ресурсы для единиц, не имеющих права (NEU), или муниципалитетов с населением менее 50 000 человек. Это руководство от Министерства финансов включает информацию о штатах, используемую для выделения финансирования NEU, а также рекомендации по важнейшим мерам отчетности и соблюдения.

Руководство по соблюдению требований и отчетности, выпущенное в феврале 2022 года, содержит обзор отчета о проекте и расходах, а также отчета о выполнении плана восстановления, которые города, поселки и деревни должны представлять в Казначейство. Дополнительные рекомендации, включая серию вебинаров по соблюдению требований и отчетности, можно найти здесь для городов и NEU.

Казначейство выпустило серию вебинаров о государственных и местных фондах восстановления налогов, в которых изложены наиболее важные детали из Окончательного правила, а также отчеты о расходах.

Наконец, NLC выпустила множество блогов и вебинаров, посвященных Окончательному правилу и соблюдению ARPA, чтобы помочь муниципалитетам быть готовыми расходовать свои средства максимально эффективно и действенно.

Получение средств

Как в моем городе распределялись средства?

Методология

Закон предусматривает, что Секретарь заменяет «все мегаполисы» на «все мегаполисы» в каждом месте, где это появляется. Эта замена исключает городские округа, которые предусмотрены отдельно в соответствии с Законом 4 , из коэффициентов, используемых при расчете ассигнований для мегаполисов. Закон также предусматривает, что Секретарь распределяет и выплачивает каждому столичному городу сумму, определенную для города, «в соответствии с» формулой CDBG.

Как уже отмечалось, в формуле CDBG используются шесть взвешенных переменных5. Эта формула отражает подход, принятый с 1970-х годов, к тому, как оценивать потребности сообществ в средствах для обеспечения подходящих условий жизни и расширения экономических возможностей, особенно для сообществ с низким доходом. Но применение формулы исключительно путем замены «все мегаполисы» на «все мегаполисы» приводит к изменению относительной важности переменных: в частности, изменяется вес, обычно присваиваемый «отставанию в росте населения».

Хотя замена «все мегаполисы» на «все мегаполисы» гарантирует, что распределение всех мегаполисов будет распределено, замена, которая изменяет относительную важность переменных, определяющих базовую формулу CDBG, приведет к результатам, которые не « в соответствии с» формулой, как того требует закон. Для достижения предусмотренной законом согласованности с формулой CDBG, в то же время «заменяя «все мегаполисы» на «все мегаполисы» в каждом месте, где они появляются», Казначейство скорректировало относительные веса коэффициентов, составляющих формулу, чтобы отражают ту же относительную важность отношений без замены.

Coronavirus Local Fiscal Recovery Fund представляют собой гранты по формуле , и в соответствии с этой формулой каждое муниципальное правительство имеет право на получение расчетной доли в 65,1 миллиарда долларов для городов, поселков и деревень. Это не конкурсные гранты, и местным органам власти никогда не нужно будет подавать заявку или заранее обосновывать свои потребности для получения финансирования. Однако необходимо предпринять шаги для обеспечения того, чтобы местные органы власти получали свои гранты.

Столичные города (с населением >50 000 человек) должны убедиться, что у них есть действительный номер UEI, действующая регистрация SAM и платежная информация для подготовки к будущим требованиям к подаче заявок.

Важно отметить, что некоторые города с населением менее 50 000 человек получили отчисления как столичные города, если они были главными городами в своей столичной статистической области.

Как распределялись средства НЭУ?

Единицы местного самоуправления (NEU), не имеющие права, или, как правило, муниципалитеты с населением менее 50 000 человек, получали финансирование ARPA через правительство своего штата. Штаты рассчитали финансирование, используя следующее уравнение, и электронная таблица финансирования, предназначенного для каждого NEU в вашем штате, должна быть доступна в Интернете:

Штаты рассчитали финансирование, используя следующее уравнение, и электронная таблица финансирования, предназначенного для каждого NEU в вашем штате, должна быть доступна в Интернете:

Второй транш оставшегося финансирования будет распределен государством на основе следующего расчета:

Единицы местного самоуправления, не имеющие права (население <50 000 человек), должны иметь действительный номер UEI и активную регистрацию SAM, чтобы соответствовать требованиям отчетности.

Когда мой город получит второй транш финансирования?

В зависимости от штата города начали выделять первый транш финансирования 10 мая 2021 года, и распределение финансирования продолжалось все лето. Второй транш с остатком средств будет выдан не ранее, чем через 12 месяцев после распределения первоначальных средств.

Соответствие и отчетность

Каковы требования к отчетности SLERF?

Чтобы столичные города и единицы, не имеющие права, могли получать финансирование SLFRF, они должны соблюдать следующие требования к отчетности:

- Наличие номера уникального идентификатора объекта (UEI)

- Наличие действующей регистрации SAM, которую необходимо ежегодно продлевать

- Выделение средств для разрешенных видов использования, как указано в окончательном правиле0014

- Своевременная отчетность о выделении средств и расходах, ежеквартально или ежегодно, в зависимости от размера муниципалитета (см.

ниже)

ниже)

Что такое номер UEI?

Номер уникального идентификатора юридического лица (UEI) — это уникальный 12-значный номер, присваиваемый каждому муниципалитету для использования в отчетах о финансировании фискального восстановления на SAM.gov.

С 4 апреля 2022 года федеральное правительство перешло с номера DUNS на номер UEI. Если у вас уже есть зарегистрированное юридическое лицо, но вы не знаете свой номер UEI, вы найдете свой номер UEI на сайте SAM.gov. Новые организации получат свой номер UEI при регистрации на SAM.gov.

Что такое активная регистрация SAM?

SAM — это официальная общегосударственная база данных, в которой необходимо зарегистрироваться для ведения бизнеса с правительством США. Все получатели федеральной финансовой помощи должны зарегистрироваться на SAM.gov и ежегодно продлевать свою регистрацию в SAM , чтобы сохранить активный статус и иметь право на получение федеральной финансовой помощи. Плата за регистрацию или поддержание регистрации SAM вашей организации не взимается.

мегаполисам и NEU потребуется действующая регистрация SAM для получения средств, а ВСЕ города будут нуждаться в действующей регистрации SAM для подачи отчетов через портал отчетности Казначейства. NEU, которые ранее не регистрировались на SAM.gov, могут сделать это после получения награды, но до подачи обязательной отчетности.

Если у организации нет активной регистрации SAM, посетите сайт SAM.gov, чтобы начать процесс регистрации или продления регистрации организации. Обратите внимание, что регистрация SAM может занять до трех недель; задержка с регистрацией в SAM может повлиять на своевременную выплату средств.

Как отправить отчет о финансировании?

Каждое назначенное физическое лицо в юрисдикции должно зарегистрироваться с использованием учетной записи на сайте login.gov, которая предоставит каждому зарегистрированному физическому лицу доступ к порталу отчетности и соблюдения требований казначейства.

Возможно, некоторые муниципалитеты уже зарегистрировались для подачи отчетов через ID. me. В этом случае существует отдельный портал, через который муниципалитеты могут подавать свои отчеты о расходах.

me. В этом случае существует отдельный портал, через который муниципалитеты могут подавать свои отчеты о расходах.

Если вам нужна помощь в подаче отчетов, обращайтесь по адресу [email protected].

Когда я должен отправлять отчеты о финансировании?

Спецификации будущих сроков зависят от типа и размера муниципалитета, как указано ниже:

Отчеты о проектах и расходах должны были быть представлены 31 января 2022 г., а затем через 30 дней после окончания каждого последующего квартала для:

- Штаты, территории США, мегаполисы и округа с населением >250 000 человек

- Мегаполисы и округа с населением <250 000 человек, которым было выделено >10 млн долларов финансирования SLFRF, а NEU получили >10 млн долларов финансирования SLFRF

- Племенные правительства, которым было выделено > 30 миллионов долларов США в виде финансирования SLFRF

Отчеты о проектах и расходах должны были быть представлены 30 апреля 2022 г. , а затем ежегодно для:

, а затем ежегодно для:

- Племенные правительства, которым было выделено <30 миллионов долларов США

- Столичные города и округа с населением менее 250 000 человек, которым выделено финансирование SLFRF на сумму <10 миллионов долларов США, и NEU, получившие финансирование SLFRF на сумму <10 миллионов долларов США

План восстановления и отчеты о результатах деятельности должны были быть представлены до 31 августа 2021 г. или через 60 дней после получения финансирования и ежегодно после этого до 31 июля для:

- Штаты, территории США, мегаполисы и округа с населением более 250 000 человек

Есть ли крайний срок для отчета или расходования средств?

ФинансированиеSLFRF не требуется до 31 декабря 2024 года, а юрисдикции должны полностью израсходовать свои средства до 31 декабря 2026 года. Расходы следует использовать для затрат, понесенных после 3 марта 2021 года.

Как рассчитать упущенную выгоду моего города?

Если вы не используете стандартную компенсацию в размере до 10 миллионов долларов США в связи с упущенной выгодой, финансирование, которое получит ваш город, будет основано на упущенной выгоде. Упущенная выгода равна условной выручке – фактическая выручка (с поправкой на изменение налогов). Если предполагаемый доход превышает фактический доход, убыток устанавливается равным 0 долларов США.

Упущенная выгода равна условной выручке – фактическая выручка (с поправкой на изменение налогов). Если предполагаемый доход превышает фактический доход, убыток устанавливается равным 0 долларов США.

Предполагаемый доход можно рассчитать с помощью следующего уравнения:

n – количество месяцев, прошедших с конца базисного года до даты расчета. Корректировка роста представляет собой большую из двух величин: стандартный темп роста 5,2% или среднегодовой рост доходов получателя за последние полные три финансовых года до пандемии COVID-19.пандемия.

Фактический доход — это общий доход, полученный за 12 месяцев, непосредственно предшествующих дате расчета.

В разделе «Потери доходов» Окончательного правила приведен пример такого расчета, который может быть полезен, если ваш муниципалитет все еще пытается рассчитать потери доходов во время пандемии.

Что такое стандартное пособие?

Казначейство призвало NEU принять «стандартное пособие» средств SLFRF, которое выделяет до 10 миллионов долларов на финансирование потери дохода каждому сообществу, независимо от фактической потери дохода. Муниципалитеты должны были решить, будут ли они использовать стандартную надбавку к крайнему сроку отчетности 30 апреля 2022 года. Муниципалитеты получат грантовые ассигнования в рамках Государственного и местного фонда восстановления налоговой системы в размере до 10 миллионов долларов, но не более этой суммы. Местные органы власти могут расходовать эти средства на государственные услуги.

Муниципалитеты должны были решить, будут ли они использовать стандартную надбавку к крайнему сроку отчетности 30 апреля 2022 года. Муниципалитеты получат грантовые ассигнования в рамках Государственного и местного фонда восстановления налоговой системы в размере до 10 миллионов долларов, но не более этой суммы. Местные органы власти могут расходовать эти средства на государственные услуги.

Например, если гранты SLFRF от штата выделяют местному правительству 2,5 млн долларов, то они по-прежнему могут выбрать «стандартное пособие», но получат только 2,5 млн долларов на финансирование потери доходов, а не полные 10 млн долларов, как другие сообщества могут получать.

Подача документов с использованием стандартного разрешения упрощает процесс отчетности и соблюдения требований. Если NEU решает не получать свое финансирование в рамках стандартной надбавки, он должен отнести свои проекты к одной из категорий расходов, указанных Казначейством, а не к потерям доходов.

Узнайте больше об использовании стандартного пособия здесь.

Допустимое использование

Какие виды использования могут быть использованы для финансирования?

Муниципалитетам предоставляется гибкость в выборе того, как они будут тратить свои средства ARPA. Как указано в Окончательном правиле, финансирование должно подпадать под одну из следующих категорий:

- Реагирование на общественное здравоохранение и негативные экономические последствия пандемии

- Предоставление премиальных выплат основным работникам

- Предоставление государственных услуг в размере потери доходов из-за пандемии

- Осуществление необходимых инвестиций в инфраструктуру водоснабжения, канализации и широкополосной связи

Реагирование на общественное здравоохранение и негативные экономические последствия пандемии включает:

- Использование финансирования для программ или услуг в ответ на негативные последствия пандемии для здоровья и экономики, включая население в целом затронутые сообщества

- Реагирование на средства для смягчения последствий и профилактики COVID-19, медицинских расходов, поведенческого здравоохранения, а также предотвращения и реагирования на насилие

- Предоставление дополнительной помощи домохозяйствам, малому бизнесу и некоммерческим организациям

- Предоставление помощи пострадавшим отраслям, включая туризм , поездки и представительские расходы, которые подверглись чрезмерному воздействию из-за пандемии

Надбавка на выплату премий работникам включает:

- Предложение дополнительной финансовой компенсации работникам в ключевых секторах экономики, которые опустились ниже порога заработной платы или не освобождены от положений Закона о справедливых трудовых стандартах за сверхурочную работу, или если работник подает обоснованную заявку на надбавку, учитывая его род деятельности

Финансирование предоставления государственных услуг в размере потери доходов из-за пандемии включает:

- Разрешение расходовать стандартное пособие в размере до 10 миллионов долларов США, не превышающее сумму гранта города, во время программы или

- Расчет конкретной потери дохода муниципалитета с использованием формулы, установленной Министерством финансов

- Предоставление финансирования для улучшения доступа к чистой питьевой воде, поддержки жизненно важной инфраструктуры сточных и ливневых стоков и расширения доступного доступа к широкополосной связи

- Предоставление доступа к широкому кругу проектов водоснабжения и канализации, включая Государственный оборотный фонд чистой воды Агентства по охране окружающей среды, Питьевой фонд Агентства по охране окружающей среды Возобновляемый фонд штата водного хозяйства и некоторые дополнительные проекты, в том числе широкий набор работ по восстановлению свинца, инфраструктура ливневых стоков и помощь в строительстве частных колодцев и септических установок

- Предоставление средств на высокоскоростную широкополосную инфраструктуру в тех областях, где это необходимо, в том числе там, где нет доступа к высокоскоростным сетям, доступным вариантам или там, где соединение ненадежно

Все финансирование SLFRF должно подпадать под одну из общих категорий, перечисленных выше.

В Окончательном правиле содержится дополнительная информация о дотациях на финансирование и информация об обязанностях по соблюдению требований. Тем не менее, Окончательное правило содержит неисчерпывающий список видов использования, и муниципалитеты могут использовать свои средства любым способом, непосредственно отвечающим последствиям пандемии. Расходы по каждой категории имеют свои собственные отчетные требования.

В Окончательном правиле содержится дополнительная информация о дотациях на финансирование и информация об обязанностях по соблюдению требований. Тем не менее, Окончательное правило содержит неисчерпывающий список видов использования, и муниципалитеты могут использовать свои средства любым способом, непосредственно отвечающим последствиям пандемии. Расходы по каждой категории имеют свои собственные отчетные требования.Можно ли использовать фонды восстановления для финансирования упущенной выгоды?

Да, получатели могут использовать доллары SLFRF для покрытия упущенной выгоды. Это одно из допустимых направлений использования средств ARPA. Определение общего дохода основано на определении переписи общего дохода из собственных источников (за исключением коммунальных услуг). Фонды фискальной помощи дают получателям широкую свободу действий в использовании средств для предоставления государственных услуг в пределах уменьшения доходов или стандартного пособия. Государственные услуги могут включать, помимо прочего, обслуживание инфраструктуры, модернизацию кибербезопасности, медицинские услуги, школьные или образовательные услуги, а также услуги общественной безопасности.

При расчете упущенной выгоды получатели должны суммировать все потоки доходов, включенные в общий доход, для упрощения администрирования.

При расчете упущенной выгоды получатели должны суммировать все потоки доходов, включенные в общий доход, для упрощения администрирования.Можно ли использовать фонды восстановления для проектов и расходов по ливневым стокам?

Получатели могут использовать фонды восстановления государственных и местных налогов в связи с коронавирусом для инвестирования в необходимые улучшения своей инфраструктуры водоснабжения и канализации, включая проекты, направленные на устранение последствий изменения климата. Получатели могут использовать это финансирование для инвестирования в ряд проектов инфраструктуры питьевой воды, таких как строительство или модернизация объектов и систем передачи, распределения и хранения, включая замену ведущих линий обслуживания.

Получатели могут также использовать это финансирование для инвестирования в проекты инфраструктуры сточных вод, включая строительство государственной инфраструктуры очистки, управление и очистку ливневых или подземных дренажных вод, содействие повторному использованию воды и обеспечение безопасности государственных очистных сооружений.

Чтобы помочь юрисдикциям ускорить выполнение этих важных инвестиций, Окончательное правило Министерства финансов увязывает типы приемлемых проектов с широким спектром проектов, которые могут поддерживаться Государственным оборотным фондом чистой воды и Государственным оборотным фондом питьевой воды Агентства по охране окружающей среды. Получатели сохраняют значительную гибкость в определении тех инвестиций в инфраструктуру водоснабжения и канализации, которые имеют наивысший приоритет для их собственных сообществ.

Может ли мой город снизить налоги после получения этих средств?

Правило, запрещающее снижение налогов, является ограничением только для штатов. Раздел законопроекта о местных органах власти не содержит запрета на снижение налогов.

На какие инфраструктурные проекты можно использовать средства?

Государственные и местные фонды финансовой помощи могут использоваться для капитальных расходов, чтобы помочь в соответствующих экономических ответных мерах на COVID-19.

Это означает, что развитие инфраструктурных проектов, таких как медицинские и детские учреждения, школы и жилье, будет подпадать под действие Окончательного правила, если проекты соответствуют требованиям допустимого использования.

Это означает, что развитие инфраструктурных проектов, таких как медицинские и детские учреждения, школы и жилье, будет подпадать под действие Окончательного правила, если проекты соответствуют требованиям допустимого использования.Кроме того, NLC создала ресурсы для использования средств на инфраструктурные проекты:

- Использование средств Закона об Американском плане спасения для проектов инфраструктуры водоснабжения, водоотведения и ливневых стоков

- Казначейство расширяет право на широкополосную связь в ARPA в интересах городов Улучшение инфраструктуры

Можно ли использовать фонды восстановления для покрытия административных расходов?

Да, средства могут быть использованы для оплаты административных расходов, включая оплату услуг консультантов и/или начисление заработной платы для оказания помощи в реализации проектов ARPA. Сюда входят расходы на консультантов для обеспечения эффективного управления проектом, а также соблюдения правовых и нормативных требований.

Средства могут быть использованы для увеличения штата сотрудников с целью стабилизации деятельности правительства.

Средства могут быть использованы для увеличения штата сотрудников с целью стабилизации деятельности правительства.Можно ли использовать фонды возмещения для сокращения других расходов на заработную плату?

Закон предусматривает, что получатели не могут использовать фонды финансового восстановления для «вклада в какой-либо пенсионный фонд». По причинам, обсуждаемым ниже, Казначейство интерпретирует «депозит» в этом контексте как относящийся к экстренному платежу в пенсионный фонд с целью уменьшения начисленного необеспеченного обязательства. В частности, окончательное правило не разрешает использовать эту помощь для осуществления платежа в пенсионный фонд, если и то, и другое:

- платеж уменьшает обязательство, понесенное до начала чрезвычайной ситуации в области общественного здравоохранения в связи с COVID-19, и

- платеж происходит за пределами обычного времени получателя для осуществления таких платежей.

В соответствии с этой интерпретацией «депозит» отличается от «взноса на заработную плату», который возникает, когда работодатели осуществляют платежи в пенсионные фонды через регулярные промежутки времени, при этом суммы взносов основаны на заранее установленном проценте от заработной платы и окладов работников.

Можно ли использовать фонды восстановления для пенсий?

Закон предусматривает, что получатели не могут использовать фонды финансового восстановления для «вклада в какой-либо пенсионный фонд». По причинам, обсуждаемым ниже, Казначейство интерпретирует «депозит» в этом контексте как относящийся к экстренному платежу в пенсионный фонд с целью уменьшения начисленного необеспеченного обязательства. В частности, окончательное правило не разрешает использовать эту помощь для осуществления платежа в пенсионный фонд, если и то, и другое:

- платеж уменьшает обязательство, понесенное до начала чрезвычайной ситуации в области общественного здравоохранения в связи с COVID-19, и

- платеж происходит за пределами обычного времени получателя для осуществления таких платежей.

В соответствии с этой интерпретацией «депозит» отличается от «взноса на заработную плату», который возникает, когда работодатели осуществляют платежи в пенсионные фонды через регулярные промежутки времени, при этом суммы взносов основаны на заранее установленном проценте от заработной платы и окладов работников.

Подпадают ли инфраструктурные проекты под действие Закона Дэвиса-Бэкона?

40 U.S.C. 3141, известный как «Закон Дэвиса-Бэкона», представляет собой федеральный закон, который требует выплаты преобладающей заработной платы на проектах общественных работ. Эти требования не распространяются на проекты, финансируемые исключительно за счет премиальных средств программы SLFRF, за исключением строительных проектов, финансируемых SLFRF и осуществляемых округом Колумбия. На получателей могут распространяться требования Закона Дэвиса-Бэкона, когда средства используются на строительный проект в сочетании со средствами другой федеральной программы, которая требует соблюдения Закона Дэвиса-Бэкона. К проектам могут применяться соответствующие законы штата о преобладающей заработной плате в строительстве (широко известные как «детские законы Дэвиса-Бэкона»).

Казначейство указало в IRF, что инфраструктурные проекты должны выполняться для создания высококачественной инфраструктуры, предотвращения разрушительных и дорогостоящих задержек и повышения эффективности.

Казначейство призывает получателей обеспечить, чтобы в этих проектах использовались строгие трудовые стандарты, в том числе трудовые и общественные соглашения, которые предлагают по преобладающей ставке или выше и включают положения о найме на месте. Казначейство также указало в руководстве по отчетности, что получатели должны документировать заработную плату и трудовые нормы для проектов стоимостью более 10 миллионов долларов, и эти требования могут быть выполнены при наличии сертификатов о том, что проект соответствует Закону Дэвиса-Бэкона. Дополнительную информацию о требованиях к отчетности можно найти на странице 21 Руководства по отчетности и соответствию требованиям.

Казначейство призывает получателей обеспечить, чтобы в этих проектах использовались строгие трудовые стандарты, в том числе трудовые и общественные соглашения, которые предлагают по преобладающей ставке или выше и включают положения о найме на месте. Казначейство также указало в руководстве по отчетности, что получатели должны документировать заработную плату и трудовые нормы для проектов стоимостью более 10 миллионов долларов, и эти требования могут быть выполнены при наличии сертификатов о том, что проект соответствует Закону Дэвиса-Бэкона. Дополнительную информацию о требованиях к отчетности можно найти на странице 21 Руководства по отчетности и соответствию требованиям.Могут ли города передавать свои выделенные средства графствам?

Закон предусматривает четыре категории, по которым город может переводить средства.

- Частная некоммерческая организация

- Общественно-полезная корпорация, занимающаяся перевозкой пассажиров или грузов

- Специализированная единица государственного или местного самоуправления

- Государственное правительство молчит

- 7

- о перечислении денежных средств в уезд.

С кем я могу связаться для получения дополнительной информации, если у меня останутся вопросы?

С кем я могу связаться для получения дополнительной информации, если у меня останутся вопросы? Если у вас есть дополнительные вопросы о ваших средствах SLFRF, вы можете обратиться в Казначейство США по адресу [email protected].

Если вам нужна помощь Национальной лиги городов, свяжитесь с нашей федеральной группой по защите интересов по адресу [email protected].

Не нашли ответ на свой вопрос выше? Дайте нам знать в этой форме обратной связи.

Будьте в курсе

Подпишитесь на последние обновления, чтобы поддержать свои усилия по борьбе с вирусами!

Вам также могут понравиться:

Налогообложение алиментов, отдельные выплаты на содержание и алименты

Алименты — это все равно, что покупать сено для дохлой лошади.

— Groucho MarxКогда супружеская пара разводится или разделяется по закону, закон штата обычно предусматривает выплату алиментов или отдельных выплат на содержание, которые представляют собой периодические денежные переводы от одного супруга к другому.

Алименты и отдельные выплаты на содержание больше не подлежат вычету супругом, производящим выплаты, и не включаются в доход супруга, получающего выплаты.

Алименты и отдельные выплаты на содержание больше не подлежат вычету супругом, производящим выплаты, и не включаются в доход супруга, получающего выплаты.До 2018 года налоговое законодательство различало алименты и передачу собственности, когда существовала некоторая двусмысленность в отношении того, что есть что, поскольку алименты вычитались платящим супругом, а не передачей собственности. В соответствии с Законом о сокращении налогов и занятости ни алименты, ни передача имущества не подлежат вычету плательщиком и не включаются в доход получателя.

Алименты на ребенка

вычитать алименты из своих налогов, а получатель не должен включать доход в свою декларацию. Это происходит потому, что оба родителя несут юридическую обязанность содержать своего ребенка.

Иногда алименты включаются в алименты. Если сумма выплат уменьшается в течение 6 месяцев после достижения ребенком совершеннолетия, вступления ребенка в брак или смерти, то сумма уменьшения считается алиментами, которые не облагаются налогом для получателя и не подлежат вычету для плательщика.

Если платежи супругу включают в себя алименты вместе с алиментами, то IRS распределяет любую недостачу в платежах 1 st на алименты, а затем на алименты.

Пример: распределение выплат в качестве алиментов и алиментов

- Муж ежемесячно выплачивает бывшей жене 4000 долларов: 3000 долларов выделяются на содержание детей, а 1000 долларов выделяются в качестве алиментов.

- Однако муж не смог ничего заплатить за последний месяц налогового года, поэтому жена получила в общей сложности 44 000 долларов вместо 48 000 долларов.

- Следовательно, сумма, которая должна быть выделена в качестве алиментов = 36 000 долларов США (= 3 000 долларов США × 12), а оставшаяся сумма в размере 8 000 долларов США (= 44 000 долларов США − 36 000 долларов США) должна быть выделена в качестве алиментов, а не 11 000 долларов США, которые в противном случае были бы выделены если бы ассигнование оставалось таким же, как назначенное ежемесячное ассигнование.

- Таким образом, муж может вычесть только 8000 долларов вместо 11000 долларов.

Историческая справка: налоговый режим алиментов до 2018 года

В соответствии с новым налоговым пакетом, принятым республиканцами в конце 2017 года, известным как Закон о сокращении налогов и занятости, алименты больше не вычитаются плательщиком и не налогооблагаемого дохода получателю алиментов. Предельная налоговая ставка плательщика будет применяться к части дохода, выплачиваемой в качестве алиментов. Однако это новое положение применяется только к соглашениям о разводе и раздельном проживании, подписанным после 2018 года. Это положение также будет применяться к соглашениям о разводе и раздельном проживании, измененным после 2018 года, где в изменении конкретно указано, что алименты не будут вычитаться для плательщика и облагаться налогом для получателя. .

Сумма полученных алиментов указана в строке Полученные алименты в разделе «Доход» формы 1040. Плательщик алиментов может вычесть сумму, указав ее в строке «Выплаченные алименты » в разделе «Скорректированный валовой доход» формы 1040.

1040, где также должен быть указан номер социального страхования получателя. Если платежи производятся более чем одному бывшему супругу, то их имена и номера социального страхования должны быть указаны отдельно и приложены к налоговой декларации плательщика.

1040, где также должен быть указан номер социального страхования получателя. Если платежи производятся более чем одному бывшему супругу, то их имена и номера социального страхования должны быть указаны отдельно и приложены к налоговой декларации плательщика.Этот налоговый режим алиментов не применяется к добровольным платежам — он требует, чтобы алименты были предусмотрены одним из следующих:

- постановление о разводе или раздельном проживании

- постановление о поддержке; или

- письменное соглашение о раздельном проживании.

Дополнительно:

- платежи должны быть наличными супругу или бывшему супругу или третьему лицу в их пользу

- стороны проживают в отдельных домохозяйствах

- подаются отдельные налоговые декларации, и плательщик указывает номер социального страхования получателя

- платежи не предназначены для алиментов, которые не подлежат вычету плательщиком

IRC §215 разрешает супругам рассматривать платежи как не облагается налогом, если это указано в постановлении о разводе или соглашении о раздельном проживании.

Копия соглашения должна быть приложена к налоговым декларациям налогоплательщика за каждый год, в котором оно применяется. Обратите внимание, что любые платежи принимающему супругу, которые не облагаются налогом как доход, не могут быть вычтены платящим супругом. Гражданин США, производящий платежи бывшему супругу, который является иностранцем-нерезидентом, должен удерживать 30% платежа по подоходному налогу, если налоговое соглашение со страной бывшего супруга не предусматривает иное. Если супруг обеспечивает алименты путем покупки аннуитета для бывшего супруга, то покупка не облагается налогом для плательщика, но доход, полученный в результате аннуитета, облагается налогом для получателя. Любое увеличение выплат должно быть одобрено судом; в противном случае добровольные платежи не являются налогооблагаемой передачей.

Копия соглашения должна быть приложена к налоговым декларациям налогоплательщика за каждый год, в котором оно применяется. Обратите внимание, что любые платежи принимающему супругу, которые не облагаются налогом как доход, не могут быть вычтены платящим супругом. Гражданин США, производящий платежи бывшему супругу, который является иностранцем-нерезидентом, должен удерживать 30% платежа по подоходному налогу, если налоговое соглашение со страной бывшего супруга не предусматривает иное. Если супруг обеспечивает алименты путем покупки аннуитета для бывшего супруга, то покупка не облагается налогом для плательщика, но доход, полученный в результате аннуитета, облагается налогом для получателя. Любое увеличение выплат должно быть одобрено судом; в противном случае добровольные платежи не являются налогооблагаемой передачей.Выплата алиментов является налогооблагаемым событием только в том случае, если супруги проживали раздельно, за исключением случаев, когда супруги живут раздельно по письменному соглашению, но еще не разделены юридически.

Еще одно исключение позволяет выплачивать алименты за месяц до отъезда другого супруга.

Еще одно исключение позволяет выплачивать алименты за месяц до отъезда другого супруга.Если суд распорядится о том, чтобы бывший супруг получил долю в пенсионном плане бывшего супруга, то этот доход облагается налогом для получателя. Однако передача пенсионных счетов от одного доверительного управляющего или простое изменение имен в счете между двумя супругами в результате решения суда не является налогооблагаемым событием.

Передача собственности

Хотя обычно происходит раздел собственности, такая передача собственности не является налогооблагаемым событием. Передающая сторона не может вычесть стоимость имущества, а получатель не должен включать ее в свой доход. Тем не менее, правопреемник действительно получает переходящие основы правообладателя.

Пример: передача имущества в связи с разводом не подлежит налогообложению

- Муж передает акции на сумму 10 000 долларов, за которые он заплатил своей бывшей жене 4 000 долларов.

- Хотя его бывшая жена не обязана признавать стоимость акций до тех пор, пока не продаст их, ее налоговая база в отношении акций такая же, как и у ее бывшего мужа.

- Таким образом, если она продает акции за 20 000 долларов, то ее прирост капитала составит 20 000 долларов − 4 000 долларов = 16 000 долларов.

Различие между алиментами и передачей собственности

Поскольку алименты являются налогооблагаемым событием, а передача собственности — нет, Конгресс разработал правила, позволяющие отличать алименты от передачи собственности в определенных случаях, которые ранее были неопределенными. Эти правила применяются к решениям о разводе и соглашениям, заключенным после 19 лет.84. Выплаты считаются алиментами только в том случае, если:

- выплаты производятся в денежной форме;

- в соглашении или постановлении не указано, что платежи не являются алиментами;

- плательщик и получатель платежа не являются членами одного домохозяйства на момент осуществления платежей;

- переводы прекращаются после смерти получателя.

Денежные выплаты отличают алименты от раздела имущества, поскольку алименты выплачиваются для того, чтобы супруг, имеющий меньше денег, мог поддерживать свой уровень жизни, и не было бы алиментов, если бы 2 супруга не вели отдельные домохозяйства.

Поскольку платежи производятся от имени получателя платежа, урегулирование имущества не может быть замаскировано под алименты, поскольку, если бы супруга получила имущество, ее имущество по-прежнему получало бы прибыль от дохода, полученного от имущества, — следовательно, это не было бы наличный расчет.

Поскольку платежи производятся от имени получателя платежа, урегулирование имущества не может быть замаскировано под алименты, поскольку, если бы супруга получила имущество, ее имущество по-прежнему получало бы прибыль от дохода, полученного от имущества, — следовательно, это не было бы наличный расчет.Взыскание алиментов

Чтобы супруги не пытались замаскировать раздел имущества под алименты, налоговое законодательство предусматривает специальные правила, если сумма алиментов снижается более чем на 15 000 долларов в течение 3-го года. Правила возврата алиментов применяются, когда платежи за 1-й и 2-й год превышают 15 000 долларов США, но платеж за 3-й год снижается более чем на 15 000 долларов США. В этом случае возврат алиментов рассчитывается по следующей формуле:

- Если платеж за 2-й год — платеж за 3-й год > 15 000 долларов США, то

- Сумма возврата за 2-й год = платеж за 2-й год − платеж за 3-й год − 15 000 долл. США

- Сумма возврата за 1-й год = платеж за 1-й год − (выплата за 2-й год − сумма возврата за 2-й год + платеж за 3-й год)/2 − 15 000 долл.

США

США - Общая сумма повторного вылова = 1-й год + суммы повторного вылова за 2-й год

Если сумма повторного вылова равна нулю или меньше, то повторного вылова в этом году не будет. Когда происходит взыскание алиментов, то плательщик должен прибавить взысканную сумму обратно к своему доходу, поставив сумму в графу 9.0480 Алименты получили строку , зачеркнув получено и заменив ее на повторно поймав , при этом получатель вычитает сумму из своего дохода, прибавив восстановленную сумму как Алименты выплатив строку , зачеркнув выплатив и заменив ее на возврат , в форме 1040.

Пример: возврат алиментов

- Муж выплачивает жене следующие суммы алиментов:0014

- 3 -й год оплата = 20 000 долл. США

- 38 000 долл. США — 20 000 долл. США> 15 000 долл. США. — 15 000 долл. США

- = 50 000 долл. США — 55 000 долл. США/2 — 15 000 долл. США = 50 000 долл. США — 27 500 долл.

США — 15 000 долл. США = 7 500 долл. США

США — 15 000 долл. США = 7 500 долл. США

- = 50 000 долл. США — 55 000 долл. США/2 — 15 000 долл. США = 50 000 долл. США — 27 500 долл.

- Общая сумма возврата = 2 -й год. Сумма возврата + 1 -й год.0013 On the husband’s Form 1040: Alimony paid recapture: $10,500 Recipient’s SSN : XXX-XX-XXXX

- On the wife’s Form 1040: Alimony received recapture: $10,500

Однако правила взыскания алиментов не применяются, когда очевидно, что это произошло не из-за замаскированной передачи имущества, например, в случае смерти одного из супругов или повторного брака получателя. Еще одна распространенная ситуация, когда правила не применяются, — это когда платеж основан на непредвиденных обстоятельствах, так что сумма, которая будет выплачена, будет зависеть от дохода, полученного в будущие годы, например, от бизнеса плательщика. Когда алименты уменьшаются в течение 6 месяцев после того, как поддерживаемый ребенок достигает совершеннолетия, IRS будет считать эту часть выплаты алиментами, которая не облагается налогом и, следовательно, не подлежит вычету.

Налоговые примечания

- Исследование, проведенное в 2014 году Генеральным инспектором казначейства по налоговой администрации, показало, что в 2010 году в половине налоговых деклараций с требованием алиментов заявленный вычет не соответствовал доходу от алиментов, заявленному получателем.

- Если сберегательные облигации США были переданы, то любые начисленные проценты будут облагаться налогом бывшему владельцу; все проценты, полученные после передачи, будут облагаться налогом новому владельцу.

- Пенсионные планы

- Чтобы считаться алиментами, квалифицированные пенсионные планы должны быть переведены в соответствии с постановлением о квалифицированных семейных отношениях (QDRO), в котором бывший супруг назначается новым получателем выплат.

- Выплаты из пенсионных планов облагаются налогом для получателя, даже если супруг или бывший супруг заработал деньги.

- Передача IRA рассматривается как алименты, если она требуется в соответствии с постановлением о разводе с использованием передачи от доверенного лица к доверительному управляющему.

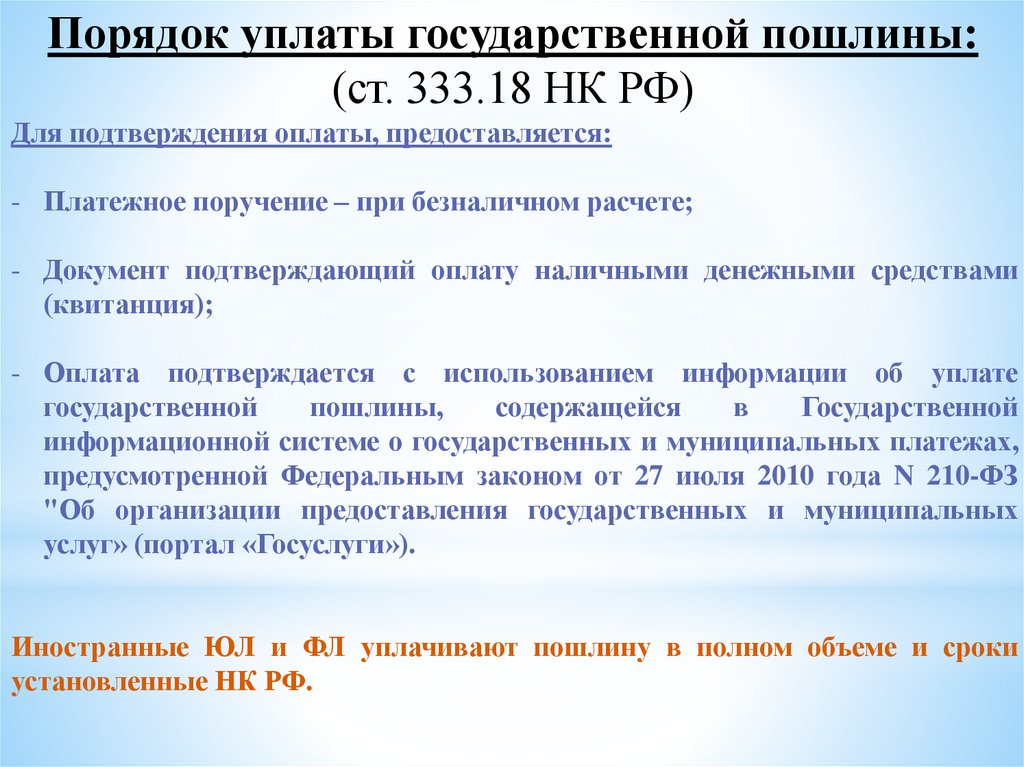

В действующем Налоговом кодексе от 25 декабря 2017 года вопросам регулирования размера и порядка уплаты государственной пошлины посвящен параграф 1 главы 70. Статья 610 этого параграфа устанавливает размеры подлежащей уплате государственной пошлины.

В действующем Налоговом кодексе от 25 декабря 2017 года вопросам регулирования размера и порядка уплаты государственной пошлины посвящен параграф 1 главы 70. Статья 610 этого параграфа устанавливает размеры подлежащей уплате государственной пошлины.

Поэтому, перед обращением в суд, перед уплатой госпошлины обязательно проконсультируйтесь с юристом.

Поэтому, перед обращением в суд, перед уплатой госпошлины обязательно проконсультируйтесь с юристом.