ФНС разъяснила применение ст. 54.1 Налогового кодекса

Один из экспертов «АГ» назвал письмо ФНС удачным обобщением судебной практики и одновременно отражением ее в восприятии налоговых органов. Другой отметил, что оно адресовано не только нижестоящим налоговым органам, но и всем без исключения налогоплательщикам. Третий посчитал, что теперь будет прекращена практика автоматических штрафных санкций в размере 40% при применении положения ст. 54.1 НК РФ. Четвертый обратил внимание на то, что возможность налоговой реконструкции поставлена в зависимость от формы вины.

Федеральная налоговая служба России опубликовала письмо

«О практике применения ст. 54.1 Налогового кодекса РФ», которое разъясняет пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов. Документ, по мнению ФНС, будет полезен ее структурам при доказывании и юридической квалификации обстоятельств, выявленных в ходе проведения мероприятий налогового контроля, а также в целях обоснования позиций налоговых органов при рассмотрении судебных споров.

Содержание разъяснений ФНС

Из документа следует, что примерами искажения сведений об объектах налогообложения являются неотражение в составе основных средств эксплуатируемых объектов недвижимости, строительство которых завершено, искажение данных о производимой продукции с целью исключения характеристик, признающих ее подакцизным товаром, искажение параметров осуществляемой деятельности с целью занижения показателей потенциально возможного дохода по ЕНВД, разделение единого бизнеса между несколькими формально самостоятельными лицами исключительно или преимущественно по налоговым мотивам с целью применения преференциальных спецрежимов.

Читайте также

ВС: Если НДС не был включен в стоимость товара, его размер определяется с применением расчетной ставки

По мнению Суда, при необоснованном применении специального налогового режима сумма НДС должна определяться посредством выделения налога из выручки с применением расчетной ставки налога, иное означает взимание налога за счет собственного имущества продавца

09 октября 2019 Новости

Отмечено, что искажение сведений об операциях может быть произведено путем отражения в учете фактов, не имевших место в действительности, а также путем ложного отражения отдельных показателей операций, уменьшающих налоговую обязанность, или, напротив, посредством сокрытия фактов или занижения показателей операций, в силу которых налоговая обязанность возникает, увеличивается или наступает ранее. «Искажение сведений о фактах хозяйственной жизни предполагает доначисление сумм налогов таким образом, как если бы налогоплательщик не допускал нарушений (Определение Судебной коллегии по экономическим спорам ВС РФ от 30 сентября 2019 г. № 307-ЭС19-8085)», – отметила налоговая служба.

«Искажение сведений о фактах хозяйственной жизни предполагает доначисление сумм налогов таким образом, как если бы налогоплательщик не допускал нарушений (Определение Судебной коллегии по экономическим спорам ВС РФ от 30 сентября 2019 г. № 307-ЭС19-8085)», – отметила налоговая служба.

ФНС напомнила, что цель противодействия налоговым злоупотреблениям достигается как общей антиуклонительной нормой (ст. 54.1 НК), так и правилами налогообложения, направленными на исключение злоупотреблений и обхода налогового закона по соответствующим видам операций. К последним относятся, например, требование о наличии у лица фактического права на доход, об отражении неполученного дохода (об исключении завышенных расходов) при совершении операций между взаимозависимыми лицами на условиях, которые отличны от условий сопоставимых операций между лицами, не являющимися взаимозависимыми (п. 1 ст. 105.3 Кодекса). При этом следует учесть, что ст. 54.1 НК РФ применяется, если налогоплательщики искажают сведения о фактах хозяйственной жизни с целью обхода правил налогообложения и формально соблюдают требования закона.

В документе разъяснено, что подп. 2 п. 2 ст. 54.1 НК РФ направлен на борьбу со злоупотреблениями с использованием формального документооборота, организуемого с участием компаний, не ведущих реальной экономической деятельности и не исполняющих налоговые обязательства в связи со сделками, оформляемыми от их имени. «Такие “технические” компании не осуществляют деятельность в своем интересе и на свой риск, не обладают необходимыми активами, не выполняют реальных функций и принимают на себя статус участников операций с оформлением документов от их имени в противоправных целях. Для случаев, когда сам факт исполнения не ставится под сомнение, но при этом установлено, что оно не производилось обязанным по договору лицом, налогоплательщик в силу требования о документальной подтвержденности операций не вправе уменьшать налоговую обязанность в соответствии с документами, составленными от имени указанного лица», – поясняет ФНС.

Налоговым органам рекомендовано устанавливать как факт неисполнения обязательства надлежащим лицом, так и обстоятельства того, что налогоплательщик преследовал цель неправомерного уменьшения налоговой обязанности либо знал или должен был знать об обстоятельствах, характеризующих контрагента как «техническую» компанию, и об исполнении обязательства иным лицом. Вывод об этом может следовать из осведомленности налогоплательщика о лице, которое фактически производило исполнение. Налоговая служба также пояснила алгоритм доказывания того, что обязанное по договору лицо не производило исполнение по сделке в пользу налогоплательщика.

Вывод об этом может следовать из осведомленности налогоплательщика о лице, которое фактически производило исполнение. Налоговая служба также пояснила алгоритм доказывания того, что обязанное по договору лицо не производило исполнение по сделке в пользу налогоплательщика.

Один из разделов письма посвящен установлению и оценке умышленных действий, направленных на использование формального документооборота с участием «технических» компаний. О направленности действий на неправомерное уменьшение налоговой обязанности, в частности, могут свидетельствовать факты обналичивания денежных средств, а также факты их использования на нужды налогоплательщика, его учредителей, должностных и иных связанных с ними лиц, использование одних IP-адресов, обнаружение печатей и документации контрагента на территории налогоплательщика.

При исследовании финансовых потоков необходимо учитывать, что перечисление денег при осуществлении сделок с «технической» компанией, как правило, совершается в целях полного или частичного их возврата в той или иной форме, а также для финансирования текущей хозяйственной деятельности.

В документе также подчеркнуто, что осведомленность налогоплательщика о неисполнении обязательства лицом, являющимся стороной договора, предполагается при установлении критической совокупности обстоятельств, характеризующих контрагента как «техническую» компанию, и доказанности налоговым органом, что эти обстоятельства при совершении конкретной сделки в результате оценки контрагента исходя из предъявляемых в имущественном обороте требований должны были быть ясны налогоплательщику.

«Как правило, организации, встраиваемые в цепочку между субъектами, осуществляющими действительное исполнение, и создаваемые для противоправной цели – для вывода прибыли в «серую зону» и ее обналичивания, не могут продемонстрировать деловую историю ведения бизнеса, а доверие к ним и сверхриски не могут быть объяснены ввиду отсутствия имущества, за счет которого разумный кредитор рассчитывает получить удовлетворение при причинении убытков вследствие ненадлежащего исполнения, делового опыта, кредита доверия, оказываемого участниками или третьими лицами путем предоставления обеспечения исполнения по сделке.

В связи с этим налоговикам предписано занимать активную позицию в вопросе сбора доказательств, характеризующих обстоятельства выбора контрагента с учетом предмета и цены сделки, в целях оценки доводов о том, что данный выбор соответствовал практике делового оборота и был сделан с соблюдением стандарта осмотрительного поведения. При этом следует иметь в виду, что по условиям делового оборота при осуществлении данного выбора субъекты предпринимательской деятельности оценивают, как правило, не только условия сделки и их коммерческую привлекательность, но и деловую репутацию, платежеспособность контрагента, риск неисполнения обязательств и предоставление обеспечения их исполнения, наличие у контрагента необходимых ресурсов и соответствующего опыта.

Налоговая служба предостерегла, что степень предъявляемых требований к выбору контрагента не может быть одинаковой для случаев ординарного пополнения материально-производственных запасов по разовым сделкам на несущественную сумму и в ситуациях, когда приобретается дорогостоящий актив, совершаются сделки на значительную сумму, либо привлекается подрядчик для выполнения существенного объема работ, либо сделка несет в себе несоразмерные риски.

Отдельно отмечено, что при невозможности установления лица, осуществившего исполнение, право на налоговый вычет сумм НДС не предоставляется в силу косвенного характера данного налога как налога на потребление товаров (работ, услуг), взимаемого на каждой стадии их производства и реализации субъектами хозяйственного оборота до передачи потребителю.

Как следует из письма, действия, повлекшие неуплату или неполную уплату суммы налога, квалифицируются как правонарушение, ответственность за которое предусмотрена п. 3 ст. 122 НК РФ, если налогоплательщик преследовал цель неправомерного уменьшения налоговой обязанности либо знал об обстоятельствах, характеризующих контрагента как «техническую» компанию, и об исполнении обязательства иным лицом. При этом неосторожная форма вины учитывается при разрешении вопросов о применении налоговых санкций и оценке иных обстоятельств, которые могут рассматриваться в качестве смягчающих обстоятельств.

Если же из оценки материалов проверки, а также представленных налогоплательщиком возражений и доказательств следует, что им проявлена коммерческая осмотрительность и он не знал и не должен был знать об обстоятельствах, характеризующих контрагента как «техническую» компанию, то в его действиях отсутствует состав правонарушения. В этом случае он имеет право на учет расходов и применение налоговых вычетов по НДС исходя из сведений, отраженных в спорном договоре и документах о его исполнении.

В этом случае он имеет право на учет расходов и применение налоговых вычетов по НДС исходя из сведений, отраженных в спорном договоре и документах о его исполнении.

Читайте также

КС защитил контрагентов банкротов от двойного налогообложения

Суд постановил, что подп. 15 п. 2 ст. 146 НК порождает неоднозначное решение вопроса о праве покупателя на налоговый вычет по НДС в том случае, если у банкрота куплен товар, произведенный последним в ходе текущей хозяйственной деятельности

24 декабря 2019 Новости

Со ссылкой на практику Конституционного Суда РФ налоговая служба напомнила, что исполнение обязанности по уплате налогов не предполагает возложения на налогоплательщика ответственности за действия всех организаций, участвующих в многостадийном процессе уплаты и перечисления налогов в бюджет. Соответственно, право на налоговый вычет по НДС не может быть обусловлено исполнением непосредственными контрагентами и предшествующими им лицами своей обязанности по уплате налога на добавленную стоимость, а также финансово-экономическим положением и поведением третьих лиц. Таким образом, негативные последствия неисполнения контрагентом, ведущим экономическую деятельность, обязанности по уплате НДС в должном размере могут быть возложены на налогоплательщика в виде отказа ему в праве на применение вычетов сумм данного налога при условии, если будет доказано, что он знал о налоговых правонарушениях контрагента.

Таким образом, негативные последствия неисполнения контрагентом, ведущим экономическую деятельность, обязанности по уплате НДС в должном размере могут быть возложены на налогоплательщика в виде отказа ему в праве на применение вычетов сумм данного налога при условии, если будет доказано, что он знал о налоговых правонарушениях контрагента.

Соответственно, если налогоплательщиком, совершившим указанную ошибку, при этом не было допущено искажение в учете стоимостных, количественных или иных параметров, характеризующих спорные операции и их экономическую суть, то его действия, повлекшие неуплату или неполную уплату налога, подлежат квалификации по п. 1 ст. 122 НК, а не по п. 3 данной статьи. При разрешении вопроса о том, что именно являлось основной целью операции, необходимо оценивать, совершил бы налогоплательщик эту операцию исключительно по мотивам делового характера в отсутствие налоговых преимуществ.

«Следует учитывать, что доминирующий налоговый мотив может иметь место при реализации решения, не свойственного деловой практике, и которое не может быть обосновано с точки зрения получения экономических выгод и предпринимательского риска (например, присоединение компании с накопленным убытком без актива при отсутствии экономического обоснования), решения, принятого не в своем интересе, а в интересах иного лица с целью его скрытого финансирования», – подчеркнула ФНС.

Эксперты «АГ» прокомментировали документ

Адвокат, руководитель налоговой практики АК «Бородин и Партнеры» Алексей Пауль полагает, что письмо вобрало в себя опыт налогового правоприменения касательно понимания и оценки обоснованности налоговой выгоды начиная с Постановления Пленума ВАС РФ № 53 от 12 октября 2006 г. «Его положения в значительной мере основываются на актуальной судебной практике КС и ВС РФ. Благодаря этому изложенные в нем позиции черпают свою юридическую силу в том числе из судебных актов, положения которых в этом письме отражаются. В итоге письмо является удачным обобщением судебной практики и одновременно отражением ее в восприятии налоговых органов», – отметил он.

Алексей Пауль добавил, что важным моментом является закрепление в документе необходимости налоговой реконструкции, которая ставилась под сомнение после появления ст. 54.1 НК РФ. «ФНС России со ссылкой на Определение СКЭС ВС РФ от 30 сентября 2019 г. № 307-ЭС19-8085 разъясняет, что искажение сведений о фактах хозяйственной жизни предполагает доначисление сумм налогов таким образом, как если бы налогоплательщик не допускал нарушений», – резюмировал он.

Читайте также

Критерии недобросовестности налогоплательщиков уточнены

ФНС издала разъяснения для налоговых органов в связи с внесением изменений в НК РФ

29 августа 2017 Новости

Партнер юридической фирмы «Арбитраж.ру» Денис Черкасов отметил, что письмо адресовано не только нижестоящим налоговым органам, но и всем без исключения налогоплательщикам. При этом он обратил внимание на то, что речь в документе не идет о принципиально новом регулировании в вопросах налоговых злоупотреблений в связи с принятием в 2017 г. ст. 54.1 НК: «Это значит, что ранее сформированные подходы в судебной практике об осмотрительности, деловой цели, установлении действительного размера налоговых обязательств сохраняют свою актуальность».

По его словам, ФНС расставляет акценты и вносит определенность в правила игры, раскрывает подходы, которыми следует руководствоваться участникам налоговых правоотношений при применении ст. 54.1 НК РФ, принятие которой в 2017 г. породило много споров на практике и привело, по мнению бизнес-сообщества, к репрессиям в виде чрезмерно высоких доначислений, не учитывающих реальные налоговые обязательства. «Безусловно, появление письма снизит градус напряжения. Как минимум, потому что из него следует признание налоговым ведомством преемственности подходов, ранее сформированных судебной практикой, а также права на реконструкцию налоговых обязательств в делах о недобросовестных контрагентах. Декларируется недопустимость формального подхода при предъявлении претензий к налогоплательщикам в связи с проблемными контрагентами», – считает Денис Черкасов.

породило много споров на практике и привело, по мнению бизнес-сообщества, к репрессиям в виде чрезмерно высоких доначислений, не учитывающих реальные налоговые обязательства. «Безусловно, появление письма снизит градус напряжения. Как минимум, потому что из него следует признание налоговым ведомством преемственности подходов, ранее сформированных судебной практикой, а также права на реконструкцию налоговых обязательств в делах о недобросовестных контрагентах. Декларируется недопустимость формального подхода при предъявлении претензий к налогоплательщикам в связи с проблемными контрагентами», – считает Денис Черкасов.

Он также добавил, что предпринимателям не стоит ждать ослабления в части администрирования при применении ст. 54.1 НК РФ. «На налогоплательщика возлагаются риски нераскрытия фактических обстоятельств сделок, связанные с невозможностью воспользоваться правом на реконструкцию. В документе определены условия, при которых налогоплательщик может рассчитывать на налоговые выгоды в ситуации, когда среди его контрагентов были выявлены «технические» компании. Подход к оценке обоснованности налоговых вычетов и расходов по спорным операциям предполагает установление реальности хозяйственной операции, а также формы вины налогоплательщика: умысел или неосторожность. При этом приоритетом в администрировании является именно выявление умышленных действий, – подчеркнул эксперт. – Подчеркивается, что добросовестный налогоплательщик не несет ответственность за налоговую неисправность своего контрагента. Это значит, что налоговые нарушения контрагентов не могут перекладываться на налогоплательщика, если он не знал и не должен был знать о таких нарушениях. Последнее должен доказать налоговый орган».

Подход к оценке обоснованности налоговых вычетов и расходов по спорным операциям предполагает установление реальности хозяйственной операции, а также формы вины налогоплательщика: умысел или неосторожность. При этом приоритетом в администрировании является именно выявление умышленных действий, – подчеркнул эксперт. – Подчеркивается, что добросовестный налогоплательщик не несет ответственность за налоговую неисправность своего контрагента. Это значит, что налоговые нарушения контрагентов не могут перекладываться на налогоплательщика, если он не знал и не должен был знать о таких нарушениях. Последнее должен доказать налоговый орган».

Денис Черкасов перечислил вопросы, которые еще предстоит разрешить. «Например, о моменте раскрытия информации налогоплательщиком о фактических обстоятельствах сделки. Письмо ориентирует, что это должно происходить на стадии проверки. Однако как будут оцениваться подобные действия налогоплательщика на стадии судебного спора, однозначно сказать сложно. Также остается неясным, когда совокупность обстоятельств, характеризующих контрагента как «техническую» компанию, становится «критической», позволяющей предполагать осведомленность налогоплательщика о характере контрагента. В целом профессиональное сообщество положительно оценило содержание письма. Можно сказать, что это шаг навстречу налогоплательщикам. Как минимум письмо повышает определенность и предсказуемость в применении ст. 54.1 НК РФ. Интересным представляется сейчас уже вопрос о его применении нижестоящими инспекциями и оценки его положений при рассмотрении налоговых споров в судах», – резюмировал он.

Также остается неясным, когда совокупность обстоятельств, характеризующих контрагента как «техническую» компанию, становится «критической», позволяющей предполагать осведомленность налогоплательщика о характере контрагента. В целом профессиональное сообщество положительно оценило содержание письма. Можно сказать, что это шаг навстречу налогоплательщикам. Как минимум письмо повышает определенность и предсказуемость в применении ст. 54.1 НК РФ. Интересным представляется сейчас уже вопрос о его применении нижестоящими инспекциями и оценки его положений при рассмотрении налоговых споров в судах», – резюмировал он.

Адвокат МКА «Филиппов и партнеры», к.ю.н. Роман Шишкин

отметил, что письмо ФНС ждали не только налогоплательщики, но и налоговые органы. «Практически все текущие рассмотрения материалов налоговых проверок формально переносились инспекциями без объяснения конкретных причин. Очевидно, что налоговые органы просто не хотели портить статистику и получать большое количество отмен от вышестоящих органов и судов», – сообщил он.

Читайте также

«Методичка» от ФНС по применению ст. 54.1 НК

Налогоплательщики будут по-новому смотреть на поиск реального исполнителя

15 марта 2021 Мнения

По мнению эксперта, положения письма фактически воплотили основные тенденции судебной практики по налоговым спорам 2020 г. «В противовес сложившейся ранее позиции арбитражные суды стали более детально исследовать реальность сделки и в случае доказанности фактического наличия товара (реального выполнения работы, услуги) даже не стороной по сделке стали признавать правомерность понесенных компаниями затрат. По сути, ФНС России для разграничения каждого конкретного спора во главу угла поставлено два критерия – умысел и реальность сделки. То есть с точки зрения налоговой реконструкции принципиальное значение имеет сам факт наличия продукции и намеренные действия лица по сокрытию налоговой базы», – пояснил адвокат.

Роман Шишкин предположил, что все текущие проверки будут продолжаться не один месяц. «С одной стороны, налоговым органам необходимо проанализировать уже проведенные мероприятия и оценить целесообразность дополнительных действий, с другой, налогоплательщик по-новому оценит возложение на него обязанности по поиску реального исполнителя (поставщика, импортера) с перспективой снятия части доначислений на досудебной стадии. Безусловным плюсом для компаний явилось положение о необходимости оценки размера штрафа, то есть будет прекращена практика автоматических штрафных санкций в размере 40% (квалифицированный штраф за умысел) при применении положения ст. 54.1 НК РФ», – считает эксперт.

«С одной стороны, налоговым органам необходимо проанализировать уже проведенные мероприятия и оценить целесообразность дополнительных действий, с другой, налогоплательщик по-новому оценит возложение на него обязанности по поиску реального исполнителя (поставщика, импортера) с перспективой снятия части доначислений на досудебной стадии. Безусловным плюсом для компаний явилось положение о необходимости оценки размера штрафа, то есть будет прекращена практика автоматических штрафных санкций в размере 40% (квалифицированный штраф за умысел) при применении положения ст. 54.1 НК РФ», – считает эксперт.

Адвокат АП г. Москвы Вячеслав Голенев

отметил, что в письме дается понимание критериев, которые заложены в «антизлоупотребительную» концепцию, и внутри каждого из них имеется свой предмет доказывания. «В письме реанимирован подп. 3 п. 2 ст. 45 НК РФ. Вряд ли, конечно, ФНС России, как в 2000-х гг., будет обращаться за взысканием налога в суд, но с доктринальной точки зрения признано, что применение «антизлоупотребительной» нормы связано не просто с юридической переквалификацией налоговых последствий сделки, но и с юридической переквалификацией сделки или статуса налогоплательщика вообще. Будет ли в таком случае квалификация налоговым органом тех или иных сделок значимой для иных споров налогоплательщика, например гражданско-правовых? Этот вопрос пока остается без ответа», – отметил адвокат.

Будет ли в таком случае квалификация налоговым органом тех или иных сделок значимой для иных споров налогоплательщика, например гражданско-правовых? Этот вопрос пока остается без ответа», – отметил адвокат.

Вячеслав Голенев обратил внимание, что налоговая служба также разъяснила критерии, соответствие которым обязательно для налогоплательщика, желающего получить налоговую выгоду. «Это тест должной осмотрительности / исполнения обязательств надлежащим лицом, тест реальности операции, тест учета сделки в соответствии с ее подлинным содержанием, тест деловой цели. Подтверждено, что нереальные операции не оцениваются и не учитываются для целей налогообложения», – подчеркнул эксперт.

Он добавил, что ст. 54.1 НК РФ выступает как общая «антизлоупотребительная» норма, по отдельным операциям могут работать и специальные нормы, например по вопросу о фактическом праве на доход или по «тонкой капитализации». «Это важное доктринальное разъяснение, которое не позволит создавать такие трактовки Кодекса, которые разрушают само существо законодательного регулирования налоговых правоотношений», – отметил Вячеслав Голенев.

Адвокат отметил, что возможность налоговой реконструкции поставлена в зависимость от формы вины: «В таком случае при умысле, видимо, право на реконструкцию утрачивается, либо стандарт доказывания будет заоблачным для налогоплательщика. Интересным представляется подход о проверке разумности действий при выборе поставщика».

По его мнению, стоит согласиться с разъяснениями о юридической квалификации сделок и операций, деловой цели, бизнес-модели работы групп компаний, в частности по вопросу о «дроблении бизнеса». «Они соответствуют как российской налогово-правовой доктрине, так и иностранному пониманию доктрины деловой цели и экономического существа. Вновь обращает на себя внимание использование термина «действительная налоговая обязанность», что свидетельствует о восприятии ФНС понимания указанного принципа в соответствии с подходами ВС РФ», – резюмировал Вячеслав Голенев.

НК РФ 2022-2023 с Комментариями. Новая редакция Налогового Кодекса Российской Федерации с последними изменениями и поправками

Налоговый кодекс РФ регулирует взаимоотношения экономических резидентов страны с государством. Цель этого регулирования состоит в обеспечении постоянных поступлений денежных средств в государственный и муниципальный бюджет без существенного вреда для налогоплательщиков.

Цель этого регулирования состоит в обеспечении постоянных поступлений денежных средств в государственный и муниципальный бюджет без существенного вреда для налогоплательщиков.

Понятие и содержание налоговых отношений

ФЗ №146 (НК РФ) представляет собой базовый документ законодательства о налогах и сборах РФ. Он определяет характер и специфику налоговых правоотношений.

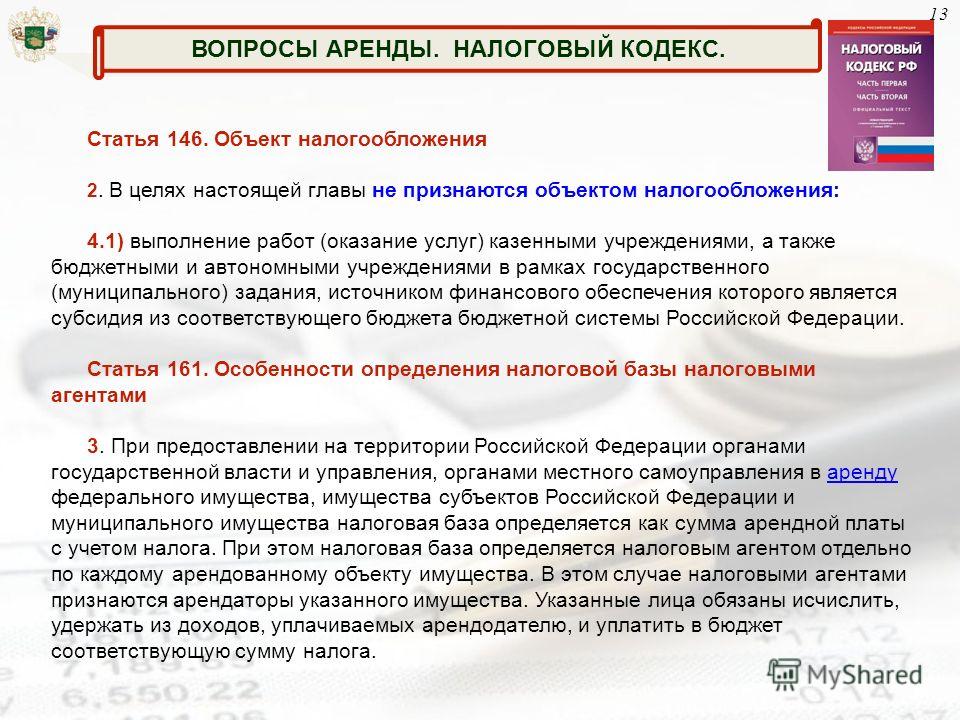

Объектами таких взаимоотношений являются сами налоги и сборы, обязательные к уплате в соответствии с нормами действующего законодательства. Субъектами данной категории права являются лица, обязанные производить оплату, а так же государство, представляемое специально уполномоченными органами и людьми, занимающими определённые должности (ст. 9 НК). В последнем случае к субъектам относятся:

- территориальные подразделения налоговой инспекции;

- таможенные органы;

- соответствующие структуры исполнительной государственной и муниципальной власти.

Субъекты налогового законодательства производят перевод на государственный счёт денег для осуществления регулярных и разовых платежей (ст. 8). Регулярными платежами являются налоги, соответствующие доходу от собственности и экономической деятельности и обязательные страховые сборы. Платежи не регулярного характера взимаются с разовых продаж, а так же действий. К последней категории относятся пошлины. Кроме того, новый НК РФ 2022-2023 годов регулирует и акцизные платежи.

8). Регулярными платежами являются налоги, соответствующие доходу от собственности и экономической деятельности и обязательные страховые сборы. Платежи не регулярного характера взимаются с разовых продаж, а так же действий. К последней категории относятся пошлины. Кроме того, новый НК РФ 2022-2023 годов регулирует и акцизные платежи.

Платить налоги обязаны все физические и юридические лица, зарегистрированные на территории Российской Федерации. Кроме того, производить платежи в казну государства должны и структурные подразделения российских юридических лиц, осуществляющих экономическую деятельность за пределами страны.

Регулируемые положения НК РФ

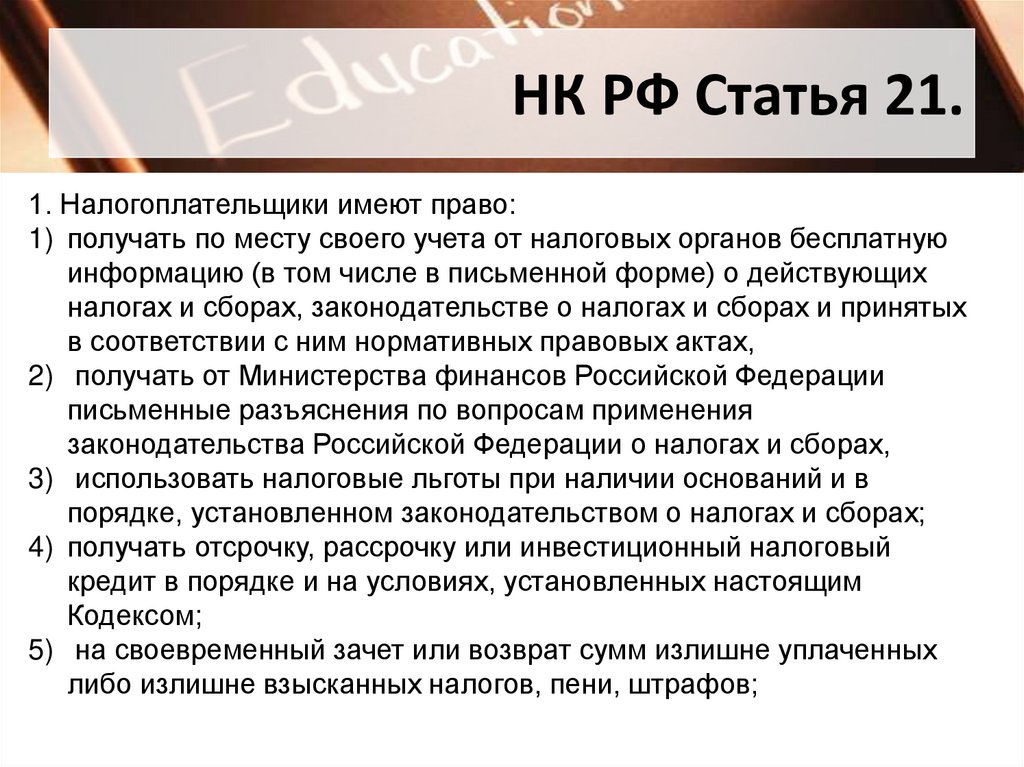

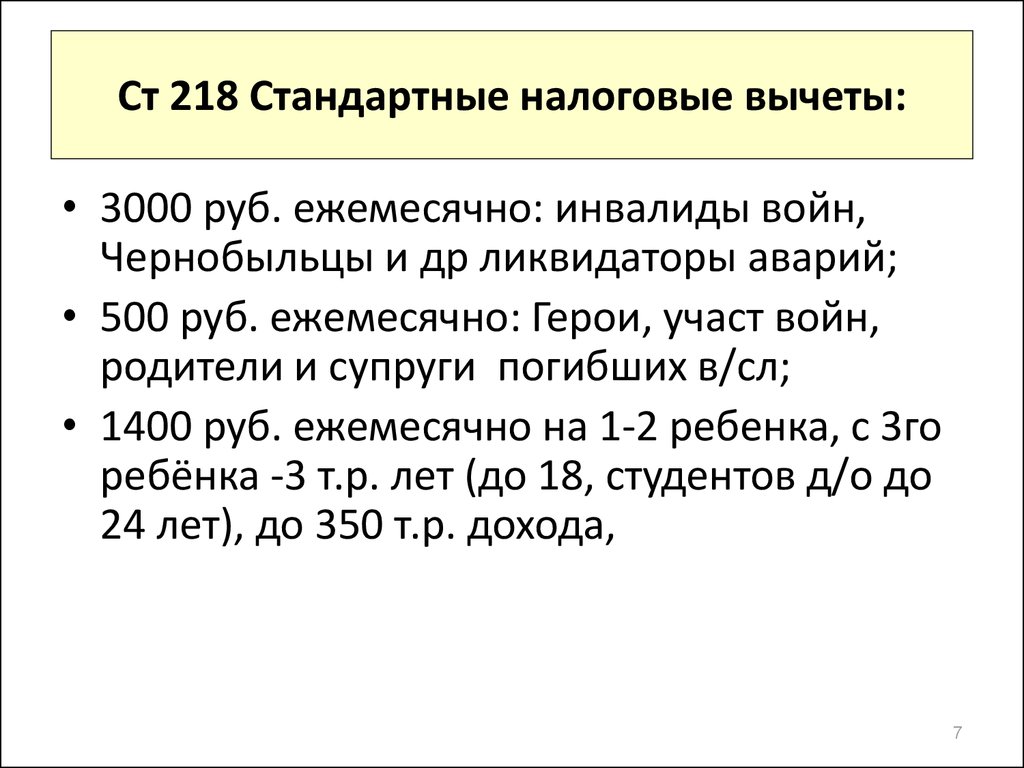

Налоговый кодекс относится к тем документам, которые состоят из двух частей. Первая, общая, предназначена для того, чтобы создать правовую базу для обеспечения законности взимания налогов и других платежей с физических и юридических лиц. Эта база состоит из описания:

Эта база состоит из описания:

- категорий налогов, взносов и сборов;

- особенностей налогообложения в разных ситуациях;

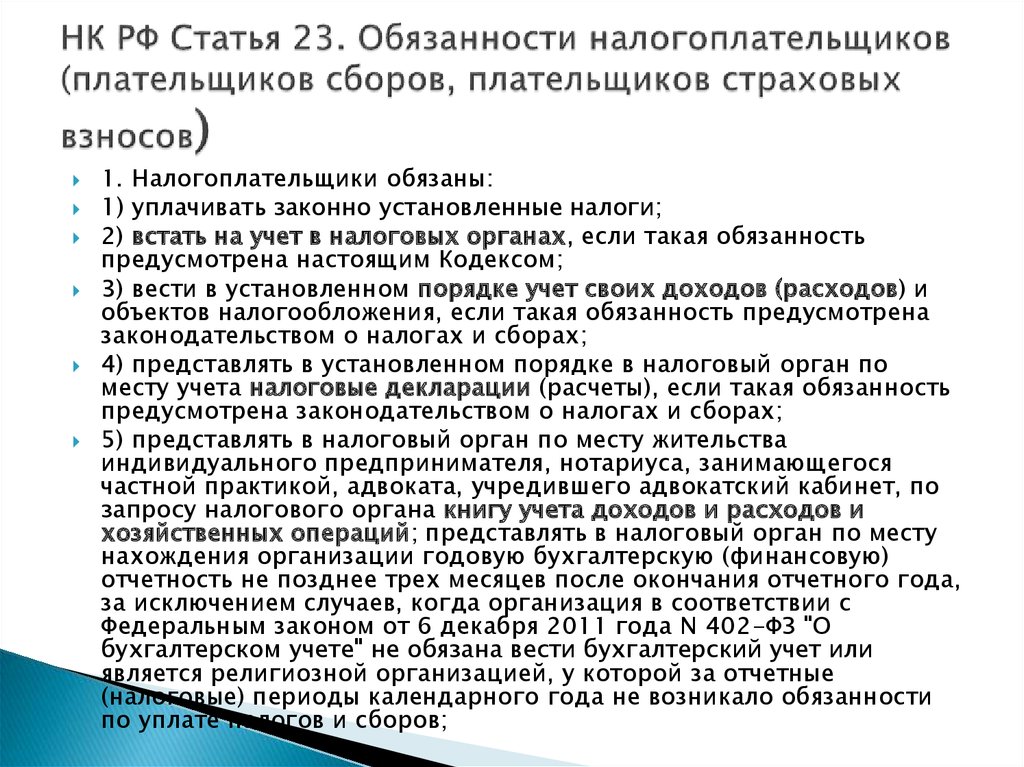

- прав и обязанностей плательщиков;

- прав и обязанностей госорганов, осуществляющих взимание платежей и контроль исполнения обязанностей налогоплательщика;

- перечня объектов налогообложения;

- порядка проведения контроля и мониторинга;

- методов определения доходов;

- правонарушений, связанных с обязательными платежами в государственный или муниципальный бюджет.

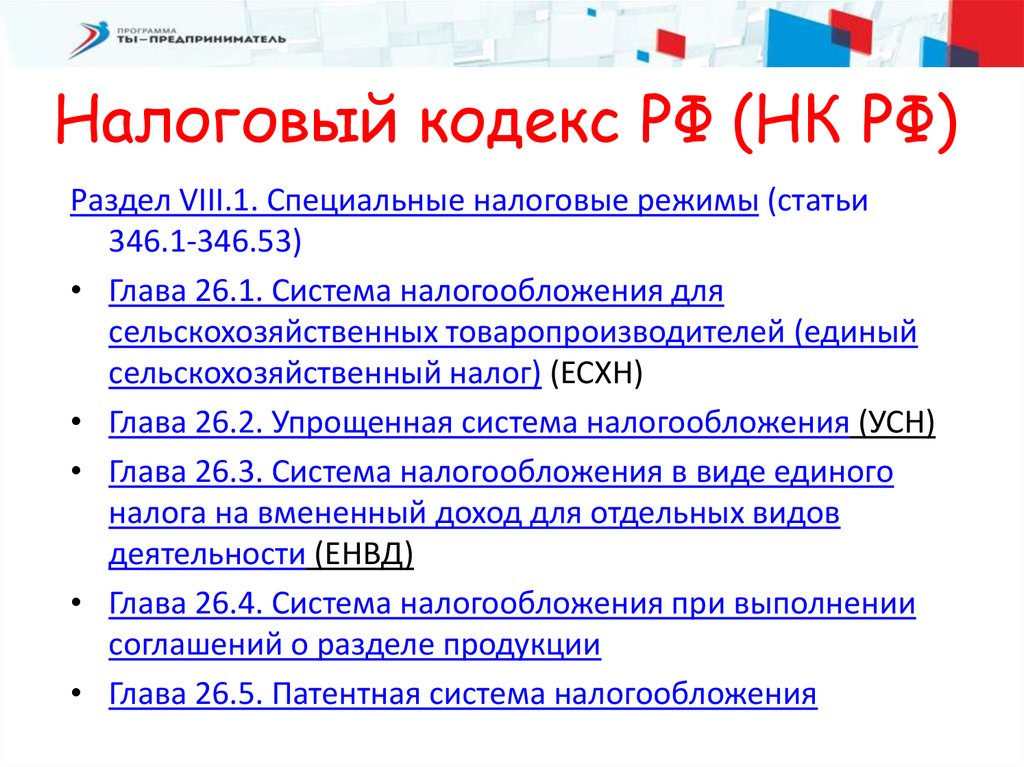

Основываясь на этих нормативах, физические и юридические лица обязаны осуществлять регулярные или разовые платежи по категориям, описанным во второй части. Кроме регламентации порядка осуществления платежей по различным видам налогам, акцизам и сборам, вторая часть НК России содержит описание специальных режимов, представляющих собой особые системы налогообложения. К таковым относятся системы:

- упрощённая;

- сельскохозяйственная;

- патентная;

- при разделе продукции;

- единого налога на вменённый доход.

Таким образом, НК РФ призван сочетать в себе две функции. Он обеспечивает регулярные поступления денег в бюджеты государственных и муниципальных образований разного уровня. Одновременно он создаёт правовую базу, позволяющую налогоплательщикам обеспечивать себе защиту от произвольных действий субъектов, обязанных взимать платежи и контролировать их соответствие действительности.

Оглавление

Microsoft Word — Grade 1 SCG Final 8.15.18.docx

%PDF-1.7 % 268 0 объект > эндообъект 320 0 объект >поток 2018-08-15T17:27:37ZWord2018-08-17T10:21:28-04:002018-08-17T10:21:28-04:00Mac OS X 10.13.6 Quartz PDFContextapplication/pdf

Стандарт Северной Каролины по неионизирующему излучению

Генеральная Ассамблея 2006 г. может увидеть, что другие штаты принимают стандарт NC по излучению

может увидеть, что другие штаты принимают стандарт NC по излучению

ОБНОВЛЕНИЕ: СТАНДАРТ БЫЛ УТВЕРЖДЕН И ВСТУПИЛ В СИЛУ 28 ИЮЛЯ 2006 ГОДА.

1 мая 2005 года. быть рассмотрены Законодательным собранием штата до сессии 2006 года. Он должен был быть обнародован в этом году, но был представлен слишком поздно, чтобы его можно было рассмотреть на сессии 2005 года. Хотя законопроекта о доме, который бы отклонил его, нет, у него есть и противники.

Ассоциация телерадиовещателей Северной Каролины и Ассоциация кабельных телекоммуникаций Северной Каролины считают, что правила могут помешать повседневной деятельности, когда нет риска серьезной травмы или смерти. Ассоциация индустрии персональных коммуникаций (PCIA) и другие отраслевые группы считают, что предлагаемый стандарт воздействия превышает существующие стандарты. Хотя этот стандарт предназначен только для штата Северная Каролина, телекоммуникационным ассоциациям известно, что другие штаты могут быстро принять язык Северной Каролины в рамках стандартов своего штата, как только будет принято решение. Комиссия по пересмотру правил Северной Каролины одобрила переписанное правило, представленное Министерством труда. Было получено не менее десяти писем с просьбой о пересмотре законодательства. Стандарт может вступить в силу в январе или феврале 2006 г.

Комиссия по пересмотру правил Северной Каролины одобрила переписанное правило, представленное Министерством труда. Было получено не менее десяти писем с просьбой о пересмотре законодательства. Стандарт может вступить в силу в январе или феврале 2006 г.

Хотя этот стандарт предназначен только для штата Северная Каролина, телекоммуникационным ассоциациям известно, что другие штаты могут быстро принять язык Северной Каролины в рамках стандартов своего штата, как только будет принято решение. Почти в половине штатов страны есть собственные программы безопасности и здоровья. OSHA утверждает и контролирует государственные планы по охране труда. См.: Состояния с программами по охране труда .

Вступил в силу: 28 июля 2006 г.

ГЛАВА 7 — УПРАВЛЕНИЕ ОХРАНЫ ТРУДА

ПОДРАЗДЕЛ 07F — СТАНДАРТЫ

РАЗДЕЛ .0600 – СТАНДАРТЫ СВЯЗИ БАШНИ

13 NCAC 07F .0606 НЕИОНИЗИРУЮЩЕЕ ИЗЛУЧЕНИЕ

ОБЩИЕ СВЕДЕНИЯ

ЗАЩИТА ОТ РАДИАЦИОННОГО ВОЗДЕЙСТВИЯ

ИСПОЛЬЗОВАНИЕ СРЕДСТВ УПРАВЛЕНИЯ

ПРОГРАММА БЕЗОПАСНОСТИ РЧ

(а) Общие. Работодатели должны обеспечить, чтобы сотрудники, выполняющие работы на башнях связи, не подвергались воздействию радиочастотных (РЧ) электромагнитных полей, превышающих максимально допустимые пределы воздействия (MPE) Федеральной комиссии по связи (FCC), как предписано в 47 CFR 1.1310.

Работодатели должны обеспечить, чтобы сотрудники, выполняющие работы на башнях связи, не подвергались воздействию радиочастотных (РЧ) электромагнитных полей, превышающих максимально допустимые пределы воздействия (MPE) Федеральной комиссии по связи (FCC), как предписано в 47 CFR 1.1310.

(b) Защита от радиационного облучения.

(1) Сотрудники не должны входить в зоны, где уровни воздействия радиочастотного излучения превышают значения ПДК для населения в целом/неконтролируемого ПДВ, описанные в 47 CFR 1.1310, если они не осознают возможность воздействия и не могут контролировать воздействие.

(2) Процедуры контроля. Перед тем, как сотрудники будут выполнять работу в зонах на вышке связи, где уровни воздействия радиочастотного излучения превышают профессиональные/контролируемые значения MPE, указанные в 47 CFR 1.1310, работодатель должен принять и обеспечить соблюдение письменных процедур контроля, которые предусматривают сокращение, устранение, недопущение или защиту от таких уровни РФ. Эти письменные контрольные процедуры должны включать следующее:

Эти письменные контрольные процедуры должны включать следующее:

(A) Уменьшение мощности передатчика до уровня, обеспечивающего, чтобы уровни радиочастотного воздействия в зонах, где работают сотрудники, не превышали профессиональных/контролируемых значений MPE, указанных в 47 CFR 1.1310, и чтобы уровень мощности передатчика не повышался до тех пор, пока все сотрудники перестали работать в этих сферах. Если выбран этот метод, мощность передатчика должна быть заблокирована и помечена на пониженном уровне компетентным лицом в соответствии с 29 CFR 1910.147. Перед удалением устройств блокировки/маркировки и восстановлением исходного уровня мощности передатчика все сотрудники должны быть уведомлены, а рабочая зона должна быть проверена, чтобы убедиться, что все сотрудники были безопасно размещены и удалены;

(B) Если уровень мощности передатчика в зонах, где работают сотрудники, не может быть снижен и поддерживаться на уровне, гарантирующем, что уровни радиочастотного воздействия не превышают профессиональные/контролируемые значения MPE, указанные в 47 CFR 1. 1310, мощность передатчика должна быть заблокирована. и помечено компетентным лицом в соответствии с 29 CFR 1910.147. Перед удалением устройств блокировки/маркировки и восстановлением уровня мощности передатчика все сотрудники должны быть уведомлены, а рабочая зона должна быть проверена, чтобы убедиться, что все сотрудники были безопасно размещены и удалены;

1310, мощность передатчика должна быть заблокирована. и помечено компетентным лицом в соответствии с 29 CFR 1910.147. Перед удалением устройств блокировки/маркировки и восстановлением уровня мощности передатчика все сотрудники должны быть уведомлены, а рабочая зона должна быть проверена, чтобы убедиться, что все сотрудники были безопасно размещены и удалены;

(C) Если уровень мощности передатчика не может быть уменьшен или устранен, работодатель может разрешить своим сотрудникам доступ в зоны, где превышены профессиональные/контролируемые значения MPE , указанные в 47 CFR 1.1310, если он реализует технические или административные средства контроля, соответствующие правила FCC, касающиеся такого воздействия, включая ограничение продолжительности воздействия и использование оборудования для мониторинга, защитной одежды от РЧ и других соответствующих СИЗ; или

(D) Если работодатель не может обеспечить выполнение условий, изложенных в частях (A), (B) или (C) настоящего подпункта, работникам не разрешается доступ в зоны, где уровни воздействия радиочастотного излучения превышают профессиональные / контролируемые значения MPE, указанные в 47 CFR 1. 1310.

1310.

(c) Использование средств контроля. Перед началом работ на вышке связи компетентное лицо должно оценить потенциальную радиочастотную опасность зон, в которые могут попасть работники в ходе своей работы, и установить временные знаки, указывающие на зоны, где радиочастотная опасность превышает ПДК для населения в целом/неконтролируемое. пределы воздействия изложены в 47 CFR 1.1310. Временные знаки должны оставаться на месте, пока выполняются работы и существует опасность.

Обучение |

Оборудование |

Консультанты |

(d) Программа безопасности РФ. Если работники подвергаются воздействию радиочастотных полей, превышающих предельные значения ПДК для населения/неконтролируемые пределы, установленные в 47 CFR 1.1310, в результате их работы, работодатель должен разработать, внедрить и поддерживать письменную программу безопасности и охраны здоровья с процедурами и элементами, характерными для данного места.