ФНС выявила злоупотребления у инспекторов при вызовах налогоплательщиков

Для предоставления документов, уточнения деклараций, исправления ошибок в отчетности не обязательно вызывать в налоговую, достаточно дистанционно запросить документы / Евгений Разумный / Ведомости

Федеральная налоговая служба (ФНС) призвала свои подразделения прекратить злоупотреблять правом вызова налогоплательщика. Центральный аппарат выпустил два письма для инспекторов, где говорится о недопустимости вызова налогоплательщика без веских оснований, а также указываются распространенные нарушения и ошибки, которые допускают налоговики («Ведомости» их проанализировали).

Нередко проверяющие требуют явиться в инспекцию предоставить документы, уточнить декларации, исправить ошибки в отчетности. Для этого не обязательно вызывать в налоговую, достаточно дистанционно запросить документы, указала ФНС в письме «О направлении уведомлений о вызове в налоговый орган».

«Повестка» о явке должна быть оформлена в утвержденной форме с указанием оснований (пп. 4 п. 1 ст. 31 НК): конкретная налоговая проверка или другое мероприятие налогового контроля; документы, сделка, контрагент, по которым нужно дать пояснения. Но зачастую проверяющие не уточняют причины для беспокойства, отмечает ФНС. Подобное «уведомление не только лишает возможности и права налогоплательщиков подготовиться к представлению конкретных пояснений и подтверждающих документов, но и ведет к необоснованным трудозатратам и неэффективности проведения должностными лицами налоговых органов мероприятий налогового контроля, а также к формированию у налогоплательщиков отрицательного отношения к налоговым органам в целом», указано в письме.

4 п. 1 ст. 31 НК): конкретная налоговая проверка или другое мероприятие налогового контроля; документы, сделка, контрагент, по которым нужно дать пояснения. Но зачастую проверяющие не уточняют причины для беспокойства, отмечает ФНС. Подобное «уведомление не только лишает возможности и права налогоплательщиков подготовиться к представлению конкретных пояснений и подтверждающих документов, но и ведет к необоснованным трудозатратам и неэффективности проведения должностными лицами налоговых органов мероприятий налогового контроля, а также к формированию у налогоплательщиков отрицательного отношения к налоговым органам в целом», указано в письме.

Как сейчас

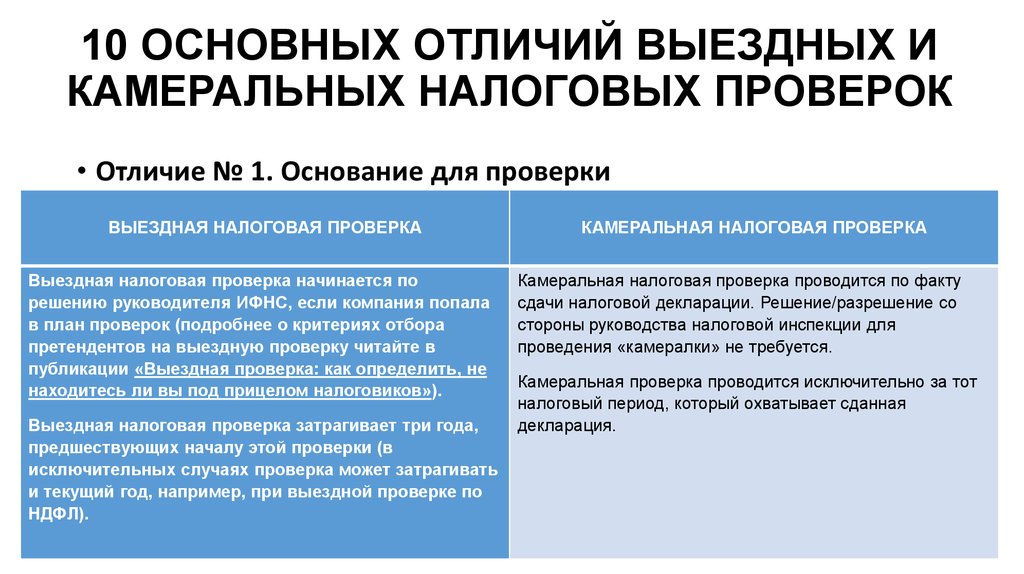

Налоговики вправе вызвать в инспекцию во время камеральных и выездных проверок налогоплательщика, а также проверок у его контрагентов (пп. 4 п. 1 ст. 31 НК). Письменные уведомления имеют вес нормативных правовых актов. Явка в налоговую строго обязательна. Отказ прийти, непредставление или задержка документов расцениваются как неповиновение законному распоряжению или требованию должностного лица – за это могут оштрафовать.

Еще одно нарушение – вызов на комиссии по легализации налоговой базы. Это особая форма налогового контроля, когда налогоплательщиков убеждают самостоятельно уточнить декларации и доплатить налоги в бюджет. Такие комиссии проводились с 2013 г., но были формально упразднены в 2020 г. Поэтому проводить такие комиссии в рамках камеральных проверок нельзя, указала ФНС.

Аналогичные нарушения инспекции допускают, требуя от налогоплательщиков предоставить документы, указала ФНС во втором письме «Об усилении контроля за истребованием документов». В частности, инспекции запрашивают документы, которые не относятся к предмету проверки и конкретной сделке, ссылаются на проверку, которая уже завершилась. Это усиливает нагрузку на бизнес и нарушает права предпринимателей, указала ФНС.

Все эти нарушения необходимо устранить, потребовал центральный аппарат. Руководство региональных управлений должно довести инструкции до проверяющих на местах и обеспечить их исполнение.

Количество необоснованных вызовов в налоговую возрастает из года в год, отмечает руководитель практики «Налоговые споры» компании «Лемчик, Крупский и партнеры» Юрий Счастливый. «Частота вызовов в инспекции по событиям самого разного рода и масштаба впечатляет», – говорит адвокат практики налоговых споров МЭФ PKF Александр Овеснов.

«Частота вызовов в инспекции по событиям самого разного рода и масштаба впечатляет», – говорит адвокат практики налоговых споров МЭФ PKF Александр Овеснов.

Инспекция может потребовать принести «огромный список документов», ссылаясь на ст. 31 НК (о правах налоговых органов), в то время как порядок требования документов регламентируют ст. 93 и 93.1 НК, или пригласить конкретного сотрудника организации и допросить, привел примеры Счастливый.

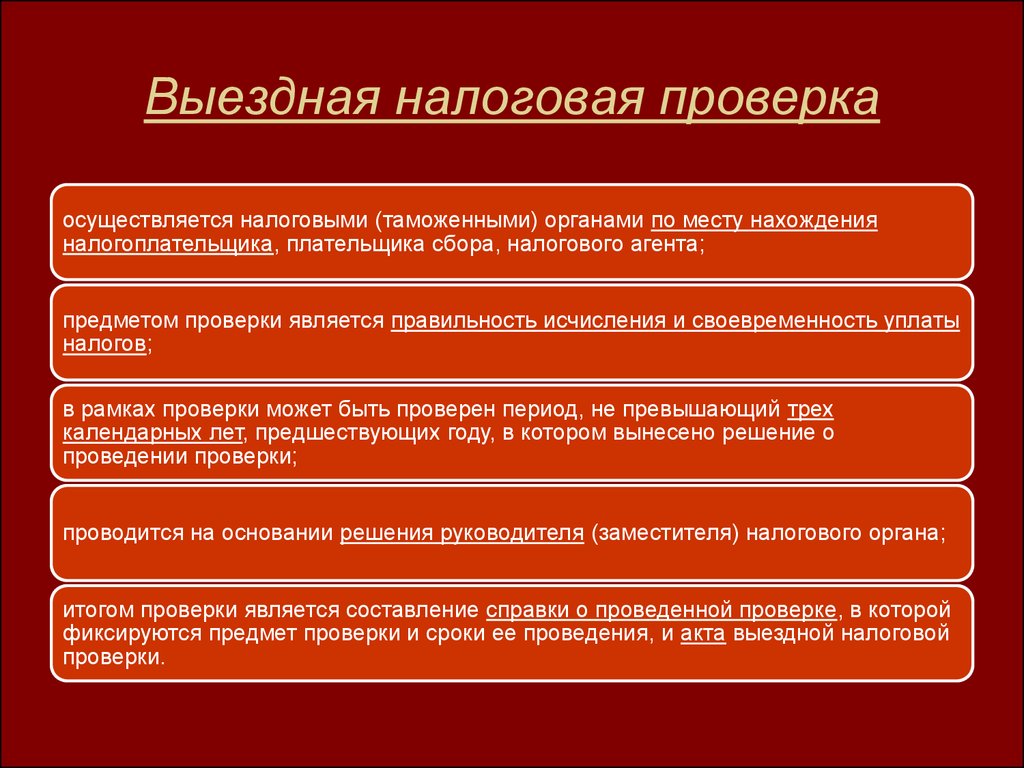

Налогоплательщик вправе не выполнять необоснованные требования (п. 11 ст. 21 НК). Но неявка чревата тем, что налоговики сами посетят предприятие с выездной проверкой, предупредил управляющий партнер юридической компании «Иккерт и партнеры» Павел Иккерт.

Несмотря на официальную отмену ФНС комиссий по легализации налоговой базы, они проводятся активно и повсеместно, сетует Счастливый. Особое внимание, по его словам, инспекции уделяют «сложным разрывам» по НДС – у контрагентов 3–5-го звена в цепочке операций, а также правильности исчисления налога на прибыль, рассказал эксперт. Как правило, на комиссии налогоплательщику предлагают добровольно доплатить налог, чтобы избежать выездной проверки, которая может выявить другие нарушения. Не говоря уже о том, что в целом такая проверка блокирует работу организации, добавил Иккерт.

Как правило, на комиссии налогоплательщику предлагают добровольно доплатить налог, чтобы избежать выездной проверки, которая может выявить другие нарушения. Не говоря уже о том, что в целом такая проверка блокирует работу организации, добавил Иккерт.

Закон не регулирует порядок проведения комиссий. Решить эту проблему, в частности, предлагала Торгово-промышленная палата в письме руководителю ФНС Даниилу Егорову, сообщали «Ведомости». Отсутствие четкого регламента коммуникации за рамками налоговых проверок позволяет налоговикам оказывать давление на предпринимателей, действовать с позиции силы, жаловалась ТПП.

В то же время на комиссии у бизнеса есть шанс выйти на открытый диалог с налоговой, достичь мирных договоренностей и избежать выездной проверки, отмечает Счастливый.

ФНС в письмах четко и внятно указала на недопустимость злоупотреблений полномочиями на местах, подчеркивает Иккерт. В то же время письма ФНС лишь разъясняют действующие нормы НК, что ранее не останавливало инспекторов массово рассылать незаконные уведомления, отмечает Счастливый.

Новости СМИ2

Отвлекает реклама? С подпиской вы не увидите её на сайтеПо результатам проверки доначислены налоги – как отразить в учете?

27.11.2015

По результатам выездной налоговой проверки за 2012-2014 гг. доначислен НДС, налог на прибыль, земельный налог, скорректирован убыток прошлых периодов (за счет исключения ряда расходов из налогооблагаемой базы). Ошибки существенны, отчетность за 2012-2014 гг. утверждена и сдана. Как правильно отразить результаты налоговой проверки в бухгалтерском и налоговом учете?

Фактически при доначислении налогов речь идет об исправлении ошибок в учете.

Бухгалтерский учет

Правила исправления ошибок и раскрытия информации об ошибках в бухгалтерском учете и отчетности устанавливает ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», утв.

Порядок исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности за этот год, определен пункте 9 ПБУ 22/2010, в частности указанные ошибки исправляются:

1. Записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде. При этом корреспондирующим счетом в записях является счет учета нераспределенной прибыли/непокрытого убытка. Таким образом, при исправлении в бухгалтерском учете допущенных существенных ошибок предшествующих отчетных лет формируются проводки (с соответствующей аналитикой) — Дебет 84 Кредит 68

2. Путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка.

В случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности, утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит пересмотру, замене и повторному представлению пользователям бухгалтерской отчетности (п. 10 ПБУ 22/2010).

Если ваша организация относится к субъектам малого предпринимательства и не является эмитентом публично размещаемых ценных бумаг, то она вправе исправлять существенную ошибку предшествующего отчетного года, выявленную после утверждения бухгалтерской отчетности за этот год, в порядке, установленном пунктом 14 ПБУ 22/2010, без ретроспективного пересчета (п. 9 ПБУ 22/2010). Согласно пункту 14 ПБУ 22/2010 ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

9 ПБУ 22/2010). Согласно пункту 14 ПБУ 22/2010 ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

Согласно Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности, утв. приказом Минфина России от 31.10.2000 № 94н:

- по дебету счета 91 учитываются убытки (в том числе и недоучтенные суммы налогов, которые могли быть учтены в составе расходов) прошлых лет, признанные в отчетном году;

- по дебету счета 99 в течение отчетного периода отражаются суммы начисленного условного расхода по налогу на прибыль, постоянных обязательств и платежи по перерасчетам по этому налогу из фактической прибыли, а также суммы причитающихся налоговых санкций.

Таким образом, при отражении в бухгалтерском учете пени и штрафов, доначисленных на основании акта налогового органа, формируются проводки (с соответствующей аналитикой): Дебет 99 (91) Кредит 68.

Налоговый учет

Порядок исправления ошибок, выявленных налогоплательщиком при исчислении налогов, определяется статьей 54 НК РФ, а внесение изменений в налоговые декларации — статьей 81 НК РФ.

При обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым отчетным (налоговым) периодам, перерасчет налоговых обязательств производится в периоде совершения ошибки (абз. 2 п. 1 ст. 54 НК РФ).

Согласно письму ФНС России от 21.11.2012 № АС-4-2/19576 после вынесения решения по результатам налоговой проверки налогоплательщик не обязан представлять уточненную налоговую декларацию. При этом следует учитывать, что НК РФ не содержит запрета на подачу уточненных налоговых деклараций за соответствующий налоговый период в случае назначения, проведения или окончания выездной налоговой проверки данного периода. В том числе отсутствует запрет на подачу уточненной налоговой декларации и после принятия решения по результатам указанной проверки.

Темы: налоговый учет , бухучет , налоговая проверка

Рубрика: Бухгалтерский учет и отчетность , Налоговые проверки , Налоговая отчетность

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Как отразить суммы НДФЛ в декларации 3-НДФЛ за 2022 год ФНС установила особые правила проведения проверок ККТ в 2023 году ФНС привела алгоритмы, как заполнить декларацию по УСН после перехода на повышенную налоговую ставку ФНС сократила количество контрольных соотношений для расчета 6-НДФЛ ФНС рассказала, как заполнять и сдавать уведомления об исчисленных суммах налогов

Возврат подоходного налога с физических лиц | Государственная налоговая комиссия

Отслеживание хода возврата 24/7

Проверьте статус возврата

Используйте инструмент статуса возврата, чтобы получить самую актуальную информацию. График статуса возврата отслеживает ход возврата через четыре этапа.

График статуса возврата отслеживает ход возврата через четыре этапа.

Вы должны подать декларацию в течение трех лет после первоначальной даты ее подачи (часто 15 апреля), в противном случае любой возврат, причитающийся вам за эту декларацию, истечет. Вы все равно должны подать свою налоговую декларацию, если она превышает трехлетний срок, но мы не сможем выдать возмещение.

Смотреть: Где мой возврат, видео

Оперативно реагируйте для более быстрого возмещения

Все декларации о подоходном налоге проходят проверку на предмет мошенничества и точность, прежде чем мы выдаем какие-либо возмещения. Мы можем отправлять вам письма с просьбой предоставить дополнительную информацию.

Пожалуйста, ответьте быстро, чтобы мы могли проверить вашу информацию и вернуть вам деньги как можно скорее.

- Обнаружение мошенничества: Налоговая комиссия использует различные методы для подтверждения вашей личности и налоговой декларации для выявления и пресечения кражи налоговой информации.

Чтобы помочь защитить информацию налогоплательщиков и не допустить, чтобы деньги налогоплательщиков попали в руки преступников, мы можем отправить вам:

Чтобы помочь защитить информацию налогоплательщиков и не допустить, чтобы деньги налогоплательщиков попали в руки преступников, мы можем отправить вам:- Письмо для подтверждения личности, в котором вас просят пройти короткий онлайн-тест, предоставить копии документов для подтверждения вашей личности или указать, что вы не подавали налоговую декларацию.

- Письмо с ПИН-кодом, в котором вас просят подтвердить онлайн, подали ли вы или уполномоченное вами лицо налоговую декларацию, которую мы получили.

- Проверка точности: Каждый год мы проверяем все декларации по подоходному налогу на наличие математических или других ошибок. Мы находим ошибки примерно в 25 процентах результатов. Чтобы убедиться, что ваша налоговая декларация правильно отражает вашу информацию и намерения, мы можем отправить вам:

- Письмо Request for Information , в котором запрашивается недостающая или дополнительная информация для подтверждения данных, указанных в налоговой декларации.

- Письмо Изменение расчета налога , в котором разъясняются изменения, внесенные в налоговую декларацию.

- Письмо Request for Information , в котором запрашивается недостающая или дополнительная информация для подтверждения данных, указанных в налоговой декларации.

Ускорение возврата

- Перед отправкой проверьте правильность возврата.

- Убедитесь, что в возврате указан правильный адрес.

- Проверьте правильность номеров социального страхования.

- Убедитесь, что информация W-2 верна при подаче электронной заявки.

- Укажите номер водительского удостоверения при подаче электронной заявки.

- Проверка банковской информации при использовании прямого депозита.

Понимание типичных сроков возмещения

- E-filers : Вы можете ожидать возмещения примерно через семь-восемь недель после получения подтверждения о том, что мы получили ваш возврат.

- Бумажные регистраторы : Вы можете ожидать возмещения в течение 10–11 недель после того, как мы получим ваш возврат. Мы должны вручную вводить информацию из бумажных деклараций в нашу базу данных.

Исключения

- Зарегистрированные впервые : Регистрация новых заявителей в нашу систему занимает около трех недель. До этого времени мы будем сообщать о вашем возврате как «не введен в систему». Добавьте эти три недели к приведенным выше оценкам, чтобы определить сроки возврата средств.

- Если вы получили от нас письмо с просьбой предоставить дополнительную информацию : Возврат средств будет отложен до тех пор, пока мы не получим запрошенную информацию. Затем потребуется еще около шести недель, чтобы завершить процесс.

Дополнительная информация

- Если в инструменте статуса возврата средств в штате Айдахо указано, что ваш возврат средств был отправлен вам по почте некоторое время назад, но вы его не получили, обратитесь в Службу налогоплательщиков за информацией о запросе повторной выписки чека.

- Если вы считаете, что могли стать жертвой кражи личных данных , проверьте ресурсы на нашей странице кражи личных данных.

- Ваше возмещение может быть конфисковано для оплаты долга перед IRS или другим государственным органом.

- Если вам нужна помощь в подготовке налоговой декларации, ознакомьтесь с ресурсами на веб-сайте IRS в разделе Бесплатная подготовка налоговой декларации для соответствующих налогоплательщиков.

версия: 3.5.1a | Последнее обновление:

Кнопка перехода к началу страницы

Налоговое управление США обновляет свои рекомендации для налогоплательщиков, получивших государственные льготные чеки: NPR

Налоговое управление США обновляет свои рекомендации для налогоплательщиков кто получил государственные льготные чеки 901:20 Через неделю после того, как получателям платежа было сказано отложить подачу декларации, агентство не будет оспаривать налогообложение платежей, связанных с общим благосостоянием и стихийным бедствием.

Ваши деньги

Ассошиэйтед Пресс

На этой архивной фотографии от 23 апреля 2020 года имя бывшего президента Дональда Трампа видно на чеке стимулирования, выданном IRS для борьбы с неблагоприятными экономическими последствиями COVID-19.вспышка. В пятницу, 10 февраля 2023 г., IRS объявило, что большинство чеков, выданных штатами в прошлом году, не облагаются федеральными налогами, предоставив 11-часовое руководство, поскольку налоговые декларации начинают поступать. Эрик Гей/AP скрыть заголовок

переключить заголовок

Эрик Гей/AP

На этой фотографии из архива от 23 апреля 2020 года имя бывшего президента Дональда Трампа видно на чеке, выданном IRS для борьбы с неблагоприятными экономическими последствиями вспышки COVID-19. В пятницу, 10 февраля 2023 г., Налоговое управление США объявило, что большинство льготных чеков, выданных штатами в прошлом году, не облагаются федеральными налогами, предоставив ориентир на 11-й час, когда начнут поступать налоговые декларации.

В пятницу, 10 февраля 2023 г., Налоговое управление США объявило, что большинство льготных чеков, выданных штатами в прошлом году, не облагаются федеральными налогами, предоставив ориентир на 11-й час, когда начнут поступать налоговые декларации.

Эрик Гей/AP

Налоговое управление США объявило в пятницу, что большинство льготных чеков, выданных штатами в прошлом году, не облагаются федеральными налогами, предоставив 11-часовой прогноз, поскольку налоговые декларации начинают поступать.

Через неделю после того, как получателям платежей было сказано отложить подачу деклараций, IRS заявила, что не будет оспаривать налогообложение платежей, связанных с общим благосостоянием и стихийными бедствиями, а это означает, что налогоплательщики, получившие эти чеки, не должны будут платить федеральные налоги с этих платежей. В общей сложности IRS заявила, что в 2022 году специальные платежи были произведены 21 штатом.

«Налоговое управление высоко ценит терпение налогоплательщиков, налоговых специалистов, компаний-разработчиков программного обеспечения и государственных налоговых администраторов, поскольку IRS и Казначейство работали над разрешением этой уникальной и сложной ситуации. — говорится в заявлении IRS в пятницу вечером.

Налогоплательщики не должны сообщать о чеках по льготам: Калифорния, Колорадо, Коннектикут, Делавэр, Флорида, Гавайи, Айдахо, Иллинойс, Индиана, Мэн, Нью-Джерси, Нью-Мексико, Нью-Йорк, Орегон, Пенсильвания и Род-Айленд. Это также относится к платежам за энергию на Аляске, которые были в дополнение к ежегодным дивидендам Постоянного фонда, говорится в сообщении IRS.

Кроме того, многие налогоплательщики в Джорджии, Массачусетсе, Южной Каролине и Вирджинии также избегают федеральных налогов на платежи штата, если они отвечают определенным требованиям, сообщает IRS.

В Калифорнии большинство жителей в прошлом году получили «возврат налога для среднего класса» в размере до 1050 долларов в зависимости от их дохода, статуса подачи документов и наличия детей. Законодательное собрание штата, контролируемое демократами, одобрило платежи, чтобы помочь компенсировать рекордно высокие цены на газ, которые, по данным AAA, достигли максимума в 6,44 доллара за галлон в июне.

Законодательное собрание штата, контролируемое демократами, одобрило платежи, чтобы помочь компенсировать рекордно высокие цены на газ, которые, по данным AAA, достигли максимума в 6,44 доллара за галлон в июне.

Ключевой вопрос заключался в том, будет ли федеральное правительство учитывать эти платежи как доход и требовать от калифорнийцев уплаты налогов с них. Многие налогоплательщики Калифорнии отложили подачу декларации за 2022 год, ожидая ответа. В пятницу IRS заявила, что не будет облагать возмещение налогом.

Мэн был еще одним примером штатов, где позиция IRS создала путаницу. По состоянию на четверг уже было подано более 100 000 налоговых деклараций, многие из которых были поданы до того, как IRS призвала жителей отложить подачу своих деклараций.

Губернатор-демократ Джанет Миллс в прошлом году настояла на чеках на сумму 850 долларов для оказания помощи большинству жителей штата Мейн, чтобы помочь свести концы с концами, поскольку профицит бюджета резко увеличился.

Чтобы помочь защитить информацию налогоплательщиков и не допустить, чтобы деньги налогоплательщиков попали в руки преступников, мы можем отправить вам:

Чтобы помочь защитить информацию налогоплательщиков и не допустить, чтобы деньги налогоплательщиков попали в руки преступников, мы можем отправить вам: