С 2019 года изменился порядок расчета налога на имущество физических лиц

С 1 января 2019 года изменился порядок налогообложения объектов капитального строительства, принадлежащих физическим лицам. Об этом сообщает ФНС в своем информационном сообщении от 18.12.2018.

К 63 регионам, где недвижимость облагается налогом на имущество по кадастровой стоимости, добавятся еще семь: Пермский край, Калужская, Липецкая, Ростовская, Саратовская, Тюменская, Ульяновская области.

В этих регионах к налогообложению впервые будут привлечены объекты, права физлиц на которые зарегистрированы в упрощенном порядке без проведения техинвентаризации и определения инвентаризационной стоимости. Речь идет о садовых, дачных домах, хозпостройках площадью более 50 кв. м, гаражах и т.п.

Также в этих субъектах РФ впервые будут обложены налогом на имущество исходя из кадастровой стоимости жилые помещения, введенные в эксплуатацию с 2013 года, по которым не определялась инвентаризационная стоимость, но есть кадастровая оценка. При этом будет применен понижающий коэффициент 0,2 к первому налоговому периоду расчета налога.

В 14 регионах, где налог на имущество считается по кадастровой стоимости второй год, коэффициент к налоговому периоду составит 0,4. В 21 регионе, где новый порядок применяется третий год, этот коэффициент составит 0,6. Одновременно с этим в 49 регионах, где налогообложение недвижимости осуществляется по кадастровой стоимости третий и последующие годы, будет применен коэффициент, ограничивающий рост налога не более чем на 10% по сравнению с его суммой за предыдущий период. Исключением являются объекты торгово-офисного назначения.

В оставшихся регионах сохраняется расчет налога по инвентаризационной стоимости объектов капитального строительства. Для расчета налога эта стоимость будет индексирована на коэффициент-дефлятор 1,481.

Также с 2019 года изменился порядок перерасчета налога на имущество физических лиц.

При оспаривании кадастровой стоимости сведения о ее новом значении (рыночной стоимости здания, строения, сооружения, помещения), установленном после 1 января 2019 года решением комиссии при управлении Росреестра или суда, будут учитываться при определении налога, начиная с периода налогообложения объекта недвижимости по оспоренной кадастровой стоимости.

В сообщении ФНС также отмечается, что с 2019 года лица предпенсионного возраста получили право на льготу, освобождающую их от уплаты налога по одному объекту определенного вида.

Налог на имущество физических лиц ⁄ Администрация Колпашевского района

О введении с 1 января 2020 года нового порядка исчисления налога на имущество физических лиц

На протяжении текущего года в средствах массовой информации озвучивается вопрос о применении с 1 января 2020 года на территории Томской области нового порядка расчета налога на имущество физических лиц (далее – Налог).

Это означает, что Налог будет привязан к кадастровой стоимости объектов недвижимости. Сейчас он начисляется по их инвентаризационной стоимости, исчисленной с учетом коэффициента-дефлятора на основании последних данных об инвентаризационной стоимости, представленных в установленном порядке в налоговые органы до 1 марта 2013 года.

Напомним, что Томская область одной из последних переходит на исчисление налога по данной методике. На новую методику уже перешли практически все регионы страны. В соответствии с Налоговым кодексом все субъекты Российской Федерации в 2020 году должны перейти на налогообложение на базе кадастровой стоимости.

Впервые налоговые уведомления на уплату налога, исчисленного по новой методике, жители Томской области получат в 2021 году. Земельный налог при этом сохраняется.

Кадастровая оценка объектов

В Томской области, в том числе и на территории нашего района, в текущем году проведена новая государственная кадастровая оценка объектов недвижимости. Такая оценка проводилась областным государственным бюджетным учреждением «Томский областной центр инвентаризации и кадастра» (далее – ОГБУ «ТОЦИК»). В Колпашевском районе осуществляет деятельность территориальное отделение этого учреждения (г.Колпашево, ул. Белинского, 9).

Такая оценка проводилась областным государственным бюджетным учреждением «Томский областной центр инвентаризации и кадастра» (далее – ОГБУ «ТОЦИК»). В Колпашевском районе осуществляет деятельность территориальное отделение этого учреждения (г.Колпашево, ул. Белинского, 9).

Результаты кадастровой оценки утверждены приказом Департамента по управлению государственной собственностью Томской области от 22.11.2019 №41 «Об утверждении результатов определения кадастровой стоимости объектов капитального строительства, помещений, машино-мест и иных видов объектов недвижимости (за исключением земельных участков), расположенных на территории Томской области».

Исчисление налога на имущество физических лиц в 2020 году

Новый порядок расчета налога предусматривает некоторые преимущества для налогоплательщиков:

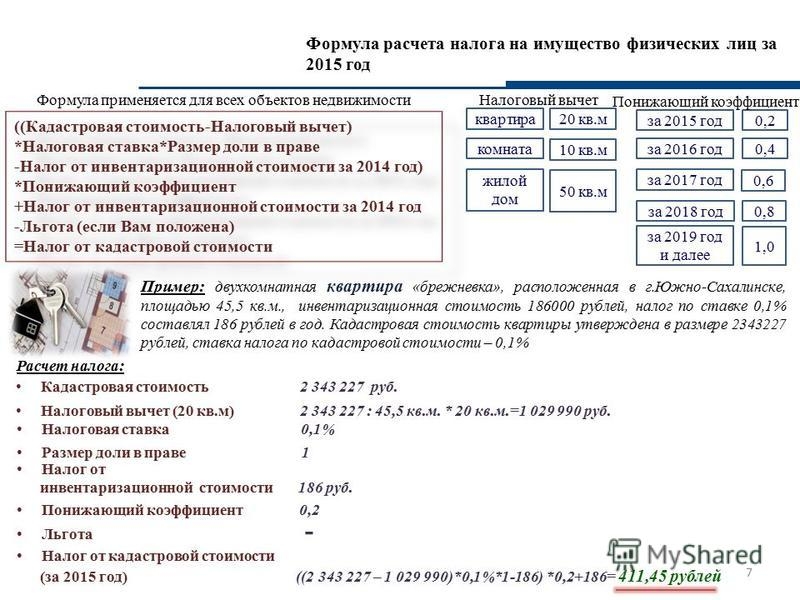

— вычет в виде необлагаемой налогом площади 10 кв. м. для комнаты, 20 кв.м. для квартиры и 50 кв.м. для жилого дома;

— пониженную максимально возможную ставку 0,3 % по сравнению с действующей максимальной 2 %.

Все льготы, которые ранее применялись для этого налога, будут сохранены, в том числе для пенсионеров.

К тому же переход на новый порядок будет поэтапным. Первые 3 года будут применяться понижающие коэффициенты: 0,2 – при исчислении налога за 2020 год, 0,4 – за 2021 год, 0,6 – за 2022 год, и с 2023 года – в полном объеме.

Исходя из представленной новой кадастровой стоимости объектов налогообложения все муниципалитеты Колпашевского района провели анализ налоговой нагрузки в связи с изменением налоговой базы и определились с налоговыми ставками в новых условиях, поскольку за муниципалитетами закреплено полномочие устанавливать ставки в конкретном муниципальном образовании в пределах максимальных ставок, установленных Налоговым кодексом РФ. Работа проведена большая и очень ответственная, поскольку вопрос очень важный. Ведь необходимо было найти «золотую середину» — определить разумную налоговую нагрузку на граждан, при этом обеспечив пополнение доходов местного бюджета.

Работа проведена большая и очень ответственная, поскольку вопрос очень важный. Ведь необходимо было найти «золотую середину» — определить разумную налоговую нагрузку на граждан, при этом обеспечив пополнение доходов местного бюджета.

Во всех муниципальных образованиях района представительными органами приняты решения об установлении налога на имущество физических лиц.

Налогоплательщиками признаются физические лица, обладающие правом собственности на имущество, признаваемое объектом налогообложения.

Объектом налогообложения признается расположенное в пределах муниципального образования следующее имущество:

1) жилой дом;

2) квартира, комната;

3) гараж, машино-место;

4) единый недвижимый комплекс;

5) объект незавершенного строительства;

6) иные здание, строение, сооружение, помещение.

Налог на имущество будут рассчитывать по новым правилам

Для исчисления налога на имущество физических лиц во всех регионах, кроме Севастополя, будет рассчитываться по кадастровой стоимости объектов. Соответствующие поправки в Налоговый кодекс РФ вступили в силу 1 января.

В ФНС заранее уточнили, что в каждом регионе переход на такой расчет налога будет осуществляться поэтапно. В настоящее время законы о применении кадастровой стоимости для исчисления налога на имущество физических лиц приняты в 84 субъектах РФ. В 2016 году такой расчет был применен в 28 регионах, в 2017 году — в 49 регионах, в 2018 году — в 63 регионах, а в 2019 году — в 70 регионах.

При переходе к использованию кадастровой стоимости в качестве налоговой базы применяется ряд правил. В частности, для всех жилых домов, квартир и комнат действует необлагаемый налогом вычет в размере кадастровой стоимости для 50 квадратных метров, 20 квадратных метров и 10 квадратных метров соответственно. Для лиц, имеющих трех и более несовершеннолетних детей, налоговые вычеты увеличены на 7 квадратных метров по жилому дому и 5 квадратных метров по квартире или комнате на каждого несовершеннолетнего ребенка. Кроме того, в первые три года при расчете налога применяются понижающие коэффициенты: в первый год — 0,2, во второй — 0,4, и в третий — 0,6;

Для лиц, имеющих трех и более несовершеннолетних детей, налоговые вычеты увеличены на 7 квадратных метров по жилому дому и 5 квадратных метров по квартире или комнате на каждого несовершеннолетнего ребенка. Кроме того, в первые три года при расчете налога применяются понижающие коэффициенты: в первый год — 0,2, во второй — 0,4, и в третий — 0,6;

Сказано, что с третьего года применения кадастровой стоимости в регионе сумма налога не может вырасти более чем на 10%. Исключение — объекты торгово-офисного назначения. А для 16 категорий физлиц действуют льготы, освобождающие их от уплаты налога по одному объекту налогообложения каждого вида, неиспользуемому в предпринимательской деятельности. Например, за один жилой дом, квартиру, гараж.

Напомним, что физлица обязаны уплачивать налог на имущество в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. При этом по действующим правилам налог на имущество физлиц можно оплатить заранее путем внесения на счет ИФНС единого налогового платежа. Внести платеж может как сам налогоплательщик, так и любое третье лицо.Платеж может вноситься в полном объеме, или частями на счет налоговой инспекции по месту жительства налогоплательщика — физлица, по месту пребывания налогоплательщика-физлица, а также по месту нахождения одного из принадлежащих физлицу объектов недвижимости — при отсутствии у налогоплательщика-физлица места жительства и места пребывания на территории РФ.

Просрочка уплаты налога означает пени на сумму задолженности. Пени начисляются в размере 1/300 ставки рефинансирования Центробанка. Кроме того, наличие у физлица задолженности по налогу является законным основанием для ограничения ему выезда за границу.

Как рассчитывается налог на недвижимость в 2020 году и когда его платить? — pr-flat.ru

В 2020 году граждане обязаны заплатить налог на имущество, начисленный за 2019 год. При этом собственники недвижимости могут сократить свои расходы, применив соответствующие вычеты и воспользовавшись предусмотренными льготами.

При этом собственники недвижимости могут сократить свои расходы, применив соответствующие вычеты и воспользовавшись предусмотренными льготами.

Как рассчитывается налог на недвижимость в 2020 году и когда его платить?

Рассказываем о том, когда платить налог на недвижимость, какие вычеты и льготы можно применить в 2020 году.

Сроки уплаты налога на недвижимость в 2020 годуЕжегодно произвести оплату налога на недвижимость за предыдущий год необходимо до 1 декабря года текущего.

Федеральная налоговая служба аккумулирует данные из УФМС РФ, Росреестра и других государственных ведомств, рассчитывает сумму налога, а затем рассылает уведомления гражданам. Квитанции обычно приходят по почте, но их также можно посмотреть онлайн и скачать в своем личном кабинете налогоплательщика физического лица на сайте ФНС. Ждать уведомление стоит с 1 апреля по 30 ноября.

Отметим, что отсутствие уведомления ни в коем случае не освобождает от уплаты налога. Если квитанция не получена, то необходимо обратиться в налоговую до 31 декабря и сообщить о наличии недвижимости, а также предоставить все необходимые для подтверждения права собственности документы.

Как рассчитывается налог на имущество в 2020 году?Теперь в России налог на недвижимое имущество рассчитывается исходя из кадастровой стоимости объекта. Но не все регионы страны уже перешли на новую систему.

Напомним, что до 1 января 2015 года калькуляция производилась с использованием инвентарной стоимости. Данная оценка недвижимости сильно отличалась от фактической рыночной и приводила к определенным диспропорциям. Так, например, собственник небольшой квартиры в новостройке в спальном районе города мог платить налог на имущество значительно больший, чем собственник трехкомнатной квартиры в центре, расположенной в доме, возведенном несколько лет назад.

В Свердловской области переоценка недвижимости по кадастровой стоимости привела к увеличению налоговой базы для расчета налога на имущество в среднем на 4,85%. При этом стоимость жилых помещений выросла почти на 30%, как сообщали ранее представители регионального Центра кадастровой оценки. Ставка налога составит 0,1–0,3% за минусом налоговых вычетов и понижающих коэффициентов. Фактически платить по новым правилам жители области начнут с 2021 года, то есть налог по кадастровой стоимости первый раз будет начислен за 2020 год.

При этом стоимость жилых помещений выросла почти на 30%, как сообщали ранее представители регионального Центра кадастровой оценки. Ставка налога составит 0,1–0,3% за минусом налоговых вычетов и понижающих коэффициентов. Фактически платить по новым правилам жители области начнут с 2021 года, то есть налог по кадастровой стоимости первый раз будет начислен за 2020 год.

Важно, что при расчете налога с кадастровой стоимости для жилых объектов применяются определенные налоговые вычеты и льготы.

Для жилого дома размер вычета равен кадастровой стоимости 50 кв. м., для квартиры – 20 кв. м, для комнаты – 10 кв. м.

Также предусмотрен переходный период сроком на три года, в течение которых будут применяться понижающие коэффициенты: 0,2 в первый год, 0,4 – во второй, 0,6 — в третий. Начиная с третьего года, предполагается ежегодное ограничение роста величины налога на имущество, он не должен увеличиваться более чем на 10% от прошлогодней суммы.

Также с 2020 года вступает в силу закон, согласно которому для многодетных граждан, имеющих троих и более несовершеннолетних детей, налоговые вычеты увеличены и составят: + 7 кв. м по жилому дому, + 5 кв. м по квартире или комнате на каждого несовершеннолетнего ребенка.

Подать заявление в налоговый орган о праве применения льгот необходимо до 1 ноября. Полный список категорий граждан налогоплательщиков, имеющих право на субсидии, перечислены в статье 407 Налогового Кодекса РФ.

Что делать, если я совершал сделки с недвижимостью в 2019 году?Некоторые сделки с недвижимостью подразумевают необходимость подачи налоговой декларации.

Получение дохода от сделок с недвижимостью в 2019 году

Если вы продавали недвижимость в 2019 году или получали с нее арендный доход, то в 2020 году потребуется подача декларации по форме 3-НДФЛ. Крайний срок ее оформления – до 30 апреля 2020. В одной декларации возможно отразить как доходы, так и расходы от операциям с имуществом, суммы, исчисленные к уплате в бюджет с одной стороны, и к возмещению с другой, будут зачтены друг с другом. Физические лица оплачивают налог в размере 13% (НДФЛ).

Крайний срок ее оформления – до 30 апреля 2020. В одной декларации возможно отразить как доходы, так и расходы от операциям с имуществом, суммы, исчисленные к уплате в бюджет с одной стороны, и к возмещению с другой, будут зачтены друг с другом. Физические лица оплачивают налог в размере 13% (НДФЛ).

О том, как избежать уплаты налога и подачи декларации, а также новых правилах, вступающих в силу в 2020 году, мы уже подробно рассказывали.

Крайний срок для уплаты налога по декларации – 15 июля.

Покупка жилья в 2019 годуЕсли вы купили квартиру в прошедшем году, то законодательством предусматривается право возмещения налогового вычета.

Налоговый вычет — это возврат в виде денежных средств части ранее уплаченного гражданином налога на доходы физических лиц (НДФЛ). Правом на имущественный налоговый вычет обладает налогоплательщик, который приобрел квартиру в новостройке по договору долевого участия (ДДУ, переуступке по ДДУ), в готовом доме по договору купли-продажи или по договору мены с доплатой.

Для максимального упрощения данной процедуры, советуем ознакомиться с подробной инструкцией по возврату налогового вычета в 2020 году онлайн без посещения налоговой.

Подать декларацию и заявление на налоговый вычет можно в любое время, но не позднее трех лет с момента проведения сделки.

Льготы для физических лиц по имущественным налогам

В соответствии со статьей 57 Конституции Российской Федерации каждый обязан платить законно установленные налоги и сборы. Данная конституционная обязанность имеет особый, а именно публично-правовой характер, что обусловлено самой природой государства и государственной власти.Транспортный налог, земельный налог, налог на имущество физических лиц установлены главой 28 «Транспортный налог», главой 31 «Земельный налог», и главой 32 «Налог на имущество физических лиц» Налогового кодекса Российской Федерации (далее — НК РФ).

Расчет имущественных налогов физических лиц осуществляется налоговыми органами на основании информации, представляемой в соответствии со статьей 85 НК РФ органами Росреестра, ГИБДД, гостехнадзора, подразделениями Росморречфлота, центрами ГИМС МЧС России, Росавиации, сведений нотариусов, органов МВД России, органов ЗАГС и т.д.

Для отдельных категорий граждан и видов имущества установлены льготы, которые, как правило, носят заявительный характер. Подробную информацию об установленных налоговых льготах в конкретном регионе и муниципальном образовании можно узнать, воспользовавшись информационным ресурсом «Справочная информация о ставках и льготах по имущественным налогам» раздела «Электронные услуги» официального сайта ФНС России (www.nalog.ru).

Налоговые льготы — это преимущества в области налогообложения, предоставленные законодательством отдельным категориям налогоплательщиков. Например, это возможность не платить налог или платить его в пониженном размере (пункт 1 статьи 56 НК РФ).

Обратиться с заявлением о предоставлении льготы по имущественным налогам можно в любой налоговый орган, через Личный кабинет налогоплательщика, а также через. МФЦ, либо по почте. По желанию можно приложить к заявлению документы, подтверждающие право на льготу. С учетом льготы налоговый орган произведет перерасчет суммы налогов, но не более чем за три налоговых периода (года), предшествующих календарному году предоставления заявления о применении льгот.

Рекомендуем физическим лицам, ранее не заявлявшим свое право на налоговые льготы оперативно подать заявление о применении льгот по имущественным налогам в налоговую инспекцию. В этом случае налоговое уведомление за 2019 год будет сформировано с учетом заявления, а исчисленные налоги не придется пересчитывать. В первую очередь, это касается тех лиц, у которых право на налоговые льготы впервые возникло в 2019 году, например, в связи с выходом на пенсию, приобретением статуса многодетной семьи и другое.

Благодарим Вас за сотрудничество.

Начальник инспекции,

советник государственной гражданской службы

Российской Федерации 1 класса С. Н. Кудрявцева

Удержание налога на имущество физических лиц в 2020 налоговом году

Налог на личное имущество взимается государственными или местными налоговыми органами в зависимости от стоимости соответствующего объекта недвижимости. Налог взимается с движимого имущества, такого как автомобили или лодки, и взимается ежегодно. Его также называют адвалорным налогом .

Физические лица могут вычесть налоги на личное имущество, уплаченные в течение года, в виде детализированного вычета в Приложении А своих федеральных налоговых деклараций, по крайней мере, до определенного момента.Этот вычет был неограниченным до тех пор, пока Закон о сокращении налогов и занятости (TCJA) не установил годовой лимит в размере 10 000 долларов в налоговом году 2018. Налогоплательщики, состоящие в браке, которые подают отдельные декларации, ограничены до 5 000 долларов за налоговую декларацию (всего 10 000 долларов).

Ограничение применяется ко всем государственным и местным налогам, включая налог на недвижимость и налог на прибыль, включительно. Это не предел в 10 000 долларов для каждого.

Какие налоги на недвижимость принимаются?

Налоговый кодекс довольно просто определяет налог на имущество физических лиц.Ежегодно взимается с определенных объектов собственности. В нормативных актах Казначейства США изложены три критерия для вычета налога на имущество физических лиц:

- Налог должен составлять адвалорный налог , основанный на стоимости имущества.

- Он должен вводиться ежегодно.

- Обязательно наложить на личное имущество.

IRS определяет личную собственность как «движимую», а не недвижимость. Примеры включают самолеты, лодки, дома на колесах и мотоциклы.

Налог не подлежит вычету, поскольку он не соответствует критерию «ежегодно взимаемым», если с вас взимается только один раз при покупке недвижимости.

Требование вычета

Чтобы подать заявку на вычет налогов на личную собственность, необходимо внести в нее подробные сведения. Это означает отказ от стандартного вычета для вашего статуса подачи, а стандартные вычеты довольно значительны с 2020 налогового года. Отчет, который вы подадите в 2021 году, будет включать следующие стандартные вычеты в зависимости от статуса подачи:

- 12 400 долл. США для налогоплательщиков и состоящих в браке лиц, подающих отдельные декларации

- 18 650 долларов США для тех, кто считается главой семьи

- 24 800 долларов США для налогоплательщиков, состоящих в браке и подающих совместные декларации.

Вы не можете требовать стандартного вычета для вашего статуса подачи и требовать детализированных вычетов, поэтому имеет смысл требовать вычеты по налогу на имущество только в том случае, если общая сумма всех ваших детализированных вычетов за год превышает сумму вашего стандартного вычета.

Сборы за регистрацию транспортных средств

Сборы за регистрацию транспортного средства иногда частично основываются на стоимости собственности, а частично — на других факторах. Только та часть, которая основана на стоимости имущества, может быть вычтена для налоговых целей.

IRS указывает, что регистрационный сбор может считаться налогом на личную собственность, если он основан хотя бы частично на стоимости транспортного средства, хотя весь сбор может не вычитаться.

Налоги на личную собственность на торговое оборудование

Налог на имущество физических лиц, уплачиваемый за оборудование, используемое в торговле или бизнесе, может быть вычтен как коммерческие расходы. Индивидуальные предприниматели могут вычесть эти налоги в Приложении C. Деловая часть вычитается как коммерческие расходы, а оставшаяся часть — как личный вычет, когда собственность частично используется для бизнеса, а частично — в личных целях.Взаимодействие с другими людьми

Хранение хороших записей

Сохраните все документы, в которых указана сумма уплаченного вами в течение года налога на имущество физических лиц. Это может быть ежегодная справка о регистрации транспортного средства, в которой указывается, какая часть регистрационного сбора подлежит вычету в качестве налога на имущество физических лиц.

Эффект альтернативного минимального налога

Вычет по налогу на имущество физических лиц — это корректировка для расчета альтернативного минимального налога (AMT). Налоги на личное имущество вычитаются при расчете обычного федерального подоходного налога, но они не вычитаются при расчете AMT.

Вы, вероятно, несете ответственность за AMT, если заработаете больше, чем суммы освобождения в 2020 году:

- 72 900 долларов, и вы плательщик единого налога

- 113 400 долларов, если вы состоите в браке и подаете совместную декларацию

- 56 700 долларов США, если вы состоите в браке и подаете отдельную декларацию

Налогоплательщики, на которых распространяется действие AMT, получат незначительное сокращение своих федеральных налоговых обязательств или не получат никакого сокращения их налоговых обязательств, требуя вычета налога на личное имущество.

Государственные законы могут меняться

Каждый штат устанавливает свои собственные ставки и правила оценки налога на имущество физических лиц, и они могут значительно отличаться от одной юрисдикции к другой.Местные органы власти также иногда устанавливают свои собственные налоги. Однако правила IRS по федеральному режиму этих налогов применяются ко всем.

налогов в Арканзасе | Arkansas.gov

Налоги в Арканзасе

Налог на недвижимое имущество и налог на недвижимость

Управляется коллектором вашего округа

Оценка транспортного средства, которую вы представляете каждый год, используется для расчета ваших налогов на личное имущество в округе, в котором вы проживаете.Каждый год, когда вы платите налог на недвижимость, вы платите оценку за предыдущий год. Например, в 2017 году вы будете платить налоги на личную собственность за транспортные средства, которые вы оценили в 2016 году. Вы должны заплатить налог на недвижимость за предыдущий год , прежде чем вам будет разрешено зарегистрировать новый номер транспортного средства или продлить регистрацию существующего тега .

Многие уездные сборщики принимают платежи по налогу на недвижимость через Интернет. Воспользуйтесь ссылкой ниже, чтобы найти правильный веб-сайт для оплаты налогов на недвижимость.

Вы можете платить налоги на недвижимость каждый год, начиная с марта, и они составляют до до 15 октября каждого года. Хотите напоминание? Зарегистрируйтесь на Gov2Go.

Найдите коллекционера округа

Подоходный налог с населения штата Арканзас

Если вы ищете кого-то, кто поможет вам в составлении подоходного налога с физических лиц, у Департамента финансов и администрации есть хороший список поставщиков онлайн-услуг для электронных файлов

Найдите поставщика электронных файлов

Ищете возврат подоходного налога из Арканзаса? Вы можете проверить статус своей декларации с помощью системы точки доступа налогоплательщиков штата Арканзас (ATAP).

Подоходный налог корпорации Арканзаса

Секция подоходного налога корпораций предоставляет техническую помощь корпоративным клиентам, CPAs и другим составителям налоговой декларации; обрабатывает, проверяет и проверяет декларации по подоходному налогу с корпораций C и Sub-S и заявления о возмещении, обеспечивая при этом соблюдение кодекса подоходного налога Арканзаса, правил и заявлений о политике; контролирует и обновляет компьютеризированную систему обработки, чтобы обеспечить соответствие текущим законодательным и административным требованиям.Офис состоит из зон аудита, проверки, дебиторской задолженности и ввода данных.

вычетов налога на недвижимость | H&R Block

Примечание редактора: Вы когда-нибудь задумывались о деталях, связанных с вычетом налогов на недвижимость? Вы пришли в нужное место.

Что такое налог на имущество?

Налог на недвижимость — налог на недвижимость, уплачиваемый владельцем недвижимости. Он основан на стоимости имущества. Ваша собственность оценивается местными властями, чтобы определить, сколько стоит ваша собственность и как она должна облагаться налогом.

Налоги на недвижимость являются основным источником дохода для властей города, округа и штата.

«Могу ли я вычесть налог на недвижимость?»

Как правило, вы можете вычесть налоги на недвижимость, уплаченные за недвижимость в том году, в котором они были уплачены.

Налог на недвижимость подлежит вычету, если:

- Исходя из стоимости имущества.

- Взимается единообразно по всему сообществу.

- Используется для государственных или общественных целей.

- Начислено и выплачено до конца налогового года.

Вы можете вычесть до 10 000 долларов США (или 5 000 долларов США при отдельной регистрации брака) из государственных и местных налогов, включая налоги на имущество.

Вычет налога на имущество для недвижимости — где искать

Ваш ипотечный кредитор может платить налоги на недвижимость со счета условного депонирования. Если да, они отправят вам форму 1098. В этой форме будут указаны все уплаченные вами налоги на недвижимость. Вы должны получить форму 1098 к 31 января. Если вы этого не сделаете, обратитесь к своему ипотечному кредитору, и он сможет повторно отправить форму.

Ваши налоги на недвижимость могут быть разделены, если вы купили или продали недвижимость.

- Продавец может вычесть налог на недвижимость до даты, предшествующей продаже.

- Покупатель может вычесть налог на недвижимость, начиная с даты продажи.

- Ваша доля налога на имущество остается неизменной, даже если вы уплатили все (или не уплатили ни одного) налога на имущество.

Если вы купили или продали дом в течение года, в вашем заявлении о поселении от Департамента жилищного строительства и городского развития (HUD) также будут указаны налоги на недвижимость и недвижимость.В заявлении указаны налоги, уплаченные как покупателем, так и продавцом.

Совет от профессионала : Если у вас есть квартира, и ваша ассоциация взимает с вас специальный сбор, вы не можете вычесть его как налог на недвижимость. Эти сборы считаются сбором за кондоминиум. Однако вы можете вычесть любую сумму из своего гонорара, которая покрывает налог на недвижимость. Если ассоциация кондоминиумов пришлет вам заявление, в нем должна быть указана сумма налога на имущество, покрываемого сбором.

Куда сообщать о налоговых льготах на имущество

Заявите их как детализированные вычеты в таблице A — Государственные и местные налоги на недвижимость (строка 5b).

____________________________________________________________________

Налоги на недвижимое имущество

Вы можете вычесть налог, который вы платите на личную собственность — например, автомобили и лодки. Налог на личную собственность — также называемый акцизным налогом — основан на стоимости этих личных вещей.

Для вычета налога на недвижимость должны применяться все следующие требования:

- Налогом облагается движимое имущество.

- Налог должен быть адвалорным. Это означает, что она пропорциональна стоимости личного имущества.

- Налог взимается ежегодно, даже если взимается более или менее одного раза в год.

Вы можете вычесть до 10 000 долларов США (или 5 000 долларов США при раздельном оформлении брака) из государственных и местных налогов, включая налоги на личную собственность.

Куда сообщать о налогах на личную собственность

Требуйте детализированный вычет по таблице A — Государственные и местные налоги на личную собственность (строка 5c).

Налоги, которые вы удерживаете в другом месте по возвращении, например, на домашний офис или аренду, не подлежат этому вычету.

Дополнительная помощь по налоговым льготам на имущество

Навигация по налоговым льготам на имущество может быть сложной задачей, поэтому вы можете попросить о помощи. Независимо от того, записываете ли вы встречу с одним из наших опытных налоговых профи или выбираете один из наших онлайн-продуктов для подачи налоговой декларации, вы можете рассчитывать на H&R Block, который поможет вам вернуть как можно больше денег.

Налоги на личную собственность Определение | Bankrate.com

Что такое налоги на личную собственность?Налоги на личную собственность, также известные как налоги на собственность, представляют собой форму налогообложения так называемой личной собственности.Личное имущество определяется как любое движимое имущество, не связанное с домом или зданием. Требования к налогу на личную собственность варьируются от штата к штату и в основном касаются бизнеса. В бизнесе все движимые активы считаются личной собственностью и ежегодно облагаются налогом. Кроме того, в некоторых штатах облагается налогом личное имущество, такое как автомобили, лодки и самолеты. Личная собственность не включает недвижимое имущество, которое включает недвижимость, землю и здания.

Более подробное определениеИсторически все имущество облагалось налогом как средство сбора средств для финансирования местных властей, хотя эти требования со временем постепенно смягчались.Для физических лиц наиболее очевидной формой этого налога является налог на недвижимость, а также налог, взимаемый в некоторых штатах с ценного движимого имущества, такого как транспортные средства. Налог к уплате основан на процентном соотношении от оценочной стоимости недвижимости.

Налоги на личную собственность больше всего затрагивают предприятия, потому что все оборудование, которое не является частью недвижимого имущества и которое используется в бизнесе, считается личной собственностью. Это означает, что компаниям необходимо вести подробный учет всего личного имущества, включая цену покупки и ежегодную амортизацию.Личная собственность может быть материальной, то есть физической, которую можно почувствовать и потрогать, или нематериальной, такой как ценные бумаги, патенты и авторские права.

Личное имущество облагается местным налогом и, если налог основан на стоимости имущества, его можно вычесть из федеральных налогов.

Примеры налога на имущество физических лицПримером налога на имущество физических лиц являются налоги, взимаемые в округе Арлингтон, штат Вирджиния, на все автотранспортные средства, которые обычно останавливаются на ночь в этом округе.Если вы живете в Арлингтоне и храните в этом округе автомобиль, дом на колесах или лодку, вы должны платить ежегодный налог на недвижимость. Однако, если вы живете в другом округе, но работаете в Арлингтоне, и ваш автомобиль хранится за пределами округа на ночь, вам не нужно платить налог.

С другой стороны, если вы ведете бизнес в Арлингтоне, то все движимые активы, принадлежащие этому бизнесу, облагаются налогом на личную собственность.

Знаете ли вы, как в вашем штате облагается налогом личное имущество? Узнайте, ознакомившись с нашими ставками государственного налога.

Вычитаются ли налоги на недвижимость? [Руководство]

Это помогает организоваться до того, как вы начнете работать с налогами — независимо от того, делаете ли вы их сами или получаете помощь. Начните с поиска ваших налоговых отчетов по налогам на недвижимость, которые вы уплатили, а также квитанций на любые автомобили, жилые дома или лодки, которые вы купили в течение года. Затем соберите свои W-2 и 1099, чтобы определить, сколько вы заплатили в качестве государственного и местного подоходного налога.

Если вы планируете потребовать вычет по налогу с продаж вместо налога на прибыль, соберите квитанции, чтобы рассчитать фактические расходы.В противном случае используйте дополнительные таблицы налоговых поступлений в конце Приложения А или калькулятор налоговых вычетов Налогового управления США (IRS), чтобы оценить, сколько вы заплатили.

Внимательно изучите свои записи, чтобы убедиться, что вы не пытаетесь вычесть то, что IRS не разрешает (например, часть вывоза мусора в счет налога на имущество).

После того, как вы упорядочите свои налоговые отчеты и квитанции, подумайте о любых других вычетах, которые вы можете сделать, включая вычеты по ипотечным процентам, медицинские и стоматологические расходы, благотворительные взносы, а также убытки от несчастных случаев и краж.

Заполните График A (и другие необходимые формы, в зависимости от применяемых вычетов), чтобы рассчитать ваши общие вычеты. Если ваши общие детализированные вычеты превышают стандартный вычет, введите эту сумму в форму 1040. В противном случае лучше использовать стандартный вычет.

Если вы работаете с налоговым бухгалтером, они должны запустить оба сценария, чтобы убедиться, что вы получите наилучший возможный налоговый режим. Это может стоить тех денег, которые вы платите.

Могу ли я вычесть налог на недвижимость за неполный год?

Если вы купили или продали дом в этом году — и владели им только часть года — вы пропорционально распределяете налоги и отчисления на недвижимость.

Например, скажем, вы продали свой дом 31 марта: вы заплатите четверть налогов (это, вероятно, будет обработано за заключительным столом) и вычтете четверть налогов на недвижимость с дома. Таким образом, если бы налоговый счет за год составлял 1000 долларов, вы бы заплатили 250 долларов в виде налогов и могли бы вычесть ту же сумму.

Но что, если вы съехали, скажем, 12 июня, а не ровно через четверть года? Это та же идея, что и в приведенном выше примере. Определите процент владения недвижимостью в течение года, а затем умножьте его на годовой налоговый счет.

Вы можете использовать приложение или онлайн-калькулятор, чтобы вычислить, сколько дней в году длится свидание. 12 июня, например, приходится на 163-й день. Разделите это число на 365 (количество дней в году), чтобы найти процент года, в котором вы владели домом. В этом случае это будет 44,6575%. Если налоговый счет составляет 1000 долларов, пропорциональные налоги на недвижимость за год будут составлять 446,58 долларов.

Вычитаются ли налоги на передачу недвижимости?

Нет, это не так. Если вы покупаете или продаете недвижимость, вы будете платить налог на передачу собственности (также известный как налог на деяние, налог на регистрацию ипотеки или гербовый сбор).Налог взимается как процент от продажной цены или оценочной стоимости недвижимости.

Как правило, налог устанавливается на каждые 500 долларов стоимости собственности. Например, налог на передачу может составлять 5 долларов на каждые 500 долларов. Для дома за 200 000 долларов это дает 2 000 долларов.

В зависимости от того, где вы живете, вы можете столкнуться с уплатой налогов на уровне города, округа или штата. А если вы унаследовали или были переданы в дар иным образом, вы также можете задолжать федеральный налог на передачу собственности.

В процессе переговоров покупатель и продавец решают, кто платит налог на передачу права собственности.На некоторых рынках недвижимости может быть традицией, что та или иная сторона покрывает налог. На некоторых рынках и покупатель, и продавец платят свои собственные налоги на трансферт.

Налоги на трансферт могут увеличиваться, особенно если вы должны платить их не только государству. И вы не получите налоговой льготы за их уплату. Независимо от того, покупатель вы или продавец, трансфертные налоги не вычитаются.

Тем не менее, IRS позволяет вам включать их в основу стоимости собственности, если вы заплатили им как покупателю.А если вы продавец и заплатили им, вы можете включить их в расходы по продаже, что поможет снизить прирост капитала.

Конечно, другие расходы также могут помочь снизить прирост капитала, в том числе:

- плата за рекламу и оценку,

- комиссии брокера,

- сборы за подготовку документов,

- расходы на условное депонирование и закрытие,

- ремонт дома,

- баллов, уплаченных продавцом,

- комиссионных за расчет,

- комиссионных за поиск по названию.

В случае сомнений обращайтесь.

Закон о сокращении налогов и рабочих местах почти удвоил стандартный вычет для каждого статуса подачи. Это будет лучший вариант для большинства налогоплательщиков.

Однако разбивка по статьям может иметь смысл, если у вас есть правильная комбинация вычетов, включая вычет по налогу на имущество. Вот краткое изложение наиболее распространенных вычетов с указанием их пределов:

Личное имущество для бизнеса

Новости и объявления

Личное присутствие: обратите внимание, что общественная стойка SDAT Charter & Personal Property, расположенная в Государственном центре в Балтиморе, закрыта для публики до дальнейшего уведомления.Департамент настоятельно рекомендует, когда это возможно, подавать онлайн-заявки, поскольку документы, поданные онлайн, будут обрабатываться значительно быстрее, чем документы, поданные по почте. Действует система расширения годового отчета за 2021 год: нажмите здесь, чтобы запросить бесплатное продление срока подачи годового отчета вашего предприятия за 2021 год.

: Обратите внимание, что с 1 января 2021 года все юридические лица (включая иностранные организации и отечественные неакционерные корпорации) будут обязаны подавать все просроченные годовые отчеты для восстановления, восстановления, восстановления -зарегистрироваться или повторно пройти квалификацию в Департаменте.Это следует за юридической консультацией, полученной из офиса помощника генерального прокурора SDAT.

Maryland Business Express — Сайт Maryland Business Express упрощает для владельцев бизнеса и предпринимателей планирование, запуск, управление и развитие своего бизнеса! Этот веб-сайт объединяет информацию, ранее распространенную во многих государственных учреждениях, в один, удобный для навигации сайт, а также предоставляет четкое описание шагов, необходимых для открытия бизнеса. Подразделение «Деловая личная собственность» отвечает за оценку налогооблагаемой личной собственности, принадлежащей коммерческим предприятиям на территории штата Мэриленд.Чтобы получать важные напоминания от Департамента, присоединитесь к нашему списку личного имущества, щелкнув эту ссылку.Связаться с отделом

Деловое личное имущество …………………………………… …. 410-767-1170

За пределами района метро Балтимора …………………………….. ..888-246-5941

Электронная почта: [email protected]

Основной почтовый адрес

(для корреспонденции, заявлений, апелляций, исправленных деклараций и уплаты штрафа за несвоевременную подачу)

Департамент оценок и налогообложения штата Мэриленд

Отдел деловой и личной собственности

301 West Preston Street

Балтимор, Мэриленд 21201-2395

Почтовый адрес для возвратов личного имущества по форме 1 — только первичная подача

Департамент оценки и налогообложения штата Мэриленд

Налоги на недвижимость

Видео: О налоге на имущество

и оценках

В штате Нью-Йорк налог на недвижимость — это местный налог, который взимается и расходуется на местном уровне для финансирования местных органов власти и государственных школ.Хотя само государство не собирает и не получает какой-либо прямой выгоды от налога на имущество, этот налог по-прежнему имеет большое значение как крупнейший источник доходов для поддержки муниципальных служб и служб школьного округа.

Округа, города, поселки, деревни, школьные округа и специальные округа используют налоги на имущество для финансирования:

- школ

- Полиция и пожарная охрана

- ремонт дорог

- многие другие коммунальные услуги

Налог на недвижимость рассчитывается исходя из стоимости недвижимости

Налог на имущество — это адвалорный налог, то есть он основан на стоимости недвижимости.Недвижимость (обычно известная как «недвижимость») — это земля и любые постоянные постройки на ней.

Без учета льгот, равные по стоимости объекты недвижимости в одном и том же сообществе должны уплачивать одинаковую сумму налога на недвижимость. Владельцы более ценной собственности должны платить больше налогов, чем владельцы менее ценной собственности.

В отличие от многих штатов, в Нью-Йорке нет налога на личное имущество. Вместо того, чтобы облагать налогом такие предметы, как ювелирные изделия и автомобили, налогом облагается только недвижимость.

Куда идет налог на имущество

Школьные округа являются крупнейшими пользователями налога на имущество. В финансовые годы, закончившиеся в 2009 году, местные органы власти и школьные округа за пределами Нью-Йорка взимали 28,87 миллиарда долларов в виде налогов на недвижимость. Из них 62 процента взимались школами и 17 процентов — округами. Оставшийся 21 процент был распределен между городками, особыми районами, городами и селами.

Налог на недвижимость повышается

В период с 1992 по 2009 год сборы по налогу на имущество в масштабе штата увеличились вдвое, причем за последние семь лет сборы выросли на 46 процентов.

Определите, увеличиваются ли ваши местные налоги

Чтобы определить, увеличиваются ли ваши местные налоги, вам следует изучить налоговые сборы, а не налоговые ставки. Налоговые ставки не являются точными показателями того, насколько больше школьный округ или местное правительство собирают налогов в этом году. Это связано с тем, что налоговые ставки основаны на общих налогооблагаемых оценках школьного округа или муниципалитета. Если стоимость собственности в юрисдикции изменится, это изменит налоговую ставку. Например:

- Город увеличивает налоги, но оставляет прежнюю налоговую ставку.В результате повышения налогов город собирает больше налогов. Чтобы собрать такую же сумму налогов, ставка налога должна снизиться пропорционально.

Если вы хотите знать, тратит ли школьный округ, город, поселок или округ больше, посмотрите на бюджет. Если вы хотите знать, собирает ли он больше налогов, посмотрите на сборы и общую сумму, которая должна быть собрана в виде налогов.