Налог на землю 2019 для юридических лиц

Земельный налог для юридических лиц — это обязательный платеж, который должно уплачивать лицо, имеющее в собственности участок земли. Организации должны сами произвести расчет и отчитаться перед Налоговой инспекцией. Расскажем в статье, как рассчитать земельный налог в 2019 году юридическому лицу, как определить авансы по земельному налогу, сроки уплаты 2019, какую отчетность нужно сдать в связи с его уплатой.

Правовые акты, регулирующие порядок налогообложения

Налоговый платеж за землю юридическими лицами оплачивается по месту нахождения участка, то есть в местный бюджет. Соответственно, правила, по которым рассчитывается налог на землю 2019 для юридических лиц, устанавливаются не только НК РФ, но также и законами, издаваемыми местными органами власти. В главе 31 НК РФ прописаны общие правила налогового администрирования:

- объект обложения;

- налогоплательщики;

- максимальная ставка;

- порядок расчета;

- сроки предоставления отчетности.

Местные власти наделены правом устанавливать дифференцированную ставку платежа и сроки его перечисления.

Налоги на строения на земельном участке 2019 взимаются в соответствии со статьями 30 и 32 НК РФ. То есть они облагаются налогом на имущество. Введение иных сборов пока не планируется, что неоднократно разъяснял Минфин (Письмо от 27.06.2018 № 03-05-06-01/44126).

Земельный налог: сроки оплаты 2019

Сроки перечисления устанавливаются законодательными актами муниципалитетов. При этом они не должны быть ранее даты предоставления налоговой декларации. Пунктом 3 статьи 398 установлено, что декларация предоставляется организациями в ИФНС не позднее 1 февраля года, следующего за отчетным.

Платеж может перечисляться организацией один раз в год либо в местном законе может быть предусмотрено перечисление авансовых платежей. Чтобы узнать, в какие сроки уплачивается налоговый сбор в вашем регионе, необходимо обратиться к законодательству муниципального образования.

| Муниципальное образование | Закон | Сроки перечисления | |

|---|---|---|---|

| годового платежа | авансовых платежей | ||

| Санкт-Петербург | 617-105 от 23.11.2012 | 10 февраля 2019 года | Последний день месяца, следующего за расчетным кварталом |

| Москва | 74 от 24.11.2004 | 1 февраля 2019 года | Последний день месяца, следующего за расчетным кварталом |

| Севастополь | 81-ЗС от 26.11.2014 | 1 февраля 2019 года | Последний день месяца, следующего за расчетным кварталом |

Земельный налог: ставка 2019

Ставки, так же как и сроки перечисления, устанавливаются местными властями. Они могут устанавливать дифференцированные ставки для разных видов деятельности или статуса организации. Но в любом случае ставки не могут превышать те, которые установлены в статье 394 НК РФ. Для организаций это:

- 0,3 % — для участков сельхозназначения, жилищного фонда, земель ЖКХ, личных подсобных хозяйств, предоставленных для обеспечения обороны, безопасности и таможенных нужд;

- 1,5 % — в отношении иных участков.

Также могут быть местным законодательствам установлены налоговые льготы.

| Ставка | Вид земель, размещаемые объекты |

|---|---|

| 0,01 | Жилищный фонд, инфраструктура ЖКХ |

| Многоэтажные и подземные гаражи | |

| 0,03 | Сады, скверы, парки, пляжи |

| 0,04 | Ветучреждения, крытые спорткомплексы без трибун |

| 0,042 | Для личного подсобного, дачного хозяйства |

| Рыбное хозяйство, стоянки транспорта | |

| 0,06 | Для объектов образования, соцобеспечения, физкультуры и спорта, больничных учреждений |

| 0,1 | Объекты культуры и искусства, религиозные объекты |

| 0,3 | Сельскохозяйственного назначения |

| Для оздоровительных целей | |

| 0,4 | Для рекреационных целей, размещение аттракционов, аквапарков |

| 0,42 | Стоянки индивидуального легкового автотранспорта |

| 1,4 | Гостиницы |

| 1,5 | Прочие |

Расчет земельного налога 2019 для юридических лиц

Налоговый платеж за землю рассчитывается исходя из кадастровой стоимости. Налоговая база определяется в отношении каждого участка исходя из кадастровой стоимости по состоянию на 1 января года, за который производится расчет (статья 391 НК РФ). Изменение стоимости в течение года не влияет на расчет налогового платежа.

Размер платежа за землю к перечислению за год определяйте по формуле:

Чтобы определить размер авансового платежа, необходимо посчитать сумму к уплате за год и умножить ее на ¼.

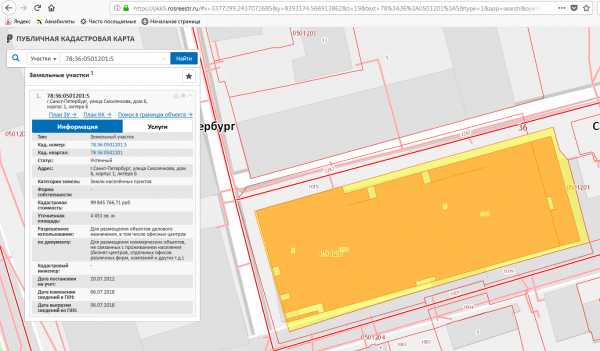

Юридическое лицо определяет налоговую базу самостоятельно на основании сведений Единого государственного реестра недвижимости. Для этого можно воспользоваться открытыми данными, размещенными на сервисе «Публичная кадастровая карта». Поиск участка удобнее всего производить по кадастровому номеру. По результатам поиска будут получены следующие сведения об участке:

- адрес места нахождения;

- площадь;

- кадастровая стоимость;

- назначение.

Декларация по земельному налогу 2019

Организации, являющиеся плательщиками налогового платежа на землю, обязаны предоставлять в ИФНС налоговую декларацию. На сегодняшний день действует форма, утвержденная Приказом ФНС от 10.05.2017 № ММВ-7-21/347@ ( с учетом изменений, внесенных приказом ФНС от 30.08.2018 N ММВ-7-21/509@).

Предоставляется отчетность один раз в год. Срок — до 1 февраля 2019 года. Сдать ее необходимо в ИФНС по месту нахождения земельного участка.

Бланк декларации

ppt.ru

как платить правильно, рассчеты и штрафы

Каждому владельцу собственного участка ежегодно приходится платить налог на землю. 2019 год обещает быть урожайным и для того, чтобы использовать землю по назначению, владельцам приходится соблюдать определенные правила. Как правило, люди в кризисное время интересуются, будут ли введены какие-либо изменения в этом году и какую стоимость придется платить в государственную казну.

Содержание статьи

Налоговая база

Оплачивать налог на землю 2019 нужно будет только тем, у кого земля находится в собственности или же могут распоряжаться ею бессрочно, а также тем, кто является наследником участка. Тем, кто брал землю в аренду или же просто использует ее в срочном порядке, оплачивать налог не должен.

Налогообложением будет покрываться любая земля, исключая определенные категории (ст.389 НК РФ):

- Объект особого назначения. К нему относятся любые участки, которые были признаны культурным наследием страны, заповедные зоны, земля на побережье озера и реки, считающиеся водным фондом, а также земля, ограниченная в обороте.

- Площадки рядом с многоквартирными домами.

К налоговой базе относится сумма, которую принимают за основу и с ее помощью высчитывается ежегодный взнос. Это и есть кадастровая стоимость того или иного объекта. В 2019 году она приравнивается к полной стоимости участка, находящейся в базе ЕГРН.

Какие будут изменения с начала 2019 года

Еще в недалеком 2014 году стали использовать особый алгоритм для расчета стоимости объектов во время уплаты фискальных отчислений. Если вспомнить, то раньше использовали балансовую оценку, и она была ниже рыночной стоимости, а за последнее время в учет принималась кадастровая оценка, схожая с рыночной. Переход на новую систему налогообложения должен быть постепенный – в течение 5 лет повышалась фискальная база и с каждым годом она увеличивалась на 20%.

ВАЖНО! Налог на землю 2019 будет рассчитываться из полной кадастровой стоимости, об этом свидетельствует закон «О внесении изменений в ст. 52 ч.1 и ч.2 НК РФ».За каждый год оплачивать налог необходимо в следующем периоде. Например, человек должен будет отчислить взнос за 2018 год уже до 1 декабря 2019 года. А вот в 2020 нужно будет заплатить за 2019 год.

Для того чтобы ознакомиться с кадастровой оценкой собственного участка, можно посетить официальный сайт Ростреестра (https://rosreestr.net/uznat-kadastrovuyu-stoimost-nedvijimosti).

Сумма ежегодных отчислений рассчитывается в соответствии с процентной ставкой, которую определяют положением статьи 394 НК РФ. Ничего особенного тут не менялось и в 2019 году налог останется в прежнем виде – 0,3% от ценовой политики на земли:

- предназначенные под сельскохозяйственные работы;

- используемые в личных целях для садоводства, дачных угодий, разведения животных или постройки строений;

- применяемые в качестве жилищного строительства и подобных объектов коммунального назначения;

- ограниченные в обороте (национальная безопасность).

Будьте внимательны, поскольку ставки не фиксированные строго, поэтому изменения могут внести власти субъекта, исключительно в меньшую сторону.

Значения могут отличаться в зависимости от категории объекта, его местом расположения, наличием инфраструктуры и других факторов. Как правило, фискальная ставка может быть снижена на земли, которые находятся дальше от мегаполисов. Налог может начисляться, руководствуясь общими правилами, если местная власть не определила соответствующий процент. Налоговые ставки представлены по регионам на сайте www.nalog.ru/rn77/service/tax/ поэтому каждый при желании сможет с ними ознакомиться в любое время.

Можно ли платить меньше?

Вероятно, что налог на землю 2019 снизится, когда произойдет переоценка кадастровой стоимости. В большей части российских регионов мероприятия по оценке проходили не раньше 5-6 лет назад, поэтому данные сведения требуют обновлений.

В начале 2019 года планируется провести реформирование системы кадастровой оценки. Различные частные компании на данный момент практикуют данный вид деятельности, поскольку правильно отрегулировать подход получается не всегда. Но власти хотят поручить такое задание бюро «Центр кадастровой оценки», что позволит полноценно систематизировать стоимость.

В том случае, если человек считает, что оценка объекта является высокой, то он может обратиться в Ростреестр, чтобы произвести переоценку.

Налог на землю 2019: необходимые документы

Для того чтобы снизить плату в ФНС, потребуется написать заявление о переоценке стоимости и отправить его в Роскадастр. Любое физическое лицо может обратиться непосредственно в суд и подать иск об оценочной стоимости участка. Если обращаться в ГКН и в суд, то потребуется собрать определенные документы, к числу которых относится:

- Справка об уже существующей оценки недвижимости.

- Бумаги на владение объектом.

- Межевой план и техпаспорт.

- Документ, подтверждающий принадлежность к той или иной категории применения земель.

- Квитанция об уплате государственной пошлины.

Большая часть обращений о пересмотре кадастровой оценки в 2018 году были решены в пользу владельцев.

Для тех, кто не платит

Имеются определенные категории плательщиков налогов, которые освобождены от уплаты за 600 кв. м. участка, находящимся в их собственности, независимо от того, для каких целей используется территория. В случае превышения площади, налоговая база составит часть участка без учета 600 кв. м. В том случае, если участок не достигает указанного размера, то владелец полностью освобождается от уплаты. Если у человека в пользовании находится несколько таких участков, то он самостоятельно подбирает, какой их них будет распространяться льгота.

Получить данный вид льготы могут определенные категории граждан:

- Люди, получающие поддержку от государства: дети-инвалиды, ветераны войны, а также инвалиды I и II группы.

- Люди пенсионного возраста.

Штрафы

За неуплату налога на землю 2019 предусматривается штраф. Об этом сказано в ст. 122 НК РФ. Штраф может быть двух видов:

- 40% от скрытой суммы неуплаты;

- 20% от суммы, которая была скрыта неумышленно.

Если была просрочка, то она относится к категории умышленных уклонений от неуплат. Кроме штрафов просроченные платежи могут облагаться и пеней.

Нужно понимать, что на купленном участке категории ИЖС необходимо построить хоть какое-то здание (постройку) за десять лет, после чего произвести регистрацию. Если этого не сделать, то срок налога будет увеличен в два раза спустя указанный срок.

euroexbank.ru

Налог на землю в 2019 году для физических лиц

Ежегодно человеку приходится платить за то, что он пользуется землей и выращивает на ней те или иные культуры. В соответствующем законе постоянно происходят изменения, поэтому многих волнует налог на землю в 2019 году для физических лиц, каковы изменения.

Как правильно вычислить налоговую базу

Как гласит закон, платить за пользование земли должны именно те граждане, которые являются собственниками данной территории и те лица, на которых эта земля была оформлена.

Для справки!Тем лицам, которые только арендуют ту или иную землю, а также пользуются ею только временно, платить соответствующий налог не нужно.

Читайте еще: Каковы ставки по налогу на имущество в 2019 году в Москве

Базой для уплаты данного налога является непосредственно земля, которая находится во владении. Однако существуют и некоторые исключения, на которые налог на землю в 2019 году для физических лиц не распространяется. К таковым относятся:

- та территория, которая прилегает к многоквартирному дому;

- государственные участки, а также участки специального назначения.

Основой для исчисления налога признается кадастровая стоимость той или иной территории. Согласно изменениям на законодательном уровне в налоге на землю в 2019 году для физических лиц, эта сумма является полной стоимостью земного участка.

Какие изменения произошли в 2019 году

Процесс изменения уплаты налога на землю начался еще пять лет назад, когда правительство пробовало использовать совершенно новый способ вычисления налога. Он был основан на фискальных отчислениях. Однако изменения претворялись в жизнь не сразу, а постепенно, поэтому с течением времени ежегодно увеличение составляло 20%.

Начиная с января текущего года исчисление будет производиться на основании полной кадастровой стоимости, об этом уже указано официально в законе.

Читайте еще: Новые КБК по страховым взносам с 2019 года

Если вы желаете узнать полную кадастровую стоимость непосредственно вашей территории, то необходимо просто зайти на сайт Росреестра, где вам смогут предоставить все интересующие вас данные.

Причем оплачивать стоимость вашего участка вам нужно будет в следующем месяце после того, как вам ее начислили. Фактически, до начала декабря необходимо было внести оплату за прошлый год. Поэтому за 2019 год нужно будет внести оплату до будущего декабря.

Какие ставки по налогу на землю актуальны в настоящее время

В соответствии с изменениями в налоге на землю в 2019 году для физических лиц будет использоваться соответствующая ставка. Эти изменения были внесены в налоговый кодекс и уже начали действовать.

Кардинальных каких-либо изменений за последнее время не произошло, а процентная ставка, как и ранее, составляет те же 0,3%. Однако здесь необходимо принимать во внимание то, для каких именно целей используется ваш земельный участок.

Читайте еще: Налог на землю в 2019 году для физических лиц

Уплачивать налог необходимо в том случае, если вы используете землю в следующих назначениях:

- вы производите на земле, которая имеется в вашей собственности, те или иные сельскохозяйственные работы, выращиваете разного рода культуры для употребления в пищу или же декоративного назначения;

- если на своей территории вы разводите каких-либо домашних животных, а также используете для садового хозяйства;

- если вы используете собственный участок для строительства жилого дома, а также каких-либо иных объектов;

- существует определенное ограничение в целях национальной безопасности.

На заметку!

На заметку!Если же ваш участок не подпадает ни под одно из обозначенных назначений, то вам придется платить налог в размере полутора процента.

К тому же вы должны понимать, что представленные выше ставки не являются четко фиксированными и могут изменять свои значения в связи с теми или иными решениями региональных властей. Поэтому перед уплатой налога постарайтесь удостовериться, что на территории вашего региона действует именно эта ставка.

Читайте еще: ИП налоги и обязательные платежи 2019: упрощенка без работников

Как можно платить за участок меньше

Когда происходят изменения по налогу на землю в 2019 году для физических лиц, то граждане нашей страны начинают задумываться о том, как же меньше заплатить государству. Существуют вполне легальные способы не расставаться с лишними денежными средствами.

Имейте в виду, что по статистическим данным, начиная с 2013 года, рынок недвижимости потерпел достаточно большие изменения не в лучшую сторону. В связи с тем, что покупательная способность граждан резко снизилась, они реже стали приобретать недвижимость, а также земельные участки.

Поэтому кадастровая стоимость того или иного участка становится в несколько раз меньше, а это также значительным образом влияет и на налог на землю. Тем не менее, этот аспект может быть актуален только для наиболее богатых регионов, например, для Москвы или Санкт-Петербурга.

В настоящее время под видом деятельности физических лиц занимаются определенной деятельностью некоторые некрупные компании, желая снизить ставку налога. К тому же регулировать доходы такого типа практически нереально, поэтому с данной ситуацией справиться довольно сложно.

Снизить ставку налога физическое лицо может при помощи переоценки своего земельного участка, вернее его кадастровой стоимости. Это может быть возможным только в том случае, если гражданин сомневается, что стоимость конкретно его участка была оценена первоначально правильно. Если оно так и есть, то и ставка налога для того или иного гражданина будет пересмотрена.

Однако оспорить то или иное заключение Росреестра необходимо только в течение определенного налогового периода. По этой причине важно понимать, что полностью переоценку вам необходимо будет совершить в ближайшее время. Кстати, именно с 1 января текущего года данная оценка перестанет иметь обратную силу.

xn——7kcbekeiftdh9amwkb4d2o.xn--p1ai

Как расчитывается налог на землю по новым правилам с 2019 года

Еще с 1 января 2019 года вступили в действия новые поправки в Налоговом Кодексе, которые были приняты правительством в конце 2018 года и эти поправки касаются налогообложения участков земли. Рассмотрим подробно что представляют собой новые поправки, как рассчитывается налоговая плата и сколько теперь будут платить граждане за свою землю?

Цитирование фото: expert.ru

Как начисляется налог на землю?

Сразу внесем ясность, налоги на землю платят не все, а только лица, которые являются владельцами земельного участка на бессрочной основе или те, кто наследует земельный участок. Налогообложению подвергается любой участок земли, который находится на территории, принадлежащей России или субъектам Российской Федерации, на которые распространяется единый Налоговый Кодекс РФ.

К сведению. Те, кто получил земельный участок в наследство, получают начисление налога с момента смерти владельца участка, а не с первого числа календарного месяца.

Согласно статьи 389 НК РФ, от уплаты освобождаются земельные участки, принадлежащие многоквартирному дому и прилегающие территории, такие как парковка, детская площадка и спец объекты, обслуживающие функционирование здания. Так же от земельного налога освобождены участки «особого назначения», к которым относятся заповедные зоны, участки культурного наследия, прибрежные зоны водоемов, принадлежащие водному фонду и земли, которые ограниченные в обороте или имеют стратегическое значение.

Начиная с первого января 2019 года, за основу для начисления налога на землю будет считаться не кадастровая стоимость участка как это было ранее, а полная рыночная стоимость земли, которая будет обозначена в органах ЕГРН (Единый Государственный Реестр Недвижимости). Для физических лиц, порядок перерасчета также получил изменения и если новая сумма будет больше уплаченной ранее, то перерасчет проводится не будет.

Важно! Новый алгоритм начисления налога начал постепенно применяться ещё с конца 2014 года. Целью было постепенное изменение налоговых начислений и плавный переход от инвентаризационной стоимости к кадастровой, затем от кадастровой к рыночной стоимости или полной кадастровой. Регламентируется это нововведение статьей 52 НК РФ от 03.08.2018 за номером 334-ФЗ.

Цитирование фото: fbm.ru

Итого мы имеем, что в начале 2019 года граждане будут платить налог за прошлый год, где налоговая ставка будет рассчитана еще на кадастровую стоимость и составлять примерно 80%, а уже в 2020 году, россиянам нужно будет заплатить земельный налог уже по рыночной (полной кадастровой) стоимости, то есть 100%.

Рекомендуем к прочтению:

Нынешние налоговые ставки

На сегодняшний день, подавляющее большинство земельных участков облагаются налогом по ставке 1,5% от рыночной стоимости. Также стоит заметить, что эти ставки могут изменяться местной администрацией субъекта РФ, но только в сторону уменьшения. Ставка в 0,3% от рыночной стоимости распространяется на земли:

- На которых ведется или планируется ведение любых видов сельскохозяйственных работ,

- На земли для строительства жилищного или коммунального хозяйства,

- Земли стратегического назначения или ограниченные по обороту в целях национальной безопасности страны или региона,

- Земли для разведения животных, возведения личных строений или ведения садового и огородного хозяйства.

Налоговая ставка для вышеуказанных земель также может быть пересмотрена местными властями в зависимости от региона и расположения участка. Узнать детальную информацию по налоговой ставке в вашем регионе вы можете на сайте Федеральной Налоговой Службы в разделе «Справочная информация о ставках и льготах по имущественному налогу».

Кто освобождается от уплаты налога?

Полностью освобождены от уплаты налога или имеют льготы лица достигшие пенсионного возраста по старости или по выслуге лет, а также инвалиды и дети инвалиды, ветераны боевых действий и еще ряд категорий, предусмотренных в статье 391 Налогового Кодекса РФ. В частности пенсионеры не платят налог если в их владении находится участок размером до 6 соток.

Цитирование фото: yakapitalist.ru

При наличии нескольких участков, пенсионер может сам выбрать тот участок, на который будет распространяться указанная льгота. Так же от уплаты налога освобождены государственные учреждения, такие как школы, больницы и другие муниципальные объекты.

Налог не платят и объекты, относящиеся к специальным, такие как военные части, тюрьмы, испытательные полигоны и другие территории спец назначения, находящиеся в ведомстве государственных структур.

Начиная с 2020 года, от уплаты освобождены лица предпенсионного возраста, которым для выхода на заслуженную пенсию осталось менее пяти лет.

Как обжаловать кадастровую стоимость?

На практике часто получается ситуация, когда даже неполная кадастровая стоимость земельного участка по непонятным причинам значительно превышает его рыночную стоимость и граждане совершенно справедливо негодуют по поводу высоких налогов. Закон № 334 дает землевладельцам право подать заявление на пересмотр стоимости земли. Подать заявление на перерасчет в 2019 году может каждый, но результат этого пересчета будет учитываться только в плате за 2019 год, а вот оспорить сумму налога за 2018 уже возможности нет. Подавать заявление необходимо в местные органы кадастрового учета или сразу в судебные инстанции минуя официальные органы. Для судебного решения вопроса необходимо подать следующие документы:

Рекомендуем к прочтению:

- Документ на землю, который определяет ее принадлежность к реестру категорий земель,

- Подтверждающий документ на право собственности участком,

- План межевания и технический паспорт на участок,

- Справку из Роскадастра с подтверждением текущей стоимости земли,

- Квитанцию об оплате судебной пошлины,

- Исковое заявление на пересмотр стоимости

Практика таких судебных исков показывает, что за 2017 год, только 55% обращений было решено в пользу собственника, а вот за 2018 год уже 63%.

Специалисты считают, что с 2019 года налог должен стать значительно меньше, поскольку еще на 2018 год за налоговую базу бралась стоимость земли, которая рассчитывалась еще 6 лет назад, но сегодня цены на землю и недвижимость очень сильно поменялись и их пересмотр должен обрадовать владельцев участков.

Еще одна проблема заключается в том, что ранее проведением оценки земли занимались частные компании и их деятельность, как и основания для оценки, никем особо не контролировались. Но с 2019 года планируется настроить работу специального «Центра кадастровой оценки», который будет учитывать стоимость по единой расчетной сетке.

Штрафы за неуплату налогов

За неуплату налога за собственный участок предусматриваются штрафные санкции и пени, к тому же, несвоевременная уплата налога расценивается как умышленное уклонение и сотрудники налоговой службы будут относится к вам как к злостному неплательщику. Если же просрочка или неуплата не была умышленной и имела веские причины, то вам нужно будет это доказать в судебном порядке.

При неуплате налога на вас будет наложен штраф в размере 40% от общей суммы налога, но если вы через суд докажите, что неуплата была не намеренной, то штраф составит только 20% от общей суммы. Так же помимо штрафа, за просроченный период будет начислена пеня. Если налоговая служба уличит вас в несвоевременном оформлении любой постройки на вашем участке, то в качестве санкций за такое нарушение вы получите двойной налог.

vodakanazer.ru

Земельный налог по Налоговому кодексу РФ в 2019 году – глава 31

Приобретая недвижимость, человек получает не только права по ее использованию, но и обязанности, которые следует неукоснительно выполнять.

Земельные участки – тоже недвижимость, они могут являться собственностью или быть оформлены в бессрочное пользование, и в том и в другом случае физические и юридические лица обязаны ежегодно выплачивать налоговые взносы за эксплуатацию земельного фонда в собственных интересах.

Начисляется земельный налог по НК РФ. Субъекты и объекты налогообложения регламентируются главой 31 Налогового кодекса. На региональном уровне размер взносов и порядок их уплаты определяется нормативно-правовыми актами, изданными местными органами самоуправления, но основой для установки собственных правил служит НК РФ.

Понятие земельного налога

Земля является недвижимостью, а все недвижимые объекты облагаются налоговыми обязательствами. Земельный налог – это взносы, которые обладатели наделов должны вносить в государственный бюджет за право пользоваться землей, предоставленное им одним из разрешенных способов. Налоговыми ставками облагаются все физические и юридические лица, которые имеют в своей собственности земельные участки, либо пользуются ими на правах бессрочного или постоянного пользования, или получили их в наследство.

Земельный налог насчитывается за календарный год и уплачивается один раз в год. Выставляемая сумма выплат рассчитана за прошедший период с учетом времени владения землей – полный год или только его часть. Уплачивать земельный налог обязаны все налогоплательщики, которые в том или ином виде владеют участками на территории РФ. Это могут быть как граждане, так и иностранцы.

Сумма взносов индивидуальна и зависит от размера надела, его месторасположения и иных важных нюансов. Налоговый кодекс предусматривает максимальные ставки налогообложения, которые на региональном уровне могут быть снижены, но не увеличены.

Законодательная база

Налог на землю вплоть до конца 2004 года устанавливался Законом РФ №1738-1 «О плате за землю» от 1.10.1991 года. Однако в ноябре 2004 года был принят Федеральный закон №141-ФЗ, который внес изменения в Налоговый кодекс, а именно добавил в нее главу 31. В соответствии с новой редакцией ФЗ с 1 января 2005 года в силу вступали новые правила исчисления налога на землю. С этого момента основным законодательным актом в части налогообложения владельца земельных участков стал НК РФ.

В сентябре 2017 года некоторые пункты главы 31 НК РФ были пересмотрены, по причине введения новых норм для исчисления земельных взносов. Основным изменением, которое повлияло на саму суть расчетов, стал иной подход к формированию налоговой базы. В частности, для исчисления размера взносов с 2018 года за основу берется кадастровая стоимость земли. Она определяется по данным, внесенным в Единый государственный реестр недвижимости, и тем фактам, которыми располагает налоговая инспекция.

ФЗ № 286 предусматривает поэтапный переход на новую систему расчета в течение трех лет с 2018 года до 2020 года включительно.

Налогоплательщики

Субъектами налогообложения, в соответствии со статьей 388 НК РФ, считаются физические лица и организации, которые обладают наделами земли на следующих условиях:

- На правах собственности.

- По договору бессрочного пользования.

- По праву пожизненного наследования.

Не включаются в перечень налогоплательщиков те лица, которые получили землю:

- По праву срочного или бессрочного безвозмездного пользования.

- На основании договора аренды.

Отдельно в статье выделены налогоплательщики, которые входят в состав паевых инвестиционных фондов. НК определяет, что налог взимается с управляющих компании, но уплачиваться он должен за счет имущества, которое входит в паевой инвестиционный фонд.

Объект налогообложения

Статья 389 главы 31 НК РФ регламентирует перечень объектов, подлежащих налогообложению. Законодательные нормы оговаривают, что ими могут считаться те участки земли, которые находятся в пределах Российской Федерации и на которых распространяется действие предписанной нормы.

Земельные взносы за имеющиеся во владении наделы взимаются в таких случаях:

- Земля является собственностью физического лица или организации.

- Участок документально оформлен в бессрочное пользование.

- Недвижимость получена по наследству на правах пожизненного владения.

В этой же статье прописываются объекты земельной недвижимости, к которым не могут применяться налоговые ставки. К ним относят:

- Земли, которые были изъяты из оборота или ограничены в общем обороте. К таким участкам относят заповедные зоны, памятники археологии, территории на которых располагаются культурные объекты, внесенные в Перечень всемирного наследия.

- Участки, засаженные лесом.

- Наделы, на которых располагаются водные массивы и которые входят в состав водного фонда.

- Земля, которая входит в общее имущество многоквартирных домов.

К объектам налогообложения не относят те земли, что были взяты в аренду или выданы для безвозмездного пользования.

Налоговая база

С 2018 года налоговой базой считается кадастровая стоимость земельных участков, которые признаны объектами налогообложения. Определение кадастровой стоимости отдельного взятого участка производится в соответствии с законодательными нормами РФ.

Размер налога на землю рассчитывается для каждого собственника отдельно, с учетом следующих особенностей:

- Размера земельного надела.

- Месторасположения его.

- Наличия льгот у налогооблагаемого лица.

- Иные важные аспекты.

Каждый земельный участок имеет свою кадастровую стоимость. Узнать ее собственник может, подав запрос в Росреестр или зайдя на официальный сайт государственного реестра, где данную информацию можно получить бесплатно в один клик.

Важно помнить, что размер стоимости определяется в соответствии с установленными нормами, а потому несогласие с выставленной кадастровой ценой должно оспариваться официально. Для этого налогоплательщик может обратиться в Комиссию по рассмотрению споров или сразу в судебную инстанцию. Для юридических лиц обязательно сперва подавать обращение в Комиссию, а уже затем при отсутствии удовлетворяющего результата в суд.

Порядок определения

Сумма земельного налога рассчитывается исходя из кадастровой стоимости земельного участка. При вычислении размера взноса берется налоговая ставка, которая действует в данном регионе. Она может определяться по федеральному законодательству или регламентироваться местными нормативно-правовыми актами.

Налог на землю рассчитывается за прошедший отчетный период, коим признается календарный год. При определении налоговой базы выделяются следующие особенности:

- При ошибочной оценке кадастровой стоимости производится перерасчет ранее начисленных сумм по каждому налоговому периоду отдельно.

- Если цена земельного участка была пересмотрена в результате вердикта, вынесенного Комиссией или судебной инстанцией, то ее размер изменяется с момента подачи заявления о пересмотре стоимости.

- Изменение стоимости в ином порядке не позволяет изменить установленную кадастровую цену в текущем налоговом периоде, а применяет новые цифры, начиная с 1 января нового отчетного года.

При определении налоговой базы участков, которые располагаются на границе двух и более регионов, расчет производится отдельно по каждому субъекту в долях от общей установленной стоимости по кадастру. То же правило применяется в случаях, когда одним наделом владеют сразу несколько лиц. Сумма взносов определяется в процентном соотношении к размеру долевой собственности.

Налоговый период

Налоговым периодом в общих случаях признается один календарный год с 1 января по 31 декабря включительно. Взносы рассчитываются за 12 месяцев прошедшего года. Расчет налога на землю производится по окончании календарного года и после получения годовой отчетности и сведений из реестра недвижимости о зарегистрированных правах или отчуждении земельных участков. Обычно налоговая инспекция суммирует полученные сведения не раньше, чем закончится первый квартал текущего календарного года.

Для некоторых налогоплательщиков не может быть применен весь календарный год для подсчета размеров налоговых взносов. Связано это бывает с тем, что они приобрели земельный надел в течение отчетного периода или наоборот в данный отрезок времени перестали быть его владельцем. В таких случаях налоговым периодом считается только то время, в течение которого налогоплательщик был реальным владельцем земли. Расчет суммы взносов производится в процентном соотношении к сроку владения.

Ставка налога

Земельный налог исчисляется по установленным законам ставкам. Существуют показатели, установленные на федеральном уровне, которые могут использоваться местными органами властями без изменения или корректироваться ими по необходимости. Следует учитывать, что изменять принятые ставки можно в сторону уменьшения, а вот увеличивать установленный процентный барьер запрещено.

Итак, налог на землю исчисляется в размере 0,3% от кадастровой стоимости в следующих случаях:

- Участок предназначен для сельскохозяйственных работ. Это могут быть также и земли в пределах населенных пунктов, которые включены в зоны сельхозназначения и используются в соответствии с ним.

- Земля, находящаяся под уже построенными жилыми объектами или предназначенная под будущее строительство жилплощади.

- Наделы для ведения подсобного хозяйства – животноводства, садоводства, огородничества.

- Территория, которая занята под таможенные нужды, а также используется для обороны и безопасности РФ.

Объекты, которые не попали в данный перечень, облагаются по ставке 1,5%.

Предоставление льгот

Все виды налогообложения подразумевают наличие льготных категорий, которые могут быть полностью освобождены от уплаты налога на землю или на них распространяются частичные льготы, позволяющие уменьшить сумму взносов.

Существует два типа льгот:

- Федеральные – распространяющиеся на всех налогоплательщиков.

- Региональные – действующие на определенных территориях.

Под федеральные льготы подпадают следующие группы лиц:

- Герои Советского союза и России, а также кавалеры ордена славы.

- Участники боевых действий, являющиеся ветеранами или получившие инвалидность в связи с увечьями.

- Инвалиды всех групп кроме третьей.

- Инвалиды детства.

- Облученные при ликвидации последствий на Чернобыльской АЭС.

- Лица, принимавшие участие в испытании ядерного оружия, а также те, кто ликвидировал последствия действий ядерных установок.

- Люди, получившие лучевую болезнь и признанные в связи с этим инвалидами, которые принимали участие в ядерных и космических испытаниях.

Все эти категории могут рассчитывать на уменьшение налоговой базы. А вот малочисленные народы Крайнего Севера, Дальнего Востока и Сибири полностью освобождены от налогового бремени в части земельных наделов.

На региональном уровне местные власти зачастую полностью или частично освобождают от уплаты пенсионеров, малообеспеченных лиц и многодетные семьи.

Расчет платежей

Подсчет земельного налога производится налоговыми инспекторами. Но для налогоплательщика не лишним будет понимать, каким образом производится расчет. Для самостоятельного исчисления можно воспользоваться следующей формулой:

НЗ = КЦ * ПС

где;

НЗ – налог на землю,

КЦ – кадастровая цена объекта недвижимости,

ПС – применяемая процентная ставка.

Если налогоплательщик подпадает под действие льготы в виде частичного уменьшения налоговой базы, то формула выглядит так:

НЗ = (КЦ – Л) * ПС

где;

Л – это сумма льготы, на которую уменьшается налогооблагаемая база.

Если срок владения земельным наделом меньше календарного года, то применяется следующая формула:

НЗ = ((КЦ / 12) * М) * ПС

где;

12 – это количество месяцев в году,

М – количество месяцев, на протяжении которых земля находилась в собственности налогоплательщика. Обратите внимание, что дни не учитываются при расчете, а месяц всегда принимается за единицу, независимо от даты оформления земли в пользование или ее отчуждения.

Порядок и срок оплаты

Налоговый кодекс устанавливает, что конечным сроком для оплаты земельного налога является 1 декабря текущего года. Налоговые взносы при этом производятся за прошедший календарный период. В соответствии с установленной датой последним днем оплаты считается 30 ноября. Но в регионах местными властями могут устанавливаться и более ранние сроки для внесения платежей, но не позже 1 декабря.

Налоговая инспекция обязана своевременно рассчитать сумму налоговых сборов и уведомить каждого налогоплательщика о необходимости оплаты.

По закону письменное уведомление должно быть доставлено собственникам земли не позднее, чем за 30 дней до крайней даты выплаты.

На сегодняшний день многие налогоплательщики получают не бумажные, а электронные письма. Но даже отсутствие уведомления не снимает с лица обязанности по внесению налоговых взносов.

Оплата начисленной суммы может производиться любым удобным для налогоплательщиков образом – в кассах банков, через терминалы или посредством внесения различных электронных платежей. Главное, чтобы у собственника осталось подтверждение проведенной операции, а налог был полностью оплачен до крайней даты уплаты.

Декларирование

Оплаченный земельный налог должен отражаться в декларациях. Но это правило распространяется исключительно на организации, которые владеют наделами или взяли их в бессрочное пользование.

Подать декларацию обязано каждое юридическое лицо. Срок сдачи отчета установлен до 1 февраля, по истечении отчетного периода. Декларация подается по месту учета организации в налоговую инспекцию. На сегодняшний день этот документ заполняется в электронном виде и передается в ФНС по специальной программе.

pravo.estate

Земельный налог в Московской области в 2019 году

Земельный налог уплачивается всеми собственниками земельных участков. Сумма зависит от того, как используется земля: строительство дома, гаража, садоводство, ведение дачного хозяйства. Для некоторых категорий граждан действуют федеральные и региональные льготы.

Каждый год в законодательство вносятся какие-нибудь изменения, о которых нужно знать, чтобы правильно определить сумму уплаты за свое недвижимое имущество. Не является исключением и налог на землю, в 2019 году изменились правила его перерасчета за прошлое время. Кроме того, в категорию льготников добавили граждан предпенсионного возраста.

Какие ставки земельного налога действуют в 2019 году

Максимальные размеры ставок установлены Налоговым кодексом, и они остались на прежнем уровне. Для земель сельскохозяйственного назначения и ИЖС, а также садовых и дачных участков установлено значение — 0,3 % от кадастровой стоимости. Во всех других случаях — 1,5 %. Региональные власти вправе их уменьшить, но не могут установить выше порога, определенного федеральным законом.

Размер налога на землю в Московской области в 2019 году для физических лиц Администрация каждого муниципального образования устанавливает самостоятельно. Так, в Раменском районе его расчет производится на основании решения Совета депутатов № 61/1 от 28.05.2015 года.

Обычные граждане и предприниматели

Категория и назначение выделенной (приобретенной) земли

| 0,17% | 0,3% | 1% | 1,5% |

|

|

|

|

Кто имеет право на льготы

Уплачивать земельный налог в 2019 в уменьшенном размере имеют право граждане, перечисленные в ст. 391 НК РФ. Площадь участка в размере 600 кв.м., или 6 соток не подлежит налогообложению. Это изменение было внесено в декабре 2017 года, кроме того в категорию льготников включили пенсионеров. В Раменском районе Московской области многие граждане полностью освобождены от его уплаты. К ним относятся:

- участники, ветераны и инвалиды ВОВ и боевых действий;

- граждане, пострадавшие от воздействия радиации;

- герои СССР и РФ, полные кавалеры орденов Славы;

- инвалиды 1–2 групп и с детства;

- родители и вдовы в/служащих, погибших в Чечне.

Вполовину меньше рассчитанного размера платят малоимущие семьи с доходом ниже прожиточного минимума и семьи с 3-мя и более несовершеннолетними детьми. Не попадающие в эту категорию пенсионеры по местному законодательству имеют право на вычет в размере 20 % от начисленной суммы.

С введением «амнистии» на 6 соток смысл этой льготы практически потерялся, но не для всех. Если размер участка свыше 30 соток, выгоднее подать заявление на применение местной, а не федеральной льготы. В любом случае получить ее можно в отношении только одного участка.

Порядок расчета и уплаты налога

Как и раньше, налог на землю 2019 рассчитывается от кадастровой стоимости, указанной в едином реестре недвижимости (ЕГРН). Сведения автоматически поступают в инспекцию ФНС, которая начисляет сумму к уплате и высылает в адрес плательщика налоговое уведомление. Оно должно поступить не позднее, чем за 30 дней до установленного законом дня уплаты. Так, до 2 декабря 2019 года нужно внести платеж за прошедший 2018 год. При этом действуют следующие правила:

- Если гражданин приобрел участок, например, в июле, то земельный налог в 2019 году должен быть начислен только за 7 месяцев владения.

- Если земля находится в долевой собственности, сумма распределяется пропорционально размеру долей собственников.

- Тем, кто впервые получает право на льготу, например, вышел на пенсию, нужно до 1 ноября подать заявление в ФНС с просьбой о ее предоставлении.

Квитанция (уведомление) на бумажном бланке отправляется только тем, у кого нет личного кабинета на сайте налоговой инспекции. Почтовое отправление не всегда доходит до адресата. Поэтому, если до срока уплаты осталось меньше месяца, а квитанции нет, нужно обратиться в инспекцию ФНС самостоятельно и уточнить сумму платежа.

Какие последствия влечет неуплата налога

Если гражданин вовремя не получил уведомление с расчетом, он должен сообщить об этом в налоговые органы. Эта обязанность установлена законом, за ее неисполнение можно получить штраф в размере 20 % от неуплаченной в срок суммы. До 31 декабря 2019 года следует направить сообщение на бумажном бланке (форму надо взять в инспекции), или в электронном виде через Интернет.

Если этого не сделать, возникают основания для обвинения гражданина в умышленном уклонении от уплаты обязательных платежей. Штраф в этом случае удваивается (40 %), и за просрочку начисляются пени. Кстати, если будет выявлено, что на участке имеется незарегистрированная постройка, то налог на землю в Московской области в 2019 году будет увеличен в два раза.

Хорошие новости для плательщиков

С 1 января 2019 года вводится новое положение, согласно которому право на льготные 6 соток приобретают не только пенсионеры. Дело в том, что с этой даты будет постепенно увеличиваться возраст выхода на пенсию. Из-за этого граждане, которым в 2019 году исполнится 55 (женщины) и 60 лет (мужчины) теряли возможность воспользоваться пенсионной льготой.

Чтобы этого не произошло, такие налогоплательщики могут представить справку из Пенсионного фонда о том, что старому закону, действующему на 31 декабря 2018 года, они приобретали право на пенсию. В этом случае им будет предоставлен такой же вычет на земельный участок, как и получателям пенсии.

Второе нововведение: не допускается перерасчет земельного налога за прошедшее время в сторону увеличения. Например, гражданин, уплатил его в 2018 году согласно полученному уведомлению. Если кадастровая стоимость земли увеличилась, в связи с чем вырос и размер налога, ФНС не вправе делать перерасчет. Этот порядок направлен на защиту интересов добросовестных плательщиков.

2019-01-24

oblzemstroy.ru

Новый налог на землю с 2019 года

Любой собственник, владеющий землей, ежегодно выплачивает за нее налог. Сумма зависит от площади участка. В случае неуплаты начисляется пеня – вид неустойки, представляющий собой штрафную санкцию. Злостные неплательщики попадают под судебные разбирательства. Руководство страны объявило, что в этом году налог о земле будет изменен, а в лучшую или худшую сторону – неизвестно. Этот вопрос больше интересует собственников, занимающихся сельским хозяйством. Естественно и обычные обыватели не желают повышения цен.

Фото: pxhere.com

Фото: pxhere.comИзменение земельного налога

Новый алгоритм для расчета стоимости жилой недвижимости начали использовать четыре года назад. До этого времени применяли балансовую оценку. Ее определяли по данным инвентаризации. Прошло всего 4 года и вот уже заметно приближение к так называемой рыночной балансовой оценке. Ежегодно сумма налога повышалась на 20%. Неизвестно, каким будет новый налог на землю с 2019 года – последние новости об этом сообщат. Аналитики считают, что налог будет рассчитываться исходя из настоящей стоимости участка. Обыватели эту информацию могут получить на сайте налоговой службы, а также в управлении государственной регистрации.

Способы начисления налогов

Порядок налогообложения меняется ежегодно, поэтому каждого налогоплательщика интересует точная информация по этой теме. Нововведения коснутся и налоговой базы. Собственники должны будут выплачивать суммы, с учетом стоимости их участков на основании кадастровых документов. Цена земли определяется по базе данных, находящейся в ведении Единого государственного реестра недвижимости (ЕГРН). Оплачивается фактическое владение участком.

Каждый собственник имеет право пользоваться землей бессрочно и передавать ее в качестве наследства. Сегодня налогами облагаются любые участки, независимо от размеров.

Исключение составляет:

- Площадь со статусом особого назначения. Это может быть заповедник, памятник культурного наследия России, ограниченно или временно используемые земли и т п.

- Территория, с построенным на ней многоквартирным зданием.

Фото: pxhere.com

Фото: pxhere.comАктуальные ставки по налогам

Сумма отчислений устанавливается исходя из процентной ставки стоимости участка. Она устанавливается согласно налоговому кодексу. Для определенной категории собственников, сумма налога будет составлять 0,3% от стоимости участка.

Такие отчисления ожидаются в следующих случаях:

- На земле строится жилое многоквартирное здание.

- Собственник разводит и выращивает животных.

- Участок отдан под сельскохозяйственные нужды.

За другие участки граждане будут платить 1,5% от стоимости земли. Это усредненный показатель, поскольку, если личное подворье собственника расположено далеко от мегаполиса или небольшого города, то налоговые отчисления будут меньше.

Фото: pixabay.com

Фото: pixabay.comПакет необходимых документов

Иногда земельные налоги снижают. Для этого необходимо подать заявку в Кадастровую палату с просьбой переоценки участка. Другим вариантом решения проблемы может стать обращение в соответствующие судебные инстанции.

Для рассмотрения проблемы, связанной с налогообложением, потребуются следующие документы:

- Справка с указанием стоимости земельного участка и его технический план.

- Акт с описанием категории участка, и каким образом он используется.

- Квитанция, подтверждающая уплату пошлины. Ее предъявляют в судебные органы. Без этого документа решение проблемы невозможно.

Чаще всего такие вопросы решаются в пользу землевладельцев.

Фото: commons.wikimedia.org

Фото: commons.wikimedia.orgШтрафные санкции

Неуплата земельного налога длительное время грозит крупным штрафом, а при незначительной задержке, собственника ждет пеня. В первом случае человек признается злостным неплательщиком и должен будет заплатить в виде штрафа 40% от суммы налога. Во втором случае пеня составляет 20%. Определение статуса злостного неплательщика устанавливается в судебном порядке. Кроме того, собственник может «заработать» двойной налог на землю, если все постройки на своем участке оформит не вовремя. На регистрацию всех строений, ему отводится 10 лет после приобретения дома.

Кто не платит

Сегодня от налоговых отчислений освобождаются те граждане, площадь участков которых менее шести соток. Если льготник владеет несколькими земельными наделами, тогда сам выбирает участок, за который не желает платить. От налога освобождаются пенсионеры, семьи, в которых воспитываются дети-инвалиды, участники боевых действий в «горячих» точках и прочие граждане с гарантированной государственной поддержкой.

Фото: commons.wikimedia.org

Фото: commons.wikimedia.orgСнижение оплаты

В этом году ожидается действие нового закона, рассчитанного на снижение налоговых платежей. Это стало возможно благодаря пересмотру стоимости земельных участков, зарегистрированных в кадастровой палате. База данных о земельных наделах во всех российских регионах постоянно пополняется и обновляется. Это связано с заметным снижением спроса на любые объекты недвижимости. Аналитики и некоторые чиновники высшего звена утверждают, что в этом году налог будет значительно снижен. На это должны оказать непосредственное влияния реформы в области кадастровой оценке. Теперь у каждого собственника появилась возможность обращения в «Ростреестр» с просьбой пересмотра стоимости его дома и земельного участка. Если прежде землевладельцы после переоценки своих земельных наделов получали компенсации за переплату налогов, то теперь этого не будет.

bankiclub.ru