кому можно, документы, перенос остатка вычета

Особенности получения налогового вычета пенсионерами

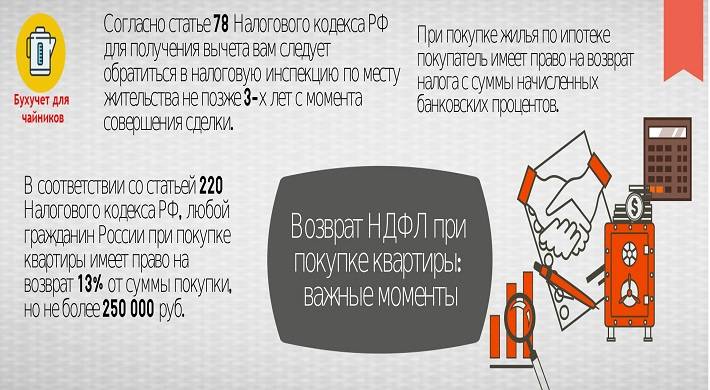

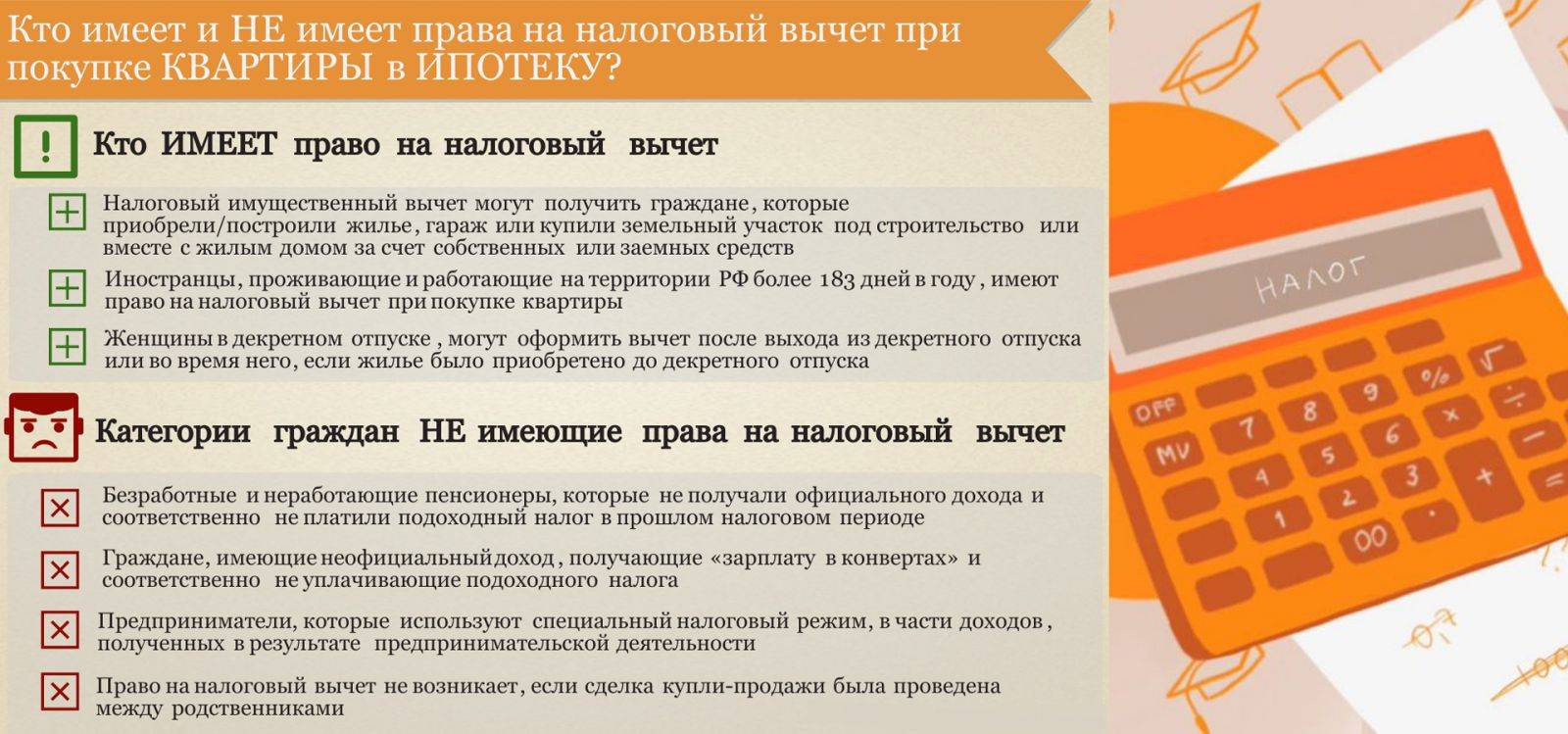

Налоговый вычет позволяет вернуть часть потраченных средств на определенные нужды. Это право регулируется законодательством России и Налоговым Кодексом РФ. Основное условие к заявителям, претендующим на получение налогового вычета – это уплата подоходного налога в размере 13% за период получения налогового вычета.

Содержание:

- Работающие пенсионеры

- Неработающие пенсионеры

- Вычет за супруга-пенсионера

- Сроки подачи заявления

- Порядок получения вычета

- Необходимые документы

Налоговый вычет можно получить при покупке квартиры, дома или другого жилья. На возврат средств могут претендовать физические лица разных категорий, являющиеся плательщиками налога на доходы физических лиц (НДФЛ) или так называемого подоходного налога. Но, так как пенсия не облагается подоходным налогом, то

Но, так как пенсия не облагается подоходным налогом, то

Работающие пенсионеры

Существует особый порядок для получения налогового вычета работающими пенсионерами при покупке квартиры, дома или другой жилой недвижимости. Они имеют право воспользоваться возможностью вернуть налог за предыдущие четыре года, также как неработающие пенсионеры, а если останется остаток вычета, то продолжать получать вычет далее.

Для получения возврата средств сразу за 4 года необходимо подать 4 декларации за каждый год отдельно – за год, в котором возникло право на вычет и три на перенос остатка.

Пенсионеры получившие дополнительный доход, например, от сдачи жилья в аренду, банковским процентам или от продажи имущества также имеют право на возврат налога или его уменьшение при условии, что подоходный налог уплачивался в размере 13%.

Неработающие пенсионеры

До 2012 года неработающие пенсионеры, не имеющие дополнительного дохода, не могли претендовать на получение вычета за покупку недвижимости. Однако в январе 2012 года вступил в силу новый Закон №330-ФЗ от 1 ноября 2011 года, согласно которому, люди пенсионного возраста без доходов стали иметь право на перенос остатка имущественного вычета на предшествующие налоговые периоды, но не более 3-х-летней давности.

Таким образом, если неработающий пенсионер купил жилую недвижимость уже после выхода на пенсию, он может подать четыре декларации и получить вычет при переносе остатка на предыдущий период. В данном случае год покупки жилья будет считаться годом образования остатка.

Вычет за супруга-пенсионера

За пенсионера, не имеющего права на получение налогового вычета, может заявить на вычет официальная супруга, если она имела доход за период, когда возникло право на вычет.

Сроки подачи заявления на возврат НДФЛ для пенсионеров

По законам РФ, неработающие пенсионеры не могут претендовать на вычет за период, более чем за 4 последних календарных года.

Порядок получения имущественного вычета пенсионером

Для получения вычета необходимо подать документы в налоговую инспекцию по месту жительства.

Необходимые документы

Что потребуется:

- гражданский паспорт;

- пенсионное удостоверение или справку из Пенсионного Фонда;

- заявление на возврат налога с указанием реквизитов банка, куда будет перечислен налоговый вычет; справка 2-НДФЛ;

- копия договора купли-продажи жилья;

- квитанции, расписка, чеки или другие платежные документы, подтверждающие расходы на приобретение жилой недвижимости;

- документ о регистрации права собственности на приобретенную квартиру, дом;

- налоговая декларация 3-НДФЛ.

Также могут потребоваться дополнительные документы для оформления налогового вычета. Например, если заявление подает супруга неработающего пенсионера, ей также нужно предоставить копию свидетельства о браке.

Если жилье приобреталось на условиях ипотечного кредита, к основным документам следует приложить банковский договор и справку из банка о размере выплаченных процентов по ипотеке.

Налоговый вычет при покупке квартиры: как оформить и получить

Тех, кто покупает жильё, ждут большие траты: деньги уйдут и на саму недвижимость,

и на оформление сделки.

Имущественный вычет поможет вернуть часть денег. В этой статье мы расскажем обо всех нюансах возврата

НДФЛ. Как

получить максимальную выгоду не только при покупке, но и при продаже недвижимости?

Как

получить максимальную выгоду не только при покупке, но и при продаже недвижимости?

Что такое налоговый вычет?

Налоговый вычет — это возможность вернуть часть уплаченного в бюджет НДФЛ. Согласно налоговому кодексу предусмотрено 5 групп налоговых вычетов:

стандартные

социальные

инвестиционные

профессиональные

имущественные

Далее мы подробнее поговорим именно об имущественных вычетах, которые можно вернуть после покупки квартиры и погашения ипотеки.

Какие есть условия для получения налогового вычета?

Необходимо быть налоговым резидентом РФ, т. е. проживать в стране не менее 183 дней в году и уплачивать налог с любых доходов по ставке 13 % (например, зарплата, вознаграждения по договору ГПХ и т.п.).

Если же вы ИП или самозанятый на упрощённой системе налогообложения, то вычет,

к сожалению, получить нельзя.

Как рассчитать сумму имущественного налогового вычета?

Имущественный налоговый вычет предоставляется только один раз. Лимиты, с которых получится вернуть налог, бывают двух типов:

2 млн ₽ — на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли в них, приобретение земельных участков или доли в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли в них, на которых расположены приобретаемые жилые дома или доля в них

3 млн ₽ — на погашение процентов по ипотеке

Следовательно, максимальные суммы ограничиваются:

260 тыс. ₽ — на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли в них, приобретение земельных участков или доли в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли в них, на которых расположены приобретаемые жилые дома или доля в них

390 тыс. ₽ — с уплаченных процентов по ипотеке

₽ — с уплаченных процентов по ипотеке

В итоге совокупная сумма имущественного налогового вычета может составить до 650 тыс. ₽. При этом, если цена квартиры менее 2 млн ₽, то имущественный вычет считается от стоимости покупки, а оставшуюся часть можно перенести на приобретение других объектов, пока вся сумма лимита не будет исчерпана. Однако, если квартира была куплена до 1 января 2014 года, то остаток вычета перенести на другую недвижимость не получится.

Если недвижимость приобретена в браке, то право на вычет имеют оба супруга. Таким образом, максимально семейная пара сможет вернуть 1,3 млн ₽ — по 260 тыс. ₽ на каждого за покупку жилья и по 390 тыс. ₽ с уплаченных процентов по ипотеке.

Когда нельзя получить налоговый вычет?

1

Если оплата производится за счёт:

материнского капитала

средств работодателя

бюджетных средств (именно по этой причине в рамках программы военной ипотеки не предусмотрен вычет: её участникам часть денег даёт государство)

2

При покупке жилья у родственников (взаимозависимых лиц)

К ним относятся:

супруг/супруга

дети, в том числе усыновлённые

родители, в том числе усыновители

родные/сводные братья и сёстры

опекун (попечитель) и подопечный

3

Если недвижимость подарена или унаследована

Какие необходимы документы для имущественного вычета?

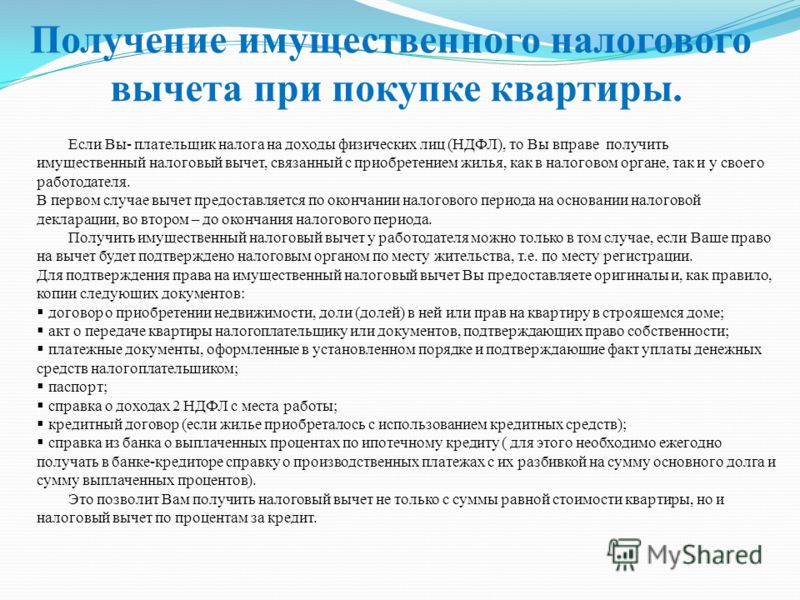

Вычет оформляется после приобретения жилья путём подачи налоговой декларации по окончании отчетного периода

либо

через налогового агента (работодателя).

Для получения вычета через работодателя владелец недвижимости получает подтверждение от налоговой инспекции о наличии такого права (на основании поданного заявления владельца и документов, предусмотренных пп. 6 п. 3 ст. 220 НК РФ) и представляет налоговому агенту для применения вычета при регулярной выплате заработной платы до окончания налогового периода (года).

Для подтверждения права на налоговый вычет необходимо предоставить в налоговый орган вместе с декларацией по форме 3- НДФЛ документы, предусмотренные пп. 6. п. 3 ст. 220 НК РФ.

Для получения вычета по процентам по ипотеке необходимо вместе с вышеуказанными документами

предоставить в

налоговый орган кредитный договор и справку, подтверждающую сумму фактически уплаченных процентов

за налоговый

период (год).

Можно ли вернуть НДФЛ при строительстве дома или покупке апартаментов?

Практически за любое жильё можно получить налоговый вычет — за таунхаус, долю в жилом помещении или даже комнату. Право на возврат налога сохраняется и при приобретении земельного участка или строительстве дома. Получить его можно только после оформления права собственности.

Налоговый кодекс предусматривает следующий перечень расходов, по которым можно оформить имущественный вычет:

1 за фактические расходы на новое строительство либо приобретение на территории Российской Федерации жилого дома или доли в нём могут включаться следующие расходы:

расходы на разработку проектной и сметной документации

расходы на приобретение строительных и отделочных материалов

расходы на приобретение жилого дома или доли в нём, в том числе не оконченного строительством

расходы, связанные с работами или услугами по строительству (достройке жилого дома или доли в нём, не оконченного строительством) и отделке

расходы на подключение к сетям электро-, водо- и газоснабжения и канализации или создание автономных источников электро-, водо- и газоснабжения, канализации

2 за фактические расходы на приобретение квартиры, комнаты или доли в них могут включаться следующие расходы:

расходы на приобретение квартиры, комнаты или доли в них либо прав на квартиру, комнату или доли в них в строящемся доме

расходы на приобретение отделочных материалов

расходы на работы, связанные с отделкой квартиры, комнаты или доли в них, а также расходы на разработку проектной и сметной документации на проведение отделочных работ

Однако за покупку апартаментов налоговый вычет получить нельзя, так как они считаются нежилым помещением.

Как получить налоговый вычет через работодателя?

В этом случае работодатель не будет удерживать НДФЛ с заработной платы до окончания налогового периода в пределах суммы вычета, указанного в уведомлении о праве на вычет от налогового органа, которое предоставил работник. Документы можно подавать, не дожидаясь окончания года, в который была куплена недвижимость.

Как оформить налоговый вычет на работе:

1 Напишите заявление в налоговую о наличии права на имущественный вычет.

2 Предоставьте в налоговый орган документы, подтверждающие право на имущественный вычет.

3 Через месяц получите в налоговой инспекции уведомление о праве на налоговый вычет.

4 Предоставьте уведомление работодателю.

Как получить имущественный вычет через налоговый орган?

Дождитесь конца года, в который было куплено жильё, после чего обратитесь в налоговый орган

и предоставьте

необходимые документы. Их проверят и вынесут решение о возврате НДФЛ. В случае одобрения

деньги в течение месяца

поступят на ваш счёт.

Их проверят и вынесут решение о возврате НДФЛ. В случае одобрения

деньги в течение месяца

поступят на ваш счёт.

Как это сделать?

1 Получите справку по форме 2-НДФЛ из бухгалтерии по месту работы.

2 Заполните налоговую декларацию по форме 3-НДФЛ.

3 Соберите документы, которые подтверждают право на недвижимость.

4 Подготовьте копии платёжных документов.

5 Предоставьте собранные документы в налоговую инспекцию по месту жительства (через личный кабинет налогоплательщика в электронном виде на сайте либо на бумажном носителе непосредственно в налоговой инспекции).

Если вы приобретали жильё в совместную собственность, то дополнительно понадобится свидетельство

о браке и

письменное соглашении супругов о распределении между ними суммы имущественного вычета.

Соглашение супругов о распределении представляется ежегодно в случае переноса остатка неиспользованного вычета на последующие отчетные периоды.

Как получить вычет в упрощённом порядке?

Механизм действия этого способа такой же, как и при получении вычета через налоговый орган, только требует гораздо меньшего количества документов. Заполните заявление на вычет в личном кабинете налогоплательщика на сайте, и оно сформируется автоматически.

1 Авторизуйтесь в личном кабинете налогоплательщика на официальном сайте ФНС.

2 Заполните заявление на получение имущественного вычета, указав банковские реквизиты.

3 Заявление сформируется автоматически.

Автоматизированная система налоговой службы сама обработает информацию, например, обратится в банк, который

выдал ипотеку, при условии, что Ваш банк входит в перечень банков, подключённых к сервису ФНС о предоставлении

вычетов в упрощённом порядке. Налоговая инспекция проведёт камеральную проверку всей информации

в течение 30

дней. Если вам одобрят налоговый вычет, деньги перечислят в течение 15 дней.

Налоговая инспекция проведёт камеральную проверку всей информации

в течение 30

дней. Если вам одобрят налоговый вычет, деньги перечислят в течение 15 дней.

В какие сроки можно оформить возврат налогов?

Вернуть НДФЛ можно начиная с календарного года, в котором возникло право на вычет, а также

за последующие годы

до его полного исчерпания. Ограничений по срокам давности нет, поэтому можно оформить имущественный

вычет даже

спустя 15 лет после покупки недвижимости. При этом вычет можно применить в отношении доходов,

полученных за

предшествующие налоговые периоды (но не позднее 3 лет). Исключение есть только для пенсионеров,

так как они

имеют право перенести вычет при покупке жилья на предшествующие налоговые периоды (до даты покупки),

но не более

трех, непосредственно предшествующих налоговому периоду, в котором образовался переносимый остаток вычета.

Если вы приобрели жильё в новостройке, то можете оформить налоговый вычет только после сдачи дома в эксплуатацию и подписания акта приёма-передачи. При покупке недвижимости на вторичном рынке вернуть НДФЛ можно сразу после того, как сделку зарегистрируют.

Как получить налоговый вычет при продаже жилья?

Продавец обязан заплатить подоходный налог, если жильё находится в собственности меньше 5 лет. Если недвижимость была получена в наследство или подарена (а также в иных случаях, установленных в п. 3 ст. 217.1 НК РФ), то срок сокращается до 3 лет.

В таком случае у него появляется право на возврат НДФЛ. Максимальная сумма, с которой можно получить налоговый вычет ограничивается:

1 млн ₽ — для комнат, квартир и домов

250 тыс. ₽ — для нежилых помещений, например, гаражей

₽ — для нежилых помещений, например, гаражей

Если за 1 год вы продали несколько объектов, то указанные лимиты применяются в совокупности по всем проданным объектам, а не по каждому в отдельности.

Иногда выгоднее не получать вычет, а уменьшать доход от продажи недвижимости на сумму документально подтверждённых расходов.

Например, если вы купили квартиру за 7 млн ₽, а через 3 года продаёте её за 8 млн ₽, то:

При налоговом вычете

Вы уменьшаете облагаемый доход (8 млн ₽) на 1 млн ₽. По итогу вы заплатите 13% с 7 млн ₽ (8 млн ₽ — 1 млн ₽).

В этом примере налог составит 910 тыс. ₽.

При уменьшении доходов на расходы

Ваш доход равен 8 млн ₽, документально подтверждённые расходы составляют 7 млн ₽. Разница между ценой

продажи и

покупки недвижимости — 1 млн ₽ (8 млн ₽ — 7 млн ₽), именно

с этой суммы вы и заплатите НДФЛ.

Разница между ценой

продажи и

покупки недвижимости — 1 млн ₽ (8 млн ₽ — 7 млн ₽), именно

с этой суммы вы и заплатите НДФЛ.

В этом примере налог составит 130 тыс. ₽ (1 млн ₽ * 13%).

Вывод:

Налоговый вычет — законный способ сэкономить при покупке недвижимости. Постоянные нововведения ФНС делают этот процесс проще и быстрее. Однако при продаже жилья мы советуем посчитать экономию двумя способами, так как уменьшение доходов на расходы может оказаться гораздо выгоднее имущественного вычета.

Могу ли я получить налоговую льготу при покупке дома?

Ипотека

Как LendingTree получает оплату?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 29 ноября 2022 г.

Примечание редактора: Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Знаете ли вы, что вы можете получить налоговые льготы на покупку дома, а также на многие текущие расходы, связанные с владением недвижимостью? Вы могли бы сэкономить тысячи долларов во время налогообложения, но сначала вы должны знать, какие из ваших расходов соответствуют требованиям, и хотите ли вы детализировать свои вычеты или использовать стандартный вычет.

Что такое налоговые льготы: объяснение вычетов и зачетов

Когда дело доходит до налоговых льгот при покупке дома, ваш бухгалтер может объяснить, что налоговые льготы от домовладения могут предоставляться в одном из двух форматов: либо налоговый вычет, либо налоговый кредит.

Налоговые вычеты

Вычеты — это расходы, которые, по согласованию IRS, вы можете вычесть из своего налогооблагаемого дохода, чтобы при оплате налогового счета вы платили меньше. Правительство хочет продвигать домовладение среди американцев, и предложение налоговых вычетов на некоторые расходы, связанные с владением домом, является одним из способов достижения этой цели.

Чтобы воспользоваться налоговыми вычетами, вам необходимо изучить и определить, какие вычеты применимы к вам, прежде чем подавать налоговую декларацию. Доступные налоговые вычеты могут меняться каждый год, как и ваше финансовое положение, однако некоторые расходы на домовладение просто не подлежат вычету.

Налоговые кредиты

Налоговые кредиты — это не то же самое, что вычеты. В то время как налоговые вычеты уменьшают сумму налогов, которую вы будете платить косвенно, уменьшая ваш налогооблагаемый доход, налоговые кредиты уменьшают ваш счет напрямую — это суммы в долларах, вычитаемые из самого вашего налогового счета.

Что такое стандартный вычет?

Важно внимательно изучить стандартные вычеты, разрешенные IRS, потому что, если вы решите их использовать, это означает, что вы не сможете детализировать свои вычеты. Вместо того, чтобы вычитать разрешенные расходы из вашего налогооблагаемого дохода, вы соглашаетесь на «фиксированный» или стандартный вычет, который не связан с какими-либо конкретными видами расходов.

Стандартные суммы вычетов 2022-2023

| Single | $12,950 | $13,850 |

| Married filing separately | $12,950 | $13,850 |

| Head of household | $19,400 | $20,800 |

| Married filing jointly | $25,900 | $27 700 |

Если вычеты, на которые вы имеете право как домовладелец, превышают стандартную сумму вычета, связанную с вашим статусом подачи налоговой декларации, то для вас может быть более целесообразно детализировать свои вычеты — в противном случае стандартный вычет может работать в вашу пользу. Обратитесь к своему налоговому специалисту за конкретными рекомендациями.

Обратитесь к своему налоговому специалисту за конкретными рекомендациями.

Налоговые вычеты при покупке, строительстве или улучшении дома

Вычет процентов по ипотеке

Вычет процентов по ипотеке — одна из основных налоговых льгот для домовладельцев — позволяет вам вычесть проценты, которые вы платите по ипотеке, используемой для покупки, строительства или улучшить свой основной дом или второй дом.

Вы можете вычесть проценты, выплаченные по ипотечному кредиту в размере до 750 000 долларов США, если вы являетесь налогоплательщиком-физическим лицом или супружеской парой, подающими совместную налоговую декларацию. Для супружеских пар, подающих документы отдельно, лимит составляет 375 000 долларов США. Если вы купили свой дом до 16 декабря 2017 года, предел вычета процентов по ипотеке составляет 1 миллион долларов США для одиноких заявителей и супружеских пар, подающих совместную и 500 000 долларов США для супружеских пар, подающих раздельную заявку.

Проценты по кредитам под залог жилья и HELOC

Те же пределы вычета применяются к процентам, выплачиваемым по кредитам под залог жилья и кредитным линиям под залог жилья (HELOC). Если вы являетесь плательщиком единого налога и общая сумма вашего первого ипотечного кредита и HELOC составляет менее 750 000 долларов США, например, вам разрешено вычесть полную сумму процентов, выплаченных по обоим кредитам, но только в том случае, если они оба были использованы для строительства. , купить или улучшить свой основной или второй дом.

Если вы являетесь плательщиком единого налога и общая сумма вашего первого ипотечного кредита и HELOC составляет менее 750 000 долларов США, например, вам разрешено вычесть полную сумму процентов, выплаченных по обоим кредитам, но только в том случае, если они оба были использованы для строительства. , купить или улучшить свой основной или второй дом.

Вычет премии по ипотечному страхованию

Если вы оплачиваете страхование ипотечного кредита в рамках ежемесячного платежа по ипотечному кредиту, вы можете иметь право на вычет этих расходов из вашего налогооблагаемого дохода. Страхование ипотечного кредита защищает вашего кредитора, если вы не можете платить по ипотечному кредиту и вступаете в дефолт по ипотечному кредиту.

Если вы получили ипотечный кредит VA и заплатили сбор за финансирование VA или заплатили гарантийный сбор USDA как часть ипотечного кредита USDA в налоговом году, за который вы подаете заявку, вы можете включить его в качестве вычета. IRS считает эти сборы формами ипотечного страхования и позволяет вам вычитать их, даже если вы не заплатили комиссию заранее, а вместо этого включили ее в сумму кредита.

Ограничения дохода при вычете ипотечного страхования

Домовладельцы со скорректированным валовым доходом (AGI) до 100 000 долларов США (или до 50 000 долларов США, если они состоят в браке и подают документы отдельно) могут вычесть свои взносы по ипотечному страхованию. Однако, если ваш AGI превышает 109 000 долларов США (54 500 долларов США, если вы состоите в браке и подаете заявление отдельно), вы не можете вычесть страховые взносы по ипотечному кредиту.

Кредит на проценты по ипотечному кредиту

Сертификат налогового кредита по ипотечному кредиту (MCC) — это налоговый кредит, выдаваемый правительством непосредственно домовладельцу, который позволяет ему уменьшить свой налоговый счет на определенный процент процентов по ипотечному кредиту. Вы можете иметь право на получение ипотечного кредита, если вы впервые покупаете жилье, военнослужащий или покупаете дом в районе, на который нацелено Министерство жилищного строительства и городских дел США (HUD). Целевые области могли быть определены как нуждающиеся в развитии или возрождении.

Целевые области могли быть определены как нуждающиеся в развитии или возрождении.

Вычет баллов по ипотеке

Еще одним налоговым преимуществом покупки дома является возможность вычесть баллы по ипотеке, которые вы уплатили авансом при заключении договора о покупке дома. Один ипотечный балл, иногда называемый дисконтным баллом, равен 1% от суммы кредита.

Вообще говоря, вы будете вычитать баллы в течение срока действия кредита, а не в том году, когда вы их выплатили. Однако из этого правила есть исключение, если вы проходите ряд тестов, как указано IRS. Тесты включают в себя:

→ Ипотека предназначена для вашего основного места жительства.

→ Оплата баллов, стоимость которых не превышает сумму, которую обычно взимают на месте.

→ Оплата баллов, которые не были выплачены вместо других расходов на закрытие, таких как оценка или плата за право собственности.

IRS описывает полный список тестов, которые вам необходимо пройти, чтобы полностью вычесть ипотечные баллы в том году, когда вы их заплатили. Если вы соответствуете всем критериям, у вас есть выбор: вычесть всю сумму, которую баллы представляют в год, когда вы заплатили, или распределить их на весь срок кредита.

Если вы соответствуете всем критериям, у вас есть выбор: вычесть всю сумму, которую баллы представляют в год, когда вы заплатили, или распределить их на весь срок кредита.

Вычет налога на имущество SALT

Предусмотрен вычет государственных и местных налогов (SALT), который включает налог на имущество. Общая сумма вычитаемого налога ограничена 10 000 долларов США для налогоплательщиков-одиночек и супружеских пар, подающих налоги совместно. Предел вычета составляет 5000 долларов США для супружеских пар, подающих отдельные заявления.

Также важно знать, что в некоторых случаях, если налогоплательщик получает возмещение из-за вычетов ОСВ, часть или все эти деньги могут подлежать налогообложению в следующем налоговом году.

Снятие средств с IRA без налоговых штрафов

Использование пенсионных фондов для покупки дома не только возможно, это вариант, который поддерживает IRS, позволяя сделать это, избегая при этом каких-либо налоговых штрафов. В большинстве сценариев вам придется заплатить как минимум два налоговых штрафа, если вы сняли средства с индивидуального пенсионного счета (IRA) до того, как вам исполнится 59½ лет: подоходный налог, а также дополнительный штраф в размере 10%. Но если вы используете деньги для покупки дома, вам не придется платить 10% штрафа за досрочное снятие средств.

Но если вы используете деньги для покупки дома, вам не придется платить 10% штрафа за досрочное снятие средств.

Налоговые льготы на экологическую модернизацию дома

Жилищный энергосберегающий кредит

Для домовладельцев существует экологически чистая налоговая льгота, известная как Жилищный энергосберегающий кредит на недвижимость. Стимул распространяется на энергосберегающие улучшения, сделанные в доме, которые могут включать солнечные батареи и ветряные турбины, среди других энергоэффективных обновлений. В зависимости от конкретного оборудования, улучшения, сделанные во втором доме, могут соответствовать требованиям.

Кредит на энергию для жилых домов составляет от 22% до 30% от стоимости улучшения, в зависимости от того, в каком году была произведена модернизация энергии, и истекает 31 декабря 2023 года.

Имущественный кредит на заправку автомобиля на альтернативном топливе

Если вы устанавливаете заправочную инфраструктуру для автомобиля на альтернативном топливе у себя дома, вы можете возместить 1000 долларов США или 30% стоимости установки (в зависимости от того, что меньше), заявив, что автомобиль на альтернативном топливе Заправка Имущественный Кредит.

Налоговые вычеты за специальное использование вашего дома

Вычет из домашнего офиса

Если вы работаете из дома или ведете надомный бизнес, вы можете претендовать на вычет из домашнего офиса, который применяется как к домовладельцам, так и к арендаторам. Чтобы соответствовать критериям, часть вашего дома (например, спальня, ставшая офисом) должна использоваться исключительно и регулярно для деловых целей. Вы также должны показать, что ваш дом является основным местом, используемым для ведения вашего бизнеса.

Есть два способа получить вычет:

- Обычный метод, который включает в себя определение процента вашего дома, используемого для коммерческой деятельности, и расчет фактических расходов на основе записей.

- Упрощенный вариант, который позволяет вам вычитать 5 долларов США за квадратный фут — до 300 квадратных футов — для коммерческого использования вашего дома.

Удаленные работники не имеют права на вычет.

Вычет расходов на аренду

Если вы сдаете в аренду весь дом или его часть, вы можете вычесть некоторые расходы, связанные с тем, что вы являетесь арендодателем, в том числе:

- Коммунальные услуги

- Ремонт

- Страхование

- Налог на имущество

- Путевые расходы

Какие расходы подлежат вычету, зависит от того, сдаете ли вы дом, который не используете в личных целях, или дом, который вы используете лично. Правила также различаются в зависимости от того, используете ли вы неполный рабочий день (например, в загородном доме) или полный рабочий день, как в ситуации с соседом по комнате.

Правила также различаются в зависимости от того, используете ли вы неполный рабочий день (например, в загородном доме) или полный рабочий день, как в ситуации с соседом по комнате.

Вычет расходов на аренду также уникален тем, что вы можете использовать его, даже если вы не указываете его в Приложении A. Вместо этого вы будете использовать Приложение E (Форма 1040), чтобы указать доход от аренды и рассчитать свой вычет.

Налоговые льготы при продаже дома

Не облагаемая налогом прибыль от продажи дома

Одна из налоговых льгот владения домом вступает в силу только после продажи дома — необлагаемая налогом прибыль.

Если вы продаете свой дом с прибылью, в большинстве случаев прирост капитала от продажи дома не облагается налогом в размере до 250 000 долларов США, если вы одиноки, и до 500 000 долларов США, если вы состоите в браке, подающем совместную декларацию. Вы должны проживать в доме и использовать его в качестве основного места жительства в течение как минимум двух из пяти лет до даты продажи, чтобы иметь право на эту налоговую льготу.

Вычет в случае потери права выкупа или продажи без покрытия (погашение долга)

Если вы продаете свой дом в ходе продажи без покрытия или проходите процедуру обращения взыскания, дом продается, а вырученные средства используются для выплаты кредитору. Однако, если сумма, которую вы должны, не полностью покрывается этими доходами, оставшийся долг называется «дефицитом», и ваш кредитор все равно может ожидать, что вы погасите этот долг. С другой стороны, если кредитор прощает дефицит, он считается частью вашего налогооблагаемого дохода.

Тем не менее, вы можете вычесть непогашенную ипотечную задолженность из ваших налогов. Закон о консолидированных ассигнованиях от 2020 года, действующий до 2025 года, позволяет исключить аннулированную ипотечную задолженность из налогооблагаемого дохода.

Как запросить налоговые вычеты

→ Шаг 1. Дождитесь налоговых форм

Каждый кредитор, с которым у вас есть ипотечный кредит, должен отправить вам налоговую форму, называемую Заявлением о процентах по ипотечному кредиту (форма 1098). Когда придет 1098, проверьте сумму процентов, указанную как выплаченную. В поле 1 будет указано, сколько процентов вы заплатили, не включая баллы, а в поле 6 — сколько вы заплатили в баллах.

Когда придет 1098, проверьте сумму процентов, указанную как выплаченную. В поле 1 будет указано, сколько процентов вы заплатили, не включая баллы, а в поле 6 — сколько вы заплатили в баллах.

→ Шаг 2. Определите, нужно ли указывать

Сложите общую сумму приемлемых расходов по всем применимым к вам вычетам. Затем сравните это число со стандартной суммой вычета, на которую вы имеете право. Если ваша общая сумма вычета по статьям не превышает стандартную сумму вычета для вашего статуса подачи налоговой декларации, то нет смысла детализировать ваши вычеты.

→ Шаг 3. Заявление о вычетах

Если вы решили детализировать, ваш последний шаг — сесть с Приложением А (форма 1040) и потребовать все запланированные вычеты.

Поделиться статьей

Текущие ставки по ипотечным кредитам

Годовых от

- 30 лет.

Зафиксированный

5,88%

Зафиксированный

5,88% - 15 лет. Зафиксированный 5,31%

- 5/1 рука 3,31%

Расчет платежа

Раскрытие информации о рекламе Применяются положения и условия. NMLS#1136

8 Налоговые вычеты для домовладельцев

Налоговое управление США имеет обширные правила в отношении налоговых льгот для домовладельцев. Давайте углубимся в налоговые льготы, которые вы должны учитывать как домовладелец.

1. Проценты по ипотеке

Если у вас есть ипотечный кредит на дом, вы можете воспользоваться вычетом процентов по ипотеке. Вы можете снизить налогооблагаемый доход за счет этого постатейного вычета процентов по ипотеке.

В прошлом домовладельцы могли вычитать проценты по ипотечным кредитам на сумму до 1 миллиона долларов. Тем не менее, Закон о снижении налогов и занятости снизил этот предел до 750 000 долларов США для одного заявителя или супружеской пары, подающих совместную декларацию. Если вы состоите в браке, но подаете документы отдельно, лимит вычета составляет 375 000 долларов США для каждой стороны.

Если вы состоите в браке, но подаете документы отдельно, лимит вычета составляет 375 000 долларов США для каждой стороны.

2. Проценты по кредиту под залог дома

Ссуда под залог дома — это, по сути, вторая ипотека на ваш дом. С помощью кредита под залог дома вы можете получить доступ к собственному капиталу, который вы построили в своем доме, в качестве залога для заимствования средств, которые вам нужны для других целей.

Как и обычные проценты по ипотечным кредитам, вы можете вычесть проценты, которые вы заплатили по кредитам под залог жилья и кредитным линиям под залог дома. Однако вы можете сделать этот вычет только в том случае, если вы использовали заемные средства для оплаты ремонта дома. До принятия Закона о снижении налогов и занятости от 2017 года вы могли вычитать проценты по этим кредитам независимо от того, как вы тратили средства.

3. Скидочные баллы

При оформлении ипотечного кредита у вас может быть возможность купить дисконтные баллы, чтобы снизить процентную ставку по кредиту. Если у вас есть этот вариант, один дисконтный балл будет равняться 1% от суммы ипотеки.

Если у вас есть этот вариант, один дисконтный балл будет равняться 1% от суммы ипотеки.

Если баллы приобретаются для снижения процентной ставки по ипотеке, вы можете вычесть стоимость дисконтных баллов. Тем не менее, «точки выдачи кредита» не будут облагаться налогом, поскольку это сборы, которые не влияют на процентную ставку вашего кредита.

4. Налоги на имущество

Как домовладелец, вы будете платить налоги на имущество на уровне штата и на местном уровне. Вы можете вычесть до 10 000 долларов США налога на имущество, если супружеская пара подает заявление совместно, или 5 000 долларов США, если вы одиноки или состоите в браке, подающем заявление отдельно.

В зависимости от вашего местонахождения налоговый вычет на имущество может быть очень ценным.

5. Необходимые улучшения дома

Необходимые улучшения дома могут квалифицироваться как налоговые вычеты. Конечно, определение «необходимого» несколько ограничено. Если вы решите обновить свою полностью функционирующую кухню, эти затраты на улучшение могут не соответствовать требованиям.

Однако, если вам необходимо сделать постоянные улучшения, чтобы сделать ваш дом более доступным по медицинским показаниям, это должно соответствовать требованиям. Несколько примеров могут включать установку медицинского оборудования, установку перил или расширение дверных проемов для доступного дома.

6. Расходы на домашний офис

Если вы ведете бизнес в своей резиденции, с вас могут вычесть некоторые расходы на содержание этого помещения. IRS требует, чтобы вы использовали свой домашний офис для регулярного и исключительного использования в бизнесе, чтобы иметь право на вычет. Если вы используете офисное пространство только тогда, когда это удобно, или только для работы из дома на вашего работодателя, это не будет соответствовать требованиям.

Что касается вычетов, размер вычета основан на проценте вашего дома, предназначенного для работы.

7. Ипотечное страхование

Частное ипотечное страхование или PMI — это еще одна статья расходов, которую многие домовладельцы должны учитывать в своем бюджете. PMI защищает вашего кредитора, если вы не в состоянии продолжать выплаты по ипотечному кредиту.

PMI защищает вашего кредитора, если вы не в состоянии продолжать выплаты по ипотечному кредиту.

Вы можете вычесть платежи по ипотечному страхованию из подробной налоговой декларации.

8. Прирост капитала

Налоговые льготы на прирост капитала вступают в силу, когда вы продаете свой дом с целью получения прибыли. Прирост капитала — это разница между стоимостью дома, когда вы его купили, и когда вы его продали. Например, предположим, вы купили свой дом за 100 000 долларов. Несколько лет спустя вы продаете свой дом за 150 000 долларов. С этой сделкой вы уйдете с приростом капитала в размере 50 000 долларов.

Если вы использовали дом в качестве основного места жительства в течение 2 из последних 5 лет, вы могли бы сохранить некоторую прибыль без каких-либо налоговых обязательств. Как супружеская пара, подающая совместную заявку, вы можете сохранить до 500 000 долларов США в виде прироста капитала. Как одиночка или супружеская пара, подающая отдельно, каждая сторона может сохранить до 250 000 долларов прироста капитала без налоговых обязательств.

Зафиксированный

5,88%

Зафиксированный

5,88%