Ст. 336 ГК РФ. Предмет залога

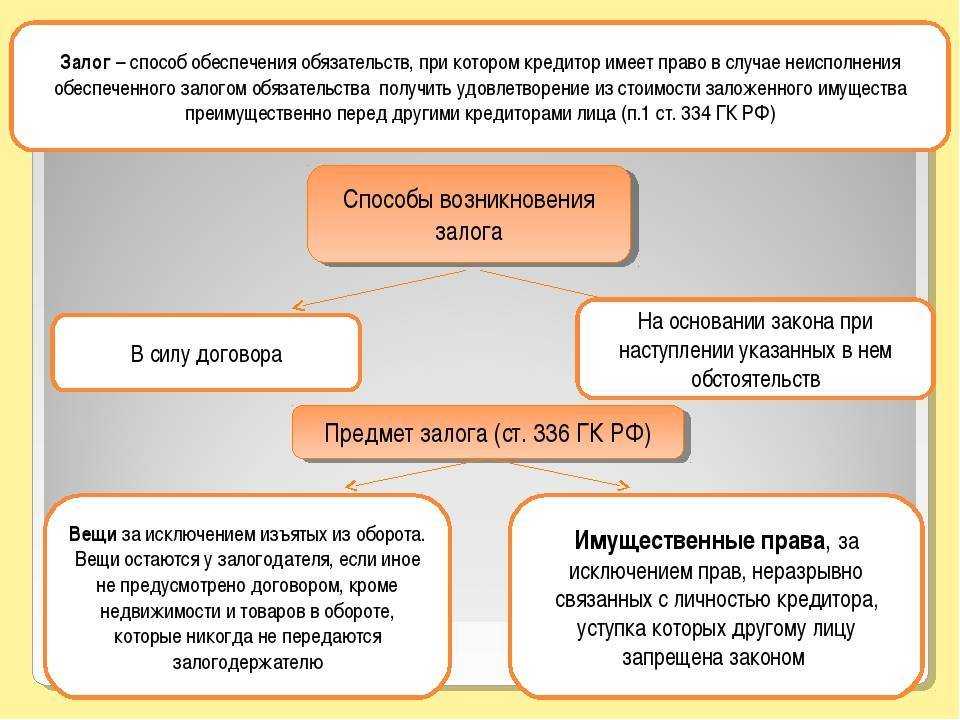

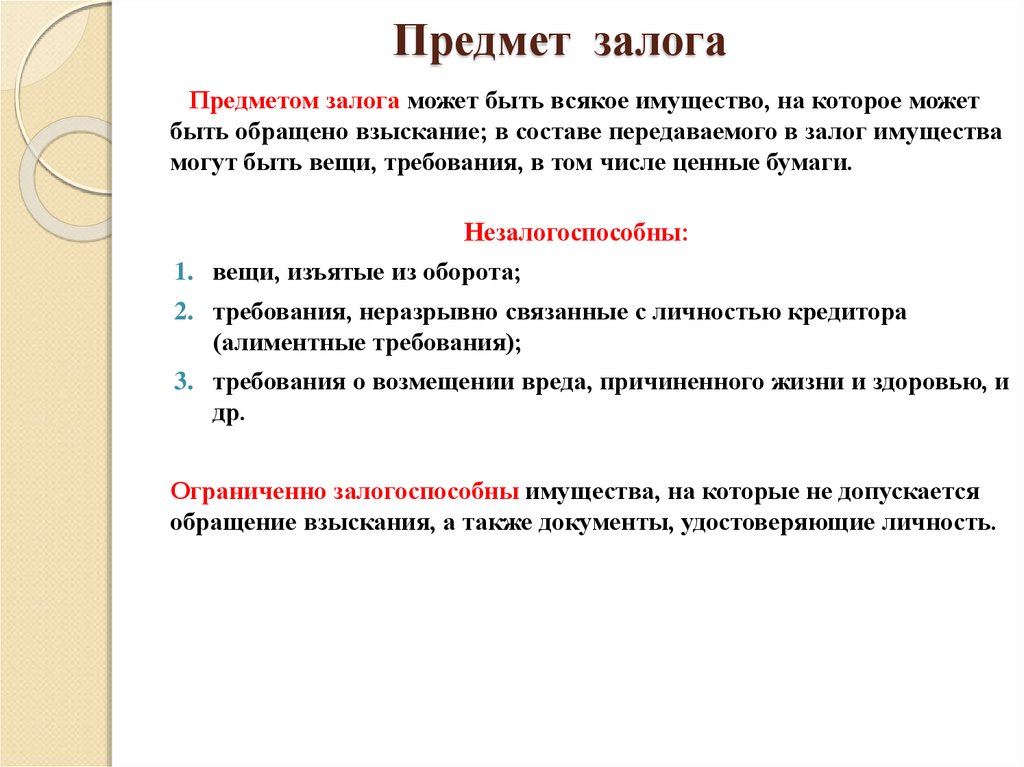

1. Предметом залога может быть всякое имущество, в том числе вещи и имущественные права, за исключением имущества, на которое не допускается обращение взыскания, требований, неразрывно связанных с личностью кредитора, в частности требований об алиментах, о возмещении вреда, причиненного жизни или здоровью, и иных прав, уступка которых другому лицу запрещена законом.

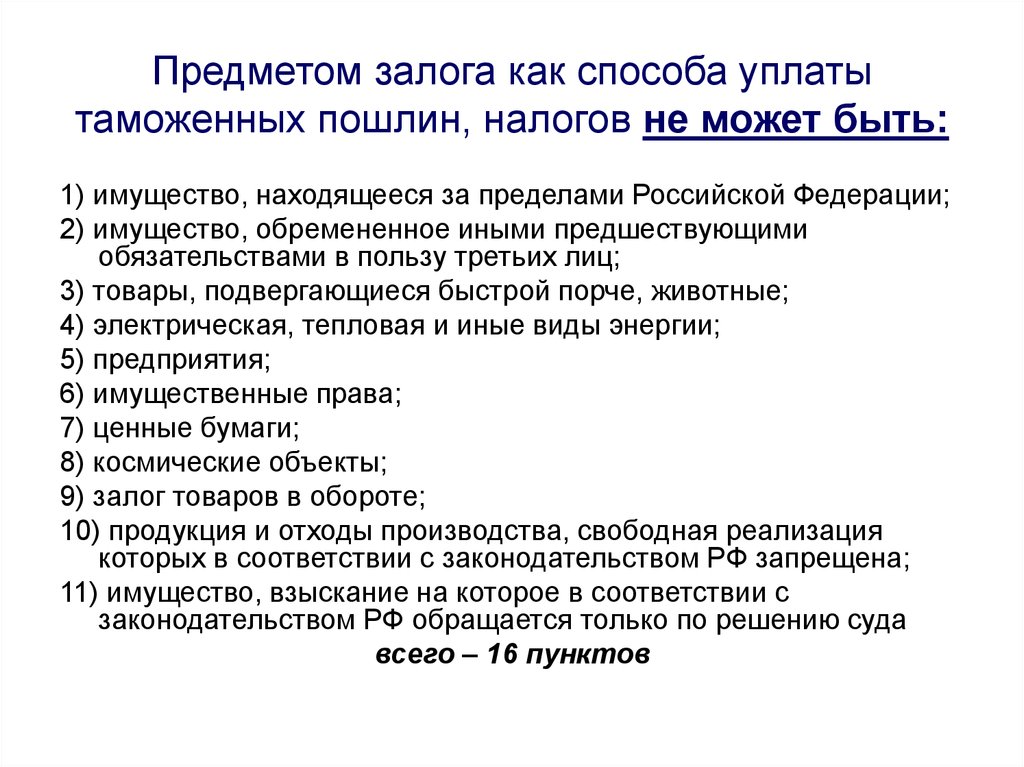

Залог отдельных видов имущества может быть ограничен или запрещен законом.

2. Договором залога или в отношении залога, возникающего на основании закона, законом может быть предусмотрен залог имущества, которое залогодатель приобретет в будущем.

3. На полученные в результате использования заложенного имущества плоды, продукцию и доходы залог распространяется в случаях, предусмотренных законом или договором.

4. При заключении договора залога залогодатель обязан предупредить в письменной форме залогодержателя о всех известных ему к моменту заключения договора правах третьих лиц на предмет залога (вещных правах, правах, возникающих из договоров аренды, ссуды и т.

См. все связанные документы >>>

< Статья 335.1. Созалогодержатели

Статья 337. Обеспечиваемое залогом требование >

1. Предметом залога согласно п. 1 комментируемой статьи может быть всякое имущество, в том числе движимые вещи, включая документарные ценные бумаги, доли в праве собственности и имущественные права, включая интеллектуальные исключительные права. Исключение составляет имущество, на которое не допускается обращение взыскания, требований, неразрывно связанных с личностью кредитора, в частности требований об алиментах, о возмещении вреда, причиненного жизни или здоровью, и иных прав, уступка которых другому лицу запрещена законом. Залог отдельных видов имущества может быть ограничен или запрещен законом.

Согласно п. 75 Постановления Пленума Верховного Суда РФ от 23 июня 2015 г. N 25 «О применении судами некоторых положений разд. I части первой Гражданского кодекса Российской Федерации» сделка, при совершении которой был нарушен явно выраженный запрет, установленный законом, является ничтожной, как посягающая на публичные интересы. Таковой признается, например, сделка о залоге требований, неразрывно связанных с личностью кредитора (п. 1 ст. 336 ГК РФ).

В п. 1 информационного письма Президиума ВАС РФ от 21 января 2002 г. N 67 «Обзор практики разрешения споров, связанных с применением норм о договоре о залоге и иных обеспечительных сделок с ценными бумагами» было отмечено, что использование в качестве предмета залога векселя, по которому имеется лишь одно обязанное лицо, не противоречит законодательству.

В то же время сервитут не может быть самостоятельным предметом купли-продажи, залога и не может передаваться каким-либо способом лицам, не являющимся собственниками недвижимого имущества, для обеспечения использования которого сервитут установлен (см. комментарий к п. 2 ст. 275 ГК).

комментарий к п. 2 ст. 275 ГК).

Залог прав участников (учредителей) иных юридических лиц (кроме прав акционеров) не допускается (см. комментарий к ст. 358.15 ГК РФ).

При этом реально предметом залога может быть не всякое имущество, залог которого не противоречит закону, а лишь то, которое является ликвидным и при нарушении должником основного обязательства может быть легко реализовано, т.е. кем-то возмездно приобретено. Залог неликвидного (нереализуемого) имущества противоречил бы обеспечительной природе этого способа обеспечения обязательства.

При определении предмета залога, как правило, указываются сведения, индивидуально определяющие заложенное имущество и позволяющие идентифицировать имущество в качестве предмета залога. Так, по договору залога вещей (за исключением залога товаров в обороте) должны быть названы не только родовые признаки соответствующего имущества (например, автомобиль «Волга», золотые часы и пр.), но и указаны индивидуальные характеристики предмета залога, позволяющие выделить его из однородных вещей.

В отношениях с участием залогодателя, осуществляющего предпринимательскую деятельность, требования к индивидуализации предмета залога менее строгие. Он может быть описан любым способом, позволяющим идентифицировать имущество в качестве предмета залога на момент обращения взыскания, в том числе путем указания на залог всего имущества залогодателя или определенной части его имущества либо на залог имущества определенных рода или вида (см. комментарий к п. 2 ст. 339 ГК РФ).

Перечень видов имущества граждан, на которое не может быть обращено взыскание, установлен в ст. 446 ГПК РФ, а также в ст. 101 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве». Соответственно, такое имущество не может быть предметом залога.

2. Договором залога, а в отношении залога, возникающего на основании закона, законом может быть предусмотрен залог имущества, которое залогодатель приобретет в будущем, в том числе залог обязательственного права, которое возникнет в будущем из существующего или будущего обязательства (см. комментарий к п. 2 ст. 336, п. 2 ст. 358.1 ГК РФ). К примеру, залог урожая будущего года, залог права на взыскание арендной платы за пользование оборудованием, договор аренды которого вступит в силу лишь в будущем году, и т.п.

комментарий к п. 2 ст. 336, п. 2 ст. 358.1 ГК РФ). К примеру, залог урожая будущего года, залог права на взыскание арендной платы за пользование оборудованием, договор аренды которого вступит в силу лишь в будущем году, и т.п.

3. Наличие в собственности вещи дает возможность ее собственнику извлекать полезные свойства из этой вещи, а именно получать плоды, продукцию, доходы, которые согласно п. 3 комментируемой статьи в случаях, предусмотренных законом или договором, могут быть предметом залога.

Под плодами понимаются продукты органического развития вещи (например, молоко от коровы). Продукция — результаты производственного использования предмета залога, тогда как доходы — это денежные поступления от его использования.

Согласно ст. 136 ГК РФ плоды, продукция, доходы, полученные в результате использования вещи, независимо от того, кто использует такую вещь, принадлежат собственнику вещи, если иное не предусмотрено законом, иными правовыми актами, договором или не вытекает из существа отношений.

4. В п. 4 комментируемой статьи говорится об обязанности залогодателя предупредить в письменной форме залогодержателя о всех известных ему к моменту заключения договора обременениях вещи. Речь идет как о вещных правах на эту вещь (например, о праве сервитута), так и об обязательственных правах (например, залогодатель должен предупредить залогодержателя о том, что заложенное нежилое помещение сдано в аренду).

Неисполнение этой обязанности влечет последствия в виде права залогодержателя потребовать досрочного исполнения обеспеченного залогом обязательства или изменения условий договора залога, если иное не предусмотрено законом или договором.

Прокурор разъясняет — Прокуратура Ярославской области

Прокурор разъясняет

- 6 ноября 2020, 00:00

Какое имущество не может быть предметом залога при получении микрозайма?

Текст

Поделиться

Предметом залога может быть любое имущество, в том числе вещи и имущественные права, за исключением имущества, на которое не допускается обращение взыскания, требований, неразрывно связанных с личностью кредитора, в частности требований об алиментах, о возмещении вреда, причиненного жизни или здоровью, и иных прав, уступка которых другому лицу запрещена законом.

Также нельзя получить займ под залог предметов обычной домашней обстановки и обихода, вещей индивидуального пользования (одежды, обуви и др.).

Как правило, в качестве залога при получении микрозайма могут приниматься любые ценные вещи (ювелирные украшения, бытовая техника и т.д.), транспортные средства, а также недвижимость.

Вместе с тем с 01.11.2019 микрофинансовым организациям запрещено также выдавать займы под залог недвижимого имущества, доли в праве на общее имущество и под залог права требования дольщика по договору долевого участия в строительстве.

В частности, данное правило распространяется на запрет выдачи займов физическому лицу в целях, не связанных с осуществлением предпринимательской деятельности, обязательства заемщика по которым обеспечены залогом.

Указанные изменения явились реакцией законодателя на ситуации, когда заемщик лишается своего жилья из-за незначительных по сравнению с его стоимостью микрокредитов.

Помощник прокурора Фрунзенского района г. Ярославля О.Н. Валиулина

Ярославля О.Н. Валиулина

Какое имущество не может быть предметом залога при получении микрозайма?

Предметом залога может быть любое имущество, в том числе вещи и имущественные права, за исключением имущества, на которое не допускается обращение взыскания, требований, неразрывно связанных с личностью кредитора, в частности требований об алиментах, о возмещении вреда, причиненного жизни или здоровью, и иных прав, уступка которых другому лицу запрещена законом.

Также нельзя получить займ под залог предметов обычной домашней обстановки и обихода, вещей индивидуального пользования (одежды, обуви и др.).

Как правило, в качестве залога при получении микрозайма могут приниматься любые ценные вещи (ювелирные украшения, бытовая техника и т.д.), транспортные средства, а также недвижимость.

Вместе с тем с 01.11.2019 микрофинансовым организациям запрещено также выдавать займы под залог недвижимого имущества, доли в праве на общее имущество и под залог права требования дольщика по договору долевого участия в строительстве.

В частности, данное правило распространяется на запрет выдачи займов физическому лицу в целях, не связанных с осуществлением предпринимательской деятельности, обязательства заемщика по которым обеспечены залогом.

Указанные изменения явились реакцией законодателя на ситуации, когда заемщик лишается своего жилья из-за незначительных по сравнению с его стоимостью микрокредитов.

Помощник прокурора Фрунзенского района г. Ярославля О.Н. Валиулина

Как использовать заложенное имущество для уменьшения первоначального взноса по ипотеке

Что такое заложенное имущество?

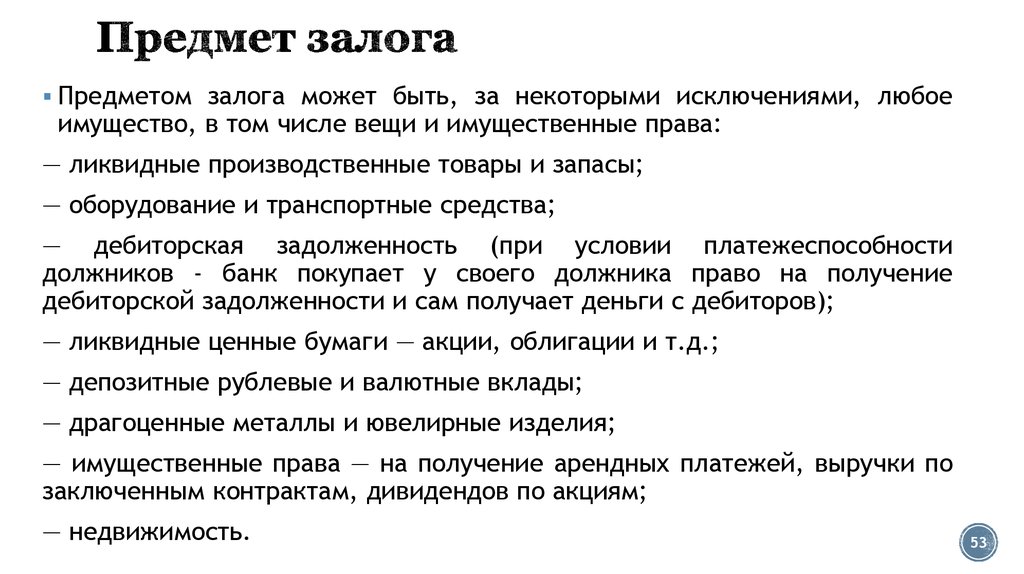

Заложенный актив — это актив, который используется кредитором для обеспечения долга или кредита и может включать денежные средства, акции, облигации и другие акции или ценные бумаги. Заложенный актив является залогом, удерживаемым кредитором в обмен на ссудные средства. Заложенные активы могут уменьшить первоначальный взнос, который обычно требуется для получения кредита, а также снизить взимаемую процентную ставку.

Заложенный актив является залогом, удерживаемым кредитором в обмен на ссудные средства. Заложенные активы могут уменьшить первоначальный взнос, который обычно требуется для получения кредита, а также снизить взимаемую процентную ставку.

Основные выводы

- Заложенный актив – это ценный актив, который передается кредитору для обеспечения долга или займа.

- Заложенные активы могут уменьшить первоначальный взнос, который обычно требуется для кредита.

- Актив также может обеспечивать лучшую процентную ставку или условия погашения кредита.

- Заемщик сохраняет право собственности на активы и продолжает получать проценты или прирост капитала по этим активам.

Как работают заложенные активы

Заемщик передает заложенный актив кредитору, но заемщик по-прежнему сохраняет право собственности на ценное имущество. В случае невыполнения заемщиком своих обязательств кредитор имеет право обратиться в суд, чтобы вступить во владение заложенным имуществом. Заемщик сохраняет за собой все дивиденды или другие доходы от актива в течение времени, когда он находится в залоге.

Заемщик сохраняет за собой все дивиденды или другие доходы от актива в течение времени, когда он находится в залоге.

Актив является просто залогом для кредитора в случае дефолта заемщика. Однако для заемщика заложенный актив может значительно помочь в получении одобрения на кредит. Активы могут включать денежные средства, акции, облигации и другие акции или ценные бумаги.

Использование актива для обеспечения векселя может позволить заемщику потребовать более низкую процентную ставку по векселю, чем если бы он имел необеспеченный кредит. Как правило, кредиты под залог активов предоставляют заемщикам более выгодные процентные ставки, чем необеспеченные кредиты.

После погашения кредита и полного погашения долга кредитор возвращает заложенное имущество заемщику. Тип и стоимость заложенных активов для получения кредита обычно согласовываются между кредитором и заемщиком.

Ипотечный залог

Покупатели жилья иногда могут закладывать активы, такие как ценные бумаги, в кредитные учреждения, чтобы уменьшить или отменить необходимый первоначальный взнос. При традиционной ипотеке залогом по кредиту является сам дом. Однако банки обычно требуют авансовый платеж в размере 20% от стоимости банкноты, чтобы покупатели не оказались должны больше, чем стоимость их дома.

При традиционной ипотеке залогом по кредиту является сам дом. Однако банки обычно требуют авансовый платеж в размере 20% от стоимости банкноты, чтобы покупатели не оказались должны больше, чем стоимость их дома.

Также без 20% первоначального взноса покупатель должен ежемесячно платить страховой взнос по частному ипотечному страхованию (PMI). Без значительного первоначального взноса заемщик, вероятно, также будет иметь более высокую процентную ставку.

Заложенный актив можно использовать для устранения первоначального взноса, избежания платежей PMI и обеспечения более низкой процентной ставки.

Например, предположим, что заемщик хочет купить дом за 200 000 долларов, для чего требуется первоначальный взнос в размере 20 000 долларов. Если у заемщика есть акции или инвестиции на сумму 20 000 долларов, они могут быть переданы в залог банку в обмен на первоначальный взнос.

Заемщик сохраняет за собой право собственности на активы и продолжает получать и сообщать о процентах или приросте капитала по этим активам. Однако банк сможет арестовать активы, если заемщик не выполнит обязательства по ипотечному кредиту. Заемщик продолжает получать прирост капитала от заложенных активов и получает ипотечный кредит без первоначального взноса.

Однако банк сможет арестовать активы, если заемщик не выполнит обязательства по ипотечному кредиту. Заемщик продолжает получать прирост капитала от заложенных активов и получает ипотечный кредит без первоначального взноса.

Использование инвестиций для ипотечного кредита на заложенное имущество

Ипотека под залог активов рекомендуется для заемщиков, у которых есть наличные деньги или инвестиции, и которые не хотят продавать свои инвестиции, чтобы заплатить первоначальный взнос. Продажа инвестиций может вызвать налоговые обязательства перед IRS. Продажа может подтолкнуть годовой доход заемщика к более высокой налоговой категории, что приведет к увеличению их причитающихся налогов.

Как правило, заемщики с высоким доходом являются идеальными кандидатами на получение ипотечного кредита под залог имущества. Тем не менее, залоговые активы также могут быть использованы для другого члена семьи, чтобы помочь с первоначальным взносом и одобрением ипотеки.

Право на ипотеку заложенных активов

Чтобы претендовать на ипотеку с залоговым имуществом, заемщик обычно должен иметь инвестиции, стоимость которых превышает сумму первоначального взноса. Если заемщик отдает залог, а стоимость обеспечения уменьшается, банк может потребовать от заемщика дополнительные средства, чтобы компенсировать снижение стоимости актива.

Если заемщик отдает залог, а стоимость обеспечения уменьшается, банк может потребовать от заемщика дополнительные средства, чтобы компенсировать снижение стоимости актива.

Хотя заемщик сохраняет за собой право по своему усмотрению в отношении того, как инвестировать заложенные средства, банк может наложить ограничения, чтобы гарантировать, что заложенные активы не будут инвестированы в финансовые инструменты, которые банк считает рискованными. Такие рискованные инвестиции могут включать опционы или производные инструменты. Кроме того, активы на индивидуальном пенсионном счете (IRA), 401(k) или других пенсионных счетах не могут быть заложены в качестве активов для кредита или ипотеки.

Плюсы и минусы кредита под залог активов или ипотечного кредита

Использование заложенных активов для обеспечения векселя имеет ряд преимуществ для заемщика. Тем не менее, кредитор потребует определенного типа и качества инвестиций, прежде чем он рассмотрит вопрос об андеррайтинге кредита. Кроме того, заемщик ограничен в действиях, которые он может совершать с заложенными ценными бумагами. В тяжелых ситуациях, если заемщик не выполнит свои обязательства, он потеряет заложенные ценные бумаги, а также дом, который они купили.

Кроме того, заемщик ограничен в действиях, которые он может совершать с заложенными ценными бумагами. В тяжелых ситуациях, если заемщик не выполнит свои обязательства, он потеряет заложенные ценные бумаги, а также дом, который они купили.

Заемщик должен продолжать отчитываться и платить налоги с любых доходов, которые он получает от заложенных активов. Однако, поскольку от них не требовалось продавать свои портфельные активы для внесения первоначального взноса, это не поместит их в группу с более высоким налоговым доходом.

Плюсы

Кредит под залог активов позволяет заемщику сохранить право собственности на ценное имущество.

Заемщик избегает налоговых штрафов или налога на прирост капитала в результате продажи активов

Залог активов позволяет избежать больших авансовых платежей по кредиту и PMI, если это применимо.

Заемщик может получить более низкую процентную ставку по кредиту или ипотеке.

Заемщик продолжает получать доход и должен сообщать о доходах от своих инвестиций.

Минусы

Возможность торговать заложенными ценными бумагами может быть ограничена, если инвестиции представляют собой акции или взаимные фонды.

Заемщик может потерять и дом, и ценные бумаги в случае дефолта.

При отсутствии первоначального взноса проценты по кредиту выплачиваются из полной стоимости имущества.

В случае снижения стоимости заложенных ценных бумаг кредитор может потребовать дополнительные средства.

Залог активов под ссуды родственника сопряжен с риском дефолта, поскольку отсутствует контроль за погашением заемщиком.

Кому принадлежит залоговое имущество?

Если вы отдаете свои активы в качестве залога по кредиту, вы все равно будете владеть заложенным залогом. Если вы не будете вносить платежи в соответствии с условиями кредита, кредитор может конфисковать залог, и вы больше не будете владеть им в то время.

Могу ли я использовать автомобиль в качестве залога по кредиту?

Вы можете использовать автомобиль в качестве залога для некоторых личных кредитов. У вас должен быть капитал в машине или стоимость, которая окупается. Если у вас возникли проблемы с получением личного кредита из-за плохой кредитной истории, вы можете рассмотреть возможность использования своей карты в качестве залога. Однако, если вы не можете произвести платежи, кредитор сможет забрать ваш автомобиль, чтобы погасить кредит.

Каковы недостатки ипотечного кредита под залог активов?

Основным недостатком ипотечного кредита является то, что вы рискуете потерять свой актив, а также свой дом в пользу кредитора, если вы не можете производить платежи по ипотечному кредиту в соответствии с условиями вашего кредита.

Итог

Залоговое обеспечение может обеспечить ряд преимуществ, но также необходимо учитывать риски. Если вы рассматриваете возможность использования залога для ипотеки, рассмотрите возможность консультации с финансовым консультантом, который расскажет вам о вариантах и их влиянии на ваше финансовое положение.

Залог — Имущество, Залог, Владение и Долг

A ХРАНЕНИЕ или доставка ПЕРСОНАЛЬНОЕ ПРО ПЕРТИ кредитору в качестве обеспечения долга или совершения действия.

Иногда называемый ответственным хранением , залог представляет собой форму обеспечения, чтобы гарантировать, что лицо погасит долг или выполнит действие по договору. При залоге одно лицо временно передает во владение имущество другому лицу. Залоги обычно используются для обеспечения ссуд, залога имущества за наличные и гарантии того, что работа по контракту будет выполнена. Каждый залог состоит из трех частей: двух отдельных сторон, долга или обязательства и договора залога. Закон о залогах довольно старый, но в современном законодательстве США в большинстве штатов он регулируется положениями ОБЕСПЕЧЕННЫЕ СДЕЛКИ в статье 9 ЕДИНОГО КОММЕРЧЕСКОГО КОДЕКСА .

Залог отличается от продажи. При продаже как владение, так и право собственности на имущество навсегда переходят к покупателю. При залоге ко второму лицу переходит только владение. Первая сторона сохраняет за собой право собственности на рассматриваемое имущество, а вторая сторона вступает во владение имуществом до тех пор, пока не будут выполнены условия договора. Вторая сторона также должна иметь залоговое право или юридический иск на рассматриваемое имущество. Если условия не соблюдены, вторая сторона может продать имущество для погашения долга. Любая сверхприбыль от продажи должна быть выплачена должнику или первой стороне. Но если продажа не соответствует сумме долга, может потребоваться судебный иск.

При продаже как владение, так и право собственности на имущество навсегда переходят к покупателю. При залоге ко второму лицу переходит только владение. Первая сторона сохраняет за собой право собственности на рассматриваемое имущество, а вторая сторона вступает во владение имуществом до тех пор, пока не будут выполнены условия договора. Вторая сторона также должна иметь залоговое право или юридический иск на рассматриваемое имущество. Если условия не соблюдены, вторая сторона может продать имущество для погашения долга. Любая сверхприбыль от продажи должна быть выплачена должнику или первой стороне. Но если продажа не соответствует сумме долга, может потребоваться судебный иск.

В договоре о залоге указывается, что является причитающимся, имущество, которое должно быть использовано в качестве залога, и условия погашения долга или обязательства. В простом примере Джон просит одолжить 500 долларов у Мэри. Сначала Мэри решает, что Джону придется заложить свою стереосистему в качестве гарантии того, что он погасит долг к определенному времени. По закону Джон называется залогодателем , а Мэри залогодержателем. Стереосистема относится к категории залогового имущества. Как и в любом обычном договоре залога, владение заложенным имуществом переходит к залогодержателю. Однако при этом право собственности (право собственности) на заложенное имущество остается за залогодателем. Джон отдает стереосистему Мэри, но она по-прежнему принадлежит ему по закону. Если Джон вернет долг по договору, Мэри должна вернуть стереосистему. Но если он не заплатит, она может продать его, чтобы погасить его долг.

По закону Джон называется залогодателем , а Мэри залогодержателем. Стереосистема относится к категории залогового имущества. Как и в любом обычном договоре залога, владение заложенным имуществом переходит к залогодержателю. Однако при этом право собственности (право собственности) на заложенное имущество остается за залогодателем. Джон отдает стереосистему Мэри, но она по-прежнему принадлежит ему по закону. Если Джон вернет долг по договору, Мэри должна вернуть стереосистему. Но если он не заплатит, она может продать его, чтобы погасить его долг.

Заложенное имущество должно находиться во владении залогодержателя. Это может быть достигнуто одним из двух способов. Имущество может находиться в фактическом владении залогодержателя, то есть в физическом владении (например, Мэри держит стереосистему Джона в своем доме). В противном случае оно может находиться во конструктивном владении залогодержателя, а это означает, что залогодержатель имеет некоторый контроль над имуществом, что обычно происходит, когда фактическое владение

невозможно. Например, залогодержатель фактически владеет содержимым сейфовой ячейки залогодателя в банке, когда залогодатель передает залогодержателю единственные ключи от ячейки.

Например, залогодержатель фактически владеет содержимым сейфовой ячейки залогодателя в банке, когда залогодатель передает залогодержателю единственные ключи от ячейки.

В залоге обе стороны имеют определенные права и обязанности. Договор залога представляет собой только один из них: условия, при которых долг или обязательство будет исполнено и заложенное имущество возвращено. С одной стороны, права залогодателя распространяются на сохранность и защиту своего имущества, пока оно находится во владении залогодержателя. Имущество не может использоваться без разрешения, за исключением случаев, когда это необходимо для его сохранения, например, для выгула живого животного. Несанкционированное использование имущества называется конверсией и может привести к ответственности залогодержателя за ущерб; таким образом, Мэри не должна использовать стереосистему Джона, пока она у нее есть.

С другой стороны, для залогодержателя существует нечто большее, чем обязанность заботиться об имуществе залогодателя.