Как вернуть 1 300 000₽ с покупки квартиры? — блоги риэлторов

Собрали всё самое важное по налоговому вычету: какую сумму можно вернуть, как это сделать и на что обратить внимание.

Что это?

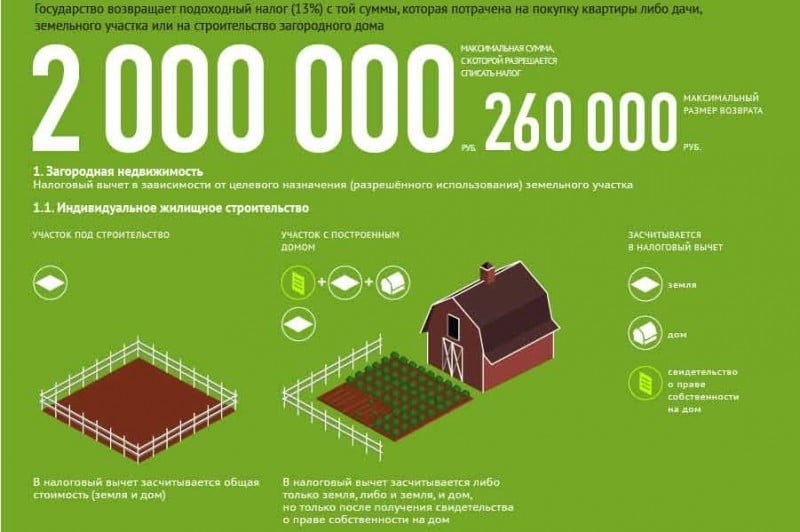

Налоговый вычет — это возможность компенсировать расходы за покупку квартиры, если вы получаете официальную зарплату и платите НДФЛ по ставке 13%.

Вы можете рассчитывать на возврат тех самых 13%:

— с 2 000 000₽ от покупки квартиры (до 260 000₽)

— с 3 000 000₽ уплаченных процентов по ипотеке (до 390 000₽)

Вычет нельзя получить:

— на покупку квартиры, продавец которой ваш близкий родственник

— с суммы материнского капитала

Право на вычет нельзя передать, даже если вы никогда не получали его.

Если вы купили квартиру в браке, вычет можно получить на каждого из супругов.

Что ещё важно знать?

На квартиру, купленную до 2014, действует старая редакция закона: если вы не исчерпали лимит 260 000₽, с другой квартиры не получится это сделать. Если квартира куплена в 2014 или позже, то при недоборе 260 000₽ можно произвести вычет с другой квартиры, но купленной также не раньше 2014.

Если квартира куплена в 2014 или позже, то при недоборе 260 000₽ можно произвести вычет с другой квартиры, но купленной также не раньше 2014.

Учитывайте, что, если с самой квартиры недополученные деньги вы можете перенести на следующую покупку, то с ипотеки можете получить вычет только один разСо. Если не уплатили процентов на 3 000 000₽, то всё.

При оформлении доли или квартиры на ребёнка, родители могут вернуть НДФЛ, но лимит их вычета не увеличивается, остается максимум 260 000₽ с 2 000 000₽. Расходы по ребёнку зачтутся как расходы родителей. Ребенок после 18 лет сохраняет право на вычет.

Ещё бпро ипотеку и возмещение за последние 3 года. Напомню, если купили квартиру в 2018, то теперь можете вернуть возврат только с уплаченного налога за 2019/20/21, но это не значит, что ваши проценты, уплаченные в 2018 и 2019, не будут браться в расчёт. Вы подаёте в налоговую информацию по уплаченным процентам за всё время, но возврат делается только в пределах трёх лет.

У пенсионеров есть право получить вычет за 3 предыдущих года. Такое право есть и у работающих пенсионеров. Даже если они платят НДФЛ, все равно могут вернуть уплаченный налог за 3 года до покупки квартиры.

Как рассчитывается компенсация?

Допустим, вы официально на карту получаете зарплату 55 000₽. Значит, вам нужно 55 000₽ разделить на 0,87, вы получите 63 218₽ — это ваш оклад, с которого работодатель платит 13% налога. А именно 63 218 – 55 000 = 8 218₽ — ваш НДФЛ к возмещению. Умножаем на 12 месяцев, получается 98 620₽. Их можно вернуть.

Нет официальной работы, следовательно, за вас ничего не отчисляют, а значит, ничего не вернёте.

Если, например, вы берете ипотеку 5 000 000₽ под 8% на 20 лет, то за 9,5 лет у вас накопятся 3 000 000₽ уплаченных %, следовательно, сможете возместить из них 390 000₽. За год к возмещению % за ипотеку получится около 51 000₽, и каждый год эта сумма будет меньше.

аКак вернуть налоговый вычет?

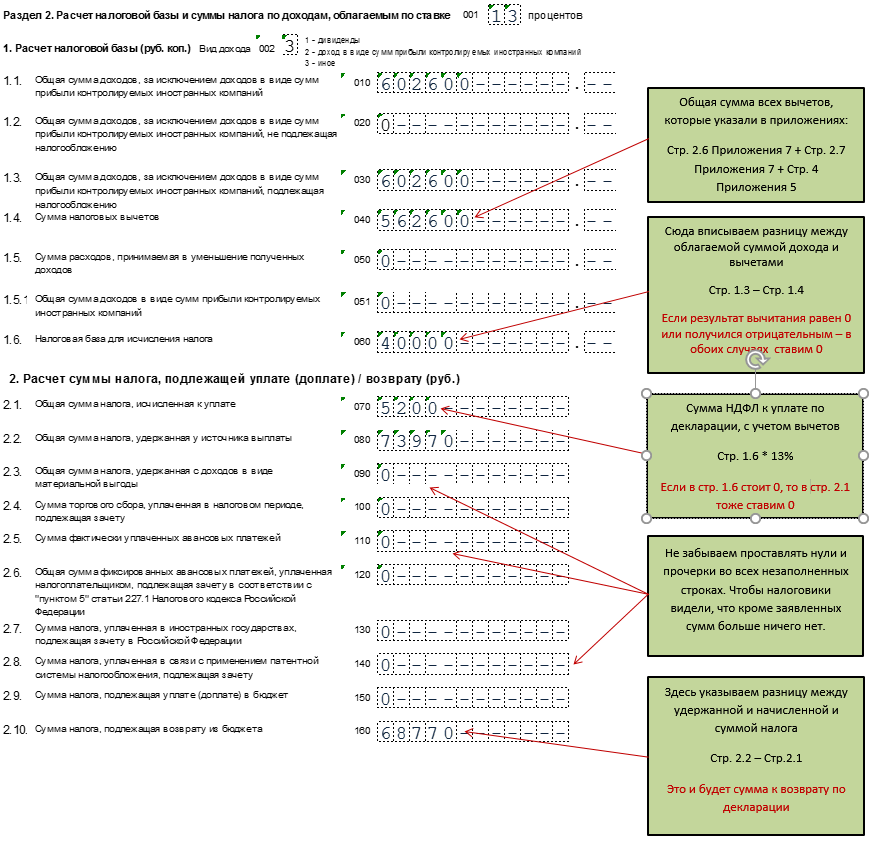

1) Через налоговую

За прошедший год вы подаёте заявление в любом месяце следующего года. В течение 3-х месяцев после подачи заявления налоговая делает проверку, после чего в течение 10 дней передает документы на возврат, затем происходит перечисление средств.

В течение 3-х месяцев после подачи заявления налоговая делает проверку, после чего в течение 10 дней передает документы на возврат, затем происходит перечисление средств.

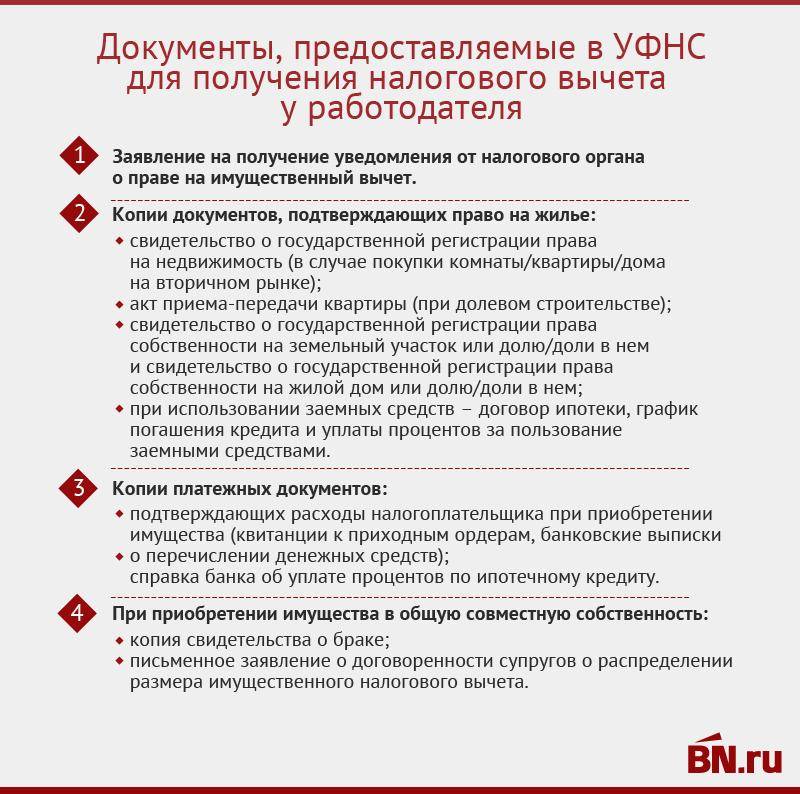

2) Через работодателя

Подаёте в налоговую документы. Налоговая рассчитывает, сколько вам осталось выбрать до нормы и в течение месяца готовит заявление, которое вы относите работодателю. Работодатель вернет ваш удержанный налоговый вычет за текущий год, после чего не будет удерживать подоходный налог за текущий месяц, а сразу выплатит его вам.

Как вернуть 1 300 000₽?

Вы имеете право сделать возврат один раз в жизни 13% со стоимости квартиры, но не более чем с 2 000 000₽ и 13% с 3 000 000₽ уплаченных процентов по ипотеке.

13% с 2 000 000₽ = 260 000₽ и 13% с 3 000 000₽ = 390 000₽ итого 650 000₽. Если купили квартиру в браке, то получается, что и муж, и жена могут вернуть по 650 000₽, значит, 1 300 000₽. Неважно, квартира оформлена в общую совместную или только на одного из супругов.

Если вы купили квартиру, например, в январе 2022, то вы не можете вернуть перечисленный за вас подоходный налог в 2019/20/21. Вернуть уплаченный подоходный налог можно с даты оформления собственности или подписания акта приема передачи (дду/уступка/инвестиционный договор).

Отвечаем на самые распространённые вопросы

Если недвижимость куплена в браке и оформлена только на одного из супругов, подаёте в налоговую свидетельство о браке и заявление о распределении оплаты. Каждый сможет получить, если положено. Такая же история и про купленную квартиру в долях (и в ипотеку), например, между отцом и дочерью.

В 2007 году вычет можно было сделать с 1 000 000₽. Вы имеете право и сейчас заявить на вычет по той квартире, если не делали, но только на 1 000 000₽. Вычет с 2 000 000₽ начал действовать с 2008 года.

С 2014 года разрешили переносить вычет на другую квартиру. Если до этого не делали возврат, то теперь вы можете сделать вычет сначала с одной, а потом с другой квартиры, но в общей сумме вернуть не более 260 000₽. Если делали возврат на покупку квартиры до 2014 года, то по другой квартире больше не получится. Если по % на ипотеку не делали возврат, то имеете право получить налоговый вычет с процентов.

Если делали возврат на покупку квартиры до 2014 года, то по другой квартире больше не получится. Если по % на ипотеку не делали возврат, то имеете право получить налоговый вычет с процентов.

Обратившись в налоговую (в отделение или через личный кабинет), можно узнать, какой у вас остался лимит на возврат НДФЛ.

Задавайте вопросы в комментариях, будем рады ответить.

10 способов использовать возврат налога на домовладение

Поделись сейчас!

В этом году американцы ждут возмещения налогов с большим нетерпением, чем когда-либо прежде. Американцы, как и весь остальной мир, пережили 2020 год испытаний. Пандемия затронула миллионы людей во всех сферах жизни: работе, здоровье, семье и отношениях. Таким образом, те, кто ожидает налоговую декларацию, с тревогой следят за сроком подачи своей налоговой декларации. Налоговый день — это крайний срок, когда декларации по индивидуальному подоходному налогу должны быть поданы в Налоговую службу. Обычно он приходится на середину апреля, но в этом году налоговая служба продлила крайний срок до 15 июня.

Обычно он приходится на середину апреля, но в этом году налоговая служба продлила крайний срок до 15 июня.

«В 2019 финансовом году средний возврат налога для Техаса составил 3684 долларов США . Это занимает пятое место среди всех 50 штатов и немного ниже, чем средняя сумма возмещения в размере долларов США 3709 по всей стране. Эта цифра включает в себя декларации по подоходному налогу с населения и корпоративные налоги, налоги на имущество и многое другое», inForney по оценкам на 2021 год. Следующей целью является получение максимальной отдачи от налоговой декларации. Инвестиции в домовладение — это логичный способ потратить возврат налога. Как покупатель жилья и домовладелец, вы можете воспользоваться возвратом налога различными способами. Воспользуйтесь возвратом налога с помощью этих 10 способов использовать возврат налога для домовладения.

Покупка дома

Сезон покупки жилья бывает разным, но обычно он начинается в конце марта (начало весны) и длится все лето, а иногда и до начала осени. Существенной причиной такого всплеска покупок жилья является более благоприятная погода. Поход в открытый дом в снежную и холодную зимнюю погоду менее желателен, чем держать открытый дом весной или летом.

Существенной причиной такого всплеска покупок жилья является более благоприятная погода. Поход в открытый дом в снежную и холодную зимнюю погоду менее желателен, чем держать открытый дом весной или летом.

- Погасить долг

Если у вас есть долг, который не позволяет вам купить дом, возврат налога может помочь вам погасить долг. Выплата этого долга повысит ваш кредитный рейтинг и, в свою очередь, может дать вам право на различные варианты кредита, чтобы стать покупателем дома.

- Первоначальный взнос

Первоначальный взнос — это вид платежа, часто наличными, который производится на ранних стадиях покупки дома. Стоимость представляет собой процент от общей стоимости покупки. Остальная часть стоимости для продавца поступает из ипотечного кредита, который предоставляет ваш ипотечный кредитор. Воспользуйтесь нашим ипотечным калькулятором, чтобы рассчитать первоначальный взнос за дом вашей мечты.

- Проверка дома

Домашняя инспекция наблюдает и сообщает о состоянии недвижимого имущества, обычно когда оно выставлено на продажу. Квалифицированный домашний инспектор оценивает состояние имущества, включая его системы отопления и охлаждения, сантехнику, электромонтажные работы, воду и канализацию, а также некоторые вопросы пожарной безопасности и безопасности.

- Задаток

Задаток — это залог, вносимый продавцу в качестве доказательства «добросовестности» покупателя при покупке дома. Задаток дает покупателю дополнительное время для финансирования через кредитора и проведения поиска титула, оценки собственности и проверок перед завершением покупки недвижимости.

- Затраты на закрытие

Расходы на закрытие ипотечного кредита составляют от 2% до 5% от стоимости кредита, включая налоги на имущество, страхование ипотечного кредита и многое другое. Расходы на закрытие включают плату за услуги и расходы, необходимые для оформления ипотечного кредита. Вам придется оплатить расходы на закрытие, независимо от того, покупаете ли вы дом или рефинансируете. Большая часть расходов по закрытию сделки ложится на покупателя, но продавец, как правило, также должен платить часть, например, комиссию агента по недвижимости.

Расходы на закрытие включают плату за услуги и расходы, необходимые для оформления ипотечного кредита. Вам придется оплатить расходы на закрытие, независимо от того, покупаете ли вы дом или рефинансируете. Большая часть расходов по закрытию сделки ложится на покупателя, но продавец, как правило, также должен платить часть, например, комиссию агента по недвижимости.

- Обслуживание дома

Владеть домом — это прекрасно, но вы должны помнить о скрытых затратах на содержание дома. Вы можете использовать возмещенный налог для решения любых возникающих проблем с обслуживанием дома.

Повышение собственного капитала

Домовладельцы могут накопить богатство, реинвестируя в свои дома, рефинансируя свои текущие ипотечные кредиты для увеличения денежного потока или покупая второй дом. Независимо от того, какой путь вы выберете, убедитесь, что он оправдан с финансовой точки зрения в вашей конкретной ситуации.

- Рефинансируйте свой дом

Если вы хотите экономить тысячи долларов в год, рефинансирование — это то, что вам нужно. Вы можете снизить процентную ставку, погасить долг с высокими процентами, сократить срок ипотечного кредита или отказаться от страховки по ипотеке. Напоминаем, что для сохранения денег нужны деньги, а также существуют расходы и требования по рефинансированию.

- Реконструируйте свой дом

Реконструкция вашего дома, если все сделано правильно, может значительно увеличить его стоимость и сделать его желанным местом для жизни. Чтобы получить максимальную отдачу от своих инвестиций, ищите проект улучшения дома, который максимально увеличит стоимость вашего дома.

- Покупка инвестиционной недвижимости

Будь то инвестиционная недвижимость или загородный дом, финансирование второго дома может быть выгодным вложением.

- Ремонт вашего дома

Многие ремонтные работы в домах недороги и могут быть выполнены своими руками, но некоторые могут быть очень дорогими и требуют профессионалов. Это зависит от сложности работы и вашего уровня комфорта. Возврат налога может помочь с этими расходами.

Как вы решите потратить налоговую декларацию, зависит только от вас. В условиях стресса 2020 года даже получение налоговой декларации в этом году можно считать победой. Если вы хотите создать надежное долгосрочное богатство, рассмотрите возможность использования приведенных выше 10 способов использовать возврат налога для домовладения!

Есть вопросы по ипотеке? Trinity Oaks Mortgage с гордостью обслуживает весь DFW Metroplex. Наши опытные кредитные специалисты могут ответить на любые ваши вопросы, связанные с ипотекой, и проведут вас через весь процесс.

Мы с нетерпением ждем вашего ответа!

Поделись сейчас!

Часто задаваемые вопросы — Департамент доходов штата Луизиана

- К каким операциям применяется налог с продаж?

Государственный общий налог с продаж и использования взимается со следующих сделок:

- Продажа движимого имущества в этом штате.

- Использование, потребление, распространение или хранение для использования или потребления в этом состоянии любого материального личного имущества.

- Аренда или прокат в этом штате любого предмета или предмета материального личного имущество.

- Продажа определенных услуг согласно определению в LA R.S. 47:301(14). Эти услуги

оснащение гостиниц гостиницами спальных комнат; продажа входных билетов на места

развлечений, спортивных и развлекательных мероприятий, а также предоставление привилегий

доступа к развлекательным, развлекательным, спортивным или рекреационным объектам; в

предоставление складских или парковочных мест автогостиницами и автостоянками; в

обеспечение полиграфии и надпечатки; оснащение прачечной, уборка, глажка,

и услуги по окрашиванию; оборудование холодильных камер и подготовка

имущество для такого хранения; обеспечение ремонта материального личного имущества;

и предоставление телекоммуникационных услуг.

Все продажи, использование, потребление, распространение, хранение для использования или потребления, аренда, и аренда материального личного имущества облагаются налогом, если только освобождение или исключение предусмотрен законом для конкретной сделки. В случае сервисных операций, только определенные операции, перечисленные в законе, подлежат налогообложению.

- Какова ставка налога с продаж в Луизиане?

Налоги с продаж и использования, взимаемые политическими подразделениями штата, являются дополнением к налогам с продаж и использовать налоги, взимаемые государством.Rate Type Rate as of

July 1, 2018Rate July 1, 2016

through June 30, 2018Sales Tax 4.45% 5.00% Intrastate Telecommunications, Продажа телефонных карт предоплаты

и авторизационных номеров предоплаты3,45% 4,00% Межгосударственные телекоммуникации 2,45% 3,00% Коммунальные предприятия 2,00% 4,00% (котельное топливо 5%)

Существует много общего между государственным налогом с продаж и налогом на использование и налогами с продаж, взимаемыми и собираются политическими подразделениями государства. Однако есть и существенные различия, особенно в отношении исключений и приостановления действия исключений. Предприниматели должны полностью ознакомиться сами с государственными законами о налоге с продаж и местными постановлениями, которые применимы к их конкретным предприятия.

- Есть ли освобождение от налога с продаж?

Да, существует ряд исключений и освобождений от налога с продаж. Различные установленные законом льготы и исключения были частично и временно приостановлены с 1 июля 1986 года.

Для получения дополнительной информации о налогооблагаемой ставке транзакций для освобождений и исключений см. Форма Р-1002,

Таблица продаж

Освобождение от налоговых ставок , размещенный на сайте ЛДР.

Для получения дополнительной информации о налогооблагаемой ставке транзакций для освобождений и исключений см. Форма Р-1002,

Таблица продаж

Освобождение от налоговых ставок , размещенный на сайте ЛДР.Общие исключения, связанные с потребителями, включают:

- Продукты питания для домашнего потребления;

- Коммунальные услуги, такие как электричество, природный газ и вода;

- Лекарства, прописанные врачом или стоматологом; и

- Товар сдан в обмен на новый товар.

- Я оптовик, продаю только другим дилерам для перепродажи. Должен ли я собирать и перечислять государственный налог с продаж?

Нет, вы не обязаны взимать государственный налог с продаж, когда дилер покупает товары для перепродажи. и предоставляет вам действительный сертификат об освобождении от перепродажи в Луизиане.

Эти сертификаты перепродажи можно проверить по адресу https://www.revenue.louisiana.gov/SalesTax/ResaleCertificate.

Щелкните ссылку «Сертификат перепродажи», чтобы перейти на страницу проверки сертификата перепродажи. На этой странице приведены инструкции о том, как определить действительность сертификата перепродажи.

Эти сертификаты перепродажи можно проверить по адресу https://www.revenue.louisiana.gov/SalesTax/ResaleCertificate.

Щелкните ссылку «Сертификат перепродажи», чтобы перейти на страницу проверки сертификата перепродажи. На этой странице приведены инструкции о том, как определить действительность сертификата перепродажи. - Как дилер может получить зачет или возмещение налога с продаж, уплаченного при покупке товаров, которые были перепроданы?

Дилеры, покупающие товары для перепродажи, должны предоставить продавцу действующую лицензию штата Луизиана. свидетельство об освобождении от перепродажи и не оплачивать продажи налог на эти покупки. Если государственный налог с продаж уже уплачен продавцу, дилер будет обязан получить возмещение налога с продаж, уплаченного при перепродаже покупки у продавца.

Если вы заплатили государственный налог с продаж при покупке для перепродажи,

вам нужно будет предоставить действительный сертификат перепродажи в Луизиане дилеру, совершившему продажу, чтобы получить возмещение или кредит.

Предоставив продавцу действительный сертификат об освобождении от перепродажи в Луизиане на тот момент.

покупки, с вас не должен взиматься государственный налог с продаж.

Если вы заплатили государственный налог с продаж при покупке для перепродажи,

вам нужно будет предоставить действительный сертификат перепродажи в Луизиане дилеру, совершившему продажу, чтобы получить возмещение или кредит.

Предоставив продавцу действительный сертификат об освобождении от перепродажи в Луизиане на тот момент.

покупки, с вас не должен взиматься государственный налог с продаж. - Должен ли я собирать налог с продаж на оплату труда?

При определенных обстоятельствах расходы на оплату труда облагаются налогом. Труд по изготовлению или ремонту движимого имущества облагается налогом. Расходы на оплату труда по строительству или ремонту недвижимого или недвижимого имущества не облагаются налогом с продаж.

- Я купил недвижимость для собственного использования у продавца, который не взимал с меня налог с продаж или налог на пользование.

Облагается ли покупка налогом?

Облагается ли покупка налогом? Если приобретенное вами имущество является материальным личным имуществом и облагается налогом с продаж, как описано выше, то покупка облагается налогом с продаж, даже если ваш продавец не взимал его. Продавец выступает в качестве агента от имени государства при сборе причитающегося налога с продаж. В случае, если продавец не взимает налог с продаж, департамент может потребовать взыскания налога с продаж с продавца или покупателя. Этот вопрос рассматривается в судебном деле Collector of Revenue v. J.L. Richardson Company, 247 So.2d 151 (La. App. 4th Cir. 1971), и по определению дилера согласно LAC 61:I.4301.

- Как я могу перечислить налог с продаж на налогооблагаемую покупку, которую я сделал, с которой продавец не взимал налог?

Если вы зарегистрированы для сбора и перечисления налога с продаж, налог следует перечислять непосредственно штату, указав сумму покупки в форме R-1029.

, Декларация о налоге с продаж Луизианы , Строка 2. Луизиана также содержит положения в декларации по индивидуальному подоходному налогу, согласно которым граждане могут сообщать и перечислять налог, причитающийся с личных покупок, с которых продавец не взимал налог с продаж. Кроме того, физические лица могут заполнить форму R-1035, Louisiana Consumer Use Return , которую можно найти на веб-сайте Департамента.

, Декларация о налоге с продаж Луизианы , Строка 2. Луизиана также содержит положения в декларации по индивидуальному подоходному налогу, согласно которым граждане могут сообщать и перечислять налог, причитающийся с личных покупок, с которых продавец не взимал налог с продаж. Кроме того, физические лица могут заполнить форму R-1035, Louisiana Consumer Use Return , которую можно найти на веб-сайте Департамента. - Облагаются ли продажи церквям и некоммерческим организациям налогом с продаж?

Да, продажи церквям и некоммерческим организациям облагаются налогом с продаж, если только они специально не освобождены от налога законом. Присвоение IRS статуса освобождения от налогов предусматривает освобождение только от подоходного налога и никоим образом не распространяется на налог с продаж.

- Когда необходимо подать налоговую декларацию? Что произойдет, если я опоздаю?

Налоговая декларация должна быть подана не позднее 20-го числа месяца, следующего за закрытием.

календарного месяца или квартала отчетного периода. Проценты и штрафы будут начисляться на просроченные возвраты и/или платежи.

календарного месяца или квартала отчетного периода. Проценты и штрафы будут начисляться на просроченные возвраты и/или платежи. - Когда я должен указать транзакцию в моей налоговой декларации? Могу ли я отложить сообщение о продаже в кредит до получения выручки от продажи?

Операции по продаже или покупке материального личного имущества или облагаемых налогом услуг должны быть указаны в налоговой декларации дилера за месяц или квартал, в котором была совершена продажа, оказана услуга или приобретенное имущество было ввезено в штат для использования. , независимо от того, когда собирается выручка от продаж или когда требуется оплата продавцу. ЛА Р.С. 47:306(A)(2)(a) предусматривает, однако, что отчетность по налоговым декларациям о валовой выручке от аренды и аренды может быть отложена до подачи налоговой декларации дилера за месяц или квартал, в котором получен платеж.

. ЛА Р.С. 47:303(F) предусматривает специальное правило перечисления налоговых платежей за членство в клубах здоровья и фитнеса. В этом законе говорится, что налог начисляется и подлежит уплате ежемесячно, исходя из суммы, выплачиваемой каждый месяц, за вычетом любых фактических или вмененных процентов, сборов или невыплаченных резервных сумм, не полученных клубом здоровья и физической культуры.

. ЛА Р.С. 47:303(F) предусматривает специальное правило перечисления налоговых платежей за членство в клубах здоровья и фитнеса. В этом законе говорится, что налог начисляется и подлежит уплате ежемесячно, исходя из суммы, выплачиваемой каждый месяц, за вычетом любых фактических или вмененных процентов, сборов или невыплаченных резервных сумм, не полученных клубом здоровья и физической культуры. - Могу ли я получить продление срока подачи?

Да, если запрос сделан в письменной форме не позднее установленной даты возврата, продление может быть предоставлено на срок до 30 дней с даты возврата, как это предусмотрено ЛА Р.С. 47:306(А)(4). Проценты выплачиваются по любой декларации, поданной и оплаченной после истечения обычного срока подачи.

- Требуется ли в штате Луизиана электронная оплата налога?

Да, при определенных обстоятельствах.

В настоящее время, если платежи, произведенные в связи с подачей какой-либо декларации, отчета или декларации в течение предшествующего 12-месячного периода, составляют в среднем 5 000,00 долларов США или более, налогоплательщик обязан перечислять последующий соответствующий налог или налоги в электронной форме.

В настоящее время, если платежи, произведенные в связи с подачей какой-либо декларации, отчета или декларации в течение предшествующего 12-месячного периода, составляют в среднем 5 000,00 долларов США или более, налогоплательщик обязан перечислять последующий соответствующий налог или налоги в электронной форме. - Есть ли освобождение от покупки автомобилей в лизинг или аренду? Если да, то как получить освобождение? Что делать, если мой бизнес находится за пределами штата?

Да, если выполняются определенные критерии, освобождение от номера «L» может быть выдано после одобрения Департамента. Для получения квалификации должны быть соблюдены следующие условия:

- Налогоплательщик должен быть зарегистрирован для сбора государственного налога с продаж;

- Каждая отдельная локация должна иметь свой номер счета;

- Каждое отдельное место должно иметь собственную лицензию от Комиссии по автотранспортным средствам или Комиссии по подержанным автомобилям и запасным частям; и

- Налогоплательщик должен иметь лицензию, выданную Комиссией по автотранспортным средствам, прежде чем заявление на получение номера «L» может быть одобрено.

Освобождение номера «L» действительно только для номера счета налога с продаж, на который оно выдано. Свидетельство об освобождении от покупок для одного места деятельности не может быть использовано другим местом того же предприятия. Каждое место должно подать заявку и получить свое собственное освобождение. Все офисы, расположенные в штате, должны подать заявку и получить освобождение, даже если штаб-квартира находится за пределами штата. Форма заявки R-1370, Заявление об освобождении от уплаты налога на приобретение лизинговых или арендованных транспортных средств , и его можно найти на веб-сайте Департамента.

- Если у меня нет продаж или покупок в течение определенного месяца, нужно ли мне подавать налоговую декларацию с продаж?

Да, если декларация не подана, за этот период будет выставлен счет на оценку.

- Как получить номер для освобождения от налога с продаж для некоммерческой организации?

Некоммерческие организации, как правило, не освобождаются от налога с продаж на покупки в Луизиане. Освобождение от налога применяется к подоходному налогу для корпорации. Для получения дополнительной информации об освобождении от налога с продаж для некоммерческих организаций см. Форму R-20125, Освобождение от налога с продаж для некоммерческих организаций.

- Должны ли предприятия, занимающиеся продажами через Интернет, взимать налог с продаж в Луизиане со своих продаж?

Интернет-продажи обрабатываются так же, как продажи по каталогу для целей налогообложения. Если компания физически присутствует в Луизиане или осуществляет поставки в Луизиану, она должна зарегистрироваться и взимать налог с продаж в Луизиане с продаж, которые она осуществляет клиентам из Луизианы.

Предприятия, не имеющие физического присутствия в штате и осуществляющие интернет-продажи, могут зарегистрироваться для сбора и перечисления комбинированного государственного и местного налога с продаж в размере 8,45% на все налогооблагаемые покупки недвижимости. Декларации и платежи подаются через бесплатное онлайн-приложение LDR для управления налоговыми учетными записями под названием Louisiana Taxpayer Access Point (LaTap). См. бюллетени с информацией о доходах 18-001, 18-002 и 18-006 для получения информации о требованиях к регистрации удаленных розничных продавцов.

Предприятия, не имеющие физического присутствия в штате и осуществляющие интернет-продажи, могут зарегистрироваться для сбора и перечисления комбинированного государственного и местного налога с продаж в размере 8,45% на все налогооблагаемые покупки недвижимости. Декларации и платежи подаются через бесплатное онлайн-приложение LDR для управления налоговыми учетными записями под названием Louisiana Taxpayer Access Point (LaTap). См. бюллетени с информацией о доходах 18-001, 18-002 и 18-006 для получения информации о требованиях к регистрации удаленных розничных продавцов. - Что делать с безнадежными долгами?

Прежде чем Департамент сможет выдать возмещение налога с продаж по безнадежной задолженности, задолженность должна быть фактически вычтена из федеральной налоговой декларации. Департамент будет обрабатывать одно заявление о возмещении в год для каждого дилера.

Если вся или некоторая часть долга взыскана, валовая взысканная сумма должна быть отражена как новая продажа за период, когда произведено взыскание.

Если вся или некоторая часть долга взыскана, валовая взысканная сумма должна быть отражена как новая продажа за период, когда произведено взыскание. - По каким критериям определяется, является ли вещь составной частью недвижимой вещи?

Чтобы определить, является ли объект составной частью недвижимого имущества, налогоплательщик должен задаться вопросом, причинит ли этот объект существенный ущерб либо самому себе, либо конструкции, к которой он прикреплен, при удалении.

- Как осуществляется отбор налогоплательщика для проверки?

Налогоплательщик выбран случайным образом или по какой-то необычной информации.

- Почему я должен платить налоги за товары, за которые продавец не взимал с меня налог?

Если вы покупаете предмет для использования в штате Луизиана, налог на пользование взимается с этого предмета.

- Облагается ли налогом аренда с оператором?

Аренда с оператором не облагается налогом, поскольку это предоставляемая услуга. В законе о налоге с продаж штата Луизиана это не считается налогооблагаемой услугой.

- Как налогоплательщик может получить информацию о налоге с продаж от Департамента?

Отправьте запрос через наш почтовый ящик для запросов о налогах с продаж на этой веб-странице по адресу [email protected].

- Облагаются ли газеты налогом?

Да, в настоящее время газеты облагаются налогом по ставке 4,45% с 1 июля 2018 г.

Газеты облагаются налогом по ставке 5% с 1 апреля 2018 г.

2016 г. по 30 июня 2016 г. и 3% с 1 июля 2016 г. по 30 июня 2018 г.

Газеты облагаются налогом по ставке 5% с 1 апреля 2018 г.

2016 г. по 30 июня 2016 г. и 3% с 1 июля 2016 г. по 30 июня 2018 г. - Если продавец не взимает с нас налог с продаж, разве это не его вина? Почему бы тебе не пойти к продавцу, чтобы собрать налог?

Если бы продавец взимал налог, вы бы заплатили его продавцу при оплате счета. Конечный потребитель должен уплатить налог, даже если продавец не в состоянии его собрать. ЛА Р.С. 47:303(А) содержит следующее:

- «Налог, взимаемый в соответствии с LA R.S. 47:302, должен взиматься с лиц, как определено ниже, нанятых в качестве дилеров, как определено ниже».

- «На все материальное личное имущество, ввезенное или вызванное к ввозу из других государств или иностранных государств и используемое им, «дилер», как определено ниже, уплачивает налог, установленный настоящей Главой на все предметы материального личного имущества.

имущества, ввозимого и используемого таким образом, так же, как если бы указанные предметы были проданы в розницу для использования или потребления в государстве…»

имущества, ввозимого и используемого таким образом, так же, как если бы указанные предметы были проданы в розницу для использования или потребления в государстве…»

- Может ли налогоплательщик подать консолидированную налоговую декларацию, если у него более одного бизнеса, расположенного в Луизиане?

Да, если вы зарегистрированы в Точке доступа для налогоплательщиков штата Луизиана («LaTAP»), после входа в LaTAP выберите учетную запись для конкретного налога на внизу посередине домашней страницы LaTAP. На экране действий щелкните ссылку «Запросить консолидацию», чтобы открыть экран запроса консолидации сайта. На этом экране введите запрошенную информацию и нажмите «Отправить». Местоположениям, выбранным для сводной регистрации, будет присвоен новый идентификационный номер местоположения. под основной учетной записью, а отдельные учетные записи, связанные с выбранными местоположениями, будут закрыты.

Если у вас нет учетной записи LaTAP, вы можете отправить электронное письмо на адрес [email protected] с запросом на подачу консолидированных налоговых деклараций. Центральный отдел регистрации примет решение о том, имеете ли вы право на объединение.

Начиная с налогового периода декабря 2021 года, те налогоплательщики, которым разрешено подавать консолидированные налоговые декларации штата, должны будут подавать и подавать платежи в электронном виде. Кроме того, начиная с налогового периода за декабрь 2021 года, декларация штата по налогу с продаж для консолидированных подателей будет включать форму R-1029.B, График B, который требует подробного описания всех бизнес-процессов. места, сообщающие налог с продаж и налог на использование в консолидированной декларации. Этот список необходим для обеспечения точного распределения средств и отслеживания.

Возвраты и платежи могут быть отправлены с помощью LaTAP, бесплатного онлайн-приложения LDR для управления налоговым счетом.

Если вы хотите зарегистрироваться в LaTAP,

посетите сайт www.revenue.louisiana.gov/LaTAP, чтобы создать учетную запись. Чтобы получить помощь в создании учетной записи LaTAP, посетите веб-сайт www.revenue.gov/FAQ и выберите «LaTAP».

Если вы хотите зарегистрироваться в LaTAP,

посетите сайт www.revenue.louisiana.gov/LaTAP, чтобы создать учетную запись. Чтобы получить помощь в создании учетной записи LaTAP, посетите веб-сайт www.revenue.gov/FAQ и выберите «LaTAP».Для получения дополнительной информации о дополнительных требованиях к отчетности, электронной подаче и оплате для консолидированных заявителей, пожалуйста, прочитайте Информационный бюллетень о доходах № 21-028.

Инструкции по заполнению формы R-1029 «Налоговая декларация» доступны на веб-сайте LDR по адресу https://revenue.louisiana.gov/Forms/ForBusinesses.

Магазинам, расположенным в районах финансирования увеличения налогов, а также всем отелям и мотелям в Луизиане запрещено подавать сводные отчеты. Эти налоги полностью или частично направляются в специальные приходские фонды государственной казны, и поэтому каждое место должно отчитываться отдельно.

- Каковы дополнительные требования к отчетности для налогоплательщиков, подающих консолидированные налоговые декларации, начиная с периода подачи декларации за декабрь 2021 года?

Начиная с налогового периода за декабрь 2021 года декларация штата по налогу с продаж для консолидированных подателей будет включать форму R-1029B, Приложение B, требующее детализацию всех офисов, сообщающих о налоге с продаж и использовании в консолидированной декларации.

Этот список необходим для предоставления точного фонда

распространение и отслеживание.

Этот список необходим для предоставления точного фонда

распространение и отслеживание.Форма R-1029B должна быть заполнена правильно для подачи налоговой декларации и оплата должна быть принята нашей системой. Налогоплательщики, подающие налоговую декларацию в электронном виде, но не использовать точку доступа для налогоплательщиков Луизианы («LaTAP»), необходимо указать идентификационный номер местоположения и местоположение адрес для каждого отчетного местоположения. Адрес локации можно найти в центре продаж локации свидетельство о постановке на налоговый учет. Идентификационный номер места можно найти в свидетельстве о постановке на учет в налоговом органе, в правом верхнем углу. Идентификационный номер местоположения начинается с буквы «В».

Если у вас нет учетной записи LaTAP, вы можете отправить запрос по электронной почте на адрес [email protected]. для получения списка идентификационных номеров местоположений и адресов местоположений, связанных с каждым зарегистрированным местоположением.

Для получения дополнительной информации о дополнительных требованиях к отчетности для консолидированных файлов, прочтите Информационный бюллетень о доходах № 21-028.

Если вы хотите зарегистрироваться в LaTAP, бесплатном онлайн-приложении LDR для управления налоговыми учетными записями, www.revenue.louisiana.gov/LaTap, чтобы создать учетную запись. Для помощи в создании LaTAP учетной записи, пожалуйста, посетите и выберите «LaTAP».

Инструкции по заполнению формы R-1029 «Налоговая декларация» доступны на веб-сайте LDR по адресу https://revenue.louisiana.gov/Forms/ForBusinesses.

- Я подаю сводную налоговую декларацию. Где я могу найти идентификационный номер и зарегистрированный адрес местонахождения для ввода в форму R-1029B, Приложение B, начиная с отчетного периода за декабрь 2021 года?

Адрес местонахождения можно найти в центре свидетельства о регистрации свидетельства о регистрации в налоговом органе.

Идентификационный номер местоположения можно найти на

свидетельство о постановке на учет в налоговом органе, в правом верхнем углу. Идентификационный номер местоположения начинается с буквы «B».

Идентификационный номер местоположения можно найти на

свидетельство о постановке на учет в налоговом органе, в правом верхнем углу. Идентификационный номер местоположения начинается с буквы «B».Если вы зарегистрированы в Точке доступа для налогоплательщиков штата Луизиана («LaTAP»), после входа в LaTAP выберите учетную запись, относящуюся к налогу, внизу посередине Домашняя страница LaTAP. На экране действий нажмите ссылку «Управление местоположениями», чтобы открыть экран управления местоположениями. На экране управления местоположениями нажмите «Просмотр существующих местоположений». ссылка, чтобы открыть экран существующих местоположений. Здесь вы сможете просмотреть сводную информацию обо всех местоположениях, связанных с этой учетной записью продаж, включая идентификационный номер местоположения и адрес местоположения для каждого место регистрации. Если вы не видите местоположение, возможно, вам потребуется зарегистрировать его. Находясь на экране существующего местоположения, вы можете добавить местоположение, нажав «ОК», чтобы вернуться к экрану управления местоположением.

Вы можете добавлять или закрывать местоположения на экране управления местоположением.

Вы можете добавлять или закрывать местоположения на экране управления местоположением.Если у вас нет учетной записи LaTAP, вы можете отправить запрос по электронной почте на адрес [email protected], чтобы получить список идентификационных номеров и адресов местоположений, связанных с каждым зарегистрированным местоположением.

Если вы хотите зарегистрироваться в LaTAP, бесплатном онлайн-приложении LDR для управления налоговыми учетными записями, посетите сайт www.revenue.louisiana.gov/LaTap, чтобы создать учетную запись. Для получения помощи в создании учетной записи LaTAP, посетите www.revenue.gov/FAQ и выберите «LaTAP».

- Должен ли я получать сертификат об освобождении для всех моих клиентов, совершающих освобожденные покупки?

Да, у вас должен быть действительный сертификат об освобождении от уплаты налогов для всех ваших клиентов, совершающих освобожденные покупки.

Для получения дополнительной информации о налогооблагаемой ставке транзакций для освобождений и исключений см. Форма Р-1002,

Таблица продаж

Освобождение от налоговых ставок , размещенный на сайте ЛДР.

Для получения дополнительной информации о налогооблагаемой ставке транзакций для освобождений и исключений см. Форма Р-1002,

Таблица продаж

Освобождение от налоговых ставок , размещенный на сайте ЛДР. Эти сертификаты перепродажи можно проверить по адресу https://www.revenue.louisiana.gov/SalesTax/ResaleCertificate.

Щелкните ссылку «Сертификат перепродажи», чтобы перейти на страницу проверки сертификата перепродажи. На этой странице приведены инструкции о том, как определить действительность сертификата перепродажи.

Эти сертификаты перепродажи можно проверить по адресу https://www.revenue.louisiana.gov/SalesTax/ResaleCertificate.

Щелкните ссылку «Сертификат перепродажи», чтобы перейти на страницу проверки сертификата перепродажи. На этой странице приведены инструкции о том, как определить действительность сертификата перепродажи. Если вы заплатили государственный налог с продаж при покупке для перепродажи,

вам нужно будет предоставить действительный сертификат перепродажи в Луизиане дилеру, совершившему продажу, чтобы получить возмещение или кредит.

Предоставив продавцу действительный сертификат об освобождении от перепродажи в Луизиане на тот момент.

покупки, с вас не должен взиматься государственный налог с продаж.

Если вы заплатили государственный налог с продаж при покупке для перепродажи,

вам нужно будет предоставить действительный сертификат перепродажи в Луизиане дилеру, совершившему продажу, чтобы получить возмещение или кредит.

Предоставив продавцу действительный сертификат об освобождении от перепродажи в Луизиане на тот момент.

покупки, с вас не должен взиматься государственный налог с продаж. Облагается ли покупка налогом?

Облагается ли покупка налогом?  , Декларация о налоге с продаж Луизианы , Строка 2. Луизиана также содержит положения в декларации по индивидуальному подоходному налогу, согласно которым граждане могут сообщать и перечислять налог, причитающийся с личных покупок, с которых продавец не взимал налог с продаж. Кроме того, физические лица могут заполнить форму R-1035, Louisiana Consumer Use Return , которую можно найти на веб-сайте Департамента.

, Декларация о налоге с продаж Луизианы , Строка 2. Луизиана также содержит положения в декларации по индивидуальному подоходному налогу, согласно которым граждане могут сообщать и перечислять налог, причитающийся с личных покупок, с которых продавец не взимал налог с продаж. Кроме того, физические лица могут заполнить форму R-1035, Louisiana Consumer Use Return , которую можно найти на веб-сайте Департамента. календарного месяца или квартала отчетного периода. Проценты и штрафы будут начисляться на просроченные возвраты и/или платежи.

календарного месяца или квартала отчетного периода. Проценты и штрафы будут начисляться на просроченные возвраты и/или платежи. . ЛА Р.С. 47:303(F) предусматривает специальное правило перечисления налоговых платежей за членство в клубах здоровья и фитнеса. В этом законе говорится, что налог начисляется и подлежит уплате ежемесячно, исходя из суммы, выплачиваемой каждый месяц, за вычетом любых фактических или вмененных процентов, сборов или невыплаченных резервных сумм, не полученных клубом здоровья и физической культуры.

. ЛА Р.С. 47:303(F) предусматривает специальное правило перечисления налоговых платежей за членство в клубах здоровья и фитнеса. В этом законе говорится, что налог начисляется и подлежит уплате ежемесячно, исходя из суммы, выплачиваемой каждый месяц, за вычетом любых фактических или вмененных процентов, сборов или невыплаченных резервных сумм, не полученных клубом здоровья и физической культуры. В настоящее время, если платежи, произведенные в связи с подачей какой-либо декларации, отчета или декларации в течение предшествующего 12-месячного периода, составляют в среднем 5 000,00 долларов США или более, налогоплательщик обязан перечислять последующий соответствующий налог или налоги в электронной форме.

В настоящее время, если платежи, произведенные в связи с подачей какой-либо декларации, отчета или декларации в течение предшествующего 12-месячного периода, составляют в среднем 5 000,00 долларов США или более, налогоплательщик обязан перечислять последующий соответствующий налог или налоги в электронной форме.

Предприятия, не имеющие физического присутствия в штате и осуществляющие интернет-продажи, могут зарегистрироваться для сбора и перечисления комбинированного государственного и местного налога с продаж в размере 8,45% на все налогооблагаемые покупки недвижимости. Декларации и платежи подаются через бесплатное онлайн-приложение LDR для управления налоговыми учетными записями под названием Louisiana Taxpayer Access Point (LaTap). См. бюллетени с информацией о доходах 18-001, 18-002 и 18-006 для получения информации о требованиях к регистрации удаленных розничных продавцов.

Предприятия, не имеющие физического присутствия в штате и осуществляющие интернет-продажи, могут зарегистрироваться для сбора и перечисления комбинированного государственного и местного налога с продаж в размере 8,45% на все налогооблагаемые покупки недвижимости. Декларации и платежи подаются через бесплатное онлайн-приложение LDR для управления налоговыми учетными записями под названием Louisiana Taxpayer Access Point (LaTap). См. бюллетени с информацией о доходах 18-001, 18-002 и 18-006 для получения информации о требованиях к регистрации удаленных розничных продавцов. Если вся или некоторая часть долга взыскана, валовая взысканная сумма должна быть отражена как новая продажа за период, когда произведено взыскание.

Если вся или некоторая часть долга взыскана, валовая взысканная сумма должна быть отражена как новая продажа за период, когда произведено взыскание.

Газеты облагаются налогом по ставке 5% с 1 апреля 2018 г.

2016 г. по 30 июня 2016 г. и 3% с 1 июля 2016 г. по 30 июня 2018 г.

Газеты облагаются налогом по ставке 5% с 1 апреля 2018 г.

2016 г. по 30 июня 2016 г. и 3% с 1 июля 2016 г. по 30 июня 2018 г. имущества, ввозимого и используемого таким образом, так же, как если бы указанные предметы были проданы в розницу для использования или потребления в государстве…»

имущества, ввозимого и используемого таким образом, так же, как если бы указанные предметы были проданы в розницу для использования или потребления в государстве…»

Если вы хотите зарегистрироваться в LaTAP,

посетите сайт www.revenue.louisiana.gov/LaTAP, чтобы создать учетную запись. Чтобы получить помощь в создании учетной записи LaTAP, посетите веб-сайт www.revenue.gov/FAQ и выберите «LaTAP».

Если вы хотите зарегистрироваться в LaTAP,

посетите сайт www.revenue.louisiana.gov/LaTAP, чтобы создать учетную запись. Чтобы получить помощь в создании учетной записи LaTAP, посетите веб-сайт www.revenue.gov/FAQ и выберите «LaTAP». Этот список необходим для предоставления точного фонда

распространение и отслеживание.

Этот список необходим для предоставления точного фонда

распространение и отслеживание.

Идентификационный номер местоположения можно найти на

свидетельство о постановке на учет в налоговом органе, в правом верхнем углу. Идентификационный номер местоположения начинается с буквы «B».

Идентификационный номер местоположения можно найти на

свидетельство о постановке на учет в налоговом органе, в правом верхнем углу. Идентификационный номер местоположения начинается с буквы «B». Вы можете добавлять или закрывать местоположения на экране управления местоположением.

Вы можете добавлять или закрывать местоположения на экране управления местоположением.