Налог на имущество физических лиц в 2022 году — как узнать и оплатить

Налог на имущество физических лиц в 2023 году платят далеко не все владельцы недвижимости. Кто входит в число льготников, как уплачивают налог пенсионеры и мобилизованные налогоплательщики, где узнать о сумме налога, каким способом и до какой даты его уплатить, расскажем в материале.

Кто обязан платить налог

Ответ на вопрос о том, кто платит налог на имущество физических лиц, содержится в налоговом кодексе:

Плательщиками налога на имущество физических лиц являются указанные собственники недвижимости в том случае, если по закону они не имеют права на льготы или являясь льготниками, отказались от них.

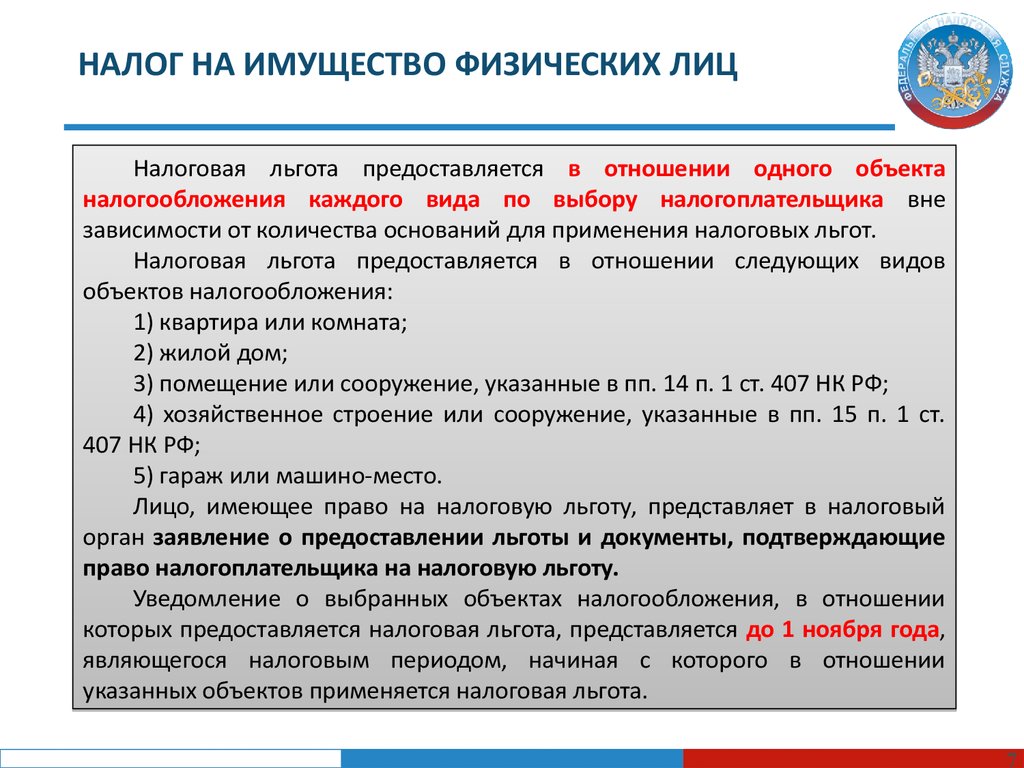

Отдельные категории граждан и определенные виды недвижимости не облагаются налогом на имущество физических лиц по НК РФ (общие федеральные льготы), а также на основании нормативных актов региональных или местных органов власти (региональные и местные льготы).

Как применяются льготы по налогу на имущество физических лиц, узнайте в материале от «КонсультантПлюс». Получите пробный демодоступ и бесплатно переходите к разъяснениям экспертов.

Получите пробный демодоступ и бесплатно переходите к разъяснениям экспертов.

Какой срок уплаты налога на имущество физических лиц установлен в НК РФ и как физлицу узнать сумму к уплате, расскажем далее.

Откуда узнать сумму к уплате

До недавнего времени налоговые органы пачками рассылали по почте собственникам имущества бумажные налоговые уведомления, из которых можно было узнать о сумме налога и сроке его уплаты. С развитием электронных технологий число бумажных уведомлений сократилось, хотя по просьбе налогоплательщиков их по-прежнему могут выслать почтой.

Сейчас большинство граждан получают информацию о налоговой задолженности в специальных электронных сервисах (на сайте ФНС или в электронном приложении). Расскажем подробнее о том, как узнать сумму налога на имущество физических лиц в настоящее время.

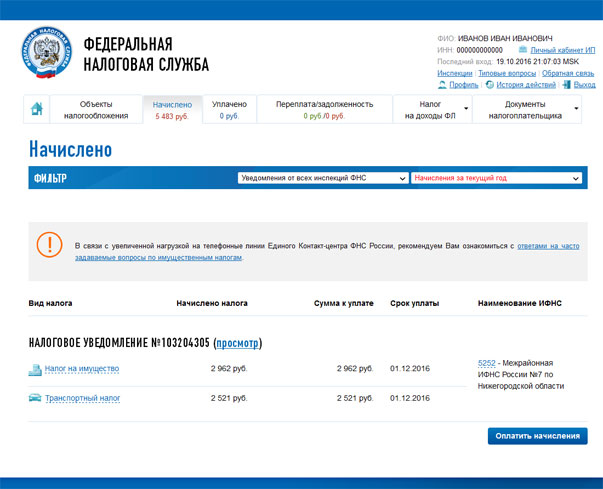

Самый быстрый и нетрудоемкий способ узнать о сумме налога на имущество физлиц — зайти в личный кабинет налогоплательщика физического лица (ЛК ФЛ) на сайте ФНС:

Попасть в ЛК ФЛ можно c помощью ИНН и пароля, выданного налоговой инспекцией, либо войти в кабинет с помощью электронной подписи. Если нет пароля от ЛК ФЛ, нет электронной подписи, но есть пароль от сайта Госуслуг, зайти в личный кабинет можно с его помощью:

Если нет пароля от ЛК ФЛ, нет электронной подписи, но есть пароль от сайта Госуслуг, зайти в личный кабинет можно с его помощью:

Общая сумма налоговой задолженности сразу отображается на главной странице при входе в личный кабинет. Из чего она складывается, можно посмотреть, нажав на кнопку «Налоги»:

Откроется страница с данными о каждом налоге, подлежащем уплате, и суммой, которую необходимо перечислить в бюджет:

Чтобы посмотреть подробнее, какая инспекция начислила налог, сколько уже уплачено и сколько начислено, нужно перейти по указателю «Показать детали». Чтобы увидеть, по каким объектам недвижимости начислен налог, следует зайти на страницу «Имущество» в личном кабинете. В какие сроки уплачивается налог на имущество физических лиц в 2023 году, расскажем в следующем разделе.

До какого числа перечислить в бюджет

Для всех плательщиков налога действует правило:

Таким образом, налоговый кодекс налог на имущество физических лиц обязывает уплачивать ежегодно не позднее первого дня декабря – по имуществу, собственниками которого граждане были в прошлом году. К примеру, за 2022 год нужно заплатить не позднее 01.12.2023. В следующем разделе расскажем, как оплатить налог на имущество физических лиц.

К примеру, за 2022 год нужно заплатить не позднее 01.12.2023. В следующем разделе расскажем, как оплатить налог на имущество физических лиц.

Пять способов уплаты налога

На сегодняшний день существуют следующие способы уплаты налога:

Кроме того, физлица вправе перечислить единый налоговый платеж, который инспекторы зачтут в счет предстоящих платежей по имущественным налогам.

Оплату налога на имущество физических лиц на сайте ФНС можно осуществить несколькими способами:

Этот сервис позволяет не выходя из дома оплатить онлайн налог на недвижимое имущество физических лиц и другие имущественные налоги (транспортный, земельный) — за себя и других лиц.

Благодаря возможности оплаты налога на имущество физических лиц через сайт ФНС перечисленные гражданами суммы быстро поступают в бюджет, отражаются на их лицевых счетах и в ЛК ФЛ:

За неуплату в срок начисляются пени по налогу на имущество физических лиц. Их величина определяется перемножением суммы неуплаченного налога, количества дней просрочки и 1/300 ключевой ставки ЦБ РФ.

Их величина определяется перемножением суммы неуплаченного налога, количества дней просрочки и 1/300 ключевой ставки ЦБ РФ.

Внимание! С 2023 года в России применяется система единых налоговых платежей (ЕНП). Теперь все суммы по уплате налогов зачисляются на единый налоговый счет (ЕНС). Инспекция самостоятельно списывает средства по текущим платежам, пеням и штрафам в порядке установленной очередности.

Налоговые бонусы для мобилизованных

Граждане, призванные по мобилизации по Указу Президента РФ от 21.09.2022 № 647, могут пока не уплачивать налог на имущество физлиц за прошлый год — правительство продлило сроки уплаты имущественных налогов (Постановление Правительства РФ от 20.10.2022 № 1874).

Полученное такими физлицами уведомление на уплату налога на имущество, не оплаченное до 01.12.2022, исполнять не требуется. Задолженность в связи с неуплатой налога не возникает. В дальнейшем инспекторы отправят новое налоговое уведомление — после увольнения налогоплательщика с военной службы.

Оплатить указанные в уведомлении налоги необходимо не позднее 28-го числа третьего месяца, следующего за месяцем окончания периода частичной мобилизации или увольнения такого лица с военной службы. Налог можно будет оплачивать равными частями ежемесячно по 1/6 от общей суммы либо в общеустановленном порядке.

Чтобы воспользоваться этими мерами поддержки мобилизованным гражданам обращаться в налоговые органы не требуется. Контролеры получат нужные сведения из Минобороны РФ по каналам межведомственного информационного взаимодействия.

Статья по теме:

Налог на вклады в 2023 году

Закон № 63-ФЗ от 26.03.2022 внес ряд изменений в НК РФ. Он предусматривает введение очередного «антисанкционного» пакета с налоговыми мерами поддержки бизнеса. Кроме этого, поправки коснулись доходов физлиц, которые они получают в виде процентов по вкладам. Как физлица будут платить налог на вклады в 2023 году, разберем в материале. Подробнее

Подробнее

Штраф за молчание

Последние пять лет (с 01.01.2017) действует правило: физлицо может быть оштрафовано по п. 3 ст.129.1 НК РФ за несообщение в ИФНС о своей недвижимости (облагаемой налогом) — если от контролеров не поступило уведомление по этому объекту на оплату налога и в ЛК ФЛ сумма налога не отражена.

Сообщить о недвижимости можно при личном посещении любой налоговой инспекции (кроме межрегиональных), в МФЦ, через сервис «Обратиться в ФНС России» или личный кабинет на сайте ФНС.

При наличии доступа в ЛК ФЛ оформить сообщение проще всего — по ссылке «Сообщить об объекте…» или в разделе «Жизненные ситуации».

Как проверить, верно ли налоговики рассчитали налог, расскажем в следующем разделе.

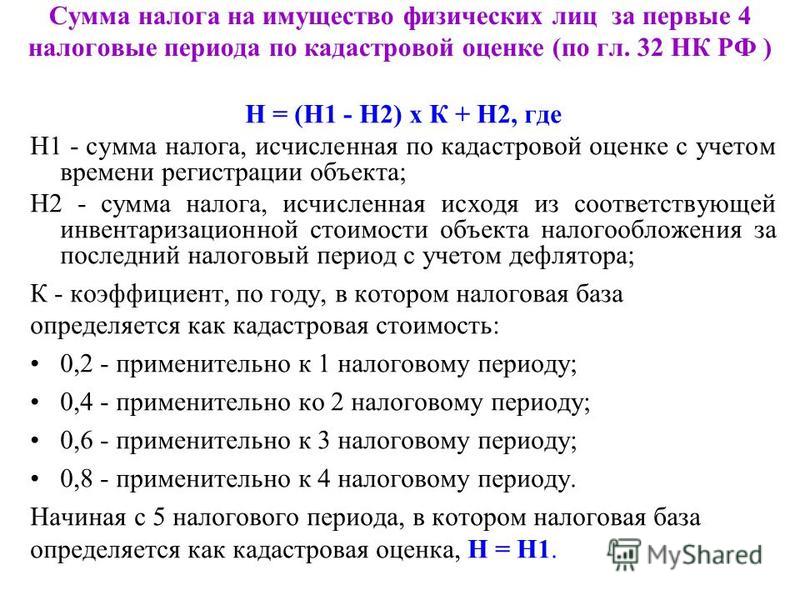

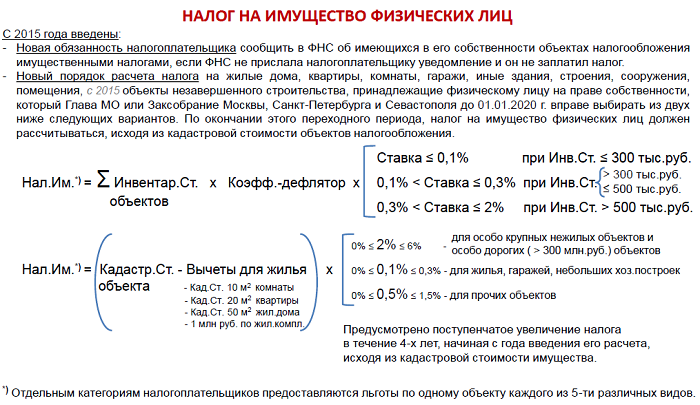

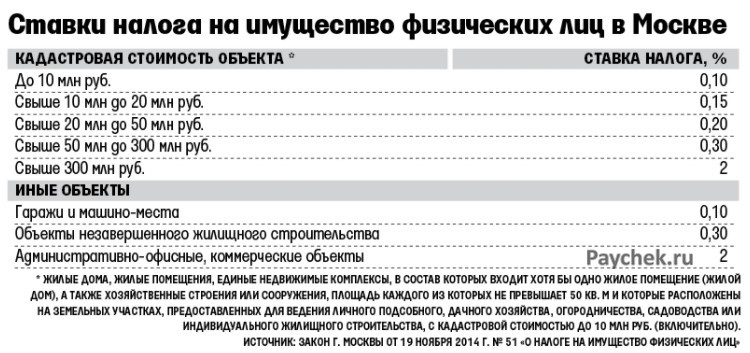

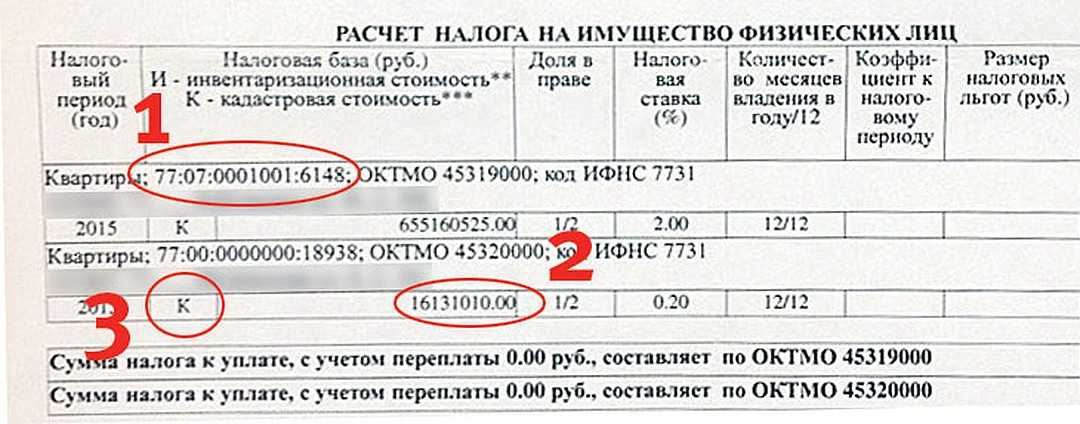

Как самому сделать расчет

У налогоплательщика отсутствует обязанность самостоятельно рассчитывать свои налоги. Все расчеты производит налоговый орган. Если же возникнет желание самостоятельно произвести налоговые вычисления, то для расчета налога на имущество физических лиц нужно собрать разнообразные актуальные сведения:

Если же возникнет желание самостоятельно произвести налоговые вычисления, то для расчета налога на имущество физических лиц нужно собрать разнообразные актуальные сведения:

Самостоятельно рассчитать налог поможет калькулятор налога на имущество физических лиц на сайте ФНС.

Платят ли налог пенсионеры

По закону пенсионеры вправе вообще не уплачивать налог на имущество физических лиц, если имеют в собственности не более одного объекта каждого вида имущества из указанных на рисунке:

Чтобы воспользоваться льготой по налогу на имущество физических лиц, пенсионеру подавать в ИФНС заявление не обязательно — налоговики предоставят ее исходя из имеющихся у них данных.

Пример

Два друга-пенсионера Ипатов В.Д. и Тарасов В.И. имеют в собственности по частному дому, квартире и гаражу. С этих объектов налог на имущество физлиц они не уплачивают, пользуясь льготой по ст. 407 НК РФ. В ноябре 2022 года Тарасов В.И. приобрел гараж у своего соседа по гаражному кооперативу. С этого момента он обязан уплачивать налог с одного из гаражей – по его выбору. Чтобы инспекторы начислили налог по нужному объекту, Тарасову В.И. следует отправить в налоговый орган уведомление по форме из приказа ФНС от 13.07.2015 № ММВ-7-11/280@.

407 НК РФ. В ноябре 2022 года Тарасов В.И. приобрел гараж у своего соседа по гаражному кооперативу. С этого момента он обязан уплачивать налог с одного из гаражей – по его выбору. Чтобы инспекторы начислили налог по нужному объекту, Тарасову В.И. следует отправить в налоговый орган уведомление по форме из приказа ФНС от 13.07.2015 № ММВ-7-11/280@.

Если от пенсионера Тарасова В.И. такое уведомление в инспекцию не поступит, контролеры применят льготу к одному из гаражей по своим правилам (начислят налог по гаражу с наименьшей стоимостью).

Дополнительные сведения о налоге на имущество для пенсионеров:

Подробнее о том, какие еще налоговые льготы есть у пенсионеров, можно узнать из этого материала.

Итоги

Налог на имущество физлиц в 2022 году уплачивается не позднее 1 декабря одним из существующих способов: на сайте ФНС, в отделении банка, через МФЦ и т.д. Узнать сумму налога можно в личном кабинете на сайте федеральной налоговой службы или из полученного по почте бумажного уведомления. Расчет налога производят налоговые инспекторы.

Узнать сумму налога можно в личном кабинете на сайте федеральной налоговой службы или из полученного по почте бумажного уведомления. Расчет налога производят налоговые инспекторы.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Оплата налога на имущество: где, как и сколько

Оплата налога на землю: где, как и сколько

Налоги при продаже и сдаче в аренду недвижимости

Инвестиционный налоговый кредит

Кто оплачивает налог на имущество?

Плательщиками налога на имущество физических лиц являются физические лица, имеющие объект налогообложения.

Объектом обложения налогом на имущество физических лиц являются находящиеся на территории Республики Казахстан:

1. жилища, здания, дачные постройки, гаражи, парковочные места и иные строения, сооружения, помещения, принадлежащие им на праве собственности;

2. земельные участки, принадлежащие физическим лицам на праве собственности.

Кто не оплачивает налог на имущество?

Плательщиками налога на имущество физических лиц не являются:

- герои Советского Союза, герои Социалистического Труда, лица, удостоенные званий «Халық қаһарманы», «Қазақстанның Еңбек Epi», награжденные орденом Славы трех степеней и орденом «Отан», – в пределах 1000-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, от общей стоимости всех объектов налогообложения, указанных в подпункте 1) статьи 528 Налогового кодекса;

- ветераны Великой Отечественной войны, ветераны, приравненные по льготам к ветеранам Великой Отечественной войны, и ветераны боевых действий на территории других государств, лица, награжденные орденами и медалями бывшего Союза ССР за самоотверженный труд и безупречную воинскую службу в тылу в годы Великой Отечественной войны, а также лица, проработавшие (прослужившие) не менее шести месяцев с 22 июня 1941 года по 9 мая 1945 года и не награжденные орденами и медалями бывшего Союза ССР за самоотверженный труд и безупречную воинскую службу в тылу в годы Великой Отечественной войны, лица с инвалидностью по:

-

земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем;

-

придомовым земельным участкам;

-

земельным участкам, предоставленным для ведения личного домашнего (подсобного) хозяйства, садоводства и дачного строительства, включая земли, занятые под постройки;

-

земельным участкам, занятым под гаражи;

-

в пределах 1500-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, от общей стоимости всех объектов налогообложения, указанных в подпункте 1) статьи 528 Налогового кодекса;

- дети-сироты и дети, оставшиеся без попечения родителей, на период до достижения ими 18-летнего возраста по:

-

земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем;

-

придомовым земельным участкам;

-

земельным участкам, предоставленным для ведения личного домашнего (подсобного) хозяйства, садоводства и дачного строительства, включая земли, занятые под постройки;

-

земельным участкам, занятым под гаражи;

-

объектам налогообложения, указанным в подпункте 1) статьи 528 Налогового кодекса;

- один из родителей лица с инвалидностью с детства, ребенка с инвалидностью по:

-

земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем;

-

придомовым земельным участкам;

-

земельным участкам, предоставленным для ведения личного домашнего (подсобного) хозяйства, садоводства и дачного строительства, включая земли, занятые под постройки;

-

земельным участкам, занятым под гаражи;

-

многодетные матери, удостоенные звания «Мать-героиня», награжденные подвеской «Алтын алқа», отдельно проживающие пенсионеры по:

-

земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем;

-

в пределах 1000-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, от общей стоимости всех объектов налогообложения, указанных в подпункте 1) статьи 528 Налогового кодекса.

-

для целей настоящего Кодекса под отдельно проживающими пенсионерами понимаются пенсионеры, по юридическому адресу (адресу места их жительства) которых зарегистрированы исключительно пенсионеры;

- индивидуальные предприниматели по объектам налогообложения, используемым в предпринимательской деятельности, за исключением жилищ и других объектов, по которым налоговая база определяется в соответствии со статьей 529 Налогового кодекса, и налог исчисляется налоговыми органами в соответствии со статьей 532 Налогового кодекса;

-

физические лица – собственники квартиры (комнаты), по доле собственника квартиры (комнаты), в земельном участке, занятом многоквартирным жилым домом.

Определение налогоплательщика в отдельных случаях

- При передаче государственным учреждением объектов налогообложения в доверительное управление налогоплательщик определяется в соответствии со статьей 41 Налогового кодекса.

- Если объект налогообложения находится в общей долевой собственности нескольких лиц, налогоплательщиком признается каждое из этих лиц.

- Плательщиком налога по объектам налогообложения, находящимся в общей совместной собственности, может являться один из собственников данного объекта налогообложения по согласованию между ними.

При этом по объектам налогообложения, находящимся в общей совместной собственности, по которым государственная регистрация права собственности произведена после 31 декабря 2016 года, плательщиком налога может являться один из собственников данного объекта налогообложения, указанный собственниками в заявлении на осуществление государственной регистрации права собственности на такой объект.

Как и когда оплатить налог на имущество?

Порядок исчисления и уплаты налога

- Исчисление налога по объектам налогообложения физических лиц производится налоговыми органами не позднее 1 июля года, следующего за отчетным налоговым периодом, по месту нахождения объекта налогообложения, независимо от места жительства налогоплательщика, путем применения соответствующей ставки налога к налоговой базе с учетом фактического срока владения на праве собственности по объектам налогообложения физических лиц, права на которые были зарегистрированы до 1 января года, следующего за отчетным налоговым периодом.

- Если в течение налогового периода объект налогообложения находится на праве собственности менее двенадцати месяцев, налог на имущество, подлежащий уплате по таким объектам, рассчитывается путем деления суммы налога, определенной в соответствии с пунктом 1 настоящей статьи, на двенадцать и умножения на количество месяцев фактического периода нахождения объекта налогообложения на праве собственности.

При этом фактический период нахождения объекта на праве собственности определяется с начала налогового периода (в случае если объект находился на праве собственности на такую дату) или с 1 числа месяца, в котором возникло право собственности на объект, до 1 числа месяца, в котором было передано право собственности на такой объект, или до конца налогового периода (в случае если объект находится на праве собственности на такую дату).

- За объект налогообложения, находящийся в общей долевой собственности нескольких физических лиц, налог исчисляется пропорционально их доле в этом имуществе.

- При уничтожении, разрушении, сносе объекта налогообложения перерасчет суммы налога производится при наличии документов, выдаваемых уполномоченным государственным органом, подтверждающих факт уничтожения, разрушения, сноса.

- В случае возникновения или прекращения в течение налогового периода права на применение положений подпунктов 1)-5) пункта 2 статьи 526 Налогового кодекса такие положения:

- при возникновении права — применяются с 1 числа месяца, в котором такое право возникло, до окончания налогового периода или до 1 числа месяца, в котором такое право прекращается;

- при прекращении права — не применяются с 1 числа месяца, в котором такое право прекращается.

- Если иное не установлено пунктом 7 статьи 532 Налогового кодекса, уплата налога производится в бюджет по месту нахождения объектов обложения не позднее 1 октября года, следующего за отчетным налоговым периодом.

- Сумма налога, подлежащая уплате за фактический период владения объектом налогообложения лицом, передающим право собственности, должна быть внесена в бюджет не позднее дня государственной регистрации права собственности.

При этом в целях исчисления налога на имущество физических лиц в случае, предусмотренном частью первой настоящего пункта, используется налоговая база, определенная за налоговый период, предшествующий году, в котором произведена передача права собственности на объект налогообложения.

- При изменении границ административно-территориальной единицы налог на имущество физических лиц, находящееся в населенном пункте на территории, которая в результате такого изменения границ переведена в границы другой административно-территориальной единицы, за налоговый период, в котором произведено такое изменение, исчисляется исходя из базовой стоимости, установленной для категории населенного пункта, в границах которого находился данный населенный пункт до даты такого изменения.

Налоговый период для исчисления и уплаты налога на имущество

- Налоговым периодом для исчисления налога на имущество физических лиц является календарный год с 1 января по 31 декабря.

- При уничтожении, разрушении, сносе объектов налогообложения физических лиц в расчет налогового периода включается месяц, в котором произошел факт уничтожения, разрушения, сноса объектов налогообложения.

Сколько? Ставки налога на имущество.

|

|

Стоимость объекта налогообложения |

Ставка налога |

|

1. |

до 2 000 000 тенге включительно |

0,05 процента от стоимости объектов налогообложения |

|

2. |

свыше 2 000 000 тенге до 4 000 000 тенге включительно |

1 000 тенге + 0,08 процента с суммы, превышающей 2 000 000 тенге |

|

3. |

свыше 4 000 000 тенге до 6 000 000 тенге включительно |

2 600 тенге + 0,1 процента с суммы, превышающей 4 000 000 тенге |

|

4. |

свыше 6 000 000 тенге до 8 000 000 тенге включительно |

4 600 тенге + 0,15 процента с суммы, превышающей 6 000 000 тенге |

|

5. |

свыше 8 000 000 тенге до 10 000 000 тенге включительно |

7 600 тенге + 0,2 процента с суммы, превышающей 8 000 000 тенге |

|

6. |

свыше 10 000 000 тенге до 12 000 000 тенге включительно |

11 600 тенге + 0,25 процента с суммы, превышающей 10 000 000 тенге |

|

7. |

свыше 12 000 000 тенге до 14 000 000 тенге включительно |

16 600 тенге + 0,3 процента с суммы, превышающей 12 000 000 тенге |

|

8. |

свыше 14 000 000 тенге до 16 000 000 тенге включительно |

22 600 тенге + 0,35 процента с суммы, превышающей 14 000 000 тенге |

|

9. |

свыше 16 000 000 тенге до 18 000 000 тенге включительно |

29 600 тенге + 0,4 процента с суммы, превышающей 16 000 000 тенге |

|

10. |

свыше 18 000 000 тенге до 20 000 000 тенге включительно |

37 600 тенге + 0,45 процента с суммы, превышающей 18 000 000 тенге |

|

11. |

свыше 20 000 000 тенге до 75 000 000 тенге включительно |

46 600 тенге + 0,5 процента с суммы, превышающей 20 000 000 тенге |

|

12. |

свыше 75 000 000 тенге до 100 000 000 тенге включительно |

321 600 тенге + 0,6 процента с суммы, превышающей 75 000 000 тенге |

|

13. |

свыше 100 000 000 тенге до 150 000 000 тенге включительно |

471 600 тенге + 0,65 процента с суммы, превышающей 100 000 000 тенге |

|

14. |

свыше 150 000 000 тенге до 350 000 000 тенге включительно |

796 600 тенге + 0,7 процента с суммы, превышающей 150 000 000 тенге |

|

15. |

свыше 350 000 000 тенге до 450 000 000 тенге включительно |

2 196 600 тенге + 0,75 процента с суммы, превышающей 350 000 000 тенге |

|

16. |

свыше 450 000 000 тенге |

2 946 600 тенге + 2 процента с суммы, превышающей 450 000 000 тенге |

Центр налога на имущество — Arkansas.gov

Центр налога на имущество — Arkansas.gov перейти к содержаниюПожертвуйте в Арканзасскую программу помощи при стихийных бедствиях Пожертвовать

Будьте в курсе о коронавирусе – COVID-19. Узнать больше

Официальный сайт штата Арканзас

Главная / Центр налога на имущество

Центр налога на имущество

Choose a county…ArkansasAshleyBaxterBentonBooneBradleyCalhounCarrollChicotClarkClayCleburneClevelandColumbiaConwayCraigheadCrawfordCrittendenCrossDallasDeshaDrewFaulknerFranklinFultonGarlandGrantGreeneHempsteadHot SpringHowardIndependenceIzardJacksonJeffersonJohnsonLafayetteLawrenceLeeLincolnLittle RiverLoganLonokeMadisonMarionMillerMississippiMonroeMontgomeryNevadaNewtonOuachitaPerryPhillipsPikePoinsettPolkPopePrairiePulaskiRandolphSalineScottSearcySebastianSevierSharpSt. Фрэнсис СтоунЮнионВан БюренВашингтонУайтВудраффYell

Фрэнсис СтоунЮнионВан БюренВашингтонУайтВудраффYell

.jpg) Фрэнсис КлэйГринКрейгхедПоинсеттВудраффКроссКриттенденБрэдлиКалхунКларкХемпстедНевадаСалинГарлендХот СпрингДалласГрантМонтгомериПолкСевьерХовардПайкЛиттл РиверМиллерЛафайетКолумбияУашитаЮнионПуласкиЛиМонроПрериЛонокФиллипсДжефферсонКливлендЛинкольнАрканзасДешаЛошДрю0002 Найдите свой округ на карте или выберите его в раскрывающемся меню, чтобы найти способы уплаты налога на личное имущество. Онлайн-платежи доступны для большинства стран.

Фрэнсис КлэйГринКрейгхедПоинсеттВудраффКроссКриттенденБрэдлиКалхунКларкХемпстедНевадаСалинГарлендХот СпрингДалласГрантМонтгомериПолкСевьерХовардПайкЛиттл РиверМиллерЛафайетКолумбияУашитаЮнионПуласкиЛиМонроПрериЛонокФиллипсДжефферсонКливлендЛинкольнАрканзасДешаЛошДрю0002 Найдите свой округ на карте или выберите его в раскрывающемся меню, чтобы найти способы уплаты налога на личное имущество. Онлайн-платежи доступны для большинства стран.Хотите избежать штрафа в размере 10% за просрочку платежа? Подпишитесь на Gov2Go, чтобы получать персонализированные напоминания, когда пришло время оценивать, платить налоги на имущество и обновлять номерные знаки вашего автомобиля.

Крайний срок уплаты налога на недвижимость в штате — 15 октября. Обязательно заплатите до этого времени, чтобы избежать штрафов за просрочку платежа.

Получить Gov2Go Информация IconСоздано с помощью Sketch.Ваш Arkansas.gov

- Губернатор Сара Хакаби Сандерс

- Найти моего представителя

- Мои выборные должностные лица

- Справочник штатов

Top Online Services

Значок «Мне нравится» Создано с помощью Sketch.Полезная информация

Статус флага

Copyright 2023 © Все права защищены. Арканзас.гов

Налог на недвижимость

- Сайт публичного доступа для недвижимости

- Публикации Отдела налога на имущество

- Формы и публикации

Оценка нефти и газа

Информацию об оценке роялти за нефть и газ см. кликните сюда.

Адвалорный налог на имущество

Все недвижимое и материальное личное имущество, за некоторыми исключениями, облагается налогом на имущество.

По состоянию на 1 июля каждого года право собственности, пользование и стоимость имущества определяются на следующий календарный налоговый год..jpg)

Тем не менее, коммерческая собственность государственных служб оценивается на основе операций по состоянию на 31 декабря каждого года.

Пожалуйста Кликните сюда, чтобы узнать больше.

Сроки возврата имущества

Календарь сроков подачи налоговой декларации по налогу на имущество см. кликните сюда.

Уведомление об увеличении оценочной стоимости

Для получения списка дат, когда уведомления будут отправлены владельцам недвижимости, пожалуйста, кликните сюда.

Протесты должны быть поданы до уплаты налогов на недвижимость

Собственники собственности, за исключением владельцев государственной коммерческой собственности, которые желают опротестовать оценочную стоимость своей собственности, должны подать протест в окружную комиссию, заседающую в качестве совета по уравниванию и пересмотру, которая начинает собираться для этой цели 1 февраля каждого года. до уплаты налога на имущество за этот год.

до уплаты налога на имущество за этот год.

Комиссии по уравниванию и пересмотру могут закрыться в любое время после 15 февраля, если их работа завершена, и должны закрыться не позднее 28 февраля.

Пожалуйста Кликните сюда, чтобы узнать больше.

Классификация имущества для целей налогообложения

Статья 10 Раздел 1 Конституция штата делит собственность на четыре класса.

Чтобы узнать больше, пожалуйста кликните сюда.

Ставки налога на имущество

Налоги на имущество взимаются окружными советами по образованию, окружными комиссиями, муниципалитетами и государством.

Пожалуйста Кликните сюда, чтобы узнать больше.

Освобождение от налога на имущество

Для просмотра репрезентативного, неэксклюзивного списка имущества, которое может быть освобождено от налога на имущество, пожалуйста,

кликните сюда.

Положения о налоге на имущество

Когда владелец имущества и окружной заседатель расходятся во мнениях относительно классификации имущества или налогообложения имущества, вопрос может быть передан Уполномоченному по налогам для принятия решения, как это предусмотрено в Кодекс Западной Вирджинии § 11-3-24a.

Уполномоченный по налогам и сборам должен вынести решение до конца февраля календарного налогового года.

Следовательно, запросы о вынесении решений должны быть представлены Уполномоченному по налогам через окружного оценщика за достаточное время, чтобы Уполномоченный по налогам мог рассмотреть вопрос и вынести решение к концу февраля.

Сроки уплаты налога на имущество

Счета по налогу на имущество, обычно называемые квитанциями, выдаются шерифами округов 15 июля налогового года на имущество или после этой даты для всего имущества, за исключением эксплуатируемой коммунальной собственности.