Земельный налог | Официальный сайт администрации МО «Город Астрахань»

СОВЕТ МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ «ГОРОД АСТРАХАНЬ»

РЕШЕНИЕ

от 27 октября 2005 г. N 204

ОБ УТВЕРЖДЕНИИ ПОЛОЖЕНИЯ О ЗЕМЕЛЬНОМ НАЛОГЕ

НА ТЕРРИТОРИИ МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ

«ГОРОД АСТРАХАНЬ»

Список изменяющих документов (в ред. Решений Совета муниципального образования «Город Астрахань» от 24.11.2005 N 225, от 30.05.2006 N 51, Городской Думы муниципального образования «Город Астрахань» от 28.06.2007 N 78, от 26.10.2007 N 117, от 20.12.2007 N 178, от 11.06.2008 N 91, от 27.11.2008 N 167, от 28.10.2010 N 138, от 16.11.2010 N 205, от 04.08.2011 N 85, от 25.10.2012 N 196, от 22.05.2014 N 98, от 20.11.2014 N 228, от 04.12.2014 N 233, от 28.12.2015 N 74, от 31.03.2016 N 26 (ред. 16.06.2016, Решения Городской Думы муниципального образования «Город Астрахань» от 28. |

На основании Налогового кодекса Российской Федерации, Федерального закона от 29 ноября 2004 года N 141-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации», Федерального закона от 6 октября 2003 года N 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации», Устава муниципального образования «Город Астрахань», в соответствии с решением постоянной комиссии по нормотворчеству, законности и правопорядку от 25.10.2005 N 100 Совет решил:

1. Утвердить Положение о земельном налоге на территории муниципального образования «Город Астрахань» (прилагается).

КонсультантПлюс: примечание. Пункт 2 фактически утратил силу в связи с принятием Решения Совета муниципального образования «Город Астрахань» от 24. |

2. Признать утратившим силу статью 4 Положения о налогообложении, сборах и других платежах на территории города Астрахани, утвержденного Решением городского Совета города Астрахани от 04.12.2001 N 123.

3. Настоящее Решение вступает в силу с 1 января 2006 года, но не ранее чем по истечении одного месяца со дня официального опубликования.

4. Пресс-службе Совета опубликовать настоящее Решение в газете «Горожанин».

5. Контрольно-организационному отделу Совета сделать соответствующую запись в оригинале Решения городского Совета города Астрахани от 04.12.2001 N 123.

Глава муниципального образования

«Город Астрахань»

С.А.БОЖЕНОВ

Председатель Совета муниципального

образования «Город Астрахань»

Е.С.ДУНАЕВ

Утверждено

Решением Совета

от 27 октября 2005 г. N 204

N 204

ПОЛОЖЕНИЕ

О ЗЕМЕЛЬНОМ НАЛОГЕ НА ТЕРРИТОРИИ

МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ «ГОРОД

АСТРАХАНЬ»

Список изменяющих документов (в ред. Решений Совета муниципального образования «Город Астрахань» от 24.11.2005 N 225, от 30.05.2006 N 51, Городской Думы муниципального образования «Город Астрахань» от 28.06.2007 N 78, от 26.10.2007 N 117, от 20.12.2007 N 178, от 11.06.2008 N 91, от 27.11.2008 N 167, от 28.10.2010 N 138, от 16.11.2010 N 205, от 04.08.2011 N 85,от 25.10.2012 N 196, от 22.05.2014 N 98, от 20.11.2014 N 228, от 04.12.2014 N 233, от 28.12.2015 N 74, от 31.03.2016 N 26 (ред. 16.06.2016), от 28.11.2017 N 188) |

Настоящее Положение, в соответствии с главой 31 «Земельный налог» части второй Налогового кодекса Российской Федерации, устанавливает земельный налог на территории муниципального образования «Город Астрахань».

Статья 1. Общие положения

1. Земельный налог (далее — налог) обязателен к уплате на территории муниципального образования «Город Астрахань».

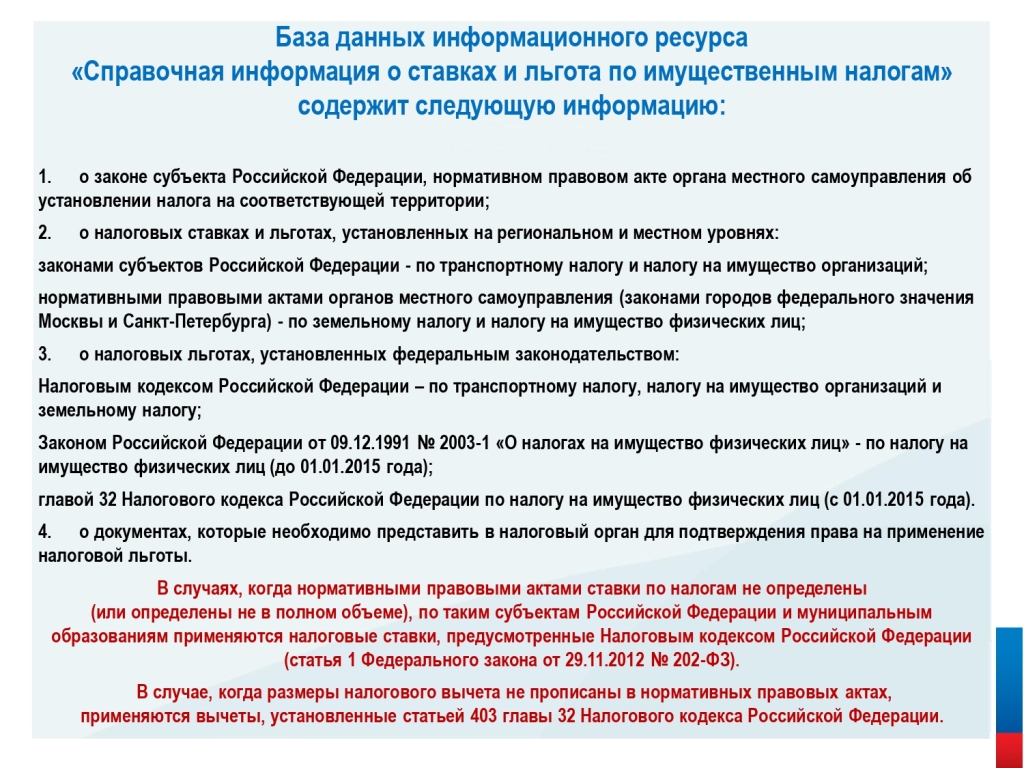

2. Настоящим Положением в соответствии с Налоговым кодексом Российской Федерации на территории муниципального образования «Город Астрахань» устанавливаются ставки земельного налога, налоговые льготы, основания и порядок их применения. В отношении налогоплательщиков-организаций устанавливаются порядок и сроки уплаты земельного налога.

(п. 2 в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 28.11.2017 N 188)

Статья 2. Исключена. — Решение Городской Думы муниципального образования «Город Астрахань» от 28.11.2017 N 188.

Статья 3. Налоговая ставка

(в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 11.06.2008 N 91)

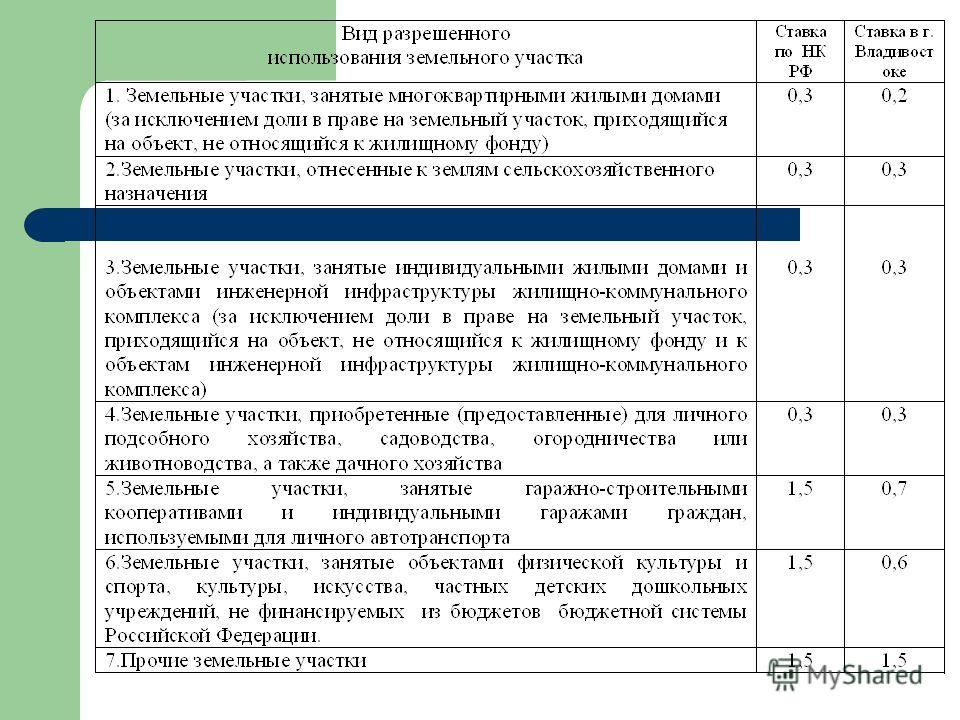

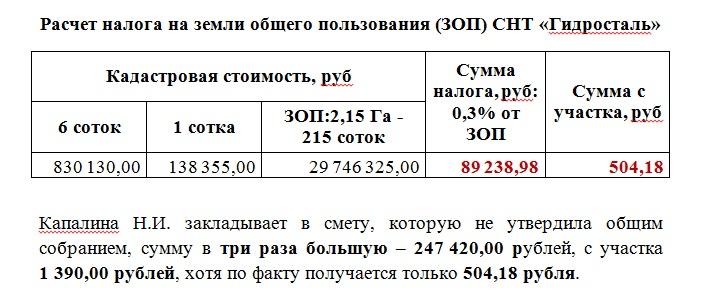

Налоговые ставки устанавливаются в следующих размерах:

1. 0.1 процента от кадастровой стоимости участка в отношении земельных участков:

0.1 процента от кадастровой стоимости участка в отношении земельных участков:

— находящихся в составе дачных, садоводческих и огороднических объединений;

— предоставленных для ведения личного подсобного хозяйства, животноводства;

— занятых водными объектами, находящимися в обороте;

— занятых городскими лесами, скверами, парками, городскими садами.

2. 0.15 процента от кадастровой стоимости участка в отношении земельных участков, предназначенных для размещения домов индивидуальной жилой застройки.

(п. 2 в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167)

3. 0.05 процента от кадастровой стоимости участка в отношении земельных участков, предназначенных для размещения домов многоэтажной (от одного и выше этажей) жилой застройки, а также занятых объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или предоставленных земельных участков для жилищного строительства многоэтажной застройки.

(п. 3 в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167)

4. 0.3 процента от кадастровой стоимости участка в отношении земельных участков:

абзац исключен с 1 января 2008 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167;

— занятых объектами образования, науки, здравоохранения и социального обеспечения, физической культуры и спорта, культуры (за исключением земельных участков под культурно-развлекательными комплексами, казино и игровыми клубами), искусства;

— предназначенных для сельскохозяйственного использования;

абзац исключен с 1 января 2008 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167.

5. 0.5 процента от кадастровой стоимости участка в отношении земельных участков, предназначенных для размещения гаражей, отдельно стоящих и (или) в составе гаражных кооперативов для личного использования.

6. Исключен с 1 января 2009 года.

7. 1.2 процента от кадастровой стоимости участка в отношении земельных участков, предназначенных:

— для размещения зданий, строений, сооружений промышленности, коммунального хозяйства, материально-технического, продовольственного снабжения, сбыта и заготовок;

— для размещения объектов транспорта (за исключением земельных участков под автозаправочными и газонаполнительными станциями, предприятиями автосервиса, гаражами, указанными в пункте 5 настоящей статьи, и автостоянками), объектов связи.

абзац исключен 1 января 2013 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 25.10.2012 N 196.

8. Исключен с 1 января 2009 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167.

9. 1.5 процента от кадастровой стоимости участка в отношении прочих земельных участков.

Статья 4. Налоговые льготы, основания и порядок их применения

(в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 28.11.2017 N 188)

Решения Городской Думы муниципального образования «Город Астрахань» от 28.11.2017 N 188)

1. Не являются объектами налогообложения земельные участки, занятые под захоронения (кладбища), расположенные на территории муниципального образования «Город Астрахань».

2. Освобождаются от уплаты земельного налога:

1) Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы;

2) ветераны и инвалиды Великой Отечественной войны, а также ветераны и инвалиды боевых действий;

3) инвалиды I, II, III групп;

4) дети-инвалиды;

(в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 20.12.2007 N 178)

5) пенсионеры, пенсии которым назначены в порядке, установленном пенсионным законодательством Российской Федерации, в отношении земельных участков в размере 600 квадратных метров площади земельного участка;

6) родители воинов, погибших в горячих точках страны и мира;

7) физические лица, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, на производственном объединении «Маяк», сбросов радиоактивных отходов в реку Теча, ядерных испытаний на Семипалатинском полигоне;

8) физические лица, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

9) физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

(п. 2 в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 26.10.2007 N 117)

3. Исключен с 1 января 2013 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 25.10.2012 N 196.

3. Освобождаются от уплаты земельного налога бюджетные учреждения, финансируемые за счет средств бюджета муниципального образования «Город Астрахань», в отношении принадлежащих им земельных участков, предоставленных для непосредственного выполнения возложенных на эти учреждения функций.

(п. 3 введен Решением Городской Думы муниципального образования «Город Астрахань» от 20.11.2014 N 228)

4. Освобождаются от уплаты земельного налога органы местного самоуправления муниципального образования «Город Астрахань», их структурные подразделения, являющиеся юридическими лицами, казенные и автономные муниципальные учреждения, финансируемые за счет средств бюджета муниципального образования «Город Астрахань», в отношении принадлежащих им земельных участков, предоставленных для непосредственного выполнения возложенных на них функций.

(п. 4 введен Решением Городской Думы муниципального образования «Город Астрахань» от 04.12.2014 N 233)

Статья 5. Порядок и сроки уплаты налога и авансовых платежей по налогу

Абзац первый пункта 1 статьи 5 распространяется на правоотношения, возникшие с 1 января 2015 года (Решение Городской Думы муниципального образования «Город Астрахань» от 31.03.2016 N 26 (ред. 16.06.2016). |

1. Налог, подлежащий уплате в бюджет по истечении налогового периода, уплачивается налогоплательщиками — организациями не позднее 1 февраля года, следующего за налоговым периодом.

(в ред. Решения Совета муниципального образования «Город Астрахань» от 24.11.2005 N 225, Решения Городской Думы муниципального образования «Город Астрахань» от 31.03.2016 N 26 (ред. 16.06.2016)

Абзац второй пункта 1 статьи 5 распространяется на правоотношения, возникшие с 1 января 2015 года (Решение Городской Думы муниципального образования «Город Астрахань» от 31. |

Налогоплательщики — организации в течение налогового периода уплачивают три авансовых платежа по налогу по истечении первого, второго и третьего квартала текущего налогового периода, не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

(в ред. Решений Городской Думы муниципального образования «Город Астрахань» от 11.06.2008 N 91, от 31.03.2016 N 26 (ред. 16.06.2016)

Абзац исключен. — Решение Городской Думы муниципального образования «Город Астрахань» от 28.12.2015 N 74.

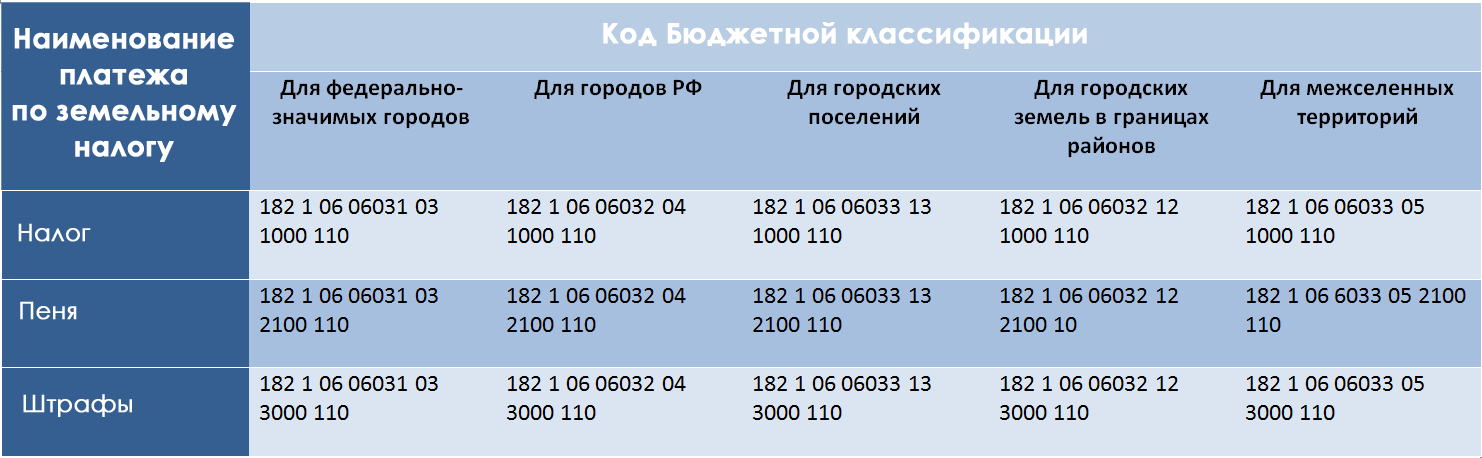

2. Налог и авансовые платежи по налогу уплачиваются в бюджет по месту нахождения земельных участков, признаваемых объектом налогообложения.

Статья 6. Исключена. — Решение Городской Думы муниципального образования «Город Астрахань» от 31.03.2016 N 26.

сроки уплаты, ставки, расчеты, льготы, пени

Изменения земельного налога для юридических лиц были распределены еще несколько лет назад. Но и сейчас появляются актуальные поправки. Владельцам различных организаций за ними нужно следить, чтобы быть на плаву. С помощью экспертов в этом вопросе узнали, что представляет собой земельный налог для юридических лиц в 2022 году, какие у него сроки выплаты, ставки, расчеты и пени.

Но и сейчас появляются актуальные поправки. Владельцам различных организаций за ними нужно следить, чтобы быть на плаву. С помощью экспертов в этом вопросе узнали, что представляет собой земельный налог для юридических лиц в 2022 году, какие у него сроки выплаты, ставки, расчеты и пени.

Содержание

- Плательщики земельного налога

- Сроки уплаты

- Ставка земельного налога

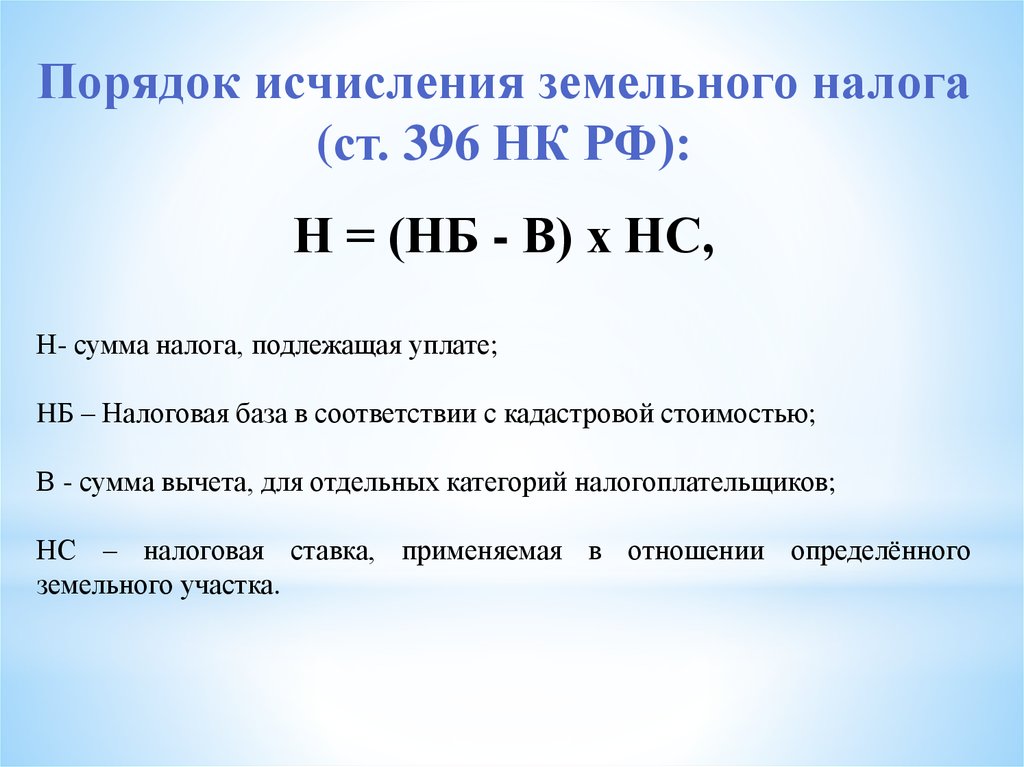

- Расчеты земельного налога

- Пени по земельному налогу

- Вопросы и ответы

Плательщики земельного налога для юридических лиц

Доцент права и адвокат Елена Козина объясняет, что плательщиками земельного налога для юридических лиц являются организации, которые являются собственниками земельного участка или имеют право постоянно им пользоваться.

— Не признаются налогоплательщиками компании, у которых земельные участки находятся на праве безвозмездного срочного пользования или переданы им по договору аренды, — говорит Елена.

Эксперт по экономическим преступлениям Ольга Белова добавляет, что налогоплательщиками также могут выступать управляющие компании, если участки входят в паевой инвестиционный фонд.

Сроки уплаты земельного налога для юридических лиц

Еще один важный момент. Не все владельцы организаций в них укладывается, кто-то относится к тому, чтобы все сделать вовремя, спустя рукава. Хотя в законодательстве на этот счет все сказано четко.

— Так как земельный налог относится к местным налогам, то порядок и сроки его уплаты, авансовые платежи, устанавливаются нормативными правовыми актами соответствующего муниципального образования. Например, в столице таким является закон города Москвы «О земельном налоге». В соответствии с ним срок уплаты земельного налога за 2021 год для юридических лиц — не позднее 1 марта 2022 года. Авансовые платежи — не позднее последнего числа месяца, следующего за истекшим отчетным периодом — первым, вторым и третьим кварталом текущего года, — делится Елена Козина.

Например, в столице таким является закон города Москвы «О земельном налоге». В соответствии с ним срок уплаты земельного налога за 2021 год для юридических лиц — не позднее 1 марта 2022 года. Авансовые платежи — не позднее последнего числа месяца, следующего за истекшим отчетным периодом — первым, вторым и третьим кварталом текущего года, — делится Елена Козина.

Все сроки и порядок уплаты земельного налога для юридических лиц в вашем регионе можно найти на официальном сайте ФНС России.

это интересно

Налог на прибыль юридических лиц

Как правильно рассчитать налог на прибыль и кто его должен платить, разбираемся вместе с экспертом.

подробнее

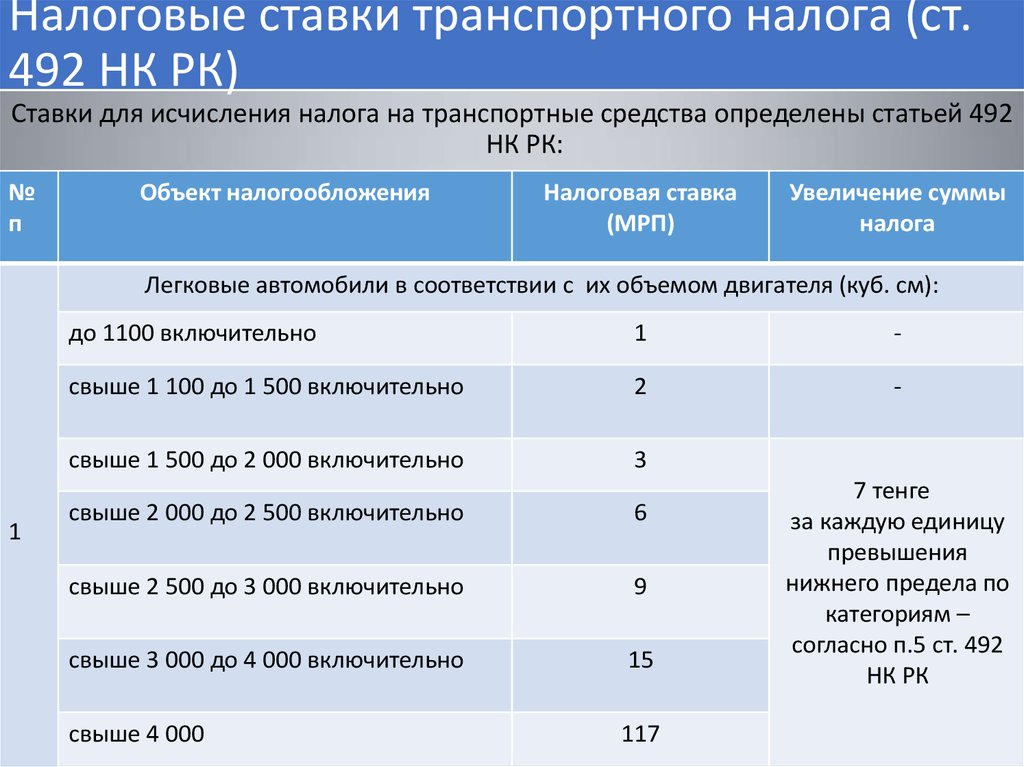

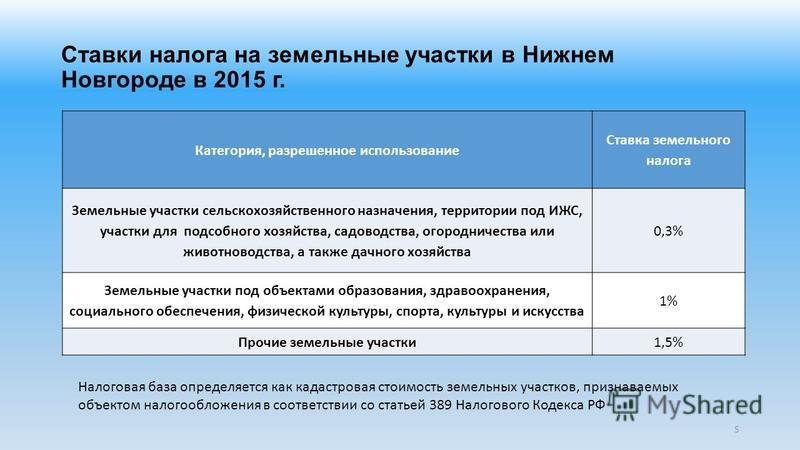

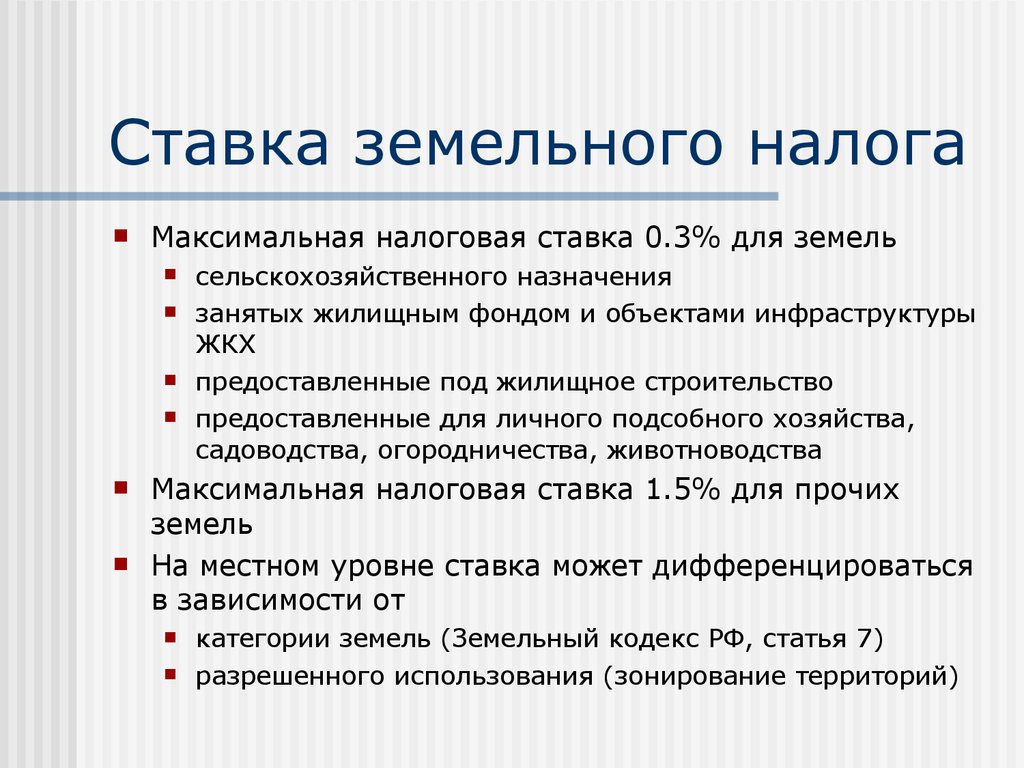

Ставка земельного налога для юридических лиц

По словам Ольги Беловой, ставка земельного налога для юридических лиц также устанавливаются властью на местах. Если те по той или иной причине этого не сделали, то действует общая — 1,5 %. Для некоторых категорий земель, например, тех, что относятся к сельскому хозяйству — 0,3%.

Налоговые ставки для вашего региона, опять же, ищите на официальном сайте ФНС России. В Москве для юридических лиц предусмотрены следующие:

- 0,025 % – земельные участки, не используемые в предпринимательской деятельности, приобретенные (предоставленные) для ведения личного подсобного хозяйства, садоводства или огородничества,

- 0,1 % – земельные участки, занятые автостоянками и многоэтажными гаражами-стоянками, жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса или предоставленные для жилищного строительства,

- 0,3 % – земельные участки в составе зон сельскохозяйственного использования в городе Москве, используемые для сельскохозяйственного производства, а также земельные участки, предоставленные и используемые для эксплуатации объектов спорта,

- 0,3 % – земельные участки, ограниченные в обороте и предоставленные для обеспечения обороны, безопасности и таможенных нужд,

- 1,5 % – прочие земельные участки.

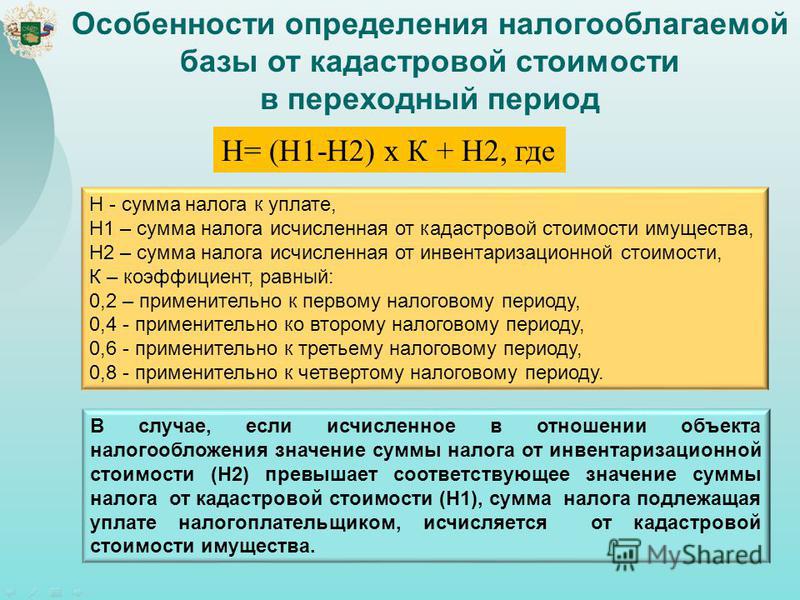

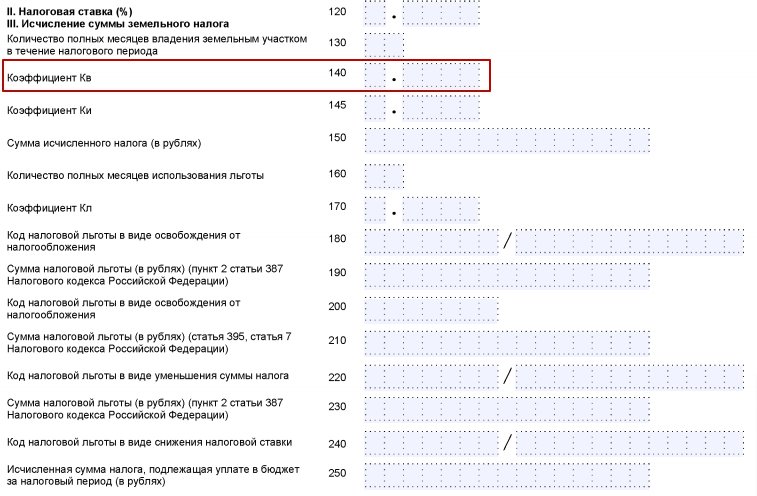

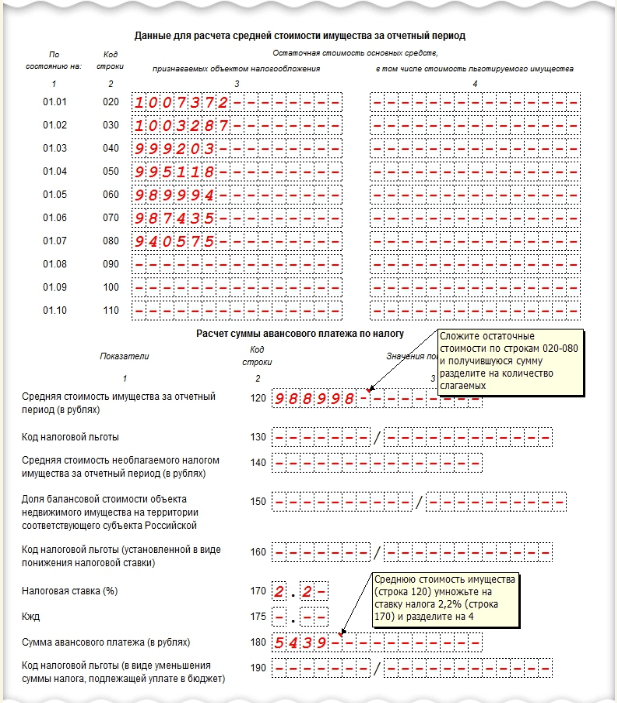

Расчеты земельного налога для юридических лиц

Юридические лица, которые являются налогоплательщиками, в отличие от физических лиц самостоятельно исчисляют сумму земельного налога и суммы авансовых платежей по нему. Сумма рассчитывается по истечении налогового периода — календарного года — как соответствующий процент от налоговой базы. О последних сказано в пункте выше.

— Налоговая база, в свою очередь, определяется как кадастровая стоимость каждого земельного участка, внесенная в ЕГРН, — рассказывает Елена Козина. — Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между исчисленной суммой налога и суммами авансовых платежей, подлежащих уплате в течение этого периода.Эксперт указывает, что суммы авансовых платежей, уплачиваемых по истечении 1,2 и 3 кварталов, равняются ¼ налоговой ставки от кадастровой стоимости земельного участка. Все налоговые выплаты руководители компаний отдают в бюджет по месту нахождения их земли.

Пени по земельному налогу для юридических лиц

Если налогоплательщик что-то прозевал, или просто так сложились обстоятельства, и он не смог выплатить причитающиеся суммы налогов в установленные законом сроки, то ему начисляются пени. Как отмечает Елена Козина, пени по земельному налогу для юридических лиц начисляется за каждый календарный день просрочки.

Пени определяется в процентах от неуплаченной суммы налога и составляет для юридических лиц:

- за просрочку уплаты налога до 30 календарных дней (включительно) – в размере одной трехсотой действующей в это время ставки рефинансирования ЦБ РФ;

- за просрочку уплаты налога сроком свыше 30 календарных дней – в размере 1/300 ставки рефинансирования ЦБ РФ, действующей в период до 30 календарных дней (включительно) такой просрочки, и 1/150 ставки рефинансирования ЦБ РФ, действующей в период начиная с 31-го календарного дня такой просрочки.

Как подчеркивает Ольга Белова, период просрочки исчисляется со следующего дня после установленной даты уплаты земельного налога по день его фактической уплаты. При этом сумма не может превышать размер недоимки.

При этом сумма не может превышать размер недоимки.

это интересно

Налог на имущество юридических лиц

Что представляет собой налог, в какие сроки его нужно выплачивать, по каким ставкам и что будет, если не успеть перечислить деньги.

подробнее

Популярные вопросы и ответы

Отвечают Ольга Белова и налоговый консультант Наталья Мартынова.

Как исчисляется налог в случае дарения земельного участка?

С кадастровой стоимости участка.

Нужно ли платить налог на землю в аренде?

Не нужно, раз земля не на праве собственности, праве постоянного (бессрочного) пользования.

У организации в собственности есть помещение в многоэтажном жилом доме. Возникает ли у него обязанность по уплате земельного налога на придомовую территорию, если земля принадлежит городу?

Нет, не возникает, так как юридическое лицо в данном случае не собственник.

Обязан ли я оплатить земельный налог за прежнего собственника участка?

Нет, так как обязанность по уплате земельного налога до момента перехода права собственности лежит на собственнике, отчуждающем участок.

Почему суммы земельных налогов для юридических лиц получается такими большими?

Сумма земельного налога в целом за год для некоторых юридических лиц получается очень большой, потому что все зависит от кадастровой стоимости земельного участка. Она, как правило, немаленькая. Однако, юридическое лицо, собственник земельного участка может воспользоваться льготой от государства и вообще не платить налог — при условии, что сдает в аренду земельный участок и с суммы дохода от сдачи платит налог, в соответствии со своим режимом налогообложения.

Налог на недвижимость: что это такое и как его рассчитать

Процесс расчета стоимости недвижимости сложен и зависит от штата или округа, в котором вы живете. Всегда лучше проконсультироваться на веб-сайтах вашего штата и округа, чтобы узнать о законах в вашем районе и о том, как начисляются налоги.

Ниже приведен общий обзор того, как рассчитываются налоги на недвижимость.

Определение оценочной стоимости имущества

Чтобы определить оценочную стоимость вашего имущества, местные органы власти закажут оценку имущества. В некоторых районах проводятся ежегодные оценки. Другие делают их каждые 3 года или реже (это зависит от региона).

Некоторые населенные пункты используют рыночную стоимость (за сколько дом будет продан на открытом рынке), а другие используют оценочную стоимость (стоимость, которую оценщик определил для дома). В любом случае, они берут процент от этой стоимости, чтобы получить оценочную стоимость.

Процент, который они используют, называется коэффициентом оценки или процентом от стоимости дома, который подлежит налогообложению. Соотношения сильно различаются по стране.

Например, если рыночная стоимость вашего дома составляет 300 000 долларов США, а местные органы власти облагают налогом 60% стоимости, вы будете платить налоги со 180 000 долларов, а не с 300 000 долларов.

Вычтите любые льготы, на которые вы имеете право

В большинстве регионов для определенных демографических групп действуют льготы по налогу на имущество. Освобождения являются попыткой облегчить домовладельцам оплату налогов на недвижимость. В некоторых случаях он может даже полностью отменить налоги на недвижимость.

Вот наиболее распространенные льготы по налогу на имущество, но узнайте у местных органов власти, какие у вас есть варианты.

Освобождение от приюта

В большинстве районов предлагается освобождение от приусадебного участка или скидка на постоянное проживание в собственности. Вы не будете иметь право на это освобождение, если вы используете дом в качестве дома для отдыха или инвестиций.

Освобождение от налога для пожилых людей

Во многих районах действует освобождение от налога на недвижимость для пожилых людей, которое либо снижает налоги на недвижимость, либо замораживает их по определенной ставке. Чтобы соответствовать требованиям, вы, как правило, должны быть определенного возраста и постоянно проживать в собственности. Это может быть особенно полезно, если у вас фиксированный доход.

Это может быть особенно полезно, если у вас фиксированный доход.

Религиозные льготы

Если ваша собственность является церковью, религиозным или благотворительным учреждением, она может быть освобождена от налога на недвижимость.

Исключения для домовладельцев с ограниченными возможностями

Если вы являетесь домовладельцем с ограниченными возможностями (ветеран или нет), вы можете иметь право на освобождение, которое либо уменьшает ваши налоговые обязательства, либо отменяет их. Каждое правительство имеет разные правила и разные исключения в зависимости от тяжести вашей инвалидности.

Примените процентную ставку вашего муниципалитета

Как правило, вы увидите, что налоги на имущество указываются как ставки мильной оплаты. Ставка мельницы — это налог, который вы платите за 1000 долларов стоимости вашего дома. За каждую ставку в 0,001 доллара вы будете платить 1 доллар за каждую 1000 долларов стоимости дома.

Звучит сложно, но вот простая формула. Узнайте норму мельницы вашего округа и разделите ее на 1000. Затем умножьте оценочную стоимость вашего дома (не оценочную стоимость) на ставку мельницы, и это будет вашим обязательством по уплате налога на имущество.

Узнайте норму мельницы вашего округа и разделите ее на 1000. Затем умножьте оценочную стоимость вашего дома (не оценочную стоимость) на ставку мельницы, и это будет вашим обязательством по уплате налога на имущество.

Например, если процент мельницы в вашем районе составляет 8,5, а оценочная стоимость вашего дома составляет 200 000 долларов, вы должны сделать следующее.

8,5/1000 = 0,0085

200 000 x 0,0085 = 1700

Вы должны 1700 долларов налогов в год.

Как рассчитать, местные особенности

Эксперты Insider выбирают лучшие продукты и услуги, которые помогают принимать разумные решения с вашими деньгами (вот как). В некоторых случаях мы получаем комиссию от наших партнеров, однако наше мнение остается нашим собственным. Условия применяются к предложениям, перечисленным на этой странице.

- Налоги на имущество выражаются в миллиармах или сумме на 1000 долларов оценочной стоимости.

- Оценочная стоимость дома по налогу на имущество может отличаться от его рыночной стоимости.

- Местный налоговый орган определит вашу оценочную стоимость, но вы можете оспорить ее, если считаете, что она завышена.

- Ознакомьтесь с выбором лучшего налогового программного обеспечения от Personal Finance Insider »

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Если у вас есть собственный дом, налоги на недвижимость — это просто часть жизни. И, в зависимости от размера и стоимости вашего дома и ваших местных ставок налога на недвижимость, они могут быть одной из самых дорогостоящих частей, составляющих тысячи или десятки тысяч долларов в год.

И, в зависимости от размера и стоимости вашего дома и ваших местных ставок налога на недвижимость, они могут быть одной из самых дорогостоящих частей, составляющих тысячи или десятки тысяч долларов в год.

Поскольку налоги на имущество могут быть значительными расходами, очень важно понимать, как они рассчитываются, вашу местную ставку и то, как ваш налоговый счет может меняться со временем. Не менее важно знать эти вещи, когда вы планируете купить дом.

«Вы определенно хотите позвонить в титульную компанию и узнать, каков будет этот налоговый платеж», — говорит Полина Рышакова, старший директор по исследованиям и ведущий экономист Sundae, онлайн-рынка недвижимости, который подбирает инвесторов к людям, продающим проблемную недвижимость. «Думаю, самое главное — понять, будет ли каждый год пересчитываться налог и на какую сумму».

Как рассчитать налог на имущество Налог на имущество рассчитывается путем умножения оценочной стоимости вашего дома на налог на миллионные сборы, который составляет определенную сумму на каждые 1000 долларов стоимости имущества. Сбор с фабрики составляет 1 доллар на 1000 долларов стоимости имущества, поэтому ставка сбора с фабрики будет выражена целым числом.

Сбор с фабрики составляет 1 доллар на 1000 долларов стоимости имущества, поэтому ставка сбора с фабрики будет выражена целым числом.

Например, если ваша ставка налога на недвижимость составляет 25 миллионов, вы будете должны 25 долларов за каждую 1000 долларов оценочной стоимости. Выраженный в процентах, налог на мельницу в размере 25 составляет 2,5%.

Оценочная стоимость вашего дома для уплаты налога на имущество может отличаться от его рыночной стоимости. Рыночная стоимость – это то, сколько вы могли бы получить, если бы продали свой дом. Оценочная стоимость отражает оценку стоимости вашего дома оценщиком налога на имущество, которая может соответствовать или не соответствовать рыночной стоимости.

К счастью, вам не нужно рассчитывать налог на недвижимость так, как вы рассчитываете подоходный налог. Вместо этого вы каждый год будете получать счет от налогового инспектора.

Быстрая подсказка: Рышаков предупреждает, что сумма налога на имущество в онлайн-листинге дома может быть неточной. Местный офис оценщика или ваша титульная компания являются более надежными источниками местных налоговых ставок.

Местный офис оценщика или ваша титульная компания являются более надежными источниками местных налоговых ставок.

Способы оценки стоимости вашего имущества

Оценщики определяют стоимость дома тремя распространенными способами.

- Метод сравнения продаж: Этот метод использует недавние продажи сопоставимой недвижимости (comps) для определения стоимости вашего дома. Это хорошо работает, когда в вашем районе продается много домов. Когда рынок стагнирует или ваши соседи не часто продают, может быть трудно получить точные данные для определения стоимости вашего дома.

- Метод замещения: Также известный как затратный подход к оценке недвижимости, этот метод добавляет стоимость земельного участка к стоимости улучшений (строений) на нем, чтобы определить стоимость вашей собственности.

- Доходный метод: Если вы владеете приносящей доход недвижимостью, то доходный метод является правильным способом оценки ее стоимости.

Этот подход сочетает в себе сравнение продаж для определения скорости повышения стоимости аналогичных объектов (называемой коэффициентом капитализации) с доходом, который генерирует здание. Чтобы рассчитать оценку, разделите чистую прибыль на ставку капитализации.

Этот подход сочетает в себе сравнение продаж для определения скорости повышения стоимости аналогичных объектов (называемой коэффициентом капитализации) с доходом, который генерирует здание. Чтобы рассчитать оценку, разделите чистую прибыль на ставку капитализации.

Однако по большей части вы не можете влиять на то, как оценивается стоимость вашей собственности для целей налогообложения. Оценочная стоимость вашего дома определяется местным налоговым инспектором. Поскольку налоговые оценщики несут ответственность за определение стоимости сотен или тысяч объектов недвижимости каждый год, они не могут проводить такой глубокий анализ, как оценщик, когда вы продаете или рефинансируете недвижимость.

Инспекторы по налогу на имущество используют различные методы для определения стоимости жилья, такие как цена за квадратный фут или рост цен на жилье в вашем регионе, почтовый индекс или переписной участок. «Это зависит от того, какие инструменты у них есть. Одни умнее других», — говорит Рышаков. «В некоторых штатах они будут проводить некоторую оценку рабочего стола, но не полную оценку».

«В некоторых штатах они будут проводить некоторую оценку рабочего стола, но не полную оценку».

Однако, если вы считаете, что стоимость вашей собственности была завышена, вы можете оспорить свой налоговый счет. Алгоритмы, которые используют оценщики, могут ошибаться, и иногда власти неправильно подсчитывают количество спален или ванных комнат. «Люди должны помнить о любом бессмысленном повышении налогов из года в год», — говорит Рышаков.

Подсказка: Каждый год вы будете получать счет от налогового инспектора, и, если только оценка не покажется вам крайне неточной, вы, вероятно, захотите его оплатить. Если вы не заплатите налоги на имущество, налоговый инспектор может наложить залог на ваш дом и даже продать ваш дом при продаже залога по налогу на имущество.

Местные различия в начислении налога на имущество

Рышаков отмечает, что некоторые юрисдикции обновляют свои начисления каждые пять лет, что дает вам предсказуемый налоговый счет до следующего начисления. Однако в некоторых местах, например в Техасе, дома переоцениваются каждый год. Если цены на недвижимость быстро растут (как это происходит во многих городах Техаса), ваш налоговый счет может резко возрасти. «Некоторых людей, которые переезжают в Техас, ждет большой сюрприз, — говорит она. «То, что они платят сегодня, не обязательно будет тем, что они будут платить завтра».

Однако в некоторых местах, например в Техасе, дома переоцениваются каждый год. Если цены на недвижимость быстро растут (как это происходит во многих городах Техаса), ваш налоговый счет может резко возрасти. «Некоторых людей, которые переезжают в Техас, ждет большой сюрприз, — говорит она. «То, что они платят сегодня, не обязательно будет тем, что они будут платить завтра».

В Калифорнии Предложение 13 создало систему оценки имущества, отличную от других штатов. Когда вы покупаете, ваш дом оценивается по вашей покупной цене. После этого оценочная стоимость может увеличиваться не более чем на 2% в год, хотя местные органы власти могут добавлять налоги на земельные участки. Оценка вашей собственности не вернется к рыночной стоимости, пока вы не продадите ее в Калифорнии, хотя вы можете пройти повторную оценку, если отремонтируете свою собственность.

Когда дело доходит до определения вашей налоговой ставки, Рышаков говорит: «Это очень зависит от штата, округа и даже муниципалитета. Знайте свой рынок. Знайте, что происходит. т знаю.»

Знайте свой рынок. Знайте, что происходит. т знаю.»

Собираем все воедино

Вот шаги для расчета налога на недвижимость:

- Узнайте оценочную стоимость вашего дома, связавшись с местным налоговым инспектором. В некоторых случаях узнать оценочную стоимость можно, введя блок и номер лота на сайте оценщика.

- Чтобы определить ставку фабричной пошлины для вашей собственности, лучшим источником снова является местный офис оценщика. У титульной компании также будет эта информация, если вы только покупаете недвижимость.

- Преобразуйте ставку налога на мельницу в проценты, чтобы упростить расчет. Чтобы преобразовать скорость мельницы в проценты, просто переместите десятичную дробь на одно место влево. Например, ставка мельницы 18,5 соответствует ставке налога на имущество в размере 1,85% от вашей оценочной стоимости. Другой способ рассчитать сумму налога в этом примере — умножить оценочную стоимость на 0,0185.

- Используя приведенную выше ставку в милях, дом, оцененный в 300 000 долларов, будет иметь налоговый счет в размере 5 550 долларов. Формула: 90 148 Оценочная стоимость (300 000 долл. США) x процентная ставка (1,85 %, или 0,0185) = налог на имущество (5 550 долл. США)

Вы можете платить налоги на недвижимость ежегодно, раз в полгода или ежемесячно. Даже если вы платите ежегодно или раз в полгода, рекомендуется разбить ежемесячные расходы и отложить средства, чтобы они были доступны, когда нужно будет оплатить налоговый счет. В приведенном выше примере вам нужно будет откладывать 462,50 доллара в месяц на налог на имущество. В некоторых случаях ваш ипотечный кредитор может потребовать, чтобы вы уплатили 1/12 расчетного налога на недвижимость вместе с ежемесячным платежом по ипотеке. Средства поступают на счет условного депонирования, и ваш ипотечный сервис будет платить за вас налоги.

Финансовый вынос Налоги на недвижимость будут ежегодными расходами, пока вы владеете своим домом, даже после того, как вы выплатите ипотеку.

11.2017 N 188)

11.2017 N 188) 11.2005 N 224, отменившего Решение городского Совета города Астрахани от 04.12.2001 N 123.

11.2005 N 224, отменившего Решение городского Совета города Астрахани от 04.12.2001 N 123. 03.2016 N 26 (ред. 16.06.2016).

03.2016 N 26 (ред. 16.06.2016).

Этот подход сочетает в себе сравнение продаж для определения скорости повышения стоимости аналогичных объектов (называемой коэффициентом капитализации) с доходом, который генерирует здание. Чтобы рассчитать оценку, разделите чистую прибыль на ставку капитализации.

Этот подход сочетает в себе сравнение продаж для определения скорости повышения стоимости аналогичных объектов (называемой коэффициентом капитализации) с доходом, который генерирует здание. Чтобы рассчитать оценку, разделите чистую прибыль на ставку капитализации.