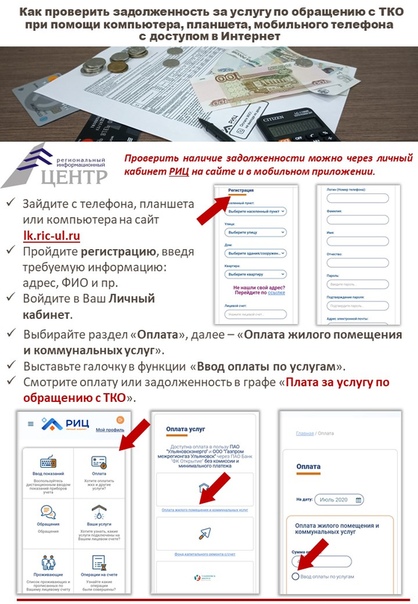

Оплата задолженности не выходя из дома

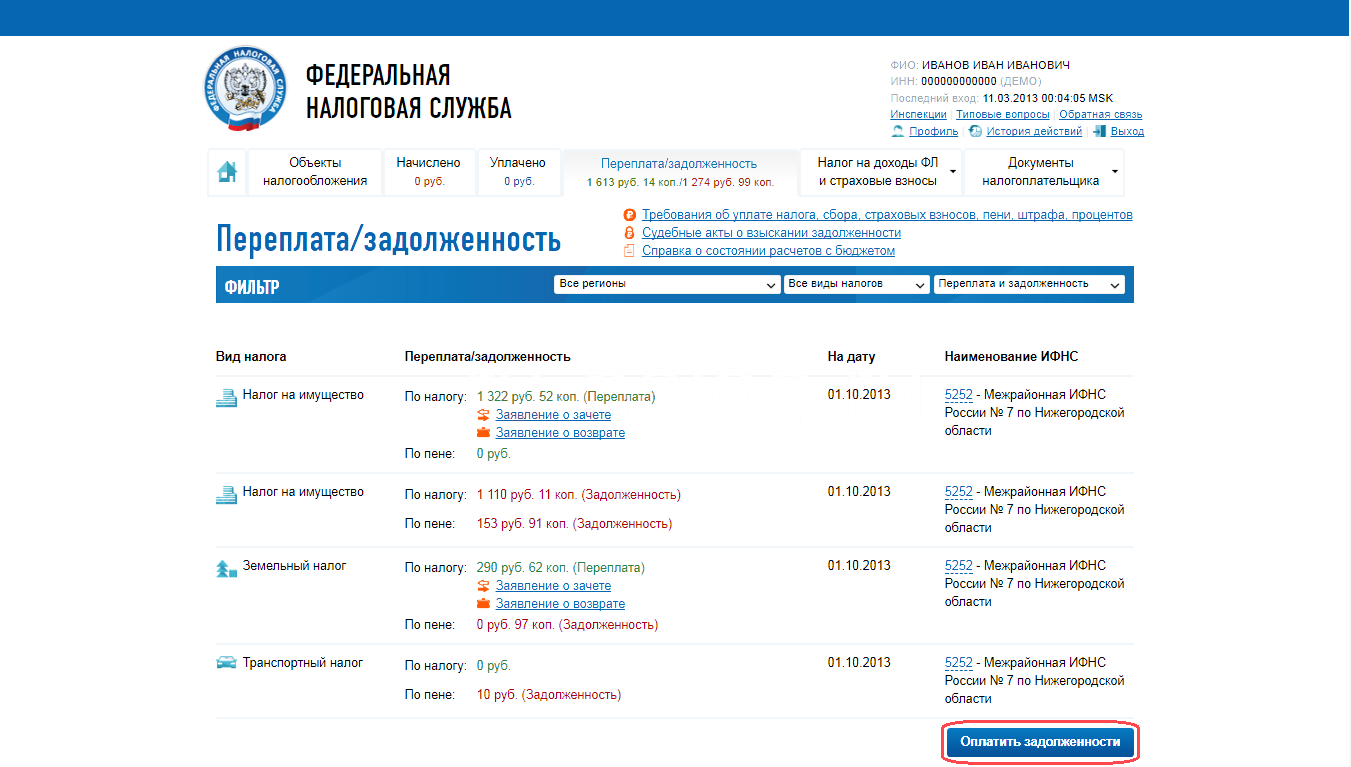

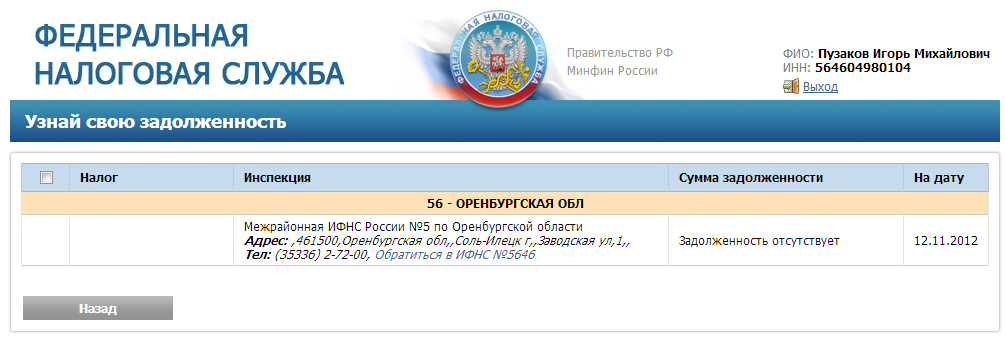

Узнать задолженность по налогам можно на портале государственных услуг

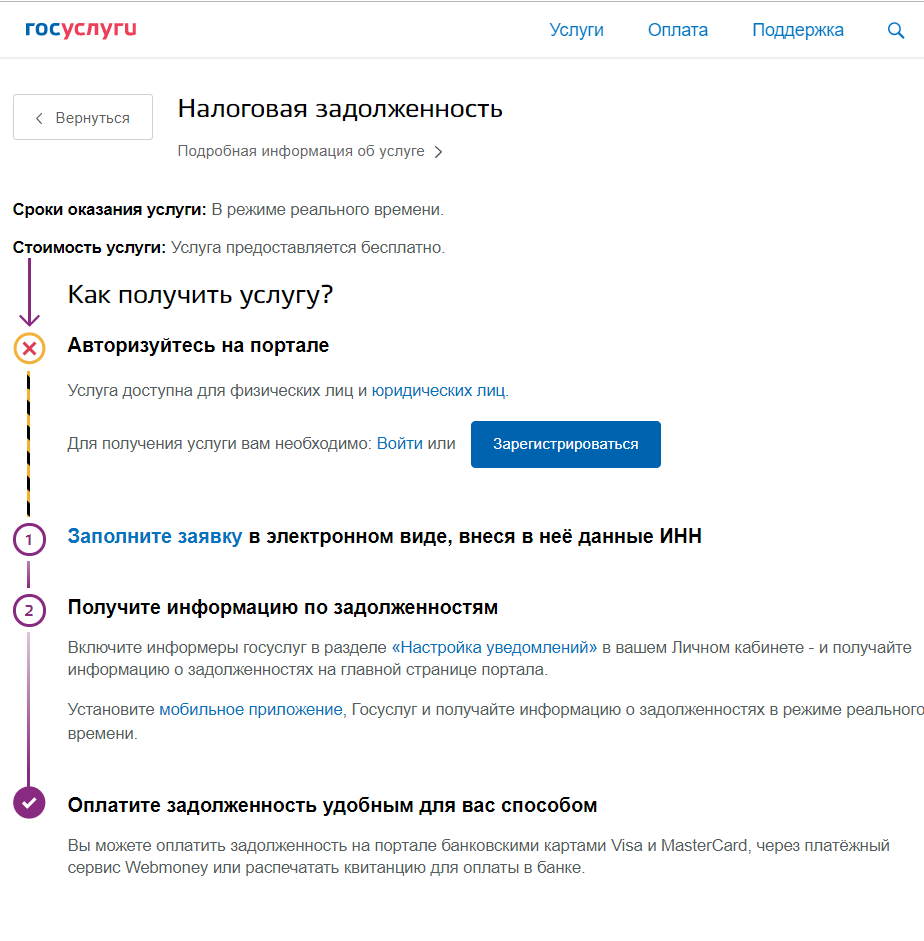

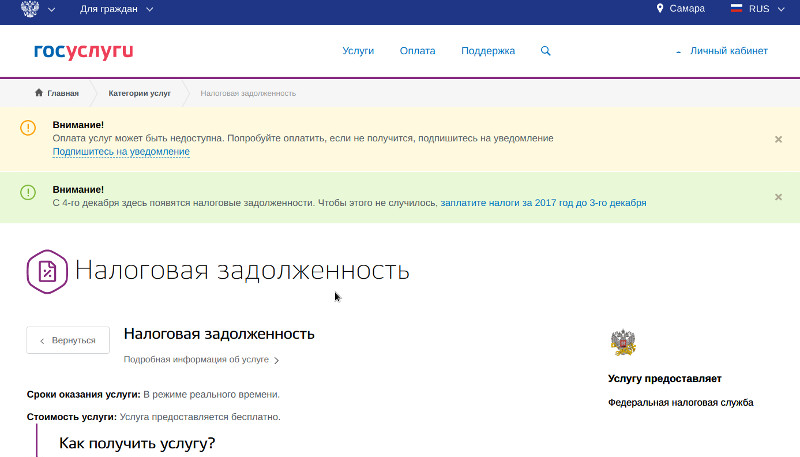

На Едином портале государственных и муниципальных государственных ycnyr(https://www.gosuslugi.ru), а также на версии (https://www.beta.gosuslugi.ru),peann30BaHa возможность не только проверить, но и оплатить налоговые платежи и задолженности физических лиц.

Данная услуга доступна для всех пользователей, имеющих стандартную и подтвержденную учетные записи.

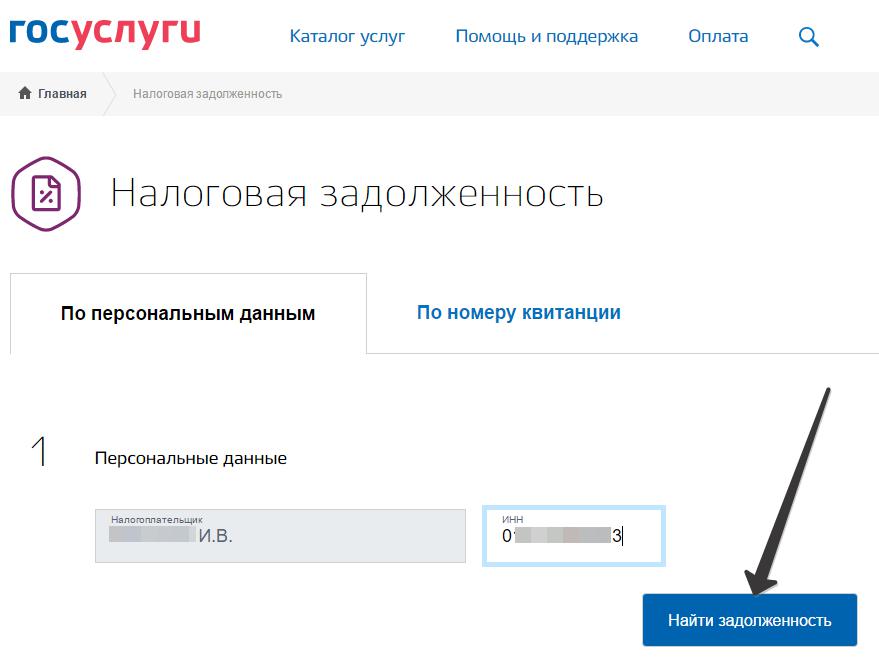

При этом на портале госуслуг оплата доступна в «Личном кабинете» в разделе «Поиск счетов», а на бета-версии — в разделе «Налоговая задолженность».

Услугу по информированию о налоговой задолженности, а также платежные реквизиты для оплаты налогов на портале предоставляет Федеральная налоговая служба.

Порядок процедуры регистрации на портале госуслуг

Портал госуслуг помогает гражданам получать государственные услуги в электронном виде бесконтактным способом.

— МФЦ;

-ФГУП «Почта России»;

— ОАО «Ростелеком»;

— Отделения банковской системы и т.д.

Для регистрации следует иметь при себе паспорт и страховое свидетельство.

Перечень услуг, получаемых гражданами на Портале Госуслуг:

— возможность проверить штрафы ГИБДД;

— записаться к врачу на прием; -Оплатить ЖКХ;

— записать ребенка в детсад;

— осуществить регистрацию по месту жительства;

— оплатить имущественные налоги;

-подать налоговую декларацию по форме 3- НДФЛ;

— узнать свою задолженность по имущественным налогам физических лиц и т.д.

Государственными услугами, которые предоставляет ФНС России, можно воспользоваться на портале

Через Портал госуслуг граждане могут получить доступ к услугам ФНС России, таким как: контроль за соблюдением требований к контрольно-кассовой технике, порядком и условиями ее регистрации и применения; подача налоговой декларации 3-НДФЛ; предоставление сведений из ЕГРЮЛ; регистрация юридических лиц и предпринимателей; узнать свой ИНН, возможность оплатить налоги и др.

Портал госуслуг дает возможность пользователям экономить свое время имеется возможность доступа с мобильного телефона на версии (https://www.beta.gosuslugi.ru).

видео

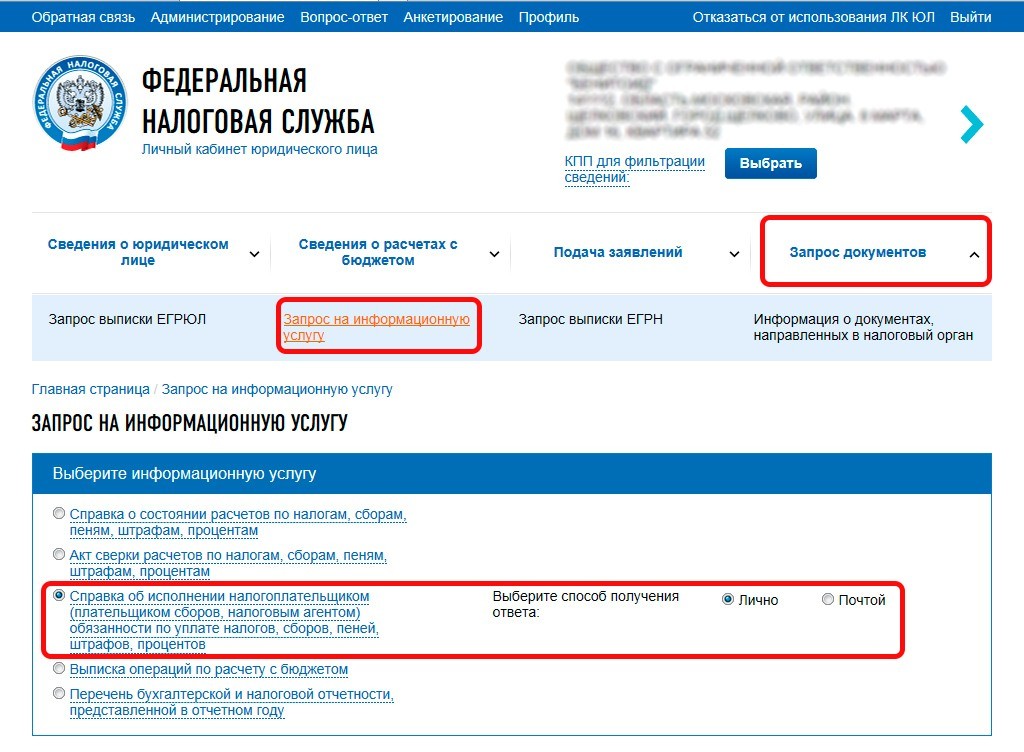

Как подтвердить отсутствие налоговой задолженности ИП и ЮЛ

Формы справок об отсутствии долгов

Справки об отсутствии налоговой задолженности выдаёт налоговая инспекция. Существуют три формы таких справок:

Справка по форме КНД 1120101. Этот документ подтверждает исполнение налогоплательщиком обязанностей по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов.

Справка по форме КНД 1160080. Этот документ содержит детализацию по каждому уплачиваемому налогу. С помощью такой справки налогоплательщик может узнать размер налоговой задолженности если она есть.

Справка об отсутствии задолженности по уплате налогов лицам, выходящим из гражданства РФ.

Этот документ необходим тем, кто выходит из гражданства РФ в соответствии с п. 24 Указа Президента РФ N 1325. Справка выдаётся в Управлении международных налоговых отношений ФНС России.

Этот документ необходим тем, кто выходит из гражданства РФ в соответствии с п. 24 Указа Президента РФ N 1325. Справка выдаётся в Управлении международных налоговых отношений ФНС России.

Справка КНД 1120101

Справка КНД 1120101 — самый распространённый вид документа, подтверждающий отсутствие или наличие задолженностей перед бюджетом. Если налогоплательщик уплатил все налоги, сборы, страховые взносы, пени, штрафы и проценты, то документ это подтвердит. Однако справка не содержит детализации по налогам.

Скачать справку об исполнении налогоплательщиком обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов

Такая справка может пригодиться:

для участия в госзакупках;

в банке;

при получении займа;

для подписания договоров;

при ликвидации ИП или ЮЛ;

по запросу контрагента.

Если у налогоплательщика есть хоть один небольшой долг, то это отобразится в справке. Поэтому перед получением такой справки рекомендуется погасить все долги.

Как получить справку КНД 1120101

Индивидуальный предприниматель может получить документ в отделении ФНС по месту своей прописки. Юридическое лицо — в инспекции по фактическому местонахождению руководства организации.

Заявление можно подать в бумажном и электронном виде. В первом случае заявление можно подать лично через представителя или отправить по почте, во втором — понадобится электронная подпись.

Для представителя нужно составить доверенность, при этом ЮЛ может заверить доверенность не только нотариально, но и подписью руководителя.

В бумажном виде

Заявление в бумажном виде подаётся по регламентированной форме. Её можно скачать, распечатать и заполнить заранее, либо получить в налоговой инспекции и заполнить на месте. При заполнении понадобятся наименование организации, ФИО, ИНН, КПП.

Отправляя заявление по почте, нужно оформить его как заказное письмо с уведомлением о вручении и вложить опись документов. Чтобы получить справку по почте, необходимо указать это в графе «Способ получения ответа».

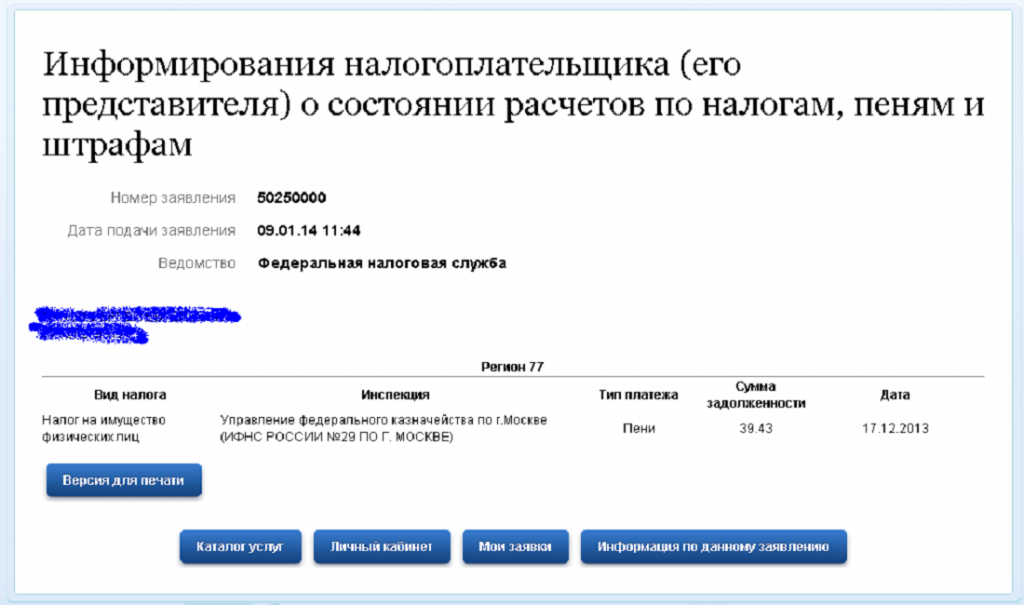

В электронном виде

Для получения услуги в электронном формате предварительно необходимо оформить КЭП — квалифицированную электронную подпись. Для этого могут подойти сервисы «1С-ЭТП» и «Астрал-ЭТ». С отметкой ЭП документ обретает юридическую значимость.

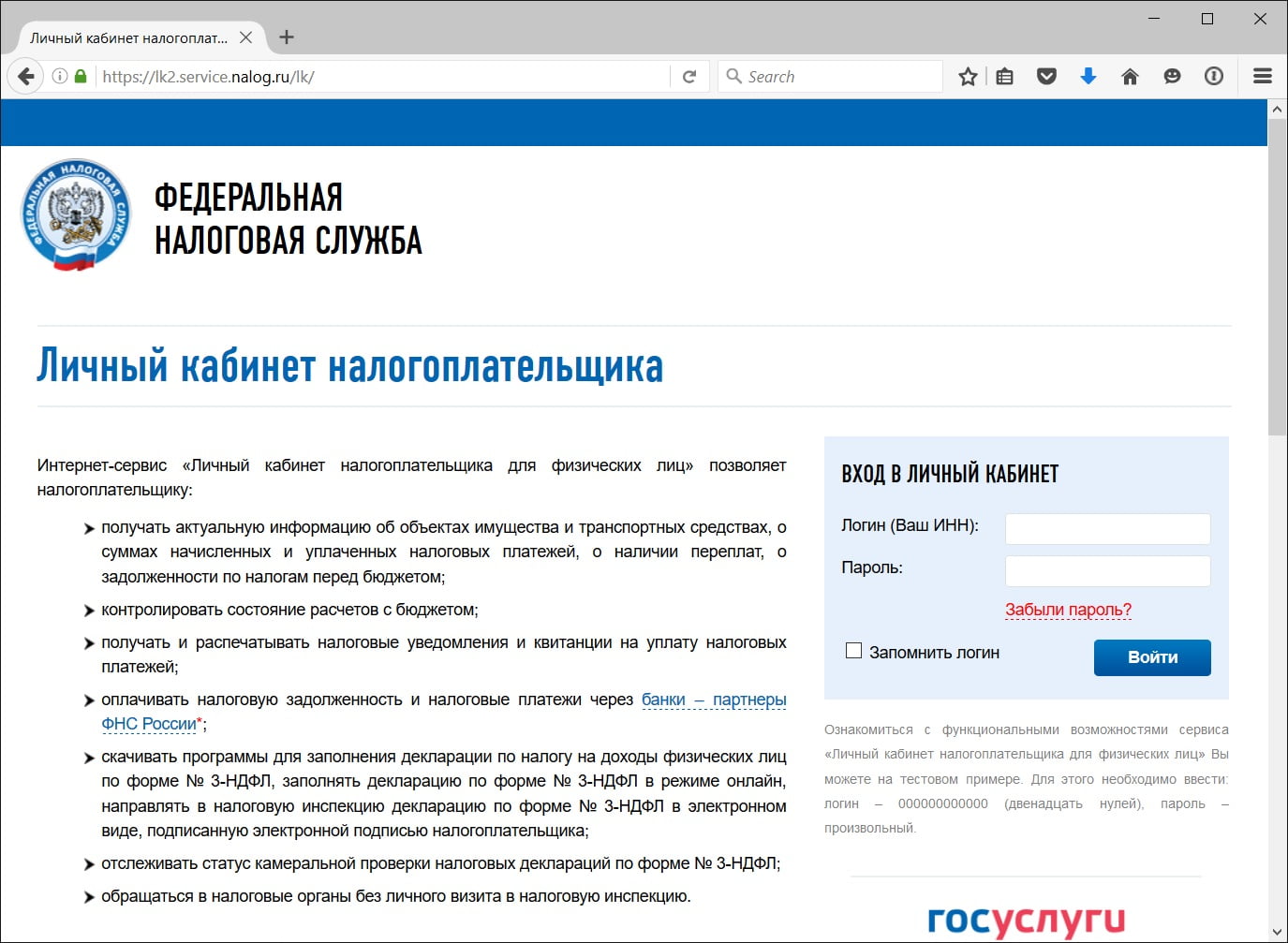

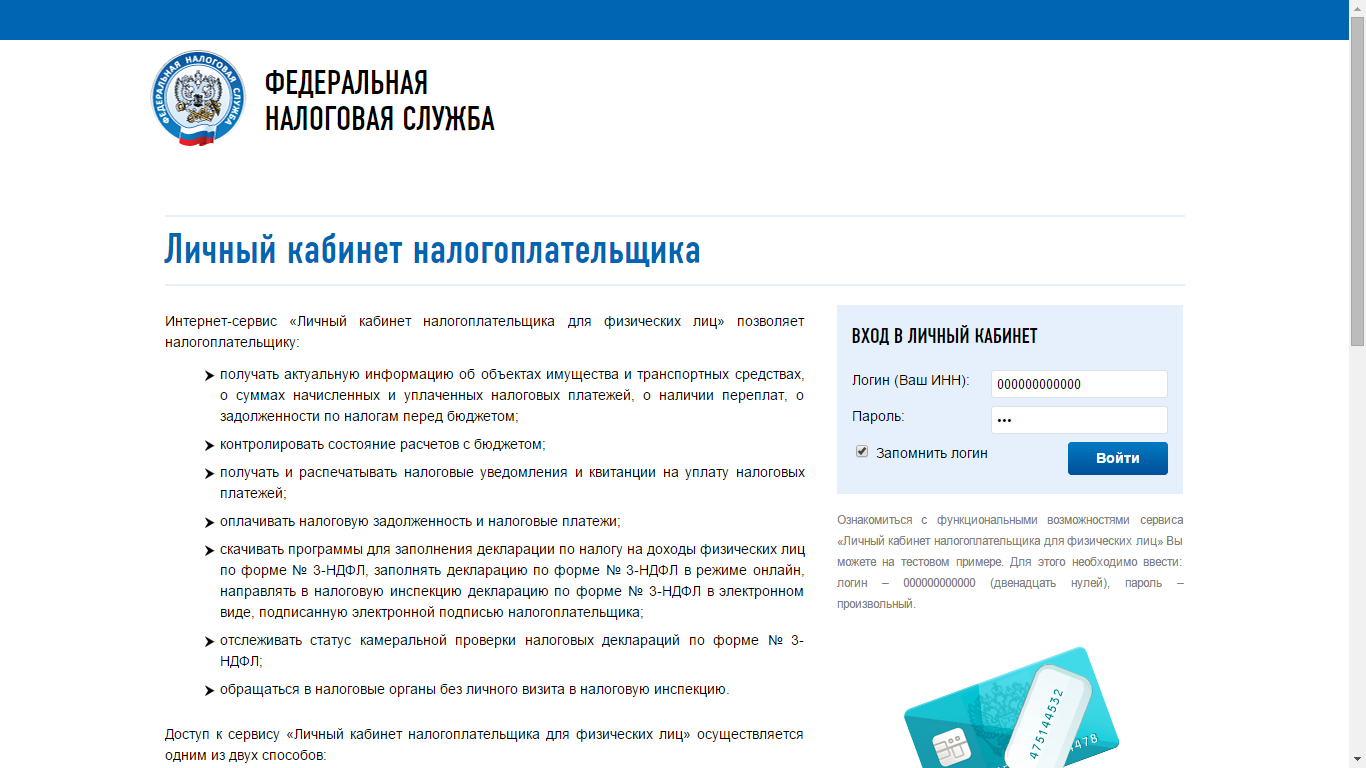

В электронном формате справка предоставляется в сервисе «Личный кабинет налогоплательщика» на портале ФНС. Авторизовавшись на сайте, нужно перейти в раздел «Жизненные ситуации» → «Запросить справку и другие документы» → «Запрос справки об исполнении обязанности по оплате налогов». Данные будут заполнены автоматически.

Налогоплательщик получит справку в личном кабинете в течение десяти рабочих дней.

Как узнать размер своей задолженности :: Общество :: РБК

Основные из них — в обзоре РБК

Основные из них — в обзоре РБКФото: Андрей Пронин / ТАСС

Налоги

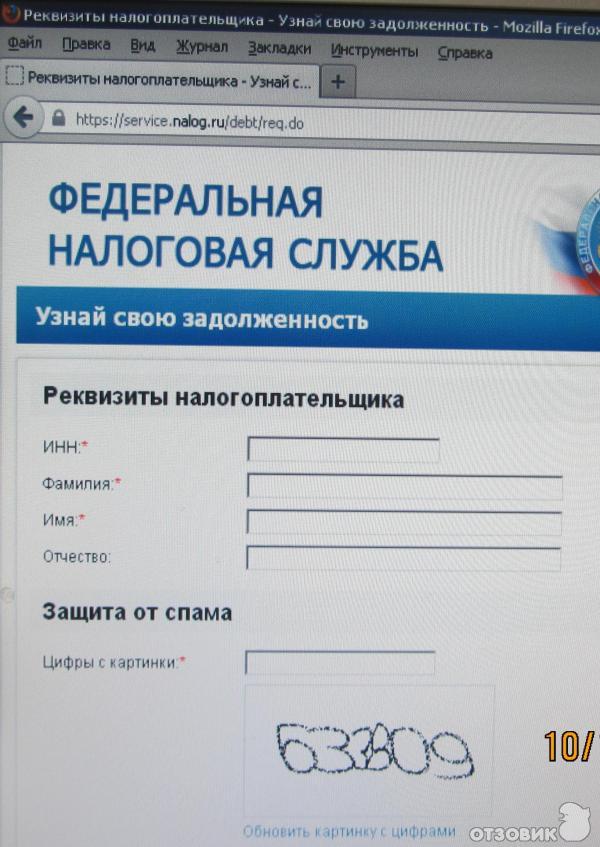

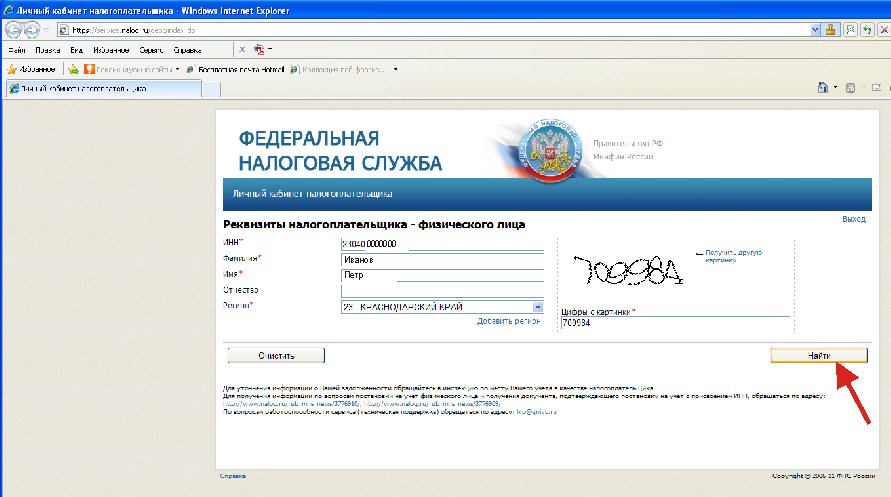

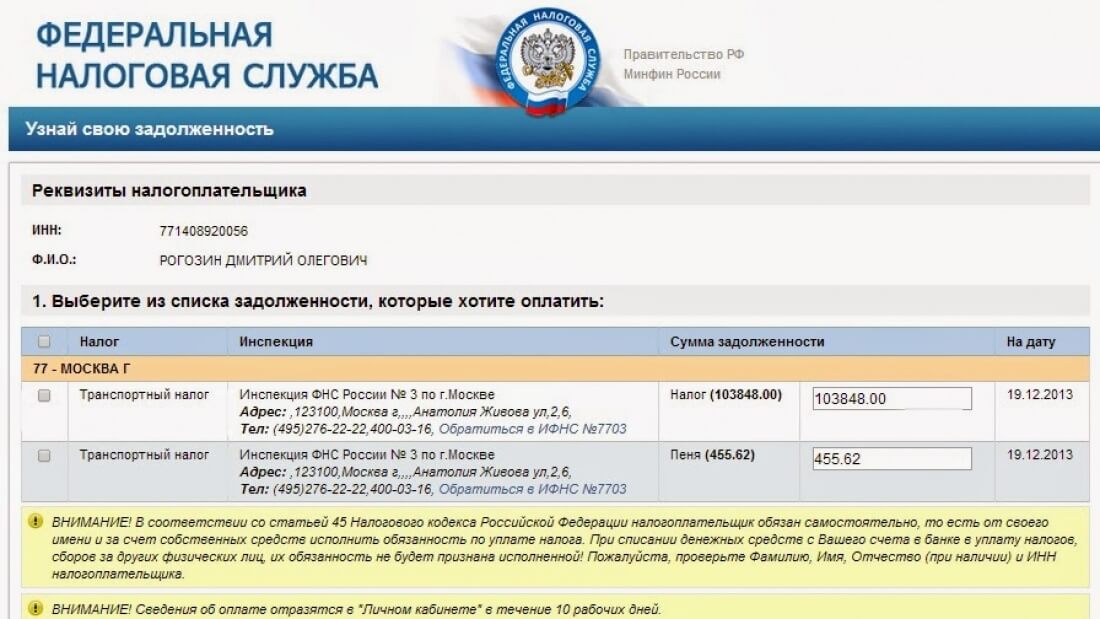

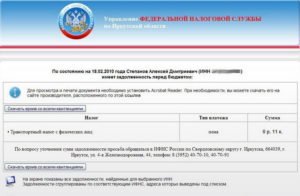

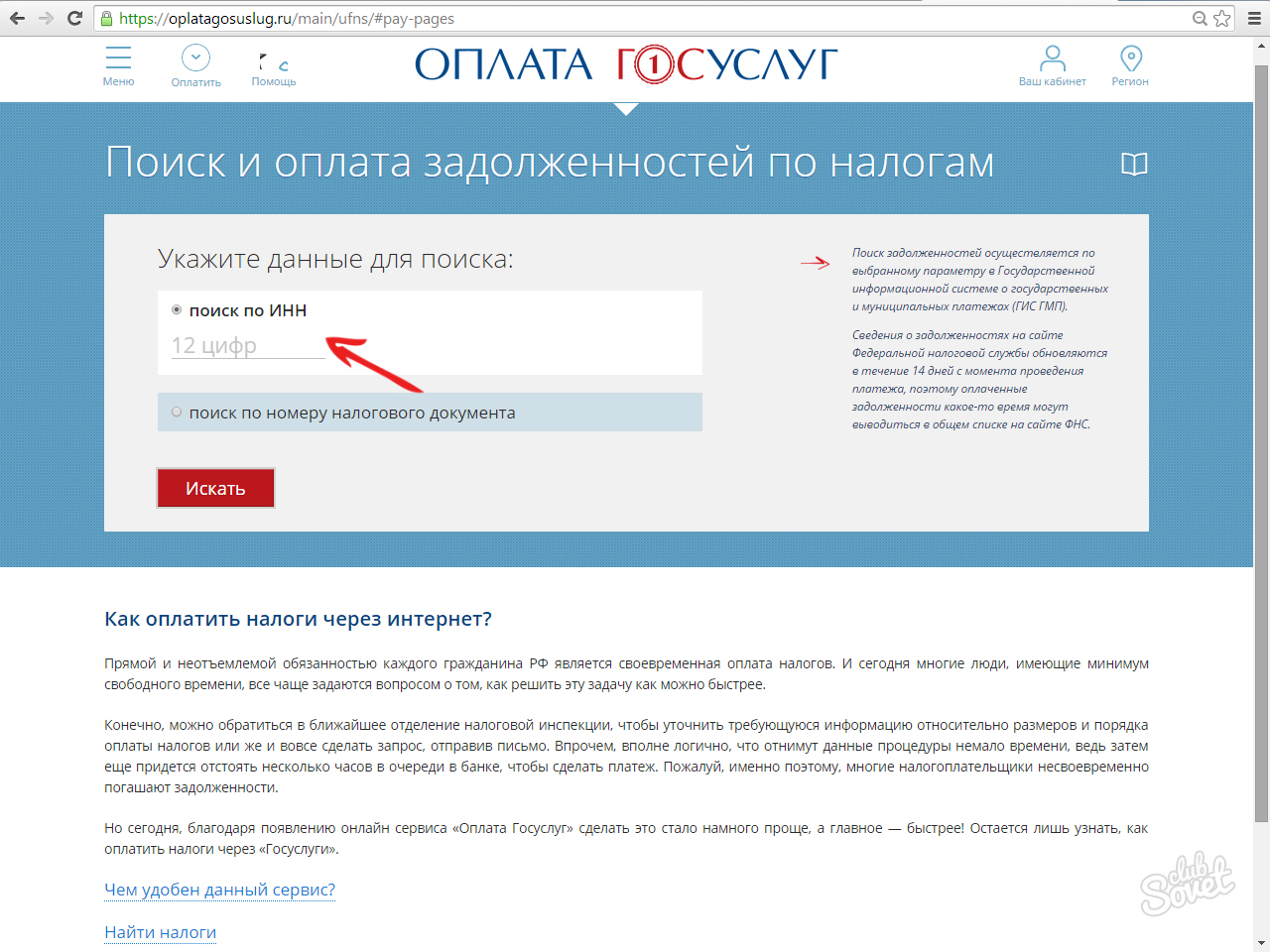

Проверить налоговую задолженность можно несколькими способами:

Стационарная телефонная связь

Проверить наличие задолженности за городскую телефонную связь также можно несколькими способами, которые, однако, различаются в зависимости от оператора:

Транспортный налог: как избежать долгов

Транспортный налог: как избежать долгов

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу. Но если вовремя заметить задолженность, все обойдется.

В этой статье мы расскажем, что такое транспортный налог, как он становится просроченными и превращается в судебную задолженность, а также как быстро с этим справиться.

Транспортный налог

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной. Сюда же более редкие виды транспорта: самолеты, вертолеты, теплоходы, яхты, парусные суда и катеры, снегоходы, мотосани и любые другие транспортные средства. Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог.

Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог.

Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

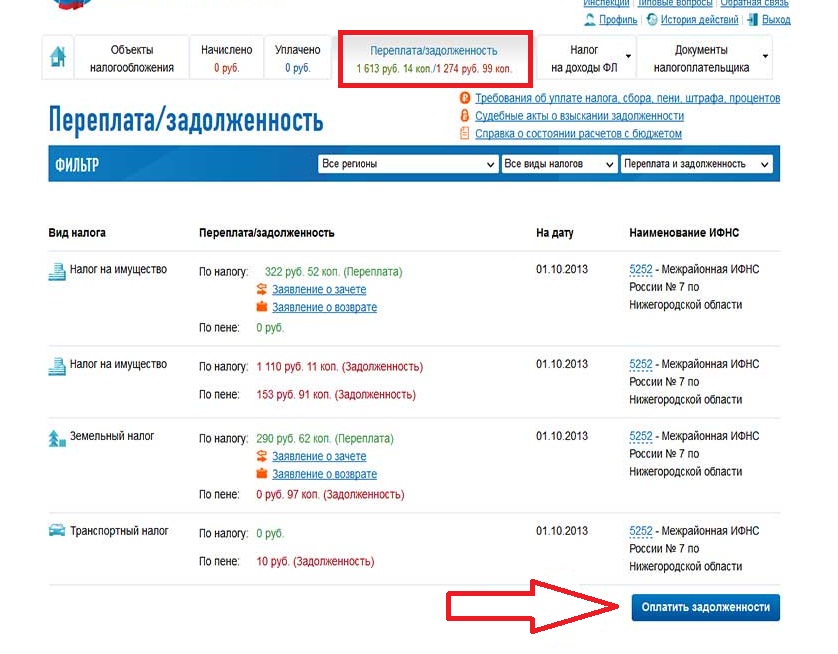

Проверяйте налоги на http://nalog.ru, а долги по налогам — на gosuslugi.ru.

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.Налог на имущество

Налоговая служба начислила до 1 ноября. Нужно оплатить до 1 декабря.

Проверить на nalog.ru

Налоговая задолженность

Если не оплатили до 1 декабря, передается в суд.

Проверить и оплатить на gosuslugi.ru

Судебная задолженность

Всегда больше, чем исходный налог.

Проверить и оплатить на gosuslugi.ru

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят. После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

- Зарегистрируйтесь на gosuslugi.

ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на gosuslugi.ru;

ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на gosuslugi.ru; - Заполните паспортные данные, СНИЛС, ИНН;

- Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

- Посмотрите результат.

Платить можно в банке или прямо на сайте банковской картой. Комиссии не было. Сейчас то же самое уже можно делать не только на сайте, но и в мобильном приложении.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не придется.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. Это проще, чем кажется: достаточно прийти в центр обслуживания (https://esia.gosuslugi.ru/public/ra/) и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

Это проще, чем кажется: достаточно прийти в центр обслуживания (https://esia.gosuslugi.ru/public/ra/) и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

На всякий случай проверьте задолженность прямо сейчас. На это уйдет 5 минут, зато потом не придется платить штрафы.

- Если вы владеете транспортным средством, вы обязаны платить налог.

- Налог нужно было оплатить до 1 октября. Следите за налогом сами на nalog.ru.

- Если не оплатили до 1 октября, проверьте налоговую задолженность на портале госуслуг (gosuslugi.ru).

- Вместе с налоговой проверьте судебную задолженность. И оплатите прямо на портале, если она есть.

Система электронного декларирования | Valsts ieņēmumu dienests

Система электронного декларирования (СЭД) – это информационная система Службы государственных доходов (СГД) Латвии, предназначенная для повсеместного использования с соблюдением условий безопасности по работе в сети Интернет. Данная система должна существенно облегчить и упростить процесс обмена данными между СГД и налогоплательщиками, предоставляя возможность удобно и оперативно отправлять различные документы, используя подключение к Интернету.

Данная система должна существенно облегчить и упростить процесс обмена данными между СГД и налогоплательщиками, предоставляя возможность удобно и оперативно отправлять различные документы, используя подключение к Интернету.

Согласно закону, налогоплательщики обязаны использовать СЭД для подачи налоговых и информационных деклараций, и требование подавать налоговые и информационные декларации в электронной форме могут не соблюдать только физические лица, не ведущие хозяйственную деятельность.

В СЭД при поддержке Центра культурных информационных систем встроен сервис машинного перевода, который обеспечивает автоматизированный перевод с латышского языка на английский и русский язык и наоборот. Включить/отключить перевод на английский, русский и латышский языки можно только на странице аутентификации СЭД. Поскольку данную возможность обеспечивает сервис машинного перевода, в текстах возможны стилистические и/или грамматические ошибки, а также доступная СЭД информация может быть переведена не полностью. Перевод на выбранный Вами язык задуман как вспомогательная функция, существенно облегчающая работу с СЭД.

Перевод на выбранный Вами язык задуман как вспомогательная функция, существенно облегчающая работу с СЭД.

Преимущества:

СЭД – это многофункциональная интернет-страница, которая обеспечивает ряд возможностей:

- Подавать все предусмотренные законом налоговые и информационные декларации, а также адресованные СГД заявления. Все поданные в СЭД документы обладают юридической силой, поэтому в этом случае Вам не нужно дополнительно подавать документы еще каким-либо другим путем. Кроме того, все поданные Вами документы всегда будут доступны в СЭД. Кроме того, СЭД обеспечивает автоматическую проверку правильности заполнения документов и уведомление клиента о результатах.

- В режиме онлайн выполнять текущие налоговые платежи и погашать задолженность по уплате налогов.

Предоставлена возможность вносить всю начисленную сумму или ее часть, а также внести авансовый платеж, если на момент платежа у клиента нет актуальной задолженности по уплате налогов. Кроме того, есть возможность просматривать историю выполненных платежей и состояние каждого платежа.

Предоставлена возможность вносить всю начисленную сумму или ее часть, а также внести авансовый платеж, если на момент платежа у клиента нет актуальной задолженности по уплате налогов. Кроме того, есть возможность просматривать историю выполненных платежей и состояние каждого платежа. - Переписываться с СГД. Административные акты СГД, решения, документы и информация для налогоплательщиков, являющихся клиентам СЭД, объявляются в СЭД, документы подписываются в электронной форме надежной электронной подписью и обладают юридической силой. Раздел «Переписка с СГД» позволяет не только получать изданные СГД документы и информацию, но и отвечать на отправленные СГД документы (уведомления), писать свои сообщения, просматривать переписку и искать документы. Это обеспечивает удобный и наглядный доступ ко всей переписке с СГД.

- Автоматически получать предупреждение об актуальной налоговой задолженности. Если у клиента есть просроченные налоговые платежи, после аутентификации в системе пользователю демонстрируется предупреждение с подробной расшифровкой задолженности по видам платежей.

В результате клиенты СГД всегда информированы о просроченных платежах и могут быстро уплатить долг, чтобы избежать роста пени.

В результате клиенты СГД всегда информированы о просроченных платежах и могут быстро уплатить долг, чтобы избежать роста пени. - Запрашивать и просматривать отчеты о накопленных СГД данных, например, обо все представленных декларациях/отчетах, начисленных суммах налогов, выполненных платежах, счетах, выданных СГД лицензиях, зарегистрированных кассовых аппаратах и т.д.

- В режиме онлайн регистрировать новую информацию или корректировать имеющиеся данные о структурных подразделениях, кассовых аппаратах и банковских счетах.

- Пользоваться календарем подачи документов и платежей с информационными уведомлениями. В календаре красным цветом отражена информация о просроченных декларациях и платежах, зеленым цветом – информация о предстоящей подаче деклараций/выполнении платежей в ближайшее время, а также о подаче деклараций/выполнении платежей в более отдаленном будущем, и сведения о сроках их подачи. Календарь позволяет легко организовать работу, планировать подачу документов и налоговые платежи, а также система отправляет напоминания о сроках подачи документов, сроках и суммах налоговых платежей.

- Работать с несколькими клиентами. Например, если вы являетесь членом правления нескольких предприятий, а также можете использовать СЭД как физическое лицо, СЭД позволяет легко и быстро переключаться между представляемыми пользователем налогоплательщиками.

- Пользоваться интерактивным помощником. В каждом разделе СЭД можно активировать помощника, который предоставит дополнительную информацию об открытом разделе и заполнении документов.

- Получить справку о наличии/отсутствии задолженности по уплате налогов. Пользователь СЭД может самостоятельно выбрать, на какой день получить справку; кроме того, подлинность справки может проверить третье лицо, которое тоже является пользователем СЭД.

- Пользоваться калькулятором задолженности по уплате налогов. С помощью калькулятора каждый должник по уплате налогов может рассчитать прогнозируемое значение суммы налоговой задолженности на отдаленную дату, учитывая прирост пени и другие факторы, влияющие на налоговую задолженность.

Данное описание носит общий характер, предоставлено в справочных целях и не обладает юридической силой. В случае применения необходимо действовать согласно нормативному акту. При возникновении вопросов рекомендуем обращаться в Службу государственных доходов Латвии.

За что вам могут доначислить налог на доходы физических лиц

В прошлом году в СМИ появился целый ряд публикаций о том, как в России контролируют доходы физических лиц. Обсуждали долго и много, даже приняли закон о самозанятых. В целом общество напугали. Но так ли все страшно?

Сегодня доходы россиян контролируют налоговые инспекции с помощью камеральных и выездных проверок, также проверки проводят банки и Росфинмониторинг. Но все они носят фрагментарный характер. Кроме того, физические лица не ведут никакого учета, поэтому выявить и уж тем более доказать наличие у них незадекларированных доходов очень сложно.

В этой связи один из самых больших риск доначислений со стороны ИФНС сейчас связан с приобретением активов ниже рыночной стоимости и переквалификацией сделок (например, займов) в дарение.

За что могут доначислить налог

Так, до Верховного суда дошло дело № 53-КГ16-27, по которому налоговый орган доначислил НДФЛ по ставке 13% на сумму разницы между рыночной ценой приобретенной человеком квартиры и ценой ее покупки. Суд поддержал такое решение, сделав вывод, что физлицо получило доход в натуральной форме.

Почему это важно?

Многие до сих пор оформляют покупку недвижимости, в том числе элитной, «через ячейку», занижая цену сделки. Продавцы не хотят платить налоги, хотя по закону для их расчета должна браться кадастровая стоимость, а покупатели, например чиновники, не могут подтвердить источник дохода. И те, и другие – потенциальные «клиенты» налоговой службы. Вопрос только в эффективности администрирования.

Что касается переквалификации сделок в дарение, то здесь человек, получивший беспроцентный заем от аффилированной организации или другого физлица, может получить доначисление в размере 13% от его суммы. ИФНС и суды рассматривают такие сделки как притворные, совершенные без цели возврата займа. Тут в основном под угрозой находятся предприниматели, которые используют займы для реинвестирования или вывода дивидендов, но и физические лица очень часто предоставляют договоры займа в банк для обоснования источника денежных средств на расчетном счете. Риск высок, поскольку факта возврата займов нет.

Тут в основном под угрозой находятся предприниматели, которые используют займы для реинвестирования или вывода дивидендов, но и физические лица очень часто предоставляют договоры займа в банк для обоснования источника денежных средств на расчетном счете. Риск высок, поскольку факта возврата займов нет.

Еще одна категория доначислений связана с выявлением незадекларированных доходов, в том числе с использованием сети «В контакте», Instagram, YouTube. Например, налоговый орган мониторил группу «Товары под заказ» в сети «В контакте» и выявил тех, кто публиковал объявления с предложениями о продаже товаров. После оформления заказа в группе участники в течение 1-2 дней оплачивали товар, переводя деньги на карты физлиц. Инспекция через группу опросила ряд покупателей, и они подтвердили, что перечисляли средства на банковские карты именно за товар. Все это доказывало ведение предпринимательской деятельности, получение доходов и, соответственно, неуплату налогов, что послужило основанием для доначисления налогов (постановление Тринадцатого арбитражного апелляционного суда от 14. 03.2018 № 13АП-464/2018 по делу № А26-7023/2017).

03.2018 № 13АП-464/2018 по делу № А26-7023/2017).

Как в этом участвуют банки

Кроме того, банки по закону115-ФЗ (противодействие легализации) обязаны выяснять источник средств на счетах. Громким стал случай, когда клиенту не вернули вклад, так как он не подтвердил происхождение денег на дату их внесения. Более того, сейчас многие банки ввели заградительные тарифы на платежи от юридических лиц и индивидуальных предпринимателей на счета физлиц. Цель, конечно, была благая – борьба с обналичкой, но на практике заградительными тарифами облагают даже выплату дивидендов. Уже есть прецеденты, когда физлицо взыскало через суд задолженность с юридического лица, обратилось в банк должника с исполнительным листом, но его банк обложил поступившие на счет средства тарифом в 20%.

Налоговики тоже обращаются в банки с запросами, чтобы получить информацию об операциях по счетам физлиц. Теперь это может делаться в соответствии с вышедшим в 2018 г. письмом ФНС «О предоставлении банком справок (выписок) по счетам клиентов (физлиц, ИП) по запросам налоговых органов». Такая форма контроля позволяет выявить поступление средств на счет человека, получение им доходов и, соответственно, неуплату налогов. Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Такая форма контроля позволяет выявить поступление средств на счет человека, получение им доходов и, соответственно, неуплату налогов. Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Также поступление незадекларированных доходов обнаруживается случайно при проверке контрагентов, юридических лиц или при жалобах сотрудников. Есть случаи, когда налоговые органы в борьбе с серыми зарплатными схемами анализируют движение по картам сотрудников; если они устанавливают факт систематического и единовременного внесения наличных на карты, то делают вывод о выплате зарплат «в конверте». Далее следует проверка организации. Организация является налоговым агентом, но с физических лиц обязанность по уплате налогов никто не снимает.

Все это примеры неформального подхода налоговых органов, которые уже давно ориентируются на существо операций и экономический смысл взаимосвязанных сделок, а не на форму. Да, создается хорошая методологическая база, но по факту контроль осуществляется в ручном режиме. Кроме того, есть огромные ресурсы по сбору информации о расходах – банки, ГИБДД, Росреестр, автообмен, социальные сети, нотариусы и т. д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

Кроме того, есть огромные ресурсы по сбору информации о расходах – банки, ГИБДД, Росреестр, автообмен, социальные сети, нотариусы и т. д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Кредитные истории | Банк России

Кредитная история — это документ, который характеризует платежную дисциплину человека или организации.

Кредитные истории формируют специальные организации — бюро кредитных историй (БКИ) на основании информации о заемщике, которую банки туда направляют. Также в бюро может передаваться информация от организаций, в пользу которых вынесены судебные решения о взыскании долгов за ЖКХ, услуги связи, или от судебных приставов, например, по неисполненным алиментным обязательствам.

С 1 октября 2019 по кредитной истории рассчитывается Показатель долговой нагрузки (ПДН) для физических лиц. Если этот показатель у гражданина слишком высок, то есть его платежи по кредитам «съедают» слишком большую часть его дохода, то банк может отказать в выдаче нового займа. При этом совокупные долговые обязательства заемщика, то есть числитель в формуле для расчета ПДН, рассчитываются на основе сведений из кредитной истории.

Кредитная история охватывает 10 лет, этот срок отсчитывается с момента любых последних изменений в кредитной истории (например, изменения паспортных данных и т.д.).

Запрашивать кредитные истории в БКИ могут как сами заемщики, так банки, микрофинансовые организации и другие юридические лица.

Кредитные истории и юридических, и физических лиц включают информацию об их кредитах с суммами и сроками их погашения, сведениями о текущей и просроченной задолженности, одним словом — платежной дисциплине, процедурах банкротства. Эта информация передается только с согласия субъекта кредитной истории.

Кредитные истории физических лиц (включая индивидуальных предпринимателей) имеют также информационную часть, которую банк или МФО может получить без согласия человека, если тот обратился за получением кредита. Информационная часть содержит сведения о выданных займах или отказах в их предоставлении, сведения о договорах поручительства, а также сведения о просрочке в выплате кредита (пропуск двух и более платежей подряд в течение 120 дней).

Как правило, кредитная история хранится в нескольких бюро. При этом банк или МФО самостоятельно решают, в какое бюро (одно или несколько) направлять информацию о заемщике.

Узнать свою кредитную историю можно онлайн.

Чтобы получить свою кредитную историю, сначала нужно узнать, в каком (каких) БКИ она хранится. Для этого необходимо отправить запрос в Центральный каталог кредитных историй Банка России. Сделать это удаленно можно через портал «Госуслуги». Эта услуга называется «Сведения о БКИ, в котором (которых) хранится кредитная история субъекта кредитной истории» и доступна в разделе «Налоги и финансы».

Зная, в каких БКИ хранится кредитная история, заемщик может запросить ее в любой момент, дважды в год это бесплатно. Пользователи портала «Госуслуги» с подтвержденной учетной записью могут сделать это онлайн, через сайты бюро.

Получить сведения из ЦККИ можно также в любом банке, микрофинансовой организации и любом бюро кредитных историй.

Страница была полезной?Да Нет

Последнее обновление страницы: 11.06.2021

Сколько я должен IRS? 4 способа узнать информацию

Никто не хочет быть должен налоговой службе. В идеале вы должны платить точную сумму подоходного налога и отправляться в путь, не задумываясь. Или, может быть, вы просто получите неожиданный, но долгожданный возврат налога после подачи заявки. Но так бывает не всегда.

Иногда может накапливаться непредвиденная сумма задолженности по налогам. Вы можете знать, что у вас есть федеральный налоговый баланс, но все еще задаетесь вопросом: «Сколько я должен IRS?» Не ждите, пока об этом узнают эти пугающие уведомления IRS.Мы можем помочь вам разобраться, используя один из четырех простых способов.

Вы можете знать, что у вас есть федеральный налоговый баланс, но все еще задаетесь вопросом: «Сколько я должен IRS?» Не ждите, пока об этом узнают эти пугающие уведомления IRS.Мы можем помочь вам разобраться, используя один из четырех простых способов.

1. Воспользуйтесь удобной онлайн-системой IRS

Еще в декабре 2016 года IRS выпустило онлайн-инструмент для налогоплательщиков. Этот инструмент действует как портал для просмотра вашей учетной записи в IRS. Вы сможете увидеть сумму выплаты, остаток за каждый налоговый год, который вы должны, и историю платежей за 24 месяца. Баланс вашего счета будет обновляться не чаще одного раза в 24 часа и обычно в ночное время. Это совершенно бесплатно ; все, что вам нужно сделать, это зарегистрироваться, чтобы получить доступ к своей учетной записи.

Однако есть две уловки при использовании этого инструмента.

Во-первых, вы можете получить к нему доступ только в определенное время.

- с 6:00 понедельника по 21:00 субботы ET

- Воскресенье с 10:00 до полуночи по восточному времени

Инструмент иногда отключается в течение дополнительных часов для проведения технического обслуживания.

Вторая загвоздка заключается в том, что вы должны предоставить конкретную информацию, чтобы получить доступ к инструменту, в том числе:

- Номер социального страхования или индивидуальный налоговый идентификационный номер

- Дата рождения

- Статус подачи

- Почтовый адрес из последней налоговой декларации

- Электронный адрес

- Мобильный телефон

- Номер счета финансового счета, который может быть:

- Кредитная карта

- Студенческая ссуда

- Ипотечный или жилищный кредит

- Кредитная линия собственного капитала

- Автокредит

Эта информация предназначена для проверки вашей личности, но может быть сложно собрать все вместе.

IRS также запросит кредитный отчет с этой информацией, чтобы убедиться, что вы являетесь тем, кем себя называете. Но это мягкий запрос, поэтому он не повлияет на ваш кредитный рейтинг, и кредиторы не смогут его увидеть.

Если вы решите зарегистрироваться и использовать онлайн-портал , вы даже можете использовать его для уплаты налогов онлайн. Ваши платежи появятся на странице «История платежей» в течение одной-трех недель.

2. Поднимите трубку и позвоните в IRS

Не большой поклонник использования онлайн-инструментов для работы с федеральными налогами? У вас нет всей информации, необходимой для доступа к онлайн-сервису? Не волнуйтесь, у вас есть другие варианты.

Ваш первый вариант — позвонить в IRS. Возможно, вам придется иметь дело с временем ожидания, которое в среднем составляет около 27 минут в течение сезона после подачи документов. Но как только вы подключитесь, представитель IRS сможет сказать вам, сколько вы должны.

Наше предложение: Звоните как можно раньше, чтобы предотвратить более длительное время ожидания.

Если вы — индивидуальный налогоплательщик, просматривающий свой баланс, вы можете позвонить в IRS по телефону 1-800-829-1040 с 7:00 утра.и 19:00. местное время.

Представляете бизнес? Вместо этого позвоните в IRS по телефону 1-800-829-4933 с 7:00 до 19:00. местное время.

3. Заполните форму и отправьте ее на почту

Другой вариант за пределами онлайн-портала — связаться с IRS, отправив форму по обычной почте.

Хотя это приемлемый вариант для любого налогоплательщика, имейте в виду, что это займет гораздо больше времени из-за характера почты. А если у вас есть задолженность, штрафов и процентов будут продолжать начисляться, пока вы ждете ответа.

Вы также захотите убедиться, что у IRS есть ваш текущий адрес. Если они этого не сделают, они отправят свой ответ (и любые другие уведомления) на последний адрес, который у них есть в файле, который может не совпадать с вашим текущим.

Индивидуальные налогоплательщики, заполнившие формы 1040, 1040A или 1040EZ, могут запросить выписку из счета. Эта стенограмма будет охватывать только один налоговый год и может не включать никаких налоговых штрафов, процентов или дополнительных сборов.

Если вы заполнили форму другого типа или представляете компанию, вам необходимо отправить форму 4506-T, Запрос на расшифровку налоговой декларации.Как только IRS получит и обработает вашу форму 4506-T, они отправят вам бесплатную стенограмму.

4. Проконсультируйтесь со специалистами по облегчению налогового бремени, которые разберутся за вас.

Последний вариант может быть самым простым и наиболее удобным ответом на вопрос: «Сколько я должен IRS?» Нет необходимости в онлайн-портале, телефонном звонке или форме по почте. Вместо этого вы можете попросить кого-нибудь сделать эту работу за вас.

Специалисты по налоговым долгам (например, CPA, налоговые поверенные и советники) могут работать с IRS от вашего имени, чтобы точно определить размер ваших налоговых обязательств. Все, что вам нужно сделать, это предоставить им необходимую информацию и дать ответ, пока они занимаются IRS за вас. И как только они узнают, сколько вы должны, они могут предложить вам индивидуальные решения.

Все, что вам нужно сделать, это предоставить им необходимую информацию и дать ответ, пока они занимаются IRS за вас. И как только они узнают, сколько вы должны, они могут предложить вам индивидуальные решения.

Что делать, если вы задолжали IRS, но не можете заплатить

Как только вы выясните, сколько вы должны IRS, вашим следующим шагом будет выяснить, что с этим делать.

Если у вас есть деньги на вашем банковском счете для покрытия вашего баланса, это так же просто, как просто заплатить эту сумму выплаты в IRS.

Но что делать, если у вас нет денег на уплату налогов?

IRS не закрывает глаза на эту проблему. Они предлагают решения для подобных случаев, которые включают договор о рассрочке и компромиссное предложение. Однако не все подходят для каждого решения, поэтому важно найти доступный вариант, который может предложить вам некоторое облегчение.

Если вы выбрали экспертный курс по облегчению налогового бремени, они расскажут вам о доступных вам вариантах и о том, что они предложат для вашей уникальной ситуации. Наши налоговые профи сделают даже тяжелую работу, чтобы настроить налоговое урегулирование, которое будет работать для вас , будь то план выплат или апелляция.

Наши налоговые профи сделают даже тяжелую работу, чтобы настроить налоговое урегулирование, которое будет работать для вас , будь то план выплат или апелляция.

Если вам нужна помощь по неуплате налогов, обратитесь за помощью до того, как у вас возникнет ураган налоговой задолженности. На горизонте маячат залоговые права и аресты, пока вы не примете меры, чтобы справиться со своими налоговыми обязательствами. Помните, что наши налоговые специалисты находятся на расстоянии одного телефонного звонка.

налоговых льготных компаний | FTC Consumer Information

«Мы помогли тысячам людей урегулировать свои налоговые долги на небольшую часть суммы задолженности.»

«Мы прекращаем выплаты заработной платы, сборы, конфискацию имущества и невыносимые ежемесячные выплаты».

«Мы можем значительно снизить вашу налоговую задолженность. Звоните для бесплатной консультации».

Компании, предоставляющие налоговые льготы, используют радио, телевидение и Интернет для рекламы помощи налогоплательщикам, терпящим бедствие. Если вы заплатите им предоплату, которая может составлять тысячи долларов, эти компании утверждают, что они могут уменьшить или даже списать ваши налоговые долги и прекратить сбор налогов, подав заявку на участие в законных программах налоговой службы IRS.Правда в том, что большинство налогоплательщиков не имеют права на участие в программах, которые предлагают эти мошенники, их компании не оплачивают налоговую задолженность и во многих случаях даже не отправляют необходимые документы в IRS с просьбой об участии в упомянутых программах. . Что еще больше усугубляет травму, некоторые из этих компаний не возвращают деньги и еще больше оставляют людей в долгах.

Некоторые налогоплательщики, подавшие жалобы в Федеральную торговую комиссию (FTC), сообщили, что после регистрации в некоторых из этих компаний и уплаты тысяч долларов авансовых платежей компании забрали еще больше своих денег, списав несанкционированные платежи со своих кредитных карт. или снятие средств со своих банковских счетов.

или снятие средств со своих банковских счетов.

Если у вас есть задолженность по налогам и вы не знаете, как вы собираетесь выплатить долг, FTC, национальное агентство по защите прав потребителей, говорит, что не паникуйте, сделайте глубокий вдох и подумайте о возможных вариантах. Если у вас возникли проблемы с оплатой счетов, часто лучше попытаться разработать план платежей самостоятельно с кредитором, чем платить кому-то другому, чтобы тот согласовал план за вас. То же самое верно, когда вы должны деньги IRS или вашему государственному контролеру.

Справка IRS для налогоплательщиков

Если вы задолжали налоги, но не можете полностью заплатить IRS, рассмотрите возможность подачи заявки на рассрочку платежа (форма 9465) вместе с декларацией.В определенных ситуациях IRS не может отклонить запрос на рассрочку платежа, если ваша задолженность составляет менее 10 000 долларов. Тем не менее, вы все равно должны заплатить столько, сколько сможете с возвратом. С вас будут взиматься проценты и, возможно, штраф за просрочку платежа по любому налогу, не уплаченному в установленный срок, даже если ваш запрос на рассрочку соглашения будет одобрен. Вы можете избежать уведомлений и действий IRS о сборе средств, таких как Уведомление о федеральном налоговом удержании или сборах IRS, путем предварительного заключения договора о рассрочке платежа и внесения платежей в рассрочку.

Вы можете избежать уведомлений и действий IRS о сборе средств, таких как Уведомление о федеральном налоговом удержании или сборах IRS, путем предварительного заключения договора о рассрочке платежа и внесения платежей в рассрочку.

Если у вас есть задолженность по налогам, вы можете воспользоваться несколькими программами налоговых льгот IRS, в том числе инициативой агентства «Новый старт»:

- Соглашение о рассрочке платежа обычно доступно для людей, которые не могут полностью погасить свой налоговый долг за один раз. Программа позволяет людям делать меньшие ежемесячные платежи до тех пор, пока не будет погашен весь долг.

- В рамках инициативы «Новый старт» IRS повысило порог для упрощенных соглашений о выплате налогов с 25 000 до 50 000 долларов, а максимальный срок погашения — с пяти до шести лет.Налогоплательщики, задолженность которых составляет менее 50 000 долларов, могут подать заявление онлайн в IRS и не должны заполнять информационное письмо IRS (форма 433-A, 433-B или форма 433-F).

- В рамках инициативы «Новый старт» IRS повысило порог для упрощенных соглашений о выплате налогов с 25 000 до 50 000 долларов, а максимальный срок погашения — с пяти до шести лет.Налогоплательщики, задолженность которых составляет менее 50 000 долларов, могут подать заявление онлайн в IRS и не должны заполнять информационное письмо IRS (форма 433-A, 433-B или форма 433-F).

- Компромиссное предложение (OIC) позволяет налогоплательщикам окончательно урегулировать свою налоговую задолженность на сумму, меньшую суммы, которую они должны. ОИК — важный инструмент, помогающий людям в ограниченных обстоятельствах; налогоплательщики имеют право только после того, как другие варианты оплаты были исчерпаны.

- В рамках инициативы «Новый старт» IRS расширило программу OIC, чтобы охватить большую группу налогоплательщиков, испытывающих трудности.Однако IRS не примет предложение, если считает, что обязательство может быть оплачено полностью единовременно или в рассрочку. IRS предлагает руководство по выбору налогового специалиста для OIC на своем веб-сайте.

В очень ограниченных случаях IRS может предложить снижение штрафа людям, которые не заплатили налоги из-за особых трудностей. Если налогоплательщик соответствует очень узким критериям, IRS может согласиться простить штрафы. Снижение процентных ставок еще более ограничено и редко предоставляется.Хотя эти программы могут отменять штрафы или пени, вы все равно должны платить налоги. Если компания, предоставляющая налоговые льготы, обещает отменить для вас проценты и / или штрафы, будьте осторожны: льготы ограничены, независимо от того, кто представляет вас перед IRS. Их услуги должны включать в себя личную встречу с вами, где они объяснят ваши варианты и структуру их оплаты.

Согласно IRS, вы можете подать заявку на рассрочку, OIC или на штраф или снижение процентов без помощи третьей стороны .Если вы предпочитаете стороннюю помощь в переговорах с IRS, только определенные налоговые специалисты — зарегистрированные агенты (уполномоченные на федеральном уровне налоговые практики, которые могут представлять налогоплательщиков на всех административных уровнях IRS), сертифицированные общественные бухгалтеры (CPAs) и поверенные — имеют право представлять вас. Их услуги должны включать личные встречи, на которых они объясняют ваши варианты и структуру оплаты.

Если вас просят внести предоплату за представительство в деле о сборе налогов, внимательно ознакомьтесь с политикой возврата, прежде чем подписывать какое-либо соглашение.Также проверьте, будет ли применяться ставка выставления счетов по умолчанию — фиксированная ставка, применяемая к работе всех сотрудников фирмы, а не только налоговых специалистов, — если вы откажетесь от услуг компании. Высокая ставка выставления счетов по умолчанию может быстро израсходовать значительную часть вашего авансового платежа даже на ранней стадии представления.

Обратитесь в Службу по защите интересов налогоплательщиков, независимую организацию в составе IRS, для получения бесплатной помощи, если у вас возникли налоговые проблемы, которые вы не смогли решить самостоятельно, если ваши проблемы вызывают финансовые трудности для вас или вашего бизнеса, или вы сталкиваетесь с ними. непосредственная угроза неблагоприятных действий по взысканию со стороны IRS.Позвоните по телефону 1-877-777-4778 или посетите irs.gov/advocate.

Государственные программы налоговых льгот

Процесс налоговых расчетов со штатами очень похож на процесс с IRS, хотя он варьируется от штата к штату. В некоторых штатах, например, с налогоплательщика можно отказаться, а с процентов — нет. В других штатах можно отказаться от процентов, а от штрафов — нет. А в некоторых штатах законная налоговая задолженность вообще не может быть уменьшена. Для получения дополнительной информации свяжитесь с вашим государственным контролером.Чтобы получить список штатов, посетите Национальную ассоциацию аудиторов, контролеров и казначеев штатов (NASACT) по адресу nasact.org .

Проблемы с компаниями, предоставляющими налоговые льготы, и их представителями

Управление профессиональной ответственности IRS нацелено на сомнительную практику в сфере урегулирования налоговой задолженности. Сообщайте о проблемах в IRS по форме 14157 «Жалоба: составитель налоговой декларации». Офис IRS по подготовке к возврату обработает жалобу и, при необходимости, отправит ее в Управление профессиональной ответственности IRS для расследования.

Поведение, дающее основания для подачи жалобы в IRS, касается компаний или частных лиц, которые:

- обещание освобождения от налоговых обязательств;

- искажает, сколько времени потребуется для обработки заявления о списании долгов; или

- опускает соответствующую информацию об активах в финансовой отчетности, представленной в IRS.

Вы также можете подать жалобу в FTC через Интернет или по телефону: позвоните по телефону 1-877-FTC-HELP. FTC вводит жалобы потребителей в сеть Consumer Sentinel Network, защищенную онлайн-базу данных и инструмент расследования, используемый сотнями гражданских и уголовных правоохранительных органов в США.С. и за рубежом.

Чаевые налогоплательщикам

Если у вас есть задолженность по налогам и у вас возникли проблемы с выполнением налоговых обязательств:

- Прочтите ваши уведомления от IRS или вашего государственного контролера. Спросите эти агентства об альтернативах взыскания.

- избавьте себя от некоторого раздражения, игнорируя обещания предприятий, которые говорят, что вы «имеете право» на программу налоговых льгот для урегулирования вашей налоговой задолженности. Только IRS или ваш государственный контролер может принять это решение. Прочтите предложение IRS в компромиссном буклете, форма 656-B, и используйте этот онлайн-инструмент IRS, чтобы узнать, имеете ли вы право на компромиссное предложение.

- подумайте дважды, если вся плата за услуги запрашивается авансом без объяснения того, как будет выставлен счет за услуги или будет ли произведен возврат незаработанной платы.

Для получения дополнительной информации

У IRS есть дополнительная информация о процессе взыскания и вариантах оплаты на irs.gov .

Publication 594, The IRS Collection Process , содержит информацию о вариантах, доступных налогоплательщикам, а на канале IRS на YouTube также есть видео с полезной информацией.

Налоговые льготы: как избавиться от уплаты налогов

Налоги — это сложно, но если вы задержите их уплату, все может стать еще более сложным — и быстро. Если у вас есть задолженность по налогам, вот четыре распространенных варианта, которые могут помочь вам найти некоторые налоговые льготы, а также рекомендации о том, сколько лет вы можете подавать налоговую задолженность и как подавать налоговую задолженность.

Если вам нужно больше времени для оплаты налогового счета, IRS, вероятно, предоставит его вам в виде плана оплаты.

Краткосрочный план оплаты * (180 дней или меньше) |

| 100 000 долл. США в виде совокупного налога, пени и пени. |

План долгосрочных платежей ** (120 дней и более) |

| 50 000 долларов США в виде совокупного налога, штрафов и пени. |

* 2 ноября 2020 года IRS продлил этот срок со 120 дней. | ||

** Также называется «соглашением о рассрочке» или соглашением о рассрочке платежа с прямым дебетом (DDIA) | ||

Вот несколько вещей, которые нужно знать о получении налоговых льгот через план платежей IRS:

Если ваша задолженность превышает 25 000 долларов, вы должны производить платежи путем автоматического снятия средств с банковского счета.

Если вы производите платежи с помощью дебетовой или кредитной карты, вам придется заплатить комиссию за обработку (комиссия по дебетовым картам составляет около 2-4 долларов за платеж; комиссия по кредитным картам составляет около 2% от суммы платежа). оплата).

«Заявитель с низким доходом» обычно означает, что ваш скорректированный валовой доход не превышает 250% федерального уровня бедности. Вы можете узнать, соответствуете ли вы требованиям, в форме IRS 13844.

В рамках продолжающейся реакции правительства на коронавирус людям, у которых уже есть соглашения о рассрочке платежа, не нужно было производить платежи в период с 1 апреля по 15 июля 2020 года.IRS также заявила, что не будет считать какие-либо соглашения о рассрочке невыполнения обязательств в течение этого периода, но проценты по-прежнему будут начисляться на невыплаченные остатки.

Вы можете получить налоговые льготы с помощью так называемого «компромиссного предложения». Это позволяет вам погасить задолженность по налогам в IRS на сумму меньше вашей задолженности. Согласно IRS, это может быть вариантом, если вы абсолютно не можете выплатить свой налоговый долг или если это создает финансовые трудности.

Но гораздо труднее заставить IRS подписать компромиссное предложение, чем план платежей.IRS принимает менее половины запросов. Вам следует изучить другие варианты, прежде чем переходить к компромиссному предложению.

Чтобы определить, имеете ли вы право на налоговые льготы посредством компромиссного предложения, IRS учитывает вашу платежеспособность, ваши доходы и расходы, а также размер ваших активов.

Подача заявки на компромиссное предложение

Материалы и инструкции для подачи компромиссного предложения находятся в форме 656-B IRS. Вот несколько вещей, которые следует знать:

Взнос в размере 205 долларов США не подлежит возмещению (налогоплательщики с низким доходом могут получить отказ).

Вам также потребуется внести первоначальный платеж, который также не подлежит возмещению.

Вы должны своевременно подавать все налоговые декларации. Если вы долгое время не подавали налоговую декларацию, вы можете не соответствовать требованиям.

IRS может подавать или удерживать налоговые залоги до тех пор, пока не примет ваше предложение и вы не выполнили свою часть сделки.

Вы не имеете права участвовать в процессе открытого банкротства.

Вы можете нанять квалифицированного налогового специалиста, который поможет вам оформить документы, но это не обязательно.

После того, как вы подадите заявку, IRS приостанавливает деятельность по взысканию налогов.

Если IRS примет ваше предложение

Ваш первоначальный платеж должен составлять либо 20% от суммы, которую вы предлагаете заплатить (если вы платите пятью или менее частями), либо ваш первый ежемесячный платеж (если вы платите шестью или более ежемесячными платежами).

Имейте в виду, что некоторая информация о вашем компромиссном предложении может быть обнародована.В файлах общественной инспекции IRS по компромиссным предложениям указываются имя налогоплательщика, город, штат, почтовый индекс, сумма ответственности и условия предложения.

Любые федеральные налоговые требования, предъявленные IRS, не отменяются, пока вы не выполните свою часть сделки.

Если IRS отклонит ваше предложение, вы можете подать апелляцию в течение 30 дней. У агентства есть онлайн-инструмент самопомощи, который поможет вам в этом.

Некоторые налоговые правила изменились из-за коронавируса

Узнайте больше о том, что изменилось для налогоплательщиков в рамках реакции федерального правительства на коронавирус.

3. Статус «В настоящее время не подлежит взысканию»

Если вы не можете уплатить налоги и расходы на проживание по разумным причинам, вы можете попросить Налоговое управление США перевести вашу учетную запись в статус «В настоящее время не подлежит взысканию». Вам необходимо запросить эту задержку в сборе, и IRS может попросить вас заполнить Заявление о сборе информации, чтобы доказать, что ваши финансы так плохи, как вы их называете. В этой форме вам нужно будет указать информацию о вашем ежемесячном доходе и расходах.

Вот что нужно знать об этой форме налоговых льгот:

Это временно — IRS может ежегодно проверять ваш доход, чтобы узнать, улучшилось ли ваше финансовое положение.

Статус «В настоящее время не подлежит взысканию» не устраняет вашу налоговую задолженность.

IRS все еще может подать на вас налоговое удержание.

4. Должен ли я нанять компанию, предоставляющую налоговые льготы?

Компании, предоставляющие налоговые льготы, обычно предлагают помощь налогоплательщикам, оказавшимся в затруднительном положении.Некоторые из них могут быть полезны, если вы запутались в процессе или вам нужна помощь при заполнении форм. Но помните:

IRS отклоняет большинство заявок на компромиссные предложения.

Если компания, предоставляющая налоговые льготы, проиграет или задержит вашу заявку, вы по-прежнему будете на крючке в отношении налоговой задолженности, пени и штрафов в IRS.

Возможно, вам придется заплатить предоплату компании, предоставляющей налоговые льготы, и это может быть процент от суммы налога, который вы должны. Эта плата может быть выше, чем то, что вы в конечном итоге сэкономите на своем налоговом счете, если IRS примет ваше предложение в качестве компромисса (и он может не быть возмещен, если IRS отклонит ваше предложение).

Действуйте осторожно, предупреждает Федеральная торговая комиссия; есть несколько плохих актеров. «Правда в том, что большинство налогоплательщиков не имеют права на программы, которые предлагают эти мошенники, их компании не оплачивают налоговую задолженность и во многих случаях даже не отправляют необходимые документы в IRS с просьбой об участии в программах, которые были «Кроме того, некоторые из этих компаний не возвращают деньги и оставляют людей еще больше в долгах», — говорится в сообщении.

Некоторые компании, предоставляющие налоговые льготы, взимают с вас плату, чтобы определить размер вашей задолженности IRS, установить план платежей или проверить, соответствуете ли вы критериям получения компромиссного предложения.Но эти и другие вещи вы можете сделать сами бесплатно:

Узнайте, есть ли у вас непогашенный остаток в IRS и его размер. Вы можете получить это (и до 24 месяцев вашей истории платежей) на IRS.gov/account. Регистрация занимает около 15 минут, и IRS сообщает, что вам нужно будет подтвердить свою личность только один раз.

Получите налоговую отчетность. IRS предоставляет пять типов бесплатных налоговых деклараций, которые позволяют вам просматривать его записи о вас. Например, вы можете увидеть большинство строк из ваших налоговых деклараций, обработанных за последние три года, или получить базовые данные, такие как ваше семейное положение, способ оплаты и скорректированный валовой доход за текущий налоговый год и до последних 10. годы.(Обратите внимание, что выписка из налоговой декларации — это не то же самое, что копия вашей налоговой декларации.)

Настройте план платежей в IRS, как описано выше.

Посмотрите, подходите ли вы для получения компромиссного предложения. Вы можете использовать онлайн-инструмент предварительной квалификации IRS, чтобы узнать, подходит ли вам компромиссное предложение. Помните, что этот инструмент — это только начало пути — вам все равно нужно заполнить формальную заявку.

Найдите компанию по налоговым льготам, которая лучше всего подходит для вас

Мы взвесили плюсы и минусы некоторых крупных игроков в этой сфере.

|

|

|

Налоговые льготы при бедствиях

Если вы пострадали от объявленного на федеральном уровне стихийного бедствия, такого как ураган, IRS может предоставить людям в вашем регионе автоматическое продление для подачи заявки и оплату вашей налоги. Обычно вы имеете на это право, если живете или ведете бизнес в зоне бедствия, объявленной на федеральном уровне.Вы также можете вычесть часть потерь вашего личного имущества, которые не покрываются страховкой или другими компенсациями. IRS ведет список чрезвычайных ситуаций, для которых она предлагает налоговые льготы.

Сколько лет вы можете подавать налоговую декларацию?

Вы можете подать налоговую декларацию за любой предыдущий год, но IRS обычно требует от налогоплательщиков подавать налоговые декларации за последние шесть лет, чтобы избежать процедур принудительного исполнения просрочки платежа. Согласно политике IRS, требуется одобрение руководства, чтобы вернуться более чем на шесть лет назад.

Как подавать налоговую задолженность за несколько лет

Вот три шага, которые необходимо выполнить:

Соберите документы за предыдущий год. Вам понадобятся налоговые документы за год, за который вы подаете налоговую декларацию (например, вам понадобятся документы W-2, 1099 или другие документы за 2018 год, если вы подаете налоговую декларацию за 2018 год). Если у вас нет этих документов, вы можете запросить налоговую справку в IRS за этот год (вот как это сделать). Хотя вы не получите точных фотокопий документов, вы получите информацию, содержащуюся в этих документах, которая вам понадобится для возврата.

Не бойтесь обращаться за помощью. Налоговые правила меняются каждый год, и вам необходимо убедиться, что вы применяете правильные правила к правильному году. Хорошие новости: многие налоговые пакеты программного обеспечения позволяют подавать налоговые декларации за предыдущий год.

Что произойдет, если вы не подаете налоговую декларацию в течение нескольких лет?

Подача просроченных налоговых деклараций кажется непосильной задачей, но в ней есть несколько вещей.

Это позволяет избежать того, чтобы IRS сделала это за вас.Это называется замещающим возвратом. Что в основном происходит, так это то, что IRS берет имеющуюся у вас информацию, использует ее для составления налоговой декларации и отправляет вам счет. Это может показаться удобным, но на самом деле это почти всегда гарантирует большую головную боль. IRS часто не знает, на какие налоговые вычеты или налоговые льготы вы могли претендовать, в результате чего счет был выше, чем у вас, если бы вы сделали это самостоятельно.

Вы можете оплатить налоговый счет частями.Подача налоговой декларации с опозданием и несвоевременная уплата налогового счета — это две разные вещи с двумя разными наборами штрафов. Не уклоняйтесь от подачи налоговой декларации, потому что вы не можете оплатить счет. Опять же, IRS предлагает несколько типов планов рассрочки (и других платежных программ), которые вы можете использовать для оплаты с течением времени.

Правительство может быть вам должно деньги. Если вам полагается возврат налога за предыдущий год, потребуйте его, заполнив налоговую декларацию за этот год. Не волочите ноги; у вас есть только три года с даты подачи первоначальной налоговой декларации, чтобы потребовать возмещения старых налогов.

Проблем с получением кредита можно избежать. Копии текущих налоговых деклараций являются обычным требованием для получения ипотеки и других ссуд.

Как погасить налоговую задолженность через IRS

Немногие вещи в жизни могут быть более стрессовыми, чем задолженность IRS, особенно если вы не можете легко их достать. К счастью, у вас есть несколько вариантов погашения налоговой задолженности в зависимости от вашей личной ситуации. IRS предлагает множество вариантов оплаты.

Не откладывайте на потом

Налоговая задолженность может быстро выйти из-под контроля, если вы откладываете ее решение. IRS будет взимать штрафы и проценты с вашего непогашенного остатка, начиная с 0,5% от суммы вашей ежемесячной задолженности. В конечном итоге это может накапливаться, и агентство в конечном итоге исчерпает терпение и примет более серьезные меры, наложив сборы и залоговое удержание на ваш доход и имущество.

Допустим, вы задолжали IRS 30 000 долларов за налоговые декларации за последние два года.Вы думаете вернуться и изменить один или оба из них, чтобы воспользоваться всеми налоговыми вычетами, которые вы могли упустить. Это хороший первый шаг, но просроченные штрафы и проценты будут накапливаться, пока вы обсуждаете этот вариант и, наконец, дойдете до подачи двух новых отчетов.

Вы можете немного сократить эту налоговую задолженность, изменив свою налоговую декларацию, но проценты и штрафы, начисленные IRS, могут компенсировать любую экономию, которую вы можете получить. Возможно, вам будет выгоднее сначала решить проблему долга.Ваш баланс может быть скорректирован позже, если окажется, что вы не так много должны .

Рассмотреть договор о рассрочке

IRS впервые расширил соглашения об упрощенной рассрочке платежей по состоянию на 4 октября 2017 года, и поправки остались в силе. Налогоплательщики, имеющие задолженность от 50 000 до 100 000 долларов, могут заключить упрощенное соглашение о выплате долга в течение 84 месяцев или семи лет.

«Оптимизированный» просто означает, что IRS не будет расследовать ваше текущее финансовое положение, и вам придется заполнять меньше форм.

В нашем примере вы имеете право на упрощенное соглашение, если ваша задолженность составляет 30 000 долларов. Вы имели бы право на гарантированную рассрочку, если бы ваша задолженность составляла менее 10 000 долларов.

Минимальные платежи

Оптимизированное соглашение зависит от вашей возможности платить минимальный ежемесячный платеж, равный вашей общей налоговой задолженности, разделенной на 72 месяца. Вы всегда можете заплатить больше в конкретный месяц, но никогда не сможете заплатить меньше суммы, на которую согласны.

Обычно рекомендуется заключать соглашение о рассрочке платежа на минимальную сумму, которую примет IRS, тогда вы можете доплатить, когда сможете.Вы не ограничены минимальным платежом. Вы можете добровольно заплатить больше.

Что делать, если вы не можете позволить себе минимум?

Вам придется обратиться в IRS, чтобы разработать другой способ оплаты, если вы просто не можете позволить себе платить минимум. Вы должны отправить форму 9465, а не подавать онлайн, и потребуется тщательный финансовый анализ. IRS захочет узнать:

- Сколько денег вы могли бы получить для выплаты налоговой задолженности, если бы продали свои активы? Измерьте текущую стоимость ваших активов и вычтите все ссуды из этих активов.

- Есть ли у вас кредит? Могли бы вы занять деньги с помощью кредитной карты или ссуды под залог собственного капитала, чтобы заплатить IRS?

- Сколько денег у вас остается каждый месяц после оплаты необходимых расходов на проживание?

Ваш оставшийся доход после оплаты необходимых расходов на проживание — это сумма, которую IRS ожидает от вас ежемесячно, если вы не можете управлять минимальным платежом.

IRS проверит ваши финансовые документы, включая банковские выписки, квитанции о выплатах и другие документы, чтобы проверить ваш доход и расходы, если вы не можете взять на себя обязательство выплатить весь остаток в течение 72 месяцев.

Не все расходы учитываются

Важнейший вопрос — сколько денег у вас остается каждый месяц после оплаты необходимых расходов на проживание. Предположим, вы зарабатываете 4600 долларов в месяц. Из этой суммы вы должны потратить 4350 долларов на расходы на проживание. У вас остается 250 долларов в месяц.

Эта чистая разница между вашим ежемесячным доходом и вашими ежемесячными расходами — это то, что IRS будет искать в плане выплат. Вы можете заполнить форму 433-A или 433-F IRS, чтобы помочь вам произвести эти расчеты, но здесь возникают сложности, поскольку IRS может не разрешить все ваши расходы.Он может игнорировать определенные расходы, потому что в них нет необходимости или потому что они выше среднего.

Это может быть так, если вы тратите 250 долларов в месяц на лучший доступный кабель или пакет потоковой передачи. Это необходимость? IRS, скорее всего, откажется. С обычным кабелем можно вести вполне разумный образ жизни. Эти 250 долларов — или, что более вероятно, 150 долларов из этих 250 долларов, поскольку допустимо платить за кабель какой-то формы — можно было бы вместо этого передать в IRS.

Необходимые расходы

Согласно IRS, необходимые расходы — это те, которые обеспечивают здоровье, благополучие и / или получение дохода налогоплательщика и его семей.Они включают:

- Продукты питания, бакалея, одежда, предметы домашнего обихода и личной гигиены

- Жилищно-коммунальные услуги, включая арендную плату, выплаты по ипотеке, налоги на имущество и страховку домовладельца или арендатора, телефонную связь, мусор, воду, газ, электричество, пропан, some кабельное телевидение и Интернет-услуги

- Транспорт, включая платежи за автомобиль, бензин, замену масла, техническое обслуживание и ремонт, автострахование и общественный транспорт, например проездной на автобус, поезд и другие тарифы на общественный транспорт

- Взносы на медицинское страхование и наличные медицинские расходы

- Присмотр за детьми

- Взносы по срочному страхованию жизни

- Расчетные налоговые платежи и удержания за текущий налоговый год

- Рассрочка платежей по просроченным государственным и местным налогам

- Любые другие расходы, если может быть доказано, что они необходимы для здоровья, благосостояния или получения дохода

Сборник финансовых стандартов

IRS сравнит ваши фактические расходы со средними показателями, которые варьируются в зависимости от региона, чтобы принять во внимание, что в одних районах прожиточный минимум выше, чем в других.Эти средние расходы называются «финансовыми стандартами сбора».

IRS предполагает, что вам нужно потратить только сумму, указанную в соответствии с финансовыми стандартами взыскания. Все, что превышает эту сумму, считается скорее дискреционным, чем необходимым.

Ваша ипотека может составлять 3000 долларов в месяц, но IRS, скорее всего, добавит 1500 долларов к вашему располагаемому доходу, если стандарт в вашем регионе составляет 1500 долларов.

У вас могут быть другие варианты

У вас может быть несколько других вариантов, если IRS не желает принимать сумму, которую, по вашему мнению, вы можете с комфортом заплатить.Возможно, вы захотите рассмотреть:

- Продажа активов для получения наличных денег для выплаты IRS

- Получение ссуды или использование кредитной карты для оплаты IRS

- Запрос компромиссного предложения — предложение заплатить IRS меньше полной суммы, причитающейся

- Запрос отсрочки, когда IRS согласится с тем, что вам не нужно производить платежи до тех пор, пока ваше финансовое положение не улучшится

Иногда правильный ответ — сочетание этих вариантов.

Если у вас есть налоговая задолженность, вот 5 советов, как исправить ситуацию с IRS

Fertnig | E + | Getty Images

Смерть и налоги … вы знаете, в чем дело. Вы не можете избежать ни одного из них.

Если у вас большой налоговый счет, который вы не можете оплатить, жизнь может показаться довольно мрачной.

Хотя количество налоговых залогов, ежегодно подаваемых Налоговым управлением США в отношении налогоплательщиков, снизилось более чем на 50 процентов с 2010 года, в 2018 году было зарегистрировано более 14 миллионов открытых дел о задолженности по уплате налогов против физических и юридических лиц, согласно сборнику данных Налогового управления США. .

Несмотря на одно из самых продолжительных за последнее десятилетие экономического роста, миллионы американцев продолжают бороться с уплатой налогов.

Однако, если вы находитесь в этой лодке, это еще не конец света. Есть шаги, которые вы можете предпринять, чтобы уменьшить влияние неуплаченных налогов на вашу жизнь, кредит и финансовое благополучие. Вот пять советов, как уменьшить это бремя.

Совет 1. Не игнорируйте проблему. IRS не будет. Даже если вы не можете заплатить свою задолженность, подайте декларацию вовремя или, если это невозможно, подайте заявление о продлении срока.Штраф за несвоевременную подачу составляет 5 процентов от суммы налога в месяц, но не более 25 процентов от остатка. Существует также штраф за недоплату в размере от 0,5 процента до 1 процента в месяц от суммы задолженности, также до 25 процентов. Если вы не подадите декларацию или не оплатите свои обязательства, ваша налоговая задолженность будет быстро расти.

Больше от Advisor Insight:

Не скрывайте эти вещи от своего консультанта

Вот те, у кого не будут готовы вовремя налоговые декларации

5 необычных налоговых вычетов, о которых вы могли не знать

«IRS не похож ни на один другой кредитор », — сказал Джон Хит, управляющий поверенный Lexington Law, которая предоставляет услуги по ремонту кредитов для физических лиц.«Если учесть штрафы, они могут намного превысить процентную ставку, которую вы платите по кредитной карте.

« Налоговое управление США должно быть первым в вашем списке, чтобы платить, если у вас есть проблемы с другими кредиторами ».

Совет 2: Относитесь реалистично к своей ситуации. IRS редко прощает налоговые долги. Форма 656 представляет собой заявку на «компромиссное предложение» для урегулирования ваших налоговых обязательств на сумму меньше вашей задолженности. Такие сделки предоставляются только людям, испытывающим настоящие финансовые трудности.Если у вас или вашей семьи были катастрофические расходы на медицинское обслуживание или вы потеряли работу и у вас плохие перспективы получения дохода в будущем, вы можете претендовать на это право. Это случается нечасто.

«Налоговое прощение предназначено для людей, которые действительно борются с налоговым бременем», — сказал Мирон Лулич, генеральный директор SuperMoney, веб-сайта для сравнения финансовых услуг для потребителей. «Люди должны быть реалистами с самими собой.

« Если у вас есть активы и вы получаете значительный доход, вы не получите налоговых льгот.»

Совет 3. Должен меньше 10 000 долларов? Разберитесь с этим самостоятельно. Насколько велик баланс? Если он меньше 10 000 долларов, вы, вероятно, сможете решить этот вопрос самостоятельно, а не платить кому-то за помощь в работе с IRS. . Форму 9465, заявку IRS на рассрочку платежа, можно подать в Интернете. Служба автоматически согласится на такой план для любого налогоплательщика, имеющего задолженность менее 10 000 долларов. Планы обычно позволяют погасить задолженность плюс штрафы и проценты за 36-месячный период.

Совет 4. Должны больше 10 000 долларов? Нанять поверенного. Если ваша задолженность превышает 10 000 долларов, рассмотрите возможность найма налогового поверенного для переговоров с IRS. Планы оплаты различаются, и опытный адвокат может помочь вам получить более выгодные условия. Они также могут помочь вам избежать наложения на вас налогового залога, который нанесет ущерб вашей кредитной истории.

Однако будьте осторожны с тем, кого нанимаете. Генеральные прокуроры штата регулярно предупреждают потребителей о мошенничестве с урегулированием налоговой задолженности. Если кто-то предполагает, что они могут помочь устранить проценты и штрафы, начисленные IRS, или урегулировать вашу налоговую задолженность в размере части вашей задолженности, они, вероятно, лгут и почти наверняка не стоят той комиссии, которую они взимают.

Проконсультируйтесь с таким ресурсом, как веб-сайт SuperMoney, который позволяет потребителям сравнивать предложения, ставки и сборы компаний, предоставляющих налоговые льготы, и предоставляет некоторую справочную информацию об опыте компаний и таких вещах, как количество лицензированных поверенных в штате.

«Зная многих из этих адвокатов, они могут предоставить большую ценность», — сказал Лулич, ранее работавший в Optima Tax Relief, крупной компании в отрасли. «Но люди должны провести свое исследование и изучить свои возможности».

Совет 5. Оптимизируйте работу. Наилучшим вариантом для налогоплательщиков с большими долгами перед государством является заключение упрощенного соглашения о рассрочке платежа. В рамках программы «Новый старт», инициированной IRS в 2011 году, налогоплательщики с налоговой задолженностью до $ 100 000 теперь могут претендовать на такое соглашение. Для этого вам необходимо подать все прошлые налоговые декларации и не заключать еще одно соглашение о рассрочке платежа в течение последних пяти лет. Вы также не будете иметь права, если вы подаете заявление о банкротстве.

Если у вас есть налоговое обязательство, которое вы не можете позволить себе заплатить, не избегайте этой проблемы.Чтобы справиться с этим, вы можете обратиться в IRS.

Джон Хит

управляющий поверенный Lexington Law

Преимущества значительны. У налогоплательщиков может быть до 84 месяцев для выплаты причитающейся суммы, если этот срок не превышает даты истечения срока действия закона о взыскании — 10 лет с даты проведения оценки.

И период выплаты может быть продлен сверх этого, если вы согласитесь подписать отказ. Вам также не придется раскрывать свои активы и доход в IRS.Если вы соглашаетесь платить через план прямого дебета или вычета из заработной платы, IRS не будет налагать на вас налоговое удержание.

Большой налоговый счет может казаться тяжелым бременем в финансовом и эмоциональном плане. Есть только один способ справиться с этим: честно взглянуть в лицо ситуации и составить бюджет, с которым вы сможете его погасить.

«Если у вас есть налоговые обязательства, которые вы не можете себе позволить, не избегайте этой проблемы», — сказал Хит. «Вы можете работать с IRS, чтобы справиться с этим».

Казначейская компенсационная программа | FTB.ca.gov

Обзор

Программа зачета казначейства (TOP) — это централизованная программа зачета, в рамках которой собираются просроченные долги перед федеральными агентствами и штатами. Бюро фискальной службы (BFS), бюро Министерства финансов США, управляет TOP. Мы сотрудничаем с TOP, чтобы компенсировать федеральные платежи и возмещения налогов с целью сбора просроченных налоговых обязательств штата.

Если у вас есть просроченная, имеющая исковую силу задолженность по подоходному налогу в Калифорнии, и вы имеете право на возмещение федерального подоходного налога, мы имеем право удержать (компенсировать) ваш возврат для выплаты причитающейся суммы.

Мы можем взимать комиссию за федеральные компенсации. Кроме того, если у вас есть обязательства перед нами, мы можем взимать с вас плату за возмещение затрат на взыскание.

Офсетная буква

Мы отправим на ваш последний известный адрес Уведомление о зачете федеральных платежей (FTB 1102).В письме объясняется, что мы планируем уведомить BFS о задолженности, если вы не выплатите полностью в течение 60 дней.

BFS отправит вам письмо с объяснением, почему размер вашего федерального возмещения был уменьшен и что может пройти несколько недель, прежде чем федеральное возмещение достигнет FTB. Они также отправят вам оставшуюся сумму федерального возмещения.

Чтобы получить копию письма, свяжитесь с нами.

Предотвратить смещение

Чтобы избежать зачета, вы должны предпринять одно из следующих действий в течение 60 дней с даты заверенного письма:

Погасить долг полностью

Оплатить полную сумму, указанную в намерении зачесть федеральные платежи (FTB 1102).

Используйте платежный купон, указанный в письме, при отправке чека или денежного перевода. Чтобы произвести оплату через Интернет, посетите раздел Варианты оплаты.

При любых изменениях вашего баланса для платежей, которые вы нам делаете, мы еженедельно отправляем в BFS обновленную информацию о счете.

Подождите не менее 2 недель, чтобы смещение отобразилось на вашем счете.

Запросить обзор

Если вы считаете, что задолженность полностью или частично не просрочена или не подлежит принудительному исполнению, вы должны прислать доказательства, подтверждающие вашу позицию.Отправьте нам свои доказательства.

Если вы считаете, что ваш долг уже выплачен, свяжитесь с нами по адресу или номеру телефона, указанному в Заявлении о зачете федеральных платежей (FTB 1102).

Банкротство

Если вы подали заявление о банкротстве, свяжитесь с нами:

- Телефон

- (916) 845-4750

Будние дни с 8:00 до 17:00 - Факс

- Отправьте нам по факсу копию вашего заявления о банкротстве с уведомлением, которое мы вам отправили.Сообщите нам номер вашего дела о банкротстве и название суда по делам о банкротстве.

(916) 845-9799 - Почта

- Штат Калифорния

Офсетная программа MS A419

Департамент налогообложения франшиз

А / я 2966

Ранчо Кордова, CA 95741-2966

Несмотря на то, что вы не подлежите зачету вашего федерального подоходного налога, пока действует «автоматическое приостановление» банкротства, вы все равно обязаны подавать налоговые декларации.

Работа с долгами | УСАГов

Узнайте об общих проблемах с задолженностью, в том числе о банкротстве.

Консультации по кредитным вопросам

Услуги по консультированию по кредитным вопросам предоставляют ресурсы, которые помогут решить ваши денежные проблемы. Консультанты обсудят все ваше финансовое положение и помогут разработать индивидуальный план.Они могут помочь вам составить бюджет. И они могут помочь вам найти образовательные программы по управлению деньгами.

Пункты службы кредитного консультирования

Вы можете найти бесплатные или недорогие варианты кредитного консультирования по адресу:

Кредитные союзы

Офисы расширения

Религиозные организации

Некоммерческие агентства

Это Важно, чтобы ваша служба кредитного консультирования была аккредитована одной из этих организаций:

Военнослужащие

Закон о гражданской помощи военнослужащим (SCRA) помогает военнослужащим, находящимся на действительной военной службе, справляться с финансовым бременем.В соответствии с этим законом вы можете иметь право на получение пониженной процентной ставки по ипотеке и долгам по кредитным картам. Он может предложить защиту от выселения. Это также может отсрочить рассмотрение дела в гражданском суде, включая процесс банкротства, потери права выкупа или развода. Чтобы узнать, соответствуете ли вы требованиям, обратитесь в местный офис юридической помощи вооруженных сил.

Подать жалобу на консультационную службу по кредитным вопросам

Взыскание долга

Коллектором обычно является физическое или юридическое лицо, которое регулярно собирает долги перед другими лицами, как правило, когда эти долги просрочены.Сюда входят коллекторские агентства, юристы, которые собирают долги в рамках своего бизнеса, и компании, которые покупают просроченные долги, а затем пытаются их взыскать. Закон о справедливой практике взыскания долгов (FDCPA) запрещает сборщикам долгов использовать оскорбительные, несправедливые или обманные методы взыскания с вас.

Какие виды долгов покрываются?

Закон распространяется на личные, семейные и домашние долги. Сюда входят деньги, причитающиеся по счетам личных кредитных карт, автокредитам, медицинским счетам и ипотеке.FDCPA не покрывает долги, возникшие при ведении бизнеса.

Что происходит после того, как с вами свяжется взыскатель?

В течение пяти дней после того, как сборщик долгов впервые свяжется с вами, он должен отправить вам письменное уведомление с указанием имени кредитора, суммы вашей задолженности и действий, которые следует предпринять, если вы считаете, что не имеете задолженности. Если вы задолжали деньги или их часть, обратитесь к кредитору, чтобы договориться об оплате. Если вы считаете, что не должны деньги, обратитесь к кредитору в письменной форме и отправьте копию в агентство по сбору платежей, уведомив его письмом, чтобы они не связывались с вами.

Какие практики запрещены для взыскателей долга?

Коллектор не имеет права:

- связываться с вами в неудобное время, например, до 8 утра или после 21 часа, если вы не согласны с этим.

- Свяжитесь с вами на работе, если вы скажете сборщику долгов, что ваш работодатель не одобряет это.

- Свяжется с вами после того, как вы отправите письмо коллекционеру с просьбой остановиться, за исключением того, чтобы уведомить вас, если кредитор или сборщик планирует предпринять определенные действия.

- Общайтесь со своими друзьями, родственниками, работодателем или другими людьми, за исключением того, чтобы узнать, где вы живете или работаете.

- Приставать к вам с помощью неоднократных телефонных звонков, ненормативной лексики или угроз причинить вам вред.

- Сделайте ложное заявление или заявление о том, что вас арестуют.

- Угрожают вычтением денег из вашей зарплаты или предъявлением иска вам, кроме случаев, когда коллекторское агентство или кредитор намереваются сделать это и это является законным.

Подать жалобу на взыскателя долгов