дарственная и договор дарения в Украине

Олег Ивченко 28532 Жилая недвижимость

Как и в любом другом правовом государстве, в Украине обладателем недвижимости можно стать не только приобретя ее за собственные деньги, но и получив в наследство или подарок. Это касается любой недвижимости — подарить можно гараж, участок и прочие объекты, как и квартиру или дом. Для того чтобы действия по смене собственника были правильными с правовой точки зрения и не доставили в дальнейшем никаких проблем, акт дарения необходимо произвести с соблюдением всех регламентированных законом формальностей. Как советуют наши эксперты, начать необходимо с оформления дарственной в нотариальной конторе.

В этой статье мы расскажем о том, что такое дарственная, чем отличается договор дарения от купли-продажи и какие документы вам потребуются для оформления.

Обращаем ваше внимание, что наши специалисты специализируются на оценке недвижимости и не предоставляют консультации непосредственно о процедуре дарения. Если вы хотите узнать подробности укладывания данного договора советуем обратиться к соответствующим экспертам. Мы же готовы проконсультировать вас в вопросе об оценке подаренного имущества.

Читайте в этой статье:

- Что такое дарственная?

- Что лучше: дарственная или купля-продажа в Украине

- Дарственная или завещание: что дешевле и выгодней в 2023 году

- Дарственная на часть квартиры

- Документы для оформления договора дарения

- Где оформить дарственную?

- Сколько стоит оформить дарственную в Украине?

Основанием для оформления договора дарения (он же дарственная) является Гражданский кодекс Украины, который в ст.

Несмотря на то, что по своей сути договор дарения — это двусторонняя сделка, даритель осознанно идет на нее, понимая, что не получит от нее материальной выгоды. В этом случае стороной, получившей выгоду, выступает только одаряемый. При этом дарителю необходимо иметь в виду, что передать права собственности он может только на ту недвижимость, которая принадлежит ему на законных основаниях, подтверждаемых правоустанавливающими документами. То есть, арендованную даже на длительный срок недвижимость подарить не получится.

Договор дарения или дарственная приобретает законную силу только в случае непременного удостоверения нотариусом.

Договор дарения (в том числе недвижимости) имеет принципиальные отличия от соглашения о купле-продаже:

- Продажа объекта недвижимости предполагает выплату его стоимости покупателем продавцу. При дарении передача права собственности осуществляется безвозмездно. Требовать от одаряемого любую компенсацию за подарок даритель не имеет права.

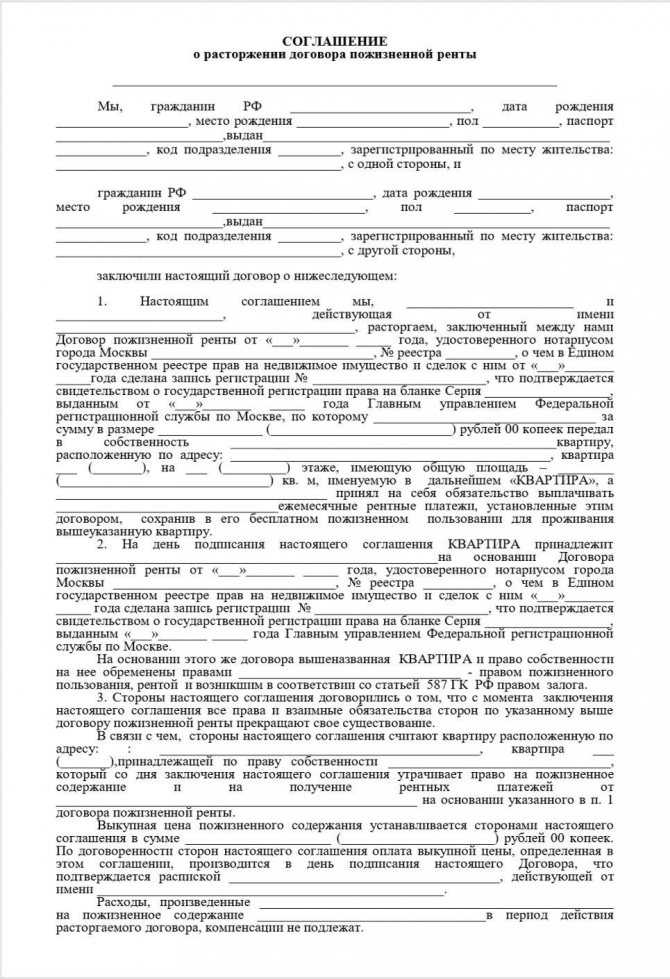

- Существует устойчивое мнение, что договор дарения нельзя оспорить и он не имеет обратной силы. Однако законодательством предусмотрены случаи, в которых даритель может обратиться в суд с требованием об аннулировании дарственной. Это допустимо в ситуации, когда одаряемым было совершено преступление против дарителя или членов его семьи. Также оспорить договор дарения в судебном порядке можно, если имели место угрозы или шантаж, с помощью которых дарителя вынудили подписать договор, который был для него заведомо невыгоден.

Основанием для подобных действий дарителя могут стать обман и введение его в заблуждение в отношении юридических последствий данной сделки и иные причины. Оснований для расторжения договора купли-продажи существенно меньше. Кроме того, финансовая сторона вопроса, как правило, бывает решена, деньги за проданную недвижимость получены, таким образом нивелируя мотивы для оспаривания сделки.

Основанием для подобных действий дарителя могут стать обман и введение его в заблуждение в отношении юридических последствий данной сделки и иные причины. Оснований для расторжения договора купли-продажи существенно меньше. Кроме того, финансовая сторона вопроса, как правило, бывает решена, деньги за проданную недвижимость получены, таким образом нивелируя мотивы для оспаривания сделки. - Исковая давность по договору дарения — срок, на протяжении которого возможно обращение в судебную инстанцию для его расторжения, — не превышает 1 года. Сделка купли-продажи может быть оспорена в срок до 3 лет.

- Недвижимость, подаренная одному из супругов в браке, считается его личной собственностью, и другой супруг претендовать на нее не имеет права. Объекты недвижимости, приобретенные в браке одним из супругов по договору купли-продажи, по закону имеют статус общей совместной собственности. В случае развода эта недвижимость будет подлежать разделу.

- Даритель вправе осуществить дарение своей доли в долевой собственности на недвижимость, не ставя в известность об этом прочих собственников.

Продать же свою часть, не уведомив письменно остальных владельцев недвижимости, нельзя. Это невозможно потому, что по закону им принадлежит преимущественное право на покупку продающейся доли.

Продать же свою часть, не уведомив письменно остальных владельцев недвижимости, нельзя. Это невозможно потому, что по закону им принадлежит преимущественное право на покупку продающейся доли. - Не удастся подарить и недвижимость, собственником которой является несовершеннолетний. Такую недвижимость можно лишь продать, если на это предварительно будет получено специальное разрешение органов попечительства и опеки.

Наиболее часто в отношении распоряжения недвижимостью возникает вопрос о том, что лучше — составить завещание или оформить договор дарения в Украине. Выбирая один из вариантов, стоит учитывать, что:

- Для оформления дарственной присутствие у нотариуса одаряемого необходимо, поскольку перед подписанием договора могут обсуждаться особенности имущества. При составлении завещания присутствие наследника необязательно.

- С даты, указанной в договоре дарения, даритель утрачивает право собственности на подаренную недвижимость. Завещатель после подписания завещания до самой смерти остается собственником недвижимого или иного имущества.

- Даритель не может вносить никаких дополнений и изменений в договор дарения после его подписания. Завещатель имеет право вносить в документ любые коррективы, отменить его или сделать наследником другого человека.

- Для оформления дарственной присутствие у нотариуса одаряемого необходимо, поскольку перед подписанием договора могут обсуждаться особенности имущества. При составлении завещания присутствие наследника необязательно.

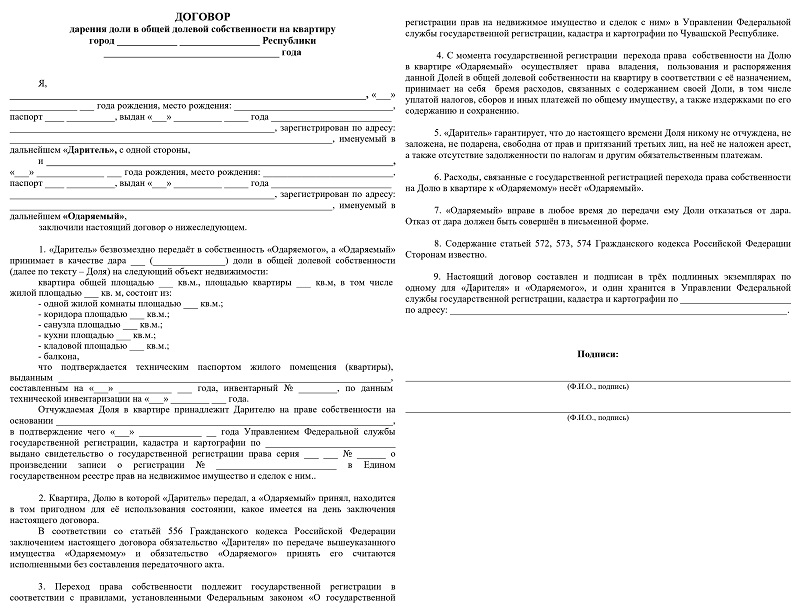

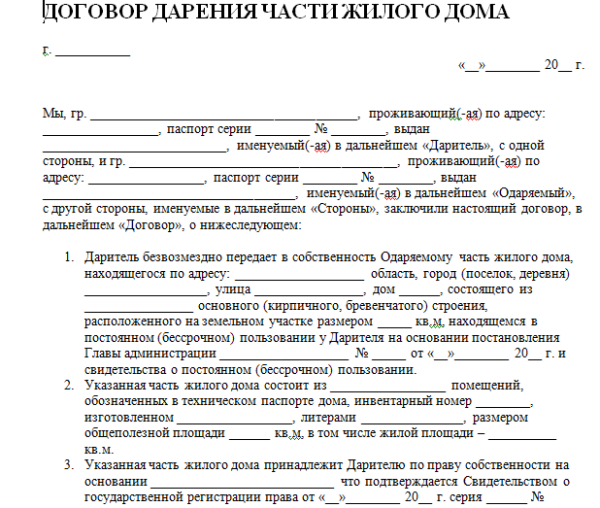

Оформить договор дарения на недвижимость, которая принадлежит дарителю целиком, не составит труда. В случае же, когда он является владельцем только ее части, порядок оформления в дар будет определяться формой собственности.

Вариантов может существовать несколько:

- квартира находится в общей долевой собственности с выделением доли каждого владельца;

- недвижимость является общей совместной собственностью, доли собственников в которой не определены.

В первом случае, когда недвижимость находится в общей долевой собственности и для каждого собственника определена в ней доля, возможно передать свою часть квартиры в дар, не получая согласия остальных собственников.

Во втором случае, когда доли владельцев не выделены, заключение договора дарения возможно только после получения согласия на это всех собственников.

Такое же правило действует и в случае, когда квартира или часть в ней является общей совместной собственностью супругов. При желании оформить дарственную на свою часть один из них сможет сделать это только имея письменное согласие другого супруга. Отсутствие такого согласия сделает заключение договора невозможным.

Документы для оформления договора даренияДля оформления договора дарения тот, кто принял решение подарить недвижимость, кроме паспорта и кода, в числе основных должен иметь при себе следующие документы:

- правоустанавливающий документ на объект недвижимости;

- справку о лицах, зарегистрированных на данной жилплощади;

- акт оценки объекта недвижимости;

- письменное согласие второго супруга на проведение сделки, если недвижимость приобретена в браке;

- при не достижении одаряемым возраста 18 лет или наличии зарегистрированных в квартире несовершеннолетних — разрешение органа опеки и попечительства.

Даритель и одаряемый обязательно должны присутствовать при оформлении сделки. Если согласие сторонами достигнуто и договор заключен, нотариусом делается выписка из Реестра имущественных прав на нового владельца. В этот момент даритель лишается права собственности на недвижимость, а одаряемый приобретает его. На заключительном этапе нотариус выдает одаряемому договор дарения и выписку на его имя из государственного реестра о регистрации права собственности на данную движимость.

Где оформить дарственную?Дарственная может быть оформлена по месту нахождения недвижимости или месту регистрации участников сделки. К примеру, если даритель имеет киевскую регистрацию и недвижимость, которую планируется подарить, также находится в столице, то нельзя оформить договор дарения в нотариальной конторе Николаева или любого другого города в Украине.

Выбор нотариуса зависит от собственных приоритетов. Это может быть государственный или частный нотариус, стоимость услуг которых практически не отличается. К минусам обращения к государственному нотариусу можно отнести большие очереди и, как следствие, более продолжительный срок ожидания совершения сделки.

Это может быть государственный или частный нотариус, стоимость услуг которых практически не отличается. К минусам обращения к государственному нотариусу можно отнести большие очереди и, как следствие, более продолжительный срок ожидания совершения сделки.

В Украине минимальная стоимость оформления договора дарения находится в пределах 8000 гривен. Однако стоит учитывать, что эта цифра реальна при условии, что одаряемым будет выступать родственник, состоящий в степени родства первой или второй. В случае, если подарок будет решено сделать иностранцу или постороннему лицу, не являющемуся родственником, то это желание обойдется совсем в другую сумму.

При оформлении дарственной на недвижимое имущество родственнику, относящемуся к 1 или 2 степени родства, необходимо уплатить государственную пошлину, которая составляет 1% от стоимости недвижимости.

Таким образом, в общую стоимость договора дарения входят:

- оформление дарственной — от 3500 грн;

- внесение договора в реестр — 1800 грн;

- оценка недвижимого имущества — от 2 500 грн в зависимости от необходимой срочности;

- государственный налог — 1% от стоимости недвижимости;

- при дарении дальнему родственнику или лицу, не состоящему в родстве с дарителем — дополнительные 5% и 1,5% военный сбор от суммы оценки;

- если подарок делает гражданин Украины нерезиденту (гражданину Украины — нерезидент), потребуется уплатить 18% налог, а также военный сбор 1,5% от оценочной стоимости недвижимости.

Итак, как мы уже упомянули, дарение недвижимости требует проведения оценки. Результаты оценки имеют большое значение, ведь именно от этой суммы будет рассчитываться налог. Вот почему многие владельцы недвижимости щепетильно относятся к выбору эксперта-оценщика. От работы специалиста зависит многое, ведь никто не захочет переплачивать больше.

Компания «Парето» — это команда высококвалифицированных специалистов, которые знают, как выполнить успешную оценку недвижимости. Одни из наших главных принципов работы — это открытость и взаимосвязь с клиентом. С нами вы будете в курсе, на каком этапе работы находится ваш объект и что еще предстоит сделать. Есть еще вопросы? Тогда обратитесь к нашим экспертам за бесплатной консультацией!

Олег Ивченко

Должность: директор, эксперт по оценке. Опыт работы 14 лет.

Эксперт по оценке бизнеса и нематериальных активов.

Специализация: Оценка недвижимого и движимого имущества, а также целостных имущественных комплексов, паев, ценных бумаг, имущественных прав и нематериальных активов.

Рейтинг 4.5 на основе 28532  ответов

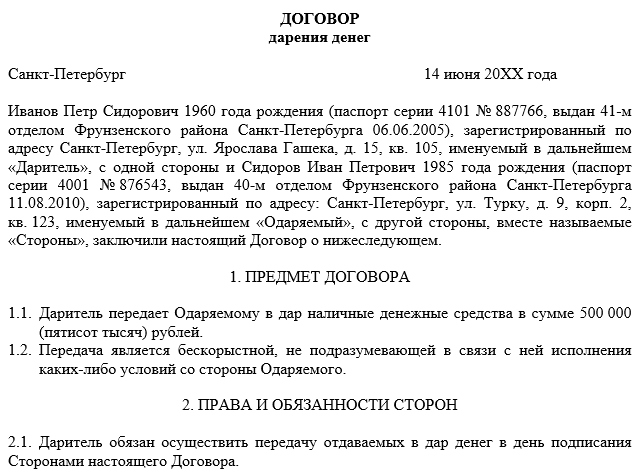

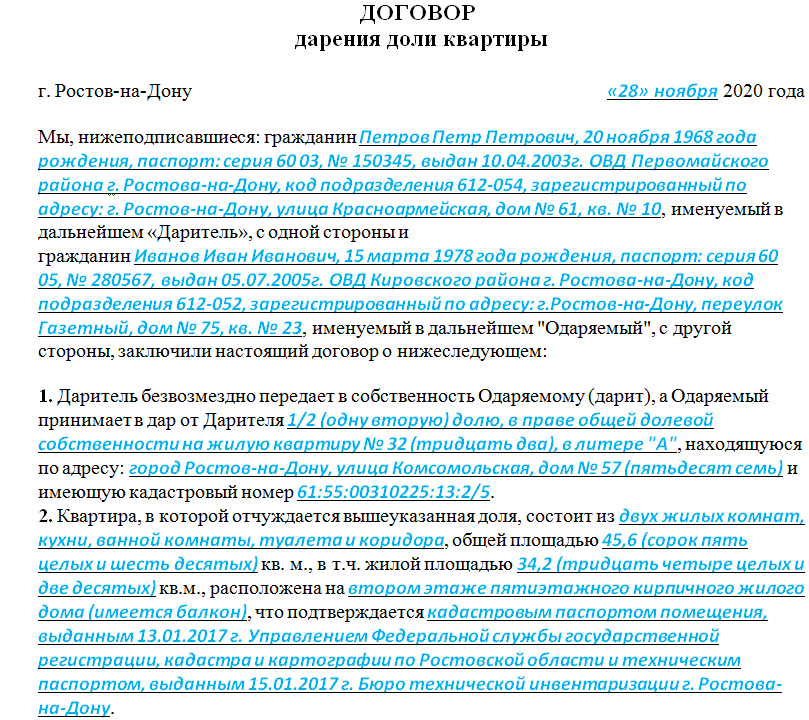

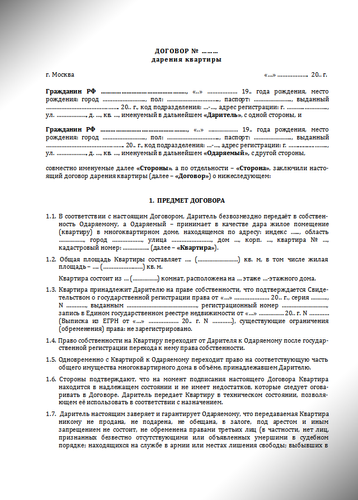

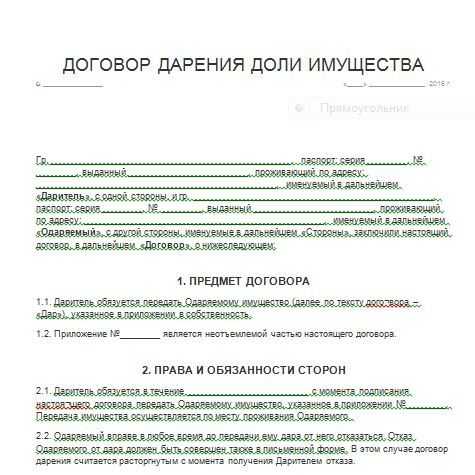

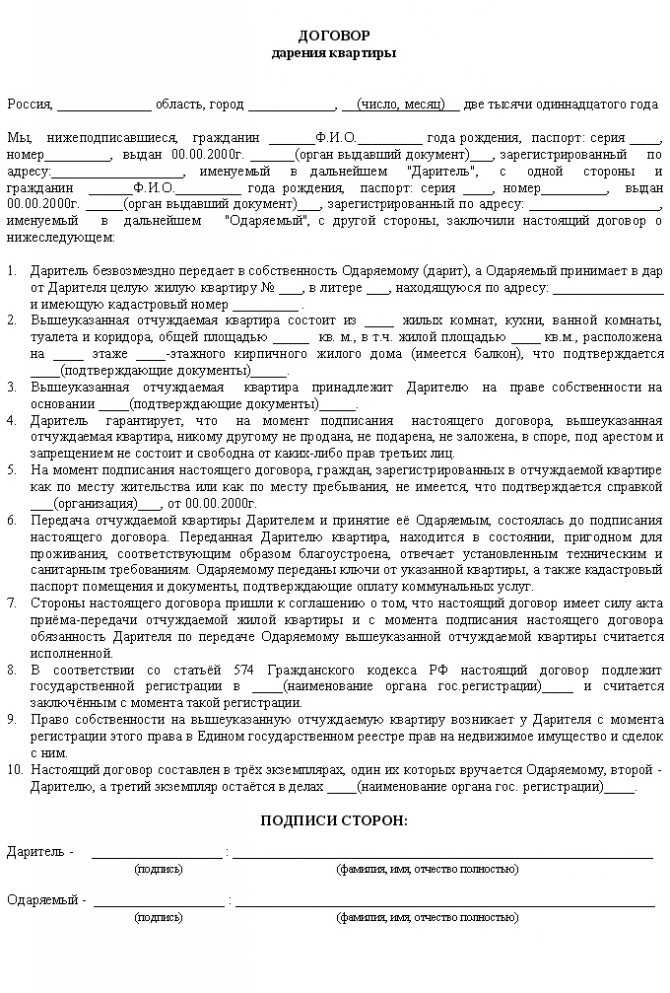

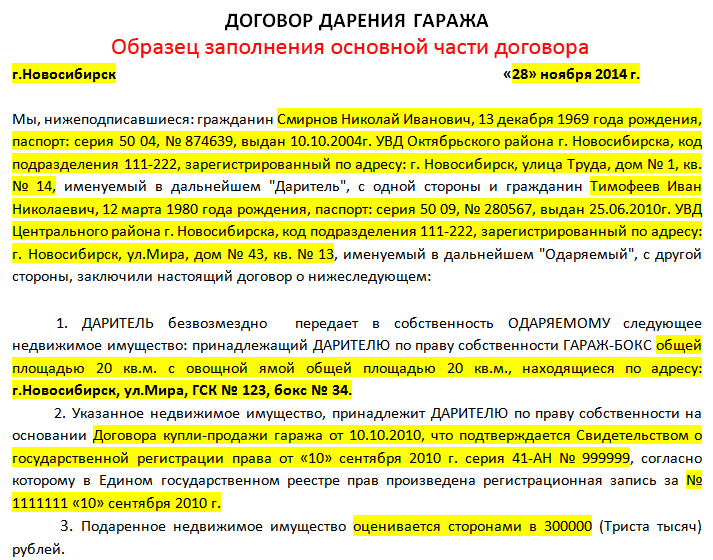

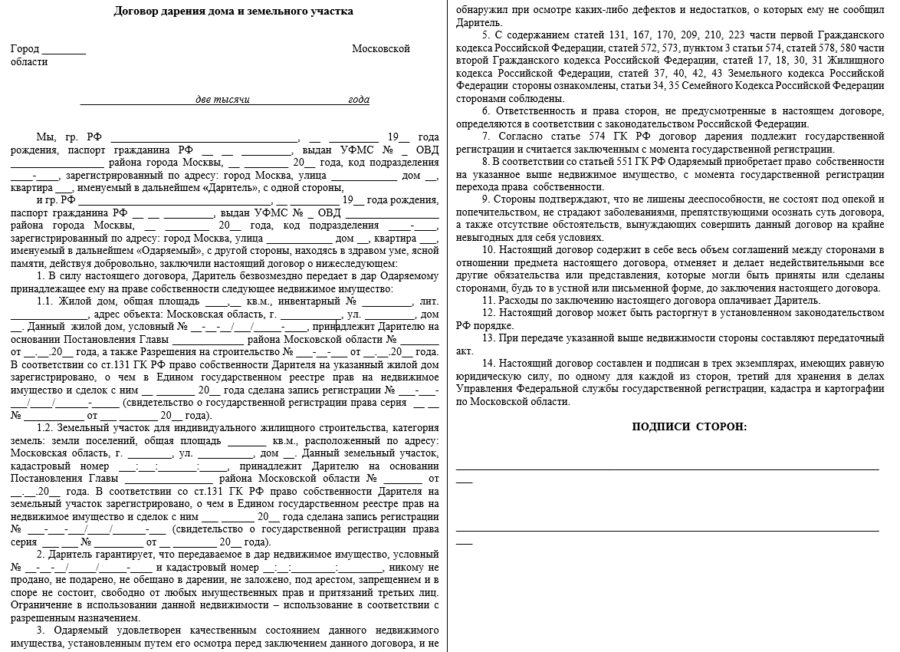

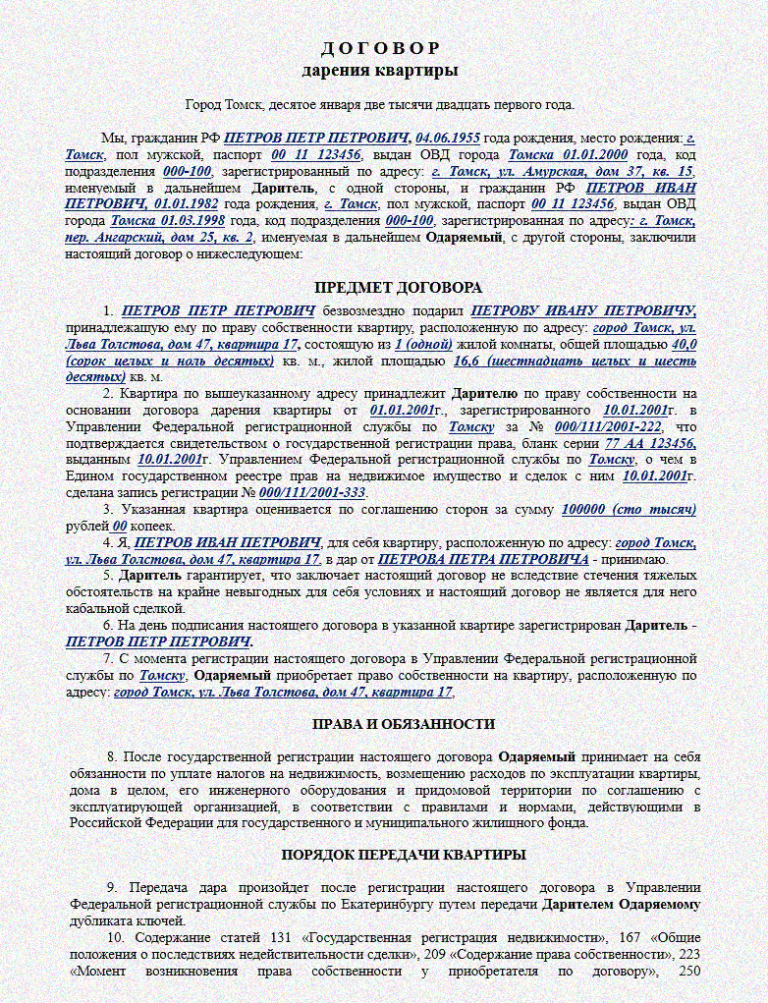

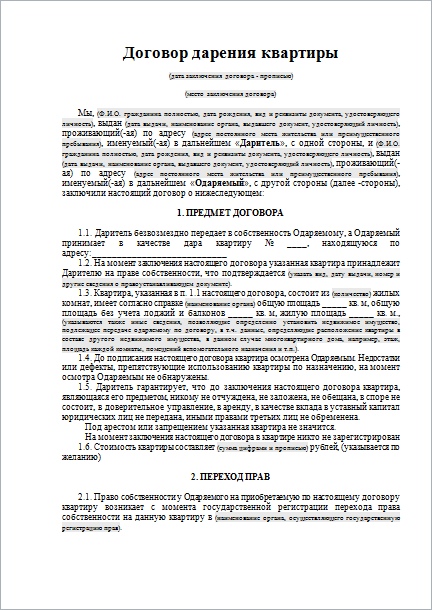

Договор дарения квартиры (доли квартиры)

- Главная

- Полезная информация

- Типовые договоры

- Договор дарения квартиры (доли квартиры)

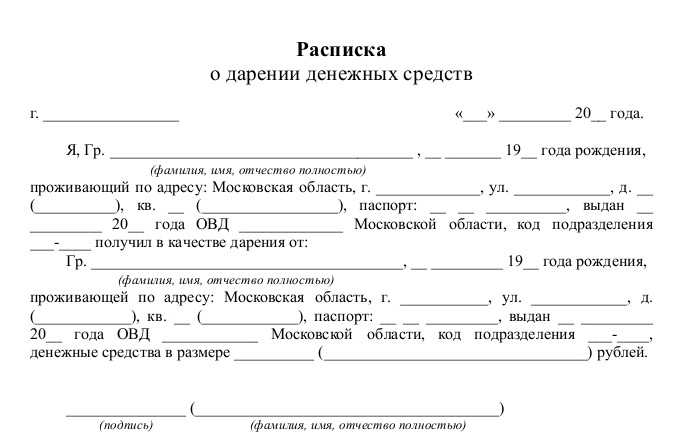

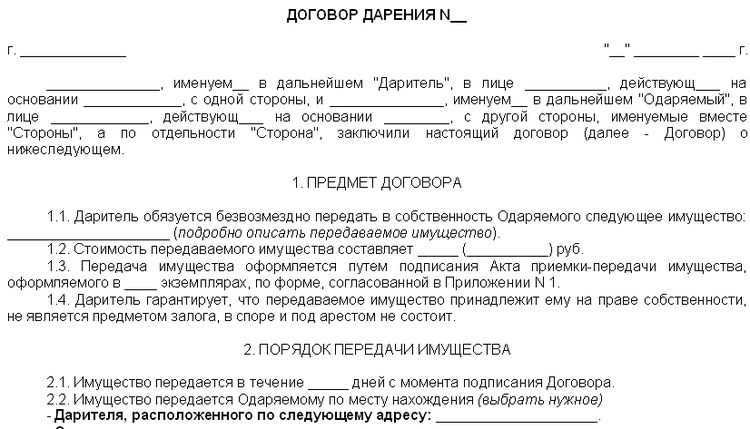

Договор дарения квартиры /доли квартиры заключается в том случае, когда одна сторона (даритель) передает другой стороне (одариваемому) на безвозмездной основе недвижимость в собственность. Обязательным условием совершения сделки дарения недвижимого имущества является согласие одариваемого принять подарок.

Как оформить дарственную на квартиру

По сравнению со сделкой купли-продажи, оформление дарственной на квартиру или долю в квартире имеет ряд особенностей:

- Дарителю не нужно платить налог, поскольку никакого дохода от сделки он не получает.

- Зачастую недвижимость дарят родственникам. В случае если одариваемый и даритель являются близкими родственниками, такие подарки освобождаются от налогообложения.

Согласно Семейному кодексу РФ, близкими родственниками считаются супруги, дети (в том числе усыновленные), родители, бабушки, дедушки, внуки, полнородные и неполнородные братья и сестры. При получении недвижимости от физического лица, не имеющего с одариваемым близких родственных отношений, налог придется уплатить. Чтобы избежать больших платежей, можно указать в договоре дарения стоимость квартиры по справке из бюро технической инвентаризации (БТИ) — там цена занижена, и, соответственно, сумма налога будет меньше.

Согласно Семейному кодексу РФ, близкими родственниками считаются супруги, дети (в том числе усыновленные), родители, бабушки, дедушки, внуки, полнородные и неполнородные братья и сестры. При получении недвижимости от физического лица, не имеющего с одариваемым близких родственных отношений, налог придется уплатить. Чтобы избежать больших платежей, можно указать в договоре дарения стоимость квартиры по справке из бюро технической инвентаризации (БТИ) — там цена занижена, и, соответственно, сумма налога будет меньше.

- Недвижимость, полученная в дар одним из супругов, не подлежит разделу после бракоразводного процесса, поскольку не относится к категории совместно нажитого имущества.

- Оформить дарственную на квартиру в пользу ребенка может один из родителей, без информирования другого об этом, при условии долевой приватизации собственности.

Статьи 575 и 576 Гражданского кодекса РФ вводят запреты на участие в договоре дарения тех или иных лиц. Так, в качестве дарителя не могут выступать лица, признанные недееспособными, дети в возрасте до 14 лет. Получать недвижимость в дар не имеют права работники органов соцзащиты (если в качестве дарителя выступает их клиент/его представитель), сотрудники воспитательных и лечебных учреждений, граждане, находящиеся на госслужбе.

Так, в качестве дарителя не могут выступать лица, признанные недееспособными, дети в возрасте до 14 лет. Получать недвижимость в дар не имеют права работники органов соцзащиты (если в качестве дарителя выступает их клиент/его представитель), сотрудники воспитательных и лечебных учреждений, граждане, находящиеся на госслужбе.

С 1 марта 2013 года договор дарения, как и договор купли-продажи, не подлежит государственной регистрации. Теперь необходимо зарегистрировать только переход права собственности на квартиру в ЕГРП. Для этого в государственный орган подается комплект документов. Как правило, это:

- свидетельство или другой документ, подтверждающий право собственности на недвижимость;

- справка об оценке имущества, выданная БТИ;

- справка о зарегистрированных в квартире лицах;

- документы, удостоверяющие личность участников сделки;

- подписанный сторонами договор безвозмездной передачи имущества;

- кадастровый паспорт на квартиру, оформленный в БТИ;

- письменное и нотариально заверенное согласие члена семьи при передаче недвижимости совместного владения.

В каждом конкретном случае данный перечень может быть расширен. Кроме того, за регистрацию дарственной на дом придется оплатить госпошлину.

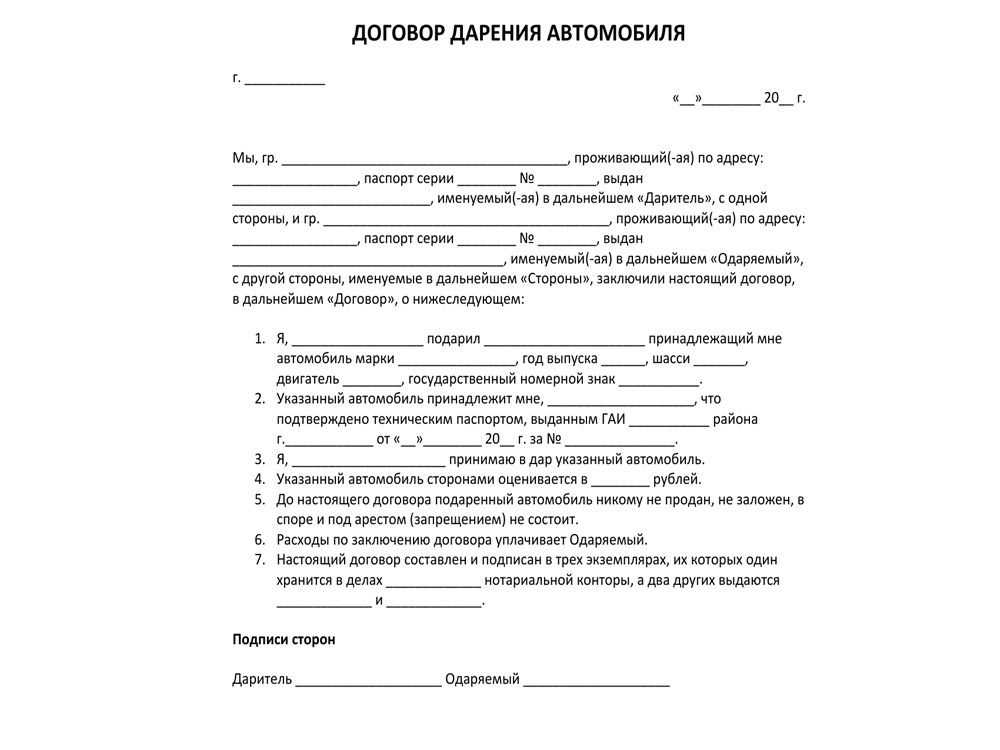

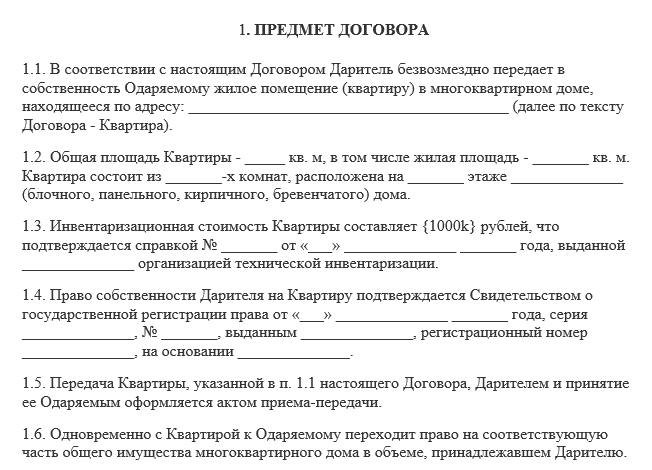

Типовой договор дарения квартиры (доли квартиры) — скачать образец

Как подарить дом члену семьи с минимальными налогами

Хотите узнать, что значит, когда ни одно доброе дело не остается безнаказанным? Попробуйте отдать свой дом члену семьи.

Почему? Потому что дядя Сэм попытается выжать из вашей щедрости все до последней капли.

Это означает, что юридический вопрос о том, как оформить собственность на детей, быстро превращается в налоговый вопрос о том, как минимизировать налоги на дарение, налоги на прирост капитала и налоги на наследство. Это тот случай, когда быть готовым в буквальном смысле стоит.

К счастью, можно передать имущество своим близким с минимальными налогами. Продолжайте читать, чтобы узнать о возможных вариантах, и не бойтесь поговорить с юристом по планированию недвижимости, если у вас остались вопросы.

Как подарить дом члену семьи

Вы можете передать право собственности на дом своим детям несколькими способами. Наиболее распространенные варианты включают в себя оставить их им в вашем плане наследства, передать их им немедленно и передать в безотзывное доверительное управление.

1. Оставьте это им в своем завещании

Один из простых способов передать имущество своим наследникам — просто оставить его им в своем завещании.

Вы указываете получателя в своем завещании и можете не беспокоиться об этом. Когда вы сдадите ведро, имущество переходит в завещание вместе со всеми другими вашими активами, которые будут распределены в соответствии с вашими пожеланиями.

Вы избегаете уплаты налога на прирост капитала, потому что никогда не продаете недвижимость. На самом деле, никто не платит с него налоги на прирост капитала, потому что, когда вы умираете, владея активом, базовая стоимость сбрасывается до того, что он стоил на момент вашей смерти. Таким образом, с точки зрения IRS, нет никакого прироста капитала.

Таким образом, с точки зрения IRS, нет никакого прироста капитала.

Ваши дети могут по-прежнему не облагаться федеральным налогом на наследство, но только в том случае, если в 2022 году ваше имущество превысит освобожденный от налога налог в размере 12,06 млн долларов. Помните, что некоторые штаты взимают собственные налоги на наследство и могут лишить наследства ваших детей.

Процесс завещания требует дополнительных затрат времени и средств на передачу активов. А поскольку ипотечные кредиты, как правило, не предполагаются, вашим наследникам необходимо будет погасить остаток во время процесса завещания. Это может означать рефинансирование или погашение остатка из других активов недвижимости или продажу собственности.

2. Поместите имущество в отзывный траст

Завещание сопряжено с некоторыми расходами для ваших наследников. На нижнем уровне ожидайте, что это будет стоить от 1 до 2% вашего имущества, а затраты могут достигать 7% для более сложных или оспариваемых поместий.

Вы можете избежать завещания, поместив свои активы в живой траст, а не назначая бенефициаров по своему завещанию. Живые трасты являются отзывными, что означает, что вы можете вносить изменения в любое время. А для крупных и сложных активов, таких как недвижимость, это может значительно ускорить и упростить передачу права собственности для ваших наследников.

Если вы по-прежнему хотите пользоваться этим имуществом до того момента, когда вы покинете эту бренную оболочку, подумайте о том, чтобы оставить его своим наследникам как часть вашего имущества — будь то по завещанию или доверительному управлению — и больше не беспокойтесь.

3. Подарите им это сегодня

Или нет — вы можете передать им собственность прямо сейчас.

У вас нет прироста капитала, поскольку вы не продали недвижимость с целью получения прибыли, поэтому вы не должны платить налоги на прирост капитала. Тем не менее, IRS все еще хочет получить свой фунт мяса, поэтому они возлагают на вас ответственность за налоги на дарение.

Тем не менее, раздача собственности может хорошо сработать в качестве стратегии выхода из недвижимости с низкими налогами. Подробнее о том, как работают налоги на подарки, чуть позже.

4. Вложить в безотзывное доверительное управление

Кроме того, вы можете передать недвижимость близкому человеку через безотзывное доверительное управление.

Вы создаете траст как юридическое лицо, устанавливаете для него правила, назначаете доверительного управляющего и бенефициаров для сбора средств, а также передаете юридическое право собственности на свое имущество в траст. В этот момент вы больше не владеете им и не можете изменить правила.

С положительной стороны, это защищает дом от кредиторов, преследующих вас лично. Дом также освобождается от налога на наследство, поскольку он больше не принадлежит вам и не становится частью вашего имущества после вашей смерти.

Но трасты должны подавать свои собственные налоговые декларации и иногда платить более высокие налоги, чем лица, связанные с ними. Поговорите с адвокатом по планированию недвижимости, прежде чем слишком углубляться в эту кроличью нору.

Поговорите с адвокатом по планированию недвижимости, прежде чем слишком углубляться в эту кроличью нору.

5. Добавить их в договор в качестве совладельца

Вы всегда можете добавить своих детей в документ в качестве другого владельца собственности. Когда вы покидаете сцену слева, все оставшиеся в живых владельцы наследуют вашу долю в равной степени.

Но добавление их в качестве другого владельца сопряжено со своими недостатками. Во-первых, часть собственности, которую вы отдали, считается подарком и облагается налогом на дарение.

Во-вторых, ваш получатель наследует вашу стоимость, а не стирает ее после вашей смерти. Они платят налог на прирост капитала в зависимости от первоначальной цены покупки.

И, конечно же, вы больше не имеете полного контроля над имуществом. Члены вашей семьи внезапно получают равные права использовать дом по своему усмотрению. Они даже могут проголосовать за его продажу. Если один владелец становится недееспособным, оставшимся в живых владельцам может быть трудно продать собственность, если они того пожелают.

Во многих случаях проще просто оставить собственность в завещании, чем добавить своих детей в качестве владельцев, пока вы еще живы.

6. Продайте им свой дом

Другой вариант предполагает продажу дома вашим детям. Вы могли бы продать его ниже рыночной стоимости или, возможно, продать его по рыночной стоимости с финансированием продавца.

Хотя это звучит сложно, финансирование продавца не обязательно должно быть таким. Вы можете найти или купить вексель на таких веб-сайтах, как Law Depot, и мгновенно создать график амортизации с помощью бесплатных онлайн-инструментов, таких как MortgageCalculator.org.

Однако, если вы продаете свой дом своим детям со скидкой, IRS считает разницу между полной рыночной стоимостью и продажной ценой подарком. Например, вы владеете недвижимостью стоимостью 250 000 долларов и продаете ее своему взрослому сыну за 150 000 долларов. Дядя Сэм считает скидку в 100 000 долларов облагаемым налогом подарком.

Вместо этого вы могли бы продать его за 250 000 долларов с закладной на сумму 250 000 долларов. Затем ваш сын должен вам ежемесячные платежи, по закону вы должны взимать проценты по крайней мере по Применимой федеральной ставке, ежемесячно публикуемой IRS. Дядя Сэм добавляет еще больше оскорбления, заставляя вас ежегодно декларировать проценты и платить подоходный налог.

Затем ваш сын должен вам ежемесячные платежи, по закону вы должны взимать проценты по крайней мере по Применимой федеральной ставке, ежемесячно публикуемой IRS. Дядя Сэм добавляет еще больше оскорбления, заставляя вас ежегодно декларировать проценты и платить подоходный налог.

Технически, если вы прощаете долг — при жизни или после смерти — он становится облагаемым налогом подарком. Но если ваш сын не выплачивает эти платежи, никто не говорит, что вы должны лишить его права выкупа. Если уж на то пошло, никто не говорит, что вы вообще должны регистрировать залоговое удержание имущества. Однако вам нужно подписать с ним записку, подтверждающую существование кредита.

Если у вас есть действующая ипотека на недвижимость, вам почти наверняка придется погасить ее, когда вы продаете недвижимость своему ребенку. Ипотечные кредиты поставляются с пунктом «срок продажи», требующим полной выплаты при смене владельца.

7. Купите дом, чтобы подарить им

Вместо того, чтобы давать (или оставлять) наличные деньги своему ребенку, вы можете купить недвижимость и отдать или оставить ее ему.

Но, учитывая, насколько высоки расходы на закрытие, как при покупке, так и при продаже, у вас должна быть веская причина, чтобы дать им конкретную собственность, а не просто дать им наличные. Проще и эффективнее просто выписать им чек или оставить деньги в завещании.

Налоговые последствия дарения дома члену семьи

В качестве краткого примера налогов на подарки вы можете перечислять до 16 000 долларов в год каждому получателю в 2022 году без уплаты налогов. Это ограничение применяется индивидуально, поэтому супружеские пары могут дарить до 32 000 долларов в год каждому из своих взрослых детей без налогов на подарки. А если ваш ребенок женат, вы также можете отдать их супругу без налогов. Таким образом, состоящие в браке родители могут отдавать до 64 000 долларов США в год своим женатым детям и супругам, не облагаемым налогом.

Если вы превысите годовой лимит на подарки, вы должны подать форму IRS 709. Однако это не означает, что вы должны платить налоги на подарки в этом году — IRS засчитывает излишки в счет вашего единого пожизненного освобождения от налога на подарки и имущество в размере 12,06 млн долларов в 2022 году. .

.

Если это число звучит знакомо, то это потому, что это комбинированный предел как для необлагаемых налогом подарков, так и для наследства. Например, если вы дадите своему ребенку 6 миллионов долларов, пока вы живы, и оставите ему 6,2 миллиона долларов в своем имении, они должны будут заплатить федеральный налог на наследство в размере 140 000 долларов (0,14 миллиона долларов). Точно так же, если вы дадите своему ребенку 12,2 миллиона долларов в течение всей жизни, вы начнете платить налоги на подарки после того, как превысите пожизненный лимит в 12,06 миллиона долларов.

Подарки в виде недвижимости учитываются как в годовом, так и в пожизненном лимитах. Но только собственный капитал: если вы владеете недвижимостью стоимостью 200 000 долларов с ипотекой на 150 000 долларов, 50 000 долларов в собственном капитале считаются подаренной суммой. Таким образом, вы вычтете 16 000 долларов США за год, не облагаемый налогом на дарение, и сумма облагаемого налогом подарка составит 34 000 долларов США.

Однако, когда вы отдаете имущество еще при жизни, ваш ребенок наследует вашу базовую стоимость. Это означает, что они должны прирост капитала в зависимости от того, что вы заплатили за собственность, когда они идут на продажу.

Представьте, что вы покупаете недвижимость за 100 000 долларов, владеете ею какое-то время, а затем отдаете ее своему ребенку. Спустя годы они продают недвижимость за 300 000 долларов. Затем они должны 200 000 долларов в виде налога на прирост капитала при продаже имущества — налога на прирост капитала, который они не должны были бы платить, если бы вы оставили им имущество в своем имении.

Как избежать или свести к минимуму налоги при дарении дома

Как указывалось выше, стоимостная база недвижимости «поднимается» до ее справедливой рыночной стоимости на момент вашей смерти, когда какое-либо имущество в вашей недвижимости официально переходит к твои наследники. Если ваши наследники продают имущество в течение 6-12 месяцев в рамках процесса завещания, IRS обычно принимает цену продажи как справедливую рыночную стоимость на момент смерти. Ваши наследники не платят налог на прирост капитала.

Ваши наследники не платят налог на прирост капитала.

Однако доля в собственности по-прежнему засчитывается в счет вашего имущества. Если ваше имущество превышает федеральную сумму освобождения — 12,06 миллиона долларов в 2022 году — ваши наследники могут платить налоги на наследство.

Если вы беспокоитесь о превышении льготы, подумайте о распределении наследства ваших детей на долгие годы. Возможно, имеет смысл давать своим детям 16 000 долларов наличными каждый год, оставляя активы, такие как недвижимость и акции, частью вашего имущества. Таким образом, базовая стоимость увеличивается после вашей смерти. Подумайте об использовании безотзывного траста, если вы беспокоитесь о превышении освобождения от налога на наследство.

В качестве альтернативы вы можете продать недвижимость своим детям по справедливой рыночной стоимости с залогом, удерживаемым продавцом. Затем вы сможете прощать до 16 000 долларов ипотечного долга каждый год в качестве не облагаемого налогом подарка.

И если вы просто недооцениваете значение «справедливой рыночной стоимости» при продаже дома, цены на недвижимость субъективны. Просто будьте готовы защитить свою продажную цену с помощью комплиментов, необходимого ремонта или, в идеале, оценки, если вы подвергнетесь аудиту.

Вы будете платить налоги на прирост капитала, когда будете продавать недвижимость своим детям. Но имейте в виду, что вы можете избежать уплаты налога на прирост капитала до 500 000 долларов при продаже основного места жительства. Если ваши дети проживают в собственности некоторое время перед продажей, они также могут получить исключение из основного места жительства.

Часто задаваемые вопросы о подарке дома члену семьи

Если у вас голова идет кругом от всех этих различных видов налогов и льгот, вы не одиноки. Вот почему адвокаты по планированию недвижимости зарабатывают большие деньги.

Вот несколько общих вопросов, которые помогут вам разобраться в различных типах налогов.

Следует ли дарить имущество члену семьи?

Вы должны дарить недвижимость только членам семьи, пока вы еще живы, по практическим соображениям.

Например, если вы планируете в будущем переехать в дом престарелых, а ваша дочь хочет переехать в ваш дом после того, как вы его освободите, имеет смысл подарить ей недвижимость сейчас.

Тем не менее, доля капитала в этом подарке учитывается при освобождении от единого налога на имущество и дарение. Кроме того, ваша первоначальная основа затрат переносится на вашу дочь. Когда она продаст, она будет платить налог на прирост капитала с разницы между ценой продажи и вашей первоначальной ценой покупки.

Ей, наверное, лучше переехать и платить вам номинальную арендную плату, пока вы еще живы, не вступив в собственность. Она все равно унаследует имущество после вашей смерти. Просто имейте в виду, что если член вашей семьи не платит вам «справедливую рыночную арендную плату», IRS может не позволить вам классифицировать его как сдаваемое в аренду имущество, и вы потеряете ценные налоговые преимущества.

Можете ли вы передать свой дом в ипотеку?

Большинство кредиторов не разрешают вам передавать право собственности без выплаты ипотечного кредита.

Небольшая часть кредитов допустима, что означает, что новый владелец может выступить в роли заемщика. Но даже в этом случае они должны пройти строгий процесс подачи заявки с кредитором, который может просто сказать «нет».

Вы можете зарегистрировать договор дарения или документ об отказе от права собственности, который передает право собственности вашему ребенку. Но если кредитор узнает, они могут отозвать ваш кредит. Вы по-прежнему несете личную ответственность за остаток, и кредитор может лишить вас права выкупа, если вы не погасите кредит немедленно.

Квалифицируется ли документ об отказе от права как подарок?

Одним словом, да.

Независимо от того, используете ли вы договор дарения или договор об отказе от прав без возмещения (оплаты), это считается подарком в глазах IRS. Чтобы квалифицироваться как обычная сделка с недвижимостью, вы должны продать свою долю владения по справедливой рыночной стоимости — или достаточно близко к ней, чтобы вы могли защитить себя от аудита IRS.

Могу ли я подарить свой дом кому-то, пока я там живу?

Да, но это становится сложнее.

Если вы не продадите дом по справедливой рыночной стоимости, IRS будет облагать налогом разницу в качестве подарка. Если вы затем не будете платить члену вашей семьи справедливую рыночную арендную плату, IRS может классифицировать ваш дом как часть вашего налогооблагаемого имущества после вашей смерти, утверждая, что вы никогда полностью не отказывались от «владения и пользования» домом.

В качестве альтернативы вы можете создать квалифицированный доверительный фонд личного проживания (QPRT). Но это также быстро усложняется, включая безотзывный траст, сложные расчеты IRS, основанные на приведенной стоимости права ваших бенефициаров на получение собственности в конце срока траста, и другие юридические маневры, которые наверняка заставят вас болеть. Прежде чем настроить QPRT, поговорите со специалистом по планированию недвижимости или налоговым юристом, чтобы убедиться, что это подходит именно вам.

Каковы альтернативы дарению недвижимости?

Вы всегда можете оставить свое имущество наследникам как часть своего имущества.

Если вы хотите передать им право собственности раньше, подумайте о том, чтобы продать им его по справедливой рыночной стоимости — или достаточно близко к ней, чтобы IRS не преследовала вас — и профинансировать его с помощью ипотечного кредита продавца.

После этого вы сможете ежегодно делать своим наследникам не облагаемые налогом подарки. Эти подарки помогают субсидировать платежи по кредиту или напрямую прощать остаток в размере 16 000 долларов за раз.

Имейте в виду, что если вы просто добавите их в дело, они возьмут на себя вашу стоимость. Это может привести к неприятному налогу на прирост капитала, когда они пойдут на продажу.

Final Word

Когда вы передаете недвижимость члену семьи, вы должны беспокоиться о налогах на дарение, налогах на наследство и налогах на прирост капитала.

Но если вы не ожидаете, что общая сумма подарков на всю жизнь (и после отъезда) не превысит лимит в 12,06 млн долларов, налоги на подарки и налоги на наследство не применяются. Это позволяет вам сосредоточиться только на минимизации налогов на прирост капитала как для вас, так и для ваших наследников.

Это позволяет вам сосредоточиться только на минимизации налогов на прирост капитала как для вас, так и для ваших наследников.

Считайте, что «План А» заключается в том, чтобы оставить свою недвижимость по завещанию, а не отдавать ее, пока вы еще здороваетесь. Если вы предпочитаете отдать недвижимость сейчас, поговорите с налоговым юристом о том, как лучше всего это сделать. В противном случае вы или ваши наследники можете набить карманы дяди Сэма больше, чем необходимо.

Как подарить дом члену семьи с минимальными налогами

Хотите узнать, что значит, когда ни одно доброе дело не остается безнаказанным? Попробуйте отдать свой дом члену семьи.

Почему? Потому что дядя Сэм попытается выжать из вашей щедрости все до последней капли.

Это означает, что юридический вопрос о том, как оформить собственность на детей, быстро превращается в налоговый вопрос о том, как минимизировать налоги на дарение, налоги на прирост капитала и налоги на наследство. Это тот случай, когда быть готовым в буквальном смысле стоит.

К счастью, можно передать имущество своим близким с минимальными налогами. Продолжайте читать, чтобы узнать о возможных вариантах, и не бойтесь поговорить с юристом по планированию недвижимости, если у вас остались вопросы.

Как подарить дом члену семьи

Вы можете передать право собственности на дом своим детям несколькими способами. Наиболее распространенные варианты включают в себя оставить их им в вашем плане наследства, передать их им немедленно и передать в безотзывное доверительное управление.

1. Оставьте это им в своем завещании

Один из простых способов передать имущество своим наследникам — просто оставить его им в своем завещании.

Вы указываете получателя в своем завещании и можете не беспокоиться об этом. Когда вы сдадите ведро, имущество переходит в завещание вместе со всеми другими вашими активами, которые будут распределены в соответствии с вашими пожеланиями.

Вы избегаете уплаты налога на прирост капитала, потому что никогда не продаете недвижимость. На самом деле, никто не платит с него налоги на прирост капитала, потому что, когда вы умираете, владея активом, базовая стоимость сбрасывается до того, что он стоил на момент вашей смерти. Таким образом, с точки зрения IRS, нет никакого прироста капитала.

На самом деле, никто не платит с него налоги на прирост капитала, потому что, когда вы умираете, владея активом, базовая стоимость сбрасывается до того, что он стоил на момент вашей смерти. Таким образом, с точки зрения IRS, нет никакого прироста капитала.

Ваши дети могут по-прежнему не облагаться федеральным налогом на наследство, но только в том случае, если в 2022 году размер вашего имущества превысит освобожденный от налога налог в размере 12,06 млн долларов. Имейте в виду, что некоторые штаты взимают собственные налоги на наследство и могут лишить наследства ваших детей.

Процесс завещания увеличивает время и затраты на передачу активов. А поскольку ипотечные кредиты, как правило, не предполагаются, вашим наследникам необходимо будет погасить остаток во время процесса завещания. Это может означать рефинансирование или погашение остатка из других активов недвижимости или продажу собственности.

2. Поместите имущество в отзывный траст

Завещание сопряжено с некоторыми расходами для ваших наследников. На нижнем уровне ожидайте, что это будет стоить от 1 до 2% вашего имущества, а затраты могут достигать 7% для более сложных или оспариваемых поместий.

На нижнем уровне ожидайте, что это будет стоить от 1 до 2% вашего имущества, а затраты могут достигать 7% для более сложных или оспариваемых поместий.

Вы можете избежать завещания, поместив свои активы в живой траст, а не назначая бенефициаров по своему завещанию. Живые трасты являются отзывными, что означает, что вы можете вносить изменения в любое время. А для крупных и сложных активов, таких как недвижимость, это может значительно ускорить и упростить передачу права собственности для ваших наследников.

Если вы по-прежнему хотите пользоваться имуществом до того момента, когда вы покинете этот бренный мир, подумайте о том, чтобы оставить его своим наследникам как часть вашего имущества — будь то по завещанию или живому доверительному управлению — и больше не беспокойтесь.

3. Подарите им это сегодня

Или нет — вы можете передать им собственность прямо сейчас.

У вас нет прироста капитала, поскольку вы не продали недвижимость с целью получения прибыли, поэтому вы не должны платить налоги на прирост капитала. Тем не менее, IRS все еще хочет получить свой фунт мяса, поэтому они возлагают на вас ответственность за налоги на дарение.

Тем не менее, IRS все еще хочет получить свой фунт мяса, поэтому они возлагают на вас ответственность за налоги на дарение.

Тем не менее, раздача вашей собственности может хорошо сработать в качестве стратегии выхода из недвижимости с низкими налогами. Подробнее о том, как работают налоги на подарки, чуть позже.

4. Вложить в безотзывное доверительное управление

В качестве альтернативы вы можете передать недвижимость близкому человеку через безотзывное доверительное управление.

Вы создаете траст как юридическое лицо, устанавливаете для него правила, назначаете доверительного управляющего и бенефициаров для сбора средств, а также передаете юридическое право собственности на свое имущество в траст. В этот момент вы больше не владеете им и не можете изменить правила.

С положительной стороны, это защищает дом от кредиторов, преследующих вас лично. Дом также освобождается от налога на наследство, поскольку он больше не принадлежит вам и не становится частью вашего имущества после вашей смерти.

Но трасты должны подавать свои собственные налоговые декларации и иногда платить более высокие налоги, чем лица, связанные с ними. Поговорите с адвокатом по планированию недвижимости, прежде чем слишком углубляться в эту кроличью нору.

5. Добавьте их в документ в качестве совладельца

Вы всегда можете добавить своих детей в документ в качестве другого владельца собственности. Когда вы покидаете сцену слева, все оставшиеся в живых владельцы наследуют вашу долю в равной степени.

Но добавление их в качестве другого владельца сопряжено со своими недостатками. Во-первых, часть собственности, которую вы отдали, считается подарком и облагается налогом на дарение.

Во-вторых, ваш получатель наследует вашу стоимость, а не стирает ее после вашей смерти. Они платят налог на прирост капитала в зависимости от первоначальной цены покупки.

И, конечно же, вы больше не имеете полного контроля над имуществом. Члены вашей семьи внезапно получают равные права использовать дом по своему усмотрению. Они даже могут проголосовать за его продажу. Если один владелец становится недееспособным, оставшимся в живых владельцам может быть трудно продать собственность, если они того пожелают.

Они даже могут проголосовать за его продажу. Если один владелец становится недееспособным, оставшимся в живых владельцам может быть трудно продать собственность, если они того пожелают.

Во многих случаях проще просто оставить собственность в завещании, чем добавить своих детей в качестве владельцев, пока вы еще живы.

6. Продайте им свой дом

Другой вариант предполагает продажу дома вашим детям. Вы могли бы продать его ниже рыночной стоимости или, возможно, продать его по рыночной стоимости с финансированием продавца.

Хотя это звучит сложно, финансирование продавца не обязательно должно быть таким. Вы можете найти или купить вексель на таких веб-сайтах, как Law Depot, и мгновенно создать график амортизации с помощью бесплатных онлайн-инструментов, таких как MortgageCalculator.org.

Однако, если вы продаете свой дом своим детям со скидкой, IRS считает разницу между полной рыночной стоимостью и продажной ценой подарком. Например, вы владеете недвижимостью стоимостью 250 000 долларов и продаете ее своему взрослому сыну за 150 000 долларов. Дядя Сэм считает скидку в 100 000 долларов облагаемым налогом подарком.

Дядя Сэм считает скидку в 100 000 долларов облагаемым налогом подарком.

Вместо этого вы могли бы продать его за 250 000 долларов с закладной на сумму 250 000 долларов. Затем ваш сын должен вам ежемесячные платежи, по закону вы должны взимать проценты по крайней мере по Применимой федеральной ставке, ежемесячно публикуемой IRS. Дядя Сэм добавляет еще больше оскорбления, заставляя вас ежегодно декларировать проценты и платить подоходный налог.

Технически, если вы прощаете долг — при жизни или после смерти — он становится облагаемым налогом подарком. Но если ваш сын не выплачивает эти платежи, никто не говорит, что вы должны лишить его права выкупа. Если уж на то пошло, никто не говорит, что вы вообще должны регистрировать залоговое удержание имущества. Однако вам нужно подписать с ним записку, подтверждающую существование кредита.

Если у вас есть действующая ипотека на недвижимость, вам почти наверняка придется погасить ее, когда вы продаете недвижимость своему ребенку. Ипотечные кредиты поставляются с пунктом «срок продажи», требующим полной выплаты при смене владельца.

Ипотечные кредиты поставляются с пунктом «срок продажи», требующим полной выплаты при смене владельца.

7. Купите дом, чтобы подарить им

Вместо того, чтобы давать (или оставлять) наличные деньги своему ребенку, вы можете купить недвижимость и отдать или оставить ее ему.

Но, учитывая, насколько высоки расходы на закрытие, как при покупке, так и при продаже, у вас должна быть веская причина, чтобы дать им конкретную собственность, а не просто дать им наличные. Проще и эффективнее просто выписать им чек или оставить деньги в завещании.

Налоговые последствия дарения дома члену семьи

В качестве краткого примера налогов на подарки вы можете перечислять до 16 000 долларов в год каждому получателю в 2022 году без уплаты налогов. Это ограничение применяется индивидуально, поэтому супружеские пары могут дарить до 32 000 долларов в год каждому из своих взрослых детей без налогов на подарки. А если ваш ребенок женат, вы также можете отдать их супругу без налогов. Таким образом, состоящие в браке родители могут отдавать до 64 000 долларов США в год своим женатым детям и супругам, не облагаемым налогом.

Таким образом, состоящие в браке родители могут отдавать до 64 000 долларов США в год своим женатым детям и супругам, не облагаемым налогом.

Если вы превысите годовой лимит на подарки, вы должны подать форму IRS 709. Однако это не означает, что вы должны платить налоги на подарки в этом году — IRS засчитывает излишки в счет вашего единого пожизненного освобождения от налога на подарки и имущество в размере 12,06 млн долларов в 2022 году. .

Если это число звучит знакомо, то это потому, что это комбинированный предел как для необлагаемых налогом подарков, так и для наследства. Например, если вы дадите своему ребенку 6 миллионов долларов, пока вы живы, и оставите ему 6,2 миллиона долларов в своем имении, они должны будут заплатить федеральный налог на наследство в размере 140 000 долларов (0,14 миллиона долларов). Точно так же, если вы дадите своему ребенку 12,2 миллиона долларов в течение всей жизни, вы начнете платить налоги на подарки после того, как превысите пожизненный лимит в 12,06 миллиона долларов.

Подарки в виде недвижимости учитываются как в годовом, так и в пожизненном лимитах. Но только собственный капитал: если вы владеете недвижимостью стоимостью 200 000 долларов с ипотекой на 150 000 долларов, 50 000 долларов в собственном капитале считаются подаренной суммой. Таким образом, вы вычтете 16 000 долларов США за год, не облагаемый налогом на дарение, и сумма облагаемого налогом подарка составит 34 000 долларов США.

Однако, когда вы отдаете имущество еще при жизни, ваш ребенок наследует вашу базовую стоимость. Это означает, что они должны прирост капитала в зависимости от того, что вы заплатили за собственность, когда они идут на продажу.

Представьте, что вы покупаете недвижимость за 100 000 долларов, владеете ею какое-то время, а затем отдаете ее своему ребенку. Спустя годы они продают недвижимость за 300 000 долларов. Затем они должны 200 000 долларов в виде налога на прирост капитала при продаже имущества — налога на прирост капитала, который они не должны были бы платить, если бы вы оставили им имущество в своем имении.

Как избежать или свести к минимуму налоги при дарении дома

Как указывалось выше, стоимостная база недвижимости «поднимается» до ее справедливой рыночной стоимости на момент вашей смерти, когда какое-либо имущество в вашей недвижимости официально переходит к твои наследники. Если ваши наследники продают имущество в течение 6-12 месяцев в рамках процесса завещания, IRS обычно принимает цену продажи как справедливую рыночную стоимость на момент смерти. Ваши наследники не платят налог на прирост капитала.

Однако доля в собственности по-прежнему засчитывается в счет вашего имущества. Если ваше имущество превышает федеральную сумму освобождения — 12,06 миллиона долларов в 2022 году — ваши наследники могут платить налоги на наследство.

Если вы беспокоитесь о превышении льготы, подумайте о распределении наследства ваших детей на долгие годы. Возможно, имеет смысл давать своим детям 16 000 долларов наличными каждый год, оставляя активы, такие как недвижимость и акции, частью вашего имущества. Таким образом, базовая стоимость увеличивается после вашей смерти. Подумайте об использовании безотзывного траста, если вы беспокоитесь о превышении освобождения от налога на наследство.

Таким образом, базовая стоимость увеличивается после вашей смерти. Подумайте об использовании безотзывного траста, если вы беспокоитесь о превышении освобождения от налога на наследство.

В качестве альтернативы вы можете продать недвижимость своим детям по справедливой рыночной стоимости с залогом, удерживаемым продавцом. Затем вы сможете прощать до 16 000 долларов ипотечного долга каждый год в качестве не облагаемого налогом подарка.

И если вы просто недооцениваете значение «справедливой рыночной стоимости» при продаже дома, цены на недвижимость субъективны. Просто будьте готовы защитить свою продажную цену с помощью комплиментов, необходимого ремонта или, в идеале, оценки, если вы подвергнетесь аудиту.

Вы будете платить налоги на прирост капитала, когда будете продавать недвижимость своим детям. Но имейте в виду, что вы можете избежать уплаты налога на прирост капитала до 500 000 долларов при продаже основного места жительства. Если ваши дети проживают в собственности некоторое время перед продажей, они также могут получить исключение из основного места жительства.

Часто задаваемые вопросы о подарке дома члену семьи

Если у вас голова идет кругом от всех этих различных видов налогов и льгот, вы не одиноки. Вот почему адвокаты по планированию недвижимости зарабатывают большие деньги.

Вот несколько общих вопросов, которые помогут вам разобраться в различных типах налогов.

Следует ли дарить имущество члену семьи?

Вы должны дарить недвижимость только членам семьи, пока вы еще живы, по практическим соображениям.

Например, если вы планируете в будущем переехать в дом престарелых, а ваша дочь хочет переехать в ваш дом после того, как вы его освободите, имеет смысл подарить ей недвижимость сейчас.

Тем не менее, доля капитала в этом подарке учитывается при освобождении от единого налога на имущество и дарение. Кроме того, ваша первоначальная основа затрат переносится на вашу дочь. Когда она продаст, она будет платить налог на прирост капитала с разницы между ценой продажи и вашей первоначальной ценой покупки.

Ей, наверное, лучше переехать и платить вам номинальную арендную плату, пока вы еще живы, не вступив в собственность. Она все равно унаследует имущество после вашей смерти. Просто имейте в виду, что если член вашей семьи не платит вам «справедливую рыночную арендную плату», IRS может не позволить вам классифицировать его как сдаваемое в аренду имущество, и вы потеряете ценные налоговые преимущества.

Можете ли вы передать свой дом в ипотеку?

Большинство кредиторов не разрешают вам передавать право собственности без выплаты ипотечного кредита.

Небольшая часть кредитов допустима, что означает, что новый владелец может выступить в роли заемщика. Но даже в этом случае они должны пройти строгий процесс подачи заявки с кредитором, который может просто сказать «нет».

Вы можете зарегистрировать договор дарения или документ об отказе от права собственности, который передает право собственности вашему ребенку. Но если кредитор узнает, они могут отозвать ваш кредит. Вы по-прежнему несете личную ответственность за остаток, и кредитор может лишить вас права выкупа, если вы не погасите кредит немедленно.

Вы по-прежнему несете личную ответственность за остаток, и кредитор может лишить вас права выкупа, если вы не погасите кредит немедленно.

Квалифицируется ли документ об отказе от права как подарок?

Одним словом, да.

Независимо от того, используете ли вы договор дарения или договор об отказе от прав без возмещения (оплаты), это считается подарком в глазах IRS. Чтобы квалифицироваться как обычная сделка с недвижимостью, вы должны продать свою долю владения по справедливой рыночной стоимости — или достаточно близко к ней, чтобы вы могли защитить себя от аудита IRS.

Могу ли я подарить свой дом кому-то, пока я там живу?

Да, но это становится сложнее.

Если вы не продадите дом по справедливой рыночной стоимости, IRS будет облагать налогом разницу в качестве подарка. Если вы затем не будете платить члену вашей семьи справедливую рыночную арендную плату, IRS может классифицировать ваш дом как часть вашего налогооблагаемого имущества после вашей смерти, утверждая, что вы никогда полностью не отказывались от «владения и пользования» домом.

В качестве альтернативы вы можете создать квалифицированный доверительный фонд личного проживания (QPRT). Но это также быстро усложняется, включая безотзывный траст, сложные расчеты IRS, основанные на приведенной стоимости права ваших бенефициаров на получение собственности в конце срока траста, и другие юридические маневры, которые наверняка заставят вас болеть. Прежде чем настроить QPRT, поговорите со специалистом по планированию недвижимости или налоговым юристом, чтобы убедиться, что это подходит именно вам.

Каковы альтернативы дарению недвижимости?

Вы всегда можете оставить свое имущество наследникам как часть своего имущества.

Если вы хотите передать им право собственности раньше, подумайте о том, чтобы продать им его по справедливой рыночной стоимости — или достаточно близко к ней, чтобы IRS не преследовала вас — и профинансировать его с помощью ипотечного кредита продавца.

После этого вы сможете ежегодно делать своим наследникам не облагаемые налогом подарки.

Основанием для подобных действий дарителя могут стать обман и введение его в заблуждение в отношении юридических последствий данной сделки и иные причины. Оснований для расторжения договора купли-продажи существенно меньше. Кроме того, финансовая сторона вопроса, как правило, бывает решена, деньги за проданную недвижимость получены, таким образом нивелируя мотивы для оспаривания сделки.

Основанием для подобных действий дарителя могут стать обман и введение его в заблуждение в отношении юридических последствий данной сделки и иные причины. Оснований для расторжения договора купли-продажи существенно меньше. Кроме того, финансовая сторона вопроса, как правило, бывает решена, деньги за проданную недвижимость получены, таким образом нивелируя мотивы для оспаривания сделки. Продать же свою часть, не уведомив письменно остальных владельцев недвижимости, нельзя. Это невозможно потому, что по закону им принадлежит преимущественное право на покупку продающейся доли.

Продать же свою часть, не уведомив письменно остальных владельцев недвижимости, нельзя. Это невозможно потому, что по закону им принадлежит преимущественное право на покупку продающейся доли.

Согласно Семейному кодексу РФ, близкими родственниками считаются супруги, дети (в том числе усыновленные), родители, бабушки, дедушки, внуки, полнородные и неполнородные братья и сестры. При получении недвижимости от физического лица, не имеющего с одариваемым близких родственных отношений, налог придется уплатить. Чтобы избежать больших платежей, можно указать в договоре дарения стоимость квартиры по справке из бюро технической инвентаризации (БТИ) — там цена занижена, и, соответственно, сумма налога будет меньше.

Согласно Семейному кодексу РФ, близкими родственниками считаются супруги, дети (в том числе усыновленные), родители, бабушки, дедушки, внуки, полнородные и неполнородные братья и сестры. При получении недвижимости от физического лица, не имеющего с одариваемым близких родственных отношений, налог придется уплатить. Чтобы избежать больших платежей, можно указать в договоре дарения стоимость квартиры по справке из бюро технической инвентаризации (БТИ) — там цена занижена, и, соответственно, сумма налога будет меньше.