Как получить по наследству пенсионные накопления — Российская газета

Пенсионный фонд разъяснил, как получить по наследству пенсионные накопления

Мало кто знает, что если человек умер до назначения ему накопительной пенсии, правопреемники могут унаследовать его пенсионные накопления. Если накопительная пенсия пополнялась также в рамках программы софинансирования или на нее был переведен маткапитал, то стать правопреемником части этих средств можно, даже если умерший человек успел побыть пенсионером.

Для этого нужно в течение шести месяцев со дня его смерти написать заявление об этом в Пенсионный фонд России или негосударственный пенсионный фонд, где хранились накопления. Если правопреемник пропустил этот срок, он может восстановить его в судебном порядке, объясняют в Пенсионном фонде РФ.

Решение о выплате принимается в течение седьмого месяца со дня смерти. Выплата денег правопреемникам происходит не позднее 20-го числа месяца, следующего за месяцем, в котором было принято решение, через почтовое отделение или на банковский счет. Способ наследник должен указать в заявлении.

Способ наследник должен указать в заявлении.

Если человек, у которого формируется накопительная пенсия, болен и предполагает, что может не дожить до ее получения, он может заранее определить правопреемников, продолжают в ПФР. Заявление об этом он может подать в ПФР или НПФ.

Если оно не было подано, правопреемниками могут стать дети, в том числе усыновленные, супруг и родители (усыновители). Если их нет — то братья, сестры, дедушки, бабушки и внуки.

Если речь идет о наследовании накопительной пенсии, сформированной за счет маткапитала, то наследниками могут стать супруг (отец или усыновитель) и дети.

Можно заранее определить правопреемников пенсионных накоплений, подав заявление в Пенсионный фонд

Накопительная пенсия формируется у людей, родившихся после 1967 года, если они до конца 2015-го сделали выбор в ее пользу. Также накопительная пенсия может сформироваться у мужчин 1953-1966 годов рождения и у женщин 1957-1966 годов рождения, чьи средства пенсионных накоплений формировались в 2002-2004 годах. С 2005 года перечисления страховых взносов на накопительную часть их трудовой пенсии были прекращены в связи с изменениями в законодательстве, но накопленные средства зафиксированы на индивидуальном лицевом счете в ПФР и учитываются при назначении пенсии. Есть она и у участников программы государственного софинансирования пенсий (когда отчисления на накопительную пенсию делает и сам человек, и его работодатель, и государство), и у тех, кто направил средства матсемейного капитала на формирование накопительной пенсии.

С 2005 года перечисления страховых взносов на накопительную часть их трудовой пенсии были прекращены в связи с изменениями в законодательстве, но накопленные средства зафиксированы на индивидуальном лицевом счете в ПФР и учитываются при назначении пенсии. Есть она и у участников программы государственного софинансирования пенсий (когда отчисления на накопительную пенсию делает и сам человек, и его работодатель, и государство), и у тех, кто направил средства матсемейного капитала на формирование накопительной пенсии.

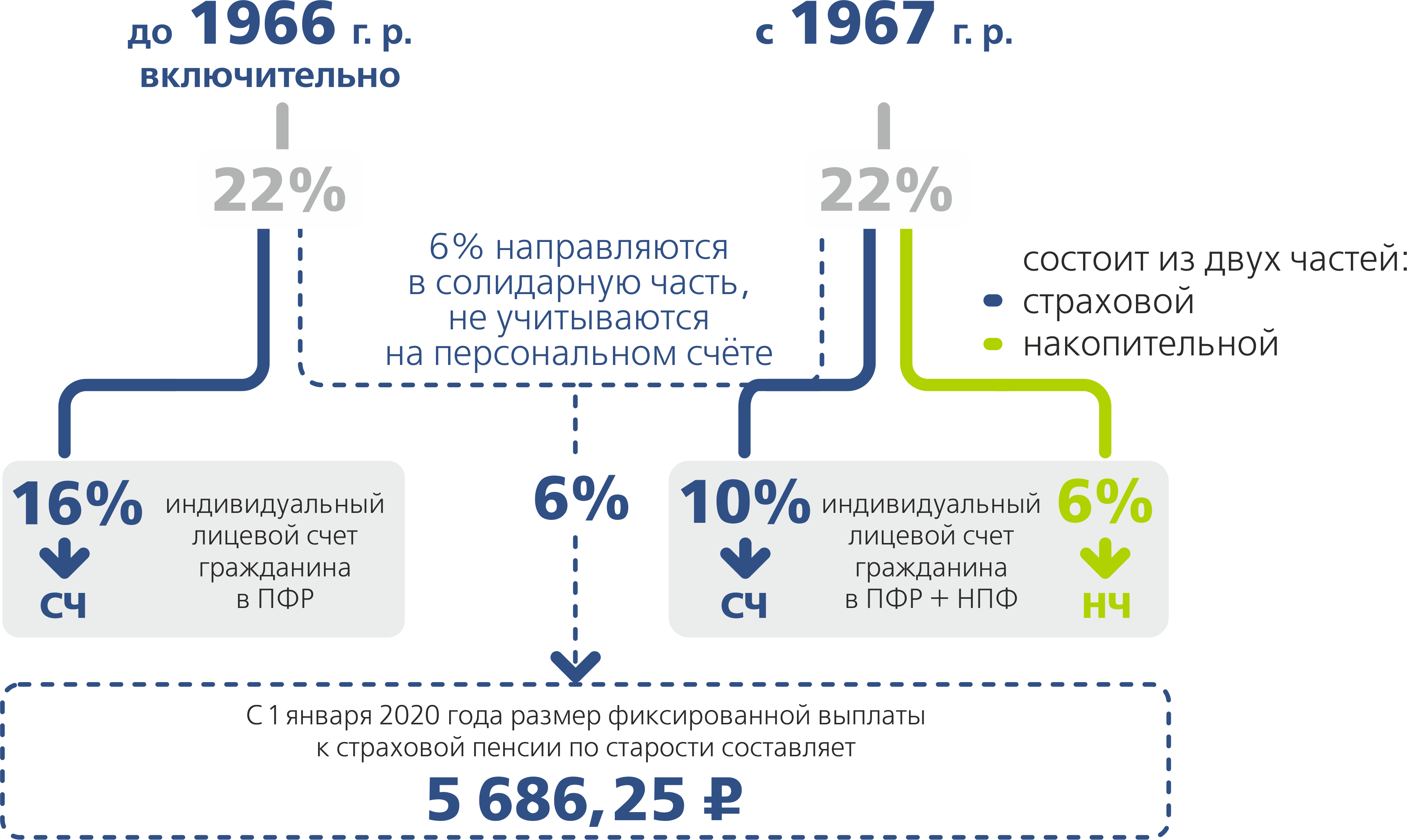

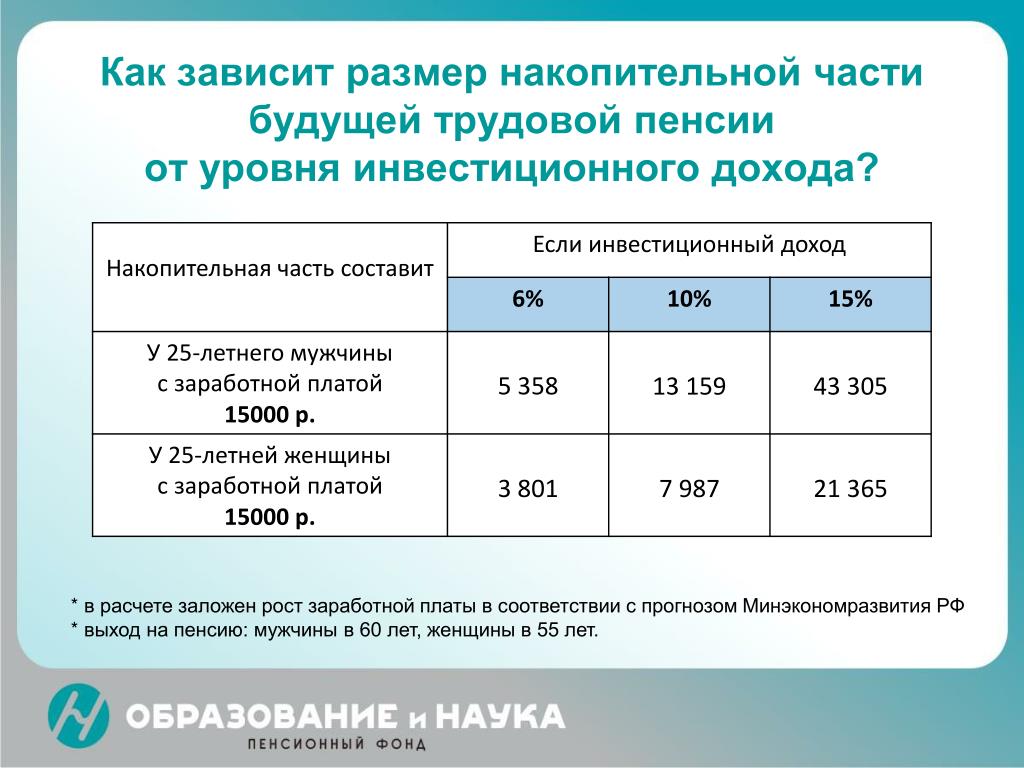

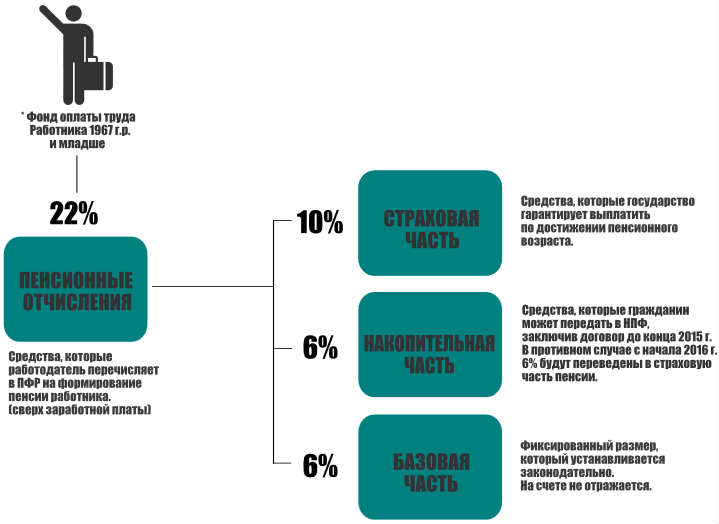

Взнос за работника составляет 22 процента от размера его зарплаты, и если человек выбрал для себя накопительную пенсию, то 16 процентов шли в распределительную систему — на страховую пенсию и шесть процентов — на накопительную. Эти деньги уже учитываются не в баллах. В «живых» деньгах они попадают на счет выбранного человеком негосударственного пенсионного фонда или в управляющую компанию, и они должны их инвестировать и приумножать.

C 2014 года накопительная часть пенсии заморожена, а все отчисления работодателей поступают на формирование страховой пенсии. «Заморозка» продлится как минимум до 2021 года. Ожидается, что к этому сроку будет принят закон об индивидуальном пенсионном капитале, который, по сути, станет «правопреемником» накопительной части пенсии. С той разницей, что отчисления будут делать сами работники, а не их работодатели.

«Заморозка» продлится как минимум до 2021 года. Ожидается, что к этому сроку будет принят закон об индивидуальном пенсионном капитале, который, по сути, станет «правопреемником» накопительной части пенсии. С той разницей, что отчисления будут делать сами работники, а не их работодатели.

Сейчас люди могут распоряжаться той частью накопительной пенсии, которая сформировалась до 2014 года. Она продолжает формироваться у тех, кто участвует в программе софинансирования пенсий, или у тех, кто перечислил на нее маткапитал, но, строго говоря, она пополняется практически у всех за счет инвестиционного дохода, даже у пенсионеров, которые уже получают выплаты, потому что выплаты идут, а невыплаченная часть продолжает инвестироваться. Всего пенсионные накопления есть у 77 миллионов россиян.

Инфографика «РГ»/ Михаил Шипов/ Антон Переплетчиков/ Игорь Зубков

Кто и как может наследовать накопительную часть пенсии? Часть I

«У меня умер муж. Как мне получить накопительную часть пенсии?», «Бабушка вписала меня в заявление на получение накопительной части пенсии в ПФР. Что это значит, и как я могу эту пенсию получить?» – такие вопросы часто поступают от читателей в редакцию «Выберу.ру». Наследование накопительной части пенсии – вопрос достаточно щепетильный, не каждый человек думает о том, что ему когда-то придётся с таким сталкиваться. К сожалению, эту проблему приходится зачастую решать по факту. В этом материале мы будем отвечать на вопросы кто, как и на каких правах может унаследовать часть накоплений.

Что это значит, и как я могу эту пенсию получить?» – такие вопросы часто поступают от читателей в редакцию «Выберу.ру». Наследование накопительной части пенсии – вопрос достаточно щепетильный, не каждый человек думает о том, что ему когда-то придётся с таким сталкиваться. К сожалению, эту проблему приходится зачастую решать по факту. В этом материале мы будем отвечать на вопросы кто, как и на каких правах может унаследовать часть накоплений.

Какие виды пенсионных накоплений можно унаследовать?

В наследство сегодня можно получить не только движимое или недвижимое имущество, но и пенсию. Сегодня можно унаследовать несколько видов пенсии.

— накопительную часть трудовой пенсии;

— выплаты, назначенные государством, которые пенсионер не получил при жизни;

— добровольные накопления в НПФ.

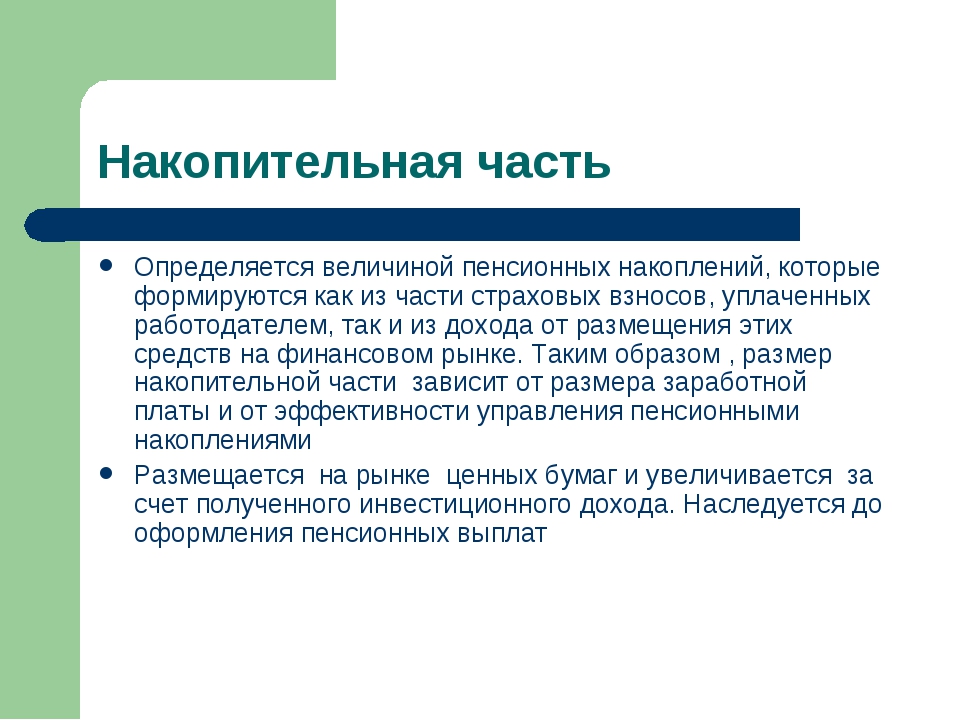

Из чего состоит накопительная часть пенсии, которую можно наследовать?

Трудовая пенсия по старости состоит из двух частей – страховой и накопительной. Страховая часть пенсии не может перейти в наследие: то есть, наследовать можно только накопительную часть трудовой пенсии.

Страховая часть пенсии не может перейти в наследие: то есть, наследовать можно только накопительную часть трудовой пенсии.

Накопительная часть пенсии формируется за счёт:

— инвестиционного дохода, если получатель вступил в программу государственного софинансирования пенсии до конца 2015 года;

— части материнского капитала, который передали на формирование накоплений;

— из дополнительных страховых взносов получателя пенсии.

Накопления, которые можно наследовать, размещены в негосударственном пенсионном фонде или в Пенсионном фонде России. Мы рассмотрим наследуемую накопительную часть пенсии в ПФР.

Когда можно наследовать накопительную часть пенсии?

Если получатель пенсии скончался до того, как ему назначили накопительную часть трудовой пенсии, то право на получение средств переходит его наследникам. Учёт накоплений производится в специальной части индивидуального лицевого счёта.

Наследовать накопительную часть пенсии можно только в следующих случаях:

— гражданин, который должен получить накопительную часть пенсии, не дожил до этого момента;

— получатель умер, выйдя на пенсию, но ещё не успел обратиться за накоплениями;

— получатель скончался до наступления пенсионного возраста.

Если пенсионер хотя бы раз получил выплату, то наследовать накопительную часть пенсии уже нельзя.

Кто может наследовать пенсию?

Список членов семьи, которые могут получить невыплаченную часть пенсии, прописан в Федеральном законе № 173-ФЗ в ст. 9, пункт 2.

— супруг, супруга или родители умершего получателя, достигшие пенсионного возраста, либо если у таких родных есть группа инвалидности и ограничения на трудовую деятельность;

— супруг или супруга, один из родителей, бабушка или дедушка умершего получателя: в этом случае трудоспособность и возраст не имеют значение;

— дети и внуки, сестры, братья умершего кормильца, не достигшие 18 лет;

— дети, сестры, братья и внуки умершего пенсионера, которые обучаются на очной форме в образовательных учреждениях всех типов до исполнения 23 лет. Здесь есть исключение: учреждения дополнительного образования;

— сестра, брат, дети скончавшегося получателя, достигшие 18 лет, которые заняты уходом за детьми, внуками, братьями и сестрами покойного, которым не исполнилось 14 лет. Важно замечание: такие родственники не могут иметь право на получение трудовой пенсии при потере кормильца;

Важно замечание: такие родственники не могут иметь право на получение трудовой пенсии при потере кормильца;

— дети, внуки, братья и сёстры скончавшегося пенсионера старше 23 лет, которые получили до совершеннолетия статус инвалида и имеют ограничения на полноценную трудовую деятельность. Здесь также есть исключение: признать наследователями таких родственником могут только при отсутствии трудящихся родителей;

— бабушка или дедушка погибшего получателя пенсии, достигшие пенсионного возраста, либо с группой инвалидности и ограничениями трудовой деятельности. Также если у таких наследователей нет близких, которые могут взять их на содержание по законодательству РФ;

Как можно наследовать накопительную часть пенсии умершего?

Наследовать накопительную часть пенсии можно двумя способами:

— по заявлению, которое получателю пенсии необходимо подать в Пенсионный фонд и указать в нем потенциальных наследников;

— по закону – в этом случае накопительную часть пенсии получают наследники первой очереди, а если прямых наследников нет, то право передаётся по закону наследникам второй очереди.

Так как наследники могут не знать о том, что им завещали накопительную часть пенсии умершего, Пенсионный фонд обязан уведомить родственников погибшего о возможности получить выплаты. В ином случае, наследники должны обратиться в ПФР самостоятельно.

О том, куда обращаться для получения накопительной части пенсии умершего родственника, а также сроках и списках документов читайте во второй части материала «Выберу.ру» «Кто и как может наследовать накопительную часть пенсии?».

Правда и мифы о деньгах в Facebook

Подписаться

КомментироватьНаследование накопительной пенсии.

Могут ли наследники рассчитывать на получение пенсии своего умершего родственника?

Случается так, что человек много и честно работал, и у него сформировалась хорошая пенсия. Причем, как страховая, так и накопительная.

Могут ли наследники рассчитывать на получение пенсии своего умершего родственника?

Разберемся в этом вопросе вместе с НПФ «Эволюция».

Сразу отметим, речь о наследовании самих пенсий, продолжении их получения членами семьи не идет. Право на любую пенсию возникает у конкретного человека и прекращается в связи с его смертью. Возникающие вопросы, как правило, касаются возможности наследования денежных средств, предназначенных для дальнейшей выплаты пенсии умершему, но не полученных им.

Средства на выплату страховой пенсии не наследуются ни при каких обстоятельствах. А пенсионные накопления, из которых формируется накопительная пенсия? Вот на эти средства наследники могут рассчитывать, но только в случае, если умерший ни разу ее не получал.

Кто имеет право получить средства по наследству? Здесь так же есть свои нюансы.

В первую очередь, в качестве правопреемников (мы будем называть их наследниками) рассматриваются граждане, указанные в договоре об обязательном пенсионном страховании, который заключал умерший с НПФ, или в специальном заявлении, где он мог указать своих наследников. Это могут быть и родственники, и друзья и т.д. Круг этих лиц ограничивается только волей наследодателя.

Это могут быть и родственники, и друзья и т.д. Круг этих лиц ограничивается только волей наследодателя.

Если указания на наследников ни в договоре, ни в заявлении нет, то только в этом случае получить пенсионные накопления, которые предназначались для назначения накопительной пенсии, имеют право наследники по закону первой очереди (дети, супруги, родители), а при их отсутствии – наследники второй очереди (братья, сестры, внуки, бабушки и дедушки).

При обращении нескольких наследников по закону одной очереди, денежные средства делятся между ними поровну.

понятие пенсионных накоплений, кто имеет право наследовать

Накопительная часть пенсии по закону РФ принадлежит ее владельцу, соответственно, после его кончины, она может выступать в роли наследства. Но не во всех случаях потенциальные правопреемники могут претендовать на денежные средства. Важное условие в этом деле – четкое соблюдение законодательство России.

Понятие пенсионных накоплений

Пенсия – это ежемесячный доход, который выплачивается гражданам РФ вследствие выхода на пенсию, потери кормильца или оформления инвалидности. Рассматриваемая пенсионная часть присутствует только у людей, которые осуществляли перечисление страховых взносов.

В декабре 2013 года начал действовать закон ФЗ-№424 «О накопительной пенсии», в котором указывается момент, относительно возможности перечисления денежных средств на отдельный счет. Если ранее распределением средств по счетам занимался Пенсионный Фонд, то теперь каждый гражданин имеет право самостоятельно распоряжаться своими сбережениями на накопительную часть.

Пенсионные накопления формируются из 22% от зарплаты, перечисляемых в Пенсионный Фонд России работодателем. Сумма подразделяется:

- 6% — солидарная часть Пенсионного Фонда;

- 16% — формирование страховой пенсии работающего гражданина, из них:

- 6% — личные накопления;

- 10% — страховые пенсионные взносы.

До действия вышеуказанного закона денежные средства страховой пенсии не делились. С 2013 года это можно делать по желанию. Накопительную часть разрешено перечислять в другие НПФ – негосударственные пенсионные фонды, которые открываются на базе банков или отдельными компаниями.

Каждый НПФ привлекает своих «вкладчиков» заманчивыми предложениями относительно последующего инвестирования денежных средств. Вследствие этого происходит увеличение накопительной части. Это увеличивает последующие выплаты.

Внимание! Накопительную часть можно формировать самостоятельно не только с заработной платы, но и зачислением на счет собственных денежных средств. Выплаты происходят 246 месяцев равными платежами в соответствии с суммой накопления. Наследуются ли пенсионные накопления? Да.

Кто имеет право унаследовать накопительную часть пенсии

Претендентами на наследование накопительной части пенсии умершего могут быть те люди, которые проживали с ее владельцем до его смерти на одной территории.

Отсюда следует, что получить деньги смогут супруг или супруга покойного, а также родители или дети, что регламентируется статьей 2 СК РФ. Что касается иждивенцев – детей, то они могут быть кровные или официально усыновленные. Лица, находящиеся под опекунством, не могут заявлять права на получение накоплений этого вида.

Накопительная пенсия в виде материального капитала: особенности наследования

Нередко женщины, получившие сертификат материнского капитала, отправляют денежные средства на счет своей накопительной части пенсии. В результате чего они по выходу на заслуженный отдых, смогут получать денежные средства частями ежемесячно.

Если вдруг женщина умирает – до выхода на пенсию или уже после – накопительная часть пенсии наследуется. Ведь наследование материнского капитала тоже возможно. В такой ситуации на получение денежных средств может рассчитывать только отец детей, которые в свою очередь могут быть рожденными или усыновленными.

Если отца у детей нет – он не вписан в свидетельство о рождении, умер или был лишен родительских прав – подать заявление могут дети, не достигшие совершеннолетия. Способны претендовать совершеннолетние дети, которые учатся в техникуме или институте очно. Здесь возраст ограничивается 24 годами.

Как узнать размер накопительной пенсии

После смерти владельца пенсионных накоплений возникает вопрос об их количестве и возможном получении. Прежде всего, следует собрать пакет документов, подтверждающих родство заявителя с умершим. Это могут быть свидетельства о рождении или браке. Если хотят узнать информацию родители, им следует представить свой паспорт, в котором есть отметка о наличии детей и их данных.

Узнать точную сумму можно следующими способами:

- Через Пенсионный Фонд на официальном сайте. Здесь достаточно внести номер СНИЛС умершего человека. Регистрироваться дополнительно на сайте нет необходимости.

- На портале Госуслуги.

В данном случае действуют по аналогии. Необходимо через Госуслуги сделать запрос в Пенсионный Фонд.

В данном случае действуют по аналогии. Необходимо через Госуслуги сделать запрос в Пенсионный Фонд. - Личное обращение в отделение ПФР. Чтобы получить сведения о размере накопительной части, можно лично обратиться в отделение ПФР по месту своего жительства. При обращении уточняют свое желание, представляя подготовленные документы, которые подтверждают родство.

Если у умершего человека накопления хранились в банке – в Негосударственном Пенсионном Фонде на базе банка (Сбербанк, ВТБ и прочие) – необходимо лично обратиться в отделение кредитного учреждения. Здесь также представляют выписку о смерти и документы, подтверждающие родство.

Пакет документов для получения выплаты

При наследовании пенсионных накоплений умершего, выплаты могут быть получены двумя способами – при обращении к нотариусу, затем в ПФР или НПФ. К нотариусу необходимо представить документы для подачи заявления с целью претендовать на наследство. Их список представляется следующим образом:

- паспорт заявителя – если претендуют несовершеннолетние лица и не достигшие 14 лет, значит, подготавливается свидетельство о рождении;

- паспорт умершего наследодателя, накопительную часть которого (и наследство в целом) желают получить;

- документы, удостоверяющие родство между заявителем и умершим – свидетельство о рождении или о браке, паспорт умершего с указанными данными заявителя, являющимися прямым наследником;

- свидетельство о смерти владельца накоплений;

- документ, где указываются данные лицевого счета покойного – на нем всегда лежат накопленные денежные средства.

Этот же пакет предоставляется в ПФР по факту получения денежных средств наличными или на свой банковский счет. Подобное возможно, когда наследование уже оформлено нотариусом. Наследнику выдается сертификат наследства, где перечисляется информация об объектах недвижимости и прочих дорогих вещей, доставшихся заявителю.

Справка! Если интересы несовершеннолетнего представляет опекун (отец отсутствует по какой-либо причине), необходимо подготовить разрешение от органов опеки. Сотрудники дают свое согласие на получение средств и их распоряжение до совершеннолетия. Примечательно, что наследники накопительной части, состоящего из материнского капитала, могут потратить денежные средства только на покупку недвижимости.

Судебная практика в отношении наследования накопительной части пенсии

Иногда наследование пенсионных накоплений требует проведения судебного разбирательства. Подобное происходит всегда, если наследник не имеет права на получение денежных средств, но считает иначе.

- Сожитель или сожительница не имеют права на наследование накопительной пенсии при отсутствии свидетельства о браке. Часто практикуемое сожительство становятся препятствием на пути к правопреемственности. Нередко незарегистрированные супруги требуют судебного разбирательства, после чего становятся наследниками. Для получения решения суда в свою пользу необходимо представить доказательства проживания последнего года жизни с умершим человеком и ведения совместного хозяйства.

- Родители умершего человека желают получить в наследство накопительную часть, но они не проживали последний год с умершим. Важно доказать во время судебного разбирательства участие в жизни своего ребенка. Здесь помогут свидетельские показания.

- Совершеннолетний наследник пытается получить денежные средства по факту наследования, ссылаясь на обучение на очной форме. Но представить документ, подтверждающий зачисление, не может.

Суд разбирает и иные ситуации, которые происходят единичными случаями. Важное условие – это предоставление полной доказательной базы.

Заключение

Наследование накопительной части пенсии не влечет сложностей и проблем, если потенциальные наследники соблюдают все требования относительно доказательства родства и предоставления документов. В противном случае требуется подавать исковое судебное заявление для получения решения в свою пользу.

Полезное видео

Дополнительные разъяснения по вопросу в видеоролике:

Наследование пенсии II ступени | SEB

Паи обязательной накопительной пенсии подлежат наследованию в случае смерти владельца паев как в течение периода накопления, так и при наличии фондовой пенсии. Паи может наследовать только частное лицо.

Паи может наследовать только частное лицо.

Паи обязательной накопительной пенсии подлежат наследованию в случае смерти владельца паев как в период накопления средств к пенсии, так и при его нахождении на пенсии, если Вы оформили фондовую пенсию.

При пенсионном договоре пенсионные активы в общем случае наследованию не подлежат.

Исключением являются

- совместный пенсионный договор

- пенсионный договор с гарантийным периодом, где платежи выгодоприобретателю(-ям) продолжаются до конца установленного гарантийного периода

Паи фонда II пенсионной ступени может наследовать только частное лицо. Если наследником является юридическое лицо (в том числе местное самоуправление), то паи аннулируются и деньги остаются в фонде II ступени. Для наследования паев следует предоставить заявление о наследовании, которое позднее невозможно изменить или забрать.

Необходимые документы для предоставления в банк

- заявление о наследовании

- свидетельство о наследовании или договор о нотариальном разделе наследуемого имущества

- документ удостоверения личности

- при необходимости согласие суда

При наследовании паев II пенсионной ступени у наследника при приеме наследства существует три возможности

- возврат всех унаследованных паев (фонд выкупает паи, и клиент получает деньги, с которых удерживается подоходный налог в соответствии с законом о подоходном налоге)

- перевод всех унаследованных паев на пенсионный счет наследника в Эстонском центре ценных бумаг

- возврат части унаследованных паев и перевод части унаследованных паев на пенсионный счет наследника в Эстонском центре ценных бумаг

Наследник, присоединившийся ко II пенсионной ступени, может в течение года с момента выдачи свидетельства о наследстве предоставить заявление о наследовании и ходатайствовать о возврате паев (в деньгах на счет). В течение 10 лет с момента смерти завещателя можно ходатайствовать о переводе паев на банковский счет наследника.

В течение 10 лет с момента смерти завещателя можно ходатайствовать о переводе паев на банковский счет наследника.

Наследник, который не присоединился ко II ступени, может ходатайствовать о возврате паев в течение 10 лет с момента смерти завещателя.

Пенсии в России перейдут по наследству

Рамиль Ситдиков / РИА Новости

Пенсионные накопления могут передаваться по наследству, а правопреемников для них можно определить заранее. При этом по закону наследниками первой очереди в случае с пенсионными накоплениями становятся дети, супруг и родители их обладателя.

Правда, для наследования пенсионных накоплений есть целый ряд ограничений, пояснил Пенсионный фонд России «Российской газете». Речь идет о возможности наследования лишь накопительной части пенсии — если человек умер до назначения ему соответствующей пенсии. Напомним, накопительная пенсия формировалась лишь у части жителей России, например у людей, родившихся после 1967 года, если они до конца 2015-го сделали выбор в ее пользу. Также в период 2002—2004 гг. на накопительную часть пенсионных вкладов уплачивались страховые взносы (соответственно, для мужчин 1953—1966 годов рождения и женщин 1957—1966 годов рождения). Размер взносов составлял от 2% до 6% от зарплаты. Затем с 2005 года для всех граждан 1966 года рождения и старше взносы на накопительную часть трудовой пенсии не уплачивались из-за изменений в законодательстве. Кроме того, накопительная часть актуальна для женщин, направивших материнский капитал на формирование будущей пенсии.

Также в период 2002—2004 гг. на накопительную часть пенсионных вкладов уплачивались страховые взносы (соответственно, для мужчин 1953—1966 годов рождения и женщин 1957—1966 годов рождения). Размер взносов составлял от 2% до 6% от зарплаты. Затем с 2005 года для всех граждан 1966 года рождения и старше взносы на накопительную часть трудовой пенсии не уплачивались из-за изменений в законодательстве. Кроме того, накопительная часть актуальна для женщин, направивших материнский капитал на формирование будущей пенсии.

Для оформления наследования необходимо обратиться с заявлением в тот пенсионный фонд, в котором накопления хранились. При этом нужно уложиться в первые шесть месяцев после смерти родственника, которому принадлежали накопления. Но даже если данный срок упущен, вопрос можно урегулировать через обращение в суд.

Напомним, что с 2014 года накопительная часть пенсии заморожена. Ранее Госдума отклонила законопроект, предлагавший ввести в России практику наследования страховой части пенсий. Законопроект тогда предлагала к рассмотрению фракция «Справедливая Россия», а получать пенсию по наследству предлагалось разрешить ближайшим родственникам пенсионеров.

Законопроект тогда предлагала к рассмотрению фракция «Справедливая Россия», а получать пенсию по наследству предлагалось разрешить ближайшим родственникам пенсионеров.

Подписывайтесь на канал «Инвест-Форсайта» в «Яндекс.Дзене»

Кто и как может наследовать накопительную часть пенсии? Часть I | ВЫБЕРУ.РУ

«У меня умер муж. Как мне получить накопительную часть пенсии?», «Бабушка вписала меня в заявление на получение накопительной части пенсии в ПФР. Что это значит, и как я могу эту пенсию получить?» – такие вопросы часто поступают от читателей в редакцию «Выберу.ру».

Наследование накопительной части пенсии – вопрос достаточно щепетильный, не каждый человек думает о том, что ему когда-то придётся с таким сталкиваться. К сожалению, эту проблему приходится зачастую решать по факту. В этом материале мы будем отвечать на вопросы кто, как и на каких правах может унаследовать часть накоплений.

Какие виды пенсионных накоплений можно унаследовать?

В наследство сегодня можно получить не только движимое или недвижимое имущество, но и пенсию. Сегодня можно унаследовать несколько видов пенсии.

Сегодня можно унаследовать несколько видов пенсии.

— накопительную часть трудовой пенсии;

— выплаты, назначенные государством, которые пенсионер не получил при жизни;

— добровольные накопления в НПФ.

Из чего состоит накопительная часть пенсии, которую можно наследовать?

Трудовая пенсия по старости состоит из двух частей – страховой и накопительной. Страховая часть пенсии не может перейти в наследие: то есть, наследовать можно только накопительную часть трудовой пенсии.

Накопительная часть пенсии формируется за счёт:

— инвестиционного дохода, если получатель вступил в программу государственного софинансирования пенсии до конца 2015 года;

— части материнского капитала, который передали на формирование накоплений;

— из дополнительных страховых взносов получателя пенсии.

Накопления, которые можно наследовать, размещены в негосударственном пенсионном фонде или в Пенсионном фонде России. Мы рассмотрим наследуемую накопительную часть пенсии в ПФР.

Мы рассмотрим наследуемую накопительную часть пенсии в ПФР.

Когда можно наследовать накопительную часть пенсии?

Если получатель пенсии скончался до того, как ему назначили накопительную часть трудовой пенсии, то право на получение средств переходит его наследникам. Учёт накоплений производится в специальной части индивидуального лицевого счёта.

Наследовать накопительную часть пенсии можно только в следующих случаях:

— гражданин, который должен получить накопительную часть пенсии, не дожил до этого момента;

— получатель умер, выйдя на пенсию, но ещё не успел обратиться за накоплениями;

— получатель скончался до наступления пенсионного возраста.

Если пенсионер хотя бы раз получил выплату, то наследовать накопительную часть пенсии уже нельзя.

Кто может наследовать пенсию?

Список членов семьи, которые могут получить невыплаченную часть пенсии, прописан в Федеральном законе № 173-ФЗ в ст. 9, пункт 2.

— супруг, супруга или родители умершего получателя, достигшие пенсионного возраста, либо если у таких родных есть группа инвалидности и ограничения на трудовую деятельность;

— супруг или супруга, один из родителей, бабушка или дедушка умершего получателя: в этом случае трудоспособность и возраст не имеют значение;

— дети и внуки, сестры, братья умершего кормильца, не достигшие 18 лет;

— дети, сестры, братья и внуки умершего пенсионера, которые обучаются на очной форме в образовательных учреждениях всех типов до исполнения 23 лет. Здесь есть исключение: учреждения дополнительного образования;

— сестра, брат, дети скончавшегося получателя, достигшие 18 лет, которые заняты уходом за детьми, внуками, братьями и сестрами покойного, которым не исполнилось 14 лет. Важно замечание: такие родственники не могут иметь право на получение трудовой пенсии при потере кормильца;

— дети, внуки, братья и сёстры скончавшегося пенсионера старше 23 лет, которые получили до совершеннолетия статус инвалида и имеют ограничения на полноценную трудовую деятельность. Здесь также есть исключение: признать наследователями таких родственником могут только при отсутствии трудящихся родителей;

Здесь также есть исключение: признать наследователями таких родственником могут только при отсутствии трудящихся родителей;

— бабушка или дедушка погибшего получателя пенсии, достигшие пенсионного возраста, либо с группой инвалидности и ограничениями трудовой деятельности. Также если у таких наследователей нет близких, которые могут взять их на содержание по законодательству РФ;

Как можно наследовать накопительную часть пенсии умершего?

Наследовать накопительную часть пенсии можно двумя способами:

— по заявлению, которое получателю пенсии необходимо подать в Пенсионный фонд и указать в нем потенциальных наследников;

— по закону – в этом случае накопительную часть пенсии получают наследники первой очереди, а если прямых наследников нет, то право передаётся по закону наследникам второй очереди.

Так как наследники могут не знать о том, что им завещали накопительную часть пенсии умершего, Пенсионный фонд обязан уведомить родственников погибшего о возможности получить выплаты. В ином случае, наследники должны обратиться в ПФР самостоятельно.

В ином случае, наследники должны обратиться в ПФР самостоятельно.

ПЕРЕДАЧА ПЕНСИОННОГО ФОНДА ЧЕРЕЗ СЕМЬЮ БЕЗ НАЛОГА НА НАСЛЕДСТВО

Передача состояния через семью для большинства является важной частью процесса планирования наследования. До недавнего времени было проблематично включить пенсионный фонд в этот процесс. В соответствии с недавно принятым законодательством о свободе пенсий, действие которого началось 6 апреля 2015 года, пенсии теперь могут быть легко включены.

На этом пути могут быть подводные камни, поскольку многие устаревшие пенсионные контракты не позволяют такой полной гибкости.

Во-первых, важно понимать, что существует разница в налоговом режиме при снятии пенсионных средств, в зависимости от возраста участника на момент смерти:

- Смерть члена пенсионного фонда в возрасте до 75 лет позволяет наследующему лицу получить пенсионный фонд в качестве пенсионного фонда от своего имени без налога — они также могут полностью отозвать этот унаследованный фонд без подоходного налога, налога на наследство или капитала получает налоги от своего имени

- В случае смерти после 75 лет пенсионный фонд переходит к получающему физическому лицу, снова не облагаемым налогом, но если они желают снять его (в качестве дохода или единовременной выплаты), они должны уплатить подоходный налог по своей предельной ставке

В обоих сценариях пенсионный фонд может быть унаследован как пенсионный фонд без каких-либо налогов. Налоги могут иметь место только в том случае, если участник умер после 75 лет, а капитал пенсионного фонда выводится.

Налоги могут иметь место только в том случае, если участник умер после 75 лет, а капитал пенсионного фонда выводится.

Естественно, что согласно пенсионным свободам, человек может выбирать, когда получать пенсионный доход, а когда нет. Это немного отличается между схемами с установленными выплатами и планами с установленными взносами. Согласно схеме с установленными выплатами, будет установлен стандартный пенсионный возраст, при котором выплаты будут выплачиваться в этот момент (хотя вы можете выйти на пенсию рано или поздно), и нет никакой суммы капитала как таковой, которую можно было бы унаследовать.В этих сценариях невозможно унаследовать пенсионный фонд, скорее, может быть предусмотрено положение о пенсионном доходе для любого супруга / партнера / иждивенца. Перед получением дохода может быть избран перевод пенсий в систему с установленными взносами, чтобы позволить унаследовать капитал в случае смерти. Это повлечет за собой отказ от последней пенсии по заработной плате, поэтому необходимо тщательно обдумать ситуацию.

Для пенсионной схемы за покупку денег всегда существует единовременная выплата капитала, если она ранее не была конвертирована в аннуитет (теперь добровольно).

Распространенные ошибки

Существует большое количество индивидуальных пенсионных договоров и договоров пенсионного аннуитета, в которые встроена автоматическая выплата аннуитета в выбранном пенсионном возрасте человека. В соответствии с этими контрактами, удерживая их до даты выхода на пенсию, вы сможете передавать потерянные и автоматически приобретать аннуитет. Соответственно, любое физическое лицо, желающее отложить вывод дохода из своего пенсионного фонда сверх стандартного возраста выхода на пенсию, указанного в текущих пенсионных контрактах, должно выяснить, могут ли они отложить выход на пенсию или действительно перевести пенсионный фонд в альтернативную систему, которая может помочь они достигают своих личных целей.

Аннуитетная покупка может быть доступна по льготной ставке, установленной в начале соглашения. Затем возникает затруднительное положение между установлением этой ставки (при небольшом наследовании капитала) или отказом от потенциально привлекательной ставки аннуитета, чтобы учесть наследование капитала.

Затем возникает затруднительное положение между установлением этой ставки (при небольшом наследовании капитала) или отказом от потенциально привлекательной ставки аннуитета, чтобы учесть наследование капитала.

В соответствии с некоторыми пенсионными контрактами, выход на пенсию не может быть отложен после достижения 75-летнего возраста. Существуют самоуправляемые пенсии, известные как SSAS и SIPP, которые дают человеку возможность отложить выплату дохода после достижения 75-летнего возраста и, таким образом, увеличить способность пенсионного фонда к получению дохода. передаваться по наследству.

Бессрочная наследственность

Законодательство разрешает одному физическому лицу передавать свой пенсионный фонд другому, а получатель — делать то же самое. Соответственно, пенсионный капитал может каскадом передаваться через семью, не облагаемую налогом в случае смерти (если он не снимается с пенсионной обертки) до бесконечности.

Естественно, следует внимательно рассмотреть тип используемой пенсионной схемы, при этом самоуправляемые пенсии потенциально обеспечивают гибкость при добавлении и удалении участников из поколения в поколение для достижения этой цели.

Что произойдет с вашей пенсией, когда вы умрете?

После того, как вы потратили 40 или более лет на выплату пенсии, скорее всего, она станет одним из ваших самых больших активов, и поэтому вполне естественно, что вы хотите знать, что с ней происходит, когда вы умираете.

Куда пойдут ваши пенсионные сбережения после вашей смерти, зависит от ряда факторов: вашего возраста; тип вашей пенсии; и начали ли вы брать деньги с пенсии. Мы рассмотрим все возможные сценарии ниже.

Что произойдет с моей пенсией с установленными выплатами, когда я умру?

Если у вас есть установленное пособие или последняя заработная плата, пенсия и вы не начали получать от этого доход после смерти, ваша программа может выплачивать «пенсию на иждивенца» супругу или гражданскому партнеру, а иногда и детям, которые находятся в финансовом положении. зависит от вас. Правила схемы различаются, поэтому важно проверить, на что вы имеете право.

Получателям пенсии на иждивенцев, возможно, придется платить налог с этих денег, в зависимости от их обстоятельств.

Вполне вероятно, что к вашей пенсии будет привязано страхование жизни, которое будет выплачиваться вашим получателям в виде единовременной не облагаемой налогом суммы. Размер вашего дохода обычно зависит от вашего заработка (например, кратного вашей зарплаты).

Пенсии с установленными выплатами часто по-прежнему будут выплачивать пенсию вашим иждивенцам, если вы умрете после выхода на пенсию, но, скорее всего, это будет уменьшенная сумма. Опять же, эти деньги будут облагаться налогом.

Что произойдет с моей пенсией с установленными взносами, когда я умру?

Это будет зависеть от того, получали ли вы пенсию.Если вы еще не получали никаких средств из своей пенсии с установленными взносами и вам меньше 75 лет, ваша пенсия может быть передана вашим получателям без уплаты налогов.

Если вы начали получать пенсию после смерти, но моложе 75 лет, ваши получатели могут унаследовать все, что осталось в вашей пенсионной корзине, без налогообложения.

Если на момент смерти вам исполнилось 75 лет или больше, ваши получатели должны будут уплатить подоходный налог с любой оставшейся вам пенсии.

Что произойдет с моей ренту, когда я умру?

В большинстве случаев, если вы купили аннуитет на свои пенсионные накопления, когда вы умрете, ваш аннуитет не может быть передан вашим получателям, и выплаты прекращаются.Однако, когда вы покупаете аннуитет, вы можете установить некоторую защиту для супруга или другого финансового иждивенца.

Если вы приобрели совместный аннуитет, другое лицо, указанное в аннуитете, продолжит получать доход, хотя, скорее всего, это будет уменьшенная сумма. Аннуитеты с защищенной стоимостью позволяют вам сохранить определенную сумму ваших денег, поэтому они будут выплачивать единовременную сумму обратно вашим бенефициарам в случае смерти, если только вы не получили больше этой суммы в виде аннуитетных выплат.

Аннуитеты с гарантированным периодом, тем временем, будут выплачивать ваш доход в течение определенного количества лет, даже если вы умрете.Таким образом, если у вас была 10-летняя гарантия и вы умерли через пять лет, выплаты будут производиться вашему бенефициару еще на пять лет.

Будет ли моя пенсия облагаться налогом после моей смерти?

Пенсии выплачиваются за пределами вашего имущества для целей налога на наследство. Это означает, что размер вашей пенсии не будет включен в расчет, если ваше состояние достаточно велико, чтобы иметь право на уплату налога на наследство. К тому же, если вам все-таки придется платить налог на наследство, он не будет включаться в вашу пенсию.

Однако пенсии не обязательно могут передаваться полностью без налогов.В таблице ниже показано, какой налог может быть уплачен.

| Что передается по наследству | Ваш возраст на момент вашей смерти | Какой налог подлежит уплате |

|---|---|---|

| Неизрасходованные денежные средства, вычтенные из вашей пенсии | Любой возраст | Наследование налог может быть уплачен, но только в том случае, если общая стоимость вашего имущества превышает пороговое значение для налога. |

| Пенсия, к которой вы не обращались | Моложе 75 лет | Не облагается налогом (если заявлено в течение двух лет после вашей смерти) |

| Пенсия, к которой вы не получали доступ | 75 лет и старше | Подоходный налог (выплачивается получателем по собственному тарифу) |

| Остаток пенсии, к которой вы получили доступ | До 75 лет | Не облагаются налогом |

| Остаток пенсии, к которой вы получили доступ | 75 или более | Подоходный налог (уплачивается получателем по собственной ставке) |

| Аннуитет, устанавливаемый для выплаты пособий после вашей смерти (т. Е. Совместный аннуитет или аннуитет с защитой стоимости или гарантированными периодами) | В соответствии с 75 | Налог — бесплатно |

| Аннуитет, установленный для выплаты пособий после вашей смерти (т. е. совместная рента или рента с защитой стоимости или гарантированными периодами | 75 или более | Подоходный налог (оплачивается получателем по собственному тарифу) |

Возможно, имеет смысл провести некоторое налоговое и имущественное планирование, прежде чем вы будете получать доход от своей пенсии.Например, если у вас есть другие сберегательные или инвестиционные счета, вы можете рассмотреть возможность их использования для получения дохода, прежде чем окунуться в пенсию. Работа с независимым финансовым консультантом (IFA) может помочь вам во всем разобраться.

Как мне убедиться, что мою пенсию унаследует правильное лицо?

Когда вы присоединяетесь к пенсии по месту работы, вас обычно просят указать кого-то в качестве получателя пенсии. Это означает, что пенсионная компания выплатит им все, что останется в вашей пенсии, когда вы умрете.Важно, чтобы ваш пенсионный фонд получал эту информацию и чтобы вы постоянно ее обновляли. Исследование, проведенное Royal London, показало, что почти 750 000 человек, приближающихся к выходу на пенсию, не обновили информацию о получателе пенсии после развода. Это означает, что их бывшая супруга может получить большое наследство после смерти.

Вы также должны указать в своем завещании свою пенсию и информацию о том, кому вы хотите ее унаследовать. Детали вашей пенсии могут быть сохранены при вашем завещании, чтобы ваши исполнители знали, где их найти.

Если получатели пенсии не указаны, то решение о том, кто унаследует, принимает пенсионный фонд. Обычно это ближайшие родственники и все иждивенцы.

Источник: Getty Images

Могу ли я получить пенсию отца?

Пенсии — это пособия по работе, которые обеспечивают источник постоянного дохода во время выхода на пенсию в зависимости от стажа работы и заработной платы работника. Когда пенсионер умирает, пенсии и другие пенсионные пособия могут перейти к близким.Возможно унаследовать пенсию от одного из родителей, хотя пенсионные пособия обычно переходят пережившим супругам раньше детей.

Бенефициары

Если ваш отец скончался с пенсией, вы можете унаследовать ее в зависимости от условий плана. Пенсионные и другие пенсионные счета позволяют владельцу указывать бенефициара, который может получать доходы от плана в случае смерти. По словам Ноло, большинство пенсионных планов требуют, чтобы супруг (а) был указан в качестве бенефициара, если участник плана состоит в браке, если только супруг не подписывает форму, чтобы отказаться от права наследования счета.

Условные бенефициары

Пенсионные пособия могут позволить участникам указать дополнительного или условного бенефициара в дополнение к основному бенефициару. Условный бенефициар имеет право унаследовать план выплат или счет, если основной бенефициар умер, когда участник скончался. Дети часто указываются в качестве вторичных бенефициаров, которые получают пособие, если супруга уже нет в живых.

Варианты оплаты

Вариант выплаты, который ваш отец выбирает для получения пенсионного дохода, влияет на наследство.Если он выберет план выплаты единовременного пожизненного аннуитета, пенсия исчезнет после его смерти. Совместная рента и аннуитет по случаю потери кормильца предоставляет льготы в течение всей жизни участника плана и может быть у бенефициара. Третий тип схемы выплат, называемый определенной и непрерывной аннуитетом, предусматривает гарантированные выплаты участнику или бенефициару на определенное количество лет. Если участник живет дольше определенного периода, он продолжает получать выплаты пожизненно, но они прекращаются, когда он умирает.

Пенсионное налогообложение

Когда вы получаете пенсионный доход в качестве кормильца или получателя, вы, как правило, должны указать этот доход в своей личной налоговой декларации, как это сделал бы первоначальный участник. Это означает, что вы обычно должны платить налоги с пенсионного дохода и других пенсионных выплат, которые вы унаследовали, по вашей обычной ставке подоходного налога.

Унаследованные правила IRA: 6 вещей, которые должны знать все бенефициары

Разрушительное воздействие пандемии COVID-19 вынудило многие семьи неожиданно поселиться в поместье после безвременной смерти близкого человека.

Если вы недавно унаследовали индивидуальный пенсионный счет, или IRA, вы можете оказаться на сложном трехстороннем пересечении имущественного, финансового и налогового планирования. Одно неверное решение может привести к дорогостоящим последствиям, и удачи в попытках убедить IRS дать вам переделку.

Вот как можно избежать принятия дорогостоящих решений в отношении унаследованной IRA.

Что такое IRA по наследству?

Унаследованный IRA — это индивидуальный пенсионный счет, открытый при наследовании пенсионного плана с налоговыми льготами (включая IRA или пенсионный план, такой как 401 (k)) после смерти владельца.Наследнику, как правило, приходится перемещать активы со счета первоначального владельца во вновь открывшуюся IRA на имя наследника. По этой причине унаследованный IRA также может называться IRA-бенефициаром.

Любой человек может унаследовать IRA, но правила обращения с ним различаются в зависимости от того, являетесь ли вы супругом первоначального владельца или кем-то еще. Однако существует несколько исключений из этого режима, как описано ниже.

Как работает унаследованная IRA

Любой тип IRA может быть преобразован в унаследованную IRA, включая традиционные IRA и IRA Рота, SEP IRA и ПРОСТОЕ IRA.Важно отметить, что режим подоходного налога в IRA остается таким же, как для исходного счета, так и для унаследованного IRA. Таким образом, счета, сделанные с использованием долларов до уплаты налогов (как в традиционной IRA) или долларов после уплаты налогов (как в Roth IRA), по-прежнему обрабатываются таким же образом в унаследованной IRA.

К сожалению, это правило — одна из немногих простых вещей, касающихся унаследованных IRA.

Когда вы наследуете IRA, у вас их много — слишком много! — выбор, который следует сделать в зависимости от ситуации:

- Если вы унаследовали IRA и являетесь супругом первоначального владельца, несовершеннолетним ребенком, хронически больным или инвалидом или младше первоначального владельца не более чем на 10 лет, у вас есть один набор вариантов.Но у кого-то другой есть другой набор вариантов.

- Должен ли первоначальный владелец учетной записи принимать необходимые минимальные распределения, также может повлиять на то, что вы можете и должны делать с IRA.

- Стоит ли пытаться минимизировать налоги или максимизировать распределение денежных средств со счета?

Это несколько сложных вопросов, которые унаследованная IRA ставит перед получателем, и Закон о безопасности от 2019 года пошатнул давние практики, создав еще большую путаницу.

Некоторые эксперты советуют получателям IRA ничего не предпринимать, пока они не встретятся с финансовым консультантом, который объяснит их варианты.

«Худшее, что можно было бы сделать, — это обналичить план, положить его на свой счет, а затем пойти к консультанту и сказать:« Что теперь? », — говорит Натали Чоут, юрист и автор руководства по пенсионному плану. Планирование жизни и смерти для пенсионных пособий ».

В этот момент у вас проблемы. Прежде чем это произойдет, изучите эти шесть обязательных советов по работе с унаследованной IRA.

Унаследованные правила IRA: 6 ключевых моментов, которые нужно знать

1. Супруги получают максимальную свободу действий

Если кто-то унаследует IRA от своего умершего супруга, у оставшегося в живых есть несколько вариантов, что с ним делать:

- Лечить IRA как если бы он был вашим собственным, называя себя владельцем.

- Относитесь к IRA как к собственному, перенеся его на другую учетную запись, например, на другую IRA или план квалифицированного работодателя, включая планы 403 (b).

- Считайте себя бенефициаром плана.

Каждый образ действий может повлечь за собой дополнительные выборы, которые вы должны будете сделать.

Например, если вы являетесь единственным бенефициаром и рассматриваете IRA как свою собственную, вам, возможно, придется взять необходимые минимальные выплаты в зависимости от вашего возраста. Но при определенных обстоятельствах у вас может быть возможность не снимать деньги.

«Если бы вы не были заинтересованы в выводе денег в это время, вы могли бы позволить этим деньгам продолжать расти в ИРА до тех пор, пока вы не достигнете возраста 72 лет», — говорит Фрэнк Сент-Онж, зарегистрированный агент Total Financial Planning, LLC в в районе Детройта при обсуждении IRA, унаследованных от супруга.

Кроме того, супруги «могут внести ИРА в свой собственный счет. Это все сбрасывает. Теперь они могут назвать своего бенефициара, который станет их преемником, и смогут вести дела с IRA, как если бы он был их собственным », — говорит Кэрол Талли, главный бухгалтер Wolf & Co.в Бостоне.

IRS предоставляет дополнительные правила относительно ваших вариантов, включая то, что вы можете делать с IRA Roth, где правила существенно отличаются от традиционных IRA.

2. Выберите, когда забрать деньги

Если вы унаследовали IRA, вам нужно будет принять меры, чтобы избежать нарушения правил IRS.

Ваши доступные варианты в качестве наследника зависят от того, являетесь ли вы супругом первоначального владельца IRA, хронически больным или инвалидом, несовершеннолетним ребенком или не менее чем на 10 лет младше первоначального владельца.Если вы не относитесь к одной из этих категорий, у вас другой набор правил.

Если вы относитесь к первой группе, у вас есть два варианта:

- . Вы можете выбрать распределение в течение продолжительности вашей жизни, известное как «вариант растяжения», при котором средства остаются в ИРА на максимально долгий срок. .

- В противном случае вы должны ликвидировать счет в течение пяти лет после смерти первоначального владельца.

Растяжка IRA — это налоговый эквивалент сокровища на конце радуги.За слоями правил и бюрократизма скрывается способность укрывать фонды от налогообложения, пока они потенциально могут расти в течение десятилетий.

Во втором варианте бенефициар вынужден вывести деньги из IRA с течением времени в рамках правила пяти лет. Для крупных счетов это может привести к чудовищному счету подоходного налога — если только IRA не является Roth, и в этом случае налоги уплачивались до того, как деньги поступили на счет.

До 2020 года эти параметры унаследованных IRA применялись ко всем.Однако с принятием Закона о безопасности в конце 2019 года те, кто не относится к первой категории (супруги и другие), должны снять полный баланс IRA в течение 10 лет. Они не подлежат ежегодному обязательному минимальному распределению, но счет должен быть закрыт в конце 10-летнего периода.

Когда вы обдумываете, как снять средства, вам нужно будет соблюдать требования законодательства, уравновешивая налоговые последствия снятия средств и преимущества, позволяющие деньгам продолжать расти с течением времени.

На веб-сайте IRS есть дополнительная информация по теме требуемых минимальных распределений.

3. Помните о необходимых распределениях по году смерти

Еще одним препятствием для бенефициаров традиционных IRA является выяснение того, получил ли благотворитель свое требуемое минимальное распределение (RMD) в год смерти. Если первоначальный владелец учетной записи этого не сделал, ответственность за соблюдение минимума лежит на получателе.

«Допустим, ваш отец умер в январе.24, оставив вам его Ира. Вероятно, он еще не успел достать свой дистрибутив. Бенефициар должен забрать его, если первоначальный владелец этого не сделал. Если вы не знаете об этом или забываете это сделать, вы должны заплатить штраф в размере 50 процентов от невыплаченной суммы, — говорит Чоат.

Неудивительно, что это может вызвать проблемы, если кто-то умрет в конце года.

«Если ваш отец умирает на Рождество и все еще не отключил распределение, вы можете даже не узнать, что вы являетесь владельцем аккаунта, пока не станет уже слишком поздно, чтобы отказаться от распределения за тот год», — говорит она.

Последний день календарного года является крайним сроком для получения RMD этого года.

Если от умершего еще не требовалось раздачи, то раздачи по году смерти не требуется.

4. Получите налоговую льготу, которая приходит к вам.

Для поместья, облагаемого налогом на наследство, наследники IRA получат вычет из подоходного налога в отношении уплаченных по счету налогов на наследство. Облагаемый налогом доход, полученный (но не полученный умершим), называется «доходом в отношении умершего».

«Когда вы получаете распределение от IRA, это налогооблагаемый доход», — говорит Чоат. «Но поскольку имущество этого человека должно было уплатить федеральный налог на имущество, вы получаете вычет из подоходного налога по налогам на наследство, которые были уплачены ИРА. У вас может быть 1 миллион долларов дохода с вычетом из этой суммы в размере 350 000 долларов «.

«Необязательно, чтобы вы платили налоги; именно это кто-то сделал », — говорит она.

В 2021 году поместья стоимостью более 11,70 миллиона долларов будут облагаться налогом на наследство по сравнению с 11 долларами.58 миллионов в 2020 году.

5. Не игнорируйте формы бенефициаров

Неопределенная, неполная или отсутствующая форма назначенного бенефициара может погубить имущественный план.

Многие люди предполагают, что в какой-то момент они заполнили форму правильно.

«Вы спрашиваете, кто их получатель, и они думают, что знают. Но форма не заполнена или не зарегистрирована у хранителя. Это создает множество проблем », — говорит Талли.

Если форма назначенного бенефициара отсутствует и счет переходит в имущественную массу, бенефициар будет придерживаться правила пяти лет для выплат со счета.

Простота формы может ввести в заблуждение. Всего несколько единиц информации могут направить большие суммы денег.

«Одна такая форма может контролировать миллионы долларов, тогда как траст может состоять из 50 страниц», — говорит доктор Андерсон, основатель InheritedIRAHell.com и президент компании Financial Strategies из Аризоны, которая специализируется на унаследованных проблемах IRA. «Люди откладывают дела на потом, они не обновляют формы и создают все виды юридических затруднений».

6. Неправильно составленные трасты могут быть плохими новостями

Можно указать траст в качестве основного бенефициара IRA.Также возможно, что это пойдет совсем не так. Неправильно сделанный траст может невольно ограничить возможности бенефициаров.

Талли говорит, что если положения траста не будут тщательно составлены, некоторые хранители не смогут проследить за трастом, чтобы определить квалифицированных бенефициаров, и в этом случае в игру вступят правила ускоренного распределения IRA.

Доверительный фонд должен быть составлен юристом, «знакомым с правилами передачи IRA доверительным фондам», — говорит Чоат.

Без узкоспециализированного совета распутать путаницу будет сложно.

Куда обратиться за помощью

Унаследованные IRA представляют множество сложностей, даже больше, чем и без того строгие правила плана IRA. Но у вас есть несколько вариантов, в том числе бесплатные, которые помогут вам двигаться в правильном направлении и избежать дорогостоящих ошибок.

Во-первых, вы можете поискать помощь на веб-сайте IRS. Сайт предлагает исчерпывающие правила распространения через IRA, и это хороший первый ресурс, который может ответить на ваши вопросы.Но то, что IRS не предлагает, так это совета о том, какой образ действий вам следует предпринять или что может быть лучше всего для вашей конкретной ситуации. Итак, ваш следующий шаг — проконсультироваться с вашим хранителем IRA, у которого будет более подробная информация о вашем плане и о том, как вы можете действовать.

Но некоторые хранители IRA более осведомлены, чем другие, в сложных правилах, связанных с унаследованными IRA.

«Обсуди это с хранителем заранее, — говорит Талли. «Планы отличные, но только в том, что касается возможности их правильной реализации.”

Проблема в том, что ошибка или неверный совет, сделанный хранителем, может создать трудности для бенефициаров, и IRS не проявит сочувствия.

«Злоупотребление служебным положением необратимо. Вы не можете оспаривать уменьшение штрафа, пени и налогообложения в случае унаследованного IRA. Нет никакой справедливости, кроме решения, вынесенного частным письмом », — говорит Андерсон. Он добавляет, что решение о частном письме предполагает перечисление налоговой пошлины в размере от 6000 до 10 000 долларов с последующим ожиданием ответа в течение шести месяцев.

Наконец, у вас есть возможность нанять юриста или финансового консультанта, но обязательно выберите того, кто имеет опыт работы в этой конкретной области. В случае финансового консультанта выберите доверенного лица, оплачиваемого только за вознаграждение, потому что он будет ставить ваши интересы на первое место, а вы, а не кто-то другой, платите им за это.

Консультант такого типа поможет вам принять решение, которое соответствует вашим потребностям и конкретной ситуации. Это особенно важно, когда вопросы здесь сложные и недобросовестным консультантам легко делать то, что в их интересах, а не в ваших.

Если вы получаете противоречивый совет или что-то кажется неправильным, не подписывайте ничего, что может привести к чему-то необратимому. Получите второе мнение от кого-то, кто имеет опыт работы с унаследованными IRA. Это действительно может быть так сложно.

Чистая прибыль

Унаследованная IRA может быть неожиданной удачей, особенно если вы можете воспользоваться преимуществами многолетнего комплексного роста с налоговыми льготами. Но по мере того, как вы ориентируетесь в процессе, вам нужно убедиться, что вы избегаете ловушек, в которые, к сожалению, слишком легко попасть.Хотя на относительно простые вопросы, скорее всего, можно ответить онлайн, нанять консультанта вполне может окупить затраты, чтобы помочь вам принять максимальное решение и убедиться, что это лучший вариант для вас.

Подробнее:

Что делать с наследством

Получение наследства от члена семьи должно быть благословением. Но слишком часто это становится проклятием.

По оценкам, активы на сумму 68 триллионов долларов перейдут от бэби-бумеров к молодому поколению в течение следующих 25 лет, и многие из этих наследников не будут знать, как правильно использовать свое наследство. 1 Более одной трети всех наследников не видят изменений или снижения своего благосостояния после получения наследства. 2

Вы это уловили? Некоторые люди видят, что их богатство на уменьшится на после того, как они унаследуют непредвиденную финансовую прибыль. Мы видели, как слишком много людей получали наследство, а потом все бросали. Они едут в отпуск на несколько дней, покупают модную новую машину, и, прежде чем они это осознают, деньги уходят, и им нечего показать за это.

Что, если бы они вложили часть этих денег в погашение долга, финансирование своей пенсии или выплату ипотеки?

Ваше наследство может навсегда изменить ваше генеалогическое древо — так что учитывайте его! Вот наш совет, который поможет вам максимально эффективно использовать наследство.

Что делать с наследованием: перед началом работы

Медленнее

Вот в чем дело: когда умирает любимый человек, вы недостаточно ясно думаете, чтобы принимать важные финансовые решения. Хорошая новость заключается в том, что в большинстве случаев вам не нужно сразу принимать какие-либо важные решения. Нет ничего плохого в том, чтобы оставить свое наследство на некоторое время, пока вы скорбите.

Будьте уверены в своем выходе на пенсию. Найдите профессионала в области инвестирования в вашем регионе уже сегодня.

Если вы получили единовременную сумму денег, оставьте средства на счете денежного рынка на несколько месяцев. Сделайте глубокий вдох. Найдите время, чтобы оплакивать. А затем, когда вы будете готовы, вы сможете сосредоточиться и разработать план своего наследства.

Уважайте свое наследие

Когда вы начнете думать о том, что вы хотите сделать с полученным наследством, важно вспомнить, откуда оно взялось. Мы всегда призываем наследников подумать о том, какой тяжелый труд и жертвы были вложены, чтобы сделать это наследование возможным.Здесь мы говорим о наследии человека!

Сохранение такой уверенности привнесет в ситуацию чувство ответственности, подотчетности и преднамеренности и поможет вам разумно использовать свое наследство.

Создайте команду мечты

Когда вы получаете непредвиденный финансовый доход, такой как наследство, из дерева выходят самые разные люди, чтобы сказать вам, что с ним делать.

Вот почему вам нужно сформировать совет консультантов или команду высококвалифицированных профессионалов, которые проведут вас через процесс наследования.В зависимости от типа наследства, которое вы получаете, и суммы, которую вы получаете, вам может потребоваться обратиться за советом к нескольким или, возможно, ко всем из следующих лиц:

сертифицированный бухгалтер (CPA) или налоговый консультант

страховой агент

профессиональный инвестиционный

поверенный по имущественному планированию

налоговый поверенный

агент по недвижимости

Этих людей здесь нет, чтобы указывать, что делать.Они должны быть учителями, которые сядут рядом с вами и помогут понять все возможные варианты.

Что мне делать с денежным наследством?

С деньгами всегда нужно делать три вещи: давать, копить и тратить . Наследование ничем не отличается. Как и в случае с ежемесячным бюджетом, важно дать каждому доллару вашего наследства какое-то задание.

Мы советуем людям использовать круговой график, что означает просто думать о своем наследовании, как если бы это был пирог, который вы собираетесь разделить на части.Теперь то, как вы распределяете свои деньги, будет зависеть от вашей уникальной ситуации и от того, где вы находитесь на этапе младенцев. Вот некоторые из фрагментов, которые вы можете включить, решая, что делать со своим наследованием:

Отдавайте немного — Независимо от того, где вы находитесь на первых этапах развития, пожертвования всегда должны быть частью вашего финансового плана! Дайте 10% своей церкви или благотворительной организации по вашему выбору.

Выплата долга — Если у вас есть какой-либо долг, который вы пытаетесь погасить, используйте часть своего наследства, чтобы ускорить выплату снежного кома долга.Избавьтесь от долгов, насколько это возможно. Если вы можете выписать чек и завтра не иметь долгов, сделайте это!

Создайте свой чрезвычайный фонд — Сохранение расходов на сумму от трех до шести месяцев на счете денежного рынка поможет вам справиться с серьезными жизненными ситуациями.

Выплата ипотеки — Можете ли вы представить, что у вас больше не будет платежей за дом? Использование части вашего наследства для выплаты ипотеки может приблизить вас к финишной черте и сэкономить вам тысячи долларов процентов.

Сохранить для ваших детей Фонд колледжа — Есть много способов поступить в колледж без использования наследства. Но если вы отстали от сбережений в фонд колледжа своих детей, вы можете положить часть своего наследства на сберегательный счет для образования (ESA), план 529 или UTMA / UGMA (Закон о единообразном переводе / подарке несовершеннолетним). догнать.

Enjoy Some of It — Можно отложить небольшую часть своего наследства, чтобы немного повеселиться, но сумма будет варьироваться в зависимости от того, где вы находитесь на этапе младенчества.Если вы участвуете в этапах 1–3 для младенцев, это должно быть меньше, чем если бы вы получили пенсию и у вас больше прибыли. Помните, вы хотите использовать эти деньги с умом!

Как вложить наследство

После того, как вы исчерпали лимиты взносов для своих счетов с отсроченным налогом, таких как Roth IRA или традиционная IRA, вы, возможно, будете искать способы инвестировать деньги, унаследованные вами. Мы хотим, чтобы вы смотрели на инвестирование этих денежных средств двумя способами:

1.Паевые инвестиционные фонды Good Growth Stock

Инвестируйте в паевые инвестиционные фонды с акциями стабильного роста через индивидуальный или совместный налоговый брокерский счет. Распределите свои деньги по четырем различным типам паевых инвестиционных фондов: рост, рост и доход, агрессивный рост и международный.

Профессиональный инвестор расскажет вам обо всех возможных вариантах. Если вам нужна помощь в поиске советника, посетите SmartVestor.

2. Недвижимость, купленная за наличные

В зависимости от размера вашего наследства вы можете сразу приобрести арендуемую собственность.Но послушайте, как мы говорим следующее: если у вас недостаточно денег, чтобы заплатить наличными за аренду недвижимости, не покупайте ее. Никогда не занимайте деньги для сдачи в аренду. Если у вас есть лишние деньги, обратитесь к специалисту по недвижимости, который посоветует вам варианты.

Нарезка пирога наследования

Допустим, вы находитесь на этапе «Baby Step 4» (уже инвестируете полные 15% своего дохода для выхода на пенсию), у вас осталось 60 000 долларов по ипотеке, и у вас есть двое подростков, готовых поступить в колледж в ближайшие несколько лет.Если вы получили наследство на сумму 200 000 долларов, вы можете рассмотреть возможность разрезания этого пирога следующим образом:

Отдать: 20 000 долларов

Выплата ипотеки: 60 000 долларов

Деньги для детских колледжей: 20 000 долларов

Расходы: 20 000 долларов

Вложите остаток: 80 000 долларов

Что делать, если я унаследую дом?

Есть три вещи, которые вы можете сделать с унаследованным домом: продать его, сдать в аренду или жить в нем.

Наследование дома: продам

Обычно, когда кто-то наследует дом, он стоит больше, чем когда его купил первоначальный владелец. В этом случае вы автоматически получаете «повышенную базу», чтобы минимизировать налоги на прирост капитала, если вы решите продать дом. 3 Вот как это работает:

Допустим, ваша мама заплатила 50 000 долларов за свой дом, и на момент ее смерти он стоил 175 000 долларов. Для целей налогообложения стоимость дома на момент ее смерти становится той, которую вы за него «заплатили» — это увеличенная налоговая база.

Вы решили продать дом год спустя, и он выйдет за 200 000 долларов. Это означает, что вы будете платить налог на прирост капитала только с разницы между продажной ценой и увеличенной налоговой базой (175 000 долларов), которая составляет 25 000 долларов.

Наследование дома: Сдам в аренду

Сдача дома в аренду может стать дополнительным источником дохода для вас и вашей семьи и отличным способом накопить сбережения, погасить долги или инвестировать средства для выхода на пенсию. Но сдача дома в аренду также имеет ряд потенциальных недостатков.Текущее содержание и обслуживание, наряду с более сложными налогами, могут стать источником дорогостоящих головных болей. Вы также должны решить, содержать ли недвижимость самостоятельно или нанять менеджера, который сделает это за вас.

Обсудите ваши варианты со специалистом по недвижимости, который подскажет, что лучше всего подходит для вашей ситуации. В любом случае не принимайте решение исключительно на эмоциях.

Наследование дома: живи в нем

Если вы унаследуете оплаченный дом и решите в нем жить, вы не получите ипотечного платежа.Это означает, что вы можете серьезно продвинуться в достижении своих финансовых целей с этими дополнительными деньгами!

Однако имейте в виду, что переезд в унаследованный дом означает, что вы берете на себя финансовые обязательства, связанные с домовладением. Когда в середине лета ломается кондиционер, вы должны это исправить! Не говоря уже о том, что вы также будете нести ответственность за уплату налогов на недвижимость как новый владелец. Если у вас еще нет солидного фонда на случай чрезвычайных ситуаций, используйте любые дополнительные деньги, чтобы сэкономить от трех до шести месяцев расходов, чтобы вы могли покрыть все, что попадается.

Еще о чем подумать: если вы живете в доме не менее двух лет, вы можете продать его и получить до 500 000 долларов прибыли от продажи (250 000 долларов, если вы не замужем), не платя налога на прирост капитала. 4

Мы знаем, что это большой объем информации, который стоит усвоить! Если вы сбиты с толку или ошеломлены, мы рекомендуем обратиться к одному из наших сертифицированных местных поставщиков недвижимости (ELP). Они могут снять напряжение, пытаясь понять, что делать с унаследованным домом.

Я унаследовал автомобиль, антиквариат, ювелирные изделия и другие предметы. . . Что мне делать?

Получение единовременной суммы наличных или дома может повлечь за собой множество важных решений, но выяснить, что делать со всеми остальными вещами — например, папиной коллекцией бейсбольных карточек и любимыми украшениями мамы — может быть еще сложнее.

Решите, какие предметы вы хотите сохранить, а затем найдите способы продать остальное через Интернет или на распродаже недвижимости. Компании по ликвидации недвижимого имущества могут уменьшить стресс, связанный с удалением ненужных семейных реликвий, просмотрев то, что у вас есть, выписав вам чек и утащив все — и все это в считанные дни.Вы также можете подарить мебель, одежду и другие предметы тем, кто в этом больше всего нуждается.

Как насчет налогов на наследство, налогов на наследство и других налогов?

Хорошо, когда дело доходит до налогов, связанных с наследством, все определенно усложняется, но оставайтесь здесь с нами.

Федеральный налог на имущество — это налог на передачу собственности лица после его или ее смерти. Федеральный налог на недвижимость взимается только с поместья стоимостью более 11,58 миллиона долларов. 5

Как наследник, вы не обязаны уплачивать налог на наследство, в отличие от имущества вашего любимого человека. И даже если наследство облагается налогами на наследство, вам как наследнику не нужно беспокоиться о налогах на наследство, потому что они собираются до того, как наследство перейдет к вам.

Налоги на наследство — совсем другое дело. Эти налоги взимаются после того, как вы унаследовали имущество любимого человека. Федерального налога на наследство нет, но в настоящее время он есть в шести штатах.Но даже если ваш любимый человек проживал в одном из этих шести штатов, многие бенефициары, включая мужей, жен, детей и внуков, освобождены от уплаты налогов на наследство. 6

Когда дело доходит до налогов, очень быстро легко обойтись без головы. Вот почему вы должны включить квалифицированного налогового специалиста в команду своей мечты. Если вам нужен совет, которому можно доверять, обратитесь к налоговому органу ELP в вашем районе.

Максимально используйте свое наследство

Вероятно, вы получите только одно наследство.Использовать его с умом! Как мы уже говорили, сейчас не время пытаться разобраться во всем самостоятельно. Вам нужна команда, которая поможет вам максимально использовать наследие любимого человека.

Хороший финансовый консультант поможет вам сориентироваться в эмоциях, связанных с получением наследства, а также поможет понять все возможные варианты при принятии решения о том, что с ним делать. Наша программа SmartVestor — это бесплатный и простой способ связаться с квалифицированными специалистами по инвестициям в вашем регионе.Найдите своего профессионала сегодня!

Inherited 401 (k) s: ваше полное руководство

В идеальном мире вы сэкономили бы столько же денег, сколько вам нужно для выхода на пенсию в своем 401 (k). Но иногда люди в конечном итоге откладывают больше, чем могут потратить перед смертью. Когда это произойдет, тот, кто владелец счета назвал своим бенефициаром, получит оставшиеся средства в унаследованном 401 (k). Если вы только что узнали, что наследуете 401 (k), вам следует знать несколько вещей.

Средства, которые вы вкладываете в 401 (k), обычно откладываются по налогам, что означает, что ваши взносы уменьшают ваш налогооблагаемый доход за год, но позже вы должны платить налоги с ваших распределений. Если владелец счета умирает, не уплатив налогов на все свои сбережения, вместо этого ответственность за уплату налогов ложится на бенефициара 401 (k). Однако они могут контролировать, сколько они должны в некоторой степени, с помощью какой стратегии вывода средств они используют.

Источник изображения: Getty Images.

Что произойдет, если вы унаследуете 401 (k)?

Когда владелец счета открыл свой 401 (k), он назвал своих бенефициаров — человека или людей, которым они хотели бы получить свои пенсионные фонды в случае их смерти — в форме 401 (k) назначения бенефициара.Основной бенефициар, часто супруг (а), если владелец счета состоит в браке, получит деньги, если они еще живы и захотят потребовать их. Но если они скончались или не хотят получать средства, деньги переходят условным бенефициарам.

Как получатель вы должны решить, как вы хотите получить унаследованные средства 401 (k). Доступные параметры зависят от нескольких факторов, в том числе:

- Ваши отношения с владельцем счета

- Возраст владельца счета на момент смерти

- Когда умер владелец аккаунта

- Ваш возраст по отношению к владельцу счета на момент смерти

- Ваше здоровье

- Что позволяет план 401 (k)

Унаследованные 401 (k) варианты распространения

У вас есть следующие варианты вывода средств из унаследованного вами 401 (k).Они подробно обсуждаются ниже.

- Переведите деньги в свой 401 (k) или IRA (только для супругов).

- Возьмем единовременное распределение.

- Снимите все средства по истечении пяти лет после смерти владельца (только если владелец аккаунта умер до 2020 года).

- Снимите все средства по истечении 10 лет после смерти владельца (только если владелец аккаунта умер в 2020 году или позже).

- Распределите снятие средств на протяжении всей жизни, принимая необходимые ежегодные минимальные выплаты (ограниченные определенными правомочными бенефициарами, если владелец учетной записи умер в 2020 году или позже).

Переведите деньги на свой пенсионный счет

Обычно это излюбленная стратегия супругов, поскольку она позволяет им откладывать налоги на унаследованные средства 401 (k) до тех пор, пока они не снимут деньги при выходе на пенсию. Правительство рассматривает унаследованный 401 (k), который вы переносите на свой собственный счет, как если бы он был вашим все время, поэтому он может продолжать расти в течение месяцев или лет, прежде чем вам придется снимать с него деньги или платить налоги.

Обратной стороной этого подхода является то, что после завершения пролонгации вы не сможете получить доступ к деньгам, если вы моложе 59 1/2, без уплаты 10% штрафа за досрочное снятие плюс налоги.Так что, если вы думаете, что вам понадобятся деньги сейчас, это не лучший шаг.

Паушальное раздача

Паушальное распределение — это когда вы сразу снимаете все деньги с унаследованного вами 401 (k). Это просто и дает вам большой приток наличных денег, но вы должны платить налоги с этих средств в течение одного года. Обычно это означает, что вы в конечном итоге потеряете большую часть своего наследства обратно правительству, чем если бы вы использовали одну из других стратегий распределения, перечисленных здесь.

Пяти- и 10-летние правила

Пяти- и 10-летние правила позволяют вам снимать деньги всякий раз, когда они вам нужны, при условии, что все они снимаются с унаследованного 401 (k) к концу пятого или 10-го года, соответственно, после смерти владельца счета. Правило пяти лет применяется, если владелец учетной записи умер в 2019 году или ранее, и правило 10 лет применяется, если он умер в 2020 году или позже.

Эта стратегия дает вам больше гибкости с точки зрения того, когда вы снимаете деньги, и может помочь вам распределить налоговые обязательства на несколько лет.Если вы не являетесь супругом владельца учетной записи, правило 10 лет, вероятно, будет вашим лучшим выбором, поскольку федеральное правительство ужесточило ограничения на метод определения продолжительности жизни (обсуждается ниже) для владельцев учетных записей, которые умерли в 2020 году или позже.

Но если владелец учетной записи умер до 2020 года, вы можете предпочесть метод определения продолжительности жизни правилу пяти лет, если хотите получить максимальную отдачу от своего наследства. Правило пяти лет может даже не подойти вам, если владелец учетной записи уже получал необходимые минимальные распределения (RMD) до своей смерти.

Метод расчета продолжительности жизни

Метод ожидаемой продолжительности жизни требует, чтобы вы взяли RMD со счета на основе вашей ожидаемой продолжительности жизни, которую вы рассчитываете путем деления общей стоимости унаследованного 401 (k) на период распределения рядом с вашим возрастом в таблице средней продолжительности жизни IRS. Для каждого последующего года вы вычитаете единицу из периода распределения и делите оставшийся баланс на это новое число.

Эта стратегия популярна, потому что она позволяет вам распределять деньги на десятилетия и, возможно, в конечном итоге получить намного больше, чем в противном случае.Это также минимизирует влияние унаследованных фондов 401 (k) на ваши налоги в данном году. Вы всегда можете взять больше денег, чем RMD, если вам нужно, но это не обязательно.

Любой может использовать эту стратегию, если владелец учетной записи умер до 2020 года, но для владельцев учетных записей, которые умрут в 2020 году или позже, только следующие люди могут использовать метод ожидаемой продолжительности жизни:

- Выжившие супруги

- Несовершеннолетние дети владельца аккаунта (только до достижения совершеннолетия)

- Инвалиды или хронические больные

- Для всех, кто на момент смерти не более чем на 10 лет моложе владельца учетной записи