В России отменят повышенные пени и штрафы за просрочку платежей за ЖКУ :: Жилье :: РБК Недвижимость

adv.rbc.ru

adv.rbc.ru

adv.rbc.ru

Недвижимость

Телеканал

Pro

Инвестиции

Мероприятия

РБК+

Новая экономика

Тренды

Недвижимость

Спорт

Стиль

Национальные проекты

Город

Крипто

Дискуссионный клуб

Исследования

Кредитные рейтинги

Франшизы

Газета

Спецпроекты СПб

Конференции СПб

Спецпроекты

Проверка контрагентов

РБК Библиотека

Подкасты

ESG-индекс

Политика

Экономика

Бизнес

Технологии и медиа

Финансы

РБК Компании

adv. rbc.ru

rbc.ruadv.rbc.ru

Пени и штрафы за просроченные платежи отвяжут от выросшей до 20% ключевой ставки ЦБ

Фото: Алексей Зотов/ТАСС

Правительство России в 2022 году сможет отменять повышенные пени и штрафы за просрочку оплаты жилищно-коммунальных услуг, а также взносов за капитальный ремонт. Соответствующий закон подписал президент России Владимир Путин. Также документ дает возможность вводить мораторий на поверку счетчиков — с граждан не будут взимать пени и штрафы, если те не установили или не заменили счетчики учета коммунальных услуг.

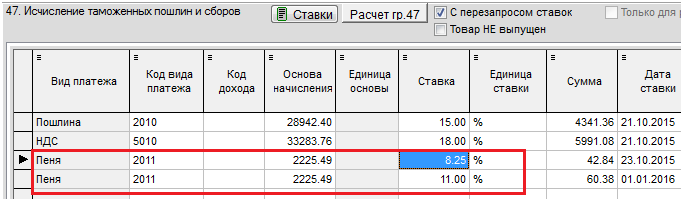

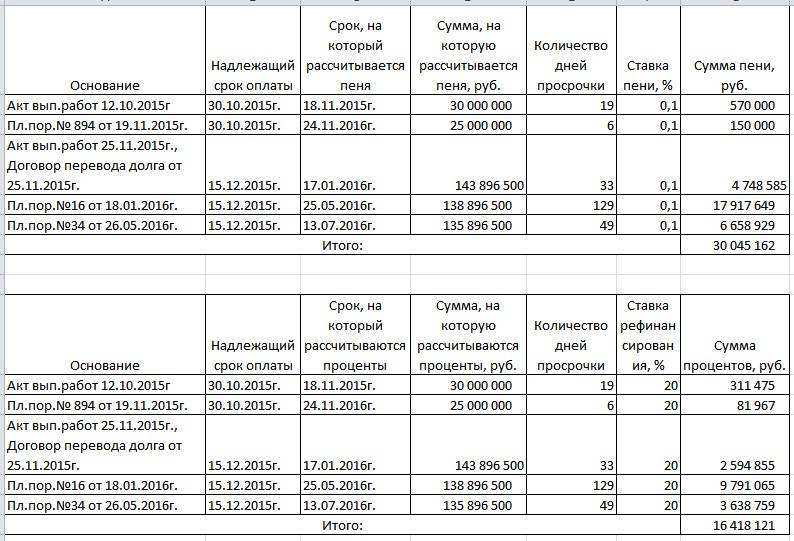

В настоящее время размер штрафов за неполное и несвоевременное внесение платы за жилье, коммунальные услуги и взносов за капремонт, согласно ст. 155 Жилищного кодекса, рассчитывается с учетом ключевой ставки ЦБ на день фактической оплаты.

Новым законом установлены особенности расчета указанных штрафных санкций в целях недопущения роста их размера в связи с повышением до 20% годовых Центральным банком ключевой ставки, говорилось в пояснительной записке к законопроекту.

adv.rbc.ru

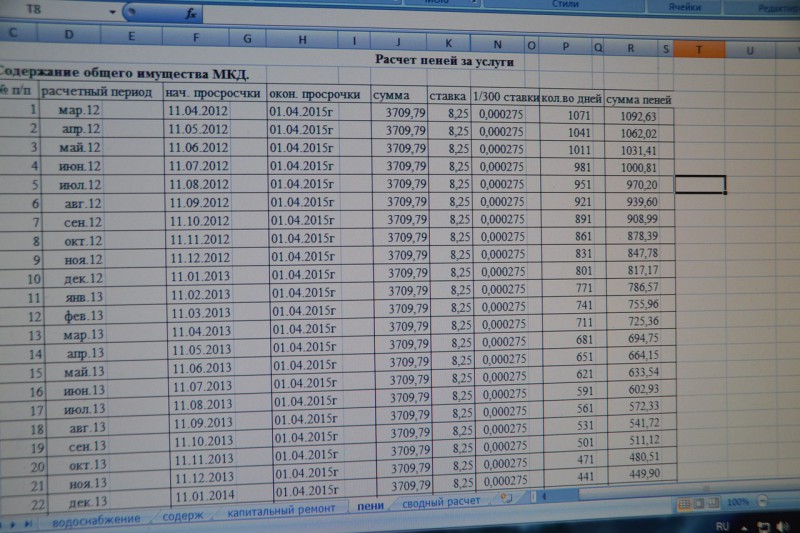

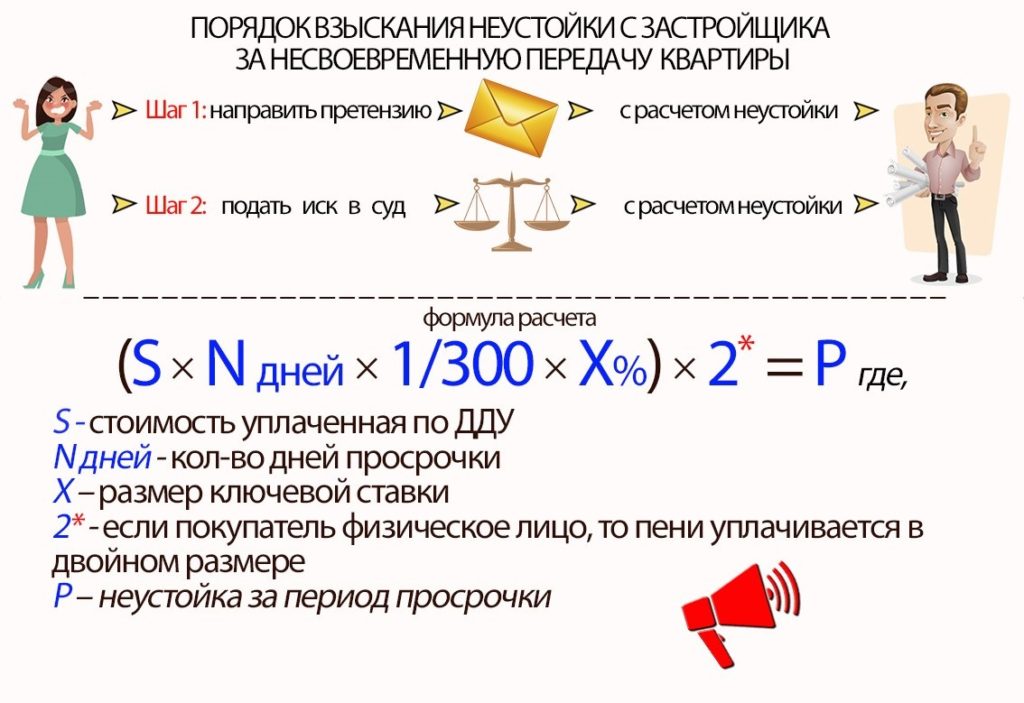

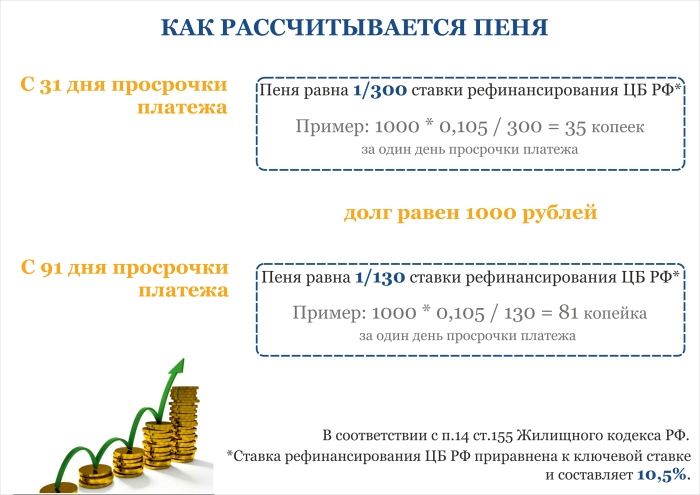

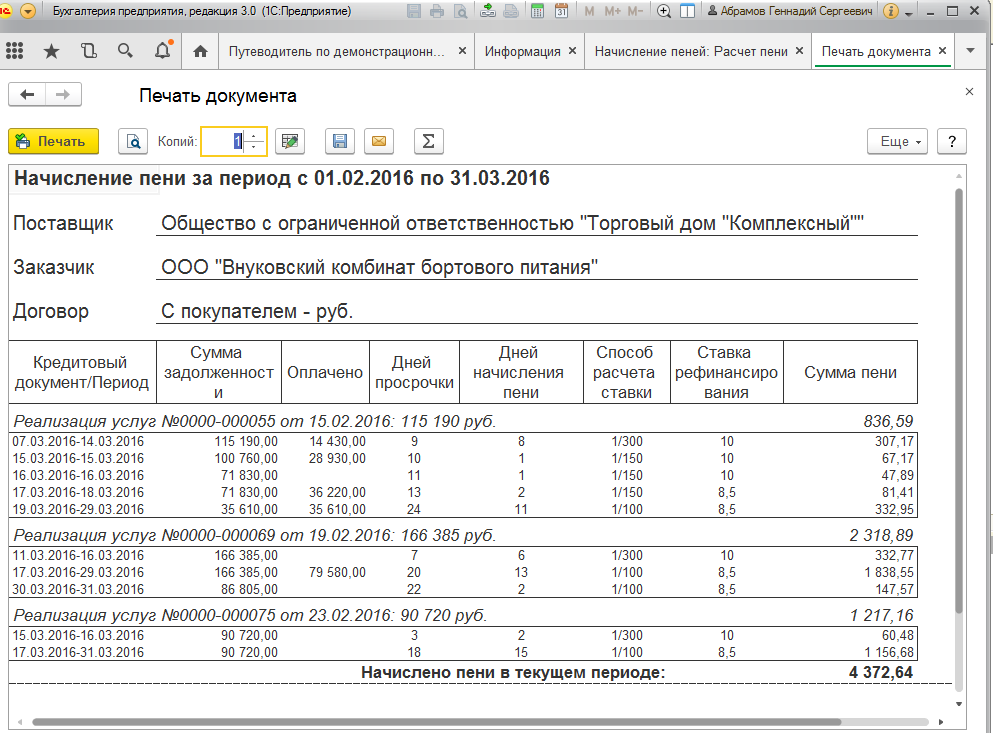

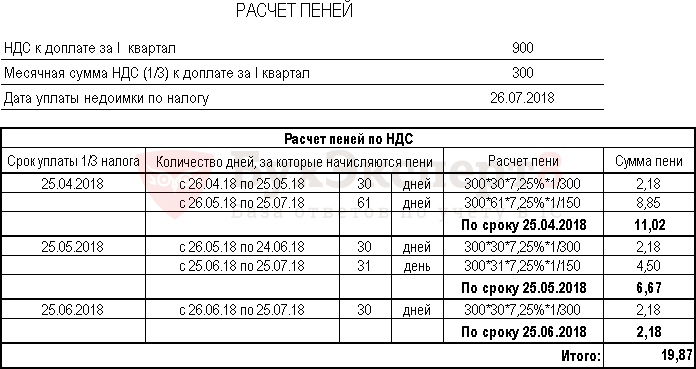

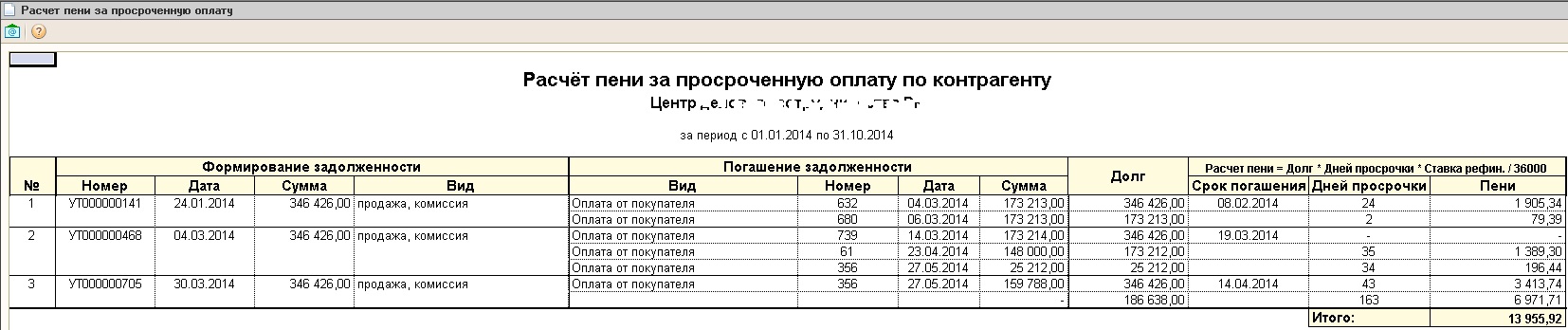

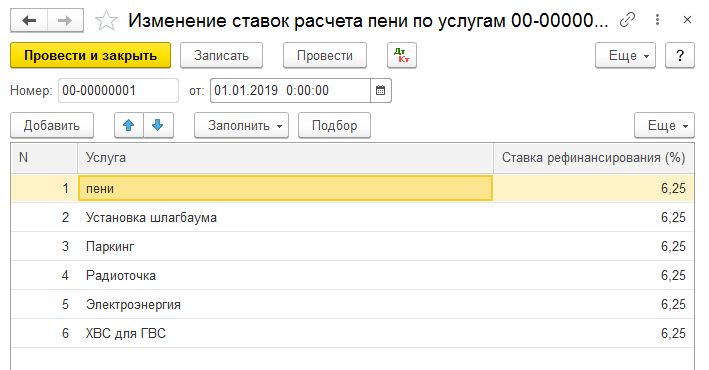

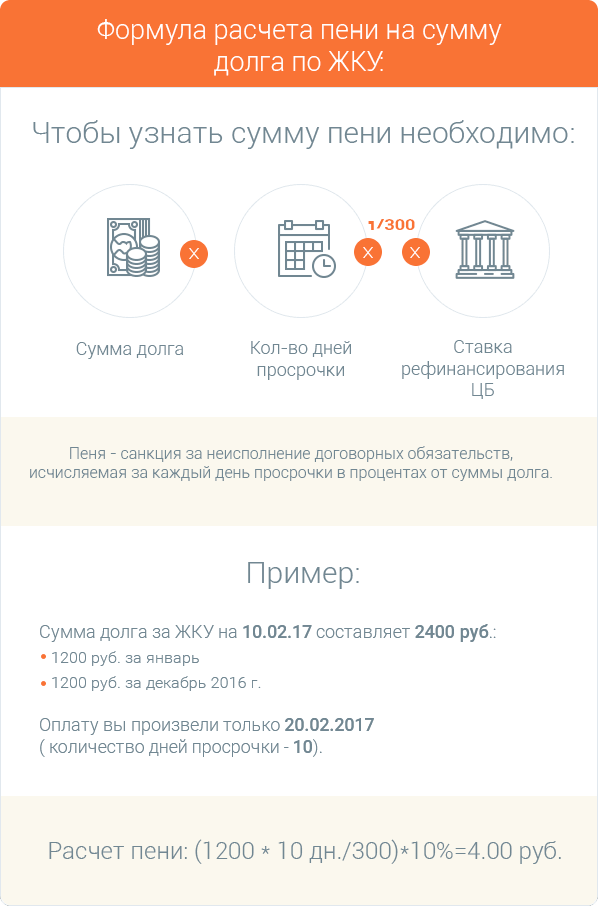

Пени за неоплату жилищно-коммунальных услуг начисляются с 31-го дня просрочки и составляют 1/300 ставки рефинансирования от суммы долга за каждый день. Начиная с 91-го дня, следующего за днем наступления установленного срока оплаты, по день фактической оплаты пени уплачиваются в размере 1/130 ставки рефинансирования Центробанка, действующей на день фактической оплаты, от невыплаченной в срок суммы за каждый день просрочки. Теперь у правительства появилась возможность временно отменить эту привязку и ввести другой порядок расчетов пени и штрафов.

Подобный мораторий на пени и штрафы за просрочку по оплате взносов за жилье, капремонт и ЖКУ вводили во время пандемии. Он действовал с апреля 2020 года до 1 января 2021 года.

Автор

Георгий Трушин

adv.rbc.ru

Пени и штрафы за долги по коммуналке решили отвязать от ключевой ставки — Газета.

Ru

RuПени и штрафы за долги по коммуналке решили отвязать от ключевой ставки — Газета.Ru | Новости

close

100%

В России отменят повышенные пени и штрафы за просрочку платежей за ЖКУ, которые ранее были привязаны к ключевой ставке ЦБ. Соответствующий закон подписал президент России Владимир Путин.

Правительство России в 2022 году сможет отменять повышенные пени и штрафы за просрочку оплаты жилищно-коммунальных услуг, а также взносов за капитальный ремонт, отмечается в законе.

В пояснительной записке к закону указано, что новые особенности расчета штрафных санкций необходимы в связи с повышением до 20% годовых Центральным банком ключевой ставки.

Там же указано, что появляется возможность на введение моратория на поверку счетчиков. То есть с россиян не будут брать пени и штрафы, если те не установили или не заменили приборы учета коммунальных услуг.

Пени за неоплату жилищно-коммунальных услуг начисляются с 31-го дня просрочки и составляют 1/300 ставки рефинансирования от суммы долга за каждый день. Уже с 91-го дня пени начисляются в размере 1/130 ставки рефинансирования Центробанка, действующей на день фактической оплаты. Ставка рефинансирования в России приравнена к ключевой ставке ЦБ.

В конце февраля общественники указали на возможный рост платы за коммунальные услуги в России из-за нового постановления правительства. Однако в Минстрое не согласны с такой оценкой и считают, что повышения платы за ЖКУ ожидать не стоит. Речь идет об изменениях, согласно которым плата за содержание общего имущества домов будет пересчитываться за фактически использованные объемы электричества, горячей и холодной воды, канализацию, а не в рамках норматива, как сейчас.

Подписывайтесь на «Газету.Ru» в Новостях, Дзен и Telegram.

Чтобы сообщить об ошибке, выделите текст и нажмите Ctrl+Enter

Новости

Дзен

Telegram

Анастасия Миронова

Захочу – накормлю, захочу – выпорю

О том, почему на некоторых детей ювенальная защита не распространяется

Джомарт Алиев

Запутались в сетях

О главных угрозах искусственного интеллекта

Юлия Меламед

Как мы переобули фашиста

О том, как посмотреть на одно событие с разных точек зрения

Георгий Бовт

«Если он невежественен и малокультурен, то мы ему поможем»

О том, как Сталин начал восхождение к власти

Георгий Малинецкий

Вначале было слово

О чистоте русского языка

Как IRS рассчитывает штрафы и проценты?

Несвоевременная уплата налога на заработную плату влечет за собой начисление штрафов и процентов налогоплательщику. Уведомления о просроченном налоговом штрафе IRS почти невозможно расшифровать.

Срок давности

НЕТ срока давности в отношении непредставления и предоставления отчетности по налогам на заработную плату (социальное обеспечение, медицинская помощь, пособие по безработице, удержанный подоходный налог). Также не существует ограничений на исчисление налога, штрафов и процентов при подаче ложной налоговой декларации. Налоги с занятости домохозяйств перечисляются вместе с налоговая декларация работодателя 1040 подоходного налога. Любой домашний работодатель, не уплативший эти налоги, де-юре представил ложную налоговую декларацию и, таким образом, подлежит штрафу за неуплату налогов.

Также не существует ограничений на исчисление налога, штрафов и процентов при подаче ложной налоговой декларации. Налоги с занятости домохозяйств перечисляются вместе с налоговая декларация работодателя 1040 подоходного налога. Любой домашний работодатель, не уплативший эти налоги, де-юре представил ложную налоговую декларацию и, таким образом, подлежит штрафу за неуплату налогов.

Типы штрафных санкций IRS

— Штрафы за несвоевременную подачу налоговой декларации

Если вы должны уплатить налог и не подать налоговую декларацию вовремя , согласно правилам IRS, штрафы начисляются и добавляются к вашему счету. Штрафы составляют в дополнение к ОБА причитающихся налогов и процентов по просроченным налогам. Общие штрафы за несвоевременную подачу налоговой декларации обычно составляют 5% от суммы налога, причитающейся за каждый месяц или часть месяца, в течение которого ваша декларация просрочена, до пяти месяцев (25%). Если ваша декларация просрочена более чем на 60 дней, минимальный штраф за несвоевременную подачу составляет 100 долларов США или 100% причитающегося налога в зависимости от того, что меньше.

— Штрафы за просрочку платежа

Если вы подаете документы вовремя, но не выплачиваете все суммы, причитающиеся вовремя , вам, как правило, придется заплатить штраф за просрочку платежа в размере половины одного процента (0,5%) от суммы фактический налог, причитающийся за каждый месяц или часть месяца, в течение которого налог остается неуплаченным с установленной даты до полной уплаты налога. Максимального предела штрафа за неуплату штрафа нет.

—

Неуплата штрафаЕсли вы не уплатите налоги, IRS наложит на вас штраф в зависимости от того, как долго ваши просроченные налоги остаются неуплаченными. Штраф будет представлять собой процент от налогов, которые вы либо не заплатили, либо не указали в декларации. IRS взимает 0,5% от ваших неуплаченных налогов за каждый месяц или часть месяца, в течение которых ваши налоги остаются неуплаченными. Максимальная сумма штрафа за неуплату штрафа составляет 25% от неуплаченных налогов.

Обязательно заплатите налоги в течение 10 дней с момента неуплаты уведомления. Через 10 дней штраф увеличивается до 1%.

Через 10 дней штраф увеличивается до 1%.

—

Недоплата расчетного налогаНедоплата расчетного налога может применяться к физическим или юридическим лицам. В обоих случаях штраф налагается, когда физическое или юридическое лицо не уплачивает расчетную сумму налога на свой доход или уплата задерживается. Штраф рассчитывается на основе недоплаты, даты, когда платеж должен был быть выплачен и недоплачен, а также ежеквартальной процентной ставки за недоплату.

—

Штрафы за точностьШтрафы за неточность применяются, когда человек требует вычетов, на которые он не претендует, или не сообщает обо всех своих доходах. Есть два распространенных примера этого:

- Небрежность или игнорирование правил или положений: физическое лицо может получить этот штраф, если оно не предпринимает разумных попыток следовать законам о налоговых декларациях или намеренно игнорирует налоговое законодательство при подаче декларации. их возвращение.

- Существенное занижение подоходного налога: физическое лицо получает этот штраф, когда налог, указанный в его декларации, занижен на 10% или 5000 долларов США в зависимости от того, какая сумма больше.

—

Неоплаченные чекиШтраф за опоздание начисляется, если на банковском счете физического лица недостаточно средств для осуществления платежа. Банк вернет электронный платеж или чек и аннулирует его, а сумма будет объявлена неоплаченной. Стоимостью штрафа в этом случае является сумма платежа или 25 долларов, если сумма платежа меньше 1250 долларов, или 2% от суммы платежа, если она больше 1250 долларов.

Контрольный список налогового законодательства для няни

Процентные начисления

Налоговая служба будет начислять проценты по просроченным или неуплаченным налогам независимо от причины. Покрываемый период всегда начинается с первоначальной даты подачи декларации и заканчивается с получением платежа IRS. Вы можете понести процентные расходы за несвоевременную подачу налоговой декларации или просто за допущение математической ошибки в налоговой декларации.

Вы можете понести процентные расходы за несвоевременную подачу налоговой декларации или просто за допущение математической ошибки в налоговой декларации.

Как правило, проценты начисляются на любой неуплаченный налог с первоначальной даты подачи декларации до даты платежа. Процентная ставка по неуплаченному федеральному налогу определяется и публикуется каждые три месяца. Это федеральная краткосрочная процентная ставка плюс 3 процента. Проценты начисляются ежедневно. В настоящее время ставка составляет 7%*.

*Обновлено в январе 2022 г.

Планы обслуживания и цены

Снижение штрафов и процентов IRS

IRS потребует, чтобы штрафы и проценты были уплачены в полном объеме, прежде чем будет принято решение об уменьшении. Как только вы оплатите счет, «счетчик» остановится, и вам не будут начисляться дополнительные проценты.

Как правило, вы можете запросить смягчение наказания, если укажете причину. Проценты за просроченные налоговые платежи не могут быть снижены, за исключением чрезвычайных обстоятельств.

Налогоплательщик, который добровольно делает шаг вперед и исправляет недостаток в ранее поданной декларации (НЕ ОБНАРУЖЕННЫЙ В ПРОВЕРКЕ!), часто успешно добивается снижения штрафа.

Чтобы запросить смягчение штрафа, напишите в офис IRS, выставивший счет, в сроки, установленные IRS. Обязательно четко и кратко опишите причину и предоставьте любую подтверждающую документацию, которая у вас может быть. У нас было много клиентов, которым удалось уменьшить штрафы за просрочку платежа с помощью следующего заявления:

«Бухгалтерская ошибка привела к занижению заработной платы за [ПЕРИОД]. Я (Мы) немедленно и добровольно исправил запись и уплатил причитающиеся налоги, как только ошибка была обнаружена. Я (Мы) признаем, что проценты по просроченным налогам подлежат уплате.

Тем не менее, я (мы) со всем уважением прошу снизить штраф за несвоевременную подачу документов».

Мы обнаружили, что процесс корректировки IRS занимает от 30 до 60 дней с момента подачи запроса на снижение выбросов.

» Дополнительная информация: Процесс сбора IRS

» Налоговые льготы для работодателя

» Инструменты для расчета зарплаты няни

Калькулятор штрафов и процентов IRS | 20/20 Налоговая резолюция

РАСЧЕТ СЕЙЧАС. ЭТО ПРОСТО.

Штрафы и пени значительно увеличат вашу задолженность перед IRS или налоговыми органами штата. Чем дольше вы ждете подачи и оплаты, тем более сложной может стать ситуация. Для начала нам нужно собрать некоторую основную информацию ниже.

Включите JavaScript для просмотра калькулятора расчетного остатка.

Не платите больше, чем нужно! Позвольте нам помочь вам, пока не стало хуже.

Свяжитесь с нами сегодня

* Отказ от ответственности:

Целью этого инструмента является проиллюстрировать, каким образом штраф и проценты могут значительно увеличить ответственность. Результат не должен быть неправильно истолкован как выплата IRS или налоговым органам штата. Этот инструмент предполагает, что декларация не была подана в течение пяти месяцев с установленной даты (включая продление), что после подачи не было произведено никаких платежей и что все требуемые депозиты не были внесены своевременно.

Результат не должен быть неправильно истолкован как выплата IRS или налоговым органам штата. Этот инструмент предполагает, что декларация не была подана в течение пяти месяцев с установленной даты (включая продление), что после подачи не было произведено никаких платежей и что все требуемые депозиты не были внесены своевременно.

Калькулятор штрафов и процентов IRS

Если вы находитесь в ситуации, когда вам нужно платить налоги с опозданием, вы, вероятно, задаетесь вопросом, сколько IRS взимает проценты и сколько IRS плата за штрафы.

Точная сумма, которую вы заплатите, зависит от множества факторов.

Три основных фактора, которые определяют размер вашей задолженности:

- Своевременно ли вы подали налоговую декларацию

- Сколько ты еще должен

Хотя IRS рассматривает каждый штраф за просрочку платежа в каждом конкретном случае, налоговый калькулятор IRS может дать вам довольно точное представление о том, сколько вы будете должны в виде процентов и штрафов.

Содержание

- Как рассчитываются проценты IRS?

- Почему IRS взимает штрафы

- Как узнать, должны ли вы уплатить штраф IRS?

- Взимает ли IRS проценты со штрафов?

- Типы штрафов IRS

- Прощает ли налоговая служба когда-либо штрафы

- Как оспорить штраф IRS?

- Что такое первое снижение штрафа IRS?

- Что произойдет, если вы пропустите год подачи налоговой декларации?

- Заключение

[Tweet «Калькулятор штрафов и процентов IRS @2020TaxResInc»]

Как рассчитываются проценты IRS?

Между процентами и штрафами проще рассчитать проценты. Процентная ставка IRS определяется федеральной краткосрочной ставкой плюс 3% для большинства физических лиц.

Федеральная краткосрочная ставка на январь 2022 года составляет 0,44%. Федеральная «краткосрочная ставка» определяется на основе среднемесячной рыночной доходности рыночных облигаций Соединенных Штатов со сроком погашения три года или менее.

По состоянию на 1 января 2022 года Налоговая служба объявила, что процентные ставки останутся прежними в течение первого квартала. Ставки:

- 3% за переплату (два (2) процента в случае корпорации)

- 0,5% на часть корпоративной переплаты, превышающую 10 000 долларов США

- 3% за недоплату

- 5% для крупных корпоративных недоплат

Имейте в виду, что прогнозируется, что процентные ставки начнут расти в 2022 году, поэтому эти цифры могут и, вероятно, изменятся. Проценты начисляются ежедневно, поэтому каждый день, когда вы задерживаете уплату налогов, вы будете должны больше на остаток.

Таким образом, если вы должны IRS 10 000 долларов и просрочили платеж на 90 дней, общая сумма начисленных процентов составит около 75 долларов.

Почему IRS взимает штрафы?

Если нехватка средств для покрытия налоговых обязательств не вызывает у вас достаточного стресса, IRS не проявляет особой снисходительности, когда дело доходит до штрафов. Сумма вашего штрафа в долларах зависит от типа штрафа и времени, необходимого для его выплаты. IRS заявляет, что целью штрафов является поощрение добровольного соблюдения.

Сумма вашего штрафа в долларах зависит от типа штрафа и времени, необходимого для его выплаты. IRS заявляет, что целью штрафов является поощрение добровольного соблюдения.

Как узнать, должны ли вы уплатить штраф IRS?

Когда IRS взимает с вас штраф, они отправят вам уведомление или письмо по почте. В уведомлении или письме будет указано, каков штраф, причина, по которой вам было предъявлено обвинение, и что делать дальше.

Каждое уведомление будет содержать идентификационный номер. Если вы сможете решить свою проблему, в некоторых случаях штраф может не применяться.

Взимает ли IRS проценты со штрафов?

IRS начисляет проценты на штрафы. Дата, когда они начинают взимать проценты, зависит от типа и суммы штрафа. Увеличение процентов будет постепенно увеличивать сумму, которую вы должны, до тех пор, пока ваш баланс не будет выплачен в полном объеме.

Получить бесплатную консультацию

Мы стремимся найти решения

Подробнее

Типы штрафов IRS

Существует несколько различных видов штрафов IRS, за которые вы можете взимать плату. Чем больше вы понимаете, какие виды наказаний существуют, тем лучше вы сможете ориентироваться в них, сталкиваясь с ними, или вообще избегать их.

Чем больше вы понимаете, какие виды наказаний существуют, тем лучше вы сможете ориентироваться в них, сталкиваясь с ними, или вообще избегать их.

Налоговое управление США налагает штрафы по многим причинам, наиболее распространенными из которых являются случаи, когда вы этого не делаете:

- Своевременно подайте налоговую декларацию

- Платите все налоги своевременно и надлежащим образом

- Подготовить точную декларацию

- Предоставьте точную информацию

Штраф за непредставление налоговой декларации

Штраф за непредставление налоговой декларации применяется, если вы не подали налоговую декларацию в установленный срок. Штраф – это процент от неуплаченных вовремя налогов.

Штраф рассчитывается на основе того, насколько поздно вы подали налоговую декларацию, и суммы неуплаченного налога на первоначальную дату уплаты.

Неуплаченный налог представляет собой общую сумму налога, которую необходимо указать в декларации, за вычетом сумм, уплаченных путем удержания, расчетных налоговых платежей и разрешенных возвратных зачетов.

Штраф за непредставление налоговой декларации рассчитывается следующим образом:

- 5% от неуплаченных налогов за каждый месяц или часть месяца, в течение которого налоговая декларация просрочена. Штраф не будет превышать 25% от общей суммы неуплаченных налогов.

- Если также осуществляется доступ к Штрафу за неуплату, Штраф за неуплату уменьшается на сумму Штрафа за неуплату за этот месяц, при этом совокупный штраф составляет 5 % за каждый месяц или часть месяца, в течение которого вы возвращали товар. поздно.

- После 5 месяцев неуплаты штраф за неуплату штрафа будет максимальным, но неуплата штрафа будет продолжаться до тех пор, пока налог не будет уплачен, но не более 25 % от неуплаченного налога на дату уплаты.

- Если ваша декларация просрочена более чем на 60 дней, минимальный штраф за непредставление декларации составляет 435 долларов США или 100% налога, который должен быть указан в декларации, в зависимости от того, что меньше.

IRS Неуплата штрафа

Неуплата штрафа применяется к налогоплательщикам, которые не уплачивают налог, указанный в их налоговой декларации, в установленный срок или утвержденный продленный срок. Наложенный штраф представляет собой процент от неуплаченных налогов.

Наложенный штраф представляет собой процент от неуплаченных налогов.

Налоговое управление рассчитывает штраф за неуплату на основании того, как долго просроченные налоги остаются неуплаченными. Неуплаченный налог — это общая сумма налога, которую необходимо указать в декларации, за вычетом сумм, уплаченных путем удержания, расчетных налоговых платежей и разрешенных возвратных зачетов.

Неуплата штрафа не может превышать 25% от общей суммы неуплаченного налога. Штраф за неуплату налога рассчитывается следующим образом:

- Штраф за неуплату налога составляет 0,5% от суммы неуплаченных налогов за каждый месяц или часть месяца, в течение которого остаток налога остается неуплаченным. Штраф не будет превышать 25% от суммы неуплаченных налогоплательщиком налогов.

- Если в одном и том же месяце применяются как Неуплата, так и Штраф за непредставление, Штраф за непредставление декларации будет уменьшен на сумму Штрафа за неуплату, примененного в этом месяце.

Например, вместо 5% штрафа за непредоставление документов за месяц IRS применит штраф в размере 4,5% за непредставление документов и 0,5% штраф за неуплату налогов.

Например, вместо 5% штрафа за непредоставление документов за месяц IRS применит штраф в размере 4,5% за непредставление документов и 0,5% штраф за неуплату налогов. - Если вы как физическое лицо подали налоговую декларацию вовремя и у вас есть утвержденный план платежей, Штраф за неуплату уменьшается до 0,25% в месяц (или неполный месяц) в течение утвержденного плана платежей.

- Если вы не уплатите налог в течение 10 дней после получения уведомления от IRS о намерении взыскать налог, штраф за неуплату налога составляет 1% в месяц или неполный месяц.

- Налоговое управление США взимает полную ежемесячную плату, даже если вы полностью уплатили налог до окончания месяца.

Штраф IRS за неточность

Штраф за неточность применяется, если вы недоплачиваете налог, который должен быть указан в вашей декларации. Недоплата может произойти, когда вы не сообщаете обо всех своих доходах или требуете вычетов или кредитов, на которые вы не имеете права.

Налоговое управление США применяет к физическим лицам два вида штрафных санкций, связанных с неточностью:

- Халатность за несоблюдение правил или положений

- Существенное занижение подоходного налога

IRS применяет халатность, когда определяет, что вы не предприняли разумных попыток следовать налоговому законодательству при подготовке налоговых деклараций. Игнорирование означает, что вы небрежно, опрометчиво или преднамеренно игнорируете налоговые правила или положения.

Примеры небрежности включают:

- Неведение записей, доказывающих, что вы имеете право на зачеты или вычеты, на которые вы претендовали

- Не включая в вашу налоговую декларацию доход, указанный в информационной декларации, например доход, указанный в форме 109.9

- Отсутствие проверки правильности вычета или кредита, которые кажутся завышенными

Значительная заниженная оценка налога имеет место, если вы занижаете свои налоговые обязательства на 10% от суммы налога, которая должна быть указана в вашей налоговой декларации, или на 5000 долларов США, в зависимости от того, что больше.

IRS Недоплата расчетного налога Штраф

Недоплата расчетного налога физическими лицами Штраф применяется, если вы не платите достаточно расчетного налога со своего дохода или уплачиваете его с опозданием. Штраф может применяться, даже если вам причитается возмещение.

Налоговое управление США рассчитывает сумму штрафа на основе суммы налога, указанной в вашей первоначальной декларации или в более поздней декларации, которую вы подали в установленный срок или ранее. Налог, указанный в декларации, представляет собой ваш общий налог за вычетом общей суммы возмещаемых кредитов.

IRS рассчитывает штраф на основе следующего:

- Сумма недоплаты

- Период, когда недоплата должна была быть произведена и недоплачена

- Процентная ставка по недоплате, которую IRS публикует ежеквартально

Штраф за неуплату налогов IRS

Штраф за неуплату налогов применяется к работодателям, которые не вносят налоговые депозиты вовремя, в надлежащем размере и/или надлежащим образом.

Налоги, уплачиваемые работодателем, включают федеральный подоходный налог, налоги на социальное обеспечение и медицинскую помощь, а также федеральный налог на безработицу. Штраф представляет собой процент от налогов, не внесенных вовремя, в нужной сумме или надлежащим образом.

Налоговое управление США рассчитывает сумму Штрафа за неуплату депозита на основе количества календарных дней просрочки вашего депозита, начиная с даты платежа.

Например, если ваш депозит просрочен более чем на 15 календарных дней, IRS не добавляет штраф в размере 10% к предыдущим штрафам в размере 2% и 5% за просрочку платежа. Вместо этого ваш новый общий штраф составит 10%.

| Количество дней, в течение которых ваш депозит просрочен | Размер штрафа |

|---|---|

| 1-5 календарных дней | 2% от невыплаченного депозита |

| 6-15 календарных дней | 5% от невыплаченного депозита |

| Более 15 календарных дней | 10% от невыплаченного депозита |

| Более 10 календарных дней после даты вашего первого уведомления или письма (например, Уведомление CP220) или В день, когда вы получили уведомление или письмо о немедленной оплате (например, Уведомление CP504J) | 15% от невыплаченного депозита |

Мы стремимся находить решения

Узнать больше

Штраф за возврат информации IRS

Штраф за возврат информации можно получить, если вы не подадите декларацию или не предоставите отчеты получателя платежей вовремя. Налоговое управление США взимает штрафы за каждую налоговую декларацию, которую вы не представили должным образом вовремя, и за каждую выписку о получателе платежа, которую вы не предоставили.

Налоговое управление США взимает штрафы за каждую налоговую декларацию, которую вы не представили должным образом вовремя, и за каждую выписку о получателе платежа, которую вы не предоставили.

Максимальные штрафы различны для малого и крупного бизнеса. Максимального штрафа за умышленное игнорирование нет.

| Налоговый год | Опоздание до 30 дней | с опозданием на 31 день до 1 августа | После 1 августа или не подано | Преднамеренное игнорирование |

|---|---|---|---|---|

| 2023 | 50 долларов | 110 $ | 290 долларов | 580 долларов |

| 2022 | 50 долларов | $110 | 280 долларов | 570 долларов |

| 2021 | 50 долларов | 110 $ | 280 долларов | 560 долларов |

Прощает ли налоговая служба когда-либо штрафы?

Налоговое управление США может снять или уменьшить некоторые штрафы, если вы действовали «добросовестно» и можете указать разумную причину, по которой вы не смогли выполнить свои налоговые обязательства. По закону IRS не может отменить или уменьшить проценты, если штраф не будет снят или уменьшен.

По закону IRS не может отменить или уменьшить проценты, если штраф не будет снят или уменьшен.

IRS определяет разумную причину после изучения всех фактов и обстоятельств в вашей ситуации. Они говорят, что «рассмотрят любую причину, которая доказывает, что вы использовали всю обычную деловую осторожность и осмотрительность для выполнения своих федеральных налоговых обязательств, но, тем не менее, не смогли этого сделать».

Налоговое управление США сочтет любой из следующих уважительными причинами для непредставления налоговой декларации:

- Пожар, несчастный случай, стихийное бедствие или другие беспорядки

- Невозможность получения записей

- Смерть, тяжелая болезнь, потеря трудоспособности или неизбежное отсутствие налогоплательщика или члена его семьи

- Другая причина, свидетельствующая о том, что вы проявили всю обычную деловую осторожность и осмотрительность для выполнения своих федеральных налоговых обязательств, но, тем не менее, не смогли этого сделать

- Примечание: Отсутствие средств само по себе не является уважительной причиной для несвоевременной подачи документов или оплаты.

Однако причины нехватки средств могут соответствовать критериям разумной причины для неуплаты штрафа.

Однако причины нехватки средств могут соответствовать критериям разумной причины для неуплаты штрафа.

Факты, которые IRS запросит для установления разумной причины:

- Что произошло и когда?

- Какие факты и обстоятельства помешали вам подать налоговую декларацию или уплатить налог в течение периода времени, когда вы не подали и/или не уплатили налоги вовремя?

- Как факты и обстоятельства повлияли на вашу способность подавать и/или платить налоги или выполнять другие повседневные обязанности?

- Как только факты и обстоятельства изменились, какие действия вы предприняли для подачи и/или уплаты налогов?

- В случае с корпорацией, недвижимостью или трастом, имело ли пострадавшее лицо или ближайший член семьи этого лица исключительные полномочия на оформление декларации или внесение депозита или платежа?

Общие документы, которые Налоговое управление США запросит для установления уважительной причины:

- Больничные или судебные записи или письмо от врача для подтверждения болезни или недееспособности с конкретными датами начала и окончания

- Документирование стихийных бедствий или других событий, препятствующих соблюдению требований

Как оспорить штраф IRS?

Если вы не согласны с суммой, которую, согласно данным IRS, вы должны выплатить, у вас есть возможность оспорить штраф. Вы можете попытаться позвонить в IRS или написать письмо с указанием причин, по которым IRS должна пересмотреть штраф. Подпишите и отправьте свое письмо вместе со всеми сопроводительными документами на адрес IRS, указанный в уведомлении или письме.

Вы можете попытаться позвонить в IRS или написать письмо с указанием причин, по которым IRS должна пересмотреть штраф. Подпишите и отправьте свое письмо вместе со всеми сопроводительными документами на адрес IRS, указанный в уведомлении или письме.

Следующая информация должна быть в письме или под рукой, если вы позвоните:

- Уведомление или письмо, отправленное IRS

- Наказание, которое вы хотите, чтобы они пересмотрели

- Для каждого штрафа объяснение, почему вы считаете, что его следует снять

Что такое Смягчение штрафа IRS в первый раз?

Отказ от уплаты штрафа в первый раз (FTA) является административным отказом, который IRS может предоставить, чтобы избавить налогоплательщиков от непредоставления документов, неуплаты и неуплаты штрафов при соблюдении определенных критериев.

Политика, лежащая в основе этой процедуры, заключается в поощрении налогоплательщиков за их чистую историю соблюдения требований и идею о том, что каждый имеет право на одну честную ошибку.

FTA не применяется к другим видам штрафов, таким как штраф за точность или неуплату предполагаемого налогового штрафа.

Чтобы претендовать на снижение штрафа впервые, вы должны соответствовать следующим критериям:

- Соблюдение правил подачи: Вы должны подать (или подать действительное расширение для) все требуемые декларации и не должны иметь невыполненный запрос на возврат из налоговой.

- Соответствие платежам: Вы должны уплатить или договориться об уплате всех причитающихся налогов (может быть в рассрочку, если платежи являются текущими).

- Чистая история штрафов: У вас не должно быть предыдущих штрафов (кроме возможного налогового штрафа) за предыдущие три года.

Что произойдет, если я пропущу год подачи налоговой декларации?

Некоторые люди годами не подают свои налоговые декларации. Пропустив налоговый год, они нервничают из-за неизвестных последствий и вместо того, чтобы исправить ситуацию, пускают ее в снежный ком.

Лучшее решение — застрять и не допустить, чтобы это повторилось. Каким бы плохим ни было ваше положение, игнорирование только усугубит его.

При рассмотрении того, что поставлено на карту, каждый раз, когда вы решаете не подавать документы, имейте в виду следующие три факта:

Это незаконно:

Закон требует, чтобы вы подавали документы каждый год, когда вы обязаны подавать документы. Правительство может подвергнуть вас гражданскому и даже уголовному наказанию за непредставление налоговой декларации.

Вы будете оштрафованы:

Штраф за несвоевременную подачу налоговой декларации составляет 5% от ежемесячной суммы налога в течение первых пяти месяцев – до 25% от суммы вашего налогового счета. IRS продолжает взимать проценты, пока вы не погасите остаток. Штрафы за просрочку платежа со временем накапливаются, поэтому всегда лучше подать заявление, даже если вы не можете заплатить причитающиеся налоги.

Вы можете лишиться возмещения:

Если вы должны были вернуть возмещение, вы можете лишиться возмещения в зависимости от того, как поздно вы подадите заявку. Чтобы получить возмещение, вы должны подать декларацию в течение трех лет с установленной даты.

Чтобы получить возмещение, вы должны подать декларацию в течение трех лет с установленной даты.

Если вы пропустили один или несколько лет подачи налоговой декларации, пусть вас не пугают штрафы за несвоевременную подачу налоговой декларации. Специалист по налогам может помочь оценить вашу ситуацию, показать вам, чего ожидать, и составить план, который поможет вам вернуться в нужное русло как можно быстрее и безболезненнее.

Заключение

Независимо от того, нужна ли вам помощь с налогами на заработную плату или индивидуальными налогами, работа с экспертом по урегулированию налогов может сэкономить вам деньги, штрафы и проценты, а также вернуть вас туда, где вы хотите быть быстрее, чем вы думаете.

Агенты по урегулированию налогов являются экспертами по урегулированию споров, и сотрудничество с ними потенциально может сэкономить вам много денег и даже спасти ваш дом или имущество. Чем дольше вы ждете, тем больше рискуете своим домом, бизнесом, банковскими счетами и другими активами.

Например, вместо 5% штрафа за непредоставление документов за месяц IRS применит штраф в размере 4,5% за непредставление документов и 0,5% штраф за неуплату налогов.

Например, вместо 5% штрафа за непредоставление документов за месяц IRS применит штраф в размере 4,5% за непредставление документов и 0,5% штраф за неуплату налогов. Однако причины нехватки средств могут соответствовать критериям разумной причины для неуплаты штрафа.

Однако причины нехватки средств могут соответствовать критериям разумной причины для неуплаты штрафа.