как потратить, как использовать для ипотеки

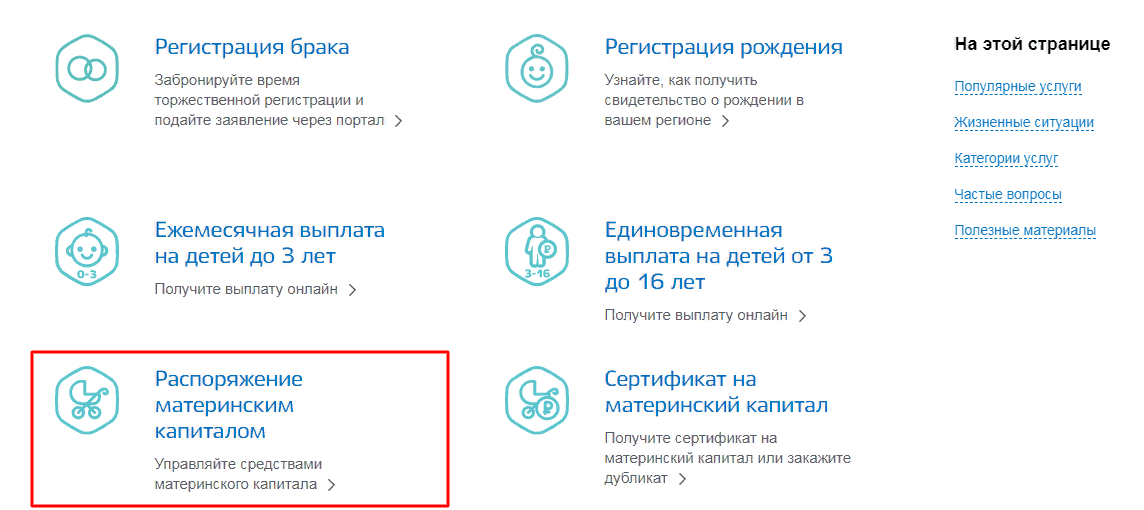

Распорядитесь средствами материнского капитала

Оформить заявку

Кто может получить материнский капитал

Женщина ― родившая/усыновившая ребенка

Мужчина ― единственный усыновитель ребенка

Отец или усыновитель ребенка

Несовершеннолетний ребенок или учащийся по очной форме обучения

О материнском капитале

Сертификат на материнский капитал оформляется автоматически

Информация направляется в личный кабинет владельца сертификата на сайте Социального фонда России или портале Госуслуг

Семья может распоряжаться материнским капиталом, получив сертификат в электронной форме в беззаявительном порядке

Как потратить материнский капитал?

На оплату первоначального взноса по кредиту

На частичное или полное погашение задолженности по ипотечному кредиту

Оформить ипотекуПодробнее

Размер материнского капитала

Для семей с одним ребенком, рожденным

или усыновленным с 2020 г.

Для семей с двумя детьми, рожденными или усыновленными с 2007 по 2019 годы, а также для семей с тремя и более детьми, если до их появления права на материнский капитал не было

Для семей, в которых второй ребенок появился с 2020 года. А также третий и любой следующий ребенок, если до их появления права на материнский капитал не было

Размер материнского капитала ежегодно индексируется государством, изменение его размера не требует замены сертификата

Как использовать материнский капитал для погашения ипотеки

Ноль визитов в банк, ноль документов

Оформите онлайн-заявку на частичное или полное погашение задолженности по ипотечному кредиту

Подать заявление на материнский капитал может как владелец сертификата, так и его супруг(а), если последний является заемщиком по кредиту

Шаг 1: Подготовить пакет документов

Документы для подачи заявления

Шаг 2: Оформить заявление

Инструкция по оформлению

Шаг 3: Подать заявление

Как подать заявление

Частые вопросы

Как я могу потратить средства маткапитала в банке ВТБ?

Вы можете потратить материнский капитал (МСК) на улучшение жилищных условий — покупку недвижимости. Этими деньгами вы можете частично или полностью погасить ранее оформленный ипотечный кредит, а также использовать их как первый взнос по новому займу.

Этими деньгами вы можете частично или полностью погасить ранее оформленный ипотечный кредит, а также использовать их как первый взнос по новому займу.

МСК подходит для оплаты жилья в новостройках и на вторичном рынке. При использовании этой выплаты Социальный фонд РФ (СФР) переводит деньги спустя определенное время. Поэтому при приобретении квартиры важно согласовывать условия: порядок и сроки перечисления денег.

Чтобы подать заявку на распоряжение сертификатом, вам не нужно посещать отделение банка, все можно сделать в дистанционном режиме. В удобное время зайдите в личный кабинет ВТБ Онлайн или в интернет-банк. Услуга доступна только действующим ипотечным клиентам ВТБ.

Процесс подачи заявки на распоряжение МСК состоит из двух этапов:

уточнение права на МСК и его суммы на лицевом счете СФР

оформление заявки о распоряжении средствами маткапитала

С его помощью вы можете погасить основной долг (часть долга) и % по действующему ипотечному займу, а также использовать его как первый взнос по вновь оформляемому займу.

После одобрения заявки средства материнского капитала будут переведены в банк и ваш ежемесячный платеж по ипотеке будет уменьшен по умолчанию.

Если вы захотите уменьшить срок выплаты ипотеки, а не сумму ежемесячного платежа, нужно будет обратиться в отделение банка.

В какой срок будет рассмотрена моя заявка?

Срок рассмотрения заявки и перечисления денежных средств — 20 дней (10 рабочих дней на подтверждение права и 10 рабочих дней на проверку целевого использования средств в случае подтверждения права у заявителя на распоряжение средствами материнского (семейного) капитала. Если решение окажется положительным, деньги поступят на указанные реквизиты счета получателя в течение 5 рабочих дней.

Иногда СФР запрашивает дополнительные документы. Тогда срок вынесения заключения приостанавливается до того момента, пока фонд не получит бумаги, подтверждающие право на получение выплат.

Может ли банк отказать мне в выплате средств маткапитала?

Банк не выплачивает МСК и не принимает решение о выдаче средств.

Для удобства вы можете оформить заявление в СФР через интернет-банк или мобильное приложение ВТБ. Мы направим его в ведомство по электронным каналам информационного взаимодействия, а также сообщим, когда придет ответ.

Если мне будет отказано в выплате, что делать?

Отказать в выплате могут по следующим причинам:

у заявителя отсутствуют основания для получения МСК. Такое возможно при лишении родительских прав, отказе от усыновления, предоставлении неверной информации о ребенке или детях

в указанные сроки не были предоставлены соответствующие документы, либо пакет документации был неполным

сертификат был получен ранее, все средства были использованы в полном объеме

не получится оформить маткапитал при отсутствии российского гражданства

Подать заявление имеет право:

владелец сертификата на распоряжение средствами МСК, который является заемщиком

владелец сертификата на распоряжение средствами МСК, который не является заемщиком (т.

е. владелец сертификата — супруг(а) заемщика)

е. владелец сертификата — супруг(а) заемщика)заемщик, который не является владельцем сертификата на распоряжение средствами МСК (т.е. заемщик — супруг(а) владельца сертификата)

Я могу направить заявку в банк на распоряжение средствами маткапитала для оплаты образования ребенка?

Через банк вы можете направить средства, выделенные государством на поддержку семей с детьми, только чтобы улучшить свои жилищные условия. Если вы хотите воспользоваться этими деньгами с другими целями, нужно обратиться в отделение МФЦ либо СФР по месту жительства.

Что нужно для подачи заявки?

При онлайн-оформлении вам потребуются: информация из договора купли-продажи недвижимости, кредитного соглашения, номер СНИЛС.

Также понадобится кадастровый номер недвижимого имущества — его можно посмотреть на сайте Росреестра.

Я не знаю, положен ли мне маткапитал, банк может сам это узнать?

ВТБ не располагает информацией о возможности предоставления гражданам материнского капитала. Такие сведения вы можете получить в личном кабинете на «Госуслугах» или на сайте СФР.

Такие сведения вы можете получить в личном кабинете на «Госуслугах» или на сайте СФР.

Как получить материнский капитал?

С 2020 года сертификат на МСК формируется на сайте Социального фонда РФ и автоматически перенаправляется в личный кабинет владельца. Сертификат приходит в личный кабинет мамы на «Госуслугах» автоматически после регистрации рождения ребенка. Также можно отправить заявку на «Госуслугах» на его выдачу.

Если информация о появлении ребенка не занесена в Единый реестр ЗАГС либо родители не зарегистрированы на «Госуслугах», можно подать заявление лично в ближайшем многофункциональном центре или онлайн на сайте Социального фонда РФ.

Чтобы оформить сертификат, понадобятся:

заполненное заявление

удостоверение личности — паспорт, военный билет или иной документ

документация, подтверждающая факт рождения либо усыновления ребенка (детей)

В некоторых случаях ведомство может запрашивать дополнительные сведения о заявителе.

Вам может быть интересно

Упрощенный налоговый вычет по ипотекеДетские пособияЕдиный счет для социальных выплаткак воспользоваться мат капиталом в 2022 году

Опубликовали: 25.06.2021 Обновили: 23.09.2022

Содержание

•

Кто может получить маткапитал

•

Куда можно потратить материнский капитал

•

Как погасить ипотеку материнским капиталом: особенности и условия

•

Как внести материнский капитал в ипотеку: пошаговое руководство

•

Способы погашения ипотеки материнским капиталом

•

Возможные риски

•

Как погасить ипотеку маткапиталом в Альфа-Банке

•

Причины отказа

•

Выделение долей

•

Нюансы

•

Заключение

Денежная помощь выдаётся супругам, у которых после 2020 года появился первый или второй ребёнок. Субсидия положена и при рождении последующих детей, но только если родители не получали выплату ранее.

Денежная помощь выдаётся супругам, у которых после 2020 года появился первый или второй ребёнок. Субсидия положена и при рождении последующих детей, но только если родители не получали выплату ранее.Сумма капитала за первого ребёнка в 2022 году составляет 524 500 ₽, а за второго — 168 600 ₽. Если первенец в семье родился до 2020 года, сумма капитала за второго ребёнка составит 693 100 ₽. Программа господдержки действует до 2026 года.

Маткапитал можно направить на разные цели, в том числе на улучшение жилищных условий. С помощью материнского капитала можно погасить уже оформленную ипотеку. Субсидию можно использовать как первый взнос по ипотечному кредиту.

Кто может получить маткапитал

•

•

родители, усыновившие второго ребёнка или последующих детей после 2020 г;

•

родители, ребёнок которых является гражданином РФ.

Материнский капитал выдаётся не за каждого ребёнка, а только один раз. При этом средства перечисляются только в безналичной форме — в виде электронного или бумажного сертификата.

Куда можно потратить материнский капитал

Направить средства государственной поддержки можно на образование или реабилитацию детей, накопительную пенсию мамы. Материнский капитал разрешено использовать и для других целей:

•

как первоначальный взнос по ипотеке. Семьям с детьми доступны программы льготного ипотечного кредитования. В Альфа-Банке действует предложение по ставке от 5,7% годовых;

•

для погашения процентов по ипотечному займу или частично выплатить тело кредита. Частично-досрочное погашение поможет уменьшить срок кредитования или сократить размер ежемесячных платежей. В результате снизится общая переплата по сделке;

•

чтобы погасить остаток задолженности.

Если долг по ипотеке меньше или равен сумме материнского капитала, заёмщики смогут полностью закрыть долг с его помощью.

Если долг по ипотеке меньше или равен сумме материнского капитала, заёмщики смогут полностью закрыть долг с его помощью.

Наличие МСК даёт право воспользоваться льготными условиями, но не гарантирует получение ипотечного кредита. Чтобы банк одобрил кредит, нужно иметь хорошую кредитную историю, достаточный уровень доходов и постоянный заработок.

Как погасить ипотеку материнским капиталом: особенности и условия

Материнский капитал разрешается использовать на уплату первоначального взноса, погашение основного долга и процентной задолженности по обеспеченному ипотекой жилищному кредиту или займу. Порядок погашения ипотечного займа регламентируется ст. 10 ФЗ № 256. Среди базовых требований можно выделить следующие:

•

приобретаемая недвижимость должна находиться на территории России;

•

в жилье, купленном на средства господдержки, необходимо выделить равные доли для супругов и несовершеннолетних детей;

•

покупаемое жильё оформляется в собственность основного заёмщика;

•

маткапитал можно направить на покупку, реконструкцию жилья, приобретение недвижимости по ДДУ, а также на приобретение участков ИЖС;

•

ипотечный кредит необходимо оформить в банке, АИЖС (ДОМ.

РФ) или кредитном кооперативе;

РФ) или кредитном кооперативе;•

средствами нельзя погасить начисленные пени, штрафы или банковские комиссии. Маткапитал предназначен только для оплаты фактической задолженности и/или начисленных процентов;

•

деньги выдаются единой суммой, а не по частям.

Чтобы вложить средства материнского капитала в погашение жилищного кредита, необязательно ждать, когда ребёнку исполнится три года. Как правило, сделку по ипотеке нужно обязательно согласовать с банком-кредитором, а также Пенсионным фондом РФ.

Как внести материнский капитал в ипотеку: пошаговое руководство

Чтобы перевести средства маткапитала на ипотечный счет, необходимо подать заявление в пенсионный фонд. Инструкция:

Шаг 1: обращение в банк

В первую очередь нужно получить в банке справку для Пенсионного фонда о том, что заёмщик оформляет ипотеку (либо оформил ранее). В справке указывают номер кредитного договора, личные данные заёмщиков, общую сумму задолженности, банковские реквизиты для перечисления средств.

В справке указывают номер кредитного договора, личные данные заёмщиков, общую сумму задолженности, банковские реквизиты для перечисления средств.

Шаг 2: оформление обязательства

Далее оформляют нотариальное обязательство. Документ гарантирует, что родитель, получивший МСК, выделит детям доли в приобретаемом жилье после полного погашения долга и снятия обременения. Для оформления обязательства понадобятся следующие документы:

•

паспорта всех членов семьи;

•

свидетельства о рождении детей младше 14 лет;

•

выписка из ЕГРН;

•

ипотечное соглашение и сертификат на материнский капитал;

•

договор купли-продажи, ДДУ или договор переуступки прав.

Дополнительно нужно сделать заверенные копии, поскольку оригинал останется в ПФ, а свидетельство ещё пригодится при распределении долей.

Шаг 3: обращение в Пенсионный фонд

Перед тем как оплатить ипотеку материнским капиталом, владелец сертификата подаёт заявление в ПФ РФ. В документе нужно указать вид расходов, а также размер необходимых денежных средств. К заявлению прикладывают:

Паспорта супругов, свидетельство о регистрации (либо расторжении) брака.

Документы, подтверждающие покупку недвижимости, а также подтверждающие право собственности заёмщиков — ДКП, ДДУ.

СНИЛС, оригинал или дубликат сертификата.

Копию кредитного договора с графиком погашения. Справку об остатке долга и процентам на дату обращения за субсидией, закладную.

Нотариально заверенное обязательство, что заёмщик обязуется выделить доли всем членам семьи.

Справку с указанием счёта владельца сертификата.

Квитанцию, подтверждающую перевод средств продавцу недвижимости.

Если семья планирует направить маткапитал на строительство (реконструкцию) дома, потребуется разрешение на строительство и документы на земельный участок.

Способы подачи документов:

Пенсионный фонд рассматривает заявление в течение двух недель. Максимальный срок рассмотрения составляет 30 дней. Если фонд примет положительное решение, средства господдержки поступят на счёт заявителя через 10 дней. После этого банк примет деньги в счёт досрочного погашения ипотеки.

Шаг 4: подача заявления в банк

Далее о решении погасить ипотеку (тело кредита либо проценты) средствами семейного капитала необходимо сообщить кредитной организации. Сделать это желательно до наступления даты обязательного платежа. Чтобы внести средства, заёмщики предоставляют в банк заявление, сертификат, а также справку из Пенсионного фонда об остатке средств на счёте.

После утверждения процедуры деньги поступают на счёт банка-кредитора. Далее банк сделает перерасчёт и передаст новый график платежей. Если же средств МСК хватило на полное погашение кредита, заёмщику нужно взять справку об отсутствии задолженности. В дальнейшем с недвижимости снимают обременение: соответствующее заявление подают в Росреестр.

Способы погашения ипотеки материнским капиталом

Государственную субсидию можно использовать как первоначальный взнос по ипотеке оформленной для:

•

покупки квартиры на вторичном рынке или в новостройке;

•

строительства либо реконструкции частного дома;

•

приобретения жилого дома, степень износа которого не превышает 50%. Средствами МСК можно закрыть часть основного долга либо оплатить проценты по кредиту. При частичном досрочном погашении можно уменьшить размер обязательных платежей или сократить срок кредитования.

Предварительно стоит выбрать подходящий банк. Альфа-Банк предлагает льготные программы кредитования, в том числе с возможностью использования средств маткапитала. Ипотеку с материнским капиталом можно оформить как на общих основаниях, так и на льготных условиях: по ставке от 5,7% годовых.

При внесении маткапитала в качестве первого взноса желательно добавить часть собственных средств, поскольку ПФ переводит деньги в течение месяца. При подписании кредитного соглашения деньги не будут учитываться, а перерасчёт банк сделает позднее.

Возможные риски

В использовании материнского капитала есть свои нюансы:

Возможные риски

Особенности

Получение налогового вычета

По закону получить налоговую льготу можно только, если недвижимость приобреталась за собственные средства. С государственных субсидий вычет не положен. Если же семья оформила вычет, а после этого погасила часть ипотеки средствами материнского капитала, то сумму, полученную с этих средств, необходимо вернуть

Если же семья оформила вычет, а после этого погасила часть ипотеки средствами материнского капитала, то сумму, полученную с этих средств, необходимо вернуть

Продажа недвижимости

При продаже объектов недвижимости, купленных с помощью МСК, могут возникнуть сложности. Это связано с тем, что при оформлении ипотеки родители выделяют доли всем детям. Для продажи долей несовершеннолетних собственников требуется разрешение от органов опеки и попечительства. Без документа сделка будет недействительной

Рефинансирование ипотеки

Не все банки готовы рефинансировать ипотечные кредиты, которые оплачивались средствами МСК. Процедура рефинансирования предусматривает переход долга от одного кредитора к другому с одновременным снятием обременения и перерегистрацией договора. Такая ситуация потенциально нарушает права детей, имеющих доли в недвижимости

Сроки перечисления средств

Если Пенсионный фонд принял положительное решение, то в пятидневный срок отправит уведомление заявителю. Деньги по заявлению перечисляются в среднем в течение 10 дней. Это важно учитывать при подаче заявки в банк. Во время рассмотрения документов проценты начисляются на стандартных условиях, прописанных в кредитном договоре.

Деньги по заявлению перечисляются в среднем в течение 10 дней. Это важно учитывать при подаче заявки в банк. Во время рассмотрения документов проценты начисляются на стандартных условиях, прописанных в кредитном договоре.

Подача онлайн-заявления

Записаться в Пенсионный фонд, чтобы подать заявление и предоставить оригиналы документов, можно через портал государственных услуг. Для этого нужно иметь подтверждённую учётную запись и авторизоваться на сайте. Затем:

•

выбрать вкладку «Услуги» и зайти в раздел «Семья и дети»;

•

открыть вкладку «Управление маткапиталом» и выбрать электронное получение услуги;

•

нажать кнопку «Получить услугу» и отправить заявку на рассмотрение.

Через несколько дней придёт приглашение с указанием времени посещения ПФ.

Как погасить ипотеку маткапиталом в Альфа-Банке

Инструкция погашения ипотеки средствами маткапитала в Альфа-Банке следующая:

•

получить сертификат на МСК, можно в электронной форме;

•

подать заявление и стандартный пакет документов, в том числе справка об остатке доступных средств по сертификату;

•

оформление сделки по ипотечному кредиту;

•

не позднее, чем через 6 месяцев после оформления ипотечного кредита заёмщик должен подать заявку на распоряжение маткапиталом в любом отделении Альфа-Банка.

В среднем субсидия зачисляется на счёт в течение 30 рабочих дней с даты подачи заявления. Следить за изменениями остатка долга можно на сайте или в мобильном приложении.

Причины отказа

Право использовать средства семейного капитала на погашение ипотеки установлено на законодательном уровне. Согласно 8 статье ФЗ № 256 причинами отказа становятся:

•

утрата права на получение государственной поддержки — лишение родительских прав, отмена усыновления;

•

ошибки, недостоверная информация в предоставленных документах, предоставление неполного комплекта документов;

•

несоответствие банка-кредитора требованиям ПФ РФ.

Кроме того, Пенсионный фонд откажет в заявлении на приобретение жилья, признанного аварийным или подлежащим реконструкции.

Выделение долей

После полного погашения ипотеки и снятия обременения с недвижимости держатель сертификата должен исполнить обязательство по выделению долей в течение 6 месяцев с момента закрытия кредита.

В законе нет чёткого условия, какими должны быть доли. На практике доли распределяются соразмерно тому, какой процент от общего ипотечного долга погашен выделенными средствами. С появлением в семье третьего или последующего ребёнка выделяют ещё одну долю в недвижимости. Таким образом, происходит перераспределение долей.

Нюансы

•

маткапиталом можно оплатить ипотечный кредит, оформленный одним из супругов до регистрации брака. При условии, что заявление в ПФР супруги подали после того, как узаконили отношения;

•

иные родственники супругов: родители, братья, сёстры не могут участвовать в распределении долей на недвижимость, поскольку не считаются членами семьи держателей сертификата;

•

совершеннолетние дети и супруг могут отказаться от выделения долей. В этом случае необходимо заверить отказ нотариально.

С помощью МСК нельзя погасить потребительский кредит. Средства государственной поддержки можно направить только на оплату ипотеки.

Средства государственной поддержки можно направить только на оплату ипотеки.

Заключение

С помощью материнского капитала можно взять ипотеку, выплатить часть задолженности или процентов. Держателям сертификата доступны льготные ипотечные программы, а также региональные субсидии.

Получение ипотечного кредита в декретном отпуске

Для многих семей покупка дома и рождение ребенка являются двумя большими мечтами в списке жизненных задач. Но что, если вы хотите реализовать эти мечты одновременно? Если вы беременны или молодая мама пытается получить ипотечный кредит, есть вероятность, что уход в декретный отпуск может помешать вам получить одобрение на получение кредита или покупку дома. Отпуск по уходу за ребенком (или любой другой вид отпуска, если на то пошло) также может повлиять на то, сможете ли вы купить.

Оперативное слово «может». «Отпуск по беременности и родам может создать проблемы, но не обязательно», — говорит Кейси Флеминг, ипотечный консультант из Силиконовой долины и автор книги «Руководство по кредитам: как получить наилучшую ипотеку». Чтобы обеспечить беспроблемный процесс, вам необходимо знать свои права и понимать опасения вашего кредитора.

Чтобы обеспечить беспроблемный процесс, вам необходимо знать свои права и понимать опасения вашего кредитора.

Ключевые выводы

- Да, вы можете получить ипотеку, находясь в декретном отпуске.

- Тем не менее, получение ипотеки во время отпуска по беременности и родам может потребовать дополнительных документов и прыжков через несколько дополнительных обручей.

- Ипотечный кредитор не имеет права отказывать вам или относиться к вам иначе на основании беременности или родительского статуса, и вы не обязаны по закону сообщать кредитору, что вы ждете ребенка или находитесь в отпуске. Но если они узнают, они могут рассмотреть влияние вашего отпуска на вашу кредитоспособность, что может повлиять на одобрение вашего заявления.

Как декретный отпуск влияет на ипотечный процесс?

Когда вы подаете заявку на ипотечный или жилищный кредит, ипотечные кредиторы учитывают два важных фактора, чтобы определить, соответствуете ли вы требованиям: вероятность того, что вы погасите свой кредит в соответствии с договором (также известная как кредитоспособность) и ваша способность производить платежи по ипотеке ( также называется емкостью). В то время как кредитоспособность определяется на основе вашего кредитного рейтинга, способность в значительной степени измеряется вашим доходом и статусом работы.

В то время как кредитоспособность определяется на основе вашего кредитного рейтинга, способность в значительной степени измеряется вашим доходом и статусом работы.

Даже если ваша кредитная история велика и ваш доход достаточен для получения кредита, есть еще одна загвоздка: кредитор не поверит вам на слово, когда речь идет о том, где вы работаете и сколько денег вы зарабатываете. Для большинства видов кредитов ваш статус занятости и доход должны быть подтверждены вашим работодателем.

«Все кредиторы должны определить (и задокументировать), что доход, который они используют для получения вами кредита, является стабильным, предсказуемым и, вероятно, будет продолжаться», — объясняет Флеминг. «Это означает, что до тех пор, пока ваш работодатель готов письменно подтвердить, что вы сможете возобновить свою предыдущую работу (или аналогичную работу с такой же или более высокой оплатой), как только ваш отпуск по беременности и родам закончится, большинство кредиторов одобрят и закроют кредит. »

»

Оплачиваемый отпуск по уходу за ребенком или отпуск по беременности и родам может облегчить получение ипотечного кредита. Если ваш уровень дохода не изменится — или, по крайней мере, не сильно упадет — у вас все равно будет непрерывный денежный поток. Это означает, что вам не придется откладывать свои мечты о покупке дома, потому что вы или ваш партнер не работаете.

Ваш работодатель не обязательно должен выписывать чеки. Хотя отпуск, гарантированный многим работникам в соответствии с Законом об отпуске по семейным обстоятельствам и болезни (FMLA), не включает компенсацию, в некоторых штатах есть программы оплачиваемого отпуска по семейным обстоятельствам. Если вы живете в одном из этих штатов, получить ипотечный кредит может быть проще, потому что ваш кредитор будет знать, что у вас будет хотя бы некоторый доход, чтобы помочь с выплатами по ипотечному кредиту во время отпуска.

Большинство кредиторов, добавляет Флеминг, требуют документально подтвержденную дату возврата. Некоторые кредиторы могут также потребовать, чтобы вы действительно вернулись на работу, и доказать это, предоставив хотя бы один платежный чек, подтверждающий вашу декларацию после отпуска по беременности и родам, прежде чем они выдадут одобрение.

Некоторые кредиторы могут также потребовать, чтобы вы действительно вернулись на работу, и доказать это, предоставив хотя бы один платежный чек, подтверждающий вашу декларацию после отпуска по беременности и родам, прежде чем они выдадут одобрение.

Если ваш работодатель готов подтвердить, что вы сможете возобновить свою предыдущую работу (или аналогичную) после окончания отпуска по беременности и родам, большинство кредиторов одобрят и закроют кредит.— Кейси Флеминг, автор книги «Руководство по кредитам: как получить наилучшую ипотеку».

Должен ли я сообщить своему кредитору, что я беременен?

Короче говоря, нет. Вы не обязаны сообщать своему кредитору, если вы беременны или планируете забеременеть, когда подаете заявку на ипотеку. Вашему кредитору также не разрешается спрашивать, ожидаете ли вы или пытаетесь ли вы создать семью — это нарушит Закон о равных кредитных возможностях.

Аналогичным образом, если вы уже находитесь в отпуске по беременности и родам, вашему кредитору не разрешается работать при условии, что вы не вернетесь на работу после окончания отпуска.

Однако имейте в виду, что если ваш кредитор звонит вашему работодателю, чтобы подтвердить доход и занятость, пока вы находитесь в декретном отпуске, ваш работодатель может раскрыть эту информацию. Поэтому вам надлежит быть прозрачным — вы хотите, чтобы вы и ваш работодатель были на одной волне, и вы не хотите, чтобы у вас сложилось впечатление, что вы пытались что-то скрыть.

Как упростить процесс получения ипотечного кредита во время отпуска по беременности и родам

Если вы планируете приобрести дом во время отпуска по беременности и родам, вам, вероятно, потребуется разработать стратегию получения ипотечного кредита. Вот несколько шагов, которые вы можете предпринять, чтобы сделать процесс более плавным:

- Магазин вокруг. У разных ипотечных кредиторов разные критерии, и многие могут быть готовы работать с заемщиками в особых ситуациях (декретный отпуск или иное). Сравните текущие ставки по ипотечным кредитам и получите несколько предложений, чтобы найти наиболее подходящее для вас и вашего графика.

Кроме того, независимо от суммы, на которую вас одобряет кредитор, обязательно подумайте, сколько дома вы можете себе позволить, прежде чем брать определенную сумму кредита.

Кроме того, независимо от суммы, на которую вас одобряет кредитор, обязательно подумайте, сколько дома вы можете себе позволить, прежде чем брать определенную сумму кредита. - Работа с ипотечным брокером . Вместо того, чтобы иметь дело напрямую с финансовым учреждением, рассмотрите возможность привлечения ипотечного брокера , который может искать кредиты от разных кредиторов от вашего имени и может знать, какие из них могут создать проблемы для людей в вашем положении. «Некоторые кредиторы более консервативны, чем другие, и менее гибки в кредитовании тех, кто находится в отпуске», — объясняет Флеминг.

- Заранее получите письмо-подтверждение в письменной форме. Если вы находитесь в декретном отпуске (или в скором времени), Флеминг также рекомендует заранее убедиться, что кредитор готов работать с кем-то с вашим статусом занятости. Если кредитор отклонит ваш запрос, Флеминг предлагает пойти дальше и найти другого кредитора.

Конечно, если время подходит для вас и вы можете закрыть ипотечный кредит до того, как отправитесь в декретный отпуск, и особенно до того, как сообщите своему работодателю, что планируете взять отпуск, вы можете избавить себя от множества дополнительных хлопот.

Как сообщить о дискриминации в связи с отпуском по беременности и родам

Вы должны ожидать, что любой ипотечный кредитор потребует подтверждение занятости и дохода: это нормальная часть процесса квалификации ипотечного кредита. Кредиторы также нередко заставляют вас прыгать через несколько дополнительных обручей, если вы находитесь в отпуске с работы, по беременности и родам или иным образом, при получении ипотеки. Поскольку многое зависит от вашей способности оплачивать ипотечные платежи, они, естественно, хотят быть полностью информированными о любых предвидимых перебоях в вашем доходе, учитывая это в своем андеррайтинге.

Тем не менее, некоторые кредиторы перешли черту, даже якобы требуя от женщин, находящихся в отпуске, вернуться на работу, чтобы их заявки на ипотеку были одобрены, сообщает Министерство жилищного строительства и городского развития США (HUD). Это незаконно. По данным HUD, «отказ в одобрении ипотечного кредита или предоставлении рефинансирования из-за того, что женщина беременна или находится в декретном отпуске, нарушает запреты Закона о справедливом жилищном обеспечении против дискриминации по признаку пола и семейного положения».

Это незаконно. По данным HUD, «отказ в одобрении ипотечного кредита или предоставлении рефинансирования из-за того, что женщина беременна или находится в декретном отпуске, нарушает запреты Закона о справедливом жилищном обеспечении против дискриминации по признаку пола и семейного положения».

В агентство поступили жалобы от заемщиков, которые утверждают, что подверглись дискриминации из-за того, что находились в декретном отпуске. С 2010 года он оштрафовал множество ипотечных компаний, в том числе выплатил компенсацию в размере 5 миллионов долларов с Wells Fargo Home Mortgage в 2014 году для устранения обвинений в дискриминации женщин, находящихся в декретном отпуске.

Если кредитор требует, чтобы вы предприняли несколько дополнительных действий для подтверждения вашего дохода во время отпуска по беременности и родам, это не обязательно повод для беспокойства. Однако, если вы считаете, что ипотечный кредитор нарушает закон и ваши права, вам следует подать жалобу, и HUD бесплатно расследует вашу претензию.

Часто задаваемые вопросы

Это зависит от вашего штата, вашего работодателя и вашего личного выбора. В соответствии с федеральным законом многие сотрудники имеют право на 12 недель неоплачиваемого отпуска с сохранением рабочего места в соответствии с Законом об отпуске по семейным обстоятельствам и болезни (подробнее об этом ниже). Кроме того, несколько штатов предлагают дополнительный неоплачиваемый или оплачиваемый отпуск, и около 40 процентов частных работодателей предлагают тот или иной оплачиваемый отпуск. В среднем отпуск по беременности и родам длится 10 недель, оплачиваемый или неоплачиваемый.

Строго говоря, отпуск по беременности и родам аналогичен отпуску по уходу за ребенком и более правильно называется отпуском по уходу за ребенком, поскольку меры защиты и правила FMLA применяются к родителям любого пола.

И независимо от того, планируете ли вы уйти в отпуск по беременности и родам или отцовству, уход с работы может стать тревожным сигналом для вашего кредитора. Опять же, это становится проще, если вы планируете взять оплачиваемый отпуск. Документирование даты вашего возвращения также может гарантировать вашему кредитору, что у вас будет поток доходов, необходимый для выплаты ипотечного кредита.

И независимо от того, планируете ли вы уйти в отпуск по беременности и родам или отцовству, уход с работы может стать тревожным сигналом для вашего кредитора. Опять же, это становится проще, если вы планируете взять оплачиваемый отпуск. Документирование даты вашего возвращения также может гарантировать вашему кредитору, что у вас будет поток доходов, необходимый для выплаты ипотечного кредита.Закон о семейном отпуске и отпуске по болезни — или для краткости FMLA — дает некоторым работникам право на до 12 недель неоплачиваемого, но защищенного от работы отпуска для родов и ухода за новорожденным. Это помогает здесь, потому что дает вашему ипотечному кредитору (и вам) уверенность в том, что ваша работа — и, следовательно, ваш доход — будут на месте, когда вы вернетесь из отпуска.

Чтобы FMLA применялось к вам, вы должны работать в компании с 50 или более сотрудниками, в школе или в государственном учреждении на федеральном уровне или уровне штата. В некоторых штатах действие FMLA распространяется даже на малые предприятия.

Дополнительный отчет Кейси Гофф

Способы погашения процентной ипотеки

В случае процентной ипотеки ваши ежемесячные платежи покрывают только проценты на сумму, которую вы заимствовали. Это означает, что важно, чтобы у вас был план, как погасить капитал (сумму, которую вы заняли), и понимать свои варианты.

Что в этом руководстве

- Как работает процентная ипотека?

- Ваш план погашения

- Определите, сколько вам нужно сэкономить

- У вас уже есть беспроцентная ипотека?

- Перезакладывание

Как работает процентная ипотека?

При погашении ипотеки вы ежемесячно выплачиваете проценты и часть капитала, так что ипотека будет погашена в конце срока.

При ипотеке с выплатой только процентов вы платите проценты только по сумме займа.

Вы используете сбережения, инвестиции или другие активы, которые у вас есть (известные как «планы погашения»), чтобы погасить общую сумму займа в конце срока ипотеки.

Пример

Если у вас есть ипотечный кредит на сумму 100 000 фунтов стерлингов сроком на 25 лет, вы будете ежемесячно выплачивать проценты по сумме займа.

Когда 25 лет истекут, вам придется выплатить полные 100 000 фунтов стерлингов.

Наверх

Ваш план погашения

Вы должны быть в состоянии показать кредитору, как вы будете выплачивать ипотечный кредит в конце срока.

Вы, а не кредитор, несете ответственность за создание и поддержание надежного плана погашения первоначального кредита.

Вы не можете полагаться на обещание неожиданного будущего, такого как наследство или премия.

Вы также не можете предположить, что цены на недвижимость вырастут настолько, что вы сможете купить дом меньшего размера и при этом погасить ипотеку.

Кредитор проверит по крайней мере один раз в течение срока действия ипотеки, что ваш план погашения находится на пути к покрытию вашей ипотеки.

Планы погашения

Примеры средств погашения включают:

- денежные средства, хранящиеся на сберегательном счете или в ISA (хотя некоторые кредиторы больше не принимают это в качестве средства погашения)

- акций и акций ISA

- пенсии

- инвестиционные облигации

- акций

- паевые фонды

- регулярные сберегательные планы (полисы пожертвований)

- другое имущество или активы.

Ваш кредитор оценит вероятность того, что выбранный вами план погашения погасит капитал в конце ипотечного кредита.

Наверх

Определите, сколько вам нужно сэкономить

Вам необходимо указать сумму ипотечного кредита и срок до его окончания.

Затем добавьте различные процентные ставки или рост, который вы можете ожидать в среднем в течение срока.

Выберите низкое и высокое значение (2%-5%), чтобы увидеть худший и лучший результат.

Важный

Стоимость инвестиций может расти и падать, и вполне возможно, что вы потеряете все свои деньги до того, как сможете погасить ипотечный кредит.

Важно регулярно проверять свои инвестиции.

В идеале вы хотели бы иметь возможность перейти на гораздо более безопасные продукты, основанные на наличных деньгах, по мере приближения срока ипотеки.

Таким образом, вы будете уверены, что у вас достаточно средств для покрытия ипотечного кредита. Поговорите с финансовым консультантом о лучшем инвестиционном плане для вас.

Поговорите с финансовым консультантом о лучшем инвестиционном плане для вас.

Наверх

У вас уже есть беспроцентная ипотека?

Если у вас есть более 50% акций в вашей собственности и план погашения, который выполняется и принимается рядом кредиторов, то вы должны быть в порядке.

Если вы этого не сделаете, вам может быть трудно перезаложить залог, когда ваша действующая сделка подойдет к концу.

Пересмотрите свою схему погашения

Очень важно, чтобы вы регулярно пересматривали свой инвестиционный план и принимали меры, если считаете, что он не обеспечит достаточно средств для выплаты ипотечного кредита.

Поговорите со своим кредитором или получите профессиональную финансовую консультацию.

- Свяжитесь со своим поставщиком продуктов, управляющим фондом или финансовым консультантом и узнайте, готовы ли ваши инвестиции погасить ипотеку.

- Добавьте любые отдельные сбережения помимо инвестиций в план погашения и посмотрите, сможете ли вы высвободить часть этих денег, чтобы уменьшить кредит, если ваш кредитор позволит.

- Позвоните своему кредитору и спросите о переплатах или переходе на частичное погашение и только частичные проценты. Проверьте, будут ли с вас взиматься какие-либо сборы.

- Если вы беспокоитесь, что не сможете погасить ипотечный кредит, обратитесь к своему кредитору и объясните ситуацию. Если вы не можете найти решение со своим кредитором, получите бесплатную консультацию.

Наверх

Перезакладывание

Если вы хотите перезаложить закладную другому кредитору, ваш новый кредитор, вероятно, захочет убедиться, что вы можете позволить себе кредит, и тщательно изучить ваш план погашения.

Это означает, что людям с процентной ипотекой может быть трудно получить еще одну ипотеку.

е. владелец сертификата — супруг(а) заемщика)

е. владелец сертификата — супруг(а) заемщика)

Если долг по ипотеке меньше или равен сумме материнского капитала, заёмщики смогут полностью закрыть долг с его помощью.

Если долг по ипотеке меньше или равен сумме материнского капитала, заёмщики смогут полностью закрыть долг с его помощью. РФ) или кредитном кооперативе;

РФ) или кредитном кооперативе;

Кроме того, независимо от суммы, на которую вас одобряет кредитор, обязательно подумайте, сколько дома вы можете себе позволить, прежде чем брать определенную сумму кредита.

Кроме того, независимо от суммы, на которую вас одобряет кредитор, обязательно подумайте, сколько дома вы можете себе позволить, прежде чем брать определенную сумму кредита.

И независимо от того, планируете ли вы уйти в отпуск по беременности и родам или отцовству, уход с работы может стать тревожным сигналом для вашего кредитора. Опять же, это становится проще, если вы планируете взять оплачиваемый отпуск. Документирование даты вашего возвращения также может гарантировать вашему кредитору, что у вас будет поток доходов, необходимый для выплаты ипотечного кредита.

И независимо от того, планируете ли вы уйти в отпуск по беременности и родам или отцовству, уход с работы может стать тревожным сигналом для вашего кредитора. Опять же, это становится проще, если вы планируете взять оплачиваемый отпуск. Документирование даты вашего возвращения также может гарантировать вашему кредитору, что у вас будет поток доходов, необходимый для выплаты ипотечного кредита.