Ипотека для двух собственников не являющихся супругами

Статья подготовлена компанией Ипотека Live. Если требуется помощь в ипотеке, обращайтесь. Также Вы можете пройти экспресс-тест для оценки ваших шансов на ипотеку. Спасибо, полезного чтения.

Оставить заявку

Содержание:

- Условия кредитования

- Особенности ипотечного договора на двух собственников

Для гражданских пар такая возможность тоже доступна, правда, с некоторыми оговорками. Как оформить ипотеку на двух собственников, которые не являются официальными супругами? Есть важные юридические нюансы, которые нужно знать будущим созаемщикам.

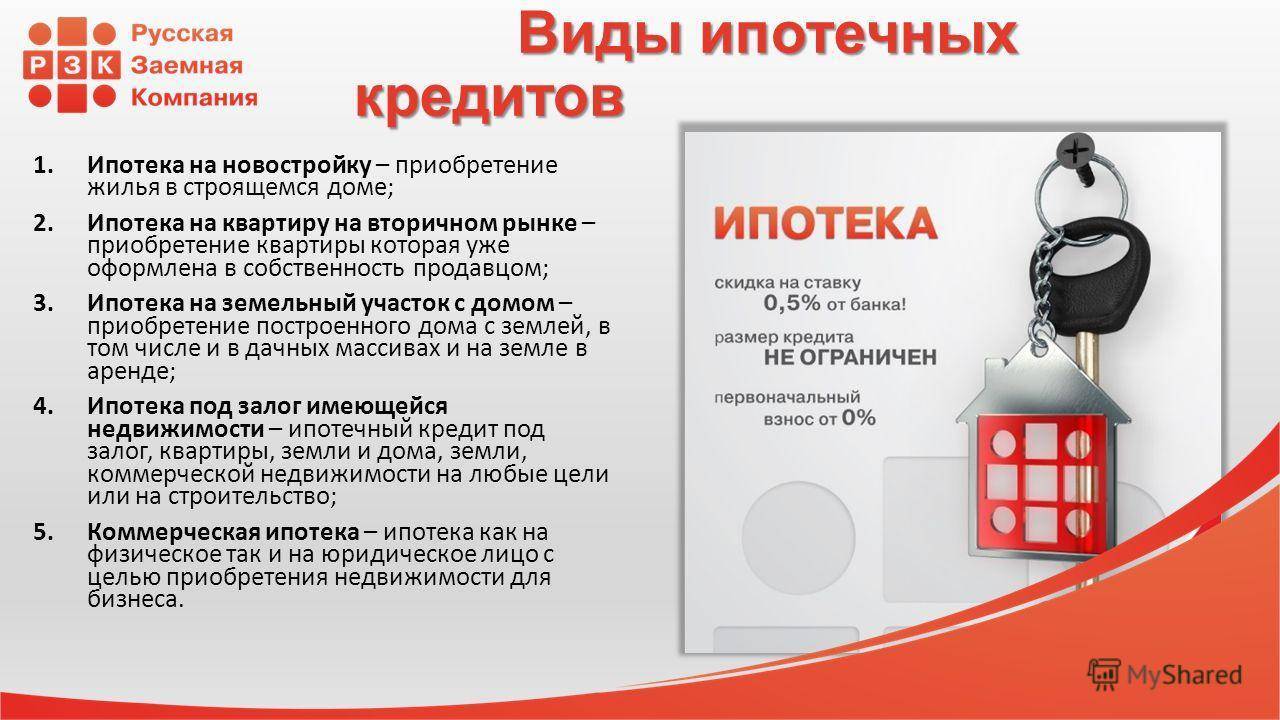

Условия кредитования

Кому выгодно брать ипотеку с созаемщиком, который не является супругом? Вариантов много. Два друга решили инвестировать в квартиру на стадии котлована, чтобы в будущем продать ее и заработать. Брат и сестра хотят вместе купить квартиру, потому что доверяют друг другу, а в одиночку не могут потянуть первоначальный взнос. Две юридические фирмы совместными усилиями берут кредит для расширения складских и торговых площадей. Иногда человек выбирает между поиском созаемщика и поручителя для ипотеки. Найти поручителя сложнее, чем созаемщика, потому что поручительство — это ответственность без выгоды.

Две юридические фирмы совместными усилиями берут кредит для расширения складских и торговых площадей. Иногда человек выбирает между поиском созаемщика и поручителя для ипотеки. Найти поручителя сложнее, чем созаемщика, потому что поручительство — это ответственность без выгоды.

Как оформить ипотеку на двух собственников:

- Скопить средства на первоначальный взнос

- Иметь стабильный источник дохода

- Достичь возраста 21 год

- Иметь хорошую кредитную историю

Поскольку в законе об ипотеке нет требований к обязательному наличию семейных связей между людьми, которые хотят вместе взять ипотеку, кредит для двоих выдадут в любом банке. Сроки рассмотрения заявки и процедура оформления при этом стандартная, как для всех заемщиков.

Как правило, 2 человека имеют более высокий совокупный доход. За счет этого возрастают шансы на одобрение ипотеки. Придется собирать 2 пакета документов на каждого владельца. Зато получится быстрее выплатить долгосрочный кредит.

Иногда у одного созаемщика отличная КИ, а у второго были проблемы с выплатой банковских займов. В такой ситуации взять ипотеку сложнее. Придется подавать заявления в несколько банков и искать более лояльного кредитора. Вся материальная ответственность за погашение платежей может лежать на созаемщике с хорошей кредитной историей. Второй собственник будет владеть частью жилья без финансовых обязательств. Однако если первый не сможет платить, банк обратится ко второму за деньгами. Поэтому КИ проверяют у всех.

Особенности ипотечного договора на двух собственников

Прежде чем взять жилье в совместную ипотеку, нужно определиться с будущим видом долевой собственности:

- право общей совместной собственности — когда жилье разделено на комнаты и у каждого владельца есть отдельный техпаспорт на его часть жилья и свой лицевой счет. Пример — обычная коммунальная квартира;

- общая долевая собственность — у каждого созаемщика в собственности находится некоторая часть жилья (1/2, 1/3 и так далее).

Банки охотно выдают ипотечные кредиты супругам, которые находятся в зарегистрированном браке. По закону супруги являются созаемщиками и владельцами приобретаемого жилья в равных долях, даже если жена сидит в декрете и выплаты производит только муж. Если созаемщики являются близкими родственниками, банк одобрит оформление залоговой квартиры в общую долевую собственность. Если квартира ранее не была разделена на комнаты и продается целиком, оформить общую совместную собственность будет сложнее, чем долевую. Проще всего купить в общую совместную собственность коммунальную квартиру, где уже есть разделение на комнаты.

Прежде чем искать человека для совместной покупки жилья в кредит, нужно учесть следующие нюансы:

- в договоре нужно указать порядок действий в случае, если один из созаемщиков не сможет платить;

- родственные, деловые и дружеские отношения со временем могут испортиться. В договоре кредитования должно быть указано распределение долевой собственности, которое устраивает обе стороны.

Если плательщиком является только один человек, стоит взять второго поручителем, а не созаемщиком;

Если плательщиком является только один человек, стоит взять второго поручителем, а не созаемщиком; - оспорить через суд право собственности созаемщиков по договору ипотеки сложно, но можно. Для этого необходимы твердые доказательства того, что человек не исполнял свои обязанности по договору.

Важный момент: плательщик, который погашает кредит за собственника, не являясь совладельцем жилья, — невозможная для банка ситуация. Теоретически плательщик может принимать деньги от родственников или третьих лиц для оплат кредита, но плательщик обязательно должен быть совладельцем недвижимости.

Оставить заявку

Ипотечное кредитование сегодня | Электронное правительство Республики Казахстан

Ипотека для многих казахстанцев является способом приобрести собственное жилье или улучшить жилищные условия. Однако необходимо помнить, что ипотека, как любой кредит, – это большая ответственность. Прежде чем оформлять его, необходимо оценить свои финансовые возможности.

На что же следует обратить особое внимание в первую очередь при ипотечном кредитовании? Каковы условия различных банков, а также перечни и формы документов, необходимых для оформления ипотеки? В данном разделе представлена информация об основных моментах ипотечного кредитования.

Ипотека – это кредит, который выдают банки второго уровня для приобретения недвижимости. Залог по ипотечному кредиту — приобретаемое вами жилье. Ипотечный кредит предоставляется на определенную часть стоимости жилья. Оставшаяся часть стоимости квартиры должна быть оплачена заемщиком из собственных средств, и называется первоначальным взносом. Однако каждому потенциальному заемщику необходимо помнить, что недвижимость, которую вы приобретаете, является собственностью банка до тех пор, пока вы полностью не погасили кредит. Если вы перестаете вносить ежемесячные платежи, банк может забрать вашу квартиру или дом и самостоятельно реализовать его для погашения вашей задолженности.

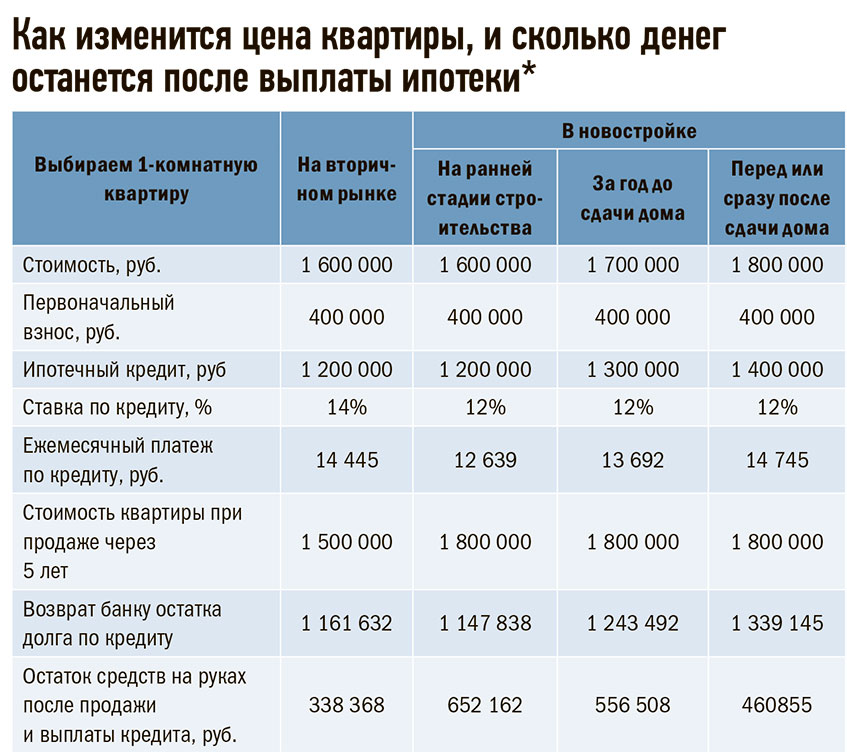

Сегодня ипотечный кредит предлагают коммерческие банки и один государственный специализированный банк, реализующий систему жилищных строительных сбережений. Сумма ежемесячного платежа зависит от первоначального взноса, срока кредитования и процентной ставки.

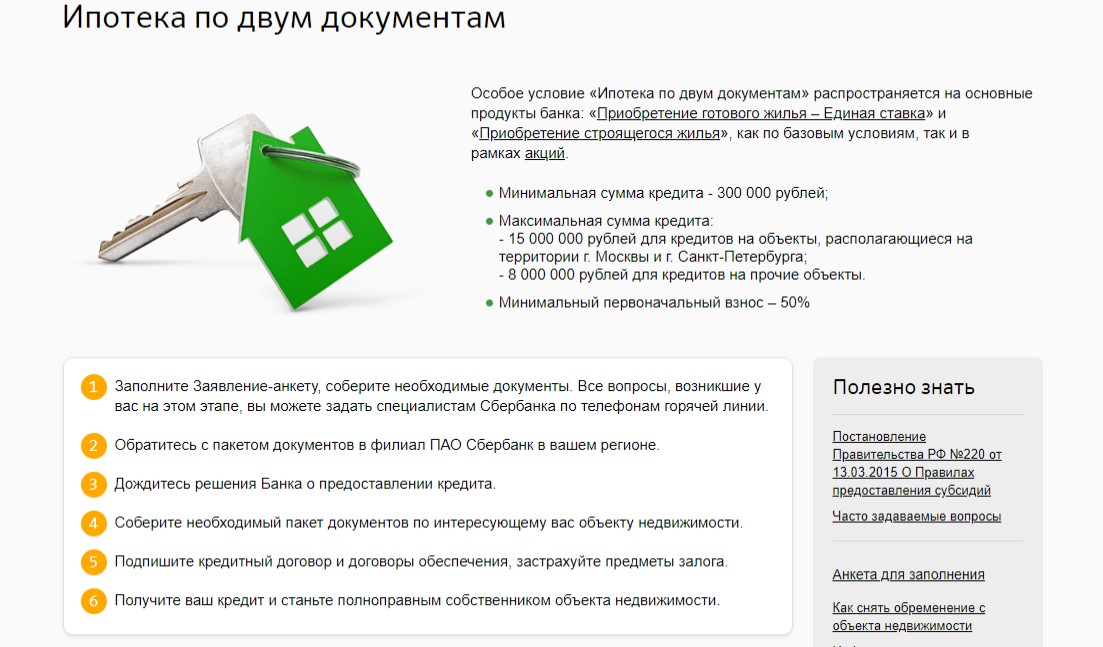

Шаги по оформлению ипотечного кредитования

— Ваши потребности и возможности. В первую очередь проведите реальную оценку своих потребностей и возможностей, так как многое зависит от вашей платежеспособности, то есть, от вашей зарплаты и суммы, которую Вы сможете вносить ежемесячно в счет погашения ипотечного кредита, а также наличия собственных накоплений на внесение первоначального взноса по ипотечному кредиту. Определите для себя, что Вы хотите конкретно приобрести с помощью ипотеки: квартиру, коттедж, на вторичном рынке или в новостройке, сколько комнат, для того чтобы выбрать в дальнейшем подходящую кредитную программу и рассчитать все сопутствующие расходы по ней. Для этого можете воспользоваться сервисом подбора жилья и ипотеки.

В первую очередь проведите реальную оценку своих потребностей и возможностей, так как многое зависит от вашей платежеспособности, то есть, от вашей зарплаты и суммы, которую Вы сможете вносить ежемесячно в счет погашения ипотечного кредита, а также наличия собственных накоплений на внесение первоначального взноса по ипотечному кредиту. Определите для себя, что Вы хотите конкретно приобрести с помощью ипотеки: квартиру, коттедж, на вторичном рынке или в новостройке, сколько комнат, для того чтобы выбрать в дальнейшем подходящую кредитную программу и рассчитать все сопутствующие расходы по ней. Для этого можете воспользоваться сервисом подбора жилья и ипотеки.

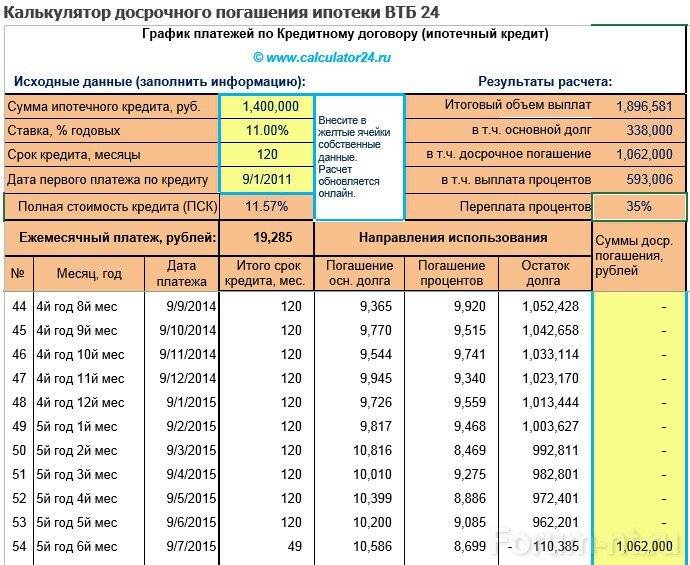

Чтобы самостоятельно оценить свои силы, вы можете воспользоваться ипотечными калькуляторами, которые представлены на сайтах различных банков, и рассчитать сумму ежемесячных платежей.

Чтобы самостоятельно оценить свои силы, вы можете воспользоваться ипотечными калькуляторами, которые представлены на сайтах различных банков, и рассчитать сумму ежемесячных платежей. На что обратить внимание при оформлении ипотечного кредита?

1. Важно выбрать банк, в котором вы планируете получить заем. Обратите внимание на тот банк, в котором вы получаете заработную плату, обычно для корпоративных клиентов, имеющих зарплатный проект, могут быть предоставлены льготы, например, банк может снизить процентную ставку.

2. Сравните все условия ипотечных программ, существующих на рынке – это как собственные программы банков, так и госпрограммы. Есть программы, которые предполагают льготы и хорошие условия для определенных категорий граждан. К примеру, «Военная ипотека», «Бақытты отбасы» в Отбасы банке.

3. Выберите комфортный для вас метод погашения ипотеки. Их два – аннуитетный и диффенцированный. Банки обязаны предоставить заемщику право выбора метода погашения по ипотеке.

- Аннуитетный способ погашения кредита предполагает равные ежемесячные платежи по всему сроку кредитования. При этом методе изначально почти вся сумма ежемесячного погашения будет уходить на проценты и только минимальная — на основной долг или тело кредита.

- Дифференцированный метод предполагает обычно, что ежемесячный платеж больше, кредит погашается равномерно и на оставшуюся сумму основного долга начисляются проценты, в связи с чем и изменяется ежемесячная сумма к погашению.

При сравнении двух этих методов оказывается, что переплата по аннуитетному платежу обычно больше, чем по дифференцированному методу. Для многих аннуитетный платеж является более простым и понятным, за счет того, что ежемесячная сумма погашения кредита одна и та же, ее просто стоить запомнить и выплачивать. Но дифференцированный метод может быть выгоднее с точки зрения меньшей переплаты за весь срок кредитования. Сами клиенты выбирают аннуитетный платеж, чтобы ежемесячная плата была ниже.

4. Тщательно изучите кредитный договор перед его подписанием. Очень важно подписывать договор только после изучения условий! Если что-то непонятно, спрашивайте у менеджера банка, если есть возможность, то проконсультируйтесь с юристом. Перед подписанием договора менеджер банка обязан дать вам Памятку, которая необходима для ознакомления и сравнения условий займа в банках. Также договор должен иметь Титульный лист, который содержит основную информацию о займе: сумму и срок займа, размер ставки вознаграждения и ГЭСВ, метод и способ погашения кредита, размер неустойки (штрафа, пени) за нарушение обязательств по договору, при наличии в договоре права заемщика на частичное или полное досрочное погашение основного долга – информацию о необходимости заемщика для реализации данного права обратиться в банк с соответствующим заявлением, информацию о праве заемщика представить в банк письменное заявление, содержащее сведения о причинах возникновения просрочки исполнения обязательства по договору банковского займа, доходах и других подтвержденных обстоятельствах (фактах).

Всегда помните, что необходимо рассчитать свой ежемесячный доход. Кредитные обязательства не должны превышать 50 % вашего дохода! Лишь в этом случае вы сможете быть уверены в своевременном погашении кредита.

Важно: Осуществляйте все платежи по ипотечному кредиту точно в срок. Будьте готовы к тому, что вам необходимо будет уведомлять банк о каждом своем шаге, будь то смена места жительства, работы, заключение брака, рождение детей или перепланировка приобретенного в ипотеку жилья. Для банка необходимы гарантии того, что вы сможете вернуть сумму и проценты за пользование ипотечным кредитом, поэтому будьте готовы пройти целую процедуру и ответить на много вопросов. Какой у вас доход, какую квартиру вы хотите приобрести, и за какую сумму, и сколько денег можете заплатить в качестве первоначального взноса? Кроме этого, многие банки для оформления ипотеки требуют наличия поручителей. В случае если, вы не сможете вернуть кредит, банк будет взыскивать его с ваших поручителей.

Также старайтесь не торопиться с подписанием документов (договор ипотеки и другие документы) без предварительного ознакомления с ними. Попросите копии договоров, внимательно ознакомьтесь с ними, и если у вас возникли вопросы, то постарайтесь их решить заблаговременно до момента подписания документов. В стандартный набор документов для получения ипотечного кредита входят обычно следующие документы:

Попросите копии договоров, внимательно ознакомьтесь с ними, и если у вас возникли вопросы, то постарайтесь их решить заблаговременно до момента подписания документов. В стандартный набор документов для получения ипотечного кредита входят обычно следующие документы:

1. Оригинал и копия удостоверения личности Заявителя, Залогодателя, (Созаемщика (-ов), Гаранта).

2. Оригинал и копия свидетельства о заключении (расторжении) брака, либо нотариально заверенное заявление о гражданской состоятельности Залогодателя (по установленной форме Банка).

3. Оригинал справки о заработной плате с действующего места работы за период не менее 6 последних месяцев, с указанием всех удержаний, предусмотренных законодательством РК, за подписью главного бухгалтера организации или лица, его замещающего, заверенный печатью.

4. Оригинал выписки с индивидуального пенсионного счета за период не менее 6 последних месяцев, из накопительного пенсионного фонда за подписью уполномоченного лица, заверенный печатью накопительного пенсионного фонда.

5. Оригинал и копия договора банковского займа с графиком погашения, в случае наличия у Заявителя, Созаемщика (-ов), Гаранта имеющихся обязательств по займам других банков и организаций.

Со списком банков можно ознакомиться на сайте Агентства РК по регулированию и развитию финансового рынка.

Плюсы и минусы ипотеки

Плюсы ипотеки:

- свое собственное жилье;

- в некоторых случаях ежемесячная оплата дешевле, нежели при аренде квартиры;

- вы оплачиваете за свою собственность и, если есть необходимость, ее можно продать в любое время;

- льготные государственные программы;

- в большинстве случаев при оформлении ипотеки заемщики также приобретают страховку имущества.

Минусы ипотеки:

- обязательность первоначального взноса;

- обязательное подтверждение доходов;

- нужно четко соблюдать графики погашения, следовать условиям договора, заключенного с банком.

Что сделано для защиты прав ипотечных заемщиков

1. В целях защиты прав заемщиков в 2021 году Главой Государства подписан Закон Республики Казахстан «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам регулирования банковской, микрофинансовой и коллекторской деятельности в Республике Казахстан», которым с 1 октября 2021 года введен единый обязательный для банков и микрофинансовых организации порядок урегулирования просроченной задолженности граждан по всем кредитам, предусматривающий принятие мер по реструктуризации займов на стадии возникновения у заемщика просрочки.

То есть в случае просрочки по ипотечному кредиту, заемщику необходимо в течение 30 дней с момента ее возникновения, обратиться к кредитору с заявлением. Алгоритм действий заемщика и условия реструктуризации размещены на обучающем сайте Агентства Республики Казахстан по регулированию и развитию финансовых рынков (далее — Агентство).

При недостижении согласия с кредитором по условиям реструктуризации займа заемщик вправе обратиться с обращением в Агентство.

Регулятор рассматривает обращение заемщика — физического лица при представлении доказательств его обращения в банк (организацию, осуществляющую отдельные виды банковских операций) и недостижения с банком (организацией, осуществляющей отдельные виды банковских операций) взаимоприемлемого решения об изменении условий договора банковского займа.

Как мера защиты ипотечных заемщиков в период рассмотрения Агентством обращения заемщика, кредитор не вправе начинать процедуры взыскания заложенного имущества должников, относящихся к социально уязвимым слоям населения (далее – СУСН).

Таким образом, в целях усиления защиты прав заемщиков на законодательном уровне в 2021 году приняты нормы, запрещающие банкам обращать взыскание на заложенное имущество без принятия всех мер в рамках режима урегулирования задолженности.

2. В целях защиты прав залогодателей при обращении взыскания на недвижимое имущество, обеспечения прозрачности торгов залогового имущества 31 декабря 2021 года принят Закон «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам государственного управления, совершенствования залоговой политики банков второго уровня, регулирования оценочной деятельности и исполнительного производства» №100-VII, который предусматривает:

— повышение критерии незначительности и несоразмерности просроченной задолженности к стоимости заложенного имущества по ипотечным займам. Так, сумма неисполненного обязательства повышена с 10% до 15%, период просрочки с 3 месяцев до 6 месяцев;

Так, сумма неисполненного обязательства повышена с 10% до 15%, период просрочки с 3 месяцев до 6 месяцев;

— запрет на реализацию жилья по заниженной стоимости на торгах, порог снижения цены продажи залога повышен до 75% от первоначальной оценочной стоимости, ранее данный порог составлял 50%;

— исключены недобросовестные действия со стороны кредиторов путем введения запрета на участие в торгах кредитора, его работников и аффилированных лиц;

— введена обязанность судебного исполнителя предоставлять должнику право самостоятельной реализации арестованного недвижимого имущества (жилища) в 3-х месячный срок;

— расширены основания для списания бланковой задолженности после реализации залога. В случае продажи в судебном порядке заложенного недвижимого имущества по договору ипотечного жилищного займа, при отсутствии у должника-физического лица иного имущества или доходов, на которые может быть обращено взыскание, превышающих 2-х кратный минимальный размер заработной платы, оставшаяся задолженность будет списана.

Как получить ипотеку в 20 лет

Вам двадцать с небольшим, и вы подумываете о покупке жилья. Может быть, вы переехали к своим родителям, чтобы сэкономить на первоначальном взносе, или вы живете в арендной плате, которая поглощает огромную часть вашей первой взрослой зарплаты, и вы не чувствуете, что вам есть что показать. это. Если только мама и папа не богаты, или ваша двоюродная бабушка не оставила вам трастовый фонд, или вы не новоиспеченный интернет-магнат, вы, вероятно, не сможете купить дом, не влезая в долги.

Именно тогда пришло время подумать об ипотеке — вероятно, это будет самый большой долг, который вы когда-либо брали в своей жизни. Приобретение ипотечного кредита, особенно на раннем этапе жизни, связывает много ваших денег в одном вложении. Это также связывает вас и затрудняет перемещение. С другой стороны, это означает, что вы начинаете накапливать капитал в доме, предоставляете налоговые вычеты и можете улучшить свою кредитную историю.

Key Takeaways

- Получение ипотечного кредита в возрасте 20 лет позволяет вам начать строительство дома, предоставляет налоговые вычеты и может улучшить ваш кредитный рейтинг.

- Процесс ипотеки, однако, долгий и тщательный, требующий платежных квитанций, банковских выписок и подтверждения активов. Предварительное одобрение помогает сделать людей двадцатилетних более привлекательными покупателями жилья для продавцов.

- Двадцатилетние должны иметь достаточную кредитную историю, чтобы претендовать на получение ипотечного кредита, что означает ответственное обращение с долгами на раннем этапе и своевременные выплаты по студенческому кредиту.

- Заемщикам в возрасте от 20 лет может быть проще получить ипотечный кредит через Федеральное жилищное управление (FHA) или Департамент по делам ветеранов США (VA).

Нажмите «Играть», чтобы узнать, как получить ипотечный кредит в возрасте 20 лет

Что такое ипотечный кредит?

Проще говоря, ипотека — это кредит, используемый для покупки дома, где недвижимость служит залогом. Ипотека является основным способом покупки жилья большинством людей, а также может быть использована для приобретения инвестиционной недвижимости. Общий непогашенный ипотечный долг в США в первом квартале 2023 года составил примерно 12,04 триллиона долларов.

Ипотека является основным способом покупки жилья большинством людей, а также может быть использована для приобретения инвестиционной недвижимости. Общий непогашенный ипотечный долг в США в первом квартале 2023 года составил примерно 12,04 триллиона долларов.

Ипотека — это тип обеспеченного долга, а это означает, что если вы не выплатите причитающуюся сумму, вы рискуете потерять залог. Обычно это происходит в процессе обращения взыскания, в ходе которого кредитор пытается забрать дом, чтобы возместить невыплаченный ипотечный долг.

Как и другие кредиты, ипотечные кредиты имеют процентную ставку и годовую процентную ставку (APR). Существуют также сборы, связанные с получением ипотечного кредита, в том числе сборы за выдачу и расходы на закрытие. Кредиторы обычно ожидают, что покупатели жилья внесут первоначальный взнос по ипотечному кредиту, хотя требуемая сумма может зависеть от типа ипотеки.

Примечание

Покупатели жилья в возрасте от 20 до 20 лет могут помочь с внесением первоначального взноса посредством подарков в качестве первоначального взноса от членов семьи, но это должно быть надлежащим образом задокументировано.

Как получить ипотечный кредит: пошаговое руководство

В отличие от открытия кредитной карты или получения автокредита, процесс подачи заявки на ипотеку является длительным и тщательным. Таким образом, это помогает понять, какие шаги необходимо предпринять и что ожидается, если вы планируете купить дом в свои 20 лет.

Оцените, сколько вы можете себе позволить

Прежде чем подать заявку на ипотеку, важно понять, сколько вы реально можете позволить себе платить. Это включает в себя оценку как первоначальных, так и текущих затрат на покупку дома в возрасте 20 лет. Использование ипотечного калькулятора является хорошим ресурсом для планирования этих расходов.

Основные расходы на покупку жилья и домовладения включают:

- Плата за оценку дома.

- Плата за осмотр.

- Первоначальный взнос.

- Расходы на закрытие.

- Ежемесячные платежи по ипотеке, включая частное ипотечное страхование (PMI), если вы обязаны его платить.

- Страхование домовладельцев, налоги на имущество и сборы ассоциации домовладельцев (ТСЖ), если они не включены в платеж по ипотеке.

- Базовое обслуживание и уход.

- Домашний ремонт и реконструкция.

Одной из самых больших проблем для тех, кто покупает жилье впервые, является первоначальный взнос. Вам понадобится первоначальный взнос в размере не менее 20%, чтобы избежать PMI по обычному ипотечному кредиту. Премии PMI обеспечивают защиту кредитора в случае невыполнения обязательств; они не могут быть удалены, пока вы не достигнете 20% справедливости в доме. Это увеличит ежемесячные расходы на содержание вашего дома.

Совет

Использование ипотечного калькулятора может помочь вам рассчитать ежемесячные платежи, требования к первоначальному взносу и расходы на закрытие, чтобы лучше понять, что вы можете себе позволить.

Организуйте свои документы

Для оформления ипотечного кредита вам потребуется несколько сведений. Прежде чем войти, подготовьте свой номер социального страхования, самую последнюю квитанцию о выплате, документацию обо всех ваших долгах, а также выписки с банковского счета за три месяца и любые другие доказательства активов, такие как брокерский счет или 401 (k ) на работе.

Прежде чем войти, подготовьте свой номер социального страхования, самую последнюю квитанцию о выплате, документацию обо всех ваших долгах, а также выписки с банковского счета за три месяца и любые другие доказательства активов, такие как брокерский счет или 401 (k ) на работе.

Если вы работаете не по найму, вам могут понадобиться дополнительные документы. Например, кредитор может запросить ваши налоговые декларации за предыдущие два года. Вам также может потребоваться предоставить актуальный отчет о движении денежных средств и/или письма от одного или нескольких внештатных клиентов, подтверждающие тот факт, что вы являетесь независимым подрядчиком.

Сравнить варианты ипотеки

Ипотечные кредиты не одинаковы, и важно понимать, какой тип ипотечного кредита может быть лучшим при покупке дома в возрасте 20 лет. Вы можете начать с изучения обычных кредитов, обеспеченных Fannie Mae или Freddie Mac. Эти кредиты обычно требуют 20% вниз, чтобы избежать PMI.

Inportant

Авансовые платежи по ипотечным кредитам Fannie Mae и Freddie Mac изменились в мае 2023 года. Комиссия была увеличена для покупателей жилья с более высоким кредитным рейтингом, например 740 или выше, и снижена для покупателей жилья с более низким кредитным рейтингом, например ниже 640. , Еще одно изменение: ваш первоначальный взнос будет влиять на размер вашего вознаграждения. Чем выше ваш первоначальный взнос, тем ниже ваши сборы, хотя это все равно будет зависеть от вашего кредитного рейтинга. Fannie Mae публикует корректировку цен на уровне кредита на своем веб-сайте.

Комиссия была увеличена для покупателей жилья с более высоким кредитным рейтингом, например 740 или выше, и снижена для покупателей жилья с более низким кредитным рейтингом, например ниже 640. , Еще одно изменение: ваш первоначальный взнос будет влиять на размер вашего вознаграждения. Чем выше ваш первоначальный взнос, тем ниже ваши сборы, хотя это все равно будет зависеть от вашего кредитного рейтинга. Fannie Mae публикует корректировку цен на уровне кредита на своем веб-сайте.

Затем вы можете рассмотреть кредиты Федерального жилищного управления (FHA). Кредиты через FHA обычно требуют меньших первоначальных взносов и значительно облегчают заемщикам рефинансирование и передачу права собственности. Вы также можете претендовать на получение кредита FHA с более низким кредитным рейтингом, чем то, что может потребоваться для обычного кредита.

Существует также служба гарантирования жилищных кредитов Министерства по делам ветеранов США, которая идеально подходит для двадцатилетних, возвращающихся с военной службы. Жилищные кредиты VA значительно облегчают ветеранам покупку и приобретение дома; многие из его кредитов не требуют первоначального взноса. Однако выбранный вами дом будет подвергнут тщательной проверке.

Жилищные кредиты VA значительно облегчают ветеранам покупку и приобретение дома; многие из его кредитов не требуют первоначального взноса. Однако выбранный вами дом будет подвергнут тщательной проверке.

Поищите ипотечный кредит

Точно так же, как все ипотечные кредиты не похожи друг на друга, все кредиторы также не одинаковы. Важно выбирать различные варианты ипотеки, чтобы вы могли сравнить процентные ставки и сборы. Разница даже в полпроцента может существенно увеличить или уменьшить сумму процентов, которые вы платите за ипотечный кредит в течение срока действия кредита.

Также подумайте о предварительном одобрении ипотечного кредита. Этот процесс предполагает, что ипотечный кредитор проверит ваши финансы и сделает вам условное предложение по кредиту. Предварительное одобрение может облегчить принятие вашего предложения, когда вы пытаетесь купить дом, что может быть особенно важно, если вы самый молодой участник торгов.

Примечание

Если предварительное одобрение требует жесткой проверки кредитоспособности, это может повлиять на ваш кредитный рейтинг.

Когда лучше покупать?

Выяснение, когда брать ипотеку, является одним из самых больших вопросов. Если вы каким-то образом уже не владеете домом по божественному провидению, вы, вероятно, платите арендную плату и меняете место жительства каждые пару лет или около того. Вот некоторые факторы, которые следует учитывать при принятии решения о том, когда брать ипотечный кредит.

Где вы будете через 5 лет?

Ипотека – это долгосрочное обязательство, обычно рассчитанное на 30 лет. Если вы думаете, что будете часто переезжать по работе или планируете переехать в ближайшие несколько лет, то, вероятно, пока не хотите брать ипотеку. Одной из причин являются расходы на закрытие, которые вы должны платить каждый раз, когда покупаете дом; вы не хотите продолжать накапливать их, если можете этого избежать.

Сколько недвижимости вы можете себе позволить?

Что бы вы сделали, если бы потеряли работу или вынуждены были взять многонедельный отпуск из-за неотложной медицинской помощи? Сможете ли вы найти другую работу или получать поддержку от дохода вашего супруга? Можете ли вы обрабатывать ежемесячные платежи по ипотеке помимо других счетов и студенческих кредитов? Обратитесь к ипотечному калькулятору, чтобы получить некоторое представление о ваших будущих ежемесячных платежах, а затем сравните их с тем, что вы платите сейчас, и с тем, каковы ваши ресурсы.

Налоговые льготы помогают снизить действительную стоимость ипотеки, когда уплаченные проценты по ипотеке не облагаются налогом.

Каковы ваши долгосрочные цели?

Если вы надеетесь вырастить детей в своем будущем доме, проверьте район на наличие школ, уровня преступности и внеклассных мероприятий. Если вы покупаете дом в качестве инвестиции для продажи через несколько лет, растет ли площадь, чтобы стоимость дома, вероятно, увеличилась?

Ответы на сложные вопросы помогут вам определить, какой тип ипотеки лучше всего подходит для вас, включая ипотеку с фиксированной или регулируемой ставкой.

Ипотека с фиксированной процентной ставкой — это та, в которой процентная ставка по ипотеке остается неизменной на протяжении всего срока кредита.

Ипотека с регулируемой ставкой (ARM) — это ипотека, в которой процентная ставка изменяется в установленный период в соответствии с определенной формулой, обычно привязанной к какому-либо экономическому показателю. Вы можете платить меньше процентов в некоторые годы и больше в другие годы. Как правило, они предлагают более низкие процентные ставки, чем фиксированные кредиты, и могут быть выгодны, если вы планируете относительно скоро продать дом.

Вы можете платить меньше процентов в некоторые годы и больше в другие годы. Как правило, они предлагают более низкие процентные ставки, чем фиксированные кредиты, и могут быть выгодны, если вы планируете относительно скоро продать дом.

Преимущества домовладения в 20 лет

Покупка дома в возрасте 20 лет может иметь смысл, если это сэкономит вам деньги по сравнению с арендной платой и если вы ищете долгосрочные инвестиции. Чем дольше вы планируете оставаться в доме, тем больше у вас времени для получения капитала по мере увеличения стоимости вашего дома.

Если вы выберете ипотечный кредит с фиксированной ставкой, ваши платежи будут оставаться постоянными на протяжении всего срока кредита, а не будут подвергаться скачкам цен, как это может быть в случае арендатора. Вы сможете настроить собственность в соответствии со своими вкусами и сделать улучшения или ремонт по своему усмотрению. И вы получите преимущества налогового вычета на проценты по ипотеке, пока вы платите по кредиту. Конечно, есть некоторые потенциальные недостатки, которые следует учитывать.

Конечно, есть некоторые потенциальные недостатки, которые следует учитывать.

Владение домом может быть дешевле, чем аренда, а ипотека с фиксированной процентной ставкой может обеспечить стабильность и предсказуемость платежей.

Чем вы моложе, тем больше времени у вас есть, чтобы построить капитал в доме по мере увеличения стоимости собственности.

Своевременная ежемесячная выплата по ипотечному кредиту может помочь улучшить ваш кредитный рейтинг и облегчить получение других видов кредита.

Вы не можете возместить свой первоначальный взнос или расходы на закрытие в виде ежемесячных сбережений, если вы не проживаете в доме в течение длительного времени.

Право на получение ипотечного кредита для двадцатилетних может быть сложной задачей, если ни ваша кредитная история, ни ваш опыт работы не являются надежными.

Наличие задолженности по студенческому кредиту, кредитным картам или другим долгам может затруднить выплату ежемесячных ипотечных платежей.

Сделать ипотеку более доступной

Есть несколько способов снизить цену, связанную с ипотекой. Во-первых, это налоговые льготы, когда проценты, которые вы платите по ипотеке, не облагаются налогом. Вам нужно будет перечислить свои отчисления, чтобы воспользоваться этой налоговой льготой.

Вы также можете уменьшить свои расходы по ипотеке, положив 20% или более вниз. Чем больше вы откладываете, тем меньше вам приходится занимать, что может уменьшить ваш ежемесячный платеж по ипотеке. Улучшение кредитного рейтинга также может помочь, если оно позволит вам претендовать на более низкую процентную ставку по ипотеке.

Кредиторы тщательно изучат ваш кредитный рейтинг и историю, что может быть проблематичным для двадцатилетних, у которых практически нет истории заимствований. Именно здесь наличие долга по студенческому кредиту действительно помогает вам — если вы делаете платежи вовремя, то, вероятно, у вас будет достаточно хороший кредитный рейтинг, чтобы банки чувствовали себя комфортно, кредитуя вас. Как правило, чем лучше ваш кредитный рейтинг, тем ниже будут ваши процентные ставки.

Как правило, чем лучше ваш кредитный рейтинг, тем ниже будут ваши процентные ставки.

Совет

Рефинансирование долга по студенческому кредиту может помочь снизить процентную ставку и ежемесячный платеж, чтобы ипотека стала более доступной.

Итог

Домовладение может показаться пугающей перспективой, особенно если вы только начинаете свою карьеру и все еще выплачиваете студенческие кредиты. Хорошо подумайте, прежде чем брать ипотечный кредит; это серьезное финансовое обязательство, которое будет преследовать вас до тех пор, пока вы не продадите недвижимость или не выплатите ее через десятилетия. Но если вы готовы какое-то время оставаться на одном месте, то покупка подходящего дома может быть финансово и эмоционально выгодной.

Можете ли вы получить ипотечный кредит без кредитной проверки?

Ипотека

Как LendingTree получает оплату? LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор: Обновлено: 27 апреля 2023 г.Примечание редактора: Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Подача заявки на новый жилищный кредит может быть пугающей, особенно если ваш кредитный рейтинг далеко от идеального. В то время как большинство кредитных программ и кредиторов предъявляют минимальные требования к кредитному рейтингу, можно получить ипотечный кредит без проверки кредитоспособности, который позволяет вам претендовать на получение жилищного кредита без кредита. Вот посмотрите, чего ожидать от процесса и вариантов, которые у вас будут.

Вот посмотрите, чего ожидать от процесса и вариантов, которые у вас будут.

- Как получить ипотечный кредит без кредитной истории (или проверки кредитоспособности)

- Как доказать свою кредитоспособность без кредитного рейтинга

- Как кредиторы проверяют нетрадиционные кредитные истории

- Кредитные программы, позволяющие утверждать ипотеку без кредитного рейтинга

- По каким причинам у вас может не быть кредитного рейтинга?

- Как построить кредит

Как получить ипотечный кредит без кредитного рейтинга (или проверки кредитоспособности)

Да, вы можете получить ипотечный кредит, даже если у вас нет кредитной истории или вы хотите избежать проверки кредитоспособности из-за плохой кредитной истории. Вот четыре способа получить одобрение ипотечного кредита без проверки кредитоспособности:

Получить поручителя

Независимо от того, имеете ли вы плохую кредитную историю или вообще не имеете кредитного рейтинга, добавление кредитоспособного поручителя к вашему ипотечному кредиту может стать одним из способов улучшить ваше одобрение. шансы.

шансы.

Поручитель — это тот, кто соглашается разделить ответственность за ваш кредит и его своевременное погашение, даже если вы фактически ежемесячно производите платежи. Вашим созаемщиком может быть супруг, родитель, родной брат или даже близкий друг, желающий добавиться к вашей ипотеке. Важно отметить, что ваш кредит и история его погашения также будут переданы в их кредит.

Иметь большой первоначальный взнос

Чем больше первоначальный взнос, который вы предлагаете внести за дом, тем меньший риск должен взять на себя кредитор, предлагая вам ипотечный кредит. Если вы не выполнили свои обязательства по погашению кредита, у кредитора больше шансов возместить свои деньги, если вы уже внесли значительную часть и / или в доме есть значительный капитал.

Если вы изо всех сил пытаетесь претендовать на получение ипотечного кредита на новый дом с существующей кредитной историей, предложение крупного первоначального взноса может помочь улучшить ваши шансы. Кроме того, некоторые кредиторы и продукты ипотечного кредита могут потребовать более крупного первоначального взноса, если ваш кредитный рейтинг ниже.

Пройти процесс андеррайтинга вручную

В процессе андеррайтинга кредита кредитор анализирует уровень риска заемщика в отношении погашения нового кредита. Это означает рассмотрение таких факторов, как доход, статус занятости, существующая задолженность и другие расходы, чтобы увидеть, может ли заемщик разумно вносить свои ежемесячные платежи без проблем.

Сегодня многие кредиторы используют автоматизированные системы андеррайтинга, которые используют компьютерные программы для первоначальной проверки претендентов на получение ипотечного кредита. Однако эти системы предназначены для выявления тревожных сигналов, таких как низкий или несуществующий кредитный рейтинг, и могут привести к отклонению заявки на получение ссуды. Запрашивая процесс андеррайтинга вручную — это означает, что андеррайтер-человек сам проходит через заявку — вы можете избежать автоматического отказа. Эти андеррайтеры могут использовать свое собственное суждение при рассмотрении вашей заявки с учетом всех предоставленных факторов.

Используйте кредитные союзы или онлайн-кредиторов

Если у вас уже есть отношения с кредитным союзом или местным банком, у вас может быть больше шансов на одобрение ипотечного кредита там. Это связано с тем, что кредитные союзы часто имеют более гибкие требования к кредитованию и более персонализированный подход. Если у вас есть другие продукты через это учреждение, такие как автокредит или кредитная карта, и у вас есть здоровая история платежей по этим счетам, учреждение, вероятно, примет во внимание эту кредитоспособность.

Кроме того, вам может повезти, если вы обратитесь к онлайн-кредиторам, некоторые из которых специализируются на ипотечных кредитах с плохой кредитной историей. Это позволяет вам делать покупки сразу у нескольких кредиторов, что упрощает поиск одного из них с более гибкими требованиями к кредиту.

Как доказать свою кредитоспособность без кредитного рейтинга

Во многих случаях кредиторы примут альтернативные кредитные истории, если у вас нет типов счетов, которые отображаются в системах отчетности бюро кредитных историй. Эта нетрадиционная кредитная история включает проверка вашей истории платежей по другим обязательствам, которые у вас есть за последние 12 месяцев, включая контактную информацию всех людей, которым вы заплатили.

Эта нетрадиционная кредитная история включает проверка вашей истории платежей по другим обязательствам, которые у вас есть за последние 12 месяцев, включая контактную информацию всех людей, которым вы заплатили.

Имейте в виду, что эта альтернативная история платежей должна быть безупречной. Если в вашем отчете есть что-то уничижительное, например, медицинские сборы или неоплаченные счета за коммунальные услуги, вы не будете иметь права на альтернативные варианты кредита. Вот как работает нетрадиционная кредитная история и что ищут кредиторы.

История платежей по аренде

При отсутствии кредитного рейтинга кредитор будет больше всего заинтересован в том, как вы управляли своей историей платежей по аренде. Арендная плата за последние 12 месяцев будет показателем того, сможете ли вы своевременно выплатить новый ипотечный кредит.

Вам необходимо предоставить историю платежей за 12 месяцев с отмененными чеками или банковскими выписками, подтверждающими своевременные платежи. Копия договора аренды также будет необходима, чтобы показать, что вы соблюдаете условия юридического соглашения, во многом так же, как если бы вы брали на себя обязательства по ипотеке.

Копия договора аренды также будет необходима, чтобы показать, что вы соблюдаете условия юридического соглашения, во многом так же, как если бы вы брали на себя обязательства по ипотеке.

Оплата наличными не работает, и если вы снимаете жилье у родственника или друга, это неприемлемо для альтернативного кредитного андеррайтинга.

Счета за коммунальные услуги

Еще одним признаком того, что вы готовы купить дом, является доказательство того, что вы вовремя оплатили коммунальные услуги по месту жительства. Опять же, вам нужно будет показать, что платежи поступали с вашего счета с погашенными чеками или банковскими выписками.

Счета за коммунальные услуги также должны быть указаны на ваше имя. Если они этого не сделают, вы не сможете использовать учетную запись в качестве одного из вариантов вашего кредита.

Другие нетрадиционные статьи кредита

Помимо наличия по крайней мере двух статей, связанных с жильем, кредиторы потребуют по крайней мере две-три другие истории ежемесячных платежей, чтобы показать, что вы можете управлять своими обязательствами.

Вам потребуется подтверждение за 12 месяцев от двух до трех следующих документов:

- Счет за мобильный телефон

- Кабельная накладная

- Автострахование

- Страхование жизни

Любой тип счета, за который вы платите ежемесячно и который был открыт на ваше имя в течение не менее 12 месяцев, обычно подходит для необходимых дополнительных кредитных позиций. В большинстве случаев вы не будете иметь право на участие, если за последние 12 месяцев истории платежей у вас была более одной 30-дневной задержки платежа.

Как кредиторы проверяют нетрадиционную кредитную историю

Даже при наличии документации, предоставленной потенциальным заемщиком, кредиторы обычно предпринимают дополнительные шаги для проверки платежной истории. Часто это происходит в форме отчета Anthem — типа нетрадиционного кредитного отчета, который может быть предоставлен для независимой проверки всей информации, если вы не можете предоставить аннулированные чеки или банковские выписки для альтернативных кредитных счетов. Как правило, это работает только в том случае, если учетные записи, которые необходимо проверить, могут быть проверены третьей стороной.

Как правило, это работает только в том случае, если учетные записи, которые необходимо проверить, могут быть проверены третьей стороной.

Ваш кредитор укажет, необходим ли отчет Anthem, и закажет отчет. Вам нужно будет предоставить им имя, контактный номер и информацию об учетной записи для каждого элемента отчета, который будет завершен, и, возможно, потребуется предоставить некоторые документы, подтверждающие оплату, необходимые для создания отчета.

Кредитные программы, которые позволяют получить одобрение ипотечного кредита без кредитного рейтинга

В дополнение к методам подачи заявки на кредит, упомянутым выше, существуют также специальные кредиторы и программы ипотечного кредита, которые обслуживают заявителей с низким или даже нулевым кредитным рейтингом. Некоторые из них являются государственными программами, которые страхуют кредит для кредитора и облегчают ему одобрение заемщиков с дополнительными факторами риска (такими как ограниченная кредитная история).

Примечание: Ни одна из этих программ не позволяет заемщикам без кредита приобрести второй дом или инвестиционную недвижимость — это должно быть вашим основным местом жительства.

| Обычные кредиты гребцов, которым не нужно занимать больше, чем соответствующий лимит кредита для их района. | |||

| Кредиты FHA | 500 | Заемщики, которые хотят внести небольшой первоначальный взнос или чей кредит слишком низок, чтобы претендовать на получение обычного кредита. | |

| Кредиты для ветеранов | Нет минимума | Ветераны, военнослужащие и их соответствующие супруги | |

| Кредиты Министерства сельского хозяйства США | 9 0301 Нет минимума Заемщики, которые:

| ||

| Денежный кредит | Минимум отсутствует | Заемщики, которые:

|

Вот подробный обзор того, как различные распространенные программы работают с потенциальными заемщиками без кредитного рейтинга.

Обычные кредиты

Fannie Mae и Freddie Mac — спонсируемые государством предприятия, приобретающие ипотечные кредиты на рынке жилья. Обычные кредитные программы, которые они предлагают, требуют более высокого кредитного рейтинга, чем государственные кредитные программы, и меньшего общего долга по сравнению с вашим доходом, который также называется отношением вашего долга к доходу (DTI).

Хотя они разрешают одобрение, если у вас нет кредитного рейтинга, существуют дополнительные ограничения.

| Минимальный первоначальный взнос |

| Минимум 3% |

| Ипотека резервные требования | Платежи в размере до 12 месяцев в качестве резервов, в зависимости от заявителя | Нет |

| Максимальные коэффициенты DTI | 36% | От 43% до 50%, в зависимости от заявителя |

| Частное ипотечное страхование заемщики с самой низкой кредитной историей баллы | Более низкие сравнительные премии |

Начиная с 1 августа 2023 года, если у вас есть обычный кредит и ваш DTI превышает 40%, вы можете столкнуться с более высокими процентными ставками или комиссией при закрытии. Эта дополнительная стоимость применяется только к тем, кто занимает более 60% стоимости своего дома, а комиссия будет варьироваться от 0,25% до 0,375% от суммы кредита.

Эта дополнительная стоимость применяется только к тем, кто занимает более 60% стоимости своего дома, а комиссия будет варьироваться от 0,25% до 0,375% от суммы кредита.

Кредиты FHA

Федеральное управление жилищного строительства (FHA) обеспечивает большую гибкость кредитования и DTI. Он также допускает нетрадиционную кредитную историю, хотя требования немного отличаются от обычных ипотечных кредитов.

Требуется нетрадиционный кредитный отчет

FHA требует независимого стороннего кредитного отчета для проверки любой нетрадиционной кредитной информации, которую вы предоставляете. Все поставщики кредита, включая вашу ссылку на аренду, должны быть проверены сторонней компанией — если вы арендуете у члена семьи или друга, вы не будете иметь право на получение кредита.

В большинстве случаев вам необходимо будет предоставить 12-месячную историю платежей из трех из следующих нетрадиционных источников кредита, которые будут рассмотрены для получения кредита FHA без баллов FICO:

- Аренда

- Телефон

- Газ, электричество, вода, услуги телевидения или интернета

История арендной платы обязательна, но если у вас нет еще двух, связанных с жильем, FHA также рассмотрит следующее:

- Страховые взносы, которые не вычитаются из вашей заработной платы )

- Выплаты по уходу за ребенком

- Плата за обучение в школе

- Оплата медицинских счетов, не покрываемых страховкой

- 12-месячная документированная история регулярных денежных вкладов на сберегательный счет, которые вносились как минимум ежеквартально и не вычитались из зарплаты.

Период не может включать штрафы за нехватку средств (NSF)

Период не может включать штрафы за нехватку средств (NSF) - Индивидуальный кредит с письменными условиями и 12-месячной историей платежей на регулярной установленной сумме

История платежей не может отражать просроченные платежи за последние 12 месяцев и не более двух 30-дневных просроченных платежей за последние 24 месяца по всем другим предоставленным историям счетов.

Первоначальный взнос и соотношение долга к доходу

Без кредитного рейтинга FHA не допустит, чтобы коэффициент общего долга превышал 31% для ежемесячного платежа по сравнению с доходом и 43% для общего долга, разделенного на доход. Это более строгое требование, чем надбавки для заемщиков с кредитным рейтингом, за исключениями, которые иногда могут превышать 50% с высоким кредитным рейтингом.

Стандартный первоначальный взнос в размере 3,5% разрешен для заемщиков без кредитного рейтинга, дополнительных ограничений нет.

Ипотечное страхование FHA без кредитного рейтинга

Одно из преимуществ кредита FHA по сравнению с обычным ипотечным кредитом заключается в том, что ипотечное страхование одинаково независимо от кредитного рейтинга. Ипотечное страхование FHA рассчитывается на основе текущих рекомендаций Департамента жилищного строительства и городского развития (HUD) и не зависит от рейтинга FICO или его отсутствия.

Ипотечное страхование FHA рассчитывается на основе текущих рекомендаций Департамента жилищного строительства и городского развития (HUD) и не зависит от рейтинга FICO или его отсутствия.

По кредитам FHA вы оплачиваете две формы ипотечного страхования. Одним из них является авансовый взнос по страхованию ипотечного кредита, который представляет собой единовременную сумму в размере 1,75%, финансируемую на сумму вашего кредита, если вы делаете минимальный первоначальный взнос в размере 3,5%. Годовая ипотечная страховка составляет от 0,80% до 1,05% на срок кредита более 15 лет, в зависимости от суммы кредита и первоначального взноса. Он выплачивается ежемесячно, пока у вас есть кредит.

Ипотечное страхование FHA становится дешевле в 2023 году. По состоянию на 20 марта Федеральное жилищное управление (FHA) снизило свои ежегодные страховые взносы на 0,30 процентных пункта. Это хорошая новость для среднего заемщика FHA, который будет экономить около 800 долларов в год.

Кредиты VA

Департамент по делам ветеранов (VA) предоставляет правомочным действующим и ветеранам вооруженных сил льготы по ипотечному кредиту, которые сильно отличаются от обычных кредитов и кредитов FHA. Наиболее заметные отличия заключаются в отсутствии требований к первоначальному взносу и минимального кредитного рейтинга, поскольку VA признает, что часто недавно уволенные ветераны, которые находились в зарубежных командировках, могли не иметь кредитной истории. Это дает ссуде VA встроенную систему для одобрения исключений для ветеранов без оценки FICO.

Наиболее заметные отличия заключаются в отсутствии требований к первоначальному взносу и минимального кредитного рейтинга, поскольку VA признает, что часто недавно уволенные ветераны, которые находились в зарубежных командировках, могли не иметь кредитной истории. Это дает ссуде VA встроенную систему для одобрения исключений для ветеранов без оценки FICO.

Если ветеран может предоставить подтверждение недавней истории аренды и дополнительные записи о платежах, включая историю платежей за коммунальные услуги, страхование автомобиля или другие расходы, которые ветеран заплатил, вероятно одобрение кредита VA.

Ипотечное страхование VA

В отличие от обычных кредитов и кредитов FHA, кредит VA с первоначальным взносом менее 20% не требует ипотечного страхования. Вместо этого может взиматься плата за финансирование, и она обычно финансируется за счет суммы кредита.

Плата за финансирование VA варьируется в зависимости от того, сколько ветеран вкладывает и использовал ли он свое право на ипотечный кредит или нет. Для ветеранов с инвалидностью, связанной со службой, плата за финансирование может быть полностью отменена.

Для ветеранов с инвалидностью, связанной со службой, плата за финансирование может быть полностью отменена.

Кредиты USDA

Министерство сельского хозяйства США (USDA) предлагает ипотечные кредиты людям из малообеспеченных районов страны, обычно в сельской местности. Одна из особенностей программы: отсутствие требования первоначального взноса.

Как и кредиты FHA, USDA позволит заемщикам получить кредит без кредитных рейтингов. В большинстве случаев они предпочитают традиционный кредитный отчет, но история аренды плюс три дополнительных торговых рекомендации могут быть приемлемы, если у них есть 12-месячная история платежей и источник кредита может быть проверен независимо.

Ипотечное страхование USDA

Кредиты USDA не имеют ипотечного страхования, на которое влияет кредитный рейтинг. Существуют гарантийные взносы, не превышающие 1% от суммы кредита авансом и 0,35% от суммы кредита ежегодно, независимо от кредитного рейтинга или его отсутствия.

Ссуды наличными

Кредиторы с наличными деньгами часто вообще пропускают вопрос о кредите, поскольку их одобрение ссуды в значительной степени основано на стоимости вашего залога, а не на вашем финансовом профиле. Это отлично подходит для заемщиков с плохой кредитной историей или без нее, но также важно понимать, что они, как правило, не станут хорошей заменой традиционной ипотеке. Твердые денежные кредиты часто используются домовладельцами или другими заемщиками, которым просто нужен краткосрочный кредит на срок от одного до пяти лет, и они имеют гораздо более высокие годовые процентные ставки, чем традиционные ипотечные кредиты.

Это отлично подходит для заемщиков с плохой кредитной историей или без нее, но также важно понимать, что они, как правило, не станут хорошей заменой традиционной ипотеке. Твердые денежные кредиты часто используются домовладельцами или другими заемщиками, которым просто нужен краткосрочный кредит на срок от одного до пяти лет, и они имеют гораздо более высокие годовые процентные ставки, чем традиционные ипотечные кредиты.

По каким причинам у вас может не быть кредитного рейтинга?

Для того, чтобы иметь кредитный рейтинг, вы должны действительно иметь кредит, который может быть оценен основными бюро кредитных историй. Это может быть несколько форм, включая студенческие ссуды, кредитные карты, автокредиты и платежные карты.

Плохая кредитная история и отсутствие кредитной истории

В глазах кредитора наличие плохой кредитной истории сильно отличается от отсутствия кредитной истории. Заемщик без кредитного рейтинга — это просто тот, кто в прошлом не имел кредитных счетов и/или счетов, зарегистрированных бюро. У них нет официальной оценки, даже если они годами демонстрировали финансовую ответственность.

У них нет официальной оценки, даже если они годами демонстрировали финансовую ответственность.

С точки зрения кредитора, иметь ограниченную или отсутствующую официальную кредитную историю лучше, чем иметь историю бесхозяйственности. С другой стороны, заемщик с плохой кредитной историей — это тот, кто не выполнил свои финансовые обязательства в соответствии с требованиями. Это может означать просроченные платежи, просроченные счета или слишком высокие остатки.

Вот несколько причин, по которым у вас может не быть кредитного рейтинга.

Вы используете наличные деньги вместо того, чтобы платить за вещи с помощью традиционных кредитных счетов

Это может быть то, с чем вы выросли, или побочный продукт предыдущего неудачного опыта с кредитом. Существует также растущее движение финансовых консультантов, которые советуют вообще не использовать кредит.

Вы не пользовались кредитом в течение последних 24 месяцев

Это часто случается с пожилыми людьми с фиксированным доходом, которые редко пользуются кредитом. Или, может быть, вы действующий военный, который находился в длительной командировке и не использовал кредит в течение нескольких лет.

Или, может быть, вы действующий военный, который находился в длительной командировке и не использовал кредит в течение нескольких лет.

Вы молоды и не набрали кредита

Недавние выпускники средней школы часто попадают в эту категорию, поскольку они, возможно, не нуждались в кредите, если жили дома.

Вы новый иммигрант в стране без кредитной истории в США

Если вы недавно иммигрировали в Соединенные Штаты, потребуется некоторое время, чтобы начать формирование кредитной истории. Пока у вас не будет от 60 до 90 дней активности на любом типе кредитного счета, маловероятно, что у вас будет кредитный рейтинг.

Как получить кредит

Хотя вы можете претендовать на получение ипотечного кредита без кредитного рейтинга, у вас будет больше возможностей и меньше ограничений, если у вас действительно есть кредитный рейтинг. Вот несколько простых способов начать строить кредитную историю.

→ Получите защищенную кредитную карту : Обеспеченная кредитная карта позволяет вам внести наличные, а затем использовать их в качестве залога для обеспечения кредитной карты. Чем дольше вы его используете, тем больше кредитов вы накапливаете, пока, в конце концов, у вас не будет достаточно истории очков, чтобы подать заявку на обычные необеспеченные карты.

Чем дольше вы его используете, тем больше кредитов вы накапливаете, пока, в конце концов, у вас не будет достаточно истории очков, чтобы подать заявку на обычные необеспеченные карты.

→ Своевременная оплата счетов : Открыв кредитную карту, оплачивайте ее вовремя. История платежей составляет большую часть вашего кредитного рейтинга, и своевременная оплата — лучший способ создать солидный кредитный рейтинг.

→ Откройте необеспеченную кредитную карту: После того, как у вас сложится кредитная история, вы можете открыть обычную кредитную карту и использовать ее экономно. Имейте в виду, что само наличие карты не дает очков — вы должны фактически использовать ее и совершать платежи, чтобы увеличить счет.

→ Стать авторизованным пользователем с помощью кредитной карты : Если у вас есть друг или член семьи, который готов позволить вам стать авторизованным пользователем с помощью своей карты, вы можете создать некоторую кредитную историю. Однако используйте ее с осторожностью: ваши платежные решения также повлияют на человека, с которым вы уполномочены использовать карту, поэтому ваши просроченные платежи станут их просроченными платежами.

Однако используйте ее с осторожностью: ваши платежные решения также повлияют на человека, с которым вы уполномочены использовать карту, поэтому ваши просроченные платежи станут их просроченными платежами.

→ Взять кредит на создание кредита : они предлагаются банками, кредитными союзами и онлайн-кредиторами и включают в себя размещение банком небольшой суммы денег на сберегательном счете или компакт-диске для заемщика без фактической возможности доступа это сначала. Заемщик производит платежи по остатку в течение установленного периода, обычно от шести месяцев до двух лет, и получает деньги после осуществления платежей.

Поделиться статьей

Текущие ипотечные ставки

годовых от- 30 лет. Зафиксированный 6,25%

- 15 лет. Зафиксированный 5,57%

- 5/1 рука 7,39%

Раскрытие информации о рекламе

Применяются положения и условия.

Если плательщиком является только один человек, стоит взять второго поручителем, а не созаемщиком;

Если плательщиком является только один человек, стоит взять второго поручителем, а не созаемщиком;

Период не может включать штрафы за нехватку средств (NSF)

Период не может включать штрафы за нехватку средств (NSF)