Кадастровая стоимость онлайн. КтоТам.про

Адрес

Кадастровый номер

Регион *

Населенный пункт *

Квартира

Кадастровый номер *

Что такое кадастровая стоимость?

Любой объект недвижимости: Квартира, частный дом, здание или земельный участок имеют свой размер кадастровой стоимости. Кадастровая стоимость устанавливается государством, на основании кадастровой оценки недвижимости.

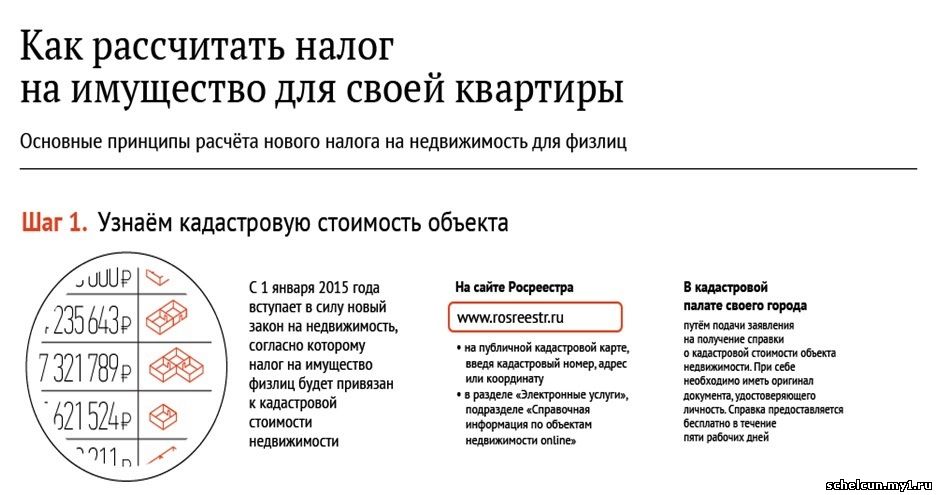

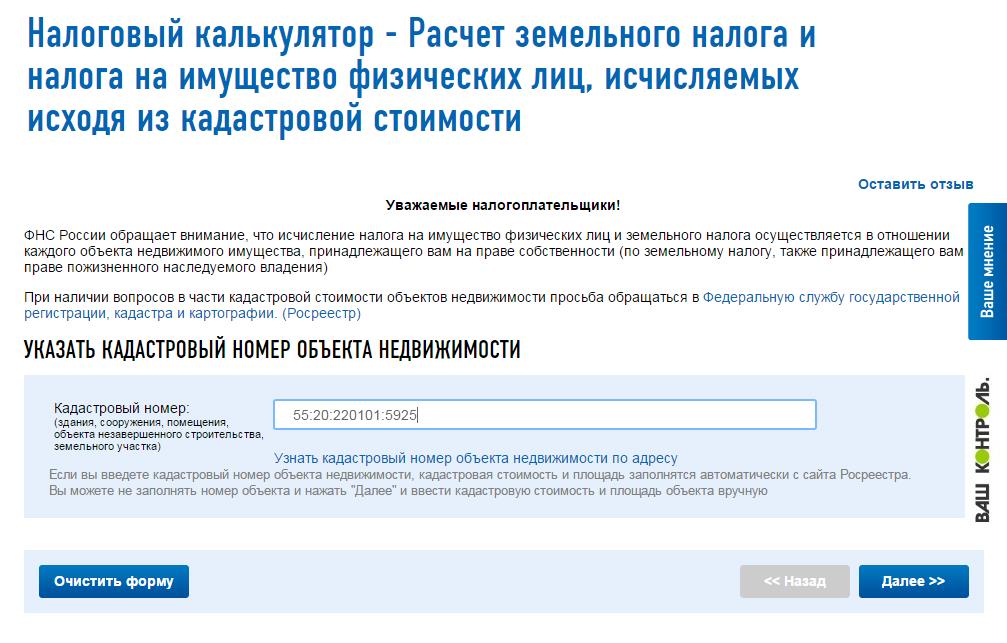

Как узнать кадастровую стоимость и сумму налога на имущество?

- Заполните форму поиска или введите кадастровый номер объекта недвижимости.

- Дождитесь результата.

- Получите информацию о кадастровой стоимости и сумме налога на имущество.

Зачем нужна кадастровая стоимость?

От размера кадастровой стоимости зависит расчет налога

на недвижимое имущество лиц: земельный участок, квартира, здание, частный дом.

Как рассчитывается налог на имущество?

Наш сервис автоматически рассчитывает сумму базового налога на имущество исходя из размера кадастровой стоимости, регионального коэффициента и льготного показателя (20м2 для расчета налога на квартиру)

Преимущества нашего сервиса

Данные

Росреестра

0₽

Бесплатное

предоставление

информации

Автоматический

расчет суммы

налога

24/7

круглосуточно

Факты и аналитика кадастровой стоимости

На основании 1 960 запросов кадастровой стоимости за ноябрь 2022 года

Средняя кадастровая cтоимость квартиры

13 381 873 ₽

Москва

Средняя площадь квартиры

67. 5 м2

5 м2

Москва

Средняя кадастровая cтоимость участка

23 344 744 ₽

Московская область

Средняя кадастровая cтоимость участка

6 355 562 ₽

Россия

Максимальная кадастровая cтоимость объекта недвижимости

57 318 564 625 ₽

Кадастровая стоимость Мавзолея

Показать

Минфин переведет бизнес на уплату налога за недвижимость по кадастровой стоимости

- Финансы

- Сергей Мингазов Редакция Forbes

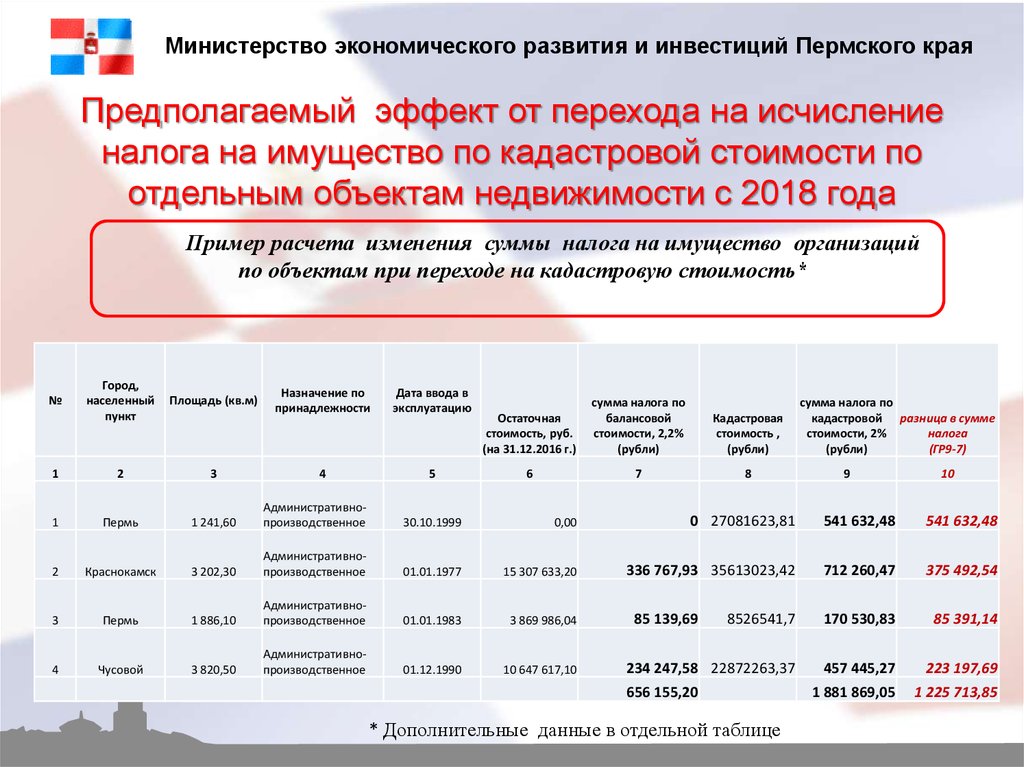

Минфин предложил до 2025 года перейти к налогообложению недвижимого имущества организаций по кадастровой стоимости в отношении всех объектов. Сейчас они платят налоги за недвижимость как по кадастровой, так и по балансовой стоимости, которая ниже кадастровой

Минфин планирует перейти к налогообложению недвижимости организаций по кадастровой стоимости всех объектов недвижимости до 2025 года. Об этом пишет РБК со ссылкой на проект «Основных направлений бюджетной, налоговой и таможенно-тарифной политики на 2023 год и плановый период 2024 и 2025 годов», разработанный министерством.

Целью изменений порядка расчета налоговой нагрузки в документе указано «выравнивание налоговой нагрузки для организаций и физических лиц». Россияне платят налог на квартиры и дома по близкой к рыночной, кадастровой стоимости, в то время как у организаций есть много объектов недвижимости, налог для которых рассчитывается исходя из балансовой стоимости. Она обычно ниже кадастровой.

Материал по теме

В «Основных направлениях» Минфин отмечает, что среди общего правила будут исключения — сооружения, для которых налог не будет определяться по кадастровой стоимости. Исчисление налога на имущество по кадастровой стоимости в документе отнесено к блоку «системных мер повышения инвестиционной активности». В Минфине считают, что измененный порядок поможет «созданию справедливых конкурентных условий и улучшению условий ведения бизнеса».

Эксперты предупредили, что новации приведут к увеличению налоговой нагрузки для бизнеса. По общему правилу компании платят налог на недвижимое имущество исходя из цены сооружения за вычетом амортизации, отраженной в бухгалтерском учете. Ставка налога устанавливается каждым регионом и не может превышать 2,2%.

По общему правилу компании платят налог на недвижимое имущество исходя из цены сооружения за вычетом амортизации, отраженной в бухгалтерском учете. Ставка налога устанавливается каждым регионом и не может превышать 2,2%.

Материал по теме

По кадастровой стоимости оплачиваются налоги за торговые и бизнес-центры, объекты недвижимого имущества иностранных организаций, общественного питания, бытового обслуживания, а также жилые помещения, гаражи, машино-места. Для них ставка также устанавливается регионом, но в пределах 2% от кадастровой стоимости.

В 2020 году в Минфине уже поднимали вопрос о постепенном переходе на взимание налога на недвижимое имущество организаций по кадастровой, а не балансовой стоимости. По оценке главы Минфина Антона Силуанова, датированной 2020 годом, по балансовой стоимости платился налог приблизительно с 60% объектов, а по кадастровой — с 40%.Сейчас по балансовой стоимости рассчитывается налог для производственных, сельскохозяйственных и складских зданий, а также объектов транспортной инфраструктуры.

Сергей Мингазов

Редакция Forbes

#недвижимость #кадастровая стоимость #налог на недвижимость #бизнес #Минфин РФ

Рассылка Forbes

Самое важное о финансах, инвестициях, бизнесе и технологиях

Информация:

- Контактная информация

- Правила обработки

- Реклама в журнале

- Реклама на сайте

- Условия перепечатки

Мы в соцсетях:

- Telegram

- ВКонтакте

- YouTube

Рассылка:

Наименование издания: forbes.ru

Cетевое издание «forbes.ru» зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций, регистрационный номер и дата принятия решения о регистрации: серия Эл № ФС77-82431 от 23 декабря 2021 г.

Адрес редакции, издателя: 123022, г.

Адрес редакции: 123022, г. Москва, ул. Звенигородская 2-я, д. 13, стр. 15, эт. 4, пом. X, ком. 1

Главный редактор: Мазурин Николай Дмитриевич

Адрес электронной почты редакции: [email protected]

Номер телефона редакции: +7 (495) 565-32-06

Перепечатка материалов и использование их в любой форме, в том числе и в электронных СМИ, возможны только с письменного разрешения редакции. Товарный знак Forbes является исключительной собственностью Forbes Media LLC. Все права защищены.

AO «АС Рус Медиа» · 2022

16+

Что такое кадастровая стоимость недвижимости и как она рассчитывается? — Idealista

Pixabay

9 марта 2022 г., Редакция

Знание того, что такое кадастровая стоимость недвижимости и как она рассчитывается, может быть очень полезно, когда вы решите купить дом или унаследовать дом . Давайте вместе узнаем, для чего он используется и какую информацию он нам дает.

Давайте вместе узнаем, для чего он используется и какую информацию он нам дает.

Когда мы говорим о кадастровой стоимости, мы в основном имеем в виду налоговую стоимость недвижимости. По сути, это часть информации, которая используется для расчета некоторых налогов, связанных с куплей-продажей недвижимости и вообще с операциями, связанными с переходом права собственности на недвижимость (например, с наследованием).

Во избежание путаницы следует уточнить, что кадастровую стоимость не следует путать с рыночной стоимостью имущества, а она служит для определения налогооблагаемой суммы имущества . Его также не следует путать с кадастровой арендной платой (доход, относящийся к каждому объекту недвижимости, посредством которого можно получить независимый доход в соответствии с параметрами, определенными в Агентстве по доходам ).

Резюмируя, кадастровая стоимость используется для расчета налогов, подлежащих уплате по поводу некоторых сделок с недвижимостью, таких как:

- регистрационные, ипотечные и кадастровые налоги;

- налог на наследство;

- налог на дарение.

Кроме того, кадастровая стоимость объекта недвижимости также является налогооблагаемой базой для расчета ИМУ (муниципальный налог на имущество). Множители, которые применяются для расчета кадастровой стоимости в целях определения налога на недвижимость, являются специфическими для налога на недвижимость.

Как рассчитывается кадастровая стоимостьЧтобы рассчитать кадастровую стоимость недвижимости, необходимо начать с кадастрового дохода, который можно запросить через онлайн-сервисы компетентного агентства земельного кадастра, а также в последней налоговой декларации или запросить у орган земельного кадастра. Кадастровая стоимость недвижимости может варьироваться в зависимости от того, является ли она основным местом жительства или нет.

Для расчета кадастровой стоимости необходимо умножить кадастровый доход, переоцененный на 5%, на коэффициент, установленный законом для соответствующей кадастровой категории имущества, на которое вы ссылаетесь. Кадастровые коэффициенты следующие:

Кадастровые коэффициенты следующие:

- Жилые дома с льготой по налогу на первое жилье: кадастровый доход X 115,5;

- Здания кадастровых категорий А и С (кроме категорий А/10 и С/1): кадастровый доход X 126;

- Здания кадастровой категории В: кадастровый доход Х 176,4;

- Здания кадастровой категории А/10 (офисы) и группы D: кадастровый доход X 63;

- Здания кадастровой категории С/1 (магазины) и группы Е: кадастровый доход Х 42,84;

- Земли сельскохозяйственного назначения: кадастровый доход X 112.5.

Метки

Налог на имущество

ИДУ Муниципальный налог на имущество

Как рассчитать кадастровую стоимость дома?

Кадастровая стоимость – это денежная стоимость, которую власти присваивают каждому объекту недвижимости . Это значение вносится в Кадастровый регистр административного учета, который находится в ведении Министерства финансов, и содержит физические, экономические и юридические характеристики всех объектов недвижимости.

Поэтому и рассказываем подробнее что это такое и как посчитать кадастровую стоимость дома.

Что такое Кадастровый регистр

Кадастровый регистр – это независимый реестр Министерства финансов, содержащий все объекты недвижимости

, городские объекты, сельские объекты или объекты с особыми характеристиками (аэропорты, автомагистрали, атомные электростанции и т. д.). Регистрация обязательна и бесплатна, в отличие от Земельной книги. Некоторые данные этой переписи доступны для широкой публики. Это означает, что любое заинтересованное лицо может получить доступ к электронной версии Кадастрового регистра и узнать для конкретного объекта его тип (городской, сельский или с особыми характеристиками), застроенную площадь, использование, графическое изображение поэтажного плана. , а также кадастровый номер . Это 20-значный код , который идентифицирует дом или помещение и используется в некоторых транзакциях , таких как продажа или наследство, для большей безопасности.

Это означает, что любое заинтересованное лицо может получить доступ к электронной версии Кадастрового регистра и узнать для конкретного объекта его тип (городской, сельский или с особыми характеристиками), застроенную площадь, использование, графическое изображение поэтажного плана. , а также кадастровый номер . Это 20-значный код , который идентифицирует дом или помещение и используется в некоторых транзакциях , таких как продажа или наследство, для большей безопасности.

Кадастровый регистр содержит другие данные, доступ к которым может иметь только владелец имущества, органы власти и любые лица, аккредитующие законный интерес.

Как читать кадастровый номер

Каждый из 20 символов (цифр и букв) кадастрового номера объекта имеет значение, установленное кадастром. Для городская собственность это будет следующим образом:

- Первые семь цифр относятся к местонахождению собственности.

- Следующие семь цифр идентифицируют кадастровый план.

- Следующие четыре цифры обозначают имущество внутри поместья (например, бетонный пол внутри здания).

- Последние два символа — две контрольные цифры.

Для сельская собственность значение 20 символов следующее:

- Первые два числа определяют провинцию.

- Следующие три цифры относятся к муниципалитету.

- Следующая цифра – это сектор или район консолидации земель.

- Следующие три цифры идентифицируют комплекс.

- Следующие пять цифр обозначают участок внутри комплекса.

- Следующие четыре числа определяют собственность на участке.

- Последние две цифры — две контрольные цифры.

Как проверить кадастровую стоимость шаг за шагом

Узнать информацию о кадастровой стоимости объекта недвижимости его собственник, его представитель или доверенное лицо или любой, кто докажет, что у него есть законный интерес, может это сделать:

- веб-сайт кадастра с цифровым сертификатом, национальный идентификационный номер.

или cl@ve система.

или cl@ve система. - Обратившись в территориальное отделение (отдел управления) Кадастрового регистра в вашей провинции, запросив встречу, позвонив на горячую линию кадастра (902 37 36 35 — 91 387 45 50) и предоставить документы, подтверждающие, что вы владеете недвижимостью.

- И в кадастровых информационных пунктах, которые можно узнать в вашем городском совете.

Для чего используется кадастровая стоимость

Кадастровая информация в основном предназначена для целей налогообложения. Различные органы власти используют кадастровую стоимость для расчета суммы, которую вы должны заплатить в виде определенных налогов, касающихся вашего дома. Например:

- Кадастровая стоимость база налога на имущество (IBI) , которая находится в ведении муниципалитетов.

- Это также еще один фактор, который необходимо учитывать в налоговых декларациях . Обычное место жительства или недвижимость, используемая для ведения бизнеса, не приносят дохода, подлежащего обложению подоходным налогом с населения.

Для другой городской собственности (например, пустующие дома, не предназначенные для обычного использования, или гаражи, а также неарендованные помещения) Налоговый департамент устанавливает налог на недвижимость, поскольку эта недвижимость приносит доход владельцам.

Для другой городской собственности (например, пустующие дома, не предназначенные для обычного использования, или гаражи, а также неарендованные помещения) Налоговый департамент устанавливает налог на недвижимость, поскольку эта недвижимость приносит доход владельцам. - В некоторых случаях кадастровая стоимость используется для расчета налога на передачу собственности , когда вы продаете или покупаете подержанный дом (обычно это составляет от 6 до 10% реальной стоимости имущества, которую рассчитывают некоторые автономные сообщества). путем применения повышающего коэффициента кадастровой стоимости объекта).

- Наконец, кадастровая стоимость учитывается в налоге на увеличение стоимости городских земель (известном как муниципальный прирост капитала), который может взиматься городскими советами..

Что влияет на кадастровую стоимость?

Для налогового департамента кадастровая стоимость – это стоимость вашего дома, , независимо от того, сколько вы заплатили за него или суммы ипотечного кредита. Поэтому для определения этой суммы министерство использует Кадастровый регистр. И это делается с учетом, среди прочего, следующих аспектов, адаптированных для каждого муниципалитета:

Поэтому для определения этой суммы министерство использует Кадастровый регистр. И это делается с учетом, среди прочего, следующих аспектов, адаптированных для каждого муниципалитета:

- Местоположение собственности, городские условия, влияющие на землю, и ее пригодность для производства.

- стоимость земли, стоимость зданий и расходы и прибыль от производственной деятельности.

- стоимость материального исполнения зданий, их возраст, их качество, историко-художественный характер или иные условия собственности.

Как правило, кадастровая стоимость не может превышать цену дома на рынке. Обновляется путем применения коэффициентов, утвержденных в Общих законах о государственном бюджете, и направлен на приближение кадастровой стоимости к текущей рыночной стоимости недвижимости.

Как рассчитать кадастровую стоимость дома

Как мы видели выше, кадастровая стоимость недвижимости назначается налоговым управлением, но если вы хотите узнать кадастровую стоимость вашего дома, вы можете это сделать следующими способами:

- , проверив квитанцию о налоге на недвижимость (IBI) , , где также указана стоимость земли и зданий;

- в налоговой декларации ;

- на сайте Кадастра с использованием цифрового сертификата или национального документа, удостоверяющего личность;

- в кадастровых информационных пунктах,

- или в территориальном отделении Кадастрового регистра в вашей провинции, , предъявив документы, подтверждающие, что вы владеете недвижимостью.

Если вы не можете проверить кадастровую стоимость ни одним из вышеперечисленных способов, но вы знаете, сколько вы заплатили за налог на недвижимость (IBI), вы можете рассчитать кадастровую стоимость недвижимости, если вы также знаете налоговую ставку, применяется путем деления суммы налога на недвижимость на налоговую ставку. Например, если вы заплатили налог на недвижимость (IBI) в размере 500 евро за свою квартиру, а налоговая ставка, применяемая вашим городским советом, составляет 0,5%, кадастровая стоимость квартиры составит 100 000 евро.

Что делать, если мне нужно изменить кадастровые данные?

Кадастровый регистр содержит такие данные, как владелец дома, застроенная площадь, его возраст и т. д., которые со временем могут меняться. Если возникают какие-либо изменения, вы должны сообщить об этом в Кадастровый регистр, чтобы это было добавлено к переписи, и потому что это может изменить кадастровую стоимость, присвоенную имуществу, которая определяет налог, который вы должны платить за него.

Вот некоторые из изменений, о которых вы должны будете сообщить в Земельный кадастр относительно недвижимости:

- Регистрация покупки недвижимости является обязанностью лица, приобретающего недвижимость, как это предусмотрено законом (статьи 9 и 13 Королевского законодательного указа 1/2004 от 5 марта, которым утверждается пересмотренный текст Закона о недвижимости). кадастра), хотя это мог сделать и продавец (снятие с учета, статья 15 вышеуказанного закона)

- Изменения в плате за участие, которая соответствует каждому супругу в общем имуществе.

- Реконструкция или расширение имущества (полное или частичное) или создание новых зданий.

- Снос (полный или частичный) зданий.

- Выделение, разделение, агрегирование и группировка свойств.

- Создание положения о разделе кондоминиума на недвижимое имущество.

- Изменение использования имущества или помещений, являющихся частью зданий.

В некоторых случаях нормативные акты предусматривают освобождение от обязанности декларировать эти изменения, например, когда действие или бизнес оформлены в виде публичного акта или когда требуется регистрация изменения в Земельном кадастре.

или cl@ve система.

или cl@ve система. Для другой городской собственности (например, пустующие дома, не предназначенные для обычного использования, или гаражи, а также неарендованные помещения) Налоговый департамент устанавливает налог на недвижимость, поскольку эта недвижимость приносит доход владельцам.

Для другой городской собственности (например, пустующие дома, не предназначенные для обычного использования, или гаражи, а также неарендованные помещения) Налоговый департамент устанавливает налог на недвижимость, поскольку эта недвижимость приносит доход владельцам.