До какого возраста дают ипотеку на жилье пенсионерам

Для жизни

Малому бизнесу

Одним из важных факторов для одобрения ипотеки является возраст заемщика. Чтобы минимизировать риски невозврата или просрочек, большинство банков соглашается оформлять ипотечный кредит только для людей трудоспособного возраста — то есть тех, кто с большей вероятностью сможет вернуть занятые деньги вовремя и в полном объеме.

Оформить ипотеку

Именно поэтому банки с неохотой одобряют ипотеку как совсем молодым заемщикам, так и тем, кто приближается к пенсионному возрасту. Разбираемся, в каком возрасте можно получить ипотеку на жилье и как возрастные рамки влияют на вероятность одобрения кредита.

Возрастные рамки ParagraphWrapper» color=»brand-primary»>Формально право оформить на себя ипотечный кредит имеют все граждане России, которые достигли совершеннолетия и не были признаны недееспособными. Однако в реальности добиться одобрения ипотеки могут не все. Дело в том, что для банков крайне важно, чтобы одолженные деньги вернулись к ним полностью и в оговоренный срок, без просрочек или невыплат. А для этого нужно, чтобы у заемщика была постоянная работа и стабильный доход, который позволит ему ежемесячно вносить ипотечные платежи.Банки считают, что слишком молодые или наоборот слишком взрослые заемщики не обладают нужным уровнем дохода, поэтому они рискуют не смочь выплатить всю задолженность до конца. Именно поэтому каждая финансовая организация устанавливает минимальный и максимальный возрастной порог для своих заемщиков, ориентируясь на некий усредненный возраст, который они считают оптимальным для оформления ипотеки.

Минимальный порог

ParagraphWrapper» color=»brand-primary»>Официально минимальным возрастным порогом для ипотеки считается 18 лет — возраст совершеннолетия и наступления полной дееспособности. Однако на самом деле большинство банков не готово одобрить кредит настолько юным клиентам. Считается, что в этом возрасте у человека еще нет законченного высшего образования, полноценного трудового стажа и достаточного дохода, поэтому он пока еще не может считаться надежным заемщиком.По этим причинам банки склонны одобрять ипотечный кредит только тем заемщикам, которым на момент подачи документов уже исполнилось от 21 до 25 лет — точный возраст будет зависеть от конкретного банка. Более того, в некоторых случаях для мужчин минимальный возрастной порог может быть поднят до 27 лет.

Максимальный порог

С возрастными заемщиками ситуация похожая. Банки стремятся вычислить максимальный возраст, когда их клиенты еще будут способны стабильно зарабатывать и вовремя гасить свою задолженность. Этот показатель для них важен потому, что с возрастом доходы людей чаще всего начинают падать, и эта тенденция особенно усиливается после выхода на пенсию. К тому же с возрастом постепенно ухудшается здоровье, поэтому пожилой человек с меньшей вероятностью сможет активно работать, чтобы получать дополнительный доход.

Этот показатель для них важен потому, что с возрастом доходы людей чаще всего начинают падать, и эта тенденция особенно усиливается после выхода на пенсию. К тому же с возрастом постепенно ухудшается здоровье, поэтому пожилой человек с меньшей вероятностью сможет активно работать, чтобы получать дополнительный доход.

Чтобы не столкнуться с ситуацией, когда человек уже не работает, а его пенсионных выплат не хватает на погашение ипотеки, банки стремятся рассчитать срок кредита таким образом, чтобы заемщик смог закрыть ипотеку до достижения пенсионного возраста. Поэтому максимальным возрастом на момент погашения кредита банки обычно указывают 60–65 лет. При этом иногда можно найти ипотечные программы, которые позволяют погашать заем вплоть до 70 или даже 75 лет — однако такие ситуации встречаются гораздо реже.

Важно помнить, что указанный возраст обозначает не то, до скольких лет можно оформить ипотеку, а то, до какого возраста нужно внести по ней последний платеж. Иными словами, если предельный возраст по вашей ипотечной программе составляет 65 лет, то это значит, что оформить ее можно максимум в 45–60 лет в зависимости от срока кредитования.

Вероятность одобрения кредита зависит сразу от нескольких факторов — кредитной истории, трудового стажа, среднемесячного уровня доходов за последние годы, наличия движимого или недвижимого имущества в собственности и так далее. Однако не меньше она зависит и от возраста основного заемщика.

Например, вероятность одобрения ипотеки будет низкой, если заявителю меньше 21 года или больше 55–60 лет, но при этом относительно высокой, если ему от 25 до 45 лет. Иными словами, наименьшие шансы получить одобрение будут у студентов, пенсионеров и работающей молодежи с небольшим трудовым стажем.

Однако у этого правила могут быть исключения. Например, заемщики, которые не подходят по возрасту или уровню дохода, могут пригласить созаемщика или поручителя, соответствующего условиям банка. Другой способ — предложить в качестве залога какое-либо имущество, которое находится в собственности заявителя. Эти способы помогут снизить риски банка, а значит, повысят шансы на одобрение ипотечного займа.

Эти способы помогут снизить риски банка, а значит, повысят шансы на одобрение ипотечного займа.

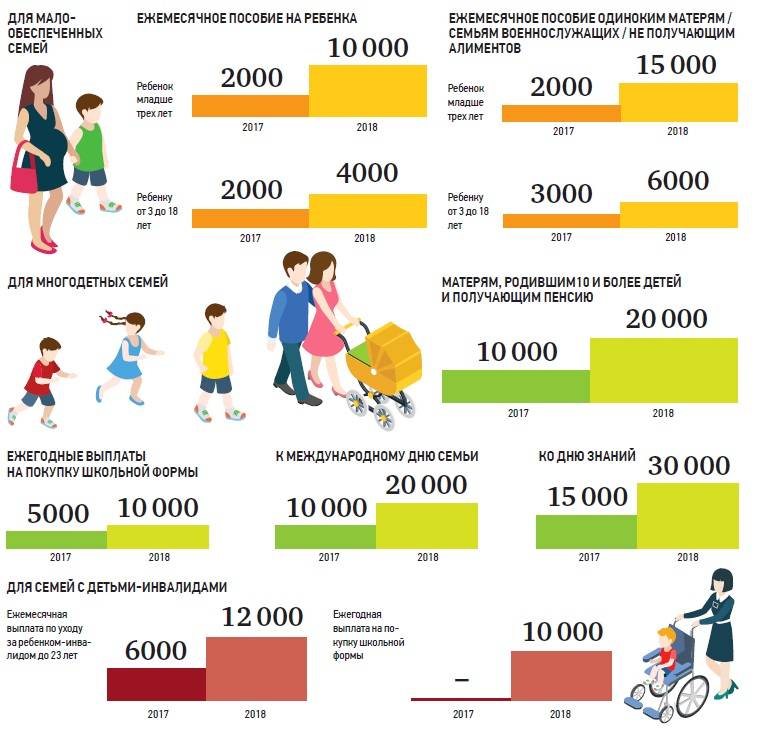

Кроме классических ипотечных программ существуют также специальные программы с господдержкой, доступные только некоторым категориям граждан — например, молодым семьям, бюджетникам или многодетным родителям. У некоторых из этих программ есть отдельные возрастные ограничения для заемщиков.

Молодые семьи

Эта государственная программа поддержки позволяет купить квартиру в ипотеку, частично оплатив ее стоимость за счет государственных средств. Поскольку программа направлена на поддержку именно молодых семей, у нее есть жесткие возрастные ограничения.

Согласно условиям программы, на момент оформления ипотечного кредита оба супруга должны быть не старше 35 лет. Если хотя бы один из них уже перешел эту возрастную границу, воспользоваться льготой уже не получится. Дополнительное условие — на момент внесения последнего платежа супругам должно быть не более 65 лет.

Дополнительное условие — на момент внесения последнего платежа супругам должно быть не более 65 лет.

Чтобы оформить ипотечный заем, заемщик вне зависимости от своего возраста должен предоставить банку подтверждение своего дохода. Обычно в таких случаях достаточно показать справку о доходах по форме 2-НДФЛ, которую можно оформить на Госуслугах. Однако такой документ подойдет только в том случае, если доходы заемщика «белые». В противном случае нужно будет предоставить справку по форме банка. В ней можно указать в том числе «серую» часть зарплаты или источники дополнительного дохода — например, от сдачи квартиры в аренду.

Если заемщик получает пенсию, то в качестве подтверждения дохода ему нужно будет предоставить справку из Пенсионного фонда или органов соцзащиты. Если есть опасение, что пенсионных выплат может оказаться недостаточно для одобрения кредита, то лучше предоставить данные о дополнительных источниках дохода или о праве собственности на какое-либо ценное имущество.

Чтобы сделать выплату ипотечного кредита более комфортной для пенсионеров или просто возрастных заемщиков, банки могут предложить для них специальные условия. Например, некоторые финансовые организации в таких случаях используют дифференцированную схему выплат. При такой схеме размер ежемесячного платежа по ипотеке со временем уменьшается — это значит, что в то время, пока заемщик еще работает, он вносит более крупные платежи, а после выхода на пенсию начинает платить меньшую сумму. Это позволяет сделать погашение задолженности возможным даже в том случае, если доходы заемщика значительно сократились после выхода на пенсию.

Формально оформить ипотечный кредит можно в любом возрасте, начиная с 18 лет. Однако в реальности ипотека может оказаться недоступна для слишком молодых или слишком взрослых заявителей. Большинство банков предпочитает видеть в качестве заемщиков людей среднего возраста, которые обладают достаточным уровнем дохода для того, чтобы стабильно вносить ежемесячные платежи по ипотеке. Поэтому студентам и пенсионерам получить ипотеку может быть сложнее, чем клиентам других возрастов.

Большинство банков предпочитает видеть в качестве заемщиков людей среднего возраста, которые обладают достаточным уровнем дохода для того, чтобы стабильно вносить ежемесячные платежи по ипотеке. Поэтому студентам и пенсионерам получить ипотеку может быть сложнее, чем клиентам других возрастов.

Минимальные и максимальные возрастные рамки каждый банк устанавливает самостоятельно, но обычно они остаются в диапазоне от 21 до 65 лет. При этом в некоторых финансовых организациях можно найти специальные ипотечные программы, у которых будут свои возрастные ограничения. Например, по некоторым программам для пенсионеров можно будет выплачивать задолженность вплоть до 75 лет.

Эта страница полезна?

100% клиентов считают страницу полезной

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

P» color=»brand-primary»>Следите за нами в соцсетях и в блоге© 2003 – 2023 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

P» color=»seattle100″>Для звонков по Москве8 800 700-91-00

Для звонков из других регионов России

© 2003 – 2023 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

«Уже поздно». Какой возраст идеален, чтобы взять ипотеку

2021-09-11T04:04:00+03:00

2021-09-11T11:12:20+03:00

2021-09-11T04:04:00+03:00

2021

https://1prime.ru/development/20210911/834640300.html

«Уже поздно». Какой возраст идеален, чтобы взять ипотеку

Недвижимость

Новости

ru-RU

https://1prime.ru/docs/terms/terms_of_use.html

https://россиясегодня.рф

Вопрос, в каком возрасте лучше всего брать ипотеку, каждый решает для себя сам. Однако стоит учитывать, что ипотека — это забег на длинную дистанцию, и важно рассчитать свои силы… ПРАЙМ, 11.09.2021

бизнес, недвижимость, статьи, банки, жилье, ипотека, недвижимость

https://1prime.ru/images/83227/62/832276227.jpg

1920

1440

true

https://1prime.ru/images/83227/62/832276227.jpg

https://1prime.ru/images/83227/62/832276223.jpg

1920

1080

true

https://1prime.ru/images/83227/62/832276223.jpg

https://1prime. ru/images/83227/62/832276220.jpg

ru/images/83227/62/832276220.jpg

1920

1920

true

https://1prime.ru/images/83227/62/832276220.jpg

https://1prime.ru/finance/20210907/834596509.html

https://1prime.ru/experts/20210530/833737608.html

https://1prime.ru/finance/20210908/834626429.html

https://1prime.ru/business/20210902/834591672.html

https://1prime.ru/experts/20210615/833932908.html

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4. 7

7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

МОСКВА, 11 сен — ПРАЙМ, Ульяна Крайняя. Вопрос, в каком возрасте лучше всего брать ипотеку, каждый решает для себя сам. Однако стоит учитывать, что ипотека — это забег на длинную дистанцию, и важно рассчитать свои силы и реальные возможности, говорят опрошенные агентством «Прайм» эксперты.

Эксперт научила, как обеспечить себя за счет коммерческой недвижимости

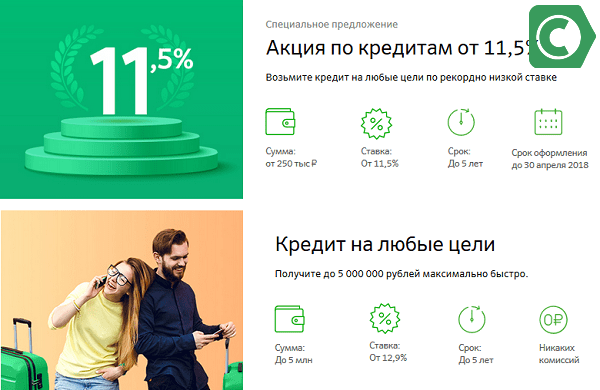

Как сообщали СМИ, c 1 сентября Сбербанк пересмотрит условия выдачи ипотеки и начнет выдавать ее россиянам с 18 лет.

Продукты с такими условиями были у ряда кредитных организаций и ранее, однако они не были так уж раскручены, рассказывает управляющий директор компании «Метриум» Надежда Коркка.

В целом, 18-летних заемщиков среди россиян немного, в большинстве случаев они соответствуют предъявляемым критериям, но и риски невозврата кредита у них могут быть несколько выше.

Согласно опубликованным в июле исследованиям компании Online-Ipoteka, основные ипотечные заемщики — это россияне в возрасте 35-44 лет, однако уже в ближайшее время ипотека может «помолодеть»: 43% планирующих взять кредит на жилье — граждане от 24 до 34 лет.

Как таковых, строгих ограничений по возрасту заемщиков у большинства банков нет, но на практике чаще отказывают именно молодежи до 25-30 лет и клиентам предпенсионного возраста. В пенсионном возрасте получить ипотеку весьма сложно.

ЗА И ПРОТИВ

Руководитель службы ипотечного кредитования ИНКОМ-Недвижимость Ирина Векшина считает инициативу Сбербанка по снижению минимального возраста ипотечных заемщиков до 18 лет весьма позитивной.

«Многие молодые люди в этом возрасте уже работают, а значит, имеют материальную возможность, чтобы выплатить жилищный кредит», — полагает она.

А некоторые в 18 лет даже вступают в брак, и ипотека может помочь им решить жилищную проблему. К тому же, такие заемщики могут оформить жилищный кредит на весьма большой срок, так что ежемесячный платеж у них будет невелик.

Проректор НИУ МГСУ по финансовой политике Кирилл Кулаков, в свою очередь, считает, что решение Сбербанка носит скорее демонстрационно-социальный, нежели экономический характер.

«Найти стабильную и хорошо оплачиваемую работу молодому человеку в 18 лет крайне сложно», — признает он.

Так что, вероятнее всего, это будут ипотечные договоры, где заемщиком выступает представитель молодого поколения, а финансовые издержки несут родители. При этом притока новых заемщиков на рынок ипотеки это решение не вызовет.

ДОЛОЙ ВОЗРАСТНОЙ ЦЕНЗ

По мнению вице-президента по маркетингу и продажам ГК «Кортрос» Филиппа Третьякова, устранение возрастного ценза для ипотечных заемщиков — это правильная инициатива.

Инвестиции в недвижимость. Какими они могут быть?

«С 18 лет россиянин, к примеру, может пойти в армию, но странно, что при этом он считается недостаточно зрелым, чтобы купить жилье в ипотеку. Фактически этот ценз — ущемление права потребителя и гражданского права быть участником любых свободных сделок», — говорит он.

Ситуации бывают разные. Некоторые молодые люди начинают работать еще в подростковом возрасте и уже имеют опыт грамотного распоряжения деньгами и построения карьеры.

Другие могут быть наследниками состояния или бизнеса и тоже вполне рассматриваются как потенциальные заемщики.

Также нередко молодые покупатели жилья опираются на финансовую поддержку родителей, поэтому банкам надо активнее в таких сделках задействовать поручительство, учитывать финансовое положение семьи юных заемщиков.

КТО НЕ РИСКУЕТ

При этом эксперты указывают на определенные риски молодежной ипотеки. Самый высокий уровень безработицы характерен как раз для молодых людей: их чаще увольняют и дискриминируют по уровню зарплаты.

Эксперт объяснил, когда невыгодно досрочно гасить ипотеку

«Однако с другой стороны, для покупки первого и сравнительно недорого жилья ранний возраст подходит лучше — уже к 30 годам вполне можно успеть расплатиться с банком и иметь недвижимый капитал для покупки «семейного варианта» жилья», — рассуждает Третьяков.

К тому же на рынке сейчас много студий, которые отлично подходят для молодых людей. А при грамотном выборе ипотечную квартиру вполне можно сдать и в аренду, что поможет расплачиваться с банком.

По оценкам коммерческого директора Optima Development Дмитрия Голева, риски неплатежей и невозврата кредита у молодых заемщиков повыше, чем у клиентов 35-40 лет.

«Но все же это не приведет к значительному увеличению доли невозвратных кредитов. Дело в том, что современная молодежь к 18-19 годам уже имеет пусть небольшой, но все же опыт распоряжения средствами и финансового планирования», — отмечает он.

Как повлияет этот шаг на ценообразование на первичном рынке — говорить преждевременно. Но Голев предполагает, что выдача ипотеки с 18 лет на стоимости квартир в новостройках существенно не скажется.

ИДЕАЛЬНЫЙ ВОЗРАСТ

В целом рекомендовать удачный возраст для получения ипотеки невозможно, уверены эксперты.

ВТБ ожидает рекордный объем выдачи ипотеки по итогам года

Всё очень индивидуально и зависит от финансового положения заемщика, наличия другой недвижимости, карьерных перспектив и других обстоятельств.

В возрасте до 30 лет многие выбирают аренду, поскольку она не предполагает долгосрочных обязательств и не привязывает жителя к дому, району, городу.

Впрочем, сейчас родители подростков приобретают квартиры «на вырост»: заранее вкладываются в долевое строительство, берут ипотеку, в расчете на то, что через 5-10 лет в нее поселятся уже взрослые дети.

По словам эксперта, в западных странах в 2010-е годы ипотеку нередко брали молодые люди вскладчину: они приобретали квартиру для совместной жизни в большом городе, а затем продавали её, погашали ипотечный долг и делили полученную от роста цен прибыль пополам.

Россиянам стоит обратить внимание и на то, чтобы не слишком затягивать со столь масштабным кредитом.

«Анализ рынка труда и зарплат показывает, что у большинства россиян проблемы с доходами и трудоустройством начинаются задолго до пенсии — примерно после 45-50 лет. Это следует учитывать и тем, кто нуждается в ипотеке. В пенсионном возрасте кредит получить сложно — банки неохотно принимают таких клиентов», — признает Коркка.

ЦЕЛЬ ОПРАВДЫВАЕТ НЕРВЫ

Решение о взятии кредита всегда требует взвешенности и ответственности, рассуждает психолог Дмитрий Синарев. Небольшой потребительский кредит можно сравнить с забегом на короткую дистанцию.

В США набирают обороты онлайн-продажи недвижимости

Даже при условии нестабильного заработка его реально закрыть с помощью удачи, случая и помощи друзей и родственников. Такой подход нельзя назвать мудрым, но многие идут на риски в стремлении быстро получить желаемое.

«А вот ипотечный кредит — совершенно другая история. Это самый настоящий марафонский забег, и здесь нужно очень хорошо рассчитать свои силы», — предупреждает он.

Ввязываться в эту историю стоит только будучи абсолютно уверенным в своей профессиональной востребованности и — что весьма важно — хорошем состоянии здоровья.

«От риска полностью застраховаться невозможно, но в данном случае цель оправдывает потраченные нервы: человек получает в собственность недвижимость, которая во все времена являлась надёжной инвестицией», — подытожил Синарев.

Читайте также:

Эксперты объяснили, что происходит с ценами на квартиры в Москве

Есть ли ограничение по возрасту при получении ипотеки? | Budgeting Money

Если вам исполнилось 18 лет, ваш возраст не снижает ваши шансы на получение ипотечного кредита. Ипотечным кредиторам не разрешается использовать возраст в качестве причины для отклонения вашего запроса на ипотечный кредит, независимо от того, 60, 70, 80 или 90 лет. Однако это не означает, что кредиторы должны предоставить вам ипотечное финансирование. Вам все равно придется доказать, несмотря на ваш возраст, что вы можете позволить себе ежемесячные платежи по ипотеке и что вы не подвергаетесь высокому риску потери права выкупа.

Закон о равных кредитных возможностях

Федеральный закон о равных кредитных возможностях запрещает кредиторам, включая ипотечных кредиторов, отказывать заемщикам в ссуде на основании нескольких факторов, включая расу, цвет кожи, религию или национальное происхождение. Закон также запрещает кредиторам отказывать в ссуде заявителям из-за их возраста, если им исполнилось 18 лет.

Закон также запрещает кредиторам отказывать в ссуде заявителям из-за их возраста, если им исполнилось 18 лет.

Требования к долгам и доходам

Вы должны показать кредиторам, что можете позволить себе ежемесячные платежи по ипотеке, независимо от того, 20 вам лет или 80 лет. Как правило, ипотечные кредиторы хотят, чтобы ваши общие ежемесячные долги, включая ваши новые предполагаемые платежи по ипотеке, составлять не более 36 процентов от вашего валового ежемесячного дохода. Они также хотят, чтобы ваш общий ежемесячный платеж за жилье, включая налоги, страховку и проценты, потреблял не более 28 процентов вашего валового ежемесячного дохода. У вас будет больше шансов получить одобрение на получение ипотечного кредита, независимо от вашего возраста, если вы сможете доказать кредиторам, что подпадаете под эти соотношения долга к доходу.

Доход

Кредиторы захотят увидеть подтверждение вашего валового месячного дохода при определении отношения вашего долга к доходу. Для многих заемщиков ежемесячная заработная плата составляет наибольшую часть их валового ежемесячного дохода. Обычно это не относится к заемщикам, которым за 70 или 80 лет. Но даже если вы больше не получаете ежемесячную зарплату, вы все равно можете использовать любую другую форму ежемесячного дохода в качестве доказательства своего финансового благополучия. Вы можете использовать выплаты социального обеспечения, доход от пенсионных сберегательных счетов, инвестиционный доход, пенсионный доход, регулярные платежи от юридических расчетов или роялти.

Для многих заемщиков ежемесячная заработная плата составляет наибольшую часть их валового ежемесячного дохода. Обычно это не относится к заемщикам, которым за 70 или 80 лет. Но даже если вы больше не получаете ежемесячную зарплату, вы все равно можете использовать любую другую форму ежемесячного дохода в качестве доказательства своего финансового благополучия. Вы можете использовать выплаты социального обеспечения, доход от пенсионных сберегательных счетов, инвестиционный доход, пенсионный доход, регулярные платежи от юридических расчетов или роялти.

Credit

Кредиторы также будут смотреть на ваш трехзначный кредитный рейтинг при определении того, относитесь ли вы к высокому риску. Если у вас высокий кредитный рейтинг — а это должно быть, если вы всегда своевременно оплачивали свои счета и не обременены огромными долгами по кредитным картам, — ваш кредитор будет более охотно давать вам ипотечные деньги, независимо от того, сколько вам лет. В целом кредиторы в 2013 году считают кредитный рейтинг 740 или выше по шкале FICO сильным. FICO расшифровывается как Fair Isaac Corporation, создавшая партитуру.

FICO расшифровывается как Fair Isaac Corporation, создавшая партитуру.

Ссылки

- Федеральная торговая комиссия: Дискриминация ипотечных кредитов

- Банковский рейтинг: Хороший кредитный рейтинг в прошлом Не очень хороший сейчас

- Банковский рейтинг: Отношение долга к доходу так же важно, как и кредитный рейтинг профессионально пишет с 1992 года, его работы опубликованы в «The Washington Post», «Chicago Tribune», «Phoenix Magazine» и нескольких специализированных журналах. Он также является управляющим редактором Midwest Real Estate News. Он специализируется на написании статей об ипотечном кредитовании, личных финансах, бизнесе и недвижимости. Он имеет степень бакалавра искусств в области журналистики Университета Иллинойса.

Существуют ли возрастные ограничения для получения ипотечного кредита в США?

Стать инвестором в недвижимость часто рассматривается как один из универсальных признаков личных финансовых достижений, независимо от вашего возраста.

Хотя технически в США нет возрастных ограничений для получения ипотечного кредита, существуют некоторые возрастные правила покупки жилья, о которых следует помнить.

Хотя технически в США нет возрастных ограничений для получения ипотечного кредита, существуют некоторые возрастные правила покупки жилья, о которых следует помнить.СКОЛЬКО СТАРЕЙ СТАРЕТСЯ, ЧТОБЫ ПОЛУЧИТЬ ИПОТЕКУ?

Поскольку ипотека является юридически обязывающим договором, который позволяет вам финансировать стоимость дома в течение длительного времени, некоторые люди могут задаться вопросом, существуют ли возрастные ограничения. Например, если вам 75 лет, может ли кредитор отказать вам в выдаче ипотечного кредита на 30 лет? В конце концов, средняя продолжительность жизни в США составляет 78,6 лет, по данным Центров по контролю и профилактике заболеваний.

Хорошей новостью для пожилых людей, желающих купить дом, является то, что закон запрещает ипотечному кредитору дискриминировать вас по возрастному признаку. В Законе о равных кредитных возможностях (ECOA), который появился на основе Закона о гражданских правах 1964 года, говорится, что кредиторы не могут отказать вам в кредите на основании возраста, а также других критериев, таких как раса, цвет кожи, религия, национальное происхождение, пол или семейное положение.

. Закон о справедливом жилищном обеспечении 1968 года добавляет еще больше защиты, в частности, утверждая, что дискриминация в любой сделке с жилой недвижимостью является нарушением закона.

. Закон о справедливом жилищном обеспечении 1968 года добавляет еще больше защиты, в частности, утверждая, что дискриминация в любой сделке с жилой недвижимостью является нарушением закона.Однако в некоторых случаях кредитор может косвенно учитывать возраст заемщика. По данным Бюро финансовой защиты потребителей, кредитор может проверить, приближаетесь ли вы к пенсионному возрасту, и принять решение, исходя из наличия у вас достаточного дохода для получения кредита. Но опять же, в этом случае дисквалифицирующим фактором является не ваш возраст, а ваша способность управлять платежами по кредиту.

НАСКОЛЬКО МОЛОД, ЧТОБЫ ПОЛУЧИТЬ ИПОТЕКУ?

Может ли возраст быть сдерживающим фактором при получении ипотеки, если вы ближе к окончанию школы, чем к пенсионному возрасту? Кредиторы не могут отказать в ипотечной заявке только из-за возраста, но в штатах есть законы, определяющие возраст, с которого можно заключать договор. Например, в Вирджинии вам должно быть 18 лет, чтобы заключить юридически обязывающий договор, включая ипотеку.

Ваш возраст может также повлиять на вашу способность соответствовать другим требованиям для одобрения ипотечного кредита.

Кредиторы оценивают ваш доход, чтобы убедиться, что у вас достаточно средств для выплаты ипотеки. Если вам меньше 18 или даже чуть больше 20, маловероятно, что у вас будет работа, на которой вы зарабатываете достаточно, чтобы взять ипотечный кредит. Кредиторы также обычно требуют, чтобы у вас была определенная кредитная история, а это означает, что у них может не хватить кредитной истории для удовлетворения требований кредитора. Молодые люди, у которых не было времени создать кредитную историю с помощью кредитных карт или кредитов, скорее всего, попадают в эту категорию.

Наконец, покупатели жилья обычно должны внести авансовый платеж. Например, минимальный первоначальный взнос для негражданина составляет 30%. Граждане США, проживающие за границей и покупающие второй дом или инвестиционную недвижимость, могут внести всего 10%, если они по-прежнему сохраняют кредитный рейтинг США.

РИСКИ ВЗЯТИЯ ИПОТЕКИ В ПОЖИЛОМ ВОЗРАСТЕ

Тот факт, что вы можете легально взять ипотеку в США в любом возрасте, не означает, что это всегда самый разумный шаг. Ипотека — это долгосрочное обязательство, и вы должны быть уверены, что готовы к нему. Если вы пожилой человек и думаете об ипотеке, учитывайте следующие риски.

Задолженность по ипотеке может стать препятствием для ваших повседневных финансов. Когда люди выходят на пенсию, они обычно живут на фиксированный доход. Больше не будет рекламных акций или бонусов в конце года, которые приумножат ваши финансы. Некоторым пожилым людям может быть сложно ежемесячно выплачивать ипотечные платежи, наряду с другими расходами на фиксированный доход. Если разразится финансовый кризис, они могут столкнуться с финансовой катастрофой. Бюро финансовой защиты прав потребителей отмечает, что это действительно произошло во время Великой рецессии 2007–2009 годов.. Многие пожилые домовладельцы изо всех сил пытались выплатить свои ипотечные кредиты и в конечном итоге лишили права выкупа своих домов.

Неожиданный ремонт может сильно ударить по вашему бюджету. Выплаты по ипотеке — не единственное, о чем вам придется беспокоиться. Большинство домовладельцев в какой-то момент испытывают шок, связанный с заменой бытовой техники и капитальным ремонтом. Если вы живете на фиксированный доход, замена крыши или покупка новой печи может оказаться слишком сложной задачей, помимо регулярных расходов на домовладение. Кроме того, имейте в виду, что если вы хорошо разбираетесь в доме и умеете делать ремонт, возможно, с возрастом вы не сможете выполнять столько физической работы. В этом случае вам, вероятно, придется платить кому-то за работу, которую вы раньше могли выполнять.

Скорее всего, у вас будет меньше времени для создания собственного капитала. Одна из причин, по которой люди покупают недвижимость, заключается в том, что им будет что передать своим наследникам. Если вы покупаете дом в более старшем возрасте, есть большая вероятность, что вы не проживете в доме достаточно долго, чтобы накопить большой капитал.

Хотя технически в США нет возрастных ограничений для получения ипотечного кредита, существуют некоторые возрастные правила покупки жилья, о которых следует помнить.

Хотя технически в США нет возрастных ограничений для получения ипотечного кредита, существуют некоторые возрастные правила покупки жилья, о которых следует помнить. . Закон о справедливом жилищном обеспечении 1968 года добавляет еще больше защиты, в частности, утверждая, что дискриминация в любой сделке с жилой недвижимостью является нарушением закона.

. Закон о справедливом жилищном обеспечении 1968 года добавляет еще больше защиты, в частности, утверждая, что дискриминация в любой сделке с жилой недвижимостью является нарушением закона.