Права и обязанности созаемщика по ипотеке в Сбербанке и других банках

Созаемщик несет ответственность по ипотеке наравне с заемщиком, но его функции отличаются от требований к поручителю.

Кто такой созаемщик по ипотеке?

Требования к созаемщикам по ипотеке

В чем отличия созаемщика по ипотеке от поручителя?

Права созаемщика по ипотечному кредиту

Обязанности созаемщика

Что стоит учесть, прежде чем стать созаемщиком?

Может ли созаемщик отказаться от своих обязательств?

При решении выступить солидарным заемщиком по ипотечному договору, следует точно знать о возможных последствиях, требованиях, которые выставляются банками, возможности отказа от обязательств.

Кто такой созаемщик по ипотеке?

Созаемщик по ипотечному договору – это человек, который несет солидарную ответственность, вместе с главным заемщиком, перед кредитором по погашению долга. Банк вправе предъявлять требование к погашению задолженности ко всем заемщикам по договору.

Созаемщик может быть собственником доли покупаемого объекта недвижимости или не являться таковым, это не уменьшает его ответственность перед кредитором. Если основной заемщик перестает вносить взносы по кредиту, это должен сделать созаемщик по договору, причем банку не потребуется выяснять причины непогашения долга первым должником.

Количество дополнительных заемщиков по ипотечному договору может быть до 4 человек, но чаще банки принимают 2–3 созаемщика.

Необходимость в дополнительных заемщиках возникает в следующих ситуациях:

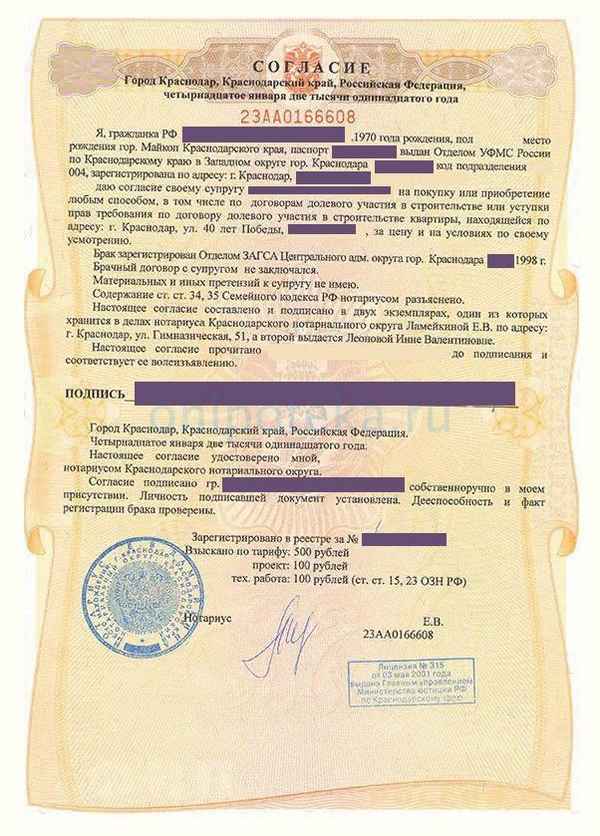

- Если ипотека оформляется на гражданина, который находится в официальном браке. Вторая половина в обязательном порядке становится созаемщком по договору. Это требование законодательства. Даже если квартира оформляется в собственность одного из супругов, доля второго супруга будет присутствовать, поэтому он должен нести солидарную ответственность за погашение долга. Исключением является наличие брачного договора, который устанавливает режим отдельной собственности на недвижимость.

- Когда дохода супругов недостаточно для получения той суммы кредита, которая необходима для покупки той или иной недвижимости, потребуется привлечение дополнительных созаемщиков. При расчете максимально возможной суммы по сделке банки учитывают платежеспособность всех ее участников. Обычно на помощь приходят родственники заемщиков, которые имеют достаточные доходы.

Бывают ситуации, когда приобретаемое жилье оформляется на несовершеннолетнего гражданина. В этом случае, созаемщиками по договору выступают платежеспособные родственники (или другие лица), которые способны оплачивать долг.

Требования к созаемщикам по ипотеке

Степень ответственности созаемщика по договору не меньше, чем у основного заемщика, поэтому банки осуществляют его проверку на платежеспособность, качество обслуживания предыдущего долга, уровень достатка, добропорядочность и т. д.

Конкретные требования зависят от программы ипотечного кредитования, имеющейся у кредитора. Общие требования аналогичны тем, что предъявляются к основному заемщику:

- Наличие гражданства РФ, постоянной или временной регистрации;

- Возраст от 20–21 года до 55–60 лет;

- Хороший уровень платежеспособности, требование предоставления справок может отсутствовать, но если есть возможность, то лучше всегда их предоставлять;

- Наличие минимального стажа от 3–6 месяцев;

- Наличие положительной КИ.

В некоторых кредитных организациях существуют ограничения по созаемщикам: ими могут выступать только наемные работники, но не индивидуальные предприниматели, владельцы бизнеса, с долей более 5%, руководители и т. д.

Например, в ипотечной программе Сбербанка заявляются следующие условия:

В чем отличия созаемщика по ипотеке от поручителя?

Созаемщик и поручитель являются дополнительными условиями обеспечения возврата долга, но имеют существенные различия.

Параметры | Созаемщик | Поручитель |

Право на приобретаемую недвижимость | Есть | Нет |

Роль дохода для получения более крупной суммы кредита | Да | Нет |

Ответственность | На все время действия договора | Только при непогашении ипотеки в срок заемщиком |

Созаемщик может не выплачивать задолженность, но быть собственником недвижимости, с поручителем наоборот, он не будет являться собственником, но возможно ему придется оплачивать долг. Доходы созаемщика учитываются при расчете максимальной суммы кредита, доходы поручителя в расчет не принимаются.

Доходы созаемщика учитываются при расчете максимальной суммы кредита, доходы поручителя в расчет не принимаются.

Созаемщик по кредиту обязан вносить ежемесячные платежи по кредиту наряду с заемщиком, ответственность поручителя наступает в случае непогашения долга заемщиками.

Права созаемщика по ипотечному кредиту

Права созаемщика по ипотечному договору должны быть четко определены в кредитном договоре, в т. ч. права на приобретаемую недвижимость. Они зависят от статуса приобретаемой недвижимости, наличием брачного договора или другого документа, который определяет границы прав и ответственности созаемщика.

Обязанности созаемщика

Обязанности созаемщика и заемщика определяются кредитным договором и заключаются в своевременном обслуживании долга. Созаемщик обязан погасить задолженность, если основной заемщик не может этого сделать.

Кредитный договор может определять порядок погашения долга. Например, кредит погашает заемщик, в случае невозможности погашения, обязанность переходит на созаемщика или кредит погашается заемщиком и созаемщиком в равных долях ежемесячно и т. д.

д.

Что стоит учесть, прежде чем стать созаемщиком?

Прежде чем принять решение о выступлении созаемщиком по ипотечному договору, следует учитывать следующее:

- Договор заключается на срок 25–30 лет, за это время многое может измениться, в т. ч. уровень доходов как основного заемщика, так и созаемщиков по договору. Средств для погашения долга может стать недостаточно, но осуществлять платежи потребуется в любом случае.

- Созаемщик может выступать в этом статусе по нескольким договорам (при достаточной платежеспособности), но приобрести недвижимость в ипотеку самому в качестве основного заемщика он не сможет.

- Следует точно определять права созаемщика на недвижимость по ипотеке. Это может быть оформлено отдельным договором, в т. ч. брачным контрактом.

- Созаемщик не может просто так отказаться от обязанностей по договору.

Может ли созаемщик отказаться от своих обязательств?

Решение выйти из созаемщиков может быть реализовано в большинстве случаев только через суд, т. к. банки не охотно идут на изменения условий кредитного договора. Для суда должны быть представлены неоспоримые доказательства невозможности дальнейшего участия в сделке.

к. банки не охотно идут на изменения условий кредитного договора. Для суда должны быть представлены неоспоримые доказательства невозможности дальнейшего участия в сделке.

В случае достижения согласия между сторонами к кредитному договору может быть подписано соглашение о выводе созаемщика и с привлечением нового, либо договор разделяется на 2 с выделением долей заемщика и созаемщика.

В каких случаях?

Необходимостью вывода созаемщика может стать расторжение брачного союза, при наличии судебного решения о разделе имущества. В этом случае, в решении должно быть оговорено, что одна сторона принимает на себя обязательства по выплате долга с правом оформления недвижимости в собственность, а вторая сторона отказывается от претензий к объекту и выходит из участия в сделке.

Существуют ли у созаемщика права на квартиру, оформленную по ипотеке?

Вопрос:

Права созаемщика

Добрый день! У моего гражданского мужа сложилась сложная ситуация. 8 лет назад он, находясь в браке, купил квартиру в ипотеку, а супруга (теперь уже бывшая) выступила созаёмщиком. Потом они развелись. У них двое детей — 21 и 10 лет. Старший сын — живёт с отцом. В договоре о разделе имущества ипотечная квартира не фигурировала, они разделили пополам другую квартиру, которая нажита совместно (в данный момент она в ней и проживает).

8 лет назад он, находясь в браке, купил квартиру в ипотеку, а супруга (теперь уже бывшая) выступила созаёмщиком. Потом они развелись. У них двое детей — 21 и 10 лет. Старший сын — живёт с отцом. В договоре о разделе имущества ипотечная квартира не фигурировала, они разделили пополам другую квартиру, которая нажита совместно (в данный момент она в ней и проживает).

На протяжении 8 лет он исправно платил кредит, а сейчас он ипотечную квартиру решил до конца года продать. Официальное разрешение на продажу квартиры банк дал. Но помимо этого нужно получить разрешение на продажу квартиры от бывшей жены, которая выступала созаёмщиком, а она его не даёт. Условие – он должен отписать ей свою половину от той квартиры, которая уже поделена полностью (хочет получить вторую половину).

Подскажите, как быть в такой ситуации? Как сделать так, чтобы продать квартиру и не отписывать половину той квартиры?

Имеет ли бывшая жена право на долю в ипотечной квартире? права созаемщика по ипотеке на квартиру

Ответ:

Какие существуют права у созаемщика на квартиру, оформленную по ипотеке, и может ли созаемщик претендовать на долю в такой квартире? Подсказать простейший выход из вашей ситуации, к сожалению, сложно. Но если отбросить все «этические стороны вопроса», то бывшая жена может претендовать на долю в ипотечной квартире, но только после полного погашения кредита.

Но если отбросить все «этические стороны вопроса», то бывшая жена может претендовать на долю в ипотечной квартире, но только после полного погашения кредита.

Поясню, почему я пришла к такому выводу.

Обычно, у созаемщика, на оформленную в ипотеку квартиру, прав нет, за исключением отдельных случаев, а именно:

- Если созаёмщиком выступает жена заёмщика, и супруги ведут совместное хозяйство, то есть брачный контракт не оформлялся.

- Если созаёмщик подписал соглашение с заёмщиком на передачу в его собственность части квартиры (жилья), на тот случае, когда он будет погашать задолженность по ипотеке вместо заёмщика.

На основании каких законодательных актов супруг (а) заёмщика, автоматически становится созаёмщиком, даже если он(она) не работает? Это требование, которое должно обеспечивать права банка на залог, вытекает из ст. 45 Семейного кодекса РФ.

Приведу отдельные выдержки из Статьи 45 (Обращение взыскания на имущество супругов) Семейного кодекса Российской Федерации» от 29. 12.1995 N 223-ФЗ (ред. от 29.12.2015):

12.1995 N 223-ФЗ (ред. от 29.12.2015):

1. По обязательствам одного из супругов взыскание может быть обращено лишь на имущество этого супруга. При недостаточности этого имущества кредитор вправе требовать выдела доли супруга-должника, которая причиталась бы супругу-должнику при разделе общего имущества супругов, для обращения на неё взыскания.

2. Взыскание обращается на общее имущество супругов по общим обязательствам супругов, а также по обязательствам одного из супругов, если судом установлено, что все, полученное по обязательствам одним из супругов, было использовано на нужды семьи. При недостаточности этого имущества супруги несут по указанным обязательствам солидарную ответственность имуществом каждого из них.

Это именно ваш случай, когда при оформлении ипотеки созаёмщиком автоматически стала бывшая супруга заёмщика. Они вели совместное хозяйство, и приобретаемая в счёт кредита квартира автоматически становилась совместной собственностью супругов, так как брачного контракта между супругами не заключалось.

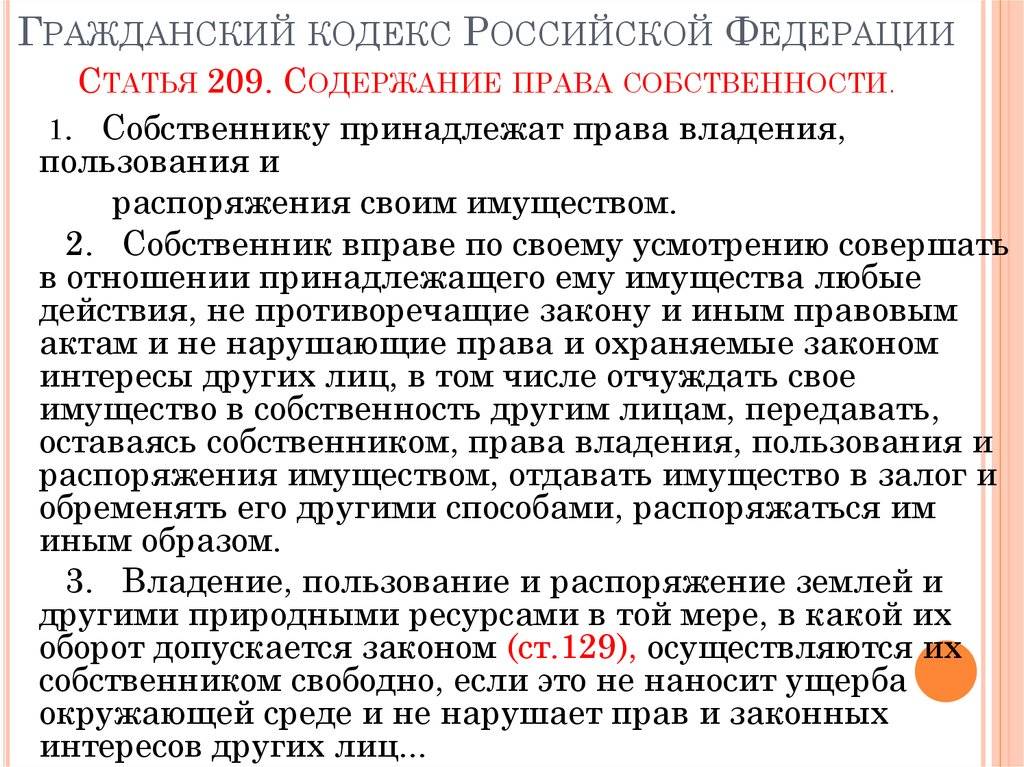

А статья 256 Гражданского кодекса РФ указывает, в каких случаях имущество, приобретённое в браке, является общей совместной собственностью супругов, а именно:

- Имущество, нажитое супругами во время брака, является их совместной собственностью, если договором между ними не установлен иной режим этого имущества.

- Имущество, принадлежавшее каждому из супругов до вступления в брак, а также полученное одним из супругов во время брака в дар или в порядке наследования, является его собственностью.

- Вещи индивидуального пользования (одежда, обувь и т.п.), за исключением драгоценностей и других предметов роскоши, хотя и приобретённые во время брака за счёт общих средств супругов, признаются собственностью того супруга, который ими пользовался.

Имущество каждого из супругов может быть признано их совместной собственностью, если будет установлено, что в течение брака за счёт общего имущества супругов или личного имущества другого супруга были произведены вложения, значительно увеличивающие стоимость этого имущества (капитальный ремонт, реконструкция, переоборудование и т.

Исключительное право на результат интеллектуальной деятельности, принадлежащее автору такого результата (статья 1228), не входит в общее имущество супругов. Однако доходы, полученные от использования такого результата, являются совместной собственностью супругов, если договором между ними не предусмотрено иное. - По обязательствам одного из супругов взыскание может быть обращено лишь на имущество, находящееся в его собственности, а также на его долю в общем имуществе супругов, которая причиталась бы ему при разделе этого имущества.

- Правила определения долей супругов в общем имуществе при его разделе, и порядок такого раздела устанавливаются семейным законодательством.

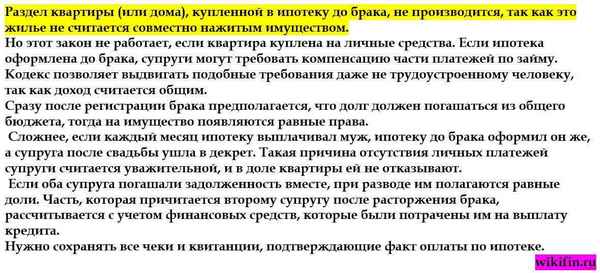

Итак, если квартира, приобретённая по ипотеке, относится к совместно нажитому имуществу, то бывшая жена имеет основание потребовать от бывшего мужа компенсацию своей доли в ипотечной квартире. Её не интересует, погашена ипотека или нет, и тем более когда, но женщина забывает про свою ответственность перед банком. И вот этот момент будет очень интересен банку, так как квартира у него в залоге, а бывшая жена является созаёмщиком и в случае задержки платежей по кредиту банк имеет полное право предъявить взыскание ссуды с супруги.

Её не интересует, погашена ипотека или нет, и тем более когда, но женщина забывает про свою ответственность перед банком. И вот этот момент будет очень интересен банку, так как квартира у него в залоге, а бывшая жена является созаёмщиком и в случае задержки платежей по кредиту банк имеет полное право предъявить взыскание ссуды с супруги.

В данной ситуации плохо то, что в момент заключения соглашения по разделу имущества эту квартиру не учли, и не учли обязательства супругов по ипотеке. Тогда-бы у бывшей супруги не возникло никакого желания получить в счёт этой квартиры ещё одну часть имущества, ведь долг перед банком не погашен, а следовательно квартира ещё не свободна от обязательств по залогу.

Кроме того, учитывая пункты статьи 256 ГК РФ однозначный ответ на ваш вопрос «о праве созаемщика (бывшей жены) на квартиру, приобретённую по ипотеке», дать невозможно – надо знать все нюансы по делу. Для правильного ответа надо изучить все подписанные договора (кредитный, залоговый), знать дату развода и условия раздела имущества. В данном вопросе больше пользы будет от консультации с местным юристом.

В данном вопросе больше пользы будет от консультации с местным юристом.

А я вижу только одно официальное и честное решение вопроса — вывод из созаемщиков бывшей жены по решению суда, который должен будет учесть законные интересы обоих сторон с учётом имеющихся обязательств по кредиту как заёмщика так и созаёмщика, а также учесть вклад обоих сторон в погашение кредита после развода.

Прежде чем судиться или обращаться в банк с заявлением о выводе созаёмщика, уточните у кредитного работника такой момент: — сколько из перечисленной заёмщиком (до развода) суммы было направлено на погашение самого кредита, а сколько — на проценты. Возможно, эта раскладка даст ключ к досудебному урегулированию вопроса о праве созаемщика (бывшей жены) на квартиру по ипотеке в свете приведённых выше статей ГК и СК.

Дополнительная информация — для сведения:

Вывод созаемщика конечно возможен и по решению банка, но только в том случае, когда созаёмщик не является супругом(гой) заёмщика и привлечён только в связи с недостатком платёжеспособности заёмщика.

В этом случае вывод из созаёмщиков по ипотеке, осуществляется по письменному ходатайству заёмщика. При сохраняющейся недостаточности платёжеспособности заёмщика – производится замена созаемщика. Согласие или несогласие на вывод самого созаёмщика банку, как правило, не требуются, так как банк руководствуется законодательными актами по данному вопросу и своими интересами, т.е. банк сам определяет, насколько вывод созаёмщика повлияет на своевременность погашения кредита и на риск потери залогового обеспечения.

Если в созаёмщики привлечён супруг(а), тогда банк проверит причину такого ходатайства и затребует официальное согласие супруга(и) о выводе из созаёмщиков и документ о выходе из совместной собственности и только после этого будет принимать решение.

Можно конечно попробовать написать заявление в банк с просьбой вывести бывшую жену из созаемщиков, так как брак давно расторгнут и есть документы о разводе разделе имущества, но если в документе о разводе эта квартира не упоминается, то банк рисковать без решения суда не будет.

Что такое созаявитель на квартиру: плюсы и минусы, о которых следует помнить при аренде

Наличие созаявителя — это гораздо больше, чем наличие соседа по комнате.

Нет ничего хуже, чем найти квартиру своей мечты и обнаружить, что вы не совсем соответствуете требованиям к уровню дохода. Может быть, у вас плохая кредитная история или вы не зарабатываете достаточно денег каждый месяц, чтобы покрыть арендную плату. Какой бы ни была причина, вы знаете, что вы не совсем то, что арендодатель ищет в арендаторе. Если вы все еще настроены на это подразделение, вы можете привести соавтора.

Но у созаявителей есть свои преимущества и недостатки, которые вы должны знать и учитывать, прежде чем идти по этому пути.

Что такое созаявитель?

Созаявитель — это дополнительное лицо, которого вы добавляете в заявление об аренде и вытекающий из него договор аренды квартиры. Если у вас плохой кредит или ваши финансы находятся в упадке из-за недавних банкротств, они подкрепят вашу заявку своими улучшенными активами, такими как доход или отличный кредитный рейтинг.

Вместе с вами солидарно подписывают и несут материальную ответственность по оплате арендной платы за квартиру на весь срок аренды. Вы оба подписываете договоры аренды и несете равную ответственность за расходы на квартиру, но обычно есть первый заявитель, а затем вторичный заявитель. Думайте об этом как о созаемщике при получении кредита. Вы оба покупаете долю, чтобы жить в этом жилом комплексе, и вы оба будете нести расходы. Они также имеют такие же права на проживание в квартире, как и вы.

И вам, и созаявителю потребуется разрешение домовладельца. Вам обоим нужно будет подать заявку на квартиру со всей вашей личной информацией, историей аренды и трудовой историей. Арендодатель также должен будет провести проверку биографических данных и кредитной истории, чтобы получить информацию как о вас, так и о созаявителе, чтобы убедиться, что вы оба соответствуете требованиям.

В чем разница между созаявителем, поручителем и поручителем?

Такие термины, как созаявитель, поручитель или поручитель, иногда используются взаимозаменяемо в процессе подачи заявки на аренду имущества. Но на самом деле есть ключевые отличия, разделяющие все три. Также важно знать и понимать различия между тремя типами на тот случай, если вам все еще нужна третья сторона для подписания договора аренды, но вы не обязательно хотите жить с этим человеком.

Но на самом деле есть ключевые отличия, разделяющие все три. Также важно знать и понимать различия между тремя типами на тот случай, если вам все еще нужна третья сторона для подписания договора аренды, но вы не обязательно хотите жить с этим человеком.

Поручитель

Поручитель — это третье лицо, которое подписывает договор аренды вместе с заявителем, но, как правило, не будет проживать в собственности. Как и созаявители, они имеют право жить в квартире или иметь к ней доступ. Люди обычно просят членов семьи или друзей выступить в качестве их поручителей и помочь поручиться за них как за арендаторов.

Поручительство — это своего рода страховой полис. Подписывая договор аренды, они гарантируют, что покроют арендную плату в случае, если арендатор не справится со своими обязанностями или задержит регулярные платежи. Для молодых заявителей, которые только начинают работать, у которых нет хорошей кредитной истории или хорошо оплачиваемой работы, многие арендодатели предпочитают стабильность, когда кто-то соподписывает.

Поручитель

Поручитель – это лицо, которое также подписывает договор аренды как третье лицо, но не имеет права проживать в помещении или иметь доступ к нему. Их отношение к соглашению строго финансовое, гарантирующее, что либо вы, либо они будете платить арендную плату каждый месяц.

В чем плюсы получения квартиры с созаемщиками?

Аренда квартиры вместе с созаявителем дает множество преимуществ: от дружеских отношений до помощника с ежемесячной арендной платой.

Повышает шансы на то, что ваша заявка будет принята

Знаете поговорку, что две головы лучше, чем одна? Что ж, если у вас плохая кредитная история или ваш ежемесячный доход слишком низок, два кандидата намного лучше, чем один.

Когда вы подаете заявку на квартиру с созаявителем, их кредитная история, доход и другие активы учитываются вместе с вашими. Если вы добавляете кого-то с большей финансовой стабильностью и в целом лучшим финансовым положением, чем у вас, это может значительно повысить ваши шансы на получение квартиры.

Наличие помощника по оплате аренды

Если вы собираетесь жить со своими созаявителями, скорее всего, вы оба будете платить за аренду. Поскольку арендные ставки постоянно растут, наличие кого-то, кто делит арендную плату, позволяет значительно сэкономить.

Резервный вариант на случай чрезвычайной ситуации

В жизни бывает так, что в первое число месяца у вас не хватает арендной платы. Знание того, что у вас есть кто-то еще, к кому вы можете обратиться за помощью, не только снижает уровень стресса, но и гарантирует, что вы остаетесь в хороших отношениях с арендодателем и не добавляете просроченные платежи в свой послужной список.

Потенциально снижает расходы

Привлечение созаявителя с отличной кредитной историей также может помочь вам сэкономить деньги. Хорошая кредитная история показывает, что созаявитель является финансово ответственным и, скорее всего, заслуживающим доверия. Это может побудить арендодателя снизить некоторые сборы, такие как залог.

Возможность жить с кем-то еще

Будь то друг, партнер или член семьи, жизнь с кем-то, кого вы знаете и с кем ладите, приносит гораздо больше, чем финансовые выгоды. Это дает вам возможность создать прекрасные воспоминания в течение определенной главы в вашей жизни.

Какие минусы аренды квартиры с созаемщиком?

В то же время вы должны проявлять осторожность в отношении того, с кем вы подписываете обязывающий юридический договор. Люди могут раскрыть совершенно другую сторону себя, когда переезжают. Это верно даже для тех, кого вы знаете годами, например, друзей или партнеров.

Вот почему важно учитывать последствия добавления созаявителя в процесс подачи заявки. Вот почему вы не должны просто подписывать договор аренды с кем-то, кого вы не так хорошо знаете.

Они имеют такие же законные права на квартиру

Созаявители имеют те же права на квартиру, что и вы, поскольку и вы, и их имена указаны в договоре аренды в качестве поручителей.

Если они не позаботятся о том, чтобы их доля арендной платы была выплачена, вы можете оказаться в очереди на возмещение.

Просроченные или пропущенные платежи могут повредить кредитоспособности обоих заявителей.

Если вы являетесь основным претендентом на недвижимость, а ваш созаявитель не платит свою долю арендной платы, это может повредить вашей кредитоспособности. Их кредит также будет затронут.

Это может повлиять на ваши отношения с созаявителем

Если отношения между вами и созаявителем пойдут наперекосяк, это может повлиять не только на ваши финансы. Это может повредить вашим отношениям. Вот почему один из ключевых выводов в этом споре заключается в том, что вы должны полностью понимать последствия подписания юридически обязывающего документа, чтобы жить с кем-то.

Тщательно продумайте, кого вы хотите видеть в качестве созаявителя.

Это хорошо, когда нужен кто-то, кто будет действовать как надежный помощник, чтобы помочь вам начать работу в качестве арендатора. Созаявитель может поддержать вас. Но и они могут стать помехой, если ненадежны, так как имеют одинаковые права на квартиру.

Созаявитель может поддержать вас. Но и они могут стать помехой, если ненадежны, так как имеют одинаковые права на квартиру.

Вам нужен поручитель по квартире?

- Поручитель может помочь вам получить квартиру, которую вы хотите

- Эта третья сторона может обеспечить душевное спокойствие как арендодателям, так и арендаторам

- Молодой студент без истории аренды может воспользоваться поручителем

Мюриэль Вега

Обновлено: 23 марта 2022 г.

5 минут чтения

Итак, вы нашли жилой комплекс своей мечты, и теперь пришло время подать заявку на аренду и подписать договор аренды. Но ваша плохая кредитная история не дает вам права подписывать пунктирную линию в одиночку, или, может быть, вы не зарабатываете достаточно денег.

Умение распоряжаться деньгами, счетами за коммунальные услуги и улучшением своей кредитной истории может стать невыносимым. В зависимости от ваших обстоятельств вам может понадобиться кто-то еще, чтобы подписать договор об аренде, чтобы претендовать на квартиру.

Вот все, что вам нужно знать о его наличии.

Что такое поручитель?

Поручитель — это третье лицо, обычно член семьи или друг, которое вместе с вами подписывает договор аренды. Этот человек находится в лучшем финансовом положении, чем вы, имеет надежную кредитную историю и хороший кредитный рейтинг.

Эта третья сторона по закону обязана заплатить, если вы не уплатите ежемесячную арендную плату. Им не обязательно жить в квартире, но их имя будет в договоре аренды.

Это страховка для вашего потенциального арендодателя, если ваша проверка кредитоспособности показывает низкий кредитный рейтинг или историю выселения. Это отличается от поручителя, который просто дает обещание продолжать платить арендную плату, если вы этого не сделаете.

Что означает совместное подписание квартиры?

Совместное подписание квартиры означает, что вам, как арендатору, необходимо, чтобы второе или третье лицо подписало с вами договор на получение квартиры. Это необходимо, поскольку вашего текущего финансового положения недостаточно для того, чтобы управляющий недвижимостью одобрил вашу заявку.

Это необходимо, поскольку вашего текущего финансового положения недостаточно для того, чтобы управляющий недвижимостью одобрил вашу заявку.

Будь то ваша вторая половинка, сосед по комнате или член семьи, вы должны открыто вступать в эти отношения. Этот человек несет полную ответственность за ваш долг, если что-то пойдет не так, что увеличит его финансовое бремя.

В чем разница между поручителем и поручителем?

Вы можете слышать эти термины как синонимы, но между ними есть некоторые фундаментальные различия. Думайте о совместном подписании как о еще одном человеке, который имеет доступ к квартире и несет ответственность за арендную плату. Каждый месяц и поручитель, и арендатор в равной степени несут ответственность за деньги, поскольку они оба находятся в аренде.

Поручительство, однако, не имеет доступа к квартире и фактически является «гарантией» того, что арендодатель получит свои деньги. Поручители несут ответственность за арендную плату только после того, как арендатор не выполнил свои обязательства по оплате арендной платы. Поручительство поможет облегчить финансовое бремя, когда вы потерпите неудачу.

Поручительство поможет облегчить финансовое бремя, когда вы потерпите неудачу.

Поручитель также может подать на вас в суд за неуплату арендной платы.

Зачем вам нужен поручитель для оплаты аренды?

У многих арендодателей был неудачный опыт с другими арендаторами, и им просто нужен арендатор, который будет в курсе платежей в течение всего срока аренды.

Иногда арендодателям может потребоваться совместное подписание, чтобы сдать вам квартиру. Обычно это происходит, если у вас низкий доход, плохая история аренды или ее отсутствие, или низкий кредитный рейтинг.

Поручительство означает, что они все еще могут получить арендную плату, если произойдет что-то, что затруднит или сделает невозможным для вас оплату арендной платы. И вы, и поручитель несете равную ответственность за невыплаченную арендную плату.

Вы можете платить ежемесячную арендную плату?

Соглашаясь на то, чтобы третье лицо подписало с вами договор об аренде квартиры, вы должны подтвердить, что вы можете заплатить без проблем.

Прежде чем начать поиск, сядьте и просмотрите свой бюджет. Вы не должны платить более 30 процентов своего дохода за аренду, если это возможно.

Доверенность на квартиру — это плохо?

Нет. Совместное подписание вашей квартиры не влияет на ваш кредитный отчет. Пока вы вносите арендную плату в полном объеме каждый месяц, все в порядке.

Легче ли получить квартиру с поручителем?

Абсолютно. Если сдаваемое в аренду имущество принимает поручителей, вам будет намного проще въехать. Не гарантируется, но определенно намного проще.

Это особенно применимо к арендаторам жилья впервые (например, к студентам колледжей), людям, стремящимся получить кредит, людям с низким кредитным рейтингом или выселению, которое было вне их контроля.

Кто должен быть поручителем по договору аренды квартиры?

Первыми к вам обращаются родители, члены семьи или близкие друзья, которые захотят это сделать.

Очень важно, чтобы они доверяли вам, но и вы доверяете им. У них будет такое же законное право, как и у вас, на квартиру — они смогут жить в ней, когда захотят, взять на себя аренду и иметь доступ к вашим вещам.

У них будет такое же законное право, как и у вас, на квартиру — они смогут жить в ней, когда захотят, взять на себя аренду и иметь доступ к вашим вещам.

Проверить, смогут ли они взять на себя финансовое бремя. Они должны поделиться с вами своим кредитным отчетом и честно рассказать о своей финансовой ответственности. Если вы оба не заплатите, арендодатель включит вас в судебный иск по поводу арендной платы, плюс это повлияет на ваш кредит.

Как это изменит ваши отношения с поручителем, если вы не сможете платить за аренду? Даже если вы не воспользуетесь этим человеком и не заставите его платить за квартиру, все равно все может пойти не так.

Обсудите каждый сценарий, который вы можете придумать, с вашим потенциальным партнером по подписке, чтобы убедиться, что это не разрушит ваши отношения. Подписание юридического соглашения о взятии на себя значительной суммы чужого долга — не просто одолжение.

Что нужно от доверителя на квартиру?

Теперь, когда вы нашли кого-то, кто предложит поддержку и поможет вам оплатить аренду, что ему нужно для завершения процесса?

Управляющий недвижимостью потребует от поручителя подать заявление об оплаченной аренде, проверку биографических данных, подтверждение дохода и отчет по крайней мере из одного из кредитных бюро для проверки кредитоспособности.

Подтверждение дохода должно включать не менее двух документов, подтверждающих, что доход поручителя покрывает его собственное жилье и жилье арендатора. Они подтвердят, что поручитель оплатил все предыдущие счета, что в прошлом не было выселений или проблем с его кредитом.

Если вы не можете найти поручителя

Итак, вы перепробовали всех, кого знаете, и никто не может и не будет подписываться за вас. Вам еще не совсем повезло.

Вы все еще можете обратиться к управляющему недвижимостью. Попробуйте объяснить, почему у вас есть эта проблема в вашей кредитной истории и что вы делаете, чтобы исправить это. Если вы попробуете это, важно предъявить доказательства, например, недавние платежные серии в вашем кредитном отчете.

Если это не сработает, говорите на языке денег. Предложите заплатить больше арендной платы вперед или больший залог. Или выберите более дешевую единицу в здании, чтобы ваш кредит стал менее проблемой.

Как насчет услуг по подписке?

Будьте осторожны, прежде чем что-либо подписывать, если вы планируете воспользоваться услугой со-подписанта.