Ст. 1286 ГК РФ. Лицензионный договор о предоставлении права использования произведения

1. По лицензионному договору одна сторона — автор или иной правообладатель (лицензиар) предоставляет либо обязуется предоставить другой стороне (лицензиату) право использования этого произведения в установленных договором пределах.

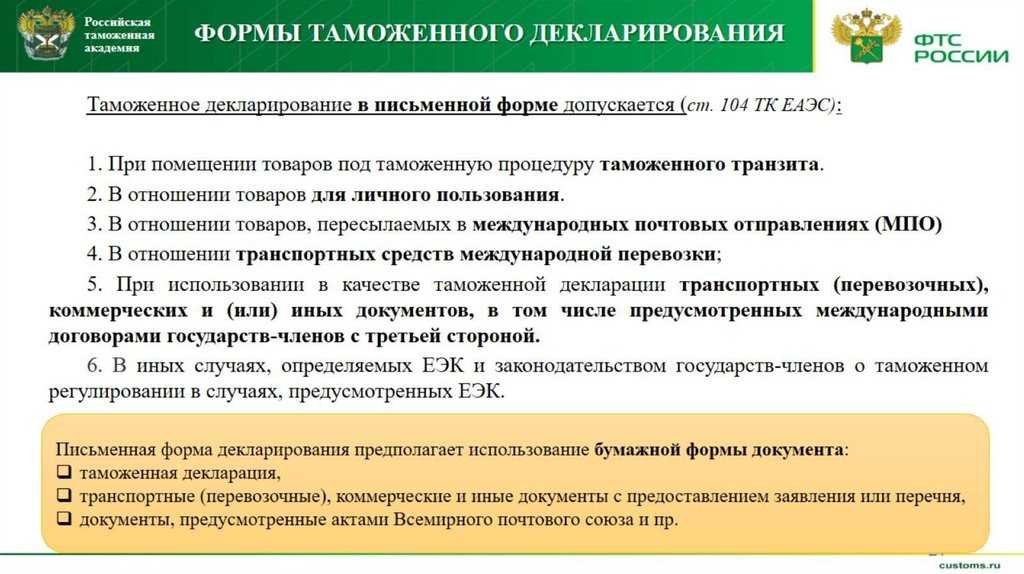

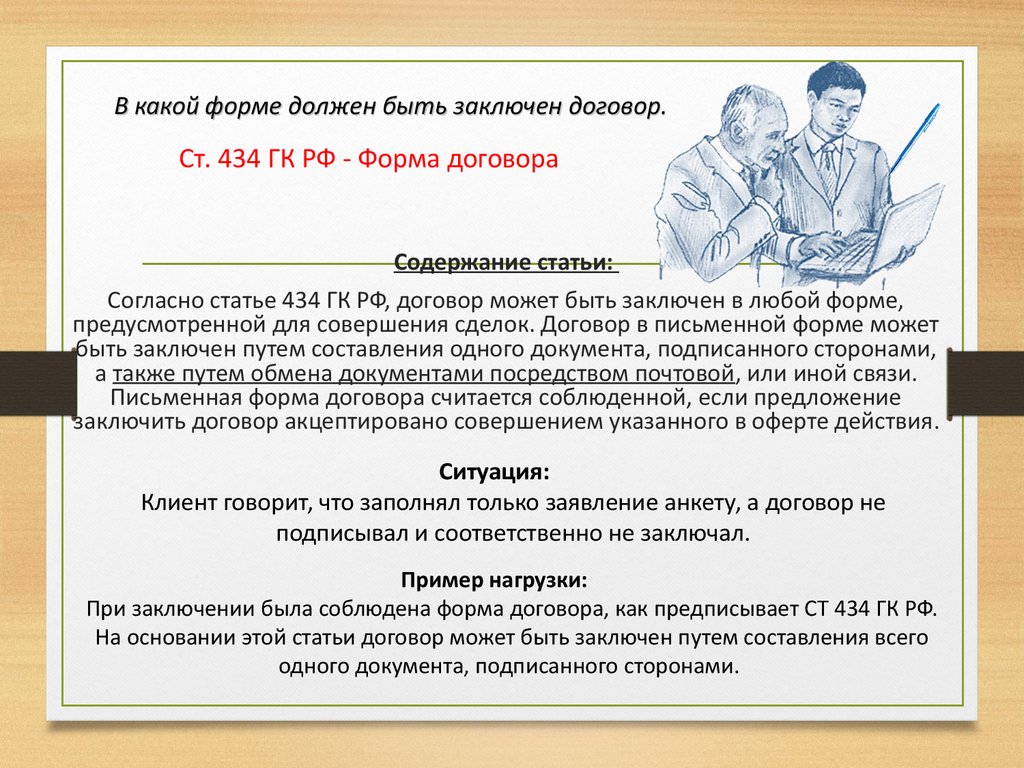

2. Лицензионный договор заключается в письменной форме. Договор о предоставлении права использования произведения в периодическом печатном издании может быть заключен в устной форме.

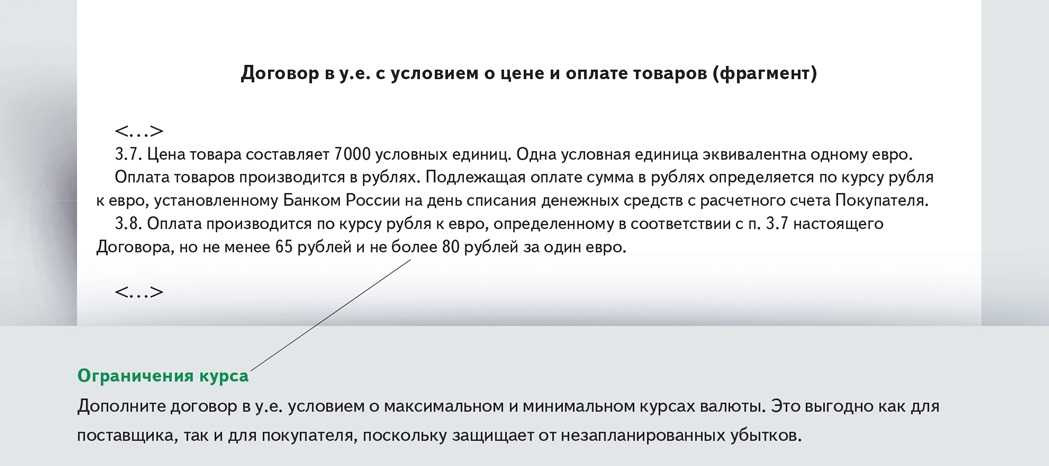

3. В возмездном лицензионном договоре должен быть указан размер вознаграждения за использование произведения или порядок исчисления такого вознаграждения.

4. Пользователю программы для ЭВМ или базы данных наряду с правами, принадлежащими в силу статьи 1280 настоящего Кодекса, по лицензионному договору может быть предоставлено право использования программы для ЭВМ или базы данных в предусмотренных договором пределах.

5. Лицензионный договор с пользователем о предоставлении ему простой (неисключительной) лицензии на использование программы для ЭВМ или базы данных может быть заключен в упрощенном порядке.

Лицензионный договор, заключаемый в упрощенном порядке, является договором присоединения, условия которого, в частности, могут быть изложены на приобретаемом экземпляре программы для ЭВМ или базы данных либо на упаковке такого экземпляра, а также в электронном виде (пункт 2 статьи 434). Начало использования программы для ЭВМ или базы данных пользователем, как оно определяется указанными условиями, означает его согласие на заключение договора. В этом случае письменная форма договора считается соблюденной.

Лицензионный договор, заключаемый в упрощенном порядке, является безвозмездным, если договором не предусмотрено иное.

См. все связанные документы >>>

< Статья 1285. Договор об отчуждении исключительного права на произведение

Статья 1286.1. Открытая лицензия на использование произведения науки, литературы или искусства >

1. Комментируемая статья определяет общие условия авторского лицензионного договора.

Исходя из нее лицензионный договор о предоставлении права использования произведения заключается правообладателем с пользователем (лицензиатом) на использование произведения в установленных договором пределах.

Авторский лицензионный договор может быть реальным или консенсуальным.

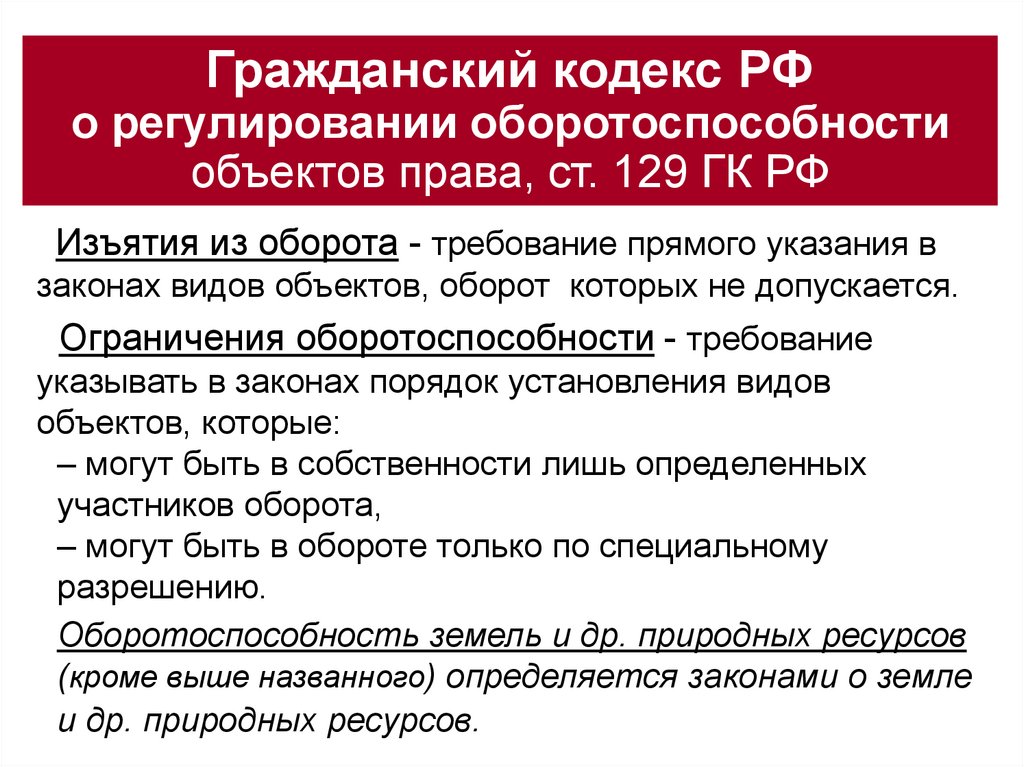

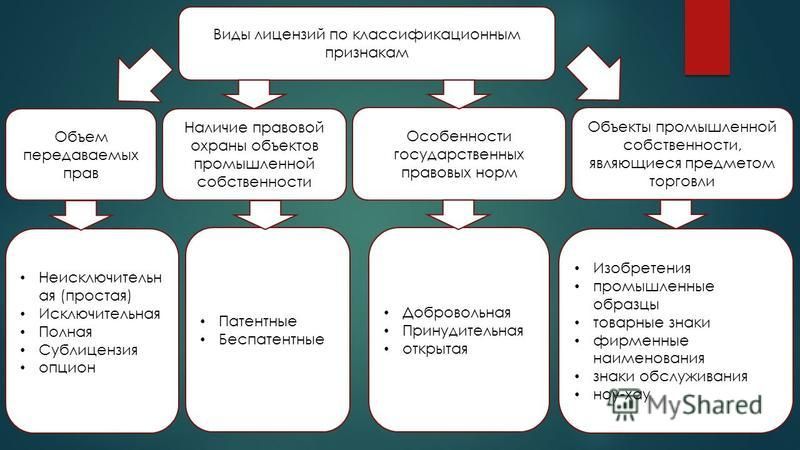

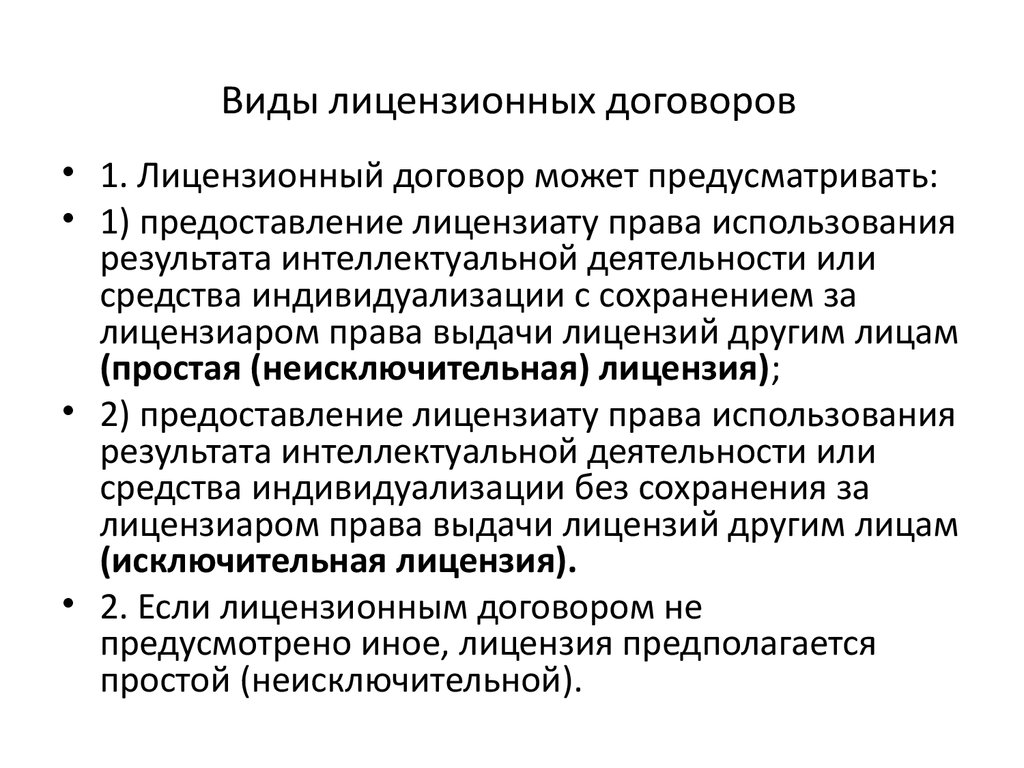

Данный договор может предоставлять право использования произведения лицензиатом на основе неисключительной или исключительной лицензии. При этом в отношении последней необходимо сделать одну оговорку. В соответствии с подп. 2 п. 1 ст. 1236 ГК исключительная лицензия лишает правообладателя возможности выдавать лицензии на использование произведения другим лицам, а согласно п. 1.1 указанной статьи лицензиар не вправе сам использовать результат интеллектуальной деятельности или средство индивидуализации в тех пределах, в которых право использования такого результата или такого средства индивидуализации предоставлено лицензиату по договору на условиях исключительной лицензии, если этим договором не предусмотрено иное.

В то же время, учитывая многообразие способов использования произведения (только поименованных в ГК — 12), следует признать допустимость заключения договоров с условием невозможности выдачи правообладателем лицензий другим лицам не только в целом (в отношении всех способов использования), но и в отношении каждого способа использования. Это закономерная ситуация, поскольку правообладатель далеко не всегда заинтересован в выдаче исключительной лицензии в отношении всех способов использования произведения, а пользователь не испытывает надобности в такой широкой исключительной лицензии. В то же время закрепить за собой конкретный способ использования (например, исходя из основного вида своей деятельности) пользователю бывает выгодно. Поэтому совершение договоров на условиях исключительности предоставляемой лицензии относительно одного способа использования (или нескольких) возможно и допустимо.

Это закономерная ситуация, поскольку правообладатель далеко не всегда заинтересован в выдаче исключительной лицензии в отношении всех способов использования произведения, а пользователь не испытывает надобности в такой широкой исключительной лицензии. В то же время закрепить за собой конкретный способ использования (например, исходя из основного вида своей деятельности) пользователю бывает выгодно. Поэтому совершение договоров на условиях исключительности предоставляемой лицензии относительно одного способа использования (или нескольких) возможно и допустимо.

Такой вывод полностью увязывается с положением п. 1 комментируемой статьи о предоставлении права использования по лицензионному договору в установленных этим договором пределах. При этом под «пределами» необходимо понимать способы использования, исключительность права в отношении каждого способа, порядок использования (например, количество экземпляров произведения, которые может воспроизвести и (или) распространить лицензиат), срок, территорию и пр.

2. Лицензионный договор, как и договор об отчуждении исключительного права на произведение, должен быть совершен в письменной форме.

В то же время в ст. 1286 содержатся положения об особенностях заключения лицензионных договоров по предоставлению права использования программы для ЭВМ или базы данных, а также по использованию произведения в периодическом печатном издании.

Периодическое печатное издание представляет собой в соответствии со ст. 2 Закона о СМИ газету, журнал, альманах, бюллетень, иное издание, имеющее постоянное название, текущий номер и выходящее не реже одного раза в год. Несмотря на такое определение, основная масса периодических печатных изданий выходит гораздо чаще, чем один раз в год. Существует поговорка, что газета живет один день. В связи с этим оформление письменных лицензионных договоров в отношении всех произведений с учетом того, что их достаточно много и в каждом выпуске используются все новые и новые произведения, не всегда возможно. Конечно, для альманаха, выходящего один раз в три месяца, это вполне реально, но для ежедневной газеты — чрезвычайно сложно.

3. В отношении программ для ЭВМ и баз данных в п. 5 ст. 1286 предусматривается оформление лицензионных договоров в упрощенном порядке, так называемых оберточных лицензий. В данном положении закреплен широко распространенный опыт договора, когда условия лицензионного договора сформулированы правообладателем и указаны на экземпляре программы для ЭВМ или экземпляре базы данных либо на упаковке этого экземпляра. При этом такой договор признается договором присоединения, а согласием пользователя на его заключение считается начало использования программы или базы данных, что зафиксировано на приобретенном пользователем экземпляре.

4. Лицензионный договор может быть возмездным или безвозмездным. В соответствии с п. 5 ст. 1235 ГК он предполагается возмездным, если иное не предусмотрено самим договором. При этом согласно п. 5.1 указанной статьи не допускается безвозмездное предоставление права использования результата интеллектуальной деятельности или средства индивидуализации в отношениях между коммерческими организациями на территории всего мира и на весь срок действия исключительного права на условиях исключительной лицензии, если Кодексом не установлено иное.

5 ст. 1235 ГК он предполагается возмездным, если иное не предусмотрено самим договором. При этом согласно п. 5.1 указанной статьи не допускается безвозмездное предоставление права использования результата интеллектуальной деятельности или средства индивидуализации в отношениях между коммерческими организациями на территории всего мира и на весь срок действия исключительного права на условиях исключительной лицензии, если Кодексом не установлено иное.

В возмездном договоре необходимо указать размер вознаграждения или порядок его исчисления. Если этих условий нет, то возмездный договор считается незаключенным. Следовательно, незаключенным будет признаваться не только авторский лицензионный договор, в котором указывается, что он возмездный, но не определен размер вознаграждения и порядок его исчисления, но и такой договор, в котором ничего не указано относительно его возмездности (безвозмездности).

Если авторским лицензионным договором предоставляется право использовать произведение несколькими способами, договор признается незаключенным в части тех способов, в отношении которых не указан размер вознаграждения или порядок его исчисления, если только в договоре не установлено, что право использовать произведение этими способами предоставляется на безвозмездной основе.

Формы вознаграждения могут быть самыми разными. Это и фиксированные платежи (как разовые, так и периодические), и процентные отчисления от дохода (выручки), и сочетание разных форм. Возможно также, что размер вознаграждения прямо не определен, но предусмотрен порядок его исчисления. Например, размер вознаграждения может определяться путем указания на процент от продажной стоимости экземпляра и изменяться в зависимости от количества проданных экземпляров.

Размер вознаграждения в каждом случае определить достаточно трудно, тем более когда речь идет об авторе произведения как экономически более слабой стороне в договоре. Это может привести к трудностям как в заключении лицензионных договоров, так и в обеспечении интересов авторов. Поэтому в части четвертой ГК сохранено положение ранее действовавшего законодательства о минимальных ставках авторского вознаграждения за отдельные виды использования, утверждаемых Правительством РФ. Данные ставки служат дополнительной гарантией защиты интересов правообладателей. Однако, к сожалению, на практике они чаще всего получают применение не как минимальные, а именно как ставки за соответствующий вид использования.

Однако, к сожалению, на практике они чаще всего получают применение не как минимальные, а именно как ставки за соответствующий вид использования.

В настоящее время идет проработка проекта постановления Правительства РФ по данному вопросу. До его принятия формально продолжает действовать Постановление Правительства РФ от 21.03.1994 N 218 «О минимальных ставках авторского вознаграждения за некоторые виды использования произведений литературы и искусства» . Указанным Постановлением, в частности, предусматривались минимальные ставки вознаграждения за публичное исполнение произведений, за воспроизведение произведений путем звукозаписи, за сдачу аудиовизуальных произведений (видеофильмов) в прокат, за воспроизведение произведений изобразительного искусства и тиражирование в промышленности произведений декоративно-прикладного искусства.

———————————

СЗ РФ. 1994. N 13. Ст. 994.

При этом помимо размера самих ставок утверждены порядки начисления и взимания этих ставок за отдельные виды использования.

Однако на основе поданного заявления ООО «Синема Мир» Верховный Суд РФ признал недействующим и не подлежащим применению разд. III «Порядок начисления и взимания авторского вознаграждения за публичное исполнение произведений» Положения о минимальных ставках авторского вознаграждения за публичное исполнение произведений, утв. Постановлением Правительства РФ от 21.03.1994 N 218 (приложение N 1 к данному Постановлению).

В своем решении Верховный Суд РФ указал, что Правительству РФ в соответствии с абз. 2 п. 3 ст. 31 Закона об авторском праве предоставлено право устанавливать только минимальные ставки авторского вознаграждения: «Полномочия по регулированию иных отношений, связанных с осуществлением авторского права и смежных прав, в том числе по уточнению, дополнению Закона, конкретизации его положений, на что ссылался в судебном заседании представитель заинтересованного лица, Правительству Российской Федерации не предоставлены ни Гражданским кодексом Российской Федерации, ни другими федеральными законами» .

———————————

Цит. по: СПС «КонсультантПлюс».

При этом в решении Верховного Суда РФ специально подчеркнуто, что и в ст. 1286 части четвертой ГК, вступающей в силу с 1 января 2008 г., Правительство РФ наделено полномочиями по установлению только минимальных ставок авторского вознаграждения, а не порядка его выплаты.

Данный судебный акт ставит под сомнение и другие разделы положений, утвержденных этим Постановлением. В частности, это относится к разд. II Положения о минимальных ставках авторского вознаграждения за воспроизведение произведений путем звукозаписи, за сдачу экземпляров звукозаписей и аудиовизуальных произведений (видеофильмов) в прокат. Этим разделом, как и разделом, который Верховным Судом РФ признан недействующим, также установлен порядок начисления и взимания авторского вознаграждения, только за другие способы использования.

Кроме того, продолжает действовать и Постановление Правительства РФ от 29.05.1998 N 524 «О минимальных ставках вознаграждения авторам кинематографических произведений, производство (съемка) которых осуществлено до 3 августа 1992 года» .

———————————

СЗ РФ. 1998. N 22. Ст. 2476.

Департамент общего аудита по вопросу учета лицензионных платежей до регистрации сублицензионного договора

Ответ

В соответствии с пунктом 1 статьи 1235 ГК РФ по лицензионному договору одна сторона — обладатель исключительного права на результат интеллектуальной деятельности или на средство индивидуализации (лицензиар) предоставляет или обязуется предоставить другой стороне (лицензиату) право использования такого результата или такого средства в предусмотренных договором пределах.

Лицензиат может использовать результат интеллектуальной деятельности или средство индивидуализации только в пределах тех прав и теми способами, которые предусмотрены лицензионным договором. Право использования результата интеллектуальной деятельности или средства индивидуализации, прямо не указанное в лицензионном договоре, не считается предоставленным лицензиату.

Пунктом 2 статьи 1235 ГК РФ установлено, лицензионный договор заключается в письменной форме, если настоящим Кодексом не предусмотрено иное. Несоблюдение письменной формы влечет недействительность лицензионного договора.

Предоставление права использования результата интеллектуальной деятельности или средства индивидуализации по лицензионному договору подлежит государственной регистрации в случаях и в порядке, которые предусмотрены статьей 1232 настоящего Кодекса.

Согласно пункту 2 статьи 1232 ГК РФ в случаях, когда результат интеллектуальной деятельности или средство индивидуализации подлежит в соответствии с настоящим Кодексом государственной регистрации, отчуждение исключительного права на такой результат или на такое средство по договору, залог этого права и предоставление права использования такого результата или такого средства по договору, а равно и переход исключительного права на такой результат или на такое средство без договора, также подлежат государственной регистрации, порядок и условия которой устанавливаются Правительством Российской Федерации.

В соответствии с пунктом 6 статьи 1232 ГК РФ при несоблюдении требования о государственной регистрации перехода исключительного права на результат интеллектуальной деятельности или на средство индивидуализации по договору об отчуждении исключительного права или без договора, залога исключительного права либо предоставления другому лицу права использования такого результата или такого средства по договору переход исключительного права, его залог или предоставление права использования считается несостоявшимся.

Как следует из вопроса Организация заключила сублицензионный договор, предусмотрев в нем условие о том, что его действие распространяется на отношения, возникшие до его заключения (2014 год). При этом планируется, что указанный договор пройдет государственную регистрацию в Роспатенте в 2015 году.

Согласно пункту 1 статьи 1490 ГК РФ договор об отчуждении исключительного права на товарный знак, лицензионный договор, а также другие договоры, посредством которых осуществляется распоряжение исключительным правом на товарный знак, должны быть заключены в письменной форме. Несоблюдение письменной формы влечет недействительность договора.

Несоблюдение письменной формы влечет недействительность договора.

Отчуждение и залог исключительного права на товарный знак, предоставление по договору права его использования, переход исключительного права на товарный знак без договора подлежат государственной регистрации в порядке, установленном статьей 1232 ГК РФ (пункт 2 статьи 1490 ГК РФ).

В соответствии с пунктом 2 статьи 425 ГК РФ стороны вправе установить, что условия заключенного ими договора применяются к их отношениям, возникшим до заключения договора.

Таким образом, в ситуации, когда использование лицензиатом объекта интеллектуальных прав началось до государственной регистрации лицензионного договора, стороны вправе распространить действие договора на отношения, возникшие до его заключения.

Данный вывод подтверждается Постановлением Президиума ВАС РФ от 09.11.10 № 7552/10 по делу № А41-12178/08, в котором отмечено:

«В соответствии с пунктом 1 статьи 13 Патентного закона по лицензионному договору патентообладатель (лицензиар) обязуется предоставить право на использование промышленного образца в объеме, предусмотренном договором, другому лицу (лицензиату), а последний принимает на себя обязанность вносить лицензиару обусловленные договором платежи и (или) осуществлять другие действия, предусмотренные договором.

Согласно пункту 5 статьи 13 Патентного закона лицензионный договор на использование запатентованных изобретения, полезной модели или промышленного образца подлежит регистрации в федеральном органе исполнительной власти по интеллектуальной собственности.

Исходя из положений пункта 3 статьи 433 и пункта 2 статьи 425 Гражданского кодекса Российской Федерации в случае, если использование промышленного образца лицензиатом началось до государственной регистрации лицензионного договора (момент заключения), стороны вправе распространить действие договора на отношения, возникшие до его заключения.

Между тем действие договора с обратной силой не может распространяться на тот период, когда у лицензиара отсутствовало право на соответствующий промышленный образец ввиду того, что таким правом обладало другое юридическое лицо».

Таким образом, в рассматриваемой ситуации, учитывая, что Организация фактически использовала товарный знак в периоде с 01.01. 2014, при заключении сублицензионного договора стороны, по нашему мнению, вправе предусмотреть в нем условие о распространении его действия на отношения, возникшие до его заключения.

2014, при заключении сублицензионного договора стороны, по нашему мнению, вправе предусмотреть в нем условие о распространении его действия на отношения, возникшие до его заключения.

Рассмотрим возможность включения лицензионных платежей в расходы по налогу на прибыль за период до даты государственной регистрации сублицензионного договора.

Согласно пункту 1 статьи 252 НК РФ в целях настоящей главы налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в статье 270 настоящего Кодекса).

Расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 настоящего Кодекса, убытки), осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

В соответствии с подпунктом 37 пункта 1 статьи 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся периодические (текущие) платежи за пользование правами на результаты интеллектуальной деятельности и средствами индивидуализации (в частности, правами, возникающими из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности).

Отметим, что нормы действующего налогового законодательства не связывают возможность учесть расходы в виде лицензионных платежей с фактом государственной регистрации лицензионного договора.

Между тем в ряде писем контролирующих органов высказано мнение о том, что до регистрации лицензионного договора платежи по нему не учитываются при налогообложении прибыли.

Так, в Письме Минфина РФ от 26.07.13 № 03-03-06/1/29761 указано следующее:

«Вопрос: 27 мая 2010 г. ООО (сублицензиат) заключило с иностранной организацией (лицензиаром) сублицензионное соглашение на использование товарного знака.

ООО (сублицензиат) заключило с иностранной организацией (лицензиаром) сублицензионное соглашение на использование товарного знака.

В соответствии с положениями российского законодательства лицензионный договор на использование товарного знака подлежит обязательной регистрации в Роспатенте. Документы на регистрацию сублицензионного договора и лицензионного договора, заключенного между правообладателем и лицензиаром, были поданы 15 августа 2012 г., а соответствующая регистрация договоров была произведена 18 апреля 2013 г.

Договорами предусмотрено, что их действие распространяется на правоотношения, возникшие с момента подписания соответствующего договора.

ООО фактически использовало товарный знак с момента подписания договора.

Правомерно ли, что лицензионные платежи должны учитываться при исчислении налога на прибыль с момента подписания сублицензионного соглашения?

Ответ:

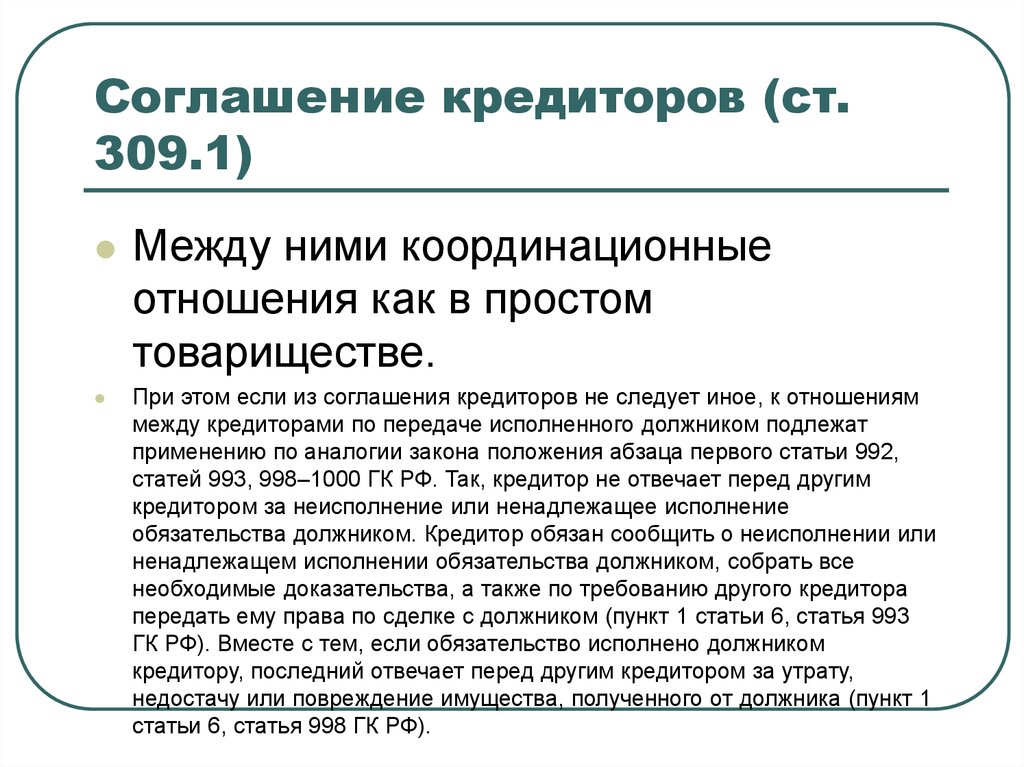

…Согласно п. 2 ст. 1233 ГК РФ к договорам о распоряжении исключительным правом на результат интеллектуальной деятельности или на средство индивидуализации, в том числе к договорам об отчуждении исключительного права и к лицензионным (сублицензионным) договорам, применяются общие положения об обязательствах (ст. ст. 307 — 419 ГК РФ) и о договоре (ст. ст. 420 — 453 ГК РФ), поскольку иное не установлено правилами данного раздела и не вытекает из содержания или характера исключительного права.

ст. 307 — 419 ГК РФ) и о договоре (ст. ст. 420 — 453 ГК РФ), поскольку иное не установлено правилами данного раздела и не вытекает из содержания или характера исключительного права.

На основании п. 1 ст. 1489 Гражданского кодекса РФ по лицензионному договору одна сторона — обладатель исключительного права на товарный знак (лицензиар) предоставляет или обязуется предоставить другой стороне (лицензиату) право использования товарного знака в определенных договором пределах с указанием или без указания территории, на которой допускается использование, применительно к определенной сфере предпринимательской деятельности.

В соответствии с п. 1 ст. 1490 ГК РФ договор об отчуждении исключительного права на товарный знак, лицензионный договор, а также другие договоры, посредством которых осуществляется распоряжение исключительным правом на товарный знак, должны быть заключены в письменной форме и подлежат государственной регистрации в федеральном органе исполнительной власти по интеллектуальной собственности.

Согласно п. 1 ст. 252 Налогового кодекса Российской Федерации (далее — НК РФ) расходами для целей налогообложения прибыли признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных в ст. 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

На основании пп. 37 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся периодические (текущие) платежи за пользование правами на результаты интеллектуальной деятельности и средствами индивидуализации (в частности, правами, возникающими из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности).

Таким образом, суммы, уплаченные организацией за приобретение неисключительных прав по сублицензионному соглашению, при условии его надлежащей регистрации, учитываются в составе прочих расходов, связанных с производством и реализацией, на основании пп. 37 п. 1 ст. 264 НК РФ.

При этом указанные суммы включаются в состав прочих расходов равномерно в течение срока действия сублицензионного соглашения (пп. 3 п. 7 ст. 272 НК РФ)».

В Письме Минфина РФ от 07.11.06 № 03-03-04/1/727 отмечено:

«Организация приобрела у иностранной компании неисключительные права на пользование товарным знаком, фирменным наименованием, ноу-хау и компьютерной программой.

Согласно п. 5 ст. 13 Патентного закона Российской Федерации от 23.09.1992 N 3517-1 лицензионный договор на использование запатентованных изобретения, полезной модели или промышленного образца подлежит регистрации в федеральном органе исполнительной власти по интеллектуальной собственности. Без указанной регистрации лицензионный договор считается недействительным.

Учитывая изложенное, для признания ежемесячных выплат за пользование изобретением лицензионный договор должен быть зарегистрирован в Федеральной службе по интеллектуальной собственности, патентам и товарным знакам.

Суммы, понесенные организацией на приобретение неисключительных прав по лицензионному соглашению (после его надлежащей регистрации), учитываются в составе прочих расходов, связанных с производством и реализацией, в соответствии с пп. 26 и 37 п. 1 ст. 264 Налогового кодекса Российской Федерации.

При этом указанные суммы включаются в состав прочих расходов равномерными платежами в течение срока действия лицензионного соглашения».

Аналогичные выводы содержат Письма Минфина РФ от 11.05.05 № 03-03-01-04/1/243, УФНС РФ по г. Москве от 04.03.08 № 20-12/020731, УФНС РФ по г. Москве от 28.06.07 № 20-12/060964.

В Письме Минфина РФ от 18.01.06 № 03-04-08/12 разъяснено, что документом, который служит основанием для начисления лицензионного вознаграждения, является зарегистрированный в установленном порядке договор. Поэтому до его регистрации организация не вправе уменьшить налогооблагаемую прибыль на сумму лицензионного вознаграждения по указанному договору.

Аналогичные вывод содержат Письма Минфина РФ от 03.10.06 № 03-03-04/1/683, от 08.06.06 № 03-03-04/4/102, от 14.03.06 № 03-03-04/1/230, УФНС России по г. Москве от 02.09.08 № 20-12/083106.

В то же время имеются разъяснения контролирующих органов, в которых высказана иная позиция.

Так, в случае, когда по условиям лицензионного договора его действие распространяется на период с момента передачи права использования результатов интеллектуальной деятельности, то лицензионные платежи учитываются в расходах с даты фактического начала использования результатов интеллектуальной деятельности в деятельности налогоплательщика, но при условии подачи документов на государственную регистрацию договора.

В Письме Минфина РФ от 23.10.13 № 03-03-06/1/44292 указано:

«В соответствии со ст. 252 Налогового кодекса Российской Федерации (далее — НК РФ) налогоплательщики при определении налоговой базы по налогу на прибыль организаций вправе уменьшить доходы на сумму осуществленных (понесенных) обоснованных и документально подтвержденных расходов (а в случаях, предусмотренных ст. 265 НК РФ, убытков). При этом под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Учитывая изложенное, расходы в виде платежей по лицензионному договору на предоставление права использования результата интеллектуальной деятельности должны быть подтверждены в том числе лицензионным договором, заключенным в соответствии с Гражданским кодексом Российской Федерации (далее — ГК РФ).

Кроме того, следует учитывать, что согласно ст. 1232 ГК РФ в случаях, когда результат интеллектуальной деятельности или средство индивидуализации подлежат в соответствии с ГК РФ государственной регистрации, отчуждение исключительного права на такой результат или на такое средство по договору, залог этого права и предоставление права использования такого результата или такого средства по договору, а равно и переход исключительного права на такой результат или на такое средство без договора также подлежат государственной регистрации, порядок и условия которой устанавливаются Правительством Российской Федерации,

Пунктом 2 ст. 1235 ГК РФ установлено, что несоблюдение письменной формы или требования о государственной регистрации влечет за собой недействительность лицензионного договора.

Таким образом, в случае если результат интеллектуальной деятельности, права на который предоставляются по договору, подлежит государственной регистрации, основанием для включения лицензионных платежей в расходы для целей налогообложения прибыли организации является лицензионный договор, зарегистрированный в установленном порядке.

Вместе с тем в случае, если в соответствии с п. 2 ст. 425 ГК РФ условия договора распространены на период с момента фактической передачи налогоплательщику права использования результатов интеллектуальной деятельности, то лицензионные платежи по лицензионному договору, находящемуся на государственной регистрации, могут приниматься в уменьшение налоговой базы по налогу на прибыль организаций с момента начала использования результатов интеллектуальной деятельности в деятельности налогоплательщика».

Аналогичные выводы содержатся в Письмах Минфина РФ от 04.04.11 № 03-03-06/4/28, от 03.10.06 № 03-03-04/1/683.

В Постановлении ФАС Московского округа от 02.11.06, 10.11.06 № КА-А40/10707-06 по делу № А41-К2-3419/06 судом сделан следующий вывод:

«В соответствии с п. 1 ст. 252 Налогового кодекса Российской Федерации расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации.

Судами первой и апелляционной инстанций установлено, что Обществом с Торунским заводом перевязочных материалов А.О. (Польша) заключен лицензионный договор N 22JEG\LIK2004 от 13.12.2004 о предоставлении Обществу неисключительной лицензии на использование товарного знака. Сумма лицензионного сбора по договору произведена Обществом в полном объеме и отнесена на расходы Общества.

Согласно подпункту 37 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся периодические (текущие) платежи за пользование правами на результаты интеллектуальной деятельности и средствами индивидуализации (в частности, правами, возникающими из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности).

В связи с этим суды первой и апелляционной инстанций пришли к выводу о том, что Общество правомерно отнесло к расходам затраты на оплату лицензионного сбора по названному договору.

Инспекция ссылается на то, что в соответствии со ст. ст. 26 и 27 Закона Российской Федерации «О товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров» право на использование товарного знака может быть предоставлено правообладателем другому юридическому лицу по лицензионному договору, который подлежит регистрации в федеральном органе исполнительной власти по интеллектуальной собственности.

По мнению налогового органа, поскольку вышеназванный договор в проверяемом налоговом периоде не был зарегистрирован в федеральном органе исполнительной власти, затраты по нему не могут быть признаны документально подтвержденными документами, оформленными в соответствии с законодательством Российской Федерации.

Между тем, судами первой и апелляционной инстанций установлено, что Общество непосредственно после подписания договора передало его с комплектом необходимых документов на регистрацию 26.01.2005 в Федеральный институт промышленной собственности. Однако срок рассмотрения и регистрации Федеральным институтом промышленной собственности лицензионных договоров растягивается на год — полтора.

Однако срок рассмотрения и регистрации Федеральным институтом промышленной собственности лицензионных договоров растягивается на год — полтора.

Поскольку налогоплательщиком соблюдены требования о государственной регистрации лицензионного договора, на него не могут быть возложены отрицательные последствия бездействия уполномоченного на регистрацию лицензионных договоров лица.

Кроме того, в заседание суда кассационной инстанции Обществом представлены сообщение Федерального института промышленной собственности о регистрации лицензионного договора и уведомление Роспатента N 2005ДОО235/42 о регистрации договора.

При этом суд кассационной инстанции учитывает, что в соответствии с п. 21 договора стороны совместно подтверждают, что лицензиат использует товарные знаки на условиях настоящего договора с 1 января 2004 г., и все нормы и условия договора применяются к отношениям, возникшим между сторонами до его заключения.

При таких обстоятельствах оснований к отмене судебных актов не имеется».

Между тем имеется обширная арбитражная практика, свидетельствующая о том, что плата по незарегистрированному лицензионному договору может учитываться в составе расходов, если в договоре имеется условие о том, что он применяется к отношениям до его заключения.

Так, в Постановлении ФАС Северо-Кавказского округа от 13.12.10 по делу № А53-7659/2010 суд отклонил довод налогового органа о том, что платежи по лицензионным соглашениям, не прошедшим регистрацию, нельзя принять в расходы. Налоговое законодательство не предусматривает в качестве обязательного условия для учета расходов наличие регистрации договоров (соглашений) (статья 252 НК РФ).

Аналогичные выводы содержит: Постановление ФАС Московского округа от 23.07.10 № КА-А40/7735-10 по делу № А40-143216/09-114-1126

В Постановлении ФАС Волго-Вятского округа от 07.10.10 по делу № А43-40137/2009 суд указал, что положения гл. 25 НК РФ связывают уменьшение полученных доходов на сумму произведенных расходов не с фактом государственной регистрации лицензионного договора, а с фактом нахождения спорного права на балансе налогоплательщика.

В Постановлении ФАС Западно-Сибирского округа от 23.01.06 № Ф04-9830/2005(18918-А27-15) отмечено: договор, согласно статье 425 ГК РФ, вступает в силу и становится обязательным для сторон с момента его заключения, но стороны могут определить, что условия договора применяются к отношениям, возникшим до заключения этого договора. Незарегистрированный лицензионный договор, который предусматривает произведение выплат налогоплательщиком, может служить документальным подтверждением расходов, если его условия соответствуют условиям статьи 425 ГК РФ, т.е. в договоре указано, что его условия применяются к отношениям, возникшим до его заключения.

По нашему мнению, в рассматриваемой ситуации Организация вправе учесть затраты в виде лицензионных платежей по сублицензионному договору, содержащему условие о том, что его действие распространяется на прошлый период, в периоде фактического начал использования товарного знака, т.е. с 01.01.2014г.

Между тем, учитывая противоречивую позицию контролирующих органов, а также наличие арбитражной практики, полностью исключить риск возникновения претензий мы не можем.

При этом в случае возникновения судебного разбирательства, по нашему мнению, у Организации имеются высокие шансы отстоять свою позицию.

Затраты по подготовке сублицензионного договора, по нашему мнению, могут быть учтены в составе прочих расходов, связанных с производством и реализацией на основании подпункта 49 пункта 1 статьи 264 НК РФ, при условии их соответствия требованиям статьи 252 НК РФ.

Ответы на самые интересные вопросы на нашем телеграм-канале knk_audit

Назад в раздел

Лицензионное соглашение Google Software Grant и корпоративного участника

В целях уточнения лицензии на интеллектуальную собственность, выданной

Вклады от любого физического или юридического лица, Google LLC («Google») должны

иметь лицензионное соглашение участника (CLA) в файле, который был

подписано каждым Участником, что свидетельствует о согласии с условиями лицензии

ниже. Эта лицензия также предназначена для вашей защиты как Участника. в качестве защиты Google и ее пользователей; это не меняет твоего

права на использование ваших собственных Вкладов для любых других целей.

в качестве защиты Google и ее пользователей; это не меняет твоего

права на использование ваших собственных Вкладов для любых других целей.

Эта версия Соглашения позволяет юридическому лицу («Корпорация») отправлять Вклады в Google, разрешать Вклады переданные его назначенными сотрудниками в Google, и предоставлять авторские права и патентные лицензии на них.

Вы принимаете и соглашаетесь со следующими условиями для Вашего настоящие и будущие Вклады, отправленные в Google. За исключением лицензия, предоставленная настоящим документом Google и получателям программного обеспечения распространяется Google, вы оставляете за собой все права, права собственности и интересы в отношении и к вашим вкладам.

Определения.

«Вы» (или «Ваш») означает владельца авторских прав или юридическое лицо. уполномоченный владельцем авторских прав, который заключает настоящее Соглашение с Google.

Для юридических лиц лицо, делающее Взнос, и все

другие лица, которые контролируют, контролируются или находятся под общим

контроль над этой организацией считаются одним Участником.

Для целей данного определения «контроль» означает (i) власть,

прямо или косвенно, чтобы вызвать направление или управление такими

юридическое лицо, будь то по договору или иным образом, или (ii) право собственности на пятьдесят

процентов (50%) или более размещенных акций, или (iii) выгодных

право собственности на такое юридическое лицо.

Для юридических лиц лицо, делающее Взнос, и все

другие лица, которые контролируют, контролируются или находятся под общим

контроль над этой организацией считаются одним Участником.

Для целей данного определения «контроль» означает (i) власть,

прямо или косвенно, чтобы вызвать направление или управление такими

юридическое лицо, будь то по договору или иным образом, или (ii) право собственности на пятьдесят

процентов (50%) или более размещенных акций, или (iii) выгодных

право собственности на такое юридическое лицо.«Вклад» означает код, документацию или любую оригинальная авторская работа, включая любые модификации или дополнения к существующей работе, намеренно отправленной Вами в Google для включения или документирования любого из продуктов, принадлежащих или управляется Google («Работа»). Для целей этого определения «представленный» означает любую форму электронной, устной или письменной сообщение, отправленное в Google или ее представителям, включая, но не ограничено общением в электронных списках рассылки, исходным кодом системы управления и системы отслеживания проблем, которые управляются или на от имени Google с целью обсуждения и улучшения Работа, но исключая сообщения, которые явно отмечены или иное обозначено Вами в письменной форме как «Не вклад».

Лицензия на авторское право. В соответствии с условиями и условиям настоящего Соглашения, настоящим вы предоставляете компании Google и получатели программного обеспечения, распространяемого Google на постоянной основе по всему миру, неисключительная, бесплатная, безвозмездная, безотзывная лицензия на авторское право воспроизводить, создавать производные работы, публично демонстрировать, публично выполнять, сублицензировать и распространять Ваши Вклады и т.п. производные произведения.

Предоставление патентной лицензии. В соответствии с условиями настоящего Соглашения, настоящим вы предоставляете компании Google и получателям программное обеспечение, распространяемое Google на постоянной, всемирной, неэксклюзивной, бесплатно, безвозмездно, безотзывно (за исключением случаев, указанных в настоящем раздел) патентная лицензия на изготовление, изготовление, использование, предложение продажи, продажу, импортировать и иным образом передавать Работу, если применяется такая лицензия только к тем патентным притязаниям, подлежащим лицензированию Вами, которые обязательно нарушены Вашим вкладом(ами) отдельно или в сочетании с Вашим Вклад(ы) с Работой, в которую такой Вклад(ы) был поданный.

Если какое-либо юридическое лицо инициирует патентный иск против вас

или любое другое лицо (включая встречный или встречный иск в судебном процессе)

утверждая, что ваш Вклад или Работа, в которую вы внесли свой вклад,

представляет собой прямое или косвенное нарушение патентных прав, то любой патент

лицензии, предоставленные этой организации в соответствии с настоящим Соглашением для этого Вклада

или Работа прекращается с даты подачи такого судебного иска.

Если какое-либо юридическое лицо инициирует патентный иск против вас

или любое другое лицо (включая встречный или встречный иск в судебном процессе)

утверждая, что ваш Вклад или Работа, в которую вы внесли свой вклад,

представляет собой прямое или косвенное нарушение патентных прав, то любой патент

лицензии, предоставленные этой организации в соответствии с настоящим Соглашением для этого Вклада

или Работа прекращается с даты подачи такого судебного иска.Вы подтверждаете, что имеете законное право предоставить вышеуказанное лицензия. Вы заявляете далее, что каждый сотрудник Корпорации назначенный Вами уполномочен вносить вклады от имени Корпорации.

Вы подтверждаете, что каждый Ваш вклад является Вашим оригинальным создание (см. раздел 7 для представлений от имени других).

От вас не ожидается поддержки ваших вкладов, за исключением случаев, когда Вы желаете оказывать поддержку.

Вы можете предоставить

поддержка бесплатно, платно или вообще никак. Если не требуется

действующее законодательство или согласовано в письменной форме, Вы предоставляете свои вклады

на условиях «КАК ЕСТЬ», БЕЗ КАКИХ-ЛИБО ГАРАНТИЙ ИЛИ УСЛОВИЙ,

явные или подразумеваемые, включая, помимо прочего, любые

гарантии или условия НАЗВАНИЯ, НЕНАРУШЕНИЯ ПРАВ, КОММЕРЧЕСКОЙ ПРИГОДНОСТИ,

или ПРИГОДНОСТЬ ДЛЯ ОПРЕДЕЛЕННОЙ ЦЕЛИ.

Вы можете предоставить

поддержка бесплатно, платно или вообще никак. Если не требуется

действующее законодательство или согласовано в письменной форме, Вы предоставляете свои вклады

на условиях «КАК ЕСТЬ», БЕЗ КАКИХ-ЛИБО ГАРАНТИЙ ИЛИ УСЛОВИЙ,

явные или подразумеваемые, включая, помимо прочего, любые

гарантии или условия НАЗВАНИЯ, НЕНАРУШЕНИЯ ПРАВ, КОММЕРЧЕСКОЙ ПРИГОДНОСТИ,

или ПРИГОДНОСТЬ ДЛЯ ОПРЕДЕЛЕННОЙ ЦЕЛИ.Если Вы хотите отправить работу, которая не является Вашей оригинальной создание, Вы можете отправить его в Google отдельно от любого Вклад с указанием полных сведений об его источнике и любые лицензии или другие ограничения (включая, но не ограничиваясь, соответствующие патенты, товарные знаки и лицензионные соглашения), которыми вы являетесь лично знал и явно пометил работу как «Отправлено от имени третьей стороны: [указано здесь]».

Вы обязаны уведомлять Google о любых изменениях требуется в список назначенных сотрудников, уполномоченных представлять Взносы от имени Корпорации или в пользу Корпорации Точка контакта с Google.

Управляйте вашими соглашениями

поиск хьюстонских заправочных станций для продажи — Google Поиск

AlleNewsVideosShoppingBilderMapsBücher

suchoptionen

Хьюстон, Техас Автозаправочные станции для продажи | LoopNet.com

www.loopnet.com › search › houston-tx › для продажи

Посмотрите 20 заправочных станций в Хьюстоне, штат Техас, выставленных на продажу на онлайн-рынке коммерческой недвижимости №1.

Заправочные станции для продажи в Harris County, TX — LoopNet

www.loopnet.com › поиск › заправочные станции › для продажи

Показано 26 списков заправочных станций, доступных в настоящее время для продажи в Harris County, TX. Сохраните этот поиск. LoopNet — самая продаваемая коммерческая недвижимость …

Заправочные станции на продажу в Хьюстоне, Техас — Crexi

www.crexi.com › … › Розничная торговля › Заправочная станция › Техас

Упростите поиск с помощью самой быстрорастущей торговой площадки CRE. Найдите подходящие заправочные станции в Хьюстоне, штат Техас, в соответствии с вашими потребностями.

Найдите подходящие заправочные станции в Хьюстоне, штат Техас, в соответствии с вашими потребностями.

Продажа заправочных станций в Техасе — BizBuySell

www.bizbuysell.com › … › 45 результатов

Просмотрите на BizBuySell 45 заправочных станций, выставленных на продажу в Техасе. Найдите финансируемую продавцом бизнес-возможность АЗС в Техасе сегодня!

Nutzer fragen auch

Сколько стоит открыть заправочную станцию в Хьюстоне?

Сколько стоит заправка в Хьюстоне?

Выгодно ли владеть заправочными станциями?

Разумно ли покупать заправку?

Хьюстон, Техас Заправочные станции на продажу — BizBuySell

www.bizbuysell.com › … › 1 результат Найдите возможность для бизнеса, связанную с АЗС Хьюстон, штат Техас, финансируемую продавцом сегодня!

Заправочные станции в Хьюстоне на продажу — Витрина

www.showcase.com › Главная › Техас

Заправочные станции в Хьюстоне на продажу · 1823 Gentry, Houston, TX · 1202 Spencer Hwy, South Houston, TX · 12150 Farm to Market 1960 Rd W, Houston, TX · 6915 Telephone Rd, . ..

..

Houston, TX Заправочные станции на продажу — BizQuest

www.bizquest.com › … › Техасские заправочные станции на продажу

75.000,00 $

Купите или продайте автозаправочную станцию в Хьюстоне, штат Техас, с BizQuest, the Original … Уточните свой поиск по местоположению, отрасли или запрашиваемой цене, используя фильтры ниже.

Заправочные станции в Техасе для продажи — BizQuest

www.bizquest.com › Заправочные станции для продажи в Техасе

Прогнозируется, что продажи заправочных станций достигнут рекордного уровня в 618645 миллионов долларов в .. , в окружении жилых кварталов в юго-восточном районе Хьюстона.

Автозаправочные станции для продажи в Техасе — BusinessesForSale.com

us.businessesforsale.com › Все секторы › Недвижимость

Результаты 1–13 из 13 · Хьюстон, Техас · братья Стрикленд 10 минут. Со Strickland Brothers вы найдете устойчивую к рецессии бизнес-модель, простую, .

Для юридических лиц лицо, делающее Взнос, и все

другие лица, которые контролируют, контролируются или находятся под общим

контроль над этой организацией считаются одним Участником.

Для целей данного определения «контроль» означает (i) власть,

прямо или косвенно, чтобы вызвать направление или управление такими

юридическое лицо, будь то по договору или иным образом, или (ii) право собственности на пятьдесят

процентов (50%) или более размещенных акций, или (iii) выгодных

право собственности на такое юридическое лицо.

Для юридических лиц лицо, делающее Взнос, и все

другие лица, которые контролируют, контролируются или находятся под общим

контроль над этой организацией считаются одним Участником.

Для целей данного определения «контроль» означает (i) власть,

прямо или косвенно, чтобы вызвать направление или управление такими

юридическое лицо, будь то по договору или иным образом, или (ii) право собственности на пятьдесят

процентов (50%) или более размещенных акций, или (iii) выгодных

право собственности на такое юридическое лицо.