Этапы покупки квартиры на вторичном рынке

Этапы покупки квартиры разнятся в зависимости от типа сделки. На каждом из них требуется большой пакет документов как от покупателя, так и от продавца. Если при отчуждении недвижимости используются средства, предоставляемые третьей стороной, дополнительно необходимы договоры и сопроводительная правовая документация от этого участника сделки.

В первую очередь проверять их придется самому покупателю. Участие в процессе контролирующих структур не предполагает выполнения этой функции в полном объеме.

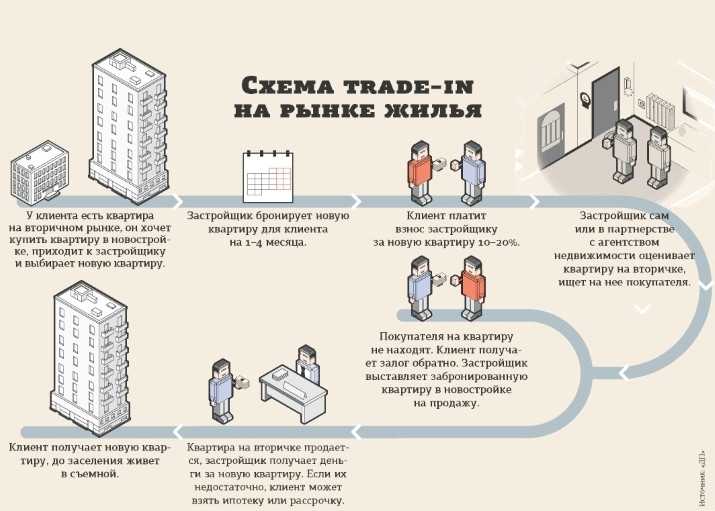

Что такое вторичное жилье

Условно объекты жилой недвижимости в России можно разделить на две основные группы:

- Жилье первичное, от застройщика.

- Жилье вторичное, от вторичного собственника.

Вторичка – это не обязательно квартира или дом, в котором уже проживали. Это может быть и новостройка, недавно сданная в эксплуатацию. Вторичным признается жилье, у которого первый владелец – непосредственно застройщик, а второй – юридическое или физическое лицо, которое обязательно уже зарегистрировало свое право собственности в Росреестре.

Государство не чинит препятствий на рынке вторичного жилья. Такие квартиры можно отчуждать на общих основаниях. До начала процедуры потенциальному покупателю следует проверить чистоту сделки. В противном случае новые собственники могут столкнуться со следующими проблемами после покупки:

- квартиру продали с обременением;

- на приобретенной жилплощади имеет постоянную регистрацию иное лицо;

- жилье находится в залоге у банка;

- на недвижимость наложен арест.

Чтобы не столкнуться с этими и прочими неприятностями, важно проверить следующие документы:

- Удостоверение личности продавца. При наличии возможности через правоохранительные органы выяснить, не числится ли за этим лицом правонарушений, ей стоит воспользоваться. Также рекомендуется проверить его по базе ФССП на предмет наличия у него больших долгов, пусть они никак и не касаются продаваемой квартиры, но о личности могут свидетельствовать.

- Выписка из Росреестра. Этот документ укажет всех собственников отчуждаемого объекта.

Можно посмотреть, не сделана ли в квартире незаконная перепланировка, если представленная в выписке информация не будет соответствовать визуальному осмотру.

Можно посмотреть, не сделана ли в квартире незаконная перепланировка, если представленная в выписке информация не будет соответствовать визуальному осмотру. - Справка о составе семьи. Следует запросить у продавца справку о составе семьи, которую можно оформить в паспортном столе или через МФЦ. Также нужно потребовать выписку из домовой книги, где отображены все лица, которые когда-либо были зарегистрированы на жилплощади.

- Справка об отсутствии задолженности за услуги ЖКХ.

- Разрешение от органов опеки и попечительства, если один из собственников продаваемого жилья – несовершеннолетний ребенок. Оно потребуется даже при условии, что он просто в нем зарегистрирован.

- Согласие на сделку несовершеннолетних детей собственников, если они уже достигли 14-летнего возраста.

- Правоустанавливающие документы на отчуждаемую недвижимость (договор купли-продажи, дарения и пр.).

- Согласие супруга продавца на сделку.

- Договор о долевом участии. Если квартира была оформлена в долях, документ отобразит всю информацию о владельцах объекта.

Прочие необходимые документы при покупке квартиры на вторичном рынке будут зависеть от типа сделки и ряда сопутствующих факторов.

Важно! Дополнительно стоит при проверке обратиться к нотариусу, который сделает запросы на предмет выявления различных обременений. Услуга эта недорогая, но дает больше гарантий чистоты сделки.

Покупка квартиры на вторичном рынке

Можно выделить два основных способа приобретения жилой недвижимости:

- Посредством ипотечного кредитования.

- Оформив договор купли-продажи.

Каждый из способов также может быть реализован по-разному.

У собственника напрямую

Самый простой способ купить квартиру – заключить договор купли-продажи с собственником. До оформления сделки покупателю следует обратить внимание на основной пакет документов. Будет нелишним дополнительно запросить кадастровый паспорт и сверить представленную в нем информацию с визуальным осмотром квартиры.

Внимание! Если квартира стала собственностью продавца на основании вступления в наследство, желательно не покупать ее, пока с этого момента не прошло три года.Это срок, в течение которого оспаривается большая часть дел, связанных со спорами о наследстве. Поэтому договор наследования необходимо проверить.

Стороны могут заключить любой договор купли-продажи, например, с отсрочкой платежа (с условием осуществления наличного или безналичного расчета). В тексте соглашения возможно оговорить дополнительные моменты: сохранение регистрации за любым из жильцов, выплата любых долгов и пр.

Важно! Договор должен быть заверен у нотариуса, в ином случае правовой силы он иметь не будет.

После нотариального заверения новому собственнику потребуется обратиться в Росреестр, чтобы зарегистрировать право собственности, где ему предоставят соответствующее свидетельство.

В ипотеку

Договоры ипотечного кредитования заключаются на покупку первичного и вторичного жилья. В таком случае о чистоте сделки особо беспокоиться не стоит. Нужную информацию проверят юристы банка. Зато от самого заемщика кредитор потребует целый пакет документов.

Большая их часть связана с подтверждением кредитоспособности. Потребуется справка по форме 2-НДФЛ, если заемщик – наемный работник, или декларация о доходах – для предпринимателей.

Полный перечень необходимой документации следует уточнять непосредственно в банке. Он может несколько варьироваться.

Банк и заемщик заключают договор ипотечного кредитования. Условия таких соглашений имеют существенные различия по срокам, ставке, способу погашения и пр. Поэтому о них нужно спрашивать у сотрудника кредитной организации заранее и просмотреть основные условия на сайте банка.

С использованием материнского капитала

Как показывает статистика ПФР, большая часть владельцев материнского капитала предпочитает расходовать выплату на приобретение жилой недвижимости.

Использовать средства на покупку можно:

- Оформив ипотеку.

- Заключив договор купли-продажи.

Чтобы воспользоваться целевой выплатой, владельцу маткапитала потребуется обратиться с соответствующим заявлением в Пенсионный фонд РФ, где у него затребуют:

- Собственный гражданский паспорт и паспорт супруга (при наличии).

- Свидетельство о гражданском состоянии (о заключении брака или разводе).

- Документы на детей. Их согласие на проведение сделки, если им уже исполнилось 14 лет.

- Нотариально заверенное обязательство выделить каждому члену семьи равную долю в приобретаемом жилье.

- Техническую документацию на приобретаемую квартиру.

- Правоустанавливающие документы на приобретаемую недвижимость.

- Согласие продавца с отсрочкой платежа.

- Договор с кредитором, если маткапитал намереваются расходовать на погашение ипотеки.

Детальный список требуемых документов необходимо уточнять в отделении ПФР по месту жительства.

Необходимые документы

Главное правило оформления сделки по покупке недвижимости – ее нотариальное заверение. Для подписания договора нотариус затребует следующую документацию:

1. Удостоверения личности всех продавцов и покупателей. Если в сделке участвуют несовершеннолетние дети, необходимы их свидетельства о рождении и дополнительно общегражданские паспорта для тех, кому уже исполнилось 14 лет.

2. Правоустанавливающие документы на отчуждаемую недвижимость (договор о приватизации, наследовании и пр.).

3. Свидетельство о праве собственности. Получить его можно непосредственно в Росреестре.

4. Согласие от органов опеки и попечительства, если условиями сделки затрагиваются интересы несовершеннолетних детей с любой стороны.

5. Справка об отсутствии долгов по услугам ЖКХ.

6. Поквартирная карточка с указанием всех зарегистрированных на реализуемой жилплощади лиц.

7. Согласие супруга (при наличии) на проведение сделки.

8. Выписка из ПФР о наличии средств на счете и сертификат, если при покупке используют средства маткапитала.

При задействовании заемных средств потребуются соответствующие договоры с кредиторами, а целевых выплат/бюджетных средств – документы на право их использования.

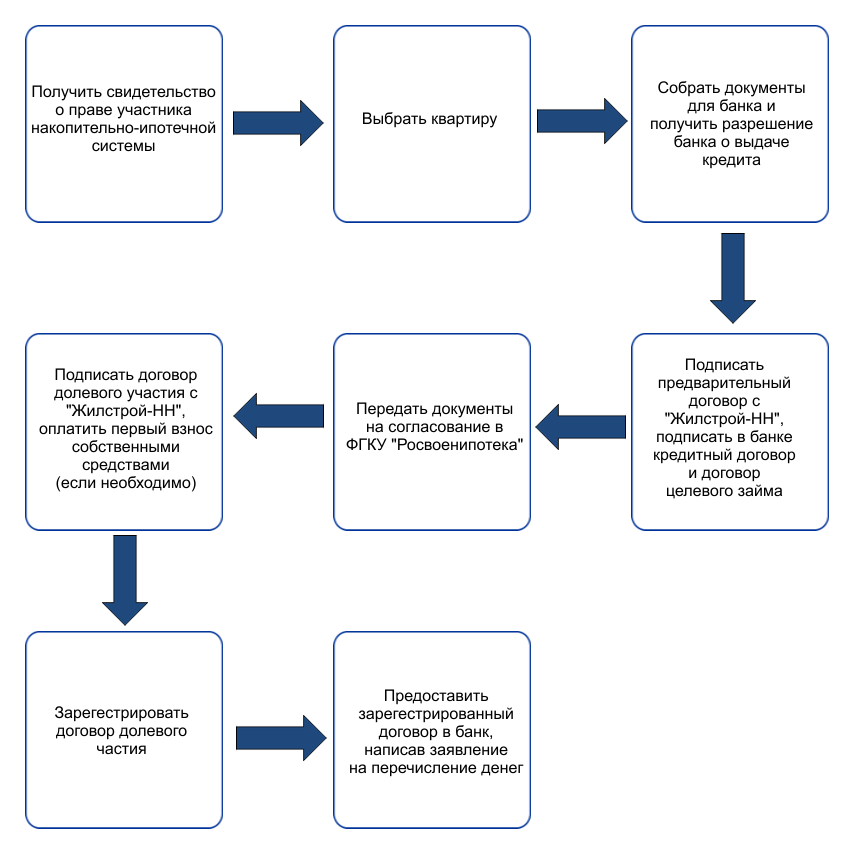

Этапы оформления

Если гражданин решил без вмешательства специалистов осуществить сделку купли-продажи, ему все же желательно получить предварительную консультацию юриста.

Порядок приобретения квартиры:

- Самостоятельный процесс следует начинать с проверки чистоты сделки. Нужно требовать от продавца всю необходимую документацию. Главное на этом этапе – удостовериться в отсутствии обременений. В этом помогут выписка из Росреестра, обращение в ФССП и к нотариусу. Лучше все проверки осуществить параллельно. Такие действия пусть не на 100%, но существенно обезопасят покупателя.

- Второй этап – составление предварительного договора с собственником и сбор требуемой документации. На этом этапе желательно обратиться к профессиональному юристу для консультации, особенно если договор планируется составлять с дополнительными условиями.

- Следующий шаг – обращение к нотариусу, который проверит всю документацию, составит окончательный текст договора и заверит сделку.

- Завершающий этап – обращение в Росреестр с заверенным договором. Здесь сделку зарегистрируют и новому владельцу предоставят свидетельство о праве собственности.

Заключение

Договор о приобретении жилья оформляется в несколько этапов. Они немного варьируются в зависимости от вида сделки. При самостоятельной покупке важный этап – проверка юридической чистоты приобретаемого жилья. Если заключается договор ипотечного кредитования, эту функцию возьмут на себя юристы банка.

Они немного варьируются в зависимости от вида сделки. При самостоятельной покупке важный этап – проверка юридической чистоты приобретаемого жилья. Если заключается договор ипотечного кредитования, эту функцию возьмут на себя юристы банка.

В процессе будет задействовано большое количество документов. Потребуются они на стадии проверки, на этапах подписания договоров и регистрации. Перечень варьируется в зависимости от этапа отчуждения и вида сделки.

Источник: Метрпрайс

Сколько времени занимает покупка квартиры по ипотеке?

В среднем решение по ипотеке принимается в течение одной—двух недель, если это считать основным периодом по покупке квартиры в ипотеку. Но в этот срок нужно относить подбор жилплощади, оформление документов.

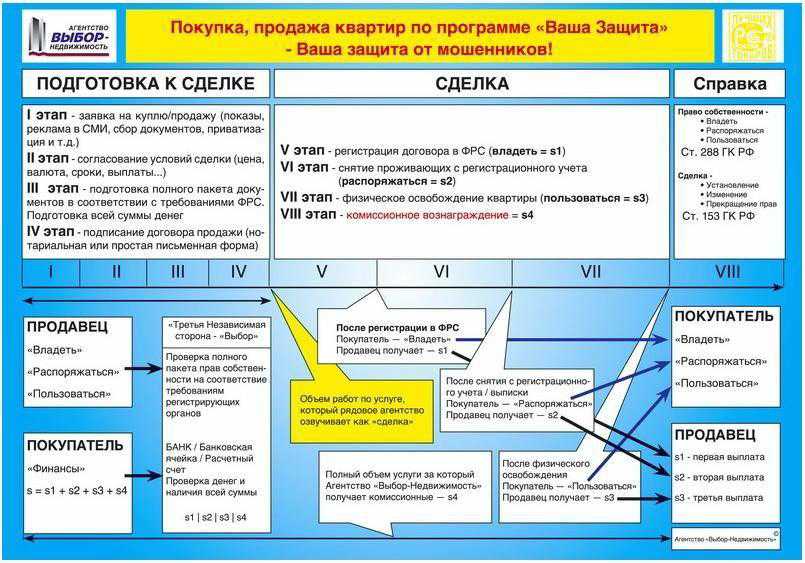

Прежде чем говорить о том, сколько может длиться покупка жилья в ипотеку, мы должны отдавать себе отчёт, что подразумеваем под этим понятием одно и тоже. Во избежании недопонимания, стоит напомнить, а кому-то разъяснить вновь, что весь процесс купли-продажи квартиры (хоть и в ипотеку) состоит из следующих этапов:

Во избежании недопонимания, стоит напомнить, а кому-то разъяснить вновь, что весь процесс купли-продажи квартиры (хоть и в ипотеку) состоит из следующих этапов:

- Первичная консультация со специалистом

- Оценка недвижимого имущества

- Встреча на берегу и знакомство с объектом

- Фото сессия квартиры

- Размещение объявления о продаже в сети интернет, при необходимости других рекламных источниках

- Поиск покупателя, проведение показов, просмотров

- Подписание авансового соглашения или договора задатка

- Подготовка необходимого для сделки купли-продажи пакета документов

- Согласование условий между всеми заинтересованными участниками процесса

- Сопровождение сделки в банке с подписанием договора купли-продажи

- Физическое освобождение квартиры

- Получение документов после регистрации перехода права собственности

- Передача квартиры новому собственнику с подписанием соответствующего акта

И здесь собственнику впору задуматься над каждым этапом из вышеприведённого списка, и ответить себе на первостепенный вопрос: сможет ли он беспрепятственно провести каждый из них, так как от этого напрямую будет зависеть то, время которое уйдёт на продажу квартиры.

Сколько времени занимает сделка купли-продажи квартиры

Непосредственно сама сделка купли-продажи квартиры может занимать времени от 2 дней до 2 недель и она также имеет свои составные части:

- Подписание договора

- Финансовые взаиморасчёты

- Регистрация перехода права собственности на объект

- Получение документов после регистрации с отметкой Росреестра

- Передача квартиры новому собственнику

Во многом от формы выбранного договора и способа его регистрации и будет во зависеть длительность сделки купли-продажи:

- Простая письменная форма — 7 рабочих дней регистрация договора через МФЦ (+4 дня на отправку и доставку из Росреестра, относится ко всем договорам, кроме электронной регистрации), итого 11 рабочих дней

- Ипотека — 4 дня ( плюс 2 дня на отправку и 2 дня на доставку) = 8 рабочих дней

- Нотариат — 3 дня (+4 рабочих дня на логистику) = 7 рабочих дней

- Нотариальная сделка с электронной регистрацией — сутки или 24 часа = 1 день

Самый быстрым способом проведения сделки купли-продажи квартиры на сегодняшний день является нотариальная форма через электронную регистрацию, на круг получается всего 2 дня: сегодня подписали и сдали, завтра получили уже зарегистрированный договор.

Сколько времени может занять сделка в банке

Проведение сделки в банке может занять у её участников достаточно много времени: от 2-х до 8 часов. У меня есть личный рекорд — однажды, я провела в переговорной комнате с клиентами почти 10 часов. Длительность проведения сделки в банке будет напрямую зависеть от расторопности служащих кредитно-финансового учреждения, от их профессионализма и опыта, ну, и конечно же от физического состояния и психологической готовности непосредственных сторон соглашения. Бывают случаи, когда такое элементарное на первый взгляд действие как написать расписку в получении денег, приходится переделывать раз по 10-15 не меньше.

Что хотели бы знать покупатели квартир в первый раз — Hipster Real Estate

Все больше и больше миллениалов предпочитают оставаться в городах, а не покупать в пригородах. Но покупка квартиры — это еще несколько шагов, чем покупка дома. Чтобы вы точно знали, во что вы собираетесь попасть, прочитайте это руководство, прежде чем начать.

Шаг первый: проверьте свой кредитный рейтинг

Худшая ошибка, которую вы можете совершить в сфере недвижимости, — это предположить. Не думайте, что банки одолжат вам определенную сумму денег. Вы можете ничего не получить, если у вас плохой кредитный рейтинг.

Есть три кредитных бюро: TransUnion, Equifax и Experian. Каждое из этих трех кредитных бюро составляет кредитный отчет, который представляет собой историю вашего долга и своевременных платежей.

FICO, в свою очередь, берет информацию из ваших отчетов и преобразует ее в баллы. Чем выше ваш балл, тем лучше. Баллы могут варьироваться от 300 до 850.

Ипотечные кредиторы выбирают средний балл по всем трем баллам, а не средний. Таким образом, если у вас есть 680 от Experian, 700 от TransUnion и 720 от Equifax, ваш кредитор будет использовать 700 баллов от TransUnion при определении вашей процентной ставки.

Примечание. Если вы подаете заявление на получение ипотечного кредита вместе со своим супругом (супругой), то ваш ипотечный кредитор берет средний кредитный рейтинг человека с самым низким кредитным рейтингом. По этой причине вам может быть выгодно, чтобы один из вас приобрел недвижимость самостоятельно и добавил своего партнера в договор после закрытия сделки.

По этой причине вам может быть выгодно, чтобы один из вас приобрел недвижимость самостоятельно и добавил своего партнера в договор после закрытия сделки.

Проверьте свои отчеты на наличие ошибок

Бюро кредитных историй совершают ошибки. На самом деле, они постоянно ошибаются. Просмотрите каждый отчет и убедитесь, что информация в них верна. Если это не так, вы захотите оспорить это с ними.

Вы можете ежегодно получать бесплатную копию своего кредитного отчета в каждом кредитном бюро по адресу: https://www.annualcreditreport.com/index.action

Не затягивайте с этим! Неисправный кредитный отчет может стоить вам тысячи долларов, если вы получите плохую процентную ставку!

Шаг второй: расчет платежей по ипотеке

Не тратьте на это много времени. Тот факт, что вы можете позволить себе платежи по конкретной квартире, не означает, что вы получите одобрение на необходимую сумму кредита. Тем не менее, было бы неплохо иметь в голове примерный номер, а также общую область покупки. Вы можете рано осознать, что не можете позволить себе жить в определенном районе, или может случиться обратное, и вы поймете, что можете позволить себе жить в более престижном районе.

Вы можете рано осознать, что не можете позволить себе жить в определенном районе, или может случиться обратное, и вы поймете, что можете позволить себе жить в более престижном районе.

Калькуляторы ипотеки делают именно то, что вы думаете: они подсчитывают размер ежемесячного платежа по ипотеке. Если вы никогда не использовали его, мы составили краткое руководство, чтобы вы могли начать:

Ипотечные калькуляторы: как рассчитать платежи по ипотеке

Шаг третий: Рассчитайте свой DTI

DTI означает задолженность. к-доход. Сколько денег вы приносите по сравнению с тем, сколько денег вы отправляете обратно? Долг включает только финансовые обязательства, которые вы имеете перед кредиторами или агентствами, которые одолжили вам деньги. Интернет, телефон, продукты, газ и тому подобное не в счет. Поэтому в ваш долг входят только такие вещи, как:

Кредитные карты

Студенческие кредиты

Автокредиты

Персональные кредиты

90 039Алименты

Алименты

Сложите минимальную ежемесячную выплату по каждому и разделите полученную сумму. число по вашему валовому ежемесячному доходу (сумма, которую вы зарабатываете до вычета налогов). Умножьте результат на 100. Ответ — ваш месячный коэффициент DTI.

число по вашему валовому ежемесячному доходу (сумма, которую вы зарабатываете до вычета налогов). Умножьте результат на 100. Ответ — ваш месячный коэффициент DTI.

Кредиторы не хотят, чтобы DTI превышал 43%, и поэтому не будут давать вам взаймы любую сумму, которая подтолкнет ваш DTI выше этого значения с учетом ежемесячного платежа по ипотеке.

Возможно, в ваших интересах погасить все возможные долги. Это снизит ваш DTI и поможет вам позволить себе более дорогую квартиру.

Шаг четвертый. Получите предварительное одобрение

Люди часто путают предварительное одобрение и предварительную квалификацию. Они разные.

Предварительная квалификация — это всего лишь гипотетическое «да». Это не гарантия того, что банк выдаст вам кредит. Когда вы проходите предварительную квалификацию, кредитор просто берет информацию, которую вы предоставляете, но на самом деле не изучает ваши финансовые показатели, чтобы проверить вашу информацию. Мораль: не отправляйтесь за покупками домой только с предварительной квалификацией!

Предварительное одобрение — это наоборот. Кредитор внимательно изучил ваши финансовые показатели и счел вас достойным кредита.

Кредитор внимательно изучил ваши финансовые показатели и счел вас достойным кредита.

Вы можете оценивать магазин примерно в течение месяца, каждый раз не ухудшая свой кредитный рейтинг (сложные запросы ухудшают ваш кредитный рейтинг примерно на пять баллов). Прежде чем отправиться за покупками, найдите кредитора с лучшей ставкой.

Шаг пятый: Найдите подходящего риелтора

Не соглашайтесь на первого встречного риелтора. Вам понадобится кто-то, кто действительно знает, что он или она делает. По крайней мере, возьмите у них интервью. Вопросы, которые вы должны задать кандидатам в риелторы, включают:

Сколько у вас сейчас клиентов?

Сколько домов вы помогли клиентам продать или купить?

Можете ли вы предоставить последние рекомендации?

Вы работаете с компанией?

У вас есть другая работа?

Как долго вы работаете агентом по недвижимости?

Вы работаете один или в команде?

Когда вы можете показать дома?

Какое у вас время ответа?

Какова ваша плата?

О чем вы можете мне рассказать (выберите область покупки)?

Не бери первого встречного. Это рецепт катастрофы.

Это рецепт катастрофы.

Подробнее читайте в нашей статье о том, как найти идеального риелтора.

Шаг шестой: отправляйтесь на охоту

Найдите апартаменты, которые вас интересуют (и которые вы можете себе позволить), и запланируйте осмотры с вашим риелтором. Очевидно, никогда не делайте предложение о том, чего вы не видели.

Во время обхода не смотрите только на квартиру. Вы также захотите провести время, осматривая окрестности и каждый этаж самого многоквартирного дома. Также обязательно возвращайтесь в разное время суток, а также в выходные дни. Проявите ли вы должную осмотрительность, чтобы убедиться, что вы будете абсолютно комфортно и счастливы в своем будущем доме.

Несколько слов о Co-ops Vs. Квартиры

Это не одно и то же. Есть некоторые ключевые различия, которые могут повлиять как на покупку, так и на продажу недвижимости.

Кондоминиум : Когда вы покупаете кондоминиум, вы сразу покупаете недвижимость; тем не менее, вам придется платить ежемесячные сборы (называемые сборами за ТСЖ), а также у вас будут отдельные налоги на имущество от других квартир в здании. Если и когда вы решите продать, вы можете продать квартиру на открытом рынке.

Если и когда вы решите продать, вы можете продать квартиру на открытом рынке.

Кооперативы: Когда вы покупаете Кооператив, вы, по сути, покупаете часть акций в здании, что дает вам право владеть и жить в определенном доме. Вы можете продать свою квартиру на открытом рынке, но другие акционеры в здании могут отказать потенциальным покупателям в праве на покупку квартиры по любой причине. Как и в случае с квартирами, у вас будет ежемесячная плата, которая разбита на 50% за обслуживание и 50% налога на имущество. На первый взгляд, плата может показаться выше, чем в кондо, но, скорее всего, она будет такой же. Это связано с тем, что ваши ежемесячные платежи включают в себя как налоги, так и обслуживание, тогда как в кондоминиумах они разделены.

Шаг седьмой: Рассчитайте стоимость владения квартирой и ознакомьтесь с правилами

Независимо от того, на что вы смотрите, ежемесячная плата будет взиматься. Спросите, каковы они, и обязательно добавьте эти затраты к своим ежемесячным расходам.

Примечание. Кредиторы считают комиссию за ТСЖ частью вашего ежемесячного платежа, поэтому она повлияет на ваш DTI, который не может превышать 43%.

Шаг восьмой: сделайте свое предложение, но будьте готовы к встречному предложению

Самая распространенная ошибка, которую совершают новые покупатели жилья, заключается в том, что они слишком усердно ведут переговоры. Они стараются получить дом своей мечты как можно дешевле. Если вы собираетесь вести переговоры, разумно вести переговоры только по одному из следующих вопросов:

Цена продажи или

Расходы на закрытие

Попросите продавца снизить цену продажи и оплатить расходы на закрытие, и вы, скорее всего, получите категорическое «НЕТ».

Решите, что для вас важнее: сокращение ежемесячных платежей по ипотеке или наличность. Если вам будет сложно внести минимальный первоначальный взнос, вам, вероятно, следует попросить оплатить расходы на закрытие. Однако, если вы спрашиваете о затратах на закрытие, спрашивайте с самого начала!

Однако, если вы спрашиваете о затратах на закрытие, спрашивайте с самого начала!

Вопрос: Какую приемлемую сумму просить у продавца сойти?

Ничего не написано на камне, но норма для продавцов оторваться от запрашиваемой цены обычно составляет 5-10%. Перейдите через это, и вы, скорее всего, окажетесь в сложных водах.

Конечно, существует множество историй о том, как покупатели добиваются от продавцов невероятной скидки, но это не является нормой. Вот почему вам нужен хороший риэлтор. Хороший риелтор взглянет на последние предложения и даст вам хороший стартовый номер, с которого можно начать. Он или она рассмотрит последние обновления и всю историю продаж недвижимости, чтобы сделать разумное предложение.

Прислушиваться к совету риэлтора или нет, решать вам. Вы можете сделать любое предложение.

Стоит ли платить больше запрашиваемой цены?

Это происходит в некоторых городах, таких как Чикаго и Нью-Йорк, где спрос высок, а запасов мало. Сделаете вы это или нет, зависит от устройства и местоположения. Главное, что вы и ваш риэлтор должны решить, сможете ли вы вернуть свои деньги. Если вы никогда больше не планируете переезжать, это не проблема, но если это возможно, вы никогда не захотите платить больше, чем запрашиваемая цена, если вы не думаете, что сможете возместить эту сумму, когда пойдете продавать.

Сделаете вы это или нет, зависит от устройства и местоположения. Главное, что вы и ваш риэлтор должны решить, сможете ли вы вернуть свои деньги. Если вы никогда больше не планируете переезжать, это не проблема, но если это возможно, вы никогда не захотите платить больше, чем запрашиваемая цена, если вы не думаете, что сможете возместить эту сумму, когда пойдете продавать.

Если вы знаете, что конкурируете с другим покупателем, вам не обязательно идти дальше. Это может занять всего 500 долларов сверх запрашиваемой цены, чтобы дать вашему предложению преимущество.

Шаг девятый: Проведите независимую инспекцию здания, а также инспекцию отдельного объекта

Ваш кредитор не позволит вам НЕ делать этого, поэтому просто знайте, что это произойдет.

На этом этапе необходимо определить, в порядке ли конструкция здания. Был ли он создан для кодирования? Нуждается ли он в дальнейшем обслуживании? Если да, то есть ли у ТСЖ средства для покрытия этих расходов? Если нет, вам нужно выяснить, насколько вырастут сборы ТСЖ в ближайшем будущем.

Шаг десятый: повторные переговоры

Думали, что вы закончили переговоры? Возможно, но вряд ли. Это зависит от того, что выявили проверки.

Вы можете попросить продавца отремонтировать устройство, но это его дело. Когда они согласились на ваше первоначальное предложение, они, вероятно, согласились сделать ремонт до определенной суммы. Превысите эту сумму, и они, вероятно, просто скажут вам «нет». Не превышайте эту сумму, а вместо этого попросите их снизить цену продажи, и здесь они снова могут согласиться или не согласиться. Это просто зависит от состояния имущества и от того, насколько сильно продавец хочет его продать.

В их интересах работать с вами, потому что в списке недвижимости будет указано, сорвалась ли сделка. Другие покупатели, скорее всего, поймут, почему, и соответствующим образом скорректируют свое предложение.

Одиннадцатый шаг: последнее прохождение и завершение

Всегда выполняйте последнее прохождение. Просто сделай это. Не пропустите это. Покупатель может случайно сломать что-то при переезде или взять с собой что-то, что, как вы думали, идет с имуществом.

Не пропустите это. Покупатель может случайно сломать что-то при переезде или взять с собой что-то, что, как вы думали, идет с имуществом.

Закрытие будет казаться вечностью, но когда этот день наконец наступит, вам нужно будет принести чек на первоначальный взнос и расходы на закрытие, а также подписать необходимые документы. Ожидайте, что закрытие займет около 20-30 минут.

Как только все документы будут оформлены, ваш риелтор даст вам ключ от вашего нового дома!

Заключительные мысли

Покупка квартиры займет у вас 2-3 месяца. Как видите, для того, чтобы стать ответственным покупателем, необходимо выполнить множество шагов. Ничего не торопите. Квартиры приходят и уходят каждый день. Если вы что-то упустили, вам нужно всего лишь подождать несколько дней, прежде чем появится что-то еще, что вас заинтересует.

Руководство для тех, кто покупает жилье впервые: шаги по покупке

Покупка дома может быть сложной задачей для новичка. В конце концов, так много шагов, задач и требований, и вы можете бояться совершить дорогостоящую ошибку. Но те, кто впервые покупает жилье, пользуются некоторыми особыми преимуществами, созданными для поощрения новых участников рынка недвижимости.

Но те, кто впервые покупает жилье, пользуются некоторыми особыми преимуществами, созданными для поощрения новых участников рынка недвижимости.

Чтобы демистифицировать процесс, чтобы вы могли получить максимальную отдачу от своей покупки, вот краткое изложение того, что вам нужно учитывать перед покупкой и чего вы можете ожидать от самого процесса покупки, а также советы, которые облегчат жизнь после того, как вы купите свой первый дом.

Key Takeaways

- Те, кто покупает жилье впервые, согласно определению Министерства жилищного строительства и городского развития США (HUD), могут получить помощь в рамках государственных программ, налоговых льгот и кредитов, обеспеченных государством.

- Подумайте, какой тип жилья удовлетворит ваши потребности, что вы можете себе позволить, сколько денег вы можете получить и кто поможет вам в поиске.

- Покупка дома включает в себя поиск собственности, обеспечение финансирования, внесение предложения, осмотр дома и завершение покупки.

- Национальные и государственные программы для новых покупателей могут быть полезны, если вы не можете позволить себе большой первоначальный взнос.

- После того, как вы въехали, очень важно поддерживать свой дом в порядке и продолжать экономить.

Основные советы по покупке первого дома

Преимущества первого покупателя жилья

Покупка дома по-прежнему считается ключевым аспектом американской мечты, поскольку дом, как правило, является ценным активом, стоимость которого со временем растет. Будучи первым покупателем, вы можете открыть дверь для налоговых льгот и кредитов, поддерживаемых государством, если у вас нет обычного минимального первоначального взноса — в идеале, 20% от покупной цены для обычного кредита — или вы являетесь членом определенной группы. . И вы можете считаться покупателем впервые, даже если вы не новичок.

Вы также можете воспользоваться преимуществами помощи в оплате первоначального взноса или программ помощи при закрытии в качестве первого покупателя. Эти программы, которыми могут управлять правительства штатов и некоммерческие организации, могут предоставить вам финансирование для покрытия вашего первоначального взноса и закрытия расходов, чтобы воплотить вашу мечту о собственном доме в реальность.

Эти программы, которыми могут управлять правительства штатов и некоммерческие организации, могут предоставить вам финансирование для покрытия вашего первоначального взноса и закрытия расходов, чтобы воплотить вашу мечту о собственном доме в реальность.

Покупка дома с первоначальным взносом менее 20% может означать оплату частного ипотечного страхования (PMI) до тех пор, пока вы не достигнете 78–80% собственного капитала в доме.

Требования к покупателям, впервые совершившим покупку

Кто является первым покупателем дома? По данным Министерства жилищного строительства и городского развития США (HUD), покупателем жилья впервые является тот, кто отвечает любому из следующих условий:

- Лицо, не имевшее основного места жительства в течение трех лет. Если у вас есть дом, а у вашего супруга — нет, вы можете вместе приобрести его в качестве первых покупателей жилья.

- Родитель-одиночка, который владел домом только с бывшим супругом во время брака.

- Перемещенная домохозяйка, у которой есть дом только с супругом.

- Физическое лицо, которое владело только основным местом жительства, не закрепленным на постоянной основе в соответствии с применимыми правилами.

- Физическое лицо, которое владело только недвижимостью, которая не соответствовала государственным, местным или типовым строительным нормам, и которая не может быть приведена в соответствие по цене ниже стоимости строительства постоянной конструкции.

Это широкое определение может помочь вам квалифицироваться как первый покупатель и пользоваться некоторыми из связанных с этим преимуществ, связанных с покупкой дома в первый раз.

6 вопросов, на которые следует ответить перед покупкой

Ваш первый шаг — определить, каковы ваши долгосрочные цели и как владение домом соответствует этим целям. Возможно, вы просто хотите превратить все эти «потерянные» арендные платежи в платежи по ипотеке, которые принесут вам что-то осязаемое: собственный капитал. Или, может быть, вы рассматриваете домовладение как признак независимости и наслаждаетесь идеей быть своим собственным арендодателем. Кроме того, покупка дома может быть хорошей инвестицией. Сужение ваших общих целей владения жильем укажет вам правильное направление. Вот шесть вопросов для размышления:

Или, может быть, вы рассматриваете домовладение как признак независимости и наслаждаетесь идеей быть своим собственным арендодателем. Кроме того, покупка дома может быть хорошей инвестицией. Сужение ваших общих целей владения жильем укажет вам правильное направление. Вот шесть вопросов для размышления:

1. Как ваше финансовое здоровье?

Прежде чем просматривать страницы онлайн-предложений или влюбляться в дом своей мечты, проведите серьезную проверку своих финансов. Вы должны быть готовы как к покупке, так и к текущим расходам дома. Результат этого аудита скажет вам, готовы ли вы сделать этот большой шаг или вам нужно сделать больше, чтобы подготовиться. Следуй этим шагам:

Посмотрите на свои сбережения. Даже не думайте о покупке дома, пока у вас не появится сберегательный счет на случай непредвиденных обстоятельств, покрывающий расходы на проживание от трех до шести месяцев. При покупке дома потребуются значительные первоначальные затраты, включая первоначальный взнос и расходы на закрытие. Вам нужны деньги, отложенные не только для этих расходов, но и для вашего чрезвычайного фонда. Кредиторы потребуют этого.

Вам нужны деньги, отложенные не только для этих расходов, но и для вашего чрезвычайного фонда. Кредиторы потребуют этого.

Одной из самых больших проблем является хранение ваших сбережений в доступном, относительно безопасном транспортном средстве, которое по-прежнему обеспечивает доход, чтобы вы не отставали от инфляции.

- Если у вас есть от одного до трех лет, чтобы реализовать свою цель, то депозитный сертификат (CD) может быть хорошим выбором. Это не сделает вас богатым, но вы и не потеряете деньги (если только вас не оштрафуют за досрочное обналичивание). Та же идея может быть применена к покупке краткосрочных облигаций или портфеля с фиксированным доходом, которые не только дадут вам некоторый рост, но и защитят вас от бурной природы фондовых рынков.

- Если у вас есть от полугода до года, то держите деньги ликвидными. Оптимальным вариантом может быть высокодоходный сберегательный счет. Убедитесь, что он застрахован Федеральной корпорацией страхования депозитов (FDIC) (большинство банков застрахованы), так что, если банк обанкротится, у вас все еще будет доступ к вашим деньгам до 250 000 долларов.

Пересмотрите свои расходы. Вам нужно точно знать, сколько вы тратите каждый месяц и куда они идут. Этот расчет скажет вам, сколько вы можете выделить на выплату по ипотеке. Удостоверьтесь, что вы учитываете все: коммунальные услуги, еду, техническое обслуживание и платежи за автомобиль, студенческий долг, одежду, детские мероприятия, развлечения, пенсионные сбережения, обычные сбережения и любые другие предметы.

Проверьте свой кредит. Как правило, чтобы претендовать на получение ипотечного кредита, вам потребуется хорошая кредитная история, история своевременной оплаты счетов и максимальное соотношение долга к доходу (DTI) 43%. Кредиторы обычно предпочитают ограничивать расходы на жилье (основная сумма, проценты, налоги и страхование домовладельца) примерно до 30% ежемесячного валового дохода заемщика, хотя эта цифра может сильно варьироваться в зависимости от местного рынка недвижимости.

Выплата части вашего долга или поиск способов получения дополнительного дохода до подачи заявки на ипотеку может помочь улучшить соотношение вашего долга к доходу.

2. Какой тип дома лучше всего соответствует вашим потребностям?

У вас есть несколько вариантов при покупке жилой недвижимости: традиционный дом на одну семью, дуплекс, таунхаус, кондоминиум, кооператив или многоквартирный дом с двумя-четырьмя квартирами. У каждого варианта есть свои плюсы и минусы, в зависимости от ваших целей владения недвижимостью, поэтому вам нужно решить, какой тип собственности поможет вам достичь этих целей. Вы можете сэкономить на покупной цене в любой категории, выбрав фиксирующий верх, но имейте в виду: количество времени, пота и денег, необходимых для превращения фиксирующего верха в дом вашей мечты, может быть намного больше, чем вы рассчитывали. для.

3. Какие особенности дома вам нужны?

Хотя хорошо сохранять некоторую гибкость в этом списке, вы делаете, возможно, самую большую покупку в своей жизни, и вы заслуживаете того, чтобы эта покупка максимально соответствовала вашим потребностям и желаниям. Ваш список должен включать в себя основные желания, такие как размер и район, вплоть до более мелких деталей, таких как планировка ванной комнаты и кухня, оснащенная надежной бытовой техникой. Сканирование веб-сайтов недвижимости может помочь вам получить представление о ценах и наличии объектов недвижимости, предлагающих функции, которые наиболее важны для вас.

Сканирование веб-сайтов недвижимости может помочь вам получить представление о ценах и наличии объектов недвижимости, предлагающих функции, которые наиболее важны для вас.

4. На какую сумму ипотечного кредита вы имеете право?

Прежде чем вы начнете делать покупки, важно получить представление о том, сколько кредитор даст вам на покупку вашего первого дома. Вы можете думать, что можете позволить себе дом за 300 000 долларов, но кредиторы могут думать, что вы хороши только для 200 000 долларов, основываясь на таких факторах, как размер других долгов, ваш ежемесячный доход и как долго вы работаете на своей текущей работе. Кроме того, многие агенты по недвижимости не будут проводить время с клиентами, которые не уточнили, сколько они могут позволить себе потратить.

Рассмотрите возможность получения предварительного одобрения кредита, прежде чем размещать предложение о доме. Во многих случаях продавцы даже не будут рассматривать предложение, которое не сопровождается предварительным одобрением ипотеки. Для этого подайте заявку на ипотеку и заполните необходимые документы. Выгодно искать кредитора и сравнивать процентные ставки и сборы, используя такой инструмент, как наш ипотечный калькулятор или поиск в Google.

Для этого подайте заявку на ипотеку и заполните необходимые документы. Выгодно искать кредитора и сравнивать процентные ставки и сборы, используя такой инструмент, как наш ипотечный калькулятор или поиск в Google.

5. Сколько жилья вы можете себе позволить?

Дискриминация при ипотечном кредитовании незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей или в Министерство жилищного строительства и городского развития США (HUD).

Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей или в Министерство жилищного строительства и городского развития США (HUD).

Принимая решение о том, насколько большой кредит на самом деле взять, вы должны смотреть на общую стоимость дома, а не только на ежемесячный платеж. Подумайте, насколько высоки налоги на недвижимость в выбранном вами районе, сколько будет стоить страховка домовладельца, сколько вы планируете потратить на содержание или улучшение дома и сколько будут ваши расходы на закрытие.

Покупка жилья с меньшим бюджетом, чем вы утверждены, не только сделает вашу финансовую жизнь более гибкой, но также может помочь вам на конкурентном рынке жилья. Когда спрос на дома превышает предложение, это может привести к росту цен и усложнить поиск доступного дома. Если вы делаете покупки с достаточным пространством для маневра, вы можете не проиграть войну за дом своей мечты.

6. Кто будет сопровождать вас в процессе покупки жилья?

Агент по недвижимости поможет вам найти дома, которые соответствуют вашим потребностям и находятся в вашем ценовом диапазоне, а затем встретится с вами, чтобы просмотреть эти дома. После того, как вы выбрали дом для покупки, эти специалисты могут помочь вам в переговорах по всему процессу покупки, включая предложение, получение кредита и оформление документов. Опыт хорошего агента по недвижимости может защитить вас от любых подводных камней, с которыми вы можете столкнуться в процессе. Большинство агентов получают комиссию, выплачиваемую из выручки продавца.

После того, как вы выбрали дом для покупки, эти специалисты могут помочь вам в переговорах по всему процессу покупки, включая предложение, получение кредита и оформление документов. Опыт хорошего агента по недвижимости может защитить вас от любых подводных камней, с которыми вы можете столкнуться в процессе. Большинство агентов получают комиссию, выплачиваемую из выручки продавца.

Кредиты для тех, кто впервые покупает жилье

Процесс покупки

Теперь, когда вы решили сделать решительный шаг, давайте посмотрим, чего вы можете ожидать от самого процесса покупки дома. Это может быть хаотичное время, когда яростно летают предложения и встречные предложения, но если вы готовы к хлопотам (и бумажной работе), то вы можете пройти через процесс с неповрежденным рассудком. Вот основная прогрессия, которую вы можете ожидать:

Найти дом

Обязательно воспользуйтесь всеми доступными вариантами поиска домов на рынке, в том числе с помощью агента по недвижимости, поиска объявлений в Интернете и поездок по интересующим вас районам в поисках вывесок о продаже. Прощупайте себя с друзьями, семьей и деловыми контактами. Вы никогда не знаете, откуда может прийти хорошая ссылка или наводка на дом.

Прощупайте себя с друзьями, семьей и деловыми контактами. Вы никогда не знаете, откуда может прийти хорошая ссылка или наводка на дом.

Как только вы всерьез задумались о покупке дома, не входите в день открытых дверей без агента (или, по крайней мере, будьте готовы назвать имя человека, с которым вы предположительно работаете). Вы можете видеть, как это может не сработать в ваших интересах, если вы начнете иметь дело с агентом продавца, прежде чем связаться с одним из своих.

Если у вас ограниченный бюджет, ищите дома, чей потенциал еще не реализован. Даже если вы не можете позволить себе заменить отвратительные обои в ванной сейчас, возможно, вы захотите пожить с ними какое-то время в обмен на то, что попадете в место, которое вы можете себе позволить. Если дом соответствует вашим потребностям с точки зрения больших вещей, которые трудно изменить, таких как местоположение и размер, то не позволяйте физическим недостаткам отвратить вас. Покупателям жилья, впервые покупающим жилье, следует искать дом, к которому они могут добавить ценность, поскольку это обеспечивает прирост капитала, который поможет им подняться по лестнице недвижимости.

Рассмотрите варианты финансирования, а затем обеспечьте финансирование

У тех, кто покупает жилье впервые, есть широкий выбор вариантов, которые помогут им обзавестись домом — как те, которые доступны любому покупателю, включая ипотечные кредиты, поддерживаемые Федеральным жилищным управлением (FHA), так и те, которые предназначены специально для новичков. Многие программы для покупателей жилья впервые предлагают минимальный авансовый платеж от 3% до 5% (по сравнению со стандартными 20%), а некоторые вообще не требуют первоначального взноса. Обязательно изучите или примите во внимание:

- Список ресурсов HUD. Хотя само государственное агентство не предоставляет гранты напрямую физическим лицам, оно предоставляет средства, предназначенные для тех, кто впервые покупает жилье, организациям со статусом освобождения от налогов Службы внутренних доходов (IRS). FHA (и его кредитная программа) является частью HUD.

- Ваш ИРА.

Каждый покупатель жилья, впервые покупающий жилье, может снять до 10 000 долларов США со своего традиционного индивидуального пенсионного счета (IRA) или Roth IRA без уплаты штрафа в размере 10% за досрочное снятие средств (но вы все равно будете платить налоги, если используете традиционный IRA). Это означает, что пара может снять максимум 20 000 долларов (по 10 000 долларов с каждого счета) для покупки первого дома. Просто знайте, что если вы не используете средства для оплаты дома в течение 120 дней, и если вы моложе 59 лет,½ — тогда на него распространяется штраф в размере 10%. Кроме того, вы должны будете уплатить подоходный налог при снятии средств.

Каждый покупатель жилья, впервые покупающий жилье, может снять до 10 000 долларов США со своего традиционного индивидуального пенсионного счета (IRA) или Roth IRA без уплаты штрафа в размере 10% за досрочное снятие средств (но вы все равно будете платить налоги, если используете традиционный IRA). Это означает, что пара может снять максимум 20 000 долларов (по 10 000 долларов с каждого счета) для покупки первого дома. Просто знайте, что если вы не используете средства для оплаты дома в течение 120 дней, и если вы моложе 59 лет,½ — тогда на него распространяется штраф в размере 10%. Кроме того, вы должны будете уплатить подоходный налог при снятии средств. - Программы вашего штата. Многие штаты, в том числе Иллинойс, Огайо и Вашингтон, предлагают финансовую помощь в виде авансовых платежей и закрытия расходов, а также расходов на ремонт или улучшение собственности для тех, кто впервые покупает жилье, которые соответствуют требованиям. Как правило, право на участие в этих программах зависит от дохода и, часто, от размера покупной цены недвижимости.

- Опционы коренных американцев. Покупатели жилья из числа коренных американцев могут подать заявку на получение кредита по Разделу 184. Этот кредит требует 1,5% авансового платежа за гарантию кредита и 2,25% первоначального взноса по кредитам на сумму более 50 000 долларов США (для кредитов ниже этой суммы, это 1,25%). Ссуды по разделу 184 можно использовать только для домов на одну семью (от одной до четырех единиц) и основного жилья.

Предварительное одобрение и выбор кредиторов

Не связывайте себя лояльностью к своему нынешнему финансовому учреждению при поиске предварительного одобрения или поиске ипотечного кредита: присмотритесь к выбору, даже если вы имеете право на получение только одного типа кредита. Плата может быть на удивление разнообразной. Например, за кредит FHA могут взиматься разные сборы в зависимости от того, подаете ли вы заявку на кредит через местный банк, кредитный союз, ипотечного банкира, крупного банка или ипотечного брокера. Процентные ставки по ипотеке, которые, конечно же, оказывают большое влияние на общую цену, которую вы платите за свой дом, также могут различаться.

Процентные ставки по ипотеке, которые, конечно же, оказывают большое влияние на общую цену, которую вы платите за свой дом, также могут различаться.

После того, как вы определились с кредитором и подали заявку, кредитор проверит всю предоставленную финансовую информацию (проверка кредитных баллов, проверка информации о занятости, расчет DTI и т. д.). Кредитор может предварительно одобрить заемщика на определенную сумму. Имейте в виду, что даже если вам предварительно одобрили ипотечный кредит, ваш кредит может быть отклонен в последнюю минуту, если вы сделаете что-то, чтобы изменить свой кредитный рейтинг, например, профинансировать покупку автомобиля.

500

Минимальный кредитный рейтинг для получения кредита FHA, если у вас есть 10% для первоначального взноса. 580 — это минимальный кредитный рейтинг, позволяющий претендовать на первоначальный взнос в размере 3,5%.

Некоторые власти также рекомендуют иметь резервного кредитора. Право на получение кредита не является гарантией того, что ваш кредит в конечном итоге будет профинансирован — правила андеррайтинга могут измениться, анализ рисков кредитора может измениться, а рынки инвесторов могут измениться. Клиенты могут подписать кредитные документы и документы условного депонирования, а затем получить уведомление за 24–48 часов до закрытия, что кредитор заморозил финансирование их кредитной программы. Наличие второго кредитора, который уже предоставил вам право на получение ипотечного кредита, дает вам альтернативный способ сохранить процесс в соответствии с графиком или близко к нему.

Клиенты могут подписать кредитные документы и документы условного депонирования, а затем получить уведомление за 24–48 часов до закрытия, что кредитор заморозил финансирование их кредитной программы. Наличие второго кредитора, который уже предоставил вам право на получение ипотечного кредита, дает вам альтернативный способ сохранить процесс в соответствии с графиком или близко к нему.

Сделать предложение

Ваш агент по недвижимости поможет вам решить, сколько денег вы хотите предложить за дом, а также любые условия, которые вы хотите запросить. Затем ваш агент представит предложение агенту продавца; продавец либо примет ваше предложение, либо сделает встречное предложение. Затем вы можете согласиться или продолжать двигаться вперед и назад, пока не достигнете соглашения или не решите отказаться от него.

Перед отправкой предложения еще раз взгляните на свой бюджет. На этот раз учитывайте предполагаемые расходы на закрытие (которые могут составлять от 2% до 5% от покупной цены), расходы на проезд, а также любой немедленный ремонт и обязательные приборы, которые могут вам понадобиться, прежде чем вы сможете въехать. Думайте заранее. Легко попасть в засаду из-за более высоких или неожиданных коммунальных и других расходов, если вы переезжаете из арендованного в более крупный дом. Например, вы можете запросить счета за электроэнергию за последние 12 месяцев, чтобы получить представление о среднемесячных расходах.

Думайте заранее. Легко попасть в засаду из-за более высоких или неожиданных коммунальных и других расходов, если вы переезжаете из арендованного в более крупный дом. Например, вы можете запросить счета за электроэнергию за последние 12 месяцев, чтобы получить представление о среднемесячных расходах.

При рассмотрении своего бюджета не забывайте о скрытых расходах, таких как осмотр дома, страхование дома, налоги на имущество и сборы товарищества собственников жилья.

Если вы достигнете соглашения, вы добросовестно внесете депозит, а затем процесс перейдет в условное депонирование. Эскроу — это короткий период времени (часто около 30 дней), в течение которого продавец снимает дом с продажи с договорным ожиданием, что вы его купите — при условии, что вы не обнаружите с ним серьезных проблем при осмотре.

Проверка дома

Даже если дом, который вы планируете приобрести, кажется безупречным, ничто не заменит обученного специалиста, который проведет осмотр дома на предмет качества, безопасности и общего состояния вашего потенциального нового дома. Вы не хотите застрять в денежной яме или с головной болью от выполнения большого количества неожиданных ремонтов. Если проверка дома выявит серьезные дефекты, о которых продавец не сообщил, то вы, как правило, сможете аннулировать свое предложение и вернуть залог. Кроме того, вы можете договориться о том, чтобы продавец сделал ремонт или снизил цену продажи.

Вы не хотите застрять в денежной яме или с головной болью от выполнения большого количества неожиданных ремонтов. Если проверка дома выявит серьезные дефекты, о которых продавец не сообщил, то вы, как правило, сможете аннулировать свое предложение и вернуть залог. Кроме того, вы можете договориться о том, чтобы продавец сделал ремонт или снизил цену продажи.

Закрыть или двигаться дальше

Если вы сможете заключить сделку с продавцом, а еще лучше, если проверка не выявила существенных проблем, то вы должны быть готовы к закрытию. Закрытие в основном включает в себя подписание тонны документов за очень короткий период времени, молясь, чтобы ничего не провалилось в последнюю минуту.

Вещи, с которыми вы будете иметь дело и за которые вы будете платить на заключительных этапах вашей покупки, могут включать оценку дома (ипотечные компании требуют этого, чтобы защитить свои интересы в доме), поиск по названию, чтобы убедиться, что никто, кроме у продавца есть претензии на недвижимость, получение частной ипотечной страховки или контрейлерной ссуды, если ваш первоначальный взнос составляет менее 20%, и заполнение ипотечных документов. Другие расходы на закрытие могут включать сборы за выдачу кредита, страхование правового титула, опросы, налоги и сборы за отчет о кредитных операциях.

Другие расходы на закрытие могут включать сборы за выдачу кредита, страхование правового титула, опросы, налоги и сборы за отчет о кредитных операциях.

Поздравляем, новый домовладелец! Что теперь?

Вы подписали бумаги и заплатили грузчикам, и новое место начинает чувствовать себя как дома. Игра окончена, да? Не совсем. Затраты на домовладение выходят за рамки первоначального взноса и ежемесячных платежей по ипотеке. Давайте теперь рассмотрим несколько последних советов, которые сделают жизнь нового домовладельца более увлекательной и безопасной.

Продолжайте сохранять

С приобретением жилья связаны крупные непредвиденные расходы, такие как замена крыши или приобретение нового водонагревателя. Создайте резервный фонд для своего дома, чтобы не застать себя врасплох, когда неизбежно возникнут эти расходы.

Регулярное техническое обслуживание

С большой суммой денег, которую вы вкладываете в свой дом, вы должны позаботиться о нем. Регулярное техническое обслуживание может снизить ваши затраты на ремонт, позволяя устранять проблемы, когда они небольшие и управляемые.

Игнорировать рынок жилья

Неважно, сколько стоит ваш дом в любой момент, кроме момента, когда вы его продаете. Возможность выбирать, когда вы продаете свой дом, а не вынуждены продавать его из-за переезда на работу или финансовых затруднений, будет самым большим фактором, определяющим, получите ли вы солидную прибыль от своих инвестиций.

Не полагайтесь на продажи для финансирования своей пенсии

Несмотря на то, что у вас есть дом, вы должны делать все возможное, чтобы каждый год откладывать максимум на своих пенсионных сберегательных счетах. Хотя это может показаться трудным для тех, кто наблюдал состояния, которые некоторые люди нажили во время пузыря на рынке жилья, вы не обязательно заработаете, продав свой дом.

Если вы хотите смотреть на свой дом как на источник богатства на пенсии, после того, как вы выплатите ипотеку, рассмотрите деньги, которые вы тратили на ежемесячные платежи, как источник финансирования ваших расходов на проживание и медицинские расходы на пенсии. Кроме того, пенсионеры часто хотят остаться на месте (несмотря на все статьи о сокращении штата или уходе на пенсию в экзотических странах).

Кроме того, пенсионеры часто хотят остаться на месте (несмотря на все статьи о сокращении штата или уходе на пенсию в экзотических странах).

Что такое финансовое здоровье?

Финансовое благополучие — это еще один способ заявить о своем финансовом состоянии, которое включает в себя сбережения, расходы и постоянный доход от работы. Это также включает в себя кредитный рейтинг человека, который определяет способность претендовать на получение кредита, например, на покупку дома или нового автомобиля, а также условия кредита. Финансовое здоровье отражает способность жить по средствам, экономить деньги и быть в состоянии позволить себе все ежемесячные обязательства, такие как платежи по кредиту и повседневные расходы.

На какую сумму ипотечного кредита я могу претендовать?

Эффективный способ определить, на какую сумму ипотечного кредита вы можете претендовать, — это воспользоваться ипотечным калькулятором. Для ипотечного калькулятора потребуется информация, такая как доход, общая сумма ежемесячных долговых обязательств и как долго вы работаете с вашим нынешним работодателем. Ваш кредитный рейтинг также будет необходим для обеспечения точной оценки суммы ипотечного кредита и процентной ставки, на которую вы потенциально можете претендовать.

Ваш кредитный рейтинг также будет необходим для обеспечения точной оценки суммы ипотечного кредита и процентной ставки, на которую вы потенциально можете претендовать.

Сколько ипотечного кредита я могу себе позволить?

Общее эмпирическое правило, используемое кредиторами при определении доступности ипотечного кредита, заключается в том, что расчетный платеж по ипотечному кредиту должен составлять не более 28% ежемесячного валового дохода заемщика. Ипотечные кредиторы принимают во внимание такие вещи, как годовой доход, общий ежемесячный долг, первоначальный взнос, соотношение долга к доходу, а также кредитные факторы, такие как процентная ставка, срок, предполагаемые налоги и страховка, при расчете суммы, которую они ссудят данному заемщику. .

Сколько времени нужно, чтобы купить дом?

Покупка дома может занять всего несколько дней, если вы покупаете наличными, или может занять годы, если вы считаете, сколько времени вам потребуется, чтобы накопить деньги на первоначальный взнос и решить, где жить. На конкурентном рынке жилья вы можете подать несколько предложений о доме, прежде чем одно из них будет принято. И наоборот, растущее беспокойство по поводу рецессии на рынке жилья может привести к тому, что больше продавцов уберут свои дома с рынка, что затруднит поиск подходящей недвижимости. Если вы уже отложили свои деньги и хорошо представляете районы и тип дома, который вы хотите, процесс, вероятно, займет у вас от двух до шести месяцев. Спросите у местного агента по недвижимости более точные сроки, основанные на ваших местных рыночных условиях.

На конкурентном рынке жилья вы можете подать несколько предложений о доме, прежде чем одно из них будет принято. И наоборот, растущее беспокойство по поводу рецессии на рынке жилья может привести к тому, что больше продавцов уберут свои дома с рынка, что затруднит поиск подходящей недвижимости. Если вы уже отложили свои деньги и хорошо представляете районы и тип дома, который вы хотите, процесс, вероятно, займет у вас от двух до шести месяцев. Спросите у местного агента по недвижимости более точные сроки, основанные на ваших местных рыночных условиях.

Как найти риэлтора?

Спросить друзей, членов семьи и коллег о рекомендациях — отличное место для начала. Вы также можете воспользоваться локальным поиском и прочитать отзывы о риелторах на таких сайтах, как Zillow. После того, как вы выбрали несколько лучших риелторов, встретьтесь с ними и узнайте, подходят ли они вам.

Практический результат

Этот обзор должен помочь вам заполнить любые пробелы в ваших знаниях о покупке жилья.

Можно посмотреть, не сделана ли в квартире незаконная перепланировка, если представленная в выписке информация не будет соответствовать визуальному осмотру.

Можно посмотреть, не сделана ли в квартире незаконная перепланировка, если представленная в выписке информация не будет соответствовать визуальному осмотру.

Это срок, в течение которого оспаривается большая часть дел, связанных со спорами о наследстве. Поэтому договор наследования необходимо проверить.

Это срок, в течение которого оспаривается большая часть дел, связанных со спорами о наследстве. Поэтому договор наследования необходимо проверить.

Каждый покупатель жилья, впервые покупающий жилье, может снять до 10 000 долларов США со своего традиционного индивидуального пенсионного счета (IRA) или Roth IRA без уплаты штрафа в размере 10% за досрочное снятие средств (но вы все равно будете платить налоги, если используете традиционный IRA). Это означает, что пара может снять максимум 20 000 долларов (по 10 000 долларов с каждого счета) для покупки первого дома. Просто знайте, что если вы не используете средства для оплаты дома в течение 120 дней, и если вы моложе 59 лет,½ — тогда на него распространяется штраф в размере 10%. Кроме того, вы должны будете уплатить подоходный налог при снятии средств.

Каждый покупатель жилья, впервые покупающий жилье, может снять до 10 000 долларов США со своего традиционного индивидуального пенсионного счета (IRA) или Roth IRA без уплаты штрафа в размере 10% за досрочное снятие средств (но вы все равно будете платить налоги, если используете традиционный IRA). Это означает, что пара может снять максимум 20 000 долларов (по 10 000 долларов с каждого счета) для покупки первого дома. Просто знайте, что если вы не используете средства для оплаты дома в течение 120 дней, и если вы моложе 59 лет,½ — тогда на него распространяется штраф в размере 10%. Кроме того, вы должны будете уплатить подоходный налог при снятии средств.