Вопросы

Добрый день. 1.Можно ли, приняв наследство, в состав которого входит несколько объектов недвижимости и денежные средства, находящиеся на счете, получить свидетельство о праве на наследство ТОЛЬКО НА ДЕНЕЖНЫЕ СРЕДСТВА?? 2.Сколько составит нотариальный сбор при вступлении в наследство внучки за дедом (насоедование по праву представления). 3. Будет ли подлежать налогообложению недвижимое имущество, на которое не оформлено свидетельство о праве на наследство? 4. Каков размер налога на наследство внучки за дедом. Спасибо

Екатерина

Здравствуйте!

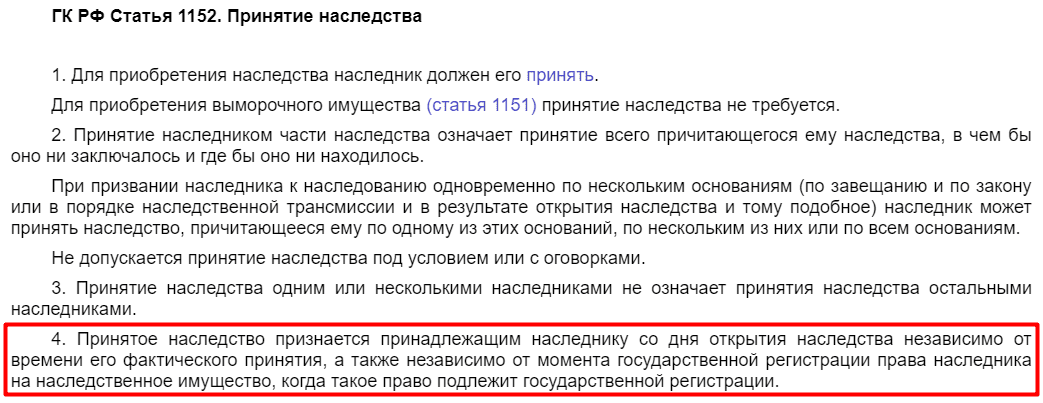

1) Необходимо помнить, что у наследников есть право принять наследство или отказаться о него. При этом принять или отказаться можно только от всего наследственного имущества. Нельзя, например, принять только квартиру, но отказаться от автомобиля.

Наследник, принявший наследство, признается собственником имущества умершего с момента смерти наследодателя.

Таким образом, до момента извещения нотариусом в соответствии установленной законом обязанностью налоговой службы о факте выдачи Свидетельства о праве на наследство на имя наследника на наследственное имущество налог будет начисляться на имя умершего собственника, но обязанность по уплате этого налога переходит к наследнику.

4) Что касается налога на наследство, то он был отменен еще в 2006 году и перестал взыскиваться с наследников как по закону, так и по завещанию, с 2007 года.

Таким образом, до момента извещения нотариусом в соответствии установленной законом обязанностью налоговой службы о факте выдачи Свидетельства о праве на наследство на имя наследника на наследственное имущество налог будет начисляться на имя умершего собственника, но обязанность по уплате этого налога переходит к наследнику.

4) Что касается налога на наследство, то он был отменен еще в 2006 году и перестал взыскиваться с наследников как по закону, так и по завещанию, с 2007 года.

По вашему выбору, рыночной либо кадастровой. Если сделаете обе оценки, то нотариус возьмёт для расчёта тарифа меньшую из двух.

1) Строго говоря, внуки не являются наследниками 2-ой очереди, они наследуют по праву представления в составе 1-ой очереди. Но ставка пошлины (тарифа) для них действительно 0,6% от кадастровой (либо рыночной, если она ниже) стоимости квартиры. Стоимость указывается в кадастровой справке или в кадастровом паспорте. Плата за техническую работу взимается нотариусом в зависимости от региона, в котором происходит оплата.

2) это зависит от региона, как правило, цена в итоге будет одинакова;

3) по суду плата зависит от вида и цены иска, подробнее см. ст. 333.19 Налогового кодекса РФ. Однако оформление в судебном порядке возможно только при наличии спора или иной невозможности оформления во внесудебном порядке.

Стоимость указывается в кадастровой справке или в кадастровом паспорте. Плата за техническую работу взимается нотариусом в зависимости от региона, в котором происходит оплата.

2) это зависит от региона, как правило, цена в итоге будет одинакова;

3) по суду плата зависит от вида и цены иска, подробнее см. ст. 333.19 Налогового кодекса РФ. Однако оформление в судебном порядке возможно только при наличии спора или иной невозможности оформления во внесудебном порядке.

Добрый день, Анатолий! Ваш вопрос касается правил взимания налога на доходы физических лиц, поэтому Вам целесообразно обратиться за разъяснением в налоговые органы.

Здравствуйте, вопрос в том, что я хочу оформить правильно документы на сына, который бы в последствии имел право пользоваться всем единолично. Как оформить документ дарения на квартиру, счёт в банке, что бы наследник не имел волокиты по оформлению документов после моей смерти.

Зоя

Уважаемая Зоя!

Прежде всего, следует провести различие между оформлением завещания и оформлением договора дарения.

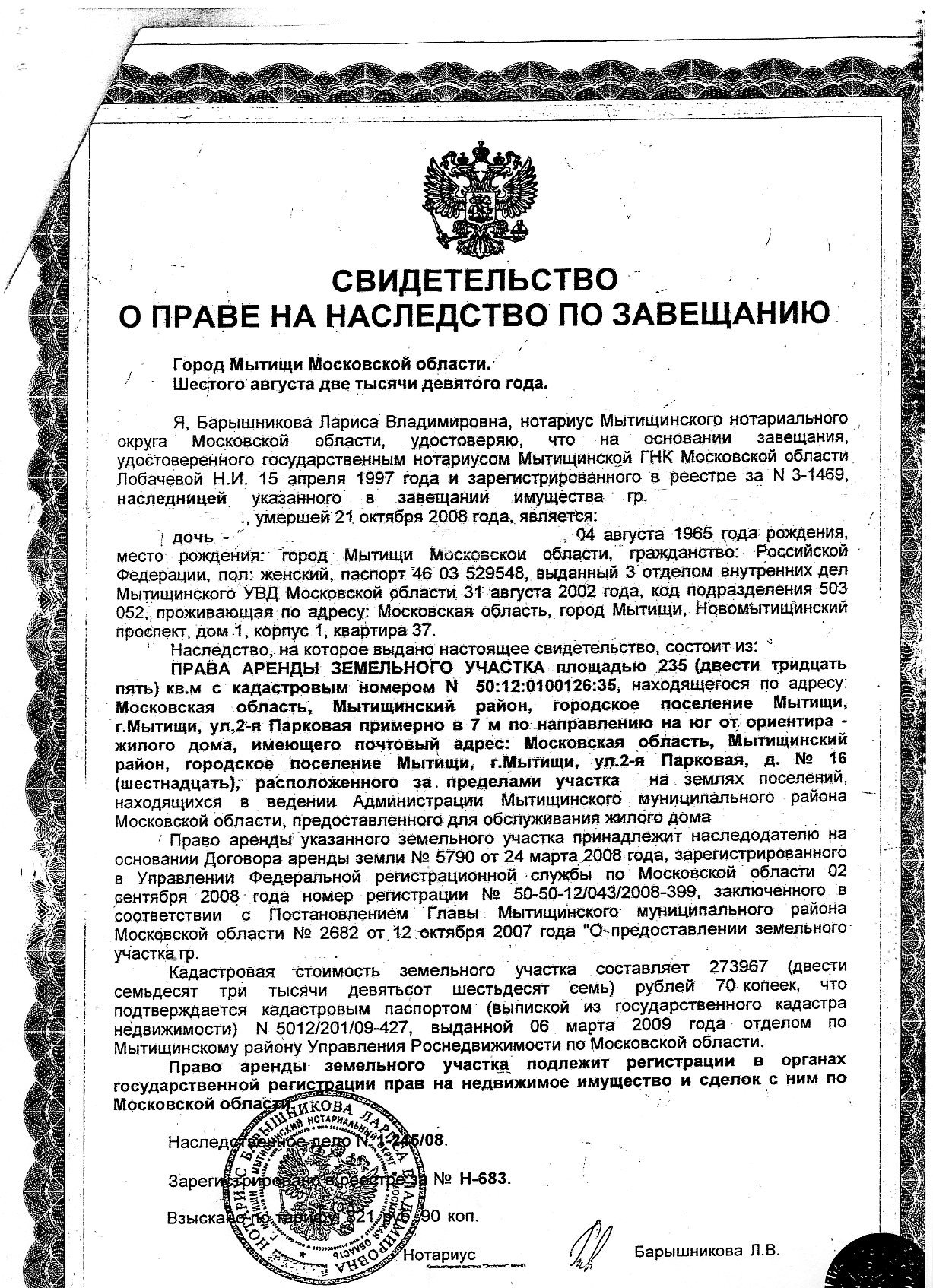

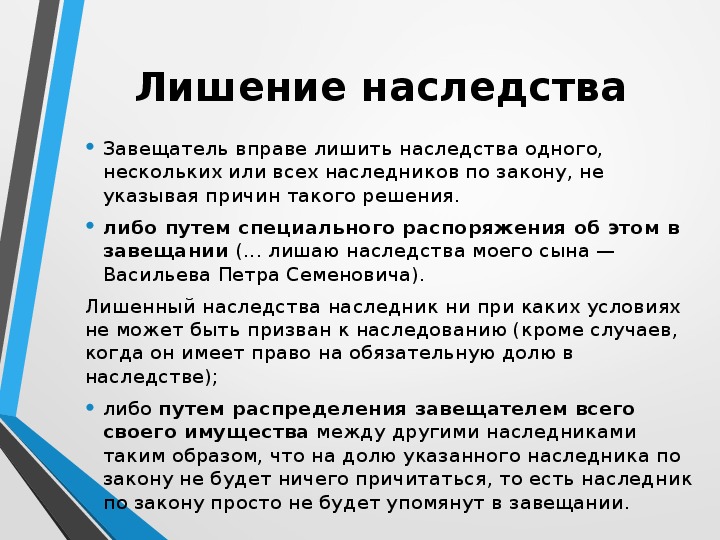

По завещанию Вы вправе по своему усмотрению завещать имущество любым лицам, любым образом определить доли наследников в наследстве, лишить наследства одного, нескольких или всех наследников по закону, не указывая причин такого лишения (ст.1119 ГК РФ). Обращаю Ваше внимание на то, что процедура оформления прав по завещанию длится, как правило, в течение 6 (шести) месяцев со дня смерти наследодателя. т. е. «автоматически» ничего не переоформляется. Наследнику потребуется посетить нотариальную контору по последнему месту жительства наследодателя для оформления наследственных прав.

По договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом (ст.

В соответствии с пунктом 36 Постановления Пленума Верховного Суда Российской Федерации от 29 мая 2012 г. № 9 г. Москва «О судебной практике по делам о наследовании» в целях подтверждения фактического принятия наследства (пункт 2 статьи 1153 ГК РФ) наследником может быть представлена, в частности, справка о проживании совместно с наследодателем и т.

Налог на имущество по завещанию \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Налог на имущество по завещанию

Подборка наиболее важных документов по запросу Налог на имущество по завещанию (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Налог на имущество физических лиц:

- Вычет по налогу на имущество

- Единый налоговый платеж

- Изменение кадастровой стоимости налог на имущество

- Кадастровая стоимость для налога на имущество 2020

- КБК налог на имущество физических лиц

- Показать все

- Налог на имущество физических лиц:

- Вычет по налогу на имущество

- Единый налоговый платеж

- Изменение кадастровой стоимости налог на имущество

- Кадастровая стоимость для налога на имущество 2020

- КБК налог на имущество физических лиц

- Показать все

- Налог на имущество организаций:

- 1 и 2 амортизационная группа налог на имущество

- 18210602010020000110

- 18210602010021000110

- 18210602010022100110

- 2012000

- Показать все

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Статья: Генезис и становление института наследования по завещанию в римском праве: от позднеродовой общины до права Юстиниана

(Красильникова А. А.)

А.)

(«Наследственное право», 2022, N 1)Проведенное исследование позволяет сделать следующие основные выводы. Генезис института наследования по завещанию в римском праве был связан с позднеродовыми обычаями наследования, а также влиянием древнегреческих законов. В ходе своего развития наследственное право в Древнем Риме значительно менялось: наследование по завещанию получило приоритет над завещанием по закону, форма завещания из устной торжественной перешла в обязательную письменную, расширился круг лиц, которые могут наследовать имущество, а также в наследственное право начали проникать публично-правовые нормы, связанные с налогообложением.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Определение Верховного Суда РФ от 11.02.2003 N КАС03-26

В обоснование своих требований указал на то, что согласно формулировке пункта 1 Инструкции плательщиками налога незаконно признаются физические лица, ставшие собственниками наследуемого имущества, но не принявшие его; включение в пункт 2 Инструкции слов «(как по закону, так и по завещанию)» ограничивает объекты налогообложения, исключая возможность взимания налога с имущества, наследуемого по договору и другим возможным обстоятельствам. Пункт 10 Инструкции, в котором приведен установленный статьей 532 Гражданского кодекса РСФСР перечень наследников первой и второй очереди при наследовании по закону и указаны случаи, когда наследники второй очереди призываются к наследованию по закону, по мнению заявителя, неправомерно не учитывает наследников первой и второй очереди по завещанию.

Пункт 10 Инструкции, в котором приведен установленный статьей 532 Гражданского кодекса РСФСР перечень наследников первой и второй очереди при наследовании по закону и указаны случаи, когда наследники второй очереди призываются к наследованию по закону, по мнению заявителя, неправомерно не учитывает наследников первой и второй очереди по завещанию.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

«О некоторых вопросах, связанных с применением отдельных норм гражданского законодательства и иных норм права, применяемых в нотариальной практике»

(подготовлены ФНП)Таким образом, решение нотариуса о возможности выдачи свидетельства о праве на наследство на выморочное имущество должно основываться на анализе документов, представленных ему в подтверждение выморочности имущества. К ним, в частности, могут относиться документы об отсутствии лиц, проживающих совместно с наследодателем на момент его смерти (наличие таких лиц может свидетельствовать о фактическом принятии наследства), об отсутствии лиц, возложивших на себя бремя содержания жилого помещения (например, документы о неуплате налогов на недвижимое имущество, о задолженности по коммунальным платежам и др. ), об отсутствии иных наследников.

), об отсутствии иных наследников.

Налог на наследство | Налог штата Вирджиния

Налог на наследство (разделы 58.1-1711–1718 Кодекса штата Вирджиния)

Налог на наследство взимается с наследства по большинству завещаний и разрешений на управление и применяется к имуществу в Вирджинии. Налогом не облагаются поместья стоимостью 15 000 долларов и менее.

Налогом не облагаются следующие виды имущества в составе поместья:

- Имущество, передаваемое по доверенности.

- Совместное имущество с правом наследования.

- Страховые выплаты, подлежащие выплате указанному бенефициару, кроме имущественной массы.

- Облигации, подлежащие выплате в случае смерти названному бенефициару.

Налог не применяется к имуществу, находящемуся в общей собственности, в пределах доли умершего в имуществе. Налог также применяется к имуществу, которое передается бенефициару по завещанию.

Децеденты-резиденты и нерезиденты

За исключением описанных выше видов имущества, налог применяется к недвижимому и материальному личному имуществу умершего, которое находится в Вирджинии. Для умершего резидента нематериальное личное имущество (банковские счета, акции, облигации и т. д.) подлежит налогообложению независимо от того, где оно находится. Для умершего нерезидента налог не применяется к нематериальному личному имуществу, независимо от того, где оно находится.

Для умершего резидента нематериальное личное имущество (банковские счета, акции, облигации и т. д.) подлежит налогообложению независимо от того, где оно находится. Для умершего нерезидента налог не применяется к нематериальному личному имуществу, независимо от того, где оно находится.

Налоговая ставка

Налог исчисляется по ставке 10 центов за 100 долларов США на недвижимость стоимостью более 15 000 долларов США, включая первые 15 000 долларов США активов. Например, налог на недвижимость стоимостью 15 500 долларов составляет 15,50 долларов. Населенные пункты также могут взимать местный налог на наследство, равный 1/3 государственного налога на наследство.

Подача и оплата

Налоговые декларации по завещанию, описи имущества и другие документы, необходимые для завещания, подаются в окружной суд по месту жительства умершего. Налог должен быть уплачен в то время, когда завещание представляется для завещания или запрашивается разрешение на управление.

Возврат

Хотя государственная пошлина взимается через окружные суды, суды не уполномочены возвращать переплаченные суммы. Чтобы подать заявку на возмещение, душеприказчик или представитель наследственного имущества должен написать по адресу:

Чтобы подать заявку на возмещение, душеприказчик или представитель наследственного имущества должен написать по адресу:

Special Taxes and Services

P.O. Box 546

Richmond, Virginia 23218-0546

Запрос на возмещение должен включать документы, подтверждающие требование о переплате, такие как копии оригинальных и измененных описей, утвержденных Уполномоченным по счетам, и подтверждение уплаты налога. должный. Возврат не производится, если переплата налога составляет менее 25 долларов США.

Сбор вместо налога на наследство

Законодательство штата Вирджиния предусматривает сбор в размере 25 долларов США за регистрацию списка наследников или определенного аффидевита. Населенный пункт, в котором зарегистрирован список, может взимать дополнительную местную пошлину в размере 25 долларов США. Сбор не применяется, если завещание было подтверждено для умершего или было предоставлено управление имуществом умершего.

Когда физическое лицо умирает, закон Вирджинии требует, чтобы личный представитель или другое квалифицированное лицо представило список наследников в суд или секретарю суда в городе или округе, где находится недвижимость, принадлежащая умершему, и где находится личный представитель квалифицирован. Если ни один личный представитель не соответствует требованиям в течение 30 дней после смерти собственника, умершего без завещания, любой наследник наследодателя может подать список наследников в суд.

Если ни один личный представитель не соответствует требованиям в течение 30 дней после смерти собственника, умершего без завещания, любой наследник наследодателя может подать список наследников в суд.

Что такое налог на наследство? | Probate Advance

Если вы недавно потеряли близкого человека, возможно, вы имеете дело с его имуществом. За это время вы услышите много незнакомых терминов или терминов, которые вы знаете, но не уверены в их значении. Одним из самых сложных является налог на наследство. В этой статье будет представлена основная информация о налоге на наследство, о том, кто должен его платить, когда его нужно платить и как его избежать.

Определение налогов на наследство

Существует несколько видов налогов на имущество умершего человека. Существуют федеральные налоги и налоги штатов с наследства или подоходный налог, налог на наследство и налог на наследство. Налог на наследство требуется только в шести штатах: Айова, Пенсильвания, Мэриленд, Кентукки, Небраска и Нью-Джерси. Это процент от стоимости наследства, полученного бенефициаром.

Это процент от стоимости наследства, полученного бенефициаром.

Разница между налогом на наследство и налогом на недвижимость

Налог на наследство и налог на недвижимость являются налогами на недвижимость. Многие люди думают, что это два разных термина для одного и того же.

Однако они совершенно разные. Налог на наследство — это налог, взимаемый со стоимости наследства и уплачиваемый из фондов наследства до передачи имущества наследникам.

Налог на наследство уплачивается наследником в зависимости от стоимости того, что он получает. Например, у наследства может быть трое наследников. Каждый наследник будет платить налог на наследство в зависимости от стоимости активов, которые они получают. При равном распределении каждый наследник будет платить равный налог на наследство. Если один наследник получает большую сумму, а другой — меньшую, то их налоги на наследство также будут разными.

Существует ли федеральный налог на наследство?

Федеральное правительство требует, чтобы имущество платило налоги, но оно не облагает налогом бенефициара. Он требует, чтобы управляющий недвижимостью, известный как душеприказчик или личный представитель, подал федеральную налоговую декларацию и уплатил все причитающиеся налоги. То же самое они должны сделать с государственной налоговой декларации. Налог на имущество также является федеральным налогом. Если недвижимость приносит какой-либо доход, она будет обязана платить подоходный налог. Однако бенефициары не должны платить налоги с полученного наследства.

Он требует, чтобы управляющий недвижимостью, известный как душеприказчик или личный представитель, подал федеральную налоговую декларацию и уплатил все причитающиеся налоги. То же самое они должны сделать с государственной налоговой декларации. Налог на имущество также является федеральным налогом. Если недвижимость приносит какой-либо доход, она будет обязана платить подоходный налог. Однако бенефициары не должны платить налоги с полученного наследства.

Все ли бенефициары платят налоги на наследство?

В штатах, где взимается налог на наследство, не все бенефициары должны платить налог на наследство. Кто платит, зависит от законов штата и зависит от отношения наследника к умершему, а также от стоимости имущества.

Платят ли наследники за пределами штата налог на наследство?

Если наследник проживает в штате, который не взимает налог на наследство, но имущество находится в одном из шести штатов, в которых он взимается, он все равно должен будет платить налог на наследство. Требование основано на местонахождении имущества, а не на том, где живет наследник.

Требование основано на местонахождении имущества, а не на том, где живет наследник.

Как рассчитывается налог на наследство

Налог на наследство рассчитывается на часть сверх суммы освобождения. Как правило, налог представляет собой скользящую шкалу с процентом, выраженным однозначными числами. По мере того, как сумма наследства достигает следующего порога, ставка налога также увеличивается. Сумма, которую вы должны заплатить, будет зависеть от ваших отношений с умершим даже больше, чем от стоимости активов, которые вы получите. Например, оставшийся в живых супруг умершего освобождается от любого налога на наследство во всех штатах. Взрослые дети платят налог на наследство только в Пенсильвании и Небраске. Полис страхования жизни обычно не включается в налог на наследство, но он включается в налог на наследство.

Налоговые ставки по штатам

Законы о ставках и льготах могут легко меняться, поэтому для получения последней информации лучше всего обратиться к юристу по недвижимости. Чтобы дать вам представление о том, сколько вы можете заплатить, перечислены следующие ставки по штатам:

Чтобы дать вам представление о том, сколько вы можете заплатить, перечислены следующие ставки по штатам:

Уплата налога на наследство и на недвижимость

Если недвижимость стоит не менее 11,58 млн долларов, по данным Налоговой службы за 2020 год должны платить федеральные налоги на недвижимость. В этой ситуации имущество платит налог на наследство в первую очередь, а налог на наследство — во вторую после распределения. Это относится только к штатам, в которых есть налог на наследство, но позволяет использовать значительную сумму денег для уплаты налогов.

Федеральный налог на наследство позволяет супругу быть освобожденным от налога. Некоторые штаты также взимают налог на наследство, который уплачивается после федерального налога на наследство. Как видите, уплата налогов на имущество может быть сложной задачей. В настоящее время Мэриленд является единственным штатом, который требует уплаты как налога на имущество, так и налога на наследство.

Как избежать уплаты налога на наследство

Налоги могут лишить наследство части суммы, и многие люди желают избежать этих расходов. Супруги и дети могут избежать уплаты многих налогов благодаря льготам. Чтобы минимизировать налоги еще больше, вам нужно иметь план для вашего имущества, прежде чем вы умрете.

Супруги и дети могут избежать уплаты многих налогов благодаря льготам. Чтобы минимизировать налоги еще больше, вам нужно иметь план для вашего имущества, прежде чем вы умрете.

Купить полис страхования жизни

Купите полис страхования жизни на сумму наследства, которое вы хотите подарить кому-то. Выгода от полиса не включена в налог на наследство. Просто убедитесь, что вы указали человека в качестве бенефициара, чтобы он автоматически достался ему.

Создание траста

Создайте траст и включите в него все свои активы. Это перемещает все из вашего имущества и изменяет его из наследства. Вместо этого вы назначаете бенефициара или доверенного лица, которое будет отвечать за траст после вашей смерти.

Вы также можете создать график платежей для распределения денег из траста. Трасты сложны, поэтому лучше всего, чтобы адвокат по недвижимости помог вам их настроить.

Подарочные деньги

Дарите небольшие денежные подарки тем, кому вы хотите унаследовать свое имущество, пока вы еще живы. Штаты обычно не облагают налогом подарки. Это один из способов, которым вы можете гарантировать, что ваши бенефициары получат то, что вы намереваетесь, не обременяя их дорогим налогом на наследство.

Штаты обычно не облагают налогом подарки. Это один из способов, которым вы можете гарантировать, что ваши бенефициары получат то, что вы намереваетесь, не обременяя их дорогим налогом на наследство.

Классификация отношений по налогу на наследство

В штатах, которые взимают налог на наследство, наследников делят на разные категории в зависимости от их отношения к умершему.

Ближайшие родственники будут состоять из супругов, детей, родителей и братьев и сестер умершего. К прямой семье относятся двоюродные братья и сестры и другие лица, которые считаются дальними родственниками, например, двоюродные бабушки и дяди или правнуки.

К неродственным наследникам относятся друзья, благотворительные организации и другие лица, не имеющие родственных связей с умершим. Маркировка важна, потому что она влияет на то, сколько налога на наследство придется заплатить. Как правило, чем меньше отношений, тем выше налог. Например, друг семьи может платить более высокий налог, чем внук умершего.

Когда начинается налог на наследство

Когда вы думаете о налоге на наследство, вы можете подумать о поместье стоимостью в несколько миллионов долларов. Хотя федеральный налог на наследство не применяется до тех пор, пока стоимость имущества не превысит 11 миллионов долларов, налоги на наследство применяются при гораздо более низком пороге. Этот факт важно учитывать, потому что семья или друзья оплачивают счет. Например, в Небраске освобождение составляет до 40 000 долларов для ближайших родственников и только 15 000 долларов для остальных. Когда они наследуют имущество, наследники могут столкнуться с расходами, которые они не планировали или не могли себе позволить. Вы можете подумать, что они могут просто платить налог со своего наследства. Проблема в том, что наследство не в виде денег, а в виде других активов. Помните, что налог на наследство определяется на основе стоимости недвижимости, которая включает в себя все активы. Если умерший оставил наследнику неденежный актив, стоимость будет рассчитана, и наследник должен будет заплатить налог. Например, бабушка или дедушка умирает и оставляет своему старшему внуку новое транспортное средство или недвижимость. Теперь внуку, возможно, придется заплатить налог на наследство за транспортное средство.

Например, бабушка или дедушка умирает и оставляет своему старшему внуку новое транспортное средство или недвижимость. Теперь внуку, возможно, придется заплатить налог на наследство за транспортное средство.

Как и когда платить налог на наследство

Наследник имущества, проживающий в одном из шести штатов, где действует налог на наследство, должен подать форму в штат. Если они не подадут вовремя, они могут в конечном итоге заплатить штраф и проценты на сумму, которую они должны.

Налоги на прирост капитала при наследовании

Наряду с налогом на наследство вам, возможно, придется платить налог на прирост капитала. Этот налог не только для шести штатов, которые допускают налог на наследство. Налог на прирост капитала — это налог на любые активы, которые выросли в цене после смерти умершего, когда вы их продаете. Ярким примером является дом, который оценили. На момент смерти умершего дом был оценен в 200 000 долларов. Вы продаете его через год за 275 000 долларов.